Добавить в «Нужное»

Курсовые разницы: примеры в проводках

В настоящее время многие компании открывают валютные счета, ведут расчеты в валюте и условных единицах, а, значит, бухгалтеру приходится сталкиваться с курсовыми разницами.

Напомним, что курсовая разница возникает на отчетную дату или дату погашения обязательства в результате переоценки активов и обязательств (абз. 4 п. 3 ПБУ 3/2006).

Курсовые и суммовые разницы

Раньше в Налоговом кодексе существовало понятие «суммовые разницы». Такие разницы возникали в случаях, когда оплата производилась в рублях, а сама задолженность была выражена в иностранной валюте или у.е. В этом было их отличие от разниц курсовых, которые образовывались, если задолженность выражена и оплата по ней производилась в иностранной валюте. С 2015 г. понятие суммовых разниц было исключено из законодательства и все разницы теперь считаются курсовыми.

Валютный счет и валюта в кассе: курсовые разницы

Простейший случай курсовых разниц – это переоценка остатков на валютном счете организации.

Расчет курсовых разниц: пример

Допустим, что 20.11.2018 организация приобрела иностранную валюту в размере 100 000 долл. США. Валюта будет учтена организацией по официальному курсу ЦБ РФ на дату приобретения (п. 5, п. 6 ПБУ 3/2006). Курс ЦБ РФ на 20.11.2018 – 66,0081:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Приобретена иностранная валюта (100 000 * 66,0081) |

52 «Валютные счета» | 57 «Переводы в пути» | 6 600 810-00 |

На 30.11.2018 остаток по валютному счету будет переоценен по курсу на конец месяца (курс ЦБ РФ на 30.11.2018 — 66,6342). Поскольку курс ЦБ РФ увеличился, рублевый эквивалент валютных средств также увеличился. Организация признает прочий доход:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражена курсовая разница по валютному счету (100 000 * (66,6342 — 66,0081)) |

52 «Валютные счета» | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» | 62 610-00 |

Если курс ЦБ РФ снизился, возникает прочий расход, который отражается противоположной проводкой: Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 52.

Аналогично отражаются курсовые разницы по наличной иностранной валюте в кассе организации: Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 50 «Касса» или Дебет счета 50 — Кредит счета 91, субсчет «Прочие доходы».

Расчет курсовых разниц при приобретении внеоборотных активов и МПЗ

Если организация приобретает основные средства, нематериальные активы или МПЗ по договорам в иностранной валюте или у.е., то стоимость активов фиксируется по курсу ЦБ РФ или иному согласованному курсу (если договор выражен в у.е. или иностранной валюте, но оплата производится в рублях) на дату принятия их к учету и в дальнейшем изменению не подлежит (п. 9 ПБУ 3/2006).

Переоценивается только задолженность по оплате поставщику за поставленные ценности. В итоге возникают положительные или отрицательные курсовые разницы

Проводки (пример)

20.11.2018 организация приобрела промышленный кондиционер стоимостью 8 000 долл. США. Курс ЦБ РФ на 20.11.2018 — 66,0081.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Приобретен промышленный кондиционер (8 000 * 66,0081) |

08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» | 528 064-80 |

На 30.11.2018 переоценке подлежит задолженность по оплате поставки. Поскольку курс ЦБ РФ на 30.11.2018 выше курса на дату принятия задолженности к учету, у организации возникает расход – ведь на конец месяца ей потребуется больше рублевых средств, чтобы оплатить поставку:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражена курсовая разница по расчетам с поставщиком (8 000 * (66,6342 – 66,0081)) |

91 «Прочие доходы и расходы», субсчет «Прочие расходы» | 60 «Расчеты с поставщиками и подрядчиками» | 5 008-80 |

Авансы и курсовые разницы

Суммы полученных и выданных авансов учитываются по курсу на дату получения или перечисления денежных средств соответственно и в дальнейшем не переоцениваются (п. 7, п. 9 ПБУ 3/2006). В случае приобретения, к примеру, материалов в счет выданного ранее аванса материалы приходуются по курсу на дату перечисления аванса.

Пример учета материалов и учета курсовых разниц

20.11.2018 организация перечислила 100%-ый аванс в размере 12 000 у.е. за партию материалов. Оплата по договору осуществляется в рублях, 1 у.е.=1 евро по курсу ЦБ РФ на дату платежа. Материалы отгружены в адрес организации 30.11.2018, право собственности перешло в этот же день. Курс евро ЦБ РФ на 20.11.2018 — 75,3218.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| 20.11.2018 перечислен аванс поставщику (12 000 * 75,3218) |

60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» | 903 861-60 |

| 30.11.2018 оприходованы материалы | 10 «Материалы» | 60 «Расчеты с поставщиками и подрядчиками» | 903 861-60 |

Трудности у бухгалтера возникают в случае, когда аванс не покрывает полностью сумму поставки. Тогда стоимость приобретенных ценностей складывается из двух величин: суммы аванса по курсу на дату уплаты аванса и суммы, не покрытой авансом, рассчитанной по курсу на дату принятия ценностей к учету.

Продолжим предыдущий пример и предположим, что общая стоимость поставки составляет 20 000 у.е. Курс евро ЦБ РФ на 30.11.2018 — 75,8897.

Следовательно, на дату оприходования всей поставки материалов:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| 30.11.2018 оприходованы материалы (903 861,60 + (20 000 – 12 000) * 75,8897) |

10 «Материалы» | 60 «Расчеты с поставщиками и подрядчиками» | 1 510 979-20 |

Курсовая разница в налоговом учете

Курсовые разницы учитываются при расчете налога на прибыль в составе внереализационных доходов и расходов по тем же правилам, что и в бухгалтерском учете (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

Российские организации и предприниматели, которые работают по внешнеторговым контрактам, часто сталкиваются с суммовыми разницами. Это связано с тем, что бухучет должен вестись в рублях, даже если сами расчеты были в валюте. Разницы появляются, если курс Центробанка отличался, например, на дату оплаты и на дату принятия актива к учету. Расскажем, как рассчитать и учесть суммовые разницы.

Что такое суммовые разницы

Суммовые разницы — это устаревший термин, который исключили из НК РФ еще в 2015 году. Сейчас их правильнее называть курсовыми разницами.

Курсовой называют разницу, которая возникла из-за того, что в период расчётов изменился курс рубля к иностранной валюте. Например, покупатель оприходовал товар на склад по курсу в 70 рублей, а оплатил уже по курсу 75 рублей — возникла курсовая разница. Все разницы делятся на два вида:

- Положительные — курс валюты изменяется в пользу компании. При переоценке актива растет, а при переоценке обязательства падает. Например, у продавца она сформируется, если он отгрузит товар по низкому курсу, а получит оплату от покупателя по подросшему.

- Отрицательные — курс меняется не в пользу организации. Так, у продавца она появится, если во время передачи товаров курс будет выше, чем в момент получения оплаты от покупателя.

Они могут появиться при переоценке остатков на валютных счетах или валюты в кассе, покупке и продаже товаров, выдаче и получении авансов. Разберемся с правилами учета.

Бухгалтерский учет суммовых разниц

По ПБУ 3/2006 организации обязаны пересчитывать стоимость активов и обязательств. Валютную стоимость пересчитывают в рубли по официальному курсу, установленному ЦБ РФ. Если такого курса нет — по кросс-курсу валюты, рассчитанному исходя из курсов других валют по данным ЦБ РФ.

Организация должна переводить стоимость валютных обязательств и активов в рубли на следующие даты:

- дата принятия к учету;

- дата исполнения обязательства по оплате;

- на каждую отчетную дату (конец месяца).

В некоторых случаях стоимость пересчитывают только один раз по курсу, который действовал на дату валютной операции. Это касается основных средств, нематериальных активов, МПЗ, полученных и выданных авансов, предоплаты, задатков.

Дебиторскую и кредиторскую задолженность в валюте надо переводить в рубли на дату совершения каждой операции с ними и на последнее число каждого отчетного периода (месяца).

Чтобы понять, как отражать разницы в бухучете, воспользуйтесь нашей таблицей-шпаргалкой.

| Вид актива (обязательства) | Изменение курса | Бухгалтерский учет | |

| Дата | Проводка | ||

| Кредиторская задолженность в валюте (кроме полученных авансов) | Курс валюты вырос | Последнее число отчетного периода или дата частичного погашения обязательства | Дт 91-2 Кт 60 (66, 67, 76,…) |

| Курс валюты уменьшился | Дт 60 (66, 67, 76,…) Кт 91-1 | ||

| Дебиторская задолженность в валюте (кроме выданных авансов) | Курс валюты вырос | Дт 62 (76, …)Кт 91-1 | |

| Курс валюты уменьшился | Дт 91-2 Кт 62 (76, …) |

Рассмотрим несколько примеров расчета и отражения курсовых разниц в бухучете.

Курсовые разницы по валютным счетам

Пересчитывать валюту на счетах в рубли надо при каждой покупке или передаче валюты, а также на последний день отчетного периода. Курсовая разница будет положительной, если валюта подорожает и вы сможете продать ее за рубли дороже, а отрицательной — если курс упадет.

Пример. 31 декабря 2020 года на валютном счете ООО «Нарцисс» числится 5 000 $. По данным ЦБ РФ на эту дату курс составил 73,8757 рубля за доллар. Получается, что остаток денежных средств в долларах в пересчете на рубли составляет 369 378,5 рубля.

В январе 2021 года движений по счету не было. При этом остаток надо пересчитать на 31 января 2021 года. Курс на эту дату составил 76,2527 рубля, соответственно остаток на счете увеличился до 381 263,5 рубля. Курс увеличился — значит в бухучете мы отразим положительную курсовую разницу. Для этого используем проводку на сумму разницы «Дт 52 Кт 91 — отражена положительная курсовая разница в сумме 11 888 рублей».

Курсовые разницы при покупке и продаже товаров

При реализации товаров курсовые разницы появятся в двух случаях:

- Стоимость договора выражена в валюте и оплата по нему тоже поступает в валюте. Разница появится в момент пересчета дебиторской задолженности.

- Стоимость договора выражена в валюте, а оплата по нему идет в рублях.

Курсовых разниц может и не быть, например при полной предоплате они не возникают. Разницы образуются, если покупатель оплачивает товар после отгрузки, а право собственности на него получает при отгрузке. В таком случае разница возникнет на момент оплаты товара. Она будет положительной, если рублевая оценка задолженности на дату отгрузки ниже, чем на дату оплаты. Если наоборот — будет отрицательной.

Также курсовая разница появится на отчетную дату (последний день месяца) при пересчете обязательства, если даты оплаты и отгрузки приходятся на разные месяцы.

Продажа товара с полной предоплатой

Как мы уже сказали, курсовой разницы в этом случае не будет ни у продавца, ни у покупателя. Продавец примет полученный аванс к учету по курсу, который действовал на дату его получения, пересчитывать его при отгрузке не будет. Покупатель точно так же учтет аванс по курсу, который действовал в день уплаты, и пересчитывать не будет.

Пример. ООО «Альфа» продает в ООО «Бета» товары на сумму 12 000 $, в том числе 20 % НДС — 2 000 $. По договору Альфа отгружает товар в течение недели после получения от Беты полной предоплаты.

Бета перечислила предоплату 1 марта 2021 года, а Альфа отгрузила товар уже 4 марта. Официальный курс доллара на эти даты составил:

- 1 марта — 74,4373 рубля;

- 4 марта — 73,5187 рубля.

В бухучете Альфы продажа товаров по предоплате будет отражена следующими проводками:

На дату 1 марта 2021 года:

- Дт 51 Кт 62 — 893 247,6 рубля (12 000$ × 74,4373 рубля) — поступила предоплата от Беты.

- Дт 76 Кт 68 — 148 874,6 рубля — начислен НДС с предоплаты.

На дату 4 марта 2021 года:

- Дт 62 Кт 90-1 — 893 247,6 рубля — отгружены товары на условиях полной предоплаты.

- Дт 90-3 Кт 68 — 148 874,6 рубля — начислен НДС с реализации товаров.

- Дт 68 Кт 76 — 148 874,6 рубля — принят к вычету НДС.

Так как товары проданы на условиях полной предоплаты, то Альфа признает свои доходы в бухучете в рублях по тому курсу, который действовал на дату пересчета в рубли предоплаты (1 марта). Курсовых разниц в таком случае не будет.

В бухучете Беты такая сделка будет отражена так:

На дату 1 марта 2021 года:

- Дт 60 Кт 51 — 893 247,6 рубля — перечислена полная предоплата Альфе.

- Дт 68-НДС Кт 76 — 148 874,6 рубля — принят к вычету НДС с предоплаты.

На дату 4 марта 2021 года:

- Дт 41 Кт 60 — 893 247,6 рубля — товары приняты к учету.

- Дт 19 Кт 60 — 148 874,6 рубля — выделен НДС из стоимости товара.

- Дт 76 Кт 68-НДС — 148 874,6 рубля — восстановлен НДС с предоплаты, которые ранее приняли к вычету.

- Дт 68-НДС Кт 19 — 148 874,6 рубля — принят к вычету НДС по оприходованным товарам.

Продажа товара с оплатой после отгрузки

Продавец признает выручку на дату перехода права собственности (отгрузки). Если предоплаты не было, то продавец признает выручку в сумме дебиторки покупателя, пересчитанной в рубли по курсу на дату отгрузки. Выручка в будущем не пересчитывается, а вот сумма задолженности будет переоценена на дату ее пересчета (последнее число месяца или день погашения долга).

Покупатель же примет товары к учету в рублях по курсу, который действовал на дату оприходования. При этом кредиторскую задолженность надо будет пересчитывать при погашении или на конец каждого месяца.

Посмотрим на примере, как отражаются разницы, если они возникают. Возьмем за основу пример 1, но уберем условие о полной предоплате. Пусть теперь покупатель оплатит товары в течение недели после отгрузки.

Пример. ООО «Альфа» продает в ООО «Бета» товары на сумму 12 000 $, в том числе 20 % НДС — 2 000 $. По договору Бета оплачивает товар в течение недели после отгрузки.

Альфа отгрузила товар 1 марта 2021 года, а Бета перевела оплату 4 марта. Официальный курс доллара на эти даты составил:

- 1 марта — 74,4373 рубля;

- 4 марта — 73,5187 рубля.

Альфа в своем бухучете сделает следующие проводки:

На дату 1 марта 2021 года:

- Дт 62 Кт 90-1 — 893 247,6 рубля (12 000$ × 74,4373 рубля) — отгружены товары в ООО «Бета».

- Дт 90-3 Кт 68 — 148 874,6 рубля — начислен НДС с отгруженных товаров.

На дату 4 марта 2021 года:

- Дт 51 Кт 62 — 882 224,4 рубля — получена оплата за товары

- Дт 91-2 Кт 62 — 11 023,2 рубля — отражена в составе расходов отрицательная курсовая разница по расчетам.

Бета сформирует другие проводки:

На дату 1 марта 2021 года:

- Дт 41 Кт 60 — 893 247,6 рубля (12 000$ × 74,4373 рубля) — оприходованы товары, полученные от ООО «Альфа».

- Дт 19 Кт 60 — 148 874,6 рубля — выделен НДС из полной стоимости полученных товаров.

- Дт 68-НДС Кт 19 — 148 874,6 рубля — перенесен НДС для возмещения.

На дату 4 марта 2021 года:

- Дт 60 Кт 51 — 882 224,4 рубля — погашена кредиторская задолженность перед Альфой.

- Дт 62 Кт 91-1 — 11 023,2 рубля — отражена в составе доходов положительная курсовая разница по расчетам.

Продажа товаров с частичной предоплатой

С авансами сложности могут возникнуть, когда предоплата не стопроцентная. Тогда стоимость проданных товаров складывается из двух величин: суммы аванса по курсу на дату получения (уплаты) аванса и суммы, которую аванс не покрыл, рассчитанной по курсу на дату отгрузки.

Получается, что на дату отгрузки продавец признает выручку в сумме аванса и части неоплаченного долга, пересчитанных по курсу ЦБ на день отгрузки. В будущем выручка и полученный аванс пересчитываться не будут. Но часть неоплаченной задолженности надо будет переоценивать в конце каждого месяца или на дату оплаты, признавая курсовые разницы.

Покупатель в свою очередь примет товары к учету по сумме выданного аванса и части непогашенной задолженности. Пересчитать валюту в рубли надо будет на дату оприходования товаров. Стоимость товаров и выданные аванс пересчитываться не будут. Переоценке подлежит только непогашенная задолженность.

Налогообложение суммовых разниц

С налогообложением разниц тоже часто возникают вопросы. Основное, что следует об этом знать — налогоплательщики учитывают курсовые разницы в составе внереализационных расходов или доходов.

Внереализационными доходами признаются:

- доходы в виде положительной (отрицательной) курсовой разницы, которая появилась из-за того, что курс продажи (покупки) валюты отклонился от официального курса ЦБ РФ, действующего на дату перехода права собственности;

- доходы в виде положительной курсовой разницы, кроме той, что возникла от переоценки выданных и полученных авансов.

Внереализационными расходами признаются:

- расходы в виде отрицательной (положительной) курсовой разницы, которая появилась из-за изменения курса продажи (покупки) валюты от официального курса ЦБ РФ, действующего на дату перехода права собственности;

- расходы в виде отрицательной курсовой разницы, кроме той, что возникла от переоценки выданных и полученных авансов.

Пересчет имущества, обязательств и требований проводится на самую раннюю из двух дат:

- дата перехода права собственности или прекращения обязательств и требований;

- последнее число отчетного периода.

По аналогии с бухучетом не нужно пересчитывать ценные бумаги в валюте, выданные и полученные авансы.

Отдельно остановимся на НДС. Курсовые разницы на исчисление налога не влияют. И у продавца, и у покупателя они полностью учитываются в доходах и расходах по налогу на прибыль. Покупатель принимает НДС к вычету всегда в той сумме, которая указана в счете-фактуре.

Ведите учет курсовых разниц в Контур.Бухгалтерии. Сервис поможет организовать бухгалтерский и налоговый учет, не запутаться в расчетах и правильно составить отчетность. А еще в Бухгалтерии можно считать зарплату и больничные, составлять отчеты и сдавать их через интернет. Все новые пользователи могут работать в сервисе бесплатно — пробный период 14 дней.

Что происходит с учетом курсовых разниц

Наиболее существенные изменения в учете курсовых разниц произошли после принятия 26 марта 2022 года Федерального закона № 67-ФЗ.

Антикризисные поправки в законе о налоге на прибыль распространяются на операции, начиная с 1 января 2022, возникающие по требованиям и обязательствам, стоимость которых выражена в иностранной валюте. Действовать предложенные меры будут в течение трех лет – с 2022 по конец 2024 года.

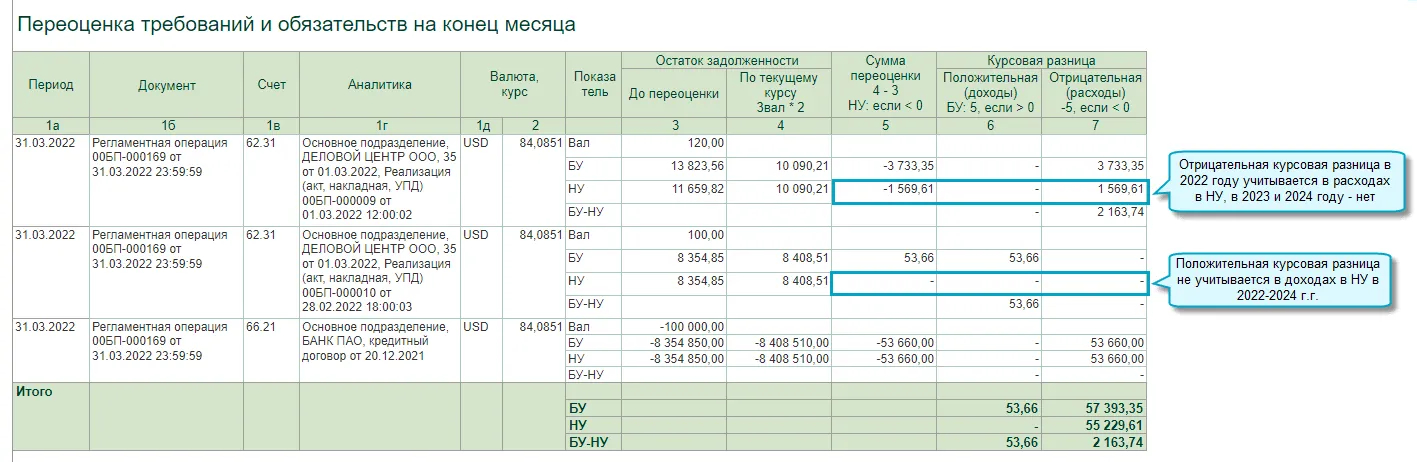

Так, согласно новым нормам, положительные курсовые разницы по требованиям и обязательствам теперь признаются только при погашении задолженности – их не нужно учитывать в доходах на ежемесячной основе (пп. 7.1 п. 4 ст. 271 НК в ред. закона № 67-ФЗ). Эта мера призвана улучшить положение налогоплательщиков за счет исключения влияния колебаний курса рубля на налоговые обязательства предприятий.

Дополнительно, письмо Минфина от 14 июля 2022 № 03-03-06/3/67959 уточнило, что поправки закона 67-ФЗ касаются только даты признания доходов и расходов в виде курсовых разниц. При этом порядок их определения остался без изменения: требования (обязательства), стоимость которых выражена в иностранной валюте, в 2022-2024 годах должны, как и ранее, пересчитываться на последнее число месяца в рубли – но суммы таких непризнанных курсовых разниц должны учитываться обособленно.

Кроме этого, письмо Минфина № 03-03-10/126074 от 22 декабря 2022 регламентирует сворачивать курсовые разницы на конец 2022 года – т. е. отнимать от признанных расходов по документу отложенные доходы.

Временные разницы и расчет ОНО

Главное обстоятельство, которое нужно учесть после введения новых правил учета – это расхождение при расчетах по бухгалтерскому и налоговому учету, приводящее к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

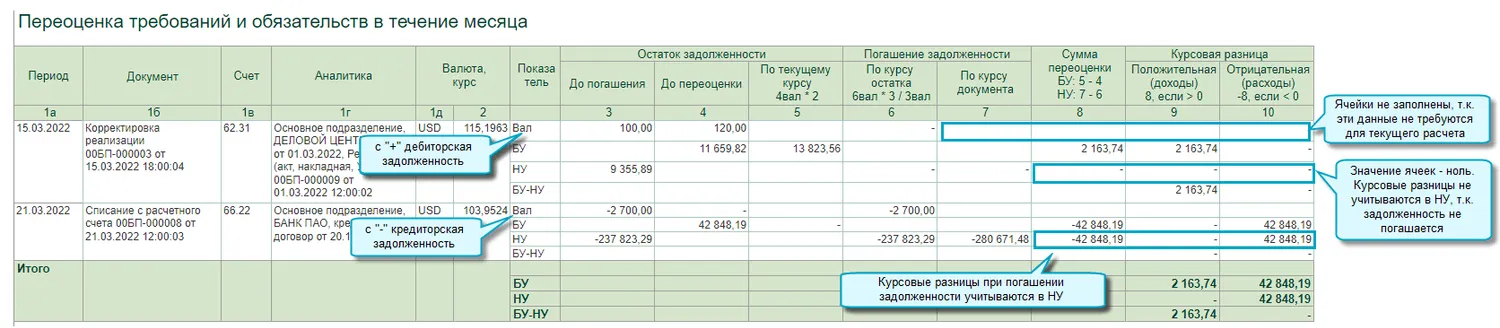

То есть с 2022 по 2024 по требованиям и обязательствам, стоимость которых выражена в иностранной валюте:

-

в бухгалтерском учете будет переоцениваться весь остаток валютной суммы;

-

а в налоговом учете по счетам требований и обязательств курсовые разницы будут начисляться только на сумму погашения задолженности.

Особенность касается документов поступления и реализации, банковских и кассовых документов, авансовых отчетов в валюте и в условных единицах.

В итоге принятые изменения существенно повлияли на алгоритм расчета курсовых разниц, и теперь при переоценке вместо двух положительных курсовых разниц для бухгалтерского и налогового учета:

-

в бухгалтерском учете формируется положительная курсовая разница, а в налоговом учете – отрицательная курсовая разница;

-

кроме этого, формируются дополнительные проводки по счету 98.КР «Отложенные доходы по курсовым разницам» – для видов учета НУ и ВР;

-

а с 2023 года начнут формироваться проводки еще и по счету 97.КР «Отложенные расходы по курсовым разницам» – также для видов учета НУ и ВР.

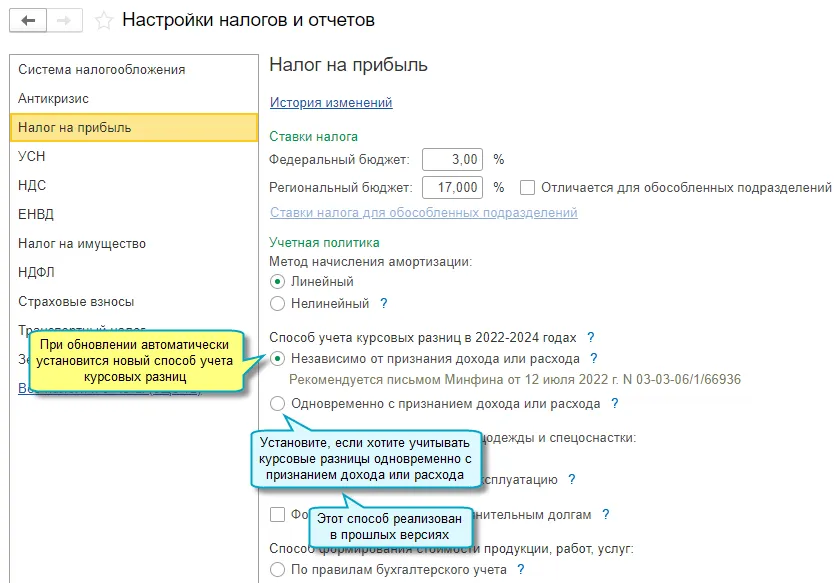

Как новый порядок учета поддержан в 1С:Бухгалтерии 3.0

Изменения в учете курсовых разниц по 67-ФЗ уже реализованы для 1С:Бухгалтерии, начиная с версии 3.0.110.24.

По новым правилам переоценивается только задолженность в иностранной валюте и условных единицах, учитываемая на счетах:

-

60 «Расчеты с поставщиками и подрядчиками»;

-

62 «Расчеты с покупателями и заказчиками»,

-

66 «Расчеты по краткосрочным кредитам и займам»,

-

67 «Расчеты по долгосрочным кредитам и займам»,

-

71 «Расчеты с подотчетными лицами»,

-

76 «Расчеты с разными дебиторами и кредиторами».

Для активов, выраженных в иностранной валюте и учтенных на счетах денежных средств (50 «Касса»; 52 «Валютные счета»; 55 «Специальные счета в банках»; 57 «Переводы в пути»), правила переоценки остались прежними.

Кроме этого, с релиза 3.0.122 добавлена возможность в 2022-2024 годах учитывать курсовые разницы по ежемесячной переоценке задолженности независимо от признания дохода или расхода для налога на прибыль. Возможность реализована во исполнение требований письма Минфина от 14 июля 2022 № 03-03-06/3/67959 (этот способ установится при обновлении на версию 3.0.122 автоматически, его можно переключить в настройке налогов и отчетов).

Источник: its.1c.ru

Требования (обязательства) дооцениваются или уцениваются ежемесячно, вне зависимости от того, признается ли в декларации внереализационный доход или расход по курсовым разницам.

Непризнанные курсовые разницы учитываются на счетах:

-

97.КР «Отложенные расходы по курсовым разницам»,

-

98.КР «Отложенные доходы по курсовым разницам».

Внереализационные доходы или расходы по курсовым разницам признаются при погашении задолженности.

Этот порядок применяется к доходам по курсовым разницам, возникшим с 2022 года, к расходам – с 2023 года. Для перерасчета курсовых разниц для налога на прибыль с начала 2022 года необходимо перепровести все документы и повторно выполнить регламентные операции по закрытию месяца, начиная с января.

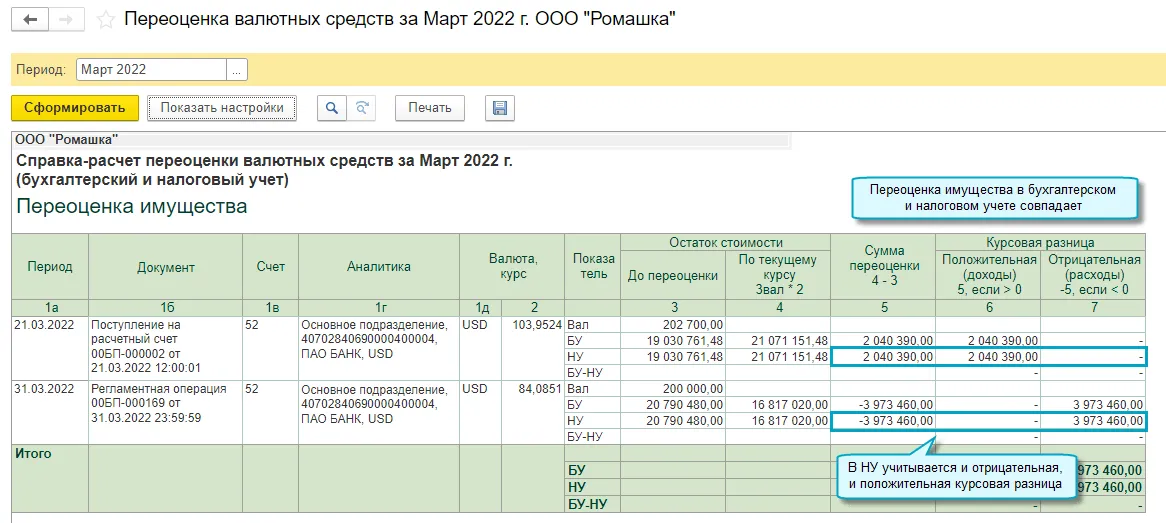

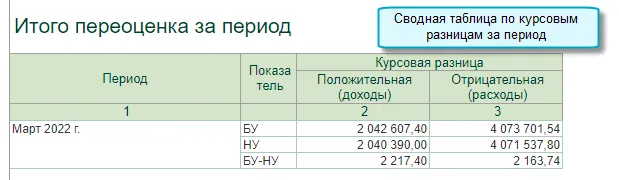

Обновление справки-расчета переоценки валютных средств в 1С:Бухгалтерия 3.0

Одно из существенных изменений в 1С:Бухгалтерии для поддержки нового порядка учета курсовых разниц – это обновленная справка-расчет переоценки валюты.

Начиная с релиза 3.0.115 детальный расчет курсовых разниц в течение месяца и на конец месяца иллюстрируется в обновленной справке-расчете «Переоценка валютных средств». То есть теперь Справка-расчет включает в себя расшифровку всех курсовых разниц.

Для плательщиков налога на прибыль она состоит из разделов:

-

Переоценка имущества,

-

Переоценка требований и обязательств в течение месяца,

-

Переоценка требований и обязательств на конец месяца,

-

Итого переоценка за период.

Источник: its.1c.ru

Готовые решения для автоматизации учета курсовых разниц

Как видим, при своевременном обновлении учетных бухгалтерских систем предложенные изменения в НК РФ действительно позволяют оптимизировать налоговые платежи для плательщиков налога на прибыль.

Но что делать тем, кто ведет учет в конфигурациях, типовые обновления для которых фирмой «1С» не запланированы? На помощь приходят готовые решения, которые помогут реализовать корректный расчет курсовых разниц в конфигурациях на обычных формах.

Курсовые разницы в 2022-2024 годах в «1С:Управление производственным предприятием» ред.1.3 (УПП)

Внешний отчет «Переоценка 2022-2024» для УПП 1.3, который позволяет детализировать информацию по начислению временных разниц в налоговом учете в разрезе документов и контролировать переоценку имущества, требований и обязательств, выраженных в валюте, как в течение месяца, так на последнюю его дату.

Отчет подобен отчету «Справка-расчет переоценки валюты» конфигурации Бухгалтерия предприятия 3.0 и соответствует новому законодательству о курсовых разницах от марта 2022 года. Позволяет контролировать движения по счетам 77, 98.КР, 97.КР и корректность заполнения декларации по налогу на прибыль.

Важные преимущества перед стандартной реализацией курсовых разниц УПП:

-

Отчет добавляет на счет 98.КР детализацию по документам (в виде третьего субконто) и предоставляет возможность бухгалтерам, ведущим учет в УПП, проанализировать правильность расчета отложенных налоговых обязательств (ОНО) с детализацией курсовых разниц по документам в удобном интерфейсе, аналогичном отчету «Справка-расчет переоценки валюты». В типовом механизме такая возможность отсутствует.

-

Кроме этого, письмо МинФина от 22 декабря 2022 № 03-03-10/126074 регламентирует сворачивать курсовые разницы на конец 2022 года – т. е. отнимать от признанных расходов по документу отложенные доходы. В стандартной конфигурации УПП это изменение не планируется к реализации. А с помощью представленной разработки можно сделать необходимые движения на счете 98.КР и проанализировать информацию типовыми отчетами (например, ОСВ).

Пакет обновлений для конфигураций на обычных формах (КА 1.1 и БП 2.0)

Пакет обновлений, который позволяет адаптировать конфигурации КА 1.1 и БП 2.0 к текущим изменениям законодательства, помимо прочего реализует доработки в механизме переоценки курсовых разниц документом «Переоценка валютных средств» согласно закону 67-ФЗ.

Проверенные решения наиболее популярных задач автоматизации

В системе учета на платформе 1С

Познакомтесь со всеми решениями, которые помогут вести бизнес комфортнее

Оставить заявку

-

Курсовые разницы в бухгалтерском учёте

-

Курсовые разницы в налоговом учёте

-

Курсовая разница при купле-продаже валют

-

Отражение курсовых разниц в декларации по налогу на прибыль

-

Штрафы за нарушение правил учёта курсовых разниц

Курс нестабилен, но есть решение

За 10 минут научим учитывать курсовую разницу в 2 клика

Подробнее

Курсовая разница — это разница между рублевой оценкой актива (или обязательства), при их стоимости в иностранной валюте, рассчитанной по курсу ЦБ РФ на дату исполнения обязательств по оплате и рублевой оценкой этого актива (или обязательства), рассчитанной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчётном периоде.

Курсовые разницы возникают в следующие даты:

- день проведения хозяйственной операции;

- последний день отчётного периода;

- день утверждения авансового отчёта.

Пример:

ООО «Альфа» приобрело актив — линию по производству стеклянных бутылок за 1,5 миллиона долларов. Согласно контракту, аванс составил 500 тысяч долларов (его оплатили 10 декабря 2021 года), окончательный платёж — 1 миллион долларов (перечислили 18 января 2022 года). Линию привезли, установили и приняли в эксплуатацию 29 января 2022 года. Так как данные в бухгалтерском учёте должны отражаться в рублях (статья 12 Федерального закона от 06.12.2011 №402-ФЗ), считаем расходы в рублях по курсу ЦБ на дату операции:

Аванс = 36,653 миллиона рублей (500 тысяч долларов х 73.3057);

Окончательный расчёт = 73,545 миллионов рублей (1 миллион долларов х 73.5453);

Итого оплачено за оборудование 110,198 миллионов рублей;

Стоимость линии на дату принятия к учёту (29.01.2022) = 114,278 миллионов рублей (1,5 миллиона долларов х 76,1854);

29.01.2022 года возникла курсовая разница (КР) — 4,080 миллионов рублей (114,278 миллионов рублей – 110,198 миллионов рублей).

Также курсовая разница возникает при сдаче бухгалтерской отчётности: рублёвая стоимость дебиторской или кредиторской задолженности в валюте на дату формирования текущего отчёта и на даты сдачи предыдущих отчётов отличаются.

Курсовые разницы в бухгалтерском учёте

Порядок учёта и отражения курсовых разниц регулируется специальным ПБУ 3/2006 «Учёт активов и обязательств, стоимость которых выражена в иностранной валюте», утвержденное Приказом Минфина России от 27.11.2006 № 154н. Для учёта положительных и отрицательных курсовых разниц применяется счёт 91 «Прочие доходы и расходы». На субсчёте 91.1 учитываются положительные КР, на 91.2 — отрицательные КР.

При расчётах с учредителями курсовые разницы относят на счёт 83 «Добавочный капитал».

Стоимость активов в рублях при покупке основных средств, нематериальных активов, ТМЦ за валюту, фиксируется один раз, при их внесении в учёт, и больше не меняется. Изменениям подлежит только задолженность перед поставщиком или покупателем, указанная в рублях по курсу ЦБ на каждую дату проведения хозяйственной операции или дату составления бухгалтерского отчёта.

Положительная КР по активным счетам возникает при росте курса валюты — за одну единицу валюты дают больше рублей. Отрицательная КР по активным счетам образуется при падении курса валюты.

Для пассивных счетов наоборот: положительная КР отражается при падении курса валюты, отрицательная КР — при её росте.

Пример: образовалась дебиторская задолженность покупателя в размере 50 тысяч долларов. На момент её возникновения (15.01.2022) сумма задолженности составляла 3,690 миллионов рублей (50 тысяч долларов х 73,7961). На момент возврат долга (05.02.2022) — 3,786 миллионов рублей (50 тысяч долларов х 75,7293). Возникла положительная КР — 96 тысяч рублей.

Отражаем операции в бухучёте:

Дт 62 – Кт 90 (3,690 миллионов рублей) — отгружена продукция;

Дт 52 – Кт 62 (50 тысяч долларов) — поступила оплата от покупателя;

Дт 51 – Кт 52 (3,786 миллионов рублей) — валюта переведена по курсу в рубли и перечислена на расчётный счёт;

Дт 62 – Кт 91.1 (96 тысяч рублей) — отражена положительная КР.

Курсовые разницы в налоговом учёте

В соответствии с пп.7 п.4 статьи 271 НК РФ, пп.6 п.7 статьи 272 НК РФ для целей налогообложения курсовые разницы учитываются в составе внереализационных доходов или расходов.

Положительная КР возникает при дооценке имущества, имеющего валютную стоимость и при уценке обязательств, указанных в валюте. Она включается во внереализационный доход.

Отрицательная КР образуется при уценке имущества с валютной стоимостью и при дооценке обязательств указанных в валюте. Она включается во внереализационный расход.

Доходы и расходы в иностранной валюте для целей налогообложения пересчитываются в рубли по курсу ЦБ на дату их признания (п.8 статьи 271 НК РФ для доходов; п.10 статьи 272 НК РФ для расходов).

Обязательства, требования и имущество со стоимостью в иностранной валюте пересчитываются в рубли по курсу ЦБ на одну из дат (ту, что произойдёт раньше):

- день исполнения или прекращения требования или обязательства;

- день перехода права собственности на имущество;

- последнее число текущего месяца.

Пересчёт авансов и предоплат в рубли производится на дату их перечисления и при дальнейших изменениях курса валют не учитываются.

Датой признания курсовой разницы в налоговом учёте в качестве внереализационного дохода (или расхода) считается (статья 271 НК РФ, статья 272 НК РФ):

- у продавца — день погашения дебиторской задолженности за товары, работы, услуги и имущественные права. Если отгрузка производилась на условиях предоплаты — день реализации товара (работы, услуги) или передачи имущества;

- у покупателя — день погашения кредиторской задолженности за товары, работы, услуги и имущественные права. Если отгрузка производилась на условиях предоплаты — день реализации товара (работы, услуги) или передачи имущества;

- последнее число текущего месяца — по требованиям, обязательствам и имуществу, стоимость которых выражена в иностранной валюте.

Работаете с иностранными партнёрами?

Ведем учёт ВЭД по экспорту и импорту

Оставить заявку

Курсовая разница при купле-продаже валют

При осуществлении импортно-экспортных операций компания должна регулярно приобретать валюту за рубли. Для этих целей используются счета 51, 52 и 57 бухгалтерского учёта. Разберём на примере, как правильно отразить хозяйственные операции в бухгалтерском и налоговом учёте:

ООО «Прима+» планирует перечислить поставщику оборудования 150 тысяч долларов 25 января 2022 года. Для этого 22 января с расчётного на валютный счёт было перечислено 11,5 миллионов рублей. 25 января курс ЦБ составил 74,3615 рублей за доллар, банк купил валюту за 74,28 рублей. Комиссия банка — 0,5% от суммы приобретённой валюты.

- Дт 57 – Кт 51 (11,5 миллионов рублей) — перечислены денежные средства;

- Дт 52 – Кт 57 (11,154 миллионов рублей (150 тысяч долларов х 74,3615)) — купленная валюта зачислена на счёт по курсу ЦБ;

- Дт 57 – Кт 91.1 (12,23 тысяч рублей (74,3615 – 74,28) х 150 тысяч долларов)) — отразили положительную курсовую разницу;

- Дт 57 – Кт 51 (346 тысяч рублей (11,5 миллионов рублей – 11,154 миллиона рублей)) — вернули неиспользованную сумму на расчётный счёт;

- Дт 91.2 – Кт 76 (55,77 тысяч рублей (0,5% х 11,154 миллионов рублей)) — отражена комиссия банка;

- Дт 76 – Кт 51 (55,77 тысяч рублей) перечислена комиссия банка.

При отражении операций в налоговом учёте применяется метод начисления. Бухгалтер ООО «Прима+» включил:

- положительную курсовую разницу от валютной сделки в размере 12,23 тысяч рублей во внереализационные доходы;

- комиссионные услуги банка в сумме 55,77 тысяч рублей — во внереализационные расходы.

Отражение курсовых разниц в декларации по налогу на прибыль

В форме декларации по налогу на прибыль, утверждённой Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@, данные по курсовым разницам вносятся в развёрнутом виде и отражаются:

- в составе внереализационных доходов в строке 100 Приложения 1 к листу 02 — если выявлены положительные КР;

- в составе внереализационных расходов в строке 200 Приложения 2 к листу 02 — если выявлены отрицательные КР.

Сворачивать суммовые показатели курсовых разниц в налоговой декларации нельзя.

Штрафы за нарушение правил учёта курсовых разниц

При неправильном отражении в учёте курсовых разниц применяются общие правила взыскания штрафов по статье 120 НК РФ:

- 10 тысяч рублей — если нарушения выявлены в одном отчётном периоде;

- 30 тысяч рублей — если в нескольких отчетных периодах;

- если выявлено занижение налоговой базы, штраф составит 20% от суммы неуплаченного налога, но не менее 40 тысяч рублей.

Неуплата (неполная уплата) налога в результате занижения налоговой базы (статья 122 НК РФ) ведёт к наложению штрафа:

- 20% от суммы неуплаченного налога, при неумышленном нарушении;

- 40% от суммы неуплаченного налога при деянии с умыслом.

Возьмем на себя учёт ВЭД и бухгалтерию

всего от 1666 рублей в месяц

Оставить заявку

Часто задаваемые вопросы

Текущую задолженность в валюте надо переоценивать в рублях в каждый последний день месяца. Это нужно делать и в бухгалтерском и в налоговом учёте?

В бухгалтерском учёте это нужно делать в соответствии с п.7 ПБУ 3/2006, для налогового учёта такого требования нет.

Если компания продала доллары по ставке ниже чем купила, по какой проводке отразить курсовую разницу?

В этом случае используйте проводку Дт 91.2 – Кт 52 (50, 55, 57).

Учет курсовых разниц в 2022-2024 годах

Как известно, задолженность в иностранной валюте подлежит пересчету в рубли на дату погашения этой задолженности (дату поступления / перечисления валюты) и на последнее число текущего месяца (кроме авансов).

Курсовые разницы, возникающие при пересчете указанной задолженности в рубли (кроме авансов), в налоговом учете включаются в состав внереализационных доходов или внереализационных расходов (п. 11 ст. 250, пп. 5 п. 1 ст. 265, пп. 7 п. 4 ст. 271, пп. 6 п. 7 ст. 272 НК РФ в ред. до Закона 67-ФЗ).

Поправки, внесенные Законом 67-ФЗ в ст.271 НК РФ и применяемые с 1 января 2022 года, устанавливают, что датой получения дохода в виде положительной курсовой разницы, возникшей в 2022 — 2024 годах по требованиям (обязательствам), в том числе по требованиям по договору банковского вклада (депозита), стоимость которых выражена в иностранной валюте (за исключением авансов) признается дата прекращения (исполнения) требований (обязательств) (пп.7.1 п.4 ст.271 НК РФ).

При этом аналогичные изменения в ст.272 «Дата признания расходов» в отношении отрицательных курсовых разниц, учитываемых в расходах, применяются с 1 января 2023 года (пп.6.1 п.7 ст.272 НК РФ).

Отсюда следует вывод — если в 2022 году при переоценке «валютного» долга/обязательства на последний день месяца возникает:

- положительная курсовая разница (например, переоценили долг покупателя за реализованные товары в иностранной валюте) в целях налогообложения не учитывается возникший доход от дооценки.

- отрицательная курсовая разница (например, у налогоплательщика вырос долг за приобретенные товары), то курсовую разницу следует учесть в расходах.

С 2023 года и положительные, и отрицательные курсовые разницы, возникающие от переоценки требований/обязательств, учитываются только на дату их погашения (на дату платежа).

Новые правила признания положительной курсовой разницы в 2022-2024 году применяются только при переоценке требований и обязательств.

В отношении курсовых разниц при переоценке валютных ценностей изменений не было (Письмо Минфина России от 02.06.2022 г. N 03-03-06/1/52094).

Разъяснения Минфина по применению нового порядка отражения курсовых разниц в налоговой базе по прибыли в течение 2022 года претерпели изменения. К тому же в конце года на законодательном уровне был принят «альтернативный вариант» учета отрицательных курсовых разниц по непогашенным на 31.12.2022 обязательствам (требованиям) (Федеральный закон от 19.12.2022 № 523-ФЗ).

Поэтому в 2022 году возможны 3 варианта учета курсовых разниц:

- по «июльскому» Письму Минфина РФ;

- по «декабрьскому» Письму Минфина РФ;

- по Федеральному закону от 19.12.2022 N 523-ФЗ.

Давайте разберемся с каждым вариантом и найдем самый безопасный с точки зрения налоговых рисков.

Курсовые разницы: «июльская» инструкция от Минфина РФ

В июле 2022 года появились четкие разъяснения Минфина о порядке учета курсовых разниц в 2022 году — Письмо Минфина России от 12 июля 2022 г. N 03-03-06/1/66936.

Минфин разъяснил, что в целях налога на прибыль в соответствии с новым временным порядком положительные курсовые разницы в 2022-2024 годах и отрицательные курсовые разницы в 2023-2024 годах, начисленные по требованиям (обязательствам), стоимость которых выражена в иностранной валюте, учитываются только по мере прекращения (исполнения) данных требований (обязательств).

Сам порядок исчисления курсовых разниц, установленный в п. 8 ст.271 и п. 10 ст.272 НК РФ, не изменился.

При учете курсовых разниц по требованиям (обязательствам) в валюте в 2022 году следует исходить из следующего:

- на последнее число текущего месяца по требованиям (обязательствам) в валюте определяется курсовая разница в порядке, установленном положениями главы 25 НК РФ;

- исчисленная отрицательная курсовая разница на последнее число текущего месяца учитывается в составе внереализационных расходов (пп. 5 п. 1 ст. 265 НК РФ, пп. 6 п.7 ст. 272 НК РФ);

- исчисленная положительная курсовая разница на последнее число текущего месяца не учитывается в составе внереализационных доходов. Подобные суммы положительной курсовой разницы суммируются до момента прекращения (исполнения) требований (обязательств);

- при прекращении требования (обязательства) в валюте накопленная положительная курсовая разница, возникшая при их переоценке, учитывается в составе внереализационных доходов на дату прекращения (исполнения) требований (обязательств), выраженных в иностранной валюте.

Если говорить упрощенно: на последний день каждого месяца мы «берем» курсовые разницы от переоценки требований/обязательств, получившихся по данным бухучета:

- если разница отрицательная — учитываем ее в «налоговых» расходах,

- если положительная — «записываем сумму в блокнотик».

На дату оплаты признаем получившиеся курсовые разницы (любые) и учитываем в доходах все положительные суммовые разницы, «записанные в блокнотике».

Соответственно с 2023 года в «блокнотик» на последний день каждого месяца необходимо записывать не только положительные, но и отрицательные курсовые разницы, которые будут накапливаться и признаваться в доходах/расходах на дату платежа.

Приведем пример учета курсовых разниц в соответствии с данными разъяснениями.

Пример 1.

Организация оказала иностранной компании услуги 10.10.2022 года, стоимость услуг 100 евро. Курс ЦБ РФ (условно) на 10.10.2022 г.- 82 руб.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | – | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- отражен внереализационный расход в виде отрицательной курсовой разницы (ОКР) — 2200 руб. (на 31.12),

- положительные курсовые разницы (ПКР) на 31.10 и 30.11 в декларации не отражаются. Эти ПКР — 1400 руб. записаны в «блокнотик» («сч.98 в налоговом учете») на 31.12.2022 г. (1200+200).

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано:

- ОКР, возникшие в 1-м квартале — 900 руб. (800+100)

- ПКР нарастающим итогом — 1500 руб. (1400 руб. 2022 года + 100 руб.).

В декларации за полугодие 2023 года (на дату оплаты) будет отражен:

- внереализационный доход в виде положительных курсовых разниц, в т.ч. на дату погашения требования — 1700 руб. (1500 (из «блокнотика») +200),

- «записанный в блокнотик» внереализационный расход в виде отрицательных курсовых разниц — 900 руб.

«Декабрьская» позиция Минфина по курсовым разницам

Действующим законодательством о налогах и сборах не предусмотрено уменьшение в 2022 году суммы признанных для целей налога на прибыль организаций расходов в виде отрицательных курсовых разниц на исчисленные положительные курсовые разницы, по которым момент признания в доходах не наступил (как совокупно между всеми требованиями и обязательствами, так и совокупно между месяцами внутри отчетного (налогового) периода по налогу на прибыль организаций) (Письмо ФНС от 7 октября 2022 г. N СД-4-3/13426@).

Причем указанная позиция ФНС была согласована с Минфином России и доведена до нижестоящих налоговых органов и налогоплательщиков.

Но в декабре 2022 года Минфин пересмотрел свою позицию по учету курсовых разниц в 2022 году. В Письме от 22 декабря 2022 г. N 03-03-10/126074 (в дополнение к письму от 23.09.2022 N 03-03-10/92239) Минфин России указал, что «…положительные и отрицательные курсовые разницы, возникшие по каждому непрекращенному (неисполненному) на 31 декабря 2022 года требованию (обязательству), стоимость которого выражена в иностранной валюте, сравниваются между собой и при исчислении налоговой базы по налогу на прибыль за 2022 год учитывается превышение отрицательных курсовых разниц над положительными. При превышении положительных курсовых разниц над отрицательными, они будут учитываться при исчислении налоговой базы в налоговом периоде, в котором происходит погашение соответствующего требования (обязательства).».

Письмом от 26 декабря 2022 г. N СД-4-3/17561@ ФНС направила данные разъяснения финансового ведомства для использования в работе и для сведения налогоплательщиков в дополнение к письму ФНС России от 07.10.2022 N СД-4-3/13426@.

Свою позицию Минфин объяснил тем, что учет только отрицательных курсовых разниц искажает налоговую базу. «В соответствии с пунктом 3 статьи 3 Кодекса налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Соответственно и объекты налогообложения, являющиеся базой для исчисления налогов, должны иметь экономическое обоснование. Объектом обложения налогом на прибыль признается прибыль, полученная налогоплательщиком, исчисляемая как полученные доходы, уменьшенные на величину произведенных расходов.

Переоценка требования (обязательства), выраженного в иностранной валюте, влечет значимый для целей налогообложения один экономический результат, возникающий из данного обязательства. Противоположный подход к применению по итогам налогового периода 2022 года указанных выше норм, который позволял бы учитывать накопительным итогом отрицательные курсовые разницы из требования (обязательства), выраженного в иностранной валюте, возникающие на конец соответствующих месяцев 2022 года без их корректировки на положительные курсовые разницы, возникшие из этого требования (обязательства) по итогам иных соответствующих месяцев 2022 года, и тем самым кратно увеличивать внереализационные расходы в размере большем, чем действительное изменение требования (обязательства), не соответствует положениям пункта 3 статьи 3 Кодекса и формирует искусственный несуществующий убыток.

В связи с изложенным показателем, влияющим на реальный финансовый результат (прибыль) по итогам налогового периода 2022 года, является именно изменение стоимости непрекращённого требования (обязательства), стоимость которого выражена в иностранной валюте, в связи с изменением курса иностранной валюты к рублю Российской Федерации на конец года в сравнении с 1 января 2022 года либо датой возникновения требования (обязательства) в течение 2022 года.».

Приведем пример, как пересчитать курсовые разницы за 2022 год и соответственно учесть курсовые разницы в 2023 году, если налогоплательщик решит исполнить «декабрьские» «пожелания» Минфина.

Пример 2.

Возьмем условия Примера 1.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | – | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- Сравниваем сумму ОКР (2200 руб.), признанных в расходах за 2022 год с суммой ПКР (1400=1200 + 200).

- Поскольку ОКР больше ПКР, в расходах в декларации за 2022 год в качестве отрицательных курсовых разниц учитываем разницу — 800 руб. (2200 — 1400).

Соответственно в «блокнотике» на 31.12.2022 г. у нас нет накопленных ПКР за 2022 год.

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано: ОКР, возникшие в 1-м квартале — 900 руб. (800+100) и ПКР, возникшая в 1-м квартале — 100 руб.

В декларации за полугодие 2023 года будет отражен:

- внереализационный доход в виде положительных курсовых разниц на дату погашения требования — 300 руб. (100 (из «блокнотика») + 200), и «записанный в блокнотик» внереализационный расход в виде отрицательных курсовых разниц — 900 руб.

Для проверки «остатков» положительных курсовых разниц, накопленных в «блокнотике» на 31.12.2022 г. (остатков на «сч. 98 в налоговом учете») можно определить «абсолютную курсовую разницу», сравнив курс на дату признания дохода/расхода или на 31.12.2021 г., если требование/обязательство возникло до 01.01.2022 г., с курсом на 31.12.2022 г.

В нашем примере, на 31.12.2022 г. будет «абсолютная ОКР» = (74 — 82) * 100 евро = 800 руб., т.е. в декларации по налогу на прибыль должно быть отражено ОКР в сумме 800 руб., а в «блокнотике» должен быть «ноль» суммы ПКР.

По нашему мнению, если налогоплательщик решит исполнить «декабрьское» письмо Минфина, то отразить пересчет отрицательных разниц нужно в декларации за 2022 год, т.е. представлять уточненные декларации за отчетные периоды 2022 года не нужно. Ведь финансовое ведомство не настаивает на пересчете суммы признанных отрицательных курсовых разниц по требованиям и обязательствам, которые «закрылись» на 31.12.2022 года. А значит его интересует лишь конечный результат пересчета за 2022 год. В противном случае, налогоплательщиков «попросили» бы уточнить суммы курсовых разниц по итогам отчетных периодов даже по «закрывшимся» обязательствам.

Но обязаны ли налогоплательщики исполнять «декабрьское» письмо Минфина РФ?

По мнению юристов «Правовест Аудит», приведенное «декабрьское» разъяснение Минфина не соответствует нормам НК РФ.

В тоже время «июльское» разъяснение финансового ведомства основано на правильном применении положений пп. 7.1 п. 4 и п. 8 ст. 271, пп.6.1 п. 7 и п. 10 ст. 272 НК РФ и его применение не влечет «формирования искусственного несуществующего убытка», как это указано в письме Минфина РФ от 22.12.2022 № 03-03-10/126074. Потому что учтенные («накопительным итогом» на конец соответствующего месяца 2022 года) расходы в виде отрицательных курсовых разниц могут и должны быть компенсированы учетом для целей исчисления налога на прибыль, сформированными в том же порядке («накопительным итогом» на конец соответствующего месяца 2022 года) доходами в виде положительных курсовых разниц в момент прекращения (исполнения) требований (обязательств), то есть только лишь позднее, чем учтены соответствующие расходы.

При этом следует заметить, что согласно пояснительной записке к проекту федерального закона, которым были внесены изменения в порядок налогового учета курсовых разниц, предложение учитывать в 2022-2024 годах курсовую разницу, начисленную по требованиям (обязательствам) выраженным в иностранной валюте, при расчете налоговой базы по мере погашения указанной задолженности, было направлено на реализацию первоочередных антикризисных мер поддержки в условиях совершения иностранными государствами недружественных действий в отношении российских лиц и с целью исключения влияния на налоговые обязательства по налогу на прибыль расчетных величин, зависящих от изменения курса рубля к иностранным валютам. В этой связи представляется, что заложенный в законе принцип «незеркального» в 2022 году налогового учета отрицательных и положительных курсовых разниц является действительным выражением воли законодателя, направленной на улучшение положения налогоплательщиков-организаций, а письмо Минфина РФ от 22.12.2022 № 03-03-10/126074 — противоречащим ему. Но велика вероятность: если налогоплательщик не пересчитает отрицательные курсовые разницы за 2022 год по «декабрьскому» Письму Минфина, налоговые органы будут доначислять налог на прибыль. А как решит дело суд — предсказать трудно.

Чимидов Вадим

Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров

Внимание! Представители Минфина на семинарах говорят о том, что ФНС не согласна с их «декабрьской» позицией по курсовым разницам и собирается оспаривать данное Письмо.

Поэтому даже при выполнении «декабрьских» разъяснений Минфина у налогоплательщиков нет 100% гарантии отсутствия налоговых рисков.

Если налоговые органы на местах будут придерживаться норм НК РФ, т.е. посчитают «правильными» июльские разъяснения Минфина, то получится, что пересчитав отрицательные курсовые разницы по «декабрьскому» письму Минфина налогоплательщики «завысят прибыль» 2022 года и соответственно «занизят прибыль» 2023 года на дату оплаты. В этом случае налоговые органы смогут доначислить налог на прибыль за 2023 год с «правильной» суммы внереализационного дохода, невзирая на излишне начисленный налог на прибыль по итогам 2022 года.

Автор поддерживает «декабрьский» подход Минфина, поскольку «июльский» порядок отражения курсовых разниц в налоговом учете, действительно нарушает экономический смысл признания доходов и расходов при изменении суммы долга в иностранной валюте.

Например, если при оказании услуг вы признали выручку 8200 руб. (стоимость услуг 100 у.е., а курс 82 руб.), а на последний день следующего месяца курс валюты вырос до 200 руб. (положительную разницу для налогообложения мы не признали), а в следующем месяце курс иностранной валюты упал до 100 руб. и мы признали отрицательную курсовую разницу в сумме 10000 руб.((100-200)*100 у.е), то получится, что бюджет должен налогоплательщику за то, что он оказал услуги с расчетами в иностранной валюте: у нас отражена выручка 8200 руб. и расход −10000 руб., т.е. по итогу убыток 1800 руб., в то время, как ожидаемая оплата составляет, например, 10 000 руб. (100 у.е по текущему курсу 100 руб.). Но формально «декабрьский» метод Минфина действительно не соответствует нормам НК РФ.

По мнению автора, чтобы налогоплательщику прийти к тем же результатам, что и при пересчете отрицательных разниц по «декабрьскому» письму Минфина в целях налогового учета в «особый период» следовало определять курсовые разницы «по-новому», т.е. брать курс иностранной валюты на последний день месяца или на дату платежа (исполнения требования/обязательства) и сравнивать его с курсом иностранной валюты на дату последней переоценки, результаты которой были отражены в налоговом учете. Но сегодня мы не будем обсуждать эту «альтернативную версию».

Что делать с курсовыми разницами за 2022 год?

Самый безопасный вариант:

воспользоваться N 523-ФЗ от 19.12.2022 (пп.6.2 п.7 ст.272 НК РФ) и учесть отрицательные разницы в 2022 году только на дату платежа (об этом ниже).

Менее безопасный вариант:

пересчитать суммы отрицательных разниц за 2022 год по обязательствам и требованиям, оставшимся на 31.12.2022 г. как написал МФ в декабрьском письме. Результаты перерасчета следует учесть в декларации за 2022 год (без представления «уточненок»).

Самый рискованный вариант:

следовать июльским разъяснениям Минфина, т.е. НЕ пересчитывать курсовые разницы по декабрьскому письму.

Пересчет курсовых разниц за 2022 год по 523-ФЗ от 19.12.2022

В соответствии с пп. 6.2 п.7 статьи 272 НК РФ, введенным Федеральным законом от 19.12.2022 N 523-ФЗ налогоплательщик может применить в 2022 году особый порядок учета отрицательных курсовых разниц (такой же, как и в 2023 году).

Налогоплательщик МОЖЕТ признать отрицательные курсовые разницы от переоценки требований и обязательств, выраженных в иностранной валюте, на дату прекращения (исполнения) требований (обязательств):

- по отрицательной курсовой разнице, возникшей в 2022 году, по не прекращенным по состоянию на 31 декабря 2022 года требованиям (обязательствам), в том числе по требованиям по договору банковского вклада (депозита), стоимость которых выражена в иностранной валюте (за исключением авансов);

- если налогоплательщиком принято решение о применении порядка учета расходов в соответствии с настоящим подпунктом и в срок, установленный для подачи налоговой декларации по налогу за налоговый период 2022 года, либо при подаче уточненной декларации за последний отчетный период 2022 года в налоговый орган направлено уведомление в произвольной форме о принятии такого решения, т.е. в уточненной декларации за 9 (11) месяцев 2022 г.

При этом принятое налогоплательщиком решение не может быть изменено. Применение налогоплательщиком указанного порядка, повлекшее увеличение сумм авансовых платежей по налогу за отчетные периоды 2022 года, не влечет начисление пеней за просрочку исполнения налогоплательщиком обязанности по уплате соответствующих авансовых платежей, при условии уплаты налога за 2022 год не позднее установленного срока уплаты налога. Эти положения не применяются банками.

Если организация приняла решение о пересчете отрицательных курсовых разниц, учтенных в расходах, то результаты пересчета нужно отразить в декларации за 2022 год, уточненные декларации за отчетные периоды 2022 года представлять не нужно (Письмо ФНС от 01.03.2023 года № СД-4-3/2369@).

Учет курсовых разниц в 2022 году в соответствии с пп.6.2 п.7 ст.272 НК РФ-самый безопасный вариант для налогоплательщиков, но наименее выгодный.

Приведем пример, как пересчитать курсовые разницы за 2022 год и соответственно учесть курсовые разницы в 2023 году, если налогоплательщик решит пересчитать ОКР за 2022 год в соответствии с пп.6.2 п.7 ст.272 НК РФ (523-ФЗ от 19.12.2022).

Пример 3.

Возьмем условия Примера 1.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | – | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

1) В декларации по прибыли за 2022 курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» на 31.12.2022 года записаны курсовые разницы, возникшие в 2022 году: ОКР (сч. 97 в налоговом учете) — 2200 руб. и ПКР (сч. 98 в налоговом учете) — 1400 руб. (1200 + 200).

2) В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» нарастающим итогом записано: ОКР — 3100 руб. (2200 «из блокнотика» + 900 (800+100), возникшие в 1-м квартале и ПКР-1500 руб. (1400 «из блокнотика» + 100, возникшая в 1-м квартале).

В декларации за полугодие 2023 года будет отражен:

- внереализационный доход в виде положительных курсовых разниц на дату погашения требования −1700 руб. (1500 (из «блокнотика») +200), и «записанный в блокнотик» внереализационный расход3100 руб.

Определение курсовых разниц при частичной оплате

Минфин разъяснил, что случае частичного погашения в 2022-2024 годах требований (обязательств) доходы в виде соответствующей положительной курсовой разницы, подлежат учету на дату частичного погашения таких требований (обязательств) в размере, соответствующем доле погашаемой части требования (обязательства).

Соответствующие отрицательные курсовые разницы в случае частичного погашения в 2022 году требований (обязательств) учитываются в общем порядке, а в 2023-2024 годах — на дату частичного погашения таких требований (обязательств) также в размере, соответствующем доле погашаемой части требования (обязательства).

В 2022-2024 годах на дату частичного погашения требований (обязательств), стоимость которых выражена в иностранной валюте, как и при применении старого порядка, действовавшего до 2022 года, переоценке подлежит погашаемая часть требований (обязательств) с отражением в составе доходов (расходов) соответствующих курсовых разниц. Оставшаяся часть непогашенных требований (обязательств), стоимость которых выражена в иностранной валюте, переоценивается в общем порядке, установленном положениями НК РФ (Письма Минфина России от 17.01.2023 г. N 03-03-06/1/2512, от 10.10.2022 г. N 03-03-06/1/97642).

Таким образом при частичной оплате для расчета суммы курсовых разниц, которые учитываются в доходах/расходах, нужно взять долю погашенного обязательства/требования и применить к накопленным курсовым разницам «из блокнотика».

Например, если долг составляет 100 евро, а заплатили 60 евро, то в 2023 году нужно признать в доходах/расходах 60% от полученной курсовой разницы на дату платежа и от накопленных курсовых разниц в «блокнотике».

Подробные примеры учета курсовых разниц в целях налога на прибыль при частичной оплате и «правило проверки» накопленных положительных курсовых разниц на 31.12.2022 года по не закрывшимся требованиям/обязательствам по «декабрьскому» письму Минфина вы можете посмотреть в материалах Круглого стола (видео, конспект и презентация спикера). Там же вы найдете разъяснения по другим важным изменениям НК РФ и иным актуальным вопросам НДС и налога на прибыль.

Итак, мы рассмотрели правила учета курсовых разниц в 2023 году и возможные варианты учета курсовых разниц в декларации за 2022 год. Оцените возможные налоговые риски и выберите приемлемый для вас вариант.

Не забывайте, что лучшая профилактика налоговых рисков и ошибок — углубленная проверка налогового учета, в т.ч. отдельных операций. Ее можно заказать в качестве отдельной услуги (налоговый аудит), включить в техзадание на проведение финансового аудита или сразу провести комплексный аудит со страховкой от налоговых претензий.