Содержание страницы

- Что собой представляет ликвидационная стоимость?

- Разновидности ликвидационной стоимости

- Порядок оценки ликвидационной стоимости

- Формула для проведения расчетов

- Нюансы при определении ЛС

Расчет ликвидационной стоимости актуален при необходимости продажи активов предприятия в сжатые сроки. Позволяет быстро продать объекты по оптимальной цене. Стоимость должна быть привлекательной для потенциальных клиентов, но не сильно заниженной. Для ее определения потребуется принимать во внимание множество факторов.

В чем разница между справедливой, ликвидационной и залоговой стоимостью?

Что собой представляет ликвидационная стоимость?

Ликвидационная стоимость – это цена активов предприятия, из которой вычтены издержки при реализации.

Уменьшение стоимости обусловлено необходимостью продажи объектов в сжатые сроки, возникшей вследствие следующих факторов:

- Банкротство компании.

- Необходимость расчетов с кредиторами.

- Продажа предприятия.

- Оптимизация производственных мощностей.

- Необходимость приобретения нового оборудования взамен устаревшего.

- Изменение направления деятельности предприятия.

Что нужно знать о ликвидационной стоимости?

Из реальной стоимости активов вычитаются траты на комиссионные сборы, транспортировку, рекламу, хранение. Предусматривается скидка для быстрого привлечения покупателей. Вследствие всех вычетов стоимость активов снижается. Рыночная цена на объекты почти всегда выше ликвидационной стоимости.

ВАЖНО! Продажа по ликвидационной стоимости может быть выгодна предприятию в финансовом плане. Данные случаи характерны при наличии острого спроса на реализуемый актив и увеличение расценок на него. В такой ситуации компания может продать объект по стоимости, которая превышает стандартные расценки.

Разновидности ликвидационной стоимости

Ликвидационная стоимость может отражать различные показатели. Подразделяется она на следующие виды:

- Краткосрочная или принудительная. Формируется в результате срочной продажи объектов. Из-за сжатых сроков стоимость снижается до минимума. Данный показатель может потребоваться при расчетах по задолженностям, которые невозможно отложить.

- Среднесрочная. На продажу активов выделено относительно длительное время. Задача менеджера – реализация объектов по стоимости, приближенной к рыночной. Возможность отсрочки продажи позволяет грамотно провести рекламную компанию, найти покупателей.

- Долгосрочная. Долгосрочная ликвидационная стоимость определяется при необходимости списания активов. В данном случае предприятие не получит никаких средств за объекты.

Как на практике дать оценку ликвидационной стоимости?

Обычно под ликвидационной стоимостью понимаются именно расценки при продаже активов. Сокращение цен будет зависеть от двух переменных: обстоятельств реализации и профессионализма менеджера.

Как рассчитать ликвидационную стоимость?

Порядок оценки ликвидационной стоимости

Грамотное определение ЛС позволяет сократить расходы компании. В благоприятных обстоятельствах реализация активов может даже принести прибыль. Определение стоимости можно подразделить на следующие этапы:

- Анализ сведений, полученных из бухгалтерского учета. Данная информация позволяет определить балансовую стоимость активов. В рамках этапа должна быть проведена проверка наличия реализуемой собственности. Выявляется реальная рыночная стоимость объектов.

- Определение расходов по реализации. Нужно установить перечень вероятных расходов при продаже. К ним относятся траты на рекламу, размещение объявлений, поиск клиента. Также нужно учитывать расходы на хранение активов. На втором этапе определяется целесообразность продажи. Не всегда реализация активов – это наилучший вариант. Если расходы превышают ликвидационную стоимость, проще уничтожить объект.

- Разработка ликвидационного графика по каждому объекту. Отдельный график на каждый актив необходим потому, что одни объекты реализовать достаточно просто, для продажи других искать покупателя придется долго.

- Определение размера уменьшения стоимости. В первую очередь стоимость снижается на те объекты, которые сложно реализовать. Привлекательная скидка играет роль при быстром привлечении клиентов. Активы, на которые есть острый спрос, могут быть проданы по стоимости, приближенной к рыночной.

- Организация продажи. Предпринимаются действия, направленные непосредственно на реализацию имущества. Они могут включать в себя рекламные компании, поиск клиентов. Если была выявлена нецелесообразность продажи, то проводится уничтожение имущества.

Рекомендуется делать ставку не на быструю продажу, но на максимальное получение прибыли от реализации. Обычно менеджер ищет ту максимальную стоимость, при которой покупатели появятся в ближайшее время. Конкретный ее размер определяется типом активов. К примеру, реализовать новое оборудование, на который есть острый спрос, можно и по рыночной стоимости. С устаревшей техникой подобный номер не пройдет.

Формула для проведения расчетов

Существует несколько формул для определения ликвидационной стоимости. Наиболее актуальной является та, которая позволяет приблизить расценки к рыночным:

ЛС = Рыночная стоимость x (1 — Коэффициент при вынужденной реализации)

Коэффициент может составлять 0,1 – 0,5 или 10 — 50%. Точная его величина определяется в зависимости от рыночной цены на актив. Устанавливается коэффициент в результате экспертной оценки. Зависит он от следующих факторов:

- предполагаемые сроки реализации;

- амортизация оборудования и его тип;

- рыночная оценка актива;

- общая ситуация в требуемом рыночном сегменте.

Если провести экспертную оценку невозможно, коэффициент выставляется по нижней границе. То есть он будет составлять 0,5.

Примеры расчета

Предприятие в срочном порядке реализует оборудование для проведения расчета с кредиторами. Рыночная стоимость его составляет 50 000 рублей. Коэффициент вынужденной реализации вычислен не был, взята за основу нижняя планка. Расчет ЛС будет таким:

50 000 умножить на (1 — 0,5)

В результате мы получаем ликвидационную стоимость, равную 25 тысячам рублей.

ВАЖНО! Коэффициент зависит не только от характеристик активов, но и от ряда других факторов: сроки на продажу, уровень спроса. Чем больше возможностей для реализации объекта, тем выше будет коэффициент. При увеличении коэффициента повышается и ликвидационная стоимость.

Нюансы при определении ЛС

При установлении ликвидационной стоимости наблюдаются две основные ошибки: завышение или занижение цены. В первом случае актив не будет куплен, что приведет к проблемам. К примеру, к невозможности рассчитаться по долгам. Во втором случае предприятие не получит ту прибыль, которую могло бы получить.

Итак.

Ликвидационная стоимость – это оценка актива для продажи в сжатые сроки. Ее определение подразделяется на ряд этапов, в процессе которых решается вопрос с целесообразностью реализации. ЛС высчитывается на основании формулы, в которой фигурирует рыночная стоимость активов. Результаты оценки зависят от множества факторов, включающих технические характеристики объекта, спрос на него, время, отпущенное на реализацию.

Порядок определения ликвидационной стоимости

Для целей ФСБУ 6/2020 ликвидационной стоимостью (ЛС) объекта основных средств (ОС) считается величина, которую организация получила бы в случае выбытия данного объекта, после вычета предполагаемых затрат на выбытие. При этом объект основных средств рассматривается таким образом, как если бы он уже достиг окончания срока полезного использования (СПИ) и находился бы в состоянии, характерном для конца срока полезного использования (п. 30 ФСБУ 6/2020).

Положения ФСБУ 6/2020, равно как и иные нормы законодательства о бухгалтерском учёте и официальные разъяснения контролирующих органов, не содержат методики определения ликвидационной стоимости. Однако они допускают, что ликвидационная стоимость может равняться нулю в конце срока полезного использования.

В ФСБУ 6/2020 перечислены ситуации, при которых ликвидационная стоимость объекта ОС считается равной нулю (п. 31 ФСБУ 6/2020):

-

не ожидаются поступления от выбытия объекта основных средств в конце срока полезного использования, в том числе от продажи материальных ценностей, остающихся от его выбытия;

-

ожидаемая к поступлению сумма от выбытия объекта основных средств не является существенной;

-

ожидаемая к поступлению сумма от выбытия объекта основных средств не может быть определена.

Ликвидационная стоимость определяется при первоначальном признании ОС и является оценочным значением (п. 37 ФСБУ 6/2020).

Оценить сумму ЛС при принятии к учету нужно так, как если бы ОС достигло окончания СПИ и находилось бы в состоянии, характерном для окончания СПИ.

Легкий переход на ФСБУ 6/2020. Подготовим шаблоны таблиц по каждому основному средству, обоснование стоимостного критерия ОС, сформируем корректировочные бухгалтерские записи и проводки для бухгалтерского учета.

Таким образом, ликвидационная стоимость определяется как стоимость аналогичного основного средства, бывшего в употреблении в течение установленного организацией срока полезного использования.

Например, представляется возможным определить ликвидационную стоимость по автомобилям и транспортным средствам. Особенно в условиях, когда в организации производится систематическое обновление автопарка и имеется информация о доходах, полученных от выбытия бывших в эксплуатации автомобилей и расходах, связанных с этим выбытием.

По другим объектам основных средств, при выбытии которых не ожидаются значимые поступления, ликвидационная стоимость может быть признана нулевой. Например, когда расходы, связанные с утилизацией ОС по окончании СПИ, превышают возможные суммы поступлений, или же поступления не планируются вовсе.

Ликвидационная стоимость может быть признана нулевой, даже если организация предполагает продажу основного средства по истечении установленного срока полезного использования. Но при этом предполагаемая цена продажи ОС не является существенной по отношению к его первоначальной стоимости. Другими словами, предполагаемая цена продажи основного средства не должна оказывать существенного влияния на величину амортизационных отчислений. Уровень существенности цены продажи ОС организация определяет самостоятельно.

К примеру, если предполагаемая стоимость продажи составляет менее 5% от первоначальной стоимости, ликвидационная стоимость ОС будет равняться нулю. При установлении нулевой ликвидационной стоимости необходимо оценить влияние этого решения на показатели бухгалтерской отчётности, чтобы нулевая остаточная стоимость не оказала существенного влияния на экономические решения пользователей финансовой отчетности.

Аргументом в пользу установления нулевой остаточной стоимости может служить принцип рациональности. Согласно ему, затраты на формирование информации о конкретном объекте бухгалтерского учета не должны существенно превышать полезность этой информации для пользователей финансовой отчётности (п. 6 ПБУ 1/2008).

При этом, важно обратить внимание, что ликвидационная стоимость является одним из элементов амортизации, которых всего три: СПИ, ЛС и способ начисления амортизации.

Элементы амортизации объекта ОС подлежат проверке на соответствие условиям использования в конце каждого отчетного года, а также при наступлении обстоятельств, свидетельствующих о возможном изменении элементов амортизации. По результатам такой проверки организация принимает решение об изменении соответствующих элементов амортизации.

Возникшие корректировки отражаются в бухгалтерском учете как изменения оценочных значений (абз. 2 п. 37 ФСБУ 6/2020). Таким образом, тестирование значений ЛС, СПИ и способа амортизации являются обязательным требованием, итогами которого является либо подтверждение существующих величин, либо их пересмотр, в соответствии с новыми условиями их использования.

Ликвидационная стоимость – это расчетная величина, определяемая уполномоченными сотрудниками субъективно, на основании собственного опыта и своего профессионального суждения (рекомендация Р-96/2018-КпР «Профессиональное суждение» НРБУ БМЦ от 17.12.2018).

Необходимой информацией для определения ЛС могут обладать работники организации, отвечающие за эксплуатацию приобретаемых активов: машин, оборудования, приборов, транспортных средств и т.п. Это может быть информация о намерениях продажи или утилизации ОС с истекающим СПИ. Также это может быть информация о наличии либо отсутствии материальных ценностей в связи с выбытием ОС и о расходах на их выбытие: продажу, разборку или утилизацию.

Собрать необходимую информацию об элементах амортизации объектов ОС следует даже в тех случаях, когда организация намерена определить ЛС как нулевую (п. 31 ФСБУ 6/2020). Поскольку ликвидационная стоимость является оценкой, информацию о ЛС могут предоставить специалисты, использующие основные средства в деятельности организации, а также лица, определяющие в организации дальнейшую судьбу основных средств после полного исчерпания ими срока полезного использования.

В случае отражения в бухгалтерском учете «нулевой» ликвидационной стоимости основных средств или отдельных их групп бухгалтерские расчеты следует подкрепить справками или заключениями от технических специалистов.

При отсутствии в организации компетентных специалистов можно обратиться к оценщикам. Они определят рыночную стоимость основного средства, но так, как если бы объект на дату оценки уже эксплуатировался в течение всего срока его полезного использования.

При определении ликвидационной стоимости автомобилей допустимо опираться на данные сайтов продаж автотранспортных средств. За основу можно взять технические характеристики и пробег, аналогичные предполагаемому состоянию собственного автотранспорта на конец срока полезного использования. Также можно использовать данные местных автодилеров. Например, проанализировать, по какой стоимости можно будет сдать автотранспорт по программе трейд-ин в конце срока использования.

Особое внимание следует уделить недвижимости, облагаемой налогом на имущество по среднегодовой стоимости. Искажение элементов амортизации может привести к разногласиям с налоговыми органами по размеру базы налога на имущество и возможным налоговым потерям.

Проверка ликвидационной стоимости

С 2022 года определение и проверка ликвидационной стоимости ОС является регулярной процедурой, проводимой в конце каждого года. По этой причине необходимо наладить в организации данный бизнес-процесс при взаимодействии с компетентными подразделениями организации:

-

утвердить комиссию по определению ликвидационной стоимости;

-

утвердить график предоставления информации в финансовую (бухгалтерскую) службу организации;

-

утвердить процедуру оценки ликвидационной стоимости основных средств компетентными подразделениями;

-

произвести документальное оформление операций (служебные записки, расчеты, профессиональное суждение).

По итогам данной процедуры следует оформить документ. Это может быть акт, протокол, ведомость, заключение комиссии, справка-расчет и т.п. В нем будут отражены результаты определения или проверки ликвидационной стоимости ОС.

Подводим итоги

ФСБУ 6/2020 не содержит методики определения ликвидационной стоимости. При этом, он допускает, что ликвидационная стоимость может равняться нулю в конце срока полезного использования. Ликвидационная стоимость основных средств определяется субъективной оценкой, и ее могут дать только специалисты, использующие эти основные средства в деятельности организации.

Документальным основанием для определения ликвидационной стоимости могут быть служебные записки, расчеты. Применительно к автомобилям это могут также быть распечатки с сайтов продаж автомобилей и автодилеров.

Собрать и проанализировать необходимую информацию об элементах амортизации объектов ОС, оформить профессиональное суждение о размере ЛС следует даже в тех случаях, когда организация намерена определить ЛС как нулевую (п. 31 ФСБУ 6/2020).

Источник: сайт компании «Правовест Аудит».

Добавить в «Нужное»

Ликвидационная стоимость

Об оценке объектов бухгалтерского учета мы рассказывали в нашей консультации и отмечали, что под оценкой в бухучете понимается денежное измерение объектов учета. Мы указывали также, что в зависимости от целей оценки выделяют оценку, произведенную для первоначального признания активов, при их дальнейшем учете, а также для отражения в отчетности. А какое место в видах оценки отведено ликвидационной стоимости? О применении ликвидационной стоимости в учете расскажем в нашей консультации.

Что такое ликвидационная стоимость?

Понятие ликвидационной стоимости можно найти в Федеральном законе от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации». В нем под ликвидационной стоимостью понимается расчетная величина, которая представляет собой наиболее вероятную цену, по которой объект может быть продан на открытом рынке в условиях, когда собственник вынужден продать объект, и, соответственно, срок представления объекта на открытом рынке меньше типичного срока представления аналогичных объектов в обычных условиях.

Что касается понятия ликвидационной стоимости в целях бухгалтерского учета, то ни в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», ни в ПБУ понятия ликвидационной стоимости нет. Учетное определение ликвидационной стоимости можно лишь найти в Международных стандартах финансовой отчетности, введенных в действие на территории РФ в соответствии с Приказом Минфина от 28.12.2015 № 217н.

Так, определение ликвидационной стоимости применительно к объектам основных средств приведено в Международном стандарте финансовой отчетности (IAS) 16 «Основные средства». В нем указано, что ликвидационная стоимость основных средств – это расчетная сумма, которую организация получила бы на текущий момент от выбытия актива после вычета расчетных затрат на выбытие, если бы состояние данного актива и срок его службы были такими, какие ожидаются по окончании срока его полезного использования (п. 6 МСФО (IAS) 16). Аналогичное определение ликвидационной стоимости приведено в МСФО (IAS) 38 «Нематериальные активы» (п. 8).

Как применять ликвидационную стоимость в бухучете

Сказанное выше означает, что показатель ликвидационной стоимости в бухучете использует те организации, которые применяют МСФО. Приведем некоторые аспекты учета ликвидационной стоимости в соответствии с МСФО (IAS) 16, т. е. применительно к объектам основных средств (ОС).

Так, ликвидационная стоимость объекта ОС используется при расчете суммы амортизации. Ведь амортизация в МСФО рассчитывается исходя не из первоначальной стоимости, а амортизируемой величины актива (АВ):

АВ = ПС – ЛС,

где ПС – первоначальная стоимость актива или другая сумма, принимаемая за первоначальную стоимость;

ЛС – ликвидационная стоимость актива.

Данный расчет показывает, что в целях МСФО та сумма, которая будет получена от выбытия амортизируемого актива, т. е. ликвидационная стоимость, в расчете ежемесячной амортизации не учитывается. В то же время, на практике ликвидационная стоимость актива часто является незначительной и поэтому считается несущественной при расчете амортизируемой величины (п. 53 МСФО 16).

Ликвидационная стоимость объектов ОС должна систематически (минимум, на конец каждого года) анализироваться на предмет ее изменения и в случае необходимости корректироваться (п. 51 МСФО 16).

Если ликвидационная стоимость объекта ОС станет равна балансовой стоимости или превысит ее, амортизация по такому объекту не начисляется (п. 54 МСФО 16).

Напомним, что балансовая стоимость (БС) объекта ОС по МСФО 16 находится путем вычитания из стоимости такого актива не только накопленной на отчетную дату амортизации, но и убытков от обесценения (п. 6 МСФО 16).

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла.

Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации .

К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании – это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты.

Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение |

Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; |

≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; |

≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; |

≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств;

А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов;

А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде – до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

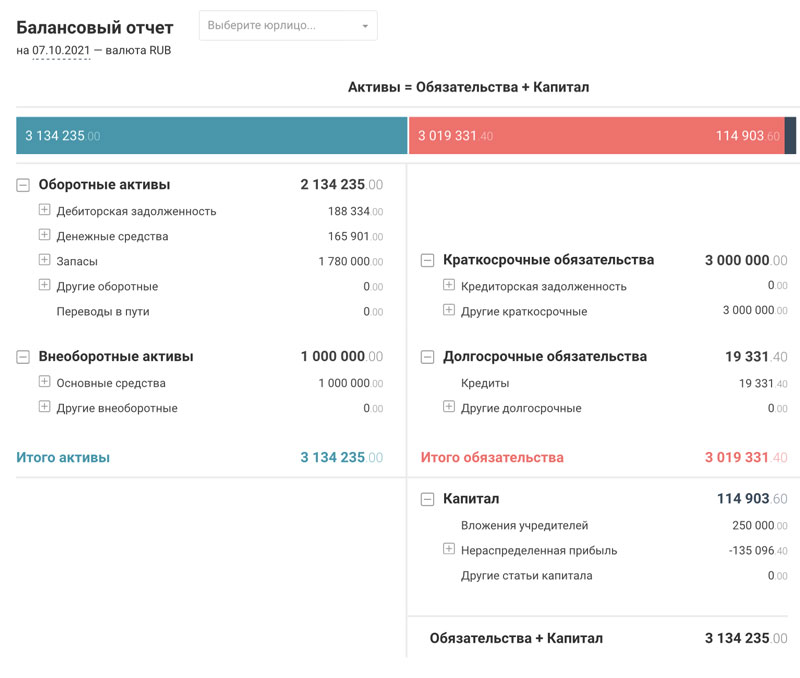

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.)

П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.)

П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.)

П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.)

П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.

В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов.

Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет |

Коэффициент быстрой ликвидности включает в расчет |

Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | – | – |

| Дебиторская задолженность сроком до года | ✓ | ✓ | – |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий.

Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов. Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной.

Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе. Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам. Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников. Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги.

2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами.

3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты.

4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Содержание

:

- Зачем считать стоимость бизнеса?

- Подходы в оценке стоимости бизнеса — и как по ним считать

- Оценка исходя из затраченных на бизнес средств

- Оценка по общей стоимости и производительности активов

- Оценка на основе средних рыночных показателей

- Оценка через опыт конкурентов

- Оценка исходя из ожидаемого свободного денежного потока в обозримом будущем

- Что такое рыночная стоимость компании?

- Что такое инвестиционная стоимость?

- Что такое текущая (справедливая) стоимость?

- Что такое ликвидационная стоимость?

- Как повысить стоимость бизнеса перед продажей?

Зачем считать стоимость бизнеса?

Часто стоимость бизнеса считают, если есть планы по продаже, покупке или консолидации двух или более бизнесов. Реже — при ликвидации и банкротстве. Подобная задача может возникнуть перед владельцем или менеджментом и в других целях. Например, если необходимо:

- оценить максимальный потенциал компании в рамках планируемого привлечения кредита;

- выяснить позиции компании среди конкурентов для разработки долгосрочной стратегии развития;

- выяснить наличие оснований для выполнения условных обязательств компании перед менеджментом, например, выплат в рамках опционов, варрантов и т.д.

Поставленные цели предопределяют подход в оценке стоимости компании и методику расчета. В нашем случае цель определена — это продажа.

Подходы в оценке стоимости бизнеса — и как по ним считать

Рассмотрим, по каким показателям оценивают компанию. Если не привязываться к отраслевой специфике, обычно на практике применяются следующие подходы.

Оценка исходя из затраченных на бизнес средств

На первый взгляд, самый очевидный и логичный способ, как оценить компанию перед продажей. Цена компании здесь равна объему понесенных операционных затрат, то есть в нее включается все, что вкладывалось в создание, развитие и функционирование бизнеса до момента принятия решения о продаже.

Но такой подход приемлем, только если компания не практикует серые схемы — или же их доли составляют незначительный объем в операциях компании, поскольку он предполагает не только формальное наличие всей подтверждающей финансовой документации, но и соответствие этих расходов среднеотраслевым цифрам.

При этом способе в расчетах обычно не учитывается стоимость нематериальных активов, таких как идеи, разработки, права на репутацию бренда и т.д.

Оценка по общей стоимости и производительности активов

Этот подход подойдет компании, у которой на балансе крупные материальные активы, такие как средства производства или недвижимость. Если в вопросе формирования ценообразования по средствам производства более весомый фактор будет иметь производительность оборудования, то по недвижимости — ее локация.

Оценка на основе средних рыночных показателей

Подразумевает использование отраслевых мультипликаторов, по которым рассчитывается средняя стоимость бизнеса для той или иной сферы. Например, средняя цена продажи банковской структуры обычно составляет 1,2-1,5 коэффициента его капитала, страховой компании — 1,6-1,7 коэффициента страховых премий за последние и предстоящие пять лет. Для стоматологической клиники это рыночная стоимость оборудования с дисконтом 15-20% — за текущую моральную старость оборудования по сравнению с его новыми рыночными аналогами — плюс ожидаемый денежный поток в предстоящие три года.

Оценка через опыт конкурентов

Поскольку отраслевые мультипликаторы по большей части относятся к инструментам профессионального сообщества финансистов, этот метод можно считать самым простым. В единую базу собирают информацию о продаже аналогичного, близкого по масштабам и качеству, бизнеса, выводят среднюю цифру и применяют дисконт в размере 10-15%.

Запас в размере 10-15% покрывает просчеты в оценке качества компании по части, например, уникальности опыта и привилегированной локации бизнеса конкурентов, влияния известных и непредвиденных внешних факторов.

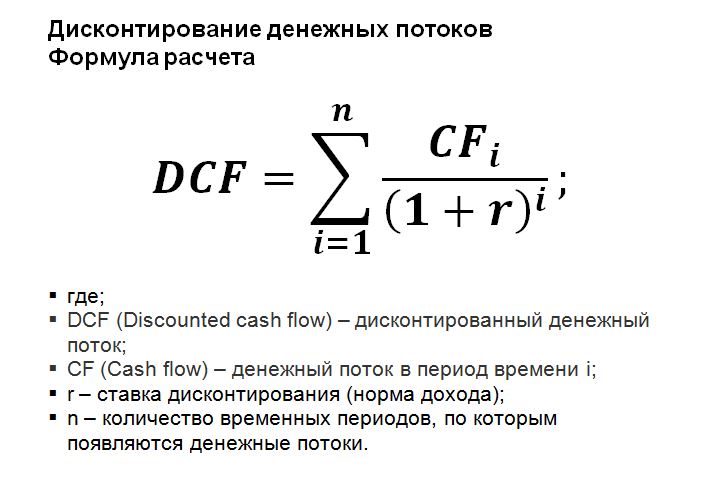

Оценка исходя из ожидаемого свободного денежного потока в течение обозримого будущего

Этот подход можно считать более «модельным» по сравнению с предыдущими. Здесь, с оглядкой на специфику отрасли, более весомый коэффициент будет иметь срок обозримого будущего — инвестиционного горизонта потенциального покупателя. Именно этот показатель будет определять уровень ставки дисконтирования всех будущих свободных денежных потоков — величины, выраженной в процентах, которая позволяет спрогнозировать ожидаемую стоимость средств в будущем по сравнению с оценкой на данный момент.

После прояснения подходов по оценке бизнеса логично перейти к методикам расчета. Общеизвестны четыре методики, как оценить стоимость компании — это расчет через ликвидационную, инвестиционную, текущую и рыночную стоимость. Если разложить их в порядке возрастания, то это неравенство приобретет следующий вид:

Ликвидационная стоимость < Инвестиционная стоимость < Текущая стоимость < Рыночная стоимость

В зависимости от внешней конъюнктуры рыночная стоимость временно может поменяться местами с текущей, а текущая — с инвестиционной. Идейное противостояние обычно возникает между двумя методиками расчета — инвестиционной и текущей (справедливой) стоимостями.

Многие оценщики порой их отождествляют — так как в обеих методиках применяются одинаковые ставки дисконтирования будущих денежных потоков по бизнесу, что в корне неверно. Как правильно оценить компанию, рассмотрим далее.

Что такое рыночная стоимость компании?

Как оценить стоимость компании для продажи по этому методу? Если исходить из реальной практики, определение рыночной стоимости не требует специфических расчетов, поскольку ее можно сформировать как среднеарифметическое значение сумм, предложенных потенциальными инвесторами за продаваемый бизнес в течение 90 календарных дней, а в некоторых случаях — в течение 180 дней.

Как показывает опыт, подобная методика в большинстве случаев устраивает все заинтересованные стороны.

Что такое инвестиционная стоимость?

Под инвестиционной стоимостью понимается настоящая стоимость всех будущих предполагаемых свободных денежных потоков от бизнеса, дисконтированных по ставке выше, чем ставка по альтернативным возможностям инвестирования — альтернативной ставке дисконтирования или же ставке по упущенной выгоде. При этом дальность будущего равна инвестиционному горизонту каждого инвестора.

Очевидно, что эта ставка у каждого инвестора разная — даже по объектам инвестиций, совпадающих по всем параметрам.

Фото: Unsplash

Приведем простой пример, как оценить компанию для продажи на базе инвестиционной стоимости. Допустим, два не аффилированных между собой инвестора одновременно просматривают покупку одного и того же объекта коммерческой недвижимости (А), который сдается под крупную сеть розничной торговли. На данный момент имеются действующие контракты аренды без права расторжения сроком на семь лет с ежегодными арендными платежами в размере 7 млн рублей, с возможностью продажи объекта в последний год аренды за 93 млн рублей. У одного инвестора есть альтернативная возможность инвестирования в объект (B) по ставке 11% годовых, а у другого — в объект (C) под 12% годовых. У обоих объектов инвестиционные горизонты и риск-параметры максимально совпадают с объектом (A).

Рассчитаем инвестиционную стоимость объекта (A) для каждого из инвесторов по формуле:

Формула дисконтирования

Если, в качестве ставки дисконтирования применить ставку 11,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (B), то инвестиционная стоимость объекта (A) для первого инвестора равна 72 598 968, 83 руб. Для второго же инвестора при ставке 12,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (С), инвестиционная стоимость объекта (A) будет равна 69 153 871, 58 руб.

Как видно из приведенного примера, один и тот же объект имеет разную инвестиционную стоимость именно из-за разных альтернативных возможностей инвестирования, которые в дальнейшем составляют основу ставок дисконтирования.

При этом вполне закономерно, что маржа в размере 0,5%, составляющая разницу между ставкой дисконтирования и альтернативной ставкой инвестирования, будет увеличиваться с учетом дополнительных нюансов объекта (A) как компенсация за его локацию, техническое состояние, юридический статус и т.д.

Что такое текущая (справедливая) стоимость?

Это настоящая стоимость всех будущих предполагаемых свободных денежных потоков бизнеса, дисконтированных по средневзвешенной ставке. Дальность этого будущего в данном случае равна не инвестиционному горизонту каждого инвестора, а максимальному полезному жизненному циклу того или иного актива.

При этом средневзвешенная ставка должна рассчитываться из ставок альтернативных публичных и непубличных инструментов, которые максимально отражают характеристики бизнеса, который планируется оценить. Альтернативными публичными инструментами могут послужить:

- доходности до погашения (YTM) высокодоходных облигаций или евробондов с невысокими международными кредитными рейтингами;

- средняя общая доходность по акциям компаний, котирующихся на публичном организованном рынке, которые являются представителями отрасли, к которой относится оцениваемый бизнес;

- средняя общая доходность бумаг на сырьевые товары.

Из непубличных оптимальными инструментами для сравнения могут быть:

- ставки долгосрочной аренды коммерческой недвижимости;

- ставки краткосрочной аренды торговых точек формата самообслуживания, кеш-энд-керри, павильон, ларек;

- ставки долгосрочного лизинга промышленного и текстильного оборудования, и т.д.

Определив перечень альтернативных инструментов, их ставкам необходимо присвоить коэффициент в зависимости от того, насколько тот или иной инструмент по своей характеристике приближен к оцениваемому бизнесу. После того как мы получаем расчетную ставку по каждому инструменту, эти значения суммируются, и в итоге получается средневзвешенная ставка для дальнейшего дисконтирования.

Для примера, как оценить стоимость бизнеса для продажи по методу справедливой стоимости, рассмотрим среднюю кондитерскую мастерскую в Москве со средним чеком 500 руб., средней чистой выручкой 120 тыс. руб. в день, или 43,2 млн руб. в год, и полезным жизненным циклом в 10 лет. Среднеотраслевая ставка доходности на активы в этой нише составляет от 20-27% годовых. Рассчитаем, какова будет текущая (справедливая) стоимость этой кондитерской.

В качестве альтернативных инструментов можно выбрать условные доходности на активы средних российских кондитерских производителей. Для простоты расчетов примем, что масштабы бизнеса нижеуказанных производителей максимально близки к нашей кондитерской мастерской. В связи с этим коэффициенты, применяемые по каждому производителю, будут одинаковыми. На практике, естественно, они могут различаться.

| Кондитерские фабрики | Доходность на активы* | Применяемый коэффициент | Расчетная ставка по производителю |

| Кондитерская компания «Князев» | 19% | 0,125 | 2,375% |

| Кондитерская фабрика «Натуральные сладости» | 23% | 0,125 | 2,875% |

| Кизнерская кондитерская фабрика | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Золотая Русь» | 35% | 0,125 | 4,375% |

| Кондитерская фабрика имени Н.К. Крупской | 22% | 0,125 | 2,750% |

| Кондитерская фабрика «Красный Октябрь» | 17% | 0,125 | 2,125% |

| Кондитерская фабрика «Колос» | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Галан» | 28% | 0,125 | 3,500% |

| Итого | 24,75% |

* Рассчитаны как средневзвешенные доходности на активы за последние 10 лет из публичных источников

Текущая (справедливая) стоимость нашей кондитерской мастерской при дисконтировании среднегодовой чистой выручки в размере 43,2 млн руб. по ставке 24,75% будет равна 155 424 789,19 руб. (формула расчета см. рисунок выше). Важно отметить, что при определении справедливой стоимости ставка дисконтирования для всех заинтересованных инвесторов будет одинакова и не будет различаться — как в случае с инвестиционной стоимостью.

Читайте также:

Как купить готовый бизнес: юридические особенности при оформлении сделки

Что нужно учитывать, чтобы выгодно купить или продать бизнес

Как дать оценку компании?

Что такое ликвидационная стоимость?

Это чистая стоимость активов, которую можно выручить при продаже компании. Ее используют в том числе для того, чтобы оценить стоимость капитала компании. При этом все активы бизнеса рассматриваются под углом их превращения в ликвидность в моменте или в самые короткие сроки.

Эти сроки могут отличаться в зависимости от отраслевой специфики, но по стандартам международной финансовой отчетности обычно закладывается от 1 до 30, в исключительных случаях — до 90, календарных дней.

Как повысить стоимость бизнеса перед продажей?

Казалось бы, вопрос — как оценить бизнес для продажи? — требует ответа с финансовыми расчетами, но на самом деле это не так. Как мы определили выше, базовую стоимость бизнеса в основном определяют такие параметры, как объем предполагаемых свободных денежных потоков и исключительное конкурентное преимущество. Стоимость бизнеса можно относительно повысить, если за три года до предполагаемой продажи компании осуществить комбинацию из нескольких несложных управленческих решений:

- Если бизнес оформлен на индивидуального предпринимателя, переведите его на баланс юридического лица.

- Если бизнес формально разведен по разным мелким компаниям, что, к сожалению, часто встречается в России, объедините их на балансе одного юридического лица, если даже в этом есть отрицательный налоговый эффект на текущий момент.

- Проведите аудит по международным стандартам финансовой отчетности. С учетом нынешних обстоятельств в России в качестве аудиторов можно привлечь представителей из бывшей большой четверки.

- Максимально снизьте на балансе компании долю дебиторской задолженности, а также долю налоговых и забалансовых обязательств и требований.

- Поддерживайте операционную маржу бизнеса на среднеотраслевом уровне.

- Показывайте нисходящую динамику административных расходов, если только повышенные административные расходы не связаны с расширением масштаба бизнеса.

Но несмотря на все действия, конечная цена, которую владелец бизнеса получит за свою компанию, будет результатом переговоров с потенциальным собственником. И зачастую главный вопрос заключается в исключительной конкурентоспособности продаваемой компании. Если покупатель действительно заинтересован в компании, то, скорее всего, согласится с ценой, даже если она превышает предварительную оценку в разы.

Фото на обложке: Unsplash.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!