Привет, друзья!

Поговорим про идеальные точки входа и выхода в трейдинге 🙂

Что только не делается, для того чтобы найти эту заветную, лучшую точку входа в сделку. Строятся различные фильтры на вход. Фильтры фильтров, и еще парочка, уточняющих сигнал индикаторов. Всё это великолепие выглядит приблизительно так:

На этом графике есть всё для того, чтобы качественно полудоманить 🙂 Для входа в рынок, обдумываются и принимаются решения, как на совещании в генштабе вооруженных сил. Если сделка потерпела фиаско, то это был недочет в индикаторе, и, в следующий раз, его надо обязательно учитывать. А может поставить дополнительный фильтр на индикатор, чтобы фильтровать сигналы, которые он даёт? Тогда выстрелы точно будут снайперскими. Понятно, что это стёб, но выглядит всё плюс-минус так 🙂

Я глубоко убежден, что торговля не является чем-то сложным. Трейдинг на основе элементарных точек входа по фигурам технического анализа подтверждает сказанное. И это не просто слова. Всё проверено своими деньгами и на реальном рынке. Я знаю что говорю, и постоянный мой читатель тоже всё понимает. Это уже не раз подтверждено реализацией огромного количества сценариев рынком, о которых я пишу в своих обзорах и сделках.

Считаю, что торговлю надо сводить к максимальной простоте. Никаких фильтров, ничего лишнего. Чтобы не было 100500 вариантов принятия решения. Вошел, вышел, победил 🙂 Только один сигнал и два варианта развития событий: рынок по мне, или беру убыток. Я заранее знаю, где буду входить в сделку, цель, где буду фиксировать убыток. Для этого мне не нужно ничего, кроме голого графика цены. Мне даже не важно как он отображен, в свечках или барах. В любом случае я всегда знаю точку входа и выхода из сделки. У меня нет долгих раздумий. Не требуется никаких подтверждений. Решения принимаются молниеносно, только при одном взгляде на график.

Многие придают большое значение точке входа. Они говорят: “Главное отлично войти в рынок, а там где-нибудь выйду”. Точка входа неразрывно связана с точкой выхода. Вход может быть идеальным, но именно точка выхода даст вам результат: прибыль или убыток. Только после выхода из сделки вы сможете оценить, насколько она была эффективна.

На этом лирику заканчиваю. Переходим к сути.

Точки входа в трейдинге

Точки входа в рынок можно разделить на четыре большие группы:

- Точки входа на основе пробоев

- Точки входа на отскоках и ложных пробоях (контртрендовые системы)

- Точки входа на основе анализа объема (кластеры, профили, и вот это вот всё)

- Точки входа по таймингу, под событие, или какую-нибудь идею (т.е., когда графическая составляющая отсутствует в принятии решения)

Из этих групп я использую только две первых по списку. Объемы изучал, но в применение не запустил. Где проходит большой объем я и без профилей с кластерами знаю. Точки входа по таймингу и под идеи тоже не использую, потому что, как вы знаете, я являюсь убежденным поклонником технического анализа. В нем все уже заложено в цену. Поэтому, четвертая группа точек входа автоматически включена, но специально я ее не мониторю 🙂

А вот точки входа на основе пробоев, ложных пробоев и отскоков, я очень активно использую в трейдинге.

Точки входа в рынок на основе пробоев экстремумов

Пробои экстремумов – самые простые, но очень эффективные точки входа в рынок. В умелых руках 🙂 Основой пробойных точек этого типа является пробой какого-либо экстремума. По-другому – перехай, в случае, если цена пробивает максимум, или перелой, если цена пробивает минимум.

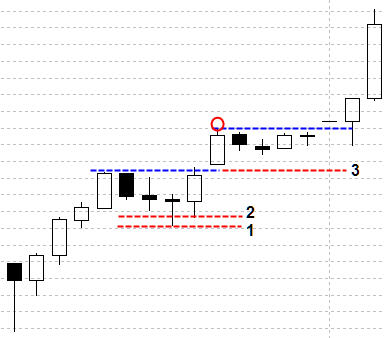

Пример входа на пробой локального максимума:

Точкой входа в рынок стал пробой локального максимума. Стоп устанавливается на ближайший локальный минимум. Дальше, в дело вступает управление позицией. Главной задачей становится вывод стоп-лосса в точку безубыточности. По мере роста цены, стоп можно передвигать следующим образом:

- Первый уровень установки стоп-лосса. Начальный стоп-лосс при открытии сделки

- Второй уровень установки стоп-лосса (ставится на минимум пробойной свечи)

- Третий уровень установки стоп-лосса (устанавливается в точку безубытка)

Риск – дело интимное 🙂 У каждого свое отношение к нему. Кто-то торгует агрессивно, кто-то консервативно, но это самый простой шаблон.

Точки выхода из этой сделки тоже могут быть разными. Для кого-то, точкой выхода является маржинкол 🙂 Но мы ведь не такие, правда? 🙂 Исходя из вашего принятия риска и аппетита, закрывать сделку можно следующим образом:

- Фиксироваться частями, на движении рынка в направлении открытой сделки

- Закрыть сделку полностью, при достижении планируемой цели

- Выходить по стоп-лоссу, который подтягивается следом за ценой

- Выход при достижении расчетного процента (движения, прибыли и т.д.)

- Выход по паттерну. Выход, который является открытием сделки в противоположную сторону в этой же точке (реверсная сделка)

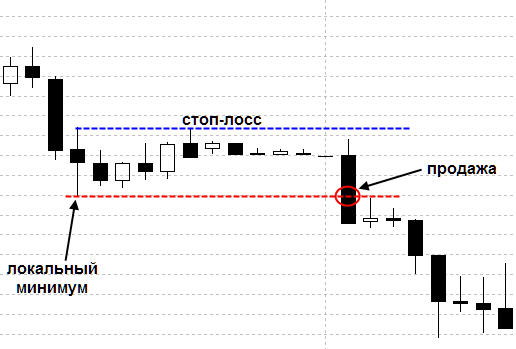

Точки входа в продажу работают аналогично, но, как не сложно догадаться, в обратную сторону. Т.е., при продаже, должен быть пробит локальный минимум:

Теперь расскажу про другие точки входа в сделку. Это мои любимые графические формации – безумно эффективные, простые в понимании торговле паттерны.

Точки входа на основе графических формаций

Самыми простыми графическим построениями являются линии поддержки и сопротивления. Они используются при построении трендовых линий в торговле по тренду, или при диапазонной торговле. Все графические формации – это комбинации уровней поддержки и сопротивления, под разным наклоном.

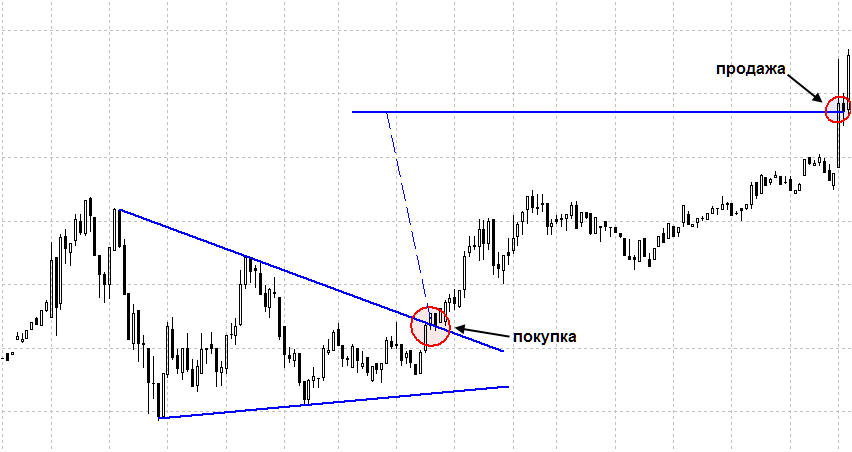

Чаще всего на графике из фигур встречаются треугольники, в разных видах и формах. Поэтому, пример точки входа в сделку, покажу на этой фигуре.

- Идентифицировали треугольник

- Вошли на пробой сопротивления

- Выставили цель, и забрали прибыль

Сложно? Пришлось использовать кучу фильтров и подтверждающих сигналов? Просто же 🙂 А это живые деньги. И все без наворотов, легко и понятно. Причем, на пути, при выполнении цели формации, часто встречаются другие фигуры, которые помогают определить, что делать дальше. Какие-то формации являются упрочняющими сигнал, и дают цель еще выше от первичной. А какие-то предупреждают, что цель по первой формации лучше уже не ждать, а фиксировать, что уже дал рынок, и, возможно, открывать сделку в другую сторону. Фигуры имеют свойства перерождаться из одной в другую, и расширять свой диапазон, за счет ложных пробоев. Для этого надо отлично знать все формации и как они работают. В общем, стронгли рекомендет, так сказать 🙂

Точки входа на основе свечных паттернов

Свечных паттернов немалое количество. Вот список из самых популярных моделей, и это еще далеко не все. Я использую только внутренние и внешние свечи/бары, по которым определяю отличные точки входа в позицию, в зависимости от расположения этих паттернов. Учитываю так же свечи с большими тенями, как упрочняющий фактор к открытой сделке.

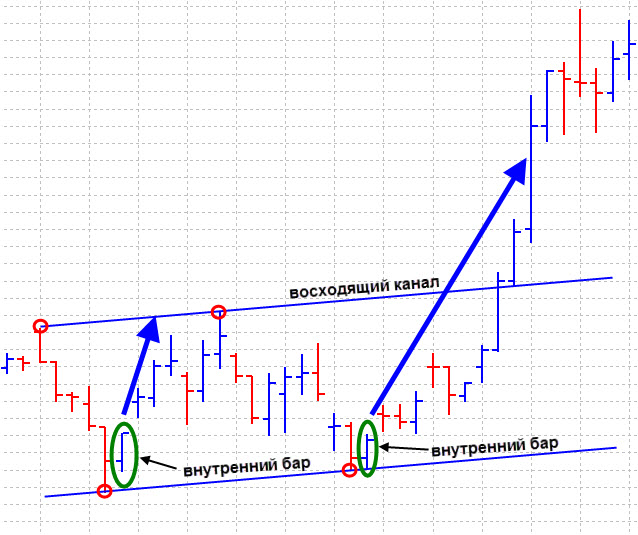

Покажу пример из моей статьи про внутренние и внешние бары. Точки входа на внутренних барах, в отработке восходящего канала:

Как только получили три опорные точки, сразу можно предположить, что будет формироваться канал. Строим поддержку и сопротивление, и ждем точку на вход. Потенциальные точки отработки, как не сложно понять, находятся на уровнях. Вот тут и приходят на помощь внутренние бары. Причем, можно уменьшить таймфрейм, и отрабатывать там фигуры и свечные паттерны. В этом случае, точка входа может получиться просто отличная!

Этот вид точек входа, который представлен на скрине выше, можно объединить с группой точек входа на отскоке от поддержки или сопротивления.

Точки входа на отскок

Помимо работы на отскок, с использованием внутренних баров, отскок можно брать при достижении уровней в формации. Но, в чистую, используя только один таймфрейм, это можно делать только если у вас уже есть опыт торговли, и вы жестко относитесь к рискам. Либо формация имеет достаточно широкий диапазон, когда ход цены от поддержки к сопротивлению занимает приличное расстояние. Это могут быть обычные горизонтальные широкие ценовые диапазоны.

Или можно отрабатывать отскоки от уровней формации на меньшем таймфрейме. Т.е., формация определяется на старшем, а точки входа определяются на младшем. Например, на часовом таймфрейме идентифицируем фигуру, а точки входа в позицию от поддержки или сопротивления, ищем на таймфрейме 5мин или 1мин. Это даст отличную точку с привлекательным соотношение риск/прибыль.

Точки входа на основе ложных пробоев

Этот вид входов в контртренд тоже очень простой. После пробоя уровня, при возврате цены назад, открывается сделка на пробой экстремума пробойной свечи.

Идентифицируем формацию, и начинаем ее отработку.

- Точка входа в покупку. Стоп-лосс ставится на минимум пробойной свечи

- Сформировалась внутренняя свеча

- Пробой минимума пробойной свечи. Пробой внутренней свечи вниз. Пробой поддержки.

Как видите, опять ничего сложного. Со стратегиями торговли ложных пробоев можете ознакомиться здесь.

Точки входа с использованием дивергенции и конвергенции

Точки входа в сделку можно найти, используя свойства осцилляторов, например таких, как дивергенция и конвергенция. Это тоже контртрендовая стратегия с поиском разворотных точек цены.

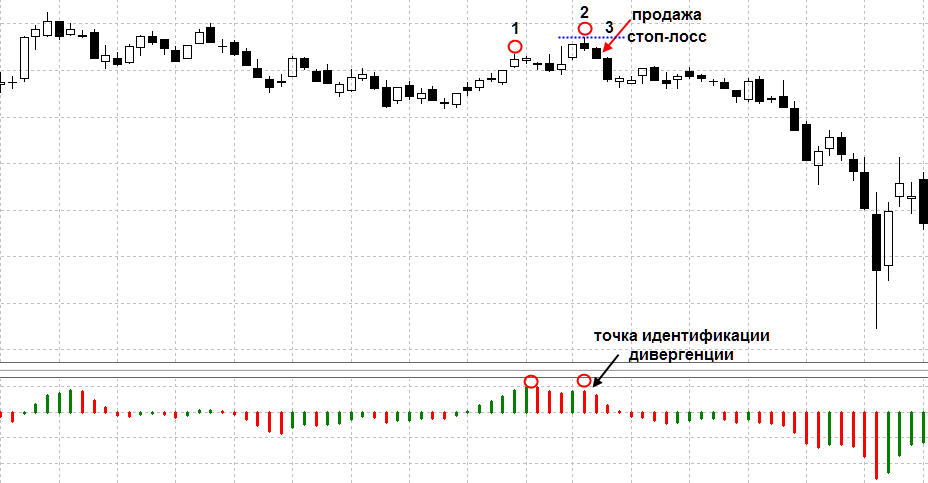

Пример отработки дивергенции:

- Фиксируем первый локальный максимум на графике цены и MACD

- Фиксируем второй локальный максимум на графике цены и MACD

- Продажа на пробое сигнальной свечи вниз, с установкой стоп-лосса на локальном максимуме

Дивергенции и конвергенции тоже очень простые в торговле паттерны. О конвергенциях, и все стратегиях торговли по диверам и конверам, читайте в развернутом посте: Все о дивергенции и конвергенции в трейдинге.

Все вышеперечисленное – это самые простые и очень эффективные точки входа и выхода из рынка. Когда вы их торгуете, помните про усиливающие паттерн факторы. Они тоже отлично работают. Кажется, это очень просто, но это реально мощная штука. Если разберетесь со связкой старших и младших таймфреймов, то сможете находить очень привлекательные точки входа.

Обращайте внимание на главенствующее движение до точки входа. Может получиться отличный импульс в движении, и получится войти в него заранее. За такую сделку нужно держаться.

Еще можете принять на вооружение мои советы по психологически комфортной торговле, которые я писал в телеге: //t.me/madeyourtrade/1754

Стремитесь, чтобы в торговле было всё максимально четко и просто, насколько это возможно.

Успехов в трейдинге!

Телеграм @madeyourtrade

- Индивидуальное обучение по трейдингу до результата

- TechPatterns – торговые сигналы

- Торговать криптовалютой

Представьте, что вы начинающий трейдер и дебютируете в биржевой игре с горящими глазами и в надежде получить первую прибыль. Но с чего начать? Как определить удачные точки входа в трейдинг? Как определить, когда лучше покупать торговую пару и какой самый подходящий момент для ее продажи? Иными словам, необходимо правильно установить точки входа и выхода в рынок, чтобы не упустить доход при снижении стоимости активов. Найти точки входа в биржевой рынок – значит найти самые удачные места, где нужно открывать сделку. Причем это могут быть как параметры цены, так и времени.

Однако, всегда нужно сохранять хладнокровие и дисциплину, ведь: лучше не спеша получить прибыль, чем очень быстро уйти в ноль. С этой задачей каждый раз справляются опытные трейдеры. Ведь от определения успешного момента для выгодной покупки или продажи актива, напрямую зависит получение прибыли и укрепление позиций на рынке.

Чтобы быть полностью уверенным в том, что позиция выбрана правильно, некоторым хватает всего лишь бегло проанализировать графики, а другие собирают и обрабатывают огромное количество информации и используют технический анализ. Например, чтобы точно определить удачный вход на рынок форекс, опытные трейдеры опираются на поток финансовых новостей и сопоставляют его с техническим анализом движения валютных пар.

В любом случае для выбора наиболее выгодной стратегии торговли, необходимы знания о линиях сопротивления и поддержки. Их понимание и действие по определенным правилам позволят определить сильную точку входа и выйти с максимальной прибылью.

Итак, как правильно определить точку входа в рынок? Какие точки входа в рынок криптовалют? Как сделать точный вход в рынок форекс? В этой статье мы будем говорить именно об этом.

ТЕОРИЯ

Для начала немного теории. Для того чтобы выбрать наиболее удачную точку входа в трейдинг, трейдер должен проанализировать рынок. В классическом анализе используются три основных индикатора (уровня), по которым игрок ориентируется и принимает решение о входе или выходе из рынка.

Три основных уровня:

- уровень поддержки – ценовой уровень, при достижении которого, график движения вниз разворачивается в обратную сторону. Данный уровень, будто поддерживает цену, не давая спуститься ей ниже;

- уровень сопротивления – ценовой уровень, при достижении которого, график движения вверх разворачивается в обратную сторону. В данном случае, уровень оказывает сопротивление цене, не давая ей вырасти выше;

- зеркальный уровень – этот уровень содержит максимальное количество информации. У него плавающая структура и момент его преобразования происходит, когда уровень сопротивления переходит в уровень поддержки или наоборот. В реальности это означает, что один из игроков рынка (быки или медведи) побеждает другого.

Другие уровни достаточно условны и могут использоваться трейдерами там, где они считают нужным их провести, например, чтобы определить индикатор входа в рынок форекс. Опытные игроки видят и выбирают точку опоры для будущих шагов достаточно легко. Однако, Александр Герчик советует новичкам чертить уровни около сильных точек – длинных проторговок или изломов тренда, дабы избежать лишнего риска.

ПРАКТИКА: ТОЧКИ ВХОДА В РЫНОК

Теперь от теории к практике. Как правильно определить точку входа в рынок? Как осуществить поиск точек входа в рынок? Как без помощи специальных индикаторов войти в рынок и начать торговать? Вашему вниманию 7 наиболее простых и эффективных точек входа на рынок.

7 ТОЧЕК ВХОДА НА РЫНОК

ТОЧКА 1. Уровень поддержки восходящего тренда.

Первая и одна из самых простых точек входа – третье касание цены при восходящем тренде. Когда отслеживается рост цен (восходящий тренд), появляется возможность провести наклонную линию вверх на графике. Это необходимо делать по двум основаниям ценовых барьеров, которые последовательно повышаются и имеют абсолютное дно по отношению к двум предыдущим и двум следующим основаниям. Именно третье касание линии графиком свидетельствует о том, что это наиболее удачная точка входа в трейдинг.

При использовании данной точки входа в рынок, необходимо выяснить заранее ценовые уровни. Лучше всего это делается на основании дневного графика, где свой ценовой уровень определяется для каждого дня.

Важно понимать, что возможны ложные пробои через линию тренда. Определить точно, истинный пробой или ложный, можно только тогда, когда бар, прорвавший тренд будет закрыт, и начнется новый. Поэтому, необходимо сохранять хладнокровие, дисциплину и не поддаваться ложным эмоциям.

ТОЧКА 2. Уровень сопротивления нисходящего тренда.

Данная точка входа в трейдинг, является прямой противоположностью предыдущей. Чтобы определить точку входу, необходимо также провести наклонную линию на графике, только в этот раз, линию проводить по ценовым вершинам. Ценовые вершины должны быть последовательно снижающимися иметь абсолютный пик цены по отношению к двум предыдущим и последующим барам.

Ориентироваться, как и в предыдущей точке, лучше на основании дневного графика, но для более точной информации не помешает использовать получасовые и часовые графики.

Данный метод торгов крайне надежен и прост. Но, как и любой другой инструментарий имеет множество нюансов, о которых более подробно рассказывает Александр Герчик в своем курсе по трейдингу.

ТОЧКА 3. Открытие позиции при прорыве уровня сопротивления.

В момент сомнения как правильно определить точку входа в рынок, часто приходится наблюдать, как цены движутся вверх, причем это движение развивается зигзагообразно. Обычно, в первой трети роста цены актива, когда тренд уже обозначился и покупатели (быки) активно взяли инициативу в свои руки, продавцы (медведи) еще не утратили своих амбиций и им удается за каждым ценовым пиком сбить цены до уровня предпоследнего максимума. При уверенном тренде, глубина коррекции редко пересекает порог в 23% и совсем редко в 38% от последнего движения вниз, которое завершено. Вот именно в этом промежутке – между точкой 38% и последней вершиной и следует покупать активы.

ТОЧКА 4. Открытие позиции при прорыве уровня поддержки.

Когда рынок собирается падать, прорывы идентифицируются преодолением уровней предыдущих минимумов цен. Когда рынок восстанавливается, он может поднять цены на актив на уровень поддержки, даже с вероятными проколами выше. Особенно часто, это происходит на ранних стадиях формирования тренда вниз. Именно здесь лучшая стратегия – продажа торговых пар выше этого уровня при минимальном проколе.

ТОЧКА 5. Вход при прохождении контр-тренда снизу вверх.

Когда график цены проходит сквозь линию тренда снизу вверх и фиксирует закрытие выше тренда в выбранном таймфрейме – индикатор удачной точки для входа в рынок. Обычно происходит так: наблюдается прохождение цен сквозь линию тренда, цены закрепляются выше, но когда происходит коррекция – стоимость актива снижается к тренду сверху. Возникает поддержка на линии тренда, который раньше играл роль уровня сопротивления. Как раз этот момент и является еще одной точкой для входа в рынок.

ТОЧКА 6. Продажа от контр-тренда.

Данный метод крайне эффективен и является одним из наиболее действенных способов, позволяющих занять медвежью позицию. Его суть в том, что необходимо продавать от контр-тренда, который до этого был восходящим и был в роли поддержки, но после пробития уровня цены – превратился в сопротивление.

Иными словами, покупка и продажа на контр-тренде – удачная стратегия, если за линией самого тренда фиксируется восходящая альтернатива, и линия сопротивления переходит в линию поддержки. Если значения цены на графике находятся в касательстве с ней – это четкий сигнал покупать активы. Если же ситуация противоположная и уровень поддержки пробит контр-трендом, а затем трансформируется в линию сопротивления, то здесь необходимо зафиксировать прибыль. Особую удачу принесут находящиеся рядом отчетливые зоны коррекции.

ТОЧКА 7. Торговля во флете.

Бывает так, что на графиках отсутствуют отчетливо выраженные нисходящие и восходящие тренды. В этот момент, есть возможность зарабатывать в коридорах условной стабильности. Те, кто интересуется среднесрочным и краткосрочным трейдингом – найдут себя в этом периоде рынка. При торговле во флете необходимо придерживаться всего двух правил:

- в момент, когда рынок поднимается выше среднего уровня (50% коррекции) последнего из завершенных рыночных движений – нужно покупать;

- в момент, когда рынок падает ниже среднего уровня (50% коррекции) последнего из завершенных движений – нужно продавать.

Анализ при данном способе торговли необходимо совершать основываясь на дневных и недельных графиках, несмотря на то, что торговать во флете лучше в рамках дня. Эта методика основывается на том, что рынок циклично падает и растет при пересечении разделительной границы в зоне флеттенда. Здесь активнее торгуют опытные трейдеры, освоившие работу с данным инструментом. Он обеспечивает определенные преимущества и положительно сказывается на результате. Чтобы чувствовать себя уверенно при торговле во флете, вам поможет обучающий курс Александра Герчика, где он подробно рассказывает об этом.

Вышеперечисленные 7 точек входа на рынок не привязаны к какому-то конкретному рынку. Они универсальны. Вы можете использовать их как для входа на рынок форекс, крипто-рынок, фондовую или товарную биржу. Однако, это инструменты. Как определить наиболее оптимальную точку входа? Как их найти? Об этом далее.

Часто задаваемые вопросы

-

1

Что такое Твх в трейдинге?

ТВХ это точка входа в сделку. Точкой входа считают стоимость, по которой трейдер открывает позицию на рынке.

-

2

Какие существуют индикаторы для входа и выхода из рынка?

Главными индикаторами для точек входа и выхода есть уровень поддержки, уровень сопротивления и зеркальный уровень.

-

3

Какие существуют точки входа на рынок торговли?

Существует 7 основных точек входа на рынок: уровень поддержки восходящего тренда, уровень сопротивления нисходящего тренда, открытие позиции при прорыве уровня сопротивления, открытие позиции при прорыве уровня поддержки, вход при прохождении контр-тренда снизу вверх, продажа от контр-тренда и торговля во флэте.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: “Трейдинг Основы”

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Нажимая на кнопку я подтверждаю, что я

прочел(-ла) и принимаю Условия оказания услуг

и Политику конфиденциальности

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Полная версия материала доступна зарегистрированным пользователям

Восстановление пароля

Введите email, который вы

указывали при регистрации

Чтобы заработать на финансовом рынке Форекс, необходимо не только спрогнозировать рыночное настроение, но и выбрать подходящую точку входа в рынок. От правильности решений зависит величина прибыли трейдера. Определение подходящего места для входа производится участниками рынка различными методами, применяемыми в зависимости от сложившейся рыночной ситуации.

При грамотном отношении к трейдингу, можно увеличить полученный доход за счет охвата всего движения, а не его отдельной части. Как определить выгодную точку входа в рынок, чтобы не упустить возможности заработать?

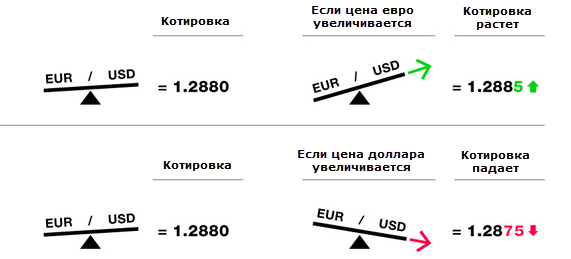

Что такое точка входа в рынок

Точка входа в рынок – это конкретное место на ценовом графике, соответствующее определенной стоимости котировки актива. Она характеризуется ценовыми и временными параметрами. Для идентификации благоприятного места для открытия ордера применяются различные методы, которые должны быть элементами торговой стратегии, используемой для прогнозирования рыночного настроения.

Выявить благоприятное место на графике, вход на котором принесет наибольшую прибыль от сделки, можно, анализируя ценовую диаграмму выбранного торгового актива, прогнозируя дальнейшие изменения котировок и идентифицируя точку на графике, после которой цена с большей вероятностью продолжит предыдущее движение или его сменит. Решение об активации ордера трейдером может приниматься сиюминутно, а в некоторых ситуациях ему нужно длительно ожидать сигнала. Неправильно выбранное место для активации ордера может стать причиной просадок, убыточных ордеров и недополучения прибыли.

Варианты лучших точек для входа в рынок

При определении точки входа в рынок, главным ориентиром являются важные ценовые уровни поддержки и сопротивления. В любой методике необходимо учитывать стоимостные параметры актива, у которых зафиксировано скопление ордеров. Уровни формируются под воздействием фундаментальных факторов и часто являются психологическим ценовым барьером, преодоление которого вызывает сложности, на которых можно заработать. Выявив потенциальное место входа на ценовом графике любым способом, следует его скорректировать с учетом параметров рядом расположенных уровней поддержки или сопротивления.

Торговля по линии тренда

Торговля по тренду повышает вероятность прибыльности сделки и минимизирует риски потерь. Для определения точек входа необходимо построить трендовую линию. В условиях нисходящего тренда, построения ведутся по понижающимся максимумам, а в условиях бычьего настроения – по повышающимся минимумам. Входы можно осуществлять при касании ценой трендовой линии в направлении основного движения. При этом нужно следить, чтобы отсутствовали сигналы разворота.

Рисунок 1. Торговля по трендовой линии

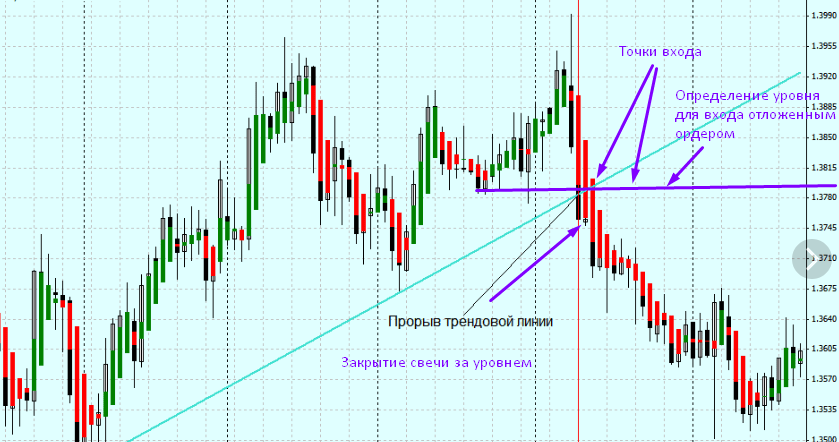

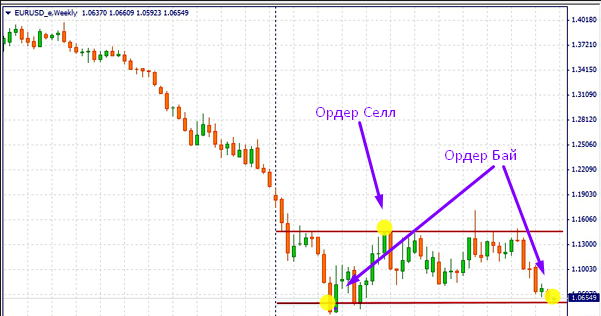

Торговля на прорыв

Прорыв определяется как выход ценового графика за пределы уровня поддержки или сопротивления. Он всегда сопровождается повышенными объемами. Активировать ордер на покупку необходимо после закрытия свечи выше уровня сопротивления, а на продажу – при закрытии ее ниже уровня поддержки.

Прогнозировать пробой можно при сформированных ранее графических фигурах или свечных комбинациях, по которым можно сделать вывод о продолжении предыдущего импульсного движения.

Рисунок 2. Торговля на пробой трендовой линии

При ведении торговли на прорывах, стоит учитывать количество касаний цены уровня в прошлый период. Чем больше их было, тем больше вероятности прорыва. Вход в рынок может быть осуществлен одним из способов:

- по текущей цене при открытии следующего бара за свечой, закрывшейся за пределами уровня;

- отложенным ордером бай-стоп или сел-стоп, оформленным на расстоянии в несколько пунктов от цены уровня;

- отложенным ордером бай-лимит или селл-лимит, установленным по стоимости ценового уровня после

- закрытия свечи за ее пределами, который должен сработать при тестировании уровня.

Рисунок 3. Вход в рынок при тестировнии пробитого ценового уровня

Торговля по контртренду

При определении точек входа против тренда необходимо ориентироваться на инструменты технического анализа. Для принятия решения удобно пользоваться индикаторами, позволяющими оценить:

- основную рыночную тенденцию;

- признаки смены тренда;

- силу тренда;

- нахождение цены в зоне перекупленности или перепроданности;

- фазы импульсного или коррекционного движения.

Надежным сигналом, позволяющим точно определить точку входа, является формирование дивергенции на индикаторах осцилляторного типа и сопоставление его с ближайшим ценовым уровнем у которого необходимо оформить отложенный ордер для входа в рынок. При работе на младших таймфреймах можно дождаться сигнала и осуществить ручной вход по наиболее выгодной рыночной цене.

Рисунок 4. Определение точки входа против трендового движения

Точные точки входа можно выявить при ориентации на графический или свечной методы анализа. Важными правилами при открытии контртрендовых сделок являются:

- использование в анализе нескольких инструментов оценки рыночного настроения;

- сопоставление сигналов с расположенными рядом ценовыми уровнями;

- при принятии решения учет расположения цены относительно уровней Фибоначчи;

- осуществление входа только после подтверждения факта отбоя от ключевого уровня.

Торговля во флете

Движение котировок любого актива происходит в соответствии с законами волновой теории. В соответствии с ними, после ценового импульса глобального тренда необходимо ожидать коррекцию. Временная смена тенденции всегда сопровождается флетом. Коррекционное движение может иметь различную структуру. Она может иметь импульсный или флетовый характер.

Проанализировав ценовой график, можно сделать вывод, что котировки большую часть времени изменяются в пределах граничных цен. В состоянии тренда рынок пребывает не так часто. Большинство торговых стратегий ориентированы на получение быстрой прибыли на импульсном движении цены. Однако такой характер рыночного состояния трейдерам приходится ждать долго.

Рисунок 5. Торговля в боковом канале

Чтобы не терять возможности заработать, рекомендуется освоить приемы заработка на боковых движениях. Точка входа при этом определяется ценой уровня, являющегося граничным в стоимостном диапазоне канала. Дополнительными инструментами анализа могут стать средняя линия канала и уровни Фибоначчи. Торговля во флете Форекс имеет ряд преимуществ, заключающихся в предсказуемости поведения цены и в превышении профита стоп-лосса в несколько раз.

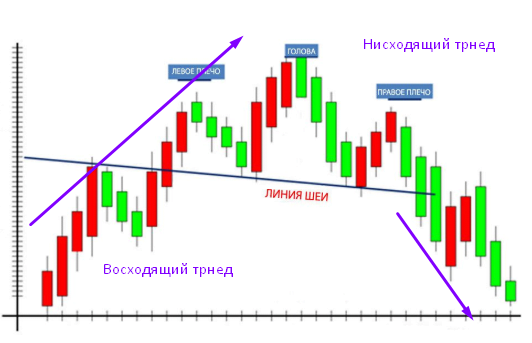

Паттерны и графические фигуры

Разбираясь с вопросом, как найти точку входа в рынок, следует уделить внимание графическому и свечному анализу. Включив их элементы в свою торговую систему, трейдер получает возможность идентификации разворотных точек или сигналов о продолжении тенденции. Прогнозировать скорое завершение тренда можно при выявлении на графике таких графических фигур как:

О продолжении тенденции можно судить при идентификации на графике комбинаций:

Для определения идеальной точки входа в рынок по графическим фигурам, необходимо дождаться их формирования. При этом следует ориентироваться на волновую структуру паттернов. Импульсное движение не может завершиться, без образования пяти волн, а коррекционное – трех. При идентификации сформированной фигуры следует сопоставить предполагаемую точку разворота с ценовым уровнем и оценить сформированную свечу или свечную комбинацию. Вход может быть осуществлен несколькими способами:

- отложенным ордером Sell stop или Buy stop, расположенным на несколько пунктов ниже или выше экстремума, в случае прогнозирования продолжения рыночной тенденции;

- отложенным ордером Sell limit или Buy limit при ожидании разворота цены, оформленным по стоимости котировок, соответствующей параметрам ценового уровня;

- по текущей цене актива, что актуально в случае, если трейдер уверен в завершении формирования паттерна.

Помощь торговых советников

Если трейдер не понимает, как искать точку входа в рынок, что актуально для новичков, то рекомендовано воспользоваться функционалом торговых советников. В их программном коде заложена определенная стратегия торговли, ориентируясь на сигналы которой робот самостоятельно открывает сделки или подает алерты, по которым участник рынка может совершить вход по текущей стоимости котировок актива.

Новичкам лучше использовать советники, отнесенные к категории скальперных или пипсовочных, что объясняется большим количеством сигналов для осуществления входа в рынок. Среднесрочные и долгосрочные роботы подают редкие сигналы, в результате чего у трейдера возникают сомнения в их функциональности, что провоцирует необдуманные решения. К тому же, чтобы торговать на старших таймфреймах необходимо иметь немаленький депозит и опыт работы за плечами, который исключает необходимость в помощи для принятия решения.

Фундаментальный анализ

В основе фундаментального анализа актива – оценка производственных и финансовых показателей, характеризующих экономическую позицию государства. Информация заложена в индикаторах, которые постоянно публикуются отчетах. Ознакомиться с их значениями можно в экономическом календаре, функционал которого предоставляется для работы каждой брокерской компанией.

Момент обнародования экономической информации всегда сопровождается повышенной рыночной волатильностью. Цена при этом может иметь явно выраженное импульсное движение или совершать стремительные колебания в ценовом коридоре. Правильно спрогнозировав лучшее место для входа, трейдер получает возможность быстро заработать и получить немаленькую прибыль всего за одну сделку. Точки входа по фундаментальному анализу могут быть определены до, во время и после публикации экономических новостей.

При определении места входа после обнародования индикатора, трейдеру необходимо ориентироваться на его показания. О росте котировок можно сделать вывод в случае, если его предыдущее значение было хуже опубликованного. Снижение стоимости котировок можно прогнозировать, если текущий индикатор идентифицирует ухудшение экономического состояния государства по сравнению с прошлым периодом. Открытие сделки может быть произведено по текущей цене котировок, сразу же после выхода новости в соответствии с ее характером.

Рисунок 15. Принцип торговли по фундаментальному анализу

В новостной торговле вход в рынок часто осуществляется в момент публикации показателей. Для этого необходимо:

- открыть график актива, который имеет отношение к государству, по которому ожидается выход новости;

- за несколько минут до события оформить два отложенных ордера Sell stop и Buy stop;

- установить приказы, фиксирующие прибыль и убытки у ближайших ценовых уровней, идентифицируемых на старших таймфреймах.

В момент публикации импульсным движением активируется один из ордеров. Противоположную неактивную позицию необходимо удалить.

При фундаментальной торговли на слухах предполагается оценка имеющейся информации в экономическом календаре о предположениях специалистов относительно значений публикаций. Точка входа идентифицируется аналогичным способом, как и после выхода новости, однако при принятии решения учитываются предыдущее и прогнозируемое значение индикаторов.

В ходе анализа следует учитывать исторические показания, по которым можно сделать вывод об актуальности цифры, отображенной в прогнозе. Стоит отметить, что если прогнозируемое и публикуемое значения совпадают, и перед выходом новости было отмечено рыночное движение, ориентированное на прогнозы, то в рынок входить после события по фундаментальному анализу не стоит. По возможности также рекомендуется убрать отложенные ордера в случае, если они еще не сработали на момент информирования трейдера о значениях индикатора.

Итоги

Правильно определенная точка входа в рынок исключает большие просадки и позволяет увеличить прибыльность торговой системы. Вход в нужном месте ценового графика минимизирует риски трейдера и обеспечивает соответствующее соотношение параметров прибыли и убытков. Точки входа в рынок для бинарных опционов и для финансовых рынков определяются по идентичным методикам, которые являются частью торговой системы. В их основе заложен поиск места на ценовом графике, по комбинации элементов анализа на котором можно сделать прогноз о предстоящей тенденции.

Как трейдеру найти точку для входа?

Точка входа в трейдинге — это точка открытия позиции по цене, заранее определенной или рассчитанной по торговой стратегии (как создать торговую стратегию). Наилучшая точка входа — это точка, которая обеспечивает низкий риск при высокой прибыли.

В этой статье мы поговорим о том, как искать наилучшие точки входа. Читайте далее:

- Важность правильной точки входа.

- Четыре типа точек входа: по тренду, против тренда, в пробой и отбой от уровня.

- Инструментарий для поиска точек входа по тренду и против тренда.

- Инструментарий для поиска точке входа в пробой или отбой от уровня.

- Защитные стратегии после входа.

- Поиск точек выхода.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Попробовать ATAS бесплатно

Важность правильной точки входа

Точки входа на бирже могут определяться на основании:

- Технического или объемного анализа.

- Графического паттерна или события.

- Природного явления.

- Выхода статистики.

- Других значимых факторов.

В зависимости от используемой торговой системы точка входа может открывать позицию как по тренду, так и против тренда. Даже для опытного трейдера найти лучшую точку входа на “голом” графике без специальных индикаторов — сложная задача. Особенно тяжело определить момент разворота тренда.

Например, на представленном ниже рисунке мы отчетливо видим восходящий тренд с элементами ложного нарушения восходящей структуры:

Если торговая система предписывает работу на отбой от трендовой линии, то в точке 1 трейдер получит стоп-лосс на уровне предыдущего минимума. А сама ситуация в точке 1 говорила о том, что тренд сломлен, и приоритет сделок меняется в направлении нового нисходящего тренда. Поэтому в точке 2 трейдер откроет позицию на понижение и… получит очередной стоп лосс на уровне предыдущего максимума в точке 3:

На примере выше мы показали, что рынок изобилует ловушками, на которые будут попадаться трейдеры без использования специальных индикаторов — помощников.

В этой публикации мы расскажем о том, какие индикаторы платформы АТАС позволяют избегать ловушек и определять лучшие точки для входа в позицию.

Четыре типа точек входа

В тексте статьи рассматриваются основные типы точек входа на бирже. С некоторыми допущениями, мы выделяем 4 основных типа.

По работе относительно действующего тренда, могут быть сделки:

- по тренду;

- против тренда.

На рынках без тренда точки входа могут быть:

- в пробой горизонтального уровня;

- отбой от горизонтального уровня.

Самый популярный тип точки входа — открытие позиции в сторону продолжения тренда.

Работа по тренду является одной из самых популярных торговых стратегий, которая учитывает силу спроса и предложения на рынке. Если в рынке сильный спрос — то цена растет, если предложение — цена падает. Эти явления создают направленные движения по финансовым инструментам, будь то акция, товарный фьючерс, валютная пара или долговые бумаги. Однако у каждого тренда есть момент кульминации, в котором направленность тренда нарушается, и происходит разворот.

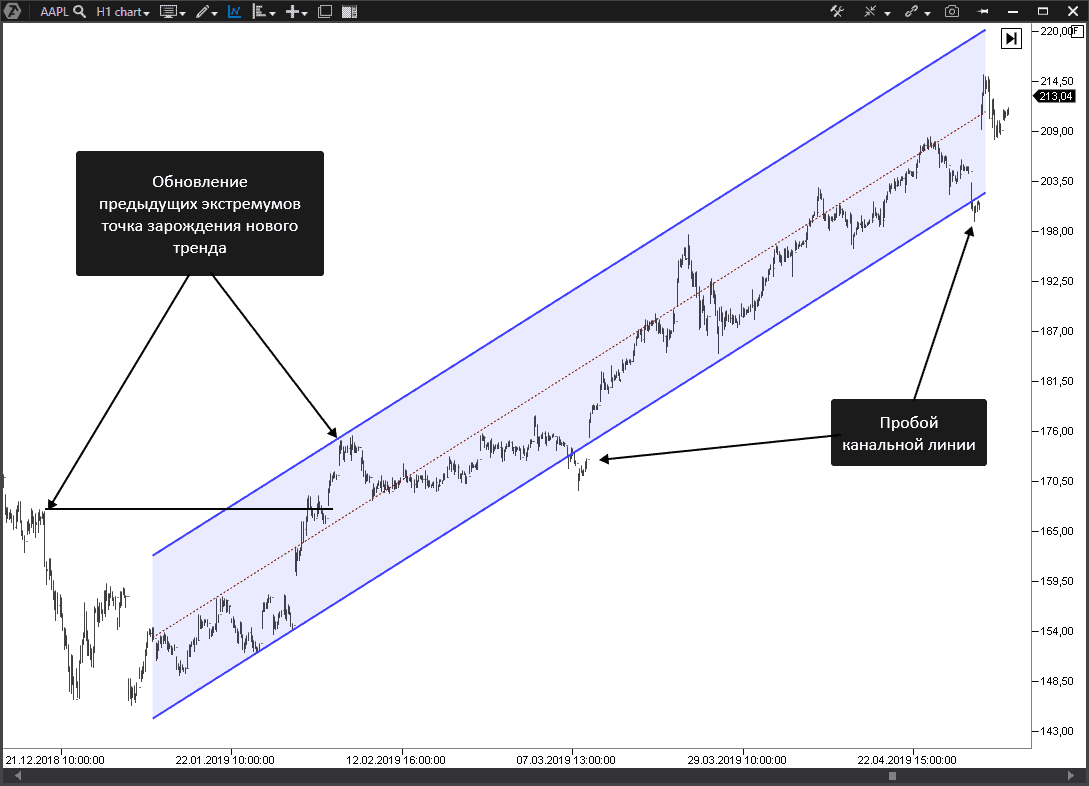

Просчитать силу тренда на этапе его зарождения практически невозможно. На длительность тренда влияют многие фундаментальные факторы, от которых зависят силы спроса и предложения. Двигаясь направленно, цена “рисует” канал, как на примере ниже, где продемонстрирован восходящий канал на акциях Apple:

Работая по тренду, лучшими точками входа считаются те, в которых цена тестирует нижнюю границу канала в случае восходящего тренда или верхнюю границу канала в случае нисходящего тренда. Как видите на графике AAPL, пробой канальной линии оказался ложным, график увлек трейдеров в неправильном направлении перед тем, как цена резко прыгнула вверх.

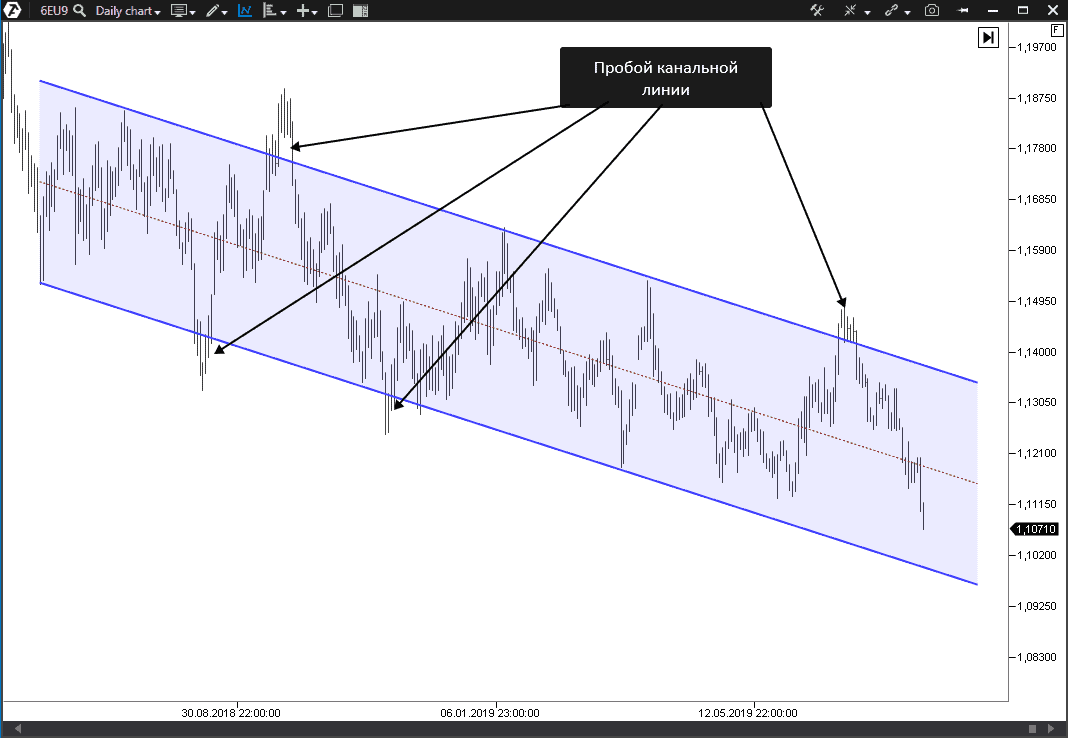

Пример длительного трендового движения на фьючерсе 6EU9:

Всплески, на которых цена демонстрирует пробой канальной линии, являются типичными рыночными ситуациями. Однако именно они заставляют трейдеров ошибаться. В таких случаях трейдер открывает позицию на участке, где цена тестирует канальную линию и оказывается в неприятной ситуации, когда цена пробивает канальную линию и демонстративно продолжает двигаться в сторону стоп-лосса.

Задачей трейдера в таком случае является определение истинности или ложности такого пробоя. На самом деле, определить характер пробоя достаточно сложно. Например, фундаментальный анализ может указывать на высокую вероятность продолжения движения, но цена поведет себя по другому.

Ложные пробои канальных линий изобилуют на всех временных интервалах и являются камнем преткновения многих трейдеров.

А что, если проблему обернуть в свою выгоду? Для этого необходимо действовать по системе, которая открывает позицию по тренду на возврат в канал после ложного пробоя уровня. Именно такие точки входа будут обеспечивать отличное соотношение риска к прибыли.

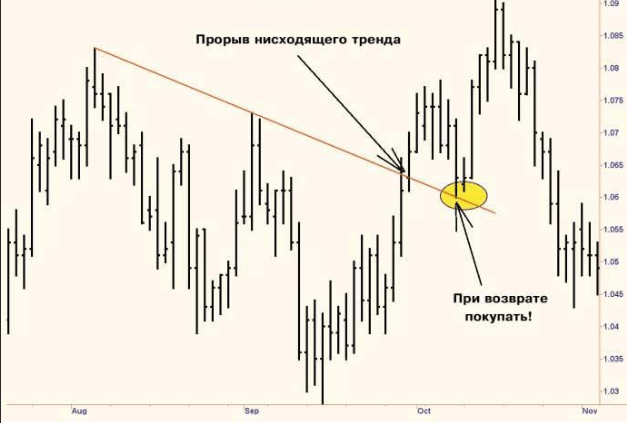

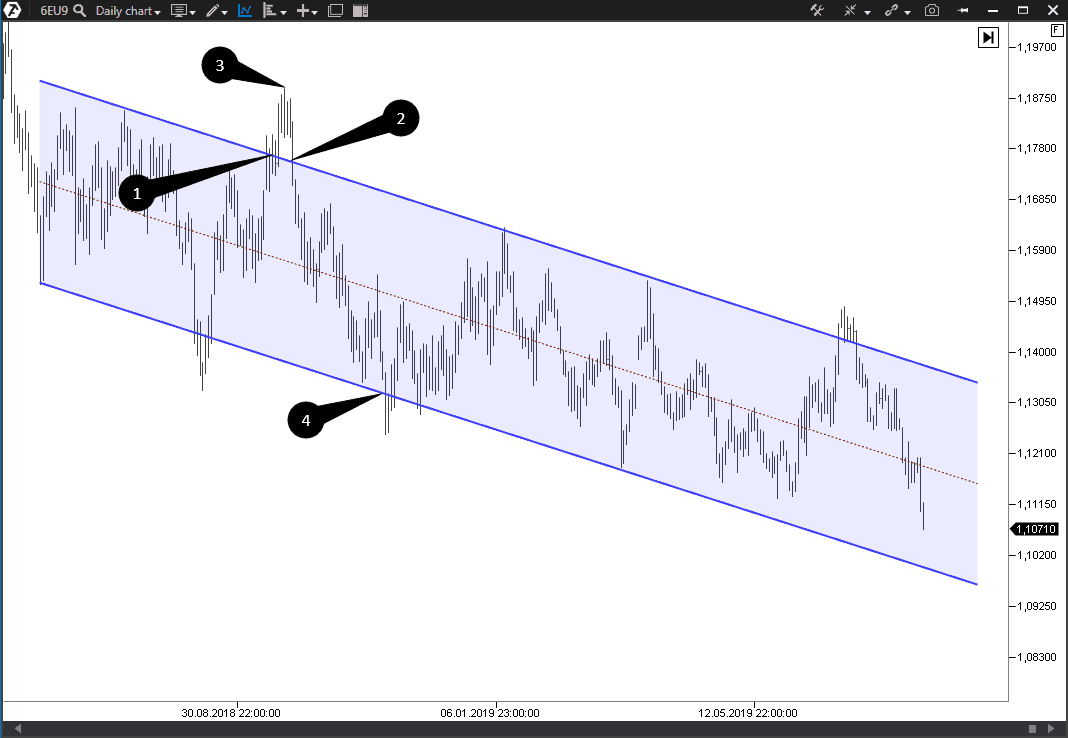

Разберем пример для поиска точки входа в short. На рисунке ниже — график фьючерса на евро (что такое фьючерс).

- В точке 1 зафиксирован пробой вверх нисходящего канала, цена несколько торговых сессий торговалась выше пробитой линии.

- В определенный момент цена вернулась в канал, что стало сигналом для открытия позиции на понижение.

- Точка 3 является вершиной, за которую необходимо установить стоп-лосс.

- Точка 4 является целевой для фиксации прибыли.

Какие преимущества точки входа, указанной на графике цифрой 2?

— не нарушает принципы торговли по общему тренду (показан синими линиями);

— лучше защищает себя от возможных убытков;

— получает хорошее соотношение риск к прибыли.

Поиск точек входа против тренда

Двигаясь направленно, цена часто совершает коррекции против основного движения. Часто это связано с угасанием импульса и промежуточными фиксациями прибыли от позиций по тренду. Коррекция не должна перекрывать движение основного импульсного движения.

Где же находятся точки входа в рынок против тренда?

- Несколько примеров точек входа — читайте в статье о стратегиях торговли по тренду и против тренда.

- С точки зрения каналов — точки входа в лонг против нисходящего тренда находятся у нижней границы канала, а точки входа в шорт против растущего тренда находятся у верхней границы канала.

Но тут появляется важный нюанс. Кроме того, что контр-трендовый трейдер несет риск торгуя против тенденции, он еще может невольно ошибиться с построением линии канала.

Объясним, про что идет речь. Посмотрите на предыдущий график. Там мы показали завершенную модель трендового движения, где на график уже достаточно просто нанести канал по имеющимся верхним и нижним ценовым уровням. Однако распознать очертания трендового канала на этапе зарождения движения очень сложно.

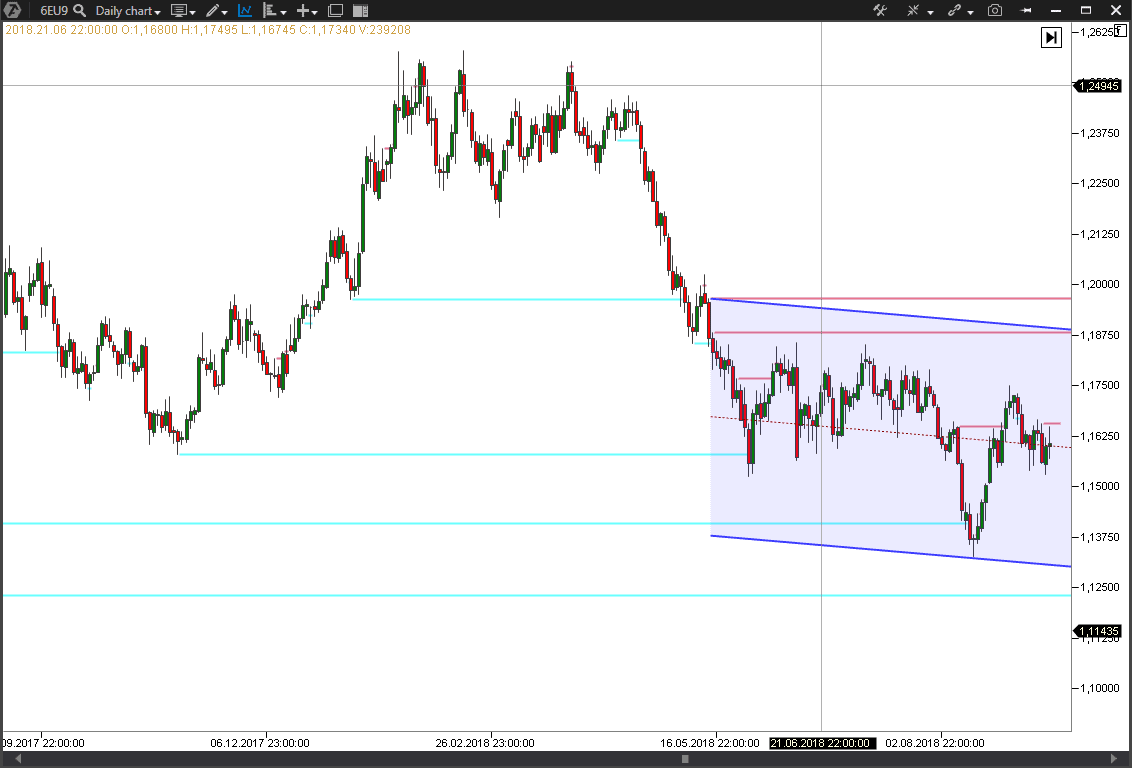

Рассмотрим ситуацию, когда мы имеем всего несколько опорных точек, позволяющих нанести нисходящий канал.

А теперь посмотрите, как будет выглядеть полученный канал в будущем.

Теперь вы видите, что в будущем канал уже не ложится на график так красиво, как в первоначальном виде. И каждые новые отметки минимума или максимума заставляют корректировать сам канал, который принимает окончательный вид только к концу движения.

Так что построение каналов является “скользкой темой”. Рассмотрим, как индикаторы ATAS могут повысить шансы на успех при торговле с использованием трендовых каналов.

Инструментарий для поиска точек входа по тренду и против тренда

Добавим на часовой график фьючерса на евро индикатор Unfinished auction, который отмечает на графике места, где имеется неоконченный аукцион (о том, что это такое — читайте в этой статье).

После добавления индикатора на графике появились горизонтальные линии, которые указывают на то, что на некоторых ценовых уровнях остались незавершенные аукционы. Вместе с тем на графике уже сформировалась часть трендового канала.

Становится заметно, что незавершенные аукционы расположились выше канальной линии, и тут появляется идея. Мы можем ожидать тестирование ценой первой и второй линии незавершенного аукциона. Это обстоятельство требует пересмотреть нанесенный графический канал в сторону уменьшения угла наклона.

Верхнюю границу канала устанавливаем на уровень первого неоконченного аукциона, нижняя граница канала следует за каждым новым минимумом цены.

Таким образом, верхняя граница канала будет окончательно выстроена при тестировании ценой линии незавершенного аукциона и примет окончательный вид как показано на рисунке ниже:

Но тогда в этом случае цена всего один раз за все движение предоставит возможность открыть позицию по направлению тренда, где же искать другие точки входа?

На помощь нам приходит все тот же индикатор незавершенного аукциона. Продолжая свое движение внутри канала, цена (как мы можем заметить на графике выше) оставляет после себя “следы” незавершенного аукциона, которые впоследствии выступают уровнями сопротивления.

Вход в позицию на понижение от уровней незавершенного аукциона целесообразен, если их тестирование происходит в верхней части канала. Линии незавершенного аукциона на даунтренде находящиеся ниже центральной оси канала не рациональны для открытия позиции по причине слишком большого стоп-лосса, который необходимо прятать за верхнюю линию канала.

Поиск точек входа на разных рынках

Мы рассмотрели поиск точек входа с использованием линий канала и индикатора Unfinished Auction на часовом графике фьючерса на евро. Работает ли этот подход на других рынках/периодах? В целом, да. Но нужно учитывать нюансы.

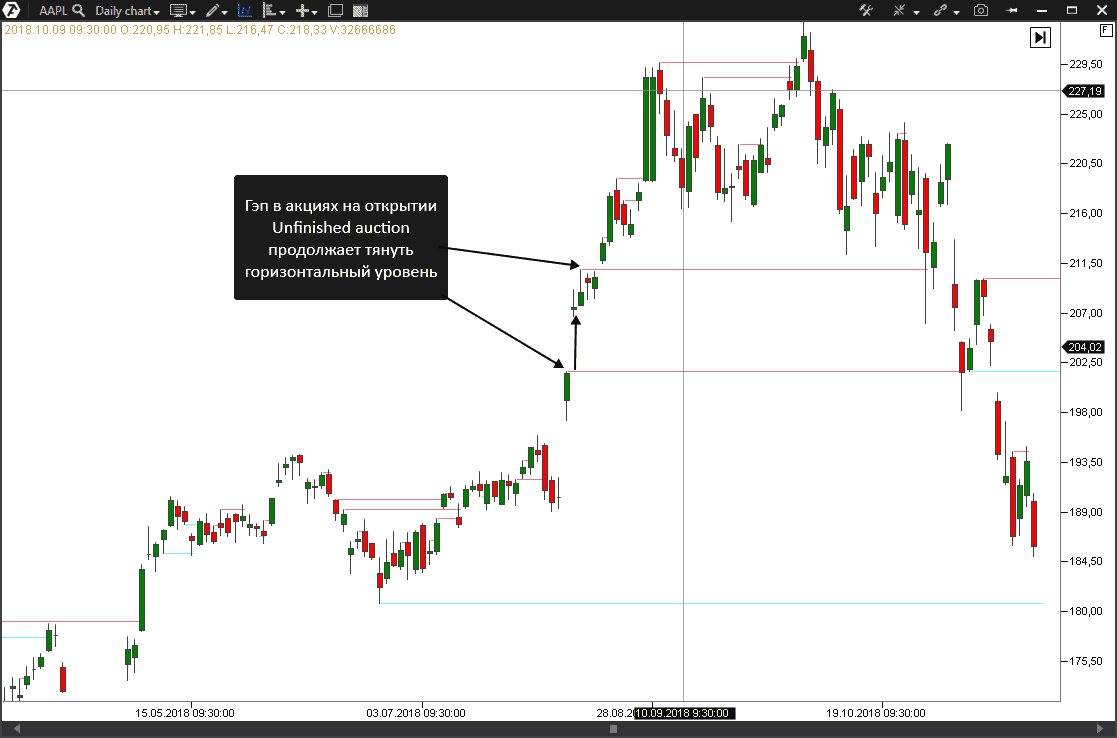

Например, при использовании индикатора Unfinished Auction на фондовом рынке следует быть внимательным при появлении ценовых разрывов.

Гэпы очень характерны для рынка акций на дневном периоде, как видно на графике цены акций AAPL. В случае гэпов индикатор будет считать, что цена до сих пор не протестировала ценовой уровень и будет продолжать тянуть горизонтальную линию. Такой незавершенный аукцион не следует учитывать в торговой системе.

Где фиксировать позицию?

Индикатор Unfinished Auction также поможет указать на точку для фиксации позиции (тейк-профит).

Наблюдения показывают, что точки незавершенного аукциона часто выступают уровнями, на которых цена разворачивается. Такая методика имеет преимущество, потому что позволяет точно просчитать потенциальную прибыль и ее отношение к возможным убыткам.

Рассмотрим пример на рынке фьючерсов на евро, дневной период.

В точке 1 цена тестирует нижнюю границу даунканала, от которой открывается контр-трендовая позиция на повышение. Выше имеется всего один незавершенный аукцион, который выступает целевым уровнем для фиксации позиции. Размер стоп-лосса в данном случае может составлять ⅓ от потенциальной прибыли, что удобно для расчета, так как точку для фиксации мы определяем заранее на основании индикатора.

Поиск точек входа в пробой или отбой от горизонтального уровня

Выше мы обсуждали поиск точек входа с использованием наклонных линий (или линий канала), далее обратимся к горизонтальным линиям.

Горизонтальные уровни, от которых происходят коррекции, называются уровнями поддержки и сопротивления. Определяются такие уровни при их последовательном тестировании ценой. Если цена неоднократно отбивается от уровня снизу вверх, то он определяется как поддержка. Если сверху вниз — сопротивление.

Больше про уровни поддержки и сопротивления можете почитать в статьях:

- 2 индикатора объема, которые помогут определить уровни.

- Поддержка и сопротивление на круглых числах.

- Поддержка и сопротивление на уровнях Фибоначчи.

- Поиск поддержки и сопротивления по индикатору Имбалансов.

Определение уровней поддержки и сопротивления

Уровни поддержки и сопротивления можно определить просто визуально, глядя на график. На картинке ниже явно заметен уровень сопротивления на фьючерсном контракте на индекс РТС, который дважды давал сильные коррекционные движения после первого раза, когда он появился:

При визуальном определении уровней поддержки и сопротивления существует высокая вероятность допустить ошибку.

Если цена достигла определенного экстремума, мы не можем с большой уверенностью предполагать, что при повторном тестировании этот экстремум отправит цену на коррекцию. Более информативным становится такой уровень, который уже демонстрировал повторное тестирование и вызвал ту же реакцию, что и в первый раз, но многократное тестирование уровня может в итоге обернуться его пробоем. В связи с чем неопытный трейдер рискует потерять веру в торговую систему, основанную на уровнях поддержки и сопротивления. Как быть?

Поиск точек входа с индикаторами Delta и Open Interest

Мы хотим предложить вам методику определения сильных уровней с первого раза. Благодаря инструментарию платформы ATAS вы сможете определять сильные уровни не только на ценовых экстремумах, но и внутри различных диапазонов. Это существенно повысит количество хороших точек входа.

Вам потребуются индикаторы Delta (что такое дельта) и Open Interest (Как работает индикатор Open Interest).

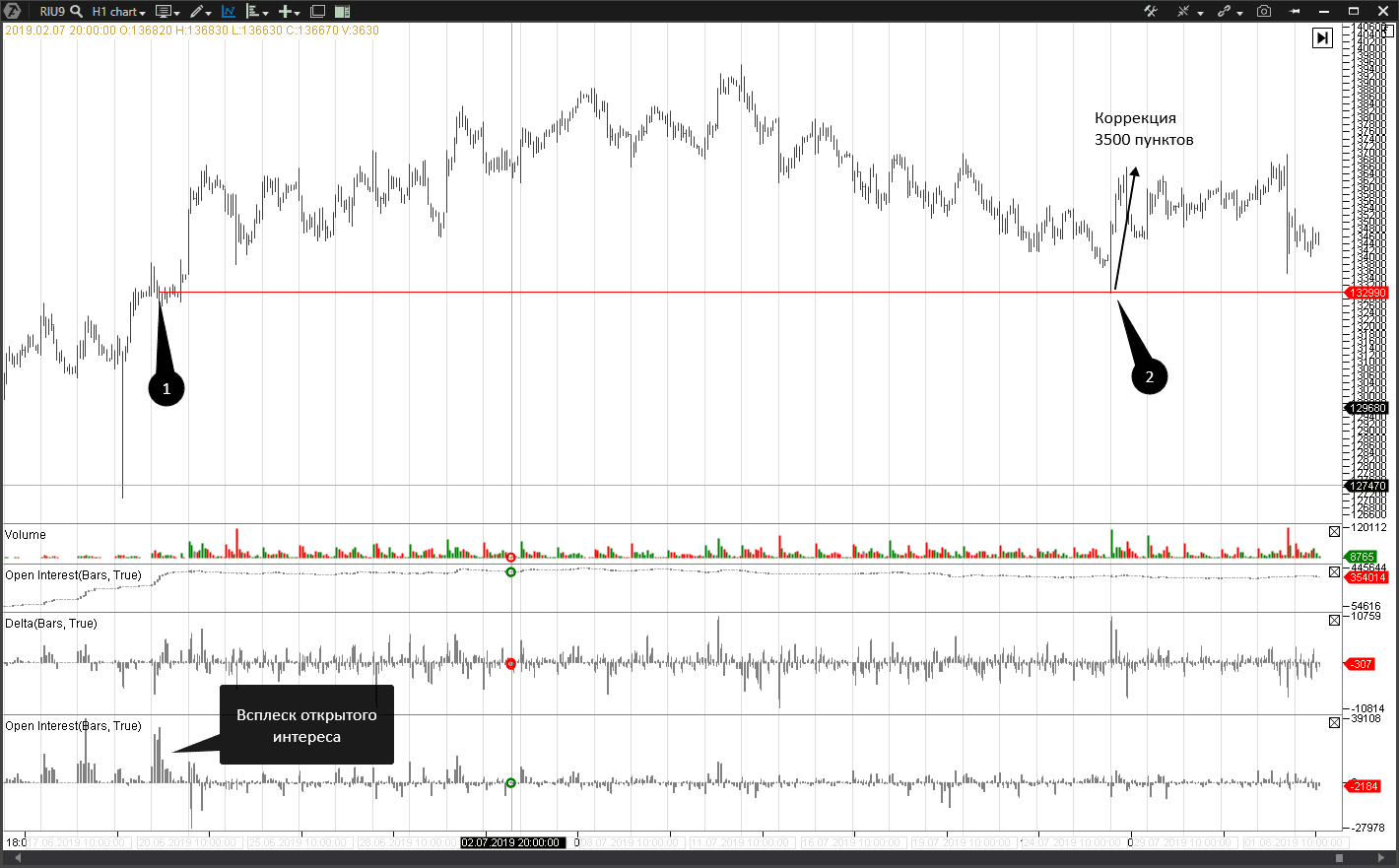

Теперь вернемся к нашему графику с индексом РТС. Рассмотрим его более детально с данными индикаторами.

Как мы уже определили, в точке 1 цена “нарисовала” некий экстремум на уровне 136970, который в дальнейшем неоднократно выступал уровнем сопротивления. Но, на самом деле, в точке 1 произошло тестирование уже существующего ранее уровня заинтересованности, который сформировался большим набором позиции продавцами в точке 2. Об этом нам говорит индикатор открытого интереса (Open Interest), который в точке 3 показал повышенный объем, а индикатор Delta в точке 4 указал на существенный перевес активных продаж.

Имея в арсенале такие индикаторы, вы раньше других узнаете о формировании уровня. И уже при первом тестировании можете использовать уровень 136970 в качестве уровня сопротивления, чтобы торговать отбой от сопротивления с постановкой короткого стоп-лосса выше за уровень.

Поиск точки входа от поддержки

Аналогичная ситуация — при формировании уровня поддержки. В точке 1 появился всплеск открытого интереса, который визуально не проявлял себя как уровень. Однако в точке 2 произошло тестирование этого уровня, и затем последовала сильная коррекция цены на 3500 пунктов в течение одной торговой сессии.

Открытый интерес в реальном времени в настоящее время транслируется только Московской биржей. Применительно к западным рынкам использование открытого интереса в платформе ATAS невозможно, однако индикатора Delta может быть достаточно для определения уровней поддержки и сопротивления.

Поиск точки входа на рынке нефти

Рассмотрим, как это работает на примере фьючерсного контракта на нефть с Чикагской товарной биржи CME.

В точке 1 зафиксирована повышенная положительная дельта, построение уровня поддержки необходимо начинать от нижней границы тела свечи в точке 2.

В дальнейшем выстроенный уровень демонстрировал сильнейшую поддержку. С учетом особенностей поставочного нефтяного фьючерса необходимо помнить, что в качестве продавцов нефти выступают производители, которые открывают большие позиции на продажу, но могут не защищать свои открытые позиции. Поэтому в данном инструменте больше предпочтения стоит отдавать именно дельте покупателей. Что важно знать про нефтяные фьючерсы.

Срок действия уровней

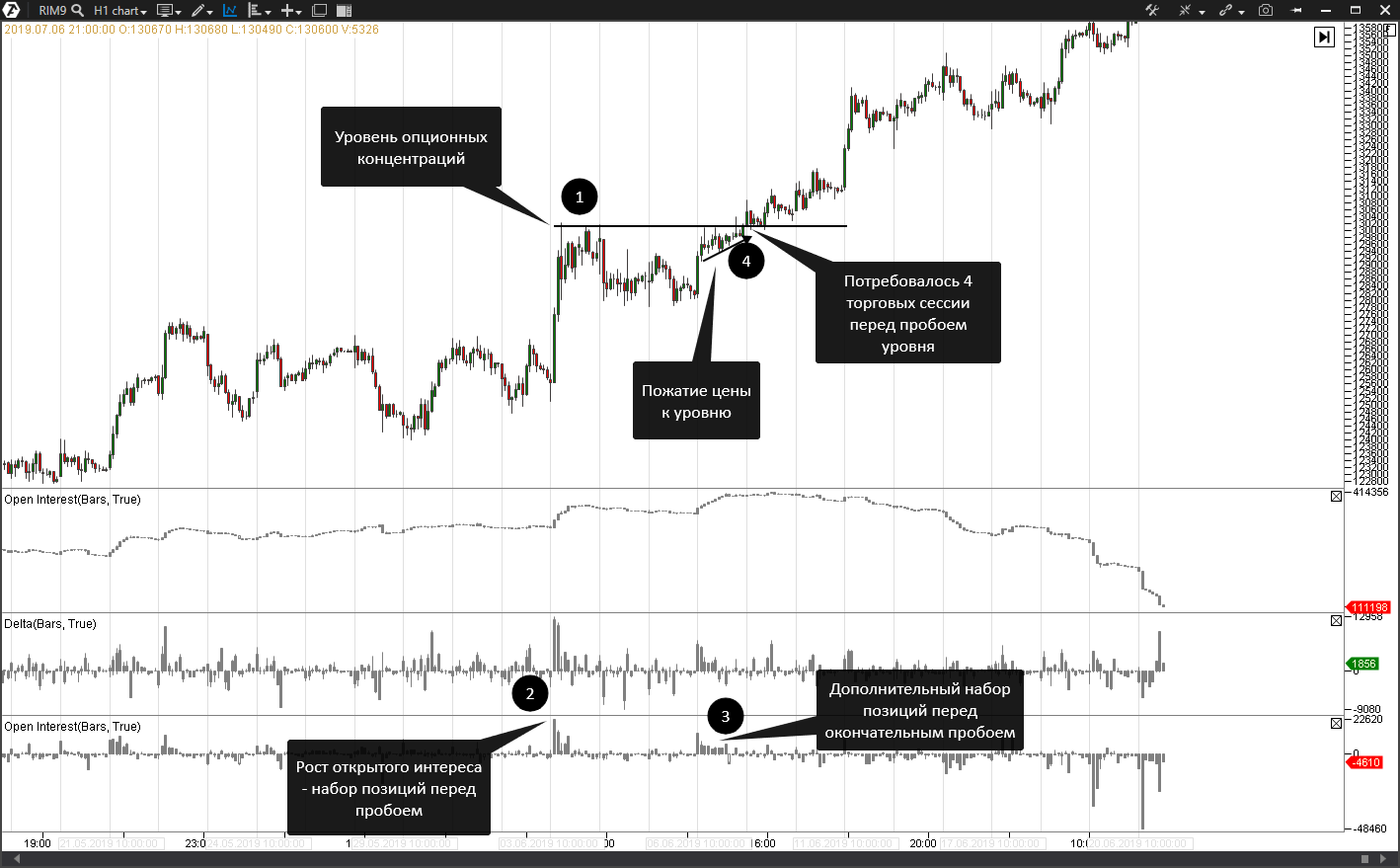

Некоторые уровни имеют определенный срок жизни, например уровни опционных концентраций действуют только до экспирации, после которой заинтересованность в удержании уровня исчезает. Дни экспирации опционов заранее известны, поэтому это также нужно учитывать в своей торговой системе при очередном тестировании уровня.

Более подробно что такое опционы можно почитать в этой статье.

Но если уровень не имеет определенного срока жизни, это не значит, что он будет действовать вечно. Пробой рано или поздно произойдет. После пробоя уровень становится “зеркальным”:

- поддержка превращается в сопротивление;

- пробитое сопротивление становится поддержкой.

Заранее определить пробой уровня сложно, однако существуют методики определения подготовки к пробою уровня. Если существует сильная заинтересованность в пробое уровня, то ее можно заметить. В этом помогут индикаторы платформы ATAS.

Поиск точек входа на пробой уровня

На следующем рисунке рассмотрена подготовка к пробою уровня на фьючерсном контракте на индекс РТС.

- Уровень 130000 (точка 1) выступал зоной, после которой проданные опционы Call начнут приносить убытки подписчику опционов и требовать повышенного гарантийного обеспечения.

- Неизбежность пробоя уровня на стремительном росте акций Газпром требовала от продавца опционов набор хеджирующих позиций на фьючерсном контракте, что мы и заметили в точке 2.

- В точке 3 зафиксирован дополнительный набор позиций в то время, как цена все ближе прижималась к уровню сопротивления.

- На пятый день уровень был пробит (точка 4).

Таким образом, индикаторы платформы ATAS указывали нам на явную заинтересованность в пробое данного уровня. Появление таких ситуаций позволяет нам открывать позицию после пробоя уровня в сторону продолжения основного движения. Стоп-лосс в таком случае выставляется за пробитый уровень.

Защитные стратегии после взятия лучшей точки входа

Итак, мы рассказали, как искать лучшие точки для входа на бирже. Сейчас же пришло время поговорить о защитных стратегиях, которые будут оберегать ваш депозит в случае развития нежелательного сценария.

После того, как открыта позиция, необходимо определить уровень, при достижении которого запланированный сценарий считается нарушенным. Такое может произойти благодаря политическим и экономическим событиям. Или по другим причинам — неважно, каким. Ждать и надеяться на то, что цена опять пойдет в нужную сторону становится опасным. Об этом сказано в статье о дисциплине трейдера АТАС (плюс еще 10 правил для повышения дисциплины).

Чтобы ограничить возможные убытки, необходимо использовать стоп-лосс ордера. Но для корректной установки стопов нужно рассчитать такие ценовые уровни, которые не будут задеты случайными ценовыми движениями. Как это сделать?

Установка стопа с индикатором ATR

Для расчета уровня выставления стоп-лосс предлагаем применить индикатор ATR, который рассчитывает средний ход цены за указанный период времени. При использовании дневных баров индикатор ATR отобразит средний размер дневного бара. О том, как добавить и настроить такой индикатор — читайте здесь.

ATR измеряет текущую волатильность рынка (что такое волатильность). На картинке ниже показан график акции GAZP. В левой части — рынок относительно не волатильный, справа — волатильность возрастает.

Соответственно, если волатильность растет — то стопы должны быть шире. И в условиях спокойного рынка — стопы можно подтянуть поближе.

Внутридневной трейдер может использовать 10% от ATR. Это означает, что стоп размещается на расстоянии в 10% ATR от цены входа. Свинг-трейдер может использовать 50% или 100% ATR в качестве защитной дистанции.

Кроме постановки стоп-лосс ордера существует возможность хеджирования позиции опционами. Опционная позиция не зависит от стопа и поэтому не боится случайных ценовых движений.

Однако применение опционов накладывает определенные издержки на своего держателя, который постоянно терпит убыток от распада временной стоимости опциона. Такие убытки перекрываются только в том случае, если идет работа по тренду, который уменьшает влияние ценового распада тем сильней, чем цена дальше уходит в запланированную сторону. При работе в отсутствии явного тренда, такая стратегия может не принести желаемую прибыль, а ценовой распад опциона станет убытком. О том, какие существуют защитные опционные стратегии мы рассказывали вам в этой статье.

Итоги. Как искать точки входа и выхода

Найти точки входа/выхода в трендовых стратегиях относительно просто. Касание наклонной линии поддержки или сопротивления является ориентиром для открытия сделки. Касание с противоположной стороны — закрываемся.

Для контр-трендовых стратегий все гораздо сложнее, ведь тренд всегда стремится увести цену против такой позиции снижая противоположную линию канала. Поэтому для контр-трендовой стратегии необходимо использовать специальные индикаторы, такие как Big Trades, Cluster Search, Delta АТАС, Margin Zones или Unfinished Аuction (мы про него уже говорили выше).

Также эти индикаторы подходят и для поиска точек выхода при работе от горизонтальных уровней на рынках без тренда.

Появление крупных трейдов на индикаторе Big Trades, например на покупку, после которых цена не двигается выше, может говорить о том, что крупный покупатель оказался в ловушке, и рынок может двигаться против него до тех пор, пока терпеть убытки станет невозможным.

При использовании индикатора Margine Zones возможна частичная или полная фиксация позиции на маржинальном уровне, ведь цена может двигаться до определенной маржинальной зоны после которой вероятна остановка движения и/или разворот. Об особенностях использования индикатора Margin Zones читайте в этой стратегии.

Появление аномальных значений индикатора Delta также может указывать на кульминацию на рынке и начала разворота. В таком случае появление аномально больших значений в индикаторе Delta будет являться поводом для фиксации позиции как полностью, так и частично.

Как мы уже рассматривали в этой статье, при тестировании горизонтальных линий незавершенного аукциона цена также может развернуться. Поэтому эти уровни целесообразно рассматривать, как уровни для фиксации позиции (полностью или частично).

Надеемся, эта информация была полезной для Вас. Скачайте бесплатную версию АТАС сейчас, чтобы проверить, как работают описанные техники на текущем рынке.

Понравилось? Расскажите друзьям:

Другие статьи блога:

На спотовом рынке трейдеры хотят получить прибыль, покупая активы с расчетом на их последующий рост.

При инвестировании важно придерживаться диверсификации портфеля, согласно которой лучше, чтобы некоторая сумма была вложена в основные криптовалюты — биткоин и эфир.

Перед началом торговли необходимо выбрать криптовалютную пару из доступных на EXMO.me. После того, как вы определились с криптопарами, которыми хотите торговать, необходимо определить выгодную точку входа и выхода в сделку, чтобы не упустить потенциальную прибыль. Сегодня мы поговорим о точке, которая указывает, что нужно входить в сделку.

Что такое точка входа?

Точка входа — это точка открытия позиции по определенной цене. Наилучшей точкой входа считается та, что обеспечивает низкий риск при высокой прибыли.

Для того, чтобы определить наиболее удачную точку входа в сделку, трейдер должен проанализировать рынок: определить тренд, уровни поддержки и сопротивления, использовать скользящую среднюю (MA).

Что такое тренд?

Тренд — это направление ценового движения валютной пары на определенном промежутке времени. Тренд говорит нам о настроении участников рынка. Многие опытные трейдеры не рекомендуют торговать против тренда.

Всего выделяют три вида тренда:

- восходящий тренд определяется по ценовым минимумам на определенном временном промежутке. При восходящем тренде каждая последующая минимальная цена расположена выше предыдущей.

- нисходящий тренд определяется по максимумам цен. При нисходящем тренде каждый следующий максимум на графике находится ниже предыдущего.

- боковой (флэт) тренд появляется на графике тогда, когда цена не отличается сильной волатильностью. При боковом тренде лучше не входить в сделки, так как может быть резкий скачок цены в любой момент.

Относительно спотового рынка нам интересен восходящий тренд. Давайте рассмотрим его на примере графика BTC/USDT. Для этого необходимо зайти на страницу “Расширенных торгов”, выбрать криптопару, необходимый таймфрейм и посмотреть на график TradingView.

Восходящий тренд на графике BTC/USDT

Определив ценовые минимумы и соединив их линией, мы видим, что у выбранной криптопары на данном отрезке времени восходящий тренд. Эту линию еще называют уровнем поддержки.

В целом есть уровни поддержки и сопротивления. Это ключевые уровни цен, на которых продавцы/покупатели входят в рынок в достаточном количестве, чтобы развернуть движение цены.

На спотовом рынке для определения точки входа важен уровень поддержки.

Уровень поддержки — это такое значение, ниже которого цена валютной пары не опускается в определенный момент времени.

Технический индикатор скользящая средняя (Moving Average, MA) относится к трендовым индикаторам и помогает определить направление цены. Это индикатор, основанный на среднем значении цены за выбранный промежуток времени. Для определения долгосрочных трендов распространены периоды в 50, 100, 150, 200 и 250 дней. Стоит покупать монету тогда, когда цена коснулась длинные МА, например, 100 или 200.

Как определить точку входа?

Если вы начинающий трейдер, то настоятельно советуем вам не спешить и придерживаться следующего алгоритма действий:

- выбрать криптоактив

- определить тренд

- найти на графике уровень поддержки

- определить точку входа

Итак, мы определились с тем, что такое восходящий тренд и уровень поддержки. Чтобы правильно найти точку входа при восходящем тренде, нужно сначала его подтвердить, то есть опираться на две основные точки ценовых барьеров и расценивать третью точку как подкрепление тренда. Именно она сигнализирует об оптимальном моменте для покупки выбранной криптовалюты.

Торговых стратегия и методов определения точек входа много. Описанный в данном материале метод торговли — довольно простой и надежный. Помните, что от правильно выбранного момента открытия позиции зависит не только успешность сделки, но и размер потенциального дохода.

Желаем вам успешных торгов на EXMO.me !

Торговать