Многие компании сегодня внедряют систему управленческого учета. Один из его основных показателей, который используют для оценки эффективности бизнеса, – маржинальная прибыль. В этой статье простым языком и на условном примере расскажем, что такое маржинальная прибыль, для чего она нужна и как ее определить.

Что такое маржинальная прибыль?

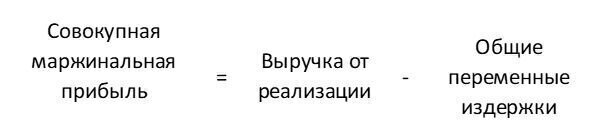

Маржинальная прибыль (или маржинальный доход) – это разница между выручкой от реализации и переменными издержками. Причем оба эти показателя – выручка и затраты – берутся по конкретному объему продукции.

Также можно сказать, что это доход, который остается у бизнеса с реализации за вычетом переменных затрат.

Как видно из рисунка, маржинальная прибыль меньше выручки на сумму переменных издержек, но больше прибыли от реализации на сумму постоянных.

Для правильного расчета маржинальной прибыли надо понимать, какие расходы компании относятся к постоянным издержкам, а какие – к переменным.

Предприниматель Василий Петькин решил начать бизнес по производству входных и межкомнатных дверей. Для него переменными издержками будут, например, расходы на материалы, фурнитуру, комплектующие, а также зарплату рабочих.

Эти расходы прямо пропорциональны количеству произведенных дверей, и чем больше будет заказов, тем больше этих расходов. А вот затраты на содержание офиса и торговой точки не зависят от того, сколько дверей продано, 10 или 1000 – это постоянные издержки. Василий будет нести такие расходы, даже если у него не будет ни одного заказа.

Таким образом, постоянные расходы не зависят от объемов производства, а переменные изменяются пропорционально количеству произведенной продукции или услуг.

Маржинальная прибыль – это часть выручки, которая остается у предприятия для покрытия постоянных затрат и получения прибыли. Поэтому часто маржинальную прибыль называют «вкладом на покрытие».

Маржинальная прибыль и бухгалтерская – это разные вещи. Во-первых, их считают по разным формулам. Во-вторых, бухгалтерскую прибыль определяют по предприятию в целом за период времени, а маржинальную – только в расчете на конкретный произведенный и реализованный объем продукции (работ, услуг).

Как рассчитывается маржинальная прибыль: формула

Величина исследуемого нами показателя выражается в абсолютных и относительных значениях.

Абсолютный можно рассчитать как на весь объем производства:

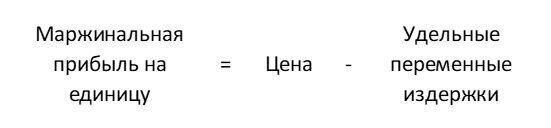

так и на единицу:

В этих формулах выручку и цену берут без НДС и акцизов. Удельные переменные издержки – это переменные расходы в расчете на единицу продукции.

На предприятии Василия Петькина произвели и реализовали 15 дверей по цене 10 у.е. (без НДС) каждая. Переменные расходы составили 6 у.е. в расчете на одну дверь. Расчет маржинальной прибыли будет выглядеть так:

Совокупная маржинальная прибыль:

15*10 – 15*6 = 60 у.е.

Маржинальная прибыль на единицу продукции:

10 – 6 = 4 у.е.

Для чего нужна маржинальная прибыль

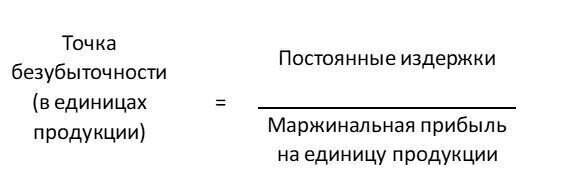

Прежде всего она нужна для расчета точки безубыточности. Это такой объем производства, при котором предприятие покрывает все свои расходы, но еще не получает прибыли:

В точке безубыточности выручка равна сумме переменных и постоянных издержек, а прибыль равна нулю.

Постоянные расходы Василия Петькина в нашем примере составляют 400 у.е. Чтобы узнать, достаточно ли Василию продать 15 дверей, чтобы выйти на безубыточный уровень, рассчитаем точку безубыточности:

Точка безубыточности (в ед.):

400 / 4 = 100 дверей

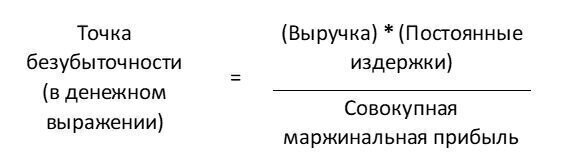

Точка безубыточности (в денежном выражении):

(150 * 400) / 60 = 1 000 у.е.

Таким образом, предприятие Василия находится за порогом рентабельности, и выручка еще не покрывает все расходы. Для достижения безубыточности ему нужно продать еще 90 дверей. После этого каждая следующая дверь будет приносить прибыль.

Такие расчеты особенно важно делать на этапе выхода компании на рынок, а также для планирования доходов и расходов.

Когда у компании несколько видов продукции, сравнивать абсолютные суммы маржинальной прибыли некорректно, т.к. цены и объемы продаж разные.

В этом случае используют коэффициент маржинальной прибыли. Он показывает, как маржинальная прибыль соотносится с объемом реализации.

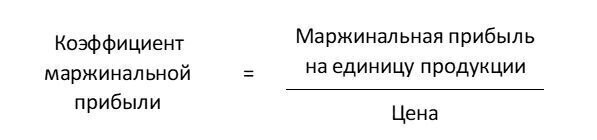

Формула и пример расчета коэффициента маржинальной прибыли

Формула выглядит так:

Коэффициент можно вычислить как в долях, как на вышеприведенной формуле, так и в процентах. Для этого полученное значение умножают на 100.

Расчет коэффициента маржинальной прибыли для предпринимателя Василия Петькина:

4 / 10 = 0.4, или 40%

Коэффициент маржинальной прибыли также называют маржинальной доходностью, или маржинальной рентабельностью. Он позволяет сравнивать маржинальный доход по разным товарам для управления ассортиментом.

Василий Петькин производит 2 вида дверей – входные и межкомнатные.

|

Вид продукции |

Цена, у.е. |

Удельные переменные издержки, у.е. |

Объем продаж, шт. |

|---|---|---|---|

|

Дверь межкомнатная |

10 |

6 |

15 |

|

Дверь входная |

25 |

20 |

20 |

Проведем маржинальный анализ, используя вышеприведенные формулы:

|

Вид продукции |

Дверь межкомнатная |

Дверь входная |

|---|---|---|

|

Выручка, у.е. |

150 |

500 |

|

Общие переменные издержки, у.е. |

90 |

300 |

|

Маржинальная прибыль на единицу продукции, у.е. |

4 |

5 |

|

Совокупная маржинальная прибыль, у.е. |

60 |

100 |

|

Коэффициент маржинальной прибыли |

0,4 |

0,2 |

|

Маржинальная рентабельность, % |

40% |

20% |

Как видно из таблицы, наибольшая сумма маржинальной прибыли у входных дверей. Можно предположить, что Василию производить их выгоднее, чем межкомнатные. Но коэффициент маржинальной прибыли у входных дверей вдвое ниже, чем у межкомнатных – 20% против 40%. Получается, что, несмотря на меньшую выручку и маржинальный доход, межкомнатные двери более рентабельны. Они приносят большую отдачу в соотношении с объемом продаж, чем межкомнатные.

Как интерпретировать показатель маржинальной прибыли

Эффективность предприятия зависит от того, насколько маржинальная прибыль способна покрыть постоянные расходы:

- «минусовая» маржинальная прибыль означает, что предприятие еще не вышло на безубыточный уровень и даже не перекрыло свои переменные издержки. Если удельная маржинальная прибыль отрицательная, значит допустили грубые ошибки в ценообразовании, т.к. цена ниже себестоимости и не покрывает даже удельные переменные издержки. Но и плюсовой маржинальный доход еще не означает, что бизнес прибыльный, ведь его может не хватить для покрытия постоянных затрат;

- если предприятие достигло порога рентабельности, то маржинальная прибыль равна постоянных расходам;

- когда бизнес эффективен, маржинального дохода хватает для покрытия постоянных расходов и налогов с дохода, а то, что осталось, – чистая прибыль предприятия.

Наглядно проследить зависимость между объемами реализации, маржинальным доходом и прибылью можно на примере межкомнатных дверей Василия Петькина (исходные данные те же):

|

Объем выпуска дверей |

Выручка |

Постоянные издержки |

Переменные издержки |

Общие издержки |

Маржиналь-ный доход |

Прибыль от реали-зации |

|---|---|---|---|---|---|---|

|

0 |

0 |

400 |

0 |

0 |

-400 |

-400 |

|

20 |

200 |

400 |

120 |

520 |

80 |

-320 |

|

50 |

500 |

400 |

300 |

700 |

200 |

-200 |

|

100 |

1000 |

400 |

600 |

1000 |

400 |

0 |

|

150 |

1500 |

400 |

900 |

1300 |

600 |

200 |

|

300 |

3000 |

400 |

1800 |

2200 |

1200 |

800 |

Как видно из таблицы, маржинальный доход становится положительным уже при продаже 20 дверей. Но производство не будет прибыльным, пока не выйдет в зону безубыточности (выделено синим). При продажах менее, чем 100 дверей, прибыль от реализации отрицательная, что означает убыток. Бизнес Василия принесет больше прибыли, если он продаст 101 и более дверей. А рентабельность будет расти с ростом объема продаж.

Это результат воздействия «эффекта операционного рычага». Его смысл в том, что любое изменение объема реализации приводит к еще большему изменению финансового результата, что также видно из таблицы.

Нормы маржинальной прибыли и способы ее увеличения

Норматива для маржинальной прибыли не существует. Ее уровень сильно различается в зависимости от отрасли и категории товара. В отличие от предметов роскоши, товары и услуги с законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

- Увеличить выручку. В идеале надо стремиться повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижности и качества обслуживания. Но постоянно поднимать цены нереально, поэтому можно пойти и по пути роста объемов производства. Это даст снижение общих издержек и увеличение доли прибыли в структуре маржинального дохода.

- Снизить переменные издержки: искать максимально выгодные условия закупки сырья, материалов (скидки дилерские или от объема закупок, импортозамещение и т.д.), а также привлекать более дешевую рабочую силу.

- Пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации. В нашем примере на предприятии Василия Петькина высокомаржинальным товаром являются межкомнатные двери, поэтому для повышения совокупной маржинальной прибыли ему нужно наращивать производство именно этой категории товара.

Таким образом, рассмотренный выше анализ на основе «управленки» способен значительно повысить эффективность бизнеса.

Такая отчетность заточена под специфику вашего бизнеса. Если нужно сделать настройки с нуля, у нас есть готовые шаблоны отчетов. Мы поможем разработать требования для внедрения управленческого учета и познакомим с нашими лучшими практиками.

Расчет маржинальной прибыли (формула)

Маржинальная прибыль — это превышение выручки от реализации определенного количества продукции над всеми переменными затратами, связанными с данным объемом продаж.

Маржинальная прибыль рассчитывается по следующей формуле:

Пмр = В – Рпр,

где:

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг;

Рпр — переменные расходы.

Маржинальная прибыль часто называется маржинальной доходностью или валовой маржей.

Какие еще виды прибыли используются для оценки эффективности бизнеса и как их рассчитать, см. в статьях:

- «Расчет и формирование операционной прибыли (формула)»

- «Как рассчитать валовую прибыль (формула расчета)?»

- «Балансовая прибыль – это…»

- «Как рассчитать чистую прибыль (формула расчета)?»

Остановимся подробнее на каждой составляющей расчета маржинальной прибыли.

Выручку от реализации продукции следует принимать для расчета без НДС и акцизов.

Для определения величины переменных расходов необходимо понимать, какие затраты компании можно отнести к этому виду расходов.

Для целей анализа маржинальной прибыли все издержки организации делят на переменные и постоянные расходы.

Переменные расходы прямо пропорционально зависят от объема производства (количества реализованных товаров). Если в 1 из периодов выручка от реализации отсутствует, то не будет и переменных расходов.

Примерами переменных расходов для предприятия розничной торговли могут быть себестоимость реализованных покупных товаров, транспортные расходы по доставке товаров к местам продажи.

Если организация ведет производственную деятельность, то переменными затратами будут стоимость сырья и материалов, заработная плата рабочих, задействованных в производственном процессе. А вот, например, стоимость аренды производственного помещения отнести к переменным расходам нельзя. Расходы на аренду не зависят от объема продукции, а привязаны ко времени.

Затраты, которые компания несет периодически (ежемесячно, ежеквартально, ежегодно) вне зависимости от объема реализации называются постоянными расходами. Постоянные расходы покрываются за счет валовой маржи, поэтому ее еще называют маржей покрытия.

ВАЖНО! Разделение затрат на переменные и постоянные не имеет отношения к изменению величины расходов в течение времени из-за роста цен или расширения перечня издержек. При классификации нужно учитывать только зависимость от объема производства или количества реализованных товаров.

Для удобства анализа и сравнения с другими предприятиями, а также сравнения доходности различных видов товаров или выпускаемой продукции используют относительный показатель маржинальной доходности. Этот показатель называют маржей и рассчитывают по следующей формуле:

МР = Пмр / В × 100,

где:

МР — маржа в процентах;

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг.

Маржа в процентах характеризует долю маржинальной прибыли в полученной выручке от реализации.

Экономисты выделяют такое понятие, как маржинальный доход. Что оно значит и как правильно его рассчитать, узнайте в экспертном мнении от КонсультантПлюс. Изучте материал, получив пробный демо-доступ к системе К+ бесплатно.

Для каких целей необходимо рассчитывать маржу и почему маржинальная прибыль подлежит постоянному контролю?

Анализ маржинальной прибыли

Маржинальная прибыль и ее расчетположены в основу анализа безубыточности. Анализ безубыточности можно проводить как по предприятию в целом, так и по отдельным продуктам, видам работ.

Идея анализа безубыточности заключается в вычислении объема выпуска продукции (количества товаров), при котором сумма постоянных и переменных издержек будет равна выручке от реализации.

Объем продукции, который обеспечит безубыточность, можно высчитать по следующей формуле:

V × Ц = V × Рпер + Рпост,

V = Рпост / (Ц – Рпер),

где:

V — объем выпуска продукции или количество товаров;

Ц — цена реализации 1 единицы продукции или товара;

Рпер — переменные расходы на производство 1 единицы продукции или себестоимость 1 единицы товара;

Рпост — общая сумма постоянных расходов.

Как видно из приведенной формулы, объем производства, обеспечивающий безубыточность производства и реализации продукции, равен постоянным расходам, разделенным на маржинальную прибыль от 1 единицы продукции.

Компании, оказывающие услуги, так же как и производственные предприятия, могут применять анализ безубыточности для повышения эффективности управления бизнесом.

Например, если организация оказывает услуги по ведению бухгалтерского учета или настройке программного обеспечения, единицей оказания услуг будет человеко-час. Цена 1 человеко-часа определяется в договоре с клиентом. Переменными расходами будет заработная плата за 1 час работы специалиста, оказывающего услуги. Для обеспечения безубыточности нужно рассчитать, какое количество человеко-часов покроет все постоянные расходы, в т.ч. расходы на аренду офиса, оплату труда административного персонала и т.п.:

Кч/ч = Рпост / (Ц – Зч),

где:

Кч/ч — количество человеко-часов;

Рпост — общая сумма постоянных расходов;

Ц — цена 1 человеко-часа, установленная в договоре с клиентом;

Зч — заработная плата специалиста, непосредственно оказывающего услугу.

Принципы анализа безубыточности положены в основу расчета окупаемости различных проектов.

Анализ безубыточности — это не единственный вид анализа, в котором используется показатель маржинальной прибыли.

Расчет маржи необходим для принятия управленческих решений при определении ассортимента выпускаемой продукции, продаваемых товаров. Анализ маржинальной доходности и спроса на различные группы продуктов помогает компаниям прогнозировать их деятельность. Среднеотраслевая маржинальная прибыль, а также маржинальная прибыль конкурентов является источником информации для формирования ценовой политики компании.

Существуют ли рекомендуемые нормы маржинальной доходности и как можно повысить валовую маржу?

Нормы маржинальной прибыли и пути ее увеличения

Общих норм и рекомендаций по уровню маржи не существует. Предприятия руководствуются отраслевыми и региональными показателями маржинальной доходности. Кроме того, для определения уровня маржи важна категория производимой продукции или продаваемых товаров. Предметы роскоши имеют значительно более высокую маржинальную прибыль, чем предметы 1-й необходимости.

В любой отрасли есть низко- и высокомаржинальные товары.

Пример

Возьмем фармацевтическую отрасль. Высокомаржинальными товарами в фармацевтической области считаются косметические средства, БАДы, некоторые изделия медицинского назначения. Существует законодательное ограничение наценки (следовательно, маржи) на жизненно важные и необходимые лекарственные средства (ЖВНЛС).

По этой причине аптечная сеть не может влиять на маржинальную доходность группы товаров ЖВНЛС. Однако аптека может изменить соотношение продаж различных групп товаров, стимулируя продажи высокомаржинальных продуктов посредством рекламы, маркетинговых мероприятий, мотивации сотрудников.

Увеличение объемов продаж называется интенсивным путем повышения маржинальной прибыли. Процент маржи в цене единицы товара может оставаться на уровне, продиктованном конкуренцией, однако увеличение объема продаж обеспечит повышение общей суммы валовой маржи.

Увеличение цены товара, а значит, увеличение процента маржи в цене единицы товара называется экстенсивным путем увеличения маржинальной доходности. Часто компании предлагают дополнительный сервис в обоснование увеличения цены, стараясь не потерять объем продаж.

Обычно организации применяют оба метода повышения маржи. От разумного сочетания путей повышения маржинальной доходности зависит эффективность работы компании в целом.

Итоги

В условиях инфляции повышение цен неизбежно и зачастую продиктовано увеличением переменных издержек, а не ростом маржи. Грамотный анализ рыночной ситуации и тщательный расчет маржинальной доходности позволят компании разумно сочетать интенсивный и экстенсивный путь повышения маржинальной прибыли для обеспечения стабильной работы организации.

Маржинальная прибыль: расчет и анализ показателей

16.02.2022

Автор: Academy-of-capital.ru

Из этого материала вы узнаете:

- Суть маржинальной прибыли

- Важность расчета маржинальной прибыли

- Формула расчета маржинальной прибыли

- Анализ и трактование показателей маржинальной прибыли

- Группы товаров с максимальной маржинальностью

- 3 варианта увеличения маржинальной прибыли организации

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Маржинальная прибыль является одним из показателей анализа рентабельности бизнеса. В отличие от чистой прибыли она позволяет учитывать не только постоянные, но и переменные издержки. А значит, этот показатель можно назвать более точным.

Примечательно и то, что маржинальная прибыль является прогнозируемой, поэтому ее можно рассчитать еще до запуска проекта. В этом материале мы проанализируем факторы, которые могут повлиять на маржу, и рассмотрим формулы ее расчета.

Суть маржинальной прибыли

Давайте разберем, что означает данное понятие и то, какую роль оно играет в бизнесе. Маржинальная прибыль фирмы – это разница между доходом от продаж и переменными затратами (далее ПЗ). Обе характеристики – и выручка, и расходы – относятся к вполне конкретному объему сбыта. Проще говоря, это сумма денег, вырученная с реализации товара за минусом variable costs – переменных расходов компании.

Вполне логично, что маржинальная прибыль предприятия (далее МП) гораздо меньше выручки и отличается от нее суммой ПЗ, но в то же время превышает доходы с оборота на общий объем постоянных издержек.

Сегодня мы поговорим о том, как правильно считать МП. Чтобы маржинальная прибыль имела верное значение, необходимо понимать, что означают переменные затраты и что включают постоянные. Приведем простой пример. Стартапер Иванов Максим решил производить межкомнатные и входные (металлические) двери. В данном случае в ПЗ войдут затраты на покупку материалов, комплектующих и фурнитуры. Кроме того, придется ежемесячно платить зарплату персоналу.

Переменные издержки прямо пропорциональны объему выпускаемой продукции, то есть с ростом количества заказов возрастут и все эти издержки. А между тем расходы на аренду офиса и содержание магазина всегда будут стабильными и не зависящими от объема проданных изделий. Какой бы ни была маржинальная прибыль и ПЗ, постоянные затраты (речь именно о них) остаются неизменными. Предприниматель вынужден нести эти расходы даже при отсутствии заказов.

Как видим, постоянные издержки не обусловлены размахом производства, в то время как переменные коррелируют с объемом выпускаемых товаров или количеством услуг.

Таким образом, маржинальная прибыль компании – часть выручки, оставшаяся у нее для оплаты постоянных трат и получения дохода от продаж. Поэтому МП обычно называют «вклад на покрытие».

Не нужно путать этот вид прибыли с бухгалтерской. Они различны по двум критериям.

- У каждой из них своя формула расчета.

- Финансовую прибыль бухгалтерии считают в целом по компании и за определенный промежуток времени.

Что до МП – ее считают по конкретному объему изготовленных и проданных товаров или оказанных услуг.

Важность расчета маржинальной прибыли

Во-первых, от ее значения зависит точка безубыточности (далее ТБ), для вычисления которой потребуется маржинальная прибыль. Такой объем изготовления и сбыта всей продукции, когда расходы (постоянные и переменные) покрываются доходами, носит название «безубыточный». Он вычисляется по формуле:

Vбез. = Рconst / (Цед. – Рпер.),

в которой:

- Vбез. – масштабы производства, которые обеспечивают его безубыточность;

- Рconst – общая сумма постоянных затрат;

- Цед. – цена продажи единицы изготовленной продукции;

- Рпер. – переменные издержки на 1 ед. реализуемого товара (себестоимость одного изделия).

Другими словами, безубыточный объем определяет часть суммы покрытия, которая компенсирует постоянные затраты на изготовление одной единицы товара. Это не что иное, как маржинальная прибыль на единицу продукции (точнее, ее доля).

В приведенном примере постоянные расходы Максима Иванова равны 36 000 рублей. На материалы для одной двери и оплату работы по ее изготовлению он тратит 38 000 рублей. Средняя цена продажи одной двери – 42 000 рублей. Первый месяц предприниматель планирует изготовить и продать 7 дверей. Хватит ли ему денег с реализации этой продукции для выхода на самоокупаемое производство? Для этого считаем точку безубыточности (в единицах) следующим образом:

- 36 000 : (42 000 – 38 000) = 9 (изделий).

Далее можно определить точку безубыточности в денежном выражении, для чего умножим полученное выше количество изделий на среднюю цену одного:

- Vбез = 42 000 × 9 = 378 000 рублей.

Отсюда следует, что предприятие Максима пока что нерентабельно (маржинальная прибыль не компенсирует затрат), и для выхода на безубыточность необходимо сбыть как минимум 9 дверей. Затем каждая последующая продажа будет работать в плюс.

Подобные расчеты нужно проводить, когда компания:

- Осваивает рынок или прогнозирует расходы и доходы.

- Выпускает разную продукцию. При этом суммарная маржинальная прибыль от реализации всех видов товара не сравнивается из-за разницы в ценах и масштабах сбыта. Здесь обычно применяют коэффициент Кмп, при вычислении которого маржинальная прибыль соотносится с доходом от продаж.

Формула расчета маржинальной прибыли

Для оценки рентабельности необязательно использовать громоздкие вычисления маржинальной прибыли, так как рассчитать ее несложно по формуле, основанной на определении:

Пмарж. = Вр – Рпер.,

где приняты обозначения:

- Пмарж. – маржинальная прибыль;

- Вр – общая выручка от проданной продукции (услуг);

- Рпер. – переменные затраты.

Когда считается маржинальная прибыль (тот же доход), принимают во внимание несколько нюансов:

- Сюда берется выручка без НДС или акцизных сборов.

- ПЗ – издержки, связанные с масштабом изготовленной и проданной продукции.

- В конкретный временной период, когда товар не выпускался или не сбывался, переменных затрат в компании не было.

- ПЗ не изменяются от колебаний цен, увеличения ассортимента, внедрения новейших технологий и множества других причин. Переменные расходы чувствительны лишь к масштабам производства и сбыта. Соответственно, маржинальная прибыль тоже зависит от объема продаж.

Расчет маржи (коэффициента маржинального дохода – КМД) уместен при сравнении с финансовыми показателями, цифрами по разным группам товаров и данными других компаний. Для вычисления берется формула:

М = Пмарж. / Вр х 100,

в которой:

- М – это маржа;

- Пмарж. – МП (маржинальный доход);

- Вр – объем продаж продукции (услуг).

Здесь показана маржинальная прибыль, отнесенная к обороту и выраженная в процентах. Иначе говоря, процентная доля МП в доходах от реализации товаров.

Анализ и трактование показателей маржинальной прибыли

Эти характеристики позволят предприятию сформировать стратегию работы без убытков. Эту оценку можно проводить по производству в целом или по видам выпускаемых товаров.

Безусловно, маржинальная прибыль (как и рентабельность) показывает, насколько эффективно развивается компания. Ассортимент ее продукции можно распределить по трем фундаментальным категориям:

- Низкомаржинальная. Сюда входят товары ежедневного спроса. Основной признак группы – масса конкурирующих фирм в данном сегменте, а также минимальная торговая наценка (10–20 %), определенная изготовителем.

- Среднемаржинальная. Тут фирма-продавец ставит накрутку 50 %. Эти продукты покупают реже и в ограниченном количестве.

- Высокомаржинальная. Отличительное свойство такой продукции – стабильный спрос у целевой аудитории даже с «космической» наценкой 300–500 %.

Каждый владелец бизнеса должен следить за показателями производства и знать, какая у компании маржинальная прибыль, ПЗ и выручка с продаж. Тогда он четко понимает, как обстоят дела в его организации – благополучно или нет. Если ежегодно МП стабильно высока, это служит доказательством удачной бизнес-стратегии развития.

Кроме контроля безубыточности производства, данные маржи обычно применяются в процессе:

- стратегического управления при решении вопросов по ассортименту;

- планирования работы предприятия и составления прогнозов по торговле конкурентов;

- ценообразования на продукцию компании.

Стандартная маржинальная прибыль как общепринятая норма определенной быть не может, так как зависит от специфики и сферы производства. Все нормативные значения рассматривают лишь по отраслям, в каждой из которых выпускается продукция с относительно высоким показателем МП.

Обратите внимание: изготовление и сбыт предметов роскоши имеет маржу больше, чем у товаров повседневного использования.

Группы товаров с максимальной маржинальностью

Изделия повышенного спроса, объем продаж которых ограничен, дают производителю самый большой доход. Поскольку их реализуют очень быстро, такой товар не собирается на складе.

В современных рыночных условиях максимальную цену продукта назначает продавец. Но специально завышать ее не следует, потому что это приведет к падению спроса.

Без товара, средняя маржинальная прибыль которого довольно высока, люди не могут обходиться ежедневно – он нужен всем категориям населения независимо от доходов, положения в обществе и прочих условий. Аналогично и с услугами. Например, спрос на еду велик всегда, он не зависит от экономических условий и структуры рынка – общепит функционирует и в кризис.

Продукция с высокой маржинальностью:

- косметические и гигиенические средства — их себестоимость очень низка (всего лишь 20 % от рыночной цены);

- бижутерия — очень популярна у женской целевой аудитории;

- чай и кофе вразвес — россияне часто покупают кофейные зерна и благородные сорта крупнолистового чая, в результате чего маржинальная прибыль;

- элитные спиртные напитки — в ресторанах цену алкоголя повышают в два-три раза для компенсации расходов (лицензирование, регистрация в ЕГАИС) и получения сверхприбыли;

- безалкогольные напитки — в ретейле накрутка на питьевую воду достигает 100–500 %;

- цветочный бизнес — декоративные растения привозят из-за рубежа по низкой себестоимости и делают огромные наценки, что особенно заметно в праздники.

Мастер-класс в бизнес-инкубаторе ГУ- Высшая Школа Экономики

3 варианта увеличения маржинальной прибыли организации

- Повышение выручки. Идеальный план – это повысить стоимость продукции за счет роста лояльности к компании, укрепления ее авторитета и улучшения обслуживания клиентов. Однако непрерывное удорожание невозможно, поэтому придется увеличивать масштабы производства. Это снизит общие расходы и повысит маржинальную прибыль.

- Сокращение ПЗ. Закупать материалы и сырье на самых выгодных условиях (дилерские и другие скидки, замещение импорта и др.). Находить более дешевые трудовые ресурсы.

- Изменение ассортимента. Расширить долю высокомаржинальных товаров в совокупном объеме сбыта. У Максима Иванова из нашего примера такой продукцией стали межкомнатные двери. Значит, для роста общей МП ему придется обратить внимание на этот вид изделий.

Как видим, грамотный анализ, построенный на управленческих методах, может обеспечить неплохое продвижение бизнеса.

Маржинальная прибыль используется как определение рентабельности производства, при составлении бизнес-планов, а также для анализа доходности продукции. Во внутренней отчетности она почти не применяется и информация по ней не предоставляется в налоговую службу.

Анализ маржинальной прибыли: зачем он нужен и что показывает

Главное предназначение прибыли любой коммерческой организации — отражение эффективности ее производственно-сбытовой деятельности. Это обусловлено тем, что в величине прибыли должно находить отражение соответствие индивидуальных затрат организации, связанных с производством и реализацией продукции и выступающих в форме себестоимости, общественно необходимых затрат, косвенным выражением которых должна явиться цена изделия.

Рост прибыли в условиях стабильности оптовых цен свидетельствуют о снижении индивидуальных затрат организации на производство и реализацию товаров (работ, услуг).

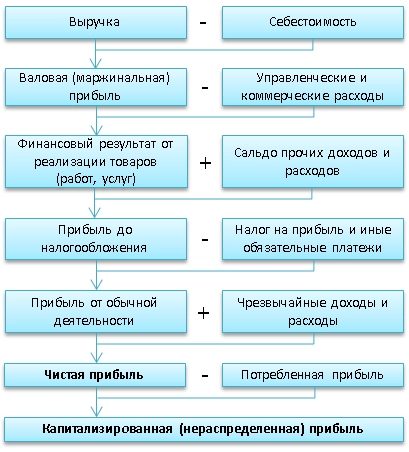

Единая модель формирования прибыли для всех предприятий, независимо от форм собственности представлена ниже.

Модель формирования прибыли предприятия

Маржинальная прибыль представляет собой разницу между показателями выручки и переменными затратами предприятия, иными словами это предельная прибыль, которую может получить предприятие от производства и продажи каждого вида продукта (работы, услуги).

Показатель маржинальной прибыли лежит в основе принятия управленческих решений, связанных с изменением ассортимента выпускаемой продукции, пересмотром цен, установлением размера премий, стимулирующих реализацию продукции, проведением рекламной кампании, и других маркетинговых операций.

При многономенклатурном производстве анализ ассортимента по значению маржинальной прибыли дает возможность определить наиболее выгодные с точки зрения потенциальной прибыльности виды товаров, а также выявить продукты, которую предприятию убыточно (или не выгодно) выпускать.

Маржинальная прибыль организации (МП) определяется по следующей формуле:

МП = В — Vпер

где

- В — выручка;

- Vпер — переменные затраты.

Формула маржинальной прибыли каждого вида реализованной (произведенной) продукции имеет вид:

МПpi = C — Vперi

где

- МПpi — маржинальная прибыль от i единицы товара;

- С — цена i единицы товара;

- Vперi — переменные затраты i единицы товара.

Маржинальная прибыль на единицу продукции показывает вклад каждой дополнительно произведенной единицы продукции в общую сумму маржинальной прибыли, которая является источником покрытия постоянных расходов и генерирования прибыли.

С помощью показателя маржинальная прибыль можно правильнее ранжировать отдельные вид продукции и отдельные сегменты предприятия по уровню рентабельности. Она служит основой для определения безубыточного объема продаж по каждому виду продукции и в целом по предприятию, а также для обоснования оптимального варианта различного рода управленческих решений.

Сравнение маржинальной прибыли предприятия с суммой постоянных расходов отражает финансовый результат от хозяйственной деятельности организации.

П = МП — А

где:

- П — прибыль от продаж;

- А — постоянные издержки.

Если:

- МП — предприятие терпит убытки;

- МП = А — финансовый результат организации равен нулю (безубыточное производство);

- МП > А — предприятие рентабельно.

Анализ маржинальной прибыли предприятия требует соблюдения ряда условий:

- Необходимо разделить издержки на два вида: переменные и постоянные.

- Постоянные издержки не изменяются в пределах релевантного объема реализации (производства) продукции (выполнения работ, оказания услуг, т.е. в диапазоне деловой активности предприятия, который установлен, исходя из производственной мощности предприятия и спроса на продукцию.

- Соблюдается тождество производства и реализации продукции в рамках рассматриваемого периода времени, т.е. запасы готовой продукции существенно не изменяются.

- Эффективность производства, уровень цен на продукцию и потребляемые производственные ресурсы не будут подвергаться существенным колебаниям на протяжении анализируемого периода [4].

На первом этапе проведения анализа маржинальной прибыли составим таблицу основных показателей анализа.

Исходные данные анализа.

| Показатели | Аналогичный период прошлого года (базовый период) | Отчетный период | Абсолютное отклонение | Темпы роста, % |

|---|---|---|---|---|

| Выручка, тыс. руб. | ||||

| Переменные издержки, тыс. руб. | ||||

| Переменные издержки на 1 руб. выручки | ||||

| Маржинальный доход, тыс. руб. | ||||

| Маржинальный доход на 1 руб. выручки. | ||||

| Постоянные издержки, тыс. руб. | ||||

| Прибыль от продаж, тыс. руб. |

Определим значение коэффициента маржинального дохода:

К = МД/В х 100%

С помощью данного показателя можно узнать, какая доля выручки от реализации идет на покрытие постоянных затрат и формирование прибыли. Увеличение этого показателя в условиях нестабильной ситуации на рынке может привести к увеличению риска неполучения дохода.

На следующем этапе проведем факторный анализ маржинальной прибыли. Для проведения факторного анализа построим следующую таблицу 2.

Факторный анализ маржинальной прибыли.

| Показатели | Аналогичный период прошлого года (базовый период) | Отчетный период | Абсолютное отклонение | Темпы роста, % |

|---|---|---|---|---|

| Объем реализации, ед. | ||||

| Цена реализации, руб. | ||||

| Себестоимость 1 ед., руб. | ||||

| Переменные затраты на ед. продукции, руб. | ||||

| Сумма постоянных затрат, руб. | ||||

| Прибыль (убыток), руб. | ||||

| Изменение прибыли (убытка), всего, руб., в том числе за счет: | х | х | х | |

| — объема продаж | х | |||

| — цены реализации | х | |||

| — удельных переменных затрат | х |

При маржинальном анализе прибыль более существенно, чем при факторном анализе, зависит от объема и структуры продаж, так как эти факторы влияют одновременно и на себестоимость продукции. Таким образом, преимуществом методики маржинального анализа, является возможность исследовать и количественно измерить не только непосредственные, но и опосредованные связи и зависимости.

Использование этого метода в финансовом менеджменте предприятий позволяет более эффективно управлять процессом формирования финансовых результатов

Все предприниматели знают, что прибылью является сумма, которую получает продавец после реализации продукции и вычета из нее всех расходов на создание этой продукции. Однако затраты можно классифицировать по разновидностям. Например, разделить в зависимости от того, как меняется сумма расходов вслед за изменением объема производства. Тогда и прибыль будет различаться на основе используемых в вычислении расходов.

Что такое маржинальная прибыль

Маржинальная прибыль, или маржинальный доход, – это разница между выручкой от сбыта и расходами, понесенными в процессе создания или закупки продукции. В случае с маржинальным доходом учитываются не все расходы, а только переменные. Чтобы использовать в расчетах два главных показателя – выручку и расходы этого вида, необходимо брать их по тому объему товаров и услуг, который был создан и продан за выбранный период. Кроме того, следует правильно классифицировать расходы, чтобы в расчетах использовать только подходящие статьи затрат.

Маржинальная прибыль всегда меньше, чем выручка. Но в то же время она выше, чем доходы с оборота на совокупность постоянных издержек.

Например, предприниматель решил открыть ресторан. В его случае переменными будут расходы на продукты, ингредиенты, материалы (салфетки на столики для гостей, тряпки для уборки кухни), а также зарплату работников, при условии, что они получают процент от выручки. Такие расходы прямо пропорциональны количеству обслуженных клиентов и приготовленных блюд. Чем больше заказов, тем больше будет израсходовано продуктов.

В то же время у ресторатора есть постоянные расходы. Он арендует помещение, платит фиксированный оклад поварам, бухгалтеру, маркетологу. То есть эти расходы придется понести, даже если в ресторан не придет ни один клиент.

Когда по итогам периода ресторатор захочет оценить свою прибыль, ему придется рассчитывать два показателя. Например, будет бухгалтерская прибыль, которая считается по итогам за весь период. И будет маржинальная – доля от всей полученной от клиентов суммы, который остается у ресторатора. Этот остаток используется для оплаты постоянных расходов и получения чистой прибыли.

Маржинальный и валовый доход: есть ли разница?

Маржинальную прибыль часто ставят в один ряд с валовым доходом. Эти понятия хоть и близки, но не тождественны. Валовый доход отличается структурой расходов, которые учитываются при расчетах. Вычисляя валовый доход, придется учитывать непроизводственные расходы. Их можно представить как в совокупном виде, так и разделить на единицу продукции.

Расчет маржинальной прибыли

Маржинальная прибыль выражается как в относительном, так и в абсолютном значении.

Абсолютную маржинальную прибыль можно рассчитать на любой объем товаров и услуг. Например, на всё, что произвела компания, на отдельную товарную группу, на единицу. Формулы будут немного различаться. При расчете общей прибыли на весь объем используются показатели выручки от сбыта и общих переменных издержек.

При расчете маржинальной прибыли на одну штуку учитываются цена товара и удельные переменные издержки, то есть расходы на создание именно этого экземпляра. В обеих формулах величины должны быть взяты без налогов и акцизов.

Например, есть частный мастер, производящий разделочные доски и другие изделия из дерева. За период он продал 20 досок по цене 1 000 рублей без НДС. Переменные расходы на каждую доску составили по 300 рублей. Тогда вычисление маржинальный прибыли, как совокупной, так и на одну доску, выглядит следующим образом:

- совокупная прибыль: 20 * 1 000 — 20 * 300 = 14 тысяч рублей;

- маржинальная прибыль: 1 000 — 300 = 700 рублей.

Постоянные и переменные расходы

Важно правильно разделить расходы на постоянные и переменные. Такая классификация напрямую связана с количеством созданной продукции и взаимозависимостью объема и издержек.

Переменные расходы, используемые при вычислении этого вида прибыли – все, которые зависят от количества произведенной продукции. Самый известный пример – сырье и материалы. Чем больше необходимо произвести товара, тем больший объем сырья требуется. Также в эту группу расходов входят:

- готовые товары, если их производил не продавец;

- доставка товаров со склада продавца до клиента;

- электроэнергия, вода, газ и другие виды коммунальных услуг в производственном помещении;

- оплата услуг сторонних компаний, если их участие было необходимо для производства товаров. Например, компания сама занимается производством, но создание одного из полуфабрикатов она передала другой фирме. То есть другая фирма получает оплату не только непосредственно за потраченные материалы, но и за труд работников и прочие косвенные расходы. Для компании это будет считаться переменными издержками;

- сдельная оплата труда работников производства. Например, сотрудники получают почасовую оплату, но за час успевают произвести Х единиц товаров. Значит, совокупные расходы на оплату труда за один час можно разделить на количество произведенной за это время продукции.

Переменные издержки тоже можно разделить на группы исходя из того, насколько равномерно они меняются вслед за изменением объема производства. Если издержка растет так же, как производительность, то она считается прямо пропорциональной, а если медленнее – дегрессивной. Издержки, растущие быстрее, называют прогрессивными.

Непосредственно в вычислении маржинальной прибыли постоянные расходы не участвуют, но они задействованы в расчетах коэффициента маржинальности, а также в анализе эффективности предприятия. Потому необходимо понимать, что входит в эту группу:

- аренда помещений, техники, оборудования;

- оплата труда персонала из административного аппарата;

- некоторые коммунальные расходы;

- расходы на банковское обслуживание;

- налоги с зарплат работников, взносы в страховые фонды;

- проценты по кредитам.

Зачем нужна маржинальная прибыль

Уровень маржинальной прибыли необходимо знать каждому предпринимателю для определения точки безубыточности (ТБ). Именно она дает возможность объективно оценить успешность бизнеса и составить план для продавцов. Показатель нужен, чтобы рассчитать тот объем товаров и услуг, при продаже которого компания покроет все расходы и начнет получать первую прибыль.

Если точку безубыточности необходимо вычислить в виде количества товаров, которые планируется продать, используется такая формула:

Постоянные издержки / Маржинальная прибыль на единицу продукции

Если нужна ТБ в денежном эквиваленте, то она рассчитывается как произведение выручки и постоянных расходов, деленное на маржинальную прибыль.

Например, частный мастер по производству деревянных изделий хочет рассчитать свою ТБ, чтобы понять, хватает ли 20 проданных досок для покрытия расходов. Постоянные издержки на все 20 разделочных досок равны 4000 рублей. Он использует формулу для расчета точки в единицах:

4 000 / 700 = 6 единиц

Если допустить, что за месяц предприниматель продал 10 досок, получается, что он не только вышел на ТБ, но и получает дополнительную прибыль.

Однако здесь рассчитывается только точка безубыточности по одной товарной группе или виду товаров. Если в ассортименте есть несколько товарных категорий, нельзя сравнивать абсолютные суммы МП, ведь и цены, и объемы сбыта разные. Но чтобы соотнести товарные категории и понять, какие позиции продаются лучше, существует коэффициент маржинальной прибыли.

Коэффициент маржинальной прибыли

При расчете и анализе коэффициента маржинальной прибыли его могут называть рентабельностью или доходом. Показатель используется для сравнения разных видов продукции, а затем для корректировки ассортимента.

Чтобы вычислить коэффициент, используется формула:

Коэффициент маржинальной прибыли = Маржинальная прибыль на единицу продукции / Цена за единицу

В этой формуле коэффициент выражается в доле от цены. Но если умножить результат на 100 %, получится та же величина, но в процентном выражении.

Например, у предпринимателя из примера выше есть несколько товарных групп в ассортименте. Основная выручка идет с продаж разделочных досок и менажниц. Но у них разные переменные издержки, цена и объем продаж в месяц. Поэтому для их сравнения между собой необходимо вычислить маржинальную доходность. Для разделочной доски она будет следующей:

700 (прибыль на единицу продукции) / 1 000 (цена за штуку) = 0,7 или 70 %

Для менажниц данные следующие:

- цена одной штуки составляет 3 000 рублей;

- удельные переменные издержки составляют 800 рублей;

- в месяц продается 15 единиц.

Маржинальная прибыль на каждую менажницу составляет 2 200 рублей (это разница между ценой и суммой удельных расходов). А маржинальная доходность – 2 200 / 3 000 = 0,73 или 73 %.

Теперь, когда данные по разным продуктам приведены к одной величине, их можно сравнить. Доходность или рентабельность с продажи менажниц выше. Значит, производить, продавать, рекламировать их выгоднее.

Что такое модель безубыточности

Маржинальная прибыль вычисляется, чтобы выявить закономерность между объемами производства, сбыта и прибыли от продаж этих товаров. Чтобы понять, как изменится прибыль, если производить больше, строится модель безубыточности. Она базируется на таких аспектах:

- переменные расходы остаются неизменными во время расчетного периода;

- постоянные и переменные расходы точно подсчитываются, то есть при расчетах маржинальной прибыли и модели безубыточности есть точные данные, которые можно использовать;

- в рамках периода структура проданной продукции остается неизменной;

- в расчетах маржи используются только те издержки, которые связаны с товарами. Например, у компании в ассортименте есть два товара, которые производят из разного сырья. Появилась необходимость рассчитать модель безубыточности по первому товару. Значит, при учете переменных издержек нужно считать только то сырье, которое используется при производстве этого продукта. Материалы, используемые для второго вида товаров, не должны участвовать в расчетах.

Анализ маржинальной прибыли

Чтобы проанализировать маржинальную прибыль, необходимо соблюдать следующие условия:

- Поделить расходы на разновидности – постоянные и переменные.

- Удостовериться, что постоянные издержки действительно являются таковыми, то есть не меняются в рамках выбранной деловой активности. Важно проверить, что сумма по статье расходов будет одинакова, хоть компания произведет один товар, хоть десяток.

- Проверить, что объемы производства и реализации продукции в выбранном периоде времени одинаков. То есть на протяжении этого времени объем готовой продукции на складе не меняется или меняется несущественно. Например, в начале периода на складе хранится 10 готовых изделий. Затем на протяжении месяца компания нарастила объемы производства относительно уровня спроса. Фирма производила товары одновременно и для полок магазина, и для хранения на складе. Остаток готовой продукции увеличился до 50 единиц. В таком случае расчет маргинальной прибыли окажется необъективным.

- Удостовериться, что на протяжении периода не изменится уровень цен, эффективность производства, используемые ресурсы. Например, если в начале месяца цена на товар была 1 000 рублей, а в конце – 5 000 рублей, рассчитывать маржинальность нет смысла.

При проведении анализа сперва нужно составить таблицу основных показателей и включить в нее такие метрики:

- выручку;

- переменные расходы;

- переменные расходы на каждый вырученный рубль;

- общий маржинальный доход;

- маржинальный доход на каждый вырученный рубль;

- постоянные издержки;

- прибыль от продаж.

Показатели можно расположить в строках таблицы. В столбцах должны быть периоды и темпы роста. Во-первых, отдельный столбец выделяется под текущий расчетный период. Во-вторых, еще один столбец можно выделить для аналогичного периода в прошлом году, чтобы сравнить результаты с прошлым годом. Сравнение осуществляется в процентах, а результат сопоставления текущего и прошлого периода называется темпом роста. Это значение записывается в третий столбец.

Затем, когда таблица будет заполнена, необходимо провести факторный анализ. Можно построить вторую таблицу с другими показателями:

- объем реализованных товаров и услуг, выраженный в единицах;

- цена, по которой реализуется товар;

- себестоимость одной единицы;

- переменные расходы на единицу;

- объем постоянных расходов;

- объем прибыли или убытков;

- рост, сокращение прибыли или убытков за счет нескольких факторов – объема продаж, цены или удельных переменных расходов.

Аналогично необходимо внести в таблицу данные не только за текущий, но и за аналогичный период прошлого года, чтобы определить отклонение и темпы роста.

Когда проводится маржинальный анализ, исследователь наблюдает более тесную зависимость прибыли от объема и структуры продаж. Ведь эти факторы влияют и на себестоимость продукции: сократив себестоимость, можно при той же цене и объеме сбыта получать больше прибыли.

Как интерпретировать показатель маржинальной прибыли

Показатель МП рассчитывается для оценки эффективности предприятия. Важно, чтобы маржинальной прибыли хватало для оплаты постоянных расходов. Анализировать показатель необходимо, сопоставляя его величину с нулевой отметкой.

Если МП оказалась отрицательной, значит, компания еще не дошла до точки безубыточности. Прибыль с продажи даже не покрывает расходы на сырье, зарплаты, а значит, для покрытия постоянных издержек тоже не хватает оставшихся средств. Так получается, потому что цена на товары была установлена неверно. Например, изначально учли не все статьи расходов на производство и цена получилась низкой относительно себестоимости. Или компания демпингует ради повышения объемов продаж и привлечения клиентов.

Но даже если прибыль положительная, это не гарантирует, что ее хватит на оплату постоянных статей расходов. Например, цена товара составляет 2 000 рублей, в их числе переменные расходы занимают 1 000 рублей, а постоянные в перерасчете на каждый товар – 1 300. Получается, что МП составляет 1 000 рублей, но компании все равно не хватает еще по 300 рублей на каждую проданную единицу.

Как только совокупная МП становится такой же, как постоянные издержки, предприятие выходит на порог рентабельности. Но если удается повысить маржинальную прибыль, то она начинает превышать размер постоянных издержек. Оставшийся излишек становится чистой прибылью. Эффективными можно считать те предприятия, у которых маржинальная прибыль достаточно высока, чтобы получалась и чистая прибыль.

Нормы маржинальности

Маржинальный доход находится в прямой зависимости от объема выпускаемой продукции. Ведь чем больше единиц за период производит и продает компания, тем меньшая доля постоянных расходов приходится на каждую единицу. Таким образом, с повышением объема сбыта растет и рентабельность: это называется эффектом операционного рычага.

Однако норматива на маржинальность или коэффициент МП не существует. Показатели зависят от ниши, в которой работает предприятие. Например, есть отрасли, где государство рекомендует максимально допустимую цену, полностью контролирует ее или вводит жесткие требования к качеству и составу продукции. В таких нишах средняя маржинальность будет ниже из-за соотношения цены и расходов.

В остальных случаях компания имеет возможность регулировать маржинальную прибыль и повышать ее. Для этого можно сделать следующее:

- повысить выручку либо за счет повышения цены на единицу (при том же объеме продаж выручка станет выше), либо за счет повышения цен. В идеале необходимо работать над переводом товаров в более высокую ценовую категорию. Но чтобы повысить цены и не растерять клиентов, нужно формировать доверительные отношения с ними, повышать узнаваемость бренда, улучшать обслуживание, работать над имиджем компании. Постоянно повышать цены не получится. Потому в какой-то момент придется использовать другие методы;

- сократить переменные издержки. Можно поменять поставщиков сырья или искать работников, согласных на меньшую зарплату;

- скорректировать ассортимент, оставив в нём только позиции с высокой маржинальностью;

- повышать объемы продаж. Нужно вести работу с переменными издержками. Их размер не будет меняться вслед за колебанием цены, работой с ассортиментом, внедрением технологий и автоматизацией. Однако переменные издержки чувствительны к изменению объемов производства. Когда компания увеличит объем производства, она получит возможность сократить удельные постоянные издержки и увеличить долю прибыли в общем маржинальном доходе.

Маржинальные товары

Для роста прибыли необходимо увеличивать долю высокомаржинальных товаров в ассортименте. Поэтому предпринимателю нужно знать, как классифицировать товары по этому критерию.

К низкомаржинальной продукции относятся товары повседневного спроса. Есть яркий маркер, сигнализирующий о том, что товар будет иметь низкую маржу. Это высокая конкуренция в отрасли, большое количество однотипных аналогов, а также небольшая (в пределах 10–20 % от всех расходов) наценка.

Если товар среднемаржинальный, то продавец устанавливает наценку примерно 50 % от себестоимости. Такая более высокая наценка по сравнению с товарами прошлой группы необходима, потому что среднемаржинальные продукты клиенты покупают реже и в меньшем количестве.

Высокомаржинальными товарами считаются продукты с наценкой 300–500 %. При этом спрос на них отличается стабильностью, ведь высокомаржинальные товары необходимы на повседневной основе.

Чтобы получать больше маржинальной прибыли, ассортимент должен включать позиции из всех трех групп. Товары с низкой наценкой необходимы для привлечения новых клиентов, повторных продаж, обеспечения постоянного товарооборота. Но основной акцент при продвижении необходимо делать на товарах с большой наценкой. Объем продаж этих изделий будет ограничен, но товары не будут задерживаться на складе.

Заключение

Маржинальную прибыль необходимо рассчитывать по нескольким причинам. Во-первых, показатель позволяет оценить общую эффективность предприятия. Если маржинальная прибыль отрицательна, значит, компания работает в убыток и ей не поможет ни реклама, ни сильные менеджеры по продажам. Во-вторых, расчет маржинальности для каждой товарной группы позволит понять, что именно выгодно продавать для получения большей прибыли.