Одним из важнейших критериев оценки инвестиционного проекта является коэффициент дисконтирования. Качественное бизнес-планирование предполагает обязательный учет изменения стоимости денег со временем, поэтому все будущие денежные потоки следует приводить к текущему состоянию. Остановимся подробнее на том, что такое коэффициент дисконта и как определить его величину.

Содержание статьи

- Понятие коэффициента дисконтирования и его значение

- Способ определения величины показателя

- Примеры вычисления потоков денег с использованием фактора дисконта

- Некоторые особенности практических расчетов фактора приведения

Понятие коэффициента дисконтирования и его значение

В бизнес-проектировании “деньги сейчас” всегда предпочтительнее, чем “деньги потом”, поскольку их можно вложить в другое дело и получить доход или разместить на банковском депозите и получать фиксированный процент. Следовательно, перед вложением инвестор должен быть уверен, что в течение жизненного цикла проекта он не только не потеряет от удешевления денег, но и сможет получить прибыль.

Интервал времени, на протяжении которого реализуется начинание и приносит прибыль участникам, устанавливается заранее. Он, как правило, определяется по нормативным срокам применения установленного оборудования, после чего технические возможности производства продукции исчерпываются. От правильного определения временных рамок начинания во многом зависит объективность вычислений.

Значение коэффициента дисконтирования используется в разных ситуациях:

- оценка эффективности экономической деятельности какой-либо фирмы;

- расчет эффективности инвестиционного проекта;

- рассмотрение альтернативных вариантов вложения средств как между разными инициативами, так и внутри одного предприятия (выбор наиболее перспективного пути развития);

- многосторонние расчеты и кредитование.

Этот показатель фактически устанавливает некий норматив издержек или поступления капитала при вложении его в другое начинание. Иными словами, коэффициент (или фактор) дает возможность определить размер процента, на который следует множить ожидаемые доходы для того, чтобы выйти на конкретную сумму применительно к сегодняшнему состоянию.

Способ определения величины показателя

Рассмотрим подробнее, как рассчитать коэффициент дисконтирования. Обычно речь идет о многошаговом расчете перспективности и экономической эффективности инвестиционного начинания, поэтому фактор дисконтирования приводит объем потока на n-м шаге к моменту приведения.

Общая формула дисконтирования потока денег имеет такой вид:

PV = FV * 1/(1+R)n

где:

- PV – приведенная стоимость;

- FV – будущая стоимость.

В этой формуле выделяется компонент, определяющий величину фактора приведения. Собственно, формула расчета коэффициента дисконтирования выглядит так:

КД = 1/(1+R)n

в которой:

- R – установленное значение нормы дисконта;

- n – количество периодов (шагов), представляющее собой число лет (месяцев) от будущего до текущего момента.

Получившийся показатель всегда имеет значение меньше единицы. Он показывает стоимость одной инвестированной денежной единицы (рубля, евро, доллара) через определенное время при соответствии условий тем, которые приняты для вычисления.

Важнейшей составной частью для расчета коэффициента является ставка дисконтирования, которую еще называют нормой дисконта. Для ее определений существует целый ряд методик, основанных на различных принципах:

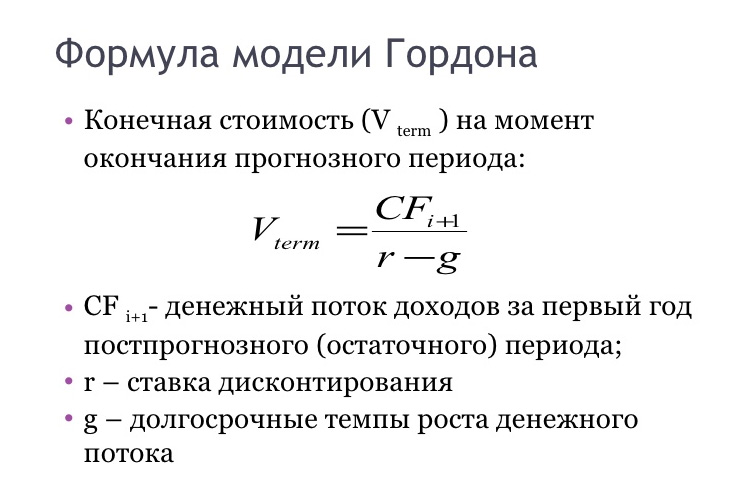

- дивидендный метод (модель Гордона);

- стоимость капитальных активов предприятия (модель CAPM и ее многочисленные модификации);

- наличие заемных и собственных средств (модель WACC);

- метод значений рентабельности капитала (ROE, ROA, ROACE, ROCE);

- метод вычисления рисковых премий (кумулятивный);

- экспертный метод, основанный на субъективных прогнозах специалистов.

Другая составляющая формулы – это жизненный цикл начинания, то есть количество рассматриваемых периодов, в течение которых проект будет генерировать денежные потоки. Чем точнее, установлены эти две вводные, тем более точным будет конечный результат.

Примеры вычисления потоков денег с использованием фактора дисконта

Рассмотрим пример расчета. Бизнесмен вкладывает в новый шестилетний проект 800 тысяч рублей. Согласно с представленным инициатором бизнес-планом, через 6 лет он сможет единоразовым платежом получить 1,5 миллиона рублей. Кумулятивным способом определена ставка дисконтирования 12%, при этом процент нормы дисконта записывается при подсчете в виде части от единицы (0,12). Теперь, используя стандартную формулу, можно посчитать величину фактора:

Kd = 1 / (1 + 0,12) 6

Kd = 1 / 1,9738

Kd = 0,5066

Мы получили коэффициент приведения в размере 0,5066. После этого по формуле дисконтирования рассчитываются показатели стоимости приведенного денежного потока:

PV = FV * 1/(1+R)n.

PV = 1500000 * 0,5066

PV = 759900

Из полученного результата можно сделать неутешительный для инвестора вывод, что при таких стартовых условиях ему не следует ожидать не только прибыли, но и даже простого возврата вложенных денег. Следовательно, от такого предложения нужно отказаться или же предложить изменить основные условия проекта, если это приемлемо (сократить срок реализации или уменьшить норму дисконта).

Предположим, что норма дисконта в нашем примере снижена до 10%. В таком случае значение коэффициента составит 0,5645, а приведенный поток денег возрастет до 846750 рублей, что сделает проект прибыльным. Аналогичная ситуация возникает и в случае сокращения срока внедрения до 5 лет при ставке 12%: фактор будет 0,5674, а поток – 851100 рублей.

Следует отметить, что для того, чтобы определить коэффициент дисконтирования, нет необходимости каждый раз погружаться в математические формулы. Для упрощения этого задания разработана и широко применяется на практике таблица коэффициентов дисконтирования. Она построена по стандартной схеме, как таблицы Пифагора или Брадиса, то есть на одной оси указаны размеры процентных ставок, на другой – временные отрезки. Для нахождения нужного показателя достаточно найти ячейку, где они пересекаются, в ней содержится величина коэффициента с точностью до десятитысячных (до четвертого знака после запятой).

Все приведенные выше значения коэффициентов, взяты из этой таблицы. Это значительно ускоряет расчеты и дает возможность без лишних усилий просчитывать альтернативные варианты развития событий.

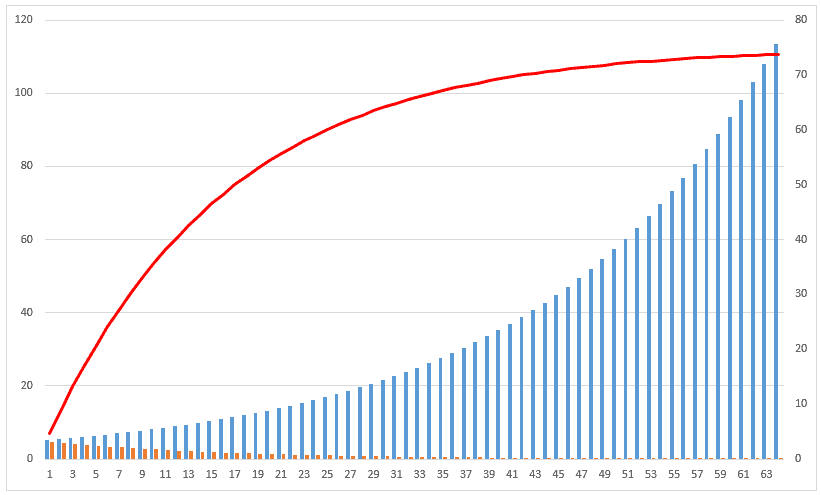

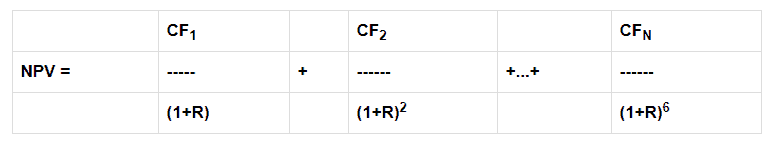

Мы рассматривали задачу, в которой предусматривалась выплата денег одним платежом после окончания проекта. На практике, гораздо чаще встречаются ситуации, когда выплаты производятся ежегодно. Тогда для корректности расчетов необходимо находить коэффициент приведения для каждого года отдельно. К примеру, свои полтора миллиона наш инвестор получит за 6 лет жизненного цикла инициативы при норме дисконта 10% равными частями по 250 тысяч рублей в год (т.е. как аннуитет):

Применяя формулу годовых расчетов, можно находить коэффициенты отдельно по каждому периоду, а затем просуммировать их:

| CF1 | CF2 | CFN | |||

| NPV = | —– | + | —— | +…+ | —— |

| (1+R) | (1+R)2 | (1+R)6 |

PV = 227272 + 206611 + 187828 + 170765 + 155279 + 141083 = 1088838 рублей.

Если же использовать таблицу коэффициентов аннуитетных платежей, то достаточно будет размер среднегодового платежа умножить на фактор, указанный в нужной ячейке таблицы (в данном случае это 4,3553).

PV = 250000 * 4,3553 = 1088825 рублей

Таким образом, мы видим, что показатель, найденный по формуле, практически аналогичен величине, определенной при помощи таблиц (1088838 против 1088825).

Некоторые особенности практических расчетов фактора приведения

В заключение хотелось бы остановиться еще на нескольких моментах, связанных с приведением денежных потоков, о которых спрашивают пользователи Интернета. В частности, возникает вопрос, как вычислять фактор, когда шаг задается в разных единицах, например годах и месяцах, и различаются ли формулы при таких расчетах.

При периоде дисконтирования, равном одному месяцу, коэффициент высчитывается по такой формуле:

1 / (1 + R) в степени (Месяц – 1) / 12,

где:

- R – норма дисконта;

- Месяц – номер порядковый месяца проекта.

При годовом периоде приведения применяется такой механизм расчета:

1 / (1 + R) в степени Год – 1,

где:

- Год – номер порядковый года жизненного цикла начинания.

Если же период считается поквартально, то для каждого месяца квартала принимается во внимание показатель, равный последнему месяцу в квартале, то есть для 1, 2 и 3 месяца берется показатель 3 месяца и т.д.

Также на форумах обсуждают ситуацию, когда контролирующие органы иногда требуют считать коэффициент приведения по формуле КД = 1/(1+R)^(n-0,5) вместо стандартной КД = 1/(1+R)^n.

Такой подход называется моделью среднегодового дисконтирования.Здесь дисконтирование проводится по состоянию на середину календарного года (или периода приведения), а не на его начало или конец.

Среднепериодическое дисконтирование применяется в случаях, когда идет постоянный равномерный приток денег (например, от работы промышленного предприятия). Хотя среди специалистов мнения о целесообразности такого метода расчета расходятся.

Коэффициент дисконта, благодаря своей гибкости широко используется экономистами и финансистами. Он показывает перспективу и потенциальную доходность отдельного проекта во временном отрезке. При этом, у этого финансового инструмента есть серьезный недостаток: он хорошо работает в государствах со стабильными рынками и налаженными рыночными механизмами. Применение его в странах, для которых характерна переходная экономическая модель, грозит существенными неточностями, поскольку адекватно просчитать многие риски для нахождения нормы дисконта в таких условиях очень трудно.

Рассмотрим более детально данное понятие и способы определения его величины. Коэффициент является показателем, позволяющим определить количество денег, которое сможет получить инвестор через определенный период времени, учитывая потенциальные риски и временной фактор. Это предусматривает приведение денежных потоков в будущей перспективе к состоянию на текущий период, то есть на дату проведения расчетов.

Это свидетельствует о том, что перед инвестированием у инвестора должны быть гарантии того, что в продолжении жизненного цикла инвестиционного проекта он не только не потерпит убытки за счет удешевления денег, но и сможет извлечь определенный доход.

Временной период, в течение которого проходит реализация проекта и она начинает приносить прибыль инвесторам, определяется предварительно. Чаще всего он устанавливается в соответствии с нормативными сроками эксплуатации оборудования, после завершения которых исчерпываются технические возможности процессов производства. Объективность расчетов обусловлена грамотным определением временных интервалов реализации проекта.

- оценить экономическую эффективность деятельности компании;

- рассчитать эффективность инвестпроекта;

- изучить альтернативы возможного инвестирования денег между различными направлениями и проектами, а также внутри одной компании, и выбрать самые перспективные направления инвестиционного развития;

- выполнить многосторонние вычисления;

- взять кредит в банке на инвестиционное развитие.

Коэффициент фактически определяет своего рода норматив издержек или поступления средств при инвестировании капитала в другой проект. Иначе говоря, данный показатель позволяет рассчитать величину процента, на который необходимо умножить планируемую прибыль с целью выхода на определенную сумму в отношении к текущему состоянию.

Как определить коэффициент дисконтирования

Разберем подробно, как вычислить данный показатель. Как правило, имеется в виду многоэтапный расчет, позволяющий определить перспективность и экономический эффект от реализации инвестпроекта. По этой причине коэффициент способствует приведению объема денежных потоков на N-м шаге к моменту приведения.

Для расчета коэффициента дисконтирования формула имеет следующий вид:

PV (приведенная стоимость) = FV (будущая стоимость) х 1/(1+R) n

Если выделить параметр приведения стоимости, получаем следующую формулу:

КД = 1/(1+R) х n

где R представляет собой определенный показатель нормы дисконта (ставка дисконтирования), а n – число шагов (временных интервалов от будущего момента до текущего в виде количества месяцев или лет).

Полученное значение всегда не превышает единицу. Он демонстрирует стоимость одной вложенной денежной единицы спустя какой-либо временной период. При этом условия должны соответствовать тем, которые были приняты для расчетов.

Основным элементом, необходимой составляющей для расчета коэффициента дисконтирования считается ставка дисконтирования. Для вычисления нормы дисконта предусмотрено много методов. Каждый из них базируется на разных принципах:

- различные модификации модели CAPM, определяющие стоимость капитальных активов компании;

- модель WACC, предусматривающая определение объема заемного капитала и собственных денежных средств;

- ROE, ROA и другие методики определения рентабельности капитала;

- кумулятивный метод расчета рисковых премий;

- экспертный (субъективный) метод, который базируется на аналитических прогнозах экспертов;

- модель Гордона, которая представляет собой дивидендный метод.

V = CF i+1 / R – g

Где V представляет собой окончательную стоимость на момент завершения прогнозного периода, CF i+1 – денежные потоки, полученные в течение 1-го года остаточного (постпрогнозного) периода.

R – это норма дисконта, g – темпы роста потока денег в долгосрочной перспективе.

За ставку дисконтирования могут быть приняты:

- темпы инфляции;

- стоимость долгосрочных депозитов;

- стоимость долгосрочных займов;

- величина ставки рефинансирования ЦБ РФ.

Инвестор сам определяет подходящий для него оценочный критерий, при этом сам несет риски, связанные с данным выбором.

При неправильном определении ставки дисконтирования или в случае, если она не учитывает главные риски, коэффициент будет рассчитан некорректно. Инвестор получит недостоверный прогноз, который повлечет за собой убытки.

Еще одним элементом формулы является жизненный цикл инвестиционного проекта. Он представляет собой число анализируемых временных интервалов, в продолжении которых инвестпроект будет способен к генерированию денежных потоков. Чем более достоверно определены эти составляющие, тем выше точность окончательного результата.

Примеры расчетов денежных потоков с применением коэффициента дисконтирования

Разберем примеры вычислений. Инвестор вложил в новый инвестпроект 800 000 руб. сроком на 6 лет. В соответствии с изученным бизнес-планом по прошествии этого периода инвестор сможет одним платежом получить 1 500 000 руб. Кумулятивно вычислена норма дисконта. Она составляет 12 процентов, причем процент ставки дисконтирования при расчетах учитывается, как 0,12.

Применяя вышеуказанную формулу, можно определить коэффициент дисконтирования:

КД = 1 / (1 + 0,12) х 6 = 0,5066

PV = FV * 1/(1+R) х n = 1 500 000 х 0,5066 = 759 900 руб.

На основании полученных результатов можно прийти к заключению, которое будет неблагоприятным для инвестора. С учетом данных условий он не только не получит прибыли. но и не сможет вернуть инвестированные средства.

Таким образом, инвестору лучше отказаться от такой идеи вложения средств. Существуют также следующие варианты (при наличии возможности):

- предложение о внесении изменений в главные условия инвестпроекта;

- сокращение срока реализации инвестиционного проекта;

- уменьшение ставки дисконтирования.

Допустим, в приведенном примере ставка дисконтирования уменьшена до 10 процентов. В данном случае коэффициент будет равен 0,5645, а приведенная стоимость денежного потока увеличится до 846 750 руб. Это поможет сделать инвестпроект доходным.

Аналогично сложится ситуация, если уменьшить период реализации проекта на один год. Даже с учетом предыдущей ставки дисконтирования коэффициент составит 0,5674, а стоимость приведенного денежного потока будет равна 851 100 руб.

Стоит заметить, что для вычисления коэффициента можно не использовать указанные выше формулы. Чтобы упростить процедуру расчетов существует и часто используется инвесторами таблица коэффициентов дисконтирования.

Она сформирована согласно стандартным принципам построения таблиц. Горизонтальная ось содержит процентные ставки, на вертикальной оси указываются периоды реализации инвестиционного проекта. Чтобы найти необходимое значение, находится ячейка пересечения подходящего срока и процентной ставки. Коэффициенты в таблице указаны с точностью до 10-тысячных. Наглядно это можно увидеть на скриншоте ниже.

В указанном выше примере рассматривалась выплата средств единым платежом, который проводится по завершении инвестиционного проекта. Практический опыт показывает, что намного чаще предусматриваются ежегодные выплаты. В этом случае, чтобы расчеты были корректными, следует вычислять коэффициент в отдельности для каждого года.

Например, 1 500 000 руб. инвестор получит за шестилетний период реализации проекта при ставке дисконтирования, равной 10 процентов, в равных частях, в виде аннуитетных платежей по 250 000 руб. ежегодно.

Используя формулы ежегодных вычислений можно определять коэффициенты дисконтирования в отдельности для каждого временного интервала. Потом их можно суммировать.

Особенности расчетов коэффициента, используемых на практике

В завершении рассматриваемой темы, следует остановиться на некоторых особенностях, которые связаны с вычислением стоимость приведенных потоков денег. У начинающих инвесторов часто возникает вопрос: как определить коэффициент дисконтирования при условии, если шаг задан в различных единицах. Есть ли отличия в формулах в данной ситуации.

Если интервал равен месяцу, фактор дисконтирования рассчитывается так:

1 / (1 + R) (Месяц – 1) / 12

Если интервал равен году, коэффициент рассчитывается так же, только в формулу вместо месяца подставляется год.

1 / (1 + R) (Год – 1) / 12

При расчете поквартального интервала учитывается показатель для каждого месяца, который равен последнему в каждом квартале. Другими словами, для 1-го, 2-го и 3-го месяца учитывается значение 3-го и так далее.

Одним из распространенных вопросов, интересующих инвесторов, является ситуация, при которой контролирующие инстанции выставляют требования проводить расчеты коэффициента вместо стандартной формулы, рассмотренной выше, по следующей:

КД = 1/(1+R) (n-0,5)

Данный подход к определению коэффициента носит название «модель среднегодового (среднепериодического) дисконтирования», которое производится по состоянию не на начало или конец интервала (чаще всего года), а на его середину.

Среднегодовое дисконтирование целесообразно при направлении постоянного и равномерного денежного потока. К примеру, это характерно для предприятий, осуществляющих деятельность в различных отраслях промышленности. Однако мнения экспертов о целесообразности такой модели расчетов зачастую расходятся.

За счет гибкости в применении коэффициент дисконтирования пользуется популярностью среди экономистов и финансовых аналитиков. Он позволяет определить перспективность и потенциальную прибыльность каждого инвестпроекта в определенном периоде времени. Стоит учесть, что данный финансовый инструмент имеет один весомый недостаток. Он является эффективным, если государство имеет стабильные финансовые рынки и отлично налаженные рыночные механизмы. Использовать его в государствах с переходной моделью экономики не рекомендуется в результате неточности и некорректности расчетов. Адекватно рассчитать риски для определения ставки дисконтирования в данной ситуации будет затруднительно.

Кроме приведенных выше расчетов, начинающим инвесторам важно руководствоваться методами фундаментального анализа, которые изучают такие факторы, как денежные потоки, оценку спроса и предложения, взаимосвязь финансовых рынков между собой и многие другие.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

В этой статье попытаемся определиться с понятием коэффициента дисконтирования и порядком его расчета.

Коэффициент дисконтирования («дисконт») – это показатель, который используется для приведения будущей цены денег к их сегодняшней или текущей стоимости. Другими словами, этот коэффициент позволяет финансисту или инвестору понять, как фактор времени будет влиять на стоимость вложенных в инвестиционный проект денег и будущих денежных потоков.

Коэффициент дисконта используется для определения текущей стоимости (англ. Present Value или PV) следующим образом:

будущая стоимость (англ. Future Value или FV) * коэффициент дисконтирования

Читайте также: 20 интересных фактов о деньгах

Формула расчета дисконта

Чтобы определить стоимость денежных потоков в будущем, необходимо умножить каждый будущий денежный поток на коэффициент дисконтирования, который определяется по следующей формуле:

k=1/ (1+i)n,

где

k — коэффициент дисконтирования,

i — процентная ставка («ставка дисконта»),

n – количество периодов дисконтирования.

Как видно из формулы, коэффициент дисконтирования всегда меньше единицы. Он показывает стоимость одной денежной единицы, приведенной на текущую дату.

Коэффициент дисконтирования иначе еще называют «ставкой дисконта», хотя это не совсем правильно. Ставка дисконта – это та процентная ставка, с помощью которой определяется коэффициент дисконтирования Ставка дисконта, в свою очередь, завит от многих факторов. Например, от величины и параметров рисков, характерных для объекта дисконтирования, таких как уровень инфляции, кредитный риск, риск потери ликвидности и т.д. Однако не все внешние факторы, влияющие на экономическую эффективность инвестиций, могут быть учтены с помощью процентной ставки (например, погодные условия или природные катаклизмы).

Читайте также: Хеджирование рыночных рисков компании. Часть 1.

Формула расчета нормы дисконта:

i=rf+R1+..Rn,

где

i — процентная ставка («ставка дисконта»),

rf — безрисковая ставка,

R1..Rn – выраженные в процентных значениях корректировки на факторы риска, которые воздействуют на вложение денежных средств в конкретный проект (например, специфические риски, характерные для какой-либо отдельной компании, отрасли или страны).

Читайте также: Что такое финансирование канала (цепочки) поставок

Таблица коэффициентов дисконтирования

Существует несколько методов расчета коэффициента дисконтирования, например, кумулятивный метод (прибавление к безрисковой ставке корректировок на факторы риска) или экспертный метод. Однако наиболее распространенным методом является расчет коэффициента дисконтирования с помощью статистических таблиц. Поскольку размер коэффициента дисконтирования зависит от двух факторов (временной период и ставка дисконта), то процесс его расчета можно стандартизировать и упростить с помощью таблиц, где по вертикали указывается процентная ставка, а по горизонтали — временной период. Посмотреть и скачать пример таблицы для расчета коэффициента дисконтирования можно на нашем сайте.

Применение коэффициента дисконтирования

Коэффициент дисконтирования широко применяется в экономике, бизнесе и финансовом анализе как инструмент приведения будущих поступлений денежных средств к их сегодняшней стоимости для оценки экономической эффективности какого-либо бизнес-проекта или целого предприятия. При этом процентная ставка, используемая для расчета этого показателя и именуемая «нормой дисконта», рассчитывается отдельно для каждого индивидуального случая.

Иногда в качестве процентной ставки для расчета коэффициента дисконтирования используется ставка рефинансирования или ключевая процентная ставка (которые в России сейчас одинаковы), уровень инфляции, средняя ставка по кредитам или депозитам в экономике, минимальный допустимый уровень доходности по проекту и т.д. Таким образом, норма дисконта отражает общий уровень риска вложений в конкретный объект инвестирования.

Например, в бухгалтерском учете по стандартам МСФО коэффициент дисконтирования используется для расчета:

- амортизированной стоимости займов, дебиторской задолженности, инвестиций и финансовых обязательств, отражаемых по амортизированной стоимости,

- стоимости активов, являющихся производными финансовыми инструментами,

- стоимости резервов, определяемых как обязательства с неопределенным сроком исполнения или обязательства неопределенной величины, в случаях, когда влияние фактора времени на стоимость денег существенно,

- стоимости обязательств по пенсионным планам и вознаграждениям по окончании трудовой деятельности,

- стоимости чистых инвестиций в финансовую аренду,

- первоначальной стоимости запасов, основных средств, нематериальных активов в случае приобретения их на условиях отсрочки платежа.

В инвестиционном анализе коэффициент дисконтирования применяется в модели дисконтирования денежных потоков (англ. Discounted cash flow model) для определения внутренней справедливой стоимости инвестиционных активов. Преимущество этой модели в акценте на будущие денежные потоки и дополнительной возможности обоснования требуемой доходности вложений. Однако минусом такого способа является невозможность полноценно учесть влияние текущих рыночных условий на стоимость объекта инвестирования (например, соотношение спроса и предложения на рынке), в связи с чем эти модели в основном используются при оценке эффективности долгосрочных вложений.

Читайте также: Инвестирование личного капитала. Часть 1. Выбор инвестиционной стратегии.

Как определить коэффициент дисконтирования

Как рассчитывается этот показатель? Давайте рассмотрим его более подробно. Как правило, существует многоступенчатый расчет, который позволяет определить перспективы и экономический эффект от реализации инвестиционного проекта. Таким образом, коэффициент способствует индуцированию объема денежных потоков на N-ом шаге.

Ниже приведена формула для расчета коэффициента дисконтирования:

P V (текущая стоимость) = FV (будущая стоимость) х 1/(1+R) n

При выделении снижения затрат получается следующая формула:

КД = 1/(1+R) х n

Где R — определенная ставка дисконтирования (ставка дисконтирования), а n — количество шагов (промежутков времени от будущего до текущего момента в виде количества месяцев или лет).

Полученное значение всегда меньше единицы. Оно демонстрирует стоимость одной инвестированной денежной единицы по истечении некоторого периода времени. Чтобы это произошло, условия должны совпадать с теми, которые использовались для расчета.

Одним из элементов, необходимых для расчета коэффициента дисконтирования, является ставка дисконтирования. Для расчета ставки дисконтирования существует несколько методов. В каждом из них действуют различные принципы:

- Различные модификации CAPM, определяющие стоимость основных средств компании;

- Модель WACC, предполагающая определение величины заемного и собственного капитала;

- ROE, ROA и другие методы определения доходности капитала;

- Кумулятивный метод расчета премии за риск;

- Экспертный (субъективный) метод, опирающийся на аналитические прогнозы экспертов;

- Модель Гордона, представляющая собой дивидендный метод.

Модель Гордона заключается в следующей формуле:

V = CF i+1 / R – g

Где V представляет собой конечную стоимость в конце прогнозного периода, CF i+1 — денежные потоки, полученные в течение 1-го года остаточного (постпрогнозного) периода.

Ставка дисконтирования R, темп роста g — два исходных данных.

Ставка дисконтирования может быть принята за:

- Темп инфляции;

- Стоимость долгосрочных депозитов;

- Стоимость долгосрочных кредитов;

- Значение ставки рефинансирования ЦБ РФ.

Инвестор определяет критерии оценки, которые его устраивают; он же несет риски, связанные с этими критериями.

Это произойдет, если ставка дисконтирования была рассчитана неверно или не учитывала основные риски. Инвестирование в ненадежный прогноз приведет к убыткам для инвестора.

Жизненный цикл инвестиционного проекта — еще один элемент формулы. Для расчета доходности следует использовать количество анализируемых временных интервалов, в течение которых проект будет генерировать денежные потоки. Чем надежнее определены эти компоненты, тем выше точность конечного результата.

Сущность коэффициента дисконтирования

Понятие «коэффициент дисконтирования» — это не то, что предприниматели должны упускать из виду при планировании улучшения финансового благополучия своих компаний.

В финансовом плане коэффициент дисконтирования — это отношение будущих доходов к текущим расходам компании.

Дисконтирование увеличивает стоимость, а используемая ставка — это ставка дисконтирования.

Формулы коэффициента дисконтирования используются сегодня в самых разных областях экономики и финансов. Коэффициент можно использовать для прогнозирования успеха бизнес-плана, определяя эффективность бизнес-плана.

Значение КД

Коэффициент дисконтирования рассчитывает размер капитала, который инвестор вносит в развитие проекта, и учитывает факторы риска и сроков.

Модель WACC определяет ставку дисконтирования путем отношения результатов потребления к размеру капитала дисконтирующего фактора. Для расчета требуется четыре этапа.

Чистый дисконтированный доход — это сумма выплаты, приведенная к сегодняшней долларовой стоимости. Внутренняя норма доходности определяется денежным потоком финансируемой компании, который равен нулю.

Дисконтный фактор представляет интерес в первую очередь для профессиональных инвесторов. К ним относятся как физические, так и юридические инвесторы. Для эффективных рыночных отношений на первый план выходит анализ и управление личными финансами. Инвесторы стремятся извлечь как можно больше прибыли из своих инвестиций.

Инвестор вырабатывает оценку эффективности приемов компании в дополнение к постоянному расчету КД. Но у финансового инструмента QD есть недостаток: он работает только в тех государствах, где есть стабильный рынок и качественные торговые механизмы. Когда страна находится в кризисе или ведутся военные действия, использование КД считается ненадежным. Такие страны находятся под влиянием внешних факторов и не поддерживают стабильные цены.

Для крупных компаний QD является важным аспектом, так как с его помощью анализируется не только рыночность их продукта, но и продуктов конкурентов. Инвестирование в большее количество возможностей означает избежание большего количества рисков.

В заключение хотелось бы отметить, что экономический метод КД используется на всех предприятиях, даже самых маленьких, и специалистов по нему не так уж много. На современном рынке, обучившись этому методу, можно заработать хорошие деньги и стать востребованным специалистом.

Ставка дисконтирования

Ставку дисконтирования можно определить как показатель, который варьируется в зависимости от многих факторов. Ставка представляет собой доходность инвестированных средств в процентах.

В отдельных случаях процентные ставки различны. Например, процентная ставка может быть:

- Ставка рефинансирования,

- Процент (доходность) по депозитам,

- Уровень инфляции,

- Процентная ставка по кредитам,

- Предполагаемая прибыльность проектов и т.д.

Результат расчета всегда будет меньше 1, то есть коэффициент дисконтирования представляет собой стоимость одной единицы валюты из определенного периода времени, которая представлена сегодня.

Инвестиции с более высокой ставкой дисконтирования более привлекательны для инвесторов с точки зрения доходности, чем инвестиции с аналогичными факторами риска.

Знаете ли вы, что такое дисконтирование? Эта статья написана для тех, кто уже слышал это слово. Вам стоит прочитать эту статью, если вы еще не до конца понимаете, что оно означает. Помимо разъяснения понятия дисконтирования, чтение этой статьи поможет вам, если вы планируете сдавать экзамен Deepfr и просто хотите получить представление об этом предмете.

Простое объяснение дисконтирования дано в этой статье. В этом уроке вы узнаете, как рассчитать дисконтированную стоимость на простых примерах. Вы узнаете, что такое коэффициент дисконтирования и как использовать таблицы коэффициентов дисконтирования.

Понятие и формула дисконтирования доступным языком

Чтобы было легче объяснить концепцию дисконтирования, давайте начнем с другого конца. В частности, рассмотрим пример из жизни, с которым мы все знакомы.

Пример 1. Вы идете в банк и решаете положить на депозит $1 000. Депозит в $1 000 по банковской ставке 10% сегодня будет стоить $1 100 завтра: текущие $1 000 плюс проценты по депозиту в размере $100 (=1000*10%). Через год вы сможете снять $1 100. Мы можем выразить этот результат с помощью простой математической формулы: $1000*(1+10%) или $1000*(1,10) = $1100.

Текущая сумма $1 000 превратится в $1210 через два года ($1 100 плюс проценты в следующем году плюс проценты в следующем году = $110 плюс проценты в следующем году = 1100*10%). Применяется формула нарастающего вклада: (1000*1,10)*1,10 = 1210

Вклады со временем продолжают расти в цене. Чтобы узнать, какую сумму вам причитается от банка через год, два года и т.д., нужно умножить сумму вклада на множитель: (1+R)n

- Где R — процентная ставка, выраженная в долях от 1 (10% = 0,1)

- N — количество лет.

Используя этот пример, 1000*(1,10)2 = 1210. Согласно формуле (и из жизни тоже), стоимость вклада через два года зависит от процентной ставки банка. Когда она повышается, вклад растет быстрее. При другой процентной ставке, например, 12%, за два года вы могли бы снять около 1250 долларов, а если считать точнее, то 1000*(1,12)2 = 1254,4 доллара.

Следующие шаги объяснят, как рассчитать стоимость вашего вклада в любое время. Расчет будущей стоимости денег на английском языке называется «compounding». На русский язык это слово переводится как «начисление», а на английский — «compounding». На мой взгляд, это слово лучше перевести как «приращение» или «выигрыш».

Смысл понятен — со временем денежный вклад увеличивается за счет увеличения (нарастания) годового процента. Как выясняется, это фундаментальные принципы всей банковской системы современного (капиталистического) мироустройства, в котором время — деньги.

Давайте рассмотрим пример с другой стороны. Допустим, вам нужно вернуть долг вашему приятелю, то есть выплатить ему $1210 через два года. Вместо этого вы можете дать ему $1000 сегодня, и он положит эти деньги в банк под 10% годовых, а через два года снимет с банковского депозита точную сумму $1210. Таким образом, два денежных потока — $1000 сегодня и $1210 через два года — равны. Независимо от того, что выберет ваш приятель, это две равные возможности.

Второй пример — если бы вам нужно было сделать платеж в размере $1500 в течение двух лет. Какова текущая стоимость этой суммы?

1500 долларов, разделенные на (1,10)2, равны примерно 1240 долларам, то есть сегодняшней стоимости. Здесь используется процесс дисконтирования.

Проще говоря, дисконтирование — это определение текущей стоимости будущей денежной суммы (или, правильнее, будущего денежного потока).

Вам необходимо дисконтировать будущую сумму, которую вы получите или потратите сегодня, по заданной процентной ставке, чтобы определить ее стоимость сегодня. Такие ставки называются ставками дисконтирования. В последнем примере ставка дисконтирования составляет 10%. Вы заплатите $1 500 через 2 года (отток денежных средств), а получите $1 240 в будущем (дисконтированная стоимость). В английском языке существуют специальные термины для обозначения настоящей (дисконтированной) стоимости и будущей стоимости: будущая стоимость (FV) и настоящая стоимость (PV). Будущая стоимость FV в приведенном выше примере составляет $1500, а текущая стоимость PV — $1240.

Когда мы делаем скидки, мы переходим от будущего к сегодняшнему дню.

Дисконтирование

Созидая, мы переходим от сегодняшнего к завтрашнему дню.

Наращение

В результате, 1500 * 1/(1+R)n = 1240 — формула дисконтированной стоимости для данного примера.

F V * 1/(1+R)n = PV — это основная формула дисконтирования. В обычном виде она выглядит следующим образом:

PV = FV * 1/(1+R)n

Коэффициент дисконтирования — это английское слово, означающее «коэффициент, множитель», который относится к коэффициенту, используемому для умножения 1/(1+R)n на будущее значение.

В этой формуле дисконтирования: R — процентная ставка, N — количество лет от будущей даты до текущего момента.

Вот как это работает

- Вычисление или инкремент — это переход от сегодняшней даты к будущей.

- Дисконтирование — это переход от будущего к настоящему.

В результате обе «процедуры» учитывают эффект изменения стоимости денег с течением времени.

Конечно, все эти математические формулы сразу навевают тоску на среднестатистического человека, но главное — помнить суть. Дисконтирование — это когда вы хотите узнать текущую стоимость будущей суммы денег (которую вам придется потратить или получить).

Надеюсь, что теперь, когда вы услышите фразу «концепция дисконтирования», вы сможете объяснить любому человеку, что подразумевается под этим термином.

Приведенная стоимость – это дисконтированная стоимость?

В предыдущем разделе мы выяснили, что

Дисконтирование– это определение текущей стоимости будущих денежных потоков.

Не звучит ли «дисконтирование» по-русски как «скидка» или «дисконт»? Действительно, если посмотреть этимологию слова discount, то уже в 17 веке оно использовалось в значении «вычет за досрочную оплату», что означает «скидка за досрочную оплату». Уже много лет назад люди учитывали временную стоимость денег. Таким образом, можно дать еще одно определение: дисконтирование — это расчет скидки за досрочную оплату векселей. «Дисконтирование» измеряет временную стоимость денег или временную ценность денег.

Другими словами, дисконтированная стоимость — это текущая стоимость за вычетом скидки за своевременную оплату (т.е. будущая оплата за вычетом скидки). Ее также называют текущей стоимостью, от глагола «приводить». Текущая стоимость — это просто сумма денег в будущем, уменьшенная на текущий момент времени.

В явном виде дисконтированная стоимость и текущая стоимость не являются синонимами. Мы можем не только дисконтировать будущую стоимость к настоящей, но и дисконтировать настоящую стоимость к некоторому будущему моменту. Например, в первом примере $1,000, приведенные к будущему времени (через два года) по ставке 10%, составляют $1,210. Приведенная стоимость — это более широкое понятие, чем дисконтированная стоимость, что я и хотел сказать.

Кстати, в английском языке такого термина (present value) не существует. Это чисто российское изобретение. В английском языке есть термин present value и discounted cash flows. Present value чаще всего используется для описания «дисконтированной» стоимости.

Таблица дисконтирования

Чуть выше я уже привел формулу дисконтирования PV = FV * 1/(1+R)n, которую можно описать словами:

Дисконтированная стоимость равна будущей стоимости, умноженной на определенный множитель, называемый фактором дисконтирования.

Поскольку коэффициент дисконтирования 1/(1+R)n зависит как от процентной ставки, так и от количества временных периодов, он является зависимым от этих двух факторов. В качестве альтернативы использованию формулы дисконтирования каждый раз, мы используем таблицу, которая показывает значения коэффициента в зависимости от процентной ставки и количества временных периодов. В некоторых случаях ее называют «таблицей коэффициентов дисконтирования», но это неверно. Таблица коэффициентов дисконтирования — это таблица коэффициентов дисконтирования, рассчитанных с точностью до четвертого десятичного знака.

Использовать эту таблицу коэффициентов дисконтирования очень просто: если вы знаете ставку дисконтирования и количество периодов, например, 10% и 5 лет, то на пересечении столбцов находится нужный вам коэффициент.

Пример 3. Давайте рассмотрим простой пример. Рассмотрим эти два варианта:

- A) получить $100 000 сегодня

- B) или $150 000 единовременной суммой ровно через пять лет

Что выбирать?

Если вы знаете, что банковская ставка по 5-летним депозитам составляет 10%, то вы легко можете рассчитать, какова сумма в $150 000 к получению через 5 лет, приведенная к текущей ставке.

Исходя из таблицы, коэффициент дисконтирования в ячейке A6209 (пересечение строки 5 лет и столбца 10%) равен 0,6209. Это означает, что 62,09 цента, полученные сегодня, равны $1, полученному через пять лет (при 10%).

Поэтому 150 000 * 0.6209 = 93 135.

Дисконтированная (приведенная) стоимость $150,000, которая должна быть выплачена через 5 лет, составляет 93 135.

В настоящее время она составляет менее 100 000 долларов. В этом случае синица в руках действительно лучше журавля в небе. Если мы сегодня возьмем $100 000, положим их в банк под 10% годовых, то через 5 лет у нас будет: $100,000*1,10*1,10*1,10*1,10*1,10 = $100,000*(1,10)5 = $161,050. В этом случае норма прибыли выше.

Можно упростить этот расчет (расчет будущей стоимости настоящей стоимости), используя таблицу коэффициентов. По аналогии с таблицей дисконтирования, ее можно назвать таблицей коэффициентов (таблицей приращений). Такую таблицу можно построить самостоятельно в Excel по формуле : (1+R)n .

Эта таблица показывает, что $1 сегодня при ставке 10% будет стоить $1,6105 через 5 лет.

Используя эту таблицу, мы можем рассчитать, сколько денег нам нужно положить на депозит сегодня, чтобы получить определенную сумму в будущем (при этом не пополняя депозит). Все усложняется, если вы собираетесь положить деньги на депозит сегодня в дополнение к тому, чтобы каждый год добавлять определенную сумму на счет. Это можно рассчитать, прочитав следующую статью. Она называется формулой аннуитета.

Философский экскурс для тех, кто дочитал до этого момента

Концепция дисконтирования вытекает из постулата «время — деньги». Если вдуматься, эта иллюстрация имеет очень глубокий смысл. Посадив яблоню сегодня, вы сможете собирать урожай яблок в течение многих лет. Не посадив яблоню сейчас, вы никогда не испытаете радости от поедания яблок в будущем.

Нам просто нужно принять решение: посадить дерево, начать бизнес, пойти по этому пути к своим целям. Чем раньше мы начнем действовать, тем больший урожай соберем в итоге. Мы должны максимально использовать то время, которое у нас есть.

Именно сегодня закладываются семена цветов, которые расцветут завтра. Так говорят китайцы.

Те, кто сомневается в ваших способностях или отговаривает вас, не должны прислушиваться к вашим мечтам. Не ждите удачных обстоятельств, начинайте как можно раньше. Получайте результаты от времени, которое вы тратите на свою жизнь.

Скидочные коэффициенты (открывается в новом окне)

1. Капитализация вклада — что это такое? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно. Используя калькуляторы доходов на сайтах банков, вы можете самостоятельно определить потенциальный доход от вклада. В данной статье на примерах показано, как рассчитать процентный доход и эффективные процентные ставки по вкладам с капитализацией процентов (ежеквартально, ежемесячно).

2. Формула аннуитета. Бессрочный аннуитет. Это должен знать каждый! Термин вечный аннуитет относится к серии одинаковых платежей, которые длятся бесконечно долго. Например, когда у вас есть банковский депозит, вы можете снимать только годовые проценты, в то время как основной остаток по депозиту остается нетронутым. Таким образом, если процентная ставка не меняется, у вас будет вечный аннуитет.

3. Формула для расчета NPV проекта. Она проста.

Инвестирование означает вложение свободных финансовых средств сегодня с целью получения стабильных денежных потоков в будущем. Можно ли не ошибиться и не только вернуть свои деньги, но и получить прибыль от инвестиций?

4. Внутренняя норма доходности. Формула для расчета IRR инвестиционного проекта

В этой статье не только приведена формула и определение IRR, но и есть примеры расчетов этого показателя (в Excel, графические) и интерпретация результатов. Два примера из жизни, с которыми сталкивается каждый человек

5. Вложение средств в инвестиционный проект приведет к появлению ставки дисконтирования. Это WACC — средневзвешенная стоимость капитала.

Ставка дисконтирования при анализе инвестиционных проектов — это процентная ставка, по которой инвестор сможет привлечь средства. Как ее рассчитать?

1. Консолидация — это контроль. МСФО 10 представляет собой единую концепцию контроля для всех объединений бизнеса

2. Нужно ли мне пересдавать экзамен DipIFR, чтобы сдать его во второй раз?

Перейдите на главную страницу

Норма дисконта

Используя формулу коэффициента дисконтирования, можно рассчитать ставку дисконтирования, которая и определяет окончательные оценки доходности инвестиционных проектов.

Ставка отражает доходность инвестиций с учетом соответствующего риска, включая временные затраты.

Ниже приведены некоторые элементы, которые могут быть включены в ставку дисконта:

- Уровень инфляции;

- Показатель уровня инвестиционного риска;

- Минимальная доходность.

В процессе расчета ставки дисконтирования могут использоваться различные ставки, которые выбираются в зависимости от конкретной ситуации.

В результате по следующей формуле можно рассчитать ставку дисконтирования:

СД = БС + Р

SD — это ставка дисконтирования,

BS — это безрисковая процентная ставка и ставка процента без риска,

Р — рис.

Риски включают факторы, которые могут сделать инвестиции в проекты небезопасными:

- Отсутствие ликвидности проекта,

- Человеческий фактор,

- Отраслевые и государственные риски.

Формула коэффициента дисконтирования

Для того чтобы рассчитать коэффициент дисконтирования, необходимо определить величину будущих денежных потоков. К сумме ожидаемых доходов необходимо применить коэффициент дисконтирования.

Используйте эту формулу для расчета скидки:

Kд=1/ (1+i)N

Вот ставка дисконтирования,

N — период, в течение которого проект будет приносить прибыль.

В этой статье мы постараемся определить понятие коэффициента дисконтирования и порядок его расчета.

Коэффициент дисконтирования («дисконт») — это мера, используемая для учета будущей стоимости денег в момент покупки. Коэффициент позволяет финансисту или инвестору понять, как фактор времени влияет на стоимость их инвестиций и как это отразится на будущих денежных потоках.

Коэффициент дисконтирования используется для определения текущей стоимости (Present Value или PV) следующим образом:

Будущая стоимость (FV) * коэффициент дисконтирования

Формула расчета дисконта

Вы можете определить стоимость будущих денежных потоков, умножив их на коэффициент дисконтирования, который можно найти по следующей формуле:

k=1/ (1+i)n,

где

K — коэффициент дисконтирования,

I — процентная ставка («ставка дисконта»),

N – количество периодов дисконтирования.

Формула показывает, что коэффициент дисконтирования всегда меньше единицы. Этот график иллюстрирует текущую стоимость одной денежной единицы.

В результате коэффициенты дисконтирования также называют ставками дисконтирования, что не совсем правильно. Ставка дисконтирования — это процентная ставка, на основе которой определяется коэффициент дисконтирования. На ставку дисконтирования, в свою очередь, влияет ряд факторов. Количество и параметры рисков, влияющих на объект дисконтирования, таких как уровень инфляции, кредитный риск, риски ликвидности и т.д. Однако существуют некоторые внешние факторы, которые не могут быть учтены процентными ставками (например, погодные условия или стихийные бедствия).

Читайте также: Хеджирование рыночных рисков компании. Часть 1.

Формула расчета нормы дисконта:

i=rf+R1+..Rn,

где

I — ставка процента («ставка дисконтирования»),

Rf — безрисковая ставка,

R1. В процентном выражении Rn описывает корректировки, сделанные с учетом конкретных факторов риска, влияющих на инвестирование средств в данный проект (например, риски, уникальные для конкретной компании, отрасли или страны).

Таблица коэффициентов дисконтирования

Применение коэффициента дисконтирования

Коэффициент дисконтирования широко используется в экономике, бизнесе и финансовом анализе как способ приведения будущих денежных поступлений к их текущей стоимости, что позволяет оценить предприятие или бизнес-проект с точки зрения их экономической продуктивности. Процентная ставка, используемая для расчета этого показателя, называемая «ставкой дисконтирования», рассчитывается в каждом конкретном случае.

В качестве процентной ставки для расчета коэффициента дисконтирования могут использоваться ставка рефинансирования или ключевая процентная ставка (которые сейчас в России едины), уровень инфляции, средняя ставка кредитования или депозитов в экономике, минимальная норма доходности проекта и т.д. В результате ставка дисконтирования показывает общую степень риска, связанного с инвестированием в тот или иной актив.

Например, в учете по МСФО коэффициент дисконтирования используется для расчета:

- Амортизированная стоимость кредитов, дебиторской задолженности, инвестиций и финансовых обязательств, оцениваемых по амортизированной стоимости,

- Стоимость активов, являющихся производными финансовыми инструментами,

- Стоимость резервов, определяемых как обязательства с неопределенным сроком или стоимостью, когда влияние временной стоимости денег существенно,

- Стоимость пенсионных планов и обязательств по выплатам по окончании трудовой деятельности,

- Чистая инвестиционная стоимость

В инвестиционном анализе коэффициент дисконтирования помогает определить внутреннюю справедливую стоимость активов с помощью модели дисконтированных денежных потоков. Преимуществом данной модели является акцент на будущих денежных потоках и возможность обосновать доходность инвестиций. Недостатком данного метода является невозможность полностью учесть влияние текущих рыночных условий на стоимость объекта инвестиций (т.е. соотношение спроса и предложения на рынке), поэтому данные модели в основном используются для оценки эффективности долгосрочных инвестиций.