Мультипликаторы: как они помогут выбрать акции для инвестирования

24.03.21

Один из основных подходов инвестирования в акции — поиск недооцененных компаний. Его придерживаются знаменитые инвесторы Уоррен Баффет и Питер Линч.

Чтобы найти перспективный актив, нельзя просто выбрать акции компании, которая зарабатывает больше других. Одна фирма получает 1 млрд рублей прибыли при стоимости 10 млрд рублей, а другая компания зарабатывает столько же, но ее оценка — 100 млрд рублей. Прибыль одинаковая, но не равноценная из-за разного масштаба. Для оценки эффективности в отрыве от размера компании инвесторы рассчитывают мультипликаторы.

Что такое мультипликаторы

В этой статье много финансовых формул и терминов — без них не получится разобраться в мультипликаторах. Мы постарались доступно и на примерах объяснить принцип оценки компании с помощью мультипликаторов. Но если только начинаете инвестировать, некоторые моменты могут показаться сложным. Чтобы разобраться в нюансах, лучше начать с основ, например, прочитать наши статьи об акциях и инвестиционном портфеле, а потом вернуться к мультипликаторам.

Мультипликаторами называют финансовые коэффициенты, которые помогают оценить справедливую стоимость акций. С помощью мультипликаторов инвестор находит недооцененные бумаги, которые потенциально могут принести большую доходность. Можно сравнивать мультипликаторы одной компании в разное время, мультипликаторы нескольких компаний внутри одной отрасли или отраслевые мультипликаторы разных стран.

ВАЖНО: Мультипликаторы — это поверхностная оценка. Она не учитывает жизненный цикл бизнеса и не помогает оценить компанию, у которой нет аналогов. Но мультипликаторы подойдут для быстрого первичного отбора перспективных акций. Для более точного анализа используют модель дисконтирования денежных потоков, но это тема для отдельной статьи.

Доходные мультипликаторы

Доходные мультипликаторы помогают оценить доходы компании относительно других финансовых результатов.

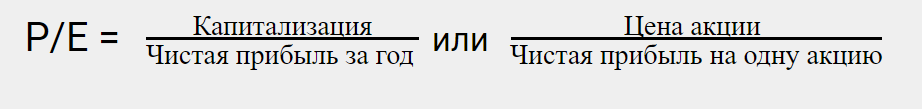

P/E или Price / Earnings — один из самых известных мультипликаторов. Если P/E применить к одной компании, он показывает, за сколько лет инвестор окупит вложения при условии, что прибыль эмитента не будет меняться. А если P/E применить для сравнения разных компаний, он помогает понять, насколько дороже инвесторы оценивают рубль чистой прибыли одной компании, чем рубль чистой прибыли другой.

Как оценивать: чем меньше P/E, тем лучше. Обычно считают, что если P/E получился от 0 до 5, то рынок недооценил компанию, если больше 5 — наоборот. Но все отрасли разные, поэтому такая градация условна. Если нашли недооцененную компанию — к ней стоит присмотреться. Такие акции могут принести хорошую прибыль в будущем, когда другие инвесторы тоже обратят внимание на эту компанию.

Полезно сравнивать P/E и другие мультипликаторы разных компаний внутри отрасли. Например, если средний P/E в секторе 10, а у компании — 5, ее акции могут подорожать, инвестор на них заработает.

ПРИМЕР: Посчитаем Р/Е для компаний электроэнергетического сектора — «Россети» и «МРСК Центра». Возьмем последние известные годовые показатели — это период с третьего квартала 2019 года по третий квартал 2020 года. Здесь и ниже мы будем рассчитывать мультипликаторы за это время. Чистую прибыль берем из отчетности. Рыночная капитализация меняется каждый день, найти ее можно на сайте биржи — мы взяли значения на 2 января 2021 года. Делим прибыль на капитализацию и получаем P/E.

«Россети»

Чистая прибыль – 61,8 млрд/руб

Капитализация – 352 млрд/руб

Р/Е – 5,7

«МРСК Центра»

Чистая прибыль – 4,89 млрд/руб

Капитализация – 16,97 млрд/руб

Р/Е – 3,5

Средний показатель P/E по отрасли — 7,8. Получается, что по отношению цены к прибыли, обе компании недооценены, и «МРСК Центра» — сильнее. При прочих равных лучше инвестировать в нее.

Мультипликатор Р/Е нельзя использовать, если компания не генерирует прибыль. Также коэффициент не подходит для сравнения компаний из разных секторов и стран. У каждого сектора показатель чистой прибыли может рассчитываться по-разному, поэтому мультипликатор не даст объективной оценки. Допустим, компания А заработала 1 500 000 ₽, из них 500 000 ₽ ушли на налоги. Компания В заработала 1 300 000 ₽ и уплатила 300 000 ₽ налогов. Получается, что чистая прибыль обеих компаний — 1 000 000 ₽. Но фактически выручка компании А больше, но мультипликатор этого не отразит.

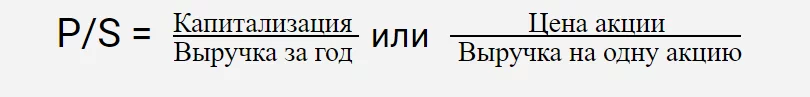

P/S или Price / Sales — это отношение капитализации компании к ее выручке за год. Капитализацией называют рыночную стоимость компании, то есть совокупную цену всех ее акций. Мультипликатор P/S позволяет оценить, насколько продукт или услуга компании востребованы на рынке. P/S показывает, сколько вы платите за каждый рубль выручки компании. В отличие от P/E, его можно использовать при отрицательной прибыли.

Как оценивать: низкое значение P/S означает, что компания недооценена, высокое — переоценена. Если мультипликатор получился меньше 2 — показатель в пределах нормы, меньше 1 — бумага торгуется со скидкой. Если бизнес перспективный, а компания эффективная, скидка — отличная возможность дешево купить акции с расчетом на их рост.

Если бизнес не зависит от сезонности, лучше оценивать P/S в динамике. Если мультипликатор снижается, а выручка растет, то компания развивается, и ее акции вскоре могут подорожать.

ПРИМЕР: Посчитаем P/S для «Башнефти» и «Газпром нефти» за последний год. У «Башнефти» учтем и обыкновенные, и привилегированные акции.

«Башнефть»

Выручка – 280,1 млрд/руб

Капитализация – 197,3 млрд/руб

Р/S – 0,45

«Газпром нефть»

Выручка – 2063 млрд/руб

Капитализация – 1503 млрд/руб

Р/S – 0,73

Мультипликаторы обеих компаний показывают, что компании торгуются с дисконтом. При этом P/S «Башнефти» ниже, чем у «Газпром нефти» — значит, выгоднее вкладываться именно в «Башнефть». К тому же P/S «Башнефти» за последние четыре квартала выросла с 0,33 до 0,55, но остается в пределах нормы. Это тоже позитивный сигнал для инвестора.

После оформления сделки на руки выдают кассовый чек и сертификат подлинности. Документы лучше не выбрасывать, чтобы потом не было проблем с продажей.

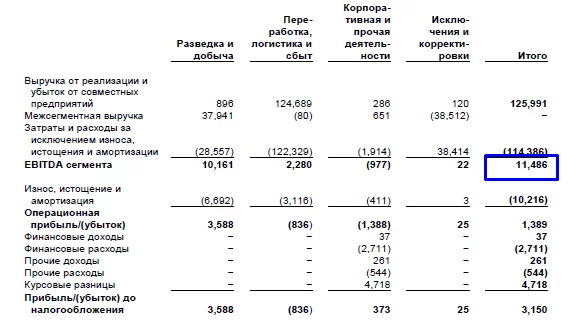

Например, Башнефть рассчитывает показатель EBITDA самостоятельно и публикует в квартальных отчетах на официальном сайте

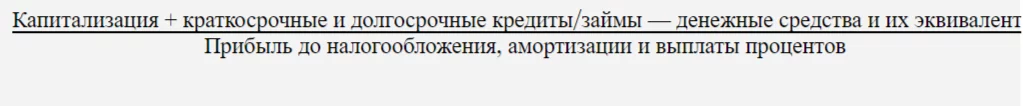

EV / EBITDA похож на мультипликаторы P/S и P/E, но в отличие от них учитывает долговую нагрузку. Также EV / EBITDA позволяет не обращать внимания на особенности налогообложения при сравнении компании. Это важно — покупая ценную бумагу, инвестор приобретает долю в компании вместе с ее долгами.

Формула для расчета EV/EBITDA

Как оценивать: чем меньше значение EV / EBITDA, тем быстрее компания окупит свою стоимость и тем привлекательнее вложения в ее ценные бумаги. Если EV / EBITDA равен 3, и эффективность бизнеса сохраняется — вложения в эту компанию окупятся через три года. Этот мультипликатор также помогает найти недооцененные компании в отрасли.

ПРИМЕР: Найдем EV, EBITDA и EV / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Капитализация – 1 503 млрд/руб

Чистый долг – 650,1 млрд/руб

EV – 2153

EBITDA – 433,1

EV / EBITDA – 4,97

«Башнефть»

Капитализация – 280,1 млрд/руб

Чистый долг – 136,6 млрд/руб

EV – 416.7

EBITDA – 44,4

EV / EBITDA – 9,38

При прочих равных, вложения в «Газпром нефть» окупятся инвестору через 5 лет, а в «Башнефть» — через 10 лет. Поэтому с точки зрения EV/EBITDA, акции «Газпром нефти» выглядят более перспективными, хотя P/S говорит об обратном. Так получилось из-за того, что у «Башнефти» долговая нагрузка выше, чем у «Газпром нефти», хотя реальная стоимость «Газпром нефти» ниже.

Средний EV/EBITDA по нефтегазовой отрасли — 6, значит «Башнефть» переоценена также по сравнению с другими компаниями.

Расчет EBITDA не стандартизирован и не обязателен для публикации, поэтому инвесторам часто приходится самостоятельно считать EV/EBITDA. Мультипликатор не подходит для оценки компаний финансового сектора, потому что банки учитывают долговые обязательства иначе.

Кроме того, мультипликатор может быть завышен, если компания платит большие дивиденды акционерам. Спрос на акции растет, если инвесторы стремятся получить дивидендную доходность. Из-за этого растет капитализация и EV, что отражается на EV/EBITDA.

Балансовые мультипликаторы

Позволяют сравнить рыночную и балансовую стоимость компании.

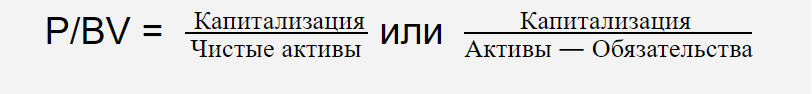

Р/BV или Price to Book Value показывает отношение рыночной цены акций компании к ее балансовой стоимости. Под балансовой стоимостью понимают оценку активов за вычетом всех обязательств, то есть капитал. Иными словами, это средства, которые разделят между собой акционеры после погашения долгов, если компания прекратит работу. Поэтому мультипликатор P/BV позволяет понять, не переплачивает ли инвестор за активы компании.

Как оценивать: в идеале P/BV должен быть меньше 1, но больше 0. Мультипликатор больше 1 может говорить о завышенной стоимости акций — инвесторы возлагают на компанию слишком большие надежды. Если она их не оправдает, акции сильно упадут в цене.

Если P/BV не превышает 1, на каждый рубль рыночной стоимости приходится меньше рубля чистых активов. Это хорошо, потому что компания недооценена и у нее есть потенциал для роста. Если P/BV меньше 0, долги компании превышают ее активы — есть риск банкротства. Такие акции лучше не покупать.

ПРИМЕР: Посчитаем P/BV для Банка «Санкт-Петербург» и ВТБ.

Банк «Санкт-Петербург»

Капитализация – 24,9 млрд/руб

Чистые активы (капитал) – 86,5 млрд/руб

P/BV – 0,29

ВТБ

Капитализация – 1018 млрд/руб

Чистые активы (капитал) – 1 724 млрд/руб

P/BV – 0,59

Если делать вывод только по мультипликатору P/BV, то Банк «Санкт-Петербург» сильнее недооценен инвесторами.

Мультипликатор P/BV применяют для сравнения компаний одной отрасли, например, банковской. При этом мультипликатор не годится для выбора акций медиакомпаний и высокотехнологичного бизнеса, вроде Яндекса или Mail.ru Group. Основную ценность медиакомпаний составляют технологии и разработки, которые не относятся к материальным активам. Поэтому P/BV не отражает реальной стоимости чистых активов IT-компаний.

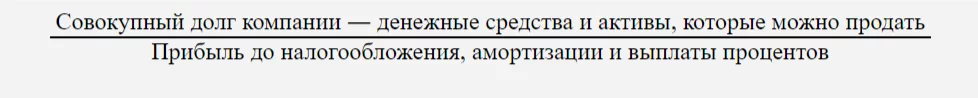

Debt / EBITDA или Долг / EBITDA отражает долговую нагрузку предприятия. Этот мультипликатор показывает, сколько лет нужно компании, чтобы погасить долговые обязательства за счет прибыли.

Формула для расчета Debt / EBITDA

Как оценивать: чем меньше лет компании нужно на выплату долгов, тем лучше. Низкий показатель Debt / EBITDA говорит о надежности инвестиции, особенно в кризис.

Как правило, если Debt / EBITDA меньше 2, то у компании небольшая долговая нагрузка. Мультипликатор Debt / EBITDA больше 4 считается слишком высоким — компании понадобится как минимум четыре года, чтобы рассчитаться по долгам. Уровень долговой нагрузки зависит от отрасли и требований к капиталу, например, у банков он больше.

Когда показатель растет на протяжении нескольких периодов — долг компании увеличивается быстрее, чем ее прибыль. Это плохой знак — компания может обанкротиться, и инвестор — потеряет деньги.

ПРИМЕР: Найдем Debt / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Долговые обязательства – 793,6 млрд/руб

EBITDA – 433,1

Debt/EBITDA – 1,5

«Башнефть»

Долговые обязательства – 137,5 млрд/руб

EBITDA – 44,4

Debt/EBITDA – 3,07

Долговая нагрузка «Башнефти» высокая, о чем нам говорит не только EV / EBITDA, но и Debt / EBITDA. Кроме того, большой долг в долгосрочной перспективе может сказаться на дивидендах «Башнефти». Чем больше у компании долгов, тем больше денег ей придется отдавать в виде процентов. Поэтому чистая прибыль будет ниже, а вместе с ней ниже и дивидендные выплаты. Если ищете хорошую дивидендную доходность, стоит оценить, не слишком ли высокий Debt / EBITDA эмитента.

Памятка

Как оценивать акции компании с помощью мультипликаторов

1. Мультипликаторами называют производные финансовые показатели

Они помогают найти недооцененные компании и принять решение об инвестировании.

2. Сами по себе мультипликаторы мало о чем говорят

Их нужно оценивать относительно предыдущих результатов компании и в разрезе рынка.

3. Чтобы понять, справедлива ли цена акций, посчитайте P/E, P/S и EV / EBITDA

О балансовой стоимости расскажет P/BV, о долговой нагрузке — Debt / EBITDA.

4. А если не хотите разбираться самостоятельно, всегда можно доверить свои инвестиции профессиональным управляющим

Для этого достаточно купить долю в инвестиционном фонде — ETF или ПИФ.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Рыночные мультипликаторы:

как оценить бизнес и выбрать акции

Акции малоизвестной компании могут принести вам больше денег, чем акции Apple или Facebook. Чтобы найти недооценённую ценную бумагу, нужно сравнить мультипликаторы компаний и выявить самый перспективный бизнес. В нашей статье объясняем, как рассчитать и использовать мультипликаторы.

Мультипликаторы — это производные финансовые показатели. Инвесторы считают мультипликаторы, чтобы понять: акция компании переоценена, недооценена или соответствует своей цене. Если курс акции ниже справедливой стоимости, инвесторам выгодно её купить по низкой цене, чтобы в будущем заработать на росте курса. Ещё это позволяет представить перспективы компании: есть ли у неё возможности для развития, или она уже находится на этапе стагнации.

Откройте счет

в БКС Мир Инвестиций

Как использовать мультипликаторы

1. Выберите компании, в которые вы хотите инвестировать. Для расчёта большинства мультипликаторов компании должны иметь равные внешние условия:

- Работать в одной отрасли. Потому что у каждого сектора есть свои ограничения и возможности: например, нефтяные компании платят высокие налоги.

- Зарегистрированы в одной стране. Конъюнктура рынка, законодательство — всё это влияет на доходы компании.

2. Далее рассчитайте мультипликаторы или найдите готовые показатели на сайтах-агрегаторах investing.com или finviz.com.

3. Сравните показатели компаний и выберите лучший вариант с учётом ваших приоритетов.

Ниже мы привели формулы основных мультипликаторов. Значения для формул конкретных компаний вы можете найти в финансовых отчётах. Отчётность можно посмотреть на сайте центра раскрытия корпоративной информации или на официальном сайте самой компании. Обычно эти разделы так и называются «Инвесторам», «Отчётности», «Раскрытие информации». Подойдут как отчёты по МСФО (международные стандарты финансовой отчётности), так РСБУ (российские стандарты бухгалтерского учёта) и GAAP (общепринятые принципы бухгалтерского учёта США).

Почему нельзя просто выбрать акции компании, которая зарабатывает больше остальных

Мультипликаторы позволяют сравнивать перспективность компаний в отрыве от её масштабов: $10 млн прибыли для Alphabet и Spotify не одно и тоже.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Доходные мультипликаторы

Мультипликаторы этой группы соотносят доходы компании с другими финансовыми показателями. Данные для расчёта можно найти в отчёте о прибылях и убытках.

Мультипликатор P/E показывает, сколько лет должна проработать компания, получая ту же прибыль, чтобы окупить акционерный капитал. Чем меньше значение этого мультипликатора, тем лучше: у вас есть возможность по низкой цене купить акцию перспективной компании.

Чтобы посчитать P/E, нужно знать прибыль на акцию (EPS). EPS показывает, сколько зарабатывает компания на одну акцию, и рассчитывается как отношение чистой прибыли к количеству акций в обращении. Количество торгуемых акций компании можно посмотреть на сайте биржи (графа «Объём выпуска») или на официальном сайте корпорации.

P/E можно сравнивать с показателями разных отраслей. Если показатель ниже 5, то компания недооценена. Среднее значение P/E по всему российскому рынку — 5,6, по американскому рынку — 20,9.

Например,

Коэффициент P/E телекоммуникационной компании МТС на момент написания статьи равен 12,18. То есть инвесторы готовы заплатить 12 рублей за 1 рубль годовой прибыли компании. По отрасли среднее значение этого мультипликатора — 14,78.

Такой спрос на акции МТС может быть связан с высокими и стабильными дивидендами, которые компания выплачивает своим акционерам (дивидендная доходность — 9,98%).

Этот мультипликатор нельзя использовать при убыточности компании. Если прибыль отрицательная, используйте коэффициент P/S.

Мультипликатор P/S равен капитализации компании к годовой выручке и показывает, сколько годовых выручек стоит компания. Капитализация — это рыночная цена компании. Чтобы её узнать, нужно умножить цену акции на количество акций в обращении.

Чем меньше значение P/S, тем меньше вы платите за 1 рубль (доллар) выручки компании. Меньше 2 — показатель в пределах нормы, меньше 1 — вы покупаете ценную бумагу со скидкой.

Выручка позволяет инвестору понять, востребован ли товар или услуга на рынке. Чистая прибыль искажает спрос на продукцию компании, поскольку её высчитывают уже после уплаты всех платежей и налогов — руководство компании может манипулировать этим показателем в бухгалтерии, изменять его значение. Ещё один плюс P/S — его можно использовать с отрицательной прибылью.

Сначала разберёмся, что такое EV и EBITDA.

EV — справедливая стоимость компании с учётом долговой нагрузки и денег на её погашение. За такую цену компанию могут купить в случае поглощения или слияния. EV можно посчитать так: цену акции умножить на количество всех обращаемых акций и к этому значению прибавить все долговые обязательства компании, а потом вычесть денежные средства компании.

EBITDA — прибыль компании до выплаты процентов, налогов и амортизации. Берём «Прибыль до налогообложения», затем прибавляем к этому значению «Износ и амортизацию», «Проценты уплаченные» и вычитаем «Проценты полученные» из отчёта компании «О движении денежных средств». EBITDA уравнивает все отрасли и показывает, сколько денег компания способна генерировать до выплаты налогов, процентов, а также износа и амортизации. Этот показатель более стабильный, чем чистая прибыль, и по нему можно сравнивать компании с разными учётными политиками. Вот пример, который это иллюстрирует. Чистая прибыль Яндекса в 2019 году снизилась на 95%. При этом выручка увеличилась на 33%, а EBITDA — на 7%. Такое резкое падение чистой прибыли не связано с проблемами компании, а с деконсолидацией Яндекс.Маркета и, как следствие, крупным увеличением прибыли в 2018 году.

Теперь про EV/EBIDA. Этот мультипликатор показывает, сколько прибылей до уплаты процентов, налогов и амортизации должна заработать компания, чтобы окупить реальную рыночную цену компании. Сравнивать нужно с компаниями одной отрасли, но можно с разными системами налогообложения и учёта.

Балансовые мультипликаторы

С помощью этой группы мультипликаторов можно проанализировать соотношение рыночной и балансовой стоимости компании.

Мультипликатор показывает отношение цены акции к её балансовой стоимости. Балансовая стоимость — это стоимость чистых активов за вычетом общей задолженности. Те деньги, которые разделят между собой акционеры в случае распродажи компании после уплаты всех долгов. Мультипликатор позволяет оценить, переплачивает ли инвестор за остаток, который ему достанется, если компания обанкротится.

Посчитать мультипликатор можно так: капитализацию компании (число акций в обращении, умноженные на цену) поделить на чистые активы. Чистые активы (капитал) — все активы компании минус все долги. Нам подходит значение меньше 1, но больше 0, когда капитализация меньше собственного капитала.

Не используйте P/BV для оценки высокотехнологичных компаний. На их балансе могут быть только компьютеры и офисы, но реальные деньги им приносят нематериальные активы: технологии, патенты, бренд тяжело поддаются оценке стоимости. Так P/BV Яндекса составляет 5,1, хотя с каждым годом нерекламные доходы IT-компании растут.

Мультипликаторы рентабельности

Эти мультипликаторы отражают общую экономическую эффективность компании и её способность генерировать прибыль.

Рентабельность собственного капитала: как компания генерирует чистую прибыль за счёт собственных средств, по которым компания не выплачивает проценты.

Условный пример. Если киоск-кофейня на окраине города продаёт кофе на вынос и зарабатывает столько же, сколько кафе с дорогой кофемашиной, оборудованием и интерьером — она эффективнее использует собственный капитал.

ROE должна быть выше среднегодовой ставки по облигациям. Иначе инвестору нет смысла вкладываться в инструмент с небольшой и негарантированной доходностью — он может купить безрисковые активы и получать такую же прибыль.

Рентабельность активов: как компания использует все активы, в том числе и заёмные, для получения прибыли.

Нужно сравнивать этот показатель со значениями других компаний отрасли. В розничной торговле показатель будет больше из-за высокой оборачиваемости: здесь быстрее продаются товары. А в горнодобывающих, строительных, железнодорожных — ROE будет ниже из-за высокой капиталоёмкости.

Чем выше показатель, тем лучше.

Представьте, что вы хотите купить акции российских ритейлеров, которые стабильно работали даже в карантин. ROA Магнита за последние 12 месяцев составила 1,04%, X5 Retail Group NV (владеет торговыми сетями «Перекрёсток», «Пятёрочка») — 2,32%, а у Ленты отрицательная рентабельность активов. Из этих трёх компаний лучше всех использует имеющиеся ресурсы — X5 Retail Group NV.

Мультипликаторы финансовой устойчивости и платёжеспособности

Используйте, чтобы узнать о способности компании платить по своим долгам и степени её закредитованности.

Если вы беспокоитесь, что компания, в которую вы хотите инвестировать, может обанкротиться, посчитайте этот мультипликатор. Он показывает, сколько заёмных средств приходится на каждый рубль собственного капитала.

У финансово устойчивых компаний этот показатель равен 1-1,5. Больше 1,5 — предприятие может потерять свою финансовую независимость. Но слишком низкий уровень заёмных средств говорит об упущенных возможностях: компания не привлекает дополнительное финансирование, чтобы произвести больше продукции или сделать новый проект на рынке.

Коэффициент текущей ликвидности. Он показывает возможность компании платить по краткосрочным обязательствам (долги, которые нужно погасить в течение года) за счёт оборотных активов: наличных денег, дебиторской задолженности, запасов.

«Хороший» показатель — 2 и больше. Если мультипликатор меньше 1, это не значит, что компанию в ближайшее время ждёт банкротство. Она может привлечь внешнее финансирование и покрыть долги.

Главное

1. Мультипликаторы — это производные финансовые показатели. Инвесторы считают мультипликаторы, чтобы понять: акция компании переоценена, недооценена или соответствует своей цене.

2. Сравнивайте мультипликаторы со средним значением по отрасли.

3. Чтобы оценить, сколько вы платите за 1 доллар/рубль доходов компании, посчитайте P/E, P/S, EV/EBITDA.

4. Чтобы представить балансовую стоимость акции, оцените показатель PV/B.

5. Насколько эффективно компания работает с ресурсами — ROE и ROA.

6. Узнать финансовую устойчивость и способность платить по долгам — Current ratio и D/E.

Котировки акций и значения мультипликаторов действительны на 04.06.2020

Как вам статья?

Что такое акции и как на них заработать?

Индивидуальный инвестиционный счет: что это и как работает

Сравнить акции компаний-конкурентов и выбрать наиболее перспективное вложение помогут мультипликаторы. «РБК Инвестиции» рассказывают, как они устроены и для чего применяются

За словом «мультипликатор» и непонятными с первого взгляда формулами скрыто сравнение каких-то величин. Обычно сравнивается

рыночная стоимость

компании с одним из ее финансовых показателей. А еще есть

мультипликаторы

, которые сопоставляют только финансовые показатели. Вот как это устроено.

Что такое мультипликатор

Мультипликатор — это коэффициент (соотношение) финансовых показателей компании и (или) ее стоимости. Мультипликаторы позволяют сравнивать инвестиционную привлекательность различных по размеру, но схожих по деятельности компаний.

Например, одни акции могут стоить несколько рублей, а какие-то — несколько тысяч. Мультипликаторы позволяют сравнить эффективность бизнеса и выявить более недооцененные или переоцененные

ценные бумаги

.

Мультипликаторы, учитывающие рыночную стоимость компании

P/BV = Капитализация / Собственный капитал

Чем меньше, тем лучше

Пожалуй, самый простой показатель. Он соотносит рыночную стоимость компании с размером собственного капитала, зафиксированного в последней финансовой отчетности.

Можно сказать, что P/BV показывает, сколько стоит на рынке один рубль акционерной (балансовой) стоимости компании. Предполагается, что чем меньше P/BV, тем больший потенциал роста имеют акции.

Но у этого мультипликатора есть один большой недостаток — он не учитывает будущих доходов компании. К примеру, убыточная компания может показаться более выгодной для вложения по сравнению с высокоприбыльной корпорацией с таким же уровнем P/BV.

Другое проявление этого недостатка в том, что P/BV очень немного может сказать о компаниях, где человеческий капитал важнее стоимости оборудования и зданий, например о разработчиках программного обеспечения или медийных компаниях.

Поэтому этот мультипликатор на практике можно использовать только как дополнение к другим оценочным коэффициентам.

P/E = Капитализация / Чистая прибыль

Чем меньше, тем лучше

Самый популярный коэффициент. Он сравнивает стоимость компании с главным итогом деятельности — прибылью. В классическом варианте для сравнения берутся капитализация за последний завершенный торговый день и чистая прибыль из последней годовой отчетности.

Другой вариант расчета — деление биржевой цены одной акции компании на величину прибыли на одну акцию, указанную в отчетности (

EPS

).

При сравнении двух компаний P/E показывает, насколько рубль чистой прибыли одной компании оценивается инвесторами выше, чем рубль чистой прибыли другой. При прочих равных условиях интереснее компания, у которой значение

P/E

меньше: есть вероятность, что она недооценена и ее акции будут расти быстрее.

Правда, и с P/E есть одна проблема. Чистая прибыль — показатель весьма изменчивый. Даже большие компании могут в каком-нибудь квартале или году показать убыток, а не прибыль. Тогда этот мультипликатор вообще теряет смысл.

Кроме того, прибылью можно манипулировать бухгалтерскими методами. Об этом обычно пишут в годовых отчетах, но непрофессионалу трудно оценить значение этих изменений. Такого недостатка лишен следующий показатель.

P/S = Капитализация / Выручка

Чем меньше, тем лучше

Отношение рыночной цены компании к выручке. P/S во многом похож на P/E, только вместо прибыли в знаменателе используется выручка.

Строго говоря, с точки зрения акционера прибыль важнее. Ведь это именно те деньги, которыми акционеры вправе полностью распоряжаться после того, как сотрудники получили зарплату, поставщики — оплату, кредиторы — проценты, а государство — налоги. Но у P/S есть два преимущества перед «сводным братом» P/E:

- Выручка не так изменчива по сравнению с прибылью;

- Этот коэффициент можно рассчитать, даже если компания терпит убытки и P/E теряет смысл.

Недостаток этого коэффициента состоит в том, что он не учитывает эффективности работы компании — одинаковое значение P/S может оказаться у убыточной и прибыльной компании.

EV / EBITDA

Чем меньше, тем лучше

Этот мультипликатор очень похож на P/E с одной существенной разницей. В таком виде он становится интересен в том числе кредиторам (скажем, держателям облигаций). Чтобы этого добиться, P/E изменяется с «поправкой» на задолженность компании.

Чистая прибыль, которая используется в знаменателе для расчета P/E, принадлежит исключительно акционерам.

EBITDA

же отражает способность компании зарабатывать деньги и для акционеров, и для кредиторов.

В числителе к капитализации прибавляется долгосрочный долг и вычитаются наличные средства — так получается справедливая стоимость компании (EV, Enterprise Value), то есть стоимость бизнеса с учетом долга.

Как и в случае с P/E, чем меньше коэффициент — тем выше вероятность, что компания недооценена. Анализ по этому мультипликатору используется покупателями облигаций и другими кредиторами.

Долг в данном случае — неплохо. Ведь это дополнительные деньги, которые компания может использовать для извлечения прибыли. Главное, чтобы долговая нагрузка не была чрезмерной. Об этом просигналит следующий коэффициент.

Мультипликаторы без учета рыночной стоимости

ROE = Чистая прибыль / Собственный капитал * 100%

Чем больше, тем лучше

Этот коэффициент показывает, насколько эффективно компания использует деньги акционеров для извлечения прибыли. Иными словами, ROE — это доходность акционерного капитала, выраженная в процентах. Чем больше доходность, тем лучше для компании и ее акционеров.

Собственный капитал, обозначенный в знаменателе, — это часть баланса, которая отражает стоимость имущества акционеров. Если компания распродаст все активы по ценам, по которым учитывает их в отчетности (по балансовой стоимости), и вернет все долги поставщикам, банкам, держателям облигаций и государству, у нее останется собственный капитал — деньги акционеров.

Однако и с ROE не все гладко. Этот показатель можно «накрутить», активно используя заемные деньги. А большие долги означают дополнительные риски для бизнеса.

Осторожно, ROE

По итогам 2016 года «Башнефть» и Трубная металлургическая компания (ТМК) имели близкие уровни ROE — 20%. Но при этом доля займов у ТМК составляла больше 60% пассивов, а у «Башнефти» — 20%. В итоге на долю прибыли в выручке компании у ТМК приходилось только 4,8% против 10,5% у «Башнефти», а отношение чистого финансового долга к EBITDA (показатель уровня долга) у ТМК в пять раз больше, чем у «Башнефти».

Другой подвох RОЕ кроется в том, что он может показать большое значение даже при незначительной прибыли. Это возможно в том случае, когда величина собственного капитала у компании мала.

Например, Челябинский трубопрокатный завод (ЧТПЗ) показал в 2016 году ROE 58,8%. Это больше, чем у «Полиметалла» (54%), при меньшем размере прибыли и несопоставимой доле прибыли в выручке (6,3% у ЧТПЗ и 24,1% у «Полиметалла»). Такая высокая рентабельность капитала ЧТПЗ объясняется тем, что завод только второй год как вернулся к положительному значению собственного капитала, сохраняя его низкую величину.

Еще один недостаток ROE в том, что этот коэффициент говорит об эффективности компании, но не говорит о том, как эта эффективность оценена инвесторами. В цене акций

эмитента

с более высоким ROE запросто может быть учтена эта повышенная доходность собственного капитала.

Поэтому ROE хорошо рассматривать в паре с коэффициентом, о котором мы говорили ранее, — P/BV. Компания считается недооцененной, если ее ROE выше, а P/BV ниже, чем у конкурентов.

Долг / EBITDA

Чем меньше, тем лучше

Этот коэффициент отражает долговую нагрузку. Он показывает, сколько лет компании потребуется на выплату долга, если всю EBITDA тратить исключительно на эти цели. Чем быстрее расплатится, тем лучше для акционеров.

Какой коэффициент выбрать

«Золотого» мультипликатора, который выявил бы идеальный объект для инвестиций, не существует. Даже компании из одной отрасли придется сравнивать сразу по нескольким направлениям: разные коэффициенты описывают разные особенности работы компании — долг, доходность проектов, эффективность затрат. Запросто может оказаться, что компания, лучшая по одному коэффициенту, будет хуже по нескольким другим.

Отдельная специфика у финансовых компаний. При оценке инвестиций в акции банков и страховых компаний некоторые мультипликаторы нельзя использовать в силу того, что суть бизнеса отличается от большинства нефинансовых структур.

Банки и страховщики не используют такое понятие, как выручка, не вычисляют EBITDA и не измеряют уровень долговой нагрузки. Поэтому применять мультипликаторы P/S, EV/EBITDA и долг/EBITDA в отношении банков не получится. Для оценки перспектив вложения в акции банков и страховых компаний остается использовать P/E, ROE и P/BV.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Теория

динамики инвестиций базируется на

принципе мультипликатора. В переводе

мультипликатор означает – множитель

(multiplication – умножение,

увеличение; multiplier –

множитель, коэффициент).

Мультипликатор

– это коэффициент,

показывающий связь между изменением

инвестиций и изменением величины дохода.

Инвестиционный мультипликатор множит,

усиливает спрос в результате воздействия

инвестиций на рост дохода.

Мультипликатор

инвестиций

представляет

собой числовой коэффициент, который

характеризует размеры роста

ВВП при

увеличении инвестиций.

Предположим,

прирост инвестиций составляет 10 млрд.

р., что привело к росту ВВП на 20 млрд.р.,

значит, мультипликатор инвестиций равен

2.

M

= ВВП

или ΔВВП = М ×

Δİ,

т.е.

мультипликатор, умноженный на приращение

инвестиций, показывает приращение ВВП.

Можно сказать, что:

Во-первых,

чем больше дополнительные расходы

населения

на потребление, тем больше величина

мультипликатора, а

следовательно,

приращение ВВП при данном объёме

инвестиций.

Во-вторых,

чем больше дополнительные сбережения

населения, тем меньше

величина

мультипликатора, а следовательно, меньше

и приращение ВВП

при

данном объёме приращения инвестиций.

Понятие

мультипликатора было введено в

экономическую теорию в 1931 г. английским

экономистом Р. Каном.

Первоначально

эффект мультипликации был показан на

примере увеличения занятости при

организации общественных работ. При

расширении общественных работ рост

числа занятых оказывался более

значительным, чем увеличение числа

работников, непосредственно привлекаемых

к общественным работам.

К

примеру, рабочие, нанятые для сооружения

шоссейных дорог, увеличивая спрос на

потребительские товары, вызывают тем

самым дополнительную занятость в

отраслях, специализирующихся на выпуске

этих товаров во вторичном секторе. В

свою очередь рост доходов и потребления

этой группы рабочих потребует расширения

производства предметов потребления в

смежных отраслях в третичном секторе.

Образующаяся таким образом цепная связь

распространяется (по убывающей) и на

другие сектора. Эффект мультипликации

будет зависеть от величины начального

импульса. [5]

Мультипликатор

помогает почувствовать эффект

государственного стимулирования.

Прирост доходов под влиянием увеличения

инвестиций порождает цепочку межотраслевых

взаимосвязей, которая в итоге вызывает

рост производства, а значит, и дохода.

Во-вторых, прирост дохода, возникший от

увеличения объема инвестиций, делится

на личное потребление и сбережение. Чем

выше доля потребления С,

тем сильнее действует мультипликатор.

Мультипликатор и прирост потребления

(предельная склонность к потреблению

– МРС) находятся в прямой пропорциональной

зависимости. Мультипликатор и прирост

сбережений (предельная склонность к

сбережению – МРS) находятся

в обратной пропорциональной зависимости.

Формула

мультипликатора исходит из известного

положения, согласно которому доход Y

равен сумме потребления C

и сбережений S. Если

принять, что Y=1, то C+S=1.

Поскольку мультипликатор показывает,

в какой мере увеличивается (прирастает)

доход под воздействием накопления, то

коэффициент мультипликации М

может быть выражен как единица, деленная

на предельную склонность

к сбережению (доля

сбережений в любом изменении личного

располагаемого дохода):

где М

– мультипликатор;

МРS- предельная склонность к сбережению.

Другое

выражение этой зависимости:

где М

– мультипликатор;

МРС

– предельная склонность к потреблению.

Таким

образом, чем больше величина предельной

склонности к потреблению, тем больше

сокращение потребления в каждом цикле

и выше значение мультипликатора, и

наоборот. Следовательно, Мультипликатор

может быть исчислен как коэффициент,

отражающий зависимость изменения

чистого национального продукта от

изменения инвестиций, или как величина,

обратная предельной склонности к

потреблению:

Изменение

ЧНП = мультипликатор • изменение в

инвестициях

Следовательно,

модель мультипликатора позволяет

определить при прочих равных условиях

(неизменных налогах, условиях внешней

торговли, ценах, заработной плате и

т.п.) изменение ЧНП – (это сумма конечных

товаров и услуг, произведенных и

приобретенных нацией за определенный

период за вычетом той части инвестиций,

которая пошла на замену устаревшего и

износившегося оборудования), при том

или ином изменении инвестиций. [8]

Мультипликатор

оказывает двухстороннее действие. Рост

инвестиций способствует мультиплицированному

увеличению национального дохода. Вместе

с тем даже небольшое сокращение

инвестиций дает резкое и многократное

снижение национального дохода. Эта

закономерность наглядно прослеживается

сегодня в российской экономике, где

показатели сокращения объемов

капиталовложений в несколько раз меньше

показателей снижения объемов производства

и национального дохода. [4]

Само

проявление мультипликационного эффекта

предполагает наличие определенных

условий. Он проявляет себя, прежде всего,

при наличии неиспользованных мощностей,

свободной рабочей силы. Весьма существенно,

куда, в какие отрасли направляются

инвестиционные вложения, какова их

структура. Эффект мультипликации имеет

место обычно в условиях подъема, а не в

период спада. Вообще, мультипликатор –

механизм с двумя лезвиями: он может

усиливать как рост национального дохода,

так и его сокращение.

Явление

мультипликатора связано с тем, что,

во-первых, для экономики характерны

повторяющиеся, непрерывные потоки

доходов и расходов, где расходы одних

экономических субъектов являются

доходами других. Во-вторых, любое

изменение дохода повлечет за собой

изменения и в потреблении, и в сбережениях

в том же направлении, что и изменение

дохода, при этом пропорциональность

потребления и сбережений сохраняется

при любом изменении дохода. Отсюда

логически вытекает вывод о том, что

исходное изменение величины расходов

порождает своего рода цепную реакцию,

которая хотя и затухает с каждым

последующим циклом, но приводит к

многократному изменению ЧНП. [4]

Слово

“мультипликатор” появилось благодаря

тому, что с помощью этой модели была

обнаружена интересная закономерность:

увеличение расходов (например, инвестиций)

на 1 доллар приводит к увеличению ВВП

больше, чем на 1 доллар. Эта модель

показывает, как прирост инвестиций,

государственных расходов или налогов,

изменение сальдо торгового баланса

влияют на объем производства и занятость

в экономике с недоиспользованием

ресурсов.

Впервые

теория мультипликатора стала применяться

для обоснования антикризисной политики.

С ее помощью пытались не допустить

дальнейшего обострения экономического

кризиса и катастрофического увеличения

массовой безработицы. Свое дальнейшее

развитие теория мультипликатора

получила в принципе акселерации.

Взаимодействие

мультипликатора и акселератора порождает

непрерывный и прогрессирующий рост

выпуска продукции или дохода.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #