Наценка — это часть стоимости продукта, которая составляет разницу между конечной ценой товара и его себестоимостью. Показатель рассчитывают в процентах или денежном эквиваленте.

Посмотрите это видео, чтобы узнать, как правильно делать наценку при перепродаже товаров.

Для чего нужна наценка

Она позволяет получить прибыль и покрыть все расходы компании, связанные с реализацией продукции. Если вы производите товар, то наценка должна включать расходы на прием заказов, доставку в точки продаж, заработную плату персонала и так далее. В эту сумму также важно добавить прибыль. Чтобы не работать в минус и иметь доход, необходимо помимо себестоимости и наценки еще рассчитать точку безубыточности и запас финансовой прочности.

Если компания покупает и перепродает товары, то наценка представляет собой разницу между закупочной и розничной ценой. Однако, чтобы установить конкурентоспособную стоимость продукции, следует учесть ряд факторов. Важно найти золотую середину между прибылью компании и выгодной ценой для потенциальных клиентов. Далее вы узнаете, что влияет на наценку и как правильно ее установить.

Факторы определения наценки

- Спрос

- Ситуация на рынке

- Расходы, связанные с реализацией

- Налогообложение

Путь покупателя у большинства клиентов начинается с изучения предложений на рынке. Люди редко покупают первый попавшийся продукт. Они сначала выбирают наиболее подходящий, а затем мониторят цены. Поэтому, нельзя установить максимальную стоимость и ждать высокой прибыли. В этом вопросе следует учесть ряд факторов, которые мы рассмотрим ниже. Посмотрите, от чего зависит наценка.

- Спрос. Один из главных факторов, который порой позволяет продать низкокачественные товары по двойной цене. Спрос зависит от целого ряда таких переменных как доход потенциальных потребителей, популярность продукции, цена на рынке, ожидания клиентов, стоимость аналогов.

- Ситуация на рынке. Уровень конкуренции может влиять не только на стоимость товаров и услуг, но и на их качество. В попытке завоевать целевую аудиторию компании часто прибегают к демпингу цен. Порой снизить стоимость можно только за счет качества, поэтому конкурировать при таких условиях довольно сложно.

- Расходы, связанные с реализацией. Это может быть аренда, хранение, упаковка, доставка и многое другое. Если растут расходы, растет и наценка.

- Налогообложение. Чтобы не работать в убыток, компании учитывают налог в наценку.

Как видите, при формировании конечной цены на продукт важно учесть не только очевидные расходы, но и такие факторы, как эластичность спроса или уровень конкуренции. Далее вы узнаете, как рассчитать наценку на товар.

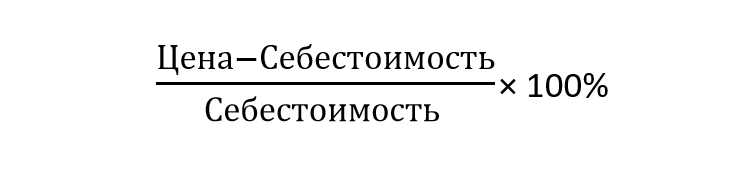

Формула расчета наценки

Чтобы узнать сумму наценки в денежном эквиваленте, необходимо от конечной стоимости товара отнять его себестоимость. Рассчитать этот показатель можно также путем сложения таких расходов компании как налоги, комиссия посредников, затраты на персонал и прибыль компании. Однако, лучше всего при поиске наценки полагаться на точку безубыточности. Так вы будете знать минимальный уровень надбавки. Посмотрите, как рассчитать наценку в процентах.

Обратите внимание, что разница цены товара и его себестоимости — это валовая прибыль. Подробнее о ней мы писали в этой статье.

Виды наценки

Выделяют три основных вида наценки. Давайте подробнее рассмотрим каждый из них.

- Базовая наценка. Сумма, которая обеспечивает доход при продаже одной единицы продукции.

- Дополнительная наценка. Надбавка к базовой стоимости товара в связи с дополнительными требованиями покупателя.

- Посредническая наценка. Это надбавка, которую делает дилер или посредник, чтобы получить прибыль за свою деятельность.

Во время формирования цены на товар крайне важно учесть все постоянные и переменные расходы компании, связанные с производством и продажей продукции. Для сохранения платежеспособности регулярно отслеживайте разные финансовые показатели вроде запаса финансовой прочности, валовой прибыли, рентабельности продаж и так далее. Только с помощью грамотного анализа можно расширять или сокращать производство и принимать другие важные решения.

Обновлено: 27.03.2023

Торговые компании часто учитывают наценку отдельно, используют для этого специальный счет — 42 «Торговая наценка». Но если уж решили делать все правильно — давайте разберемся, как эту самую наценку рассчитать.

Для расчета наценки бухгалтер может воспользоваться Методическими рекомендациями Роскомторга (утверждены Письмом Роскомторга № 1—794/32—5 от 10.07.1996). В соответствии с п.12.1.3 товары можно учитывать двумя способами: по количественно-стоимостной и стоимостной схеме учета.

Что это значит?

Количественно-стоимостная схема подразумевает, что товары учитываются в бухгалтерии как по количеству, так и по стоимости. Так бывает чаще всего.

Стоимостная схема означает, что бухгалтер по каким-то причинам не может вести учет товаров по количеству, поэтому оценивает их только в стоимостном выражении. А вот количественный учет ведут, например, на складе или в магазине. Он должен быть в любом случае.

Посчитать наценку можно 4 способами:

- По общему товарообороту.

- По ассортименту товарооборота.

- По ассортименту остатка товаров.

- По среднему проценту.

Вести учет товаров удобнее в сервисе МойСклад. Быстрая автоматизация, до 50% экономии на оборудовании, печать чеков, ценников и этикеток, поддержка 54-ФЗ и маркировки, экспорт данных в 1С. Зарегистрируйтесь и попробуйте прямо сейчас — это бесплатно.

Способ 1. Расчет реализованной торговой наценки по товарообороту

Допустим, вы продаете только диваны и на все делаете одну и ту же наценку. Тогда такой способ вам подойдет.

Рассчитать можно по формуле:

Валовой доход = Товарооборот * Расчетная ТрНц / 100,

где Расчетная ТрНц = ТрНц / (100 + ТрНц), %

ТрНц — торговая наценка.

Валовый доход рассчитывается очень просто. Из суммы денег, вырученных за продажу, вычтите средства, потраченные на покупку.

Пример 1. Расчет наценки по товарообороту, если ее размер в течение отчетного периода не изменялся.

Определяем Расчетную ТрНц:

РН = ТрНц / (100 + ТрНц) = 25 / (100 + 25) = 20 %

где ТрНц — это и есть наша торговая наценка (в данном примере она составляет 25%).

Теперь посчитаем валовой доход:

ВД = Т * РН / 100 = 48 000 руб. * 20% / 100% = 9 600 руб.

В бухучете операции отразим так:

- Получена в кассу выручка: Дебет 50 Кредит 90.1 – 48 000 руб., в том числе НДС

- Выделяем НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Списываем наценку (ту, что относится к проданным товарам): Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- А еще транспортные расходы: Дебет 90.2 Кредит 44 – 1 000 руб.;

- Финансовый результат: Дебет 90.9 Кредит 99 – 600 руб.

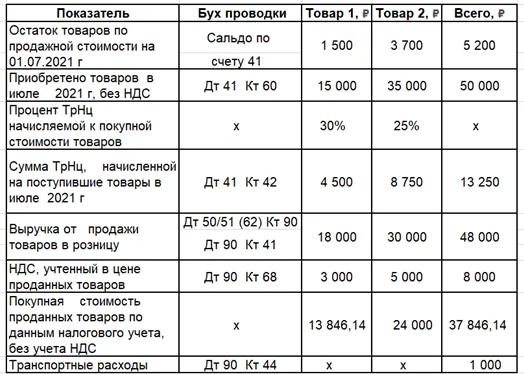

Способ 2. Расчет ТрНц по ассортименту товарооборота

Вы продаете косметику. Есть косметика дорогих брендов и более экономные варианты. На бренды наценка выше, а вот недорогие кремы и маски вы продаете с меньшей наценкой.

То есть у вас несколько видов товаров и на каждый из них наценка будет разной. Тогда используем этот способ расчета ТрНц.

Товар нужно разбивать на группы по размеру наценки.

Используем формулу для расчета:

Валовой доход = (Т1 * РТрНц 1 + Т2 * РТрНц2 + … + Тn * РТрНцn) / 100

где Т — товарооборот по группам товаров 1, 2,…n.

РТрНц — расчетная торговая надбавка по группам товаров.

Пример 2. Будем считать, что размер наценки в течение отчетного периода оставался неизменным. Пусть Товар 1 — это маленькие фирменные наборы Lego, а Товар 2 — наборы конструктора-аналога. Видно, что брендовые игрушки дороже, покупают их реже и, судя по всему, их купили меньше, а вот более дешевые наборы разбирают хорошо, поэтому их закупили в июле сразу на 35 000 руб.

РТрНц нужно рассчитать отдельно по каждой группе товаров:

Для Товара 1: РТрНц = ТрНц / (100 + ТрНц) = 30 / (100 + 30) = 23,077%.

Для Товара 2: РТрНц = ТрНц / (100 + ТрНц) = 25 / (100 + 25) = 20%.

Соответственно, ВД составит:

ВД = (Т1 * РТрНц1 + Т2 * РТрНц2) / 100 = (18 000 руб. * 23,077% + 30 000 руб. * 20%) / 100 = 10 153,86 руб.

Теперь разнесем наши операции по счетам:

- Снова наша выручка (часть поступила на счет по эквайрингу, а часть в кассу): Дебет 50/51 Кредит 90.1 – 48 000 руб., в т.ч НДС;

- Отражение НДС 20%: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Списываем (сторнируем) наценку: Дебет 90.2 Кредит 42 (сторно) – 10 153,86 руб.;

- Отражаем себестоимость проданных товаров: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Расходы по доставке: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Вычисляем результат (прибыль): Дебет 90.9 Кредит 99 – 1 153,86 руб.

В программе МойСклад вы можете учитывать продажу любых товаров, а еще управлять торговыми точками и продажами. А еще следить за аналитикой и всегда быть в курсе потребительского спроса — когда повысить наценку, а когда сделать скидку за залежалый товар.

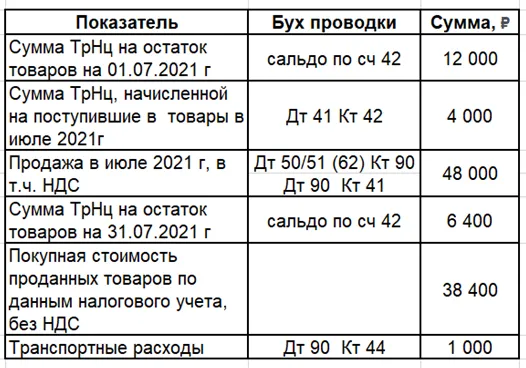

Способ 3. Расчет по ассортименту остатка товаров

Если вы настолько педантичны, что готовы регулярно проводить инвентаризацию своих товаров, то это способ для вас.

Ежемесячно определяйте стоимость остатка товаров и стоимость проданных товаров.

Вычисляем наш валовый доход:

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) – ТрНцкон,

где ТрНцнач — наценка на остатки товаров (на начало периода)

ТрНцпост — наценка по товарам, которые поступили в течение периода;

ТрНцвыб — ТрНц на реализованные товары за период;

ТрНцкон — ТрНц на остаток товаров на конец отчетного периода.

Пример 3. Расчет реализованной ТрНц по ассортименту остатка товара. Давайте будем продавать на этот раз продукты — много разных.

Рассчитаем реализованную торговую наценку.

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) — ТрНцкон = (12 000 руб.+ 4 000 руб.— 0 руб.) – 6 400 руб. = 9 600 руб.

Заходим в нашу бухгалтерскую программу и формируем проводки:

- Отражение выручки: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- Отражение НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Сторно наценки: Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Списание транспортных расходов: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Результат (прибыль): Дебет 90.9 Кредит 99 – 600 руб.

Чтобы избежать ошибок, лучше вести складской учет в специальной программе. В МоемСкладе собрано все, что нужно для ведения торговли — инструменты для работы с онлайн-кассами и маркировка. Первые 14 дней длится пробный период, чтобы вы могли оценить все возможности сервиса. Затем можно либо выбрать тариф, который подходит под ваши задачи, либо и дальше работать бесплатно, если у вас один пользователь и одно юридическое лицо.

Способ 4. Расчет по среднему проценту

Этот способ всех уравнивает и усредняет данные, но именно поэтому он может быть менее точным — по разным товарам может быть существенное отклонение. Зато если стоимость товаров не отличается сильно, то можете смело применять средний процент наценки.

Рассчитать его можно по формуле:

ВД = (Т * Пвд) / 100

где Пвд — средний процент валового дохода.

Рассчитаем средний % валового дохода:

Пвд = (ТрНцнач + ТрНцпост — ТрНцвыб) / (Т + ОК) * 100%,

где ТрНцнач — сумма наценки на начало периода по остаткам товара;

ТрНцпост — наценка на товары, которые поступили в рассматриваемый период;

ТрНцвыб — и наценка по выбывшим товарам;

ОК — остаток товаров на конец периода (сальдо счета 41).

Пример 4. Расчет реализованной торговой наценки по среднему проценту.

Посчитаем наценку.

Расчет среднего процента валового дохода:

Пвд = (ТрНцнач + ТрНцпост — ТрНцвыб) / (Т + ОК) * 100 = (1 200 руб. + 12 500 руб. — 0 руб.) / (48 000 руб. + 7 200 руб.) * 100% = 24,48%.

Соответственно, сумма ВД (реализованной торговой наценки) составит:

ВД = (Т * Пвд) / 100 = (48 000 руб.* 24,48%) / 100% = 11 750,40 руб.

И снова проводки в бухучете:

- Наша выручка: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Торговая наценка: Дебет 90.2 Кредит 42 (сторно) – 11 750,40 руб.;

- Продажная стоимость товаров: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Транспортные расходы: Дебет 90.2 Кредит 44 – 1 000 руб.;

- Выявление финансового результата от реализации (прибыль): Дебет 90.9 Кредит 99 – 2 750,40 руб.

Помните, что подход к формированию и расчету наценки в бухгалтерии и у руководителя, отдела маркетинга может быть разный. Бухгалтер ведет учет в своей программе, а руководитель хочет контролировать процесс в сервисе, где ему все будет предельно.

Работать в МоемСкладе может и продавец, и бухгалтер, и директор, и менеджер по продажам. Есть интеграции с маркетплейсами, интернет-магазинами и службами доставки. С помощью сервиса вы упростите все складские и управленческие процессы, снимите с себя рутинные задачи, которые отнимают время.

Современный учет товаров

Склад, продажи, маркировка, прослеживаемые товары и онлайн-кассы. Все в одном сервисе

Процесс

поступления товара от производителя к

конечному потребителю (населению) имеет

следующие этапы: производитель – посредник

– предприятие, производитель – розничная

торговля – население или производитель

– посредник – розничная торговля –

население. Функции оптовой закупки,

хранения и продажи продукции предприятиям-

потребителям или розничным продавцам

осуществляют различные оптово-закупочные

фирмы, заготовительные предприятия,

торгово-закупочные предприятия,

предприятия оптовой торговли. Все эти

объекты сферы обращения имеют

соответствующие затраты на закупку

товаров и их реализацию. В этом процессе

могут брать участие несколько посредников,

что обусловливает установление цен на

каждом этапе товародвижения. Для этого

используют посредническо – сбытовые и

торговые надбавки. Эти надбавки являются

самостоятельными элементами цены и по

своей экономической природе аналогичны

оптовым ценам предприятия. Они должны

возмещать затраты обращения продукции

и обеспечивать получение прибыли

посредническими и торговыми организациями.

Поэтому размер надбавки зависит от

величины затрат в сфере обращения

(заработная плата, транспортные и

погрузочно-разгрузочные работы,

топливно-энергетические затраты,

амортизация, аренда помещений и т.д.),

желаемого уровня прибыли и объемов

продаж. Учитывая, что надбавки являются

формой прибавочной стоимости, в их

состав включается соответствующий

налог. Тогда посредническо – сбытовые

и торговые надбавки состоят из следующих

элементов:

НП(Т)

=

30 + П + НДС

(9)

где

НП(Т)

– посредническо – сбытовая (торговая)

надбавка, грн.;

ЗО

– затраты обращения посреднической

(торговой) организации, грн.

Уровень

посреднических и торговых надбавок

государство, в целом, не ограничивает.

Они определяются по согласованию сторон

и устанавливаются, как правило, в

процентах к цене приобретения товара.

По отдельным видам продукции местные

органы власти регулируют уровень

посреднических и торговых надбавок

путем установления их предельных

уровней.

Органы

исполнительной власти Украины

устанавливают и регулируют размеры

торговых надбавок (или наценок) на цены

детского питания, лекарства и изделия

медицинского назначения и т.д.

Расчет

цены с надбавкой осуществляется по

формуле:

(10)

где

Цр

– цена реализации товара, грн.;

Цп–

цена приобретения (отпускная цена

производителя или посредника), грн.

Например,

магазин приобрел у производителя единицу

товара по отпускной цене 360 грн. и

установил на нее надбавку в размере

15%. Тогда розничная цена магазина составит

414 грн. [360 * (1+0,15)], а торговая надбавка –

54 грн. (414- 360). Точно также определяется

надбавка и отпускная цена посредника.

В

отдельных случаях возникает необходимость

использовать не надбавку к цене, а ее

скидку. Это часть цены товара, которую

предприятия-производители могут

устанавливать с целью стимулирования

и повышения заинтересованности

предприятий – продавцов в реализации

их продукции. Ценовые скидки имеют

добровольный характер и не являются

обязательными. Чаще всего применяются

следующие виды скидок.

1.Дилерская

скидка. Предоставляется посредникам

(как юридическим, так и физическим лицам)

с целью стимулирования их к увеличению

объемов реализации продукции определенного

предприятия и поиску новых предприятий

– реализаторов продукции.

2.Скидка

за количество проданного товара по

прогрессивной шкале. Предусматривает

скидки на цену для потребителей, которые

приобретают большие партии товаров.

Другими словами, на каждую последующую

партию товара предприятие-производитель

снижает отпускную цену. Например, для

потребителя, который приобретает 50

единиц продукции, устанавливается цена

100 грн. за единицу. Если приобретается

100 единиц продукции, отпускная цена

снижается на 2%, если приобретается 150

единиц – на 4% и т.д.

3.Скидки

за оплату наличными деньгами.

Предусматривает скидки на цену товара

для потребителей, которые оперативно

оплачивают свои счета. Например, условие

«2/10 нетто 30» означает, что оплату

необходимо осуществить не позднее 30

дней с момента приобретения товара.

Если счет оплачен через 10 дней, сумма

платежа уменьшается на 2%. Эта скидка

предоставляется каждому покупателю,

который выполняет указанные условия,

и дает возможность улучшить состояние

расчетов покупателя с продавцом, а также

уменьшить затраты, связанные с возвратом

выданных кредитов и безнадежных долгов.

4.

Функциональные скидки предоставляются

торговым и другим предприятиям, которые

выполняют функции продажи товаров, их

хранения и учета. Производитель

предоставляет эту скидку в соответствии

с предоставленными услугами различным

участникам каналов сбыта.

5.Сезонные

скидки. Предусматривают скидки цены

для потребителей, которые осуществляют

закупку товаров и оплачивают услуги в

межсезонный период. Это дает возможность

производителю-покупателю поддерживать

постоянный уровень реализации продукции

на протяжении всего года.

6.Скидки

на первую партию товара. Предоставляются

потребителю, который покупает партию

товара впервые. В условиях насыщения

рынка производитель не может четко

определить спрос на свой новый товар,

поэтому он предлагает скидку на него,

чтобы заинтересовать реализатора в

продаже этого товара.

7.Экспортные

скидки. Предоставляются зарубежным

партнерам на товары, которые реализуются

за границу.

8.Личные

скидки. Чаще всего используются для

постоянных партнеров.

9.3акрытые

скидки. Могут быть внутрифирменными

(используются на определенном предприятии,

в его подразделениях, филиалах) и

внутрирегиональными (используются на

определенной территории).

10.Зачетные

скидки. Это другие виды скидок в

прейскурантных ценах. Например, это

может быть товарообменный зачет, т.е.

снижение цены на новый товар при условии

сдачи старого. Это скидка чаще всего

применяется в торговле автомобилями и

отдельными видами товаров длительного

пользования.

Применение

скидки в большинстве случаев обусловлено

ситуацией, когда поставщик (производитель

или генеральный дилер) сам предлагает

продавцу цену конечной реализации.

Тогда продавец должен определить цену

приобретения, по которой ему целесообразно

купить эту продукцию, чтобы обеспечить

себе желаемую величину торговой скидки.

В этом случае цена приобретения товара

может быть определена по формуле:

(11)

где

Ск — торговая (посредническая) скидка,

%.

Например,

если поставщик предлагает продавцу

установить розничную цену товара в

размере 414 грн., то при скидке в 13%, цена

приобретения для него не должна превышать

З60грн. [414* (1-0,13)] . В таком случае магазин

получит скидку в размере 54 грн. (414 – 360).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

В данной статье рассмотрим, по какому алгоритму быстро и правильно рассчитать отпускную, оптовую и розничную цену товара. Алгоритм расчета необходим для:

- обоснования и объективности цены на вашу продукцию (услуги) в соответствии с законодательной базой РФ и других стран в случае экспорта;

- для конкурентоспобности вашей продукции (услуг) по цене по сравнению с ценами конкурентов;

- получения прибыли от реализации вашей продукции (услуг).

ЦЕНООБРАЗОВАНИЕ: НОРМАТИВНО-ПРАВОВАЯ БАЗА И КОНТРОЛЬ

В соответствии с законами Российской Федерации ценообразование регламентируется различными нормативными правовыми актами. Представим краткий перечень таких документов.

1) Гражданский кодекс РФ (ст. 424, 485 и др.);

2) Федеральный закон от 17.08.1995 № 147-ФЗ (в ред. от 29.07.2017) «О естественных монополиях»;

3) Федеральный закон от 26.07.2006 № 135-ФЗ (в ред. от 01.04.2020) «О защите конкуренции»;

4) Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденное Приказом Минфина России от 09.06.2001 № 44н (в ред. от 16.05.2016) «Об утверждении Положения по бухгалтерскому учету “Учет материально-производственных запасов” ПБУ 5/01».

Регламентируют ценообразование указы Президента РФ, Постановления Правительства РФ. Есть федеральные законы о ценообразовании отдельно по отраслям.

Ценообразование контролируют различные органы государственной власти:

- Федеральная антимонопольная служба (ФАС);

- Федеральная налоговая служба (ФНС);

- Роспотребнадзор и др.

Здесь есть очень тонкий момент. Если ФАС контролирует предприятия в области ценообразования, чтобы не было завышения цен, картельных сговоров, то ФНС контролирует их, чтобы была выше прибыль, не было занижения цен. Роспотребнадзор контролирует цепочку «цена-качество» (низкая цена и высокое качество).

Руководству и работникам предприятий необходимо выполнять все условия этих служб. Чтобы избежать проблемных ситуаций, нужно не только хорошо знать правовые документы, регламентирующие ценообразование, но и то, как воздействуют на процесс ценообразования контролирующие органы.

Разберемся, как может воздействовать на оптовую, отпускную и розничную цену Федеральная антимонопольная служба.

Если ваша деятельность связана с естественными монополиями, то вы будете тесно с ними контактировать и согласовывать свои цены во всей цепочке.

Реестр естественных монополий можно найти на сайте: https://clck.ru/NHaBG.

В письме Госкомцен России № 01-17/747-02, Минфина России № 96 от 12.10.1992 (с изм. от 21.06.1993) «О порядке определения размера и внесения в бюджет сумм, полученных предприятиями-монополистами за счет превышения предельного уровня рентабельности в 1992–1993 годах» установлена предельная рентабельность (расчетная прибыль) для предприятий различных отраслей (табл. 1).

Важный момент: данные могут меняться, поэтому при расчете обязательно проверяйте предельную рентабельность, применяемую к вашей отрасли.

|

Таблица 1. Предельные уровни рентабельности по продукции (товарам, услугам) предприятий-монополистов |

|

|

Уровень рентабельности в процентах к себестоимости |

|

|

1. Продукция нефтеперерабатывающей промышленности |

10–20 |

|

2. Продукция металлургической, машиностроительной промышленности |

25 Если в удельном весе себестоимости продукции стоимость покупных материалов, полуфабрикатов и комплектующих выше 85 %, предельный уровень рентабельности устанавливают в размере 15 % |

|

3. Продукция горнодобывающих предприятий всех отраслей промышленности и лесозаготовительных предприятий |

50 |

|

4. Продукция химической, нефтехимической, деревообрабатывающей, целлюлозно-бумажной, легкой промышленности |

25 |

|

5. Продукция горно-металлургических предприятий цветной металлургии и горно-химических предприятий |

40 |

|

6. Строительные материалы |

25 Если в удельном весе себестоимости продукции стоимость покупных материалов, полуфабрикатов и комплектующих выше 85 %, предельный уровень рентабельности устанавливают в размере 15 % |

|

7. Хлеб, хлебобулочные изделия, мука, спирт этиловый пищевой |

20 |

|

8. Дрожжи (хлебопекарные и кормовые) |

30 |

|

9. Макаронные изделия, сахар, масло растительное |

25 |

|

10. Молоко и молочные продукты, мясо и мясопродукты |

10 |

|

11. Рыба и рыбопродукты, соль |

50 |

|

12. Табак, табачные изделия, яйцепродукты |

40 |

|

13. Другие виды продукции пищевой промышленности (включая детское питание, пищевые концентраты) |

20 |

|

14. Лекарственные средства (включая иммунобиологические препараты), изделия медицинского назначения |

30 |

|

15. Продукция остальных отраслей промышленности |

25 |

|

16. Связь |

50 (в среднем) |

|

17. Издательская деятельность, полиграфические работы и услуги |

25 |

|

18. Перевозки всеми видами транспорта |

35 В соответствии с Постановлением Правительства РФ от 17.09.1992 № 724 с 01.01.1993 установлен предельный уровень рентабельности при формировании свободных тарифов на перевозки пассажиров воздушным транспортом и связанные с ними работы и услуги в размере 20 % к себестоимости |

|

19. Услуги снабженческо-сбытовых организаций и предприятий |

50 (к издержкам обращения) |

|

20. Предприятия и организации оптовой торговли |

3 (к товарообороту) |

|

21. Предприятия и организации розничной торговли |

8 (к товарообороту) |

Примечание: по продукции, товарам и услугам, на которые установлены рентные платежи (акциз, акцизный сбор), предельный уровень рентабельности определяют без их учета.

Нужно отметить, что для формирования конкурентоспособной цены предприятия вправе устанавливать рентабельность ниже значений, указанных в табл. 1.

Только после утверждения цены со стороны ФАС вы можете реализовывать свою продукцию (услуги). Все другие организации, не являющиеся монополистами, обязаны применять действующие документы о ценообразовании в зависимости от вида экономической деятельности.

ФНС и Роспотребнадзор в расчетах цены не участвуют. Основная задача данных органов — контролировать действия продавцов в пределах своих компетенций.

Роспотребнадзор регулирует отношения потребителей и продавцов с помощью Закона РФ от 07.02.1992 № 2300-1 (в ред. от 18.07.2019) «О защите прав потребителей». С Федеральной налоговой службой нужно работать в рамках ст. 105.1 НК РФ.

ВЫПОЛНИМ РАСЧЕТ ОТПУСКНОЙ, ОПТОВОЙ И РОЗНИЧНОЙ ЦЕНЫ

Прежде чем перейти к алгоритму расчета отпускной, оптовой и розничной цены, представим их полный обзор в единой таблице (табл. 2).

|

Таблица 2. Структура элементов цены |

||||

|

Элементы цены |

||||

|

Себестоимость продукции (услуг) |

Прибыль |

Косвенные налоги (акциз, НДС и др.) |

Посредническая надбавка (издержки, прибыль, НДС) |

Торговая надбавка (издержки, прибыль, НДС) |

|

Оптовая цена производителя |

— |

— |

— |

|

|

Оптовая (отпускная) цена |

— |

— |

||

|

Оптовая цена закупки |

||||

|

Розничная цена |

В таблице представлен взаимосвязанный набор элементов рассматриваемых цен. С помощью общего обзора эти элементы легче воспринимать как вместе, так и в отдельности.

Алгоритм расчета отпускной цены

Сегодня есть два наиболее распространенных определения отпускной цены:

- цена на продукцию, установленная заготовительными организациями;

- цена, по которой предприятие отпускает (отдает) свой товар конечным потребителям.

Себестоимость рассчитывают самостоятельно работники предприятия. Материалы, сырье и различные расходы можно включать в себестоимость только в соответствии с ПБУ 5/01 и Налоговым кодексом РФ.

Произведем расчет отпускной цены на примере предприятия, действующего на рынке горюче-смазочных материалов (ГСМ). Поскольку нефтегазовая отрасль и работающие в ней предприятия относятся к естественным монополиям, они применяют весь спектр надбавок к цене своей продукции (акциз, НДС, налог на прибыль).

У нас есть ряд исходных данных, чтобы выполнить полный алгоритм расчета отпускной цены. В расчете будут участвовать нефтепродукты, которые мы применяем каждый день: бензин АИ-92, АИ-95, дизельное топливо.

Для удобства все исходные данные сведем в единую таблицу (табл. 3).

|

Таблица 3. Исходные данные для расчета отпускной цены производителя |

||||

|

Вид топлива |

Себестоимость, руб./т |

Предельный уровень рентабельности, % |

Акциз, руб./т |

НДС, % |

|

АИ-92 |

14 454 |

20 |

12 752 |

20 % |

|

АИ-95 |

15 857 |

20 |

12 752 |

20 % |

|

Дизельное топливо |

11 337 |

20 |

8835 |

20 % |

Чтобы получить отпускную цену товара, нужно выполнить несколько последовательных расчетов. Мы возьмем для расчета одну номенклатурную позицию — бензин АИ-92.

Шаг 1. Рассчитаем прибыль (рентабельность) предприятия по следующей формуле:

Р = С × R / 100,

где Р — прибыль предприятия;

C — себестоимость продукции;

R — уровень рентабельности, %.

Данные для расчета берем из табл. 3: себестоимость АИ-92 — 14 454 руб./т, предельный уровень рентабельности — 20 %.

Подставим в формулу цифровые данные и определим прибыль:

Р = 14 454 руб./т × 20 % / 100 = 2908,8 руб./т.

Шаг 2. Находим отпускную цену с учетом прибыли.

Отпускная цена производителя без акциза и НДС (Цотп. без акциза и НДС):

14 454 руб./т + 2908,8 руб./т = 17 362,8 руб./т.

Шаг 3. Рассчитаем отпускную цену с учетом акциза, так как наша продукция (бензин АИ-92) подакцизная (применяем п. 1 ст. 179, п. 7 ст. 181 и п. 1 ст. 193 НК РФ). Акциз на бензин АИ-92 пятого класса с 01.01.2020 по 31.12.2020 составляет 12 752 руб./т (см. табл. 3).

Формула расчета выглядит так:

Цотп. с акцизом без НДС = С + Р + Е,

где Е — ставка акциза за единицу обложения, руб./т.

Находим отпускную цену с учетом акциза без НДС (Цотп. с акцизом без НДС):

14 454 руб./т + 2908,8 руб./т + 12 752 руб./т = 30 114,8 руб./т.

Шаг 4. Находим НДС на отпускную цену. Предприятие работает по основной системе налогообложения (ОСНО), подпадает под действие п. 1 ст. 143 НК РФ. Согласно п. 3 ст. 164 НК РФ ставка НДС — 20 %.

НДС рассчитывают в сумме (выделить) или сверху (начислить). Если предприятие применяет бухгалтерскую программу (например, 1С), ставим флажок НДС сверху или НДС в сумме. Практически все предприятия работают по принципу НДС в сумме (выделить), а если сверху (начислить), то НДС будет больше.

Находим НДС в сумме (вычислить) по следующей формуле:

НДСв = Цотп. с акцизом без НДС × СтНДС / 120,

где СтНДС — ставка НДС.

Если НДС сверху (начислить), формула будет иметь вид:

НДСн = Цотп. с акцизом без НДС × 0,2.

Находим НДС:

НДСв = 30 114,8 руб./т × 20 % / 120 = 5019,13 руб./т.

Итого: НДС в сумме (выделить) равен 5019,13 руб./т, а НДС сверху (начислить) будет равен 6022 руб./т. В нашем случае выбираем НДС = 5019,13 руб./т.

Шаг 5. Выполняем расчет отпускной цены производителя с учетом акциза и НДС. Формула расчета:

Цотп. с НДС = Цотп. с акцизом без НДС + НДС,

где Цотп. с НДС — отпускная цена с учетом ставки НДС.

Рассчитаем Цотп. с НДС:

30 114,8 руб./т + 5019,13 руб./т = 35 133,93 руб./т.

Расчет отпускной цены остальных номенклатурных позиций выполним в табл. 4.

|

Таблица 4. Расчет отпускной цены продукции предприятия |

|||||

|

Отпускная цена, руб./т |

|||||

|

Вид топлива |

С |

R |

Акциз |

НДС |

Итого |

|

АИ-92 |

14 454 |

2908,8 |

12 752 |

5019,13 |

35 133,93 |

|

АИ-95 |

15 857 |

3171,4 |

12 752 |

5296,73 |

37 077,13 |

|

Дизельное топливо |

11 337 |

2267,4 |

8835 |

3739,9 |

26 179,3 |

Выполнив расчет, получаем конечную отпускную цену на нашу продукцию по каждой номенклатурной позиции. В итоге бензины стоят: АИ-92 — 35 133,93 руб./т, АИ-95 — 37 077,13 руб./т, дизельное топливо — 26 179,3 руб./т.

Примененный полный алгоритм расчета подходит для предприятий, работающих с подакцизными продуктами и на режиме ОСНО. Для предприятий, работающих на специальных режимах УСН «доходы минус расходы» и «доходы», алгоритм расчета отпускной цены будет упрощенным без НДС и безакцизным при отсутствии акциза.

Алгоритм расчета оптовой цены

Оптовая цена представляет собой отпускную цену, по которой хозяйствующие субъекты реализуют (отпускают, продают) продукцию всем покупателям, кроме населения. Она включает:

- полную себестоимость продукции (с налогами и неналоговыми платежами);

- прибыль;

- косвенные налоги (акцизы, налог на топливо, на добавленную стоимость, на экспорт и др.).

Шаг 1. Выполняем расчет оптовой цены для АИ-92 с учетом оптовой надбавки без НДС. Формула расчета:

Цопт = Цотп. с НДС + (Цотп. с НДС × %Н) / 100,

где Цопт — оптовая цена;

Цотп. с НДС — цена отпускная с НДС;

%Н — оптовая наценка, %.

Исходные данные для АИ-92: цена отпускная с НДС — 35 133,93 руб./т (см. табл. 4), оптовая надбавка — 3 % согласно п. 20 табл. 1.

Рассчитаем оптовую цену без НДС:

Цопт = 35 133,93 руб./т + (35 133,93 руб./т × 3 %) / 100 = 36 187,95 руб./т.

Шаг 2. Находим НДС на оптовую цену. Предприятие работает по ОСНО, подпадает под действие п. 1 ст. 143 НК РФ. Согласно п. 3 ст. 164 НК РФ ставка НДС — 20 %. НДС рассчитывают в сумме (выделить) или сверху (начислить).

Если предприятие применяет бухгалтерскую программу, то ставим флажок НДС сверху или НДС в сумме. Практически все предприятия работают по принципу НДС в сумме (выделить), а если сверху (начислить), то НДС будет больше.

Находим НДС в сумме (вычислить) и НДС сверху (начислить) по соответствующим формулам:

НДСв = Цопт × СтНДС / 120,

НДСн = Цотп. с акцизом без НДС × 0,2.

Рассчитаем НДС:

НДСв = 36 187,95 руб./т × 20 % / 120 = 6031,32 руб/т.

Итого: НДС в сумме (выделить) равен 6031,32 руб./т, а НДС сверху (начислить) будет равен 7237,59 руб./т. В нашем случае выбираем НДС = 6031,32 руб./т.

Шаг 3. Определяем оптовую цену с учетом налога на добавленную стоимость (Цопт. с НДС) по формуле:

Цопт. с НДС = Цопт + НДС.

Находим оптовую цену с НДС:

Цопт. с НДС = 36 187,95 руб./т + 6031,32 руб./т = 42 219,27 руб./т.

Остальные номенклатурные позиции рассчитываем в табл. 5.

|

Таблица 5. Расчет оптовой цены продукции предприятия |

|||||

|

Оптовая цена, руб./т |

|||||

|

Вид топлива |

Цена отпускная |

Оптовая наценка |

НДС |

Итого |

|

|

АИ-92 |

35 133,93 |

1054,02 |

6031,32 |

42 219,27 |

|

|

АИ-95 |

37 077,13 |

1112,31 |

6364,91 |

44 554,35 |

|

|

Дизельное топливо |

26 179,3 |

785,38 |

4494,11 |

31 458,79 |

Выполнив расчет, получаем конечную оптовую цену на нашу продукцию по каждой номенклатурной позиции. В итоге бензины стоят: АИ-92 — 42 219,27 руб./т, АИ-95 — 44 554,35 руб./т, дизельное топливо — 31 458,79 руб./т.

Важный момент: примененный полный алгоритм расчета подходит для предприятий, работающих с подакцизными продуктами и на режиме ОСНО. Для предприятий, работающих на спецрежимах УСН «доходы минус расходы» и «доходы», алгоритм расчета отпускной цены будет упрощенным без НДС и безакцизным в случае отсутствия акциза.

Алгоритм расчета розничной цены

Цена розничная (фиксированная или свободная) — это цена, по которой товар реализуется населению.

Фиксированную цену устанавливают органы ценообразования.

Свободную цену формирует розничное торговое предприятие (иной хозяйствующий субъект) исходя из:

- отпускной цены предприятия-изготовителя или импортера;

- оплаченной оптовой надбавки (при закупке товара у оптовых поставщиков);

- торговой надбавки, самостоятельно определяемой розничным торговым и иным предприятием на основании плановых издержек обращения, установленных налогов и неналоговых платежей, необходимой прибыли.

При малом обороте и малых расходах цену, которая нас устроит, рассчитываем в одно действие. То есть делаем приращение (наценку) к оптовой цене и получаем розничную цену. Такой метод выражается в следующей формуле:

Цр = Цопт + ∆Ц,

где Цр — розничная цена;

Цопт — оптовая цена;

∆Ц — наценка.

Допустим, вы закупили картофель на оптовой базе по цене 10 руб./кг. Не делая расчеты по своим расходам, а только ориентируясь на сложившуюся на рынке розничную цену, установили наценку 3 руб./кг.

Отсюда розничная цена на картофель: 10 + 3 = 13 руб/кг.

Такой метод ценообразования больше подходит для уличных торговцев, но не для предприятий, так как здесь нет обоснования установленной цены на товар.

Приведем алгоритм расчета обоснованной розничной цены для предприятия, работающего по линии розничной реализации нефтепродуктов через АЗС.

Если вы относитесь к естественной монополии, как рассматриваемое предприятие, то действует норматив. Максимальная наценка 20 %, если товар закупали в пределах региона, и 30 %, если ГСМ закупали за пределами региона.

Сразу отметим, что такую наценку практически нельзя произвести, так как продукт реализации станет неконкурентоспособным по цене. Поэтому берем наценку в пределах 8 % согласно п. 21 табл. 1.

Шаг 1. Выполняем расчет розничной цены на бензин АИ-92 без НДС по формуле:

Црозн = Цопт + (Цопт × %Нр) / 100,

где Црозн — цена розничная;

Цопт — цена оптовая;

%Нр — уровень розничной надбавки.

Рассчитаем розничную цену без НДС:

Црозн = 42 219,27 руб./т + (42 219,27 руб./т × 8 %) / 100 = 45 596,81 руб./т.

Шаг 2. Находим НДС на розничную цену. Предприятие работает по основной системе налогообложения (ОСНО), подпадает под действие п. 1 ст. 143 НК РФ. Согласно п. 3 ст. 164 НК РФ ставка НДС — 20 %.

Если предприятие применяет бухгалтерскую программу, ставим флажок НДС сверху или НДС в сумме. Практически все предприятия работают по принципу НДС в сумме (выделить), а если сверху (начислить), то НДС будет больше.

Находим НДС в сумме (вычислить) и НДС сверху (начислить) по следующим формулам:

НДСв = Црозн × СтНДС / 120,

НДСн = Црозн. с акцизом без НДС × 0,2.

Находим НДС:

НДСв = 45 596,81 руб./т × 20 % / 120 = 7599,47 руб./т.

Итого: НДС в сумме (выделить) равен 7599,47 руб./т, а НДС сверху (начислить) будет равен 9119,36 руб./т. В нашем случае выбираем НДС = 7599,47 руб./т.

Шаг 3. Определяем розничную цену с учетом налога на добавленную стоимость (Цопт. с НДС) по формуле:

Црозн. с НДС = Црозн + НДС.

Находим розничную цену с НДС:

Црозн. с НДС = 45 596,81 руб./т + 7599,47 руб./т = 53 196,28 руб./т.

Остальные номенклатурные позиции рассчитываем в табл. 6. Расчет делаем исходя из 8 % розничной набавки (см. п. 21 табл. 1).

|

Таблица 6. Расчет розничной цены продукции предприятия |

||||

|

Розничная цена, руб./т |

||||

|

Вид топлива |

Цена оптовая |

Розничная наценка |

НДС |

Итого |

|

АИ-92 |

42 219,27 |

3377,54 |

7599,47 |

53 196,28 |

|

АИ-95 |

44 554,35 |

3564,35 |

8018,12 |

56 136,82 |

|

Дизельное топливо |

31 458,79 |

2516,7 |

5662,58 |

39 638,07 |

Выполнив расчет, мы получаем конечную розничную цену на нашу продукцию по каждой номенклатурной позиции. В итоге бензины стоят: АИ-92 — 53 196,28 руб./т, АИ-95 — 56 136,82 руб./т, дизельное топливо — 39 638,07 руб./т.

Примененный полный алгоритм расчета подходит для предприятий, работающих с подакцизными продуктами и на режиме ОСНО. Для предприятий, работающих на специальных режимах УСН «доходы минус расходы» и «доходы», алгоритм расчета отпускной цены будет упрощенным без НДС и безакцизным при отсутствии акциза.

ВМЕСТО ЗАКЛЮЧЕНИЯ

В ходе расчетов отпускной, оптовой и розничной цены мы ознакомились с рядом нормативных правовых документов, которыми нужно руководствоваться при расчете цен.

Расчет выполнен полный, так как предприятие работает с подакцизными продуктами и на системе ОСНО. Для предприятий, применяющих специальные режимы и не работающих с акцизом, можно использовать тот же алгоритм расчета без учета акциза и НДС. Это сделает расчеты более упрощенными.

Нужно помнить, что законодательная база постоянно меняется, поэтому следует постоянно отслеживать изменения.

Статья опубликована в журнале «Планово-экономический отдел» № 5, 2020.