На чтение 9 мин Просмотров 141к.

Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital, аналог: средневзвешенная цена капитала) применяется для оценки доходности капитала компании, нормы прибыльности инвестиционного проекта и бизнеса. В статье мы рассмотрим как происходит расчет средневзвешенной стоимости капитала WACC в Excel с использованием модели оценки капитальных активов (CAMP) и на основе финансовой отчетности и баланса.

Содержание

- Формула расчета средневзвешенной стоимости капитала

- Направления применения средневзвешенной стоимости капитала

- Сложности применения метода WACC на практике

- Методы расчета доходности собственного капитала

- Пример №1. Расчет WACC в Excel на основе модели CAPM

- Расчет WACC для компаний ЗАО

- Пример №2. Расчет WACC по балансу в Excel

- Модификация формулы WACC

Формула расчета средневзвешенной стоимости капитала

Суть WACC заключается в оценке стоимости (доходности) собственного и заемного капитала компании. В собственный капитал входят: уставной капитал, резервный капитал, добавочный капитала и нераспределенной прибыли. Уставной капитал -это капитал внесенный учредителями. Резервный капитал — это денежные средства предназначенные для покрытия убытков и потерь. Добавочный капитал — это денежные средства полученные в результате переоценки имущества. Нераспределенная прибыль — это денежные средства полученные после вычета всех выплат и налогов.

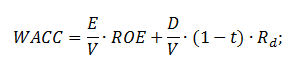

Формула расчета средневзвешенной стоимости капитала WACC следующая:

![]()

где: re — доходность собственного капитала организации;

rd — доходность заемного капитала организации;

E/V, D/V – доля собственного и заемного капитала в структуре капитала компании. Сумма собственного и заемного капитала формирует капитал компании (V=E+D);

t – процентная ставка налога на прибыль.

Направления применения средневзвешенной стоимости капитала

Модель WACC используется в инвестиционном анализе как ставка дисконтирования в расчетах показателей эффективности инвестиционного проекта: NPV, DPP, IP. (⊕ 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI)

В стратегическом управлении для оценки динамики изменения стоимости организации. Для этого WACC сопоставляется с рентабельностью активов (ROA). Если WACC>ROA, то экономическая добавленная стоимость (EVA) уменьшается и компания «теряет» стоимость. Если WACC<ROA, то добавленная стоимость компании растет.

| Индикатор | Пояснение | Стоимость компании |

| WACC>ROA | Компания развивается и увеличивает свою стоимость | EVA ↑ |

| WACC<ROA | Затраты на капитал превышают эффективность управления, стоимость компании уменьшается | EVA ↓ |

В оценке сделок слияния и поглощения М&А. Для этого WACC компании после слияния сравнивают с суммой WACC всех компаний до объединения.

В оценке бизнеса, как ставка дисконтирования в оценке ключевых показателей бизнес плана.

Применения модели WACC можно разбить на два направления: для оценки ставки дисконтирования и для оценки эффективности управления капиталом компании. Более подробно про методы расчета ставки дисконтирования читайте в статье: → 10 методов расчета ставки дисконтирования.

Сложности применения метода WACC на практике

Рассмотрим основные проблемы использования подхода оценки средневзвешенной цены капитала:

- Сложность оценки ожидаемой доходности собственного капитала (Re). Так как существует множество способов ее оценки (прогнозирования), результаты могут сильно варьироваться.

- Невозможность рассчитать значения WACC для убыточных компаний или находящихся в стадии банкротства.

- Сложности применения метода WACC для оценки цены капитала стартапов и венчурных проектов. Так как компания еще не имеет устойчивых денежных поступлений и прибыли, сложно прогнозировать доходность собственного капитала. Для решения данной проблемы разработаны экспертные и бальные методы оценки.

Методы расчета доходности собственного капитала

Самым сложным в расчете показателя WACC является расчет доходности собственного капитала (Re). Существует множество различных подходов в оценке. В таблице ниже рассмотрены ключевые модели оценки результативности собственного капитала и направления их применения ↓

| Методы и модели | Направления применения |

| Модель Шарпа (CAPM) и ее модификации:

· MCAPM · Модель Фамы и Френча · Модель Кархарта |

Применяется для оценки доходности собственного капитала для компаний имеющих эмиссии обыкновенных акций на фондовом рынке |

| Модель Гордона (модель дивидендов постоянного роста) | Применяется для компаний имеющих выпуски обыкновенных акций с дивидендными выплатами |

| На основе рентабельности капитала | Применяется для компаний, не имеющих выпусков акций на фондовом рынке, но с открытой финансовой отчетностью (например для ЗАО) |

| На основе премии за риск | Применяется для оценки эффективности собственного капитала стартапов и венчурных бизнесов |

Пример №1. Расчет WACC в Excel на основе модели CAPM

Для корректного расчета доходности собственного капитала в модели WACC с помощью модели оценки капитальных активов (CAPM или модель Шарпа) необходимо наличие эмиссии обыкновенных акций на фондовом рынке (ММВБ или РТС), другими словами акции должны иметь достаточно волатильные котировки на рынке. Более подробно про расчет по модели CAPM читайте в статье: → Модель оценки капитальных активов – CAPM (У. Шарпа) в Excel.

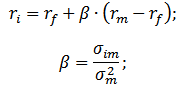

Стоимость акционерного (собственного) капитала организации рассчитывается по модели CAPM по формуле:

где:

r – ожидаемая доходность собственного капитала компании;

rf – доходность по безрисковому активу;

rm – доходность рыночного индекса;

β — коэффициент бета (чувствительность изменения доходности акции к изменению доходности индекса рынка);

σim – стандартное отклонение изменения доходности акции от изменения доходности рыночного индекса;

σ2m – дисперсия доходности рыночного индекса.

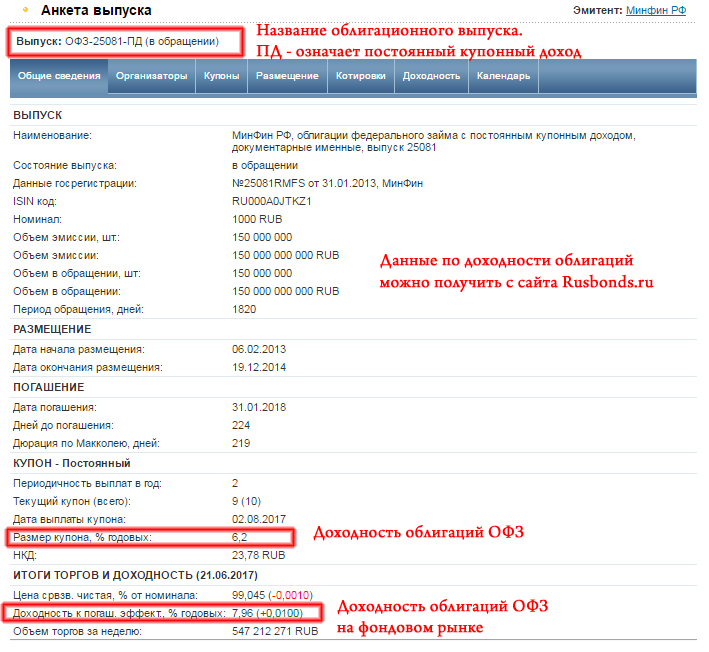

Доходность по безрисковому активу (Rf) может быть взята как доходность государственных облигаций ОФЗ. Данные доходности облигаций можно посмотреть на сайте rusbonds.ru. Для расчета мы будем использовать купонный доход 6,2%. На рисунке ниже показана карточка облигаций ОФЗ-ПД ⇓

Среднерыночная доходность (Rm) представляет собой среднюю доходность рыночного индекса РТС или ММВБ (на сайте Московской биржи → Посмотреть архив данных индекса). Нами был взята доходность в размере 7%.

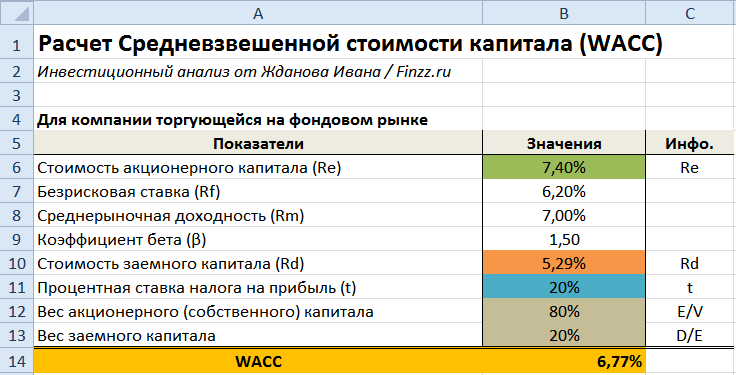

Коэффициент бета показывает чувствительность и направленность изменения доходности акции к доходности рынка. Данный показатель рассчитывается на основе доходностей индекса и акции. Более подробно про расчет коэффициента бета читайте в статье: → Расчет коэффициента бета в Excel. В нашем примере коэффициент бета равен 1.5, что означает высокую изменчивость акции по отношению к рынку. Формула расчета стоимости собственного (акционерного) капитала следующая:

Стоимость собственного капитала = B7+B9*(B8-B7)

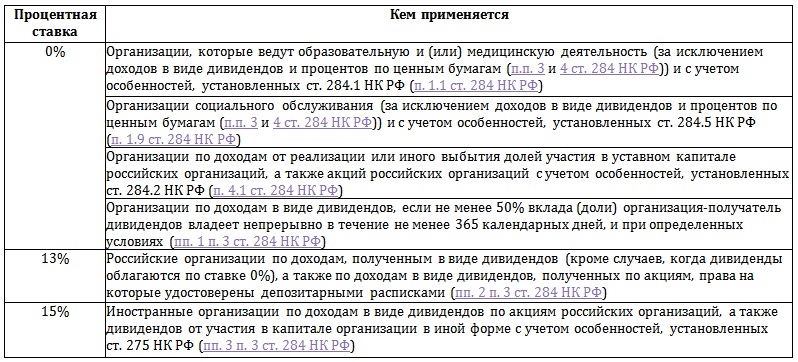

Стоимость заемного капитала (Rd) — представляет собой плату за пользованием заемными денежными средствами. Данное значение мы можем получить на основе баланса компании, пример расчета данных значений разобран ниже. Процентная ставка налога на прибыль составляет 20%. Ставка налога на прибыль может меняться в зависимости от вида деятельности компании.

Различные ставки налога на прибыль

Вес акционерного и заемного капитала были в примере взяты за 80 и 20% соответственно. Формула расчета WACC следующая:

WACC = B6*B12+(1-B11)*B13*B10

Скачать пример расчета средневзвешенной стоимости капитала WACC по модели CAPM в Excel

Расчет WACC для компаний ЗАО

В одном из этапов расчета средневзвешенной цены капитала необходимо рассчитать прогнозируемую доходность собственного капитала (Re), которая, как правило, рассчитывается с помощью модели CAPM. Для корректного применения данной модели необходимо наличие торгуемых на рынке обыкновенных акций. Так как компании ЗАО не имеют публичных эмиссии акций, то оценить доходность капитала рыночным способом невозможно. Поэтому доходность собственного капитала может быть оценена на основе финансовой отчетности – коэффициента ROE (рентабельность собственного капитала). Данный показатель отражает какую норму прибыли создает собственный капитал компании. В результате Re = ROE

Формула расчета WACC будет модифицирована.

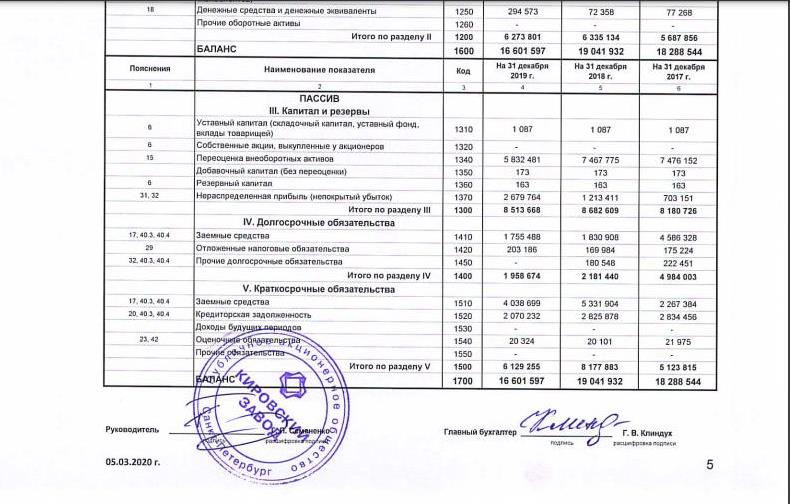

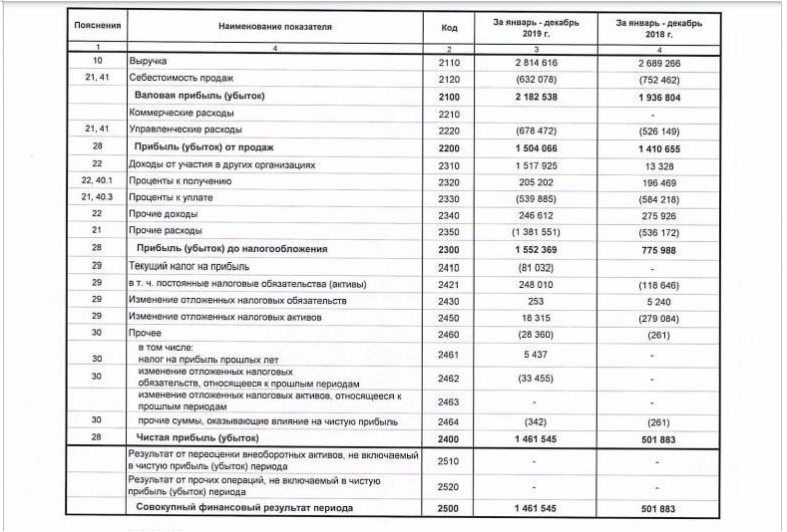

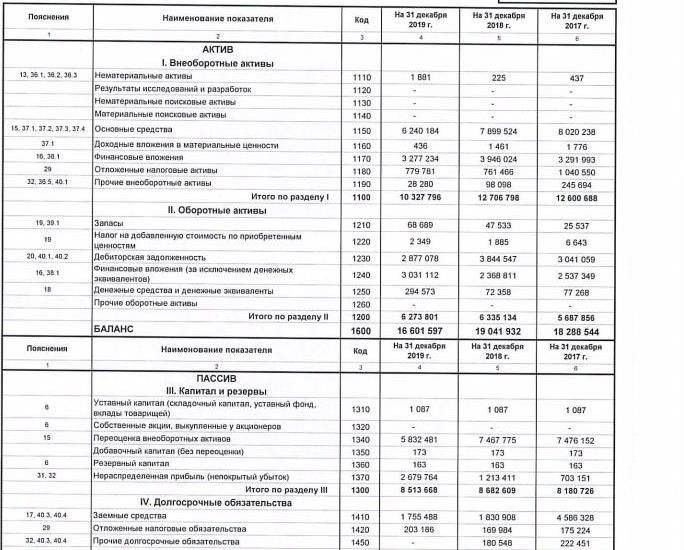

Пример №2. Расчет WACC по балансу в Excel

Разберем пример расчета WACC по балансу организации. Данный подход применяется когда компания не имеет эмиссии обыкновенных акций на фондовом рынке или они низковолатильны, что не позволяет на основе рыночного подхода оценить доходность (эффективность) капитала компании.

Оценку будем проводить на основе баланса ОАО КАМАЗ. Несмотря на то что данная компания имеет обыкновенные акции их волатильность на рынке слишком слабая, чтобы можно было адекватно оценить доходность собственного капитала по модели CAPM.

Баланс организации можно скачать с официального сайта или → скачать Финансовая отчетность ОАО КАМАЗ в формате .PDF. Первый параметр формулы — стоимость собственного капитала, которая будет рассчитываться как рентабельность собственного капитала организации. Формула расчета следующая:![]()

Чистая прибыль отражается в строке 2400 в отчете о финансовых результатах, размер собственного капитала в строке 1300 бухгалтерского баланса. Вносим данные в Excel.

Стоимость собственного капитала = B6/B7

На следующем этапе необходимо рассчитать стоимость заемного капитала, которая представляет собой плату за пользование заемными средствами, другими словами процент который организация платит за привлеченные денежные средства. Проценты уплаченные на конец отчетного года представлены в строке 2330 бухгалтерского баланса, величина заемного капитала представляет собой сумму долгосрочных и краткосрочных обязательств (строка 1400 + строк 1500) в отчете о финансовых результатах. Формула расчета стоимости заемного капитала следующая:

Стоимость заемного капитала =B9/B10

На следующем этапе вносим значения процентной ставки налога. Размер налога на прибыль составляет 20%. Для расчета долей собственного и заемного капитала необходимо применить уже имеющие данные и формулы:

Вес собственного капитала = B7/(B7+B10)

Вес заемного капитала = B10/(B7+B10)

WACC = B5*B12+(1-B11)*B13*B8

Скачать пример расчета средневзвешенной стоимости заемного капитала WACC по балансу в Excel

Модификация формулы WACC

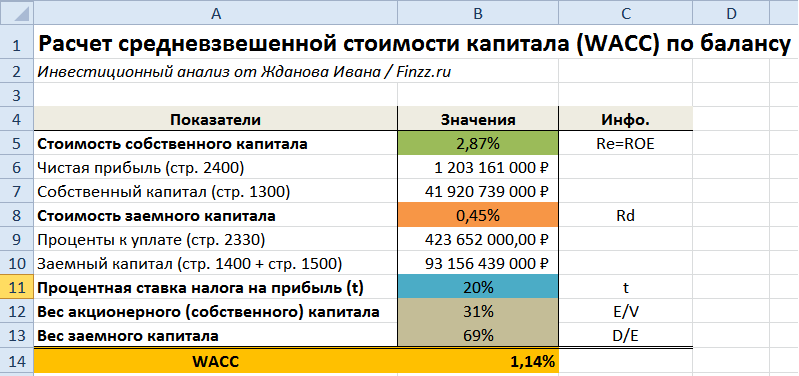

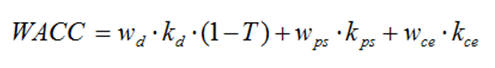

Рассмотрим один из вариантов модификации формулы расчета средневзвешенной стоимости капитала. Если организация имеет привилегированные и обыкновенные акции на фондовом рынке, то формула расчета WACC видоизменяется:

где:

E/V – доля обыкновенных акций в собственности организации;

P/V – доля привилегированных акций в собственности компании;

D/V – доля заемного капитала (Сумма E+P+D=V);

Re – доходность обыкновенных акций;

Rp – доходность привилегированных акций;

Rd – стоимость заемного капитала;

t – налог на прибыль.

Резюме

Модель средневзвешенной стоимости (цены) капитала WACC актуально применять при расчете по финансовой отчетности, так как в этом случае доходность собственного капитала рассчитывается по балансу. Если для расчета доходности собственного капитала применяется методы CAPM, модель Гордона и т.д., то значение WACC будет искажено и не будет иметь практического применения. Метод, как правило, используется для оценки уже существующих бизнесов, проектов и компаний и менее применим для оценки стартапов.

WACC или средневзвешенная стоимость капитала — один из самых используемых индикаторов в мире финансов. Без него не обойтись инвесторам и владельцам бизнеса. Сегодня поговорим о значимости и правилах расчета этого показателя.

Unsplash

Средневзвешенная стоимость капитала оценивает эффективность вложений компании. Но это не единственная польза, которую можно получить от показателя. Рассказываем, зачем нужно рассчитывать WACC и как это сделать.

Что такое средневзвешенная стоимость капитала

Любой бизнес функционирует за счет разных источников. Чаще всего, у организации есть инвесторы, которые получают дивиденды, то есть, проценты от дохода. Помимо них есть и кредиты, процент по которым тоже вычитается из прибыли.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

В целом капитал компании состоит из стоимости активов и займа. Подсчитать общую сумму регулярных расходов с учетом всех процентов, издержек и прочих показателей без специальной формулы невозможно. Для этого и рассчитывают WACC или средневзвешенную стоимость капитала.

Таким образом, WACC (Weighted Average Cost of Capital) — это средняя процентная ставка по всем источникам финансирования компании. Она показывает, во сколько организации обходится собственный и заемный капитал.

Зачем нужна WACC и как она используется

Мы выяснили, что суть WACC заключается в оценке доходности собственного и заемного капитала компании. Так, показатель можно применять как для оценки стоимости бизнеса, так и для анализа инвестиционных проектов.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Инвестору средневзвешенная стоимость капитала показывает, какой должна быть доходность компании, чтобы инвестиции в нее оправдались. Приведем пример. Предположим, что рентабельность составляет 20%, а WACC компании — 12%. Получается, что бизнес приносит владельцу доход в 8% на каждый инвестированный рубль. Если рентабельность компании ниже показателя, то она не приносит доход.

Впервые показатель средневзвешенной стоимсоти был введен в 1958 г. Экономический смысл WACC в том, что организация может принимать рискованные решения, если уровень их рентабельности не ниже текущего значения показателя средневзвешенной стоимости капитала.

Unsplash

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Собственник бизнеса, рассчитав показатель, может точнее оценить риски. Они возникают при принятии новых финансовых стратегий, вложениях или продажах капитала, а также при слиянии с другими компаниями. Это лишь несколько примеров, в реальности владельцы сталкиваются со множеством других судьбоносных решений. Таким образом, WACC помогает минимизировать ошибки в управлении.

Также средневзвешенная стоимость капитала является основой для подсчетов других важных экономических показателей. Так, WACC используют как ставку дисконтирования для анализа чистой приведенной стоимости (NPV-анализ), а также как минимальный ожидаемый уровень доходности инвестиций (IRR-анализ).

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Формула расчета средневзвешенной стоимости капитала

Для подсчета средневзвешенной стоимости капитала нужно включить все собственные и заемные источники. Собственные источники – те, которые предоставляют учредители или генерирует сама компания. А заемные – те, которые компания привлекает на рынке капитала: займы, кредиты, облигации, аренда. Итак, чтобы рассчитать WACC, нужно:

- Составить перечень источников капитала компании.

- Установить их текущую рыночную стоимость.

- Рассчитать долю каждого источника в общем капитале компании.

- Определить цену каждого источника.

- Выяснить ставку налога на прибыль компании.

Только после этого получится рассчитать средневзвешенную стоимость капитала по формуле.

В которой:

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

- E – собственные средства

- V – суммарная стоимость капитала

- Re – требуемая доходность на собственный капитал

- D – заемные средства

- Rd – стоимость кредитов и других видов займов

- T – ставка налога на прибыль

Пример расчета WACC

Необходимые для подсчета средневзвешенной стоимости капитала данные, зачастую можно найти в финансовой отчетности за квартал или год. Разберем пример.

Чтобы открыть книжный магазин, начинающему бизнесмену Ивану нужно девять миллионов. Шесть из них готов предоставить банк под 15% годовых. Оставшиеся три миллиона Иван возьмет из своего кармана, но вложит их в индекс Мосбиржи.

В этом случае они дадут, скажем, 25% годовых. Итак, если вложенные в книжный магазин деньги не будут приносить хотя бы равную отдачу при одинаковых рисках — Ивану выгоднее не открывать бизнес, а вложить их в индекс Мосбиржи. Вставляем данные в формулу WACC и получаем:

WACC = 6000000/(9000000)*15%*(1-13%) + 3000000/(9000000)*25% = 2/3*0,15*0,87 + 1/3*0,25 = 0,087 +0,083 = 0,17 или 17% общей доходности.

Получается, что именно столько или больше процентов Ивану должен ежегодно приносить книжный для оправдания инвестиций в него.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Как рассчитать средневзвешенную стоимость капитала в Excel

Использование Exсel существенно упрощает процесс вычисления средневзвешенной стоимости капитала. Также позволяет усовершенствовать и перестроить формулу на основе вводных вашего бизнеса. В первую очередь, нужно заполнить ячейки таблицы. Чтобы потренироваться, вы можете скачать пример таблицы расчета средневзвешенной стоимости капитала.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Для подсчета WACC в Excel можно использовать различные формулы. Главное верно оформить структуру и внести корректные данные.

Инвестиционный анализ от Жданова Ивана / Finzz.ru

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

После заполнения ячеек, введем формулу. В конкретном случае она будет выглядеть так: WACC = B6*B12+(1-B11)*B13*B10. При смене данных в таблице, автоматически будет меняться и значение показателя. Мы привели пример самого простого вычисления по классической формуле. Существуют и более сложные модификации WACC. Однако вывод один — внести в Excel можно любую формулу. Это значительно упростит подсчеты.

Нюансы и ошибки при расчете WACC

Тонкости расчета средневзвешенной стоимости капитала, как правило, касаются трудностей в определении тех или иных показателей. Например, ставки налога.

Так, существует два распространенных определения ставки налога на прибыль: эффективная и маржинальная ставка. Под эффективной ставкой подразумевается то, сколько компания фактически платит налога на прибыль по отношению к полученной прибыли. По маржинальной ставке будет облагаться каждый следующий рубль полученной прибыли. Нет правила, указывающего какую из двух ставок применять в расчете. Однако логичнее использовать меньшую.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

WACC нужно пересчитывать каждый раз, когда вам нужны актуальные данные для анализа. Ведь показатель зависит от текущей рыночной стоимости капитала. Алгоритм расчета остается прежним. Меняться могут составляющие – источники капитала, а также исходные данные, например компания-конкурент, в сравнении с которой организация текущую рыночную стоимость капитала.

Unsplash

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Подобная проблема определений при подсчете WACC касается и долга. При расчете долей собственного и заемного капитала, нужно определить, что именно относить к займу, то есть долгу. Многие экономисты рекомендуют включать в сумму долга расходы, исключенные из свободного денежного потока фирмы (FCFF). Как правило, это проценты по краткосрочным и долгосрочным кредитам. Труднее определиться с лизингом. По идее, он должен быть занесен в активы, а в расходах должны быть отражены проценты за пользование капиталом. Это позволило бы включить лизинг в состав долга. Однако на практике лизинг часто отражается как обычные операционные затраты.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Еще один нюанс при подсчете средневзвешенной стоимости касается доли собственного капитала. Дело в том, что изначально понятие WACC было разработано для публичных компаний, акции которых торговались на бирже. Поэтому в формуле предполагается, что доля собственного капитала определяется из рыночной стоимости капитала, а не из балансовых данных.

Получается, что в случае с биржевой компанией достаточно умножить стоимость акций на их количество. Так мы получим рыночную капитализацию. Но при оценке частной компании возникают сложности, так как текущей рыночной стоимости акционерного капитала нет. Можно каждый раз уточнять стоимость акционерного капитала. Но проще смириться с погрешностью и использовать балансовую стоимость в случае, если отклонения не разительны.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Недостатки вычисления средневзвешенной стоимости капитала

Экономисты выделяют ряд проблем, которые ставят под сомнение целесообразность подсчета WACC. Среди них:

- Различная трактовка терминов «стоимость капитала» и «цена капитала».

- Способы расчета WACC, как правило, ограничены рамками оценки эффективности проектов в реальные инвестиции и оценки стоимости корпораций.

- Различные подходы к определению стоимости компонентов WACC, в первую очередь собственного капитала, приводят к широкому разбросу расчетной величины стоимости капитала.

Кроме того, бывает трудно раcсчитать некоторые элементы формулы WACC. Например, стоимость собственного капитала (Re), если речь идет о внешних источниках, таких как эмиссия акций. У акций нет явно выраженной и фиксированной стоимости. Поэтому существует несколько методов оценки нормы доходности акций компании. Среди них наиболее простым и популярным методом является модель CAPM. Получается, чтобы вычислить Re, нужно прибегать к дополнительным ухищрениям, что неудобно.

Главная » Инвестиции » Средневзвешенная стоимость капитала (WACC) – что это, как рассчитать

На чтение 9 мин Просмотров 9.1к.

Обновлено 06.01.2023

Содержание

- Что такое WACC

- Для чего нужен расчет

- Где используется WACC

- Формула и порядок расчета средневзвешенной стоимости капитала

- Модификация формулы WACC

- Особенности применения WACC на практике

- Расчет WACC по балансу в Excel

- Примеры расчета WACC

- Преимущества и недостатки

- Заключение

WACC (Weighted Average Cost of Capital), средневзвешенная стоимость капитала – это финансовый показатель, рассчитываемый в целях оценки доходности инвестиций, проекта или бизнеса в целом. Простыми словами, WACC показывает, какой минимальный доход можно получить от вложения в тот или иной проект с использованием собственных и заемных средств.

Сегодня мы разберем формулу расчета WACC с примерами, узнаем, как рассчитать средневзвешенную стоимость капитала по данным финансовой отчетности, а также с использованием редактора Excel. И, конечно, поговорим о том, как применять показатель WACC для финансового анализа инвестиций.

Что такое WACC

Для начала вспомним структуру капитала организации. Мы знаем, что капитал делится на собственный и заемный. Собственный капитал включает:

- уставный капитал (средства учредителей, внесенные при создании предприятия);

- нераспределенную прибыль (накопленная чистая прибыль за все годы существования компании или проекта);

- резервы (средства, направляемые на покрытие возможных убытков). Резерв формируется из чистой прибыли;

- добавочный капитал (сумма переоценки имущества, например, акций компании).

Заемный капитал – это кредиты банков и другие виды займов, в т.ч. займы учредителей. Текущая кредиторская задолженность перед поставщиками и другими контрагентами не используется для расчета средневзвешенной стоимости капитала.

WACC – это определение доли каждого вида капитала в его общей структуре с учетом дисконтирования. Собственные средства дисконтируются на процент ожидаемой доходности, а заемные – на ставку рефинансирования ЦБ или процент по действующему кредиту (займу), а также ставку по налогу на прибыль.

Для чего нужен расчет

Формулу расчета WACC мы разберем далее, а пока следует понять главное. Средневзвешенная стоимость капитала рассчитывается исходя из следующего: я хочу получить доход в определенной сумме, вложив столько-то своих и столько-то чужих денег под определенный процент. Каков будет минимальный размер этого дохода? Если полученное значение меньше издержек на инвестиции, то проект, скорее всего, окажется убыточным.

Таким образом, рентабельность бизнеса или инвестиционного проекта должна быть выше показателя WACC.

Расчет средневзвешенной стоимости капитала нужен в целях:

- Дисконтирования других показателей финансового анализа – чистой приведенной стоимости проекта (NPV), сроков окупаемости, денежных потоков и др.

- Анализа стоимости компании в разные моменты времени. Для этой цели значение сопоставляется с ROA (рентабельностью активов).

Итак, основные задачи WACC – расчет минимального дохода и сравнение с другими показателями.

Простой тест: если показатель WACC больше ROA – это говорит о том, что доходность компании (проекта) снижается. Если ROA выше, значит, активы используются эффективно.

Чем выше ставка WACC, тем меньше дохода будет получено сверх произведенных вложений. К примеру, рассчитанная рентабельность компании составляет 30%, а WACC – 10%. Соответственно, доходность бизнеса составит 20% на каждый инвестированный доллар или рубль. Таким образом, рост средневзвешенной стоимости капитала является тенденцией к снижению прибыли.

Где используется WACC

Модель средневзвешенной стоимости капитала применяется экономистами и инвесторами для расчета:

- Минимальной доходности от инвестиций.

- Прибыли акционеров, оставшейся после выплаты налогов и процентов.

- Сравнительного анализа после каких-то преобразований. Например, при слиянии нескольких компаний следует рассчитать WACC по каждой компании до реорганизации и в целом по холдингу после объединения.

Формула и порядок расчета средневзвешенной стоимости капитала

Классическая формула расчета WACC выглядит так:

[ WACC=frac{E}{V}*R_e+frac{D}{V}*R_d*(1-T),где: ]

( E ) – собственные средства;

( V ) – суммарная стоимость капитала;

( R_e ) – требуемая доходность на собственный капитал;

( D ) – заемные средства;

( R_d ) – стоимость кредитов и других видов займов;

( T ) – ставка налога на прибыль.

Сложности могут возникнуть только с определением величины Re. Скажем, если ожидаемая доходность составляет 5%, обратите внимание прежде всего на ставку по кредитам. Если стоимость займа больше, следует оценить удельный вес собственных и заемных средств в структуре капитала. И после этого подставить нужные значения в формулу.

Для анализа компании, где финансирование происходит только из собственных и заемных средств, используется упрощенная формула:

[ WACC=СК*We+ЗК*Wd, где: ]

( СК ) – собственный капитал;

( We ) – доля собственного капитала;

( ЗК ) – заемный капитал;

( Wd ) – доля заемного капитала.

Обратите внимание, что в этой формуле налоги не учитываются.

Модификация формулы WACC

Классическая формула WACC больше подходит для оценки инвестиционных проектов, т.к. величину требуемой доходности можно варьировать. Существуют различные модификации расчета WACC.

Так, если компания имеет обыкновенные и привилегированные акции, то доходность по ним может быть разная. Соответственно, и формула расчета средневзвешенной стоимости капитала изменится:

[ WACC=frac{E}{V}*R_e+frac{P}{V}*R_p+frac{D}{V}*R_d*(1-T),где: ]

( frac{P}{V} ) – доля привилегированных акций;

( Rp ) – доходность по префам.

Особенности применения WACC на практике

Прежде всего определим, какие показатели влияют на WACC:

- котировки ценных бумаг;

- прибыль после выплаты дивидендов;

- объем кредитов;

- проценты по кредитам и другим займам;

- ожидаемая доходность;

- ставка по налогу на прибыль.

В связи с этим возникает несколько вопросов.

- Какую стоимость ценных бумаг учитывать? Если компания рассчитывает индикатор для себя, то следует использовать данные финансовой отчетности. Простыми словами, акции учитываются по номинальной стоимости, и это будет правильно. А если вы являетесь инвестором со своим брокерским счетом, то вам необходимы еще и данные рынка. То есть, вы используете данные о котировках, дивидендной доходности за последние годы, средний размер ставки по займам и др.

Для оценки эффективности инвестиций определите средневзвешенную стоимость капитала по данным отчетности, а также по рыночным ценам.

- Как посчитать WACC для новых проектов? Результат может быть недостоверным ввиду того, что нет результатов деятельности (прибыли, движения капитала и др.), а прогнозы, как известно, далеко не всегда сбываются.

- Как оценить ожидаемую доходность? Здесь придется провести анализ исторических данных не только для данной компании, но и для конкурентов внутри отрасли.

- Как снизить величину WACC? Для этого следует сократить стоимость заемных средств (проценты по выплачиваемым займам).

- Есть ли какие-то нормативные значения? Их не существует. Как уже упоминалось, показатель должен быть меньше рентабельности бизнеса. Вообще, чем ниже WACC, тем лучше.

- Может ли результат быть отрицательным? Нет, не может. Если компания работает с убытком, данный индикатор не рассчитывается.

Расчет WACC по балансу в Excel

Приведем пример расчета WACC по балансу ПАО «Кировский завод»:

Ожидаемую доходность Re определим исходя из значения рентабельности собственного капитала ROE, которая рассчитывается по формуле:

[ ROE=ЧП/СК ]

( R_e )=( ROE )=1461545/8513688*100%=17%

( R_d )=539885/5794187*100%=9%

( W_e )=8513688/(8513688+5794187)*100%=60%

( W_d )=5794187/(8513688+5794187)*100%=40%

Выполним расчет WACC в Excel:

| Наименование показателя | Ед. изм. | Значение |

|---|---|---|

| Собственный капитал (стр. 1300) | тыс. руб. | 8513688 |

| Чистая прибыль (стр. 2400) | тыс. руб. | 1461545 |

| Ожидаемая доходность Re | % | 17% |

| Заемный капитал (стр.1410+стр.1510) | тыс. руб. | 5794187 |

| Проценты к уплате (стр.2330) | тыс. руб. | 539885 |

| Стоимость заемного капитала Rd | % | 9% |

| Ставка налога на прибыль T | % | 20% |

| Доля собственного капитала We | % | 60% |

| Доля заемного капитала Wd | % | 40% |

| WACC | % | 13% |

Теперь рассчитаем коэффициенты рентабельности по предприятию и сравним полученные значения:

Рентабельность продаж

[ (ROS)=ЧП/Выручка ]

( ROS )=1461545/2814616*100%=52%.

Рентабельность активов

[ (ROA)=ЧП/Активы. ]

Напомню, что для расчета ROA нам нужна средневзвешенная стоимость активов за текущий и предыдущий периоды. Т.к. в балансе актив равен пассиву, возьмем данные по итогу баланса (стр. 1600 или 1700):

( Активы )=(16601597+19041932)/2=17821765 тыс. руб.

( ROA )=1461545/17821765*100%=8%.

Итак, какие выводы можно сделать?

WACC у предприятия выше ROA, но ниже ROS. Это говорит о том, что на данный момент компания способна выполнить свои обязательства перед инвесторами, но в будущем могут возникнуть проблемы с привлечением заемных средств.

Проанализируем актив баланса: обратите внимание, как снизилась стоимость основных средств. Однако в целом для капиталоемких отраслей значение показателя рентабельности активов в размере 8% – очень неплохой результат. Поэтому я бы не стала делать скоропалительные выводы о падении доходности компании: возможно, часть заемных средств будет использована для обновления основных фондов и в будущем периоде их размер увеличится.

Примеры расчета WACC

Теперь, когда мы знаем, как рассчитать WACC по балансу, осталось разобраться в вопросе расчета средневзвешенной стоимости капитала организации, работающей в сфере малого бизнеса, и посчитать этот показатель для инвестиционного проекта.

Пример 1. Обратимся к данным бухгалтерского баланса российской компании, образованной в 2018 году. Как видно из отчета, на конец 2018 года в балансе присутствуют только уставный капитал и основные фонды. Деятельность ведется с 2019 г.

| Наименование показателя | Код стр. | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

|---|---|---|---|---|

| АКТИВ | ||||

| Материальные внеоборотные активы | 1150 | 1690 | 480 | 280 |

| Нематериальные, финансовые и другие оборотные активы | 1170 | 350 | 731 | – |

| Запасы | 1210 | 215 | 368 | – |

| Денежные средства и денежные эквиваленты | 1250 | 121 | 99 | – |

| Финансовые и другие оборотные активы | 1260 | 45 | 31 | – |

| БАЛАНС | 1600 | 2421 | 1709 | 280 |

| ПАССИВ | ||||

| Капитал и резервы | 1370 | 602 | 395 | 280 |

| Долгосрочные заемные средства | 1410 | – | – | – |

| Другие долгосрочные обязательства | 1450 | – | – | – |

| Краткосрочные заемные средства | 1510 | 750 | 650 | – |

| Кредиторская задолженность | 1520 | 1069 | 664 | – |

| Другие краткосрочные обязательства | 1550 | – | – | – |

| БАЛАНС | 1700 | 2421 | 1709 | 280 |

| Наименование показателя | Код | За январь-декабрь 2020 г. | За январь-декабрь 2019 г. |

|---|---|---|---|

| Выручка | 2110 | 7770 | 5110 |

| Себестоимость продаж | 2120 | (6993) | (4553) |

| Валовая прибыль (убыток) | 2100 | 777 | 557 |

| Коммерческие расходы | 2210 | (490) | (380) |

| Прибыль (убыток) от продаж | 2200 | 287 | 177 |

| Проценты к получению | 2320 | 68 | 49 |

| Проценты к уплате | 2330 | (49) | (27) |

| Прочие доходы | 2340 | 55 | 31 |

| Прочие расходы | 2350 | (102) | (86) |

| Прибыль (убыток) до налогообложения | 2300 | 259 | 144 |

| Налог на прибыль | 2410 | (52) | (29) |

| Чистая прибыль (убыток) | 2400 | 207 | 115 |

Рассчитаем WACC за 2020 и 2019 гг. Результаты оформим в таблице.

Итак, каков же результат? На первый взгляд, если посмотреть данные по отчетности, все хорошо: фирма развивается, активы увеличились, обороты выросли и прибыль тоже. Однако, рассчитав WACC, мы видим, что все контрольные соотношения не выполнены, а именно:

- WACC>ROA;

- WACC>ROS;

- WACC растет.

Почему так происходит? Во-первых, самое главное – увеличился объем заемных средств. Во-вторых, специфика этого бизнеса (оптовая торговля) такова, что рентабельность продаж довольно низкая – около 2-3%, и это нормальное явление. И, в-третьих, очевидно: в 2020 году были приобретены активы с использованием заемных средств, а их использование пока еще не показало эффективных результатов.

Вывод такой: расчет средневзвешенной стоимости капитала (WACC) по классической формуле не подходит для новых компаний.

Пример 2. Выполним расчет WACC по модифицированной формуле для инвестора компании, где есть обыкновенные и привилегированные акции. На основании прогноза с использованием исторических данных зададим ожидаемую доходность:

- Re на уровне 8% по обыкновенным акциям;

- Rp на уровне 11% – по префам.

Стоимость кредитов нам неизвестна, поэтому будем использовать усредненное значение по краткосрочным займам для юридических лиц (12,5%).

| Наименование показателя | Значение |

|---|---|

| Обыкновенные акции (E) | 456209 тыс. руб. |

| Привилегированные акции (P) | 121820 тыс. руб. |

| Заемные средства (D) | 302411 тыс. руб. |

| Суммарная стоимость капитала (V) | 880440 тыс. руб. |

| Re | 8% |

| Rp | 11% |

| Rd | 12,5% |

[ WACC=frac{456209}{880440}*8%+frac{121820}{880440}*11%+frac{302411}{880440}*12.5%*(1-20%). ]

( WACC )=(0,52*0,08+0,14*0,11+0,34*0,125*0,8)*100%=9%.

Итак, ожидаемая доходность по обыкновенным акциям ниже стоимости капитала, а по префам – выше. Таким образом, инвестору имеет смысл делать упор на обыкновенные акции, а долю префов сократить.

Преимущества и недостатки

Методика оценки средневзвешенной стоимости капитала имеет свои плюсы и минусы. Из достоинств можно отметить следующие:

- Показатель несложно рассчитать по данным отчетности.

- Подходит для портфельного анализа.

- WACC можно применять в качестве ставки дисконтирования денежных потоков.

Недостатки:

- Метод не подходит для недавно созданных компаний, стартапов, а также для убыточных предприятий.

- Часто возникают сложности с определением ожидаемой доходности Re, поэтому расчет WACC иногда дает недостоверные результаты.

Jetlend — обзор на платформу для инвестирования

Заключение

В российской практике финансового анализа средневзвешенная стоимость капитала организации рассчитывается исходя из данных бухгалтерской отчетности, которая находится в открытом доступе. Тем не менее, необходимо учитывать несколько факторов:

- как давно компания работает на рынке;

- относится ли к капиталоемким отраслям;

- показатели ROA, ROS и др.;

- доходность по ценным бумагам за последние годы, дивидендная политика.

WACC характеризует минимальную доходность предприятия от финансово-хозяйственной и инвестиционной деятельности. Этот показатель можно использовать для экспресс-прогнозов по развитию компании на ближайшие пару лет. В долгосрочной перспективе расчет WACC малоэффективен.

Открыть эту статью в PDF

Формула расчета

Средневзвешенная стоимость капитала (Weighted Average Cost of Capital, WACC) рассчитывается по следующей формуле:

WACC=Rd Kd (1 — t) + RE KE

где:

Kd и Ke – доли собственного и заемного капитала в структуре финансирования.

Rd – стоимость заемного капитала. В качестве этой стоимости может выступать процентная ставка по банковского кредиту или доходность к погашению для облигаций.

t – ставка налога на прибыль. Поскольку выплачиваемые проценты на долговые обязательства являются затратами и уменьшают налогооблагаемую прибыль, то итоговые (посленалоговые) расходы на долг оказываются меньше на сумму процентов, умноженную на ставку налога на прибыль. В итоге стоимость заемного капитала будет равна Rd – Rd * t или просто Rd (1 — t).

Re – стоимость собственного капитала, или требуемая норма доходности. Это минимальная доходность на акционерный капитал, используемый компанией. Для его определения можно применять такие широко известные подходы как модель ценообразования капитальных активов (CAPM), но можно устанавливать требования к доходности на основе альтернативных проектов, истории инвестиций компании и экспертных оценок.

Использование WACC в оценке компаний и проектов

Средневзвешенная стоимость капитала применяется для расчета дисконтированной текущей стоимости денежных потоков в тех случаях, когда их оценка производится без учета финансирования. При таком подходе алгоритм анализа будет следующим:

Шаг 1. Определяем прогнозируемый свободный денежный поток компании (Free Cash Flow to the Firm, FCFF). Он содержит только платежи, связанные с инвестиционной и операционной деятельностью бизнеса, и не включает платежей, связанных с финансированием.

Шаг 2. Рассчитываем WACC. В разных ситуациях в качестве долей собственного и заемного капитала могут выступать следующие соотношения:

- Фактическое соотношение собственного и заемного капитала в этой компании

- Планируемое соотношение собственного и заемного капитала в анализируемом проекте

- Обычное соотношение собственного и заемного капитала в компаниях, аналогичных исследуемой компании или проекту.

Шаг 3. Дисконтируем денежный поток FCFF, используя ставку WACC.

Шаг 4. Если требовалось оценить акции компании, то из полученной в результате дисконтирования суммы надо вычесть ее долг.

Тонкости расчета показателя

1. Ставка налога

Существует два распространенных определения ставки налога на прибыль: эффективная и маржинальная ставка. Под эффективной ставкой подразумевается то, сколько компания фактически платит налога на прибыль по отношению к полученной прибыли. Эта ставка может существенно отличаться от законодательно установленной ставки за счет разных корректировок, вычетов и других факторов. Маржинальная ставка – это ставка, по которой будет облагаться каждый следующий рубль полученной прибыли. Как правило ее принимают равной той ставке, которая законодательно установлена для этого типа компаний. Единого правила выбора того, какую из двух ставок следует применять в расчете WACC, не существует, но в большинстве случаев разумно использовать меньшую из них.

2. Долг

В расчете долей собственного капитала и долга требуется определить, что именно относить к долгу. Это особенно актуально для оценки действующего бизнеса, в балансе которого мы можем увидеть множество разных вариантов обязательств. Подсказкой может служить простое правило. Мы включаем в сумму долга те обязательства, расходы на которые мы исключили из денежного потока FCFF. Как правило, мы исключаем проценты по кредитам, как краткосрочным, так и долгосрочным, то есть их мы и будем считать долгом с точки зрения WACC.

Другие обязательства, например, кредиторская задолженность, тоже могут иметь для нас какую-то стоимость. Часто эта стоимость проявляется в более высоких ценах на товары, предоставляемые с отсрочкой оплаты. Но эти дополнительные затраты не выделены у нас в отчетности как проценты за использование капитала и мы не могли исключить их из денежных потоков FCFF, поэтому и в расчет WACC мы не можем внести их как долг.

Промежуточное положение занимает лизинг. В идеале лизинг должен быть отражен в отчетности компании как активы и обязательства, а в расходах на него должны быть отражены проценты за пользование капиталом, что позволило бы включить лизинговое финансирование в состав долга. Но на практике лизинг часто отражается как обычные операционные затраты, и это делает невозможным включение его в состав WACC.

3. Доля собственного капитала

Как и многие теоретические модели в инвестиционном анализе, понятие WACC было разработано для публичных компаний, чьи акции торгуются на бирже. В формуле WACC предполагается, что доля собственного капитала определяется исходя из рыночной стоимости капитала компании, а не балансовых данных. Для биржевой компании это просто, достаточно умножить текущую стоимость акций на их количество, и мы получим рыночную капитализацию. Однако при оценке частной компании это создает сложности, так как текущей рыночной стоимости акционерного капитала не существует. Одно из возможных решений заключается в том, чтобы провести несколько итераций в оценке бизнеса, всякий раз уточняя стоимость акционерного капитала. Другой путь – смириться с погрешностью анализа и использовать балансовую стоимость (если отклонения от оценочной не слишком велики).

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Инвесторами перед принятием решения о вложении денег всегда проводится комплексная оценка и анализ эффективности предлагаемого инвестиционного проекта. Многие способы, в частности с применением метода чистой стоимости дисконтированной, требуют знания процентной ставки для привлечения финансирования. Рассчитать ее значение можно несколькими способами, одним из наиболее распространенных является метод WACC. Рассмотрим поближе, что такое модель WACC – формула и пример расчета.

В чем состоит сущность метода

Выбирая из некоторого числа проектов, инвестор должен иметь понятие об их потенциальном (ориентировочном) уровне доходности. В зависимости от этого обладатель денег может принять решение об объеме инвестирования или очередности реализации нескольких рассматриваемых инициатив. Учитывая взаимосвязь уровня прибыли и степени риска, следует всегда делать вложения в проект с максимальной доходностью. А уровень необходимой прибыли напрямую связан со стоимостью активов. Теперь ответим на вопрос: что такое WACC и как рассчитать этот показатель?

Выбирая из некоторого числа проектов, инвестор должен иметь понятие об их потенциальном (ориентировочном) уровне доходности. В зависимости от этого обладатель денег может принять решение об объеме инвестирования или очередности реализации нескольких рассматриваемых инициатив. Учитывая взаимосвязь уровня прибыли и степени риска, следует всегда делать вложения в проект с максимальной доходностью. А уровень необходимой прибыли напрямую связан со стоимостью активов. Теперь ответим на вопрос: что такое WACC и как рассчитать этот показатель?

Метод Weighted average cost of capital (WACC) представляет собой стоимость капитала средневзвешенную.

Этот критерий применяется для оценки целесообразности инвестирования средств в проекты и ценные бумаги, а также для приведения предполагаемых доходов от вложений и вычисления стоимости активов фирмы.

Обычно при нахождении показателя исходят из того, что акционерный капитал (АК) фирмы состоит из трех составляющих:

- кредитных средств;

- АК обычного;

- АК привилегированного.

Стоимость капитала средневзвешенная показывает минимальный возврат денег компании на инвестированные в ее деятельность средства (рентабельность), т.е. такая доходность позволит покрыть затраты на привлечение денег со стороны. Другими словами, это показатель общей ценности средств компании, рассчитанный как совокупность доходности заемного и собственного капитала, которые взвешены в общей структуре по их удельному весу (доле).

Суть критерия заключается в том, что компания может принимать какие угодно инвестиционные решения, если их рентабельность выше значения WACC на текущий момент. Иногда этот показатель называют альтернативной стоимостью, то есть тот минимальный уровень доходности, который можно получить, не инвестируя в новую инициативу, а вложив деньги в другой уже существующий проект.

Формула и примеры расчета критерия

В разных учебниках и интернет источниках формула расчета показателя выглядит по-разному. Это зависит от ряда факторов, в частности, производится расчет на посленалоговой или доналоговой основе. Кроме того, на методологию расчета может оказывать налоговая политика и законодательные требования государства, что выражается, как правило, в применении дополнительных показателей или коэффициентов.

Простейшая формула расчета WACC, когда фирма финансируется исключительно из своих и заемных денег, выглядит таким образом:

WACC = Ws * Ks + Wd * Kd

где:

- Ws и Wd – это части заемного (d) и собственного (s) капитала по балансу, указывается в процентах или долях единицы, при этом сумма данных величин всегда равна единице;

- Ks и Kd – стоимость соответствующих видов привлечения денег в процентах (ставка).

Здесь найти искомый показатель достаточно просто. Рассмотрим пример. Необходимо определить величину WACC для компании, которая привлекла для внедрения инвестиционного проекта финансирование из трех различных источников в общей сумме 2 миллиона рублей на разных условиях:

- 500 тыс. руб. (доля 25%) – под 10% годовых;

- 500 тыс. руб. (доля 25%) – под 15%;

- 1 млн. руб. (доля 50%) – под 20%.

Используя формулу, сможем посчитать величину показателя. В данном случае она составит:

WACC = 25% * 0,10 + 25% * 0,15 + 50% * 0,20 = 16,25 %

Однако следует учесть, что отдельные виды выплат, например, регулярные платежи по взятым кредитам, в соответствии с нормами законодательства могут не подлежать налогообложению. Это называется “налоговый щит” (от английского tax shield), такая переменная дополнительно вводится в формулу:

WACC = Ws * Ks + Wd * Kd * (1 – T)

где T – размер ставки налога на прибыль (обычно показан как доля от единицы).

При этом на собственные источники средств налоговый щит не распространяется, а на заемные – распространяется. В российских реалиях показатель (1 – T) будет составлять 0,8, поскольку налог на прибыль установлен на отметке 20%.

Решим задачу с применением налогового щита. Те же 2 миллиона инвестированных в производство денег распределены следующим образом:

- 500 тыс. руб. (доля 25%) – заемные средства под 15% годовых;

- 500 тыс. руб. (доля 25%) – заемные деньги под 20%;

- 1 млн. руб. (доля 50%) – собственные средства с доходностью 10%.

Применив в формуле налоговый щит к заемному капиталу (2 потока), получаем такой расчет:

WACC = (1 – 0,20) * (25% * 0,15 + 25% *0,20) + 50% * 0,10 = 0,8 (3,75 + 5) + 5 =12,0 %.

Как видим, эффект щита налогового уменьшает размер капитала средневзвешенного.

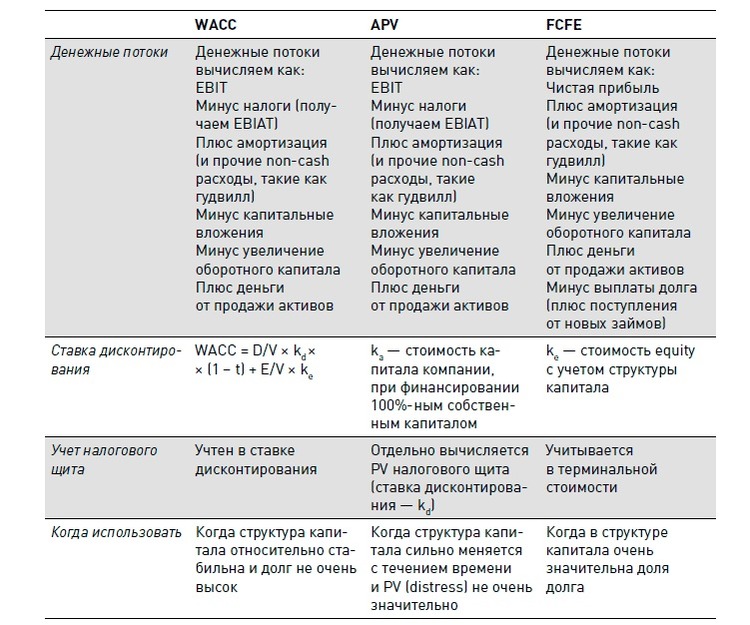

Иногда формула может принимать более сложный вид. Вот пример, где более глубоко раскрывается структура капитала фирмы:

где:

- Wd – вес удельный долгового капитала;

- Kd – стоимость долгового капитала;

- Wps – вес удельный капитала, который сформирован за счет акций привилегированных;

- Kps – стоимость акций привилегированных;

- Wce – вес удельный акционерного капитала обыкновенного;

- Kce – стоимость акционерного капитала обыкновенного.

- T – налог на прибыль (процентная ставка).

При этом совокупность долей всех учтенных элементов равна единице (Wps + Wd + Wce = 1). Эмиссия акций и нераспределенная прибыль – составные части акционерного капитала обыкновенного. Нередко вычисления такого рода производят в табличной форме, что более удобно и наглядно.

Каким образом рассчитываются составные части формулы

Чтобы корректно рассчитать показатель, используя метод WACC, необходимо уметь находить значение элементов, используемых в формуле.

Весь капитал компании состоит из двух частей: своего и долгового. Найти долю каждого из них можно, применяя правила обычной арифметики. Если общий совокупный капитал обозначить как Wo, то:

- доля долгового рассчитывается как Wd / Wo;

- доля собственного, как Ws / Wo.

Получившийся результат пишут, как долю единицы.

Однако для того, чтобы провести эти нехитрые вычисления, необходимо владеть информацией о стоимости каждого вида капитала в денежном выражении. Для этого можно использовать его стоимость рыночную или балансовую.

Западные специалисты рекомендуют пользоваться показателями рыночной стоимости как более объективными. Однако этот метод актуален только для фирм, акции которых торгуются на фондовом рынке:

- Стоимость рыночная своего капитала публичной компании определяется как произведение цены рыночная обычной акции и их количества, находящегося в обращении. При этом в цене акции уже учтена нераспределенная прибыль, поэтому отдельно ее вычислять нет необходимости.

- Стоимость капитала заемного высчитывается по той же схеме, что и собственного, если речь идет об облигациях (цена множится на количество). Не обращающиеся на рынке обязательства требуют расчета амортизированной стоимости.

Когда речь идет о фирме, не выходящей на финансовые рынки, то эти показатели следует определять по балансовой стоимости, взятой из бухгалтерского отчета.

Что касается процентной ставки заемных денег, то при наличии одного источника ее величина определяется на основании процента, указанного в договоре. Если источников несколько, и условия привлечения средств разные, то тогда целесообразно провести расчет средневзвешенной ставки по всем имеющимся долговым обязательствам.

Стоимость своего капитала оценить значительно труднее. Известен ряд способов это сделать, наиболее распространен метод CAPM, который описывается такой формулой:

Re = Rf + β * (Rm – Rf),

где:

- Re (Ks применительно к нашему случаю) – ставка (требуемая) дохода на свой капитал;

- Rm – ставка дохода среднерыночная;

- Rf – ставка дохода безрисковая;

- (Rm – Rf) – рисковая премия среднерыночная;

- β – коэффициент, указывающий на систематический риск.

Подробно останавливаться на этом не будем, поскольку метод CAPM сам по себе есть отдельной темой для изучения. Скажем только, что за величину безрисковой ставки в основном берут процент по государственным облигациям, среднерыночный риск вычисляют, суммируя все основные опасности, грозящие проекту, а коэффициент β – это соотношение доходности избранного актива с доходностью общей фондового рынка.