Что такое вклад с капитализацией процентов, при каких условиях капитализация самая выгодная, как самому посчитать доход по формуле сложного процента и найти готовые онлайн-калькуляторы — в ликбезе «РБК Инвестиций»

При капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее

В этой статье:

- Что такое

- Как начисляются проценты по вкладу

- Расчет вклада с капитализацией процентов

Что такое капитализация процентов

Капитализация процентов — это присоединение суммы начисленных процентов к основной сумме (телу) вклада, что часто называют начислением процентов на проценты. Капитализация процентов рассчитывается по формуле сложного процента и предполагает, что каждая выплата процентов будет прибавляться к телу депозита, так что в следующий раз доходность будет рассчитываться уже не от изначальной суммы, а от той, что накопилась по итогам последней капитализации.

Капитализация

, то есть начисление процентов по вкладу, делается через равные промежутки времени и может быть ежедневной, ежемесячной, ежеквартальной, ежегодной и т. д. Данное условие отдельно прописывается в договоре между клиентом и банком.

Вклад без капитализации процентов предполагает, что начисленные проценты причисляются к вкладу только в конце срока депозита или сразу переводятся на отдельный счет, расчет доходности вклада без капитализации проводится по формуле простых процентов.

Рассмотрим, как работает простой процент для вклада без капитализации и сложный процент для вклада с ежеквартальной капитализацией.

Вклад без капитализации процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- начисление и выплата процентов: ежеквартально.

Годовой доход по этому вкладу составит 12% от ₽100 000, то есть ₽12 000.

Так как выплаты ежеквартальные, то общая сумма дохода будет разделена на четыре периода выплат: раз в квартал вкладчик будет получать по ₽3000 на отдельный счет, сумма на вкладе к концу срока останется неизменной — ₽100 000.

Вклад с капитализацией процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций. В нашем примере 12% / 4, размер ежеквартальной выплаты составит 3%.

- ₽100 000 + 3% = ₽103 000. Доход после получения процентов за первый квартал хранения денег составил ₽3 000.

- В следующем квартале доходность будет снова 3%, но рассчитываться будет уже не от первоначальной суммы ₽100 000, а от капитализированной — ₽103 000. Соответственно, по итогам второго квартала сумма на вкладе составит ₽103 000 + 3% = ₽106 090.

- За третий квартал: ₽106 090 + 3% = ₽109 272,70.

- За четвертый квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Процентный доход по банковским вкладам облагается налогом, но за 2021 и 2022 годы налог временно взиматься не будет.

С 1 января 2021 года в России вступил в силу закон о налогообложении прибыли, полученной физическими лицами в виде процентов от банковских вкладов, превышающих ₽1 млн. При этом действует налоговый вычет, который рассчитывается как произведение ключевой ставки ЦБ РФ, действующей на 1 января, и фиксированной суммы в ₽1 млн. Однако в конце марта 2022 года президент России подписал новый закон, который временно разрешил россиянам не платить налог на доход по вкладам. Согласно ему, граждане не должны будут уплачивать НДФЛ с процентных доходов по банковским вкладам, полученных в 2021–2022 годах.

Приведем пример того, как рассчитывался бы налог за 2022 год, если бы на закон не был введен временный мораторий. Если мораторий будет снят, то по похожему алгоритму будут рассчитываться налоги на вклады начиная с налогового 2023 года.

Налог по вкладам за 2022 год, который нужно было бы уплатить в период до 1 декабря 2023 года:

- ключевая ставка на 1 января 2022 года 8,5% * ₽1 млн = ₽85 тыс.;

- ₽85 тыс. — это необлагаемая НДФЛ сумма за 2022 год.

Если доход по вкладам клиента превысил бы сумму налогового вычета, то начиная с каждого рубля после ₽85 тыс. он должен был бы платить налог в размере 13%.

Например, общий доход по вкладам составил ₽100 тыс. Налог нужно было бы заплатить только с ₽15 тыс. НДФЛ с ₽15 тыс. составил бы ₽1950 = ₽15 тыс. / 100 * 13.

Отличия от капитализации по вкладу

Ранее при описании банковских вкладов встречалось понятие «капитализация по вкладу».

Управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин пояснил, что капитализация по вкладу предполагала, что сумма начисленных процентов прибавится к вкладу в конце срока договора, а не будет перечислена на другой счет или банковскую карту. «Это условие, по сути, считается капитализацией только в случае пролонгации вклада», — подчеркнул Алутин.

Очевидно, банки использовали словосочетание «капитализация по вкладу» в описании продуктов в качестве маркетингового хода, хотя по факту начисление процентов осуществлялось по формуле простых процентов. Тогда как при капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее, расчет делается по формуле сложных процентов.

Анализ банковских продуктов, который провели «РБК

Инвестиции

», показал, что словосочетание «капитализация по вкладу» сейчас банки не используют, ограничиваясь капитализацией процентов по вкладу, то есть по формуле сложных процентов с заданной частотой в зависимости от условий договора.

По оценке «Финуслуг», самыми востребованными вкладами являются продукты с ежемесячной капитализацией процентов. Так как, например, при ежемесячном тарифе баланс счета будет увеличиваться каждый месяц, а депозит расти в геометрической прогрессии. А при досрочном расторжении договора (если эта возможность предусмотрена) вкладчик получает не только тело депозита, но и часть начислений — такая опция особенно актуальна в условиях неопределенности. А вот вклады на длительный период с выплатой процентов в конце срока, так называемой «капитализацией по вкладу», сейчас менее популярны, поэтому в коммуникациях с клиентами банки стали меньше делать акцент на таких сберегательных продуктах.

Как начисляются проценты по вкладу

Доход по вкладу зависит и от графика выплаты процентов. Чем чаще выплачиваются проценты, тем выше доходность

(Фото: Shutterstock)

Ключевым условием для вкладов с капитализацией является временной шаг, с которым она делается. По этому признаку различают вклады с ежедневной, еженедельной, ежемесячной, ежеквартальной, полугодовой, ежегодной и т. д. капитализацией.

Чем чаще производится капитализация процентов, тем от большей суммы каждый раз рассчитывается процентный доход, следовательно, тем больше денег будет на счете вкладчика в конце периода.

Разберем пример трех вкладов с капитализацией, но выполняемой с разными промежутками времени.

Вклад с ежемесячной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежемесячно (12 раз).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 12, соответственно, каждый следующий месяц вклад будет увеличиваться на 1% с учетом начисленных ранее процентов:

- 1-й месяц: ₽100 000 +1% = ₽101 000;

- 2-й месяц: ₽101 000 +1% = ₽102 010;

- 3-й месяц: ₽102 010 +1% = ₽103 030,10;

- …

- 12-й месяц: ₽111 566,54 +1% = ₽112 682,50.

Итоговый доход за год по вкладу с ежемесячной капитализацией составит ₽12 682,50. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,68% вместо базовой 12%.

Вклад с ежеквартальной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 4, соответственно, каждый следующий квартал вклад будет увеличиваться на 3% с учетом начисленных ранее процентов:

- 1-й квартал: ₽100 000 + 3% = ₽103 000;

- 2-й квартал: ₽103 000 + 3% = ₽106 090;

- 3-й квартал: ₽106 090 + 3% = ₽109 272,70;

- 4-й квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Вклад с полугодовой капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: раз в полгода (2 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 2, соответственно, каждые полгода вклад будет увеличиваться на 6% с учетом начисленных ранее процентов:

- 1-е полугодие: ₽100 000 + 6% = ₽106 000;

- 2-е полугодие: ₽106 000 + 6% = ₽112 360.

Итоговый доход за год по вкладу с полугодовой капитализацией составит ₽12 360. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,36% вместо базовой 12%.

По состоянию на май — начало июня 2022 года наиболее распространены в банках вклады и накопительные счета с ежемесячной капитализацией. Сейчас финансовые организации крайне заинтересованы в том, чтобы вкладчики разместили свободные деньги на депозитных счетах, поэтому предлагают привлекательные условия вкладчикам.

Из-за новых жестких санкций в феврале-марте произошел массовый отток наличных денег из банков — дефицит ликвидности банковского сектора к 3 марта превысил ₽7,03 трлн. Банк России, реагируя на эту ситуацию, а также на всплеск инфляции, внепланово повысил ключевую ставку в феврале с 9,5% до 20% годовых. После повышения ключевой ставки проценты по банковским вкладам выросли до 25%, что вернуло населению желание копить на депозитах — структурный профицит

ликвидности

банковского сектора по операциям с ЦБ на начало дня 31 мая составил ₽1,96 трлн, согласно данным Банка России.

Расчет вклада с капитализацией процентов

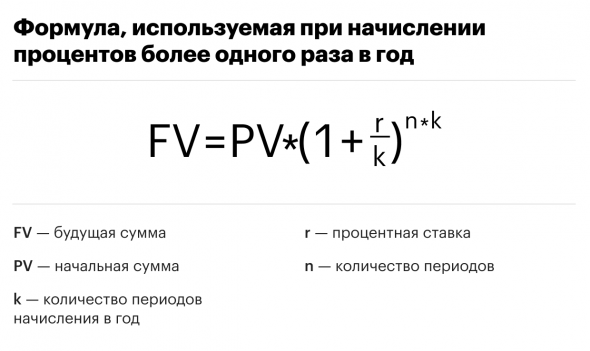

Расчет дохода или прибыли по вкладам или накопительным счетам с капитализацией делается с помощью формулы сложного процента.

Формула расчета

Формула сложного процента вопреки своему названию не так уж сложна. Как рассчитать доходность вложений с учетом капитализации на короткий срок, мы показали в примерах выше. Формула сложных процентов пригодится тем, кто хочет рассчитать прибыль на более долгий срок, а также тем, кто хочет сделать свой вклад капитализированным, даже если банк не предлагает такого условия. Для этого понадобится найти вклад или накопительный счет с возможностью пополнения. Тогда при каждом получении процентного дохода по обычному вкладу без капитализации можно будет его пополнять на эту сумму дохода и, таким образом, увеличивая самостоятельно тело вклада, фактически сделать капитализацию вклада конкретно для себя.

Формула сложных процентов, используемая при начислении процентов более одного раза в год

(Фото: РБК)

Пример применения формулы сложных процентов для расчета дохода вклада на три года с ежеквартальной капитализацией:

- PV — ₽100 000;

- k — 4 (ежеквартальная капитализация — четыре раза в год);

- r — 12%;

- n — 3 (расчет делается для трехлетнего периода).

Выполняем в скобках: 1+12%/4 = 1,03.

Возводим 1,03 в 12-ю степень = 1,4257608868461795.

Умножаем первоначальную сумму на полученное значение: ₽100 000 * 1,4257608868461795 = ₽142 576,09.

Сумма вклада по истечении трех лет составит ₽142 576,09. Доход, соответственно, ₽42 576,09.

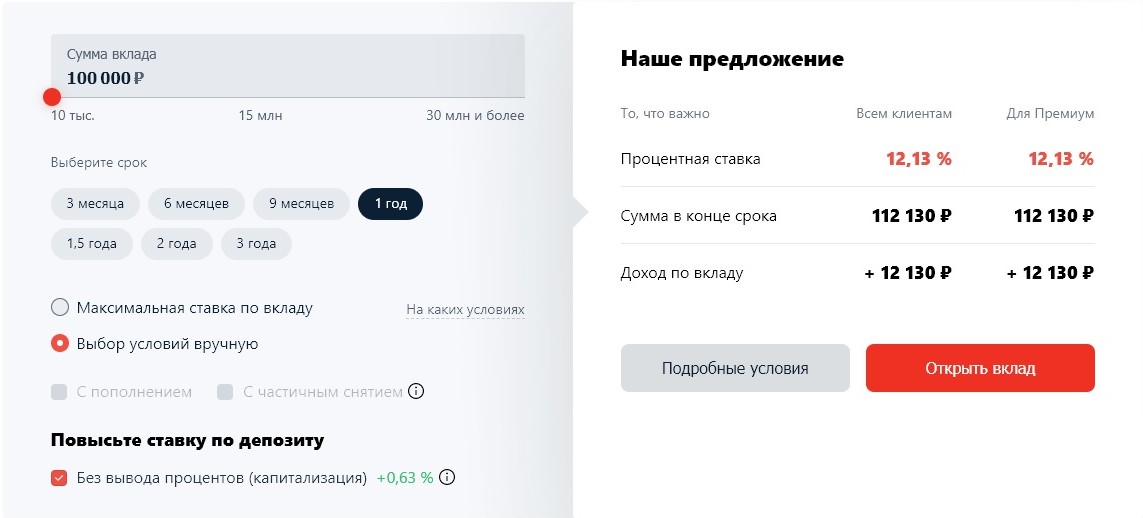

Онлайн-калькулятор капитализации процентов

Банки в обязательном порядке в условиях вклада указывают, предусмотрена ли его капитализация и с какой периодичностью. Некоторые финансовые учреждения для удобства клиентов размещают на своих сайтах онлайн-калькуляторы доходности депозитов. С их помощью, не делая собственные расчеты, можно указать сумму, которую планируется первоначально вложить, и получить ответ, каким будет доход по истечении срока вклада. Как правило, на сайте имеется уточнение, что расчет калькулятора предварительный, персональные условия и точная доходность рассчитываются при непосредственном обращении в банк и подписании договора.

Пример встроенного онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов

(Фото: Скриншот с сайта Альфа-Банка)

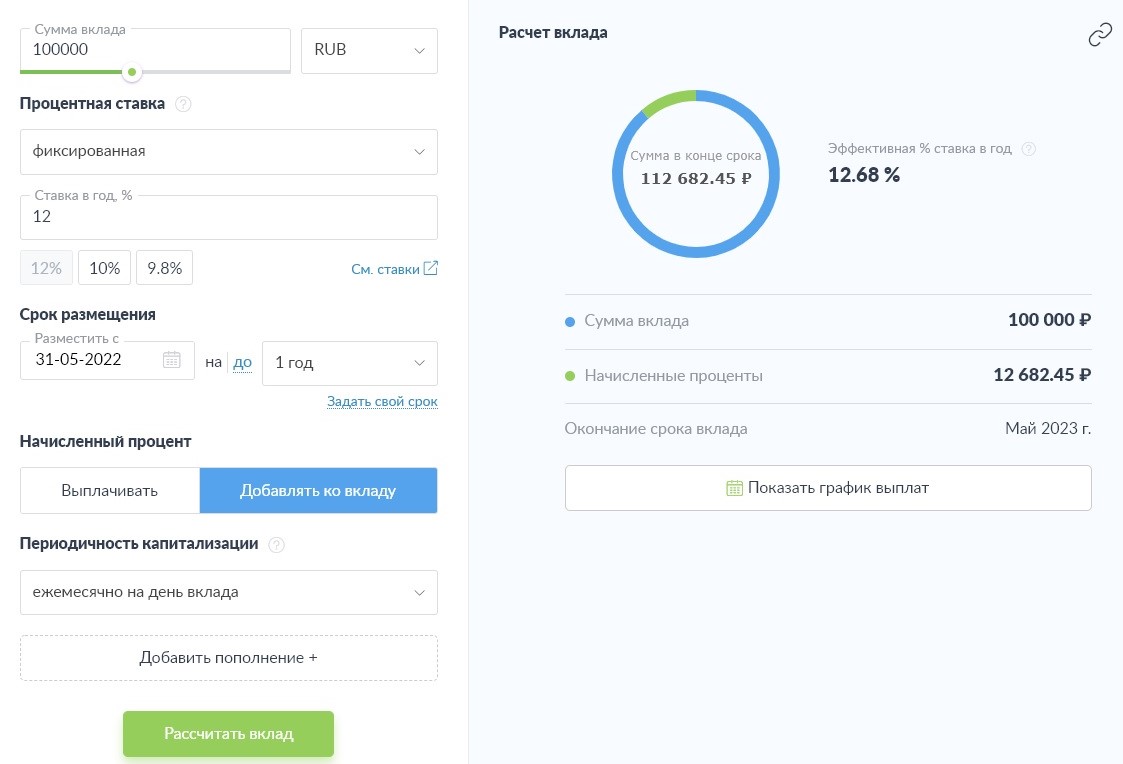

Если на сайте банка нет такого калькулятора, то можно воспользоваться онлайн-калькуляторами, которые несложно найти через поисковые системы. Например, подобные калькуляторы расчета дохода по вкладам с капитализацией процентов есть на «Выберу.ру» и «Банкирос». Для того чтобы ими воспользоваться, потребуется указать сумму вклада, срок, процентную ставку, периодичность капитализации (выплат), поставить отметку в условиях, что вклад предполагает капитализацию.

Пример онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов

(Фото: Скриншот с сайта «Банкирос»)

Для поиска наиболее выгодных вкладов с капитализацией и расчета доходности по ним можно использовать финансовые сервисы и маркетплейсы, которые собирают данные с банков и представляют их на своих порталах. Например, отсортировать вклады с капитализацией и оценить автоматически рассчитанную доходность по ним можно на сайтах:

- «Финсуслуги»;

- «Сравни.ру»;

- «Банки.ру».

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Накопленный процент

Предмет

Рынок ценных бумаг

Разместил

🤓 depapamar1972

👍 Проверено Автор24

сумма процентов, образовавшаяся с момента последней выплаты дохода.

Научные статьи на тему «Накопленный процент»

Накопленная прибыль и налог на неё

Понятие накопленной прибыли

Определение 1

Накопленная прибыль представляет собой прибыль от экономических…

В данном случае в банках на вложенные средства систематически начисляются проценты, при этом первоначальный…

Накапливая прибыль от сохранения только низко ликвидных активов, навряд ли получится накопить большие проценты…

Причины накопления прибыли

Основные причины накопления прибыли заключаются в следующем:

Гарантия для…

Сумма прибыли накопленная аккумулируется в специальных фондах предприятия в фонде накопления.

Статья от экспертов

К вопросу о вознаграждении доверительных управляющих

В статье анализируются правовые условия выплаты доверительному управляющему вознаграждения, обосновывается необходимость учёта интереса доверительного управляющего в виде вознаграждения. Исследуется правовая природа различных источников дохода доверительного управляющего и обязательств по уплате налоговых платежей. Предложение классификации вознаграждения доверительного управления, устанавливающая необходимость выплаты премии доверительному управляющему в случае управления государственным имуществом, использования плавающей ставки вознаграждения в случае управления пенсионными накоплениями и паевыми инвестиционными фондами, а так же возможности выбора порядка вознаграждения доверительного управляющего, осуществляющего управления для обеспечения гражданского оборота учредителя доверительного управления или выгодоприобретателя.

Методы финансовых расчетов

проявление такой экономической категории, как ссудный процент….

Порядок расчета простого процента рассмотрим на следующем примере….

Процентный доход начисляется на основании процентной ставки и первоначальной суммы вне зависимости от накопленного…

Сложный процент начисляется на основании ставки процента и суммы, накопленной на счете к началу очередного…

периода с учетом накопленного дохода.

Статья от экспертов

ИНСТИТУЦИОНАЛЬНЫЕ УСЛОВИЯ ИНДИВИДУАЛЬНОГО ИНВЕСТИРОВАНИЯ НА ФОНДОВОМ РЫНКЕ РЕСПУБЛИКИ БАШКОРТОСТАН

В данной статье предлагается институциональный подход к оценке условий индивидуального инвестирования на фондовом рынке Республики Башкортостан. Целью этой статьи является рассмотрение институциональных условий индивидуального инвестирования на фондовом рынке Республики Башкортостан. Концептуально наша рабочая гипотеза состоит из трех элементов: инвестиции важны для роста; качество инвестиций имеет важное значение; различные особенности институциональной среды страны могут влиять как на объем, так и на качество индивидуального инвестирования. Под институтами рассматриваются формальные и неформальные «правила игры», в соответствии с которыми ведется коммерческая экономическая деятельность, при этом данное определение рассматривается в многомерном подходе. Стоит также отметить, что понимание более широкой институциональной среды, включая ее политические, экономические и культурные, а также социальные аспекты, послужило важным фоном для данного исследования. На основе данного анализа п…

Повышай знания с онлайн-тренажером от Автор24!

- Напиши термин

- Выбери определение из предложенных или загрузи свое

-

Тренажер от Автор24 поможет тебе выучить термины с помощью удобных и приятных

карточек

Накопленные проценты

Покупатель должен компенсировать

продавцу часть следующего купонного

платежа, который продавец заработал,

но не получил его от эмитента, так как

эмитент пошлет следующий платеж

покупателю. Данная денежная сумма носит

название накопленного процента. Доход

прирастает начиная с даты предыдущего

купонного платежа и заканчивая датой

валютирования (но не включая ее). Дата

валютирования обычно, но не всегда,

совпадает с расчетной датой.

Вычисление накопленных процентов

предполагает, что купонные платежи

происходят в запланированные даты, даже

если на практике они будут отсрочены

ввиду того, что будет нерабочий день. В

нижеизложенных формулах мы используем

дату расчета вместо даты валютирования.

Накопленные проценты вычисляются

следующим образом:

,

(4.5)

где

– количество дней после прошлого купонного

платежа до даты расчета;

– количество дней в купонном периоде;

– накопленные проценты;

– полугодовой процентный платеж.

Накопленные проценты вычисляются не

для всех облигаций. Он не вычисляется

для доходных облигаций.

Пример 4.10

Продолжим исследование облигации,

представленной в примере 5.9. Количество

дней между расчетной датой (17 июля 2008)

и следующей купонной датой (1 сентября

2008) равно 44 дня, при этом купонный период

равен 180 дням, поэтому количество дней

от предыдущего купонного платежа до

расчетной даты равно 136 (180-44). Накопленный

доход в расчете на 100 000 руб. номинала

равен:

руб.

Пример 4.11

Если облигация из предыдущего

примера является казначейской облигацией,

то накопленные проценты будут вычисляться

по-другому. Количество дней в купонном

периоде равно фактическому их количеству.

Между 1 марта и 1 сентября фактически

184 дня, между 1 марта и 17 июля оно равно

138. Тогда доход на100 000 руб. номинала

равен:

руб.

Торговля с дивидендами и без

Когда покупатель получает следующий

купонный платеж, говорят, что облигация

торгуется с дивидендами, при этом

покупатель платит продавцу накопленный

доход. Если покупатель отказывается от

следующего купонного платежа, говорят,

что облигация продается без дивидендов,

и продавец выплачивает покупателю

накопленный доход. На некоторых рынках

(США, например) облигации всегда продаются

с включением дивидендов. В последней

колонке табл. 4.4 показаны подходы на

различных рынках мира.

Цена, которую платит покупатель

Полная или грязная цена включает

накопленный процент, который имеет

право получить продавец. Например, при

подсчете полной цены в табл. 4.5 следующий

купонный платеж равен 5 000 руб., и он

включен как часть денежного потока.

Чистая или твердая цена равна разности

между грязной ценой и накопленным

доходом.

Цена, которую платит покупатель продавцу,

является грязной ценой. Важно отметить,

что при вычислении грязной цены следующий

купонный платеж является дисконтированной

величиной, а при вычислении накопленного

дохода он является не дисконтированной

величиной. Поэтому на практике если

облигация продается по номиналу, и дата

расчета не является купонной датой, то

доходность будет немного ниже купонной

ставки. Только когда расчетная дата и

купонная дата совпадают, доходность

равна купонной ставке для облигации,

продаваемой по номиналу.

Резюме

В данной главе мы показали, как оценивать

цену облигации без права досрочного

погашения. Цена – это текущая стоимость

ожидаемого от облигации денежного

потока, тогда как ставка дисконтирования

равна доходности, обещаемой сравнимыми

облигациями. Для облигации без права

досрочного погашения денежным потоком

является сумма купонных платежей и

номинальной стоимости. У бескупонных

облигаций нет купонных платежей, поэтому

их цена равна текущей стоимости номинала,

причем количество периодов для вычисления

текущей стоимости равно удвоенному

количеству лет. Ниже приведены все

формулы, введенные в данном разделе

курса лекций.

Чем выше (ниже) требуемая доходность,

тем ниже (выше) цена облигации. Таким

образом, цена облигации меняется в

направлении, обратном изменению требуемой

доходности. Когда купонная ставка равна

требуемой доходности, облигация будет

продаваться по номиналу. Когда купонная

ставка меньше (больше) требуемой

доходности, облигация будет продаваться

дороже (дешевле) своего номинала.

Облигация, продаваемая ниже (выше)

номинала называется продаваемой с

дисконтом (с премией).

Цена облигации будет меняться во

времени. Предполагая, что кредитоспособность

эмитента не меняется, изменение цены

может быть поделено на изменение

требуемой доходности и изменение

временной кривой облигации.

Когда облигация покупается между

купонными платежами, покупатель должен

выплатить продавцу накопленный доход.

Для вычисления накопленного процента,

необходимо определить количество дней

между двумя смежными купонными платежами

и текущую стоимость купонного платежа.

Соглашения по определению данных величин

разнятся от страны к стране и от рынка

к рынку.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

ПРОЦЕНТ НАКОПЛЕННЫЙ

- ПРОЦЕНТ НАКОПЛЕННЫЙ

- ACCRUED INTEREST

Начисленный процент, по к-рому не наступил срок выплаты. Процент начисляется по простым векселям, коммерческим бумагам, а также облигациям с фиксированной процентной ставкой и не обеспеченным долговым обязательством. При отсутствии специальной оговорки облигации на фондовых биржах США котируются и продаются по чистому курсу, т. е. без Н.п. Котировка указывает лишь основную сумму, к к-рой следует прибавить накопленный процент по ставке купона за период начиная с последней даты выплаты процентов вплоть до дня поставкиТрадиционно процент по облигациям выплачивается каждые полгода, т. е. 1 марта и 1 сентября. Напр., если 15 апреля была совершена покупка 1000-долларовой облигации со ставкой 4% по цене 85 дол., причем даты полугодичных выплат приходятся на 1 марта и 1 сентября, то покупателю она обойдется (без учета комиссионных по операции) в 850 дол. США (сумма основного долга) плюс 5 дол. Н.п. (процент за 1 месяц и 15 дней, накопленный за период с 1 марта по 15 апреля), т. е. общая сумма составит 855 дол. 1 сентября новый владелец облигации получит деньги по полному полугодичному купону в сумме 20 дол., из к-рых 5 дол. были авансированы как Н.п. в момент покупки облигации и ее поставки и 15 дол. Н.п. за период между 15 апреля и 1 сентября.Если существует специальная оговорка, то ОБЛИГАЦИИ могут быть ПРОДАНЫ БЕЗ ПРОЦЕНТОВ. Это означает, что котировочная, или договорная, цена включает любой процент, к-рый может накопиться с момента его последней выплаты. Облигации, проценты по к-рым выплачиваются только при наличии прибыли у компании, и облигации, выпускаемые с целью изменения структуры основного капитала, продаются без процентов, аналогично акциям. В Великобритании обычным методом продажи облигаций является продажа без процентов.Для удобства банки и брокеры пользуются таблицами процентов для подсчета Н.п. Прилагаемая таблица показывает процент на 1000 дол. за период от 1 дня до 5 месяцев при ставке процента от 3,5 до 7%. Применяя кратные числа и дроби, можно вычислить процент практически по любой сумме за любой период, используя данные прилагаемой таблицы.См. СЧЕТ НАКОПЛЕННЫХ ПРОЦЕНТОВ К ПОЛУЧЕНИЮ; СЧЕТ НАКОПЛЕННЫХ ПРОЦЕНТОВ, СРОЧНЫХ К ОПЛАТЕ.

Энциклопедия банковского дела и финансов. — М.: Федоров.

.

2000.

Полезное

Смотреть что такое “ПРОЦЕНТ НАКОПЛЕННЫЙ” в других словарях:

-

ПРОЦЕНТ НАКОПЛЕННЫЙ — (см. НАКОПЛЕННЫЙ ПРОЦЕНТ) … Энциклопедический словарь экономики и права

-

Процент накопленный — (ACCRUED INTEREST) Процент, начисленный на облигацию со времени выплаты по ней последних процентов. Покупатель облигации выплачивает ее стоимость и этот процент … Финансы и биржа: словарь терминов

-

Процент накопленный — сумма накопленных за определенный период времени банковских ссудных процентов (с даты последней выплаты по купону облигации или с момента выпуска ценной бумаги, приносящей проценты) … Терминологический словарь библиотекаря по социально-экономической тематике

-

Процент По Облигации Накопленный — процент,накопленный с даты последней выплаты по облигации. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

-

Накопленный процент — см. Процент накопленный … Терминологический словарь библиотекаря по социально-экономической тематике

-

НАКОПЛЕННЫЙ ПРОЦЕНТ — процент по облигации, набегающий с момента последней выплаты по ней. При покупке такой облигации накопленный процент включается в ее цену и возвращается затем обладателю при очередной выплате процентов. Райзберг Б.А., Лозовский Л.Ш., Стародубцева … Экономический словарь

-

Накопленный Процент — См. Доход купонный накопленный Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

-

накопленный процент — процент по облигации, набегающий с момента последней выплаты по ней. При покупке такой облигации накопленный процент включается в ее цену и возвращается затем обладателю при очередной выплате процентов … Словарь экономических терминов

-

НАКОПЛЕННЫЙ ПРОЦЕНТ — процент по облигации, образовавшийся с момента последней выплаты по ней. При покупке такой облигации Н.п. включается в ее цену и возвращается затем обладателю при очередной выплате процентов … Энциклопедический словарь экономики и права

-

ПРОЦЕНТ — INTERESTЦена (ссуды) денег; плата за заимствование денег; сумма, уплачиваемая должником кредитору за пользование деньгами последнего. П. выражается в виде годовой процентной ставки от общей суммы кредита. Так, процентная ставка 6% означает, что… … Энциклопедия банковского дела и финансов

Рассчитываем проценты по вкладу: формула и примеры

Чтобы выяснить, какой доход принесет вклад, недостаточно знать годовую ставку. На прибыльность также методика начисления банком процентов. В финансовой системе существуют понятия простого и сложного процента, позволяющего получить при почти равных условиях разный доход по вкладам.

Рассчитать проценты по вкладу можно самостоятельно без помощи специалиста. В статье разбираем особенности каждой схемы и объясняем, как работать с формулами.

Простые проценты

Это вознаграждение, которое начисляется на начальную сумму вклада за определенный период. Простые проценты не прибавляются к телу депозита и выплачиваются либо по истечении срока договора, либо раз в месяц или год по выбору вкладчика. Если договор продлевается на новый срок, то прибыль за предыдущий период также не суммируется с вкладом.

Такая методика начисления применяется, как правило, для вкладов с возможностью пополнения и снятия средств. Процентная ставка в этом случае ниже, чем при начислении сложных процентов. Это объясняется тем, что ваш вклад — финансовый инструмент получения прибыли банком. И чем меньше уверенности, что вы не заберете деньги раньше срока, тем ниже вероятность долгосрочного инвестирования капиталов банком, а значит — и ниже доход.

Сложные проценты или капитализация

В этом случае доход за оговоренный срок прибавляется к сумме вклада. В последующий период вознаграждение начисляется уже на увеличенный размер депозита. Сумма вклада постепенно растет за счет накапливаемых процентов, итоговый доход становится выше.

Срок капитализации — периодичность, с которой процент суммируется с текущим телом вклада. Банки добавляют проценты раз в месяц, квартал или день. Вам могут предложить депозит с плавающими ставками, когда процент увеличивается с течением времени. Как правило, процент повышается при увеличении срока хранения денег на депозите при условии, что снятий не было.

Доходность вкладов с капитализацией выше за счет увеличения тела кредита, однако наибольший доход дает тот депозит, по которому ограничено движение средств: запрещены снятия и пополнения, или дополнительные взносы разрешены, но с ограничением. Например, сумма всех пополнений не может превышать сумму открытия более, чем в 10 раз.

Расчет простых процентов

Выяснив годовую ставку, периоды и виды начисления процентов, можно посчитать доход по вкладу.

Простые проценты начисляются по следующей формуле:

где:

S — выплаченные проценты,

P — первоначальная сумма вложений,

I — годовая ставка,

T — количество дней вклада,

K — количество дней в году — 365 или 366.

Если вкладчик открыл депозит на 350 000 руб. сроком на 9 месяцев под 4,7%, процентный доход по вкладу составит:

Расчет сложных процентов

Чаще всего банки предлагают программы с ежемесячной капитализацией. Выбирая условия по вкладу, помните об общей закономерности: чем реже проценты прибавляются к телу депозита, тем меньше доход.

Ежедневная капитализация

Рассчитать доход за каждый день действия вклада поможет следующая формула:

где

Дв — сумма на конец срока, включая сумму открытия и начисленный процент,

Р — первоначальный размер депозита,

N — годовая процентная ставка, разделенная на 100,

К — количество дней в году — 365 или 366,

Т — срок вложения в днях.

Если клиент внес 350 000 руб. под 4,7% на 9 месяцев или 273 дня, в конце срока он получит:

Возвести число в большую степень можно на инженерном калькуляторе, где есть функция x^y, воспользоваться онлайн-сервисами или калькуляторами на сайтах банков.

Зная Дв, легко вычислить сумму процентов по вкладу за весь период:

Ежемесячная капитализация

Когда банк суммирует доход по депозиту раз в месяц, расчет ведется по формуле:

где:

Дв — итоговый доход, то есть размер вклада на конец срока включая сумму открытия и начисленный процент,

P — начальный депозит,

N — годовая ставка, разделенная на 100,

T — срок договора в месяцах.

Рассчитаем итоговую сумму с теми же исходными данными:

Процентный доход составит 12 532,56 ₽

Ежеквартальная капитализация

При начислении вознаграждения каждый квартал, а не раз в месяц, понадобится формула:

в ней Т — количество кварталов в сроке, остальные обозначения прежние.

Рассчитаем тот же вклад в конце срока:

Доход в виде процентов составит 12 483 ₽.

Но следует помнить: чем дольше срок размещения депозита, тем выше ставка. Поэтому при внесении денег на депозит надо сравнить условия с фактической ставкой, применяемой по выбранными вами условиям.

Итоги

Из таблицы видна разница доходов по методу простых и сложных процентов при равных условиях.

| Проценты по вкладу | Доход, руб. |

|---|---|

|

Простые |

12 303 |

|

Сложные: |

|

|

ежедневные |

12 521 |

|

ежемесячные |

12 532 |

|

ежеквартальные |

12 483 |

Однако нельзя однозначно утверждать о предпочтительности сложных процентов для каждого клиента. Оптимальная схема, тип банковского депозита — накопительный счет или вклад — зависят от ваших планов и потребностей:

- желаемый срок действия вклада и вероятность досрочного снятия средств

- необходимость регулярно пополнять счет или снимать средства

- необходимость регулярно снимать проценты

Если закрыт вклад до срока, вне зависимости от того, срочный он или до востребования, банк может применить санкции:

- Пересчитать процент по простой ставке до востребования. Законодательно ее размер не установлен, но большинство банков выплачивают всего 0,1–0,01%.

- Оставить половину или даже треть начальной ставки и тоже сделать перерасчет процентов.

Поэтому перед открытием депозита четко определите его срок и назначение. Райффайзен Банк предлагает банковские вклады без ограничений по снятию и пополнению, где проценты можно получать ежемесячно или добавлять к сумме депозита.

Эта страница полезна?

99

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге