Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

🎁

Сверьтесь с налоговой в Эльбе

Запросите справку и выписку операций без визита в налоговую.

30 дней бесплатно

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

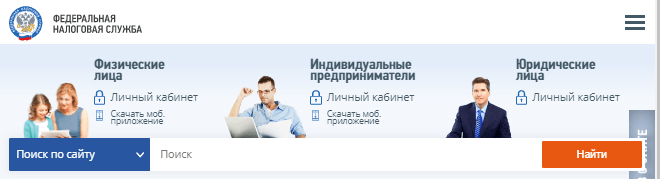

Сайт ФНС

На сайте налоговой выберите сервис «Узнай свою задолженность».

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

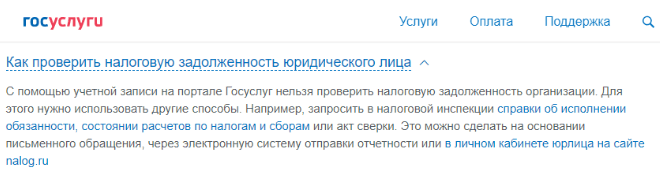

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

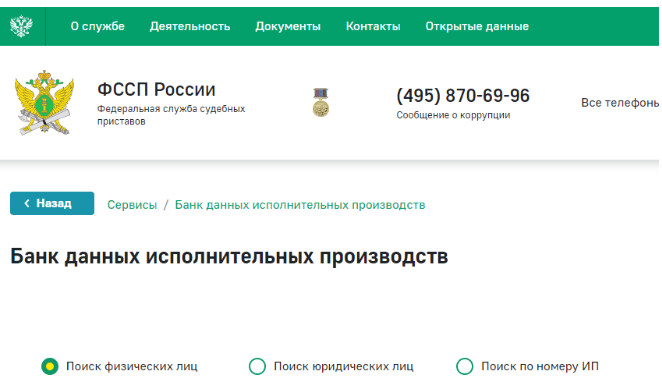

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

🎁

Ведите учёт с Эльбой

Эльба посчитает налоги и напомнит об уплате. Получите 30 дней в подарок при регистрации.

Хочу попробовать

Статья актуальна на

20.01.2022

Долги по налогам — вещь, чреватая негативными последствиями для лиц, имеющих их. Наступают такие последствия вне зависимости от того, каков тип плательщика налога: физлицо, ИП или юрлицо. Именно поэтому каждому плательщику нужно держать под контролем вопрос наличия задолженности по налоговым платежам.

Причины наличия налоговых долгов

Одной из важнейших для каждого налогоплательщика является обязанность уплаты налогов, страховых взносов и сборов (подп. 1 п. 1, подп. 1 п. 3.4, п. 4 ст. 23 НК РФ). Конечно, только в том случае, если они начислены на законных основаниях.

Начисление налоговых платежей осуществляет:

- Юрлицо, и в силу этого оно, как правило, имеет представление о существующих у него долгах.

- ИП — только в части тех платежей, которые обусловлены его предпринимательской деятельностью. По условиям исчисления имущественных налогов он приравнивается к физлицу, и это освобождает его от необходимости самостоятельно рассчитывать налоги на имущество, землю, транспорт. Таким образом, самостоятельно контролировать наличие долгов по налогам ИП может только по их видам, возникающим в связи с основной деятельностью.

- Налоговый орган — в отношении имущественных налогов, уплачиваемых физлицами и ИП. О величине рассчитанных сумм он обязан известить плательщиков в определенные сроки и письменно. Неполучение такого документа приводит к возникновению у налогоплательщика обязанности уведомить ИФНС о наличии подпадающего под соответствующий налог имущества (п. 2.1 ст. 23 НК РФ).

О том, как оформляется документ о суммах налога, направляемый налоговым органом плательщику-физлицу, читайте в материале «Налоговое уведомление по транспортному налогу (образец)».

Однако всегда вероятны обстоятельства, в силу которых представление о реальной величине налога окажется искаженным. В основном они будут иметь характер технических сбоев — ошибки в учетных данных, непоступление или утрата информации о сделанных ИФНС начислениях или доначислениях.

Последствия неуплаты налогов

Неуплата налогов в срок приводит не только к начислению пеней на сумму долга (п. 1 ст. 75 НК РФ), но и может послужить основанием для инициирования процедуры взыскания или принуждения к оплате задолженности путем:

- списания денежных средств с расчетного счета юрлица или ИП по решению налогового органа (ст. 46 НК РФ);

- блокирования расчетных счетов юрлиц и ИП (ст. 76 НК РФ);

- ареста имущества юрлиц (ст. 77 НК РФ);

- взыскания за счет имущества, в т. ч. принадлежащего физлицам (ст. 47 и 48 НК РФ);

- обращения в суд (п. 2 ст. 45 НК РФ) с последующим привлечением к процедуре взыскания службы судебных приставов.

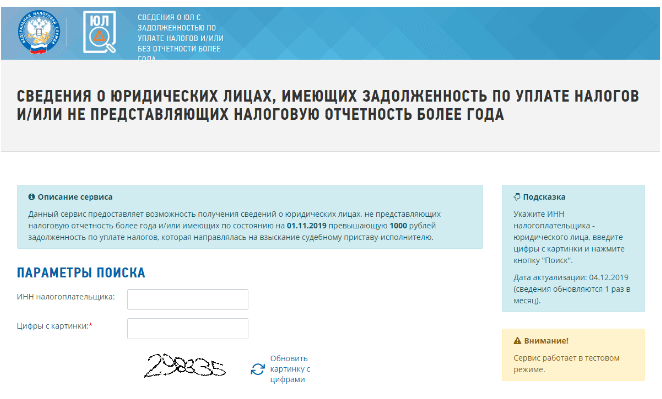

В последнем случае на сайте ФНС при сумме долга, превышающей 1 тыс. руб., неплательщик-юрлицо попадает в список должников, доступный для просмотра любому желающему получить такую информацию.

Перед заключением любого договора, рекомендуем проверить контрагента. Ведь если он не уплачивает налоги, значит, с бизнесов не все в порядке и контрагент не надежен. Проверить юрлицо или узнать ИП по ИНН можно на сайте ФНС в сервисе «Прозрачный бизнес».

Кроме этого, за неуплату налогов могут оштрафовать.

То есть неплатежи по налогам приводят к достаточно серьезным последствиям. Именно поэтому вопрос о периодической проверке наличия долгов по ним всегда является актуальным.

Как узнать долги по налогам ИП, юрлиц и физлиц?

Как узнать долги ООО по налогам, проверить на долги по налогам ИП или выяснить налоговую задолженность физлица? Способов существует несколько.

Но чтобы или воспользоваться, необходимо наличие информации об ИНН (идентификационном номере налогоплательщика). Этот номер является уникальным и присваивается при постановке плательщика на учет. Поэтому проверять ООО на долги по налогам или узнавать долги по налогам ИП нужно по ИНН. Знание этого номера необходимо и для физлица, интересующегося своими долгами.

Информирование плательщиков налогов об их долгах является обязанностью налоговых органов (подп. 10 п.1 ст. 32 НК РФ) для ситуации, когда от плательщика поступает запрос (бумажный или электронный) на предоставление соответствующей информации. ИФНС в этом случае может выдать справку одного из двух видов:

- о состоянии расчетов — два ее варианта (для юрлиц и ИП и для физлиц) утверждены приказом ФНС России от 28.12.2016 № ММВ-7-17/[email protected];

С 10.10.2022 справка оформляется по форме из приказа ФНС от 06.08.2021 № ЕД-7-19/[email protected]

- об исполнении обязанности по платежам (утверждена приказом ФНС России от 20.01.2017 № ММВ-7-8/[email protected]).

Конкретные суммы долгов, имеющиеся на дату формирования справки, можно увидеть только в справке первого вида. Второй документ (об исполнении обязанности) будет содержать лишь сведения о том, исполнена эта обязанность или нет.

О том, как оформить запрос в ИФНС, читайте в статье «Справки о налогах: виды, когда могут потребоваться».

Однако вариант запроса справки о состоянии расчетов хорош, когда налогоплательщику нужен официальный документ для представления в какую-либо инстанцию. Если же речь идет только о выяснении того, есть ли долги по каким-либо налогам и каковы их суммы, то можно воспользоваться иными способами проверки, рекомендованными ФНС:

- На сайте ФНС (https://www.nalog.ru), где, зарегистрировавшись в личном кабинете, можно узнать задолженность по налогам как юрлицу, так и ИП и физлицу. Здесь же можно проверить налогоплательщика по ИНН на долги по налогам юридических лиц по ИНН, ОГРН или названию, переданные на взыскание в службу судебных приставов. Регистрация в личном кабинете возможна с применением:

- логина и пароля, выданных в ИФНС;

- квалифицированной электронной подписи;

- учетной записи доступа к сайту «Госуслуги».

- На сайте «Госуслуг» (www.gosuslugi.ru) можно проверить долги по налогам ИП по ИНН в том же порядке, что и для обычного физлица. Юрлица данные по своей задолженности здесь получить не могут. Физлицу для регистрации на этом сайте придется пройти процедуру подтверждения личности. Она возможна:

- через центры предоставления услуг;

- некоторые интернет-банки (Сбербанк Онлайн, Тинькофф, Почта Банк Онлайн).

Если вы обнаружили недоимку по налогу, то нужно выяснить причины, по которым она возникла. В зависимости от этого различается порядок дальнейших действий. Что нужно делать в каждом случае – подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный демо-доступ к справочно-правовой системе К+ и бесплатно изучите материал.

Проверку долгов, переданных на взыскание в службу судебных приставов, можно осуществить на сайте ФССП (http://fssprus.ru/) по фамилии и имени физлица или ИНН ИП.

Итоги

Неуплата налога может быть чревата для налогоплательщика не только дополнительными расходами в виде пеней, но и принудительным взысканием неоплаченной суммы, в т. ч. за счет имущества. Поэтому особое значение приобретает возможность оперативно получать актуальную информацию о наличии долгов по налогам. Налогоплательщики всех видов (юрлица, ИП, физлица) могут узнать о своей задолженности на сайте ФНС. Для ИП и физлиц аналогичный сервис доступен также на сайте «Госуслуги».

ИП и юридические лица платят налоги в рамках выбранной системы налогообложения. Для каждого налога установлена своя база, ставка и сроки уплаты. Если эти сроки нарушить, возникает налоговая недоимка, из-за которой ИФНС налагает штраф, начисляет пени и блокирует расчётный счёт.

Чтобы избежать таких неприятных последствий, каждому бизнесмену надо держать этот вопрос на личном контроле. Даже если учётом у вас занимается квалифицированный специалист, нелишним будет перепроверить эту информацию.

Должна ли ИФНС требовать уплаты налога

Начнём с того, что обязанность по уплате налогов ИП или организация выполняет самостоятельно (статья 45 НК РФ). Никто не будет предупреждать вас заранее о необходимости рассчитаться с бюджетом.

Требование об уплате налога ИФНС направляет только после возникновения недоимки, т.е. нарушения сроков уплаты налогов, сборов, взносов. При этом документ может быть вручен лично налогоплательщику (его представителю) под роспись, направлен в электронном виде по каналам ТКС или заказным письмом через Почту России.

Последний вариант – самый рискованный для налогоплательщика. Дело в том, что письмо ИФНС считается доставленным на седьмой день после отправки, даже если оно затерялось на почте или дошло позже. А на погашение задолженности отводится всего 8 рабочих дней после того, как письмо признаётся доставленным. В результате может возникнуть ситуация, когда о наличии долгов по налогам организация или предприниматель узнают уже от судебных приставов.

Проверка налогов онлайн

Долги в налоговой можно узнать онлайн, для этого существуют официальные сервисы государственных структур.

1. Проще всего проверить налоги ИП или ООО по ИНН онлайн можно в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

Доступ к кабинету надо получить заранее. Для организаций доступ к ЛК возможен только на основании квалифицированной ЭЦП, выданной на руководителя или лицо, имеющее доверенность с полными полномочиями. ИП могут использовать для доступа не только электронную подпись, но и пароль, выданный на кабинет физлица, или учётную запись для Портала госуслуг.

2. На Портале госуслуг можно узнать задолженность по налогам ИП, но авторизоваться здесь можно только, как физлицу. Учитывая, что предприниматель несёт полную имущественную ответственность, его долги по налогам отражаются по ИНН, как у обычного гражданина.

Однако Портал не позволяет узнать налоги юридических лиц по ИНН онлайн. Для этого надо сделать запрос через электронную систему отправки отчётности или в личном кабинете юрлица на сайте nalog.ru.

3. Этот сервис стоит использовать, если вы хотите провести проверку добросовестности возможного контрагента. Правда, узнать онлайн по ИНН можно только о долгах по налогам юридических лиц, а не ИП.

Точную сумму долгов вы не увидите, сервис отразит только наличие недоимки у контрагента, если она превышает 1 000 рублей. Кроме того, сервис отражает данные об организациях, которые не сдают налоговую отчётность более года. Вступать в сотрудничество с такими партнёрами рискованно, ведь расходы по таким сделкам ИФНС может не признать.

4. На сайте Федеральной службы судебных приставов (ФССП) можно получить информацию о долгах по налогам, по которым уже начато исполнительное производство. Поиск возможен в отношении индивидуальных предпринимателей и юридических лиц. Только указывать надо не ИНН, а полное имя ИП или наименование организации.

Стоит ли доверять сторонним сервисам

В интернете можно найти предложения узнать долги по ИП и ООО онлайн с помощью неофициальных сервисов. Стоит ли им доверять? Ведь некоторые из них предлагают не только узнать о наличии задолженностей, но и оплатить налоги.

По нашему мнению, делать этого не стоит. Во-первых, даже если эти сервисы действительно содержат актуальную информацию, всё равно лучше проводить проверку налогов ИП и юрлиц онлайн на официальном сайте ФНС.

Во-вторых, уплата налогов организацией должна осуществляться через расчётный счёт в банке. Только в этом случае обязанность налогоплательщика признаётся исполненной (статья 45 НК РФ). Индивидуальные предприниматели не обязаны перечислять налоги только таким способом, но и им рисковать не стоит.

В-третьих, никто не может гарантировать, что введённые вами данные не будут использованы в неблаговидных целях. Так что, не рискуйте и проверяйте наличие задолженностей по налогам только на государственных ресурсах.

Как узнать систему налогообложения за минуту?

Подробная информация о компании или ИП находится в Контур.Фокусе. Можно узнать режим налогообложения ООО или ИП, изучить уплаченные налоги и сборы

Попробовать бесплатно

Условно все способы налогообложения организаций и ИП можно разделить на две группы: основная система налогообложения и специальные налоговые режимы.

Основная система налогообложения (ОСН) — это базовый режим уплаты налогов, который компании и ИП применяют по умолчанию. Он действует, пока фирма или предприниматель не заявили в налоговую о намерении перейти на спецрежим. Имейте в виду, что в Налоговом кодексе РФ понятие ОСН не встречается. А специальные налоговые режимы там есть.

У ОСН нет ограничений по видам деятельности, количеству работников или выручки — ее может применять любой бизнес. Однако для налогоплательщиков на ОСН нет никаких послаблений: они платят все предусмотренные законом налоги и сдают максимум отчетностей.

Специальные налоговые режимы объединяет то, что их могут применять не все налогоплательщики. К ним устанавливают ряд критериев: определенный вид деятельности, максимальное количество выручки или работников. Как правило, спецрежим облегчает налоговое бремя бизнеса: налогоплательщиков освобождают от некоторых видов платежей, они платят налог по сниженной ставке или реже предоставляют отчетность.

Налоговый кодекс РФ предусматривает шесть видов спецрежимов (п.2 ст. 18 НК РФ):

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции (СРП);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (НПД);

- автоматизированная упрощенная система налогообложения (АУСН).

Рассмотрим подробнее каждый спецрежим.

УСН

УСН — это специальный режим налогообложения, который позволяет организациям и ИП не платить налог на прибыль организации, НДФЛ, налог на имущество и НДС. Вместо этого компаниям необходимо совершить один платеж. Налогоплательщик выбирает один из двух объектов налогообложения: «Доходы» или «Доходы минус расходы». И платит с него налог по установленной ставке: 6 % для УСН «Доходы» и 15 % для УСН «Доходы минус расходы». Декларацию нужно сдавать раз в год.

Для УСН нужно соблюдать несколько условий:

- получать годовой доход не больше 200 млн рублей;

- нанимать не больше 130 человек;

- остаточная стоимость основных средств не должна превышать 150 млн рублей.

Основные средства — это имущество, которое необходимо предпринимателю для производства или оказания услуг. Например, станки, специальное оборудование и инструменты для изготовления продукции.

Если ИП или фирма не соответствует этим условиям, инспекция не разрешит применять УСН.

Чтобы перейти на УСН в следующем году, нужно подать заявление в инспекцию не позднее 31 декабря текущего года. Исключение — новые организации и ИП. Они могут направить заявление вместе с документами на регистрацию или в течение 30 дней с момента постановки на учет в налоговую.

Имейте в виду, что перейти на другой налоговый режим в течение года не получится. Если захочется изменить систему уплаты налогов, придется ждать до конца года и подать заявление о переходе на другой режим до 15 января следующего года.

ЕСХН

Особенность ЕСХН в том, что он действует только для организации и индивидуальных предпринимателей в сфере сельского и рыбного хозяйства или животноводства. Вместо налога на прибыль или НДФЛ и налога на имущество сельскохозяйственные производители платят единый налог — 6 % с доходов за вычетом расходов. Декларацию сдают один раз в год.

Чтобы перейти на ЕСХН, фирма или ИП должны получать от сельхоздеятельности не меньше 70 % от всех доходов. Также ЕСХН могут применить градообразующие рыбохозяйственные предприятия. Ограничений по размеру выручки для налогоплательщиков, как при УСН, нет. Работников тоже можно нанимать в неограниченном количестве. Исключение есть только для рыбохозяйственных организаций — у них средняя численность сотрудников за год не должна превышать 300 человек.

Порядок перехода на ЕСХН такой же, как при УСН: заявление подают при регистрации или течение 30 дней после постановки на учет в налоговой. Остальные обращаются в налоговую не позднее 31 декабря текущего года, чтобы перейти на ЕСХН в следующем году. В течение года сменить налоговый режим нельзя.

Проверить систему налогообложения компании в Фокусе

Попробовать бесплатно

СРП

Соглашение о разделе продукции — это договор, по которому государство разрешает организации искать и добывать полезные ископаемые на его участке недр, а компания добывает ресурсы за свой счет и делится их частью.

Фирма, которая заключила соглашение с государством, платит налоги в особом порядке. Организация освобождена от региональных и местных налогов, а суммы по некоторым платежам ей компенсируют, например, по НДС, земельному налогу, акцизу. Также фирма частично не платит налог на имущество. Основные средства, нематериальные активы, запасы и затраты, которые используют для добычи полезных ископаемых, налогом не облагаются.

ПСН

Предприниматель может сэкономить на налогах, перейдя на патентную систему налогообложения (ПСН). Для этого он приобретает патент на срок от одного до двенадцати месяцев и платит фиксированную сумму до конца действия документа. При этом ИП освобождается от уплаты НДФЛ, налога на имущество и частично от НДС. Патент может получить только ИП, для организаций ПСН не предусмотрена.

Для ИП на ПСН есть два общих ограничения:

- доход не должен превышать 60 млн рублей в год;

- средняя численность работников за год не может быть больше 15 человек.

Если не соблюдать эти условия, предприниматель утратит право на патент.

ПСН могут применять только ИП, которые ведут бизнес по одному из перечисленных в законе видов деятельности. НК РФ устанавливает общий список (п.2 ст. 346.43 НК РФ), а регионы выбирают из них те, которые будут действовать на их территории. Есть ограничения и по потенциально возможной сумме дохода по каждому виду деятельности. Их также устанавливают субъекты.

Регионы могут вводить дополнительные ограничения для применения ПСН. Например, в Свердловской области не могут перейти на ПСН ИП, которые сдают номера в гостиницах или общежитиях на площади больше 200 кв.м (ст. 1-1 закона Свердловской области от 21 ноября 2012 года N 87-ОЗ).

Стоимость патента рассчитывается по ставке 6 % от потенциально возможного годового дохода. Это значит, что предприниматель должен заранее просчитать примерную сумму дохода, которую он получит в будущем году, и с этой суммы заплатить налог. На портале ФНС есть калькулятор, чтобы посчитать примерную стоимость патента.

НПД

Этот спецрежим применяют физлица и ИП, работающие сами на себя без наемных сотрудников. Их еще называют самозанятыми. Физлицам налог на профессиональный доход (НПД) заменяет НДФЛ, а ИП — НДФЛ, НДС и страховые взносы. Есть ограничение по годовому доходу: самозанятый не должен зарабатывать больше 2,4 млн рублей.

Регистрация в качестве самозанятого и все расчеты с инспекцией происходят через приложение «Мой налог». Отчетность сдавать не нужно. Ставка налога зависит от того, кто заплатил самозанятому: человек или юрлицо. Если покупатель — физлицо, ставка 4 %, если организация — 6 %.

АУСН

Автоматизированная упрощенная система налогообложения — это экспериментальный спецрежим. Пока он действует только в трех субъектах: Москве, Московской и Калужской областях, Татарстане. АУСН похож на УСН: его применяют как организации, так и ИП. Вместо НДФЛ и налога на прибыль организации, налога на имущество и НДС, бизнес платит налог с «доходов» либо «доходов минус расходы». Главное отличие в том, что сумму налога рассчитывает инспекция, а не налогоплательщик. Раз в месяц налоговая сама уведомляет предпринимателя о сумме, которую нужно заплатить.

АУСН рассчитан на малый бизнес с годовым доходом не больше 60 млн рублей и количеством сотрудников не больше пяти человек. ИП и фирмам на АУСН не придется сдавать налоговую отчетность, от выездных проверок их тоже освободят.

Компании и ИП, которые платят НДС, могут его возместить. Но это возможно только в том случае, если контрагент тоже платит этот налог. Многие спецрежимы освобождают налогоплательщика от НДС. Поэтому если компания рассчитывает на вычет по НДС, лучше заранее проверить налоговый режим контрагента.

Еще налоговая система партнера косвенно указывает на масштабы бизнеса, потому что некоторые спецрежимы предусматривают ограничения по количеству сотрудников и размеру дохода. Этот момент стоит учитывать, если предстоит крупная сделка.

Проверить налоговый режим ИП в Контур.Фокусе

Попробовать бесплатно

Есть несколько способов проверить систему налогообложения, применяемую партнером. Все они подходят как для организаций, так и для ИП.

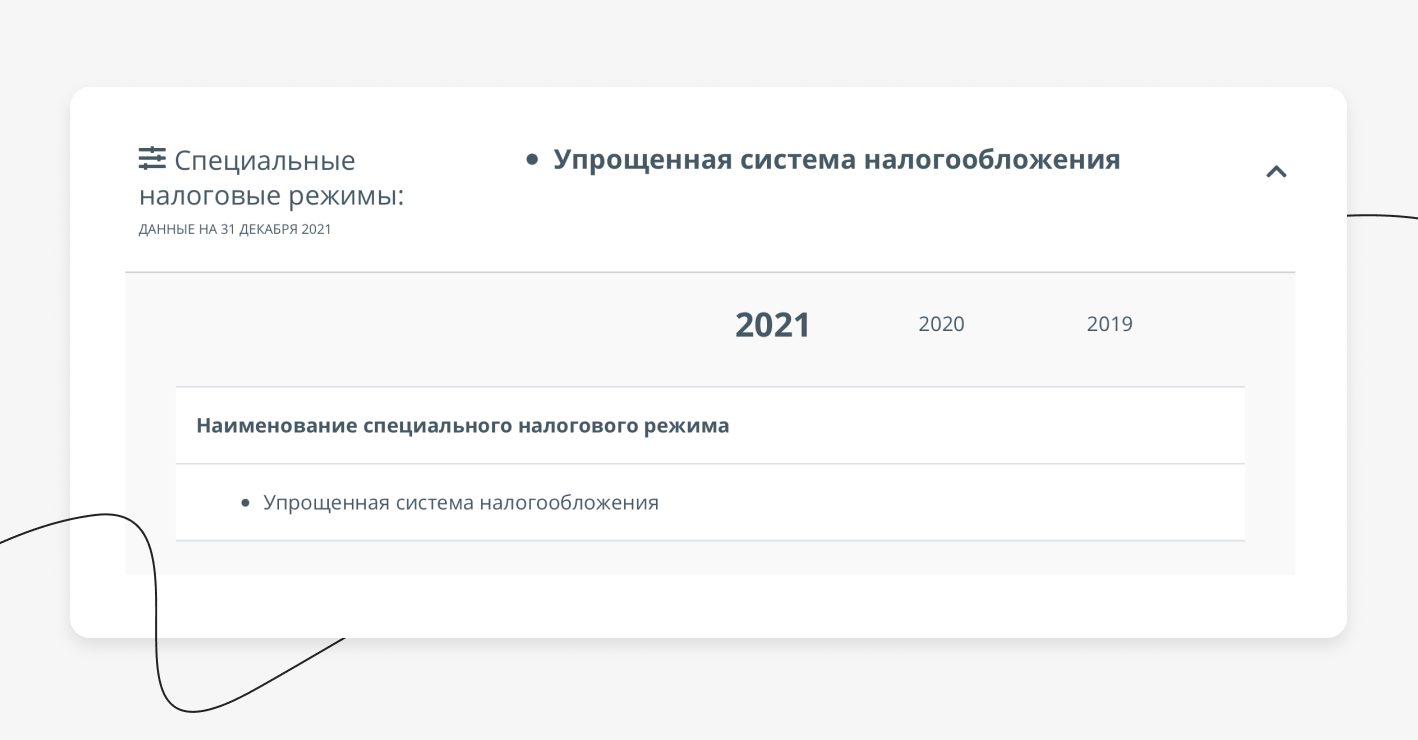

Проверка системы налогообложения ООО

Чтобы проверить налоговый режим ООО, воспользуйтесь сервисом ФНС «Прозрачный бизнес». Введите в поиске код ИНН, ОГРН или название интересующей организации. Из результатов поиска выберите нужную фирму. В карточке компании найдите раздел «Специальные налоговые режимы». Если в нем написано «Специальный налоговый режим не применяется», значит, организация на ОСН. Если фирма применяет один из спецрежимов, это будет отображено.

На сайте налоговой есть информация только за предыдущие годы. Поэтому стоит учитывать, что на момент проверки налоговый режим фирмы мог измениться.

Режим налогообложения в ФНС

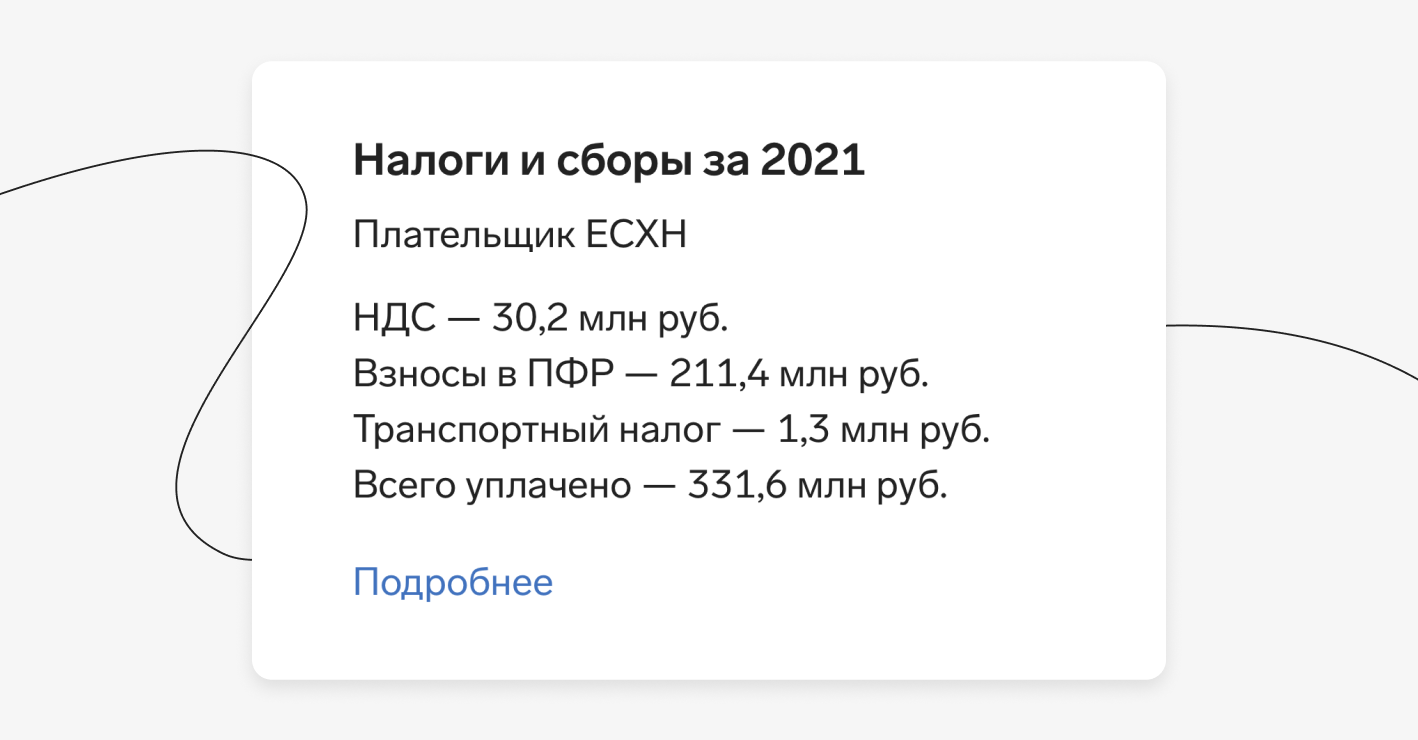

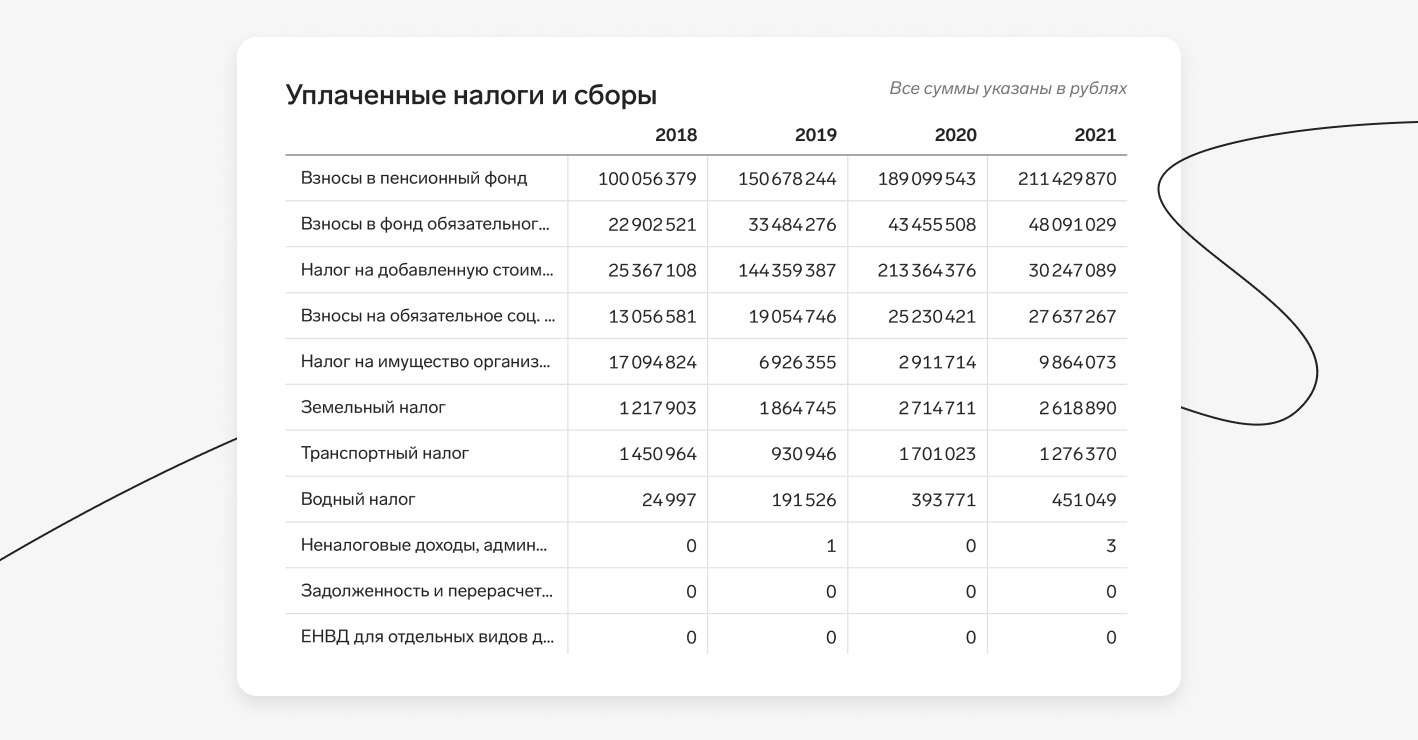

Узнать не только о системе налогообложения, но и о уплаченных налогов и сборов компании можно в Контур.Фокусе.

Режим налогообложения в Фокусе

Зайдите в карточку организации, нажмите «Подробнее» или перейдите во вкладку «Налоги и сборы». Там вы увидите суммы налогов и сборов, задолженности по налогам и процент от доходов, который уплачивает организация.

Дополнительные данные в Фокусе

В Контур.Фокусе находится официальная информация из госорганов. Сервис предоставляет сведения о налогах компаний за предыдущие годы.

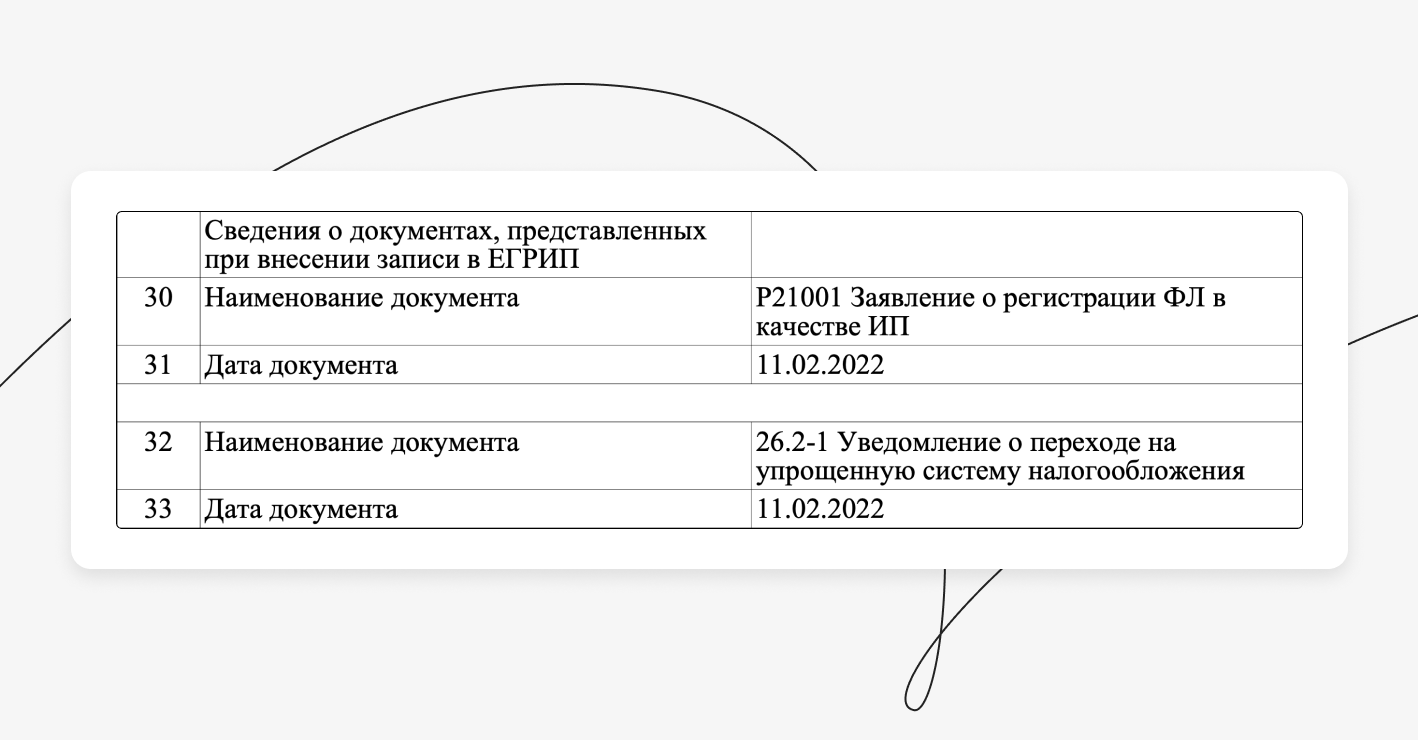

Проверка системы налогообложения ИП

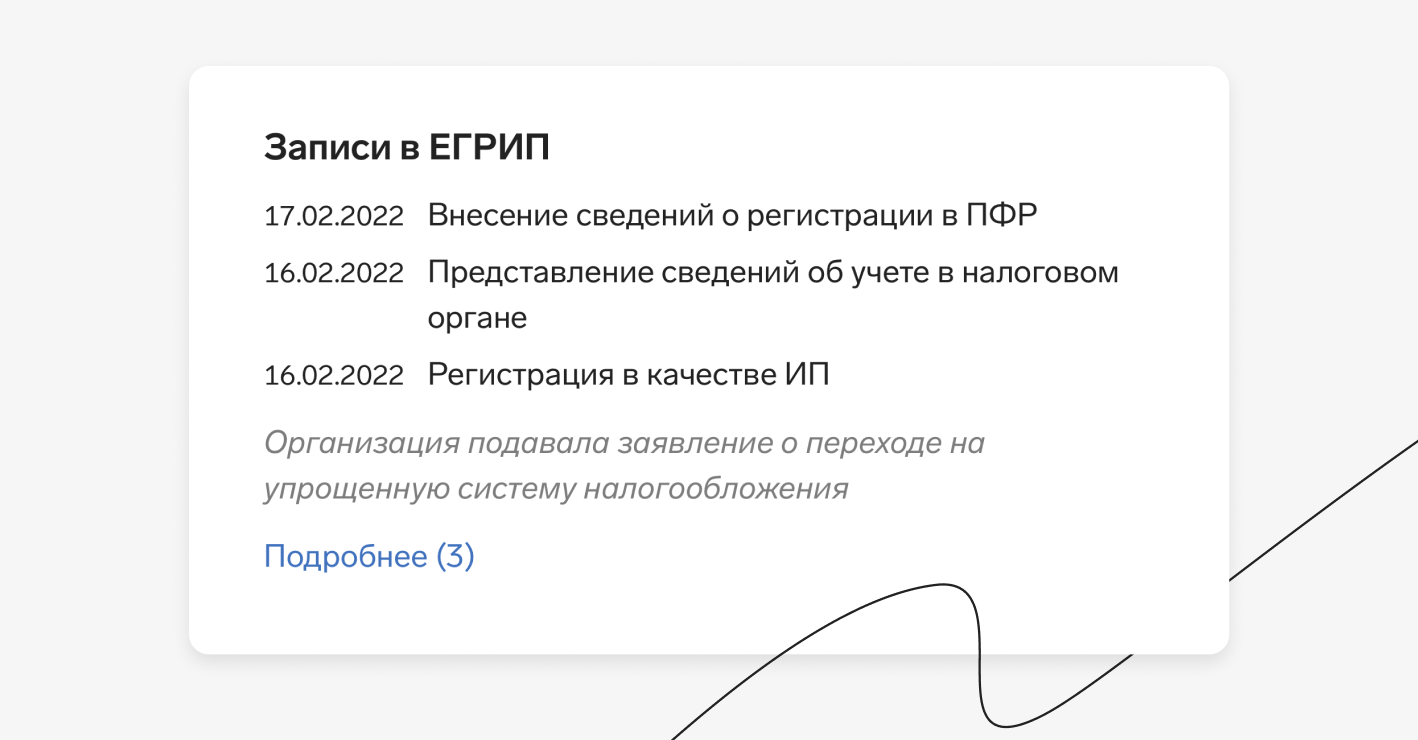

Еще один способ косвенно узнать режим уплаты налогов контрагента — изучить его выписку из налоговой. Зайдите на сайт ФНС, найдите интересующего предпринимателя, сохраните выписку. В ней найдите раздел «Сведения о записях, внесенных в ЕГРИП».

Если среди документов есть заявление о переходе на спецрежим, значит, контрагент подавал его в налоговую. Вероятно, сейчас он применяет именно эту систему налогообложения. Однако в ЕГРИП информация о подаче заявления отображается не всегда, а только в том случае, если его подали вместе с документами на регистрацию.

Выписка из ФНС

Контур.Фокус тоже покажет, если ИП подавал заявление о переходе на другой налоговый режим. Эти данные есть в разделе «Записи в ЕГРИП».

Записи ЕГРИП в Фокусе

Как проверить режим налогообложения контрагента оффлайн

Единственный надежный способ узнать налоговую систему компании или ИП не онлайн — запросить информацию у самого контрагента. Можно попросить его направить карточку организации или письмо на фирменном бланке с печатью и подписью директора или предпринимателя.

Закон не регламентирует обязанность налоговой предоставлять информацию о системе налогообложения, применяемой контрагентом, поэтому запрос в инспекцию может остаться без ответа.

Налоговых режимов много, законодательство постоянно меняется. Чтобы не возникло проблем с инспекцией — например, если захочется возместить НДС — проверьте налоговый режим контрагента заранее.

Проверять режим налогообложения контрагентов легко. В демоверсии Контур.Фокуса вы сможете проверить не только налоги и сборы компании, но и оценить ее финансовое состояние

Попробовать Фокус