Как можно получить информацию о неиспользованной сумме налогового вычета

Существует несколько способов, разберем подробнее.

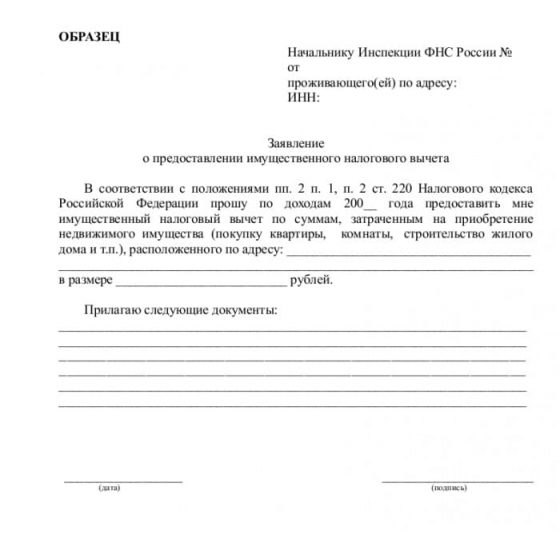

Для оформления налогового имущественного вычета необходимо подать заявление в ФНС, приложив к нему 3-НДФЛ. Если гражданин уже подавал заявление и часть вычета получена, нужно точно знать, какая сумма еще доступна для получения.

Выясняем остаток вычета

Уточнить оставшийся размер неполученного вычета можно так:

- в личном кабинете сайта ФНС;

- исходя из сведений в ранее поданной декларации;

- осуществить расчет за прошедший налоговый период;

- обратиться в налоговую лично.

Самое простое – проверка суммы остатка на сайте налоговой. Электронная платформа работает в автоматическом режиме и данные доступны круглосуточно.

Инструкция по проверке остатка через сайт ФНС

Пошаговая инструкция для просмотра сведений об остатке налогового вычета через официальный сайт Федеральной налоговой службы:

- заходим на сайт ФНС;

- вводим пароль от личного кабинета (также нужно ввести индивидуальный номер налогоплательщика или же войти через портал госуслуг);

- зайти в блок «сообщения»;

- в отображающемся перечне сообщений нужно найти сообщение о проверке декларации 3-НДФЛ, которую вы подавали в прошлом году. Если же декларацию подавали неоднократно, то придется поискать их все, чтобы произвести расчет за все периоды;

в найденном сообщении о камеральной проверке декларации смотрим информацию по сумме имущественного вычета – здесь нужно обратить внимание на строку «подтвержденная налоговым органом». Именно в этой строчке и отражена сумма имущественного вычета, которая уже была получена гражданином за прошедший период.

Важно! В том случае, если вычет был получен уже неоднократно, необходимо найти все сообщения и сложить суммы за каждый период. Затем от суммы, которую можно получить за вашу недвижимость, вычитаем общую сумму полученных вычетов.

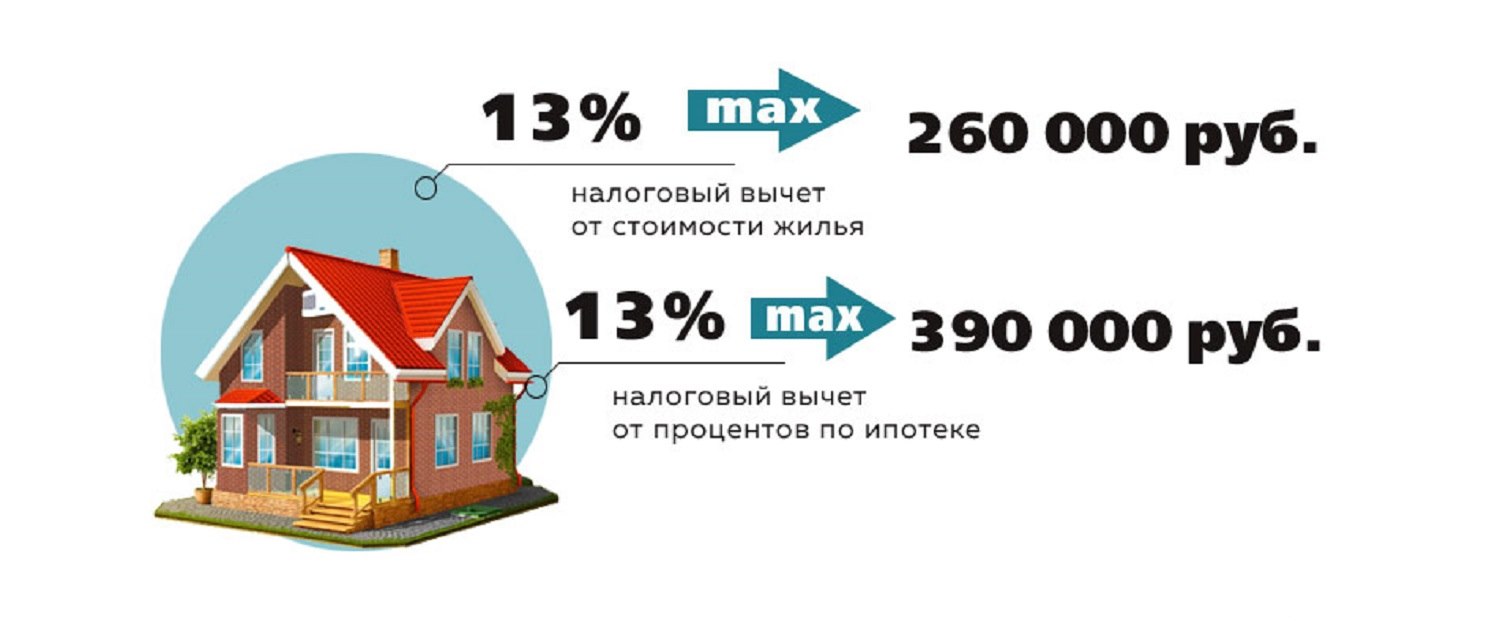

Общая сумма имущественного вычета, возможная к получению, рассчитывается следующим образом:

Стоимость недвижимости в момент покупки * 13%, но не больше 2 млн руб.

То есть, если квартира стоила 20 миллионов, и 13% от этой суммы составляют 2,6 млн руб, вернуть можно все равно налоговый вычет только с 2 миллионов — это будет 260 тысяч рублей.

Подпишитесь на нашу рассылку и получайте свежие подборки новостей и событий!

Скопировать урл

Распечатать

Ваш вопрос – наш ответ

Задать вопрос

-

Редактор Мария Власова

17 мая 2023 в 17:44

Трудовая инспекция права – вы должны были отчитаться не позже следующего рабочего дня после дня издания…

Когда бухгалтер должен произвести расчет для увольнения

-

Гость_15971

17 мая 2023 в 17:04

ситуация такая, что приказ был издан и подписан за три дня даты увольнения(допустим 3 апреля), в самом приказе…

Когда бухгалтер должен произвести расчет для увольнения

-

Редактор Мария Власова

17 мая 2023 в 16:48

какого числа должен быть подписанный приказ

Здесь организация сама устанавливает,…

Когда бухгалтер должен произвести расчет для увольнения

-

Гость_15971

17 мая 2023 в 16:40

например человек написал заявление за две недели 3 апреля , какого числа должен быть подписанный приказ? ведь на…

Когда бухгалтер должен произвести расчет для увольнения

Дата публикации: 20.06.2014 01:47 (архив)

Граждане, подавшие в налоговую инспекцию декларацию о доходах по форме 3-НДФЛ с целью получения социального или имущественного налогового вычета могут с помощью Интернет – сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц» уточнить статус проверки налогового документа.

Напоминаем, что максимальный срок проверки налоговой декларации составляет 3 месяца с момента ее представления в налоговый орган. После завершения проверки в разделе «3-НДФЛ» электронного ресурса появится сообщение о результатах: «Принято решение о предоставлении налогового вычета» с указанием подтвержденной суммы вычета или «Принято решение об отказе в предоставлении налогового вычета».

Денежные средства возвращаются налогоплательщику на лицевой счет, указанный в заявлении, которое можно подать вместе с налоговой декларацией. Если заявление с указанием лицевого счета на возврат налога не было подано вместе с декларацией, его можно самостоятельно сформировать в Личном кабинете.

Данный сервис также позволяет контролировать расчеты с бюджетом, направлять обращения в налоговую инспекцию через Интернет, распечатывать налоговые уведомления и квитанции на уплату налогов, уточнять налоговые обязательства.

Многие слышали о налоговых вычетах и о том, что с их помощью можно вернуть часть уплаченных в бюджет налогов. Но на практике люди часто отказываются от вычетов. Они считают, что сумма мала, а сам процесс возврата сложный и длинный. Однако это не так. Прочитав нашу статью, вы легко сможете оформить налоговый вычет самостоятельно и не выходя из дома. Мы расскажем, кто, когда и как получает налоговый вычет, какие бывают вычеты, сколько денег можно вернуть и какие документы нужны. Вас также ждут дополнительные бонусы — как заработать на налоговых вычетах проценты, с какой очерёдностью их получать, как оформлять возврат налога, находясь в браке, и когда придётся вернуть деньги в бюджет.

Что такое налоговый вычет?

Если вы уже искали ответ на вопрос «Что такое налоговый вычет?», то могли встретить два типа определений:

- Уменьшение налогооблагаемой базы при исчислении налога на доходы физических лиц (НДФЛ).

- Возврат части уплаченного в бюджет НДФЛ.

Оба определения верны — в результате они дают одну и ту же сумму. Просто подход разный. Зависит от того, куда подаются документы — работодателю или в Федеральную налоговую службу (ФНС).

В первом случае работодатель уменьшает налогооблагаемую базу (зарплата до уплаты НДФЛ). Это даёт возможность возвращать деньги год в год. Подробно об этом мы писали в статье «Самый быстрый способ получать налоговый вычет».

Однако чаще всего документы подаются в налоговую службу. Это уже возврат уплаченного НДФЛ. В этом случае ФНС принимает документы за предыдущий год. Например, в 2022 году вы потратили 20 000 рублей на лечение. В 2023 году подаёте документы на вычет и получаете 2 600 рублей.

Кто может получать налоговые вычеты?

Итак, налоговый вычет — это возврат части уплаченного налога на доходы физических лиц (НДФЛ) или уменьшение налогооблагаемой базы. Значит, вычет могут получать граждане, которые уплачивают подоходный налог по ставке 13%. Однако под вычет подпадает далеко не весь НДФЛ.

Например, налоговые вычеты не получают нерезиденты, которые находились в России меньше 183 дней (полгода) в течение последних 12 месяцев. Хотя они тоже платят подоходный налог, причём по повышенной ставке — 30%. Также нельзя вернуть часть НДФЛ, который уплачен за выигрыш в лотерею или при продаже ценных бумаг.

Зато, в частности, можно вернуть налог, уплаченный за сдачу жилья или с доходов от вкладов. Это позволяет оформлять вычет даже неработающим пенсионерам. Причём для них — это не единственный способ получить налоговый вычет.

Также неработающие пенсионеры могут получать вычеты через своих взрослых детей. Допустим, в 2022 году пенсионер потратил на лечение 20 000 рублей. Его дочь или сын, которые платят НДФЛ с зарплаты, могут подать документы на вычет за лечение родителя.

Кроме того, налоговые вычеты можно оформлять не только за родителей, но и за детей, сестёр и братьев. Также вычет на детей полагается опекунам.

В некоторых случаях право на налоговый вычет теряется. Тогда гражданин обязан вернуть деньги в бюджет. Более подробно об этом мы писали в статье «3 случая, когда надо вернуть налоговый вычет государству».

Виды налоговых вычетов

Мы выше приводили пример, что можно получать вычет за расходы на лечение, но это не единственное основание для возврата НДФЛ. В целом вычетов довольно много. Для большей наглядности подробная информация о каждом из них представлена в таблице.

Вид вычета |

Основание выдачи |

Размер вычета |

Дополнительная информация |

| Стандартные налоговые вычеты | Самый популярный — родителям на детей в возрасте до 18 лет. Если ребёнок-инвалид, то вычет предоставляется до 24 лет, но при условии, что больной ребёнок очно учится. | Налогооблагаемая база уменьшается на 1 400, 3 000, 6 000 или 12 000 в зависимости от того, какой ребёнок по счёту и здоров ли. Родители получают на руки от 182 от 1 560 рублей ежемесячно. | Вычет предоставляется до тех пор, пока суммарная зарплата не достигнет 350 000 рублей. |

| Социальные вычеты | За расходы на обучение, фитнес, покупку рецептурных лекарств, лечение (например, платные анализы), благотворительность, страхование жизни и накопление пенсии. | Налогооблагаемая база уменьшается на 120 000 рублей в год максимум. Максимальная сумма вычета — 15 600 рублей в год по всем расходам, включённым в группу. | Также к социальным вычетам относятся расходы на дорогостоящее лечение. Но для них нет ограничений по сумме. |

| Имущественные вычеты | Самые популярные — за расходы на покупку жилья и проценты по ипотеке. | Налогооблагаемая база уменьшается на 2 млн рублей (жильё) и на 3 млн рублей (проценты по ипотеке). Максимальная сумма вычета — 260 000 рублей и 390 000 рублей соответственно. | Если жильё покупается в браке, то вычет может получить каждый супруг. |

| Инвестиционные вычеты | Самый популярный — вычет типа А по индивидуальному инвестиционному счёту. | Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — 52 000 рублей. | Другие инвестиционные вычеты предусматривают освобождение от уплаты НДФЛ с доходов от ценных бумаг при владении ими больше трёх лет. |

| Профессиональные вычеты | Выдаются индивидуальным предпринимателям; людям, занимающимся частной практикой (адвокатам, нотариусам); тем, кто работает по договорам гражданско-правового характера; а также гражданам, создающим произведения искусства, изобретателям, открывателям. | Налогооблагаемая база уменьшается на сумму документально подтверждённых расходов. Если расходы нельзя подтвердить, то доход, с которого исчисляется налог, уменьшается на 20−40% в зависимости от сферы деятельности. | Вычет оформляется либо через работодателя (заказчика), либо самостоятельно при подаче налоговой декларации. |

Какие документы нужны для налогового вычета?

Если в 2022 году, а может и раньше, у вас были расходы, которые дают право на получение налогового вычета, не спешите бежать в ФНС. Нельзя просто так прийти (позвонить) и сказать: «Верните НДФЛ, я потратил на лечение 20 000 рублей». Для получения любого налогового вычета нужно предоставить налоговой службе документы. Для каждого из вычетов — свой пакет документов. Для наглядности мы упаковали всю информацию об этом в таблицу — чтобы вы сразу смогли найти нужный вариант.

Вид вычета |

Список основных документов |

Список дополнительных документов |

| Стандартный налоговый вычет на ребёнка |

|

|

| Социальный вычет на лечение, покупку лекарств, ДМС |

|

|

| Социальный вычет на обучение |

|

|

| Социальный вычет на фитнес |

|

|

| Социальный вычет на страхование и накопительную пенсию |

|

|

| Социальный вычет на благотворительность |

|

|

| Имущественные вычеты |

|

|

| Вычет типа А с индивидуального инвестиционного счёта |

|

|

| Профессиональные вычеты | Произвольные документы, подтверждающие расходы налогоплательщика, понесённые в ходе своей деятельности. |

Что ещё потребуется для оформления налогового вычета?

Итак, если вы дочитали до этого момента, то уже готовы нестись вприпрыжку в налоговую, чтобы вернуть весь НДФЛ, который заплатили за прошлый год. Но не спешите. Есть ещё несколько важных моментов, которые нужно учесть. К тому же для получения вычетов не надо даже со стула вставать. Потребуются только компьютер и интернет.

Прежде чем подавать документы на возврат НДФЛ, надо подсчитать, сколько налогов вы заплатили в прошлом году. В этом поможет справка 2-НДФЛ, которую выдаёт работодатель. Она, кстати, понадобится, если получать налоговый вычет в начале года. В ФНС полные данные о ваших доходах появятся не раньше апреля.

Как только вы получите справку, нужно сравнить сумму уплаченного НДФЛ и размер полагающегося налогового вычета. Если налоговый вычет больше, чем сумма уплаченноговами налога, то придётся подсчитать, какой вычет оформить первым, какой — вторым и так далее. Тут на помощь придёт правило очерёдности получения вычетов, о котором мы рассказывали в статье «Как получить налоговый вычет с прибавкой 9%».

Если кратко, то в первую очередь нужно оформить вычеты, которые не переносятся на следующий год. Это стандартные и социальные вычеты. И только после подавать документы на имущественные вычеты, которые можно «разнести» на несколько лет — 10 000 рублей в один год, 20 000 рублей в другой год и так далее.

Как оформить налоговый вычет не выходя из дома — подробная инструкция с фото

В конце 2022 года ФНС обновила личный кабинет налогоплательщика, в том числе изменив формат подачи документов на налоговый вычет. Одни говорят, что стало в разы удобнее. Другие — в замешательстве от нового дизайна. Мы же расскажем и покажем, как пользоваться сервисом.

Итак, для получения налогового вычета в начале года вам потребуется:

- справка 2-НДФЛ от работодателя;

- читабельные фото документов, которые подтверждают право на вычет и перечислены в таблице выше;

- доступ в личный кабинет налогоплательщика;

- электронная подпись.

Если у вас нет логина и пароля от личного кабинета налогоплательщика, то можно авторизоваться на сайте ФНС через «Госуслуги». Если нет подтверждённого аккаунта на «Госуслугах», то придётся сделать (инструкция), либо по старинке брать кипу документов и нести её в налоговую — отстаивать очереди.

Если налогоплательщик авторизуется на сайте ФНС через «Госуслуги» впервые, то он не сразу попадёт в личный кабинет. Потребуется время, чтобы данные с портала подгрузились.

На оформление электронной подписи тоже понадобится время. Если выражение «электронная подпись» вас пугает, то нужно успокоиться. По сути, это просто пароль (можно сохранить в браузере, записать на листочке). Сайт сам предложит сформировать электронную подпись при попытке оформить налоговый вычет. В дальнейшем её нужно использовать при каждом дистанционном отправлении документов.

Выделите достаточно времени на заполнение заявления. Лучше не прерываться, потому что неоконченная работа не сохраняется.

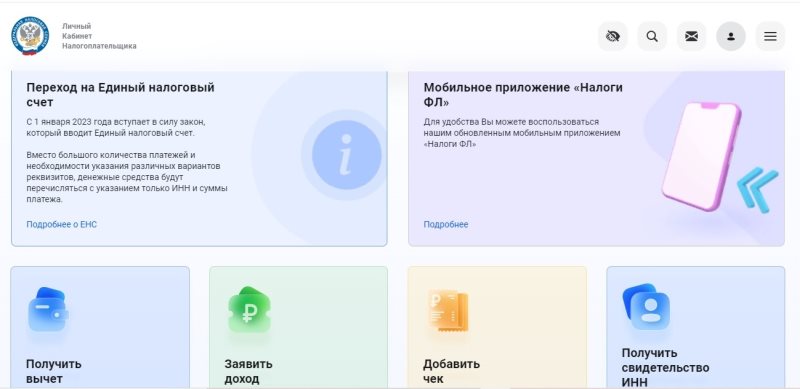

Если всё готово — поехали. Сначала заходим в личный кабинет налогоплательщика. Теперь он выглядит так.

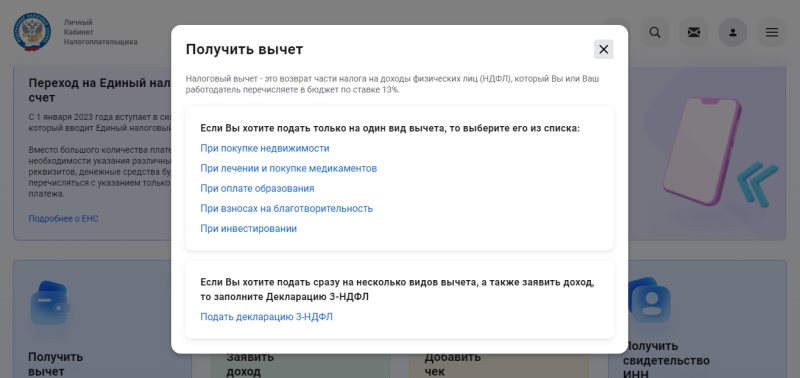

Выбираем пункт «Получить вычет». Дальнейшие действия зависят от того, хотите ли получить один вычет (например, по расходам на лечение), или у вас сразу несколько вычетов. В первом случае нужно выбрать определённый вычет, во втором — подать декларацию 3-НДФЛ. Чтобы вы не выбрали, этапы будут практически одинаковыми. Разными будут только два момента: поля для суммы расходов и список документов, которые нужно прикрепить.

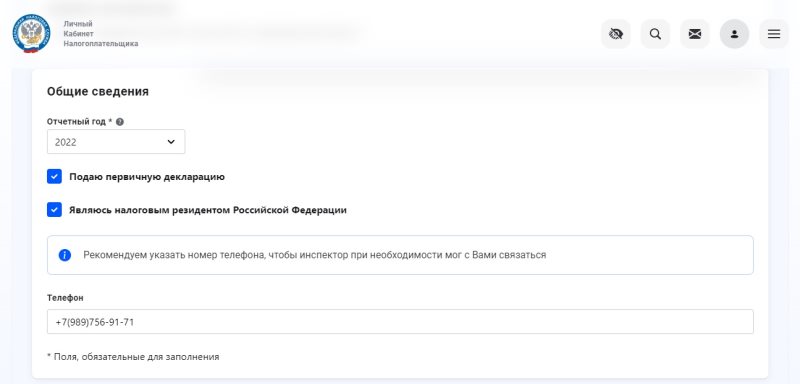

Далее откроется страница, где нужно выбрать нужные пункты:

- год, за который вы хотите получить вычет;

- какая по счёту декларация (если вы в этом году ещё не подавали декларацию, то первая; если подавали уже или досылаете документы, то вторая, третья — посчитайте очерёдность);

- являетесь ли налоговым резидентом (если в том году, за который подаёте декларацию, вы находились в России больше 183 дней, то вы резидент — ставьте галочку);

- номер телефона.

Внимательно проверьте правильность номера, потому что он может быть неактуальный. Данные подтягиваются с портала «Госуслуги» и базы данных ФНС. Могут быть ошибки.

Это важно! Например, налоговый инспектор увидит, что вы прикрепили не все документы. Тогда он позвонит и попросит дослать их. Если в заявлении указан старый номер телефона, налоговая служба не сможет с вами связаться. Вычет вы не дождётесь. Да, приготовьтесь отвечать на звонки с незнакомых номеров. Иначе никак.

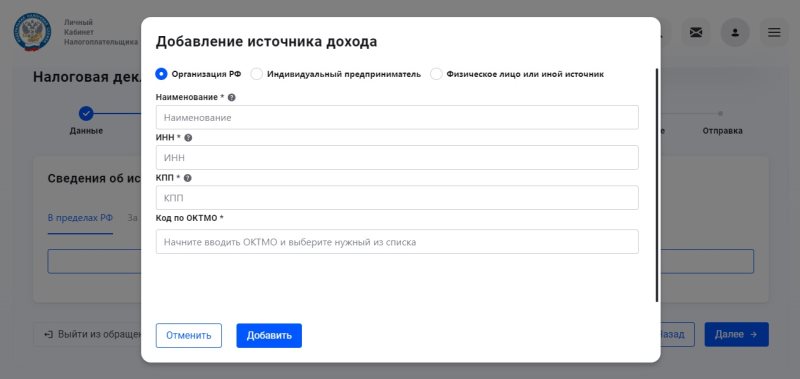

Если вы подаёте документы в начале года, то придётся самостоятельно заполнить данные о доходах, которые указаны в справке 2-НДФЛ. Для этого нужно нажать «Добавить источник дохода». Здесь следует выбрать из трёх позиций:

- если вы работаете в компании — организация;

- если трудитесь на ИП — индивидуальный предприниматель;

- если получили доход от других лиц — физическое лицо или иной источник.

Затем вы заполняете все поля. Важно понимать, что в поля вписываются данные работодателя (источника дохода), а не ваши. Все данные нужно в точности списывать со справки 2-НДФЛ, обращая внимание на знаки препинания.

Позднее эта информация будет подгружаться самостоятельно, но она появится в государственных системах не ранее апреля. Поэтому либо ждать три месяца, либо вписывать цифры самостоятельно.

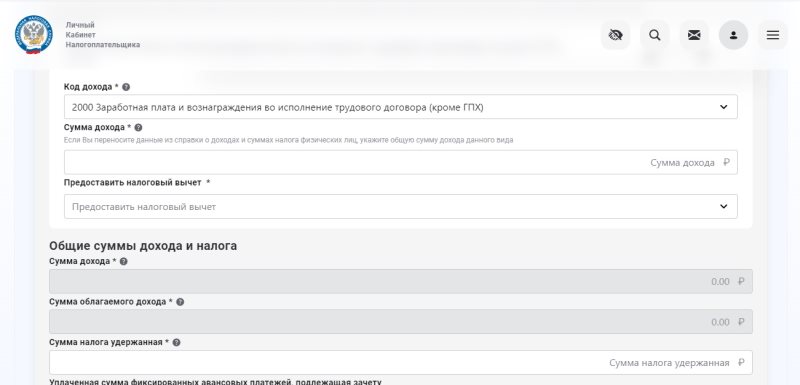

Потом на странице появится несколько полей. В первом поле нужно указать код дохода из списка (в нашем случае 2000 — заработная плата). Во втором — сумму дохода за предыдущий год. В третьем — иные суммы, уменьшающие налоговую базу. В четвёртом поле отобразится размер вычета, на который не нужно обращать внимание. Пятое и шестое поля заполнятся автоматически. В седьмом поле нужно указать сумму НДФЛ, которую удержал работодатель.

После выбираете тип налогового вычета. В зависимости от выбора на странице отобразятся те или иные поля. Например, если вы оформляете имущественные вычеты, то появятся следующие поля, которые нужно заполнить:

- стоимость купленного жилья,

- проценты по кредитам,

- предыдущие вычеты (если поставить галочку в окно «Я ранее обращался за имущественным вычетом).

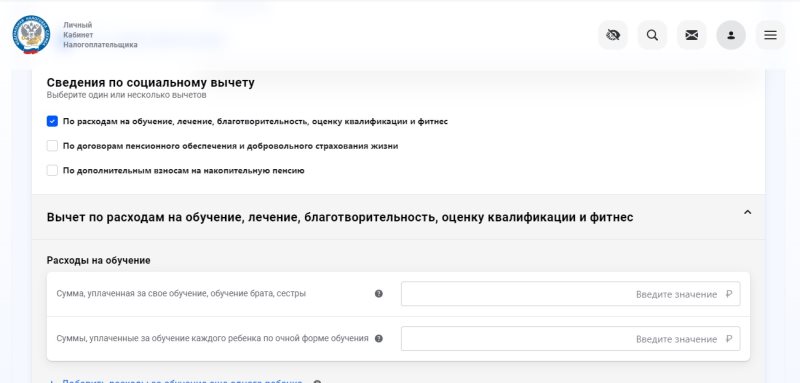

Если получаете инвестиционный вычет, то нужно ввести сумму взносов, внесённых на индивидуальный инвестиционный счёт. При оформлении социального вычета сначала нужно выбрать тип (лечение, благотворительность и так далее), затем ввести сумму ваших расходов.

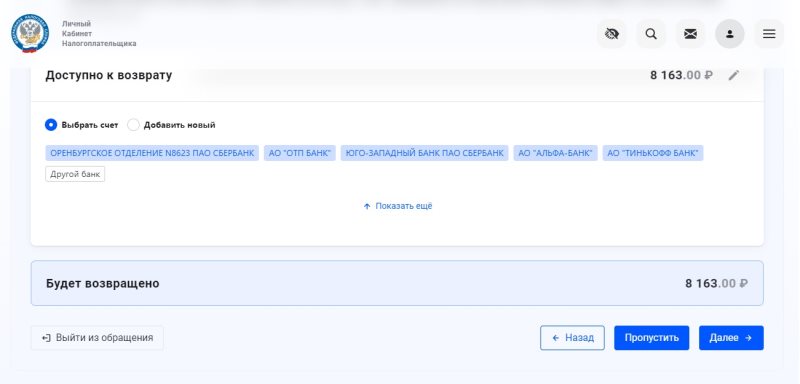

На следующем этапе появится список имеющихся у вас банковских счетов. Нужно выбрать один из них. Именно на него поступит налоговый вычет. Тут надо быть максимально внимательными. У большинства из нас куча банковских счетов, половина — уже недействующих.

Чтобы вы смогли без проблем получить и потратить налоговый вычет, лучше всего зайти в банковское приложение и посмотреть, какой номер счёта у карты, которой активно пользуетесь. Далее выбрать именно его из списка.

Также на этой странице отобразится размер вычета, который поступит на вашу карту. Если есть задолженность по налогам, то сумма вычета уменьшится. ФНС сначала вычтет из вычета долг, а вам вернёт остаток.

Предпоследний этап — прикрепление документов. Перечень документов будет свой для каждого вида вычета (какие именно, смотрите в таблице выше). Здесь самое важное: в каком виде отправлять документы. Идеальный вариант — сканы. Но это слишком затратно. Подойдут фотографии, сделанные смартфоном. Главное, что они были чёткие, документ был расположен по центру, а текст — читабельным.

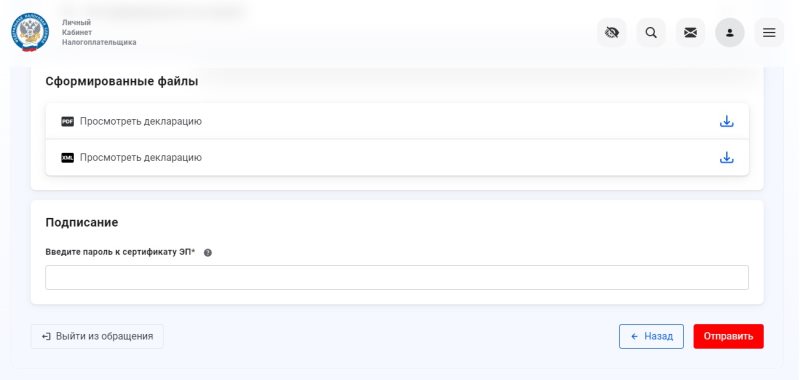

Финальный этап — введение пароля к сертификату электронной подписи. Тот самый пароль или электронная подпись. После этого достаточно нажать на кнопку «Отправить» и вуаля — налоговый вычет оформлен.

В зависимости от того, насколько ФНС загружена заявлениями, вам могут перевести деньги как в течение двух недель, так и в течение двух месяцев. Если подаёте заявление в начале года, то приготовьтесь к более длительному ожиданию.

Как оформить налоговый вычет онлайн — пошаговая инструкция

- Открыть личный кабинет налогоплательщика на сайте ФНС.

- Выбрать «Получить вычет».

- Выбрать тип вычета.

- Выбрать год, за который хотите получить налоговый вычет.

- Ввести актуальный номер телефона.

- Ввести данные из справки 2-НДФЛ (если подаёте заявление в начале года).

- Ввести сумму расходов.

- Прикрепить документы.

- Ввести пароль (электронную подпись).

- Нажать кнопку «Отправить».

4.6

Рейтинг статьи 4.6 из 5

Закончился год, и многие задумываются о получении налоговых вычетов, а некоторые уже активно готовят необходимый пакет документов, чтобы в первых числах нового года воспользоваться своим правом на получение этих вычетов. Но есть категория налогоплательщиков, которые не только не догадываются, что у них есть право на вычеты, они даже не подозревают о нем. Попробуем помочь и тем и другим.

Какие бывают вычеты

Вычет — это сумма определенных расходов, которая уменьшает налогооблагаемый доход физического лица. Воспользоваться вычетом могут только физлица, уплачивающие НДФЛ.

НК РФ предусмотрены следующие вычеты:

— стандартные налоговые вычеты. Как правило, предоставляются работодателем по месту работы физлица. Имеют фиксированный размер, который зависит от категории налогоплательщика, количества детей и суммы дохода;

— социальные налоговые вычеты (расходы на обучение, лечение и приобретение медикаментов, расходы на накопительную часть пенсии и на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни, а также расходы на благотворительность). Данные вычеты в фиксированном размере уменьшают налогооблагаемый доход физлица, полученный в течение календарного года. Вычет предоставляет как работодатель, по письменному заявлению физлица, так и ИФНС — при заполнении налогоплательщиком декларации 3-НДФЛ. Вычет по расходам на благотворительность предоставляет только инспекция;

— инвестиционные налоговые вычеты. Вычет предоставляется физлицам, которые осуществляют определенные операции с ценными бумагами, вносят денежные средства на инвестиционный счет, получают доход по операциям, связанным с инвестиционным счетом. Вычет предоставляет налоговый агент, через которого проходят все вышеперечисленные операции и действия, либо налоговый орган;

— имущественные налоговые вычеты. Право на данные вычеты у физлица возникает при продаже имущества и покупке жилья, строительстве жилья, покупке земельного участка для строительства жилья, выкупе жилья государством. При покупке жилья, земельного участка, строительстве жилья воспользоваться вычетом можно, предоставив 3-НДФЛ в ИФНС либо предоставив уведомление работодателю. При продаже имущества вычет предоставляется только налоговым органом;

— профессиональные налоговые вычеты. Вычет предоставляется индивидуальным предпринимателям, нотариусам и физлицам, занимающимся частной практикой, адвокатам, учредившим адвокатский кабинет, физлицам, оказывающим услуги и выполняющим работы по гражданско-правовым договорам, физлицам, получающим авторские вознаграждения, при условии, что данные категории налогоплательщиков не могут документально подтвердить свои расходы, связанные с получением доходов. Вычет предоставляется в размере 20 процентов от суммы полученного дохода. Получить вычет можно в налоговом органе при заполнении 3-НДФЛ или у работодателя, предоставив заявление;

— налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок. Вычет предоставляется, если расходы от вышеуказанных операций превышают доходы, то есть получен убыток. Полученный убыток учитывается в течение 10 лет, начиная с года получения данного убытка. Воспользоваться вычетом можно, только предоставив 3-НДФЛ в инспекцию.

Это все виды вычетов, прописанных в НК РФ. Ими могут воспользоваться физлица, которые оформлены по месту работы согласно трудовому кодексу и получают официальную заработную плату, а также ИП, применяющие общую систему налогообложения и оплачивающие НДФЛ. Более подробно мы рассмотрим налоговые вычеты, которые применяются чаще всего. К таким вычетам относятся социальные и имущественные.

Вычет на обучение

Вычет предоставляется в сумме уплаченной налогоплательщиком в течение календарного года за свое обучение, обучение своих детей в возрасте до 24 лет, обучение детей, взятых под опеку, в возрасте до 18 лет, обучение родных братьев и сестер в возрасте до 24 лет, в организациях, осуществляющих образовательную деятельность. К данным организациям относятся не только институты и университеты, как многие думают, но и колледжи, автошколы, курсы повышения квалификации, школы иностранных языков и т.д. Главное, чтобы организация или индивидуальный предприниматель имели официальную лицензию на образовательную деятельность.

Вычет предоставляется в фиксированном размере, 120 тыс. рублей на свое обучение и обучение братьев и сестер, 50 тыс. рублей — на обучение своих детей и детей, находящихся под опекой (на каждого ребенка). Также есть один нюанс при получении вычета не за свое обучение. Договор на обучение, все дополнительные соглашения, квитанции об оплате должны быть оформлены на имя человека, который будет пользоваться вычетом. В данных документах должна быть указана, к примеру, такая формулировка: «Договор заключен с Ивановым на обучение Петрова», «Плательщик Иванов за обучение Петрова».

Пример.

Иванова в 2019 году оплачивала:

- свое обучение в автошколе в размере 30 тыс. рублей;

- обучение одного ребенка в университете в размере 80 тыс. рублей;

- обучение второго ребенка в школе иностранных языков в размере 40 тыс. рублей.

Налогооблагаемый доход за 2019 год составил 450 тыс. рублей, сумма НДФЛ — 58 500 рублей (450 000×13 процентов). Вычет, которым может воспользоваться Иванова, составляет 120 тыс. рублей (30 000 50 000 40 000) Налог к возврату составит 15 600 рублей (450 000 — 120 000 = 330 000; 330 000×13 процентов = 42 900; 58 500 — 42 900 = 15 600).

Вычетом можно воспользоваться тремя способами:

1. По месту работы, предоставив работодателю заявление и уведомление о подтверждении вычета, выданного ИФНС. Чтобы получить такое уведомление, необходимо подать в инспекцию по месту регистрации заявление о предоставлении вычета, подлинники и копии следующих документов: договора на обучение, дополнительных соглашений к договору, квитанций об оплате, лицензии образовательной организации или ИП, свидетельств о рождении детей, если оплата проводится за их обучение, документов о подтверждении родства, если оплата проводится за обучение братьев или сестер.

2. Обратившись в налоговую инспекцию по месту регистрации и заполнив декларацию по форме 3-НДФЛ и заявление о возврате налога. К декларации необходимо приложить копии следующих документов: справки о доходах по форме 2-НДФЛ, договора на обучение, дополнительных соглашений к договору, квитанции об оплате, лицензии образовательной организации или ИП, свидетельств о рождении детей, документов о подтверждении родства. При проверке декларации, в случае обнаружения ошибок, налоговая инспекция может затребовать подлинники вышеперечисленных документов.

3. Через личный кабинет (ЛК) налогоплательщика-физлица. В личном кабинете необходимо заполнить 3-НДФЛ (программа для заполнения декларации и инструкция находится в ЛК). Получить электронную подпись можно также в ЛК. Подписать декларацию электронной подписью. Направить декларацию в инспекцию для проверки. Также необходимо направить сканированные копии документов: договора на обучение, дополнительных соглашений к договору, квитанции об оплате, лицензии образовательной организации или ИП, свидетельств о рождении детей, документов для подтверждения родства. Справку 2-НДФЛ направлять не нужно, так как все сведения о ваших доходах находятся в ЛК. При обнаружении ошибок в декларации инспекция может затребовать подлинники вышеперечисленных документов. После окончания проверки (дата окончания проверки и ее результат будут указаны в ЛК) необходимо заполнить заявление о возврате налога, подписать его электронной подписью и отправить в ИФНС.

Вычет на лечение и приобретение медикаментов

Вычет предоставляется в сумме, уплаченной налогоплательщиком в течение календарного года за медицинские услуги, оказанные медорганизациями и ИП, осуществляющими медицинскую деятельность и имеющими соответствующие лицензии, а также в размере стоимости лекарств для медицинского применения, назначаемых лечащим врачом или приобретенных физлицом за свой счет.

Вычетом можно воспользоваться как за свое лечение, так и за лечение супруга (супруги), родителей, своих и усыновленных детей в возрасте до 18 лет, детей, находящихся под опекой в возрасте до 18 лет. Вид лечения должен быть поименован в специальном перечне (Постановление Правительства РФ от 19.03.2001 № 201).

Сумма вычета не может превышать 120 тыс. рублей.

В эту категорию вычетов также включены расходы на дорогостоящее лечение. Перечень медицинских услуг и лекарственных препаратов по дорогостоящему лечению также утвержден Правительством РФ. В перечень включены дорогостоящие медицинские услуги по хирургическому лечению, трансплантации, терапевтическому и комплексному лечению, выхаживание недоношенных детей, ЭКО и т.д. Ограничений по расходам нет. Вычет предоставляется в сумме фактически произведенных расходов на эти медицинские услуги, но не более налогооблагаемого дохода налогоплательщика за календарный год.

Если налогоплательщик хочет воспользоваться вычетом на лечение близких родственников, то все документы (договор, квитанции об оплате) должны быть оформлены на него, а не на родственников, получающих платную медицинскую помощь. Формулировка в документах должна быть такая: «Договор заключен с Ивановым на оказание медицинских услуг Ивановой», «Плательщик Иванов за лечение Ивановой».

Пример 1

Петров в 2019 году оплачивал:

- услуги стоматолога, оказанные ему лично, в размере 70 тыс. рублей;

- лабораторные и диагностические исследования своей супруги, оформленные на его имя, в сумме 40 тыс. рублей;

- лечение своей мамы в стационаре, оформленное на его имя, в сумме 10 тыс. рублей.

Налогооблагаемый доход Петрова за 2019 год составил 600 тыс. рублей, сумма НДФЛ — 78 тыс. рублей (600 000×13 процентов). Затраты на лечение свое, лечение супруги и матери составили 120 тыс. рублей.

В итоге Петров может воспользоваться налоговым вычетом на лечение и вернуть НДФЛ с суммы 120 тыс. рублей. Налог к возврату из бюджета составит 15 600 рублей (600 000 — 120 000 = 480 000; 480 000×13 процентов = 62 400; 78 000 — 62 400 = 15 600).

Вычетом можно воспользоваться любым из трех способов, описанных выше. Перечень документов, необходимых для подтверждения расходов на лечение, точно такой, как и на обучение. При оплате дорогостоящего лечения дополнительно необходимо предоставить справку от медицинской организации или ИП о том, что лечение подпадает под данную категорию.

Налоговых вычетов множество, правила по ним недавно менялись, поэтому чтобы вы не запутались, рекомендуем пользоваться онлайн-сервисом НДФЛка. Ее специалисты учтут все нюансы при заполнении вашей декларации, чтобы вы смогли получить максимальную сумму без нервотрепки, утомительных вычислений и копаниях в бумажках.

Получить налоговый вычет можно по расходам на лечение, образование, покупку квартиры. И не только. Проверьте, есть ли у вас право на вычет, даже если вы не платили за учебу и не покупали квартиру.

Если вам нужно срочно, НДФЛка подготовит декларацию за 1 рабочий день.

Социальные налоговые вычеты, за исключением вычетов на дорогостоящее лечение и обучение детей, предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 тыс. рублей за налоговый период. Фиксированная сумма за обучение детей, которой можно воспользоваться для получения вычета, составляет 50 тыс. рублей. Вычеты на дорогостоящее лечение применяются в сумме фактически произведенных затрат, в пределах налогооблагаемого дохода налогоплательщика, ограничений нет.

Пример 2

Сидоров за 2019 год получил налогооблагаемый доход в сумме 500 тыс. рублей. В этом же году он оплатил свое обучение в размере 100 тыс. рублей и услуги стоматолога, оказанные также ему в размере 60 тыс. рублей. Сумма фактически произведенных затрат составила 160 тыс. рублей, что превышает фиксированную сумму социального налогового вычета 120 тыс. рублей. В итоге Сидоров может воспользоваться социальным вычетом и вернуть НДФЛ только с суммы 120 тыс. рублей.

Пример 3

Иванова за 2019 год получила налогооблагаемый доход в сумме 900 тыс. рублей, сумма НДФЛ составила 117 тыс. рублей (900 000×13 процентов). В том же году Иванова оплатила свое обучение в размере 100 тыс. рублей, обучение ребенка в размере 40 тыс. рублей и свое дорогостоящее лечение в размере 500 тыс. рублей. Сумма фактически произведенных затрат составила 640 тыс. рублей.

В итоге Иванова может воспользоваться социальным вычетом и вернуть налог со всей суммы расходов 640 тыс. рублей, так как размер ее вычета на обучение не превысил фиксированную сумму 120 тыс. рублей, а размер вычета на обучение ребенка не превысил фиксированную сумму 50 тыс. рублей. При этом вычет на дорогостоящее лечение не ограничен, и общая сумма расходов не превышает размера налогооблагаемого дохода.

Имущественный вычет на строительство либо приобретение жилья и земельных участков

Вычетом можно воспользоваться один раз в случае приобретения или строительства недвижимости, осуществления ремонтных и отделочных работ в приобретенных объектах и приобретения земельных участков, как за счет собственных средств, так и за счет средств кредитных организаций.

Приобретаемые объекты должны находиться на территории РФ. Применить вычет можно в размере фактически понесенных расходов, но не более 2 млн рублей. При приобретении имущества за счет привлечения средств кредитных организаций вычет предоставляется на сумму уплаченных процентов по займам (кредитам), но не более 3 млн рублей. Если сумма расходов превышает налогооблагаемый доход, полученный за календарный год, то остаток вычета переносится на следующие периоды, до полного его погашения. Если сумма расходов меньше фиксированной суммы вычета, то остатком можно воспользоваться в будущем и по другому объекту.

Вычет не предоставляется, если имущество приобретается за счет средств работодателя, с привлечением маткапитала, за счет выплат из средств бюджетов РФ. Также нельзя воспользоваться вычетом, если сделки купли-продажи заключаются между взаимозависимыми лицами. Очень часто налогоплательщики, пытаясь обмануть государство и получить вычет, заключают фиктивные сделки между близкими родственниками. Хочется отметить, что предоставление вычета очень тщательно контролируется налоговиками, и все сделки с имуществом проверяются. При выявлении таких фактов в лучшем случае будет отказано в вычете, в худшем грозит привлечение к административной и уголовной ответственности.

Способы получения имущественных вычетов при приобретении имущества точно такие же, как и у социальных вычетов.

Перечень необходимых документов для получения вычета зависит от вида сделки с имуществом. Это договоры купли-продажи, ДДУ, переуступки прав требования, акты приема-передачи, документы, подтверждающие право собственности, разрешение на строительство, квитанции, банковские выписки, товарные и кассовые чеки и т.д.

Сделки с имуществом нельзя рассматривать по шаблону. У каждой сделки есть свои нюансы и подводные камни. Поэтому, чтобы выгодно и в полном объеме получить вычет, необходимо заранее, до совершения сделок, все тщательно проверить, обдумать и при необходимости проконсультироваться в территориальных налоговых инспекциях. Рассмотрим некоторые особенности получения таких вычетов.

Приобретение земельного участка

Вычет предоставляется только в случае, если земельный участок предназначен для индивидуального жилищного строительства. Воспользоваться вычетом возможно только после получения документов о праве собственности на жилой дом.

Новое строительство или достройка жилого дома

В сумму вычетов входят не только расходы на закупку строительных материалов и строительные работы, но и расходы на разработку проектной и сметной документации, на подключение к системам электро-, водо- и газоснабжения. Все расходы должны быть документально подтверждены. Если вы нанимаете для строительства бригады, которые не зарегистрированы в качестве ИП или ООО, которые не могут предоставить документы об оказании работ и услуг, то и вычетом по этим расходам воспользоваться нельзя. При покупке недостроенного жилого дома в документах должно быть указано, что строительство объекта не завершено.

Приобретение квартиры, комнаты или доли (долей) в них

При составлении договоров купли-продажи не стоит идти на поводу собственников жилья или риелторов, которые предлагают вам занизить стоимость сделки на бумаге. Для них это выгодно, потому что таким образом они пытаются уйти от уплаты налогов при реализации имущества. Для вас же никакой выгоды нет. Вычет будет рассчитываться с суммы, указанной в договоре. К тому же если в последующем возникнут какие-либо разногласия, судебные процессы, и вы захотите расторгнуть сделку, то вернут вам сумму, которая указана в договоре, а не фактически уплаченную.

Расходы на отделку, ремонт, перепланировку приобретенных квартир, комнат, доли (долей) принимаются, только если в договоре купли-продажи или договоре ДДУ указано, что объект приобретен без отделки. При покупке имущества по ДДУ вычетом можно воспользоваться только после подписания акта приема-передачи.

Социальные и имущественные вычеты можно применять одновременно. Если социальный вычет применяется только в том году, в котором возникло право на его применение, то не до конца использованные имущественные вычеты переносятся на последующие налоговые периоды.

Пример 1

Иванов в 2019 году приобрел квартиру по договору купли-продажи стоимостью 2 млн 300 тыс. рублей, также в этом же году он оплатил свое обучение в сумме 100 тыс. рублей. Его налогооблагаемый доход за 2019 год составил 1 500 тыс. рублей, сумма удержанного и перечисленного налога НДФЛ составила 195 тыс. рублей. При заполнении 3-НДФЛ в первую очередь необходимо применить социальный вычет на обучение в размере 100 тыс. рублей. Налогооблагаемый доход для имущественного вычета составит 1 400 тыс. рублей (1 500 000-100 000).

Далее применяем имущественный вычет в размере 2 млн рублей (предельный размер вычета), он перекрывает весь налогооблагаемый доход. Сумма дохода равна нулю, начисленный налог также равен нулю. Сумма налога к возврату 195 000 рублей. Остаток имущественного вычета в сумме 600 тыс. рублей переходит на следующий налоговый период, то есть на 2020 год.

Доли имущественного вычета при приобретении жилья в долевую собственность с участием несовершеннолетних детей в возрасте до 18 лет предоставляются их родителям. Также можно воспользоваться долей вычета супруга (супруги).

Пример 2

Петрова, ее супруг и несовершеннолетний ребенок приобрели в долевую собственность квартиру в 2019 году стоимостью 3 млн рублей. Налогооблагаемый доход Петровой за 2019 год составил 2 млн рублей, НДФЛ — 260 тыс. рублей, доход ее супруга за 2019 год составил 300 тыс. рублей.

Петрова принимает решение самостоятельно воспользоваться вычетом. Для этого при подаче декларации за 2019 год она предоставляет заявление о распределении доли вычета своего супруга на себя и копию свидетельства о рождении ребенка. Налогооблагаемый доход после получения вычета равен нулю, налог к уплате также равен нулю, возврат налога составляет 260 тыс. рублей. Вычет использован полностью, никакие остатки на следующий год не переносятся.

При приобретении недвижимого имущества и земельных участков с привлечением средств банков к основному вычету в размере 2 млн рублей добавляется вычет по уплаченным процентам в размере 3 млн рублей.

Пример 3

Сидоров в 2019 году обратился в банк за получением кредита на покупку квартиры. Кредит в размере 4 млн рублей был одобрен, и Сидоров в этом же году приобретает квартиру стоимостью 4,5 млн рублей. Сумма выплаченных процентов банку в 2019 году составляет 100 тыс. рублей. Налогооблагаемый доход в 2019 году составил 2,1 млн рублей, НДФЛ — 273 000 рублей. При подаче 3-НДФЛ за 2019 год Сидоров использует весь вычет на приобретение квартиры в размере 2 млн рублей и начинает использовать вычет по уплаченным процентам в размере 100 тыс. рублей. Налогооблагаемый доход равен нулю, налог к уплате равен нулю, сумма налога к возврату составляет 273 тыс. рублей.

В последующих налоговых периодах Сидоров сможет воспользоваться остатком вычета по уплаченным процентам в сумме 2,9 млн рублей. К общему пакету документов, подаваемых вместе с декларацией по форме 3НДФЛ, необходимо приложить справку из банка о начисленных и уплаченных процентах по годам.

Особый порядок предоставления имущественного вычета для неработающих пенсионеров. Они могут воспользоваться данным вычетом в обратном порядке, за три налоговых периода, предшествующих налоговому периоду возникновения вычета.

Пример 4

Иванова приобрела квартиру стоимостью 2,1 млн рублей по договору долевого участия в 2015 году, акт приема-передачи был подписан в 2019 году. Право на вычет возникает только с 2019 года. Налогооблагаемый доход Ивановой в 2019 году составил 1 млн рублей, уплаченный налог равен 130 тыс. рублей. В этом же году Иванова вышла на заслуженный отдых, и единственным ее доходом стала пенсия. При подаче 3-НДФЛ за 2019 год Иванова использует вычет в размере 1 млн рублей и возвращает налог в сумме 130 тыс. рублей. Остаток по имущественному вычету в размере 1 млн рублей переносится на предыдущие периоды, в которых был налогооблагаемый доход, то есть на 2018, 2017, 2016 годы.

Обратите внимание, что ситуации по предоставлению вычетов бывают различные, каждый сложный случай нужно рассматривать в особом порядке. Если у вас есть вопросы или вы сомневаетесь в правильности ваших действий при получении вычетов, необходимо обратиться за разъяснениями к сотрудникам налоговой инспекции лично, по телефону, по почте или через личный кабинет. Лучше один раз все спросить и разузнать, чем не воспользоваться своим правом на получение положенного вам. Даже если вы думаете, что пропустили сроки предоставления деклараций по форме 3-НДФЛ, эту информацию также стоит уточнить. Получить вычеты можно за 3 предшествующих периода.

Мы рассмотрели вычеты, которые предоставляет государство при расходах налогоплательщиков, но есть вычеты, которыми могут воспользоваться физлица при продаже имущества.

Имущественные вычеты при продаже имущества

Если у физлица возникает доход от продажи имущества, то сумма данного дохода подлежит налогообложению. Но государством предусмотрены вычеты, которыми можно воспользоваться, тем самым уменьшив налог или полностью избежав его уплаты.

Налог уплачивается с продажи имущества, приобретенного до 01.01.2016 и находящегося в собственности:

- менее 3 лет — это жилые дома, квартиры, комнаты, дачи, садовые домики, земельные участки или доли указанного имущества. Вычет предоставляется в сумме 1 млн рублей.

-

иного имущества, находящегося в собственности менее 3 лет. Вычет предоставляется в сумме 250 тыс. рублей.

Налог уплачивается с продажи имущества, приобретенного после 01.01.2016 и находящегося в собственности: - менее 5 лет — это жилые дома, квартиры, комнаты, дачи, садовые домики, земельные участки или доли указанного имущества. Вычет предоставляется в сумме 1 млн рублей.

- иного имущества, находящегося в собственности менее 3 лет. Вычет предоставляется в сумме 250 тыс. рублей.

Если вышеперечисленное имущество находится в собственности более указанного срока, при его продаже объекта для налогообложения не возникает, соответственно, налог не уплачивается.

Пытаясь уйти от уплаты налогов, физлица идут на различные хитрости, занижая в договорах купли-продажи сумму сделки. В связи с этим Федеральным законом от 29.11.2014 № 382-ФЗ в НК РФ были внесены поправки, вступившие в силу с 01.01.2016. Согласно изменениям, если сумма по договору купли-продажи меньше 70 процентов кадастровой стоимости продаваемого объекта недвижимого имущества, то для начисления налога берется 70 процентов от кадастровой стоимости.

Пример 1

Петров продает квартиру в 2019 году по договору купли-продажи. Сумма сделки, определенная договором, составляет 2,5 млн рублей. Квартира приобретена Петровым в 2016 году, и ее кадастровая стоимость на 01.01.2017 составляет 3,5 млн рублей. Так как срок владения имуществом составляет менее 5 лет, Петров обязан подать в ИФНС форму 3-НДФЛ и уплатить налог в бюджет в размере 13 процентов. 70 процентов от кадастровой стоимости — это 2 450 тыс. рублей (3 500 000×0,7), сумма по договору больше, поэтому и берется как налогооблагаемая база. Петров может воспользоваться вычетом в размере 1 млн рублей и уменьшить базу налогообложения. Сумма дохода, с которой будет рассчитан налог, составит 1,5 млн рублей (2 500 000 — 1 000 000), налог к уплате составит 195 тыс. рублей (1 500 000×13 процентов).

Физлица при подаче декларации могут уменьшить налогооблагаемый доход на сумму документально подтвержденных расходов, если сделки от покупки и продажи одного и того же объекта приходились на один налоговый период.

Пример 2

Иванова приобрела в 2019 году в собственность дом по договору купли-продажи. Стоимость сделки составила 9 млн рублей. В том же году она продает этот дом за 10 млн рублей. Кадастровая стоимость дома на 01.01.2019 — 11 млн рублей, 70 процентов от кадастровой стоимости — 7 700 000 рублей, что меньше суммы по договору. При подаче декларации Иванова может уменьшить доход от продажи на сумму покупки, налогооблагаемая база составит 1 млн рублей (10 000 000 — 90 00 000), сумма налога к уплате в бюджет составит 130 тыс. рублей (1 000 000×13 процентов). Суммой имущественного вычета в размере 1 млн рублей Иванова уже воспользоваться не может.

Еще одна особенность есть у налоговых вычетов при продаже домов и земельных участков, на которых расположены эти дома. Если вы продаете земельный участок с домом и это указывается все в одном договоре купли-продажи, вычет в размере 1 млн рублей предоставляется на один договор, земля и дом будут учтены как один объект. Если будет два договора купли-продажи, один на жилой дом, а второй — на земельный участок, то вычет по 1 млн рублей будет предоставляться на каждый реализуемый объект.

При продаже иного имущества, находящегося в собственности менее 3 лет, предоставляется вычет в размере 250 тыс. рублей, но в этих случаях разумнее воспользоваться вычетом по расходам на приобретение данного имущества, так как по времени он не ограничен.

Пример 3

Сидоров в 2019 году продает автомобиль за 500 тыс. рублей, который он приобрел в 2018 году за 600 тыс. рублей. Налогооблагаемая база равна нулю (500 000 — 600 000), соответственно, налога к уплате не будет. Но 3-НДФЛ за 2019 год Сидоров обязан предоставить, документально подтвердив сумму расходов.

Срок подачи деклараций и уплаты налога при продаже имущества ограничен. Декларацию по форме 3-НДФЛ необходимо подать до 30 апреля года, следующего за годом совершения сделок с имуществом. Срок уплаты налога — 15 июля года подачи декларации. Пени и штрафы за непредставление декларации и неуплаты налога большие. Ситуации при сделках с имуществом различные. Для того чтобы не платить пени и штрафы, лучше обратиться за консультацией к специалисту налоговой службы и сделать все вовремя.

Заканчивается год, и с началом нового года начинается декларационная кампания. Хочется, чтобы все максимально и в полном объеме воспользовались льготами, предоставляемыми государством в виде налоговых вычетов, вовремя подавали декларации, возвращали излишне уплаченные налоги и производили оплату обязательных налогов.

Налоговые вычеты возвращают за покупку квартиры, выплату процентов по ипотеке, лечение, обучение, при получении дохода от профессиональной деятельности, инвестиций. Чтобы вернули налоговый вычет, обращаются в отделение ФНС, подают заявление через личный кабинет налогоплательщика или подписывают предзаполненное налоговой заявление.

Разбираемся, когда можно получить деньги от государства, в течение какого времени возвращают налоговый вычет, и что можно сделать, если срок уже прошел, а деньги не поступили.

Вернуть налоговый вычет могут граждане РФ, которые платят НДФЛ. Фото: korkino-raion.ru

Какие бывают налоговые вычеты

Граждане России платят НДФЛ. Это налог, перечисляемый в бюджет страны. В определенных случаях можно вернуть часть перечисленного НДФЛ. Налогоплательщики возвращают такие виды вычетов:

- имущественные — при покупке жилья, продаже имущества, погашении процентов за оформленный ипотечный кредит;

- стандартные — при несении расходов на детей, инвалидов и других расходов, предусмотренных для отдельных категорий лиц;

- социальные — при лечении, оздоровлении, перечислении средств на благотворительные цели;

- инвестиционные — при получении доходов от операций с ценными бумагами.

Кто может получить налоговый вычет

Для каждого вида налогового вычета законом установлены отдельные правила, но общие условия получения денег такие:

- заявитель на возврат вычета должен иметь официальный доход, с которого в бюджет страны перечисляется НДФЛ;

- заявитель должен быть резидентом РФ. Резидент — это тот, кто проживает на территории РФ не меньше, чем 183 дней в календарном году. В отдельных случаях, чтобы считаться резидентом страны, можно проживать меньшее количество дней. Например, в 2020 году можно было стать резидентом, находясь на территории РФ всего 90 дней. Но для этого налогоплательщики направляли заявление в ФНС.

Налогоплательщики часто путают сроки подачи деклараций о доходах и деклараций для получения налогового вычета. Срок подачи декларации о доходах — до 30 апреля года, следующего за отчетным. Но это правило касается именно декларирования доходов. Если налогоплательщик хочет получить налоговый вычет, он может обратиться в течение 3 лет после несения расходов.

Для получения налогового вычета нужно направить заявление в ФНС. Фото: j.etagi.com

Как получить налоговый вычет?

В общих случаях налоговый вычет можно получить:

- На указанный счет после одобрения заявления специалистами отделения ФНС. В ФНС заявитель обращается лично или оформляет заявку через личный кабинет. Перечень документов и способ обращения в налоговую определяют в зависимости от типа вычета, который заявитель хочет получить.

- Через работодателя. Для этого предоставляют уведомление на вычет, полученное в налоговой, непосредственному работодателю. На основании уведомления работодатель перестает удерживать НДФЛ. Кроме этого, заявитель имеет право вернуть весь НДФЛ, который был перечислен в бюджет с начала года. НДФЛ не будут удерживать до тех пор, пока вся сумма, указанная в полученном от ФНС уведомлении, не будет исчерпана.

При покупке недвижимости в ипотеку можно вернуть 650 тыс. рублей. Фото: odstroy.ru

Через какое время придет налоговый вычет?

В общих случаях деньги перечисляют в течение 4 месяцев со дня подачи декларации и документов, подтверждающих право на получение налогового вычета. Такой срок состоит из:

- 3 месяцев, в течение которых сотрудники ФНС проводят камеральную проверку декларации;

- 1 месяца, отведенного на возврат налогового вычета. Его считают со дня окончания срока камеральной проверки при условии, что заявление подавали одновременно с декларацией. Если заявление подано позже, срок отсчитывают со дня направления заявления.

Датой подачи декларации считают:

- при направлении документа почтой — день, когда в отделение ФНС направили письмо;

- при подаче через личный кабинет на сайте налоговой — дату направления заявки;

- при личном визите — дату приема декларации инспектором отделения ФНС.

В течение какого времени возвращают налоговый вычет при упрощенном порядке?

С 21 мая 2021 года изменились законодательные нормы, определяющие правила получения вычета. На их основании некоторые вычеты возвращают в упрощенном порядке. Такой порядок действует для вычетов:

- инвестиционных;

- имущественных — по расходам на приобретение дома или квартиры, по оплате процентов ипотечного кредита.

Порядок возврата конкретного налогового вычета можно посмотреть на сайте госуслуг. Фото: www.gosuslugi.ru

С учетом изменений:

- налогоплательщику не нужно предоставлять документы и декларацию 3-НДФЛ;

- право получения вычета подтверждается на основании данных, которые находятся в налоговом органе. Это информация, которая есть у ФНС, и данные, которые получают при информационном обмене с органами власти и налоговыми агентами. В качестве агентов ФНС выступают банки. Но они могут быть агентами в случае, если на добровольной основе участвуют в обмене информацией с ФНС России;

- для получения вычета заявитель подписывает предзаполненное заявление;

- сокращены сроки на проверку и непосредственное получение средств.

Любой клиент может обратиться в финансовую организацию и получить информацию о том, является ли его банк налоговым агентом. Например, это может быть банк, в котором оформлен ипотечный кредит. Если банк не является агентом, заявление на вычет нужно направлять лично.

После того как от налогового агента или органа исполнительной власти в ФНС поступает информация:

- Налогоплательщика информируют о поступлении информации о нем сообщением, направленным в личный кабинет на сайте ФНС.

- Если налогоплательщик имеет право получить вычет, налоговый орган формирует и направляет предзаполненное заявление для его утверждения.

- Налогоплательщик получает в личный кабинет заявление и подписывает его.

- Заявление рассматривают, и при его одобрении деньги поступают на счет налогоплательщика.

В какие сроки налоговая возвращает имущественный вычет по новым правилам? Для упрощенного порядка установлены такие сроки:

- 1 месяц на проверку;

- 15 дней на возврат средств.

Документы, которые налоговая может прислать после окончания камеральной проверки

- Требование. Его направляют при условии, что у проверяющего инспектора возникают претензии к заполнению декларации или предоставленным документам. В требовании будет указано, какие пояснения нужно предоставить или что уточнить.

- Акт камеральной проверки. Его оформляют, если выявляют налоговое нарушение. Акт составляют и передают не позднее 10 дней с момента окончания проверки.

- Сообщение о принятом решении. Это может быть отказ в возврате налогового вычета или решение о его предоставлении. Сообщение направляют в течение 10 дней после того, как завершат камеральную проверку.

Сколько времени возвращают налоговый вычет после заявления и что делать, если деньги не пришли?

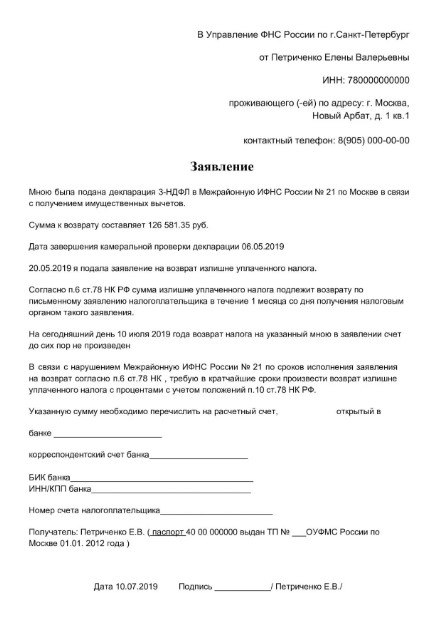

Если в утвержденный законом срок возврата вычета по НДФЛ после заявления деньги не поступили, нужно направить жалобу. Это делают на сайте налоговой службы или пишут заявление, которое лично отдают в отделение ФНС. По правилам жалобу должны рассмотреть и ответить в течение 30 дней с момента ее направления.

Если истек срок возврата вычета, направляют жалобу в ФНС. Фото: journal.tinkoff.ru

Если после подачи первой жалобы деньги не поступили, ее направляют повторно. Во второй жалобе указывают реквизиты первой и передают уже в управление ФНС.

Если превышен максимальный срок возврата вычета, можно взыскать компенсацию. Ее считают с момента последнего дня, когда налогоплательщик должен был получить вычет. Размер компенсации определяют с учетом ключевой ставки ЦБ России. Чтобы получить компенсацию, нужно рассчитать ее сумму и направить заявление в отделение ФНС.

Как получить налоговый вычет

Налог с продажи квартиры: кто может не платить НДФЛ при продаже недвижимости

Досрочное погашение ипотеки. Как выгоднее и быстрее рассчитаться с банком

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости