Начисление НДФЛ: проводки налогового агента (основные)

Для начала уточним: НДФЛ — это налог на доходы физических лиц. Из самого названия следует, что плательщиками данного налога являются физические лица:

- резиденты РФ;

- нерезиденты РФ, получающие доходы в РФ (ст. 207 НК РФ).

Кто является резидентом по НДФЛ, читайте в статье «Налоговый резидент России для целей НДФЛ».

На сайте ФНС РФ есть Сервис для подтверждения статуса налогового резидента РФ.

Регламентируется порядок расчета и уплаты НДФЛ гл. 23 НК РФ. Следуя правилам, изложенным в этой главе, организация, выплачивающая доход физическому лицу, обязана рассчитать, удержать и перечислить в бюджет НДФЛ с начисленного дохода, а физлицу уже выплатить доход за вычетом НДФЛ (п. 1 ст. 226 НК РФ). Таким образом, организация при выплате дохода физическому лицу становится налоговым агентом по НДФЛ (ст. 226 НК РФ).

Если у вас есть доступ к КонсультантПлюс, узнайте как налоговый агент исчисляет НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Учет налога ведется на счете 68, субсчет «НДФЛ». Начисления отражаются по кредиту этого счета в корреспонденции со счетами, выбираемыми в зависимости от ситуации. Рассмотрим их подробнее.

Приведем основные случаи, которые могут возникнуть у фирмы при выплате дохода физическому лицу.

Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

Основной вид дохода, при котором организация становится налоговым агентом по НДФЛ, — это начисления по трудовому договору.

Как правило, такими выплатами являются: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору.

В каких случаях премии не облагаются НДФЛ, читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = ((Дох – Выч) × Ст) – НДФЛудер,

где:

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника с начала налогового периода, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов);

- НДФЛудер – величина налога, которую удержали ранее в этом же налоговом периоде.

Делаются проводки:

- Дт 44 (20, 26) Кт 70 «Ф.И.О. сотрудника» — начислена заработная плата в последний день месяца;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — удержан НДФЛ на дату выплаты любой части заработной платы;

- Дт 70 «Ф.И.О. сотрудника» Кт 51 (50) — выдана заработная плата;

- Дт 68 «ЕНС» Кт 51 – перечислен НДФЛ в бюджет в составе ЕНП;

- Дт 68 «НДФЛ» Кт «ЕНС» — НДФЛ зачтен из ЕНП на дату уплаты налога (28 число).

ВАЖНО! С 2023 года введены понятия единый налоговый счет и единый налоговый платеж. В связи с этим порядок и отражение в учете уплаты налогов претерпело изменения.

Помочь рассчитать НДФЛ также может статья «Расчет НДФЛ (подоходного налога): порядок и формула».

Порядок исчисления НДФЛ по материальной выгоде (пример)

ВАЖНО! От НДФЛ освобождена материальная выгода любого вида, полученная гражданами за периоды 2021-2023 годов. Подробнее о соответствующих поправках в НК см. здесь. Как возвращается НДФЛ с матвыгоды, удержанный до принятия поправок, читайте в этой публикации.

При получении от организации низкопроцентного или беспроцентного займа у сотрудника возникает материальная выгода в части экономии на процентах. При этом имеет значение, в какой валюте оформлен договор займа.

Если договор оформлен в рублях, то пороговая ставка составляет 2/3 действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату получения дохода (п. 2 ст. 212 НК РФ).

Если заем оформлен в валюте, то установленное пороговое значение — 9% годовых (п. 2 ст. 212 НК РФ).

Если проценты меньше пороговых значений или не взимаются совсем, с разницы удерживается НДФЛ по ставке 35%.

По начислению НДФЛ проводки лучше рассмотреть на условном примере.

Организация выдала заем сотруднику Иванову И. И. (резиденту РФ) сроком на 1 год в рублях по ставке 3% годовых с выплатой процентов в конце срока займа. Размер займа — 500 000 руб.

Дт 73 «Иванов И. И.» Кт 50 — 500 000 руб. — сумма займа выдана Иванову 15 января.

Доход с суммы матвыгоды вне зависимости от даты уплаты процентов определяют ежемесячно на последний день месяца. Рассчитаем сумму процентов по займу за январь. Частичного возврата займа в январе не было. Число дней, за которые рассчитывается материальная выгода с 16 по 31 число составляет 16.

500 000 × 0,03 × 16/365 = 657,53 руб.

Дт 73 «Иванов И. И.» Кт 91 — 657,53 руб. — начислены проценты за пользование займом за январь.

Рассчитаем НДФЛ с суммы материальной выгоды (при ставке ЦБ, условно равной 6,25%).

2/3 × 6,25% = 4,17% — порог, учитывая действующую ставку рефинансирования.

4,17 – 3 = 1,17% — процент по материальной выгоде.

500 000 × 0,0117 × 16 / 365 = 256,44 руб. — материальная выгода за январь. Рассчитаем с нее НДФЛ (35%): 256,44 × 0,35 = 90 руб.

Если бы Иванов был нерезидентом РФ, то налог бы удержали по ставке 30% (п. 3 ст. 224 НК РФ).

Дт 70 (73) «Иванов И. И.» Кт 68 «НДФЛ» — 166 руб. — НДФЛ с материальной выгоды за январь удержан из зарплаты (или других доходов) работника.

Дт 68 «ЕНП» Кт 51 — 166 руб. – НДФЛ с экономии на процентах за январь перечислен в бюджет в качестве ЕНП.

Дт 68 «НДФЛ» Кт 68 «ЕНП» — 166 руб. — НДФЛ с экономии на процентах за январь считается уплаченным в бюджет на дату срока уплаты (28 число).

Нужно ли начислять НДФЛ, если за физлицо налог уплатило третье лицо, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Начисление НДФЛ при командировочных расходах

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день.

Об аналогичных ограничениях, действующих для суточных в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Дт 71 «Ф. И. О. сотрудника» Кт 50 (51) — выдан аванс подотчетному лицу на командировочные расходы.

Дт 44 (20, 26) Кт 71 «Ф. И. О. сотрудника» — начислены командировочные расходы.

Дт 70 «Ф. И. О. сотрудника» Кт 68 «НДФЛ» — начислен НДФЛ с сумм по командировкам, превышающим норму. Датой получения такого дохода с 2016 года считается последний день того месяца, в котором утвержден соответствующий авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). Ранее его учитывали на дату утверждения авансового отчета.

Дт 68 «ЕНП» Кт 51 — оплачен НДФЛ в бюджет в составе ЕНП.

Дт 68 «НДФЛ» Кт «ЕНП» – НДФЛ считается уплаченным на дату наступления срока уплаты (28 число).

Начисление НДФЛ на выплаченные дивиденды

Дивиденды — это доходы учредителей. Если учредитель — физлицо, то его доход облагается НДФЛ по ставке 13%. Учет выплаченных дивидендов для учредителей, являющихся сотрудниками организации, может вестись как на 70, так и на счете 75, но если учредитель — не сотрудник организации, то используется только счет 75.

Дт 84 Кт 75 «Ф. И. О. учредителя» — начислены дивиденды.

Дт 75 «Ф. И. О. учредителя» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ с дивидендов.

Дт 75 «Ф. И. О. учредителя» Кт 51 — выплачены дивиденды учредителю за минусом НДФЛ.

Дт 68 «ЕНП» Кт 51 — оплачен НДФЛ в бюджет в составе ЕНП;

Дт 68 «НДФЛ» Кт «ЕНП» – НДФЛ считается уплаченным на дату настпуления срока уплаты НДФЛ (28 число).

КБК для уплаты НДФЛ с выплаченных дивидендов ищите в этой статье.

Приобретение работ, услуг у физического лица

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Дт 20 (26, 44) Кт 76 «Ф. И. О.» (60) — приобретены услуги, работы у физлица.

Дт 76 «Ф. И. О.» (60) Кт 68 «НДФЛ» — начислен (удержан) НДФЛ.

Дт 68 «ЕНП» Кт 51 — НДФЛ перечислен в бюджет в составе ЕНП;

Дт 76 «Ф. И. О.» (60) Кт 51 — перечислена сумма за услуги, работы физлицу за вычетом НДФЛ;

Дт 68 «НДФЛ» Кт «ЕНП» – НДФЛ считается уплаченным на дату наступления срока уплаты НДФЛ (28 число).

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Подробнее о необлагаемых доходах читайте в статье «Доходы, не подлежащие налогообложению НДФЛ».

Итоги

Хозсубъекты, выплачивающие доходы физлицам, становятся налоговыми агентами по НДФЛ и обязаны удержать и перечислить в бюджет исчисленную сумму налога. Учет НДФЛ ведется с использованием счета 68, субсчет НДФЛ, в корреспонденции со счетами, соответствующими осуществляемой операции.

Добавить в «Нужное»

НДФЛ: счет бухгалтерского учета

В плане счетов бухгалтерского учета для отражения начисления и уплаты налогов отведен счет 68 «Расчеты по налогам и сборам».

Для отражения операций по налогу на доходы физлиц к этому счету необходимо открыть субсчет – «НДФЛ».

Исчисляя НДФЛ с доходов, выплачиваемых физлицам, проводки составлять не нужно – они составляются только при удержании налога и перечислении его в бюджет.

Удержание НДФЛ всегда отражается по кредиту счета 68-НДФЛ, перечисление – по дебету этого счета.

НДФЛ: отражение на счетах в бухгалтерском учете в разных ситуациях

| Операция | Проводка |

|---|---|

| Удержание НДФЛ | |

| Удержан НДФЛ из зарплаты работника | Дебет счета 70 «Расчеты с персоналом по оплате труда» — Кредит счета 68-НДФЛ Для отражения дивидендов имеет смысл открыть к счету 70 субсчет «Расчеты по выплате дивидендов» |

| Удержан НДФЛ из отпускных, выплачиваемых работнику | |

| Удержан НДФЛ с выплаченных дивидендов, получателем которых является работник организации – источника выплаты дохода | |

| Удержан НДФЛ с выплат работнику (кроме выплаты дивидендов), не относящихся к труду (например, с материальной помощи) | Дебет счета 73 «Расчеты с персоналом по прочим операциям» — Кредит счета 68-НДФЛ |

| Удержан НДФЛ с выплат физлицам, не являющихся работниками (например, при расчетах по ГПД) | Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» — Кредит счета 68-НДФЛ |

| Удержан НДФЛ с выплаченных дивидендов, получатель которых не является работником организации, выплачивающей дивиденды | Дебет счета 75 «Расчеты с учредителями» — Кредит счета 68-НДФЛ |

| Перечисление НДФЛ в бюджет | |

| Удержанный НДФЛ (с зарплаты, дивидендов, иных выплат физикам и т.д.) перечислен в бюджет | Дебет счета 68-НДФЛ — Кредит счета 51 «Расчетные счета» |

![]() Форум для бухгалтера:

Форум для бухгалтера:

02.02.2023

До 25-го числа месяца, в котором установлен срок уплаты налогов, авансовых платежей, сборов и взносов, организации и ИП должны подать в налоговый орган уведомление об исчисленных суммах налогов. Для заполнения уведомления о сумме удержанного НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 необходимо сформировать документ «Отражение удержанного НДФЛ в бухучете», который участвует в обмене с бухгалтерской программой.

Для формирования и передачи в бухгалтерскую программу данных об удержанном НДФЛ за установленный период в программе «1С:Зарплата и управление персоналом 8» ред. 3 предусмотрен документ Отражение удержанного НДФЛ в бухучете, который находится в разделе Зарплата.

Документ участвует в обмене с бухгалтерской программой, поддерживающей универсальный формат обмена Enterprise Data.

Пример

Заработная плата за первую половину месяца в организации Крон-Ц выплачивается 20-го числа, а зарплата за месяц – 5-го числа. Один сотрудник организации уволен 22 февраля 2023 года, другой – 23 марта 2023 года.

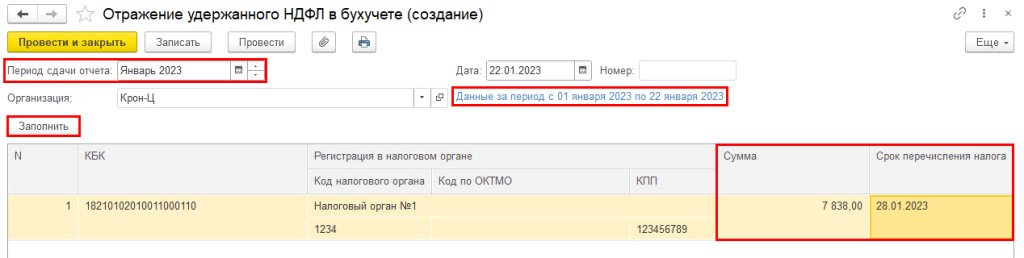

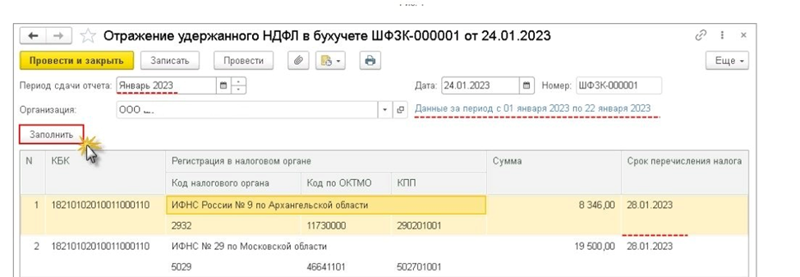

В документе Отражение удержанного НДФЛ в бухучете при выборе периода сдачи отчета Январь 2023 автоматически формируются данные за период с 1 января 2023 года по 22 января 2023 года по кнопке Заполнить.

За январь 2023 года в таблице документа будет заполнена строка с общей суммой удержанного НДФЛ с выплаченной заработной платы за первую половину января 2023 года – 20 января 2023 года.

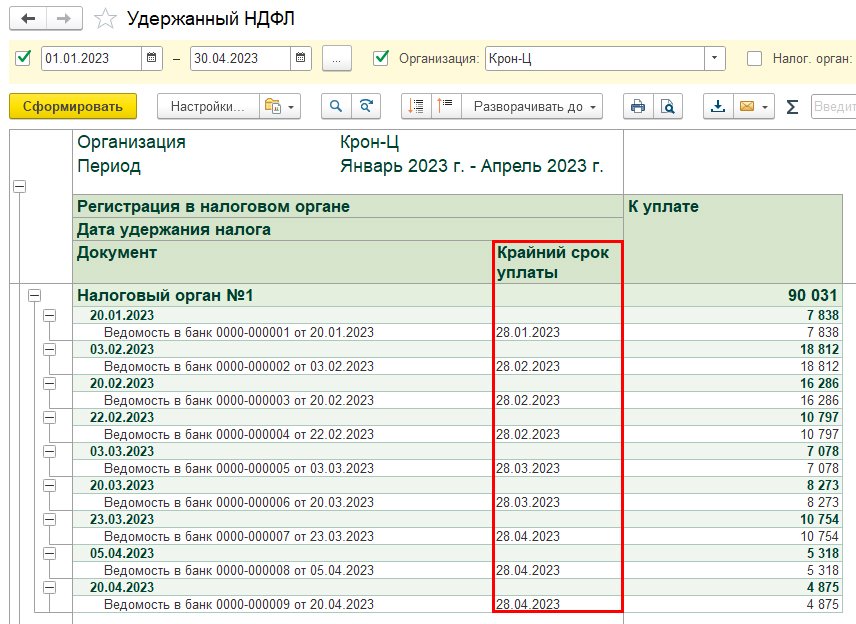

Срок перечисления налога с 1 января 2023 года по 22 января 2023 года отобразится в соответствующем столбце – 28 января 2023 года (рис. 1).

Рис. 1. Заполнение документа «Отражение удержанного НДФЛ в бухучете» по примеру в программе «1С:Зарплата и управление персоналом 8» ред. 3

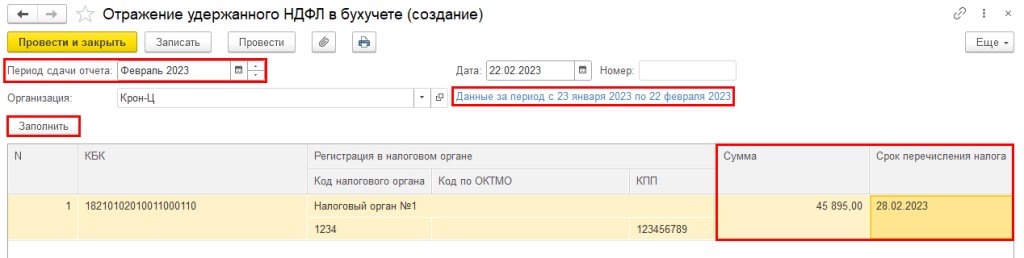

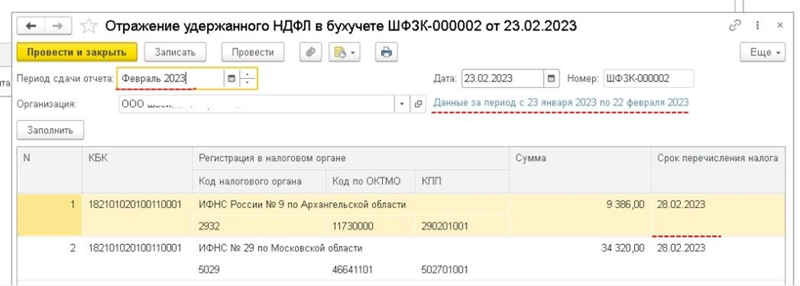

При выборе периода сдачи отчета Февраль 2023 автоматически формируются данные за период с 23 января 2023 года по 22 февраля 2023 года по кнопке Заполнить.

За февраль 2023 года в таблице документа будет заполнена строка с общей суммой удержанного НДФЛ:

-

с выплаченной заработной платы за январь 2023 – 3 февраля 2023 года (5 февраля – выходной день);

-

с выплаченной заработной платы за первую половину февраля 2023 года – 20 февраля 2023 года;

-

с расчета при увольнении сотрудника – 22 февраля 2023 года.

Срок перечисления налога с 23 января 2023 года по 22 февраля 2023 года отобразится в соответствующем столбце – 28 февраля 2023 года (рис. 2).

Рис. 2. Заполнение документа «Отражение удержанного НДФЛ в бухучете» по примеру в программе «1С:Зарплата и управление персоналом 8» ред. 3

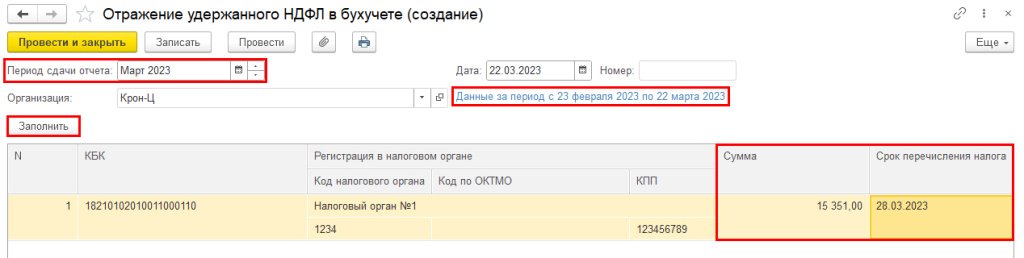

При выборе периода сдачи отчета Март 2023 автоматически формируются данные за период с 23 февраля 2023 года по 22 марта 2023 года по кнопке Заполнить.

За март 2023 в таблице документа будет заполнена строка с общей суммой удержанного НДФЛ:

-

с выплаченной заработной платы за февраль 2023 – 3 марта 2023 года (5 марта – выходной день);

-

с выплаченной заработной платы за первую половину марта – 20 марта 2023 года.

Срок перечисления налога с 23 февраля 2023 года по 22 марта 2023 года отобразится в соответствующем столбце – 28 марта 2023 года (рис. 3).

Рис. 3. Заполнение документа «Отражение удержанного НДФЛ в бухучете» по примеру в программе «1С:Зарплата и управление персоналом 8» ред. 3

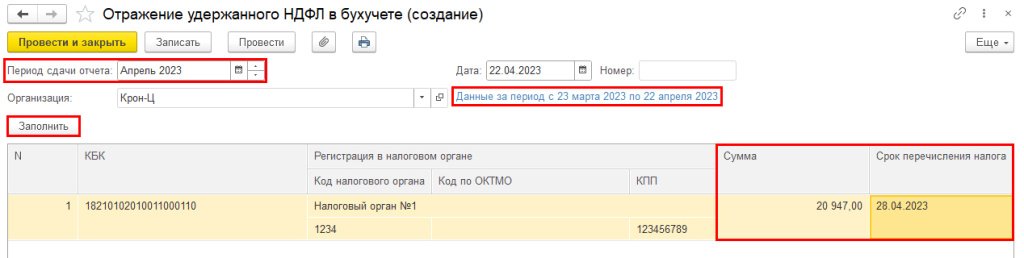

При выборе периода сдачи отчета Апрель 2023 автоматически формируются данные за период с 23 марта 2023 года по 22 апреля 2023 года по кнопке Заполнить.

За апрель 2023 года в таблице документа будет заполнена строка с общей суммой удержанного НДФЛ:

- с расчета при увольнении сотрудника – 23 марта 2023 года;

- с выплаченной заработной платы за март 2023 – 5 апреля 2023 года;

- с выплаченной заработной платы за первую половину апреля – 20 апреля 2023 года.

Срок перечисления налога с 23 марта 2023 года по 22 апреля 2023 года отобразится в соответствующем столбце – 28 апреля 2023 года (рис. 4).

Рис. 4. Заполнение документа «Отражение удержанного НДФЛ в бухучете» по примеру в программе «1С:Зарплата и управление персоналом 8» ред. 3

Для анализа и проверки документов, сроков и сумм удержанного налога предусмотрен отчет по налогам и взносам Удержанный НДФЛ (рис. 5).

Рис. 5. Отчет по налогам и взносам «Удержанный НДФЛ» в программе «1С:Зарплата и управление персоналом 8» ред. 3

После проведения документа Отражение удержанного НДФЛ в бухучете и выполнения обмена с бухгалтерской программой, поддерживающей универсальный формат обмена Enterprise Data, например с «1С:Бухгалтерией 8» ред. 3, будет сформирован документ Сведения об удержанном НДФЛ (без проводок и движений по регистрам), на основании данных которого можно заполнить документ Уведомление об исчисленных суммах налогов.

Как в программе «1С:Зарплата и управление персоналом 8» ред. 3 отразить и передать сведения об удержанном НДФЛ при переходе на Единый налоговый платеж

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

В 2023 году изменения в законодательных актах коснулись практически всех объектов налогового учета. По НДФЛ также были пересмотрены сроки сдачи, ставки и отчетные формы. Специалисты фирмы «1С» заблаговременно подготовили конфигурации к нововведениям 2023 года, и пользователям программных решений 1С не составит труда разобраться с новыми правилами и успешно применять их в работе. Предлагаемый в статье разбор основных ошибок поможет бухгалтерам быстрее сориентироваться в нововведениях.

Сроки уплаты, расчеты и удержания НДФЛ

Теперь уплата всех налогов осуществляется на единый налоговый счет с общим сроком оплаты — до 28 числа каждого месяца. Для НДФЛ также изменен период начисления — в январе с 1-го по 22-е, последующие месяцы — с 23-го числа прошедшего месяца по 22-е число текущего, а в конце года — до последнего рабочего дня декабря.

Принципиально новое правило для НДФЛ: удерживать подоходный налог теперь необходимо с каждой выплаты, то есть в день аванса и в день зарплаты. Также нужно удерживать налог на доходы работников с любых других выплат, например листков нетрудоспособности или отпускных. Ранее с аванса по заработной плате НДФЛ не рассчитывался и не платился, а подоходный оплачивался со всех выплат в совокупности в конце месяца.

В программах 1С, которые поддерживают кадровый учет и начисление заработной платы, внесены изменения во все документы и отчетные формы в соответствии с новыми положениями в законодательстве. Разработан комплекс помощников по переходу и формированию сальдо на соответствующих счетах.

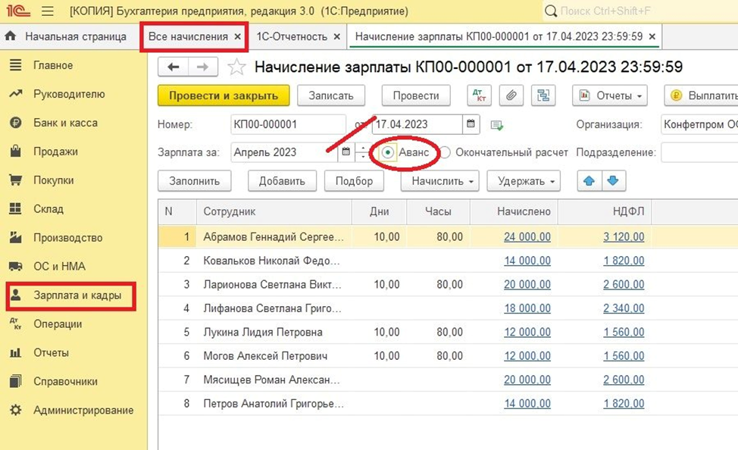

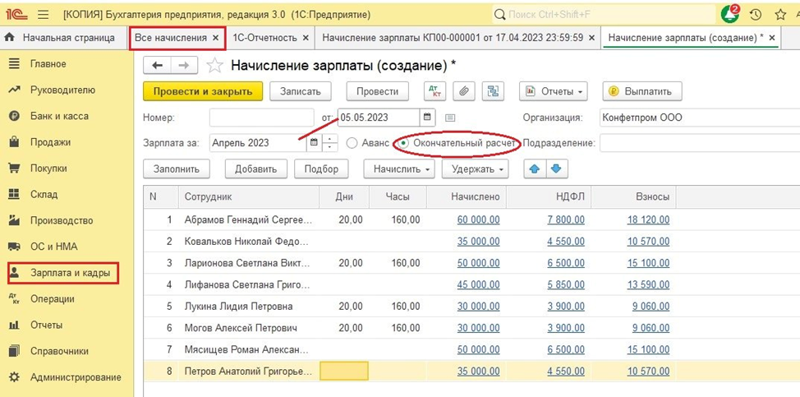

Формирование ведомостей на аванс и зарплату в 1С:ЗУП 8.3 и 1С:Бухгалтерия

Движения по счетам учета зарплаты обычно начинаются с начисления выплат, и для более корректного восприятия новшеств напомним порядок действий. Начисляется аванс и с него удерживается НДФЛ документом «Зарплата за первую половину месяца».

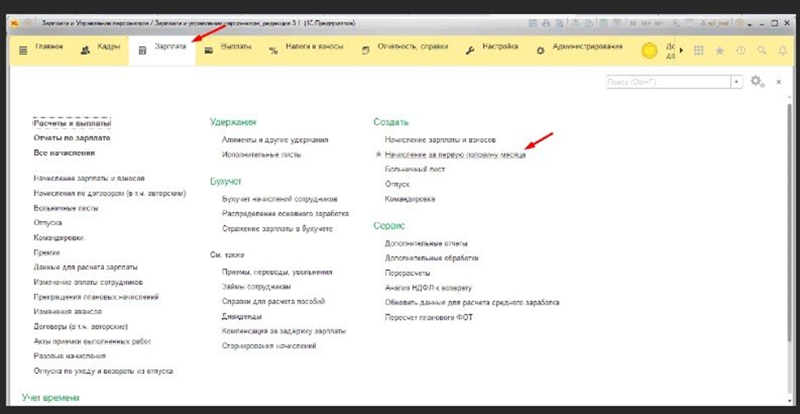

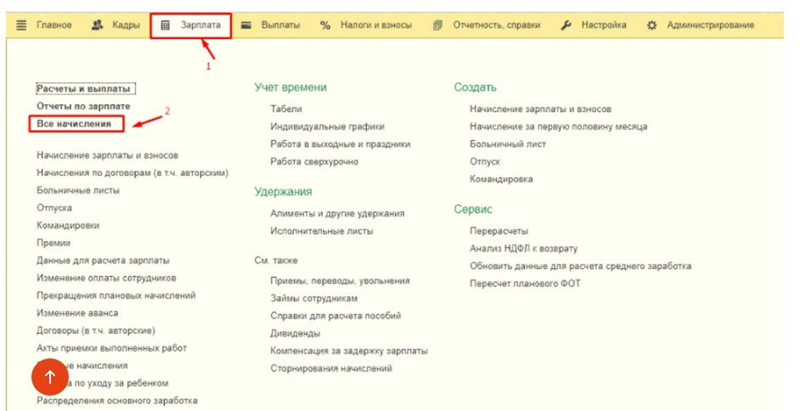

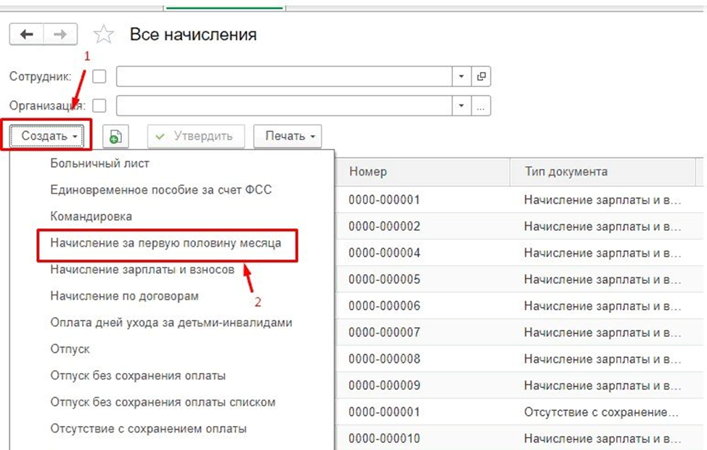

В ЗУП 8.3 этот документ можно создать либо через подпункт «Зарплата» — «Создать»

либо через подпункт «Зарплата» — «Все начисления».

При необходимости в форме можно уточнить количество дней, за которые выдается аванс, так как автоматически указано 15 дней. При расчете налога документ сам поддерживает исчисление суммы НДФЛ с аванса, никаких дополнительных настроек делать не надо.

В 1С:Бухгалтерия 8.3 аванс или окончательную выплату можно сформировать: «Главное» — «Зарплата и кадры» — «Все начисления».

Уведомления по НДФЛ: зачем и когда их нужно подавать

С 1 января 2023 года налоги оплачиваются единым платежом на единый счет в налоговой (ЕНС). Для того чтобы налоговая могла правильно разнести поступающие денежные средства по НДФЛ, налогоплательщику нужно ежемесячно до 25-го числа отправлять в ИФНС уведомление о начисленном за месяц налоге на доходы сотрудников. Если выплата зарплаты производится до 23-го числа включительно (крайний срок месячного периода удержаний), то уведомление должно быть предоставлено в текущем месяце. Если же день выплаты — с 24-го по 31-е, то срок подачи уведомления — 25-е число следующего месяца, в данных по зарплате и другим доходам следующего месяца.

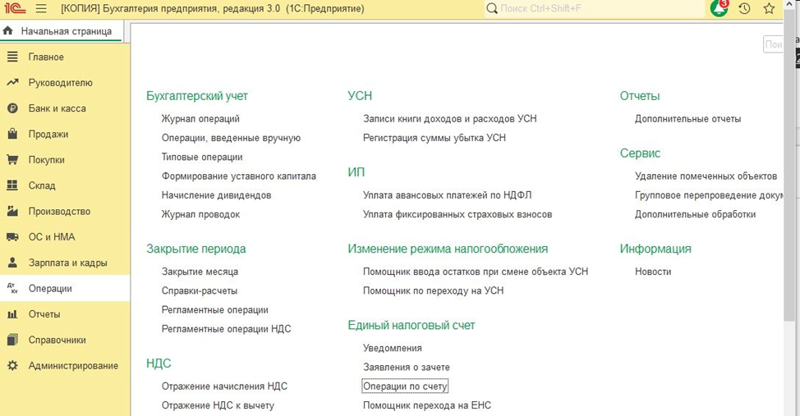

Если в программе необходимо отразить другие случаи учета по ЕНС, например штрафные санкции или любые действия, не требующие отправки уведомления, то использовать следует операцию по ЕНС («Главное» — «Операции» — «Единый налоговый счет» — «Операции по счету»).

Подготовка уведомлений в конфигурации ЗУП 8.3

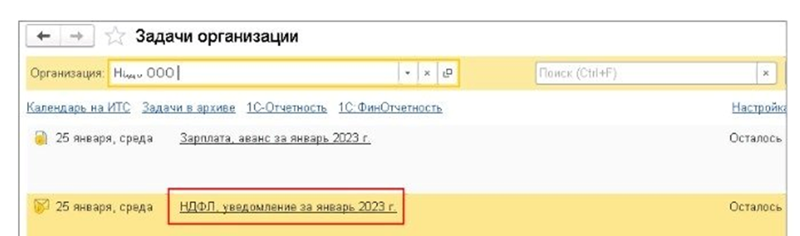

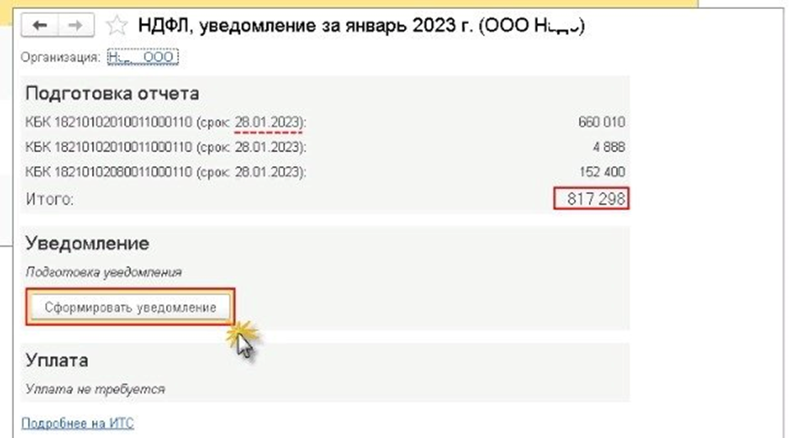

Чтобы бухгалтеру допускать меньше ошибок, нужно уяснить важное новшество: создаются уведомления только по удержанному НДФЛ, который теперь всегда рассчитывается при фактической выдаче дохода сотруднику. После получения ведомостей выплат можно создать уведомление об исчисленных суммах налога: в главном списке выбираем «Задачи организации» — «НДФЛ, уведомление».

В перечне самих задач по НДФЛ указаны аванс и зарплата одной строкой, потому что на авансы и другие промежуточные выплаты до 22-го числа текущего месяца формируется одно общее уведомление. В открывшемся перечне событий находим «Сформировать» или «Уплата»:

Обратите внимание, что данные из табличной части разбиты по соответствующим видам КБК, в зависимости от вида начисления. Например, выплаты по обособленному подразделению, премия, налог по ставке 15 % и др. По указанным кодам в ИФНС сделают разноску из общей суммы средств, перечисленных ЕНП на ЕНС.

Чтобы избежать лишних ошибок, для проверки правильности отражения данных в регистрах налогового учета формируем «Зарплата» — «Отражение удержанного НДФЛ», получаем контрольный документ, в котором будет указан его период.

Важно не ошибаться в удержаниях: за январь указан период с 1-го по 22-е число, так как это месяц-исключение, потому что за остальные месяцы (кроме декабря) период будет всегда с 230-го числа прошлого месяца по 22-е текущего. Декабрь будет учтен полностью в периоде с 23.11 по 31.12.

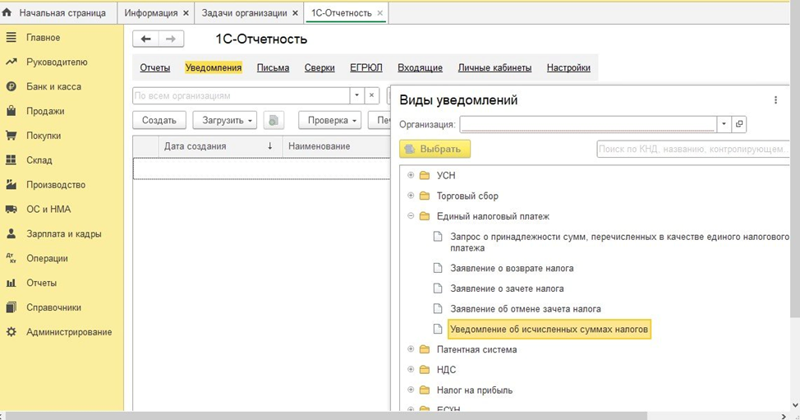

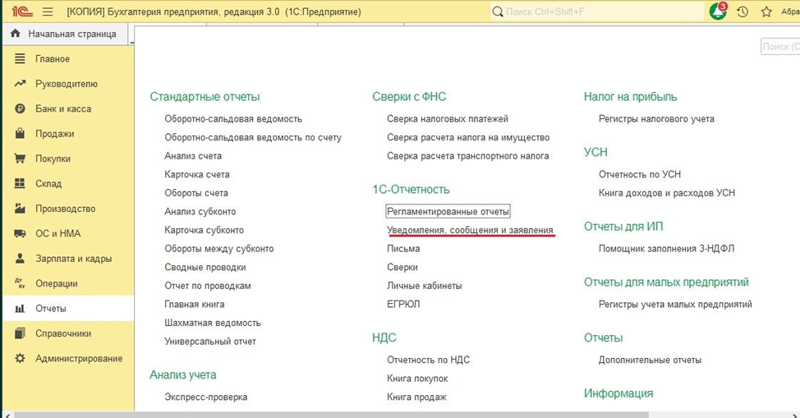

Подготовка уведомлений конфигурации Бухгалтерия 8.3

Подготавливаются так же, как в ЗУП 8.3, то есть через «Главное» — «Задачи организации» — «1С-Отчетность» — «Уведомления»

или через «Отчеты» — «1С-Отчетность».

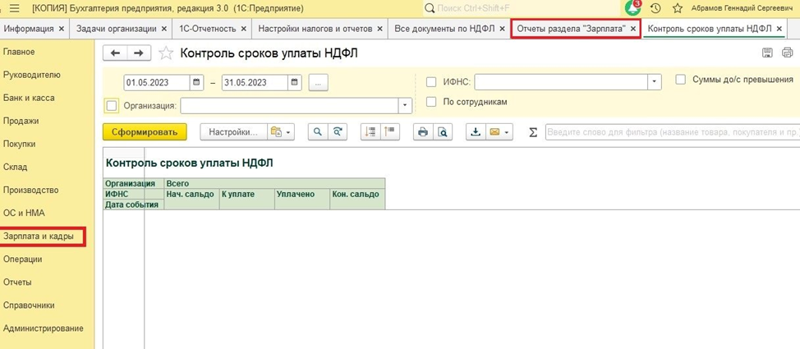

В разделе «Зарплата и кадры» — «Отчеты по зарплате» — «Контроль сроков уплаты НДФЛ» можно проверить, как программа разнесла регистры, заполняющиеся по командам «Сформировать уведомление» и «Уплата» на указанную дату.

Если необходимо сформировать операцию по ЕНС, то следует выбрать пункт «Главное меню» — «Операции» — «Единый налоговый счет» — «Операция по счету».

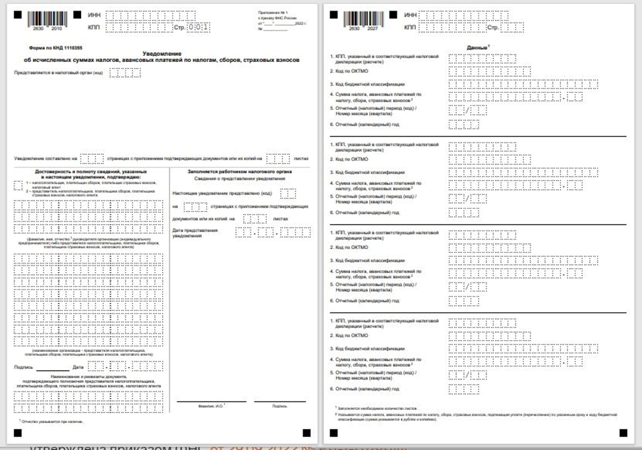

Печатная форма уведомления

Общий вид уведомления имеет стандартную форму, где на титульном листе указываются дата, необходимые реквизиты налогоплательщика, принимающего налогового органа и параметры начисленного налога. Также в форме одного уведомления можно отчитаться сразу о нескольких налогах в отдельных налоговых блоках (лист 2 «Данные»).

Отправить сформированное уведомление удобнее всего через сервис 1С-Отчетность, который через интернет настраивается на связь с ИФНС. Это позволяет более оперативно предоставлять отчеты и проверять результаты зачисления ЕНП.

Все прежние варианты предоставления отчетности также остались допустимы, например по почте на бумажном носителе.

Особенность заполнения формы по обособленному подразделению в том, что по нему налог уплачивается по месту его регистрации. Поэтому КПП головной организации указывается на титульном листе, а КПП ее подразделения — в разделе «Данные» по конкретному налогу.

Главные ошибки в работе с уведомлениями по НДФЛ

- Не нужно подавать уведомление по НДФЛ и при выплате аванса, и при выдаче зарплаты, поскольку в уведомлении на нужную отчетную дату всегда будет указана общая сумма НДФЛ за период удержания, то есть по 23-е число.

- Нельзя предоставлять уведомление до выдачи зарплаты, поскольку уведомлять ИФНС необходимо только по удержанному НДФЛ.

- Перечислять суммы начисленного НДФЛ можно и до их срока уплаты в бюджет, так как средства на ЕНС аккумулируются по всем налогам и засчитываются налоговой по предоставленным уведомлениям или декларации. Такой способ уплаты налога стал возможен благодаря отмене п. 9 ст. 226 НК РФ, и с 1 января 2023 года полностью снят запрет на оплату НДФЛ из средств налогового агента.

Другие ошибки в уведомлениях, выявленные по итогам I квартала 2023 года

- Отчетный период указан неправильно. Например, если указан третий месяц квартала. Уведомления предоставляются только в случае обязательной оплаты НДФЛ, так как за первый и второй месяцы квартала налог необходимо уплатить, а срок декларации по НДФЛ еще не наступил. Такие уведомления будут возвращены налоговой с отметкой о невозможности периода исполнения обязательства.

- Неправильно указаны коды бюджетной классификации (КБК) или ОКТМО. Если ОКТМО имеет неактуальное значение, он при обработке в ИФНС заменится на родительский код. Если из налоговой поступило сообщение о невозможности приема кода, то нужно подать новое уведомление с правильными реквизитами.

- Отчетный период, проставленный в уведомлении, совпадает с периодом декларации. На такое уведомление из налоговой поступит сообщение о совпадении периодов.

В случае отправки ошибочного уведомления по НДФЛ

- Если ошибка в сумме начисленного НДФЛ, необходимо в новом уведомлении сумму указать правильную, все же остальные реквизиты не менять.

- Если ошибка в других данных, то первую строку расшифровки налога надо указать с нулевой суммой, но добавить строку (налоговый блок) с правильными данными. В одной форме уведомления можно указать данные сразу по нескольким налогам.

Изменения в ставках НДФЛ

Основное изменение, которое вызывает много вопросов, — это применение повышенной ставки 15 % вместо 13 %. До 1 января 2023 года прогрессивная ставка применялась к доходу, превышающему 5 млн руб., но база считалась отдельно по каждому виду доходов. С 1 января 2023 года налоговой базой признается консолидированный доход налогоплательщика, то есть удерживается 650 тыс. руб. (13 % от суммы 5 млн руб.) + 15 % от суммы свыше 5 млн руб. совокупного дохода.

Это изменение больше касается самого налогоплательщика, нежели налогового агента, так как только по итогам года ИФНС высчитает общий доход и в случае превышения предельной суммы предъявит НДФЛ налогоплательщику к доплате. Однако к таким требованиям желательно быть подготовленными.

Ошибки, возникающие при учете вычетов в расчете НДФЛ

1. В связи с изменениями в определении периода выплаты дохода сотруднику в 2023 году изменился и порядок применения стандартных вычетов. Теперь, когда зарплата за предыдущий месяц фактически выдается в текущем месяце, при расчете стандартный вычет должен применяться и за текущий месяц, и за месяц начисления зарплаты. Такая же ситуация, то есть применения двойного вычета по НДФЛ, повторяется:

- при приеме сотрудника на работу в середине месяца;

- при возникновении права на стандартный вычет, например при рождении ребенка.

2. Хотя размеры стандартных вычетов в 2023 году не изменились, бухгалтеры, занося в программе 1С виды стандартных вычетов, часто ошибаются в очередности детей. Независимо от того, достиг ли старший ребенок предельного для вычета возраста (18 лет или 24 года), последующие дети будут оставаться вторым, третьим и т. д., и у родителей сохраняется право на суммы стандартных вычетов на них: 1 400 руб. на второго ребенка, 3 000 руб. на третьего и последующих.

Также не меняется очередность детей в случае смерти ребенка: его братья и сестры считаются в прежнем порядке.

Предельный доход, при котором применяется стандартный вычет на детей, не изменился и составляет 350 тыс. руб.

3. Повысился возраст ребенка с 18 до 24 лет, родителям или усыновителям которого предоставляется налоговый вычет в сумме расходов на физкультурно-оздоровительные мероприятия. Хотя ошибок по этому изменению пока не выявлено, всем заинтересованным в применении этого вычета лицам нужно вовремя оформить все необходимые справки. В программе 1С эти изменения учтены.

Отчет по форме 6-НДФЛ

Нововведения коснулись также отчетов по НДФЛ, направляемых в налоговую.

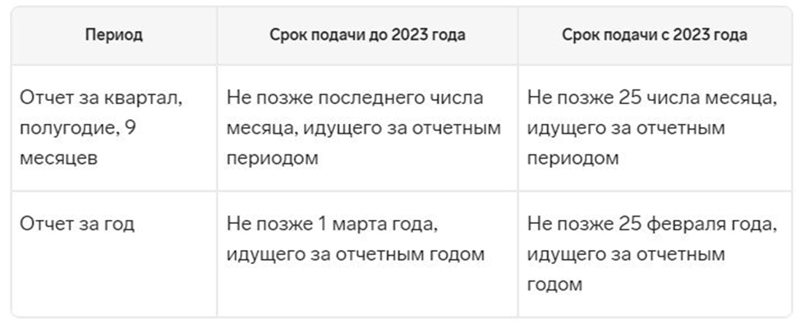

В таблице приведены данные об изменениях сроков представления формы 6-НДФЛ.

Приведем примеры основных ошибок, которые были допущены налогоплательщиками в заполнении формы 6-НДФЛ за первый квартал 2023.

1. В строках 021–023 во многих отчетах не были учтены суммы НДФЛ, удержанные с выплат за декабрь 2022 года. Если бы все выплаты сотрудникам были совершены до конца 2022 года, тогда НДФЛ по ним не нужно было учитывать в отчете за первый квартал. В противном случае, если в январе были выплачены доходы 2022 года, НДФЛ по ним должен был отразиться в строке 021.

2. За март 2023 года были отражены суммы НДФЛ, удержанные за период с начала года и до 31 марта. По новым правилам расчетный период заканчивается 23-м числом месяца. То есть суммы, выплаченные после 23 марта, нужно учитывать до 25-го числа следующего месяца, а значит, отразятся они только в отчете за второй квартал.

3. Многие налогоплательщики неправильно указали и отчитались по кодам ОКТМО. По подразделениям одной организации, отчитывающимся в разных муниципальных округах, необходимо составлять на одну дату разные формы 6-НДФЛ.

4. В разделе II часто были проставлены выплаты иностранным специалистам не только высокой квалификации, как того требуют новые правила, но и обычным иностранным сотрудникам. Такие ошибки выявлены по строкам 115, 121, 142.

Заключение

Все изменения в учете и отчетности по НДФЛ призваны облегчить работу и налоговых агентов, и налогоплательщиков, и налоговых органов. Отчетность станет более понятной, обобщенной и прозрачной для контроля. Переходный период для бухгалтеров, особенно больших организаций — время переживаний, серьезных умственных и физических нагрузок.

Для преодоления всех трудностей работы по-новому программные решения 1С максимально комфортно организованы для пользователя. Все формы снабжены помощниками или точными указаниями к работе. Прописаны ссылки на параграфы законодательства, требования которого всегда тщательно изучаются и реализуются специалистами 1С в алгоритмах работы. В одной программе можно вести весь цикл финансовых документов — от бухучета до передачи сформированной отчетности в контрольные органы и проверки расчетов в личном кабинете. Для получения бесплатной консультации, свяжитесь с нами в чате справа или по телефону +7 (499) 956-21-70.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Сегодня речь пойдет о налоге на доходы физических лиц, ведь его проверка зачастую вызывает очень много вопросов и проблем.

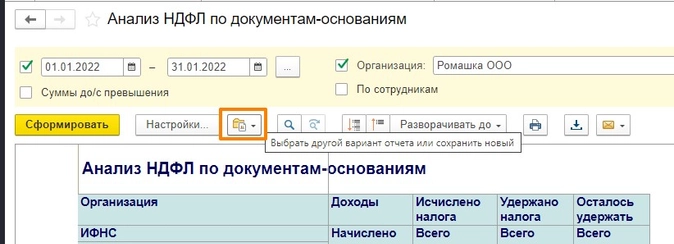

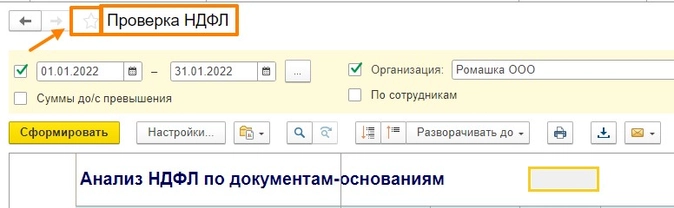

Предлагаем разобрать более подробно отчет «Анализ НДФЛ по документам-основаниям», который поможет вам проверить НДФЛ на ошибки в части исчисленного и удержанного налога. Этот материал актуален как для 1С: ЗУП ред. 3.1., так и для 1С: Бухгалтерии предприятия ред. 3.0.

Также данная статья подойдет для любого отчета, который вы захотите настроить под свои потребности.

Как посмотреть отчет в 1С

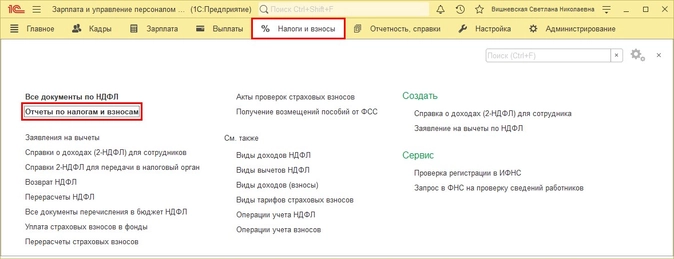

В программе 1С: ЗУП ред. 3.1 перейдем в раздел «Налоги и взносы», откроем пункт «Отчеты по налогам и взносам».

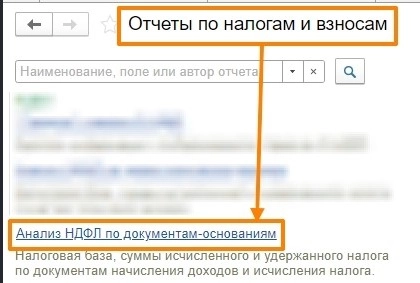

Нас интересует отчет «Анализ НДФЛ по документам-основаниям».

В 1С: Бухгалтерии предприятия аналогичный отчет находится в разделе «Зарплата и кадры» — «Отчеты по зарплате».

Шаг № 1

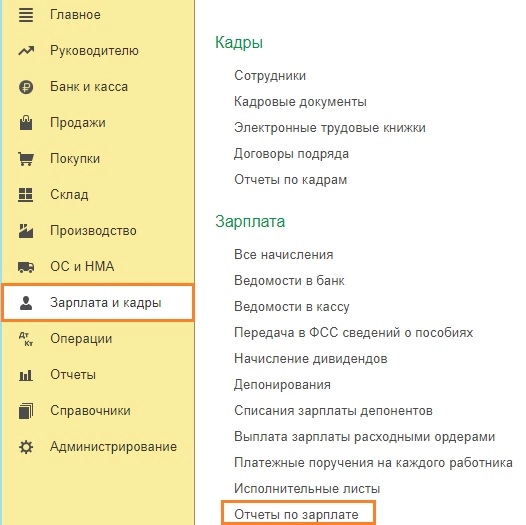

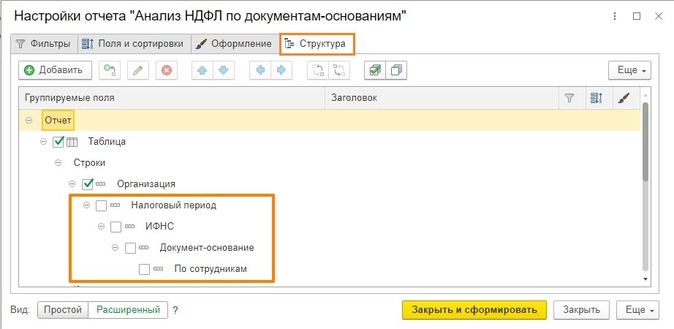

Зайдем в «Настройки отчета», включим «Расширенный режим» и перейдем на вкладку «Структура».

Шаг № 2

Настроим иерархию. Первым делом необходимо снять галочки на вкладке «Структура» с полей:

-

Налоговый период.

-

ИФНС.

-

Документ-основание.

-

По сотрудникам.

Должно получиться вот так:

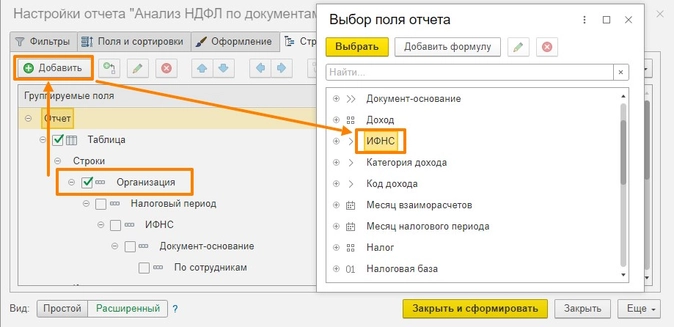

Шаг № 3

Затем становимся на поле «Организация» и нажимаем на кнопку «Добавить».

Добавляем поля в следующем порядке (по двойному щелчку мыши):

-

ИФНС.

-

Сотрудник.

-

Месяц налогового периода.

-

Регистратор.

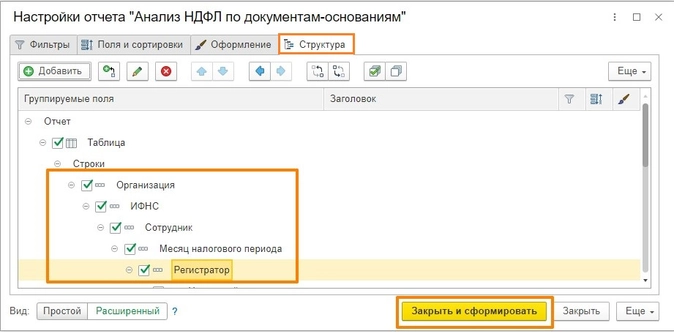

Должно получиться вот так:

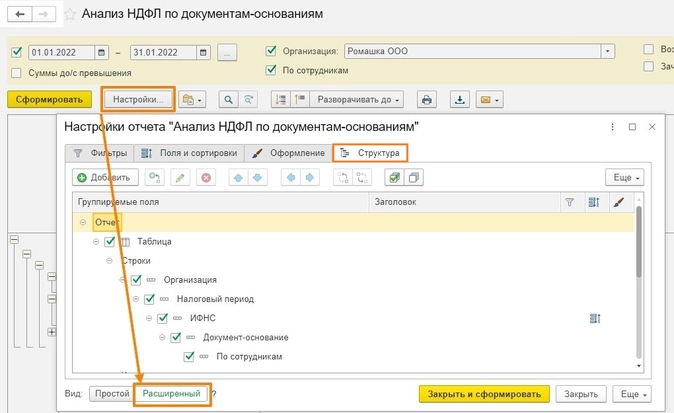

Нажимаем кнопку «Закрыть и сформировать».

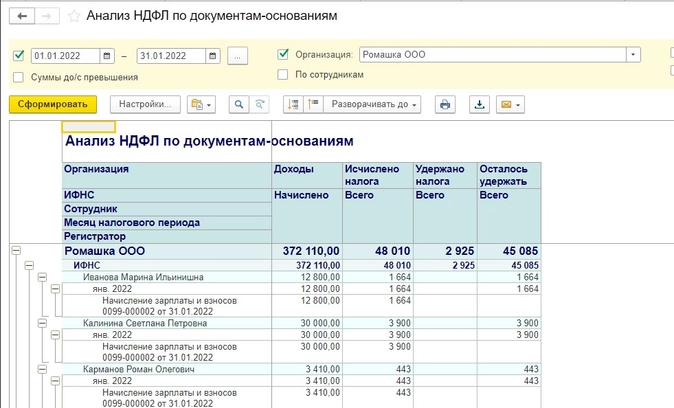

У нас получился вот такой отчет, где видны следующие показатели:

-

База для расчета НДФЛ;

-

НДФЛ исчисленный;

-

НДФЛ удержанный;

-

Документы, которые сделали движения по вышеуказанным показателям.

Теперь мы можем проверить, как обстоят дела с НДФЛ в нашей организации. На скриншоте видно, что НДФЛ с сотрудников исчислен, но не удержан, потому что нет документа выплаты.

Шаг № 4

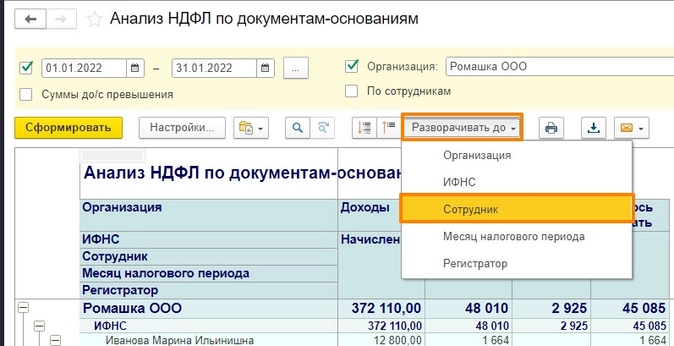

Попробуем выстроить отчет немного иначе. Для этого нажмем на кнопку «Разворачивать до» и выберем значение «Сотрудник».

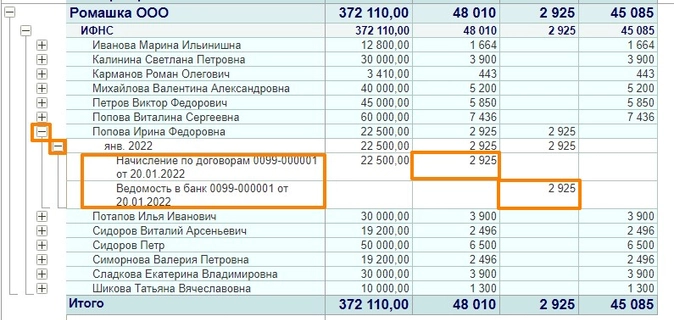

Получим следующий отчет:

Можно заметить, что за месяц НДФЛ корректно удержан только у одного сотрудника, а у остальных нет.

Если нажать на «+» возле сотрудника, то можно развернуть его до месяца, а затем и до документа, которым сделано движение по НДФЛ.

А теперь на примерах

Часто бывают случаи, когда НДФЛ тянется красным цветом по совершенно непонятным документам. Кратко рассмотрим некоторые из них.

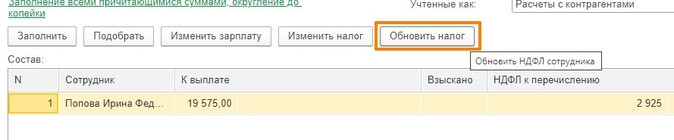

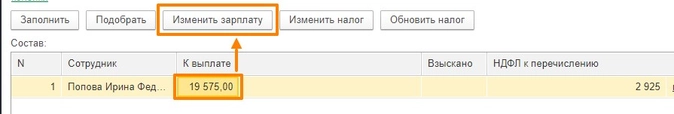

Например, когда зарплата была начислена за февраль, выплата произведена либо в феврале, либо в марте, а НДФЛ подтянулся за январь и за февраль. Или же НДФЛ подтянулся красным в отчет. В этом случае мы можем зайти прямо из отчета в документ, который сделал это движение и попробовать его пересчитать, а именно запустить команду «Обновить налог».

В каждой ведомости на выплату есть эта команда, которая позволяет пересчитать НДФЛ удержанный в документах «Ведомость в банк/ Ведомость в кассу/ Ведомость на счета».

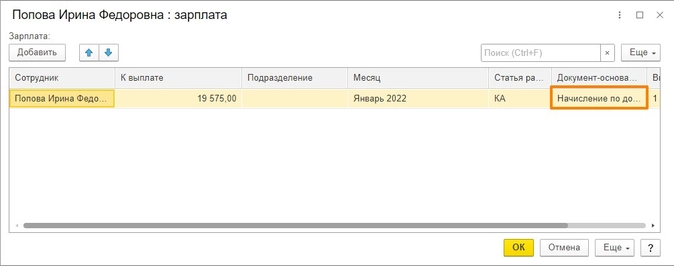

Если вы знаете, что ведомость на выплату заработной платы провели, а НДФЛ в отчете указывается как неудержанный, проверьте, есть ли в вашей ведомости на выплату документ-основание.

Если поле «Документ-основание» пустое, значит ведомость на выплату заполнена руками и НДФЛ некорректно будет отражаться в 6-НДФЛ.

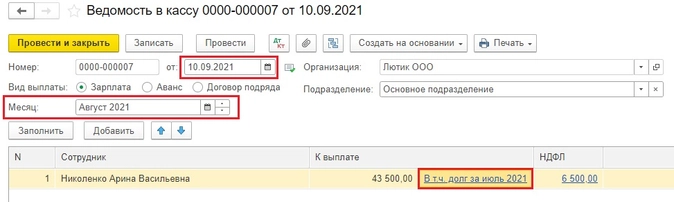

Для корректного учета НДФЛ также необходимо контролировать долги в ведомостях по заработной плате, т. е. чтобы у вас в ведомостях отсутствовала запись напротив суммы к выплате «В том числе за «такой-то месяц».

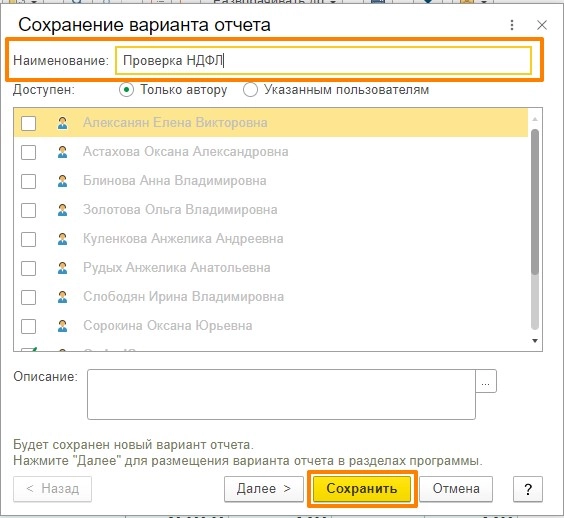

Как сохранить такой отчет?

И в конце давайте посмотрим — как же сохранить данный отчет, чтобы не настраивать его постоянно? Для этого возвращаемся в отчет, нажимаем на вот эту кнопку:

Выбираем команду «Сохранить как».

Указываем удобное наименование отчета и сохраняем.

После сохранения сразу изменяется название шапки отчета.

Далее вы можете добавить его в «Избранное» и открывать уже оттуда.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».