Как считать НДС 20%? Как правило, этот вопрос возникает не у бухгалтеров, а у других сотрудников компании — например, специалистов по продажам или руководителей. Постараемся ответить на него так, чтобы у бухгалтера не возникало проблем с разъяснением того, как считается НДС.

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

- Если есть сумма без НДС — как считать НДС от суммы?

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

НДС = НБ × Нст / 100,

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Примеры расчета НДС для продавца привели эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к расчетам.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

См. также «Что входит в перечень товаров, облагаемых НДС по ставке 10%?»

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы.

Подробно о расчетных ставках читайте в этой статье.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2019),

С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2019),

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Предлагаем вам проверить себя и воспользоваться нашим калькулятором по расчету НДС.

Предлагаем вам проверить себя и воспользоваться нашим калькулятором по расчету НДС.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

- Посчитаем НДС от суммы:

5 500 000 × 20/100 = 1 100 000 руб.

- Вычислим сумму с НДС:

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

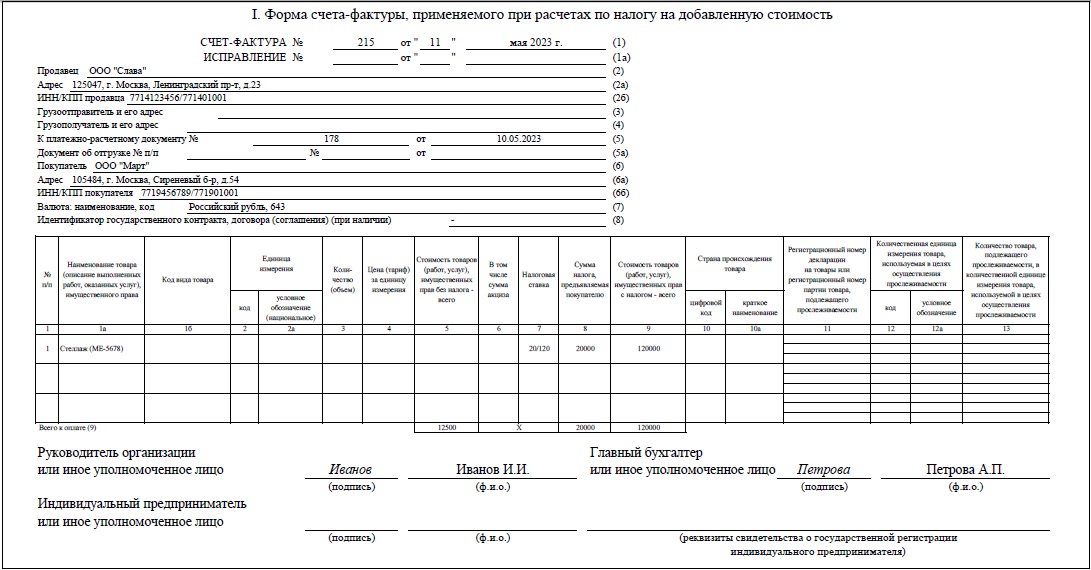

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

- Остается сумма без НДС:

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Итоги

Как видим, посчитать НДС сверху или НДС в том числе не сложно. Главное помнить формулы расчета и использовать верную ставку налога.

См. также статью «Формула расчета НДС по ставке 20% от суммы».

Распространенные вопросы

Как рассчитать НДС к уплате?

НДС к уплате рассчитывается по формуле:

НДС к уплате = НДС начисленный – НДС к вычету + восстановленный НДС

В сумму НДС, принимаемого к вычету, входит:

Также в сумму НДС к вычету включается НДС, подлежащий вычету по строительно-монтажным работам, выполненным для собственного потребления.

Также в сумму НДС к вычету включается НДС, подлежащий вычету по строительно-монтажным работам, выполненным для собственного потребления.

Подробнее о порядке учета и вычета НДС при строительстве основных средств читайте здесь.

Что такое восстановленный НДС?

Случаи восстановления НДС регламентированы п.3 ст. 170 НК РФ:

О порядке восстановления НДС читайте в этой статье.

Как определить безопасную сумму вычета по НДС?

Чтобы не вызвать вопросов у камеральщиков, рекомендуем рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входного НДС разделить на величину начисленного НДС и умножить на 100%.

Если доля вычетов превысит 89%, фирмой могут заинтересоваться фискалы и нагрянуть с выездной проверкой.

Подробнее о безопасной доле вычета по НДС, наши эксперты рассказывали здесь.

Выделить НДС

Начислить НДС

Для расчета укажите цену в рублях и ставку НДС

С налогом на добавленную стоимость в основном сталкиваются компании и ИП, применяющие ОСНО.

Самый распространенный объект налогообложения — реализация товаров (работ, услуг) на территории Российской Федерации. Полный перечень облагаемых объектов можно найти в ст. 146 НК РФ.

Всего предусмотрено три вида налоговых ставок:

- 0 % — для экспорта, международных перевозок и других операций из ст. 164 НК РФ. Здесь калькулятор НДС не понадобится.

- 10 % — для ввоза и реализации особых товаров и услуг, перечисленных в п. 2 ст. 164 НК РФ. Узнать точную сумму налога поможет наш калькулятор.

- 20 % — стандартная ставка для большинства операций с 1 января 2019 года (до 2019 действовала ставка 18 %). Посчитать НДС можно с помощью нашего онлайн-калькулятора.

Необходимость посчитать НДС чаще всего возникает у продавца. Налог следует отразить в накладной (акте) и счете-фактуре либо в УПД, который заменяет эти два документа. Также НДС отражают в договорах на поставку, в спецификациях, в счетах на оплату.

Покупатель также должен сверять правильность расчета НДС в полученных от поставщика документах. Самый быстрый и простой способ рассчитать НДС — воспользоваться онлайн-калькулятором.

Чтобы не ошибиться при расчете НДС, воспользуйтесь нашим калькулятором.

В калькулятор уже встроены все необходимые формулы для расчета.

Обычно бухгалтеры проверяют расчет налога вручную при помощи обычного кнопочного калькулятора.

Формула расчета НДС (ставка 20 %).

НДС = сумма / 1,2 × 20 %.

Формула расчета НДС (ставка 10 %).

НДС = сумма / 1,1 × 10 %.

Пример расчета. ООО «Глобус» произвело ремонт склада у ООО «Мечта». Согласно смете, общая стоимость работ составила 83 200 (Восемьдесят три тысячи двести рублей), в том числе НДС 20 %.

Чтобы узнать сумму НДС, введите в поле «Цена» 83 200. Далее кликните рядом со значением «Выделить НДС». На заключительном этапе выберите нужную ставку налога — 20 %. Наш калькулятор автоматически рассчитает искомую сумму. НДС будет равен 13 866,67 рубля.

Проверить расчет легко: 83 200 / 1,2 × 20 % = 13 866,67.

Начислить НДС сверху заданной суммы намного проще. Для этого следует просто умножить данную сумму на ставку налога.

Наш онлайн-калькулятор не только рассчитает налог, он также покажет сумму без НДС и общую сумму.

Чтобы в одно действие узнать сумму с НДС, бухгалтер должен умножить сумму без НДС на 1,2 (при ставке 20 %) или на 1,1 (при ставке 10 %).

Пример расчета общей суммы. Допустим, товар без НДС стоит 56 000 (Пятьдесят шесть тысяч рублей). НДС составляет 10 % от данной суммы. Требуется узнать общую стоимость товара с НДС.

Стоимость товара = 56 000 × 1,1 = 61 600 рублей.

Чтобы узнать сумму НДС, нужно умножить изначальную сумму на 0,1.

56 000 × 0,1 = 5 600 рублей.

Такой же результат можно получить, если начальную сумму умножить на 10 % (56 000 × 10 % = 5 600).

Чтобы сэкономить время при расчете налога и не ошибиться, используйте онлайн-калькулятор НДС.

Пример расчета. ООО «Глобус» произвело ремонт склада у ООО «Мечта». Согласно смете, стоимость работ без учета НДС составила 83 200 (Восемьдесят три тысячи двести рублей). НДС составляет 20 %. Бухгалтер ООО «Глобус» должен рассчитать налог и общую стоимость работ.

Вариант № 1

Сначала начислим НДС.

83 200 × 20 % = 16 640 рублей.

Теперь рассчитаем итоговую стоимость работ, сложив две суммы.

83 200 + 16 640 = 99 840 рублей.

Вариант № 2

Сначала определим общую стоимость работ с НДС.

83 200 × 1,2 = 99 840 рублей.

Теперь рассчитаем сумму НДС.

99 840 / 1,2 х 20 % = 16 640 рублей.

Во всех документах бухгалтер ООО «Глобус» укажет следующие значения:

стоимость без НДС — 83 200 рублей;

НДС —16 640 рублей;

стоимость с НДС — 99 840 рублей.

Немного об НДС

Налог на добавленную стоимость (НДС) – косвенный налог, согласно которому компании перечисляют в бюджет часть добавленной стоимости товаров и услуг. Закон от 03.08.18 № 303-ФЗ вносит изменения в ставку НДС, указанную в п. 3 ст. 164 НК РФ. С 1 января 2019 года ставка по налогу увеличилась с 18% до 20%.

Рост НДС затронул не всех налогоплательщиков: есть льготный перечень товаров, их продавцы продолжат работать на ставке 10%.

Теперь в России размер НДС может быть 0%, 10%, либо 20%, в зависимости от типа деятельности компании.

Сумма НДС в бюджет равна сумме налога, исчисленного по ставке 10%, 20% с налоговой базы, минус сумма налоговых вычетов.

Расчет НДС делается по каждой ставке в отдельности. НДС, который уплачен при приобретении товаров, выполнении работ и оказании услуг, не подлежащих налогообложению, не принимается к вычету. Цена товаров и услуг определяется компаниями исходя из НДС.

Выделение НДС

Наш бесплатный онлайн-калькулятор поможет вам легко выделить и посчитать налог НДС 18% (действовавший в 2018 году), 20% или 10% — вы получите результат в цифрах, а не прописью. Чтобы рассчитать налог или вычислить выделенную сумму, используется следующая формула:

Сумма: (1+ ставка НДС: 100)

Как это сделать на калькуляторе:

Шаг 1. Если процент НДС по вашему виду деятельности равен 10, то нужно разделить число на 1,1, если НДС 20 %, то на 1,2.

Шаг 2. Нужно вычесть из полученного значения начальную сумму. Помните: начисление не может быть отрицательным, поэтому убираем минус.

Шаг 3. Если вам не нужен сверхточный расчет, можете округлить получившийся результат до копеек.

Если вы не являетесь плательщиком налога на добавленную стоимость (работаете без НДС), то выделять НДС не нужно.

Начисление НДС

Начислить НДС можно при помощи простой формулы или бесплатно на нашем калькуляторе:

- Сумма умножается на 1,2, в результате получается сумма с учетом НДС.

- Если сумму умножить на 0,2, вы сможете найти отдельно сумму НДС.

Пример расчета НДС

По ставке 18%, действовавшей до 2019 года

ООО «Ромашка» продает кирпичи. Цена за штуку с НДС составляет 10 рублей, заказана партия в 1 500 штук. Посчитаем НДС и сумму с НДС 18%.

Стоимость партии: 10 × 1 500 = 15 000 рублей

Выделенная НДС: 15 000: 1,18 × 0,18 = 2 288 рублей (округлили)

Сумма без НДС: 15 000 − 2 288 = 12 712 рублей

Также сумму можно посчитать не выделяя предварительно НДС:

15 000: 1,18 = 12 712 рублей

В расчетных документах и счетах-фактурах указываем:

Стоимость без НДС =12 712 рублей

НДС 18% = 2 288 рублей

Стоимость с НДС = 15 000 рублей.

По ставке 20%, действующей с 2019 года

ООО «Лимонник» продает вязаные рукавицы. Одна пара с учетом НДС стоит 300 рублей. Контрагент заказал партию рукавиц из 1 000 штук. Посчитаем НДС и сумму с НДС 20%.

Стоимость партии с НДС: 300 × 1 000 = 300 000 рублей

Выделенный НДС: 300 000: 1,2 × 0,2 = 50 000 рублей

Сумма без НДС: 300 000 − 50 000 = 250 000 рублей

Стоимость партии без НДС можно рассчитать без предварительного подсчета налога:

300 000: 1,2 = 250 000 рублей

В расчетных документах и счетах-фактурах указываем:

Стоимость без НДС = 250 000 рублей

НДС 20% = 50 000 рублей

Стоимость с НДС = 300 000 рублей.

Понравился калькулятор НДС? Попробуйте другие сервисы от Контур.Бухгалтерии

![]()

Создание акта

приема-передачи

![]()

Заведение первичных документов без бухгалтера

![]()

Формирование накладной ТОРГ-12 в несколько кликов

Контур.Бухгалтерия – это простой и удобный веб-сервис для ведения учета, расчета зарплаты, отправки отчетности через интернет и уплаты налогов и сборов. Сервис подходит для ИП и компания малого бизнеса.

Добавить в «Нужное»

Порядок расчета НДС в зависимости от вида операции и ставки

Ответ на вопрос «Как посчитать НДС?» зависит от того, какой именно расчет вам требуется произвести:

- или расчет НДС по конкретной операции;

- или расчет НДС к уплате в бюджет по итогам налогового периода.

Дадим ответы на оба эти вопроса исходя из того, что речь идет о плательщиках НДС (то есть организациях и предпринимателях на общем режиме налогообложения или применяющих ЕСХН).

Как посчитать НДС по конкретной операции

И здесь ответ на вопрос будет зависеть от многих факторов. Это и вид операции, и применяемая ставка налога. Покажем на нескольких примерах.

1. При реализации товаров (работ, услуг) на территории РФ в общем случае сумма НДС рассчитывается по такой формуле (п. 1 ст. 166 НК РФ):

Сумма НДС с реализации = Налоговая база х Ставка НДС

При этом налоговая база – это, как правило, договорная стоимость товаров (работ, услуг) без НДС (п. 1 ст. 154 НК РФ).

А ставка НДС по общероссийским операциям может принимать следующие значения:

- 20% – применяется, если нет оснований для других ставок;

- 10% – при продаже товаров из Перечней, утвержденных Правительством (продовольственных, детских, медицинских товаров и т.д.);

- 0% – по операциям, перечисленным в п.1 ст. 164 НК РФ (например, при экспорте при условии представления в ИФНС определенного пакета документов).

По общеу правилу в счетах-фактурах, а также в книге продаж исчисленный НДС отражается в рублях и копейках (без округления) (п.3 Правил заполнения счетов-фактур, п.9 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

С образцом заполнения счета-фактуры при реализации товаров можно ознакомиться в отдельной консультации, там же можно бесплатно скачать бланк счета-фактуры.

Реализация определенных товаров (работ, услуг) освобождается от НДС (не является объектом обложения). Их список приведен в п.2 ст. 146 (например, реализация земельных участков) и 149 НК РФ.

2. При получении аванса от покупателя (заказчика) НДС рассчитывается следующим образом (п. 1 ст. 154, подп. 2 п. 1 ст. 167 НК РФ):

Сумма НДС с аванса = Сумма полученного аванса х Ставка НДС

Ставка НДС в этом случае – 20/120 или 10/110, то есть расчетная. Какую именно ставку применить, зависит от вида товаров, по которым получен аванс.

Ниже приведем образец заполнения счета-фактуры на аванс.

Как видим, в авансовом счете-фактуре:

– не заполняются сведения о грузоотправителе и грузополучателе;

– заполняются данные о платежке на аванс;

– не заполняются графы 1б, 2, 2а, 3 – 6;

– в графе 7 отражается расчетная ставка НДС.

После того, как в счет аванса будут отгружены товары (выполнены работы, оказаны услуги) и налогоплательщик начислит НДС с реализации, НДС с суммы полученного аванса можно будет принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Вам могут быть полезны следующие материла:

– НДС с аванса;

– Счет-фактура на аванс: когда выписывается.

3. НДС при безвозмездной передаче товаров (работ, услуг) начисляется по такой формуле:

Сумма НДС с безвозмездной передачи = Рыночная стоимость переданных товаров (работ, услуг) х Ставка НДС

А вот при безвозмездной передаче основных средств бюджетным учреждениям, ГУП, МУП или органам власти НДС не начисляется (подп. 5 п. 2 ст. 146 НК РФ).

Счет-фактура при безвозмездной передаче заполняется в общем порядке. В этом документе в числе прочего указывается рыночная стоимость переданных товаров (работ, услуг) и рассчитанная по вышеприведенной формуле сумма НДС. Счет-фактура, как правило, составяется в одном экземпляре, который остается у передающей стороны, – принимающей стороне экземпляр счет-фактура не нужен, так как при безвозмездной передаче НДС к вычету не принимается.

4. Есть ситуации, когда НДС рассчитывается не сверх цены товара, а «изнутри». То есть НДС надо вычленить из цены имущества и при этом применить расчетную ставку. Это, к примеру, продажа имущества, которое учитывалось по стоимости вместе с НДС (п. 3 ст. 154 НК РФ), или продажа автомобилей, мотоциклов, отдельных видов электронной и бытовой техники по специальному Перечню, если это имущество куплено у физлиц (п. 5.1 ст. 154 НК РФ). Подробно о расчете НДС по этому виду операций мы рассказали в статье.

При продаже имущества, учитываемого с НДС, формула расчета НДС будет такая (п. 3 ст. 154 НК РФ):

Сумма НДС = (Договорная стоимость товара с учетом НДС – Стоимость, по которой было приобретено имущество, или для ОС остаточная стоимость по балансу с учетом переоценок) х 20/120 или 10/110

Например, организация приобрела у физлица автомобиль за 600000 руб. и впоследствии реализовала его другой организации за 660000 руб. (включая НДС). Сумма НДС в этом случае составит 10000 руб. ((660000 руб. – 600000 руб.) х 20/120).

По общему правилу при подобном расчете НДС в счет-фактуре в том числе нужно отразить:

– в графе 5 – межценовую разницу;

– в графе 8 – сумму НДС, рассчитанную с межценовой разницы по расчетной ставке;

– в графе 9 – цену продажи с НДС.

Более подробно о таком расчете НДС можно прочитать в Готовом решении «НДС с межценовой разницы», получив бесплатный доступ к системе КонсультантПлюс.

Особый порядок расчета НДС действует при импорте товаров в РФ, при уплате НДС с электронных услуг.

Как видим, порядок расчета налога очень разнится. И не ошибиться вам поможет наш Калькулятор НДС. Он не только покажет, какая ставка НДС применяется в том или иной ситуации, но и подскажет, что использовать в качестве налоговой базы.

Как посчитать НДС к уплате в бюджет по итогам налогового периода

Напомним, налоговым периодом по НДС является квартал (ст. 163 НК РФ). По итогам каждого квартала налогоплательщики представляют в ИФНС декларацию по НДС в электронном виде. В ней они рассчитывают сумму НДС к уплате в бюджет.

Упрощенно порядок расчета НДС будет выглядеть так:

- Определяется общая сумма начисленного НДС по тем операциям, момент определения налоговой базы по которым попадает на текущий квартал (п. 2, 4 ст. 166 НК РФ).

- Определяется сумма НДС, которую можно принять к вычету. По приобретенным товарам (работам, услугам) это входной НДС, в отношении которого выполняются следующие условия (ст. 171 НК РФ):

- товары (работы, услуги) приняты к учету;

- имеется счет-фактура от поставщика;

- товары (работы, услуги) приобретены для облагаемых НДС операций.

По уплаченным авансам под товары (работы, услуги), облагаемые НДС, тоже можно принять к вычету НДС, если поставщик выставит счет-фактуру и в договоре будет прописано условие об авансе (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

3. Определяется сумма восстановленного налога. Случаев, когда надо восстанавливать принятый к вычету НДС, несколько. Один из них – это восстановление НДС с уплаченного аванса после получения товаров (работ, услуг) и принятия к вычету НДС с их стоимости. Подробнее о восстановлении НДС мы скажем ниже.

4. Если сумма начисленного НДС плюс восстановленный налог превышают налог, заявленный к вычету, то возникает НДС к уплате (п. 1 ст. 173 НК РФ). Эта сумма округляется до полных рублей по правилам математики (п. 6 ст. 52 НК РФ). В разделах 1 – 7 декларации по НДС все стоимостные показатели, включая сумму налога к уплате, отражаются в целых рублях. А вот в разделы 8 – 12 декларации данные переносятся из счетов-фактур, книг покупок и продаж и т.д. в рублях и копейках без округления.

Рассмотрим расчет НДС на примере. Допустим, организация в 1 квартале 2023 г.:

- продала товары, облагаемые по ставке 20%, на сумму 100 000 руб. без НДС;

- продала товары, облагаемые НДС по ставке 10%, на сумму 100 000 руб. без НДС;

- приняла к вычету входной НДС на сумму 15 000 руб.;

- восстановила НДС в сумме 2 000 руб.

Тогда сумма НДС к уплате в бюджет составит: 100 000 * 20% + 100 000 * 10% + 2 000 – 15 000 = 17 000 руб.

Заплатить исчисленный НДС нужно по итогам квартала тремя равными частями не позднее 28-го числа каждого из трех месяцев, следующих за этим кварталом (п.1 ст.174 НК РФ). Сроки уплаты НДС в 2023 г. вы найдете в отдельной консультации.

А вот если сумма вычетов по НДС превысит исчисленный НДС, то разницу можно возместить из бюджета. Если по итогам камеральной проверки декларации по НДС инспекция подтвердит сумму НДС к возмещению, то ее можно будет вернуть на расчетный счет или зачесть в счет будущих платежей.

Случаи восстановления НДС

В основном НДС восстанавливается, когда имущество, по которому ранее был принят к вычету входной НДС, стало использоваться для необлагаемых НДС операций. Например, имущество стало использоваться для операций, перечисленных в ст. 149 НК РФ. Или имущество передано в качестве вклада в уставный капитал другой организации. Случаи, когда надо восстанавливать НДС, перечислены в п. 3 ст. 170 НК РФ.

По основным средствам входной НДС восстанавливается пропорционально остаточной (балансовой) стоимости по данным бухучета без переоценки. А по остальному имуществу – в размере сумм НДС, ранее принятых к вычету.

Как посчитать НДС налоговому агенту

Отдельная ситуация – это уплата НДС в качестве налогового агента. В этом случае НДС исчисляется отдельно каждому случаю. Когда-то налог исчисляется расчетным путем по расчетной ставке 20/120 или 10/110 от стоимости товаров (работ, услуг). Когда-то – по обычной схеме со ставкой налога 10% или 20%.

Полный список случаев, когда организация или предприниматель будут выступать в роли налогового агента по НДС, приведен в отдельной консультации.

Дистанционный экспресс-курс «Основы бухгалтерского учета + 1С 8.3» с выдачей именного сертификата

На простом языке и в короткие сроки вы изучите все участки бухгалтерии и узнаете, как:

- грамотно составить бухгалтерские проводки

- “прочитать” оборотно-сальдовую ведомость

- вести учет с поставщиками и покупателями

- вести учет денежных средств в кассе и на расчетном счете

- рассчитать прибыль и заполнить баланс

О курсе:

- Выпускников: 1244

- Объем: 12 академических часов

- Срок доступа: 25 дней

- Возможность продлить доступ: Да

- Нужен ли вам этот курс по быстрому освоению бухучета и налогов? Пройти тест

- Отзывов: 10. Читать

Изучите подробную программу курса с описанием тем и практических заданий!

Получить без регистрации

Данная статья посвящена, пожалуй, одному из самых запутанных и трудных для исчисления налогу – НДС. Мы постараемся просто и доходчиво объяснить, что представляет собой НДС, кто его уплачивает, как правильно рассчитать НДС, по каким ставкам, и некоторые другие нюансы, помогающие лучше разобраться с этим непростым налогом.

Кстати, наш учебный центр РУНО посвятил этому уникальный практический курс, по окончании которого начинающий бухгалтер может разобраться в любых сложных и запутанных проводках по НДС, с легкостью заполняет декларацию по НДС. Узнайте о курсе “

Налоговый практикум. Уровень 1. Практика по учету НДС: от проводок до отчета. Решение задач“. А теперь, обо всем по порядку.

Содержание:

- Что такое НДС

- Кто уплачивает НДС

- Момент возникновения обязанности по уплате НДС

- Пример 1. Расчет НДС: обязанность уплаты – в момент отгрузки

- Пример 2. Расчет НДС: обязанность уплаты – в момент оплаты (аванс)

- Налоговые ставки

- Как правильно рассчитать НДС

- Налоговые вычеты по НДС

- Так какой же налог мы должны отдать в бюджет?

- Как подтвердить начисление и вычеты по НДС

- Бухгалтерский учет НДС. Проводки

Что такое НДС

Итак, само название «налог на добавленную стоимость» говорит о том, что налог начисляется на стоимость товара (работ, услуг), добавленную исключительно вашей организацией при реализации этого товара (работ, услуг).

Например:

Покупаем.

Покупаем товар у поставщика по стоимости №1 – 50 000 руб.

Сверху он накинул НДС №1 (20%) – 50 000* 20% = 10 000 руб.

Итого мы купили товар по стоимости с НДС №1 – 50 000+ 10 000=60 000 руб.

Продаем.

Продаем товар по стоимости №2 – 55 000 руб.

Накидываем НДС №2 (20%) – 55 000*20% = 11 000 руб.

Продаем товар по стоимости с НДС №2 – 55 000+11 000=66 000

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2 и стоимостью №1 и есть добавленная стоимость. А НДС рассчитывается арифметически именно с этой разницы.

НДС=(55 000 – 50 000)*20%=1 000 руб.

Очень важно!

Для правильного расчета НДС необходимо:

→ четко разбираться в проводках по расчету с поставщиками и покупателями (счета 60,62),

→ по авансам выданным и полученным (76.АВ, 76.ВА),

→ по учету НДС (счета учета 19, 68.02),

→ уметь анализировать ОСВ и находить в ней ошибки

Ведь от этого напрямую зависит правильность расчета НДС, корректное заполнение декларации по НДС, и, как следствие, уплата налога в бюджет… Я вам советую отработать практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации с учетом всех последних изменений на нашем новом практическом курсе “Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров”.

Кто уплачивает НДС

Как зафиксировано в статье 143 НК РФ платить НДС должны компании и ИП, использующие общую систему налогообложения.

Условно плательщики НДС распределяются на 2 группы:

– налогоплательщики «внутреннего» НДС, который платится при реализации товаров, работ или услуг на территории нашей страны;

– налогоплательщики «ввозного» НДС, уплачиваемого на таможне при ввозе товаров в Россию.

Момент возникновения обязанности по уплате НДС

Обязанность уплаты НДС возникает в 2- х моментах:

1. день отгрузки

2. день оплаты товара (аванс)

в зависимости от того, какое из событий наступило ранее.

Пример 1. Расчет НДС: обязанность уплаты – в момент отгрузки

15 марта – отгрузка товара

1. Дт 62.1 Кт 90.1 – 240 000 р.

– отгружен товар

2. Дт 90.3 Кт 68.02 – 40 000 р. – выставлен счет-фактура

Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.01, 68.02, 90

18 апреля

3. Дт 51 Кт 62.1 – 236 000 р.

– оплачен товар.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.01, 51

Пример 2. Расчет НДС: обязанность уплаты – в момент оплаты (аванс)

15 марта

1. Дт 51 Кт 62.2 – 240 000 р.

– получен аванс от покупателя

При получении предварительной оплаты от покупателя, у продавца есть 5 дней, чтобы выставить счет-фактуру на аванс, в день выставления счета- фактуры начисляется НДС, т.е. возникает наш долг перед бюджетом.

2. Дт 76.АВ Кт 68.02 – 40 000 р. – выставлен счет-фактура на аванс, начислен НДС

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.02, 51

18 апреля

3. Дт 62.1 Кт 90.1 – 240 000 р

. – отгружен товар

4. Дт 90.3 Кт 68.02 – 40 000 р. – выставлен счет-фактура, начислен НДС

5. Дт 68.02 Кт 76.АВ – 40 000 р. – зачтен НДС с полученного аванса.

Посмотрим в оборотно-сальдовую ведомость и проанализируем обороты по счетам 62.02, 51

Внимание!

Нельзя допускать ошибок в проводках по учету НДС с авансов и зачету НДС с авансов. Эти ошибки приводят к неверному заполнению декларации, искажению данных и камеральным проверкам.

Чтобы не делать в учете НДС ошибок вначале отработайте практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации.

На нашем курсе “Налоговый практикум. Уровень 1. Практика по учету НДС: от проводок до отчета. Решение задач” вы доведете до “автоматизма” сложнейшие операции по НДС.

На курсе более 80 задач, в том числе по заполнению налоговой декларации.

По завершению дистанционного видеокурса вы сможете:

– без труда анализировать операции по НДС с авансов и зачету авансов

– “читать” ОСВ, находить в ней ошибки и знать, как их исправлять

– заполнять декларацию по НДС так, чтобы избежать камеральных проверок

По окончании: удостоверение о повышении квалификации!

Попробовать бесплатно видеокурс по НДС (получите пробный доступ)

Налоговые ставки

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС.

20%. Основная ставка составляет 20% – она применима для большинства объектов налогообложения.

10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%.

0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе.

Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 20% : 120% или 10 %: 110% в зависимости от категории вышеупомянутых товаров.

Например:

Получен аванс от покупателя за товар, облагаемый по ставке 20% в сумме 120 000 руб.

Рассчитываем НДС по расчетной ставке 20% :120%.

120 000*20:120=20 000 руб.

Как правильно рассчитать НДС

Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

| Налоговая база | = |

Стоимость реализованных товаров |

+ |

Авансы полученные |

Расчет налоговой базы определен в ст.153 НК РФ.

Следующим этапом будет непосредственное начисление НДС. Формула расчета НДС от суммы выглядит так:

НДС = Налоговая база х Налоговая ставка (%)

Следует помнить, что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

Эти и более сложные ситуации по учету НДС я рекомендую изучить на курсе: Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики.

Налоговые вычеты по НДС

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие – налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

где

НДС №2

– налог, начисленный на стоимость товара при продаже.

НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Посмотрите, как определить сумму НДС, уплачиваемую в бюджет на счете 68.02 на этом фрагменте из нашего курса Налоговый практикум, заодно убедитесь, насколько просто и наглядно проходят наши занятия. Получить пробный доступ к курсу

Как подтвердить начисление и вычеты по НДС

Счет-фактура

По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога.

Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС.

Хотите быть уверенным, что декларация составлена без ошибок и Вам не грозит камералка? Жмите сюда→>

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Книга покупок скачать бланк

Книга продаж скачать бланк

Счет-фактура скачать бланк

Бухгалтерский учет НДС. Проводки

В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС».

Оборот по Дебету 68.02

Дт 68.02 Кт 19

Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02

Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

Посмотрите весь подробный алгоритм расчета НДС с проводками и анализом оборотно-сальдовой ведомости на примере урока из курса “Бухучет и налогообложение для начинающих + 1С 8.3. Практикум”

Уникальная методика, применяемая на данном курсе, позволяет пройти обучение в форме стажировки в реальной компании.

Программа курса одобрена Департаментом образования г. Москвы и полностью отвечает стандартам в области дополнительного профессионального образования.

Дистанционный экспресс-курс «Основы бухгалтерского учета + 1С 8.3» с выдачей именного сертификата

На простом языке и в короткие сроки вы изучите все участки бухгалтерии и узнаете, как:

- грамотно составить бухгалтерские проводки

- “прочитать” оборотно-сальдовую ведомость

- вести учет с поставщиками и покупателями

- вести учет денежных средств в кассе и на расчетном счете

- рассчитать прибыль и заполнить баланс

О курсе:

- Выпускников: 1244

- Объем: 12 академических часов

- Срок доступа: 25 дней

- Возможность продлить доступ: Да

- Нужен ли вам этот курс по быстрому освоению бухучета и налогов? Пройти тест

- Отзывов: 10. Читать

Изучите подробную программу курса с описанием тем и практических заданий!

Получить без регистрации

КУРСЫ, КОТОРЫЕ ВАМ ПОМОГУТ СТАТЬ ПРОФЕССИОНАЛОМ!

Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров дистанционно

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики дистанционно

Налоговый практикум. Уровень 3. Аудит расчета НДС и налога на прибыль для разных договоров и видов деятельности дистанционно

Учет зарплаты и кадров + 1С ЗУП 8.3 очно / дистанционно

Кадровое делопроизводство со знанием 1С ЗУП 8.3. Инспектор по кадрам дистанционно

Автор статьи: Матасова Татьяна Валериевна

– эксперт по вопросам налогового и бухгалтерского учета;

– практикующий бухгалтер, аудитор и налоговый консультант;

– член «Палаты налоговых консультантов»;

– преподаватель корпоративных и открытых семинаров по российскому бухгалтерскому учету и налогообложению.