Уникальный идентификатор начисления (УИН) – это специальный реквизит, предназначенный для систематизации платежных поручений. Документ действует на основании введенного в 2014 году приказа от Министерства финансов Российской Федерации. Он состоит из уникальной комбинации цифр и наименования направления платежа. Для совершения взноса в государственный или муниципальный бюджет необходимо указать цифры в поле кода.

УИН применяется при оплате по следующим квитанциям:

- налоги;

- сборы;

- государственные и коммунальные услуги;

- другие платежи, направленные в налоговые органы РФ.

Стоит учитывать, что данный реквизит не всегда используется для идентификации платежа, однако многие банки требуют наличия УИН от клиента при совершении операции.

Физическим лицам придется использовать реквизит при оплате налога на:

- транспорт;

- имущество;

- землю.

Совершение платежей осуществляется на основе налогового уведомления, которое формируется и отправляется фискальным органом Российской Федерации. На сегодняшний день совершать оплату по налогам возможно в режиме онлайн. Данный способ погашения задолженностей в фискальных органах предполагает автоматическое отображение кода.

Когда необходимо указывать УИН при уплате налога?

Применение УИН позволяет автоматически производить зачисление взносов в государственный и муниципальный бюджет. Указанная в поле кода комбинация цифр обрабатывается и идентифицируется без использования человеческого фактора. Такие технологии обеспечивают оперативность и бесперебойность обработки данных, которые постоянно поступают в систему платежей налоговой службы.

По новым требованиям реквизит указывается при оплате:

- пени;

- штрафов (на основании извещения от ИФНС, ПФР или ФСС);

- недоимки.

Использовать идентификатор необходимо в следующем порядке:

- получение уведомления от государственного учреждения, в котором указывается конкретная сумма недоимки, штрафа или пени;

- изъять с документа двадцать цифр;

- занести в платежное поручение данные.

Отображение неверной комбинации цифр приведет к неисполнению обязанности по уплате. Автоматизированная система не произведет идентификацию платежа, в следствии чего налогоплательщик не сможет погасить задолженность.

Когда УИН не используется при уплате налога?

Не указываются цифры в том случае, если предприниматель или руководитель организации берет на себя ответственность по расчету и внесению платежей в государственный бюджет на основе данных налоговой декларации. Такой документ предполагает применение совершенно другой системы идентификации. В данном случае необходимо обратиться к полю 104 поручения по платежу. Код бюджетной классификации будет определять направленность взноса.

С 2016 года оплата налога на имущество для физических лиц не требует указания УИН. Основанием для отказа от данного реквизита является налоговое уведомление, которое оформляется фискальным органом. В данном случае обязанность по созданию уведомления и приложенного к нему платежного документа возлагается на государственных сотрудников. Индекс платежки выступает идентификатором направленности взноса.

У многих налогоплательщиков возникает вопрос о том, как заполнять поле кода в случае получения налогового уведомления. В данном случае в строку заносится значение «0», которое отделяется от других символов в разделе.

Где взять УИН при уплате налога?

У многих юридических лиц и индивидуальных предпринимателей при оформлении платежного поручения возникает вопрос о том, где взять реквизит. Необходимая комбинация цифр находится в базе данных территориального фискального органа. При отсутствии реквизитов каждый налогоплательщик может обратиться к сотруднику государственного учреждения для получения нужных данных.

УИН при уплате налога

Современные интернет технологии позволяют узнать идентификатор без необходимости обращения в фискальные органы. Если юридическое лицо или индивидуальный предприниматель используют официальный сайт ФНС, тогда нужную информацию можно узнать, воспользовавшись интернет порталом. За аккаунтом пользователя закрепляется уникальная комбинация цифр, которая позволяет совершать онлайн выплаты без необходимости введения данных.

Однако не стоит переживать, если налоговый орган не сформировал реквизит для конкретного вида платежа. Выше указывалось, что далеко не все взносы требуют наличия данного идентификатора. Для проведения необходимой операции в поле кода вводится значение «0» с дополнительной информацией по целевому платежу. Для разделения значений используется комбинация «///».

Уведомление об исчисленных суммах

Для чего нужно представлять уведомление?

Для распределения ЕНП по платежам с авансовой системой расчетов. Это касается тех случаев, когда декларация подается позже, чем срок уплаты налога. Для таких ситуаций вводится новая форма документа

— уведомление об исчисленных суммах.

В нем пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма. Уведомление многострочное. В одном документе можно указать информацию по всем авансам каждого обособленного подразделения.

Примеры заполнения для разных налогов

НДФЛ за период с 01.01.2023 по 22.01.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1200.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/01 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.01.2023 по 22.02.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1300.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/02 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.12.2023 по 31.12.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/04 |

| 6 | Отчетный (календарный) год | 2023 |

УСН за I квартал 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210501011011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 4000.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/01 |

| 6 | Отчетный (календарный) год | 2023 |

Имущество организаций за полугодие 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210602010021000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 2500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/02 |

| 6 | Отчетный (календарный) год | 2023 |

Суммы в уведомлении отражаются за каждый конкретный период или нарастающим итогом?

Суммы в уведомлении отражаются за каждый конкретный период.

Например, если по УСН за первый квартал исчислена сумма 1000 руб., за полугодие (1 квартал + 2 квартал) – 3000 руб., то в уведомлении за 2 квартал вам необходимо указать сумму 2000 руб.

По какой форме подавать уведомление

Форма по КНД 1110355 — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Памятка по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023

Можно ли в 2023 году вместо уведомлений по-прежнему предоставлять платежные поручения?

В течение 2023 года предусмотрена возможность не подавать уведомление, а по-прежнему предоставлять в банк платежку с заполненными реквизитами. Налоговая на основании этого сама сформирует начисленные суммы. Но здесь важно правильно заполнить платежку и проставить в ней статус плательщика «02». Из нее инспектор должен точно понять, какой это бюджет, налог, какой у него период и какую сумму необходимо внести.

Пример заполнения платежного поручения вместо подачи уведомления

Минусы такой альтернативы:

- необходимо заполнить и предоставить в банк платежки по всем авансам и обособленным подразделениям, заполнив 15 реквизитов в каждом платежном поручении;

- исправить ошибку в платежке можно только подав уведомление.

Если Вы сдадите несколько уведомлений платежными поручениями с совпадающими реквизитами назначения платежа и одинаковым отчетным периодом (сроком уплаты), у вас сформируется одно уведомление с суммированием всех сумм платежа.

Например, если будет 15 мая уплачен налог на доходы физических лиц в сумме 2000 рублей, а затем 20 мая будет уплачено 3000 рублей с КБК НДФЛ, тем же ОКТМО и кодом отчетного периода 31/02, то по сроку уплаты 28 мая будет начислено по уведомлению 5000 рублей.

По каким налогам представлять уведомление

Юридические лица и индивидуальные предприниматели подают уведомление:

- по НДФЛ

- страховым взносам

- имущественным налогам юрлиц

- упрощенной системе налогообложения

В какие сроки подавать уведомление

Не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов и взносов.

Скачать график представления по всем налогам

Основные ошибки в уведомлениях

Семь ошибок, которые плательщики допускают при формировании Уведомления об исчисленных суммах налогов.

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного периода Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например указали вместо квартального месячный период).

Уведомление представляется только по следующим налогам:

- Организации – транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП – УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и представить его заново.

Уведомление необходимо для определения исчисленной суммы по налогу (авансовому платежу по налогу, взносу), по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогу (авансовому платежу по налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

По Налоговому кодексу Российской Федерации на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» – эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Например, по НДФЛ за период с 23 января по 22 февраля – указать срок 28.02.2023 или “МС.02.2023”.

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

В этой ситуации платежи не смогут сформировать уведомлений. Как уведомление может быть учтен последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно представить уведомление об исчисленных суммах.

Как исправить ошибку в уведомлении

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

| Где ошибка | Что делать |

|---|---|

| В сумме |

|

| В иных данных |

|

Как подать уведомление

- по ТКС с усиленной квалифицированной электронной подписью

- через ЛК налогоплательщика с усиленной квалифицированной электронной подписью

- на бумаге, если допускается такой способ представления (например, при среднесписочной численности за предшествующий календарный год не более 100 человек)

Уведомление предоставляется в налоговый орган по месту учета налогоплательщика.

В бухгалтерских системах для сдачи отчетности предусмотрена работа с уведомлениями.

Как это будет реализовано в учетных (бухгалтерских) системах?

1С

Контур

СБИС

Порядок подключения к API ЕНС

Что делать, если не согласны с сальдо ЕНС?

Если у вас есть вопросы по сальдо ЕНС и его детализации, вы можете обратиться письменно через ЛК, ТКС или иным способом провести сверку с налоговым органом.

Если необходимо срочно отменить меры взыскания или получить справку о расчетах с учетом временно непроведенных платежей, вы можете обратиться через сервис «Оперативная помощь: разблокировка счета и вопросы по ЕНС

»:

- введите в сервисе сведения о себе и контактный номер телефона;

- из списка вопросов выберите «Не согласен с сальдо ЕНС, требуется актуализация».

Специалист свяжется с вами для уточнения причины обращения.

Рекомендации по заполнению и представлению уведомлений при исчислении налогов на имущество организаций

При уплате в 2023 г. транспортного налога за налоговый период 2022 года, Уведомление должно содержать только сумму налога за налоговый период 2022 года (а не сумму авансовых платежей, уплаченных до 01.01.2023). При этом сумма налога, подлежащая уплате в бюджет налогоплательщиками-организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода (пункт 2 статьи 362 НК РФ).

По транспортному и земельному налогам (за налоговый период 2020 года и последующие периоды) и по налогу на имущество организаций (за налоговый период 2022 года и последующие периоды в части принадлежащих налогоплательщикам – российским организациям объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) порядок заполнения налоговой декларации (расчета) законодательством о налогах и сборах не установлен.

В данном случае рекомендуется указывать КПП:

- для российских организаций – в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту её нахождения;

- для иностранной организации, осуществляющей деятельность на территории Российской Федерации через постоянное представительство в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе;

- для иностранной организации, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство в соответствии с уведомлением о постановке на учет иностранной организации в налоговом органе.

При этом реквизит «КПП, указанный в соответствующей налоговой декларации (расчете)» Уведомления не используется при проведении в автоматизированной информационной системе налоговых органов квитирования с начислениями указанных налогов, содержащихся в сообщениях об исчисленных налоговым органом суммах транспортного налога, налога на имущество организаций, земельного налога, в связи с наличием иных идентификаторов, таких как ИНН, КБК, ОКТМО, налоговый (отчетный) период.

По налогу на имущество организаций (за налоговый период 2022 года и последующие периоды в части принадлежащих налогоплательщикам – российским организациям объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) обязанность по представлению налоговой декларации (расчета) НК РФ не установлена.

Вместе с тем, налогоплательщики – российские организации исполняют обязанность по представлению налоговой декларации по налогу на имущество организаций в части объектов налогообложения, налоговая база по которым определяется как их среднегодовая стоимость; а налогоплательщики -иностранные организации – по всем объектам налогообложения независимо от порядка определения налоговой базы.

Следовательно, после представления налоговой декларации по налогу на имущество организаций уведомление об исчисленной сумме того же налога за тот же (указанный в налоговой декларации) налоговый (отчетный) период по объектам налогообложения, указанным в налоговой декларации, представлять не требуется.

Однако уведомление об исчисленной сумме налога на имущество организаций в отношении объектов налогообложения, сведения о которых не подлежат включению в налоговую декларацию (принадлежащие налогоплательщикам – российским организациям объекты налогообложения, налоговая база по которым определяется как их кадастровая стоимость), должно представляться независимо от представления налоговой декларации по налогу на имущество организаций: до или после представления налоговой декларации.

Изменения НК РФ в части обязанности подачи Уведомлений вступили в силу с 1 января 2023 г. и не распространяются на порядок уплаты налогов (авансовых платежей по налогам), действовавший до 2023 г.

Таким образом, если уплата земельного налога произведена организацией в 2022 г. полностью за весь налоговый период 2022 г., Уведомление за этот налоговый период представлять не требуется.

В рассматриваемом случае после уплаты налога за налоговый период 2022 года и представления налоговой декларации по налогу на имущество организаций уведомление об исчисленной сумме того же налога за тот же (указанный в налоговой декларации) налоговый (отчетный) период по объектам налогообложения, указанным в налоговой декларации, представлять не требуется.

Если организацией ошибочно представлено Уведомление без учета вышеуказанных условий, целесообразно в возможно короткий срок представить уточненное Уведомление (за соответствующий налоговый (отчетный) период, в котором не указывать суммы налога (авансовых платежей по налогу) к уплате.

Да, должна.

Уведомление представляется в налоговый орган в том числе, если обязанность по представлению налоговой декларации (расчета) не установлена НК РФ (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений).

Уведомление представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам.

При этом в 2023 г. налогоплательщики – российские организации не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость, а также все налогоплательщики не представляют в течение налогового периода 2023 г. в налоговый орган расчеты по налогу (пункты 1, 6 статьи 386 НК РФ).

Таким образом, при уплате в течение 2023 г. авансовых платежей по налогу за отчетные периоды 2023 г., а затем суммы налога в отношении объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость, имеются вышеуказанные условия для представления уведомлений.

Срок уплаты земельного налога за налоговый период 2023 г. установлен не позднее 28 февраля года, следующего за истекшим налоговым периодом.

Таким образом, в рассматриваемом случае Уведомление должно быть представлено не позднее 26-го февраля 2024 г. (т.е. ближайший рабочий день после выходного дня – 25-ого февраля 2024 г.).

В случае заполнения Уведомления после перерасчета авансовых платежей по налогам за 1, 2, 3 отчетные периоды 2022 года

в поле:

1) «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» указывается сумма авансовых платежей за 1, 2, 3 отчетные периоды 2022 года (одной суммой),

2) «Отчетный (налоговый) период (код)/Номер месяца (квартала)» указывается код «34/03»

3) «Отчетный (календарный) год» указывается «2022».

Все особенности заполнения Уведомлений смотрите в Приказе ФНС России, а также в Памятке по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023.

Для организаций отчетными периодами по имущественным налогам являются:

- для транспортного налога – 1, 2 и 3 квартал (пункт 2 статьи 360 НК РФ);

- для налога на имущество организаций – 1 квартал, полугодие и девять месяцев календарного года (для налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости –1, 2 и 3 квартал календарного года) (пункт 2 статьи 379 НК РФ);

- для земельного налога –1, 2 и 3 квартал календарного года (пункт 2 статьи 393 НК РФ).

Авансовые платежи по налогам на имущество подлежат уплате организациями в срок не позднее 28-го числа месяца, следующего за истекшим отчетным периодом. Уведомление представляется не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих авансовых платежей по налогам.

Необходимо учитывать, что согласно части 14 статьи 4 Федерального закона от 14.07.2022 № 263-ФЗ организации могут воспользоваться правом на представление в течение 2023 года Уведомлений в виде распоряжений на перевод денежных средств в уплату платежей в бюджет при условии, что ранее ими не представлялись Уведомления.

Поскольку уплата авансовых платежей по налогам на имущество за отчетные периоды 2023 года не сопровождается представлением в налоговые органы налоговых деклараций (расчетов) и осуществляется в качестве единого налогового платежа, то без Уведомлений такие авансовые платежи при наступлении установленного НК РФ срока их уплаты не будут распределены по реквизитам КБК и ОКТМО в бюджет по месту нахождения объектов налогообложения, а поступят на ЕНС.

Затем принадлежность сумм денежных средств, внесенных на ЕНС, определится на основании совокупной обязанности налогоплательщика в следующей последовательности: сначала будет погашена недоимка, начиная с налога с более ранним сроком уплаты, затем обязательства с текущим сроком уплаты, после этого пени, проценты и штрафы. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств (пункт 8 статьи 45 НК РФ).

В рассматриваемом случае совокупная обязанность будет сформирована не на основе Уведомлений, а исходя из направленного организации сообщения об исчисленных налоговым органом суммах налогов на имущество и (или) представленной организации налоговой декларации (по налогу на имущество, исчисляемому исходя из среднегодовой стоимости) (подпункты 1, 7 пункта 5 статьи 11.3 НК РФ).

При этом за непредставление уведомления предусмотрена ответственность по статье 126 НК РФ.

Необходимо учитывать, что согласно части 14 статьи 4 Федерального закона от 14.07.2022 № 263-ФЗ организации могут воспользоваться правом на представление в течение 2023 года Уведомлений в виде распоряжений на перевод денежных средств в уплату платежей в бюджет при условии, что ранее ими не представлялись Уведомления.

Совокупная обязанность формируется и подлежит учету на ЕНС на основе Уведомлений со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, авансовым платежам по налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, установленного законодательством о налогах и сборах для представления указанных налоговых деклараций (расчетов), в случае их непредставления (подпункт 5 пункта 5 статьи 11.3 НК РФ).

Таким образом, в рассматриваемой ситуации совокупная обязанность (в части, касающейся авансовых платежей по налогам на имущество за первый отчетный период 2023 года) сформируется и будет учтена на ЕНС на основе первого Уведомления – в отношении транспортного налога и налога на имущество организаций, а в отношении земельного налога – на основе второго Уведомления, относящегося к тому же отчетному периоду, КБК, ОКТМО.

Уведомление представляется в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена НК РФ (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений) (пункт 9 статьи 58 НК РФ).

По транспортному и земельному налогам за налоговый период 2020 года и последующие периоды обязанность по представлению налоговой декларации (расчета) НК РФ не установлена (часть 9 статьи 3 Федерального закона от 15.04.2019 № 63-ФЗ). По налогу на имущество организаций за налоговый период 2022 года и последующие периоды (в части принадлежащих организациям объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость) обязанность по представлению налоговой декларации (расчета) НК РФ не предусмотрена (часть 17 статьи 10 Федерального закона от 02.07.2021 № 305-ФЗ).

Уведомление используется для формирования совокупной обязанности, учитываемой на ЕНС, со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, авансовым платежам по налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, установленного законодательством о налогах и сборах для представления указанных налоговых деклараций (расчетов), в случае их непредставления (подпункт 5 пункта 5 статьи 11.3 НК РФ).

С учетом изложенного Уведомление за налоговый период 2022 года, уплаченных в 2023 году, должно быть представлено в срок, предусмотренный абзацем вторым пункта 9 статьи 58 НК РФ (не позднее 27.02.2023), за исключением Уведомления, относящегося к суммам налога на имущество организаций, указанным в ранее представленной налоговой декларации за налоговый период 2022 года.

Региональные налоги (включая налог на имущество организаций и транспортных налог) на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области могут быть установлены и введены в действие законами указанных субъектов Российской Федерации о налогах начиная с налогового периода, дата начала которого приходится на 1 января 2024 года. Местные налоги (включая земельный налог) на территориях вышеперечисленных субъектов Российской Федерации могут быть установлены и введены в действие нормативными правовыми актами представительных органов муниципальных образований указанных субъектов Российской Федерации о налогах начиная с налогового периода 2024 года (части 6, 7 статьи 5 Федерального закона от 28.12.2022 № 564-ФЗ).

Уведомление представляется в налоговый орган не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам (пункт 9 статьи 58 НК РФ).

Поскольку для налогового периода 2023 года налоги на имущество в отношении объектов налогообложения, расположенных на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области, не установлены и, соответственно, их уплата не предусмотрена, обязанность представлять Уведомления по указанным налогам (авансовым платежам по налогам) в отношении вышеуказанных объектов налогообложения для налогового (отчетного) периода 2023 года отсутствует.

Совокупная обязанность формируется и подлежит учету на ЕНС на основе в т.ч. (подпункты1, 5 пункта 5 статьи 11.3 НК РФ):

- Уведомлений со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, для представления указанных налоговых деклараций (расчетов), в случае их непредставления;

- налоговых деклараций (расчетов) со дня их представления, но не ранее наступления срока уплаты соответствующих налогов (авансовых платежей по налогам), если иное не предусмотрено подпунктом 3 пункта 5 статьи 11.3 НК РФ.

Таким образом, в рассматриваемом случае в совокупной обязанности, учитываемой на ЕНС, будут отражены следующие суммы налога на имущество организаций за налоговый период 2022 года: 100 000 рублей в соответствии с налоговой декларацией и 50 000 рублей в соответствии с уведомлением.

При этом сумма налога, указанная в Уведомлении, не относящаяся к объектам налогообложения, по которым представлена налоговая декларация и исчислен налог, исходя из их среднегодовой стоимости, будет использоваться налоговым органом для сопоставления с суммой налога за аналогичный налоговый период, которая отражается в сообщении налогового органа об исчисленной сумме налога на имущество организаций исходя из кадастровой стоимости, направляемого в соответствии с пунктом 6 статьи 386 НК РФ.

Совокупная обязанность формируется и подлежит учету на ЕНС на основе в т.ч. (подпункты1, 5 пункта 5 статьи 11.3 НК РФ):

- Уведомлений со дня их представления, но не ранее наступления срока уплаты соответствующих налогов, авансовых платежей по налогам и до дня представления налоговой декларации (расчета) по соответствующим налогам, указанным в Уведомлении, или направления налоговым органом сообщений об исчисленных суммах налогов либо по истечении десяти дней со дня окончания срока, для представления указанных налоговых деклараций (расчетов), в случае их непредставления;

- налоговых деклараций (расчетов) со дня их представления, но не ранее наступления срока уплаты соответствующих налогов (авансовых платежей по налогам), если иное не предусмотрено подпунктом 3 пункта 5 статьи 11.3 НК РФ.

Таким образом, в рассматриваемом случае в совокупной обязанности, учитываемой на ЕНС, будут отражены следующие суммы налога на имущество организаций за налоговый период 2022 года: 100 000 рублей в соответствии с налоговой декларацией и 150 000 рублей в соответствии с Уведомлением.

При этом сумма налога, указанная в Уведомлении, не относящаяся к объектам налогообложения, по которым представлена налоговая декларация и исчислен налог, исходя из их среднегодовой стоимости, будет использоваться налоговым органом для сопоставления с суммой налога за аналогичный налоговый период, которая отражается в сообщении налогового органа об исчисленной сумме налога на имущество организаций исходя из кадастровой стоимости, направляемого в соответствии с пунктом 6 статьи 386 НК РФ.

Федеральная Налоговая Служба

Уплата налогов, страховых взносов физических лиц

Уплата по уникальному идентификатору начисления

Введите индекс документа (УИН):*

Реквизиты платежного документа

Индекс документа:

ИНН плательщика:

КБК:

Сумма платежа:

Код ИФНС:

Муниципальное образование:

Уважаемый пользователь!

Все необходимые сведения успешно заполнены. Нажмите кнопку “Уплатить”, чтобы перейти к уплате платежного документа.

Где найти УИН?

Узнать индекс документа (УИН) Вам также поможет сервис «Обратиться в ФНС России», отправив с помощью него обращение по жизненной ситуации «Узнать индекс документа для оплаты имущественных налогов».

Номер УИН – это уникальный идентификатор начисления, специальный реквизит, введенный для систематизации платежных поручений по платежам в государственный и муниципальный бюджет, когда получатель – государственный орган. Он состоит из уникальной комбинации из 2025 цифр, которая не может повториться дважды – на то этот реквизит и уникальный. С его помощью казначейство может узнать, какой орган выдал платежное поручение и отследить его оплату.

В платежных документах и квитанциях на оплату этот реквизит может называться по-разному и состоять из различного количества цифр. Обычно УИН присваивается получателем средств и доводится до сведения плательщика. Обычно, но не всегда. Зато его всегда спросят в банке при оплате налога или, скажем, штрафа. Чтобы с этим не возникло проблем, Правовед.RU рассказывает, как узнать УИН и как он называется в различных документах.

Как получить УИН при перечислении налогов и сборов?

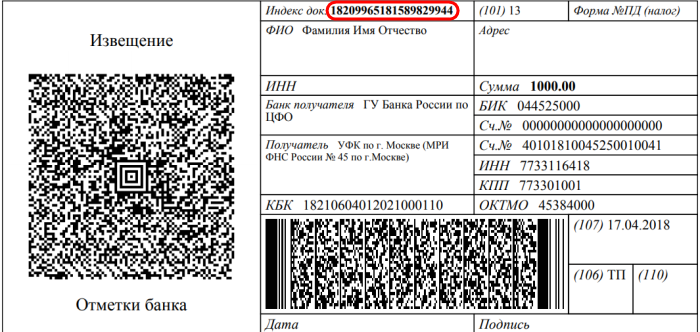

Первое направление платежей, при которых физлицам нужен УИН – это налоги и сборы. Это, в частности, налог на имущество, земельный и транспортный налоги. Их граждане уплачивают на основании налогового уведомления, полученного от ФНС и приложенного платежного извещения по форме № ПД (налог). Они формируются ФНС автоматически, точно также им присваивается и уникальный идентификатор – в платежном извещении он отображен в поле «индекс документа».

Если гражданин намерен оплатить налоги без уведомления и платежного извещения, он может сформировать их и получить УИН самостоятельно. Для этого можно использовать электронные сервисы ФНС. При их использовании индекс, выполняющий функцию УИН, присваивается также автоматически.

В случае оплаты налогов через Сбербанк при заполнении извещения по форме ПД-4сб, индекс и УИН не указываются. При заполнении полноформатных извещений в других кредитных организациях УИН указывается в поле 22 «Код». В качестве его, напоминаем, используется индекс документа или можно поставить «0».

А еще налоги можно оплатить по УИН онлайн. Для этого используйте электронный сервис ФНС «Уплата имущественных налогов по индексу документа».

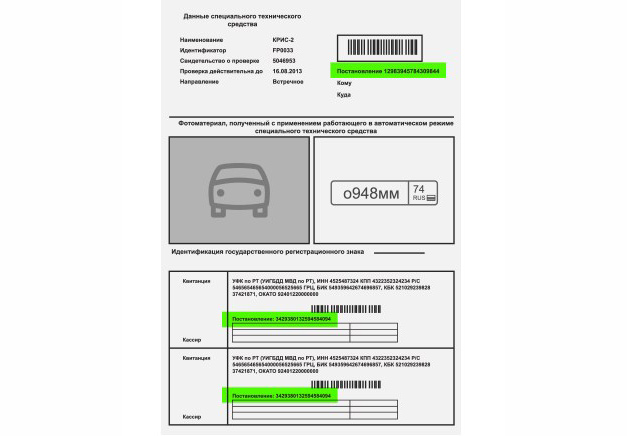

Как найти УИН в постановлении ГИБДД?

Аналогичным образом уникальный идентификатор потребуется и для оплаты административного штрафа при нарушении правил дорожного движения. В постановлении ГИБДД функцию УИН исполняет 20-значный номер самого постановления. А еще его можно найти в квитанции по оплате штрафа, которую ГИБДД присылает по почте, в том числе в случае фиксации нарушения камерами. Там 20-значный код указан в реквизите «Постановление».

В некоторых квитанциях старого образца идентификатор прямо так и обозначен – УИН. Также встречается формат квитанций, где УИН обозначен в графе «Код».

В отношении штрафов ГИБДД также доступна оплата по УИН – через сайт Госуслуги. Достаточно ввести 20-значный код, и система сама формирует начисление, реквизиты и необходимую сумму к оплате. Останется только оплатить штраф онлайн.

Расшифровка номера постановления штрафа ГИБДД

Для примера расшифровки возьмем УИН № 18810064170502666274, где:

- 188 – код администратора доходов, ГИБДД;

- 1 – код ведомства, ГИБДД;

- 0 – код платежа;

- 0 – постановление вынесено на типографском бланке. Если указано «1», значит постановление сформировано автоматически с камеры, если «2» – набрано на ПК и распечатано на принтере, если «3» – составлено вручную, «4» – вынесено судом;

- 64 – код региона;

- 17 – год, в котором был составлен протокол;

- 0502 – месяц и дата;

- 66627 – порядковый номер постановления;

- 4 – разряд УИН.

УИН в постановлении суда

К административной ответственности могут привлекать не только сотрудники ГИБДД, но и суды. В постановлениях, которые они выносят, обязательно должны содержаться сведения, необходимые для заполнения расчетных документов, в том числе и УИН (ч. 1.1 ст. 29.10 КоАП). Для проверки УИН посмотрите графу «Административный штраф подлежит оплате по реквизитам», она находится под санкцией, которую суд применил к правонарушителю. Например:

УФК по Челябинской области (ОМВД России по Снежинскому району, л/с 03671416180); ИНН 7415013410; КПП 745802002; БИК 057602003; р/с 40201810500000010802 ГРКЦ ГУ Банк России по Челябинской области, г. Челябинск, ОКТМО 74669306,УИН 18887717033050384868.

Как найти текст постановления по УИН?

К сожалению, текст судебного постановления по УИН найти невозможно. Дело в том, что в отношении постановления суда, идентификатор – это лишь один из обязательных платежных реквизитов, к которому суд в принципе не имеет отношения. Сформировать и направить его в суд вместе с протоколом и иными материалами дела обязано должностное лицо, которое составило протокол об административном правонарушении (например, сотрудники ГИБДД).

Это следует из п. 6.1 Порядка, утв. Приказом Федерального казначейства № 19н от 30.11.2012:

Администратор начислений (административный орган, который составил протокол) обеспечивает передачу информации, необходимой для осуществления перевода денежных средств, посредством направления оператору ГИС ГМП извещений о начислениях.

Если в материалах, направленных в суд отсутствует УИН, судья может вернуть документы в орган, который их направил для устранения нарушений. Таким образом, идентификатор УИН – это не реквизит постановления суда, найти по нему текст правового акта невозможно.

Оплатить судебную задолженность по УИН также не получится: сервис Госуслуги позволяет заплатить по идентификатору лишь штрафы, назначенные административными органами. Для поиска и оплаты судебной задолженности потребуется больше данных, например, ФИО и ИНН.

Резюме

УИН – это уникальный платежный реквизит, который используется для осуществления перечислений в бюджет налогов, сборов, штрафов, недоимок и пеней. В некоторых случаях он также используется для идентификации не только самих платежей, но и постановлений, на основании которых эти самые штрафы возникли. Как правило, этот реквизит указывается в квитанции, постановлении или ином платежном документе, на основании которого произведено начисление. Если сделать платеж без указания УИН, бюджетный администратор может не увидеть платеж и не распознать его в системе, что создает для плательщика риск признания платежа несостоявшимся.

Добавить в «Нужное»

Как узнать УИН для платежей в бюджет

При перечислении в бюджет платежей (налогов, пени, штрафов и т.д.) в платежном поручении или в квитанции на уплату необходимо указывать такой код как УИН (уникальный идентификатор начисления). Посмотрим, как он формируется и где взять УИН физическим и юридическим лицам.

Код УИН в платежном поручении: что это

Уникальный идентификатор начисления (УИН) или уникальный идентификатор платежа (УИП) – это специальный код из 25 символов. Он присваивается платежу получателем средств (например, налоговым органом) и доводится до плательщика. Если у банка есть договор с получателем средств, то банк проконтролирует правильность указания УИН в платежном документе. УИН бывает только у платежей в пользу бюджета (когда получатель – госорган).

Структура УИН следующая:

- 1 разряд – контрольный ключ;

- 2-25 разряды – информация о платеже. Если часть символов УИН не используется, то свободные знаки обозначаются нулями (Приложение 12 к Положению Банка России от 19.06.2012 N 383-П).

Как узнать УИН при совершении платежей в бюджет?

Где взять УИН для платежного поручения организациям

Где взять УИН для оплаты налога? Еще в 2016 году ФНС разъяснила, что при перечислении текущих сумм налогов и сборов в бюджет юридическими лицами УИН не формируется. Поэтому они указывают в поле 22 платежного поручения код «0» (Разъяснения ФНС «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации»). Если же было получено требование на уплату недоимки, пени или штрафа, в котором указан УИН, то именно его и надо отразить в поле 22 платежки.

Если речь идет о неналоговом платеже в пользу бюджета, то ситуация такая (п. 1.21.1 Положения Банка России от 19.06.2012 N 383-П; п. 12 Правил, утв. Приложением N 2 к Приказу Минфина от 12.11.2013 N 107н):

- если получатель денег присвоил платежу УИН и сообщил его организации, то УИН надо указать в поле 22 платежного поручения. К примеру, УИН при уплате штрафа ГИБДД – это номер постановления (Письмо Казначейства от 24.01.2014 N 42-7.4-05/1.3-54). То есть штрафы ГИБДД можно оплатить по УИН;

- если получатель платежа УИН не сформировал, то в указанном поле нужно поставить 0, поскольку УИН онлайн сформировать невозможно.

УИН для ИП: где взять

У предпринимателей ситуация с УИН точно такая же, как у организаций (см. выше).

УИН: где взять физическим лицам

Налогоплательщики – физические лица платят налог на имущество, земельный налог, транспортный налог на основании уведомления, полученного из налоговой инспекции. В качестве уникального идентификатора начисления (УИН) в этом случае выступает индекс документа, который формируется налоговым органом. Именно его и надо указывать при перечислении налогов по уведомлению (Разъяснения ФНС «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации»).

Другой вариант – когда физлицо платит налог самостоятельно без уведомления. В этом случае если гражданин сформирует платежный документ через электронный сервис на сайте ФНС, то УИН будет присвоен платежу автоматически. Если же физлицо вручную заполнит все необходимые реквизиты через банковскую онлайн-систему, то в качестве кода УИН нужно поставить 0.