Как рассчитать эффективную ставку по вкладу

Банковский вклад гарантирует своему владельцу определенный доход, который соотносится с величиной предложенной банком процентной ставки. Однако этот параметр не всегда точно отображает потенциальную доходность. Узнать точный размер прибыли по вкладу поможет эффективная ставка, которую можно рассчитать самостоятельно. Разбираемся, что такое эффективная ставка, как узнать ее величину и как рассчитать реальную доходность своего депозита.

Что значит эффективная ставка по вкладу

Изначально заявленная банком номинальная ставка по вкладу обычно является не вполне точной: она будет корректно отображать финальную прибыль клиента только по депозитам без капитализации процентов. Для вкладов с капитализацией используется другой инструмент расчета потенциальной доходности — эффективная ставка, которая чаще всего оказывается выше номинальной.

На депозитах с капитализацией начисляемые проценты регулярно прибавляются к первоначальной сумме вложенных средств — а значит, в каждом следующем периоде новые проценты рассчитываются с уже большей суммы. Такая опция позволяет клиенту получать больший доход со своего депозита, чем если бы тот был без капитализации. Эффективная ставка учитывает постепенное увеличение суммы вклада, поэтому позволяет получить более реалистичные цифры при расчете будущей прибыли.

Зачем ее нужно рассчитывать

Банки предлагают разные виды депозитов с разными условиями и наборами дополнительных опций. Различаться может срок депозита, наличие или отсутствие капитализации, формат начисления процентов — например, ежемесячно или единовременно в конце срока — и так далее. Из-за этого сравнивать доходность по вкладам может быть затруднительно, потому что на ее итоговую величину будет влиять слишком много факторов.

Расчет эффективной ставки позволяет сравнить потенциальную доходность разных вкладов, чтобы узнать, какой из них будет для вас более прибыльным. В результате вычислений может выясниться, что вклад с более высокими процентами, но без капитализации окажется менее выгодным, чем депозит под более низкий процент, но с ежемесячной капитализацией, поскольку реальная доходность последнего в итоге будет выше.

Формула расчета с примером

Рассчитать эффективную ставку можно при помощи депозитных калькуляторов, которые предлагают многие банки, или самостоятельно, используя специальные формулы. В ситуации, когда начисленные проценты время от времени добавляются к основной сумме депозита, для вычисления эффективной ставки нужно будет воспользоваться формулой сложных процентов.

- «P» обозначает количество периодов капитализации вклада. Если капитализация ежеквартальная, то этот показатель будет равен 4, если ежемесячная — то 12, а если ежедневная — то 365 или 366.

- «D» обозначает срок вклада в годах.

- Номинальную ставку необходимо указывать в процентах.

Возьмем вклад размером 100 000 рублей под 3% с ежемесячным начислением процентов и сроком размещения один год. Следовательно, коэффициент P будет равен 12, а коэффициент D — единице.

Расчет по такому депозиту будет производиться следующим образом:

Размер эффективной ставки составил 3,04% — это значит, что в итоге вкладчик получит 3040 рублей прибыли по своему вкладу. При этом величина эффективной ставки будет расти с увеличением срока и суммы депозита, а также с увеличением количества периодов капитализации.

Как изменяется ставка от пополнения/снятия

Если условия вклада допускают возможность дополнительного пополнения или частичного досрочного снятия средств, то ставка будет рассчитываться немного иначе. При внесении средств тело депозита увеличивается — а значит, будет расти и количество полученных процентов. Обратная ситуация со снятием денежных средств — с уменьшением общей суммы будет снижаться и эффективная процентная ставка.

Пополнение

Для вклада без капитализации можно отдельно посчитать доход до пополнения и после, а затем сложить полученные проценты. К примеру, вы положили 100 000 рублей под 6% годовых сроком на год и через полгода решили пополнить счет еще на 25 000 рублей. Тогда прибыль составит:

- за первое полугодие — 100 000×3% = 3 000 рублей;

- за второе полугодие — (100 000 + 25 000) х 3% = 3 750 рублей;

- общая прибыль за год — 6 750 рублей.

Снятие

При досрочном снятии средств вычисления проводятся по аналогичной схеме — сначала рассчитывается прибыль до снятия, а затем — после него, а получившиеся суммы складывают. В качестве примера возьмем тот же вклад, только вместо пополнения через полгода подставим снятие. В таком случае доход будет составлять:

- за первое полугодие — 100 000×3% = 3 000 рублей;

- за второе полугодие — (100 000 — 25 000) х 3% = 2 250 рублей;

- общая прибыль за год — 5 250 рублей.

Для депозитов с капитализацией вычисления для снятия и пополнения счета будут более сложными, так как в них эффективная ставка будет изменяться в зависимости от длительности периодов. Поэтому в данных случаях предлагаем воспользоваться депозитным калькулятором.

Райффайзен Банк предлагает депозиты и накопительные счета с фиксированной или плавающей ставкой, гибкими сроками и разными способами выплаты процентов — перечислением на текущий счет или регулярной капитализацией. Открыть депозит можно дистанционно в мобильном приложении или на сайте банка.

Эта страница полезна?

95

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Проценты банка таят в себе один очень приятный секрет: если, к примеру, ставка по вкладу равна 12% годовых, на самом деле вы можете заработать больше этих 12% при подключении капитализации, потому что к делу подключается сложный процент (процент на проценты). Но возникает вопрос: а как эти сложные проценты посчитать? Ниже мы на этот вопрос ответим.

Что такое эффективная процентная ставка

Формула расчета эффективной ставки

Расчет эффективной процентной ставки по вкладу

Что такое эффективная процентная ставка

Рассказ об ЭПС стоит начать с типов процентов. Всего их – 2, простые и сложные. Простые проценты – это когда прибыль по вкладу считается линейно, то есть вам назначили 12% годовых по вкладу размером в 500 000 рублей – за год вы получите 60 000 рублей прибыли, 500 000 / 100 = 5 000, 5 000 * 12 = 60 000. Здесь рассматривать особо нечего, этот расчет применяется ко вкладам без капитализации, прибыль вам будут переводить на отдельный счет.

Куда сложнее дела обстоят со сложным процентом. Сложный процент активируется капитализацией – опцией, при которой ваш доход перечисляется не на отдельный счет, а на счет вклада. Берем те же 500 000 рублей под 12%, прибыль насчитывается ежемесячно и составляет 1% в месяц. В первый месяц вам на счет переведут 5 000 рублей, сумма на счете составит 505 000 рублей. Во второй месяц вам переведут уже 5 050 рублей, поскольку 1% будет высчитываться из новой суммы – на счету окажется 510 050 рублей. Третий месяц – прибыль составит 5 100.5 рублей, и так далее.

А как рассчитать общую прибыль? Да, технически можно «посчитать ручками», то есть пошагово, месяц за месяцем, выводить новую сумму вклада и считать прибыль. А если вам нужно посчитать вклад на 5 лет? А если вам нужно сравнить между собой 10 вкладов? К счастью, проблема решается формулой расчета эффективной ставки. Эффективная процентная ставка по вкладу – это ставка с учетом капитализации, пополнения и снятия. Сразу оговоримся, что с пополнением и снятием есть проблемы – рассчитать вклад с капитализацией, пополнением и снятием куда более сложно, чем рассчитать обычный вклад с капитализацией. Но ниже (в особенностях расчета) мы покажем, как это сделать.

Формула расчета эффективной ставки

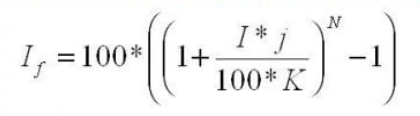

Сама формула выглядит вот так:

ЭС – это то, что мы ищем, то есть эффективная ставка. С – это обычная ставка, которую нам назначает банк. П – сколько раз за год банк будет начислять нам проценты по вкладу, в большинстве случаев это значение равно 12, так как банки предлагают ежемесячную капитализацию. Наконец, Д – сколько лет будет длиться сам вклад. Если вклад длится 6 месяцев, Д = 0.5, если вклад длится 400 дней, Д будет равно 1.0958. Чтобы посчитать Д для какого-то периода (те же 400 дней), вам просто нужно с помощью калькулятора разделить число дней вклада на 365. Можно высчитывать и по месяцам – если открываете вклад на 17 месяцев, нужно разделить 17 (месяцев вклада) на 12 (месяцев в году).

Особенности расчета

Если вам вдруг показалось, что рассчитать эффективную ставку по формуле выше – очень просто, то у нас для вас есть плохие новости. Формула выше без проблем работает со вкладами без пополнения, снятия и изменяющегося в зависимости от срока процента – а таких вкладов очень и очень мало. Как минимум большинство банков сейчас предлагают схемы повышенного дохода – это когда в первые несколько месяцев вы получаете повышенный процент, а потом начинаете получать стандартный. Например, Смарт Вклад с повышенной ставкой от Тинькофф: в первые 3 месяца вы получаете 18%, с 4 по 6 месяц включительно – 15%, с 7 по 12 месяц включительно – 8%, с 13 по 17 месяц включительно – 7%, с 18 по 24 месяц включительно – 6.5%. И что делать?

Ответ: дробить вклад на маленькие вклады с одинаковой начальной суммой и процентной ставкой. Этот же прием используется и для пополнения/снятия. То есть если вы открываете вклад на 150 000 рублей под 8% на год с пополнением, и после 6-ти месяцев пополняете вклад на 50 000 рублей – вам нужно провести 2 расчета:

- Эффективная ставка и доход по вкладу на 6 месяцев с суммой в 150 000 рублей под 8% с начислением ежемесячно.

- Эффективная ставка и доход по вкладу на 6 месяцев с суммой в (150 000 рублей + [доход по вкладу из предыдущего пункта списка] + 50 000 рублей) под 8% с начислением ежемесячно.

То есть пополнением вы как-бы закрыли предыдущий вклад и тут же открыли новый, но уже с увеличенной суммой. С меняющимися процентами все работает аналогично: вы дробите вклад на периоды и вычисляете эффективную процентную ставку и прибыль для каждого периода отдельно.

Какой-то общей единой формулы для учета пополнения/изменения процента/снятия при подсчете эффективной процентной ставки, увы, нет. И здесь кроется огромная проблема, потому что если мы вернемся к вкладу от Тинькофф, то увидим, что для подсчета ЭПС нужно провести 5 расчетов. При этом по вкладу доступно пополнение и снятие, каждая операция увеличивает количество расчетов на 1. Если захотите самостоятельно посчитать ЭПС по этому вкладу – считать придется долго и кропотливо. Ниже мы покажем, как всю эту процедуру очень сильно упростить.

Расчет эффективной процентной ставки по вкладу

Теперь посмотрим, как посчитать эффективную ставку по вкладу на реальном примере. В качестве «подопытного» возьмем вклад «Управляемый» от банка Кубань Кредит. У банка есть и капитализация, и снятие процентов. Выбираете капитализацию – получаете сложный процент, выбираете снятие процентов – получаете простой процент. Предположим, что вы кладете 300 000 рублей на 1 100 дней (округлим до 3-х лет), при этом вы получаете ставку в 10%. Если вы выбираете снятие процентов, то прибыль считается очень просто: 10% от 300 000 рублей = 30 000 рублей; 30 000 рублей * 3 года = 90 000 рублей.

Теперь посмотрим, как этот же вклад будет выглядеть с капитализацией. Для начала высчитаем эффективную процентную ставку. Количество периодов – 12, количество лет – 3, ставка – 10%. ЭС = ((1 + С / (100 * П))^(П * Д) – 1) * (100 / Д):

- Посчитаем степень. П * Д = 36. Подставляем: ЭС = ((1 + С / (100 * П))^36 – 1) * (100 / Д).

- Высчитаем те скобки, в которых есть 100. 100 / П = 8.33, 100 / Д = 33.33. Подставляем: ЭС = ((1 + С / 8.33)^36 – 1) * 33.33.

- Высчитаем самые глубокие скобки. С = 10% = 0.1. 1 + С / 8.33 = 1.012004. Поставляем: ЭС = (1.012004^36 – 1) * 33.33.

- Возводим в степень, отнимаем единицу. 1.012004^36 – 1 = 0.5365. Подставляем: ЭС = 0.5365 * 33.33.

- Вычисляем. ЭС = 17.88.

Это число – не точное, потому что мы округлили числа до сотых, так что настоящий ответ будет в районе 17.89-17.9.

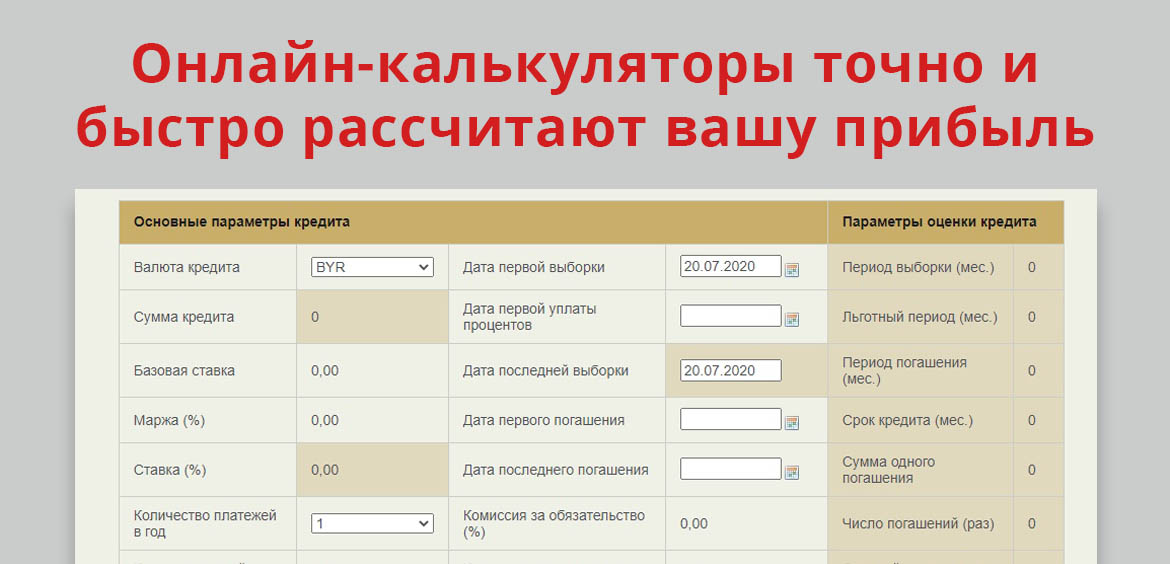

Как мы уже говорили выше, для расчета плавающей ставки, как и для расчета ставки с пополнением и снятием, вам нужно разбить вклад на маленькие вклады и считать их последовательно, один за другим. Снова и снова. Каждый раз. Есть ли способ проще? Да, калькуляторы. На нашем сайте к каждому вкладу прикреплен калькулятор, который учитывает и капитализацию, и пополнение. Как пользоваться:

- Перейдите на страницу со вкладами.

- На карточке любого вклада нажмите на «Подробнее», затем – «Рассчитать вклад».

- Вы попадете на «личную страницу» конкретного вклада, где и будет форма калькулятора.

- Выберите валюту, укажите сумму и срок, поставьте флажок «Капитализация», укажите сумму и периодичность пополнения.

- Все, вы получите и ЭС, и точную прибыль на момент окончания вклада.

Теперь просто повторите эту процедуру для другого интересующего вас вклада и сравните результаты.

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Что такое эффективная ставка по вкладу, как ее рассчитать и на что обратить внимание при оформлении депозита, расскажет Бробанк.

-

Что означает эффективная ставка по вкладу

-

В чем польза эффективной ставки по вкладам для клиентов

-

Как рассчитать

-

Как отражается на эффективной ставке частичное снятие и пополнение

-

Рекомендации для вкладчиков

Что означает эффективная ставка по вкладу

С помощью эффективной ставки оценивают реальную прибыль от нахождения денег на банковском вкладе. Номинальная процентная ставка – тот показатель, который банк указывает в условиях по вкладу. А эффективная процентная ставка учитывает и капитализацию, поэтому она будет немного больше номинальной.

Банки предлагают несколько вариантов начисления прибыли по депозитным счетам:

- Ежемесячное начисление и выплата процентов.

- Выплата накопленных процентов после завершения срока вклада.

- Начисление и выдача процентов сразу при открытии депозита.

- Капитализация процентов, которые присоединяются к общей сумме вклада.

Вклады с капитализацией позволяют получить больший доход. Так получается из-за того, что проценты по депозиту банк начисляет с определенной регулярностью, а полученная прибыль суммируется с основной суммой вклада. То есть в следующий раз проценты начислят уже на увеличенную сумму депозита.

В чем польза эффективной ставки по вкладам для клиентов

Эффективная процентная ставка по вкладу показывает реальную прибыль по разным депозитным счетам клиента. С ее помощью оценивают реальную сумму дохода и сравнивают условия по разным вкладам, открытым в нескольких банках. Если хотите получить наибольшую прибыль от размещения денег на депозитном счете, выбирайте вклад с капитализацией процентов.

При пополнении вклада на определенную сумму уже в первом месяце банк начисляет прибыль. Проценты прибавляют к изначальной сумме депозита. Во втором месяце проценты начисляют на первоначальную сумму с добавленными к ней процентами за первый месяц. Полученную прибыль снова суммируют с основной суммой депозита.

Так за весь срок действия вклада первоначальная сумма увеличивается, а прибыль с каждым месяцем становится немного больше. Чтобы рассчитать прибыль по такому вкладу, используют формулу сложного процента. Она учитывает регулярно увеличивающуюся сумму депозита. В итоге владелец вклада получает на самом деле процентную ставку выше, чем та, которая указана в информации по депозиту. Узнайте, как происходит капитализация вкладов в Сбербанке.

Как рассчитать

Для вычисления эффективной ставки вознаграждения по вкладу используют формулу:

Обозначения:

- I означает годовую процентную ставку;

- j – количество дней за тот период, в конце которого банк подсчитывает капитализацию начисленной прибыли;

- K –365 или 366 дней в году;

- N – число периодов, когда по условиям договора проходит начисление процентов;

- If – эффективная процентная ставка.

Из формулы видно, что чем больше показатель N, тем выше эффективная ставка по депозиту. Если банк капитализирует проценты ежемесячно, таких периодов будет 12. Если же начисление процентов происходит ежеквартально N = 4. При выплате процентов в конце срока N = 1. Логично, что выгоднее выбирать депозиты, по которым количество периодов начисления процентов по вкладу больше.

Если все необходимые показатели для вычисления эффективной ставки известны, можно рассчитать прибыль по формуле. Но намного удобнее пользоваться онлайн-калькуляторами в интернете.

Как отражается на эффективной ставке частичное снятие и пополнение

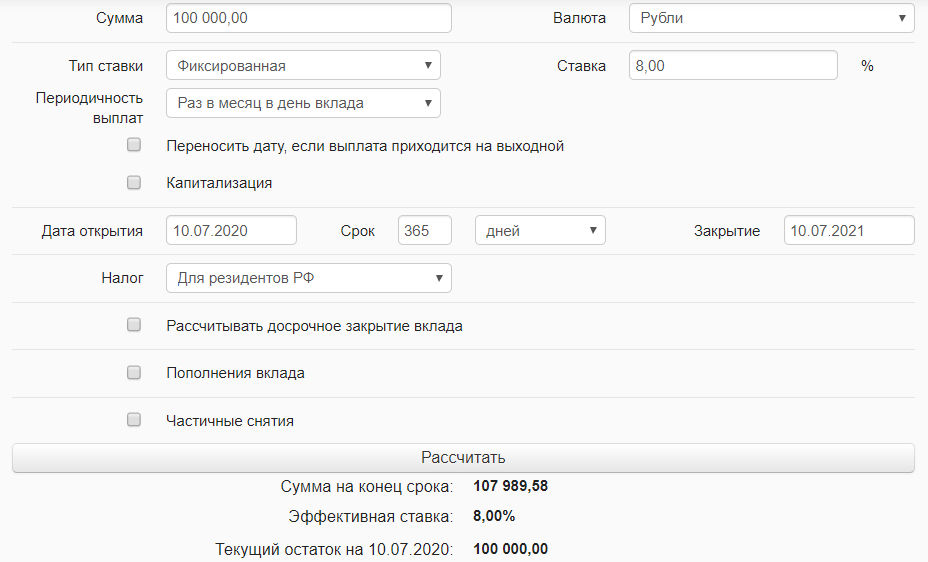

Чтобы убедиться, что с капитализацией прибыль по вкладу получается выше, рассчитаем доход с депозитного счета на примере. Допустим, оформлен вклад в 100 000 рублей на 1 год с процентной ставкой 8% годовых без капитализации. Уже через год доход составит 7989 рублей.

Теперь вычислим, какая прибыль будет в конце года по вкладу с капитализацией. При этом варианте доход 8288 рублей. А эффективная процентная ставка окажется немного выше не 8%, а 8,3%.

В итоге при прочих равных условиях по вкладу с капитализацией процентов можно получить на 300 рублей больше, чем по депозиту с простыми процентами. В первом случае показатель эффективной процентной ставки будет равен номинальной, а во втором случае – на 0,3% выше.

Рекомендации для вкладчиков

Перед оформлением вклада, воспользуйтесь такими советами:

- При выборе банка и предложения по вкладам, внимательно изучайте условия и вычисляйте итоговый доход, который получите. Выбирайте вклад с условиями, которые наиболее удобны для вас. Если не планируете ежемесячно снимать прибыль с депозитного счета, выбирайте вклад с капитализацией процентов. Тогда получите максимально возможный доход.

- Учитывайте, что депозиты со сложными процентами немного отличаются в обслуживании. По ним банк проводит дополнительные операции. Поэтому показатель номинальной ставки по депозиту может быть ниже ставки по обычным вкладам с простыми процентами. Если хотите оформить вклад на долгий период, депозит с капитализацией выгоднее, эффективная ставка окажется выше номинальной.

- При выборе конкретного предложения по вкладу учитывайте все условия. Возможность пополнения счета и частичного снятия денег с вклада, номинальную ставку, количество периодов начисления прибыли, максимальный срок действия депозита. Кроме того уточните возможна ли автоматическая пролонгация в конце срока и по какой ставке. Все эти параметры оказывают влияние на эффективную процентную ставку по вкладу.

- Рассчитывайте эффективную ставку по депозиту с помощью онлайн-калькулятора или формулы. Иногда в условиях по вкладу банки пишут сразу эффективную ставку, но вкладчикам все же удобнее работать с показателем номинальной ставки. В зависимости от параметров можно самостоятельно рассчитать выгоды.

Если предполагаете, что во время срока действия вклада могут понадобиться деньги, которые размещены на депозитном счете, выбирайте программу с возможностью частичного снятия. Но учитывайте, что при изъятии части суммы возникнут потери по процентам. Это отразится на итоговой эффективной ставке по вкладу и конечной прибыли.

Если планируете увеличивать сумму вклада и использовать счет для накопления, подбирайте программу с пополнением. В этом случае процент будет начисляться не только на капитализированные проценты, но и на деньги, которые добавлены к первоначальной сумме.

Комментарии: 0

Открыть эту статью в PDF

Формула и значение

Уравнение Фишера (или Формула Фишера) устанавливает связь между реальными и номинальными процентными ставками. В точном виде оно записывается так:

Где

r — реальная процентная ставка

n — номинальная процентная ставка

i — инфляция

Распространен также приблизительный вариант записи этого уравнения:

Погрешность применения приблизительной формулы будет довольно невелика для небольших значений инфляции и процентов, но растет с ростом ставок. Например, для инфляции 5% и номинальной ставки 10% точное значение реальной ставки составит 4,76%, а вариант, рассчитанный по упрощенной формуле, дает значение 5%. В экономических расчетах такой погрешностью часто можно пренебречь.

Применение

Уравнение Фишера активно используется в инвестиционном анализе для сравнения вариантов инвестиций, включающих в будущие денежные потоки инфляцию, и вариантов, которые не индексируются на инфляцию. Например, оно может применяться для сравнения облигаций, защищенных от инфляции, с традиционными видами облигаций.

Другое применение уравнения Фишера — преобразование ожидаемых денежных потоков инвестиционных проектов из номинальных в реальные цены и наоборот. Переход к реальным ценам может упростить анализ проекта, но имеет ряд ограничений, связанных с тем, что не все компоненты бюджета проекта в равной степени подвержены влиянию инфляции.

В экономике уравнение Фишера является частью теории, устанавливающей взаимосвязь между процентными ставками, инфляцией и денежной политикой государства.

Возникновение уравнения Фишера

Уравнение для связи номинальных и реальных процентных ставок было впервые предложено Ирвингом Фишером в 1896 году в книге «Удорожание и проценты» (‘Appreciation and Interest’), в которой он изучал динамику стоимости валюты, опирающейся на золото и серебро и цен на пшеницу. Позднее эта теория была проработана еще глубже в его книге «Процентные ставки» (‘Rate of Interest’, 1907).

Интересно, что Фишер в своем исследовании не использует понятие инфляции — его анализ касается ожидаемого роста стоимости используемых валют. Также, Фишер не был первым, кто предложил эту зависимость для прогнозирования курсов валют и процентных ставок. Первое известное упоминание принципа, заложенного в уравнении Фишера, встречается в исследовании «Обсуждение касательно валют британских плантаций в Америке» (‘A Discourse Concerning the Currencies of the British Plantations in America’), написанном Вильямом Дугласом в 1740 году. Тем не менее, именно Фишер проработал идею взаимосвязи реальных и номинальных ставок достаточно глубоко, чем и заслужил использование своего имени в названии уравнения.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.

Номинальная и эффективная ставка процентов

Краткая теория

В практике распространен вариант схемы

сложных процентов, когда капитализация вклада (начисление процентов) происходит несколько раз в году:

ежемесячно, поквартально, раз в полгода, а то и ежедневно. На практике очень

часто при этом в условиях сделки оговаривается не ставка процента за период

начисления, а годовая ставка процента j и период начисления, например, «20%

годовых с ежемесячным начислением процентов». Оговариваемая в контракте годовая

ставка процента j называется номинальной ставкой и служит для определения ставки

процента за период начисления. Пусть j − номинальная ставка, m − число

начислений в году, тогда ставка процента за период начисления находится по

простым процентам, и равна

.

За

лет будет

начислений,

поэтому наращенная сумма составит:

Процентные начисления за

лет

составят:

А процентные начисления за год:

Последняя формула – формула

действительной или эффективной ставки процента. Эта ставка измеряет тот

реальный относительный доход, который получают в целом за год от начисления

процентов, то есть служит мерой доходности сделки по схеме сложных процентов.

Эффективная ставка при

больше номинальной, в при

.

Замена в договоре номинальной ставки j при m-разовом

начислении процентов на эффективную ставку

не изменяет финансовых обязательств участвующих

сторон, то есть обе ставки являются эквивалентными ставками процента в финансовом отношении.

Финансовые

сделки различаются по длительности и по схемам расчета платежей:

простые процентные ставки

и

сложные процентные ставки,

простые и сложные учетные ставки, номинальные

процентные и учетные ставки и т. д. Чтобы иметь возможность сравнивать

эффективность сделок, осуществленных по разным схемам, используют эффективную

ставку процентов, дающую тоже соотношение между начальным капиталом

и конечным

, что и принятая схема. Если известны платежи по простой операции и срок

сделки, то находим выражение для определения эффективной ставки:

Кроме понятий номинальной и эффективной процентной ставки, в банковской учете используются понятия номинальная и эффективная учетная ставка.

Примеры решения задач

Задача 1

Сумма

размером

тысяч рублей инвестирована на

лет по ставке

годовых. Найдите наращенную за это время сумму

и ее приращение при начислении процентов:

а)

ежегодно;

б) по

полугодиям;

в)

ежеквартально;

г)

ежемесячно.

Решение

На сайте можно заказать решение контрольной или самостоятельной работы, домашнего задания, отдельных задач. Для этого вам нужно только связаться со мной:

ВКонтакте

WhatsApp

Telegram

Мгновенная связь в любое время и на любом этапе заказа. Общение без посредников. Удобная и быстрая оплата переводом на карту СберБанка. Опыт работы более 25 лет.

Подробное решение в электронном виде (docx, pdf) получите точно в срок или раньше.

Наращенную сумму долга можно найти

по формуле:

-число

начисления процентов в году

-число полных

лет

а) при начислении процентов

ежегодно:

:

Приращение суммы составит:

б) при начислении процентов по

полугодиям:

Приращение суммы составит:

в) при начислении процентов

ежеквартально:

Приращение суммы составит:

г) при

начислении процентов ежемесячно:

Приращение суммы составит:

Ответ:

а)

;

б)

;

в)

;

г)

;

Задача 2

Определить

номинальную годовую процентную ставку, если эффективная ставка равна 28% и

сложные проценты начисляются ежеквартально

Решение

Эффективную

ставку можно найти из формулы:

Откуда

номинальная годовая ставка:

В

нашем случае

(ежеквартальное начисление процентов)

Получаем:

Ответ:

Задача 3

Вычислить эффективную ставку процента, если банк начисляет и

капитализирует проценты ежемесячно исходя из номинальной ставки 40% годовых.

Решение

Эффективную ставку процента

можно найти исходя из следующего равенства:

Откуда искомая эффективная

ставка:

В нашем случае:

–

банк начисляет проценты ежемесячно

Ответ: