Здравствуйте, друзья!

Акция в процессе своего движения от выпуска до попадания в инвестиционный портфель инвестора несколько раз меняет свою стоимость. В статье разберем, с какой цены она начинает свой путь. Расскажем, что такое номинальная стоимость акции простыми словами и как ее определить.

Что означает понятие

Номинальная стоимость акции – это стоимостный показатель, который отражает долю уставного капитала, приходящуюся на одну ценную бумагу.

Процесс ее определения упрощенно выглядит так:

- Принимается решение о создании акционерного предприятия. Учредители определяют величину уставного капитала.

- Определяется количество ценных бумаг, которое будет выпущено предприятием.

- Рассчитывается номинальная стоимость одной бумаги.

- Часть выпущенных бумаг распределяется среди учредителей по номинальной цене, оставшееся количество направляется для реализации другим акционерам, в т. ч. путем свободной продажи на фондовом рынке через IPO.

Основным нормативным документом, который регулирует эмиссию, является Федеральный закон “Об акционерных обществах” от 26.12.1995. Согласно ему номинал всех обыкновенных акций должен быть одинаковым.

Стоимость привилегированных ценных бумаг не должна быть меньше стоимости обыкновенных.

Когда акции существовали в бумажном виде, номинал обязательно записывался на лицевой стороне бумаги. Сегодня эта информация содержится в электронном реестре.

- Эмиссионная – стоимость, по которой ценная бумага выходит на биржу в процессе первичного размещения. Она может быть равна или больше номинальной, отсюда возникает или не возникает эмиссионный доход.

- Балансовая – определяется путем деления чистых активов компании на количество акций. Если она превышает рыночную, то стоит ожидать роста котировок ценных бумаг компании.

- Выкупная – цена, по которой эмитент готов выкупить с рынка свои ценные бумаги у акционеров.

- Рыночная – цена, которая складывается в процессе свободных торгов на бирже на основе спроса и предложения.

Чем отличается от рыночной цены

Главное отличие номинальной цены от рыночной в том, что первая не меняется в процессе биржевых торгов. Инвестора же в первую очередь интересует именно рыночная котировка. Ее увеличение приведет к росту доходов, а снижение – к убыткам.

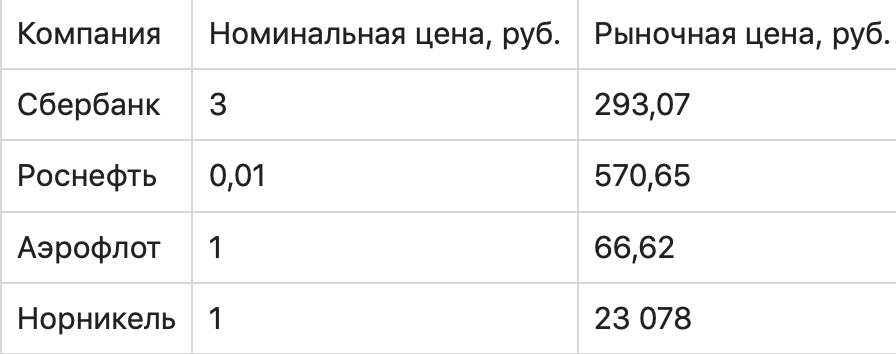

Сравним номинальную и рыночную стоимость обыкновенных акций нескольких крупнейших компаний России (по состоянию на конец марта 2021 года). У ГМК “Норникель” рыночная цена больше номинальной в 23 078 раз, а у Роснефти – в 57 065 раз.

Есть и бумаги, которые за все время обращения на фондовой бирже так и не смогли далеко уйти от своего номинала. Например, акции ВТБ сейчас торгуются по 0,04 руб. при номинале 0,01 руб. А у компании ФСК ЕЭС сегодняшние котировки ниже номинала: 0,21736 руб. против 0,5 руб. в Уставе.

Как определить

Формула расчета:

Номинальная стоимость = Уставный капитал компании / Количество акций

- ПАО “Сбербанк”. Уставный капитал равен 67 760 844 000 руб. Банк разместил 21 586 948 000 обыкновенных и 1 000 000 000 привилегированных акций. Подставим значение в формулу и получим, что номинал акции составляет 3 руб.

- ПАО “Нефтяная компания Роснефть”. Уставный капитал составляет 105 981 778,17 руб. Количество выпущенных обыкновенных акций – 10 598 177 817 штук. Следовательно, их номинальная стоимость – 1 копейка.

Все эти вычисления можно не проводить. Необходимые сведения закреплены в Уставе любого акционерного общества. Если предприятие становится публичным и выходит на фондовую биржу, то оно обязано публиковать учредительные и финансовые документы в свободном доступе.

Примеры изменения

- Консолидация – процесс объединения нескольких акций в одну, если рыночная цена стала слишком низкой.

- Сплит – процесс разделения акции на несколько штук с целью снижения ее рыночной котировки и повышения доступности для инвесторов.

Оба процесса рассматриваются и утверждаются общим собранием акционеров. При консолидации и сплите доля акционера не меняется. В первом случае он будет владеть меньшим количеством ценных бумаг, но их стоимостная оценка выросла. Во втором случае ценных бумаг станет больше при меньшем номинале. Капитал инвестора не изменится.

Зачем инвестору знать номинальную цену долевой ценной бумаги

В практической инвестиционной деятельности большую ценность представляет рыночная цена бумаги.

- Когда необходимо узнать уставный капитал компании. Например, при выборе объекта инвестирования предприятие с маленьким капиталом не будет представлять интереса, потому что не имеет достаточного имущества.

- Для анализа динамики развития компании. Чем выше разница между номиналом и рыночной котировкой, чем устойчивее рост последней в течение длительного времени, тем интереснее компания для инвестора.

Заключение

Номинальная стоимость – базовый показатель, значение которого закрепляется в учредительных документах и может меняться только в исключительных случаях. Информация о ней нужна для принятия решения об инвестировании в компанию, но только с учетом результатов проведенного фундаментального анализа.

Номинальная стоимость акции: значение для инвестора

Для анализа акций инвесторы изучают различные параметры эмитента и его ценных бумаг. Одним из них является номинальная стоимость акций. Что она означает, чем она может быть полезна инвесторам и как ее определяют — в статье.

Номинальная стоимость акций показывает долю уставного капитала, которая приходится на одну ценную бумагу компании. Номинальная и рыночная стоимость ценных бумаг являются разными параметрами, так как рыночная цена изменяется под влиянием биржевых сделок, а номинальная — нет. Для инвесторов номинальная цена акций может быть дополнительным параметром для определения привлекательности инвестиций.

- Что такое номинальная стоимость акций

- Где найти и как рассчитать номинальную стоимость акции

- Как может быть изменена номинальная стоимость акций

- Чем номинальная стоимость полезна инвестору

- Кратко

Что такое номинальная стоимость акций

Номинальная стоимость акции напрямую связана с уставным капиталом компании-эмитента. Она отражает долю капитала, которая приходится на одну акцию.

Важно понимать, что номинальная стоимость акции и ее стоимость на биржевом рынке — это две разных величины, не зависящих друг от друга. Рыночная цена акции формируется во время биржевых торгов, в то время как номинальная стоимость остается неизменной — кроме тех случаев, когда эта стоимость изменяется по решению самой компании.

Торговля ценными бумагами по номинальной цене происходит только в момент первичного выпуска ценных бумаг. Нераспроданные по номинальной цене бумаги размещаются на бирже при IPO и торгуются там по рыночной цене, которая формируется под влиянием продавцов и покупателей.

Отражение номинальной цены акций в бухгалтерских документах необходимо прежде всего для определения эмиссионного дохода или убытка предприятия. При торгах на бирже акции могут вырасти или упасть в цене относительно номинальной стоимости. Разница в номинальной и рыночной стоимости ценных бумаг показывает эмиссионный доход или убыток компании.

К примеру, акции компании OZON при IPO в 2020 году имели номинальную стоимость $0,001 за штуку. Однако на конец мая 2022 они торговались на бирже за $11,60. Таким образом, эмиссионный доход составлял на тот момент 11 600%. Эти данные не означают, что любой инвестор при участии в IPO компании мог заработать такие большие проценты: на бирже ценные бумаги OZON начали свои торги с $40, или 2820 рублей за штуку. Эмиссионный доход компании уменьшился за время торгов на бирже.

Номинальная стоимость каждой отдельной акции одинакова, что закрепляет одинаковые долевые права за каждым держателем ценных бумаг. Это регулируется статьей 25 Федерального закона 26.12.1995 N 208-ФЗ «Об акционерных обществах». Соответственно, чем больше акций сосредоточенно у одного владельца, тем больше прав и влияния, а также доли доходов он имеет в компании.

Где найти и как рассчитать номинальную стоимость акции

Номинальная стоимость акции публичных компаний может быть отражена в отчетных документах, однако компании официально не обязаны раскрывать этот параметр. Тем не менее можно рассчитать приблизительную величину самостоятельно.

Например, уставный капитал ПАО «Газпром» составляет 325 194 000 000 рублей, а количество ценных бумаг в обращении — 23 673 512 900, включая обыкновенные и привилегированные акции. Номинальная стоимость акции, таким образом, составляет 13,74 рубля.

Узнать данные о количестве акций и величину уставного капитала компании можно на официальном сайте компании и из ее отчетных документов.

Как может быть изменена номинальная стоимость акций

Номинальная стоимость акций может быть изменена только через действия самой организации.

Так, изменение номинальной стоимости акций используется как одна из возможностей изменения итоговой стоимости уставного капитала. В этом случае компания по решению общего собрания акционеров проводит процедуру размещения новых ценных бумаг с меньшей номинальной стоимостью с одновременным изъятием акций с большей номинальной стоимостью.

Увеличение показателя уставного капитала компании происходит по такой же процедуре. Все изменения в уставном капитале предприятия должны быть отражены в ее уставе.

Чем номинальная стоимость полезна инвестору

Для акционеров знание номинальной стоимости акций является одним из способов принятия решения о долгосрочном вложении. Для тех инвесторов, которые хотят заработать на покупке-продаже при колебаниях котировок акций, номинальная стоимость не так важна, как рыночная, поскольку последняя может изменяться, в отличие от первой. Изменения значений котировок на биржевом рынке позволяют получать прибыль от вложений.

Номинальная стоимость акций может быть полезна в качестве защиты собственников от поглощений бизнеса. Если номинальная стоимость акций достаточно высокая, акционерам со стороны будет труднее купить бизнес.

Номинальная стоимость акций также важна для первых крупных вкладчиков бизнеса, поскольку после выхода на биржу ценные бумаги начинают торговаться по рыночной цене, которая может превышать номинальную в несколько десятков раз. Из этого первичные вкладчики также могут извлекать большую прибыль.

В целом если инвесторам интересны долгосрочные вложения активов и получение дивидендов, то номинальная цена также может помочь в выборе бизнеса для инвестиционного портфеля. Если курс акций на рынке ниже номинальной стоимости, это означает, что дела у компании идут не слишком хорошо и, возможно, следует воздержаться от вложения средств.

Если же цена акций на биржевом рынке выше их номинальной стоимости и на протяжении долгого срока тренд идет на еще больший отрыв от номинальной стоимости при росте цены, то можно рассматривать этот бизнес как выгодный для инвестирования.

Кратко

-

1

Номинальная стоимость акций показывает, какая доля уставного капитала компании приходится на одну бумагу. -

2

Расчет номинальной стоимости акций проводится путем деления показателя уставного капитала компании на общее количество выпущенных ценных бумаг. -

3

Изменение номинальной стоимости акций в большую или меньшую сторону используется для увеличения или уменьшения размера уставного капитала компании и может осуществляться только самим предприятием. -

4

Отличие номинальной стоимости акций от рыночной может показать, насколько привлекательны инвестиции в компанию.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Обыкновенная акция — это эмиссионная ценная бумага, которая выпускается (эмитируется) акционерным обществом (АО) для привлечения инвестиций. Эмиссия — процесс выпуска акций обществом. Каждая акция имеет номинальную стоимость. Сумма номинальных стоимостей размещённых акций образует уставный капитал АО. Размер уставного капитала указан в балансе общества в разделе «Пассивы». Кроме того, у общества могут быть так называемые объявленные акции, т. е. ещё не размещённые акции — их выпуск возможен в неопределённом будущем, и в реальной жизни компании такие акции не участвуют.

Акционер имеет право получать часть прибыли АО в виде дивидендов. Решение о выплате принимает собрание акционеров или совет директоров. При ликвидации компании акционер имеет право получить часть её имущества в денежном эквиваленте пропорционально стоимости бумаг.

Виды обыкновенных акций

Акции бывают обыкновенные и привилегированные. Первые (обыкновенные) всегда дают право голоса на собрании акционеров. Вторые (привилегированные), как правило, не дают право голоса, зато по ним в первоочерёдном порядке выплачиваются дивиденды. Строго говоря: обыкновенные и привилегированные — это и есть «виды акций».

Когда становится понятно, что такое обыкновенные акции, нужно изучить их типы. Под понятием «типы» мы подразумеваем не строгий термин, а, скорее, деление акций на основе экономических критериев. Эти типы отличаются соотношением прибыли и инвестиционных рисков, ростом стоимости, ликвидностью, размерами дивидендов, локацией и надёжностью эмитентов, а также другими показателями.

Голубые фишки

Это ценные бумаги надёжных, популярных у инвесторов компаний, которые давно работают на рынке и имеют высокую стоимость активов. Чаще всего они отличаются стабильными, но небольшими дивидендными доходностями. Впрочем, по некоторым «голубым фишкам» дивиденды могут не выплачиваться довольно долго, но бывает и наоборот — когда «голубые фишки» платят щедрые дивиденды.

Кстати, «голубыми фишками» называют лучшие бумаги — в казино так обозначают самые ценные ставки.

Как правило, чем надёжнее эмитент, тем ниже доходность активов. Включать бумаги с невысокими доходностями в портфель стоит для того, чтобы повысить степень защищённости в период кризиса.

Акции роста

К этому типу относятся обыкновенные акции, ценность которых будет увеличиваться в будущем (обычно в перспективе нескольких лет). «Будет» здесь не обязательство, а надежда. Часто акциями роста считают недооценённые акции молодых, быстро развивающихся компаний, которые внедряют новые технологии или разрабатывают ноу-хау. Держатели таких активов не получают дивиденды: в период роста руководство наверняка направит прибыль на развитие.

Для удобства разновидности обыкновенных акций по их инвестиционной привлекательности приведены в таблице:

Классы

В США можно встретить обыкновенные акции различных классов — А, В, С. Они дают различные права на участие в собрании акционеров. Однако российский закон сегодня лаконичен. В нашей стране обыкновенные акции одинаковые, дают собственникам равные права (ст. 31 Закона об Акционерных Обществах). Раньше можно было встретить разнообразные обыкновенные акции. Например, ещё живы владельцы «акций членов трудового коллектива». Эти бумаги придумали под самый конец существования СССР и успели раздать на немногих предприятиях. Но с течением времени они превратились в привычные обыкновенные акции.

Существует категория особых обыкновенных акций — это так называемые «золотые акции». Ещё их называют акции со специальными правами. Владельцем таких акций может быть только государство РФ или субъект Федерации. Вопреки названию, они не имеют никакого отношения к благородному металлу. «Золотая акция» — это особая ценная бумага, которая может выпускаться в ходе приватизации. Она имеет рядовую номинальную стоимость и право на получение дивидендов. Но при голосовании «золотая акция» даёт право вето на решения собрания акционеров. Если в ходе приватизации «золотая акция» продаётся частному собственнику, то она автоматически теряет свои особые права, превращаясь в самую простую.

За границей можно встретить разные классы обыкновенных акций, например, со специальными правами для учредителей, с повышенными дивидендами и пр. При покупке зарубежных ценных бумаг особенности разных видов следует узнать применительно к конкретной стране.

Оценка стоимости простых акций — номинальная и рыночная цена

Номинальная стоимость — это часть уставного капитала АО. Она указывается в проспекте эмиссии акции и Уставе, используется при расчёте дивидендов. Рыночные цены — это текущие котировки на фондовой бирже (или внебиржевом рынке) — то, за сколько продают и покупают этот актив. Рыночная стоимость и номинальная стоимость обыкновенных акций никак не связаны. Они могут быть близки или даже совпадать, а могут различаться в сто и более раз.

Права и плюсы владельца обыкновенных акций

Акционер, который купил обыкновенные ценные бумаги («обычку»), имеет ряд прав:

- получать доходы в виде дивидендов пропорционально количеству акций, которыми он владеет;

- претендовать на часть имущества компании при её ликвидации (после удовлетворения требований кредиторов и требований держателей привилегированных акций);

- получать сведения об акциях и деятельности эмитента;

- участвовать в принятии решений и управлении акционерным капиталом.

Держатель обыкновенных акций имеет право голосовать на собрании акционеров по всем вопросам — в том числе о распределении прибыли. Ещё один плюс — право на выкуп бумаг в случае дополнительных эмиссий до размещения на биржевых площадках.

Минусы

Держатели небольшого пакета обыкновенных акций почти не оказывают влияния на принятие решений. Дивиденды выплачиваются не всегда, а только если выполнены два условия: компания получила прибыль, собрание акционеров приняло решение направить часть прибыли на выплаты.

Как торгуют простыми акциями — принцип и порядок купли-продажи

Простые акции обращаются на фондовой бирже и вне её. На бирже торгуются акции только надёжных эмитентов, прошедшие процедуру листинга. Бумаги, не допущенные в биржевую продажу, покупают и продают на внебиржевом рынке. Вне биржи нет листинга. Риски сторон на таком рынке очень велики. Стороны договариваются о купле-продаже без посредников.

Порядок торговли на фондовой бирже по шагам:

- Выбрать рынок — отечественный или иностранный.

- Выбрать брокера, открыть счёт для торговли.

- Установить на ПК торговый терминал (софт для торговли).

- Потренироваться на тестовом сервере, сделать несколько пробных операций.

- Внести деньги на брокерский счёт, выбрать акции для реальной покупки и приобрести.

Прибыль на обыкновенную акцию

Прибыль на акцию рассчитывается так: чистая прибыль эмитента в отчётном периоде делится на количество эмитированных акций. Чем выше показатель, тем привлекательнее АО для инвестора. Владелец обыкновенных акций может заработать двумя способами: получение дивидендов и продажа бумаги дороже. Дивидендный доход не гарантирован: компания может сработать в убыток или собрание акционеров решит направить прибыль на развитие. Прибыль от продажи можно получить, если купить недооценённые бумаги и дождаться роста котировок, после чего продать дороже.

Расходы: оплата услуг брокера и регистратора или депозитария, уплата налога на полученный доход.

Выплаты дивидендов по акциям — порядок и этапы

Сначала выплачивается процент держателям привилегированных акций, затем — простых.

Основные моменты выплаты дивидендов по простым акциям:

- Объявление совета директоров о том, что выплата предлагается.

- Собрание акционеров, которое утверждает предложение совета директоров.

- Назначение даты закрытия реестра.

- Необходимо учитывать существование экс-дивидендной даты, после которой до закрытия реестра остаётся два рабочих дня (если покупать акции на бирже). Если же акции приобретаются на внебиржевом рынке, то время оформления уточняется отдельно — как правило, оно дольше, чем на бирже. Инвесторы, которые купили акции в этот промежуток, дивиденды не получат.

- Объявление даты фактической выплаты.

Прочие причины, по которым не начисляются дивиденды держателям простых акций: решение совета директоров, появление финансовых проблем, необходимость направить средства на другие цели.

Ликвидация АО

После завершения ликвидации акционерного общества имущество распределяется в таком порядке: расчёты с налоговыми органами и контрагентами, начисление компенсации обладателям привилегированных акций, начисления по «обычке». Преимуществом пользуются кредиторы и привилегированные инвесторы.

Вывод: чтобы обезопасить себя от потерь, следует покупать «голубые фишки».

Где купить

Чтобы инвестору сделать выбор, где покупать акции, нужно понять, что именно он покупает, а также, где и кому он будет это продавать. Поясним: есть биржевой и внебиржевой рынок.

Допустим, вы решили скупить ценные бумаги Н-ской машиностроительной колонны №ХХХ. Бессмысленно искать их на Московской или Петербургской биржах. Подобные бумаги не будут допущены к торгам. И даже если компания чуть крупнее и акции формально могут обращаться на организованной площадке, они давно скуплены крупными акционерами — нет никакого смысла выставлять заявки на покупку.

В девяностые годы, после приватизации, на руках у работников заводов и фабрик оказалось большое число мелких пакетов акций разных предприятий. Очень интересные бумаги задёшево можно было приобрести и лично, и через агентов, расклеивая объявления «у проходной». Когда в стране стали открываться биржи, то у брокеров появился особый бизнес: разница между настоящей (биржевой) ценой и ценой «у проходной» различалась порой в десять раз. И тогда действительно был смысл скупать акции, чтобы затем отправить их на торговый биржевой счёт. Маржа была сумасшедшей, хотя морально многие настоящие профессионалы за глаза назвали такую стратегию «ограблением бабушек».

Времена эти давно прошли: большая часть интересных акций скуплены, а другие акции уже перестали быть интересными (например, предприятия разорились). Но это не значит, что внебиржевой рынок умер. Бывают ситуации, когда крупный пакет небольшого предприятия переходит новому хозяину. Но, опять же, это история не для мелких частных инвесторов. К тому же при нужде в деньгах искать покупателя на внебиржевом рынке сложно.

А вот самые интересные бумаги крупных нефтегазовых компаний, банков, металлургических комбинатов, производителей удобрений и т. д. надо приобретать на биржах.

Покупать лучше всего на фондовых биржах по ряду причин. Но главное, это безопасно, быстро и связано с минимальными издержками на операцию (комиссию или плату за хранение ценных бумаг). Кроме того, в случае необходимости ликвидную акцию всегда можно продать.

Пакеты акций

Пакет — это акции, которые находятся у одного владельца. Виды пакетов и количество бумаг:

- миноритарный — от 1% до 25%;

- блокирующий — от 25% + 1 шт. до 50%;

- контрольный — от 50% + 1 шт.

Владение пакетом даёт права в зависимости от количества бумаг: 2%, 10%, 20% и 75% + 1 шт., более 95%. Розничные владельцы — те, которые владеют менее 1% бумаг. У них нет прав, кроме голосования на общем собрании и прав на получение дивидендов.

Отличия простых акций от облигаций с купонным начислением дохода

Это разные инструменты. Держатели акций могут получить доход выше ожидаемого или потерпеть убытки. Владельцы облигаций получают фиксированный доход, размер которого известен заранее.

Важно! В случае ликвидации компании держатели облигаций имеют приоритет по выплатам.

В чем разница между привилегированными и обычными акциями?

Основное, чем отличаются привилегированные акции от обычных, — права. Привилегированные («префы», от англ. preferred) не дают права голосовать на собраниях, но гарантируют дивидендные выплаты. У обычных акционеров есть право голоса, но нет приоритета в дивидендных выплатах. Если у АО недостаточно средств на выплату собственникам «префов», они получают право голоса наряду с держателями «обычки». В большинстве случаев право голоса прекращается в момент полной выплаты, но в уставе АО могут быть зафиксированы другие варианты.

На какой срок выпускаются обыкновенные акции?

Обыкновенные акции (да и вообще любые акции) не имеют срока обращения. Они существуют столько, сколько существует само акционерное общество, которое их выпустило. При этом некоторые акции могут окончить свое существование раньше — если АО выкупило ранее размещённые акции у владельцев на свой баланс, то такие акции могут быть погашены.

Что такое ограниченные простые акции?

В законе РФ не предусмотрено существование обыкновенных акций с ограниченными правами (ограниченных акций). Но в зарубежной практике такие ценные бумаги встречаются — по ним ограничено право голоса, возможность свободной перепродажи, есть и другие ограничения. Конкретный список ограничений необходимо сверять по законодательству государства, в юрисдикции которого они выпущены, а также уточнять в проспекте эмиссии.

Нужно ли платить налоги при получении дохода от акций?

Да, нужно. Если речь идёт о налоге по дивидендам от российских АО, то для акционеров-россиян всё просто. Они удерживаются автоматически у источника. Акционеру приходят так называемые «чистые деньги», то есть деньги после уплаты налога. Никаких специальных действий для их уплаты предпринимать не нужно. Стоит обратить внимание на то, что недавно в РФ отказались от плоской шкалы подоходного налога, и обеспеченным людям необходимо помнить о барьере, когда налог выплачивается по повышенной ставке.

Если речь идёт об иностранных бумагах, то информацию по уплате налога необходимо уточнить у своего брокера. Во-первых, чтобы не платить налог два раза (в стране происхождении денег и в России), а во вторых — чтобы правильно заполнить сложные формы отчётности.

При продаже акций платить налог надо с разницы цены покупки и продажи. В сложных случаях лучше обратиться к помощи финансовых консультантов.

-

Главная

-

Пресс–центр

-

Статьи

- Как рассчитать рыночную стоимость акций

20 августа 2022

Как рассчитать рыночную стоимость акций

Содержание:

- Виды стоимости акций

- Для чего нужно производить оценку рыночной стоимости акций

- Как определить рыночную стоимость акции

- Метод дисконтирования денежных потоков

- Метод капитализации прибыли

- Метод чистых активов

- Метод рынка капитала

- Заключение

Акции – особый вид ценных бумаг, который дает держателю право получить часть прибыли эмитента. Акции принято считать рисковым инструментом, если сравнивать его с банковскими депозитами, облигациями или ETF-фондами. Поэтому подходить к выбору ценной бумаги нужно с особой осторожностью, применяя определенные способы расчета цены. Рассмотрим, как рассчитать рыночную стоимость акции и определить ее влияние на инвестиционную привлекательность эмитентов.

Виды стоимости акций

Эксперты выделяют 6 видов оценки акции. Под стоимостью нужно понимать набор инвестиционных качеств актива, который выражается в денежном эквиваленте. Определив цену актива по одному из перечисленных ниже параметров, инвестор может принимать решение о купле-продаже ценных бумаг. Стоимость может быть:

- Номинальная. Под ней подразумевается первичная цена актива перед его размещением на фондовом рынке. Определяется по простой формуле, где величина уставного капитала делится на количество выпущенных акций.

- Эмиссионная. Значение, устанавливаемое при продаже ценной бумаги на первичном рынке и отражаемое в акционерном сертификате.

- Рыночная. Актуальная стоимость активов определяется исходя из соотношения спроса и предложения на фондовом рынке. Принимается во внимание при определении цены торгов, конкурсов и других форм свободного обращения рыночных активов.

- Балансовая. Устанавливается для оценки стоимости чистых активов предприятий. Помогает переоценить активы компании и свидетельствует о реальном обеспечении ценных бумаг имуществом эмитента. Расчет проводится по формуле, где цена чистых активов компании делится на общее число акций в обороте.

- Выкупная. Цена, по которой эмитент выкупает ценные бумаги у своих акционеров.

- Ликвидационная. Устанавливается при ликвидации предприятия и рассчитывается по формуле, где ликвидационная цена предприятия делится на общее количество акций в обороте.

Для чего нужно производить оценку рыночной стоимости акций

Акциями торгуют на фондовой бирже, где всегда действовал закон спроса и предложения. Наличие последнего вызывает отклонение от реальной стоимости ценной бумаги. Конкретный эмитент по определенным обстоятельствам может быть переоценен, вместе с этим растут котировки на его ценные бумаги. Поэтому для выбора объекта инвестиций нужно анализировать баланс спроса и предложения на рынке. Есть и другие причины, по которым необходимо проводить оценку рыночной стоимости ценных бумаг, например:

- При оформлении наследства или дарственной, для определения налогооблагаемой базы.

- При дополнительной эмиссии ценных бумаг. Эмитент может инициировать эту процедуру для привлечения дополнительных средств в свой бизнес.

- При выкупе акций с рынка. Если компания желает закрепить свое положение на рынке, то можно снизить количество собственных активов в свободном обороте. Перед масштабными покупками следует установить стоимость выкупаемой доли, чтобы сопоставить их со своим текущим финансовым положением.

Как определить рыночную стоимость акции

УЗНАЙТЕ БЕСПЛАТНО КАК ПРАВИЛЬНО ДЕЙСТВОВАТЬ!

Мы бесплатно подскажем как правильно действовать в вашей ситуации.

Звоните нам +7 (495) 269 02 90 ежедневно с 9:00 до 19:00 МСК

Заказать звонок

Мы уже говорили ранее, что под рыночной стоимостью акции подразумевается ее актуальная цена с учетом спроса и предложения в конкретный промежуток времени. Однако это не единственный фактор, который может влиять на котировки. Есть и другие причины колебания рыночных цен активов:

- конкуренция на рынке;

- взаимоотношения крупных предприятий из одной отрасли;

- макроэкономическая ситуация в стране эмитента;

- актуальное состояние мировой экономики;

- политическая ситуация в мире.

Перед тем как обратиться к методам оценки рыночной стоимости ценных бумаг, рассмотрим концепции определения их цены. Это затратный, сравнительный и доходный подходы.

- Затратный – самый распространенный способ оценки, который опирается на предположение о том, что котировки акции должны определяться затратами на создание похожего объекта инвестирования с учетом вознаграждения за инвестиции.

- Доходный подход – использует методы, которые помогают предсказать будущие доходы компании и на основании этого оценить её. При прочих равных предприятие, которое потенциально принесет большую доходность, оценивается дороже. При расчетах учитывается отрасль деятельности эмитента, конкурентное положение на рынке, риски бизнеса и период получения возможного дохода.

- Сравнительный – подразумевает, что инвестор не заинтересован приобретать пакет акций компании, когда на рынке существует аналогичное предложение, не уступающее по своей полезности и доступное по более разумной цене. Приверженцы этого подхода не покупают акции компании, когда в той же отрасли можно выгоднее взять активы другого эмитента, если инвестиционная привлекательность обоих равна.

Метод дисконтирования денежных потоков

Применяется приверженцами доходного подхода. Это оценка акции на основе стоимости бизнес-собственности предприятия. Дисконтирование подразумевает соотношение денежных потоков, которые предприятие может дать в будущем, опираясь на средства и денежные потоки, которые оно получает сегодня.

ДДП следует применять, когда:

- присутствует вероятность того, что в будущем величина денежных потоков может серьезно измениться;

- информация об эмитенте позволяет делать выводы и прогнозировать будущую доходность бизнеса;

- существует влияние сезонности на поток финансов.

Метод капитализации прибыли

Метод капитализации доходов опирается на предположение, что цена бизнеса идентична текущей рыночной стоимости активов предприятия в будущем, которые будут получены при условии стабильного поступления доходов.

Капитализация прибыли неразрывно связана с методом дисконтирования денежных потоков. Применяется тогда, когда денежные потоки компании неизменны и постоянны либо они изменяются равномерно.

Метод чистых активов

Метод используют для оценки величины чистой стоимости активов предприятия. Она определяется после подсчета всех доходов эмитента и вычета обязательств. Приверженцы метода считают, что ценность компании определяется совокупной рыночной стоимостью всех чистых активов.

Применять метод можно, если есть следующие обстоятельства:

- компания владеет большим количеством материальных активов;

- большая часть активов эмитента – финансовые;

- отсутствует информация, которая позволяла бы установить будущую прибыль компании.

Метод рынка капитала

Метод является частью сравнительного подхода к анализу акций. Он предполагает анализ активов нескольких эмитентов из однородной отрасли и подбор наиболее перспективного кандидата. Метод рынка капитала подразумевает:

- Сбор информации о рыночной стоимости акции.

- Составление перечня однородных предприятий (отбираются кандидаты по сходству в отрасли производства, объемам реализации, капитализации и т. д.).

- Анализ оцениваемого бизнеса и его сопоставление с конкурентами из перечня.

- Определение итоговой величины стоимости пакета акций.

Заключение

Методики для расчета рыночной стоимости акций помогают подобрать перспективные ценные бумаги, установить инвестиционную привлекательность отдельных проектов и отсеять неподходящих эмитентов. Проводить самостоятельный анализ компаний на основе перечисленных выше методов непрофильному специалисту очень сложно. Поэтому вы можете обратиться в «РусБизнесОценку». Специалисты компании обладают большим профессиональным опытом и используют в работе специализированное программное обеспечение, что позволяет решать самые сложные задачи.

Закажите бесплатную консультацию эксперта

* Форма заказ звонка *

Расчетная цена обычных и привилегированных акций определяется по специальным формулам. Как правильно рассчитать цену акций самостоятельно, рассмотрим в материале далее.

Каким НПА регламентирован расчет цены акций

Пправила по расчету цен обычных и привилегированных акций определены в Приказе ФСФР РФ от 09.11.2010 №10-66/пз-н.

Определяем расчетную цену

Особенность расчета такова, что при получении отрицательного результата расчетная стоимость принимается равной нулю.

Для привилегированных акций, не обращающихся на ОРЦБ (п. 11 Порядка):

Рп = Чапа / Кпа,

где

Рп – расчетная цена привилегированной акции;

Чапа – доля чистых активов компании, приходящаяся на привилегированные акции общества. Данный показатель определяется как сумма ликвидационной стоимости этих акций (в соответствии с Уставом общества) и величине дивидендов;

Кпа – число размещенных привилегированных акций общества.

Как отразить в учете организации, не являющейся профессиональным участником рынка ценных бумаг, приобретение акций, не обращающихся на организованном рынке ценных бумаг (ОРЦБ), и последующую продажу их работнику по цене ниже рыночной стоимости? Как исчислить и удержать НДФЛ, если у работника возник доход в виде материальной выгоды от приобретения акций? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к сстеме КонсультантПлюс, получите пробный демо-доступ бесплатно.

Для обыкновенных акций (п. 9 Порядка):

Ро = (Ча – Чапа) / Ка,

где

Ро – расчетная стоимость обыкновенной акции;

Ча – размер чистых активов компании, рассчитанный в соответствии с Порядком. утв. Приказом Минфина России от 28.08.2014 № 84н;

Чапа – доля чистых активов компании, приходящаяся на привилегированные акции общества;

Ка – число размещенных обыкновенных акций общества.

Пример:

У АО «Омега» размер чистых активов равен 25 000 000 руб. Размещено обществом 60 000 акций обыкновенных и 1250 – привилегированных. В соответствии с Уставом общества для привилегированных акций ликвидационная стоимость составляет 800 000 руб., а размер дивидендов по этим акциям – 200 000 руб.

Расчетная цена привилегированной акции равна:

Рп = (800 000+200 000)/1250 = 800 руб.

Расчетная цена обыкновенной акции равна:

Ро = (25 000 000 -(800 000+200 000))/60 000 = 400 руб.

В целях налогообложения следует учитывать ту стоимость, которая отклоняется от расчетной цены не белее чем на 20%.

Для привилегированных акций этот показатель будет равен:

400*20% = 80 руб.

Для обыкновенных акций:

800*20% = 160 руб.

Распространенные вопросы

Как определить цену выкупа акций?

Чтобы определить цену выкупа акций:

- Закажите у оценщика рыночную оценку стоимости акций.

Для этого обратитесь к оценщику и заключите с ним договор на проведение оценки.

2. Проведите заседание совета директоров с целью определить цену выкупа акций.

Учтите, что совет директоров не может установить цену выкупа ниже цены, указанной в отчете оценщика.

3. Определенную советом директоров цену выкупа акций доведите до сведения акционеров в сообщении о проведении собрания, в повестку дня которого включен вопрос о реорганизации (п. 2 ст. 76 Закона об АО).

Если между акционером и обществом возникнут разногласия по поводу цены акций, их необходимо урегулировать по правилам, установленным ст. 445 ГК РФ.

Как определить стоимость акций при реорганизации, читайте здесь.

Как провести оценку акций при вступлении в наследство?

После смерти участника акционерного общества (АО) принадлежавшие ему акции переходят к его наследникам, которые становятся участниками этого АО. Для вступления в наследство наследникам нужно в течение 6 месяцев подать соответствующее заявление нотариусу.

Для получения свидетельствао праве на наследство наследнкам нужно оплатить госпошлину. Что правильно определить величину госпошлины, нотарус запросит оценку стоимости акций.

Оценка акций для нотариуса производится в следующем порядке:

- Наследник выбирает оценщика и заключает с ним договор на проведение оценки. Важно, чтобы оценщик являлся членом саморегулируемой организации оценщиков (проверить членство можно на официальном сайте Росреестра).

- Наследник передает оценщику документы, необходимые для проведения оценки (их перечень ниже).

- Оценщик составляет отчет об оценке — официальный документ, заверенный подписью и печатью и обладающий юридической силой.

Подробнее о наследовании акций читайте здесь.

Как подарить акции?

Чтобы подарить акции, составьте договор дарения. В нем опишите, какие акции вы дарите: их вид, категорию, номер выпуска, эмитента.

Заключение договора дарения акций само по себе не означает перехода прав на акции. Чтобы к одаряемому перешли эти права, нужно по общему правилу списать акции со счета дарителя и зачислить их на счет одаряемого (п. 1 ст. 149.2 ГК РФ). Для этого дарителю нужно составить и подписать распоряжение, а также подать документы на регистрацию перехода прав по тем же правилам, что и при купле-продаже акций.