Содержание страницы

- Понятие норматива ГСМ

- Кто устанавливает нормы ГСМ

- Бухгалтерский учет нормативов ГСМ

- Зачем нужны показатели норм ГСМ

- От чего зависит величина показателя ГСМ

- Что утверждает Минтранс

- Сезонные нюансы для ГСМ

- Расход топлива, подсчитываемый самостоятельно

Когда организация владеет и распоряжается одним или несколькими служебными автомобилями, стоящими на ее балансе, перед ней постоянно стоит задача покупки топлива, обоснования его использования и списания на расходы.

Действующие правила налогообложения позволяют уменьшать за счет этого списания базу налога на прибыль, но только в том случае, если они правильно обоснованы в соответствующей отчетной документации.

Поэтому крайне важно корректно вести учет истраченных горюче-смазочных материалов и соблюдать нормы списания, устанавливаемые Министерством транспорта Российской Федерации.

Рассмотрим, какие нормы по ГСМ актуальны на сегодняшний день, как они зависят от сезона, а также нюансы, которые могут возникнуть при обосновании их списания в неоднозначных случаях. Покажем на примере, как правильно произвести нормативный расчет списания ГСМ.

Как признавать расходы на ГСМ в целях налогообложения?

Понятие норматива ГСМ

Расход топлива на служебном автотранспорте не может происходить бесконтрольно и ненормированно, иначе не избежать перерасходов, а возможно, даже слива. Для контроля и учета количества ГСМ выведено понятие нормы расхода топлива – экономически обоснованного показателя, отражающего среднюю надобность в горючем (бензине, газе, солярке) для служебного автотранспорта различных разновидностей на определенный километраж.

Общепринятым и наиболее удобным является расчет расхода ГСМ на 100 км пробега.

Кто устанавливает нормы ГСМ

Министерство транспорта РФ дает рекомендации по нормированию топлива. Однако они оставались неизменными с 2015 года (последнее распоряжение Минтранса РФ относительно норм топлива № АМ-23-р датируется 14 июля 2015 года), что на сегодня не вполне отражает актуальную ситуацию.

Министерство финансов РФ сделало по этому поводу официальное разъяснение: в Письме от 19 августа 2016 года № 03-03-06/1/48789 сообщается, что следование нормам, установленным Минтрансом – это право, а не обязанность предпринимателя. Налоговые органы не вправе настаивать на соблюдении именно этих показателей при списании ГСМ.

Как отразить в бухгалтерском учете организации списание ГСМ сверх установленных норм?

Нормы расхода и списания топлива, действующие для каждой конкретной компании, должны быть приняты, утверждены и зафиксированы во внутренней документации.

ОБРАТИТЕ ВНИМАНИЕ! Для автотранспортных фирм, в отличие от других юридических лиц и предпринимателей, учет расходов на топливо по рекомендациям Минтранса обязателен.

Бухгалтерский учет нормативов ГСМ

ВАЖНО! Образец заполнения акта списания ГСМ от КонсультантПлюс доступен по ссылке

При составлении баланса показатель расхода топлива для списания бухгалтер вносит:

- в графу «Материальные расходы», если количество вписывается в установленные на предприятии нормы;

- частично – в графу «Внереализационные расходы», если истраченные ГСМ превышают лимиты (в эту графу вписывается количество, вышедшее за пределы нормы).

Для этого применяется счет 10 «Материалы» с соответствующими субсчетами.

Подтверждающим документом, на основании которого делается расчет фактически истраченного топлива, является путевой лист, форму которого предприятию разрешено разрабатывать самостоятельно, а также талоны, чеки, сертификаты и т.д., подтверждающие закупку топлива по определенной цене.

Как отразить в учете списание ГСМ (топлива), приобретенных за наличный расчет?

Зачем нужны показатели норм ГСМ

Цели учета нормативов топлива достаточно очевидны:

- контроль расходов организации на топливо для транспортных средств;

- профилактика перерасхода, слива и т.п.;

- ведение соответствующей отчетности;

- уточнение себестоимости перевозок;

- снижение налогооблагаемой базы;

- основание для расчета с сотрудниками, использующими для служебных целей личный автотранспорт.

От чего зависит величина показателя ГСМ

Рекомендованные Министерством транспорта РФ либо самостоятельно разработанные на предприятии, нормы списания топлива зависят от объективных факторов:

- вида транспорта (легковое авто, грузовик, фура, транспорт спецназначения и т.д.);

- конкретной марки авто;

- его пробега;

- срока, в течение которого автомобиль находится в эксплуатации;

- базового расхода ГСМ;

- некоторых установленных коэффициентов – сезонных, территориальных, дорожных, грузоподъемных и т.п.

Что утверждает Минтранс

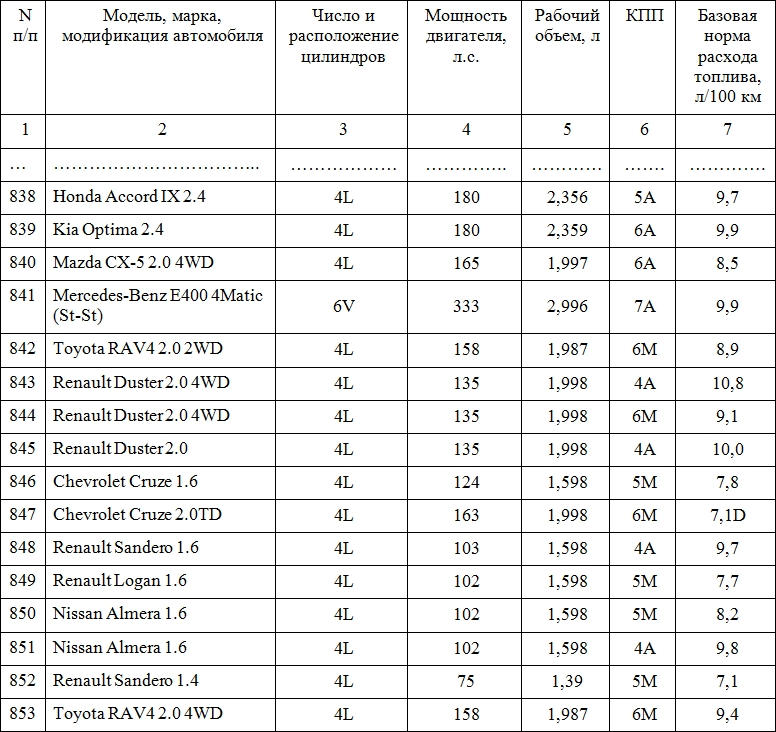

Документ-распоряжение Минтранса, устанавливающее рекомендованные нормы, носит методический характер. В нем приведены базовые показатели расхода газа, солярки, бензина для конкретных марок транспортных средств, дифференцированных также по классам и моделям. С помощью этих таблиц можно удобно вести топливный учет.

Ниже приводятся нормы топлива по самым распространенным представителям служебного автопарка. Полное перечисление всех предусмотренных Минтрансом России автотранспортных средств (около 800 марок) с соответствующими нормативами расходов ГСМ можно скачать по ссылке ниже.

ФАЙЛЫ

Скачать нормы расхода топлива, установленные Министерством транспорта РФ .doc

Сезонные нюансы для ГСМ

Общеизвестно, что расход топлива зимой и летом существенно отличается. Для холодного времени года действует специальная надбавка по нормам ГСМ, действующая в интервале от 2 до 20%, в зависимости от региона РФ. Документ, предлагаемый к использованию Минтрансом РФ, регулирует этот вопрос в приложении № 2.

Расход топлива, подсчитываемый самостоятельно

Несмотря на то что организация вправе пользоваться нормами Минтранса, что иногда оказывается предпочтительнее, поскольку рекомендуется налоговиками, можно производить собственные расчеты, исходя из установленных внутренними актами нормативов ГСМ.

Упрощенный вариант предусматривает нахождение частного от количества потраченного топлива и пройденного километража (для установления процентного соотношения цифра умножается на 100). В результате получится показатель в «привычной» форме, отражающий необходимое количество ГСМ для 100 км пути на данном авто. Далее к ней можно при необходимости применить соответствующие коэффициенты.

Более сложная формула, применяемая для исчисления данного показателя, учитывает конкретную марку авто и установленный для нее топливный норматив (из таблицы Минтранса или внутренних актов самой организации). Также принимается в расчет количество груза или пассажиров, находящихся на борту транспортного средства, режим движения, некоторые другие погрешности (зимний коэффициент, поправка на тип дороги и пр.).

Nрасх. = 0,01 х Nпредусм. х S х (1 + К х 0,01)

где:

- Nрасх. – исчисляемая норма расхода ГСМ для произведения списания (измеряется в литрах);

- Nпредусм. – норматив, предусмотренный в документах организации или Распоряжением Минтранса РФ;

- S – километраж, пройденный данным авто;

- К – коэффициент, принимаемый во внимание при учете различных поправок.

Пример конкретного расчета

Служебный автомобиль, принадлежащий ООО «Вольта», марки Тойота Королла с объемом двигателя 1,6 л совершил поездку, отмеченную в путевом листе расстоянием 650 км. При этом он затратил 62 л бензина. Груза на борту не было (доставлялись документы). Поездка была произведена зимой, зимняя надбавка, установленная в ООО «Вольта», составляет 5%. Фирма использует для расчета показатели из таблицы Минтранса РФ.

Рассчитаем расход топлива для списания. По данным Распоряжения Минтранса, нормы расхода топлива для автомобиля данной марки, идущего без груза, составляет 9 л на 100 км пробега. Зимний коэффициент принимаем за 5. Других надбавок данная поездка на авто этой марки в приведенных условиях не предусматривает. Произведем исчисление по формуле: 0,01 х 9 х 650 (1 + 5 х 0,01) = 0,09 х 650 х 1,05 = 61,4 л.

Как видим, водитель служебного авто практически не превысил расхода бензина, требующегося по нормативу.

Нормы списания ГСМ 2023 в таблице – Минтранс РФ. Норма расхода топлива по маркам автомобилей

Бухгалтерия

Как правильно рассчитать нормы расхода топлива по приказу Минтранса

Норму расхода бензина утвердил Минтранс. Эти стандарты используются для статистической, бухгалтерской и оперативной отчетности и для расчетов себестоимости перевозок и других транспортных услуг.

Как регулируются нормативы

Для работы транспортного средства необходимо топливо. Каждая категория авто требует разных объемов ГСМ. Минтранс разработал специальный стандарт — норму расхода топлива по маркам автомобилей (Распоряжение № АМ-23-р от 14.03.2008). Норматив позволяет определить, сколько горюче-смазочных материалов требуется конкретной марке транспорта для обеспечения технологического процесса. Стандарты разработаны только в отношении рабочего процесса транспортных средств. Например, применять значения для расчета списания ГСМ при ремонте, настройке или испытании недопустимо. Для технологических целей следует установить дополнительные нормы затрат топлива (НЗТ).

Распоряжение № АМ-23-р устанавливает сразу несколько категорий стандартов по расходу топлива и ГСМ:

- Базовый норматив затрат бензина в литрах на 100 км в снаряженном состоянии.

- Транспортный стандарт в литрах на 100 км в эксплуатации (при проведении транспортной работы), в том числе:

- стандарт затрат для автобуса с учетом снаряженной массы и номинальной загрузки пассажиров;

- норматив потребления для самосвалов с учетом снаряжения и номинальной загрузки ТС.

- Транспортный норматив грузового авто в литрах на 100 тоннокилометров, определенный при проведении транспортных работ.

Нормативы устанавливаются в литрах, например, для бензина или дизельного топлива. Либо стандарты закрепляют в метрах кубических, если, к примеру, транспорт потребляет газ.

Можно ли разработать индивидуальные нормативы

Распоряжение № АМ-23-р определяет нормы списания ГСМ в 2023 году по видам транспорта в РФ для всех организаций. Но использовать стандарты Минтранса или нет в своей работе — решение руководства компании. То есть на законодательном уровне нет никаких требований к обязательному применению НЗТ.

Налоговый кодекс не требует нормировать затраты на ГСМ ни по налогу на прибыль организаций, ни по УСНО. Аналогичную позицию поддерживает Минфин (письма от 22.03.2019 № 03-03-07/19283, от 27.09.2018 № 03-11-11/69335). Каждая организация должна принять самостоятельное решение о работе с топливными нормативами.

Стандарты затрат разрешается разработать самостоятельно. Например, учреждение, основываясь на рекомендации Минтранса, утверждает собственные нормативы. Показатели отвечают реальным характеристикам транспортных средств, эксплуатируемых в процессе жизнедеятельности.

Рекомендации министерства — это лишь стандартные значения, рассчитанные по общим характеристикам марок авто. Несмотря на поправочные коэффициенты, на практике значения существенно отличаются от фактических затрат. Организации вправе утвердить собственные показатели.

Нормативные значения утвердите локальным приказом.

Как считать

Чиновники выделили три основных понятия:

|

Базовая НЗТ |

Это стандартное значение затрат ГСМ. Устанавливается в отдельности для каждой марки транспортных средств. Учитывает индивидуальные конструкции, массу в снаряженном состоянии, вид потребляемого ГСМ и прочие характеристики. Вид расхода применим для стандартных, типизированных ситуаций. |

|

Транспортная НЗТ |

Этот вид нормативного использования применяется уже с учетом характеристик транспортной работы агрегата. По сути, это базовый стандарт, пересчитанный с учетом грузоподъемности, тяговой силы, номинальной загрузки груза или пассажиров. То есть стандарт с учетом рабочих характеристик авто. |

|

Эксплуатационная НЗТ |

Это реальный норматив затрат, который пересчитан с учетом поправочных коэффициентов. Это базовая и транспортная НЗТ, которые учитывают условия эксплуатации ТС (местность, климат, температурный режим и прочие особенности эксплуатации). |

Каждый из нормативных значений пересчитывается по отношению к базовому с учетом поправочных коэффициентов. Подробная таблица норм расхода топлива на 2023 год раскрывает значения по маркам авто. Сокращения в таблице:

- Б — бензин;

- Д — дизтопливо;

- СНГ (СУГ) — сжиженный нефтяной газ;

- СПГ (КПГ) — сжатый природный газ.

|

Модель, марка, модификация автомобиля |

Базовая норма, л/100 км |

Вид топлива |

|---|---|---|

|

ВАЗ-1111 «Ока» |

6,5 |

Б |

|

ВАЗ-11113 «Ока» (ВАЗ-11113-2L-0,75-35-4М) |

5,6 |

Б |

|

ВАЗ-11183 «Калина» (ВАЗ-21114-4L-1,596-81-5М) |

8,0 |

Б |

|

ВАЗ-2104 |

8,5 |

Б |

|

ВАЗ-21041 (ВАЗ-21067.10-4L-1,568-74,5-5М) |

9,1 |

Б |

|

ВАЗ-21043 (ВАЗ-2103-4L-1,45-71-5М) |

8,3 |

Б |

|

ВАЗ-21043 (ВАЗ-2103-4L-1,451-71,5-4М) |

9,0 |

Б |

|

ВАЗ-2105, -21051, -21053 |

8,5 |

Б |

|

ВАЗ-2106 (ВАЗ-2106-4L-1,57-75,5-5М) |

8,5 |

Б |

|

ВАЗ-2106 (ВАЗ-2106-4L-1,57-75,5-4М) |

9,0 |

Б |

|

ВАЗ-21061 |

9,0 |

Б |

|

ВАЗ-21063 (ВАЗ-2130-4L-1,77-82-5М) |

9,0 |

Б |

|

ВАЗ-2107 (ВАЗ-2103-4L-1,45-72,5-4М) |

8,6 |

Б |

|

ВАЗ-21072 (ВАЗ-2105-4L-1,3-63,5-4М) |

8,9 |

Б |

|

ВАЗ-21074 (ВАЗ-2106-4L-1,57-75,5-5М) |

8,5 |

Б |

|

ВАЗ-21074 (ВАЗ-21067-4L-1,568-74,5-5М) |

8,9 |

Б |

|

ВАЗ-2108, -2108 «Спутник», -21081, -21083, -2109 |

8,0 |

Б |

|

ВАЗ-21093 (ВАЗ-2111-4L-1,499-79-5М) |

7,7 |

Б |

|

ВАЗ-21093; -21099 1,5i (ВАЗ-21083-20-4L-1,5-71-5М) |

7,5 |

Б |

|

ВАЗ-21099 (ВАЗ-2111-4L-1,499-79-5М) |

7,8 |

Б |

|

ВАЗ-2110 1,5i (ВАЗ-21083-20-4L-1,5-71-5М) |

7,4 |

Б |

|

ВАЗ-2110-010 (ВАЗ-2110-4L-1,499-73-5М) |

7,8 |

Б |

|

ВАЗ-21102 (ВАЗ-2111-4L-1,499-79-5М) |

7,5 |

Б |

|

ВАЗ-21103 (ВАЗ-2112-4L-1,499-92-5М) |

7,7 |

Б |

|

ВАЗ-21104 (ВАЗ-21124-4L-1,596-90-5М) |

8,4 |

Б |

|

ВАЗ-2111 (ВАЗ-2111-4L-1,499-79-5М) |

7,6 |

Б |

|

ВАЗ-21112-00 1.6 (ВАЗ-21114-4L-1,596-80-5М) |

8,3 |

Б |

|

ВАЗ-21113 (ВАЗ-2112-4L-1,499-92-5М) |

7,8 |

Б |

|

ВАЗ-2112 (ВАЗ-2112-4L-1,499-92-5М) |

7,7 |

Б |

|

ВАЗ-21140 (ВАЗ-2111-4L-1,499-79-5М) |

7,9 |

Б |

|

ВАЗ-21150 (ВАЗ-2111-4L-1,499-79-3,94-5М) |

7,4 |

Б |

|

ВАЗ-2120 (ВАЗ-2130-4L-1,774-82-5М) |

10,7 |

Б |

|

ВАЗ-212090 «Бронто» брон. (ВАЗ-2130-4L-1,774-82-5М) |

12,5 |

Б |

|

ВАЗ-2121, -21211 |

12,0 |

Б |

|

ВАЗ-21213 (ВАЗ-21213-4L-1,690-80-5М) |

11,5 |

Б |

|

ВАЗ-21213Б брон. (ВАЗ-21213-4L-1,69-79-5М) |

12,1 |

Б |

|

ВАЗ-21214-20 «Шевроле-Нива» (ВАЗ-21214.10-4L-1,689-82-5М) |

10,9 |

Б |

|

ВАЗ-21218 (ВАЗ-21213-4L-1,69-79-5М) |

11,9 |

Б |

|

ВАЗ-212182 брон. (ВАЗ-21213-4L-1,69-79-5М) |

12,3 |

Б |

|

ВАЗ-212300 «Шевроле-Нива» (ВАЗ-2123-4L-1,69-80-5М) |

10,5 |

Б |

|

ВАЗ-2131 (ВАЗ-21213-4L-1,69-80-5М) |

11,3 |

Б |

|

ВАЗ-21310 (ВАЗ-2130-4L-1,774-82-5М) |

11,5 |

Б |

|

ВАЗ-213102 «Бронто» брон. (ВАЗ-2130-4L-1,774-80-5М) |

12,4 |

Б |

|

ВАЗ-21312 (ВАЗ-2130-4L-1,774-82-5М) |

11,4 |

Б |

|

ВАЗ-2302 «Бизон» (ВАЗ-2121-4L-1,57-78-4М) |

11,5 |

Б |

|

ГАЗ-13 |

20,0 |

Б |

|

ГАЗ-14 |

22,0 |

Б |

|

ГАЗ-24, -24-10, -24-60 |

13,0 |

Б |

|

ГАЗ-24-01, -24-03, -24-11, -24-14, -24Т |

13,5 |

Б |

|

ГАЗ-24-02, -24-04 |

14,0 |

Б |

|

ГАЗ-24-07 |

16,5 |

СНГ |

|

ГАЗ-24-12, -24-13 (с двигателем ЗМЗ-402, -402.10) |

13,5 |

Б |

|

ГАЗ-24-12, -24-13 (с двигателем ЗМЗ-4021, -4021.10) |

14,0 |

Б |

|

ГАЗ-24-17, -24-25 |

16,5 |

СНГ |

|

ГАЗ-3102 (с двигателем ЗМЗ-4022.10) |

13,0 |

Б |

|

ГАЗ-3102 (Chrysler-4L-2,429-137-5M) |

10,7 |

Б |

|

ГАЗ-3102 (Toyota 3RZ-FE-4L-2,694-152-5M) |

11,2 |

Б |

|

ГАЗ-3102, -3102-12 (ЗМЗ-4062.10-4L-2,3-150-4М) |

12,5 |

Б |

|

ГАЗ-3102-12; ГАЗ-3102 (ЗМЗ-4062.10-4L-2,3-150-5М) |

12,0 |

Б |

|

ГАЗ-310200 (Toyota-6V-3,378-194-4А) |

13,8 |

Б |

|

ГАЗ-310200 (Rover-8V-3,95-182-5М) |

13,5 |

Б |

|

ГАЗ-31022 (ЗМЗ-4021.10-4L-2,445-90-4М) |

13,9 |

Б |

|

ГАЗ-310221 (ЗМЗ-40210D-4L-2,445-81-5М) |

13,1 |

Б |

|

ГАЗ-310221 (ЗМЗ-40620Д-4L-2,3-131-5M) |

11,5 |

Б |

|

ГАЗ-31029 (Rover-4L-1,994-140-5М) |

11,5 |

Б |

|

ГАЗ-31029 (ЗМЗ-402; 402.10 – 4L-2,445-100-4М) |

13,0 |

Б |

|

ГАЗ-31029 (ЗМЗ-4021; 4021.10 – 4L-2,445-90-4М) |

13,5 |

Б |

|

ГАЗ-3105 (8V-3,4-170-5М) |

13,7 |

Б |

|

ГАЗ-3110 (ЗМЗ-4026.10; -40200Ф-4L-2,445-100-4М) |

13,0 |

Б |

|

ГАЗ-3110 (Rover-4L-1,996-136-5М) |

10,7 |

Б |

|

ГАЗ-3110 (ЗМЗ-4020 ОМ-4L-2,445-100-5М) |

12,2 |

Б |

|

ГАЗ-3110 (ЗМЗ-4062.10-4L-2,287-150-5М) |

11,4 |

Б |

|

ГАЗ-3110 (ЗМЗ-40210Д; -4021-4L-2,445-90-5M) |

13,0 |

Б |

|

ГАЗ-3110 (ЗМЗ-4026.10; -402-4L-2,445-100-5M) |

12,1 |

Б |

|

ГАЗ-3110 (ЗМЗ-40620Д-4L-2,3-131-5M) |

11,5 |

Б |

|

ГАЗ-3110-551 (Chrysler-4L-2,429-137-5M) |

10,6 |

Б |

|

ГАЗ-31105 (ЗМЗ-40620Д-4L-2,3-131-5M) |

11,5 |

Б |

|

ЗАЗ-1102 |

7,0 |

Б |

|

ЗИЛ-114 |

24,0 |

Б |

|

ЗИЛ-117 |

23,0 |

Б |

|

ЗИЛ-4104 |

26,0 |

Б |

|

ЗИЛ-41047 (8V-7,68-315-3А) |

26,5 |

Б |

|

ИЖ-2125, -21251, -2126 |

10,0 |

Б |

|

ЛуАЗ-1302 |

11 |

Б |

|

Москвич-2136, -2140, -2141 (все модификации) |

10,0 |

Б |

|

Москвич-2141 «Юрий Долгорукий» (Renault-4L-1,998-113- 5M) |

8,6 |

Б |

|

Москвич-2141-22 (УЗАМ-3317-4L-1,7-85-5М) |

9,4 |

Б |

|

Москвич-2141-22 (УЗАМ-3320-4L-2,0-91-5М) |

9,6 |

Б |

|

Москвич-21412-01 (УЗАМ-331.10-4L-1,478-72-5М) |

8,5 |

Б |

|

Москвич-21412-01 (УЗАМ-3313-4L-1,815-85-5М) |

9,0 |

Б |

|

Москвич-214145 «Святогор» (Renault-4L-1,998-113-5M) |

8,8 |

Б |

|

Москвич-2142 «Князь Владимир» (Renault-4L-1,988-113-5M) |

8,9 |

Б |

|

Москвич-2142 «Иван Калита» (Renault-4L-1,988-145-5M) |

10,2 |

Б |

|

УАЗ-31512 (ЗМЗ-4025.10-4L-2,45-90-4М) |

15,5 |

Б |

|

УАЗ-31512 (ЗМЗ-40260F-4L-2,445-100-4М) |

15,4 |

Б |

|

УАЗ-31512 (УМЗ-4178-4L-2,445-76-4М) |

15,1 |

Б |

|

УАЗ-31514 (ЗМЗ-4025.10-4L-2,445-90-4М) |

16,7 |

Б |

|

УАЗ-31514 (ЗМЗ-40210L-4L-2,445-81-4М) |

15,5 |

Б |

|

УАЗ-31514 (УМЗ-41780В-4L-2,445-76-4М) |

15,8 |

Б |

|

УАЗ-31514 (УМЗ-402100-4L-2,445-74-4М) |

15,6 |

Б |

|

УАЗ-31517 (HR 492 НТА фирмы «VМ»-4L-2,393-100-4М) |

11,0 |

Д |

|

УАЗ-31519 (УМЗ-4218.10-4L-2,89-98-4М) |

14,5 |

Б |

|

УАЗ-31519 (УМЗ-4218-4L-2,89-84-4М) |

15,9 |

Б |

|

УАЗ-31519 (УМЗ-4218-4L-2,89-98-4М) |

14,9 |

Б |

|

УАЗ-315195 (ЗМЗ-4090011-4L-2,693-128-5М) |

13,5 |

Б |

|

УАЗ-315195 Hunter (ЗМЗ-40900G-4L-2,693-128-4М) |

13,8 |

Б |

|

УАЗ-3153 СБА-4УМ (брон.) (УМЗ-4218-10 -4L-2,89-98-4М) |

16,6 |

Б |

|

УАЗ-3153 (УМЗ-4218-4L-2,89-84-4М) |

15,4 |

Б |

|

УАЗ-3159 «Барс» (ЗМЗ-4092.10-4L-2,7-133-5М) |

16,5 |

Б |

|

УАЗ-31601 (УМЗ-421.10-10-4L-2,89-98-5М) |

15,3 |

Б |

|

УАЗ-31604 (VM-425LTRV-4L-2,5-105-5М) |

13,2 |

Д |

|

УАЗ-3162 СБА 10У (брон.) (УМЗ-421.10-4L-2,89-98-4М) |

16,0 |

Б |

|

УАЗ-31622 (ЗМЗ-4092.10-4L-2,69-130-5М) |

13,7 |

Б |

|

УАЗ-3163-10 «Патриот» (ЗМЗ-40900R-4L-2,693-128-5М) |

13,5 |

Б |

Расчет для легковых автомобилей

Для легкового авто расчет норматива производится по специальной формуле:

Qн = 0,01 × Hs × S × (1 + 0,01 × D),

где:

- Qн — это норматив затрат ГСМ, исчисленный в литрах;

- Hs — базовый стандарт расхода топлива на пробег автомобиля в 100 км;

- S — конкретный пробег автомобиля, исчисляется в км;

- D — поправочный коэффициент, установленный к норме, отражается в %.

Базовый стандарт определяется в соответствии с рекомендациями Минтранса для организаций. Например, отдельные значения предусмотрены:

- для отечественного транспорта до 2014 года выпуска;

- для зарубежных авто до 2008 года;

- для зарубежных марок с 2008 по 2014 год.

Учет пробега для исчисления нормативных значений ведется исключительно по путевым листам. Это специальный первичный документ, который заполняют организации, эксплуатирующие транспорт. О форме и правилах заполнения читайте в статье «Инструкция: заполняем путевой лист легкового автомобиля».

Расчет для автобусов

Если фирма эксплуатирует автобусы в работе, то рассчитывать нормативы придется иначе. Для этого используйте такую формулу:

Qн = 0,01 × Hs × S × (1 + 0,01 × D) + Hот × T,

где:

- Qн — стандарт затрат ГСМ, исчисленный в литрах;

- Hs — транспортная НТ расхода, определенная на пробег автобуса в 100 км, исчисленная с учетом нормируемой по классу и назначению автобуса загрузки пассажиров;

- S — фактический пробег автобуса, определенный в км по путевому листу;

- Hот — норматив затраты ГСМ при эксплуатации штатных независимых отопителей, рассчитывается в л/ч;

- T — фактическое время работы автобуса с включенным отопителем, ч;

- D — поправочный коэффициент, определенный к норме, %.

Фактический пробег автобуса подтверждается путевым листом.

Расчет для грузовиков

Для грузового автотранспорта порядок расчета усложнен. В расчете учитываются и масса груза, и вес прицепов, и прочие характеристики перевозки. Для самосвалов и тягачей нормативные значения считают в особом порядке.

Формула, как рассчитать норму расхода топлива на автомобиль грузовой:

Qн = 0,01 × (Hsan × S + Hw × W) × (1 + 0,01 × D),

где:

- Qн — стандартный расход ГСМ в литрах;

- S — пробег автомобиля или автопоезда, определяют в км;

- Hsan — норма потребления топлива, установленная на пробег автомобиля или автопоезда в снаряженном состоянии без груза.

Последний показатель Hsan вычисляют отдельно. Для этого используйте формулу:

Hsan = Hs + Hg × Gпр, л/100 км,

где:

- Hs — базовая норма расхода топлива на пробег автомобиля (тягача) в снаряженном состоянии, л/100 км (Hsan = Hs, л/100 км, для одиночного автомобиля, тягача);

- Hg — норма расхода на дополнительную массу прицепа или полуприцепа, л/100 т. км;

- Gпр — собственная масса прицепа или полуприцепа, т;

- Hw — норма расхода топлива на транспортную работу, л/100 т. км;

- W — объем транспортной работы, т. км: W = Gгр × Sгр (где Gгр — масса груза, т, Sгр — пробег с грузом, км);

- D — поправочный коэффициент (суммарная относительная надбавка или снижение) к норме, %.

Фактическое значение пробега определяйте по путевому листу.

Подробнее: заполняем новый путевой лист грузового автомобиля

Корректировочные коэффициенты

Стандартный пересчет нормативов не дает фактических показателей. Чиновники ввели специальный поправочный коэффициент к норме расхода топлива — таких показателей несколько. Их устанавливают в зависимости от многочисленных факторов эксплуатации транспорта. Коэффициенты как увеличивают нормативы, так и снижают.

Например, при работе в зимний период транспорт расходует больше топлива, чем в летние месяцы. В то же время при движении по открытой трассе авто расходует меньше топлива, чем, к примеру, при езде по городу или опасному дорожному участку.

Когда нормативы повышаются

Оснований для применения повышающих коэффициентов для расчета нормы расходов топлива на автомобильном транспорте довольно много. Значения коэффициентов варьируются от 5% до 50%. А в сумме выдают и гораздо большие значения.

Основания для повышения норм расхода топлива:

- работа в зимний период — 5-20%;

- эксплуатация в горной местности — 5-20%;

- дороги сложного плана и опасные участки дорог — 10-30%;

- передвижение в городских зонах — 5-35%;

- необходимость частых технологических остановок — 10%;

- необходимость низкой скорости движения — 15-35% в среднем;

- для обкатки нового авто — до 10%;

- по длительности эксплуатации — 5-10%.

Это лишь ключевые факторы, которые повышают расход топлива. Исчерпывающий перечень приведен в Распоряжении Минтранса № АМ-23-р от 14.03.2008 (ред. от 20.09.2018).

Когда нормативы понижаются

Оснований для применения понижающих коэффициентов намного меньше. Обозначим общие случаи, когда следует уменьшить нормы Минтранса по расходу топлива. Значения приведем в таблице:

|

Критерий |

Коридор значения коэффициента |

|---|---|

|

Работа на равнинной и слабохолмистой местности, за пределами населенных пунктов |

До 15% |

|

При работе в пригородной зоне |

Не применяют повышающий коэффициент при работе в городских зонах |

В некоторых ситуациях есть необходимость применить сразу несколько коэффициентов. Тогда следует рассчитывать надбавку или снижение как сумму или разницу показателей.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Как отозвать доверенность, выданную юридическим лицом:

- Сообщить об отзыве поверенное лицо и тех, кто требовал документ (п. 1 ст. 189 ГК РФ).

- Забрать оригинал (п. 3 ст. 89 ГК РФ).

- Если невозможно оповестить всех, отозвать через нотариуса (п. 1 ст. 189 ГК РФ).

27 января 2020

Простой по вине заказчика — это время, в течение которого подрядчик не может исполнять принятые по договору обязанности, потому что его контрагент не предоставил необходимых материалов либо не выполнил условия, обеспечивающие возможность работы.

15 августа 2019

Закон о порядке регистрации уставов муниципальных образований — это 97-ФЗ от 21.07.2005. В нем прописаны все правила и требования по процедуре.

15 июня 2020

Муниципальная пенсия — это ежемесячная выплата, которую получает служащий, когда покидает службу и уходит на заслуженный отдых. Она назначается при длительной работе в органах местной власти и соблюдении некоторых других условий. Помимо нее, гражданин вправе оформить страховую выплату по старости.

29 января 2020

Обращение товарно-материальных ценностей, возникающее в процессе деятельности любой организации, неизбежно приводит к возникновению убытков, в том числе связанных с изменением их физических характеристик. Особенно отчетливо это проявляется в розничной торговле — в рамках оборота продовольственной продукции. В соответствии со стандартной учетной классификацией принято разделять причины их появления. Далеко не во всех ситуациях уменьшение массы, как и возникающая в результате недостача, являются результатом недобросовестных действий сотрудников или поставщиков — есть еще и такое понятие, как естественная убыль, характеризующее специфику процессов, связанных с объективными изменениями. Факторы подобного рода актуальны как для хранения, так и для транспортировки запасов, подлежат отражению в бухгалтерском учете, и должны признаваться в целях налогообложения.

Общее представление

Исходя из положений приказа Министерства экономического развития РФ №95, вступившего в силу в 2003 году, в качестве рассматриваемого явления подразумеваются потери ТМЦ, выраженные в сокращении массы товарной продукции без утраты качественных характеристик, требования к которым устанавливаются в соответствии с действующими стандартами. Определение предусматривает, что естественная убыль товаров рассчитывается и списывается через сопоставление фактического и заявленного в документации массового значения — как при хранении, так и при перевозке.

При этом существует ряд исключений, то есть определенных факторов, издержки от которых не являются основанием для отнесения потерь к данной категории. Их перечень также оговаривается в рамках методических рекомендаций Минэкономразвития и позволяет избежать некорректного определения и отражения в отчетности первопричин, обуславливающих изменение физических характеристик товарных запасов.

Что не относится к естественной убыли

В соответствии с утвержденными правилами, в число рассматриваемых обстоятельств не входят:

- Издержки технологического характера, включая производственный брак, не выявленный на стадии предварительного контроля.

- Убытки, связанные с нарушением регламентирующих положений, применение которых является обязательным в рамках хранения или транспортировки материальных ценностей. В данном случае речь идет о несоблюдении норм перевозки, условий защиты от повреждений, эксплуатационных стандартов и т.д.

Стоит также отметить, что понятие видов естественной убыли не охватывает потери, вызванные проведением ремонтных или профилактических процедур, реализацией складских операций, а также аварийными ситуациями.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Актуальные факторы

Возвращаясь к рассмотрению обстоятельств и процессов, способных стать причиной уменьшения количественного показателя ТМЦ, можно сгруппировать наиболее распространенные из них в отдельную таблицу.

|

Причина |

Пояснение |

|

Усушка, потеря влаги |

Не применяется для товаров в герметичной упаковке |

|

Утруска, распыление |

Актуально при ревизии сыпучих продуктов с мелкой фракцией |

|

Крошение |

Учитывается как при рубке замороженного мяса или рыбы, так и для кондитерских изделий, покрытых обсыпкой |

|

Таяние, утечка |

Насыщение тары характерной выделяющейся жидкостью, а также утеря клеточного сока в процессе размораживания |

|

Разлив |

Издержки, связанные с перемещением жидкостей между тарами, а также при торговле в розлив |

|

Бой |

Рассчитывается для стеклотары |

Нормативные показатели

Как в налоговом, так и в бухгалтерском учете есть определение нормы естественной убыли продуктов и непродовольственных товаров — это потери, причины которых обусловливаются объективными факторами. Порядок расчета в данном случае устанавливается соответствующими правительственными постановлениям, и подлежит периодическому пересмотру, с промежутками не более пяти лет.

Ответственное министерство определяется исходя из специфики конкретной категории ТМЦ. Так, оценка актуальности критериев для медицинских препаратов относится к полномочиям Минздрава, тогда как продукция животноводческих и фермерских хозяйств регламентируется Минсельхозом. Важно учитывать, что устаревшие показатели остаются актуальными вплоть до момента официального вступления в юридическую силу новых требований.

Нормы при транспортировке

Регламентирующими документами, определяющими, как рассчитать естественную убыль, возникающую в ходе перевозки продовольственных товаров, выступают следующие положения, совместно утвержденные Министерствами транспорта и сельского хозяйства РФ, а также Госснабом СССР:

|

Номер и дата |

Продукция |

Транспорт |

|

№2/№2 от 14 января 2008 |

Бахчевые и овощные культуры, картофель |

Авто, ж/д, водный |

|

№139/№426 от 21 ноября 2006 |

Сахарная продукция |

Жел/дор, автомобильный, морской |

|

№138/№425, 21.11.2006 |

Мясо и мясные продукты (заморозка и охлажденка) |

Рефы, авто, ж/д, воздушный и водный |

|

№137/№424 от 21 ноября 2006 |

Птица и кроличье мясо |

Автореф |

|

№139/№405 от 20 августа 2008 |

Спирт (этил) |

Любые |

|

№24, 07.04.1989 |

Спиртосодержащие соки и морсы |

Ж/д (в бочковой таре) |

|

№99 от 26 декабря 1988 |

Соль |

Речной |

|

№82, 21.10.1988 |

Ягоды, фрукты |

Авиа |

|

№153, 18.12.1987 |

Виноматериалы, вина, коньяки (включая спирты) |

Ж/д, водный, авто |

|

№152 от 18 декабря 1987 |

Зерновые культуры |

Специализированные вагоны |

|

№165, 05.12.1986 |

Растительное масло |

Ж/д |

|

№63 от 02 июня 1986 |

Зерновые смеси, комбикорм, хлеб |

Автомобильный |

|

№38, 25.03.1986 |

Эссенции, патока и уксус |

Речной |

Нормативные значения при хранении

Аналогичный реестр регламентирующих постановлений можно привести и для ситуаций, когда продукция участвует в транспортировке, но при этом ее количество меняется под влиянием объективных факторов. Логично, что в данном случае Министерство транспортной промышленности уже не участвует в оценке пределов и разработке стандартов. Рассмотрим основные постановления Минсельхоза:

|

Номер и дата |

Товары |

|

№3, 14 января 2009 |

Семена и зерновые культуры |

|

№273, 26.06.2008/ №463, 12.12.2006 |

Этиловый спирт |

|

№395, 16.08.2007 |

Мясо и мясные продукты, включая п/ф |

|

№266-270, 28 августа 2006 |

Сливочное масло; творожные продукты и сыры; корнеплоды и овощные культуры; кроличье и птичье мясо; продукция сахарной промышленности, в том числе сырье. |

Стоит подчеркнуть, что списание потери в пределах нормы естественной убыли при хранении товаров и материалов — как в производстве полуфабрикатов и готовых блюд, так и в торговле ими, включая заведения общепита, должно проводиться в строгом соответствии с рекомендациями, утвержденными Минпромторгом РФ. В рамках приказа №252, изданного ведомством в 2013 году, определен перечень соответствующих показателей, актуальных для указанных субъектов рынка.

Порядок расчета

Основой для определения величины убытков выступают данные инвентаризации, показавшей недостачу. Для подсчета хранящихся или транспортируемых запасов применяются различные методики измерения, позволяющие получить объективный результат, соответствующий номенклатурным единицам. Акт составляется в соответствии с регламентом, тогда как для оформления ведомости расхождений используется стандартная форма 0504092.

В ситуациях, когда ревизия проводится в отношении продовольственной продукции, производится взаимозачет — перекрытие недостачи излишками, вызванными пересортицей. Если после данной процедуры отрицательный баланс сохраняется — учет и списание по нормам естественной убыли применяются только в отношении тех продуктов, объем которых фактически сократился.

Применяемая формула

Алгоритм вычислений не представляет особой сложности и предусматривает использование У = (З х Н)/100, где:

- У — искомое значение.

- З — продукция, хранившаяся на складе в отчетном периоде.

- Н — нормативный показатель, определенный регламентирующими документами.

Уточнить актуальные данные для проведения операции в бухгалтерском учете можно в соответствующем постановлении.

Пример расчета нормы естественной убыли при потерях

Предположим, что на момент проведения плановой инвентаризации мясная продукция уже находилась в морозильной камере на протяжении семи дней.

Подобные обстоятельства обуславливают актуальность применения Приложения №32, содержащего таблицу показателей для норм хранения с поправкой на специфику климатической зоны. Она определяет, что содержание подобных продовольственных продуктов в течение трех суток является основанием для применения коэффициента 0,08%, после чего к базовому значению добавляется по 0,01% за каждый день.

Таким образом устанавливается и порядок расчета — списание нормы естественной убыли товара на складах производится в следующем виде:

0,08% + ((7—3) х 0,01%) = 0,12%.

При этом важно учесть, что, помимо основного содержания, в нормативных приложениях также приводятся и особые замечания, влияющие на механику определения показателей. Так, в случае с условным мясом подобными факторами могут выступать методы хранения, наличие полимерной пленки, и т. д.

Бухгалтерский учет

Определение недостачи, связанной с необратимыми процессами, предусматривает предварительное проведение пересортицы товарно-материальных ценностей. Основанием для отнесения величины потерь к категории производственных издержек (проводка Д20/К94) выступает соответствующий приказ, подписанный руководителем организации. При этом потери сверх норм естественной убыли могут быть возмещены за счет ответственных сотрудников (Д91, 73/К94), в соответствии с законодательно определенным процессуальным регламентом.

В ситуациях, когда определить круг виновных лиц не представляется возможным, избыточные издержки относят к категории внереализационных расходов.

Учет недостачи в пределах нормативных значений

Содержание Методических указаний по бухучету ТМЦ, точнее — пунктов 58 и 59, определяет порядок фиксации недостач и фактов порчи, выявленных в процессе приемки материалов. В соответствии с общепринятой практикой, указанные суммы определяются как произведение количества или объема недостающей, или испорченной продукции на цену поставки. Иные издержки, включая логистические затраты и налог на добавленную стоимость, во внимание не принимаются.

Для списания применяется кредит счета в корреспонденции с дебетом 94. Параллельно с этим продукция списывается и относится к категории транспортно-заготовительных расходов, либо к стоимостным отклонениям (сч. 16). Стоит отметить, что не только величину в пределах норм естественной убыли, можно принять к вычету — данный порядок был определен в рамках Письма №03-07-11/02, опубликованного Министерством финансов РФ в 2008 году, однако позднее подвергся пересмотру.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Учет сверх нормативного показателя

В случаях, когда количество превышает определенное значение, применяется фактическая стоимость, в состав которой включаются:

- Себестоимость без НДС, но с суммой акциза (если таковой предусмотрен).

- Издержки логистики и заготовки (в долевом пересчете).

- Стоимостный налог, учитываемый при приобретении продукции.

В подобных ситуациях взыскание применяется в отношении виновных субъектов, в том числе — через предъявление официальных претензий логистическим сервисам, а также путем реализации норм, предусматриваемых трудовым законодательством.

Налоговый учет

В соответствии с положениями седьмого пункта статьи 254 НК, убытки организации, возникшие в результате порчи или сокращения количества ТМЦ в процессе хранения и транспортировки, относятся к категории материальных расходов. Однако перед тем, как посчитать процент, стоит учесть, что нормы естественной убыли продукции в данном случае являются предельным пороговым значением. Все, что выше, не подлежит включению в общую структуру.

Списание при отсутствии потерь

Законодатель исключает подобную опцию и даже более того — оставляет возможность рассмотрения указанных действий в качестве противоправной деятельности, целью которой определяется умышленное сокращение базы, облагаемой налоговыми сборами. Чтобы избежать проблем с контролирующими ведомствами, и исключить вероятность возникновения претензий в адрес организации, рекомендуется строго придерживаться базового регламента, применяя методику только при наличии фактических убытков.

Где и как отображается естественная убыль

Ситуации, связанные с выявлением недостачи ТМЦ — распространенное явление. Подобные обстоятельства возникают как при приемке поставок от сторонних контрагентов, так и во время инвентаризационных мероприятий, особенно внепланового характера. Грамотное оформление документации — важный фактор для отражения расходов в бухгалтерском учете. Так, в процессе принятия заказанной партии товара фактическое количество (при наличии расхождений с заявленным значением) фиксируется ответственным лицом письменно. Несоответствие количественных показателей предусматривает составление отдельного акта.

Федеральный закон №402, регламентирующий вопросы бухучета, определяет инвентаризацию в качестве инструмента, позволяющего контролировать наличие ТМЦ, числящихся на балансе организации. Отклонения, выявленные в процессе ревизии, подлежат регистрации в текущем отчетном периоде. Проводка Д93 отражает фактическую стоимость недостающей или испорченной продукции, а также сумму потерь.

Если ответственным министерством установлены нормы, определяющие, что в этой категории возможна естественная убыль товаров и продуктов — такие примеры используются для расчета затрат, которые будут отнесены на расходы.

Налог на добавленную стоимость

С начала 2015 года юридические лица наделены правом принятия к вычету так называемого «входного» НДС, рассчитываемого с полной стоимости продукции, утраченной в процессе хранения или перевозки. Ранее подобная опция учитывала только нормативные показатели по объективным издержкам — положения, утвержденные в рамках 171 статьи Налогового кодекса, определяли, что недостача выступает основанием только для частичного исключения потерь из общей облагаемой базы.

Заключение

Естественная убыль товаров — объективный фактор, с которым в своей деятельности сталкивается практически каждая компания. Соблюдение регламентов и норм позволяет избежать проблем с контролирующими органами, поэтому важно уделить особое внимание контролю за производственными процессами и торговыми операциями. Мобильные решения, предлагаемые компанией «Клеверенс», помогут упростить рутинные процедуры, исключить ошибки учета продукции и ускорить решение ключевых управленческих задач.

Количество показов: 14904

При транспортировке и хранении материально-производственных запасов возникают потери от их недостачи и порчи в виде естественной убыли. Рассмотрим порядок отражения естественной убыли в бухгалтерском учете и признания естественной убыли в целях налогообложения.

Естественная убыль

О понятии естественной убыли говорится в Методических рекомендациях по разработке норм естественной убыли (Утверждены Приказом Минэкономразвития России от 31.03.2003 N 95).

В них разъясняется, что под естественной убылью товарно-материальных ценностей (ТМЦ) следует понимать потерю в виде уменьшения массы товара при сохранении его качества в пределах требований (норм), устанавливаемых нормативными правовыми актами, которая является следствием естественного изменения биологических и (или) физико-химических свойств товаров.

Соответственно, норма естественной убыли – это допустимая величина безвозвратных потерь, которая определяется:

- при хранении ТМЦ – за время хранения товара путем сопоставления его массы с массой товара, фактически принятой на хранение;

- при транспортировке ТМЦ – путем сопоставления массы товара, указанной отправителем (изготовителем) в сопроводительном документе, с массой товара, фактически принятой получателем.

В Методических рекомендациях особо оговаривается, что к естественной убыли не относятся:

- технологические потери;

- потери от брака;

- потери ТМЦ при их хранении и транспортировке, вызванные нарушением требований стандартов, технических и технологических условий, правил технической эксплуатации, повреждением тары, несовершенством средств защиты товаров от потерь и состоянием применяемого технологического оборудования.

Кроме того, в нормы естественной убыли не включаются потери ТМЦ при ремонте и (или) профилактике применяемого для хранения и транспортировки технологического оборудования, при внутрискладских операциях, а также все виды аварийных потерь.

Нормирование естественной убыли

И в налоговом, и в бухгалтерском учете потери вследствие естественной убыли определяются исходя из норм, утвержденных в порядке, установленном Правительством РФ (пп. 2 п. 7 ст. 254 НК РФ).

Причем до утверждения “новых” норм продолжают применяться “старые” нормы, которые были утверждены до 1 января 2002 г. (то есть до вступления в силу гл. 25 НК РФ).

Нормы естественной убыли при транспортировке

В настоящее время применяются следующие нормы естественной убыли при транспортировке:

Нормы естественной убыли при транспортировке продовольственных товаров и сельхозпродукции

|

N |

Нормативный документ |

Вид продукции |

Транспорт (способы перевозки) |

|

|

1 |

Приказ Минсельхоза России N 3, Минтранса России N 2 от 14.01.2008 |

Бахчевые культуры, картофель, овощи |

Автомобильный, железнодорожный, речной и морской |

|

|

2 |

Приказ Минсельхоза России N 426, Минтранса России N 139 от 21.11.2006 |

Сырье и побочная продукция сахарной промышленности (сахар- сырец, сахарная свекла, меласса) |

Железнодорожный, автомобильный, морские пути сообщения |

|

|

3 |

Приказ Минсельхоза России N 425, Минтранса России N 138 от 21.11.2006 |

Мясо и мясопродукты (охлажденные, замороженные), включая субпродукты, жир-сырец, шпик, бекон, колбасы и копчености |

Авторефрижераторы, автомобильный, железнодорожный, водные виды (речной, морской), воздушный в районах Крайнего Севера и приравненных к ним местностях |

|

|

4 |

Приказ Минсельхоза России N 424, Минтранса России N 137 от 21.11.2006 |

Мясо и субпродукты птицы и кроликов |

Авторефрижераторы |

|

|

5 |

Приказ Минсельхоза России N 405, Минтранса России N 137 от 20.08.2008 |

Этиловый спирт |

Различные |

|

|

6 |

Постановление Госснаба СССР от 07.04.1989 N 24 |

Спиртованные соки и морсы |

Железнодорожный (в дубовых бочках) |

|

|

7 |

Постановление Госснаба СССР от 26.12.1988 N 99 |

Соль |

Речной |

|

|

8 |

Постановление Госснаба СССР от 21.10.1988 N 82 |

Виноград, вишни, груши, персики, сливы, черешня и яблоки |

Воздушный |

|

|

9 |

Постановление Госснаба СССР от 18.12.1987 N 153 |

Виноматериалы, вина, коньячные спирты и коньяки |

Железнодорожный, водный, автомобильный |

|

|

10 |

Постановление Госснаба СССР от 18.12.1987 N 152 |

Зерно |

Вагоны-зерновозы |

|

|

11 |

Постановление Госснаба СССР от 22.01.1987 N 6 |

Виноград свежий, сыры, а также масла растительные, стеарин пальмовый и жиры технические (наливом в танкерах) |

Морские пути сообщения |

|

|

12 |

Постановление Госснаба СССР от 05.12.1986 N 165 |

Растительное масло |

Железнодорожные, в цистернах |

|

|

13 |

Постановление Госснаба СССР от 02.06.1986 N 63 |

Зерно, зерносмеси и отходы первой категории, семена масличных культур и трав, хлебопродукция, отруби, жмых, комбикорм |

Автомобильный |

|

|

14 |

Постановление Госснаба СССР от 25.03.1986 N 38 |

Фруктовые эссенция и патока в бочках, уксус в бочках |

Речной |

|

|

15 |

Постановление Госснаба СССР от 08.01.1986 N 5 |

Спиртованные соки и морсы |

Железнодорожные и автомобильные цистерны |

|

|

16 |

Постановление Госснаба СССР от 23.08.1985 N 93 |

Рыба соленая, холодного копчения, вяленая, балычные изделия |

Железнодорожный |

|

|

17 |

Постановление Госснаба СССР от 04.05.1982 N 39 |

Лимоны свежие |

Железнодорожный |

|

|

Цикорий корневой свежий |

Автомобильный |

|||

|

Различные товары, в том числе зерно, солод, фрукты, ягоды, орехи |

Речной |

|||

|

Различные товары, в том числе семена льна и конопли, горчичный порошок и т.д. |

Железнодорожный |

|||

|

18 |

Постановление Госснаба СССР от 01.04.1976 N 36 |

Жиры рыб и морских млекопитающих |

Железнодорожный |

|

|

Мороженая неглазированная рыба естественной морозки |

Воздушный (по авиалиниям Якутской АССР) |

Нормы естественной убыли при хранении

В настоящее время применяются следующие нормы естественной убыли при хранении:

Нормы естественной убыли при хранении продовольственных товаров и сельхозпродукции

|

N |

Нормативный документ |

Сфера применения и виды продукции |

|

1 |

Приказ Росрыболовства от 31.07.2009 N 676 |

Масса мороженой неглазированной продукции из рыбы (при хранении на холодильниках) |

|

2 |

Приказ Минсельхоза России от 14.01.2009 N 3 |

Зерно, продукты переработки зерна (крупы, отруби и т.д.) и семена различных культур (по климатическим поясам) |

|

3 |

Приказ Минсельхоза России от 26.06.2008 N 273 |

Этиловый спирт – при закупке, хранении, поставке, а также при производстве и обороте алкогольной продукции и продукции винодельческой промышленности |

|

4 |

Приказ Минсельхоза России от 16.08.2007 N 395 |

Мясо и мясопродукты, в том числе: – мясо и субпродукты парные, охлажденные, подмороженные и замороженные; – колбасы и копчености; – полуфабрикаты |

|

5 |

Приказ Минсельхоза России от 12.12.2006 N 463 |

Этиловый спирт |

|

6 |

Приказ Минсельхоза России от 28.08.2006 N 270 |

Продукция и сырье сахарной промышленности (сахар-песок, сахар кусковой, сахар- сырец, сахарная свекла) |

|

7 |

Приказ Минсельхоза России от 28.08.2006 N 269 |

Мясо кроликов и птицы |

|

8 |

Приказ Минсельхоза России от 28.08.2006 N 268 |

Столовые корнеплоды (морковь, свекла, редис, редька, репа), картофель, плодовые (томаты, огурцы, перец, баклажаны) и зеленные (салат, укроп, петрушка, зеленый лук и др.) овощные культуры |

|

9 |

Приказ Минсельхоза России от 28.08.2006 N 267 |

Творог и сыры |

|

10 |

Приказ Минсельхоза России от 28.08.2006 N 266 |

Сливочное масло, упакованное монолитами в пергамент и пакеты-вкладыши из полимерных материалов |

|

11 |

Постановление Госснаба СССР от 29.07.1983 N 81 |

Шрот подсолнечный и подсолнечные соапстоки |

|

12 |

Постановление Госснаба СССР от 04.05.1982 N 39 |

Семена подсолнечника (при хранении на предприятиях масло-жировой промышленности), а также горчичный порошок и цикорий корневой свежий |

При этом согласно п. 2 Постановления Правительства РФ от 12.11.2002 N 814, организации торговли и общественного питания должны руководствоваться нормами, разработанными и утвержденными Минпромторгом России.

Приказом данного ведомства от 01.03.2013 N 252 “Об утверждении норм естественной убыли продовольственных товаров в сфере торговли и общественного питания” утверждены Нормы естественной убыли для организаций торговли и общественного питания.

Бухгалтерский учет потерь

Наличие утвержденных норм не означает, что можно автоматически списывать суммы, исчисленные по нормам, в расходы.

Нужно сначала выявить фактическую недостачу или расхождение между данными сопроводительных документов и реальным наличием имущества при его приемке – то есть установить сам факт потерь и определить их общую величину.

В бухгалтерском учете суммы выявленных потерь и недостач относятся в дебет счета 94 “Недостачи и потери от порчи ценностей”.

Затем рассчитывается предельная величина потерь исходя из установленных норм.

В расходы относится меньшая из указанных величин.

Хранение

Если поступившее на предприятие сырье до передачи его в производство хранится какое-то время на складах (холодильниках, морозильниках), может возникнуть его естественная убыль.

Кроме того, возникновение убыли возможно в отношении выпущенной, но нереализованной пищевой продукции.

Выявленная недостача отражается по дебету счета 94 “Недостачи и потери от порчи ценностей” и кредиту соответствующего счета (10 “Материалы”, 41 «Товары», 43 “Готовая продукция”). В первом случае (при выявлении потери сырья) убыль в пределах норм будет являться частью себестоимости выпущенной продукции и, соответственно, отражаться на счетах учета затрат (25 “Общепроизводственные расходы”, 20 “Основное производство”).

Во втором случае (при выявлении потерь товара и готовой продукции) убыль в пределах норм следует отразить по дебету счета 44 “Расходы на продажу”.

Все сверхнормативные потери отражаются по дебету счета 91-2 “Прочие расходы”.

Пример

Партия замороженной черной смородины в деревянных ящиках массой нетто 1000 кг поступила на склад 10 августа и была реализована в декабре частями:

- 600 кг – 14 декабря;

- 394 кг – 21 декабря.

Продолжительность хранения смородины составила:

- для первой части партии смородины – 4 полных месяца и 5 дней 5-го месяца;

- для второй части партии смородины – 4 полных месяца и 12 дней 5-го месяца.

Фактические потери – 6 кг (1000 – 600 – 394).

При норме убыли за 4 месяца хранения, равной 0,65%, и за 5 месяцев – 0,77%, естественная убыль (ЕУ) в пределах норм составит 6,78 кг (4,02 + 2,76), где:

- 4,02 кг (600 кг x (0,65% + (0,77% – 0,65%) : 31 календ. дн. x 5 календ. дн.) : 100) – ЕУ первой части смородины;

- 2,76 кг ((400 кг – 4,02 кг) x (0,65% + ((0,77% – 0,65%) : 31 календ. дней x 12 календ. дн.) : 100)) – ЕУ второй части смородины.

Как видим, фактическая недостача (6 кг) соответствует нормам ЕУ и полностью списывается на расходы.

Транспортировка

Учет недостачи в пределах норм естественной убыли

Согласно п. п. 58, 59 Методических указаний по бухгалтерскому учету материально-производственных запасов недостачи и порча, выявленные при приемке поступивших в организацию материалов, учитываются в следующем порядке:

- сумма недостач и порчи в пределах норм естественной убыли определяется путем умножения количества недостающих и (или) испорченных материалов на договорную (продажную) цену поставщика. Другие суммы, в том числе транспортные расходы и НДС, относящиеся к ним, не учитываются. Сумма недостач и порчи списывается с кредита счета расчетов в корреспонденции с дебетом счета 94 “Недостачи и потери от порчи ценностей”. Одновременно недостающие и (или) испорченные материалы списываются со счета 94 и относятся на транспортно-заготовительные расходы (ТЗР) или на счета отклонений в стоимости материальных запасов (счет 16). Суммы НДС в части, которая приходится на потери в пределах норм естественной убыли, можно принять к вычету в общем порядке (Письма Минфина России от 09.08.2012 N 03-07-08/244, от 11.01.2008 N 03-07-11/02).

Учет недостачи сверх норм естественной убыли

Недостачи и порча материалов сверх норм естественной убыли учитываются по фактической себестоимости, в которую включаются (п. 58 Методических указаний по бухгалтерскому учету материально-производственных запасов):

- стоимость недостающих и испорченных материалов без учета НДС, по подакцизным товарам – с учетом акцизов;

- сумма ТЗР, подлежащая оплате покупателем, в доле, относящейся к недостающим и испорченным материалам;

- сумма НДС, относящаяся к стоимости материалов и к транспортным расходам, связанным с их приобретением.

Сверхнормативные потери нужно взыскивать с виновных лиц, в том числе путем предъявления претензий к перевозчикам или применения положений трудового законодательства о возмещении ущерба материально ответственными лицами.

Когда это невозможно – к примеру, если виновное лицо не установлено или если организация решит простить виновника, – сверхнормативные потери списываются на уменьшение финансового результата в бухгалтерском учете (в состав прочих расходов, на счет 91 “Прочие доходы и расходы”) и не принимаются в уменьшение налоговой базы по налогу на прибыль.

В случае выставления претензии перевозчику, фактическая себестоимость недостач и порчи сверх норм естественной убыли учитывается по дебету счета 76 “Расчеты с разными дебиторами и кредиторами”, субсчет 76-2 “Расчеты по претензиям”, и списывается с кредита счета расчетов.

Пример.

Организация закупила 2000 кг замороженного мяса в тушах по цене 275 руб. за кг (в том числе НДС – 25 руб.). При приемке выявлена недостача в размере 20 кг. Расстояние, которое преодолел перевозчик, – 200 км. Организация списывает отклонения в пределах норм естественной убыли на счет 20 в месяце приобретения сырья. В отношении недостачи, превышающей нормы естественной убыли, она выставляет претензию перевозчику.

В соответствии с Приложением 3 к Приказу Минсельхоза России N 425, Минтранса России N 138 от 21.11.2006 норма естественной убыли при перевозке автомобильным транспортом замороженного мяса в тушах на расстояние 200 км составляет 0,25%. Таким образом, норма естественной убыли мяса при перевозке – 5 кг, что соответствует 1375 руб. (в том числе НДС – 125 руб.). Сверхнормативная недостача мяса (15 кг) на сумму 4125 руб. (в том числе НДС – 375 руб.) предъявляется перевозчику.

|

Содержание операции |

Дебет |

Кредит |

Сумма |

|

Принято на учет мясо в фактическом количестве (1980 кг x 250 руб.) |

10 |

60 |

495 000 |

|

Отражена сумма НДС, предъявленная поставщиком (1980 кг x 25 руб.) |

19 |

60 |

49 500 |

|

НДС принят к вычету |

68-НДС |

19 |

49 500 |

|

Отражена недостача мяса в пределах норм естественной убыли |

94 |

60 |

1250 |

|

Отражена сумма НДС в части, которая приходится на потери в пределах норм естественной убыли |

19 |

60 |

125 |

|

НДС принят к вычету |

68-НДС |

19 |

125 |

|

Недостача в пределах норм естественной убыли списывается в производство |

20 |

94 |

1250 |

|

Предъявлена претензия перевозчику на сумму недостающего товара |

76-2 |

60 |

4125 |

Налоговый учет

Согласно п. 7 ст. 254 НК РФ потери от недостачи или порчи материально-производственных запасов при их хранении и транспортировке в пределах норм естественной убыли в целях налогообложения приравниваются к материальным расходам.

Из положений пп. 2 п. 7 ст. 254 Налогового кодекса РФ следует, что потери сверх норм естественной убыли, которые утверждены в порядке, установленном Правительством РФ, не могут быть учтены в составе материальных расходов в целях налогообложения прибыли.

Применение ПБУ 18/02

При образовании потерь сверх норм естественной убыли, сумма недостачи включается в состав расходов в бухгалтерском учете и не признается расходом для целей налогообложения прибыли.

Это приводит к образованию постоянной разницы и соответствующего ей постоянного налогового обязательства (ПНО) (п. п. 4, 7 Положения по бухгалтерскому учету “Учет расчетов по налогу на прибыль организаций” ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Налог на добавленную стоимость (НДС)

При этом следует заметить, что, до 01.01.2015 г. по мнению Минфина России, в соответствии с п. 7 ст. 171 НК РФ в случае возникновения недостач при хранении (транспортировке) товаров организация вправе принять к вычету “входной” НДС со стоимости утраченного товара только в той части, которая приходится на потери в пределах норм естественной убыли, установленных законодательством (см., например, Письма Минфина России от 09.08.2012 N 03-07-08/244, от 11.01.2008 N 03-07-11/02, от 15.08.2006 N 03-03-04/1/628).

С 01.01.2015 года п. 7 ст. 171 НК РФ утратил свою силу.

В связи с этим с 01.01.2105 года организация вправе принять к вычету “входной” НДС со всей стоимости утраченного товара.

Если нормы естественной убыли при транспортировке или при хранении для отдельных видов материальных ценностей не установлены

Если официальных норм естественной убыли при транспортировке или при хранении для отдельных видов продуктов питания и иных материальных ценностей не установлено, это означает, что в отношении этих ценностей данная разновидность материальных расходов, предусмотренная пп. 2 п. 7 ст. 254 НК РФ, неприменима.

То есть, при отсутствии норм вся убыль рассматривается как недостача сверх норм. И все фактические потери и недостачи подобных ценностей, выявляемые при приемке (после транспортировки) или при инвентаризации (в части потерь при хранении), нужно урегулировать в общем порядке – так же, как при урегулировании потерь сверх норм естественной убыли. Это касается и бухгалтерского, и налогового учета.

Нормативная база для разработки норм списания

Разработка и утверждение норм списания стройматериалов для конкретного предприятия должны происходить на основе базовых правил и нормативов. Основными рабочими документами являются:

- СНиП 82-01-95 «Разработка и применение норм и нормативов расхода материальных ресурсов в строительстве»;

- РДС 82-201-96 «Правила разработки норм расхода материалов в строительстве».

СНиП 82-01-95 устанавливает более общие положения нормирования материалов в строительстве, РДС 82-201-96 дополняет и конкретизирует большую часть аспектов, а также содержит примеры расчетов.

Базовые количества расхода и вида материалов определяются требованиями к объекту строительства. Например, состав используемого бетона может отличаться для здания промышленного цеха и для жилого дома. По данному аспекту следует руководствоваться нормами ГОСТ и СанПиН для строительства, а также заключениями технических экспертов.

Существуют и другие виды специфических документов, участвующих в нормировании:

- ГЭСН — государственные элементные сметные нормы. В них указываются допустимые сметные значения расхода материалов для конкретных видов строительных работ;

- МДС — методические документы в строительстве. В них содержатся указания по применению ГЭСН.

Основным органом, выпускающим регламентные документы, перечисленные выше, является Госстрой России. Хотя в разработке обычно участвуют и другие исполнительные органы (например, Минздрав), научно-исследовательские учреждения и даже предприятия строительной отрасли.

Как учитывать строительные материалы, подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Порядок и содержание процесса нормирования стройматериалов

Процесс нормирования в строительстве заключается в регламентации действий по использованию стройматериалов в ходе выполнения работ. Основными этапами нормирования являются:

- Анализ условий, в которых будут проходить строительные работы. На данном этапе осуществляют:

- окончательный выбор материалов (с учетом требований технической проектной документации, ГОСТ и СНиП);

- организацию процесса выполнения работ;

- определение единицы работ;

- определение расходных материалов на выполнение единицы работ.

ВАЖНО! Единица строительной продукции — это составляющая строительного потока. Строительный поток — равномерное, непрерывное выполнение работ (хода) строительства. За единицу при нормировании может быть принят:

- отдельный участок работ;

- часть строящегося объекта (например, фундамент или стена);

- один объект целиком или группа однородных объектов (например, очередь строительства коттеджного поселка в 20 типовых домов);

- захватка — частный поток, который охватывает несколько элементов основного (например, отделка под заказ части квартир в новом доме).

- Определение нормативного расхода каждого стройматериала на единицу работ. Согласно РДС 82-201-96 нормы расходов могут быть:

- Укрупненные — по комплексу работ. Применяются на этапе проектирования для выбора технологических решений.

ВАЖНО! Укрупненные нормы нельзя использовать для списания стройматериалов.

- Усредненные —по сметной документации. Нужны для определения всего количества ресурсов, необходимых на строительство.

ВАЖНО! Усредненные нормы нельзя применять для контроля за фактическим списанием материалов, а также для расчетов за строительные работы (между заказчиками и подрядчиками).

- Элементные — расход на выбранную единицу строительных работ. Именно они должны применяться при расчете и утверждении норм списания материалов при строительных работах (а также для расчетов между заказчиками и подрядчиками).

- Контроль за соблюдением норм расхода при выполнении работ и корректировка нормативов при необходимости. Здесь следует упомянуть еще одну специфическую вещь в строительном процессе — нормаль.

Нормаль — это показатель или характеристика, наиболее полно соответствующие техническому процессу. Определяется с учетом комплекса параметров. Для типовых работ обычно существуют уже разработанные нормали, на которые можно опираться при разработке нормативов списания.

Главный принцип нормирования — единство нормали и норматива. Если расход по установленному нормативу приводит к отклонению от нормали — нужно пересматривать норматив.

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

С 1 января 2021 г. действует ФСБУ 5/2019 “Запасы”, утвержденный приказом Минфина от 15.11.2019 № 180н. ПБУ 5/01 и Методические указания по бухгалтерскому учету МПЗ утратили силу. Что изменилось в учете, подробно рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Методы разработки элементных норм списания

Нормы списания на единицу продукции определяются по нормам расхода на единицу рабочей операции.

Формула расчета:

N = ni1Ki1 + ni2Ki2 +… + niiKii,

где:

N — норма списания на единицу строительной продукции;

ni — норма расхода на рабочую операцию;

Ki— коэффициент, учитывающий долю единицы рабочей операции в общем объеме строительной продукции;

Ki= Элементная единица продукции / Укрупненная единица продукции.

Подробные правила расчета, представления и округления числовых значений норм списания стройматериалов представлены в п. 5 РДС 82-201-96.

Для установки элементных норм на единицу рабочей операции применяются следующие методы:

- Производственный — заключается в наблюдении за аналогичной операцией непосредственно на строительном объекте и в измерении объема выполненных работ и затраченных на него материалов. Чаще всего используется для материалов, имеющих трудноустранимые потери (об этом подробнее мы расскажем дальше).

- Лабораторный — наблюдения и замеры производятся в специально создаваемых условиях. Обычно применяется в случаях, когда необходимо определить влияние на процесс какого-либо фактора (например, плотности песка из разных партий) или комплекса факторов (например, влияние различных метеоусловий на новый тип материала).

- Расчетно-аналитический — заключается в проведении теоретических расчетов на базе имеющихся статистических данных по аналогичным конструкциям и технологиям.

ВАЖНО! При проведении замеров должно быть выполнено несколько подходов (не менее 5 по РДС 82-201-96). Для различных категорий стройматериалов может быть установлено различное число подходов для приведения данных к допустимой погрешности. Таблицы зависимости подходов от категории материалов представлены в РДС.

Составление нормативов списания стройматериалов

Полученные результаты замеров анализируются для определения базового значения нормы. После этого можно приступать к составлению нормативов списания (расхода) материалов на операцию. Обычно результат оформляется таблицей, в которой указывается единица рабочей операции, наименование материала, единица его измерения и норматив.

Пример (на основе РДС 82-201-96)

Единица рабочей операции: кладка 1 м3 стены из керамического камня с облицовкой силикатным кирпичом.

Технология процесса:

- Устройство постели из раствора.

- Укладка керамических камней.

- Облицовка силикатным кирпичом.

По результатам замеров и расчету:

|

Материал |

Единица измерения |

Норма расхода на 1 м3 стены со средним архитектурным оформлением в 2 кирпича, с проемностью 20% |

|

Камень керамический 250 × 120 × 65 мм |

шт. |

212 |

|

Кирпич силикатный одинарный |

шт. |

107 |

|

Раствор цементно-известковый |

м3 |

0,24 |

Далее по приведенной выше формуле можно рассчитать необходимое количество материалов, например, для стены проектной кубатурой 500 м3.

Правила вычисления объемов строительных конструкций также имеют свою специфику, подробно изложенную в РДС.

Утверждение норм списания стройматериалов

Утверждаются нормы списания лицами, ответственными за их разработку и применение:

- руководителем производственно-технического отдела (ПТО);

- главным инженером строительства (или лицом с аналогичными ответственностью и полномочиями);

- руководителем предприятия.

В дальнейшем нормируемые расходы стройматериалов включаются отдельными графами в акт для списания материалов. Рядом с ними вносятся сведения о фактически списанных материалах. Заполненный подобным образом акт утверждается еще раз ответственными лицами и руководителем. Также возможен вариант, когда руководителем на основании акта издается приказ о списании указанных в акте стройматериалов.

С унифицированной формой акта списания стройматериалов ознакомьтесь в статье «Унифицированная форма № М-29 — бланк и образец».

ВАЖНО! Бухгалтерия предприятия к самому утверждению норм списания стройматериалов имеет достаточно опосредованное отношение, хотя активно пользуется нормами в дальнейшем для решения задач учета и контроля расходов на строительство.

Больше о бухгалтерских методах формирования себестоимости списываемых материалов читайте в публикации «Порядок списания материалов по средней себестоимости».

Особенности списания материалов открытого хранения

Некоторые строительные материалы (песок, щебень, гравий и т. п.) хранятся на открытых площадках и берутся для выполнения работ по мере необходимости, без документального оформления каждого такого случая.

Из этого следуют 2 особенности:

- такие материалы обычно не нормируются поэлементно;

- объем для списания за период вычисляется математически, с использованием данных инвентаризации на начало и конец периода и сведений о поступлении в течение периода.

Особенности списания трудноустранимых потерь

Потери, которые практически невозможно исключить, могут возникать в процессе транспортировки материалов до строительной площадки в ходе самих работ (например, в виде отходов), в случае возможных внеплановых ситуаций. Поскольку такие потери присутствуют практически всегда, для них предусмотрены:

- специальные нормы списания, представленные в РДС 82-202-96;

- включение расчетных потерь в утверждаемые нормы списания — тогда формула расчета нормы списания преобразуется так:

N = NЧ + NПО,

где:

NЧ — чистый нормируемый расход материалов;

NПО — расчетная норма потерь и отходов.

Итоги

Утверждение норм списания строительных материалов производится руководством инженерно-технических подразделений и руководителем предприятия. Процесс разработки норм к утверждению имеет особую специфику и методологию расчетов, является регламентированным нормативными актами и требует специальных технических знаний.