Главный вопрос, который возникает в связи с темой реконструкции многоквартирного дома – это сколько же нужно денег на реконструкцию и где их взять?

Начнем с источников.

Что касается денег на потребительские нужды, то обычно люди пользуются такими источниками, как экономия, зарабатывание, потребительские кредиты и т.п. Также, для нахождения денег на экономический проект, вроде реконструкции многоквартирного жилого дома, можно обратиться к жизненному и историческому опыту, который показывает нам, что задачи, не решаемые в одиночку, могут решаться коллективно. Различные артели, кооперативы, фонды создавались и создаются именно с целью аккумулирования финансовых и других материальных ресурсов для начала и развития дела. Именно таким образом были собраны финансовые средства на начало реконструкции дома 32 на улице Мишина.

Одним из источников средств на реконструкцию многоквартирного дома может послужить Фонд капитального ремонта (ФКР), где накапливаются деньги на капитальный ремонт дома, отчисляемые собственниками жилья одновременно с платежами за коммунальные услуги.

В том случае, когда собственных денежных средств не хватает на весь проект или на какой-то его этап, деньги приходится привлекать из вне. А при реализации проекта реконструкции многоквартирного жилого дома, это происходит, практически, неизбежно. Не спроста в названии Методических рекомендаций, выпущенных Департаментом градостроительной политики города Москвы, присутствует формулировка, указывающая на источники внебюджетного финансирования («Методические рекомендации по разработке и реализации проектов реконструкции жилых домов с надстройкой и обстройкой здания без отселения жителей с привлечением средств собственников и других источников внебюджетного финансирования»). «Другие источники внебюджетного финансирования» – это сторонние инвесторы. Ими могут быть физические или юридические лица, желающие приобрести квартиру или нежилое помещение в реконструируемом доме, или просто вложить деньги в рост. От обычных покупателей квартир их отличает то, что они вкладывают деньги в проект и разделяют возможные риски реализации данного проекта.

Что касается объемов финансирования (сколько нужно денег), то тут невозможно назвать точные цифры, ведь они зависят от конкретной ситуации конкретного объекта и решаемых в процессе реконструкции задач. Тем не менее, для того, чтобы получить представление о масштабах необходимых финансовых затрат на отдельные этапы реализации проекта и на весь проект в целом, можно воспользоваться примером уже реализованного проекта.

Ниже приведены ориентировочные стоимости, сроки реализации и предполагаемые (или рекомендуемые) источники финансирования основных этапов реконструкции 5-этажного многоквартирного жилого дома:

1. Сроки, стоимость и предполагаемые источники финансирования, Этап 1 – предпроектная подготовка: 6 мес., 500 тыс. руб., членские взносы собственные средства ТСЖ или ЖСК.

2. Сроки, стоимость и предполагаемые источники финансирования, Этап 2 – разработка и экспертиза проектной документации: 12 мес., 17 500 тыс. руб., паевые – собственные средства ТСЖ или ЖСК.

3. Сроки, стоимость и предполагаемые источники финансирования, Этап 3 – строительно-монтажные работы: 18мес., примерно 100 000 тыс. руб. (в расчете на один подъезд дома с надстройкой до 9 этажей), паевые – привлеченные средства сторонних пайщиков, банка и др.

Конечно эти цифры, под влиянием конкретных условий конкретного объекта, могут менять свои значения, но, в общем и в целом, они соответствуют реальному положению дел.

А положение дел такое, что объемы финансирования возрастают по мере продвижения дела от начальных этапов к последующим. Помимо возрастания объемов финансирования на поздних этапах, также заметно облегчается нахождение источников этого финансирования, так как инвесторы гораздо охотнее вкладывают свои средства в проект тогда, когда результат ощутимее, а риски меньше. Срок вложения на поздних этапах реализации проекта получается короче, что также способствует высокой привлекательности таких вложений.

Для повышения привлекательности вложения финансовых средств в проект на начальных этапах применяется дисконтирование.

Дисконтирование позволяет настолько повысить рентабельность вложений денег в проект на начальных этапах, что сделает их очень выгодными и привлекательными для инвесторов.

О деньгах

Набросок будущих потребностей компании в финансировании.

Что такое запрос на финансирование?

Раздел бизнес-плана «Запрос на финансирование» представляет собой набросок будущих потребностей компании в финансировании. Обычно временной масштаб ограничивается следующими пятью годами, особенно в случае стартапов с неопределенным будущим. Необходимо предоставить информацию о будущих финансовых планах компании. Например объем финансирования, необходимый на разных этапах, или различные источники капитала.

Резюме

- Раздел бизнес-плана «Запрос на финансирование» представляет собой набросок будущих потребностей компании в финансировании.

- В разделе должны быть указаны название и характер компании, местонахождение, владельцы, предлагаемые услуги или продукты, целевая аудитория и т.д.

- В нем должно быть указано, ищет ли компания краткосрочный кредит или инвестиции в обмен на долю и/или членство в совете директоров.

Составление заявки на финансирование

1. Бизнес-резюме

Краткое описание бизнеса требуется только в тех случаях, когда запрос на финансирование создается как отдельный документ. Необходимо указать название и характер компании, местонахождение, владельцев, предлагаемый продукт или услугу, целевую аудиторию и т.д. В случае с уже существующими компаниями можно рассказать о прошлых достижениях.

2. Требуемая сумма

Раздел «Требуемая сумма» включает в себя приблизительную цифру общего объема финансирования, необходимого на данный момент, а также информацию о том, планирует ли компания привлекать капитал в ближайшем будущем. Здесь должно быть указано, ищет ли компания краткосрочный кредит или инвестиции в обмен на долю в капитале и/или членство в совете директоров.

Будущие потребности должны быть рассчитаны после учета существующих ресурсов и каналов поступления, если таковые имеются. Обычно компании оценивают свои потребности на пять лет вперед, чтобы получить определенную цифру. Сумма обычно является предметом переговоров. Компании могут использовать для этого долю в капитале, основные средства или процентные ставки.

3. Планы на будущее

В разделе «Планы на будущее» указывается, куда будет потрачено финансирование, если таковое имеется. Средства могут понадобиться для пополнения оборотного капитала, расширения географии деятельности, набора персонала, строительства оборудования или зданий, рекламы и так далее. Может быть задействовано несколько скрытых аспектов и важно предусмотреть все возможные варианты, которые могут повлиять на стоимость вышеупомянутых вещей. Они могут быть связаны с ожидаемым ростом цен на недвижимость, ужесточением государственного регулирования, введением тарифов и т.д.

4. Финансовая информация

Раздел финансовой информации необходим только в тех случаях, когда запрос на финансирование создается как отдельный документ. В случае подготовки бизнес-плана вся информация будет отражена в разделе финансовой информации плана.

Финансовая информация включает в себя исторические данные, такие как отчеты о доходах, история погашения задолженности и т.д. Сюда также включаются прогнозы относительно будущих потребностей. Любые действия, которые могут негативно или позитивно повлиять на способность компании выплачивать кредиты или достигать обещанных результатов, такие как переезд, расширение, слияние и поглощение, должны быть включены сюда.

5. Условия

В разделе «Условия» описывается, как компания планирует выплачивать кредит или предоставлять результаты инвесторам. Важно предоставить кредиторам потенциальный план выхода из компании, который может включать в себя выплату денежных средств или планы первичного публичного размещения акций (IPO). Этот процесс чрезвычайно важен с точки зрения инвестора, поскольку он дает ему возможность минимизировать риск и максимизировать прибыль.

Ключевые факторы, о которых следует помнить при запросе на финансирование

При подготовке запроса на финансирование необходимо учитывать ряд важных факторов, в том числе:

1. Перспектива целевой аудитории

При написании запроса на финансирование важно учитывать точку зрения целевой аудитории. Обращение за кредитом сильно отличается от обращения к инвестору или потенциальному партнеру, поскольку они предполагают разные условия контракта, суммы денег или виды финансирования.

Банк может изучить прошлую кредитную историю, существующие источники обеспеченного финансирования и отчеты о доходах. Напротив, инвестор-ангел может уделять больше внимания концепции бизнеса и связанному с ней риску, в то время как венчурному капиталисту может понадобиться хорошо смоделированный прогнозируемый денежный поток.

2. Точность

Финансовый раздел плана может пригодиться при подготовке запроса на финансирование. Важно быть консервативным в своих оценках будущего потенциала роста или размера рынка, особенно при обращении к инвесторам. Ложные заявления о потенциале продукта и нереалистичные оценки вовлеченности потребителей, скорее всего, оттолкнут инвесторов.

3. Последовательность

Важно быть последовательным в финансовых требованиях на разных этапах развития предприятия. Необходимо запрашивать достаточно средств для полного покрытия всех расходов, чтобы избежать ситуации, когда не удается достичь целей организации. В то же время не следует устанавливать слишком высокие требования, поскольку опытные инвесторы обычно имеют справедливое представление о ценности концепции.

Дополнительные ресурсы:

Портал Finansistem поможет каждому стать финансовым аналитиком мирового класса. Для того чтобы помочь вам стать финансовым аналитиком мирового класса и продвинуться по карьерной лестнице в полной мере, эти дополнительные ресурсы будут очень полезны:

- Падший ангел

- Исполнительное резюме

- Первичное публичное предложение (IPO)

- Процесс IPO

Когда речь заходит об оборотном капитале предприятия, руководители финансовых служб в первую очередь рассматривают вопросы его оптимального размера и обеспечения оборачиваемости, а аспекты формирования источников финансирования, как правило, отходят на второй план. Между тем это две стороны одной медали, потому что невозможно оптимизировать структуру оборотного капитала без оптимизации структуры источников его финансирования. Если не найти между ними баланс, компания наверняка станет финансово неустойчивой.

Из статьи вы узнаете, какие средства использовать для финансирования оборотных активов, как определить оптимальную структуру источников финансирования оборотного капитала, каким образом оценить эффективность используемых источников.

КЛАССИФИКАЦИЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Активы любого предприятия состоят из оборотных и внеоборотных активов. Чтобы операционный цикл предприятия был ритмичным, а его бизнес финансово устойчивым, руководителю финансовой службы необходимо обеспечить два равенства:

- финансирование оборотных активов осуществляется за счет собственных и/или краткосрочных заемных источников;

- финансирование внеоборотных активов обеспечивается собственными и долгосрочными заемными источниками.

При этом нужно учитывать, что период использования краткосрочных заемных источников не должен быть меньше периода операционного цикла предприятия. В противном случае оно постоянно будет испытывать недостаток оборотных средств. Если операционный цикл компании больше одного месяца, ей не следует использовать как инструмент финансирования заемные источники со сроком погашения в один месяц и меньше.

Внеоборотные активы в первую очередь нужно финансировать за счет собственных средств, поскольку они непосредственно не генерируют получение прибыли и по этой причине не могут быть источниками погашения долгосрочных заемных средств.

К СВЕДЕНИЮ

Использовать долгосрочные займы в качестве источника финансирования внеоборотных активов допустимо, если показатели деятельности компании гарантируют получение прибыли в размере, достаточном для погашения долгосрочных кредитов.

Рассмотрим подробно типы источников финансирования оборотного капитала, которые может использовать компания:

Собственные средства

Собственные средства в виде уставного фонда и дополнительных инвестиций собственников служат основой финансирования оборотного капитала компании на момент ее создания, поскольку на начальном этапе довольно сложно привлечь заемные источники ввиду высокого риска инвестирования. По мере развития бизнеса полученная компанией прибыль повышает размер собственных средств и позволяет увеличить их финансирование.

Заемные средства

Рост бизнеса делает компанию более привлекательной для внешних инвесторов, и на данном этапе в качестве источника финансирования оборотного капитала начинают использовать заемные средства. К заемным средствам в первую очередь относятся кредиты банков и займы у других компаний. К ним с уверенностью можно прибавить суммы коммерческих кредитов (отсрочек платежа) со стороны поставщиков компании и факторинговые услуги, потому что при этом предприятие получает деньги от банка или факторинговой компании за отгруженную покупателю продукцию и платит за эти услуги проценты.

Привлеченные средства

Привлеченные средства являются средним типом источников между собственными и заемными. С одной стороны, это устойчивый пассив, который находится в постоянном распоряжении компании. С другой стороны, он не принадлежит компании и в то же время не оформлен договорными заемными отношениями. Именно поэтому данные средства выделены в отдельную группу. Их размер постоянно меняется в зависимости от динамики бизнеса компании.

Привлеченные средства можно разделить на внешние и внутренние. К внешним привлеченным средствам относим:

- краткосрочную кредиторскую задолженность перед поставщиками компании;

- авансовые платежи, поступившие от покупателей продукции или товаров.

С некоторой натяжкой к внешним привлеченным средствам можно отнести минимальный размер задолженности компании перед бюджетом. Период финансирования здесь достаточно короткий — от дня начисления налога до дня его фактической уплаты.

Основные внутренние источники финансирования оборотного капитала:

- задолженность по заработной плате перед персоналом;

- не выплаченные учредителям/акционерам дивиденды.

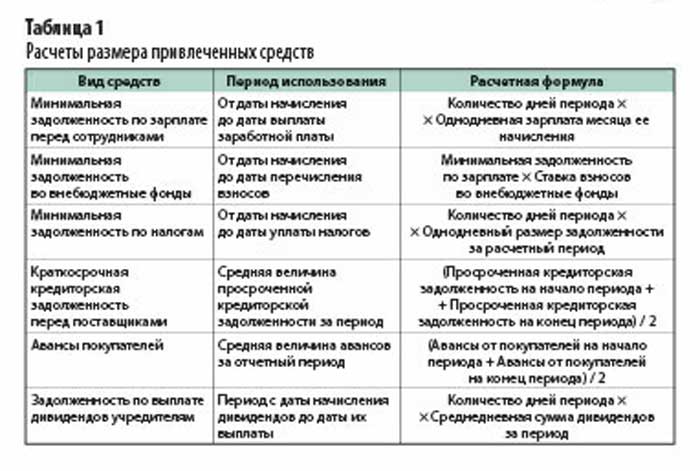

Объем привлеченных средств рассчитывают по каждой составляющей (табл. 1).

К СВЕДЕНИЮ

Чтобы повысить точность расчета средних объемов краткосрочной кредиторской задолженности и авансов от покупателей, можно суммировать размеры этих задолженностей на каждый день расчетного периода и разделить полученную сумму на количество дней в периоде.

ОПРЕДЕЛЕНИЕ КРИТЕРИЕВ ОЦЕНКИ ДЛЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Невозможно эффективно управлять оборотным капиталом, не контролируя структуру источников его финансирования. В процессе хозяйственной деятельности составляющие оборотного капитала и его источников постоянно меняют объем, поэтому на практике затруднительно установить между ними взаимосвязь. Тем не менее руководитель финансовой службы может контролировать состояние капитала и источников его финансирования с помощью экономических формул.

Представим формулы расчета собственного оборотного капитала (СОК):

СОК = ОА – КЗС – КЗ,

СОК = СС + ДЗС – ВА,

где ОА — оборотные активы компании;

КЗС — краткосрочные заемные средства;

КЗ — кредиторская задолженность;

СС — собственные средства;

ДЗС — долгосрочные заемные средства;

ВА — внеоборотные активы.

Эти формулы показывают, какая часть оборотных активов финансируется за счет собственных средств компании. Если мы вычтем из общей массы оборотных активов размер собственного оборотного капитала, то получим значение доли оборотных активов, финансируемых за счет заемных и привлеченных источников.

Для оценки структуры и рациональности использования источников финансирования оборотного капитала руководитель финансовой службы компании может использовать следующие финансовые коэффициенты:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал.

Коэффициент концентрации заемного капитала = Заемный капитал / Пассивы баланса.

Финансовый рычаг = Заемный капитал / Собственный капитал.

Коэффициент устойчивого финансирования = (Собственный капитал + Долгосрочные кредиты и займы) / Активы баланса.

Коэффициент промежуточного покрытия = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочная кредиторская задолженность.

Коэффициент чистого оборотного капитала = Чистый оборотный капитал / Оборотные активы.

Коэффициент платежеспособности по текущим обязательствам = Оборотные активы / Текущие обязательства.

Для целей анализа и управления структурой источников финансирования оборотного капитала рекомендуем использовать баланс задолженностей, смысл которого состоит в группировке краткосрочной дебиторской и кредиторской задолженности по сопоставимым периодам погашения и контроле над соответствием размеров задолженностей в каждой из групп (табл. 2).

Данные табл. 2 показывают общее превышение кредиторской задолженности над дебиторской задолженностью.

Если сравнивать общие показатели задолженностей, то можно сказать, что источником финансирования «дебиторки» выступают привлеченные средства в виде краткосрочной кредиторской задолженности. Однако анализ по периодам погашения свидетельствует о нехватке этого источника по группам дебиторской задолженности с периодом погашения до одного месяца и свыше шести месяцев на общую сумму в 1000 тыс. руб.

ЭТО ВАЖНО

Используя баланс задолженностей, руководитель финансовой службы может выявить негативные тенденции и своевременно принять меры по их устранению.

Предположим, по группе задолженностей с периодом погашения до одного месяца кредиторская задолженность превышает дебиторскую. В таком случае компания может увеличить объем продаж за счет предоставления большему количеству покупателей отсрочки платежа на период до одного месяца или уменьшать размер кредиторской задолженности в этой группе, погашая задолженность по кредитам.

Если превышение наблюдается в части дебиторской задолженности, то это говорит о том, что у компании есть две возможности оптимизировать источники финансирования оборотных активов:

- обеспечить приток краткосрочных заемных средств с периодом погашения не менее месяца (оформить овердрафт);

- уменьшить размер дебиторской задолженности за счет снижения доли продаж с отсрочкой платежа.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 9, 2018.