«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

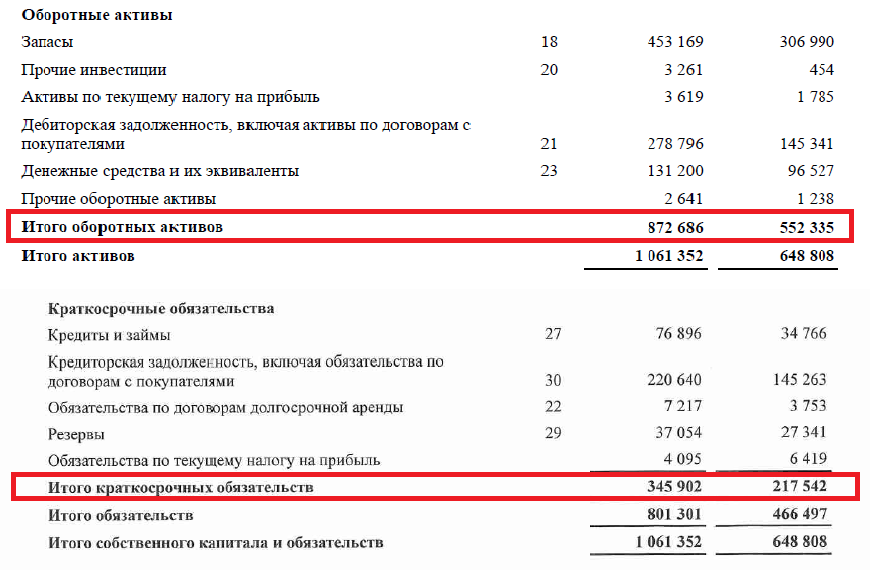

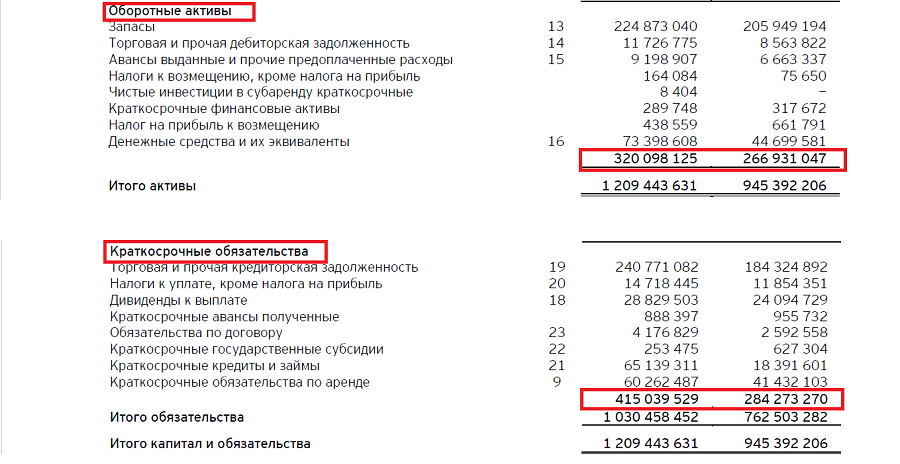

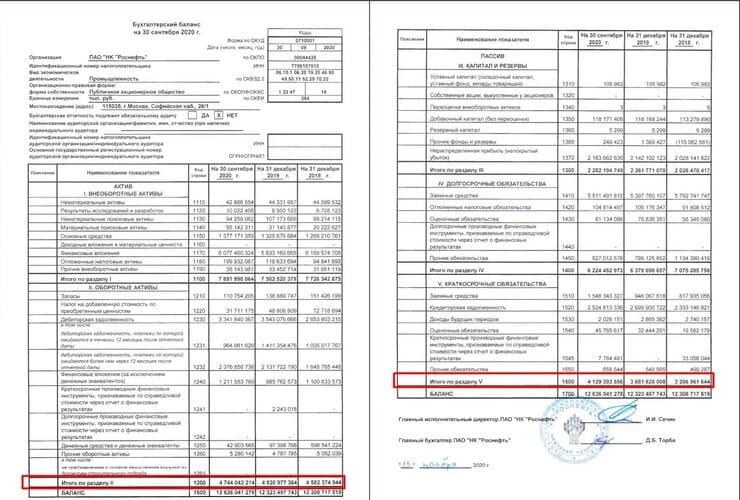

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

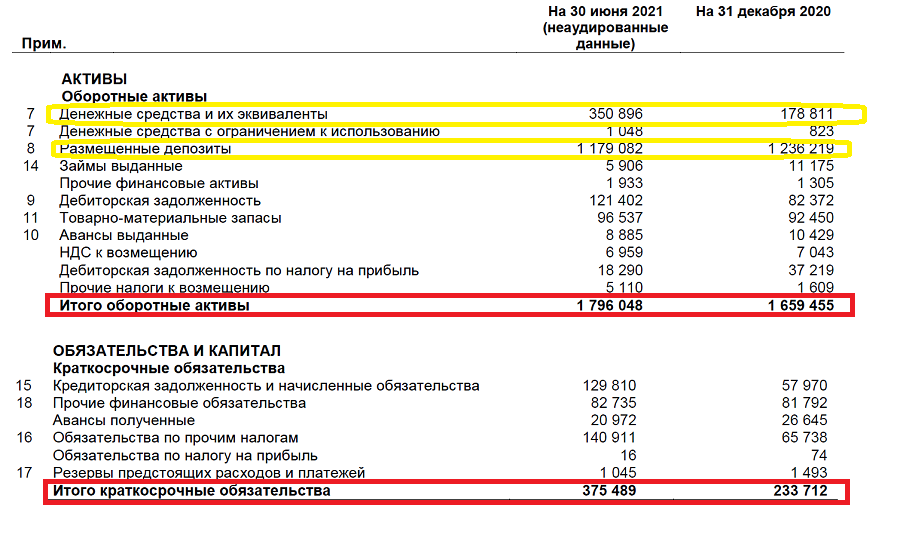

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Собственный оборотный капитал в нашей жизни

Собственный оборотный капитал — такой термин не характерен для обыденной жизни. Обычно его применяют финансисты различных предприятий, компаний и организаций. Однако любой человек, никак не связанный с коммерцией, тоже может рассчитать эту величину и сделать определенные выводы о собственном оборотном капитале.

Пример

Слесарь механического цеха Николай Семенов никогда не занимался коммерцией. С ранней молодости он трудился на заводе, проживал в общежитии и, кроме зарплаты, иных источников дохода не имел. Оплата его труда была небольшой, и от аванса до получки Семенову приходилось занимать деньги у своего соседа и друга детства Сергея Иванова.

Чтобы посчитать собственный оборотный капитал Николая, потребуется знать его оборотные активы и текущие обязательства. Для упрощенного расчета примем, что никакого имущества и собственных запасов у Николая нет, а размер его зарплаты составляет 10 000 руб.

Необходимо отметить, что показатель собственного оборотного капитала рассчитывается на определенную дату и в каждый момент может иметь разные значения. Рассчитаем оборотный капитал слесаря в день получения зарплаты.

В день получки наличка у Николая в кармане отсутствовала, а долг перед соседом составлял 5 000 руб. Кроме того, в почтовом ящике лежала квитанция на оплату проживания в общежитии в сумме 2 000 руб. Таким образом, в момент получения зарплаты его оборотный капитал составил 3 000 руб. (10 000 – (5 000 + 2 000)).

Проверьте, правильно ли вы рассчитали величину собственных оборотных средств и коэффициент обеспеченности, используя бухбаланс, с помощью советов от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Приведенный пример носит упрощенный характер и для Николая не имеет практического значения, так как он подсчетами никогда не занимался и эффективность своего оборотного капитала не анализировал. Однако он позволяет понять формулу расчета собственного оборотного капитала, представляющего собой разницу между оборотными активами (зарплатой) и текущими обязательствами (долг за общежитие и перед соседом).

Далее рассмотрим на примере расчет собственного оборотного капитала коммерческой фирмы, узнаем еще об одном алгоритме определения его величины, а также поговорим о том, для чего необходимо рассчитывать оборотный капитал компании.

Собственный оборотный капитал коммерческой фирмы

На первоначальном этапе любой коммерческой деятельности предпринимателю, организующему бизнес, кроме желания заработать требуется стартовый капитал. В качестве такого капитала могут выступать живые деньги, оборудование, недвижимость или иные активы. Именно они позволяют коммерсанту начать свое дело, потому что одних предпринимательских способностей здесь недостаточно. Однако не все активы могут одинаково эффективно использоваться для коммерческой деятельности, особенно на первичном этапе развития фирмы.

К примеру, предприниматель обладает навыками и знаниями в области изготовления одноразовой посуды, в его распоряжении есть специализированное оборудование для ее производства. Однако отсутствие денег на закупку сырья может свести все его начинания к нулю — без расходных материалов оборудование будет простаивать, а знания и умения не будут востребованы. А чтобы этот материал приобрести, требуются свободные денежные средства. Где их взять?

Существуют различные способы раздобыть необходимую сумму: взять кредит в банке, попросить взаймы у друзей, реализовать собственное имущество или изобрести иные способы получения денег. Появившиеся денежные средства позволят закупить необходимое сырье и материалы, запустить оборудование и начать выпуск продукции.

Основным назначением оборотного капитала является финансирование текущей деятельности фирмы, поэтому расчет величины показателя оборотного капитала позволит коммерсанту понять, достаточно ли у компании возможностей бесперебойно организовывать технологический процесс производства без простоев и срывов.

О формуле расчета оборотного капитала речь пойдет в следующем разделе.

Первая формула расчета оборотного капитала: состав показателей

Расчет оборотного капитала производится по показателям бухгалтерского баланса.

Подробнее о существующих видах балансов и их структуре см. статью «Бухгалтерский баланс (актив и пассив, разделы, виды)»

В 1-м разделе мы уже познакомились с одной из формул, применяемых при расчете собственного оборотного капитала(СОК):

СОК = ТА – ТО,

где ТА и ТО — текущие активы и текущие обязательства соответственно.

Чтобы рассчитать оборотный капитал по этой формуле, необходимы показатели разделов II и V баланса. Остановимся на них подробнее.

Раздел II «Оборотные активы» баланса включает 6 основных строк, в которых перечислены наиболее ликвидные активы (легкообратимое в деньги имущество). Самыми эффективными с точки зрения доступности в составе оборотного капитала фирмы являются денежные средства: ими в любой момент можно расплатиться за необходимые для поддержания текущей деятельности ресурсы. Достаточно оформить платежное поручение и отправить его в банк или расплатиться с поставщиками наличными деньгами из кассы.

Вместе с деньгами в расчете оборотного капитала участвуют денежные эквиваленты, к которым принято относить активы, быстро обратимые в деньги. Примером денежных эквивалентов могут служить краткосрочные банковские депозиты до востребования (сроком до 3 месяцев). При отсутствии наличных денежных средств этот актив быстрее всего можно обратить в деньги, необходимые для поддержания непрерывности технологической цепочки производства продукции.

В состав текущих активов, участвующих в расчете оборотного капитала, входят и такие показатели актива баланса, как запасы и дебиторская задолженность. Это менее ликвидные по сравнению с деньгами активы, и, чтобы обратить их в деньги, потребуются дополнительные затраты времени и сил. Тем не менее все указанные активы (включая НДС и прочие оборотные активы) составляют общую сумму текущих активов (ТА), участвующих в расчетной формуле оборотного капитала.

О составе текущих обязательств (ТО), вычитаемых из суммы текущих активов при расчете оборотного капитала, поговорим в следующем разделе.

Как влияют краткосрочные обязательства на величину оборотного капитала

Показатель оборотного капитала фирмы напрямую зависит от величины текущих (краткосрочных) обязательств. Чем больше сумма текущих долгов, тем ниже оборотный капитал (при неизменности оборотных активов).

Представленные в разделе V Краткосрочные обязательства в балансе – это текущие пассивы (ТО). Раздел Краткосрочные обязательства в балансе – это строка 1510-1550. К краткосрочным обязательствам относятся: займы, задолженность перед кредиторами, резервы для предстоящих трат, ожидаемые в будущем доходы, а также другие обязательства. Указанные в стр. 1550 прочие краткосрочные обязательства в балансе – это данные об очень значимых для предприятия обязательствах, которые не были учтены в стр. 1510-1540. Например, средства, поступившие от инвесторов компании-застройщика в виде целевого финансирования.

Самыми важными с точки зрения срочности погашения являются заемные средства (1510): гасить такие долги требуется регулярно, а просрочка платежа чревата дополнительными расходами в виде предусмотренных кредитными договорами штрафов.

Не погашенная в срок кредиторская задолженность (1520) также влечет негативные последствия. Например, наличие не выплаченной в срок зарплаты (краткосрочные обязательства) потребует дополнительных материальных расходов, потому что придется изыскивать средства на выплату компенсации. Ее размер рассчитывается исходя из 1/300 ставки рефинансирования за каждый день просрочки, если иное не установлено коллективным договором (ст. 236 ТК РФ). Эти деньги придется изъять из оборота, и на обеспечение текущей хозяйственной деятельности средств может не хватить.

Наличие у фирмы просроченных налоговых обязательств также может повлечь дополнительные траты на уплату пеней и штрафов.

О том, какое наказание ждет фирму, если перечислить НДФЛ в бюджет с опозданием, см. статью «Какая ответственность предусмотрена за неуплату НДФЛ?»

Долгосрочные и краткосрочные обязательства (разд. IV и V баланса) являются источниками получения средств предприятия за исключением капитала и резервов (разд. III). Краткосрочные обязательства включают в себя все долги, которые должны быть погашены на протяжении года, в то время как срок погашения долгосрочных обязательств составляет от года и больше.

Чем больше денег требуется на погашение краткосрочных обязательств, тем острее потребность в оборотных средствах для обеспечения текущей деятельности и, как следствие, ниже величина оборотного капитала.

Из следующего раздела вы узнаете, как рассчитать собственный оборотный капитал, используя совсем иные показатели баланса.

Вторая формула собственного оборотного капитала

Собственный оборотный капитал, формула которого была рассмотрена в предыдущем разделе, может рассчитываться и по иному алгоритму. Использоваться при этом будут показатели разделов I, III и IV баланса.

Расчет собственного оборотного капитала (СОК) в этом случае будет производиться по следующей формуле:

СОК = СК + ДО – ВНА,

где: СК — собственный капитал, отражаемый в разделе III баланса;

ДО — долгосрочные обязательства (раздел IV);

ВНА — внеоборотные активы фирмы из раздела I баланса.

Поговорим о них более детально.

Влияние собственного капитала на величину собственного оборотного капитала можно проследить на следующем примере.

Пример

Минимальный размер уставного капитала (УК) для общества с ограниченной ответственностью — 10 000 руб. (п. 1 ст. 14 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Если коммерсант внес указанную сумму на расчетный счет и начал развивать бизнес, ему придется дополнительно изыскивать оборотные средства, чтобы оплачивать необходимые для текущей деятельности расходы (например, аренду офиса, закупку материалов и комплектующих и др.). Если бы размер УК был на несколько порядков больше, задумываться на первоначальном этапе своей деятельности о том, где найти требуемые оборотные средства, ему бы не пришлось.

Вместе с уставным капиталом в расчете собственного оборотного капитала принимают участие показатели добавочного и резервного капитала, а также нераспределенная прибыль (непокрытый убыток) и сумма переоценки внеобротных активов.

Из раздела IV баланса для определения суммы собственного оборотного капитала берутся такие показатели, как долгосрочные заемные средства, оценочные обязательства, отложенные налоговые обязательства и прочие долгосрочные обязательства.

Сумма собственного капитала и долгосрочных обязательств компании уменьшается на величину активов, отраженных в разделе I баланса (внеоборотные активы). В результате этих вычислений определяется собственный оборотный капитал фирмы.

В следующем разделе на практическом примере будет показан алгоритм расчета собственного оборотного капитала с помощью 2 рассмотренных формул.

Пример расчета СОК

Формулы собственного оборотного капитала (СОК), рассмотренные в предыдущих разделах, основаны на абсолютно разных показателях баланса, но приводят к одному и тому же результату. Рассмотрим оба варианта расчета СОК на примере показателей следующего баланса:

|

Наименование показателя |

Код |

На 31.12.2022, тыс. руб. |

|

Актив |

||

|

I. Внеоборотные активы |

||

|

Основные средства |

1150 |

430 |

|

II. Оборотные активы |

||

|

Запасы |

1210 |

100 |

|

Дебиторская задолженность |

1230 |

20 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

34 |

|

Денежные средства и денежные эквиваленты |

1250 |

90 |

|

БАЛАНС |

1600 |

674 |

|

Пассив |

||

|

IV. Капитал и резервы |

||

|

Уставный капитал |

1310 |

10 |

|

Нераспределенная прибыль |

1370 |

104 |

|

V. Долгосрочные обязательства |

||

|

Заемные средства |

1410 |

350 |

|

VI. Краткосрочные обязательства |

||

|

Кредиторская задолженность |

1520 |

210 |

|

БАЛАНС |

1700 |

674 |

1-й вариант расчета:

СОК = (100 000 + 20 000 + 34 000 + 90 000) – 210 000 = 34 000 руб.

2-й вариант расчета:

СОК = (10 000 + 104 000) + 350 000 – 430 000 = 34 000 руб.

В различных источниках собственный оборотный капитал называют чистым оборотным капиталом (ЧОК) или рабочим капиталом (РК), так как он показывает сумму средств, остающихся у фирмы после погашения текущих долгов, и находится в постоянном обороте (работе). В любом случае собственный оборотный капитал — это важнейшая характеристика капитала, участвующего в текущей деятельности компании.

Для чего рассчитывают собственный оборотный капитал

Расчет собственного оборотного капитала помогает оценить величину собственных и приравненных к ним средств, направленных на финансирование оборотных активов. СОК может быть как положительным (> 0), так и отрицательным (< 0) или принимать нулевое значение.

Недостаток (дефицит) СОК может привести фирму к банкротству, так как отрицательное значение собственного оборотного капитала говорит о неспособности компании своевременно погасить краткосрочные обязательства. Такая ситуация может быть вызвана различными факторами:

- низкой эффективностью использования активов компании;

- наличием и увеличением остатков незавершенного строительства;

- ростом дебиторской задолженности;

- убыточностью работы фирмы;

- другими факторами.

Но отрицательно на работе компании сказывается не только недостаток СОК, но и его избыток. Если показатель собственного оборотного капитала значительно превышает оптимальную потребность в нем, можно говорить о низкой эффективности использования ресурсов фирмы. Примером такого нерационального использования СОК может являться получение кредитов сверх требуемых потребностей или нерациональное использование прибыли от хозяйственной деятельности.

Нулевой собственный оборотный капитал характерен для вновь созданных компаний, а также фирм, оборотные средства которых финансируются полностью за счет заемных средств.

Анализ СОК помогает принять своевременные меры по его оптимизации. К числу таких мер можно отнести уменьшение оборотных средств в запасах, что достигается путем снижения чрезмерного количества МПЗ на складах компании, организации работы по взысканию дебиторской задолженности и других мероприятий.

Итоги

Собственный оборотный капитал можно рассчитать разными способами, используя показатели бухгалтерского баланса. Он характеризует объем собственных и приравненных к ним средств компании, направленных на финансирование оборотных активов.

Анализ рассчитанной величины собственного оборотного капитала помогает своевременно принять меры по его оптимизации и повысить эффективность работы компании.

Экономика09 марта 2021 в 13:0062 708

Что такое оборотный капитал

Значение в экономике, специфика, порядок расчёта и оценка показателей

Определение оборотного капитала

Как рассчитывается оборотный капитал

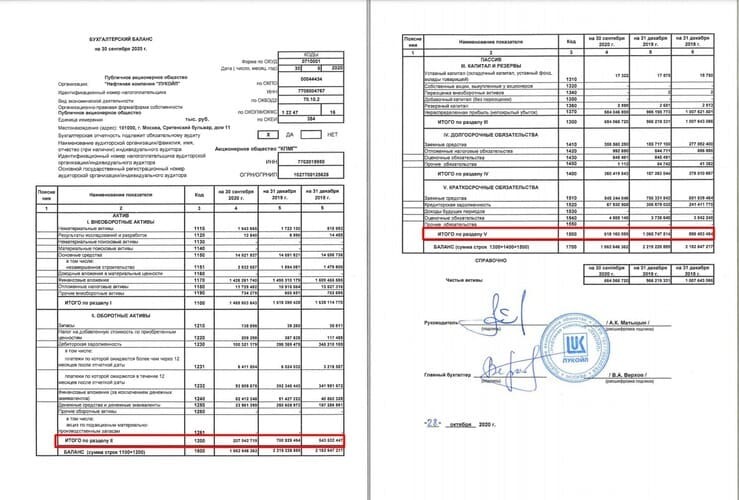

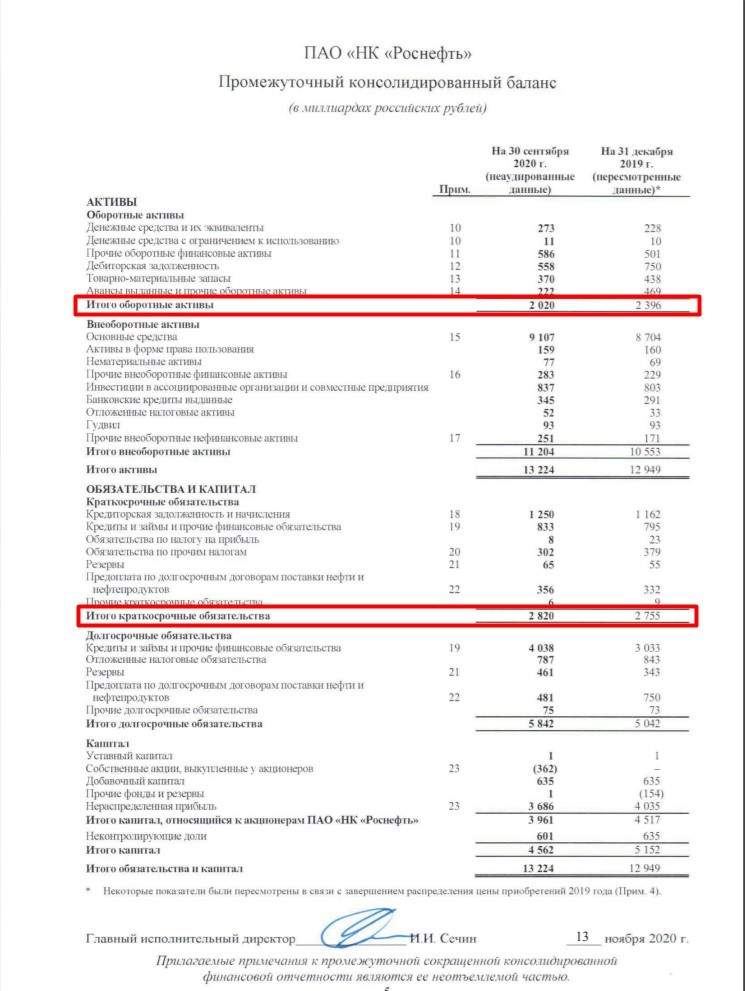

Рис. 1. Оборотный капитал в РСБУ. Источник: Сайт ПАО «НК «Роснефть»

Рис. 2. Ситуация с оборотным капиталом у ПАО «Лукойл». Источник: Сайт ПАО «Лукойл»

Рис. 3. Значения оборотного капитала по МСФО. Источник: Сайт ПАО «НК «Роснефть»

Использование оборотного капитала на практике

Больше интересных материалов

- Структура оборотного капитала

- Состав оборотного капитала

- Активы

- Обязательства

- Как рассчитать

- Небольшая сумма

- Большие значения

- Классификация

- Использование

- Коэффициент оборачиваемости ОК

- Коэффициент оборачиваемости запасов

- Коэффициент оборачиваемости дебиторского долга

- Коэффициент оборачиваемости кредиторского долга

- На какие цифры еще нужно смотреть

Оборотный капитал – один из самых важных показателей стабильности работы предприятия. Рассказываем, как он рассчитывается, какую имеет структуру и что показывает.

Структура оборотного капитала

У любой организации имеются:

- активы – деньги, имущество, обязательства контрагентов и финансовые вложения;

- обязательства – долги предприятия перед другими организациями или лицами. Например, зарплаты сотрудников и обязательства перед контрагентами.

Состав оборотного капитала

ОК в экономике – совокупность средств предприятия, чья стоимость может полностью включаться в текущий торговый или производственный цикл.

В англоязычной бизнес-среде используют термин Net Working Capital (NWC, англ. «чистый оборотный капитал»).

Активы

Деньги – средства в отечественной или иностранной валюте, которые лежат в кассе или на счетах фирмы. Организация может тратить их в любое время на любые нужды.

Имущество – сырье, материалы, готовая продукция.

Обязательства контрагентов – дебиторская задолженность. То, что предприятию должны другие организации. Например, оплата уже поставленной продукции.

Финансовые вложения – инвестиции, прибыль от которых организация ожидает в течение года.

Что такое оборотный кредит для бизнеса

Обязательства

Кредиторская задолженность – то, что фирма должна другим организациям. Например, оплата доставленного товара или отгрузка материалов, оплаченных авансом.

Краткосрочные обязательства – все задолженности организации, которые нужно погасить в течение одного года. Сюда же относят обязательства по заработной плате, налогам, дивидендам и т. д.

Оборотный капитал предприятия – это разница между текущими активами и обязательствами организации.

Как рассчитать

Чтобы рассчитать ОК, достаточно знать все текущие активы (ТА) и обязательства (ТО). Разница между ними и будет искомым значением:

ОК=ТА-ТО.

Небольшой частный свечной завод «Фитиль ОК» имеет следующие активы:

- деньги: 50 000 рублей в кассе и 120 000 рублей на расчетном счете;

- готовая продукция на 60 000 рублей;

- задолженность от ИП по поставленным товарам на 10 000 рублей.

Также у завода имеются и обязательства:

- поставка в точку продаж по полученному авансу на 50 000 рублей;

- заработная плата сотрудникам – 100 000 рублей;

- налоговые выплаты – 20 000 рублей.

Таким образом, в текущих активах у завода «Фитиль ОК» имеется:

50 000 + 120 000 + 60 000 + 10 000 = 240 000 рублей.

Обязательства компании составляют:

50 000 + 100 000 + 20 000 = 170 000 рублей.

Оборотный капитал будет равен:

240 000 – 170 000 = 70 000 рублей.

Эти средства завод может пустить на увеличение производства, повышение качества продукции, расширение ассортимента и т. д.

Небольшая сумма

Как видно из предыдущего примера, ОК не всегда будет крупным. Более того, он вовсе не обязательно будет положительным. Оборотный капитал говорит лишь о текущем финансовом положении компании – без долгосрочных перспектив.

Кроме того, имеет значение тип компании и ее бизнес-модель. Некоторые сетевые магазины имеют отрицательную сумму оборотного капитала, но при этом успешно работают многие годы.

Отрицательный ОК связан с большим ежедневным торговым оборотом, когда цикл весьма короток: товар завезли утром, а уже к обеду продали.

Большие значения

Для предприятий, которые имеют длительный торговый или производственный цикл, низкие показатели ОК опасны. Например, автомобилестроение, авиастроение, энергетика и т.д. Такие компании относят к капиталоемким.

Если NWC у них низкий или отрицательный, это, скорее всего, говорит о финансовых проблемах.

С другой стороны, большие показатели могут свидетельствовать о том, что организация не инвестирует средства в развитие. Но чаще всего крупный ОК говорит о финансовой надежности компании и высоком запасе прочности в краткосрочной перспективе.

Классификация

Некоторые специалисты рекомендуют классифицировать ОК по источникам его формирования. Это позволяет разделить ОК на:

- собственный,

- заемный.

Собственным ОК будет считаться часть от чистой прибыли компании; заемный – кредиты от банков. Иногда в классификацию могут включать еще и привлеченный ОК – обычно это часть средств партнеров, которые используются совместно.

СОК формируется из полученной прибыли, а также инвестиций, которые учредители вложили в предприятие.

Организация может обратиться к коммерческим банкам, чтобы взять краткосрочный кредит для формирования заемного ОК. Это необходимо, если компании нужно снизить использование собственного оборотного капитала.

Чаще всего такие кредиты берут, чтобы

- купить сезонные материалы или сырье,

- компенсировать нехватку собственных средств.

Любому предприятию рано или поздно могут потребоваться дополнительные средства, чтобы вести успешный бизнес. Совкомбанк предлагает одни из самых выгодных условий для компаний.

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

Привлеченный ОК – средства, всегда задействованные в обороте организации, но не являющиеся ее собственностью. Также называются устойчивыми пассивами. К ним относят:

- запасы средств для оплаты будущих расходов;

- аванс за товары;

- долги по налогам;

- переходящие из месяца в месяц наименьшие долги по заработной плате;

- наименьший долг перед бюджетом;

- залоговые средства клиентов за возвратную тару.

Эти средства фактически принадлежат сотрудникам, налоговой службе, клиентам, партнерам и т. д. Но в краткосрочной перспективе предприятие может использовать их для формирования оборотного капитала.

Использование

Чтобы точнее проанализировать использование средств ОК, специалисты рассчитывают различные коэффициенты на его основе. Эти оценки помогут понять, нужны ли дополнительные инвестиции в СОК. А также – какова текущая платежеспособность и ликвидность организации, насколько эффективно управление операционной деятельностью компании.

Коэффициент оборачиваемости ОК

Этот параметр покажет, насколько эффективно предприятие использует оборотные активы. Чем он выше – тем лучше.

Для получения КО выручку нужно разделить на среднее значение ОК за выбранный период (год, квартал или месяц).

Свечной завод «Фитиль ОК» в начале года имел 70 000 рублей оборотных средств (ОС), а в конце – 90 000 рублей. Среднее годовое значение ОС:

(90 000 + 70 000) / 2 = 80 000 рублей

Выручка предприятия за год составила 560 000 рублей. Таким образом, коэффициент оборачиваемости ОК:

560 000 / 80 000 = 7

Это значит, что деньги за год «прокрутились в бизнесе» завода семь раз. Чтобы понять, насколько хорош этот показатель, нужно изучать его в в динамике.

Например, в прошлом году у завода средний годовой показатель ОС был 60 000 рублей, а выручка – 360 000 рублей. Коэффициент оборачиваемости ОК:

360 000 / 60 000 = 6

Получается, что оборачиваемость ОК повысилась на один пункт. Это положительная динамика.

Также результаты сравнивают с данными конкурентов и средними показателями в этой сфере деятельности. Для упрощения расчетов год обычно равен 360 дням, квартал – 90, а месяц – 30 дням. Это позволит рассчитать продолжительность оборота:

360 / 7 = 51,42

Продолжительность оборота в примере составляет чуть больше 51 дня. Ее можно уменьшить, но для этого нужно рассмотреть, какой актив нуждается в оптимизации. В этом случае рассчитываются КО запасов, дебиторской и кредиторской задолженностей

Коэффициент оборачиваемости запасов

Чтобы рассчитать этот показатель, нужно выручку за расчетный период (в нашем примере – год) поделить на среднюю величину запасов (имущества в текущих активах).

В текущих активах у завода «Фитиль ОК» на начало года было на 50 000 рублей имущества, а на конец – на 70 000. Это значит, что средняя величина запасов составила

(70 000 + 50 000) / 2 = 60 000 рублей

А коэффициент оборачиваемости запасов будет равен

560 000 / 60 000 = 9,33

Таким образом, за один год запасы оборачиваются чуть более девяти раз. Получается, что на один оборот уходит

360 / 9,33 = 38,58 дня

Это значит, что продать все запасы можно за пять недель. Для ускорения продаж руководство организации может начать рекламную кампанию или увеличить количество точек сбыта.

Коэффициент оборачиваемости дебиторской задолженности

Это показатель демонстрирует, насколько эффективно предприятие может распоряжаться задолженностью контрагентов. Чем он выше, тем лучше. Чтобы рассчитать этот КО, нужно выручку за год разделить на среднюю величину дебиторской задолженности.

Среднегодовое значение дебиторской задолженности у завода равнялось 10 000 рублей. Значит, ее КО будет

560 000 / 10 000 = 56

За один год завод получает оплату от контрагентов 56 раз. Таким образом, потребуется около шести дней, чтобы на счет поступили деньги

360 / 56 = 6,42

Это хороший показатель, но и его можно улучшить. Например, пересмотреть договоры с контрагентами.

Вложить дополнительные средства в бизнес можно с кредитом от Совкомбанка. Выгодные условия и уникальные программы займов помогут увеличить оборот и получить дополнительную прибыль.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Коэффициент оборачиваемости кредиторской задолженности

Показывает эффективность управления долгами перед контрагентами. Для его получения следует годовую выручку разделить на среднее значение КЗ.

Завод «Фитиль ОК» имеет среднегодовую кредиторскую задолженность в размере 50 000 рублей. КО будет равен

560 000 / 50 000 = 11,2

Значит, что КЗ за год закрывается 11,2 раза. Получается, оборачиваемость кредиторской задолженности будет равна

360 / 11,2 = 32,14

Завод погашает свои долги каждые 32 дня. При этом получает средства от контрагентов каждые 6 дней. Это намного лучше, чем наоборот: тогда у завода был бы высокий риск кассовых разрывов.

Как справиться с кассовыми разрывами: овердрафт для бизнеса

На какие цифры еще нужно смотреть

Оборотный капитал позволяет оценить финансовую стабильность компании в краткосрочной перспективе. Он не раскроет все нюансы работы предприятия, но покажет текущий объем собственных средств компании.

Для более детальной оценки работы компании нужны другие показатели. Например, коэффициенты оборачиваемости. Они помогут рассчитать эффективность управления NWC.

В нашей статье расчеты взяты для примера и отражают не все параметры и значения. Но они наглядно показывают, насколько эффективно организация управляет компонентами ОК.

Любому предприятию для ведения хозяйственной деятельности необходим оборотный капитал, который в процессе своего кругооборота генерирует прибыль. Логично предположить, что чем больше у предприятия оборотного капитала, тем больше оно получает прибыли. Однако это чисто теоретический вывод, который был бы верен при условии, что предприятие работает на неограниченном рынке сбыта и у него нет конкурентов. Если не нормировать и не контролировать величину оборотного капитала, то его необоснованный рост повлечет падение платежеспособности и финансовой устойчивости предприятия и даже его банкротство. Как найти оптимальную величину оборотного капитала, соответствующую задачам компании, расскажем в статье.

КЛАССИФИКАЦИЯ И СОСТАВ ОБОРОТНЫХ АКТИВОВ (СРЕДСТВ)

Под оборотным капиталом в экономической теории подразумевается совокупность оборотных активов (ОА) и краткосрочных финансовых вложений.

Оборотные активы обеспечивают ведение текущей деятельности и получение операционной прибыли предприятия. Краткосрочные финансовые вложения позволяют получить дополнительный доход путем отвлечения свободных денежных средств на срок до одного года в различного рода объекты вложений (депозиты, акции, облигации и т. д.).

Исходя из этого понятно, что вопрос определения необходимой величины оборотного капитала касается той его части, которая состоит из оборотных активов. Оборотные активы (средства) классифицируют следующим образом (см. рисунок).

Классификация оборотных активов (средств)

В состав указанных групп оборотных средств входят следующие виды активов:

1. Запасы ТМЦ — состоят из предметов и средств труда сроком использования менее одного года, предназначенных для потребления в процессе производства продукции:

• сырье и основные материалы для выпуска продукции;

• покупные полуфабрикаты и комплектующие изделия;

• вспомогательные и расходные материалы;

• тара и упаковка;

• топливо и другие горюче-смазочные материалы;

• инструменты и инвентарь;

• прочие малоценные и быстроизнашивающиеся предметы.

2. Незавершенное производство:

• полуфабрикаты собственного производства;

• незаконченная и неукомплектованная готовая продукция;

• готовая продукция, не прошедшая технический контроль и приемку.

3. Расходы будущих периодов — представляют собой затраты, осуществляемые в текущем периоде, но относящиеся к продукции, которую планируется выпускать в будущем:

• затраты на разработку и освоение новых видов продукции;

• затраты на модернизацию технологических процессов, выпускаемых видов продукции;

• арендные платежи за предстоящие периоды и др.

4. Готовая продукция:

• запасы продукции и товаров для перепродажи на складах хранения;

• продукция и товары, отгруженные покупателям, но еще не принятые ими;

• продукция и товары компании, находящиеся на ответственном хранении у покупателей.

5. Дебиторская задолженность контрагентов компании:

• долги покупателей за поставленные продукцию или товары;

• долги заказчиков за выполненные работы и услуги;

• суммы авансов, выплаченных поставщикам и сотрудникам;

• суммы векселей к получению;

• дебиторская задолженность учредителей по взносам в уставной капитал.

6. Денежные средства:

• наличные деньги в кассах;

• суммы денег на счетах компании (расчетных, валютных, специальных);

• денежные средства в пути.

МЕТОДОЛОГИЯ РАСЧЕТОВ ПОТРЕБНОСТИ В ОБОРОТНОМ КАПИТАЛЕ

Исходя из перечисленного состава оборотных средств понятно, что потребность в них будет различаться в зависимости от функции конкретной группы активов в хозяйственном обороте предприятия. Общая величина потребности в краткосрочном периоде равняется сумме величин потребности каждого из видов оборотных активов.

Если нужно рассчитать потребность предприятия в оборотных средствах, например, на предстоящий год, то точно рассчитать величину каждого из видов оборотных активов будет сложно. Поэтому в данном случае используют методы расчета общей величины потребности в оборотных средствах.

Рассмотрим подробно следующие основные методы расчета потребности предприятия в оборотных средствах:

- аналитический метод;

- коэффициентный метод;

- метод прямого счета.

Аналитический метод

Аналитический метод определения величины потребности в оборотных активах основан на допущении, что величина оборотных активов изменяется пропорционально динамике выпуска продукции. Поэтому потребность в оборотных активах по данному методу рассчитывают следующим образом:

Потребность в оборотных активах = Фактическая средняя за период величина оборотных средств × Коэффициент реализации продукции,

Фактическая средняя за период величина оборотных средств = (Сумма оборотных активов на начало периода + Сумма оборотных активов на конец периода) / 2,

Коэффициент реализации продукции = Плановая сумма реализации продукции в будущем периоде / Фактическая сумма реализации продукции в отчетном периоде.

Основные преимущества аналитического метода — доступность исходной информации и простота расчетов.

Недостатки метода:

• не дает понимания соответствия полученной величины потребности в оборотных средствах реально необходимому их объему, так как расчет отталкивается от фактической величины оборотных средств в отчетном периоде, которая может быть излишней;

• в расчете не принимается во внимание момент, что не все оборотные активы зависят от динамики реализации выпущенной продукции;

• в расчете не учитываются изменения в оборачиваемости оборотных активов в течение отчетного периода;

• по полученной общей величине потребности в оборотных средствах нельзя определить оптимальную величину для каждого их вида;

• аналитический метод невозможно применить для вновь созданных компаний из-за отсутствия статистики фактических величин оборотных средств и выручки от реализации продукции.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 8, 2022.

_2022-4(%D0%A0%D0%B8%D1%81%D1%83%D0%BD%D0%BE%D0%BA).jpg)