Оборотные активы в балансе – это ресурсный потенциал предприятия, предназначенный для использования в производственном процессе, а также находящийся в сфере обращения. Данные активы требуют возмещения при потреблении, а их использование предполагает получение экономической выгоды в будущем. Расскажем о них подробнее.

Что такое оборотные активы в бухгалтерском балансе

В активной части бухгалтерского баланса отображается имущество компании, к которому причисляются внеоборотные и оборотные активы. Вторая группа — оборотные активы — подразумевает под собой материальные ценности, непосредственно используемые для осуществления производственного процесса, а также находящиеся в сфере обращения. Применение оборотных активов предполагает прохождение ими трех стадий одного процесса, при котором активы меняют свое экономическое выражение:

1. Денежная стадия, предполагающая превращение наличных и безналичных денежных средств в производственные резервы.

2. Производственная стадия, характеризующаяся как процесс изменения качественных характеристик оборотных средств и переноса их стоимости на производимую продукцию. Употребление оборотных активов в производстве является однократным, то есть они вводятся в технологический процесс единожды.

3. Товарная стадия, предполагающая обращение готовой продукции в сфере реализации.

Анализ оборотных активов, отображаемых в бухбалансе, позволяет выявить обеспеченность производственного цикла необходимыми ресурсами, на основе которой выстраивается политика формирования оборотных средств предприятия по группам. Грамотная оптимизация состава и структуры данного вида активов предполагает наличие высоколиквидного имущества, которое может быть использовано в производственной деятельности либо переведено в денежную форму.

Какие финансовые показатели можно рассчитать, зная величину оборотных активов предприятия, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Подробнее о том, какими активами может располагать предприятие, читайте в материале «Активы в бухгалтерском учете — это…».

Состав и классификация оборотных активов, отраженных в балансе

Оборотные активы предприятия включают:

- производственные запасы;

- незавершенное производство — продукция или работы, не прошедшие все стадии технологического процесса, или изделия, не прошедшие технические испытания;

- расходы будущих периодов со сроком погашения;

- готовую продукцию на складах — изделия, которые после прохождения всего технологического процесса поступили на склад предприятия;

- продукцию отгруженную — ту, которая отправлена покупателю, но еще не оплачена им;

- дебиторскую задолженность — долги, причитающиеся к возврату предприятию со стороны других хозсубъектов или физлиц;

- краткосрочные финвложения;

- входящий НДС по приобретениям;

- денежные средства — в кассе предприятия и на счетах в банке.

В зависимости от того, какие именно признаки применяются в качестве классификационных, все оборотные активы подразделяются на следующие группы:

1. По источникам образования:

- сформированные за счет собственного капитала (уставного или резервного, нераспределенной прибыли);

- приобретенные за счет заемных средств (банковских кредитов, кредиторской задолженности).

2. По степени управляемости:

- нормируемые — оборотные активы, обеспечивающие непрерывный производственный процесс и способствующие эффективному использованию имеющихся ресурсов (производственные запасы, расходы будущих периодов, готовая продукция или незавершенное производство);

- ненормируемые — оборотные активы, находящиеся в сфере обращения (кроме готовой продукции) и не оказывающие влияния на производственный процесс (денежные средства, дебиторская задолженность, продукция отгруженная).

Возможна классификация и по другим признакам.

Более подробно об оборотных активах предприятия читайте в статье «Оборотные активы предприятия и их показатели (анализ)».

Бухучет приобретения оборотных активов и отражение их в строках баланса

Занесение информации об оборотных активах в баланс – это процесс, который предполагает разделение всех активов данного вида по определенным элементным группам. Данные группы имеют общий критерий: входящие в них активы используются (или погашаются) в течение 12 месяцев или же в течение одного технологического цикла (когда он осуществляется за период более одного года). Кроме того, оборотные активы, как правило, характеризуются высокой степенью ликвидности, то есть способностью в течение непродолжительного промежутка времени превращаться в денежные средства.

Для фиксации стоимости оборотных активов в бухбалансе используется специальный раздел «Оборотные активы». При этом каждая их группа имеет собственную строку — начиная с 1210 и заканчивая 1260. Общая величина оборотных активов компании отображается по строке 1200.

Общую информацию о бухбалансе и его статьях вы можете получить из материала «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Бухгалтерский учет оборотных активов фиксируется проводками с использованием счетов учета соответствующих активов.

С его особенностями вы можете ознакомиться в следующих статьях:

- «Бухгалтерский учет движения денежных средств в организации»;

- «Бухгалтерский учет валютных операций (ПБУ, проводки)»;

- «Бухгалтерские проводки по учету материалов»;

- «Учет дебиторской задолженности»;

- «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Итоги

Отраженные в балансе оборотные активы – это имущество предприятия, которое будет использоваться в течение 12 месяцев или в одном операционном цикле. Для него в бухбалансе используется специальный раздел «Оборотные активы», в котором оно распределяется по различным группам в зависимости от экономической сущности и формы выражения.

Содержание страницы

- Состав оборотных активов

- Для чего требуется анализ мобильных активов?

- Коэффициент оборотных активов

- Расчет оборачиваемости в днях

- Что делать с полученными коэффициентами?

- Структура мобильных активов

Оборотные активы – это активы организации, которые регулярно возобновляются.

Необходимы для обеспечения деятельности компании. Являются одним из показателей ликвидности, эффективности управленческой деятельности. Базовым признаком мобильных активов является их однократная или многократная оборачиваемость в течение года или производственного цикла. Отличаются повышенной скоростью оборота.

Вопрос: Как отразить в учете затраты на приобретение специальной оснастки и ее передачу в эксплуатацию, если в бухгалтерском учете специальная оснастка учитывается в порядке, предусмотренном для учета оборотных активов, а в налоговом учете признается амортизируемым имуществом?

Спецоснастка приобретена за 240 000 руб. (в том числе НДС 40 000 руб.) и передана в эксплуатацию в месяце приобретения. Срок полезного использования спецоснастки, относящейся ко второй амортизационной группе, в бухгалтерском и налоговом учете установлен равным 25 месяцам.

Согласно учетной политике для целей бухгалтерского учета погашение стоимости спецоснастки, учитываемой в составе оборотных активов, осуществляется линейным способом начиная с месяца передачи в эксплуатацию. Промежуточная бухгалтерская отчетность составляется на последнее число каждого календарного месяца.

Для целей налогового учета доходы и расходы учитываются методом начисления, начисление амортизации производится линейным методом.

Посмотреть ответ

Состав оборотных активов

Знание о мобильных активах отвечает управленческим целям предприятия. Менеджер должен иметь информацию о показателях деятельности компании, коэффициентах. Источником получения данных сведений является бухгалтерская отчетность. Большая часть счетов ее посвящена операциям, связанным с оборотными средствами. Рассмотрим состав мобильных активов:

- Различные запасы: сырье для производства, продукция.

- НДС, начисленный на купленные объекты.

- Дебиторский долг.

- Финансовые вклады.

- Деньги и денежные эквиваленты.

Мобильные активы отражаются во втором разделе бухгалтерского баланса.

Как заполнить строку 1260 «Прочие оборотные активы»?

Для чего требуется анализ мобильных активов?

Показатели ОА используются при расчете некоторых важнейших показателей:

- Рентабельность.

- Стабильность предприятия.

- Ликвидность.

Вопрос: Как рассчитать величину собственных оборотных средств и коэффициент обеспеченности ими на основании бухгалтерского баланса?

Посмотреть ответ

Мобильные средства позволяют получить представление о деловой активности компании. В рамках анализа используются динамические показатели. Получить их можно из отчетности. Финансовая устойчивость определяется исходя из коэффициентов. Проверка мобильных активов производится при помощи аудита отчетности.

Показатели оборотных активов играют важную роль при наличии следующих обстоятельств:

- Необходимость в кредитовании. Оборотные средства являются одним из определяющих моментов при кредитовании. Банк, особенно перед выдачей крупных средств, проверяет все финансовые показатели предприятия. Мобильные активы могут использоваться для обеспечения по кредитным обязательствам.

- Налоговые проверки. Наличие учета текущих активов облегчает взаимодействие с налоговыми органами. Данные показатели помогут обосновать появление сезонных убытков. Мобильные средства часто являются причиной несоответствия вычетов НДС и НДС к начислению.

Оборотные активы требуются менеджеру предприятия. Показатели являются основой составления плана развития компании. Они позволяют своевременно отследить все финансовые проблемы в организации.

Коэффициент оборотных активов

Коэффициент позволяет определить количество переводов мобильных активов в денежные средства и обратно. Выглядит он следующим образом:

Коб = В / ССОА

В формуле фигурируют следующие значения:

- Коб – коэффициент, который требуется узнать;

- В – выручка, полученная на протяжении года или иного периода;

- ССОА – средняя стоимость мобильных средств за анализируемое время.

Среднюю стоимость также желательно рассчитать для получения точных результатов. Расчет проводится по следующей формуле:

ССОА = (СОА0 / 2 + СОА1 + СОА / 2) / (N – 1)

В формуле фигурируют следующие показатели:

- СОА0 – оборотное сальдо на начало времени, которое анализируется;

- СОА1, СОА – сальдо на завершение аналогичных промежутков рассматриваемого времени;

- N – число аналогичных промежутков;

- ССОА – усредненная цена мобильных активов, которую требуется вычислить.

Данный метод обеспечивает учет сезонных изменений остатков, а также воздействие внешних и внутренних обстоятельств.

ВНИМАНИЕ! Полученный коэффициент отражает лишь общее состояние предприятия. Более точные значения можно получить, только обладая дополнительными данными: динамика коэффициентов, сравнение с нормативными показателями.

Пример расчетов

Предприятие получило выручку за год в размере 1 500 000 рублей. Средняя стоимость мобильных активов составляет 100 000 рублей. Для расчета требуется выручку разделить на среднюю стоимость. В результате мы получаем коэффициент, равный 15.

Расчет оборачиваемости в днях

Оборачиваемость в днях обеспечивает большую информативность. Для расчета можно использовать следующую формулу:

Об = К_дн / Коб

В формуле используются следующие значения:

- Об – оборачиваемость, выраженная в сутках;

- К_дн – число дней в анализируемом периоде;

- Коб – коэффициент оборачиваемости, формула для расчета которого приведена выше.

Полученные показатели следует сравнить с нормативными значениями. Последние могут устанавливаться предприятием самостоятельно. Определяются они на основании следующих факторов: договорные условия с партнерами, особенности сферы, в которой работает компания, территориальное расположение.

Пример

Рассмотрим данные из примера, приведённого ранее. Анализируемый период составляет 300 дней. Количество дней делится на коэффициент 15. В результате мы получаем коэффициент оборачиваемости, равный 20.

Что делать с полученными коэффициентами?

О рентабельности предприятия свидетельствует коэффициент, превышающий единицу. Чем больше будет данное значение, тем большую рентабельность имеет компания. Увеличить коэффициенты можно при помощи следующих мер:

- Увеличение конкурентоспособности продукции (улучшение качества, привлекательный дизайн, расширение рынка сбыта).

- Уменьшение времени производства товара.

- Оптимизация продаж.

Для повышения показателей важно проводить работу на всех этапах деятельности предприятия. Задача менеджера – повысить коэффициент до максимума. Важно ежегодно определять значение, сравнивать его с прошлогодними показателями. Отслеживание динамики обеспечивает получение объективных данных о развитии компании. Коэффициенты можно также сравнивать со средними значениями в интересующей отрасли.

Структура мобильных активов

Структура оборотных активов – это соотношение между суммой оборотных средств и основными объектами. Ее формирование зависит от следующих факторов:

- Ликвидность продукции.

- Учет существующих рисков.

- Вид деятельности предприятия.

Рассмотрим пример. Компания занимается указанием юридических услуг. Для их исполнения не требуется наличия оборудования и прочих материальных объектов. Поэтому мобильные активы будут состоять, в основном, из дебиторской задолженности.

ВАЖНО! Нормативы дебиторских долгов определяются в зависимости от размера кредиторских задолженностей.

Что в итоге.

Мобильные активы постоянно изменяются. Это динамические показатели, которые предполагают проведение регулярного расчета. Коэффициенты незамедлительно реагируют на внешние и внутренние перемены. Они позволяют отследить эффективность предприятия в интересующий момент. Формулы для их расчета довольно просты. Оборотные активы отличаются разной структурой, определяемой политикой и деятельностью предприятия. В одной компании большую часть будут составлять задолженности, в другой – оборудование. Они представляют интерес не только для менеджера, но и для банков, налоговых органов.

Это продолжение материала. Читайте первую часть тут.

Грамотный финанализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости выступают показателями деловой активности предприятия, позволяют оценить эффективность управления активами и капиталом предприятия.

Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Оборачиваемость активов

Оборачиваемость активов – финансовый показатель степени интенсивности использования организацией всей совокупности имеющихся активов.

Формула оборачиваемости активов:

Оборачиваемость активов = Выручка / Среднегодовая стоимость активов

Данные о выручки можно получить из “Отчета о финансовых результатах”, данные о величине активов – из Баланса (сальдо баланса).

Для расчета среднегодовой величины активов находят их сумму на начало и конец года и делят на 2.

Исходя из номеров строк бухгалтерского баланса и Отчета о финансовых результатах, формулу коэффициента оборачиваемости активов по Форме 1 и Форме 2 можно отобразить следующим образом:

Оборачиваемость активов по балансу:

Оборачиваемость активов = (стр. 2110) /((стр. 1600 на начало года по + стр. 1600 на конец года) / 2)

где:

Стр. 2110 — выручка из формы 2;

Стр. 1600 — активы из формы 1.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных средств:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость оборотных активов

При этом оборотные активы берутся как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств по балансу:

Оборачиваемость оборотных средств = стр.2110/(стр.1200 на начало года +стр.1200 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1200 — оборотные активы из формы № 1.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Оборачиваемость собственного капитала

Коэффициент оборачиваемости собственного капитала – показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

-

Коммерческий аспект – эффективность системы продаж;

-

Финансовый аспект – зависимость от заемных средств предприятия;

-

Экономический аспект – интенсивность использования собственного капитала.

Рассматриваемый коэффициент может иметь значение для действующих и потенциальных инвесторов, партнеров, кредиторов, а также играть важную роль с точки зрения процедур внутрикорпоративной оценки качества менеджмента и анализа бизнес -модели.

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Оборачиваемость собственного капитала = стр. 2110 / 0,5 × (стр. 1300 на начало года + стр. 1300 наконец года)).

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1300 – строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Формула коэффициента оборачиваемости дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Оборачиваемость дебиторской задолженности = стр.2110/(стр.1230 на начало года +стр.1230 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1230 — дебиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками.

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности.

Формула коэффициента оборачиваемости кредиторской задолженности:

Оборачиваемость кредиторской задолженности = Покупки / Средняя величина кредиторской задолженности

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный расчетный вариант:

Покупки = Себестоимость продаж + (Запасы на конец периода – Запасы на начало период)

На практике часто используется более условный вариант расчета, когда вместо покупок берут выручку за период:

Оборачиваемость кредиторской задолженности = Выручка/Средняя величина кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520 на начало года +стр.1520 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1520 — кредиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Оборачиваемость запасов

Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов.

Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

При этом под запасами в данном случае понимаются и товарные запасы (запасы готовой продукции) и производственные запасы (запасы сырья и материалов).

Формула коэффициента оборачиваемости запасов:

Оборачиваемость запасов может рассчитываться двумя способами.

1. как отношение себестоимость продаж к среднегодовому остатку запасов:

Оборачиваемость запасов (коэффициент) = Себестоимость продаж / Среднегодовой остаток запасов

Среднегодовой остаток рассчитывается как сумма запасов по бухгалтерскому балансу на начало и конец года деленная на 2.

Коэффициент оборачиваемости запасов = стр.2120/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2120 — себестоимость продаж из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

2. как отношение выручки от продаж к среднегодовому остатку запасов:

Оборачиваемость запасов = Выручка / Среднегодовой остаток запасов

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

Для показателей оборачиваемости запасов нормативов не существует.

Высокая оборачиваемость запасов говорит о рациональности их использования.

Если значение снижается, то это говорит о том, что:

-

предприятие накапливает излишек запасов;

-

у предприятия плохие продажи.

Если значение коэффициента увеличивается, то это говорит о том, что:

-

у предприятия увеличивается оборачиваемость складских запасов;

-

увеличиваются продажи.

Рыночные показатели

Анализ рыночной активности предприятия позволяет сделать вывод об эффективности его финансово-хозяйственной деятельности, рациональности дивидендной политики и самое главное – привлекательности для акционеров или инвесторов.

Базовая прибыль на акцию

Главным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является базовая прибыль на акцию.

Базовая прибыль на акцию показывает, сколько рублей прибыли компания заработала за период на одну акцию.

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет.

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период.

Дивидендный доход

Также важный показатель – это дивидендный доход, приходящийся на каждую денежную единицу инвестиций в обыкновенную или привилегированную акцию и характеризующий процент возврата на вложенный в акции капитал.

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый рубль, вложенный в акционерный капитал.

Другими словами, дивидендная доходность фактически, представляет собой окупаемость инвестиций в акции и измеряет “отдачу” от дивидендов.

Дивидендный доход рассчитывается как отношение величины годового дивиденда на акцию к цене акции, выраженное чаще всего в процентах.

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Реальная стоимость предприятия

Потенциальных инвесторов обычно очень интересует коэффициент реальной стоимости предприятия.

Он рассчитывается как отношение рыночной стоимости предприятия к балансовой стоимости предприятия.

Рыночная стоимость предприятия (бизнеса), – это самая вероятная цена, по которой его могут продать в день оценки при следующих условиях: отчуждение происходит на открытом рынке с имеющейся конкуренцией, участники сделки поступают разумно и обладают полной информацией о предмете купли-продажи, а на его стоимость не влияют никакие форс-мажорные обстоятельства.

Если значение коэффициента реальной стоимости предприятия больше или равно 1, то компания привлекательна для инвестора.

В заключение приведем необходимую информацию по основным финансовым коэффициентам для каждой группы показателей деятельности компании в табличном виде:

Шпаргалка для главного бухгалтера

|

Коэффициенты финансовой деятельности |

Смысл |

Формула |

Нормативное значение коэффициента |

Анализ значения коэффициента |

|

Показатели ликвидности |

||||

|

Коэффициент абсолютной ликвидности |

Какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество |

(Денежные средства + краткосрочные финансовые вложения)/ Текущие обязательства |

не менее 0,2, то есть нахождение коэффициента в пределах от 0,2 до 0,5 |

Значение от 0,2 до 0,5 компания способность компании погасить краткосрочные долги в кратчайшие сроки по первому требованию кредиторов |

|

Коэффициент текущей ликвидности |

Способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов |

Оборотные активы/ Краткосрочные обязательства |

не ниже 1 |

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. |

|

Коэффициент быстрой ликвидности |

Какую долю текущей (краткосрочной) задолженности, компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства. |

(Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/ Текущие обязательства |

не менее 1 |

Если коэффициент равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Если значение меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами. |

|

Показатели рентабельности |

||||

|

Рентабельность оборотных средств |

Отражает эффективность оборотных средств применения в процессе изготовления продукции |

Чистая прибыль/ оборотные средства |

более 1 |

Значение больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием. Отрицательный результат демонстрирует неправильную организацию производства |

|

Рентабельность активов |

Показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании |

Прибыль за период/ средняя величина активов за период х 100% |

В зависимости от деятельности компании. Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании – 15-20%, для торговой фирмы – 15-40%. |

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании |

|

Рентабельность продаж |

Показывает, прибыльная или убыточная деятельность предприятия и определяет долю прибыли в каждом заработанном рубле |

Чистая прибыль/ Выручка х 100% |

Специальных нормативов для рентабельности продаж нет |

Коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% – среднерентабельно, от 20 до 30% – высокорентабельно. Коэффициент свыше 30% говорит о сверхрентабельности. |

|

Рентабельность собственного капитала |

Показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие |

Чистая прибыль/ Собственный капитал х 100% |

значение коэффициента от 10 до 12% для бизнеса в развитых странах. Для российской экономики считается нормой 20-процентное значение |

Следует сравнивать значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты |

|

Показатели оборачиваемости активов |

||||

|

Оборачиваемость активов |

Показывает степень интенсивности использования организацией всей совокупности имеющихся активов |

Выручка/ Среднегодовая стоимость активов |

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства |

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки. При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов. |

|

Оборачиваемость собственного капитала |

Показывает скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия |

Выручка/ Среднегодовая стоимость капитала |

Данный показатель относится к группе коэффициентов деловой активности и для него не существует нормативного значения |

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо. Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе. |

|

Оборачиваемость оборотных активов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств |

Выручка/ Среднегодовая стоимость оборотных активов |

Нормативное значение коэффициента не установлено. Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. |

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов |

|

Оборачиваемость материально-производственных запасов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов. |

Себестоимость продаж/ Среднегодовой остаток запасов; или Выручка/ Среднегодовой остаток запасов |

Для показателей оборачиваемости запасов нормативов не существует. |

Высокая оборачиваемость запасов говорит о рациональности их использования. Если значение снижается, то это говорит о том, что:

Если значение коэффициента увеличивается, то это говорит о том, что:

|

|

Оборачиваемость дебиторской задолженности |

Измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей |

Выручка/ Средний остаток дебиторской задолженности |

Определенного нормативного значения у коэффициента нет |

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность. Снижение значения данного коэффициента говорит о задержке оплаты контрагентов. |

|

Оборачиваемость кредиторской задолженности |

Измеряет скорость погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности |

Покупки /Средняя величина кредиторской задолженности; или Выручка/Средняя величина кредиторской задолженности |

Определенного нормативного значения у коэффициента нет. |

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием. Для кредиторов предпочтителен более высокий коэффициент оборачиваемости. В то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности. |

|

Рыночные показатели |

||||

|

Прибыль на 1 акцию |

Показывает сколько рублей прибыли компания заработала за период на одну акцию |

Прибыль или убыток/ средневзвешенное количество обыкновенных акций в обращении за период |

Нормативного значения у коэффициента нет |

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет. |

|

Дивидендный доход |

Показывает окупаемость инвестиций в акции и измеряет “отдачу” от дивидендов |

Годовой дивиденд на акцию/ цена акции х 100% |

Нормативного значения у коэффициента нет |

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия |

|

Коэффициент рыночной (реальной стоимости) предприятия |

Показывает вероятную цену, по которой можно продать предприятие в день его оценки |

Рыночная стоимость предприятия/ балансовая стоимость предприятия |

Нормативного значения у коэффициента нет |

Если значение больше или равно 1, то компания привлекательна для инвестора. |

«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

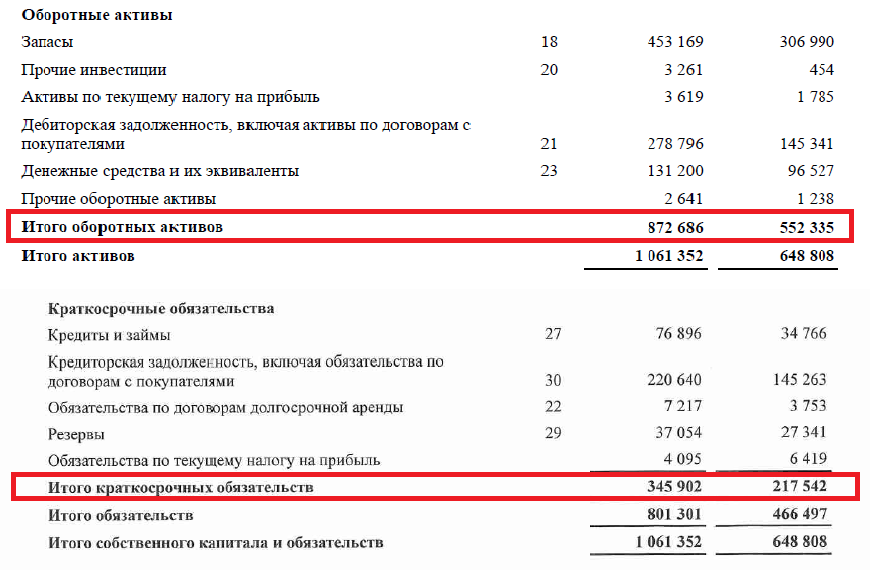

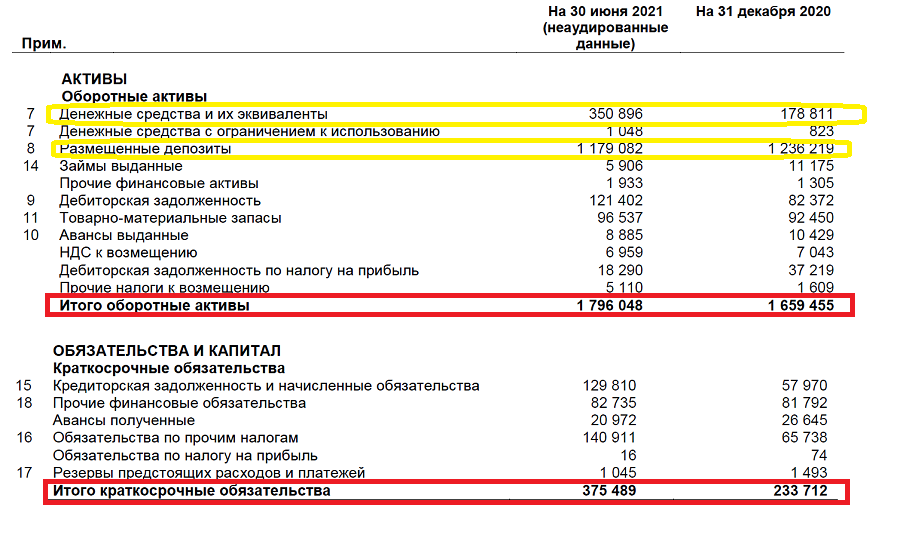

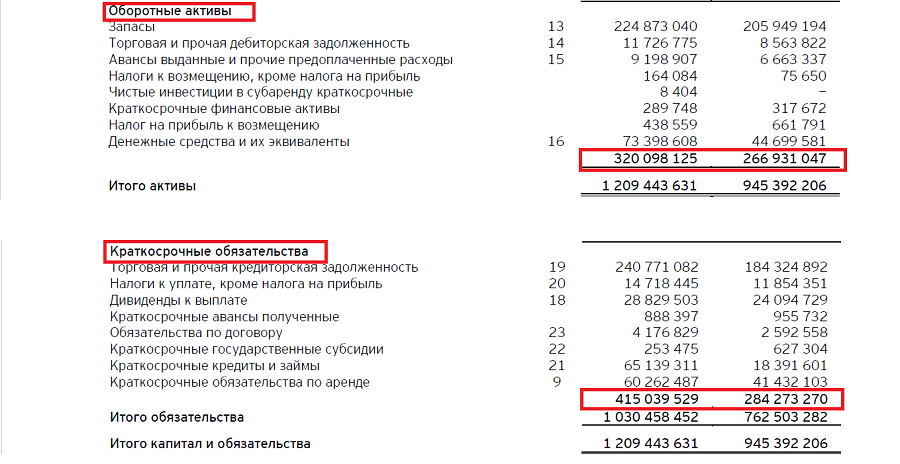

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Добавить в «Нужное»

Текущие активы

Классификацию активов по видам мы рассматривали в нашей отдельной консультации. О текущих активах расскажем в этом материале.

Текущие активы в балансе: строка

Активы в зависимости от срока обращения делятся на оборотные (краткосрочные) и внеоборотные (долгосрочные).

Оборотные или краткосрочные активы часто также называют текущими.

Активы считаются краткосрочными, если срок их обращения не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы считаются долгосрочными (п. 19 ПБУ 4/99).

Действующей формой бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н) предусмотрен следующий состав оборотных активов:

| Строка | Вид оборотных активов |

|---|---|

| 1210 | Запасы |

| 1220 | Налог на добавленную стоимость по приобретенным ценностям |

| 1230 | Дебиторская задолженность |

| 1240 | Финансовые вложения (за исключением денежных эквивалентов) |

| 1250 | Денежные средства и денежные эквиваленты |

| 1260 | Прочие оборотные активы |

По сути текущие активы – это в балансе активы, отнесенные к оборотным. Однако необходимо учитывать, что в составе оборотных активов в балансе отражается и долгосрочная дебиторская задолженность. Данная задолженность входит в итоговый показатель величины текущих активов по балансу, указанных по строке 1200 «Итого по разделу II», хотя и должна быть представлена обособленно в составе оборотных активов (п. 19 ПБУ 4/99).

Таким образом, для исключения величины долгосрочной дебиторки при расчете текущих активов формула определения размера текущих активов (АТ) по балансу может быть представлена в следующем виде:

АТ = ОА — ДЗД,

где ОА – сумма оборотных активов по строке 1200 бухгалтерского баланса;

ДЗД – долгосрочная дебиторская задолженность.

Ликвидность текущих активов

Поскольку активы в бухгалтерском балансе расположены в порядке возрастания ликвидности, именно текущие активы – наиболее ликвидная часть имущества организации.

Используя данные о текущих активах, рассчитывается коэффициент текущей ликвидности (КТЛ). Он характеризует способность организации погашать свои краткосрочные обязательства за счет наиболее ликвидных текущих активов:

КТЛ = АТ / ОТ,

где ОТ – текущие обязательства как сумма строк 1510, 1520 и 1550 бухгалтерского баланса.

![]() Форум для бухгалтера:

Форум для бухгалтера: