«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

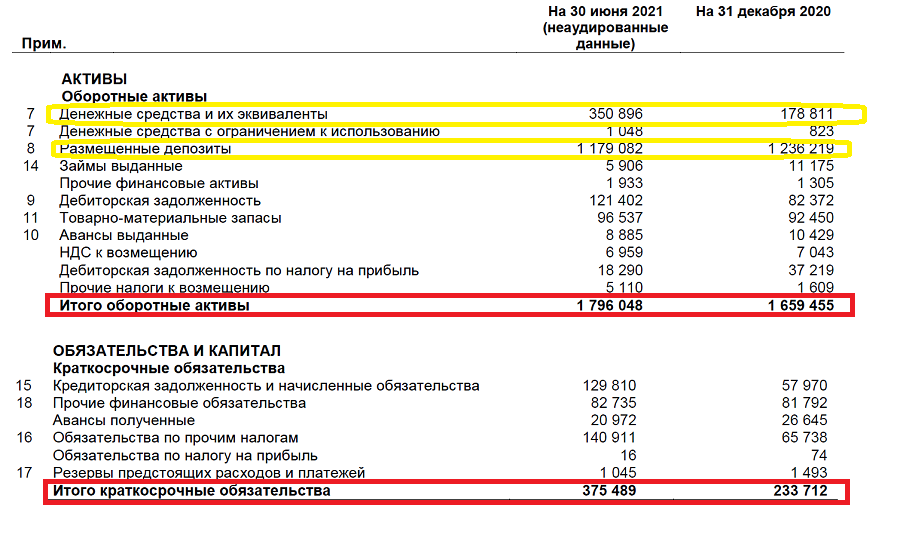

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

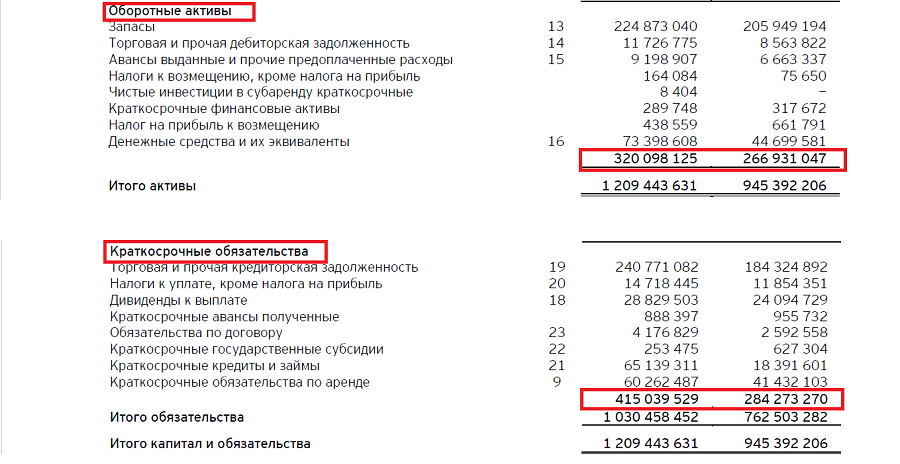

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

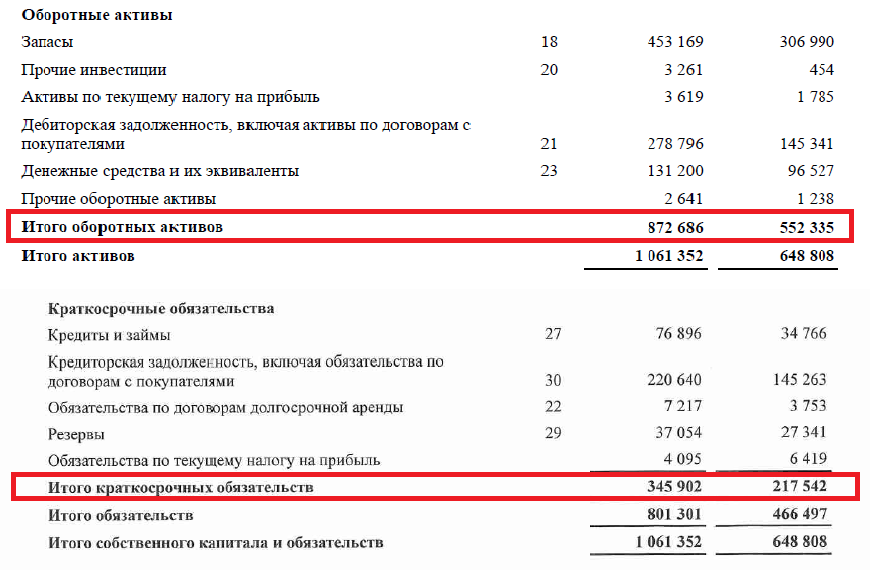

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Расчет показателя «собственные оборотные средства»

Данные о собственных оборотных средствах формируются на основе информации, содержащейся в бухгалтерском балансе, который является основным источником информации для анализа деятельности предприятия.

Как расшифровываются строки бухгалтерского баланса, можно узнать из статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Различные методики анализа бухгалтерского баланса предприятия показаны в материале «Методика анализа бухгалтерского баланса предприятия».

Прежде всего, из баланса можно получить данные об активах и пассивах предприятия.

Активы предприятия — хозяйственные средства, контроль над которыми получен организацией в результате свершившихся фактов хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

О методах управления оборотными активами мы писали в статье.

Активы делятся на внеоборотные и оборотные, при этом под собственными оборотными средствами понимают ту часть оборотных активов, которая финансируется за счет собственных источников.

Приведем формулу для расчета собственных оборотных средств:

СОС = ОА – КО,

где:

СОС — собственные оборотные средства;

ОА — оборотные активы;

КО — краткосрочные обязательства.

Что такое “обязательства” в бухгалтерском учете, мы рассказывали здесь.

Часто понятие «собственные оборотные средства» смешивают или считают синонимом понятия «собственный оборотный капитал». Собственный оборотный капитал и собственные оборотные средства имеют одинаковое числовое значение, но различный экономический смысл. Если собственные оборотные средства — это часть активов, ресурсов, направленных на получение прибыли, то собственный капитал — это часть долгосрочных источников финансирования, за счет которых формируются собственные оборотные средства.

Формула для расчета собственного оборотного капитала выглядит так:

СОК = (СК + ДО) – ВА,

где:

СОК — собственный оборотный капитал;

СК — собственный капитал;

ДО — долгосрочные обязательства;

ВА — внеоборотные активы.

Мы рассказывали в наших статьях о:

- “Порядок учета собственного капитала”;

- “Ведение учета добавочного капитала”.

Метод расчета собственных оборотных средств достаточно прост, но в то же время надо уметь интерпретировать полученное значение и устанавливать его взаимосвязь с другими аналитическими показателями.

В самом общем случае нормальным считается положительное значение собственных оборотных средств.

Как рассчитывается коэффициент обеспеченности собственными оборотными средствами, показано в статье «Коэффициент обеспеченности собственными оборотными средствами».

На практике как увеличение, так и уменьшение значения этого показателя может по-разному влиять на ликвидность, финансовую устойчивость и деловую активность предприятия. В состав собственных оборотных средств входят различные активы: денежные средства, дебиторская задолженность, запасы. Изменение этих компонентов в динамике и относительно друг друга может значительно менять структуру собственных оборотных средств и оказывать различное влияние на финансовое положение предприятия.

Порядок расчета собственных оборотных средств приведен в системе КонсультантПлюс. Оформите пробный доступ к системе и переходите в пояснения экперта. Это бесплатно.

Оборачиваемость оборотных средств

Показатель собственных оборотных средств непосредственно связан с деловой активностью предприятия.

Общий показатель деловой активности — коэффициент оборачиваемости активов — рассчитывается следующим образом:

Ко = ОР / ССА,

где:

Ко — коэффициент оборачиваемости активов;

ОР — объем реализации за анализируемый период;

ССА — средняя стоимость активов за анализируемый период.

При этом средняя стоимость активов равна половине суммы стоимости активов на начало периода и на конец периода.

Этот коэффициент характеризует эффективность использования ресурсов независимо от источников их финансирования. Также он показывает, сколько раз за отчетный период совершается полный цикл производства и сколько единиц реализованной продукции в стоимостном выражении приходится на каждую денежную единицу активов.

Нормативного значения у коэффициента оборачиваемости нет, его нужно анализировать в динамике. Если в динамике значение оборачиваемости падает, можно говорить о неэффективном использовании активов, и наоборот, при его росте идет увеличение качества управления активами, увеличение интенсивности деятельности предприятия.

Следует помнить, что показатель оборачиваемости активов тесно связан с отраслью предприятия. У торговых предприятий оборачиваемость будет значительно выше, чем у капиталоемких производств.

Коэффициент оборачиваемости оборотных активов будет рассчитываться следующим образом:

Кооа = ОР / ССОА,

где:

Кооа — коэффициент оборачиваемости оборотных активов;

ОР — объем реализации за анализируемый период;

ССОА — средняя стоимость оборотных активов за анализируемый период.

Этот коэффициент дает представление об оборачиваемости оборотных активов и показывает, какое количество выручки от реализации приходится на каждую единицу оборотных активов.

Длительность одного оборота можно рассчитать так:

Т = Д / Ко,

где:

Т — длительность периода оборота;

Д — количество дней в анализируемом периоде;

Ко — коэффициент оборачиваемости.

Для анализа деловой активности можно провести оценку операционного и финансового циклов. Для этого определяется длительность и характер чистого периода оборота денежных средств организации за период. Этот период определяется как разница между периодом оборота оборотных средств, участвующих в операционном цикле, и периодом оборота краткосрочных обязательств:

ΔТ = Тоа – Тка,

где

ΔТ — чистый период оборота денежных средств организации за анализируемый период;

Тоа — период оборота оборотных средств;

Тка — период оборота краткосрочных обязательств.

Если период оборота оборотных средств больше, чем период оборота краткосрочных обязательств, можно говорить о положительном финансовом цикле. В противном случае формируется отрицательный финансовый цикл.

Если рассмотреть показатель финансового цикла во взаимосвязи с показателем собственных оборотных средств, то можно увидеть, что положительный финансовый цикл соответствует наличию собственных оборотных средств, а отрицательный — связан с дефицитом собственных оборотных средств.

Как пополнить оборотные средства, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Что такое дебиторская задолженность, мы рассказывали в статье.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

Рассчитываем коэффициент финансовой устойчивости вместе с экспертами КонсультантПлюс. Для этого оформите пробный доступ к системе и переходите в пример расчета. Это можно сделать бесплатно.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.

Итоги

Анализ собственных оборотных средств предприятия целесообразно проводить в динамике. При этом исследовать нужно не только оборотные средства, но и их структуру. Принимая управленческие решения, следует понимать, что рост собственных оборотных средств ведет к финансовой устойчивости, но при этом возможно уменьшение капитализации, отвлечение части активов из оборота и уменьшение оборачиваемости оборотных средств, снижение эффективности их использования.

Собственные оборотные средства: как и зачем считать

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о показателе, с помощью которого можно оценить платежеспособность компании в ближайший год.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

Собственные оборотные средства — сумма, на которую оборотные активы организации превышают её краткосрочные обязательства. В англоязычном мире этот показатель называют Net Working Capital (NWC) — чистый рабочий капитал.

Как считать собственные оборотные средства

NWC = Оборотные активы – Краткосрочные обязательства

Если вы давно читаете бухгалтерский ликбез, то не прошли мимо постов о степени ликвидности активов и срочности погашения пассивов. Тогда формула выглядит так:

NWC = А1+А2+А3-П1-П2.

Исходные данные для расчёта NWC берутся в бухгалтерском балансе. Оборотные активы — cтрока 1200. Краткосрочные обязательства — строка 1500 (из этой суммы нужно исключить строку 1530 «Доходы будущих периодов»).

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Зачем считать собственные оборотные средства

NWC рассчитывают, чтобы оценить платёжеспособность бизнеса. Положительная величина NWC означает, что компания может рассчитаться по краткосрочным обязательствам, продав оборотные активы. В этом случае компания платёжеспособна и финансово устойчива на горизонте планирования до года. Кроме того, NWC используется при расчете ряда коэффициентов финансовой устойчивости, о которых я напишу отдельно.

С точки зрения кредитора, чем выше величина NWC, тем больше вероятность своевременного возврата долгов. С точки зрения собственника или директора компании, величина NWC показывает готов ли бизнес планово рассчитываться по обязательствам.

В учебниках по финанализу вы прочитаете, что нормальной будет положительная величина NWC. Это действительно так: отрицательные NWC означают, что для погашения краткосрочных обязательств нужно продавать внеоборотные активы. Например, чтобы выплатить зарплату работникам, придется продать служебный автомобиль директора. А внеоборотные активы, как вы помните, обладают низкой ликвидностью. То есть, чтобы их быстро продать, придется дать покупателю большую скидку. Но я рекомендую анализировать NWC с оглядкой на еще два показателя.

-

Коэффициент текущей ликвидности (CR). Если NWC положительный, а CR близок к единице, не стоит говорить о платёжеспособности и финансовой устойчивости компании. Быстро продать все оборотные активы по стоимости покупки можно только в мире розовых единорогов, какающих конфетами. В реальном бизнесе чем срочнее продажа, тем выше скидка. Поэтому при таком соотношении придется продавать внеоборотные активы или прибегать к заёмному финансированию — покрывать старые долги за счет новых.

-

Стоимость запасов. Запасы — самый низколиквидный вид оборотных активов. Поэтому желательно поддерживать величину NWC примерно в размере стоимости запасов. Можно чуть меньше. Большее значение NWC означает, что слишком много затрат капитализируется в оборотных активах. Например, такое может быть, если продукция никому не нужна и склады затоварены. Или дебиторы не спешат платить по счетам. Или бухгалтерия не может обосновать НДС к возмещению. Если NWC больше стоимости запасов и CR больше 1,5-2 — это тот самый случай.

И, как обычно, рекомендованное значение — средняя температура по больнице. Нормальная для конкретной компании величина NWC зависит от структуры её оборотных активов и краткосрочных обязательств.

Пример.

Краткосрочные обязательства ООО «Рога и копыта»:

Задолженность по кредиту со сроком погашения через полгода — 800 тыс. руб.

Задолженность перед персоналом по оплате труда за прошлый месяц — 200 тыс. руб.

Итого: 1 млн руб.

Оборотные активы:

Дебиторская задолженность — 2 млн 900 тыс. руб.

Денежные средства — 100 тыс. руб.

Итого: 3 млн руб.

NWC = 2 млн руб. CR = 3. На первый взгляд, даже слишком хорошо. Но, чтобы выплатить зарплату, придется быстро выбить дебиторку или продать ее с дисконтом. С большим дисконтом — деньги нужны срочно.

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Любому предприятию для ведения хозяйственной деятельности необходим оборотный капитал, который в процессе своего кругооборота генерирует прибыль. Логично предположить, что чем больше у предприятия оборотного капитала, тем больше оно получает прибыли. Однако это чисто теоретический вывод, который был бы верен при условии, что предприятие работает на неограниченном рынке сбыта и у него нет конкурентов. Если не нормировать и не контролировать величину оборотного капитала, то его необоснованный рост повлечет падение платежеспособности и финансовой устойчивости предприятия и даже его банкротство. Как найти оптимальную величину оборотного капитала, соответствующую задачам компании, расскажем в статье.

КЛАССИФИКАЦИЯ И СОСТАВ ОБОРОТНЫХ АКТИВОВ (СРЕДСТВ)

Под оборотным капиталом в экономической теории подразумевается совокупность оборотных активов (ОА) и краткосрочных финансовых вложений.

Оборотные активы обеспечивают ведение текущей деятельности и получение операционной прибыли предприятия. Краткосрочные финансовые вложения позволяют получить дополнительный доход путем отвлечения свободных денежных средств на срок до одного года в различного рода объекты вложений (депозиты, акции, облигации и т. д.).

Исходя из этого понятно, что вопрос определения необходимой величины оборотного капитала касается той его части, которая состоит из оборотных активов. Оборотные активы (средства) классифицируют следующим образом (см. рисунок).

Классификация оборотных активов (средств)

В состав указанных групп оборотных средств входят следующие виды активов:

1. Запасы ТМЦ — состоят из предметов и средств труда сроком использования менее одного года, предназначенных для потребления в процессе производства продукции:

• сырье и основные материалы для выпуска продукции;

• покупные полуфабрикаты и комплектующие изделия;

• вспомогательные и расходные материалы;

• тара и упаковка;

• топливо и другие горюче-смазочные материалы;

• инструменты и инвентарь;

• прочие малоценные и быстроизнашивающиеся предметы.

2. Незавершенное производство:

• полуфабрикаты собственного производства;

• незаконченная и неукомплектованная готовая продукция;

• готовая продукция, не прошедшая технический контроль и приемку.

3. Расходы будущих периодов — представляют собой затраты, осуществляемые в текущем периоде, но относящиеся к продукции, которую планируется выпускать в будущем:

• затраты на разработку и освоение новых видов продукции;

• затраты на модернизацию технологических процессов, выпускаемых видов продукции;

• арендные платежи за предстоящие периоды и др.

4. Готовая продукция:

• запасы продукции и товаров для перепродажи на складах хранения;

• продукция и товары, отгруженные покупателям, но еще не принятые ими;

• продукция и товары компании, находящиеся на ответственном хранении у покупателей.

5. Дебиторская задолженность контрагентов компании:

• долги покупателей за поставленные продукцию или товары;

• долги заказчиков за выполненные работы и услуги;

• суммы авансов, выплаченных поставщикам и сотрудникам;

• суммы векселей к получению;

• дебиторская задолженность учредителей по взносам в уставной капитал.

6. Денежные средства:

• наличные деньги в кассах;

• суммы денег на счетах компании (расчетных, валютных, специальных);

• денежные средства в пути.

МЕТОДОЛОГИЯ РАСЧЕТОВ ПОТРЕБНОСТИ В ОБОРОТНОМ КАПИТАЛЕ

Исходя из перечисленного состава оборотных средств понятно, что потребность в них будет различаться в зависимости от функции конкретной группы активов в хозяйственном обороте предприятия. Общая величина потребности в краткосрочном периоде равняется сумме величин потребности каждого из видов оборотных активов.

Если нужно рассчитать потребность предприятия в оборотных средствах, например, на предстоящий год, то точно рассчитать величину каждого из видов оборотных активов будет сложно. Поэтому в данном случае используют методы расчета общей величины потребности в оборотных средствах.

Рассмотрим подробно следующие основные методы расчета потребности предприятия в оборотных средствах:

- аналитический метод;

- коэффициентный метод;

- метод прямого счета.

Аналитический метод

Аналитический метод определения величины потребности в оборотных активах основан на допущении, что величина оборотных активов изменяется пропорционально динамике выпуска продукции. Поэтому потребность в оборотных активах по данному методу рассчитывают следующим образом:

Потребность в оборотных активах = Фактическая средняя за период величина оборотных средств × Коэффициент реализации продукции,

Фактическая средняя за период величина оборотных средств = (Сумма оборотных активов на начало периода + Сумма оборотных активов на конец периода) / 2,

Коэффициент реализации продукции = Плановая сумма реализации продукции в будущем периоде / Фактическая сумма реализации продукции в отчетном периоде.

Основные преимущества аналитического метода — доступность исходной информации и простота расчетов.

Недостатки метода:

• не дает понимания соответствия полученной величины потребности в оборотных средствах реально необходимому их объему, так как расчет отталкивается от фактической величины оборотных средств в отчетном периоде, которая может быть излишней;

• в расчете не принимается во внимание момент, что не все оборотные активы зависят от динамики реализации выпущенной продукции;

• в расчете не учитываются изменения в оборачиваемости оборотных активов в течение отчетного периода;

• по полученной общей величине потребности в оборотных средствах нельзя определить оптимальную величину для каждого их вида;

• аналитический метод невозможно применить для вновь созданных компаний из-за отсутствия статистики фактических величин оборотных средств и выручки от реализации продукции.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 8, 2022.

Экономика09 марта 2021 в 13:0062 833

Что такое оборотный капитал

Значение в экономике, специфика, порядок расчёта и оценка показателей

Определение оборотного капитала

Как рассчитывается оборотный капитал

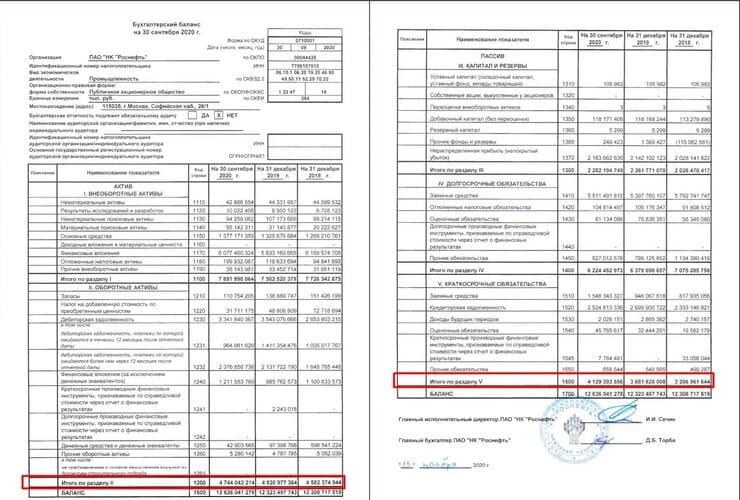

Рис. 1. Оборотный капитал в РСБУ. Источник: Сайт ПАО «НК «Роснефть»

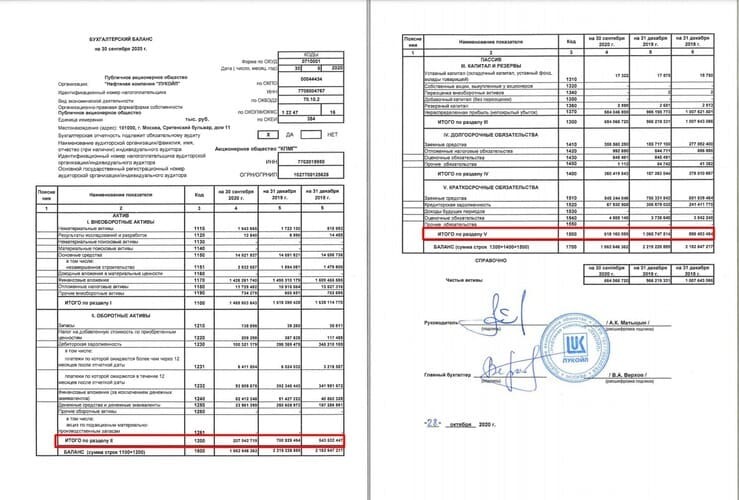

Рис. 2. Ситуация с оборотным капиталом у ПАО «Лукойл». Источник: Сайт ПАО «Лукойл»

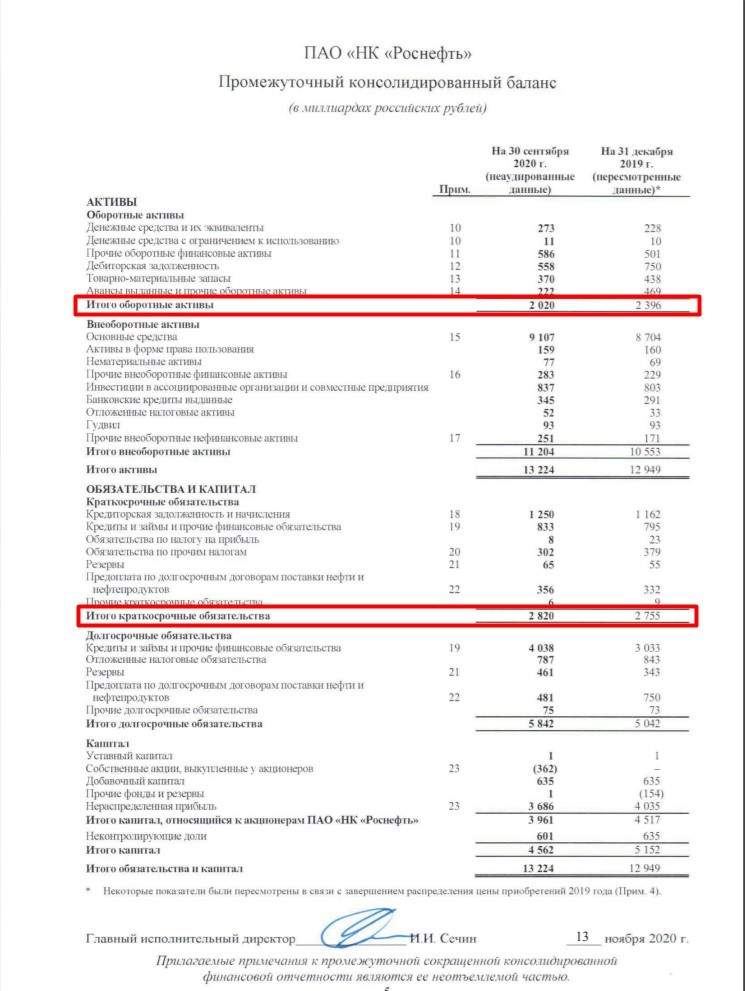

Рис. 3. Значения оборотного капитала по МСФО. Источник: Сайт ПАО «НК «Роснефть»

Использование оборотного капитала на практике

Больше интересных материалов

_2022-4(%D0%A0%D0%B8%D1%81%D1%83%D0%BD%D0%BE%D0%BA).jpg)