Оценка запасов является важным показателем в нескольких бизнес-функциях. Существует несколько методов расчета стоимости запасов, каждый из которых может быть хорошим вариантом для вашей компании. Изучение различных способов определения стоимости ваших запасов позволит вам более эффективно использовать методы оценки в вашей организации. В этой статье мы обсудим, что такое оценка запасов, почему это важно, общие методы ее расчета и советы, которые помогут максимально повысить ее эффективность.

Что такое оценка запасов?

Оценка запасов — это присвоение стоимости запасам продукции, которыми владеет компания. Это позволяет компании определить, сколько стоят их непроданные запасы, для нескольких форм финансового расчета. Присвоенная стоимость запасов компании может значительно различаться в зависимости от метода расчета, используемого компанией, поэтому важно понимать различные методы, прежде чем принимать решение о том, как рассчитать стоимость запасов.

Причины, по которым оценка запасов важна

Компании используют оценку запасов в нескольких финансовых ситуациях. Общие причины для оценки стоимости ваших запасов включают в себя:

Подготовка финансовой отчетности

Для выполнения финансовых расчетов, таких как оценка налогов или оценка компании, важно знать стоимость акций. Выполнение оценки запасов дает вычисляемое число, которое вы можете применить к своим различным финансовым соображениям. Это позволяет выполнять транзакции или приложения, требующие детальной финансовой оценки.

Оценка коэффициента оборачиваемости запасов

Коэффициент оборачиваемости запасов — это сравнение стоимости товаров, проданных за определенный период, со средней стоимостью запасов на этот момент. Это может служить руководством при принятии финансовых решений внутри вашей компании или при анализе другой компании, с которой вы рассматриваете возможность партнерства или покупку. Точная оценка запасов является важным компонентом расчета коэффициента оборачиваемости запасов.

Принятие решения о покупке

Информация о стоимости ваших текущих запасов может быть полезна при принятии решения о покупке. Это поможет вам понять эффективность текущих уровней расходов. Это может выявить сильные и слабые стороны ваших текущих расходов и помочь вам внести изменения на основе этой информации.

Цели оценки запасов

Выполняя оценку запасов для вашей компании, вы можете достичь нескольких целей:

Подача заявки на финансирование

При подаче заявки на финансирование кредитная организация может запросить информацию о вашем финансовом положении. Расчет стоимости непогашенных запасов позволяет включить эту стоимость в активы вашей компании. Это может помочь вам представить вашу компанию в более выгодном свете и улучшить ваши возможности, например, право на получение более крупного кредита или получение более выгодных условий при предпочтительном размере кредита.

Подача налогов и других документов

При подаче официальных документов, таких как налоги, вам может потребоваться включить финансовую информацию. В качестве актива для вашей компании важно учитывать стоимость ваших текущих запасов при выполнении расчетов. Это гарантирует, что информация, которую вы предоставляете в своих документах, является точной, чтобы ваша компания соблюдала правила ведения бизнеса.

Удовлетворение акционеров

Представляя финансовую информацию акционерам, полезно показывать положительную финансовую информацию. Как и в случае с подачей заявки на финансирование, путем расчета стоимости имеющихся у вас запасов вы можете включить эту стоимость в число своих активов. Это представляет собой более позитивную интерпретацию вашего финансового положения, что является хорошей новостью для акционеров и может помочь им сохранить уверенность в вашей компании.

Ищу новые инвестиции

При поиске новых инвесторов в вашу компанию они обычно запрашивают финансовые документы. Это позволяет потенциальному инвестору получить более полное представление о здоровье вашей компании. Узнав стоимость своих запасов и добавив ее в свою документацию в качестве актива, вы можете произвести более сильное впечатление на потенциального инвестора. Это может помочь улучшить ваши шансы на получение нового финансирования и инвестиций, которые вы ищете.

Типы оценки запасов

При расчете стоимости вашего инвентаря вы сначала должны решить, какой метод использовать. Для запасов, приобретаемых по переменным затратам, наиболее распространены три формы оценки:

Первым прибыл, первым обслужен

При оценке по принципу «первым поступил — первым вышел» вы предполагаете, что продаваемый вами инвентарь — это товары, которые находились в вашем владении дольше всего. Чтобы рассчитать стоимость вашего непогашенного запаса, вы сначала перечисляете каждый заказ на покупку для типа запасов, которые вы оцениваете, с указанием как количества, так и стоимости единицы для каждой покупки. Вычитая общее количество проданных единиц, начните с удаления всех единиц из первого заказа на покупку, затем переходите ко второй покупке и так далее, пока не будете учитывать все продажи.

Это предоставляет вам оставшийся инвентарь, полученный от ваших последних покупок. Для каждого заказа на покупку умножьте стоимость за единицу на количество единиц в этой покупке, которые у вас еще есть. Сложите итоговые суммы по каждому заказу, чтобы найти общую стоимость запасов.

Последний пришел, первый вышел

Оценка «последний пришел — первый ушел» аналогична оценке «первым пришел — первым ушел», но имеет обратный процесс. При учете проданных единиц начните с вычитания из самого последнего заказа на покупку, переходите ко второму самому последнему заказу на покупку и продолжайте, пока не учтете каждую продажу. После того, как вы учли все проданные единицы, выполните тот же метод умножения каждого заказа на покупку, а затем сложите их общую стоимость вместе, чтобы получить оценку запасов.

По сравнению с оценкой запасов в порядке поступления, это может привести к более высокой или более низкой оценке в зависимости от вашей истории покупок. Если предмет, который вы оцениваете, со временем увеличился в цене, этот метод уменьшит стоимость вашей оценки запасов. И наоборот, если вы заплатили меньше за более поздние заказы, этот метод увеличивает вашу оценку по сравнению с методом «первым пришел — первым обслужен».

Средневзвешенная стоимость

Подход к оценке запасов, основанный на средневзвешенных затратах, обеспечивает единообразную стоимость каждой хранящейся единицы. Чтобы рассчитать стоимость запасов с помощью средневзвешенной стоимости, умножьте количество единиц в заказе на покупку на стоимость единицы этого заказа на покупку. Заполните это для каждого заказа на покупку. Сложите эти значения вместе, чтобы найти общую покупную стоимость вашего инвентаря. Разделите результат на общее количество приобретенных единиц, чтобы найти среднюю стоимость каждой единицы запасов.

Чтобы найти общую стоимость вашего инвентаря, вычтите количество проданных единиц из количества купленных единиц, чтобы найти оставшийся уровень запасов. Умножьте это значение на средневзвешенное значение, которое вы рассчитали ранее, чтобы найти общую средневзвешенную стоимость вашего текущего инвентаря. Хотя это не всегда так, это значение часто может быть между значением, предоставленным с использованием метода «первым поступил — первым вышел» или «последним пришел — первым вышел» для оценки.

Советы по оценке запасов

Если вы проводите оценку запасов для своей компании, эти советы помогут вам сделать это эффективно:

-

Следите за запасами: отслеживание существующих уровней запасов упрощает оценку запасов. Использование системы управления заказами может обеспечить автоматизацию процесса, позволяя вам выбирать форму оценки и автоматически обновлять информацию по мере ввода новых покупок и продаж в вашу систему.

-

Тщательно выбирайте метод: при принятии решения о том, какую систему использовать для расчета стоимости ваших запасов, важно учитывать ваши цели. Поскольку разные методы могут давать разные результаты, выбор конкретного метода может иметь определенные преимущества.

-

Будьте последовательны: разные результаты, полученные с помощью разных методов расчета, означают, что важно быть последовательным после того, как вы выбрали предпочитаемый метод оценки. Расчет оценки одним методом в одних условиях и другим в других может привести к штрафам или другим последствиям со стороны регулирующих органов или инвесторов.

Оценка товарно-материальных запасов является важной метрикой в нескольких бизнес-функциях. Существует несколько методов расчета оценки запасов, каждый из которых может быть хорошим вариантом для вашей компании. Узнав о различных способах определения стоимости запасов, вы сможете более эффективно использовать методы оценки в своей организации. В этой статье мы обсудим, что такое оценка запасов, почему она важна, распространенные методы ее расчета и советы, которые помогут максимально повысить ее эффективность.

Что такое оценка стоимости запасов?

Оценка товарно-материальных запасов – это определение стоимости товарных запасов, которыми обладает компания. Позволяет компании определить, сколько стоят ее непроданные запасы для нескольких форм финансовых расчетов. Назначенная стоимость запасов компании может значительно отличаться в зависимости от метода расчета, используемого компанией, поэтому важно понимать различные методы, прежде чем принимать решение о том, как рассчитать стоимость ваших запасов.

Причины, по которым оценка стоимости запасов важна

Компании используют оценку стоимости запасов в нескольких финансовых ситуациях. Общие причины для оценки стоимости ваших запасов включают:

Подготовка финансовых отчетов

Для проведения финансовых расчетов, таких как налоговые оценки или оценка стоимости компании, важно знать стоимость запасов. Проведение оценки запасов позволяет получить расчетное число, которое вы можете применить к различным финансовым соображениям. Это позволяет вам совершать сделки или заявки, требующие детальной финансовой оценки.

Оценка коэффициента оборачиваемости запасов

Коэффициент оборачиваемости запасов – это сравнение себестоимости проданных товаров за определенный период со средней стоимостью запасов на тот момент. Это может послужить руководством при принятии финансовых решений в вашей компании или при анализе другой компании, которую вы рассматриваете в качестве партнера или покупателя. Точная оценка запасов является важнейшим компонентом расчета коэффициента оборачиваемости запасов.

при принятии решений о закупках

Информация о стоимости ваших текущих запасов может быть полезна при принятии решений о закупках. Это поможет вам понять эффективность текущих расходов. Это может выявить сильные и слабые стороны в ваших текущих расходах и помочь вам внести изменения на основе этой информации.

Цели оценки товарно-материальных запасов

При проведении инвентаризационной оценки для вашей компании вы можете достичь нескольких целей:

Обращение за финансированием

При подаче заявки на финансирование кредитная организация может запросить информацию о вашем финансовом положении. Расчет стоимости неоплаченных запасов позволяет включить их в активы компании. Это поможет вам представить вашу компанию в более выгодном свете, чтобы улучшить ваши возможности, например, получить право на более крупный кредит или получить более выгодные условия по предпочитаемому размеру кредита.

Подача налоговых и других документов

При подаче официальных документов, таких как налоги, может потребоваться включение финансовой информации. Как актив вашей компании, важно учитывать стоимость ваших текущих запасов при проведении расчетов. Это гарантирует, что информация, которую вы предоставляете в документах, является точной, чтобы ваша компания следовала правилам ведения бизнеса.

Угодить акционерам

При представлении финансовой информации акционерам выгодно показывать положительную финансовую информацию. Как и при обращении за финансированием, рассчитав стоимость имеющихся запасов, вы можете включить их в число своих активов. Это дает более позитивную интерпретацию вашего финансового положения, что является хорошей новостью для акционеров и может помочь им сохранить доверие к вашей компании.

Поиск новых инвестиций

При поиске новых инвесторов в вашу компанию, они обычно запрашивают финансовые документы. Это позволяет потенциальному инвестору получить более глубокое представление о состоянии здоровья вашей компании. Определив стоимость своих запасов и включив их в документацию в качестве актива, вы можете произвести более сильное впечатление на потенциального инвестора. Это поможет повысить ваши шансы на получение нового финансирования и инвестиций, к которым вы стремитесь.

Виды оценки товарно-материальных запасов

При расчете стоимости ваших запасов вы должны сначала решить, какой метод использовать. Для запасов, приобретаемых по переменным затратам, наиболее распространены три формы оценки:

Первый вошел, первый вышел

При оценке по принципу первый пришел – первый ушел вы исходите из того, что продаваемые вами запасы – это те товары, которые находились в вашем распоряжении дольше всего. Для расчета стоимости запасов, находящихся в обращении, сначала необходимо составить список заказов на поставку каждого вида запасов, которые вы оцениваете, с указанием количества и стоимости единицы для каждой покупки. При вычитании общего количества проданных единиц товара, начните с удаления всех единиц из первого заказа на покупку, затем перейдите ко второму заказу и так далее, пока не учтете все продажи.

В результате вы получите данные об оставшихся запасах, полученных в результате последних закупок. Для каждого заказа на покупку умножьте стоимость единицы товара на количество единиц товара в этой закупке, которыми вы еще владеете. Сложите итоговые суммы по каждому заказу, чтобы определить общую стоимость запасов.

Последний вошел, первый вышел

Оценка последний вошел, первый вышел аналогична оценке первый вошел, первый вышел , но процесс обратный. При учете проданных единиц начинайте с вычитания из самого последнего заказа на поставку, переходите ко второму последнему заказу на поставку и продолжайте до тех пор, пока не учтете каждую продажу. После того как вы учли все проданные единицы, выполните тот же метод умножения каждого заказа на покупку, а затем сложите их общую стоимость вместе, чтобы получить оценку запасов.

По сравнению с оценкой запасов по принципу первый пришел – первый ушел , это может привести к более высокой или более низкой оценке в зависимости от истории закупок. Если оцениваемый вами товар со временем вырос в цене, этот метод снизит стоимость оценки ваших запасов. И наоборот, если вы заплатили меньше за более поздние заказы, этот метод увеличит вашу оценку по сравнению с методом первый вошел – первый вышел .

Средневзвешенная стоимость

Метод средневзвешенной стоимости при оценке запасов обеспечивает единую стоимость для каждой единицы запасов. Чтобы рассчитать оценку запасов по средневзвешенной стоимости, умножьте количество единиц товара в заказе на стоимость единицы товара в этом заказе. Выполните это для каждого заказа на поставку. Сложите эти значения вместе, чтобы получить общую закупочную стоимость ваших запасов. Разделите полученный результат на общее количество приобретенных единиц, чтобы определить среднюю стоимость каждой единицы запасов.

Чтобы определить общую стоимость запасов, вычтите количество проданных единиц из количества приобретенных единиц, чтобы определить уровень оставшихся запасов. Умножьте эту сумму на средневзвешенную стоимость, которую вы рассчитали ранее, чтобы получить общую средневзвешенную стоимость текущих запасов. Хотя это не всегда так, часто эта величина может находиться между величинами, полученными при оценке по методу первый пришел – первый ушел или последний пришел – первый ушел .

Советы по оценке стоимости запасов

Если вы проводите оценку запасов для своей компании, эти советы помогут вам сделать это эффективно:

-

Следите за инвентаризацией: Мониторинг существующих уровней запасов облегчает проведение оценки запасов. Использование системы управления заказами может обеспечить автоматизацию процесса, позволяя вам выбрать форму оценки и автоматически обновлять информацию по мере ввода новых покупок и продаж в систему.

-

Тщательно выбирайте метод: При принятии решения о том, какую систему использовать для расчета стоимости запасов, важно учитывать ваши цели. Поскольку различные методы могут давать разные результаты, выбор того или иного метода может иметь определенные преимущества.

-

Оставайтесь последовательными: Различные результаты, получаемые при использовании разных методов расчета, означают, что важно быть последовательным после того, как вы выбрали предпочтительный метод оценки. Расчет оценки одним методом в одних условиях и другим методом в других условиях может привести к штрафам или другим последствиям со стороны регулирующих органов или инвесторов.

ShareTwitterLinkedInFacebookEmailCopy to Clipboard

Время на прочтение

4 мин

Количество просмотров 979

Как понять, что мы эффективно управляем товарными запасами? О чём нам говорит оборачиваемость, коэффициент покрытия, дефицит, упущенная прибыль или рентабельность запасов? В этой статье мы поговорим о том, на какие ключевые показатели управления товарными запасами нужно обратить особое внимание, чтобы оптимизировать деятельность предприятия и увеличить прибыль.

Давайте разберёмся, для чего вообще нужно оценивать эффективность управления товарными запасами. Какие задачи мы можем решить?

-

Оценка динамики и анализ эффективности управления запасами. Важно отследить динамику: понять, как обстоят дела сейчас по сравнению с прошлыми периодами – лучше, хуже или на том же уровне.

-

Сравнение торговых точек. Позволяет выявить лучшие и худшие из них и на этом основании принять решение, какие необходимо закрыть или форматировать.

-

Поиск проблемных групп товаров. С одной стороны, это те группы товаров, по которым есть неликвидные и излишние запасы. С другой – те, по которым наблюдается постоянно упущенная прибыль и дефициты. Знание этих групп товаров позволяет скорректировать процессы их закупок и избежать излишних запасов и дефицитов.

-

Отслеживание целей. Анализ эффективности управления запасами за определённый период позволяет понять, достигли ли мы установленных целей или нет.

Оборачиваемость товарных запасов

Часто от клиентов мы слышим: хотим увеличить оборачиваемость запасов и контролировать её. Это показатель того, сколько раз за анализируемый период предприятие использовало средний остаток запасов. Норматив зависит от сферы деятельности. Чем выше оборачиваемость, тем больше, скорее всего, будет выручка по тому среднему запасу, который есть на остатке.

Выделим два основных показателя, связанных с оборачиваемостью.

1. Коэффициент оборачиваемости товарных запасов.

Показывает, сколько раз за год оборачиваются средние запасы. Считается в разах за год или днях оборота. Есть несколько формул:

Коэффициент оборачиваемости = Средние продажи/средний остаток* 365 (или другой период расчёта)

Если умножить средние продажи на 365 (рассматриваемый период оборачиваемости товарных запасов), получим либо нашу выручку, либо себестоимость. Это зависит от тех цен, в которых мы хотим считать оборачиваемость. Но чаще на практике встречается другая формула:

Коэффициент оборачиваемости = Себестоимость продаж/средний остаток

2. Обратный показатель.

Зная коэффициент и сколько раз за год у нас получаются запасы, мы можем найти коэффициент оборачиваемости в днях (этот показатель называется «покрытие в днях»). Для этого полученное число необходимо разделить на 365. Оборачиваемость товарных запасов формула:

Оборачиваемость в днях = 365/ Коэффициент.

Чем выше коэффициент оборачиваемости, тем лучше. Если мы апеллируем оборачиваемостью в днях, ситуация будет противоположной: чем меньше период оборота товаров, тем лучше.

Конечно, в разных сферах деятельности (например, у продуктов и запчастей) будут свои показатели оборачиваемости. Необходимо делать и поправку на то, что внутри ассортимента могут быть товары с разной оборачиваемостью. Так, если условно у сока оборачиваемость больше, чем у консервов, это не означает, что консервы нужно закупать хуже. Просто у этих товаров разные периоды оборота.

Давайте посмотрим, как это выглядит на примере. Перед вами три базы данных по небольшому числу товаров предприятий разной сферы.

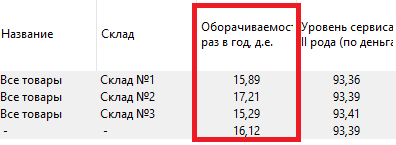

На изображении ниже – база продуктов питания. Средняя оборачиваемость запасов по магазину – 15-20 раз в год.

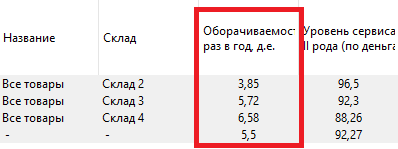

Так выглядит база данных по автозапчастям. Оборачиваемость запасов в среднем 6 раз в год. Может колебаться от 5 до 7 раз в год в зависимости от сферы деятельности и направления.

На следующем слайде представлена оборачиваемость стройматериалов. В нашей практике этот показатель от 3 до 7 раз в год. Также зависит от сезона, группы товаров и направления деятельности.

Всегда ли хороша высокая оборачиваемость товаров?

Давайте посмотрим на примере.

Перед вами два графика продаж по разным товарам. Зелёным цветом обозначены остатки, красным – продажи. Мы видим, что эти два товара закупаются примерно одинаково (от 40 до 80 штук) и остаток по ним тоже похож. Но продажи по первому товару гораздо выше. Возможно, это связано с характером товара.

Если посчитать коэффициент оборачиваемости по формулам, получим оборачиваемость для первого товара 19 раз в год, а для второго – 9. Можно ли сказать, что товаром №1 мы управляем лучше?

Выделенные синие участки – это периоды дефицита, когда зелёный график остатков падал в ноль. Мы видим, что по первому товару за последний год возникало три периода дефицита, а значит, мы упускали прибыль, несмотря на то, что у товара высокая оборачиваемость, и она выше, чем у товара похожей группы.

Важно понимать, что высокая оборачиваемость достигается в том числе и дефицитами. Поэтому мы не можем сказать, что мы хорошо управляем этим товаром. Точнее будет сказать, что этих данных недостаточно для полного понимания картины.

Дефицит возникает, когда:

-

остаток и продажи равны нулю;

-

в какой-то день продажи нулевые и остаток меньше, чем средние продажи за день;

-

остатки на конец дня равны нулю и продажи меньше средних для рассматриваемого дня.

Если в конце дня остаток по товару 0, это не всегда дефицит. Необходимо помнить про учёт списаний. Чаще всего это касается скоропортящихся продуктов. Допустим, остатки на конец дня по такому товару равны нулю. Но если мы списали его, это не дефицит. К скоропортящимся товарам нужен индивидуальный подход.

Уровень дефицита товарных запасов

Бывает ли дефицит хорошим? Если по какому-либо товару возникает дефицит, это может сказываться на управлении товарными запасами. Рассмотрим пример с товарами группы z, которые хаотично продаются и у них нестабильные продажи. Если мы будем поддерживать по ним более высокий показатель уровня сервиса, то, наоборот, потеряем в деньгах, потому что сформируем запасы неликвидов.

Если мы запланировали по группе товаров 98% уровень сервиса, но получили 100%, это хорошо. Получили 99% – тоже хорошо. Этот 1% дефицита будет стоить нам дешевле, чем возможное его покрытие в прошлом. Таким образом, хороший дефицит это тот, который укладывается в запланированный уровень сервиса.

Во 2 части статьи рассмотрим следующие вопросы:

-

Какому проценту дефицита можно доверять?

-

Упущенный спрос и упущенная прибыль, как с этим бороться?

-

Уровень сервиса II рода

-

Рентабельность запасов

Следите за выходом следующей части!

В предлагаемой вниманию читателей статье М.Л. Пятов (СПбГУ) рассматривает возможности применения различных методов оценки запасов. Показывается влияние выбора того или иного метода на содержание бухгалтерской отчетности и результаты ее анализа. Обсуждаются «плюсы» и «минусы» каждого из предлагаемых нормативными документами методов.

Содержание

- Методы оценки запасов как элемент учетной политики организации

В предыдущей статье (№ 12, декабрь, «БУХ.1С» за 2011 год, стр. 18) мы говорили об учетной политике организации как о возможности реализации профессионального суждения бухгалтера с целью составления отчетности, в наибольшей степени адекватно представляющей заинтересованным лицам картину финансового положения фирмы.

Мы постарались увидеть то, как в целом содержание отчетности организации может зависеть от выбранной ею учетной политики. Мы говорили о социальной ответственности бухгалтера как профессионала, поставляющего обществу информацию о финансовом положении компаний – информацию, определяющую реальные управленческие решения, влияющие на распределение капиталов в действующей экономике. Мы могли видеть, что каждый из элементов учетной политики представляет собой не возможность без труда манипулировать цифрами, но возможность отразить влияние на положение дел фирмы тех или иных факторов таким образом, каким не позволяют этого сделать одинаковые для всех одновариантные правила составления учетных записей. В этой статье мы с вами обсудим возможности, которые предоставляет профессиональному бухгалтеру выбор метода оценки запасов – элемента учетной методологии, который, пожалуй, самым прочным образом ассоциируется со словами «учетная политика».

Общее содержание методов оценки запасов

Выбор метода оценки запасов актуален в условиях изменения цен приобретения запасов компании (товаров, материалов и т. п.). Изменение цен покупки и наличие остатков на конец периода создают проблему их оценки. Действительно, поступали запасы в течение периода по разным ценам, была продана (отпущена в производство) только часть запасов, и если партионный учет не велся, то как оценить остатки, по каким ценам? И это не единственный здесь вопрос. Ведь от того, как мы оценим остаток не проданных (не использованных) запасов на конец отчетного периода, будет зависеть и оценка реализованных или использованных при производстве продукции запасов, то есть оценка расходов периода, а значит, и прибыли. Итак, мы имеем три элемента отчетности, оценка которых зависит от выбираемых нами методов, – это:

1) запасы компании в балансе как элемент ее оборотных активов,

2) расходы периода в отчете о прибылях и убытках, и

3) финансовый результат (прибыль или убыток) в отчете о прибылях и убытках, а, в дальнейшем (в части нераспределенной прибыли (непокрытого убытка)) и в балансе.

Следовательно, от оценки запасов зависит то, как будут выглядеть в глазах пользователей отчетности показатели:

1) платежеспособности фирмы,

2) ее рентабельности и

3) структуры источников финансирования ее деятельности.

Первые определяются соотношением оборотных активов и краткосрочных обязательств, а оценка запасов, соответственно, определяет и величину оценки оборотных активов фирмы в целом. Вторые рассчитываются соотношением прибыли с активами или отраженными в отчете о прибылях и убытках затратами – здесь имеет место влияние оценки запасов на величину финансового результата. Третьи зависят от доли собственных источников средств в общем объеме пассивов, а на это соотношение влияет величина нераспределенной прибыли (непокрытого убытка).

Итак, как же оценить запасы в условиях динамики цен их приобретения? Возможные варианты ответа на этот вопрос и представляют собой так называемые методы оценки запасов.

В современной практике широко известны четыре метода оценки запасов организации:

1) оценки себестоимости единицы запасов;

2) метод средних цен;

3) метод ФИФО и

4) метод ЛИФО.

Метод оценки себестоимости единицы запасов

Метод оценки себестоимости единицы запасов применяется либо когда фирма ведет партионный учет запасов, то есть их аналитический учет организован так, что позволяет отследить их движение по партиям. При этом в большинстве случаев при применении партионного учета и фактическое движение (выбытие) запасов организуется по партиям. Это может стать необходимым при использовании в деятельности фирмы (продаже или использовании в производстве) скоропортящихся оборотных активов, например, пищевых продуктов. Здесь, если партия была приобретена по одной цене, списание запасов конкретной партии и производится по соответствующим ценам.

Также данный метод применим, когда речь идет об уникальных в определенной степени ценностях. Например, наша фирма – это салон, продающий дорогие автомобили. Организация учета не предполагает их списания «группами».

Каждый факт реализации подлежит обособленному отражению в бухгалтерском учете, и отражение каждого факта предполагает списание конкретного автомобиля по цене его приобретения у поставщиков.

В иных случаях данный метод оценки практически неприменим.

Метод средних цен

Метод средних цен наиболее прост. Может быть, именно поэтому в настоящее время его применяют большинство компаний и так любят наши коллеги.

Он предполагает исчисление средних цен запасов, приобретенных за период, с учетом их остатка на начало отчетного периода.

Так, предположим, мы имеем остаток товаров на начало периода, который составляет 20 единиц, оцененных по 200 рублей за единицу (4 000 рублей). За период мы закупили 2 партии товаров – 50 единиц по 210 рублей за единицу (10 500 рублей), и 100 единиц по 220 рублей за единицу (22 000 рублей). За период мы продали 130 единиц товара по цене 240 рублей за единицу.

Таким образом, наша выручка составила – 31 200 рублей. Мы оцениваем себестоимость проданных товаров, стоимость их остатка и, соответственно, прибыль от продаж, находя среднюю цену единицы товара, используя простой метод расчета средней арифметической.

Общий объем поступивших за период товаров в сумме с их остатком на начало периода составит 170 единиц. Их общая стоимость составляет 36 500 рублей.

Отсюда средняя цена единицы запасов составит 214,7 рублей за единицу. Мы продали 130 единиц товара. Их себестоимость составит 27 911 рублей. Соответственно, прибыль от продажи будет оценена в 3 289 рублей. Остаток непроданных товаров получит оценку в 8 589 рублей.

Метод ФИФО

Метод ФИФО (аббревиатура от англ. FIFO – First In First Out, «первым поступил – первым выбыл») предполагает, что мы ставим оценку остатка запасов и их выбывшей за период части в зависимость от последовательности их поступления (покупки). Оценка стоимости остатка запасов в этом случае основывается на допущении того, что запасы выбывают точно в той же последовательности, что и поступали в организацию, а, следовательно, остаток запасов на конец периода должен быть оценен, исходя из последних по хронологии цен их приобретения. Метод ФИФО иногда сравнивают с конвейером, с которого запасы поступают ровно в той последовательности, в которой они были на него загружены.

Оценим по методу ФИФО стоимость остатка запасов в рассмотренном выше примере. Мы продали 130 единиц товара, и их оценка будет предполагать, что мы продавали товар, изымая его из запасов на складе строго в соответствии с порядком его приобретения. То есть оценку проданных товаров составят: стоимость остатка на начало периода 20 единиц по 200 рублей (4 000 рублей), плюс 50 единиц по 210 рублей (10 500 рублей), плюс 60 единиц по 220 рублей (13 200 рублей). Таким образом, себестоимость проданных товаров составит 27 700 рублей. Прибыль от продаж в данном случае будет определена как 3 500 рублей (31 200 – 27 700). Соответственно остаток непроданных товаров в 40 единиц получит оценку исходя из цены приобретения в 220 рублей за единицу, то есть будет оценен в 8 800 руб.

Метод ЛИФО

Метод ЛИФО (аббревиатура от англ. LIFO – Last In First Out, «последним поступил, последним выбыл») предполагает, что мы оцениваем выбывающие запасы исходя из последовательности, обратной последовательности их поступления. Сущность метода ЛИФО иногда объясняется по аналогии с бункером или контейнером, куда закладываются запасы. И вот, если мы захотим эти запасы из такого бункера – контейнера достать, нам придется сначала вынуть те, которые попали туда последними. Следовательно, оценивая выбывшие за период ценности, мы начинаем «выбирать» последнюю по времени поступления партию, если количества товаров в ней не хватает – предпоследнюю, и так далее, как бы возвращаясь к остатку на начало.

Таким образом, себестоимость проданных (использованных) запасов и определяют их «последние» цены.

В нашем примере, оценку проданных товаров по методу ЛИФО составят: 100 единиц по 220 рублей (22 000 рублей) и 30 единиц по 210 рублей (6 300 рублей), то есть мы оценим проданные товары в 28 300 рублей. Соответственно, прибыль в этом случае будет оценена в 2 900 рублей (31 200 – 28 300). Оценка остатка товаров составит, следовательно, 8 200 рублей.

Влияние выбора метода оценки на показатели отчетности

Итак, мы можем в целом охарактеризовать влияние выбора методов оценки запасов на показатели отчетности следующим образом:

- метод исчисления себестоимости каждой единицы запасов позволяет выявлять финансовый результат от продажи каждой единицы запасов и представлять их оценку в отчетности в строгом соответствии с ценой приобретения каждого конкретного элемента (единицы) запасов организации;

- метод средних цен скрывает (затушевывает, размывает, вуалирует) влияние изменения цен приобретения запасов на показатели их оценки как элемента актива баланса, расходов периода и финансового результата (прибыли и убытка);

- метод ФИФО в условиях роста цен приобретения запасов формирует максимальную оценку запасов на конец периода, минимальную оценку расходов периода и максимальную оценку финансового результата. В условиях снижения цен, ФИФО, наоборот, дает нам минимальную оценку запасов на конец периода в балансе, максимальную оценку расходов периода и минимальную величину финансового результата;

- метод ЛИФО в условиях роста цен на приобретаемые запасы формирует минимальную оценку запасов в балансе на конец периода, максимальную величину расходов периода в отчете о прибылях и убытках и минимальную оценку финансового результата (прибыли или убытка). В условиях снижения цен ЛИФО дает нам максимальную оценку запасов в балансе, минимальную оценку расходов периода и максимальную оценку финансового результата.

Нормативно-правовая справка

Говоря о возможностях использования методов оценки запасов на практике, прежде всего, следует обратить внимание на то, что в настоящее время нормативные документы по бухгалтерскому учету и НК РФ предоставляют организациям различные возможности по выбору метода оценки запасов для целей финансового учета и налогового учета соответственно. В первом случае речь идет о формировании учетной политики организации, во втором – учетной политики для целей налогообложения. Действующие нормативные правовые акты по бухгалтерскому учету не предусматривают возможности использования метода ЛИФО. Согласно НК РФ, при формировании учетной политики для целей налогообложения в части налога на прибыль организации могут выбирать любой из рассмотренных нами 4-х методов.

Приведем соответствующие предписания нормативных документов, дающие именно те определения методам оценки запасов, которыми следует руководствоваться в практике финансового и налогового учета.

Бухгалтерские нормативные документы

Согласно пункту 16 ПБУ 5/01 «Учет материально-производственных запасов», утв. приказом Минфина России от 09.06.2001 № 44н, «при отпуске материально-производственных запасов (кроме товаров, учитываемых по продажной стоимости) в производство и ином выбытии их оценка производится одним из следующих способов:

по себестоимости каждой единицы;

по средней себестоимости;

по себестоимости первых по времени приобретения МПЗ (способ ФИФО)».

ПБУ устанавливается, что «применение одного из указанных способов по группе (виду) материально-производственных запасов производится исходя из допущения последовательности применения учетной политики».

Согласно пункту 17 ПБУ 5/01 «материально-производственные запасы, используемые организацией в особом порядке (драгоценные металлы, драгоценные камни и т. п.), или запасы, которые не могут обычным образом заменять друг друга, могут оцениваться по себестоимости каждой единицы таких запасов».

Оценка материально-производственных запасов по средней себестоимости – устанавливается пунктом 18 ПБУ 5/01 – «производится по каждой группе (виду) запасов путем деления общей себестоимости группы (вида) запасов на их количество, складывающихся соответственно из себестоимости и количества остатка на начало месяца и поступивших запасов в течение данного месяца».

Согласно пункту 19 ПБУ 5/01 «оценка по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО) основана на допущении, что материально-производственные запасы используются в течение месяца и иного периода в последовательности их приобретения (поступления), т. е. запасы, первыми поступающие в производство (продажу), должны быть оценены по себестоимости первых по времени приобретений с учетом себестоимости запасов, числящихся на начало месяца. При применении этого способа оценка материально-производственных запасов, находящихся в запасе (на складе) на конец месяца, производится по фактической себестоимости последних по времени приобретений, а в себестоимости проданных товаров, продукции, работ, услуг учитывается себестоимость ранних по времени приобретений».

Пункт 21 ПБУ 5/01 устанавливает специальное правило, согласно которому «по каждой группе (виду) материально-производственных запасов в течение отчетного года применяется один способ оценки».

Порядок оценки выбывающих материально-производственных запасов, соответственно, определяет и оценку их остатка, на что указывает пункт 22 ПБУ 5/01, согласно которому «оценка материально-производственных запасов на конец отчетного периода (кроме товаров, учитываемых по продажной стоимости) производится в зависимости от принятого способа оценки запасов при их выбытии, т. е. по себестоимости каждой единицы запасов, средней себестоимости, себестоимости первых по времени приобретений».

Специальным предписанием пункта 27 ПБУ 5/01 определяется, что «информация о способах оценки материально-производственных запасов по их группам (видам)», и «о последствиях изменений способов оценки материально-производственных запасов» подлежит раскрытию в бухгалтерской отчетности с учетом требования существенности.

Налоговое законодательство

Что же касается налогового законодательства, то здесь, согласно предписаниям пункта 8 статьи 254 НК РФ, «при определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения применяется один из следующих методов оценки указанного сырья и материалов: метод оценки по стоимости единицы запасов; метод оценки по средней стоимости; метод оценки по стоимости первых по времени приобретений (ФИФО); метод оценки по стоимости последних по времени приобретений (ЛИФО)».

Важно обратить внимание на то, что, предоставляя возможность для целей обложения налогом на прибыль определять размер материальных расходов, используя метод ЛИФО, НК РФ не дает методического описания этого метода. Если в случае с методами себестоимости единицы запасов, средней себестоимости и ФИФО, налогоплательщик должен использовать соответствующие определения нормативных документов по бухгалтерскому учету, то в части метода ЛИФО именно действующие нормативные акты по бухгалтерскому учету его определения уже не содержат. Здесь можно лишь посоветовать тем, кто применяет метод ЛИФО для целей налогообложения, руководствоваться определением ПБУ 5/01, действовавшим до вступления в силу приказа Минфина России от 26.03.2007 № 26н, то есть старой редакцией ПБУ 5/01.

Напомним, что, определяя содержание метода ЛИФО, «старая» редакция ПБУ гласила следующее (п. 20): «оценка по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО) основана на допущении, что материально-производственные запасы, первыми поступающие в производство (продажу), должны быть оценены по себестоимости последних в последовательности приобретения. При применении этого способа оценка материально-производственных запасов, находящихся в запасе (на складе) на конец месяца, производится по фактической себестоимости ранних по времени приобретения, а в себестоимости проданных товаров, продукции, работ, услуг учитывается себестоимость поздних по времени приобретения».

Аналитическое значение методов оценки запасов

Что мы должны показать в бухгалтерской отчетности, применяя методы оценки запасов?

Итак, мы определили характер влияния выбора того или иного метода оценки запасов на содержание бухгалтерской отчетности. Теперь нам следует поговорить о том, как это влияние соотносится с общей задачей отчетности – достоверно представить картину финансового положения компании, максимально возможно соответствующую реальности. Под реальностью в данном случае следует понимать влияние на положение дел фирмы изменения цен приобретения ее запасов.

Давайте посмотрим, каково же это влияние. Итак, мы имеем как минимум четыре элемента (показателя) бухгалтерской отчетности, оценка которых должна отражать в себе, в том числе, и изменение «входящих» цен запасов – это:

1) остаток запасов на конец периода, отражаемый в составе оборотных активов в бухгалтерском балансе,

2) расходы периода в отчете о прибылях и убытках,

3) финансовый результат периода в отчете о прибылях и убытках и, как следствие,

4) величина нераспределенной прибыли (непокрытого убытка) в пассиве баланса, если таковой имеет место быть.

Оборотные активы – это ресурсы, которые должны принести нам доходы в будущем, в том числе рассматриваемые как обеспечение существующих у организации обязательств.

В первую очередь, если говорить о рассчитываемых по балансу аналитических коэффициентах, оценка оборотных активов определяет значение коэффициента общей ликвидности (или общей платежеспособности), определяемого соотношением величин оборотных активов и краткосрочных обязательств. Реальность оценки оборотных активов в данном случае обеспечивается ее максимальным соответствием текущему уровню цен. Отсюда, наиболее реалистичной следует признать оценку оборотных активов в балансе, максимально приближенную к «последним» ценам их покупки.

Прибыль – это показатель роста капитала компании, роста капитала, не связанного с увеличением его обязательств. Демонстрация в отчетности роста капитала фирмы свидетельствует либо о возможности расширения масштабов ее деятельности в сравнении с «точкой отсчета», либо о возможности изъятия из оборота организации части «заработанных» ею средств без ущерба для ее финансового положения, которое она имела на начало периода, за который прибыль была исчислена в бухгалтерском учете. Изменение цен приобретения запасов означает, что в следующем отчетном периоде, при условии продолжения деятельности нашей фирмы, нам потребуются средства на приобретение данных запасов в объеме, близком именно к «последним» ценам их покупки в прошедшем периоде.

Следовательно, наиболее реалистичные величины расходов и финансового результата нам также даст использование в расчетах именно «последних» по хронологии закупок запасов цен.

Теперь давайте обратим внимание на то, что же нам позволяет показать использование каждого их рассмотренных методов оценки (здесь мы намеренно рассмотрим и метод ЛИФО в связи с возможностью его применения при ведении управленческого учета).

Метод исчисления себестоимости каждой единицы запасов, на наш взгляд, не нуждается в специальных комментариях. В этом случае мы обособленно ведем учет приобретения и продажи каждой единицы запасов, получая и соответствующие данные отчетности. Перейдем к методу средних цен.

Метод средних цен

Применение метода средних цен фактически позволяет нам сгладить влияние изменения цен приобретения запасов на показатели отчетности. Мы рассчитываем среднюю цену приобретения запасов за период (с учетом оценки остатка на начало периода) для оценки запасов на конец периода в активе баланса; оценку по средним ценам получают расходы периода как стоимость списанных с баланса запасов, отражаемые в отчете о прибылях и убытках; «средней» соответственно получается и прибыль.

Отсюда, применяя метод средних цен и размывая тем самым влияние их динамики на показатели отчетности, мы фактически демонстрируем пользователям отсутствие значимого влияния динамики цен на финансовое положение фирмы. Насколько и в каких случаях это справедливо? Очевидно, что показывать отсутствие влияния изменения цен мы должны в тех случаях, когда такового (значимо) и действительно нет. Иными словами, применение метода средних цен подходит для ситуаций, когда профессиональное суждение бухгалтера позволяет ему оценить влияние изменения цен приобретения оборотных активов на показатели отчетности как незначимое или несущественное.

Так, например, цены в течение периода могли часто меняться, но на незначимые суммы, при этом соответственно менялись и цены продажи материально-производственных запасов. Отсюда, влияние такой динамики можно признать незначительным, что и позволяет продемонстрировать метод средних цен.

Метод ФИФО

Метод ФИФО, как вы помните, в условиях роста цен показывает максимальную оценку запасов и прибыли, а в условиях снижения цен приобретения запасов – минимальную оценку этих показателей. Соответствие оценки запасов в балансе на конец отчетного периода их «последним» ценам при методе ФИФО максимально приближает их оценку к ближайшему положению дел. И чем больше доля именно «последних» цен в расчете оценки остатка запасов, тем она в этом смысле будет реалистичнее.

Таким образом, с точки зрения оценки оборотных активов и расчета показателей платежеспособности организации, метод ФИФО – это наилучший вариант оценки. Однако на оценку финансового результата выбор метода ФИФО оказывает отнюдь не столь положительное влияние. Списание запасов при методе ФИФО осуществляется в последовательности приобретения, то есть по «первым» ценам. Это фактически завышает финансовый результат в сравнении с уровнем цен приобретения запасов на дату составления отчетности. Величина прибыли, таким образом, демонстрирует преувеличенные возможности собственников по изъятию средств из оборота компании и/или расширению объемов бизнеса. Фирма выглядит преувеличенно рентабельной.

Метод ЛИФО

Использование метода ЛИФО приводит нас к противоположной ситуации. Оценка остатка запасов на конец периода в балансе основывается в этом случае на «первых» ценах. При этом специфика метода ЛИФО состоит в том, что при наличии остатка «первые» цены могут служить основой оценки сколь угодно долго, и через некоторое время оценка запасов в балансе совершенно теряет связь с реальностью. Отсюда, при применении метода ЛИФО оценка оборотных активов искажает действительность, и в первую очередь это касается показателя текущей платежеспособности (ликвидности), который в условиях роста цен становится заниженным тем более, чем более значима доля остатка запасов в общем объеме оборотных активов фирмы.

При этом финансовый результат, как следствие адекватной оценки текущих расходов, наоборот, получает наиболее адекватную реальному положению дел оценку. Величина отражаемой в отчетности прибыли учитывает рост цен на подлежащие возобновлению ресурсы, определяющий объем необходимого в будущем оттока свободных денежных средств. Отсюда прибыль как «сигнал» к распределению средств более реалистично показывает возможности собственников для такого изъятия средств из компании и/или их реинвестирования.

Итоги

Сравнение методов ЛИФО и ФИФО, таким образом, демонстрирует нам очень важное противоречие. Получая (при использовании метода ФИФО) возможность наиболее адекватно оценить остатки запасов, мы искажаем отражаемую в отчетности величину прибыли. Наиболее реалистично оценивая прибыль (при использовании метода ЛИФО), мы искажаем оценку запасов фирмы, представляемую в активе бухгалтерского баланса. Эта ситуация является частным случаем общего парадокса методологии учета, основанной на балансовом равенстве активов и пассивов, определенного профессором Я.В. Соколовым (1938-2010) как принцип дополнительности*. Согласно этому принципу, чем более точную (адекватную, близкую к реальности) оценку получает один показатель бухгалтерской отчетности, тем менее точную оценку получает другой показатель, с ним связанный. В нашем случае такой связанной «парой» показателей являются запасы и прибыль.

Примечание:

* Я.В. Соколов. Основы теории бухгалтерского учета – М.: Финансы и статистика, 2000, стр. 38-39.

Отсюда очевидно, что метод ФИФО в большей степени ориентирован на задачи составления баланса, а метод ЛИФО – отчета о прибылях и убытках. Главенствующая роль баланса или отчета о финансовом состоянии в настоящее время обусловила отмену метода ЛИФО как рекомендуемого российскими ПБУ и МСФО. Однако, метод ЛИФО сохраняет актуальность для оценки расходов и прибыли в управленческом учете. И именно в управленческом учете, при условии значимости оценки соответствующих показателей для принятия управленческих решений, мы можем применять метод ФИФО при формировании управленческого баланса и метод ЛИФО для составления управленческого отчета о прибылях и убытках.

В финансовом же учете при выборе между методом ФИФО и методом средних цен нам не следует забывать об аналитическом значении величины прибыли как сигнала к выплате дивидендов. Неадекватное реальному положению дел восприятие такого сигнала собственниками компании может в условиях значимого роста цен на запасы привести к нерациональному изъятию средств из оборота компании. Исходя из этого, метод средних цен, когда приходится выбирать между ним и ФИФО, на наш взгляд, в большей степени отвечает принципу осмотрительности (консерватизма), позволяя не вселять излишнего оптимизма в сердца пользователей бухгалтерской отчетности.

Что же качается налогового учета и учетной политики организации для целей налогообложения, то здесь правильность выбора метода ЛИФО в условиях роста цен, на наш взгляд, совершенно бесспорна.

Методы оценки запасов как элемент учетной политики организации

Деятельность любой компании невозможна без использования оборотных средств, в составе которых значительную часть занимают запасы товарно-материальных ценностей. Существенное отличие запасов от других видов оборотных средств в том, что их стоимость можно определять разными методами. Применение того или иного метода оценки стоимости запасов позволяет влиять на различные показатели финансовой отчетности, величину налогооблагаемой прибыли. Поэтому грамотный выбор метода определения стоимости запасов помогает компании улучшить финансовый результат своей деятельности, а ошибки в выборе такого метода часто приводят к начислению излишнего налога на прибыль и снижению величины прибыли.

МЕТОДЫ ОПРЕДЕЛЕНИЯ СТОИМОСТИ ЗАПАСОВ КОМПАНИИ

Прежде чем изучать методы определения стоимости запасов, кратко рассмотрим особенности этой категории оборотных активов компании, поскольку они разные по структуре и для их оценки невозможно использовать один и тот же метод.

Если обратиться к бухгалтерскому балансу, то в нем для категории запасов отведена строка 1210 «Запасы» с расшифровкой по трем группам:

- строка 1211 «Сырье и материалы»;

- строка 1212 «Затраты в незавершенном производстве»;

- строка 1213 «Готовая продукция и товары для перепродажи».

Такая группировка детализирует сведения о наличии у компании запасов ТМЦ, но не дает полного представления об их структуре. Например, категория «Сырье и материалы» включает как минимум десять групп запасов, которые имеют совершенно разные цели использования и характеризуются разным отношением к процессам деятельности предприятия.

В то же время к категории «Затраты в незавершенном производстве» относятся также полуфабрикаты собственного производства и продукция, еще не прошедшая стадии дополнительной упаковки и комплектации перед передачей на склад готовой продукции.

На структуру запасов товарно-материальных ценностей напрямую влияет сфера деятельности компании.

В торговой компании большая часть запасов всегда приходится на товары для перепродажи, в строительной компании основными видами запасов выступают строительные материалы, а для производственной компании характерно преобладание сырья и материалов для выпуска продукции и тары для ее упаковки.

По этой причине практически все коммерческие компании в своем аналитическом балансе рассматривают остатки запасов товарно-материальных ценностей в следующей детализации (табл. 1).

Из таблицы 1 видно, что такое разнообразие запасов подразумевает различные подходы к оценке их балансовой стоимости. Выбор метода оценки запасов влияет на показатели баланса и отчета о финансовых результатах (основные финансовые отчеты), поскольку все методы подразумевают распределение стоимости запасов между остатками товарно-материальных ценностей, хранящимися на складах, и реализованными ТМЦ.

Действующее законодательство предусматривает три метода определения стоимости запасов:

- метод специфической идентификации (по себестоимости каждой единицы ТМЦ);

- метод оценки по стоимости первых по времени приобретения ТМЦ (метод ФИФО);

- метод средневзвешенной стоимости товарно-материальных ценностей.

Метод специфической идентификации

Метод специфической идентификации используют, если организация учета хозяйственной деятельности позволяет компании сопоставить каждую единицу выпущенной или реализованной продукции с конкретной закупкой сырья или выпуском продукции. Другими словами, правильно использовать этот метод могут только предприятия, где ведется партионный учет запасов ТМЦ.

В данном случае четко прослеживается, какая партия сырья пошла на выпуск отдельной партии готовой продукции или какая партия выпущенной продукции была отгружена покупателю.

Данный метод определения стоимости запасов наиболее точный. В то же время он самый трудоемкий, поэтому в основном применяется на предприятиях с небольшим объемом бизнеса или в компаниях с немассовым выпуском продукции.

Метод ФИФО

Метод ФИФО основан на допущении, что предприятие отпускает в производство или реализует покупателям партии товаров в такой очередности, в какой они поступают на склады хранения.

При использовании данного метода вне зависимости от того, какая фактически партия запасов ТМЦ списывается со склада хранения, в учете списывают самую раннюю по дате поступления партию. Конечно, это может привести к искажению стоимости запасов, но позволит упростить учет запасов ТМЦ и не сопоставлять каждую единицу выпущенной или реализованной продукции с конкретной закупкой сырья или выпуском продукции.

Метод средневзвешенной стоимости

Метод средневзвешенной стоимости подразумевает оценку средней стоимости запасов, находящихся на складе и реализуемых покупателю.

Средняя стоимость единицы запаса рассчитывается как сумма себестоимостей разных партий запаса, деленная на количество единиц этих же самых партий запасов.

Этот метод больше всего подходит для предприятий массового выпуска продукции, поскольку не требует ведения партионного учета. Он позволяет легко рассчитать стоимость запасов, хранящихся на складах и реализуемых покупателям, при любом количестве их номенклатурных позиций. Однако при этом величина искажений в стоимости запасов будет меняться прямо пропорционально разнице между закупочной стоимостью разных партий товарно-материальных ценностей.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 3, 2023.

_2023_18-19(%D0%A2%D0%B0%D0%B1%D0%BB%D0%B8%D1%86%D0%B0).jpg)