ЕЩЁ КАЛЬКУЛЯТОРЫ:

Калькулятор расчёта средней дневной зарплаты

Калькулятор расчёта оплаты простоя

Калькулятор страховых взносов с зарплаты

Как пользоваться калькулятором

Инструкция по использованию калькулятора расчёта зарплаты по окладу

- Введите сумму месячного оклада, количество отработанных дней и месяц для расчёта зарплаты.

- Нажмите «РАССЧИТАТЬ». Полученный результат покажет общую начисленную сумму зарплаты, сколько от зарплаты составит НДФЛ и размер зарплаты за вычетом НДФЛ.

Калькулятор зарплаты по окладу, в том числе за неполный отработанный месяц – это удобный сервис, предназначенный как для должностных лиц, осуществляющих начисление заработной платы, так и для самих работников, желающих проверить правильность начисления.

Назначение калькулятора

Начисление заработной платы – это серия арифметических операций, определяющая, какую сумму получит «на руки» работник. По сути, эти операции – одна из важнейших функций работодателя, направленная на исполнение трудового договора.

Правильность и четкость в начислении и выплате заработной платы – первейшее условие для спокойной работы и сведения к минимуму трудовых споров.

Расчет по окладу

Оклад, или иначе, тарифная ставка – не эквивалент заработной платы. Можно сказать, что оклад – это некая базовая величина, то есть установленный штатным расписанием минимальный размер оплаты труда по определенной должности за определенное время без учета надбавок и компенсаций.

Именно эти базовые показатели учитывает калькулятор. Для получения верного результата калькулятору нужно знать:

- размер оклада;

- количество рабочих дней в месяце.

Калькулятор переведет рабочие дни в рабочие нормо-часы и выдаст конечную сумму (без учета компенсаций, премиальных, переработок и т.д.) за минусом НДФЛ.

Алгоритм расчета соответствует формуле ТС / ДМ × РД = ЗП, где:

- ТС – это тарифная ставка;

- ДМ – это длительность календарного месяца, то есть 30, 31 или 28/29 дней;

- РД – это рабочие дни, отработанные в конкретном месяце.

Внимание! Калькулятор предусмотрен для расчета по нормо-часам. То есть, правильный результат можно получить только из расчета 40 рабочих часов в неделю (ст.91 ТК РФ). Это означает, что калькулятору можно задать условие любого количества дней, отработанных за месяц, но нельзя изменить подсчет с условием, например, 6-х часового рабочего дня или переработки.

Как вводить данные в калькулятор

Выше мы уже сказали, что алгоритм работы калькулятора соответствует формуле ТС / ДМ × РД = ЗП.

Соответственно, калькулятор содержит поля для введения данных по каждому компоненту формулы, а именно:

- поле для введения размера оклада, установленного трудовым договором;

- поле для введения рабочих дней, отработанных за период времени;

- поле выбора календарного месяца и года. Потребуется выбрать нужный месяц из всплывающего окна.

Поскольку калькулятор предлагает и выбор года, можно быть уверенным, что он не пропустит високосный год.

После введения всех данных потребуется сделать клик левой клавишей компьютерной мыши на кнопку «Рассчитать».

Результаты появятся в трех полях ниже и будут включать в себя сумму к начислению, сумму налога и сумму к выдаче.

Как рассчитать зарплату по окладу? Для этого разберемся с терминологией и поймем, чем оклад отличается от зарплаты. Затем соберем необходимые исходные данные и подставим их в формулу. Из каких документов взять информацию и в каком порядке произвести расчет, узнайте из нашего материала.

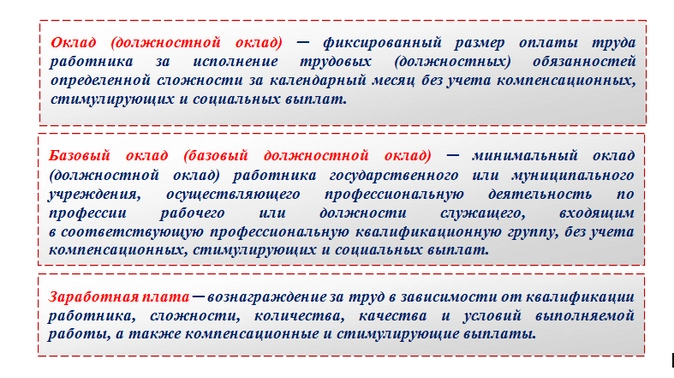

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

Как рассчитывать зарплату по всем нюансам и новым правилам 2023 года расскажут профи на обновленном курсе профессиональной переподготовки.

Научим не только как правильно рассчитать надбавки, пособия, компенсации, отпускные и командировочные, но и как предотвращать налоговые и юридические риски, как избежать претензий от трудовых инспекторов.

Стать профи по зарплате

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Как правильно собрать исходные данные для расчета заработной платы

Для расчета заработной платы по окладу собираются исходные данные:

-

о размере оклада;

-

количестве рабочих дней в расчетном месяце;

-

количестве отработанных дней в месяце;

-

выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

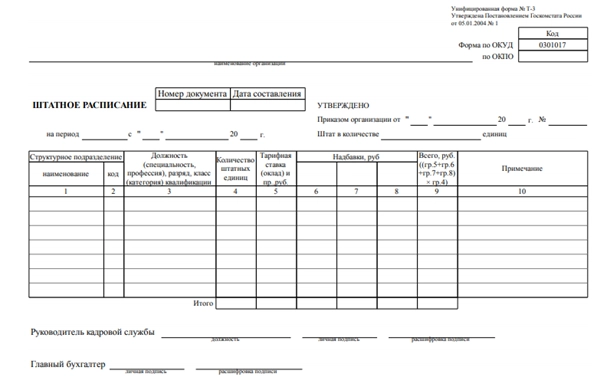

Размер оклада

Оклады по каждой должности отражаются в штатном расписании:

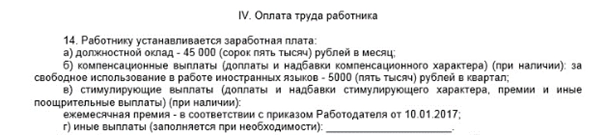

Кроме того, размер оклада должен быть указан в трудовом договоре:

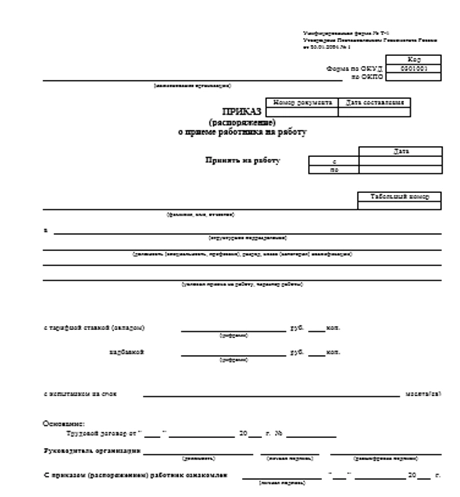

А также отражен в приказе о приеме на работу:

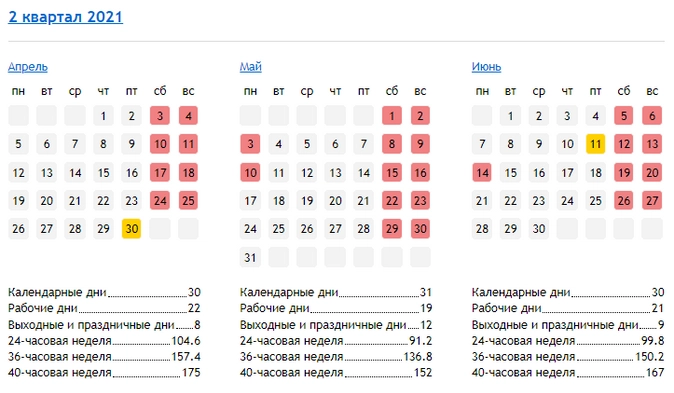

Количество рабочих дней в расчетном месяце

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

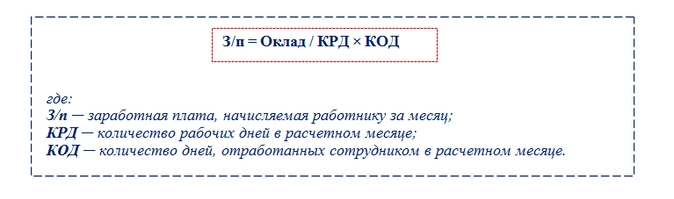

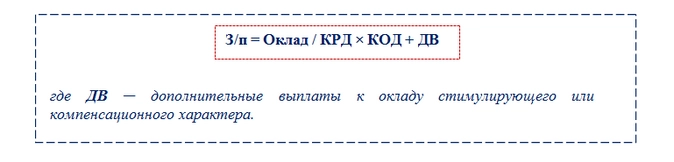

Базовая расчетная формула

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в январе 2021 года получил выговор за прогул. В результате из 15 рабочих дней в январе (по производственному календарю для пятидневной рабочей недели) он отработал только 14. Его оклад, согласно утвержденному на 2021 год штатному расписанию, составляет 16 250 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 16 250 руб. / 15 дн. × 14 дн. = 15 166,66 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за январь 2021 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

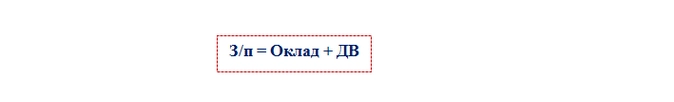

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал январь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 16 250 16 250 × 15% = 18 687,5 руб.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

Если вы начнете читать книгу по расчету зарплаты, то наверняка найдете в ней описание таких систем оплаты труда или способов расчета зарплаты: повременная, сдельная, повременно-премиальная, бонусная, комиссионная и т.д. Эти системы не описаны в законодательстве, они существуют в экспертных статьях и авторских мнениях. Работодатель может принять свою систему оплаты труда, зафиксировать ее в локальных нормативных актах и применять в организации.

Контур.Бухгалтерия поможет бухгалтеру быстро рассчитать зарплату, отпускные, больничные: расчеты автоматизированы и занимают пару минут, в отличие от классических программ.

Попробовать бесплатно

Повременная система оплаты труда

В этом случае заработок сотрудника напрямую зависит от отработанного времени, есть фиксированная цена за единицу времени. Единицей времени может быть полностью отработанный месяц (тогда начисляется оклад за месяц) или отработанная смена или час (тогда за смену или час устанавливается тарифная ставка).

Оклад

Если сотрудник работает по 40-часовому графику, то обычно основным видом его начислений является оклад. В этом случае устанавливается сумма, которая платится сотруднику за полностью отработанный месяц. Если сотрудник отработал месяц не полностью, то расчеты выполняются пропорционально отработанному времени.

Форма расчета оклада за текущий месяц такая: базовая сумма оклада, установленная за полностью отработанный месяц, делится на норму рабочего времени за этот месяц и умножается на фактически отработанное время.

Здесь есть одна особенность. Поскольку сумма оклада за полностью отработанный месяц в каждом месяце одинаковая, а норма рабочего времени по производственному календарю может отличаться, то сумма зарплаты за один день получается разная.

Пример:

Работник решил взять два дня отпуска за свой счет.

Давайте посмотрим, как будет при этом отличаться его заработок в мае и в июле 2021 года.

В мае норма рабочего времени 19 рабочих дней, оклад за полный месяц 30 000 руб. Отработано — 17 рабочих дней.

Оклад за отработанное время — 30 000 / 19 × 17= 26 842,11 рубля.

В июле норма рабочего времени 22 дня, отработано 20 дней. Оклад за отработанное время — 30 000 / 23 × 21 = 27 272,73 рубля.

Получается, что стоимость 1 дня в мае выше, чем в июле, и, если сотрудник берет два дня за свой счет, в июле это выгоднее, чем в мае.

Расчет по окладу удобно использовать, если сотрудники работают по стандартному рабочему графику. В этом случае им гарантирован оклад за каждый месяц работы.

Расчет зарплаты — это просто!

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн

Попробовать бесплатно

Оплата по тарифной ставке

Расчет по окладу можно использовать и для тех сотрудников, которые работают по сменному графику, но это вызовет гораздо больше вопросов и у бухгалтера, и у сотрудников. Лучше использовать тарифную ставку, установленную за смену или за час. Давайте сравним такие расчеты.

Пример 1. Расчет по тарифной ставке за смену:

Представим магазин, который работает с 10 утра до 10 вечера, график работы продавцов в нем 2 через 2, рабочая смена длится 10 часов. У одной работницы первый рабочий день в июне попадает на первое число, у второй — на третье число. В месяце всего 30 дней, первая сотрудница отработает по графику 16 смен за месяц, а вторая — 14. Если установлена тарифная ставка за смену или за час, мы можем рассчитать в соответствии с ней оплату за месяц. Допустим, смена стоит 1300 рублей.

У первой сотрудницы: 16 смен × 1300 рублей = 20 800 рублей.

У второй сотрудницы: 14 смен × 1300 рублей =18 200 рублей.

Такой расчет прост и понятен. Давайте посмотрим, какой получится расчет, если при сменном графике использовать оплату по окладу.

Пример 2. Расчет по окладу при сменном графике

Представим себе тот же магазин и тех же сотрудниц, но теперь у них установлена не тарифная ставка за смену или за час, а оклад за месяц — 30 000 рублей. Здесь возникает сложность с определением нормы рабочего времени. Чтобы рассчитать сумму оклада в месяц, фактически отработанное время возьмем из графика сотрудника, а откуда взять норму — непонятно. В законодательстве это не описано и существуют разные варианты, которые не противоречат законам. Можно определить норму рабочего времени по графику сотрудников, по нормативному календарю для 5-дневной 40-часовой недели или по средней норме за год.

Вариант 1. Норма времени определяется по графику сотрудниц, для каждой своя, т.к. разное количество смен.

Если обе отработали все смены, то обе получат одинаковую зарплату, потому что они полностью отработали все дни по графику.

- 30 000 / 16 × 16 = 30 000

- 30 000 / 14 × 14 = 30 000

Такой вариант расчета вызывает вопросы со стороны работников: ведь одна работница отработала 16 смен, а другая — 14. А зарплата у них одинакова.

Предположим, что первая сотрудница взяла два выходныхза свой счет, и вместо 16 смен отработала 14. Получается, что отработанное время у сотрудниц одинаковое, но зарплату первая получит меньше, потому что она будет рассчитана пропорционально отработанному с учетом нормы, а норма у них разная:

- 30 000 / 16 ×14 = 26 250 рублей.

- 30 000 / 14 × 14 = 30 000 рублей.

Вариант 2. Бывает, что норму рабочего времени определяют не по графику сотрудника, а по производственному нормативному календарю. В этом случае возникает другая сложность. Поскольку нормы в разных месяцах разные, сотрудники не понимают, почему получилась та или иная сумма. Возьмем июль 2021 года, по производственному календарю норма для сорокачасовой рабочей недели — 176 часов. Обе сотрудницы отработали меньше нормы, и одна получит 27 272,73 рубля, а другая — 23 863,64 рубля.

- 30 000 / 176 × 160 = 27 272,73 рубля.

- 30 000 / 176 × 140 = 23 863,64 рубля.

Посмотрим эту же ситуацию в другом месяце, например, в феврале 2021 года. По производственному календарю норма в нем составляет 151 час. В этом случае при таком же графике работы одна сотрудница переработает норму и получит 31 788,08 рубля, а вторая отработает меньше нормы и получит 27 814,57 рубля. У обеих могут возникнуть вопросы по расчету.

- 30 000 / 151 × 160 = 31 788,08 рубля.

- 30 000 / 151 × 140 = 27 814,57 рубля.

Вариант 3. Определение нормы времени по производственному календарю, но в среднем за год. Для этого нужно умножить оклад сотрудницы на 12 месяцев и разделить на количество часов за год по нормативному календарю. В нашем случае норма за час в 2021 году — это 182,56 рубля (30 000 рублей × 12 месяцев / 1 972 часов). Такой расчет более-менее понятен и приближен к тарифной ставке, потому что здесь известна норма за час, которая не меняется в течение года. Но тогда для сотрудника будет удобнее, если мы в трудовом договоре запишем норму за час, а не оклад за месяц. Сотрудник должен понимать, как конкретно и из чего складывается его зарплата.

Итак, для тех сотрудников, которые работают по сменному или скользящему графику, расчеты делать удобнее, если установлена тарифная ставка за смену или за час.

Сдельная система оплаты труда

Сдельная оплата не зависит от отработанного времени и применяется к сотрудникам, результат работы которых можно оценить в качественных материальных показателях.

При этом зарплата не зависит от отработанного времени, но учет рабочего времени вестись должен: нужно заполнять табель. А при работе в ночное время оплата таким сотрудникам предусмотрена по повышенным расценкам.

Сейчас на небольших предприятиях такая система часто применяется для оплаты труда тех, кто работает на дому (фрилансеры) или по совместительству, со свободным графиком. Как правильно оформить таких работников? Организация должна вести учет рабочего времени, а фрилансеры не должны работать больше 40 часов в неделю. Контролировать это компания самостоятельно не может. Но можно издать приказ, обязывающий сотрудника заполнять табель учета рабочего времени, а в трудовой договор внести запись о том, что рабочее время и график работы он определяет самостоятельно. При этом он не должен работать больше, чем предусматривает норма по производственному календарю.

Контур.Бухгалтерия поможет бухгалтеру и кадровику легко работать с сотрудниками: автоматический расчет и напоминания избавят от рутины и сэкономят время, в отличие от классических программ.

Попробовать бесплатно

Приведем два примера такого расчета.

Пример 1. Сдельная оплата за количество

Дневная норма выпеченных тортов у сотрудницы кондитерской — 5 штук. Дневная ставка по тарифу составляет 1 500 рублей. За месяц сотрудница испекла 94 торта.

Оплата за 1 торт составит: 1 500 рублей / 5 тортов = 300 рублей за штуку.

При этом месячный заработок кондитера составит: 300 рублей × 94 торта = 28 200 рублей.

Пример 2. Сдельная оплата по норме времени

У сотрудницы кондитерской установлена норма времени на выпечку одного торта — 96 минут. Часовая тарифная ставка — 187,5 рублей. За месяц кондитер испекла 110 тортов.

Сдельная оплата составит: 187,5 × 96 минут / 60 = 300 рублей/торт.

Месячный заработок составит: 300 × 110 = 33 000 рублей.

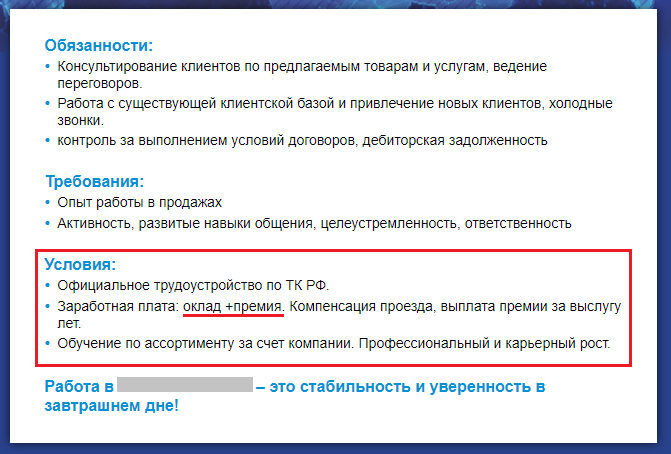

Бонусная (комиссионная) система оплаты труда

Такая система оплаты обычно применяется для сотрудников, от работы которых напрямую зависит выручка компании. Например, для менеджеров по продажам, продавцов. При такой системе обычно есть небольшая постоянная часть (рассчитывается по времени работы), и есть бонусная часть, которая зависит от выручки в каждом конкретном месяце или от общей суммы выписанных/оплаченных счетов конкретного менеджера по продажам.

Мы рассмотрели основные системы оплаты труда в чистом виде. На практике обычно встречаются эти системы с дополнениями и изменениями, например, повременно-премиальная или сдельно-прогрессивная. Работодатели сами разрабатывают систему оплаты в зависимости от потребностей своей организации. Главное, чтобы сотрудники были ознакомлены с локальными нормативными актами, в которых описывается система оплаты, и понимали, от каких показателей зависит и из каких частей состоит их зарплата.

В онлайн-сервисе Контур.Бухгалтерия легко начислять зарплату и вести кадровые документы, отчитываться по сотрудникам. А еще здесь есть учет, отчетность, финансовый контроль и другие инструменты. Тестируйте сервис бесплатно первые две недели работы.

Попробовать бесплатно

Что нужно знать, чтобы правильно рассчитать заработную плату

При трудоустройстве соискатель обязательно оговаривает с работодателем размер зарплаты. И когда работник слышит сумму, он не задумывается, что в реальности выплаты будут другими. Та сумма, которая оговаривается при трудоустройстве — это оклад (фиксированный размер оплаты труда). Он будет отображен в трудовом договоре. Но сколько работник будет получать на руки, зависит от множества факторов.

Еще об отличиях зарплаты от оклада читайте в статье

Вот что нужно брать во внимание:

- Подоходный налог вычитается из средств работника, тогда как страховые отчисления работодатель делает из своих средств.

- Работник может получать аванс.

- Работник может иметь обязанности по выплате алиментов или другим платежам по исполнительным листам.

- К зарплате работника могут применяться надбавки, коэффициенты, ему может быть начислена премия и другие дополнительные выплаты.

Все эти факторы либо увеличивают зарплату на руки, либо уменьшают ее. Забывая о них, нельзя правильно рассчитать подлежащую к выплате сумму.

Может ли быть оклад меньше МРОТ? Ответ – здесь

Какая может быть применена формула расчета зарплаты

Самая простая формула расчета зарплаты включает в себя только 3 пункта:

- размер оклада;

- количество отработанных дней;

- подоходный налог.

Если предположить, что работник не должен делать никаких выплат и ему не производят никаких доплат, тогда зарплата рассчитывается следующим образом:

1. Оклад делят на количество рабочих дней месяца, затем умножают на количество отработанных дней.

2. Из полученной суммы вычитают подоходный налог (в России НДФЛ равен 13%).

Рассмотрим пример. Оклад работника — 30 000 рублей. В отработанном месяце 23 рабочих дня. Работник брал 3 дня без сохранения заработной платы для решения личных вопросов, следовательно — отработал в месяце 20 дней. Расчет зарплаты выглядит следующим образом:

30 000 / 23 × 20 = 26 086,96 рубля (заработная плата до вычета НДФЛ);

26 086,96 – 13% = 22 695,65 рубля (заработная плата на руки).

Но на практике таких простых расчетов почти не бывает. Работникам выплачивают премии, надбавки и компенсации. Предположим, работнику ежемесячно кроме оклада размером 30 000 рублей выплачивают премию в размере 25% от оклада. И он отработал только 20 дней вместо положенных 23 рабочих дней в месяце. Тогда расчет будет выглядеть так:

Оклад + премия (30 000 + 7 500) = 37 500 рублей (заработная плата за месяц);

37 500 / 23 × 20 = 32 608,70 рубля (заработная плата за отработанное время без вычета НДФЛ);

32 608,70 – 13% = 28 369,57 рубля (заработная плата на руки).

В случаях когда работник имеет право на налоговый вычет, предварительно делается расчет суммы налога, а потом уже он вычитается из оклада. Например, оклад равен 30 000 рублей. Работник проработал все дни. Он имеет право на налоговый вычет в размере 1 400 рублей. Расчет будет выглядеть так:

30 000 – 1 400 = 28 600 × 13% = 3 718 рублей (НДФЛ после применения налогового вычета);

30 000 – 3 718 = 26 282 рублей (заработная плата на руки).

Расчет зарплаты может показаться нелегким занятием. Но стоит один раз понять его алгоритм, и при следующем расчете проблем уже не будет.

Больше примеров расчета зарплаты с надбавками – в статье

Влияние районного коэффициента на размер зарплаты

В регионах, где условия труда считаются особыми из-за климатических условий, рельефа местности или повышенного радиационного фона на зарплаты работников начисляется районный коэффициент. Не следует его путать с северными надбавками для работников Крайнего Сервера. Территория применения районного коэффициента гораздо шире.

Размер коэффициента устанавливается Правительством РФ конкретно для каждого региона. Единого нормативного акта здесь нет, для каждого района издается отдельное постановление. Самый низкий коэффициент — 1,15 — в Вологодской области, а также в большинстве регионов Уральского федерального округа: Пермской, Свердловской, Оренбургской, Челябинской, Курганской областях. Аналогичный коэффициент действует в Башкортостане и Удмуртии.

Применяется районный коэффициент не к окладу, а к фактическому размеру зарплаты до вычета из нее НДФЛ. Для расчета необходимо суммировать оклад со всеми надбавками, премиями, за исключением единоразовых выплат (таких как больничные и материальная помощь), а полученный итог умножить на коэффициент. Например, в одном из городов Челябинской области при окладе работника 30 000 и премии 7 500 рублей расчет зарплаты будет выглядеть таким образом:

(30 000 + 7 500) × 1,15 = 43 125 рублей (заработная плата до вычета НДФЛ);

43 125 –13% = 37 518,75 рубля (заработная плата на руки).

Чем отличается расчет заработной платы военнослужащего

Различия начинаются уже с названия оплаты труда (службы). Если гражданское лицо получает зарплату, то военнослужащий — довольствие. У военных на его размер влияют:

- должность;

- звание;

- длительность службы;

- условия прохождения службы.

Оклад денежного содержания состоит из оклада по должности и оклада по званию. Его и получают контрактники. Размер подоходного налога к выплатам военным применяется такой же, как и к зарплате гражданских лиц — 13%. Среди стандартных налоговых вычетов, используемых при расчете НДФЛ, в ст. 218 Налогового кодекса РФ упомянуты несколько позиций, применяемых только к военнослужащим. Так что не стоит о них забывать при расчетах довольствия.

Принцип расчета здесь такой:

- Суммируются оклады за звание и за должность.

- Плюсуются надбавки за стаж, место службы и прочие.

- Удерживается НДФЛ с учетом налоговых вычетов, если военнослужащий имеет на них право.

Как проверить, правильно ли рассчитывается зарплата

Трудовым законодательством предписано информировать работника о всех получаемых им надбавках и всех сделанных удержаниях. Самый распространенный способ донесения информации — выдача «расчетки». В этом документе содержится краткая информация обо всех основных операциях, сделанных для расчета зарплаты.

Расчетный листок работника

Еще о расчетном листке мы писали здесь.

Из «расчетки» можно понять, как рассчитывает зарплату по окладу работодатель. Затем нужно сделать свои расчеты и сравнить результаты. Если суммы не сходятся, следует попросить бухгалтера компании пройтись с вами по всем шагам расчета, чтобы понять, на каком этапе произошло расхождение в цифрах.

***

Таким образом, размер оклада и получаемая на руки сумма могут не совпадать. Они и не должны совпадать. Работодатель перед выплатой зарплаты в обязательном порядке удерживает из нее 13% подоходного налога. А если суммы все-таки равные, то это означает, что работнику делают доплаты — например, выплачивают премию. Чтобы самостоятельно рассчитать зарплату, нужно знать обо всех удержаниях и надбавках в каждом конкретном случае. Иначе результаты получатся приблизительные.

Еще больше материалов по теме — в рубрике «Зарплата».

Слышали пословицу “Начальство делает вид, что платит, а работники – что работают”? Не самая смешная ситуация, если применить ее к реальным условиям. Чтобы в нее не попасть, нужно учесть взаимные интересы сторон. Как рассчитать зарплату и не переплатить, какие существуют способы мотивации сотрудников – все это в нашей новой статье.

Как посчитать заработную плату

Для понимания. Сумма денег, которую вы ежемесячно платите сотрудникам, всегда упирается в конфликт интересов. Работники хотят получать больше, а вы – меньше платить. Если конфликт критичен – стороны мирно расстаются. Или не мирно, всякое бывает. Поэтому найти ту самую золотую середину – первая задача на этом поприще. Матерые предприниматели могут до копейки знать, сколько на рынке труда стоят услуги того или иного специалиста. Но что делать новичкам, которые понятия об этом не имеют? Вот несколько проверенных способов, которые помогут сориентироваться в цифрах.

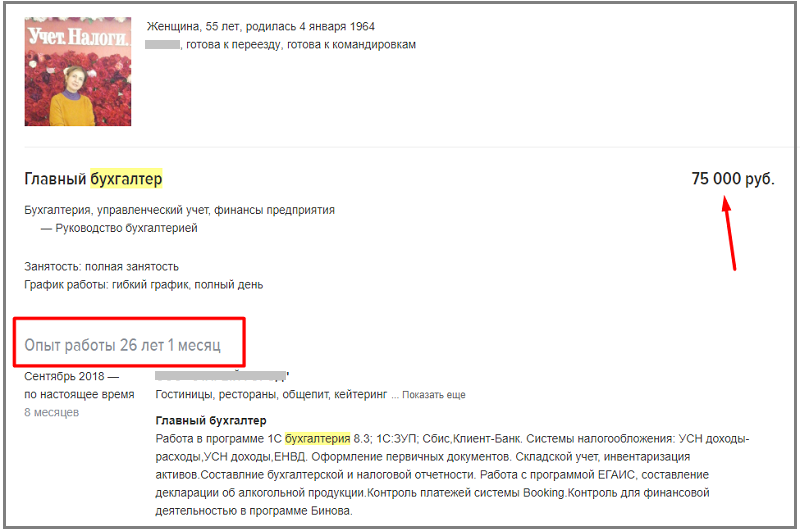

Способ первый – резюме соискателей

Это та сумма, за которую человек готов продавать свою рабочую силу. Он пишет это в резюме и отправляет вам. Сразу оговоримся: цифры в резюме могут быть завышены в разы. Вдвое – уж точно. Поэтому принимать их за константу нельзя – всегда можно поторговаться. Правда, есть одно “но”: это касается молодых и неопытных специалистов, только начинающих трудовую деятельность. Те, кто поопытнее, прекрасно знают и ситуацию на рынке труда, и свою цену. С такими тоже можно и нужно торговаться, но сильно они не подвинутся.

Зато и сумма будет более адекватной и на нее легче ориентироваться. Если новичок может вообще взять цифру с потолка, то опытный сотрудник так делать не станет. Он укажет реальную зарплату с персональным (его собственным) коэффициентом. Разумеется, повышающим.

Пример резюме опытного сотрудника

Итак, считаем зарплату с помощью резюме соискателей. Правила расчета:

- Соберите несколько резюме – чем больше, тем лучше. Для расчетов понадобится среднее арифметическое всех сумм. Чем больше вы изучите резюме – тем точнее будет расчет.

- Выпишите на лист бумаги все запросы соискателей. Теперь можно посчитать среднее арифметическое: Сложите желаемые зарплаты и разделите на количество резюме. Так вы получите средние ожидания кандидатов по зарплате. Но пока это – средняя температура по больнице, и с этими цифрами еще предстоит много работы.

- Соотнесите полученную цифру со своими ожиданиями, а главное – финансовыми возможностями. Если получилось столько, сколько вы не готовы платить, это плохо. Особенно когда превышение идет в разы. Возможно, вам еще рановато задумываться о наемном труде в принципе. Но выход все равно есть – мы дойдем до этого чуть позже.

- В случае, когда суммы более или менее соизмеримы, продолжаем считать дальше. А если запросы кандидатов куда меньше, чем вы готовы платить – то вообще красота. Но не время начинать разбрасываться деньгами – вы еще успеете это сделать. Итак, полученную сумму нужно умножить на понижающий коэффициент 0,9 – 0,95. Это стратегический ход. Он позволит получить желаемое в ходе будущих торгов с соискателем. Он будет просить больше, и вы спокойно предложите ему зарплату без учета коэффициента. После долгих уговоров, само собой. В результате останетесь при своих, а человек станет лояльнее.

- В принципе, на этом пока все. Мы обещали рассказать, что делать, если вы не готовы платить столько, сколько просят соискатели. Рассказываем. Сумма, которую мы получили – это среднее арифметическое. Это значит, что среди желающих у вас работать есть те, кто готов получать меньше. Ну например: к вам хотят устроиться 2 человека. Один готов работать за 10 тысяч рублей, а второй – за 100 тысяч. Их средняя зарплата – 50 тысяч рублей. Столько вы платить не можете. А вот 10 (или даже 20) тысяч – вполне. Это значит, что можно смело брать на работу соискателя номер 1. Не думайте, что раз человек так низко оценивает свой труд, то он обязательно непрофессионал. Возможно, он только закончил университет и ищет первую в жизни работу. У таких запросы куда меньше, чем у 40-летних дядек, которым еще и семью кормить надо.

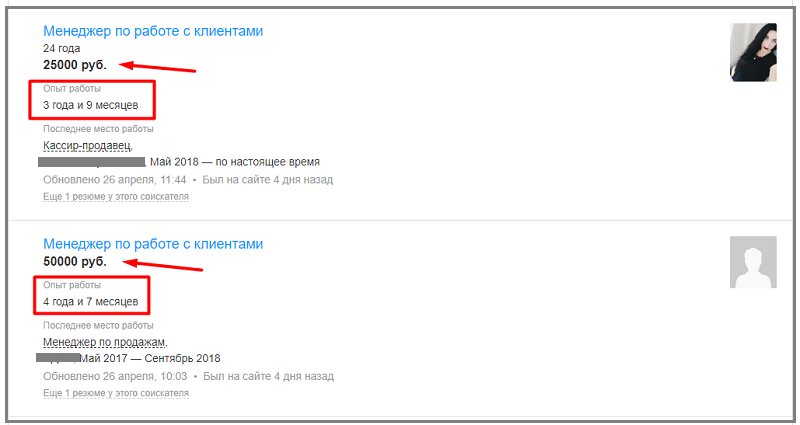

Сравнение похожих резюме

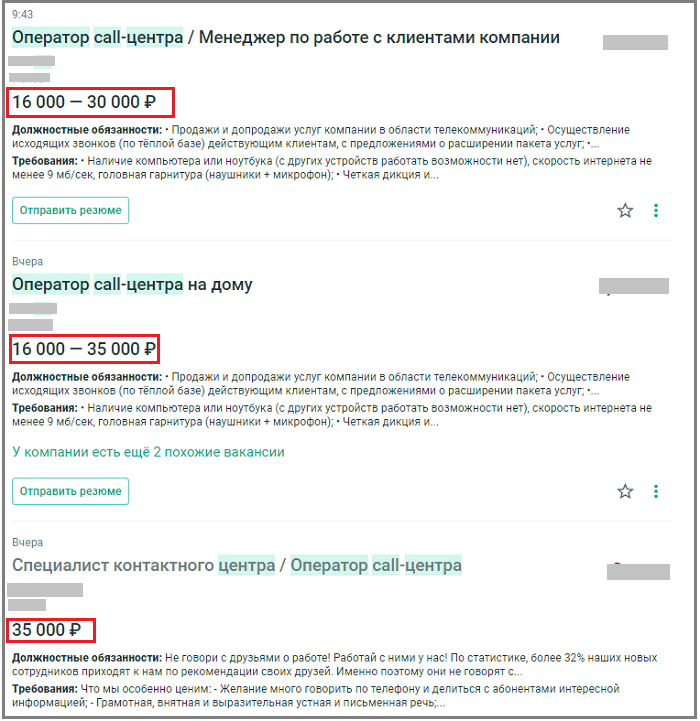

Способ второй – анализ средней зарплаты по отрасли

По сравнению с первым, этот метод более точный. Беда в том, что никто не станет делиться такими данными. Во многих компаниях это вообще сверхсекретная информация. Так что придется идти на хитрость. Вот перечень таких хитростей:

- посмотрите объявления о трудоустройстве, которые подают конкуренты. Цифра там будет более, чем адекватная – законодательство запрещает обман в таких случаях. Это публичная оферта. Да, сумма будет немного завышена, но совсем чуть-чуть. Буквально на размер подоходного налога в 13 процентов. А еще нужно учитывать, что речь, скорее всего, идет о максимальной зарплате. Присмотритесь к тексту объявления. Наверняка там написано: “заработная плата – ДО 60 тысяч рублей”. Вот в этом “ДО” все и дело;

Примеры вакансий на должность оператора call-центра

- при общении с соискателями можно спросить, сколько они получали на предыдущем месте работы. Скорее всего соврут, но тоже не на много. Для того, чтобы уловить порядок цифр, вполне достаточно;

- в разделе “трудоустройство”, если он есть на вашем сайте, разместите свой бланк резюме. Включите в него пункт “зарплата на предыдущем месте работы” с пометкой, что графа заполняется по желанию. Не забудьте получить согласие на обработку персональных данных;

- позвоните или напишите партнерам или коллегам по бизнесу и спросите, сколько они платят своим менеджерам по продажам и другим специалистам. Если у вас хорошие отношения, они могут и поделиться такой информацией;

- сделайте обзвон агентств по трудоустройству. Можно даже под видом соискателя – это не возбраняется. Спросите, какие есть актуальные вакансии и сколько за них платят. Сделать это настоятельно рекомендуется – так можно прощупать нижнюю планку заработной платы. Но не всегда: теперь, когда рынок труда хронически страдает от нехватки специалистов, выражение “понабрали по объявлению” теряет весь смысл. Многие крупные компании обращаются в агентства, декларируют хорошую зарплату, и находят приличных специалистов.

В этом методе главное – большая выборка. Чем больше данных вы соберете, тем точнее будут расчеты. После того как информация собрана, нужно действовать по алгоритму, описанному в первом пункте. Считать среднее арифметическое и все остальное.

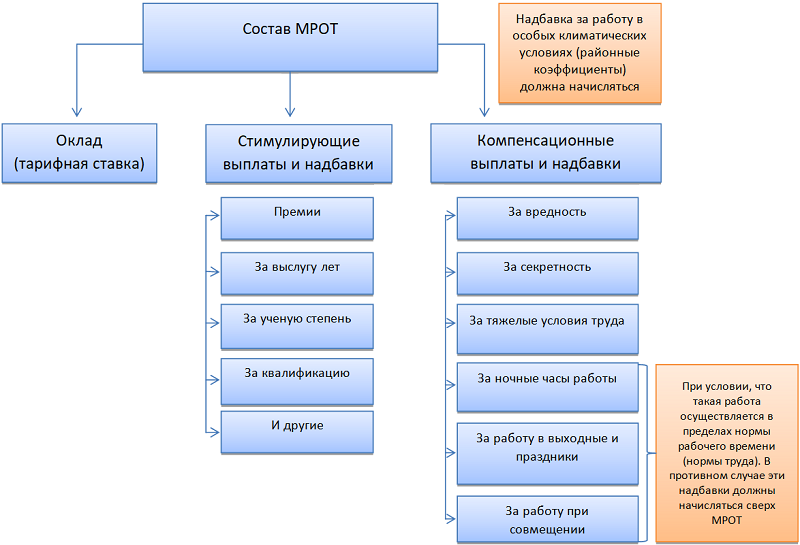

Способ третий – отталкиваться от минимального размера оплаты труда (МРОТ)

Из чего состоит МРОТ

Самый размытый способ рассчитать заработную плату. Зато идеально подходит тем, кто работает по схеме сдельной оплаты труда. Суть в следующем: есть минимальная, законодательно установленная норма заработной платы. На сегодняшний день (а сегодня 30 ноября 2020 года) МРОТ составляет 12130 рублей. Некоторые законотворцы постоянно стремятся его поднять, но пока не получается. Итак, это те деньги, которые вы обязаны платить сотрудникам по закону – меньше просто нельзя.

Вы делаете фиксированный оклад в размере МРОТ или чуть больше – допустим, 15 тысяч рублей. Остальное выплачиваете в каком-то другом виде: как процент от продаж (актуально для менеджеров по продажам), премия, доплаты и так далее. На выходе должна получиться сумма, приближенная к средней по рынку труда.

Как вы поняли, метод от МРОТ не может быть использован как самостоятельный. Всегда нужно иметь какой-то ориентир, сколько денег будет в итоге получать работник на выходе. Скорее это метод подачи. В объявлении о приеме на работу можно писать: “оклад – 15 тысяч рублей + процент от продаж”. И уже после этого указывать реальную заработную плату. Рассчитать ее можно двумя предыдущими способами.

Условия труда для менеджеров по продажам

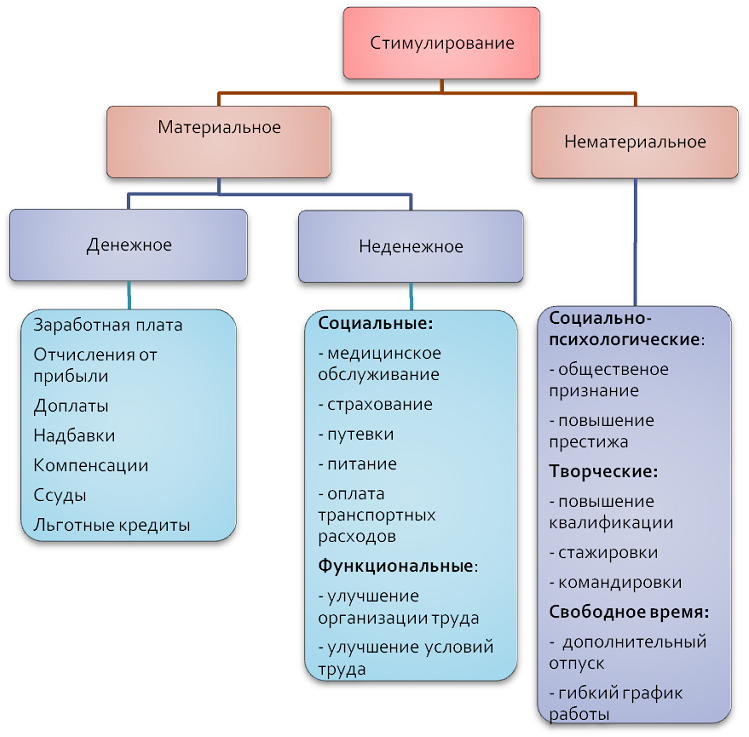

Материальная мотивация сотрудников

Ну хорошо, о зарплате с соискателем договорились, и он принят на работу. Теперь самое худшее, что вы можете делать – это платить ему оговоренную сумму безо всяких корректировок. Даже если сумма эта весьма велика, она очень скоро перестает мотивировать. К любым деньгам быстро привыкают, а уж к большим – тем более. Рано или поздно наступит момент, когда работник заявит, что не будет работать за прежнюю оплату. Поэтому не так важна зарплата, как ее прямая зависимость от результатов труда. Если упростить: хорошо поработал – получил больше. Поработал так себе – меньше. Никто не станет рваться, если это не отразится на зарплате.

Поэтому нужна система материальной мотивации – как положительной, так и отрицательной:

- премии за хорошую работу. Можно привязать к плану продаж. Если менеджер выполнил план – он получает премию. Перевыполнил в несколько раз – ее размер адекватно увеличивается. Также можно премировать по результатам работы отдела в целом. Если отдел отличился – все его сотрудники, включая руководителя, получают бонусы. Баловать не стоит – вполне достаточно делать это один раз в квартал;

- процент от продаж. Святая святых (и в тоже время – боль) всех менеджеров по продажам. Суть проста, как рождественская елка: человек получает фиксированный оклад (как правило – небольшой) и некую долю с суммы закрытых сделок. Этот процент варьируется в зависимости от специфики деятельности и может составлять от 5 до 50%. Здесь заключена прямая мотивация: больше продал – больше заработал;

- премии с прибыли. С успехом применяются везде: от промышленных предприятий советского образца до небольших интернет-магазинов. Идея такая: если компания по итогам месяца получает профит, то деньги распределяются между всеми сотрудниками. Также, как и в предыдущем пункте, работники имеют фиксированные оклады. А в конце месяца к ним прибавляется премия, например, 50% от этого самого оклада. Если оклад 30 тысяч рублей, то при премии в 50 процентов подрасчет составит 45 тысяч. Минус 13% подоходного налога;

- штрафы, куда же без них. Отрицательная мотивация тоже необходима. Только помните: прямые штрафы запрещены законом. За это могут сделать ата-та, если сотрудник пожалуется куда следует. Особенно, если размер зарплаты после штрафа опустится ниже МРОТ. Поэтому наказывать нужно умеючи. Требуется основание: нарушение трудовой дисциплины, оплошности в работе и так далее. Нужно взять с человека объяснительную и подготовить приказ о лишении премии. А перед этим – составить акт о нарушении с подписями свидетелей (не менее 2 человек). Только штраф, оформленный таким образом, будет считаться законным. Все остальное – от лукавого и может быть оспорено в суде.

Нематериальная мотивация сотрудников

Деньги деньгами, но гораздо эффективнее сочетать денежные бонусы и нематериальное стимулирование труда. Многие вообще могут работать за идею, если оно того стоит. Вот несколько проверенных способов нематериальной мотивации:

- похвала. Простое человеческое спасибо иногда способно творить чудеса. Так вы показываете, что интересуетесь достижениями сотрудника и замечаете его успехи. Признание со стороны руководства – большое дело;

- награждение за хорошую работу. Может быть как в классической форме, например, фото на доске почета, так и необычной. Утвердите звание “Шумахер недели” самому быстрому курьеру или что-то подобное;

- перспективы. Многие сотрудники работают для карьерного роста и им главное – перспектива. Дайте человеку понять и почувствовать, что если он проявит себя, то получит повышение;

- чувство команды. Есть множество примеров того, как работники поступались деньгами, лишь бы работать в классном коллективе. Создайте атмосферу семьи, и сотрудники будут работать эффективнее;

- просто хорошее отношение. Адекватный, понимающий начальник вызывает уважение и желание работать. А вот авторитарный тиран, ни во что не ставящий персонал, не удержит работников никакими деньгами.

Основные методы мотивации персонала

Особенности оплаты разовых работ

Если вы периодически пользуетесь услугами фрилансеров, с ними разговор особый. Эти люди сами скажут вам цену, за которую они согласны выполнить задание. Ваше дело – согласиться или нет. Поторговаться можно и нужно, но немного. К тому же появится риск, что фрилансер отодвинет ваш заказ и предпочтет ему более денежный. Так что – аккуратнее.

Заключение

В качестве вывода добавим еще один момент: вы обязаны ежегодно индексировать зарплату. Ориентироваться нужно на данные Росстата о росте потребительских цен. Напрямую за это не штрафуют, но есть нюанс. У вас должен быть разработан документ, регламентирующий индексацию ЗП. Инструкция, коллективный договор – все что угодно. Вот за отсутствие такого документа уже штрафуют. Работайте по закону, соблюдайте интересы работников, и тогда все будет в порядке. Удачи!

Возможно вам также будет интересно:

.png)