Какое ОКТМО указывать в декларации 3-НДФЛ, зависит от того муниципального округа, к которому относится адрес регистрации налогоплательщика. Неверно указанный код ОКТМО может стать причиной споров с налоговым органом. Где узнать код ОКТМО и как правильно записать его в декларацию, узнайте из нашей статьи.

Как узнать код ОКТМО для подачи декларации 3-НДФЛ

Статистический код ОКТМО (ранее — ОКАТО) начал использоваться в 2014 году. Он указывает на территориальную принадлежность налогоплательщика. Заполнение любой отчетности для налогового органа, в том числе и декларации 3-НДФЛ, требует отражения этого кода для последующего верного отнесения начисления по налогу в бюджете.

Но особенно внимательно к заполнению ОКТМО следует относиться при заполнении платежных документов, т. к. в случае ошибки оплата налога может попасть в невыясненные платежи.

ВАЖНО! С 2023 года меняется порядок уплаты налогов из-за введения единого налогового платежа. В связи с этим порядок заполнения платежных поручений на уплату налогов тоже поменяется. Подробнее об этом мы писали в статье.

Подробнее об указании кода при оплате налога читайте в материале «ОКТМО в платежном поручении (нюансы)».

Перечень кодов можно найти в Общероссийском классификаторе ОК033-2013, утвержденном приказом Росстандарта от 14.06.2013 № 159-ст. Таблица с кодами ОКТМО очень объемная, поэтому не всегда просто в ней ориентироваться. В интернете есть много ресурсов, позволяющих определить свой ОКТМО по введенному адресу. Но надежнее всего использовать для этих целей наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Как заполнить поле ОКТМО в декларации 3-НДФЛ

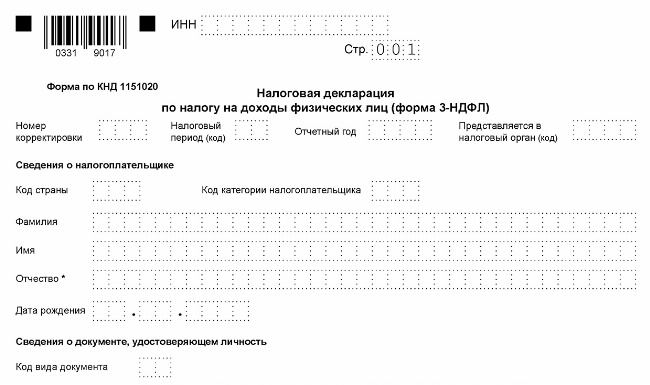

Для заполнения кода ОКТМО в декларации отводится 11 ячеек. Но за некоторыми муниципальными образованиями закреплены коды, состоящие только из восьми знаков. В этом случае, согласно п. 1.9 порядка заполнения 3-НДФЛ, в ред. приказа ФНС от 29.09.2022 № ЕД-7-11/[email protected], после внесения кода в пустых ячейках справа от него должны стоять прочерки.

Пример:

Ни в коем случае нельзя дополнять код нулями. Количество знаков в ОКТМО указывает на то, идет речь о муниципальном образовании (8 знаков) или о населенном пункте, входящим в него (11 знаков).

О прочих нюансах заполнения отчета 3-НДФЛ читайте в публикации «Образец заполнения налоговой декларации 3-НДФЛ».

Вместе с тем неверное заполнение поля ОКТМО в декларации 3-НДФЛ не является основанием для отказа в приеме декларации. Разъяснения об этом ФНС дала еще в письме от 18.04.2014 № ПА-4-6/7440. Но до сих пор некоторые принимающие отчетность инспекторы иногда отказывают в приеме декларации с ошибкой в ОКТМО. Если такая ситуация случилась, следует аргументированно пояснить неправомерность действий специалиста, сославшись на п. 4.1 ст. 80 НК РФ, в котором с 01.07.2021 закреплен исчерпывающий перечень оснований, по которым возможен отказ в приеме отчетности. Но правильнее все-таки сразу указать верный код.

Хотите знать, как налоговики проверяют ваши декларации 3-НДФЛ и что в ходе проверки они могут у вас потребовать? Получите бесплатно пробный доступ к КонсультантПлюс и переходите к комментариям экспертов.

Итоги

Статистический код ОКТМО является одним из важных показателей любой налоговой декларации. В отчете 3-НДФЛ он указывает на адрес регистрации физического лица, сдающего отчет. Неверное отражение этого кода в декларации может привести к тому, что налоговый орган потребует пояснений.

При заполнении декларации 3-НДФЛ у многих возникает вопрос: какой ОКТМО необходимо отразить в декларации? Поэтому в этой статье:

1. Напишу, какой ОКТМО необходимо указывать в зависимости от Вашей ситуации;

2. Укажу ссылку на сервис, где Вы доступно и корректно узнаете необходимый код ОКТМО при заполнении 3-НДФЛ и опишу преимущества.

1. Какой ОКТМО необходимо указать в декларации?

1. 1. ОКТМО организации (налогового агента) указывается физическим лицом в декларации 3-НДФЛ при возврате налога из бюджета.

Т. е. если Вам необходимо вернуть 13% (например, с обучения, лечения, покупки квартиры и т.д.), то в разделе 1 декларации ставится ОКТМО организации, где Вы работаете (или работали). Другими словами, ОКТМО можно взять из справки 2-НДФЛ (справки о доходах).

Искать ОКТМО по сервисам в этом случае Вам и не нужно.

1.2. Если же Вы продавали имущество (например, квартиру, дом, авто и т.д.) и налог не уплачивали, то при заполнении декларации в разделе 1 необходимо указывать Ваш ОКТМО по месту регистрации

Т. е. указываете ОКТМО по адресу прописки, указанному в Вашем паспорте.

2. ОКТМО для 3-НДФЛ при продаже имущества или декларировании доходов

Чтобы узнать ОКТМО при заполнении деклараций достаточно воспользоваться сервисом НДФЛки. Сервис использует данные ФИАС (Федеральной информационной адресной системы). Преимущества сервиса следующие:

- при наборе адреса в любой последовательности сервис сразу же подсвечивает корректный результат. На многих других сайтах необходимо точно вбивать адрес. А здесь же сервис сам помогает и подсказывает (см. скрин ниже).

- автоматически узнаете код своей Инспекции (он необходим при заполнении декларации). Через сервис можно узнать ОКТМО, ОКАТО, почтовый индекс, код ИФНС.

Ошибки в КБК.

Обратите внимание! Многие допускают также ошибку в КБК при заполнении декларации 3-НДФЛ.

А ведь все предельно просто. При продаже имущества КБК 182 1 01 02030 01 1000 110

Если Вы получаете вычет (возврат с обучения, лечения, покупки), то КБК 182 1 01 02010 01 1000 110. (т. е. доход получен от работодателя – налогового агента).

Если Вам необходимо заполнить декларацию 3-НДФЛ – буду рад помочь

Ознакомиться с отзывами о моих услугах можно на странице ВК , зайдя на профиль на яндекс-услуги.

Ниже для удобства указана форма для заявки на заполнение декларации 3-НДФЛ. Вам останется лишь выбрать Вашу ситуацию/ситуации и подгрузить документы. Оплату производите после получения деклараций.

Буду благодарен за подписку! )

Памятка для самостоятельной подготовки и отправки декларации 3-НДФЛ через сервис ФНС «Личный кабинет налогоплательщика физического лица»

В памятке приведены шаги по подготовке

декларации в отношение следующих видов доходов и вычетов:

- Дивиденды по акциям иностранных эмитентов

- Доходы от российских компаний для целей получения налоговых вычетов или учета убытков

- Вычет типа, А по ИИС (в размере внесенных на ИИС денежных средств)

Обращаем ваше внимание, что за налоговый период может быть подана только одна

налоговая декларация. В связи с этим при заполнении, пожалуйста, убедитесь, что вы вносите в декларацию

все, что планировали задекларировать, и все виды вычетов, которые вы планируете получить.

Обратите также внимание, что если вы уже ранее подавали декларацию и сейчас

будете подавать уточненную, то в эту версию также необходимо включить все то, что было в первоначальной

декларации. Уточненная декларация не является отдельной дополнительной, а корректирует ранее поданную

версию.

Данная памятка носит информационный характер. Для получения налоговой консультации, в том

числе по порядку заполнения и подачи налоговой декларации, а также списку необходимых

подтверждающих документов, необходимо обратиться непосредственно в налоговые органы или к налоговому

консультанту.

Зайдите в ваш «Личный кабинет

налогоплательщика» (далее – ЛК) через сайт Федеральной налоговой службы www.nalog.ru.

Для этого необходимо ввести логин (ИНН) и пароль. В ЛК можно также войти,

используя пароль от портала «Госуслуги» (ЕСИА), выбрав данный вариант при входе.

В личном кабинете налогоплательщика выберите

раздел «Получить вычет» или «Заявить доход» в зависимости от причины подачи декларации:

Мы рассмотрим пример заполнения декларации

для отражения нескольких видов доходов и вычетов. Для этого необходимо выбрать «Заявить доход» (рис.

1).

Далее вам будет предложено выбрать, один или несколько видов доходов вы

хотите заявить. Необходимо выбрать опцию «Подать декларацию 3-НДФЛ» (рис. 2).

Вам будут представлены 8 этапов

заполнения декларации. Первое окно «Данные» заполняется автоматически. При необходимости поменяйте год, за который

предоставляется декларация, и «да» на «нет», если в этом году вы подаете не первую

декларацию и/или не являетесь налоговым резидентом РФ*. Затем нажмите кнопку «Далее».

*Обращаем внимание, что налоговые нерезиденты РФ не имеют право на получение

налоговых вычетов, в том числе по ИИС.

Также рекомендуется указать номер телефона в соответствующем окошке,

чтобы при возникновении вопросов инспектор мог оперативно с вами связаться.

На следующей вкладке «Доходы» может быть

несколько вариантов. Рассмотрим следующие примеры:

Пример 1. Отражение доходов в виде

дивидендов по иностранным акциям.

Для этого необходимо выбрать «За пределами РФ» и «Добавить

источник дохода».

В следующем окне в строке «Наименование» нужно ввести наименование

ценной бумаги (например, Apple).

В строке «Страна источника выплаты» — страну нахождения источника

дохода. Чтобы определить страну, можно воспользоваться ресурсом https://cbonds.ru: для

этого на сайте необходимо ввести ISIN ценной бумаги.

Для определения кода страны можно

воспользоваться классификатором стран мира —https://classifikators.ru/ (поле —

ОКСМ) или начать вводить в строке название страны, которую вы определили, и код будет указан

автоматически.

В строке «Страна зачисления выплаты» необходимо указать код страны, на счет

в финансовой организации которой был зачислен этот доход. Например, если доход получен на счет

российского брокера, то необходимо выбрать Россию — 643. Далее нажмите «Добавить».

Далее вам необходимо будет заполнить данные о полученных дивидендах.

В строке «Код дохода» начните ввод наименования или код дохода и выберите подходящее значение

«1010 — Дивиденды». Ниже выберите «Не представлять налоговый вычет».

Далее укажите «Сумму дохода в валюте» и «Дату получения дохода»

(рис.6).

Эту информацию можно получить из отчета о выплате дивидендов по иностранным эмитентам. Запросить его можно у вашего менеджера.

Также необходимо заполнить поле «Дата уплаты налога». Как правило, по дивидендам

с удержанным у источника выплаты налогом это та же дата, что и дата получения

дохода.

В строке «Наименование валюты» необходимо указать валюту, в которой

был получен доход (рис.7). Код валюты можно также найти на ресурсе https://classifikators.ru/

(поле — ОКВ). Для автоматического определения курса валюты необходимо поставить флаг «Определить курс

автоматически».

Ниже необходимо заполнить информацию о сумме налога, удержанного эмитентом у источника.

В поле «Сумма налога в иностранной валюте» необходимо указать сумму налога.

Эту информацию можно также получить из отчета о выплате дивидендов по иностранным эмитентам.

Сумма налога автоматически рассчитается в рублях по курсу ЦБ РФ на дату

уплаты налога, которую вы указали выше.

ВАЖНО: по иностранным ценным бумагам

нельзя внести общую сумму всех доходов одного вида, а необходимо вносить отдельно по каждой

бумаге на каждую отдельную дату получения дохода.

Для того, чтобы добавить несколько выплат дивидендов необходимо заново

пройти шаги начиная от добавления источника выплаты дохода.

После того, как вы внесли все

доходы, нажмите «Далее».

Пример 2. Справка 2-НДФЛ

Справку 2-НДФЛ необходимо вносить, если Вы планируете получать

налоговые вычеты или учитывать убытки других брокеров. Если цель заполнения декларации — только уплата

налога, то данный шаг можно пропустить.

На вкладке «В пределах РФ» необходимо

выбрать источник дохода из трех вариантов: «организация РФ», «индивидуальный предприниматель» или

«физическое лицо или иной источник».

Организация РФ — работодатель или брокер. В данном

разделе заполните все сведения о компании: наименование, ИНН, КПП и код организации по ОКТМО

(пункт 1 из справки 2-НДФЛ).

Далее укажите все виды доходов, которые были получены от этой

организации (пункт 3 из справки 2-НДФЛ). Обратите внимание на общие суммы, получившиеся в итоге

(раздел «общие суммы дохода и налога»), они должны соответствовать пункту 5 из 2-НДФЛ. Чтобы

внести каждый дополнительный доход нужно нажать на кнопку «Добавить доход» в правом верхнем углу

данного раздела.

К доходу по операциям с ценными бумагами можно также добавить

соответствующие суммы расходов или внести сумму предоставленного налоговым агентом инвестиционного

налогового вычета (Рис.9). Код вычета расхода и сумму можно также увидеть в пункте 3 справки

2-НДФЛ.

В случае, если вы заполняете

информацию об убытке, вам необходимо получить дополнительный отчет у брокера, где будут

видны фактические суммы расходов, которые будут превышать суммы доходов, и внести их при

заполнении данного раздела. В АТОНе таким документом является отчет НОБ, который можно

запросить через мобильное приложение или у вашего менеджера.

Обращаем ваше внимание, что отчет НОБ является справочным, предварительным

расчетом налоговых показателей.

Налоговая база (строка «Сумма облагаемого дохода») посчитается

автоматически. Сумму удержанного налога (строка «Сумма налога удержанная») необходимо заполнить

самостоятельно исходя из раздела 5 справки 2-НДФЛ (рис.6).

Внесите столько источников дохода, сколько необходимо. Затем нажмите

«Далее».

Следующее окно «Выбор вычетов». Тут

необходимо поставить галочку рядом с теми вычетами, которые Вы хотите заявить в декларации.

Ознакомиться с описанием каждого вида вычета можно, нажав соответствующую кнопку «?».

Обратите внимание, что с 2021 года,

если ваши единственные источники дохода — это инвестиционные доходы (доходы по ценным

бумагам), в том числе дивиденды, или доходы ИП/самозанятого, то получить какой-либо вычет

не представляется возможным.

Чтобы получить вычеты необходимо внести на странице с доходами

данные о вашей зарплате.

Вычет ИИС. Необходимо отметить галочкой «Инвестиционные налоговые

вычеты» и нажать «Далее».

Согласно налоговому законодательству, по ИИС можно рассчитывать на вычет

в размере не более 400 тысяч рублей, внесенных на инвестиционный счет.

Информация о брокере

должна уже отражаться в данном разделе. Если автоматического заполнения не произошло, то вам

необходимо самостоятельно заполнить все требуемые данные по брокеру.

В строке «Сумма средств, внесенных на индивидуальный

инвестиционный счет, принимаемая к вычету» нужно указать сумму, которую Вы внесли на счет в отчетный

год.

Обратите внимание, что если единственная

причина подачи декларации — это вычет ИИС, то процесс заполнения можно упросить, выбрав на Шаге 2

«Получить вычет» и далее «При инвестировании». Последуют 6 этапов заполнения декларации в более

упрощенном виде.

Далее вы переходите к окну «Возврат

переплаты». Если она у вас есть по итогу заполнения декларации, ее можно вернуть на ваш

счет. При этом, вам будет предложен список счетов, из которого можно выбрать необходимый.

Альтернативно можно нажать «Добавить новый» и ввести реквизиты счета самостоятельно, если среди

предложенных вам счетов нет того, на который вы хотели бы получить возврат.

Если при заполнении декларации у вас был как налог к доплате, так

и возврат, они учтутся между собой. Если по итогам расчета переплаты не возникает, данный

раздел можно пропустить.

Далее раздел «Документы». Следующим действием

необходимо прикрепить все требуемые документы. Важно учитывать, что все файлы не должны по объему

превышать 20 Мб.

Документы, необходимые по каждому

виду вычета, будет автоматически поименованы отдельными полями, куда их можно

подгрузить. Отдельно ознакомиться со списком документов по вычетам можно на официальном

сайте ФНС.

Для подтверждения суммы удержанного

налога эмитентом с дивидендов по иностранным акциям необходимо приложить документ,

в котором указана сумма дохода и налога. В АТОНе такой документ можно

запросить у вашего менеджера.

Для подтверждения суммы убытка

необходимо подгрузить документ, в котором видна сумма дохода и расхода, полученные

у брокера, на основании которого вы заполняли декларацию. В АТОНе данную

информацию подтверждает отчет НОБ и его можно запросить через мобильное приложение или

у вашего менеджера.

Обращаем ваше внимание, что отчет НОБ является справочным,

предварительным расчетом налоговых показателей.

Теперь можно посмотреть предварительные

результаты и размер налога, подлежащий доплате/возврату. Рекомендуется сохранить декларацию перед её отправкой,

а также сверить суммы со своими расчетами.

Для подписания и отправки декларации нужно

ввести пароль к сертификату электронной подписи и нажать «Отправить».

После того, как вы нажмете кнопку «Отправить», ваши документы будут

отправлены в налоговую инспекцию. О результатах камеральной налоговой проверки декларации вы можете

узнать из раздела «Сообщения» или в разделе «Доходы и вычеты».

В разделе «Доходы и вычеты» вы также можете просмотреть

данные о ранее поданных декларациях и черновики деклараций, которые сохраняются, если вы прерываете

процесс заполнения.

Продолжая использовать этот сайт, вы даете согласие на обработку файлов cookie и пользовательских данных (сведения о местоположении; тип и версия ОС; тип и версия браузера; тип устройства и разрешение его экрана; источник, с которого пользователь пришел на сайт; с какого сайта или по какой рекламе; язык ОС и браузера; какие страницы открывает и на какие кнопки нажимает пользователь; ip-адрес). Это позволит функционировать сайту, проводить ретаргетинг, статистические исследования и обзоры.

ОКТМО — Общероссийский классификатор объектов административно-территориального деления.

Что это за показатель, где он употребляется, что обозначают цифры в его коде и дополнительная информация, необходимая предпринимателю, содержится в статье.

| Для справки | |

|---|---|

| Аббревиатура | ОКТМО |

| Обозначение | ОК 033-2013 |

| Введение | 01.01.2014 (Приказ Росстандарта от 14.06.2013 № 159-ст) |

| По-английски | Russian Classification of Territories of Municipal Formations |

Как узнать ОКТМО

Есть несколько вариантов для того, чтобы правильно определить актуальный код ОКТМО. Самый простой:

Заходим на сервис официального сайта ФНС, для чего нажимаем СЮДА

Там можно ввести свой ОКАТО, нажать «Найти» и система сразу же выдаст искомый код. Однако, зачастую, человек, ищущий ОКТМО также понятия не имеет о своём ОКАТО. Лично я — один из таких. Если вы — тоже, идём ниже.

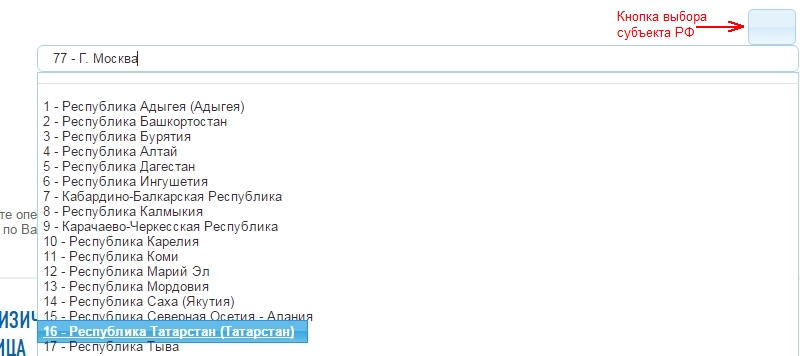

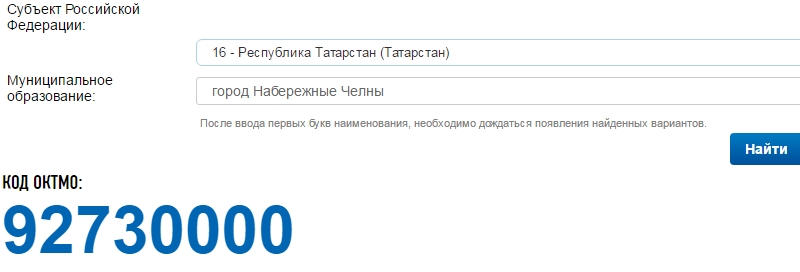

В поле «Субъект РФ» находим свой. В примере — Республика Татарстан.

Проще всего ориентироваться по номеру региона (скорее всего он обозначен на вашем автомобиле рядом с флагом РФ). Чтобы приступить к выбору региона, нужно нажать на эту симпатичную кнопку, на которую указывает красная стрелка:

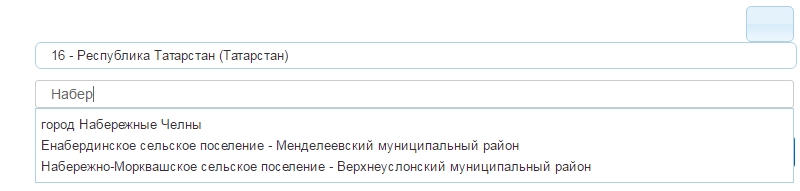

Выбрали? Отлично. Теперь в поле «Муниципальное образование» вписываем не свой адрес регистрации или жительства! А город или место поселения. Наш пример — Набережные Челны. Просто начинаем набирать, сервис сам предложить выбрать из списка.

Внимание! Выбрать из предложенного списка — в данном случае необходимость! Если вы вбиваете свой населённый пункт и система не предлагает вам выбора в автоматическом списке — ОКТМО вы не узнаете, или узнаете неверно.

Далее нажимаем кнопку «Найти» и получаем свой ОКТМО:

Про то, как можно сделать запрос в местные территориальные органы о предоставлении информации о своём ОКТМО, мы тут речь вести не будем. По изложенной выше схеме это информация добывается в стократ проще, чем работа с любыми официальными запросы в разные ведомства.

Был ОКАТО, стал ОКТМО

Вплоть до 2014 года предпринимателям нужно было в финансовых документах и налоговой отчетности проставлять особый код – ОКАТО. Под ним подразумевался шифр определенной местности из Общероссийского классификатора объектов административно-территориального деления. Последовательность цифр вместо указания адреса, часто длинного и состоящего из нескольких слов, включающих область, район и т.д., существенно облегчает автоматизированный учет, скорость обработки данных и точность их группировки.

Для того, чтобы проставить правильный код ОКАТО в соответствующем поле платежного поручения или в тексте декларации, нужно было знать:

- к какому населенному пункту относится муниципальное образование, где проживает предприниматель или зарегистрирована организация;

- какое отделение налоговой инспекции ответственно за вашу предпринимательскую деятельность (для деклараций);

- куда адресовано платежное поручение или финансовый документ (для заполнения платежек).

ВАЖНО! 2014 год считался «переходным» с ОКАТО на ОКТМО. В соответствующей документации код ОКАТО, указанный вместо требуемого ОКТМО, не делал платеж «непроходным», федеральное казначейство автоматически переводило один код в другой. Но с 2015 года такие мягкие меры закончились, и нужно побеспокоиться о верном указании в соответствующем поле шифра ОКТМО.

Из чего состоит код ОКТМО

Росстандарт издал приказ № 159-ст ОК 003-2013 об утверждении классификатора ОКТМО 14 июня 2013 года, он вступил в силу с началом 2014 года и действует по сей день. Именно с 1 января 2014 года программное обеспечение налоговой службы было перенастроено на считывание новых кодов.

Код 11-значный, предусмотрен сокращенный вариант из 8-ми цифр для федеральных городов (Москвы, Санкт-Петербурга, Севастополя), но следует помнить, что внутри этих образований есть территориальные единицы, зашифрованные также 11-ю символами. Классификатор разбит на 8 субъектов Российской Федерации (территориальных округов):

- Центральный;

- Северо-Западный;

- Северо-Кавказский;

- Уральский;

- Сибирский;

- Дальневосточный;

- Приволжский;

- Южный.

Внутри этих крупных муниципальных единиц элементы убывают по значимости: область – район – областной центр – город – село – поселок – железнодорожная станция и т.д. Каждому объекту в перечне соответствует определенная последовательность цифр.

ОБРАТИТЕ ВНИМАНИЕ! В документах нужно указывать код ОКТМО, принадлежащий именно предпринимателю по адресу его регистрации (для ИП – прописки), а не налоговой инспекции или социальному фонду.

Вписываем правильно

В платежных поручениях для ОКТМО предусмотрено специальное поле (то самое, в котором раньше размещался код ОКАТО).

Для заполнения деклараций этот код нужно вписать по 1 знаку в каждое предназначенное для этого окошечко: система распознает цифры именно так.

Здесь может возникнуть трудность, если требуется вписать код объекта Москвы или Санкт-Петербурга, состоящий из 8 цифр, ведь «окошечек» для цифр 11. Приказ ФНС РФ от 14 ноября 2013 года дает разъяснение: в таких случаях свободные клеточки нужно заполнить прочерками. Проставленные в пустых знакоместах нули могут помешать программе распознать код, а вот оставленные пустыми клеточки, скорее всего, не создадут проблем. Но лучше все же действовать в соответствии с указаниями нормативных документов.

Что будет за ошибку?

Если в платежном поручении код ОКТМО указан с ошибкой (вместо него вписан ОКАТО или допущены неточности в цифрах), то это не приведет к тому, что налоги не попадут в нужный бюджет. Ведь есть еще поля «КБК», «Назначение платежа», «Номер счета» и др. с дублирующей информацией. Поэтому ошибка в указании ОКТМО не приведет к тому, что обязанность налогоплательщика окажется неисполненной, а значит, и штрафа не последует.

Тем не менее, если ошибка была замечена, чтобы избежать недоразумений с зачислением платежей, следует подать в налоговую заявление об уточнении реквизитов. Придется пройти процедуру уточнения и совместной сверки взносов. При этом никаких пеней за просрочку не будет или их спишут, так как налог считается уплаченным на день его фактического перечисления, а не уточнения платежа.

А вот декларацию с неверным ОКТМО потребуют непременно уточнить: она будет считаться ошибочной.

Ведущий специалист по налогообложению • Стаж 4 года

При составлении налоговой декларации необходимо внимательно вносить все данные. В статье разберем, что такое код ОКТМО в 2023 году, для чего он нужен, где узнать ОКТМО и как правильно записать в налоговой декларации по форме 3-НДФЛ.

Что такое код ОКТМО

ОКТМО расшифровывается как Общероссийский классификатор территорий муниципальных образований. То есть код ОКТМО помогает узнать принадлежность налогоплательщика к определенной территории и позволяет казначейству верно распределять платежи по бюджетам.

У каждого индивидуального предпринимателя, компании или физлица есть номер ОКТМО — без этой важной информации не получится заполнить налоговые декларации, в том числе по форме 3-НДФЛ, расчеты, погасить налоговую задолженность или получить налоговые вычеты.

Наиболее часто этот шифр указывают в платежном поручении для уплаты налога и в налоговой декларации 3-НДФЛ. Раньше вместо ОКТМО указывался номер ОКАТО.

Напомним, что налоговую декларацию 3-НДФЛ должны сдавать все, кто получал налогооблагаемый доход, с которого налог не удержан агентом (работодателем).

Важно! Номер муниципального образования — это не персональный шифр для каждого налогоплательщика. Он может быть одинаковым для нескольких юридических и физических лиц, если они зарегистрированы на одной территории (в одном муниципальном образовании).

Какую информацию позволяет узнать код по ОКТМО

Узнать принадлежность налогоплательщика той или иной территории можно из информации, зашифрованной в 8- или 11-значном сочетании цифр:

- первые две цифры означают субъект РФ;

- третья, четвертая и пятая — муниципальный район, городской округ или внутригородские территории;

- шестая, седьмая и восьмая цифры помогают узнать городское поселение, внутригородские районы, сельское поселение или иные территории

- остальные цифры расшифровывают название населенных пунктов, включенных в состав муниципальных территориальных образований.

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Как узнать ОКТМО физического лица

Определить ОКТМО для физлица при заполнении 3-НДФЛ можно:

|

№ п/п |

Способ определения |

|

1. |

Узнать ОКТМО через сайт ФНС РФ с помощью специального сервиса, позволяющего узнать номер муниципального образования по месту жительства, то есть по адресу физического лица. |

|

2. |

Узнать в Общероссийском классификаторе на сайте Федеральной службы государственной статистики. |

|

3. |

Узнать через различные онлайн-сервисы в сети интернет. |

Код по ОКТМО в декларации — важные данные для налогового инспектора. Они помогают ему узнать, в каком именно населенном пункте проживает налогоплательщик.

Важно! В онлайн-сервисе «Налогия» шифр определяется автоматически при вводе адреса. Программа сама определит, в каком поле и какой код нужно указать, и вам не придется переживать, где посмотреть ОКТМО.

Как заполнить ОКТМО в 3-НДФЛ

При заполнении отчетности необходимо руководствоваться Порядком заполнения, утвержденным Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@.

Обратите внимательны: поле для указания шифра муниципального образования в налоговой декларации состоит из 11 ячеек, а у многих физлиц код указан из 8 цифр.

В программе онлайн-сервиса «Налогия» все коды проставляются автоматически, и вам не придется искать ОКТМО своего населенного пункта.

Несмотря на лишние ячейки, дополнительные цифры не потребуются. Необходимо по порядку, начиная с левой ячейки, указать правильный номер территориального образования, состоящий из 8 цифр. А в оставшихся пустых клеточках проставить прочерки. Именно прочерки, а не нули.

Например, если вы зарегистрированы в населенных пунктах, входящих в состав городского поселения Горки Ленинские Ленинского муниципального района, то вы указываете номер так — «46628155000». Нули здесь — полноценный номер, состоящий из 11 цифр.

А если вы прописаны в муниципальном округе Гольяново г. Москвы, то должны записать номер так: «45305000- – -». В данном случае в шифре физического лица стоят прочерки не просто так — это пояснение, что номер состоит из 8 цифр.

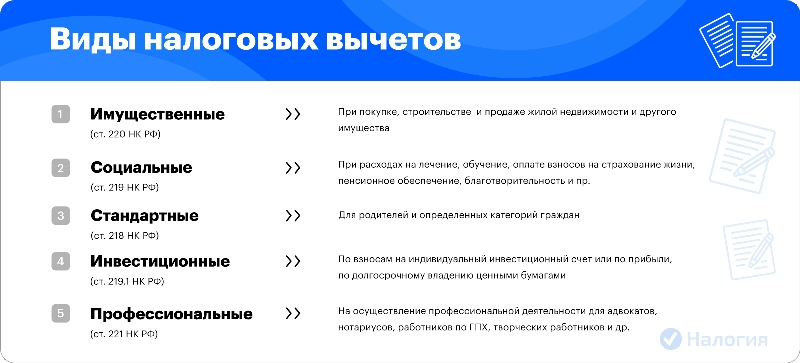

Фото: Виды налоговых вычетов в России

Во многих программах для заполнения деклараций поле для кода ограничено 8 знаками. В этом случае заполните код, начиная с первой цифры. Не поместившиеся данные не влияют на общую информацию в отчетном документе. Необходимо предварительно узнать свой код и затем проверить, чтобы в первых 8 цифрах не было ошибки.

Обратите внимание, что ошибка в коде может повлечь за собой штрафные санкции. Документ или платеж с ошибкой попадет в «невыясненные», а это значит, что налоговики могут оштрафовать вас за непредставление налоговых деклараций или за неуплату налогов и сборов. В такой ситуации вам следует подать заявление об уточнении платежа или подать уточненную налоговую декларацию.

Отправить документы в инспекцию можно через личный кабинет налогоплательщика на сайте Федеральной налоговой службы или через онлайн-сервис «Налогия».

Ведущий специалист по налогообложению

Перечень документов на налоговый вычет

Заполним декларацию 3-НДФЛ за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Частые вопросы

Может ли номер муниципального образования поменяться?

+

Да, периодически классификатор обновляют, потому что некоторые муниципальные образования объединятся или включатся новые территории.

Что делать, если я указал неверное значение в этом поле?

+

Лучше всего, чтобы минимизировать споры с налоговиками, подать уточненную декларацию, в которой вы скорректируете неверные данные.

Код, который указан в справке 2-НДФЛ, верный?

+

Он верный, но он относится к организации-работодателю, который вам выдал такую справку 2-НДФЛ. Код компании-работодателя — это не ваш код, как физического лица. Будьте внимательны, вам нужно взять другой номер — собственный.

Какой код ОКТМО указывать при заполнении 3-НДФЛ?

+

Вы, как физическое лицо, при заполнении отчетности должны указать свой код, соответствующий адресу вашей регистрации. Найти его можно в источниках из нашей статьи.

Заключение эксперта

Перед заполнением декларации 3-НДФЛ за 2022 год необходимо знать ОКТМО физ лица — важные данные, по которым инспектор определит вашу территориальную принадлежность. Воспользуйтесь любым из предложенных нами источников или обратитесь в онлайн-сервис «Налогия» — в этом случае вам потребуется только адрес, так как программа, которой пользуются наши эксперты, самостоятельно подставит необходимые данные.

Поделитесь этой статьей с теми, кто заполняет декларацию вручную и еще не знает, как узнать код ОКТМО для налоговой.