Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

См. также нашу статью “Расхождения между бухгалтерским и налоговым учетом”.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Кто должен применять ПБУ 18/02, а кто нет, читайте здесь.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль – это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые – в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

- сумма амортизации ОС в бухгалтерском учете больше, чем в налоговом;

- налоговый убыток, который будет перенесен на будущее;

- доходы (расходы), возникшие от разницы курсов по расчетам в условных единицах.

Налогооблагаемые разницы – это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль – в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

- сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском;

- таможенные пошлины отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете;

- брокерские услуги отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете.

Как определять и учитывать временные разницы, читайте в КонсультантПлюс. Получите бесплатный пробный доступ и переходите в готовое решение.

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) – это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) – это та часть отложенного налога на прибыль, которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

ПРИМЕРЫ от КонсультантПюс:

ОНА признают, когда бухгалтерская стоимость актива меньше налоговой или бухгалтерская величина обязательства больше налоговой (п. 14 ПБУ 18/02).

ОНО признают, когда бухгалтерская стоимость актива больше налоговой или бухгалтерская величина обязательства меньше налоговой (п. 15 ПБУ 18/02).

Пример. Расчет ОНА и ОНО балансовым методом

Варианты проводок. Основной: налог на прибыль сразу начисляем…

Читайте продолжение, получив пробный демо-доступ к системе К+. Это бесплатно.

Постоянные разницы, ПНР и ПНД

Постоянные разницы – это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

- суммы превышения фактических расходов, отражаемых в бухгалтерском учете, над расходами по нормам, принимаемым для целей налогообложения;

- расходы по безвозмездной передаче имущества;

- убыток, перенесенный на будущее, но который по истечении времени не может быть принят для целей налогообложения.

При появлении постоянных разниц возникает постоянный налоговый расход (ПНР) либо постоянный налоговый доход (ПНД).

ПНР как и ПНД рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНР приводит к увеличению налога на прибыль в отчетном периоде.

ПНД приводит к уменьшению налога на прибыль в отчетном периоде.

ПНР и ПНД признаются в том отчетном периоде, в котором возникает постоянная разница.

ВАЖНО! Разъяснения от КонсультантПлюс

Способы учета влияния постоянных и временных разниц по ПБУ 18/02

ПБУ 18/02 допускает различные способы учета (Информационное сообщение Минфина России от 28.12.2018 N ИС-учет-13):

способ отсрочки;

балансовый способ.

Сравнение этих способов приведено в таблице, см. ее в К+, бесплатно, оформив пробный доступ.

Условный расход и условный доход по налогу на прибыль — это что?

Условный доход (расход) – это сумма налога на прибыль, исчисляемая по данным бухгалтерского учета.

Условный доход по налогу на прибыль —это произведение суммы бухгалтерского убытка на ставку налога на прибыль.

Условный расход, в отличие от условного дохода по налогу на прибыль, — это произведение суммы бухгалтерской прибыли на ставку налога на прибыль.

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода.

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА – ПОНА – НОНО + ПОНР + ПНР – ПНД

Где:

Тннп (Ту) – текущий налог на прибыль (текущий налоговый убыток).

УД (УР) – условный доход (расход) по налогу на прибыль.

НОНА – начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА – погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО – это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНР – это погашенные отложенные налоговые расходы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНР – это постоянный налоговый расход, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНД – это постоянный налоговый доход, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль – это и есть отложенный налог на прибыль,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Проводки по начислению налога на прибыль, если организация применяет ПБУ 18/02 смотрите в К+, бесплатно, оформив пробный доступ.

Итоги

Распознать постоянные налоговые разницы бухгалтеру поможет простое правило: если какой-либо расход или доход признается в бухгалтерском учете, но не принимается совсем или хотя бы частично в налоговом учете (ни в текущем, ни в последующих, ни в предыдущем периодах), то возникает постоянная налоговая разница, приводящая к возникновению постоянного налогового расхода либо постоянного налогового дохода.

Процесс расчета налога на прибыль – не самое простое занятие. Начинающий бухгалтер сталкивается с множеством новых понятий, которые тянутся одно за другим. Для того чтобы понять, что влияет на итоговую величину налога на прибыль, разберем все по порядку.

В бухгалтерском (БУ) и налоговом учете (НУ) доходы и расходы могут быть отражены по-разному. Эта ситуация обусловлена различными нормативно-правовыми актами. В НУ доходы и расходы ведутся по правилам налогового кодекса, а в БУ согласно ПБУ 9/99 и ПБУ 10/99.

В связи с этим одна и та же операция для целей БУ и НУ может быть отражена по-разному.

Для начала разберем, какие бывают разницы между бухгалтерским и налоговым учетом.

Разницы могут быть постоянными и временными.

К временным относятся разницы, которые со временем станут равными 0.

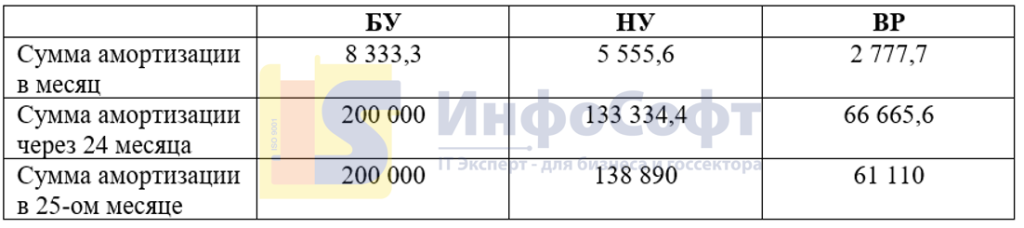

Например, организация принимает к учету ОС стоимостью 200 000, однако для целей БУ срок полезного использования по решению организации – 24 месяца, а для НУ, согласно амортизационной группе, составляет 36 месяцев. Соответственно, ежемесячно при начислении амортизации будут образовываться временные разницы:

Таким образом, через 24 месяца в БУ основное средство будет полностью самортизировано, а в налоговом учете начисления будут продолжаться. Начиная с 25-го месяца сумма амортизации в БУ изменяться не будет, а в НУ будет продолжать расти, уменьшая ВР еще в течении года. Через 36 месяцев после принятия к учету ОС сумма амортизации БУ и НУ будут равны, а временная разница исчезнет.

К постоянным относятся разницы, которые никогда не исчезнут.

Например: сотруднику выплатили материальную помощь в размере 5 000 руб. Для целей БУ вся сумма материальной помощи будет принята в расходы. Согласно статье 270 НК РФ расходы на выплату материальной помощи не учитываются для целей налогообложения, а значит выплаченные 5 000 руб. никогда не будут отражены в НУ, вследствие чего между данными БУ и НУ образуется постоянная разница (ПР) равная 5 000 руб., которая никогда не уйдет.

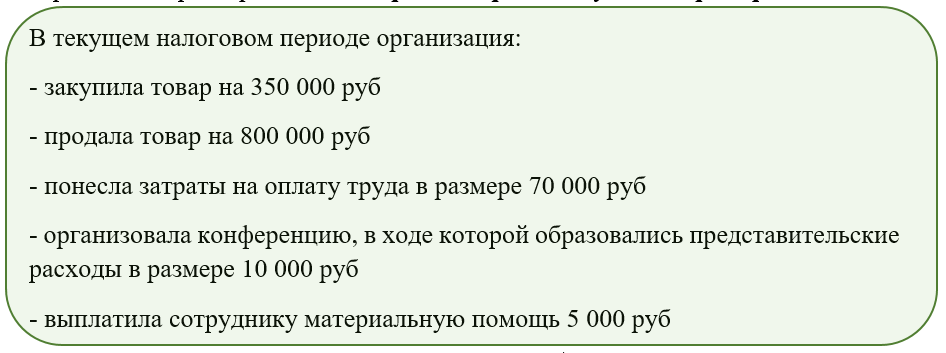

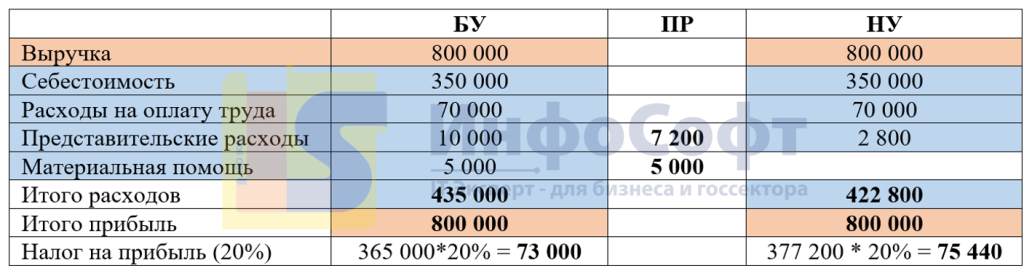

С разницами разобрались, далее рассмотрим следующий пример:

Разберем расходы, которые понесла организация в этом периоде:

Расходы на оплату труда

принимаются в БУ и НУ одинаково в полном объеме.

Представительские расходы для целей БУ будут приняты в полном объеме, а для целей налогового учета можно принять только 4% от расходов на оплату труда.

В текущем налоговом периоде представительские расходы составили 10 000 руб., а затраты на оплату труда: 70 000 руб.

Для БУ будет принято 10 000 руб., сумма всех понесенных расходов.

Для НУ можно принять только 4% от затрат на оплату труда: 70 000 * 4% = 2 800 руб.

Разница между БУ и НУ составит: 10 000 руб. – 2 800 руб. = 7 200 руб. – это постоянная разница (ПР).

А материальная помощь вообще не учитывается для целей налогообложения и отражается только в БУ, соответственно так же будет отражена ПР в сумме 5 000 руб.

Из-за образования ПР на конец отчетного периода общая сумма прибыли в БУ и НУ будет отличаться, а соответственно, и сумма налога на прибыль будет различной.

Возникает вопрос: по данным какого учета – бухгалтерского или налогового – необходимо уплачивать налог на прибыль?

Налог на прибыль необходимо уплачивать по данным налогового учета. Однако перед тем как платить, необходимо его привести в соответствие с суммой в бухгалтерском учете. На вопрос: «Как это сделать?» как раз и отвечает ПБУ 18.

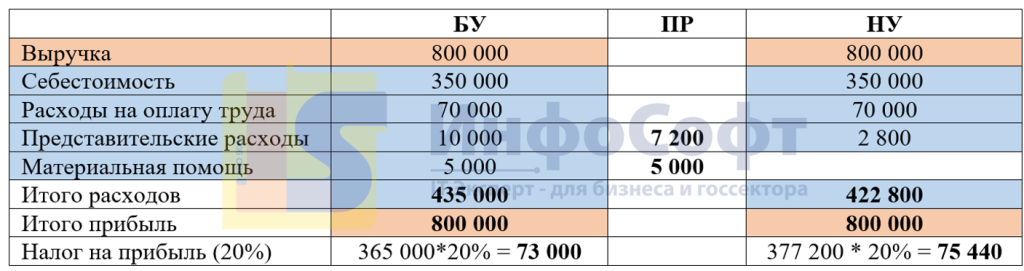

В зависимости от того, какие разницы у вас возникли ПР или ВР, необходимо делать различные проводки!

ПР

Как уже было описано выше, постоянные разницы никогда не аннулируются. А значит, корректировки налога на прибыль, связанные с постоянными разницами, влияют непосредственно на финансовый результат. Такие корректировки проводятся через счет 99.

Разберем проводки, которые необходимо сделать при начислении налога на прибыл в случае возникновения постоянных разниц:

Дт 99 Кт 68 – начисление налога на прибыль в сумме, рассчитанной как: (Итого прибыль – Итого расходов) *20%

Дт 99 Кт 68 – доначисление налога на прибыль, если сумма налога, рассчитанная по БУ < НУ (в налоговом учете расходов меньше)

Дт 68 Кт 99 – уменьшение налога на прибыль, если сумма налога в БУ > НУ (в налоговом учете расходов больше)

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Проводка делается на сумму возникшей ВР, умноженной на ставку налога на прибыль (20 %).

ВР

Так как временные разницы возникают из-за различного периода принятия затрат в БУ и НУ, при этом сама сумма затрат для БУ и НУ одинаковая, то такие разницы не влияют на финансовый результат. Для учета ВР предусмотрено два счета в плане счетов, на которых временные разницы «ждут» пока они будут использованы. Это счет 09 и 77.

Если сумма налога к уплате в БУ > НУ, то необходимо временно уменьшить сумму налога в БУ, чтобы он стал равным сумме в НУ. Например, у организации появляется задолженность перед бюджетом, которую уплатим в будущем. Пока эта сумма будет отражена на счете 77 – это отложенное налоговое обязательство (ОНО).

Отражается проводкой:

Дт 68 Кт 77

Если же сумма налога в БУ < НУ, то необходимо временно увеличить сумму налога в БУ, чтобы он стал равным сумме в НУ. В таком случае у организации возникает актив на счете 09, который в данный момент увеличил сумму к уплате, но в будущих периодах её уменьшит – это отложенный налоговый актив (ОНА).

Отражается проводкой:

Дт 09 Кт 68

Важное замечание!

Учет ОНА и ОНО ведется в разрезе объектов, по одному и тому же объекту не может быть сальдо и на 09, и на 77 счете.

Если в налоговом периоде возникают ВР, то необходимо определить, где эта разница должна быть отражена: на 09 или на 77 счете.

Вот небольшая шпаргалка:

Если с течением времени ВР начинает уменьшаться, то происходит погашение ОНА/ОНО обратной проводкой.

Разберем несколько практических примеров.

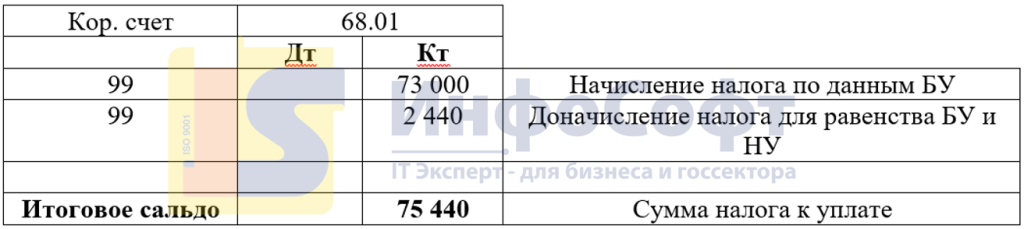

Для начала вернемся к ранее рассмотренному финансовому результату, который получили в конце отчетного периода:

Начислим налог по данным БУ:

Дт 99 Кт 68.01 73 000 руб.

Но в НУ сумма налога составляет 75 440 руб. Разница в 2 440 руб. – это ПР. Постоянные разницы напрямую влияют на финансовый результат и корректируются через счет 99. Для того чтобы сальдо на счете 68.01 стало равным сумме налога на прибыль, рассчитанной по данным НУ, необходимо доначислить 2 440 руб. в Кт 68.01. В итоге счет 68.01 будет иметь следующий вид:

Рассмотрим еще один пример.

Организация приобрела основное средство стоимостью 240 000 руб., СПИ в БУ 24 месяца, СПИ в НУ 36 месяцев. Рассчитаем амортизацию за 1 месяц:

БУ: 240 000 / 24 = 10 000 руб.

НУ: 240 000 / 36 = 6 666,6 руб.

Возникает разница: 10 000 – 6 666,6 = 3 333,3 руб.

Данная разница является временной, так как итоговая сумма амортизации в БУ и НУ равны, и через 3 года, когда амортизация будет полностью начислена, разница будет равна 0.

Так как БУ > НУ, по данному ОС возникает отложенное налоговое обязательство в сумме:

3 333,3 *20% = 666,6 руб.

Дт 68.01 Кт 77 666,6 руб.

По истечении 24 месяцев в БУ основное средство будет полностью самортизированно:

Сумма амортизации за 24 месяца в БУ = 240 000 руб.

Сумма амортизации за 24 месяца в НУ = 6 666,6 * 24 = 160 000 руб.

ВР = 80 000 руб.

Сумма ОНО за 24 месяца в Кт 77 = 80 000 * 20 % = 16 000 руб.

За 25-ый месяц амортизация будет начислена следующим образом:

БУ: 0 руб.

НУ 6 666,6 руб.

Возникает ВР = 6 666,6 руб.

Но в данном случае БУ < НУ, а значит возникает отложенный налоговый актив:

ОНА = 6 666,6 *20% = 1 333,32 руб.

ОНА начисляется в Дт 09 счета. Но не торопитесь этого делать. Это ошибка, так как один и тот же актив не может быть отражен и на 09, и на 77 счете. В данном случае по истечению 24 месяцев в Кт 77 счета накопилась сумма ОНО, потому что каждый месяц проходило начисление амортизации, и сумма БУ всегда была больше НУ. А теперь, когда ОС полностью самортизированно в БУ, сумма амортизации в НУ стала больше, чем в БУ, и происходит ПОГАШЕНИЕ ОНО по Дт счета 77.

На 36-ой месяц начисления амортизации сумма ОНА составит:

ОНА за 25 месяц: 6 666,6 *20% = 1 333,32 руб.

Сумма ОНА на конец 36-го месяца: 1 333,32*12 = 16 000 руб.

Таким образом, когда ОС будет полностью самортизированно и в БУ, и в НУ, все ВР будут равны нулю, и сальдо на счете 77 будет отсутствовать.

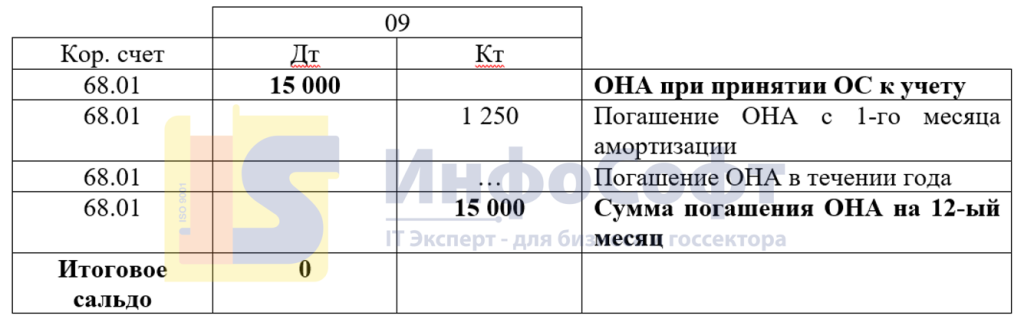

Рассмотрим еще один пример:

Организация приобрела актив стоимостью 75 000 руб., СПИ 12 месяцев. Для целей БУ данный актив является основным средством, по которому необходимо начислять амортизацию. Но для целей НУ стоимостной лимит, согласно п. 1 ст. 256 НК РФ, составляет 100 000 руб. А значит, что актив стоимостью меньше 100 000 руб. нельзя амортизировать в налоговом учете. Стоимость такого ОС будет списана в НУ при принятии к учету.

При принятии к учету будет отражена следующая ситуация:

В БУ сумма расходов будет равна 0 руб.

В НУ сумма расходов = 75 000 руб.

Возникает ВР 75 000 руб., так как БУ < НУ данная ВР приводит к образованию ОНА и начисляется в Дт 09 счета.

75 000 * 20% = 15 000 руб.

Дт 09 Кт 68.01 15 000 руб.

С первого месяца будет начисляться амортизация в БУ:

75 000 / 12 = 6 250 руб.

Соответственно, будет происходить погашение ОНА на сумму: 6 250 * 20 % = 1 250 руб.

Дт 68.01 Кт 09 1 250 руб.

Через 12 месяцев ОС будет полностью самортизированно, ОНА будет погашен на 15 000 руб. (1 250 руб. * 12 месяцев) и сумма на счете 09 по данному активу будет равняться нулю.

Таким образом, порядок расчета налога на прибыль следующий:

1. Рассчитать сумму прибыли по данным бухгалтерского учета и начислить налог как сумма прибыли *20%:

Проводка: Дт 99 Кт 68

Если в бухгалтерском учете убыток, то сделать обратную проводку на сумму убытка *20%:

Проводка: Дт 68 Кт 99

2. Определить характер возникших разниц ВР или ПР (каждая возникшая разница рассматривает отдельно).

3. Если возникает ПР, то скорректировать сумму налога через счет 99:

Проводка: Дт 99 Кт 68 – если БУ > НУ

Проводка: Дт 68 Кт 99 – если БУ < НУ

4. Если возникает ВР, то:

- ранее уже были начислены ОНО/ОНА, делаем проводку по тому счету, где уже есть остаток. Тут может быть как начисление, так и погашение ОНО/ОНА

Проводка: Дт 09 Кт 68 – начисление ОНА

Проводка: Дт 68 Кт 09 – погашение ОНА

Проводка: Дт 68 Кт 77 – начисление ОНО

Проводка: Дт 77 Кт 68 – погашение ОНО

- начисление происходит впервые:

Проводка: Дт 09 Кт 68 – начисление ОНА (БУ < НУ)

Проводка: Дт 68 Кт 77 – начисление ОНО (БУ > НУ)

-

Налоговые обязательства и активы

-

Текущий налог на прибыль

В сервисе интернет-бухгалтерии от «Моё дело» вы можете онлайн:

- Заполнять справки 2-НДФЛ;

- Формировать любые отчёты;

- Отправлять их в налоговую не отходя от рабочего места.

Воспользоваться бесплатным доступом

Налоговые обязательства и активы

Отложенные налоговые обязательства – это временные положительные разницы, появляющиеся вследствие различий в механизме учёта средств в налоговой и бухгалтерской документации. Они формируются для постепенного выравнивания значений налога на прибыль в будущих отчётных периодах.

Чтобы разобраться в отложенных налоговых обязательствах (ОНО) необходимо ответить на главные вопросы:

- Зачем нужен данный показатель?

- Как он формируется и где используется?

Рассмотрение ОНО в свою очередь невозможно без введения таких понятий, как налоговые активы и налоговые обязательства. То есть сначала речь пойдёт не об отложенных, а о вполне актуальных показателях.

При расчёте налога на прибыль, стандартный размер которого в 2022 году составляет 20%, могут быть использованы разные виды учёта, например, бухгалтерский (БУ) и налоговый (НУ). Всего же их гораздо больше, однако рассматриваемые термины имеют смысл как раз в указанных видах учёта.

Итак, налоговые активы и обязательства – это разницы, возникающие между данными бухгалтерского и налогового учёта при расчёте налогооблагаемой базы для налога на прибыль. Возникать они могут например, если организация зачислила прибыль от продажи товаров, но перевода так и не произошло по техническим причинам.

Звучит замысловато, но напомним: чтобы посчитать налог на прибыль, нужно знать с чего удерживать 20% – собственно найти базу, а разницы могут возникать просто вследствие различия правил в бухгалтерском и налоговом учёте.

Важное уточнение: размер ставок на прибыль может быть различным, при расчёте показателей необходимо применять предусмотренную законодательством по соответствующим операциям.

Например, амортизация с приобретённых основных средств стоимостью выше 100 тыс. рублей считается по разному. Например, ОС принадлежит к 10-й амортизационной группе согласно ОКОФ, а значит в БУ – стоимость делится на 361 и начисляется ежемесячно (линейный способ), а в НУ от стоимости берётся 0,7% (норма ежемесячной амортизации). Нетрудно заметить, что цифры будут совершенно разные.

Таким образом, активы и обязательства – это показатели, которые позволяют отразить и зафиксировать разницу между двумя основными видами учёта.

Дальше нужно понять погашать ли эту разницу и когда. Существует два типа таких расхождений:

- Постоянные (возникающие вследствие отличий при определении того, что именно признаётся доходом или расходом)

- Временны́е (связаны с различным подходом ко времени признания дохода или расхода)

Постоянное налоговое обязательство (ПНО) приводит к увеличению налога на прибыль в данном отчётном периоде, а постоянный налоговый актив (ПНА), наоборот, приводит к его уменьшению.

Пример: при безвозмездной передаче имущества (в БУ – расход), начислении материальной помощи (не взимается налог).

Начисленные отложенные налоговые активы (ОНА) уменьшают налог на прибыль в следующих отчётных периодах, а начисленные ОНО – увеличивают его в тех же временных рамках.

Пример: перечисление средств на счета позднее решения суда, убытки по итогам отчётных периодов, учёт процентов по кредитам и займам.

Таким образом, отложенные налоговые обязательства – часть налога на прибыль, обязательная к уплате в последующих налоговых периодах.

Данные принципы установлены Положением по бухгалтерскому учёту (ПБУ) 18/02.

Упростите себе жизнь – сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.

Попробовать бесплатно

Пример 1

Организация получила убыток в 60 тыс. рублей за календарный год. В бухгалтерском учёте это отразится в виде ОНА размером 12 000 рублей (60 000 х 0,2), то есть как положительная разница, которая сможет уменьшить налог на прибыль в следующем отчётном периоде.

Пример 2

Организация произвела взнос в уставной капитал другой компании в виде имущества. По закону этот взнос признаётся безвозмездным, а значит в НУ такая передача имущества никак не отражается. В свою очередь, БУ отражает это как расход. Таким образом, за отчётный период бухгалтерский отчёт покажет меньшую прибыль, чем налоговый. Соответственно, это будет считаться как ПНО и заплатить придётся больше.

Пример 3

Судом возмещён ущерб компании в размере 900 тыс. рублей в январе 2022 года. Фактически деньги поступили на счета в марте. В бухгалтерском учёте эти средства будут определены как прочие доходы по текущей деятельности и зафиксируются в январе. В налоговом учёте это будут внереализационные доходы, которые должны отражаться в том же периоде, в котором получены. Возникает положительная разница в 900 тыс. рублей, которая будет оформлена как ОНО, так как уплатить налог в 180 тыс. рублей (900 000 х 0,2) нужно будет уже в марте.

Пример 4

Компания продала основное средство и на момент продажи накопления амортизации составили 500 тыс. рублей в налоговом учёте и 450 тыс. рублей в бухгалтерском. Разница составит 50 000 рублей, и возникает ОНО суммой 10 000 рублей (50 000 х 0,2), которое будет погашено в следующем периоде. При обратной ситуации, когда сумма амортизации в БУ оказывается больше, чем в НУ, то разница признаётся ОНА.

Текущий налог на прибыль

Все приведённые выше показатели используются для расчёта размера текущего налога на прибыль. Считается он достаточно просто: необходимо прибыль или убыток до налогообложения умножить на ставку по налогу на прибыль (20%).

То есть, все доходы за вычетом всех расходов умножаем на 0,2 и получаем условный доход по налогу на прибыль (УД).

А далее следует скорректировать этот показатель относительно имеющихся активов и обязательств согласно их определению:

- Условный доход нужно увеличить на суммы ПНО и ОНА (1), начисленных в текущем периоде, а также ОНО (2), погашенных в нём же

- Условный доход нужно уменьшить на суммы начисленных ПНА и ОНО (3), а также погашенных ОНА (4)

Формула имеет вид:

ТНП = УД + 1 + 2 – 3 – 4

где цифры – это условные обозначения параметров.

Полученная величина налога должна совпадать с исчисленной суммой налога согласно данным налогового учёта.

Пример

Прибыль до налогообложения составила 400 млн. рублей. Материальная помощь работникам – 5 млн. рублей. Накопления амортизации на имущество по данным БУ – 2 млн. рублей, а НУ – 3 млн. рублей. Получены на безвозмездной основе предметы мебели для офиса от контрагента для последующей реализации на сумму 1,5 млн. рублей. Расходы на командировки составили 10 млн.рублей, в том числе сверх норм – 2 млн. рублей.

Данные удобно привести в виде таблицы.

| Показатель | Бухгалтерский учёт (руб.) | Налоговый учёт (руб.) | Разница (руб.) |

|---|---|---|---|

| Материальная помощь | 5 000 000 | Не учитывается | 5 000 000 |

| Амортизация | 2 000 000 | 3 000 000 | 1 000 000 |

| Предметы мебели, полученные на безвозмездной основе для последующей реализации | 1 500 000 | Не учитываются | 1 500 000 |

| Командировки | 10 000 000 | 8 000 000 | 2 000 000 |

Рассчитаем текущий налог на прибыль

Условный доход (УД)

равен 80 млн. рублей (400 000 000 х 0,2)

Постоянное налоговое обязательство (ПНО)

1 млн. рублей (5 000 000 х 0,2) + 400 000 (2 000 000 х 0,2)

= 1 400 000 рублей

Отложенное налоговое обязательство (ОНО)

200 тыс. рублей (1 000 000 х 0,2)

Отложенный налоговый актив (ОНА)

300 тыс. рублей (1 500 000 х 0,2)

Таким образом:

ТНД = 80 000 000 + 1 400 000 – 200 000 + 300 000 = 81 500 000 рублей

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробовать бесплатно

Часто задаваемые вопросы

Компания отменила большинство командировок по причине эпидемии коронавируса. Можно ли при расчёте налога на прибыль учесть невозвратные билеты?

Да, можно. Если имеются обоснованные причины отказа от командировки и невозможность компенсировать свои расходы, то эти расходы можно учитывать в уменьшение прибыли.

Контрагента исключили из ЕГРЮЛ как недействующего. Нужно ли включать в доходы задолженность перед этим контрагентом?

Все зависит от оснований, по которым организацию исключили из ЕГРЮЛ. Для не отчитывающихся организаций, то есть недействующих, согласно закону предусмотрено исключение из государственного реестра, более того последствия такого исключения приравниваются к ликвидации компании. Соответственно, и налоговые последствия такие же как для ликвидированных предприятий. То есть, задолженность перед ликвидированным контрагентом следует списать и включить в доходы.

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает, зачем нужен счёт 09 Плана счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций и как им пользоваться.

Всем привет! С вами Алексей Иванов – директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам – взглянуть на привычные категории под другим углом. Предпринимателям – понять, какую пользу можно извлечь из бухгалтерии.

Возвращаюсь к переводу Плана счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций на русский язык. В прошлый раз рассказал о том, что такое отложенные налоговые активы (ОНА) – теперь можно и счёт, на котором они учитываются, рассмотреть. Напоминаю, что если значение термина непонятно, а он написан синим шрифтом – смело кликайте на него, и окажетесь в посте с объяснением.

Зачем нужен счёт 09

Счет 09 используется для учёта ОНА – части отложенного налога, которая уменьшит налог на прибыль, подлежащий уплате в бюджет в будущем. Такой отложенный налог возникает, когда между бухгалтерским учётом (БУ) и налоговым учётом (НУ) возникают вычитаемые временные разницы (ВВР).

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Как работает счёт 09

Это основной активный счёт, его дебетовое сальдо включается в сумму по статье «Отложенные налоговые активы» в бухгалтерском балансе.

По дебету счёта 09 отражается увеличение сумм ОНА, когда доходы в БУ признаются позже, чем в НУ, или расходы в БУ признаются раньше, чем в НУ: Дт09Кт68. С кредита счёта 09 списывается уменьшение сумм ОНА, когда ВВР уменьшается по мере признания соответствующих доходов и расходов: Дт68Кт09. Также сумма ОНА списывается при выбытии объекта бухгалтерского учёта, в оценке которого она возникла: Д99К09.

О том, как составляются проводки, я рассказывал здесь.

Пример.

Начну с пояснения. Статья 283 НК РФ разрешает переносить убыток на будущее – уменьшать сумму прибыли будущих налоговых периодов на убытки прошлых лет. В 2017-2024 годах допускается уменьшать годовую налогооблагаемую прибыль за счёт переноса убытков прошлых лет не больше, чем на 50%. В бухгалтерском учёте такого механизма, естественно, нет. Естественно, потому что он противоречит допущению временной определенности фактов хозяйственной жизни, которое предписывает признавать факты хозяйственной жизни в бухучёте строго в тех периодах, в которых они произошли. Поэтому при получении в НУ убытка, который может быть перенесён на будущее, возникает ВВР, и в БУ нужно признать ОНА.

А теперь сам пример. По итогам 2020 года ООО «Рога и копыта» понесло убыток 300 000 руб. (одинаковый в БУ и НУ). В 2021 году получена прибыль в сумме 400 000 руб. (одинаковая в БУ и НУ). Убыток 2020 года перенесен на уменьшение налогооблагаемой прибыли 2021 года. С учётом ограничения в 50% налогооблагаемой прибыли перенести получилось 200 000 руб. Из-за этого в 2020 году возникла ВВР в размере 300 000 руб., которая в конце 2021 года уменьшилась до 100 000 руб.

31.12.2020

Дт09К68 60 000 руб. (300 000 руб. * 20%) – признан ОНА.

31.12.2021

Д68К09 40 000 руб. (200 000 руб. * 20%) – списана часть ОНА, относящаяся к перенесённому убытку.

Сальдо счёта 09 – 20 000 руб. (100 000 руб. * 20%) – показывает сумму отложенного налога, которая уменьшит налог к уплате в бюджет в следующих периодах, когда компания получит прибыль и сможет перенести оставшуюся часть убытка 2020 года.

Внутри синтетического счёта 09 организуется аналитический учёт – в разрезе видов активов или обязательств, в оценке которых возникла ВВР. В нашем примере главбух «Рогов и копыта» завел бы субконто «Убытки прошлых лет».

Что можно увидеть из оборотки по счёту 09

Вот как перевести показатели оборотно-сальдовой ведомости по счёту 09. Сальдо – остаток ОНА на начало и конец периода. Оборот по дебету – увеличение ОНА за период. Оборот по кредиту – уменьшение или полное погашение ОНА за период.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKArW

Открыть эту статью в PDF

Определение ОНА/ОНО

Отложенные налоговые активы или обязательства (сокращенно: ОНА/ОНО) образуются на балансе компании из-за различий в бухгалтерском и налоговом учете.

Затраты, которые определенным образом отражены в бухгалтерском учете, уменьшают налогооблагаемую прибыль. Но для целей налогового учета эти затраты считаются по другим правилам, и поэтому прибыль, которая показана компанией в отчетности, не соответствует прибыли, с которой она платит налог. Накопленная разница двух вариантов учета отображается как долгосрочные активы или обязательства компании (в зависимости от того, в какую сторону получилась разница).

Особенности учета ОНА/ОНО отражены в российском стандарте «Учет расчетов по налогу на прибыль», а также в международном стандарте МСФО 12 «Налоги на прибыль».

Как формируются отложенные налоговые активы

Один из наиболее распространенных случаев формирования налоговых обязательств — использование ускоренной амортизации в налоговом учете. Допустим, компания приобрела актив за 10 000. В бухгалтерском учете его срок амортизации составляет 5 лет, а в налоговом учете используют амортизационную премию 20%. Тогда расходы в отчетности будут выглядеть так:

| Формирование ОНО | 1 год | 2 год | 3 год | 4 год | 5 год |

|---|---|---|---|---|---|

| Приобретение актива | 10 000 | ||||

| Бухгалтерская амортизация | 2 000 | 2 000 | 2 000 | 2 000 | 2 000 |

| Налоговая амортизация | 3 600 | 1 600 | 1 600 | 1 600 | 1 600 |

| Бухгалтерская остаточная стоимость | 8 000 | 6 000 | 4 000 | 2 000 | 0 |

| Налоговая остаточная стоимость | 6 400 | 4 800 | 3 200 | 1 600 | 0 |

| Разница | 1 600 | 1 200 | 800 | 400 | 0 |

| Ставка налога на прибыль | 20% | 20% | 20% | 20% | 20% |

| ОНО | 320 | 240 | 160 | 80 | 0 |

В этом примере компания получает в первый год выгоду в форме пониженного налога на прибыль. Она заплатит на 320 меньше, чем это следует из расчетов по бухгалтерскому учету. Однако это только временная выгода. В течение следующих 5 лет разница постепенно сведется к нулю, так как в последующие годы налоговая амортизация будет меньше бухгалтерской. Соответственно, полученная в первый год разница записывается как отложенное налоговое обязательство.

ОНА/ОНО в финансовом анализе

Отложенные налоговые активы и обязательства отражаются в балансе среди прочих долгосрочных активов и обязательств. Многие финансовые показатели, ориентированные на анализ структуры баланса, просто игнорируют эти строки отчета, так как трактовка ОНА/ОНО зависит от источника их возникновения и от возможности в будущем списать эти суммы.

С точки зрения влияния на финансовое положение компании отложенный налоговый актив похож на дебиторскую задолженность. В последующие годы компания покажет прибыль по бухгалтерскому учету, но за счет списания ОНА не заплатит налог. Следовательно, если такое списание возможно, то актив должен включаться для анализа показателей в формулы, использующие дебиторскую задолженность.

Однако возможны также ситуации, когда особенности возникновения ОНА и требования методологии учета подразумевают, что события, уменьшающие ОНА могут и не произойти. В этом случае списание ОНА не произойдет, а значит актив не будет вести себя как дебиторская задолженность и не должен включаться в расчеты.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.