Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Понятие и виды денежных потоков

Анализ эффективности проекта обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или чистый денежный поток (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

где:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

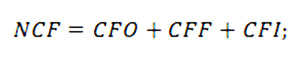

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.

- Что такое приток капитала

- Что такое отток капитала

- Причины движения капитала

- Как приток и отток капитала влияют на экономику

- Как бороться с последствиями

У Дмитрия небольшой бизнес — около четырех лет он занимается продажей детской одежды, которую закупает в Китае. И хотя с годами его интернет-магазин медленно, но верно завоевывал новых клиентов, трудностей тоже хватало. Даже несмотря на то, что дела, казалось бы, идут хорошо, наш герой вынашивал в голове план о перемещении бизнеса в другую страну.

Выбор пал непосредственно на Китай — не только из-за низкой стоимости товаров, но и потому, что за это время Дмитрий уже успел немного подготовить почву: наладить доверительные отношения с поставщиками и будущими деловыми партнерами.

Дмитрий планирует продать все активы своей компании тут, переехать в Китай, купить все то же самое там и открыть счет в банке. Внесет ли таким образом он свой вклад в ежегодный отток капитала России?

Попробуем разобраться.

В Совкомбанке можно оформить кредит наличными на любые цели до 5 млн рублей со ставкой от 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Что такое приток капитала

Приток капитала — это процесс, при котором зарубежные вкладчики переводят свои деньги в отечественные активы, но исключительно с целью заработка.

Существует два основных вида притока: инвестиции и кредиты.

В первом случае деньги иностранных вкладчиков идут на покупку российских фирм, акций и облигаций, а также недвижимости. Во втором — наши предприятия получают кредиты за границей, что способствует их развитию.

Кроме того, Центробанк определяет чистые значения движений капитала. Так, чистый приток капитала — это разница между общим притоком средств из-за границы к его оттоку.

А чистый отток капитала — это противоположное значение.

Что такое отток капитала

Отток капитала — это ситуация, когда деньги, наоборот, уходят за рубеж. То есть это вложение местных средств в иностранные активы.

Так же как и в случае с притоком, уместно говорить и о кредитовании — только на этот раз отечественные организации одалживают деньги зарубежным все с той же целью заработать. Оба этих варианта приводят к тому, что средства уходят из страны.

Кроме того, дополнительно можно отметить еще два направления движения денег — перевод средств из отечественной валюты в зарубежную (то есть почти что приобретение активов), а в случае с притоком — все то же самое, но противоположные операции.

Также стоит сказать, что часто отток денег путают с его «бегством», а именно — с большим выводом денег из-за девальвации национальной валюты, контролем со стороны государства и другим экономическим или политическим причинам.

Этот процесс может быть как законным, так и не очень. В первом случае инвестор просто возвращает деньги себе на родину. Во втором — у него возникают большие трудности, чтобы сделать это легально, потому что государство устанавливает сильный контроль за выводом средств.

Причины движения капитала

Самые частые причины:

- санкции приводят к тому, что отечественные фирмы не могут получать новые кредиты, но при этом обязаны выплачивать старые;

- боязнь иностранных партнеров потерять вложенные средства из-за политической ситуации в России;

- мало кто из жителей России может быть на 100% уверен, что рубль в скором времени не обвалится, отсюда и большая привлекательность зарубежных валют;

- создание счетов в иностранных банках. Многие компании, занимающиеся экспортом, стараются производить расчеты в тех регионах, где ведут бизнес, — так удобнее;

- крупные российские фирмы расширяются и создают филиалы за пределами нашей страны.

В долгосрочной перспективе утечка капитала может разрушить экономический баланс не только одной страны, но и во всем мире в целом.

Как приток и отток капитала влияют на экономику

У читающих статью может возникнуть ощущение, что приток — это всегда хорошо, а отток — плохо, но на деле это не всегда так.

Большую роль в этом вопросе играет не столько само движение капитала, сколько его направление. К примеру, у государства может увеличиться внешний долг, если бóльшая часть денег, которую оно получает, — это кредиты.

Если же это, наоборот, преимущественно инвестиции, то дела обстоят уже намного лучше, ведь при этом появляются новые рабочие места, растет деловая активность и производительность.

Также важно и то, на что идут деньги. Например, кредитование других регионов позволяет создавать новые способы заработка (это отлично), а если отечественные акции не так сильно интересуют инвесторов и они предпочитают выводить свои деньги за рубеж, то тут уже дела плохи.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Еще один фактор, который важно учитывать: соотношение разных движений капитала. В идеальной ситуации должен соблюдаться баланс, при котором эти два показателя будут одинаковы.

Как бороться с последствиями

Последствия бывают разные, но правительства всегда имеют в своем арсенале несколько способов решения проблемы оттока денег.

- Одна из самых популярных тактик — ограничить передвижение денег за рубеж, создав жесткий аппарат контроля за передвижением капитала. Но зачастую это не лучшая идея, поскольку подобная стратегия приводит к снижению уровня экономики. Кроме того, этот вариант можно обойти с помощью, например, криптовалют.

- Еще одна опция — сделать перевод средств за границу очень дорогостоящим, что может создать большие трудности для инвесторов.

- Также иногда повышают процентные ставки, что делает местную валюту более привлекательной, что, в свою очередь, делает ее немного дороже.

Но и тут минусов хватает: подобный подход вызывает рост инфляции и делает ведение бизнеса в стране очень дорогим.

Сложно сказать, являются ли движения капитала положительным или отрицательным явлением, — везде есть свои плюсы и минусы. С одной стороны, у предпринимателей появляется возможность развивать бизнес за границей, открывать там же счета в банках и инвестировать, а с другой — если движения вызваны нестабильностью экономики и политики, девальвацией национальной валюты или усилением контроля со стороны власти, а отток наблюдается длительное время, то это повод задуматься о целесообразности ведения бизнеса в этом месте.

В итоге Дмитрий успешно перенес свой бизнес в Поднебесную. Конечно, поначалу было трудно освоиться с рынком, но наличие связей сильно облегчило задачу. Теперь у него счет в китайском банке, а все операции он проводит в местной валюте. Суммарно он перевел из России в Китай 20 млн рублей — сумма небольшая по меркам страны, но все же свой вклад в это дело он внес.

Анализ денежных потоков: значение и способы

26.04.2022

Автор: Academy-of-capital.ru

Из этого материала вы узнаете:

- Виды денежных потоков

- Задачи анализа денежных потоков

- Методы анализа денежных потоков

- Коэффициенты денежных потоков

- Порядок анализа финансовых потоков

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Анализ денежных потоков позволяет бизнесмену понять, откуда приходят деньги в его фирму и на что они расходуются. Без проведения этой операции невозможно будет соблюсти сроки необходимых выплат и есть риск получить проблемы с поставщиками и клиентами.

Более того, владея информацией о своих финансах, бизнесмен может рационально управлять развитием своей компании. В нашей статье мы расскажем, как осуществляется финансовый анализ, какие данные для него нужны, и поговорим о методах его проведения.

Виды денежных потоков

В соответствии со статьями бюджета движения денежных средств денежные потоки подразделяются на несколько видов:

- операционный денежный поток;

- инвестиционный денежный поток;

- финансовый денежный поток.

К операционному денежному потоку относятся:

- средства, поступившие в результате реализации товаров;

- средства, переданные в качестве платы за предоставленные услуги, энергию, сырье, материалы;

- платежи за оборудование и инструменты, стоимость приобретения которых в отчетном периоде должна быть полностью погашена;

- выплата заработной платы;

- необходимые отчисления в различные фонды.

Инвестиционный денежный поток включает в себя:

- оплату поставок оборудования, которое принимается на баланс предприятия в качестве внеоборотных средств;

- оплату приобретенных в данный период зданий и сооружений;

- средства, затраченные на обеспечение процессов транспортировки, монтажа и демонтажа основных средств;

- выплаты процентов по кредитам.

Финансовый денежный поток составляют:

- финансовые средства, выплаченные в счет погашения кредитов и полученные в форме привлеченных займов;

- процентные выплаты по действующим кредитам;

- поступление процентных платежей от заемщиков;

- дивиденды;

- приток капитала от продажи ценных бумаг, принадлежащих компании;

- денежные средства, направленные на погашение векселей, облигаций, процентов и купонов по ним;

- платежи, связанные с процессом распределения прибыли компании.

Задачи анализа денежных потоков

Все деньги, которые перемещаются между компанией и контрагентами, а также внутри самой организации, называются денежным потоком.

Осуществлять анализ движения денежных потоков на предприятии необходимо для того, чтобы решать следующие задачи:

- Владеть информацией об объемах активов предприятия.

- Контролировать степень эффективность целевого использования финансовых средств.

- Соблюдать сроки расчетов с сотрудниками, кредиторами и внешними контрагентами.

- Не допускать образования кредиторских задолженностей и кассовых разрывов.

- Своевременно осуществлять отчисления в бюджет.

- Следить за последовательностью расчетов и форматами их исполнения.

- Располагать необходимыми данными для планирования и прогнозирования доходов и расходов.

- Эффективно распределять денежные потоки между направлениями.

Информация, полученная в результате анализа движения денежных потоков, позволяет оценить результативность работы предприятия и уровень его кредитоспособности, минимизировать финансовые риски. У владельцев компании формируется четкое представление о том, насколько ликвиден принадлежащий им бизнес и какова его реальная стоимость.

Результаты анализа движения денежных потоков компании можно считать удовлетворительными, если показатели поступления средств за выбранные временные периоды выше, чем показатели расходов.

Методы анализа денежных потоков

Существует несколько видов анализа движения денежных потоков. О самых информативными среди них расскажем далее.

Вертикальный анализ ДДП

На основе данного вида анализа осуществляется исследование структуры денежных потоков:

- текущие потоки, представляющие собой поступления от реализации произведенных товаров и такие операционные платежи, как зарплата сотрудников, перечисление процентов по займам, оплата приобретенного сырья и материалов;

- инвестиционные потоки – покупка и продажа нематериальных активов, основных средств и ценных бумаг, поступление дивидендов и предоставление кредитов;

- финансовые потоки – выплата дивидендов, возврат кредитов и новые займы, продажа и покупка акций, выпущенных компанией.

Основными аспектами анализа структуры денежных средств считаются:

- Операционная деятельность, которая должна осуществляться с учетом того, что чистый денежный поток не может выходить за рамки положительных значений – приток денежных средств всегда должен быть выше, чем их отток. В противном случае это станет причиной наличия кассовых разрывов и, возможно, приведет компанию к банкротству.

- Инвестиционные операции, которые, напротив, могут характеризоваться отрицательным значением величины чистого денежного потока. Деньги расходуются на приобретение необоротных активов и основных средств, и положительные значения чистого денежного потока могут появиться в результате реализации значительных объемов оборотных средств. Это тревожная ситуация, причины которой обязательно должны быть своевременно выяснены.

- Финансовые операции, связанные с изменением капитала и движением собственных и заемных средств. Положительный чистый денежный поток может возникнуть благодаря взятому кредиту, возврат которого предполагает выплату процентов. Необходимость расчета с кредиторами сократит чистые денежные потоки по другим видам операций. Хорошим показателем является наличие потока, сформированного благодаря продаже ценных бумаг компании или права долевого участия. Это указывает на наличие доверия к ней со стороны партнеров.

Горизонтальный анализ ДДП

В основе данного вида анализа денежных потоков лежит необходимость сопоставить показатели базового периода с притоками, оттоками и чистыми денежными потоками, существующими в данном периоде.

Наряду с вертикальным, горизонтальный анализ также осуществляется с помощью прямых методов исследования.

Факторный анализ ДДП

В процессе такого анализа могут использоваться как прямые, так и косвенные методы исследования. Его задача – определить, какое влияние оказывают различные величины на процесс движения денежных средств:

- прямой анализ позволяет увидеть суммарный или представленный в разрезе видов операций ЧДП. С помощью данного вида анализа можно выяснить, какие составляющие притоков и оттоков стали причиной положительных изменений, а какие способствовали уменьшению объемов ДС;

- при косвенном методе анализа ДДС устанавливается взаимосвязь между полученным финансовым результатом в виде прибыли или убытков и существующим чистым денежным потоком.

Коэффициентный анализ ДДП

Суть коэффициентного анализа движения денежных потоков заключается в исследовании их динамики по формулам индексов:

|

Коэффициент |

Формула для расчета |

Норматив |

Что показывает полученный результат |

|

Эффективности чистых денежных потоков |

Чистый денежный поток/ отрицательный денежный поток (отток денег) |

≥ 0 |

Количество рублей чистого денежного потока в расчете на один рубль оттока |

|

Достаточности чистых денежных потоков |

Положительный денежный поток (приток денег) / чистый денежный поток |

≥ 1 |

Разница между притоком и оттоком |

|

Реинвестирования чистого денежного потока |

(ЧДП – Двыпл) / (ΔИ +ΔДФП), где Двыпл – выплаченные дивиденды, ΔИ и ΔДФП – приросты по инвестициям и финансовым вложениям |

Отсутствует |

Объем чистого денежного потока, инвестированного в закупки основных средств и нематериальных активов, а также использованного для приобретения ценных бумаг и предоставления займов. |

|

Денежного содержания ЧП |

ЧОДП / ЧП, где ЧОДП – ЧДП по основной деятельности, ЧП – чистая прибыль |

Отсутствует |

Доля ЧП и разница между чистой прибылью и величиной чистого денежного потока |

|

Денежного покрытие существующих обязательств |

ЧОДП / Оср, где Оср – средний показатель обязательств |

Отсутствует |

Доля обязательств, погашение которых может осуществляться за счет чистого операционного денежного потока. |

Коэффициенты денежных потоков

- Коэффициенты для расчета денежного покрытия

Для того чтобы качественно провести финансовый анализ и определить коэффициент денежного покрытия, необходимо использовать данные о внутреннем движении финансов компании. Если коэффициент уйдет в зону отрицательных значений, значит компания финансово несостоятельна и продолжить свою деятельность сможет только с помощью заемных средств.

Наиболее важная информация может быть получена в процессе расчетов следующих коэффициентов.

Коэффициент покрытия процентов по займам:

CICR = CFFO + Ip + Tp / Ip

Коэффициент покрытия долгосрочных обязательств:

CVCR = CFFO / LTDP

Коэффициент покрытия выплат по дивидендам:

CDCR = CFFO – LTDP / Dp

В представленных формулах CFFO – это поток средств, полученных в результате деятельности компании, Ip – выплаченные проценты, Dp – выплаченные дивиденды, Tp – уплаченные налоги, LTDP – сумма долгосрочных обязательств.

- Коэффициенты для расчета покрытия прибыли

Данные показатели помогают увидеть разницу между начисленной прибылью и прибылью, которая была получена. Если значения коэффициентов будут существенно больше или меньше единицы, ситуацию необходимо брать под контроль и приводить в нормальное состояние.

Приведем основные формулы для расчета параметров покрытия.

Подсчет покрытия выручки:

QSR = CFS / S

Подсчет покрытия прибыли:

QIR = CFFO + Ip + Tp / NI + Ie + Te + Dep

Где CFFO – денежный поток компании, полученный в процессе осуществления деятельности, CFS – полученная выручка, S – начисленная выручка, Ip – уплаченные проценты, Tp – уплаченные налоги, Ie– начисленные проценты, Te – начисленные налоги, NI – чистая прибыль, Dep – амортизация.

- Коэффициенты для расчета покрытия капитальных затрат

Коэффициенты данной группы отражают инвестиционную деятельность компании. С их помощью можно получить информацию о том, может ли компания самостоятельно профинансировать свое развитие, не прибегая к внешним источникам.

Расчету подлежат такие коэффициенты:

Показатель покрытия капитальных затрат:

CER = CFFO – Dp / ACO

Показатель финансовых поступлений:

FIR = CIFI / CIFI + CIFF

Показатель инвестиционных поступлений:

IIR = CIFI – Dp / CIFI + CIFF

В формулах появляются показатель CIFI – поступление средств от инвестиционной деятельности, CIFF – поступление средств от финансовой деятельности, ACO – вложение капитала компании в активы других предприятий.

- Коэффициенты рентабельности потоков

Данные коэффициенты позволяют увидеть, какими возможностями для создания денежных потоков располагает организация. Чем выше окажется значение показателей, тем благоприятнее будет складываться ситуация.

Параметр рентабельности активов рассчитывается следующим образом:

CROA = CFFO + Ip + Tp / TA

Для расчета параметра рентабельности капитала применяется формула:

CROE = CFFO + Ip + Tp / TE

Где TA – средний размер активов компании, TE – средний размер капитала фирмы.

Порядок анализа финансовых потоков

Анализ и оценка движения денежных потоков способствует выяснению:

- в каком объеме деятельности предприятия финансируется из собственных источников;

- какую роль играют в этом процессе внешние источники финансирования;

- что представляет собой чистый денежный поток;

- каково реальное состояние платежеспособности;

- как выглядит прогноз дальнейшей деятельности.

Самым важным показателем анализа является чистый денежный поток, позволяющий определить реальное финансовое состояние организации и ее инвестиционную привлекательность.

Чистый денежный поток позволяет увидеть, насколько эффективными могут быть инвестиционные вложения и стоит ли инвесторам и кредиторам откликаться на предложения о сотрудничестве с компанией.

Если речь идет о долгосрочных инвестициях, то будущие денежные потоки дисконтируются – оцениваются с точки зрения существующей в данный момент стоимости.

Как правильно сделать презентацию товара

Финансовый анализ движения денежных потоков компании может проводиться как с помощью прямых, так и с помощью косвенных методов, которые фиксируют отток или приток денежных средств.

Базисным элементом косвенного метода расчета денежного потока является чистая прибыль. В процессе разработки плана движения денежных средств она последовательно корректируется с учетом статей, не играющих роли в изменении денежного потока, но влияющих на состояние прибыли, а также всех поступлений и выплат, которые могут быть осуществлены в процессе текущей, инвестиционной и финансовой операционной деятельности.

При корректировке учитываются амортизация, суммы налогов, средства, полученные от продажи и затраченные на приобретение оборотных активов, величина кредиторской и дебиторской задолженностей, поступления от продажи ценных бумаг, выплата дивидендов, авансовые выплаты и т. д.

Оценка характера изменений финансового состояния компании происходит на завершающем этапе анализа денежных потоков, когда рассчитывается остаток финансовых средств на начало и на конец года.

Расчет денежного потока прямым методом начинается с вычисления притока денежных средств от продаж и поступления дебиторской задолженности. Затем изучается отток денежных средств – внесение платежей по кредитам, расчеты с поставщиками и т. д. (оплата кредиторской задолженности). Главным элементом процедуры расчетов является выручка.

Внедрение автоматизированных систем учета движения финансовых средств способствует повышению эффективности анализа денежных потоков предприятия.

Все поступления денег и их эквивалентов в компанию именуют притоком или положительным потоком денежных средств, а совокупность произведенных платежей – оттоком или отрицательным потоком. Чистый денежный поток (ЧДП) – это разность между притоком и оттоком. Расскажем, как рассчитать это значение.

Чистый поток денежных средств: понятие

Итак, термином «чистый денежный поток» обозначают поступление денежных средств предприятия, уменьшенное на величину перечисленных платежей. Это значение является важнейшей позицией в определении не только финансового состояния компании и ее конкурентоспособности, но и инвестиционного интереса для потенциальных партнеров.

Инвестор по значению ЧДП оценивает прогнозируемый эффект от вложений – чем оно выше, тем привлекательнее считается объект для инвестиций. Если ЧДП больше 0, то предприятие считается перспективным, если ниже или равен нулю – у фирмы не хватает денег для развития, а, значит, существуют риски.

Деятельность компании подразделяют на операционную (текущую), финансовую и инвестиционную. Сообразно этой градации классифицируют и денежные потоки. Можно в отдельности определить чистый денежный поток (ЧДП) от каждого вида деятельности, а затем, объединив результаты – общую величину ЧДП.

Читайте также: Виды денежных потоков

Информирует пользователя о размерах чистого денежного потока «Отчет о движении денежных средств» (ОДДС). В нем отражены сведения о притоках и оттоках средств в разрезе видов операций и в целом по предприятию. Остатки денежных потоков на конец отчетного периода отражают в строках ОДДС:

- стр. 4100 – ЧДП по текущим операциям;

- стр. 4200 – по инвестиционным процессам;

- стр. 4300 – по финансовой деятельности;

- стр. 4400 – ЧДП по компании в целом.

В балансе остаток денег на счетах и в кассе фиксируют в строке 1250.

Рассчитать размер ЧДП можно по формуле:

ЧДП = П – О, где

- П – приток денег;

- О – отток.

Ту же формулу применяют, рассчитывая ЧДП и по видам деятельности, только опираются на данные, относящиеся к конкретному виду операций:

- по текущим: ЧДП тек = П тек – О тек;

- по инвестиционным: ЧДП инв = П инв – О инв;

- по финансовым: ЧДП фин = П фин – О фин.

Это разграничение дает возможность проанализировать влияние видов деятельности на итоговый денежный поток.

Формула расчета ЧДП в развернутом виде такова:

ЧДП = (П тек – О тек) + (П инв – О инв) + (П фин – О фин)

Методы расчета чистого денежного потока

Вычислить ЧДП по видам деятельности можно прямым или косвенным способом. Оба этих подхода актуальны, различия между ними заключаются в полноте анализируемых данных о доходах и расходах фирмы.

Прямой метод опирается на информацию по учету денежных средств фирмы в учетных регистрах, группируя ее по каждому виду деятельности и фиксируя в ОДДС. Сущность метода – суммирование притоков средств (от выручки и прочих поступлений) и уменьшение на величину оттока, т.е. произведенных платежей (расчеты с контрагентами, уплата налогов, др.). Прямой метод дает возможность оперативно прослеживать движение денег, контролируя способность осуществления платежей и ликвидность активов.

Косвенный метод состоит из ряда корректировок, приводящих значение чистой прибыли к показателю ЧДП.

Чистый денежный поток: формула прямого способа расчета

Стоимость чистых денежных потоков по операционной деятельности прямым методом выглядит так:

ЧДП = В + Ав + Пр – Р – ОТ – Н – ПрП, где:

В – выручка от реализации;

Ав – авансы полученные;

Пр – прочие поступления;

Р – затраты по текущей деятельности;

ОТ – зарплата персонала;

Н – уплаченные налоги;

ПрП – прочие платежи.

Пример расчета ЧДП по текущей деятельности прямым методом

По данным предприятия имеются следующие показатели:

- выручка от продаж – 100000 руб.

- получен аванс – 5000 руб.;

- кредит банка – 30000 руб.;

- получены дивиденды – 40000 руб.;

- расходы на предоставленные услуги – 50000 руб.;

- оплата труда – 20000 руб.;

- уплаченные налоги – 25000 руб.;

- выплачены проценты по кредиту – 4000 руб.

Положительный поток денежных средств составляет:

100000 + 5000 + 30000 + 40000 = 175000 руб.

Отрицательный поток:

50000 + 20000 + 25000 + 4000 = 99000 руб.

Рассчитаем чистый операционный денежный поток по формуле:

ЧДП = В (100000) + Ав (5000) + Пр (30000+40000) – Р (50000) – ОТ (20000) – Н (25000) – ПрП (4000) = 76000 руб.

Недостатком такого способа подсчета является невозможность установления взаимосвязи между полученным по завершении года финансовым результатом с трансформациями общего объема средств.

Формула расчета чистого денежного потока косвенным методом

Вычисление ЧДП косвенным методом дает больше аналитической информации. Этот метод расчета чистого денежного потока также базируется на данных бухучета денежных средств, но они корректируются на величины изменений неденежных статей и других статей баланса, влияющих на стоимость имущества.

Дело в том, что понятия ЧДП и чистой прибыли не идентичны. Прибыль может быть меньше ЧДП или превышать его. Зависит это от осуществления операций, рассчитанных на перспективу. Например, если фирма взяла кредит, то приток денег вырос, но прибыль не увеличилась, при расчете ЧДП не принимается во внимание сумма начисленного износа, а при расчете прибыли амортизация учитывается и уменьшает ее.

Сущность косвенного метода состоит в трансформации показателя чистой прибыли в чистый денежный поток путем внесения корректировок на величину начисленного износа, а также изменений по активам и их источникам.

Правила формирования ЧДП косвенным способом таковы: рост стоимости актива сокращает количество денег (они ушли на приобретение имущества), а снижение стоимости активов, наоборот, идет на увеличение свободного денежного остатка. Рост пассива (источников), увеличивает наличие денег, снижение – сокращает.

Так же корректируют ЧП на величины неденежных статей – амортизация ОС и НМА увеличивает количество денег по операционной деятельности в ОДДС. Косвенный метод признается более актуальным для инвесторов, поскольку отражает зависимость чистой прибыли от происходящих изменений в капитале компании.

Подсчитать ЧДП косвенным методом можно по такой формуле:

ЧДП = ЧП + Аос + Анма + ΔЗкр + ΔЗдеб + ΔМПЗ + ΔВфин + ΔАвыд + ΔАпол + ΔДБП + ΔРБП +ΔР, где:

ЧП – чистая прибыль;

Аос и Анма – амортизация ОС и НМА;

ΔЗдеб и ΔЗкр – прирост/снижение дебиторской и кредиторской задолженности;

ΔМПЗ – прирост/снижение запасов;

ΔВфин – изменения объема финансовых вложений;

ΔАвыд и ΔАпол – изменения размеров выданных и полученных авансов;

ΔДБП и ΔРБП – прирост или снижение доходов и расходов будущих периодов;

ΔР – изменение объема резервов.

Пример расчета ЧДП косвенным методом

Исходные данные:

Обозначение

Сумма, руб.

Чистая прибыль

ЧП

100000

– износ ОС (+)

Аос

+1600

Изменения статей (+прирост, – снижение):

– дебиторская задолженность

ΔЗдеб

-1200

– МПЗ

ΔМПЗ

-5000

– кредиторская задолженность

ΔЗкр

+600

– финансовые вложения

ΔВфин

-5000

– авансы выданные

ΔАвыд

-2000

– авансы полученные

ΔАпо

+6000

– ДБП

ΔДБП

+2000

– РБП

ΔРБП

-3000

– резервный фонд

ΔР

-4000

Рассчитаем ЧДП по формуле:

ЧДП = 100000 + 1600 – 1200 – 5000 + 600 – 5000 – 2000 + 6000 + 2000 – 3000 – 4000 = 90000 руб.

Как мы предсказывали отток, подойдя к нему как к стихийному бедствию

Время на прочтение

11 мин

Количество просмотров 14K

Иногда для того, чтобы решить какую-то проблему, надо просто взглянуть на нее под другим углом. Даже если последние лет 10 подобные проблемы решали одним и тем же способом с разным эффектом, не факт, что этот способ единственный.

Есть такая тема, как отток клиентов. Штука неизбежная, потому что клиенты любой компании могут по множеству причин взять и перестать пользоваться ее продуктами или сервисами. Само собой, для компании отток — хоть и естественное, но не самое желаемое действие, поэтому все стараются этот отток минимизировать. А еще лучше — предсказывать вероятность оттока той или иной категории пользователей, или конкретного пользователя, и предлагать какие-то шаги по удержанию.

Анализировать и пытаться удержать клиента, если это возможно, нужно, как минимум, по следующим причинам:

- привлечение новых клиентов дороже процедур удержания. На привлечение новых клиентов, как правило, нужно потратить определенные деньги (реклама), в то время как существующих клиентов можно активизировать специальным предложением с особыми условиями;

- понимание причин ухода клиентов — ключ к улучшению продуктов и услуг.

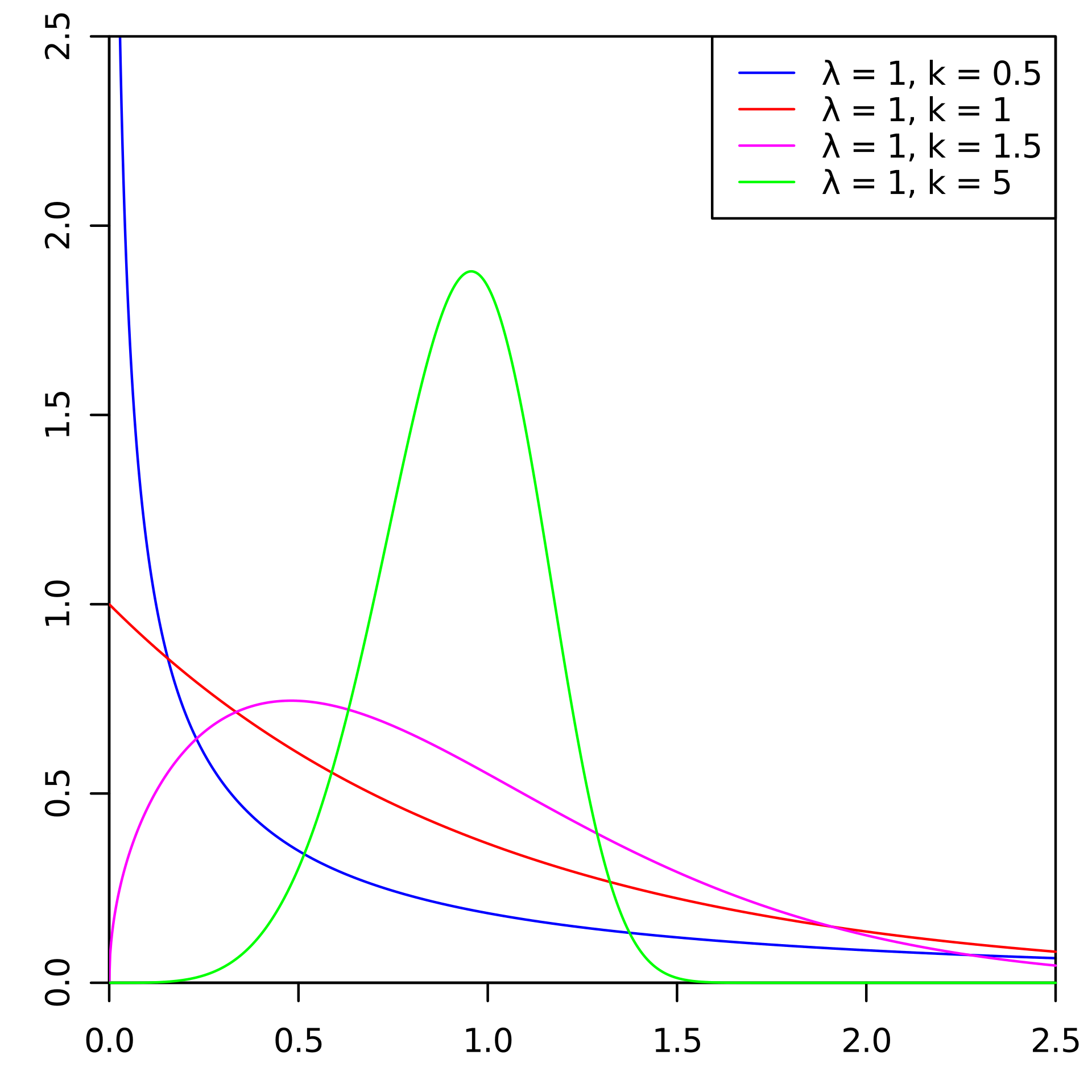

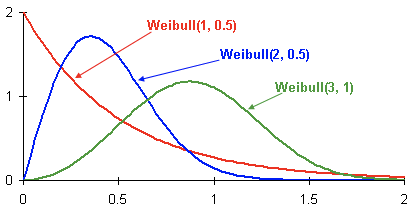

Существуют стандартные подходы к прогнозированию оттока. Но на одном из чемпионатов по ИИ мы решили взять и попробовать для этого распределение Вейбулла. Чаще всего его используют для анализа выживаемости, прогнозирования погоды, анализа стихийных бедствий, в промышленной инженерии и подобном. Распределение Вейбулла — специальная функция распределения, параметризуемая двумя параметрами

и

.

Википедия

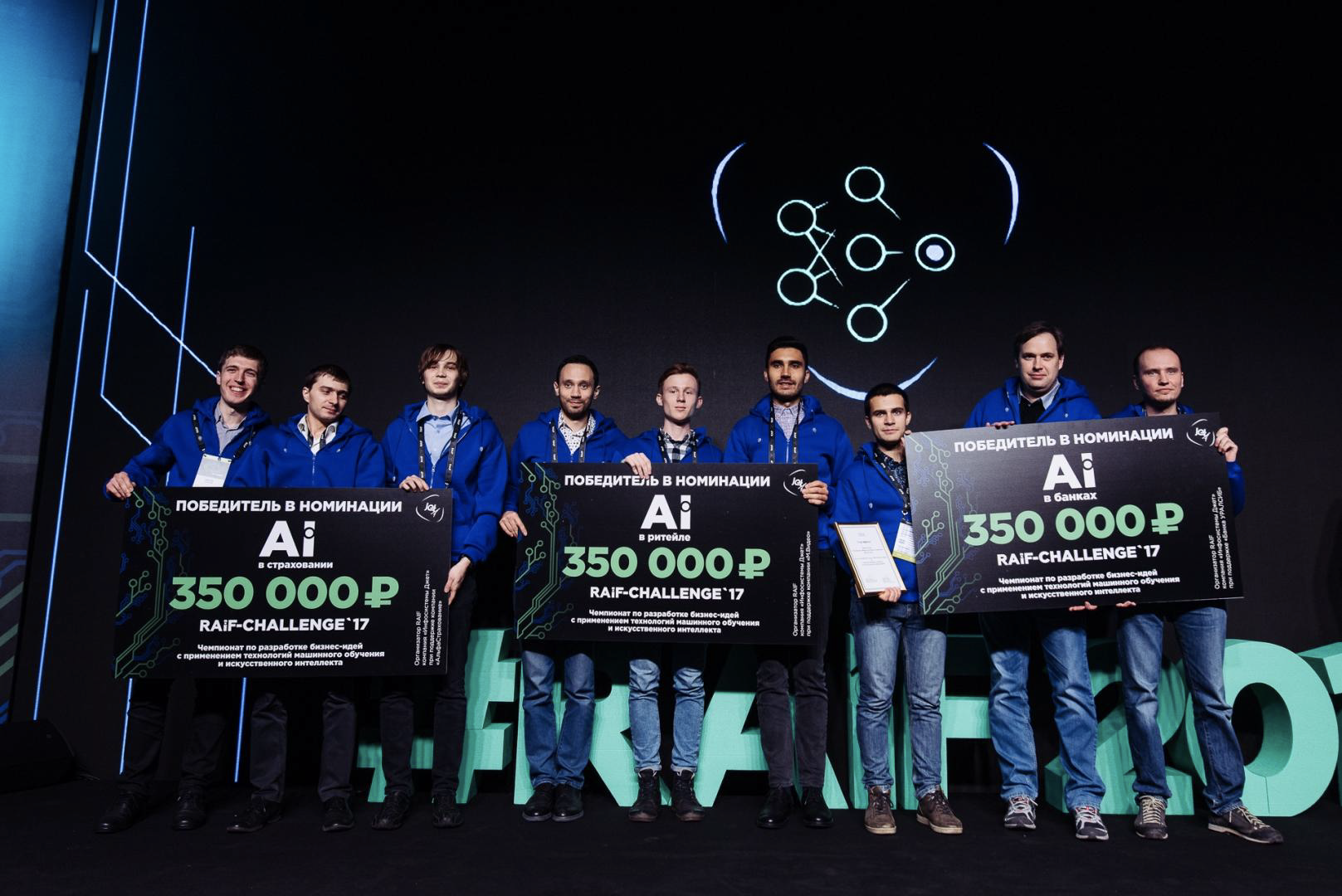

В общем, вещь занятная, но для прогнозирования оттока, да и вообще в финтехе, использующаяся не так, чтобы часто. Под катом расскажем, как мы (Лаборатория интеллектуального анализа данных) это сделали, попутно завоевав золото на Чемпионате по искусственному интеллекту в номинации «AI в банках».

Про отток в целом

Давайте немного разберемся, что такое отток клиента и почему он так важен. Для бизнеса важна клиентская база. В эту базу приходят новые клиенты, например, узнав о продукте или услуге из рекламы, какое-то время живут (активно пользуются продуктами ) и через какое-то время перестают пользоваться. Такой период называют «Жизненный цикл клиента» (англ. Customer Lifecycle) — это термин, описывающий этапы, которые проходит клиент, когда узнает о продукте, принимает решение о покупке, платит, использует и становится лояльным потребителем, и в конечном счете перестает пользоваться по тем или иным причинам продуктами. Соответственно отток — это завершающая стадия жизненного цикла клиента, когда клиент перестает пользоваться услугами, а для бизнеса это означает, что клиент перестал приносить прибыль и вообще какую-либо пользу.

Каждый клиент банка — это конкретный человек, который выбирает ту или иную банковскую карту специально под свои нужды. Часто путешествует — пригодится карта с милями. Много покупает — привет, карта с кэшбеком. Много покупает в конкретных магазинах — и для этого уже есть специальный партнерский пластик. Конечно, иногда карта выбирается и по критерию «Самое дешевое обслуживание». В общем, переменных тут хватает.

А еще человек выбирает сам банк — смысл выбирать карту банка, отделения которого есть только в Москве и области, когда ты из Хабаровска? Будь карта такого банка хоть в 2 раза выгоднее, наличие отделений банка поблизости все еще является важным критерием. Да, 2019 уже здесь и digital — наше все, но ряд вопросов у некоторых банков можно решить только в отделении. Плюс, опять же, какая-то часть населения куда больше доверяет физическому банку, а не приложению в смартфоне, это тоже надо учитывать.

Как следствие, причин для отказа от продуктов банка (или от самого банка) у человека может быть множество. Сменил работу, и тариф карты сменился с зарплатного на «Для простых смертных», который менее выгоден. Переехал в другой город, где нет отделений банка. Не понравилось общение с неквалифицированным операционистом в отделении. То есть причин для закрытия счета может быть даже сильно побольше, чем для использования продукта.

А еще клиент может не просто явно выразить свое намерение — прийти в банк и написать заявление, а просто перестать пользоваться продуктами, не разрывая договор. Вот для понимания подобных задач и решено было использовать машинное обучение и ИИ.

Более того, отток клиентов может происходить в любой отрасли (телеком, интернет-провайдеры, страховые компании, в общем, везде, где есть клиентская база и периодические транзакции).

Что мы сделали

Прежде всего, надо было описать четкую границу — с какого времени мы начинаем считать клиента ушедшим. С точки зрения банка, предоставившего нам данные для работы, состояние активности клиента было бинарным — он или активен, или нет. Был флаг ACTIVE_FLAG в таблице «Активность», значением которого могло быть либо «0», либо «1» (соответственно, «Неактивен» и «Активен»). И все бы хорошо, но человек таков, что может какое-то время активно пользоваться, а потом на месяц выпасть из числа активных — заболел, уехал в другую страну отдыхать, или вообще пошел тестировать карту другого банка. А может после долгого периода неактивности снова начать пользоваться услугами банка

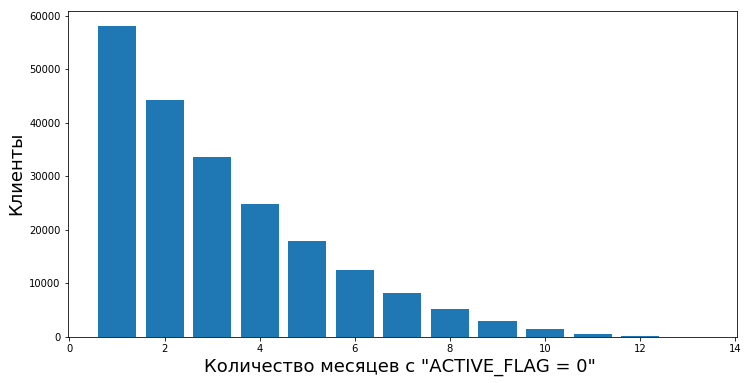

Поэтому мы решили называть периодом неактивности определенный непрерывный промежуток времени, в течение которого флаг для него устанавливался как «0».

Клиенты переходят из неактивных в активные после периодов неактивности различной длины. У нас появляется возможность рассчитать степень эмпирической величины «надежность периодов неактивности» — то есть вероятность того, что человек снова начнет пользоваться продуктами банка после временной неактивности.

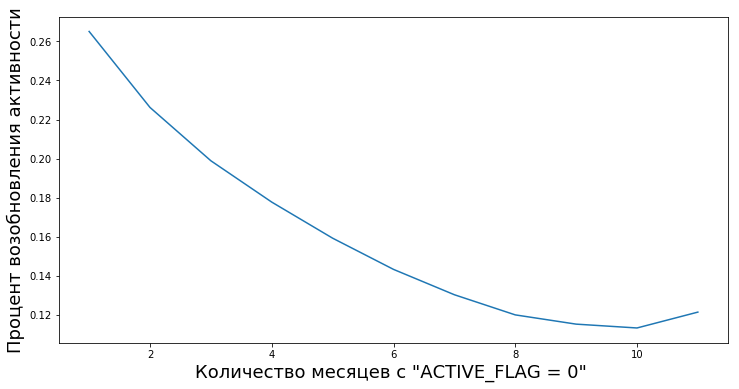

К примеру, вот на этом графике отображено возобновление активности (ACTIVE_FLAG=1) клиентов спустя несколько месяцев неактивности (ACTIVE_FLAG=0).

Здесь мы немного уточним тот набор данных, с которыми мы начали работать. Итак, банк предоставил агрегированную информацию за 19 месяцев в следующих таблицах:

- «Активность» — ежемесячные транзакции клиентов (по картам, в интернет-банке и мобильном банке), включая начисления зарплаты и информацию об оборотах.

- «Карты» — данные о всех картах, что есть у клиента, с подробной тарифной сеткой.

- «Договоры» — информация о договорах клиента (как открытых, так и закрытых): кредиты, депозиты и прочее, с указанием параметров каждого.

- «Клиенты» — набор демографических данных (пол и возраст) и наличие контактных данных.

Для работы нам потребовались все таблицы, кроме «Карты».

Сложность тут была вот еще в чем — в этих данных банк не указывал, какая именно активность проходила по картам. То есть понять, были транзакции или нет, мы могли, а вот определить их тип — уже нет. Поэтому было неясно, снимал ли клиент наличные, поступала ли ему зарплата, или он тратил деньги на покупки. А еще у нас не было данных по остаткам на счетах, что было бы полезно.

Сама выборка была несмещенной — на этом срезе за 19 месяцев банк не предпринимал никаких попыток по удержанию клиентов и минимизации оттока.

Так вот, про периоды неактивности.

Для формулирования определения оттока надо выбрать период неактивности. Чтобы создать прогноз оттока в момент времени

, надо иметь историю клиентов минимум в 3 месяца на интервале

. История у нас была ограничена 19 месяцами, поэтому решили брать период неактивности в 6 месяцев, если он есть. А за минимальный период для качественного прогноза взяли 3 месяца. Цифры в 3 и 6 месяцев мы взяли эмпирически на основании анализа поведения данных клиентов.

Определение оттока мы сформулировали так: месяц оттока клиента

это первый месяц с ACTIVE_FLAG=0, где с этого месяца идут не менее шести нулей подряд в поле ACTIVE_FLAG, другими словами, месяц, начиная с которого клиент 6 месяцев был неактивен.

Количество ушедших клиентов

Количество оставшихся клиентов

Как принято считать отток

В подобных соревнованиях, да и вообще на практике, отток довольно часто прогнозируют вот таким способом. Клиент использует продукты и сервисы в разные промежутки времени, данные о взаимодействии с ним представляют в виде вектора признаков фиксированной длины n. Чаще всего в эту информацию включают:

- Характеризующие пользователя данные (демографические данные, маркетинговый сегмент).

- Историю использования банковских продуктов и услуг (это действия клиентов, которые всегда привязаны к конкретному времени или периоду нужного нам интервала).

- Внешние данные, если их удалось получить — к примеру, отзывы из социальных сетей.

И уже после этого выводят определение оттока, свое для каждой задачи. Потом используют алгоритм машинного обучения, который и предсказывает вероятность ухода клиента

на основании вектора факторов

. Для обучения алгоритма используют один из известных фреймворков построения ансамблей решающих деревьев, XGBoost, LightGBM, CatBoost или их модификации.

Сам по себе алгоритм неплох, но именно в части прогнозирования оттока у него есть несколько серьезных минусов.

- Он не обладает так называемой «памятью». На вход модели поступает заданное количество признаков, которые соответствуют текущему моменту времени. Для того чтобы закладывать информацию об истории изменения параметров, необходимо вычислять специальные признаки, которые характеризуют изменения параметров во времени, например количество или сумму банковских транзакций за последние 1,2,3 месяцев. Такой подход может лишь частично отражать характер временных изменений.

- Фиксированный горизонт прогнозирования. Модель способна предсказывать отток клиентов только на предварительно заданный промежуток времени, например, прогноз на один месяц вперед. Если требуется прогноз на другой промежуток времени, например, на три месяца, то нужно перестраивать обучающую выборку и переобучать новую модель.

Наш подход

Мы решили сразу, что использовать стандартные подходы не будем. В чемпионате кроме нас зарегистрировалось еще 497 человек, у каждого из которых за плечами был неслабый опыт. Так что пытаться делать что-то по стандартной схеме в таких условиях — не самая хорошая идея.

И мы стали решать проблемы, стоящие перед моделью бинарной классификации, с помощью прогнозирования вероятностного распределения времени оттока клиентов. Подобный подход можно посмотреть здесь, он позволяет более гибко прогнозировать отток и проверять более сложные гипотезы, чем в классическом подходе. В качестве семейства распределений моделирующих время оттока мы выбрали распределение Вейбулла за его широкое применение в анализе выживаемости. Поведение клиента можно рассматривать как своего рода выживаемость.

Вот примеры распределения плотностей вероятностей Вейбулла в зависимости от параметров

и

:

Это плотность распределения вероятности оттока клиента трех разных клиентов с течением времени. Время представлено в месяцах. Иными словами, данный график показывает, когда вероятнее всего произойдет отток клиента в следующие два месяца Как видно, клиент с распределением, обладает большим потенциалом уйти раньше, чем клиенты с распределениями Weibull(2, 0.5) и Weibull(3,1).

В итоге получается модель, которая для каждого клиента для любого

месяца предсказывает параметры распределения Вейбулла, наилучшим образом отражающая наступление вероятности оттока с течением времени. Если подробнее:

- Целевые признаки на обучающей выборке — время, оставшееся до оттока в конкретном месяца для конкретного клиента.

- Если показателя оттока для клиента нет, предполагаем, что время оттока больше, чем количество месяцев, начиная с текущего и до конца имеющейся у нас истории.

- Используемая модель: рекуррентная нейронная сеть с LSTM-слоем.

- В качестве функции потерь используем отрицательную логарифмическую функцию правдоподобия для распределения Вейбулла.

Вот в чем плюсы такого метода:

- Вероятностное распределение, помимо очевидной возможности бинарной классификации, позволяет гибко предсказывать разные события, например, перестанет ли клиент пользоваться услугами банка в течение 3 месяцев. Также, при необходимости, по этому распределению можно усреднять различные метрики.

- Рекуррентная нейронная сеть LSTM имеет память и эффективно использует всю имеющуюся историю. С расширением или уточнением истории точность вырастает.

- Подход можно без проблем масштабировать при разбиении временных промежутков на более мелкие (например, при разбиении месяцев на недели).

Но мало создать хорошую модель, нужно еще и нормально оценить ее качество.

Как оценивали качество

В качестве метрики мы выбрали Lift Curve. Ее используют в бизнесе для подобных случаев из-за понятной интерпретации, она хорошо описана тут и здесь. Если описать смысл этой метрики одним предложением, получится «Во сколько раз алгоритм делает лучшее предсказание на первых

%, чем случайным образом».

Обучаем модели

Условиями соревнования не устанавливалась конкретная метрика качества, по которой можно сравнивать различные модели и подходы. Более того, определение понятия оттока может быть разное и может зависеть от постановки задачи, которая, в свою очередь, определяется бизнес-целями. Поэтому для того, чтобы понять, какой метод лучше, мы обучили две модели:

- Часто используемый подход бинарной классификации с использованием алгоритма машинного обучения ансамбля решающих деревьев (LightGBM);

- Модель Weibull-LSTM

Тестовая выборка состояла из 500 заранее отобранных клиентов, которых не было в обучающей выборке. Для модели производился подбор гипер-параметров с использованием кросс-валидации с разбивкой по клиентам. Для обучения каждой модели использовались одинаковые наборы признаков.

В связи с тем, что модель не обладает памятью, для нее брались специальные признаки, показывающие отношение изменения параметров одного месяца к среднему значению по параметрам за последние три месяца. Что собой характеризовало скорость изменения значений за последний период в три месяца. Без этого модель на базе Random Forest была бы в заранее проигрышном положении относительно Weibull-LSTM.

Чем LSTM с распределением Вейбулла лучше, чем подход, основанный на ансамбле решающих деревьев

Тут все наглядно буквально парой картинок.

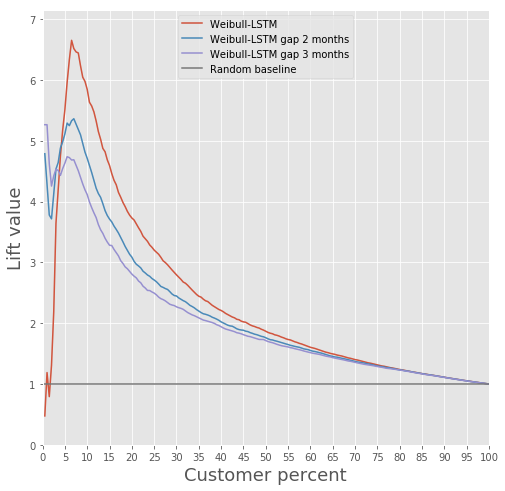

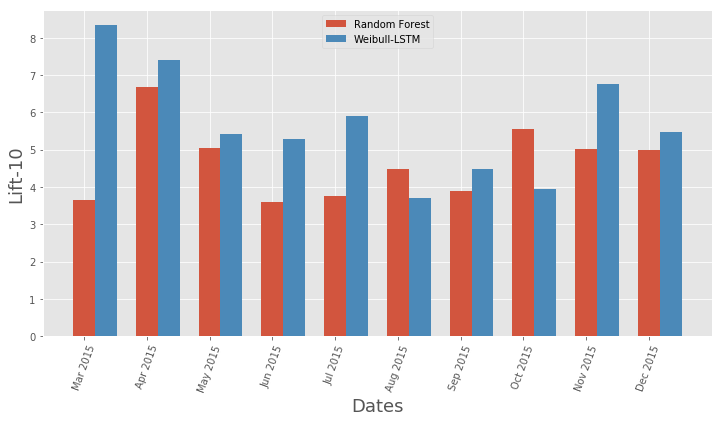

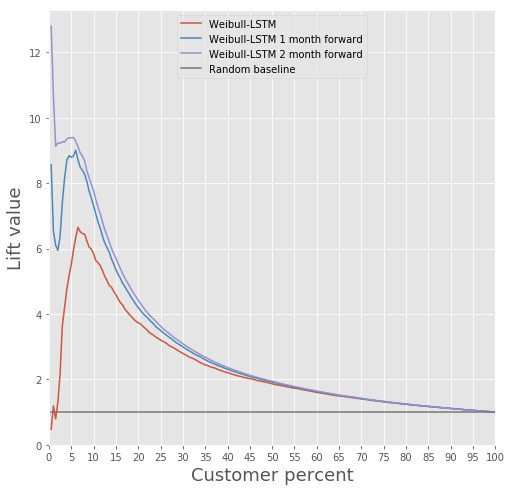

Сравнение Lift Curve для классического алгоритма и Weibull-LSTM

Сравнение метрики Lift Curve по месяцам для классического алгоритма и Weibull-LSTM

В общем, LSTM уделывает классический алгоритм почти во всех случаях.

Предсказание оттока

Модель на основе рекуррентной нейронной нейронной сети с LSTM-ячейками с распределением Вейбулла может предсказывать отток заранее, например, предсказать уход клиента в течение следующих n месяцев. Рассмотрим случай для n = 3. В этом случае для каждого месяца нейронная сеть должна правильно определить: уйдет ли клиент, начиная со следующего месяца и до n-го месяца. Другими словами, она должна правильно определить, останется ли клиент по истечении n месяцев. Это можно считать прогнозом заранее: предсказание момента, когда клиент только начал думать о том, чтобы уйти.

Сравним Lift Curve для Weibull-LSTM на 1, 2 и 3 месяца раньше оттока:

Мы уже писали выше, что важны еще и те прогнозы, которые сделаны для клиентов, выпадающих из активных на какое-то время. Поэтому тут мы добавим в выборку такие случаи, когда ушедший клиент уже был неактивен один или два месяца, и проверим, чтобы Weibull-LSTM правильно классифицировала такие случаи как отток. Так как такие случаи присутствовали в выборке, мы ожидаем, что сеть хорошо с ними справится:

Удержание клиентов

Собственно, это главное, что можно сделать, имея на руках информацию о том, что вот такие-то клиенты готовятся перестать использовать продукт. Говоря о построении модели, которая могла бы предлагать что-то полезное клиентам, дабы их удержать — этого не получится сделать, если у вас нет истории подобных попыток, которые бы закончились хорошо.

У нас такой истории не было, поэтому мы это решили вот так.

- Строим модель, определяющую интересные продукты для каждого клиента.

- В каждом месяце прогоняем классификатор и определяем потенциально уходящих клиентов.

- Части клиентов предлагаем продукт, согласно модели из пункта 1, запоминаем свои действия.

- Спустя несколько месяцев смотрим, кто из этих потенциально уходящих клиентов ушел, а кто остался. Таким образом формируем обучающую выборку.

- Обучаем модель на истории, полученной в пункте 4.

- Опционально, повторяем процедуру, заменяя модель из пункта 1 на модель, полученную в пункте 5.

Проверкой качества такого удержания может выступать обычное A/B-тестирование — разбиваем клиентов, которые потенциально уходят, на две группы. Одной предлагаем продукты на основе нашей модели удержания, вторым не предлагаем ничего. Мы решили обучить модель, которая могла бы принести пользу уже на пункте 1 нашего примера.

Мы хотели сделать сегментацию максимально интерпретируемой. Для этого выбрали несколько признаков, которые могли быть легко интерпретируемы: общее количество транзакций, заработная плата, суммарный оборот по счёту, возраст, пол. Признаки из таблицы «Карты» не брались в расчёт как малоинформативные, а признаки из таблицы 3 «Договоры» — по причине сложности обработки во избежание утечки данных между валидационным множеством и обучающим множеством.

Кластеризация производилась при помощи Gaussian mixture models. Информационный критерий Акаике позволил определить 2 оптимума. Первый оптимум соответствует 1 кластеру. Второй оптимум, менее выраженный, соответствует 80 кластерам. По данному результату можно сделать следующий вывод: данные крайне сложно разделить на кластеры без априорно заданной информации. Для более качественной кластеризации нужны данные, которые детально описывают каждого клиента.

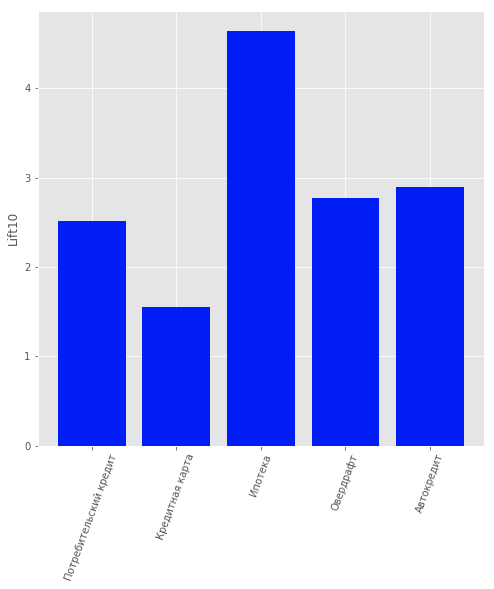

Поэтому была рассмотрена задача обучения с учителем, дабы предложить каждому отдельно взятому клиенту свой продукт. Рассматривались следующие продукты: «Срочный депозит», «Кредитная карта», «Овердрафт», «Потребительский кредит», «Автокредит», «Ипотека».

В данных присутствовал ещё один вид продукта: «Текущий счёт». Но мы его не рассматривали из-за малой информативности. По пользователям, которые являются клиентами банка, т.е. не прекратили пользоваться его продуктами, была построена модель, предсказывающая, какой продукт может быть им интересен. В качестве модели выбрана логистическая регрессия, а в качестве метрики оценки качества использовалась значение Lift для первых 10 перцентилей.

Качество модели можно оценить на рисунке.

Результаты модели рекомендации продуктов для клиентов

Итог

Этот подход и принес нам первое место в номинации «AI в банках» на Чемпионате по ИИ RAIF-Challenge 2017.

Видимо, главным было все же подойти к проблеме с не самой привычной стороны, и использовать метод, который принято использовать для других ситуаций.

Хотя массовый отток пользователей вполне может быть для сервисов стихийным бедствием.

Этот метод можно взять на заметку и для любой другой сферы, где важно учитывать отток, не банками едиными. Например, мы использовали его и для того, чтобы просчитать собственный отток — в Сибирском и Санкт-Петербургском филиалах Ростелекома.

«Лаборатория интеллектуального анализа данных» компания «Поисковый портал «Спутник»