Срок погашения дебиторской задолженности — что это за показатель, как его рассчитать и для чего он применяется, узнайте из нашего материала.

Средний срок погашения дебиторской задолженности: определение, назначение и формула

Сроком погашения дебиторской задолженности (СПдз) называют средний отрезок времени ожидания продавцом платежа от покупателя после реализации продукции.

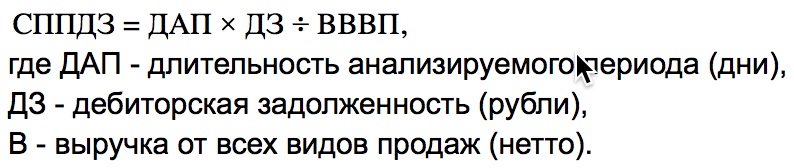

Рассчитать СПдз можно по формуле:

СПдз = ДП × ДЗ/В,

где:

ДП — длительность анализируемого периода в днях;

ДЗ — дебиторская задолженность в рублях;

В — выручка (нетто) от всех видов продаж.

Данный показатель имеет большое значение при оценке финансового положения компании, а именно:

- чем длиннее этот временной отрезок, тем выше риск непогашения задолженности;

- превышение фактического срока погашения долга над установленным в договоре сроком может повлиять на степень ликвидности компании.

Как влияют спецусловия договора на ликвидность дебиторской задолженности, см. в материале «Ликвидность дебиторской задолженности (нюансы)».

Использование данного показателя при анализе отчетности помогает оценить финансовую устойчивость компании в краткосрочной перспективе.

Как связаны срок погашения задолженности и процедура выбора контрагента

Нет смысла применять формулы и просчитывать срок погашения дебиторки, если контрагент является однодневкой или финансово ненадежным партнером.

Чтобы обезопасить фирму от просроченных долгов, к выбору контрагента необходимо подходить с должной осмотрительностью — налоговики для этого предлагают компаниям и ИП применять общедоступные критерии, утвержденные приказом ФНС России от 20.05.2007 № ММ-3-06/[email protected] (регистрация контрагента по «массовому» адресу, отсутствие данных госрегистрации в ЕГРЮЛ и др.).

В крупных компаниях к этому вопросу подходят с особой основательностью и применяют вышеуказанные критерии как один из элементов комплексной работы с потенциальными и действующими контрагентами, а именно:

- создают специальные службы, собирающие сведения о контрагентах на стадии предварительных переговоров (до заключения договора);

- проводят систематический мониторинг информации о своих дебиторах после подписания договора (наличие и ход судебных разбирательств с их участием, анализ бухгалтерской отчетности и др.);

- разрабатывают и исполняют иные специальные регламенты работы с дебиторами.

Если ресурсов фирмы недостаточно для создания постоянно функционирующей службы по работе с дебиторами, можно воспользоваться находящейся в распоряжении налоговиков информацией. Благодаря закону «О внесении изменений…» от 01.05.2016 № 134-ФЗ режим налоговой тайны был снят в отношении:

- среднесписочной численности сотрудников;

- уплаченных налогов;

- налоговых нарушений;

- сумм долгов по пеням и штрафам;

- величины доходов и расходов по бухотчетности.

Подробнее о сведениях, составляющих налоговую тайну, узнайте из материала «Какие сведения составляют налоговую тайну?».

Как снизить риски нарушения сроков платежей

Если фирма работает с отдельными контрагентами регулярно, снизить риски нарушения сроков погашения долгов помогает дополнительный анализ, в результате которого принимается решение о целесообразности продолжения партнерских отношений с данным контрагентом или рассматривается необходимость корректировки существующих условий договоров в части сроков и условий погашения дебиторской задолженности.

Для проведения такого анализа потребуются следующие группы показателей за весь период работы с данным покупателем:

- календарные (общее время работы с конкретным контрагентом);

- статистические (объемы хозопераций с данным клиентом);

- финансовые (показатели деятельности контрагента по данным отчетности);

- расчетные (коэффициенты оборачиваемости его задолженности);

- детализирующие (сроки и объемы просроченных долгов);

- прогнозные (конъюнктура товарного рынка);

- прочие (неформальная оценка клиента работающими с ним менеджерами и др.).

Показатели оцениваются по 100-балльной шкале, и каждому из них присваивается вес значимости. В результате подсчета баллов определяется сводный рейтинг контрагента. Затем принимается то или иное решение в отношении конкретного покупателя (см. таблицу ниже):

|

Кол-во баллов |

Возможные варианты решения |

|

70 и более |

|

|

От 50 до 70 |

|

|

Менее 50 |

Договор заключается только на условиях 100%-ной предоплаты |

Какие критерии и формулы применить при анализе прибыльности компании, см. в материале «Как провести анализ рентабельности?».

Как регулировать сроки погашения задолженности дебиторов

Нестабильность платежной дисциплины контрагента заставляет фирмы и ИП работать со своими контрагентами на условиях предоплаты. Однако, придерживаясь таких платежных требований, можно потерять целый сегмент потенциальных покупателей.

Данное обстоятельство вынуждает продавцов заключать договоры на условиях товарного кредита, а контроль над соблюдением сроков погашения дебиторской задолженности в этом случае становится еще более трудоемким.

Здесь на первый план выходит задача управления дебиторкой, для решения которой необходим специальный набор аналитическо-расчетных процедур:

- сначала требуется проанализировать существующую дебиторскую задолженность с помощью специальных показателей и коэффициентов (о них подробнее в следующем разделе);

- затем необходимо организовать регулярный контроль над платежной дисциплиной контрагентов;

- при необходимости можно применять и иные меры (например, проводить анализ влияния изменений политики компании в товарном кредитовании на ее прибыль и т. п.).

Эффективно управлять дебиторской задолженностью и получать оплату в согласованные в договоре сроки помогут:

- автоматизация учета и контроля погашения дебиторской задолженности;

- мотивация менеджеров по продажам посредством привязки величины премиальных к своевременному (или ранее предусмотренных сроков) получению платежей от покупателей;

- внедрение практики заблаговременного выставления счетов на оплату и регулярного напоминания клиентам о приближении срока платежа;

- закрепление срока начала работы с просрочкой платежа сразу на следующий день после наступления договорного срока оплаты (если деньги от покупателя в срок не поступили);

- иные меры (координация работы менеджеров по наиболее значимым платежам и др.).

Какие меры помогают снизить риски невыполнения обязательств, узнайте из материала «Обеспечительный или гарантийный платеж по договору аренды».

Формулы для расчета и анализа показателей, связанных со сроками погашения долгов

Среди основных показателей, применяемых для анализа дебиторской задолженности (в том числе по срокам ее погашения), можно назвать:

- Среднюю величину дебиторской задолженности (ДЗср):

ДЗср = ОП × ПИ/365,

где:

ОП — годовой объем продаж на условиях товарного кредита;

ПИ — средний период инкассации.

- Календарную оборачиваемость дебиторки (средний период инкассации) — КОД:

КОД = ДЗср / Всрд,

где Всрд — среднедневная выручка от продажи товаров на условиях товарного кредита.

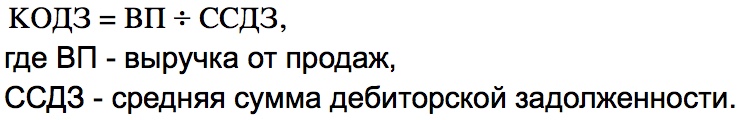

- Коэффициенты: оборачиваемости дебиторской задолженности (КОдз) и ее просроченности (КПдз):

КОдз = ОР / ДЗср

КПдз = Пдз / ДЗ

где:

ОР — общий объем реализации;

Пдз и ДЗ — сумма просроченных долгов дебиторов и общая дебиторка компании соответственно.

КОдз показывает быстроту получения денег за реализованную продукцию или товары. А по динамике роста КПдз можно судить о масштабах неплатежей дебиторов компании и потенциальных рисках снижения ее ликвидности.

О нюансах анализа долгов фирмы узнайте из материала «Анализ дебиторской и кредиторской задолженности (нюансы)».

Срок погашения задолженности нарушен: последствия в учете продавца

Не оплаченная в срок и ничем не обеспеченная задолженность дебитора признается, по нормам бухучета, сомнительным долгом и требует в обязательном порядке создания в бухучете специального резерва по сомнительным долгам (п. 70 Положения по ведению бухучета и отчетности).

Создавать резерв в бухучете обязаны все фирмы, у которых есть такие долги, включая малые компании.

Как зарезервировать просроченную дебиторку в бухучете, расскажет материал «Резервы по сомнительным долгам в бухгалтерском учете».

В налоговом учете создание подобного резерва является добровольным. При этом необходимо учесть, что с 2017 года по нормам п. 1 ст. 266 НК РФ сомнительной признается только та часть долга дебитора, которая превышает кредиторскую задолженность. В предыдущих периодах фирмы могли законно включать в резерв всю сумму сомнительной дебиторки, даже при наличии встречных кредиторских долгов (письмо ФНС России от 24.12.2013 № СА-4-7/23263).

Узнайте о налоговых особенностях создания резерва по сомнительным долгам из материала «Резерв по сомнительным долгам в налоговом учете (нюансы)».

Итоги

Эффективная работа компании во многом зависит от своевременного поступления на ее счета денежных средств от покупателей. Для контроля просроченных платежей применяется показатель срока погашения задолженности дебиторов.

Он рассчитывается в днях и служит сигналом возможного снижения ликвидности компании.

Наличие просроченных долгов не только негативно отражается на финансовых показателях фирмы, но и вынуждает ее к дополнительным действиям (созданию резерва по сомнительной задолженности, поиску альтернативных путей взыскания долгов и др.).

Период погашения дебиторской задолженности (средний период оборота дебиторской задолженности, период пребывания продаж в форме дебиторской задолженности, оборачиваемость дебиторской задолженности в днях)

← Вернуться в Финансовый словарь

Определение:

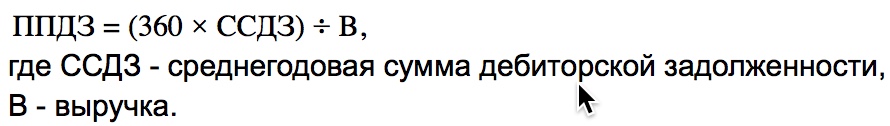

Срок погашения дебиторской задолженности – коэффициент работы с клиентами, демонстрирующий скорость, с которой те гасят собственные финансовые обязательства. Он дает представление об их финансовой дисциплине. Рассчитывают его в днях, путем деления произведения среднегодовой дебиторской задолженности на 360 (кол-во дней в календарном году) на выручку. При помощи коэффициента появляется возможность анализировать эффективность проводимой работы по погашению дебиторской задолженностью. Показатель не может быть выше максимального срока кредита товаров, принятого в компании.

Нормативное значение:

Значение показателя необходимо сравнивать с конкурентами. Чтобы обеспечить наглядность нужно подбирать производства такого же размера, основываясь на стоимости активов.

Стоит проанализировать динамику изменения показателя. Уменьшение показателя сигнализирует о том, что финансы отвлекаются на более краткий срок. Однозначный вывод по такой динамике сделать сложно. Если компания в качестве маркетинговой стратегии использует кредит товарами, будет расти дебиторская задолженность, но вырастет и сбыт выпущенной продукции. Для полной картины нужно дополнительно оценить качество задолженности, а также эффект от товарного кредита. Другими словами потребуется сравнение увеличения прибыли при использовании товарного кредитования, а также размер процентов, которые могли бы быть получены, например, от размещения этих денег на банковском депозите.

Нормой показателя для сельского хозяйства будет до 75 дней, тогда как для пищевой и перерабатывающей промышленности – до 45 дней, для торговых компаний, посредников и других компаний – до 30 дней.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Для контроля периода погашения дебеторской задолженности, в организации должна быть стратегия управления ею. Ее составляющими могут быть дополнительная наценка при использовании товарного кредитования, пеня при несвоевременном погашении задолженности, работа лишь с клиентами, не допускающих просрочек по платежам.

Формула расчета:

Период погашения дебиторской задолженности = (360*Среднегодовая сумма дебиторской задолженности) / Выручка

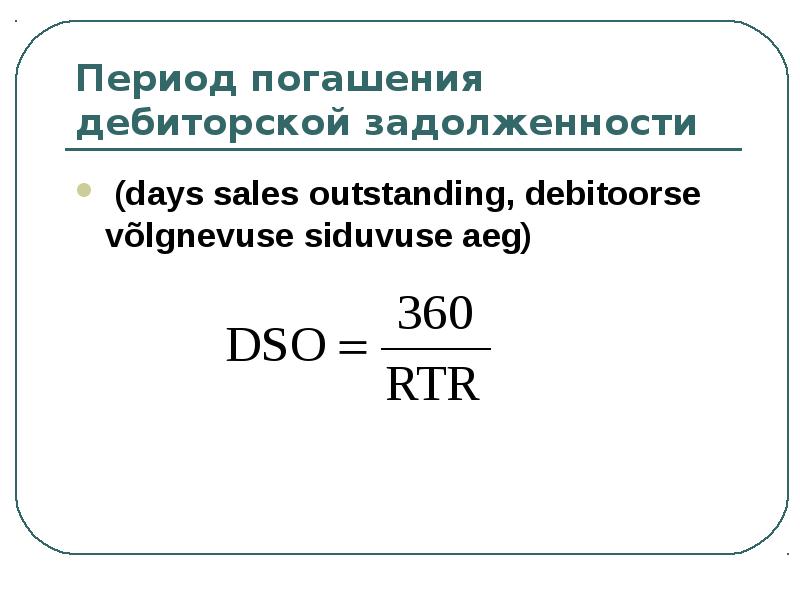

Период погашения дебиторской задолженности = 360/ Показатель оборачиваемости дебиторской задолженности

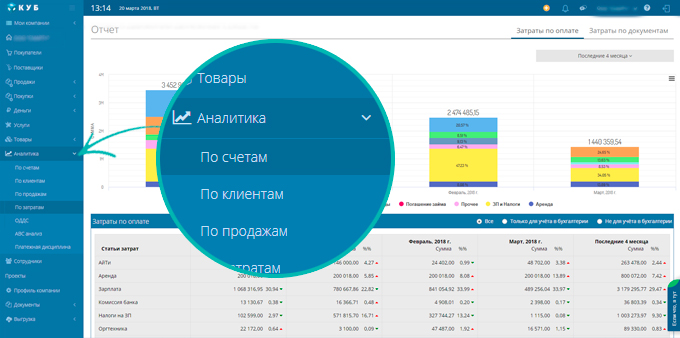

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…

Содержание

- Срок погашения дебиторской задолженности формула по балансу. Расчет. Нормативное значение

- Период погашения дебиторской задолженности: что это за показатель

- Нормативное значение показателя периода погашения дебиторской задолженности

- Какие действия предпринять в случае нахождения показателя срока погашения дебиторской задолженности вне нормативных пределов

- Как рассчитывается период погашения дебиторской задолженности (формула по балансу)

- Пример расчета периода погашения дебиторской задолженности (по балансу)

- Пример вычисления периода погашения дебиторской задолженности

- Ответы на распространенные вопросы по теме “Период погашения дебиторской задолженности”

- Средний срок погашения дебиторской задолженности

- Средний срок погашения дебиторской задолженности формула

- Еще найдено про средний срок погашения дебиторской задолженности

- Что такое период погашения долга дебитора?

- Для чего нужен его расчет?

- Налогооблагаемая база

- Формула периода погашения дебиторской задолженности

- Понятие периода погашения дебиторской задолженности

- Формула оборачиваемости дебиторской задолженности

- Значение периода погашения дебиторской задолженности

- Примеры решения задач

- Как рассчитать период погашения дебиторской задолженности?

- Как определяется продолжительность погашения дебиторской задолженности за год?

- Что показывает средний срок погашения ДЗ?

- Погашение дебиторской задолженности

- Суть, структура, причины возникновения ДЗ

- Расчет и анализ показателей, связанных со сроками выплаты долгов

- Период погашения долга дебитора

- Средний срок погашения дебиторской задолженности и другие показатели

- Сроки по задолженности нарушены: действия и порядок взыскания

- Что происходит с ДЗ после истечения срока давности

- Период погашения дебиторской задолженности (средний период оборота дебиторской задолженности, период пребывания продаж в форме дебиторской задолженности, оборачиваемость дебиторской задолженности в днях)

- Единица измерения:

- Объяснение сущности показателя периода погашения дебиторской задолженности

- Нормативное значение показателя:

- Связанные материалы

- Направления решения проблемы нахождения показателя вне нормативных пределов

- Формула расчета периода погашения дебиторской задолженности:

- Примечания и корректировки:

- Пример расчета периода погашения дебиторской задолженности:

- Погашение задолженности по дебиту и определение его периода

- Для чего нужен расчет

- Как подсчитать продолжительность периода

- Что показывает средний срок

- Примеры расчета

- Особенности

- Как погасить

- Период погашения дебиторской задолженности

- Письмо контрагенту

- Коэффициент дебиторской задолженности

- Понятие дебиторской задолженности

- Понятие коэффициента дебиторской задолженности

- Порядок расчета коэффициента дебиторской задолженности

- Инвестиционный портал

- Оценка деловой активности

- Оценка финансовой устойчивости

- Оценка имущественного положения

- Новые записи:

Срок погашения дебиторской задолженности формула по балансу. Расчет. Нормативное значение

Существует множество индикаторов эффективной деятельности коммерческих предприятий, выявляемых внутренними и внешними аналитиками в ходе проведения финансового анализа. Одним из важнейших показателей грамотного управления работой фирмы является период погашения дебиторской задолженности.

Период погашения дебиторской задолженности: что это за показатель

Понятие “дебиторская задолженность” применяется в случаях, когда речь идет об обязательствах физических и юридических лиц перед анализируемым хозяйствующим субъектом (долги контрагентов, клиентов и иных лиц будут числиться у него в бухгалтерском балансе в качестве “дебиторки”). Допустим, предприятие завершило производство продукции, совершило поставку ее на склад контрагента-заказчика, но денег за товар покупатель пока не заплатил. Поскольку денежные средства уже заработаны (принадлежат продавцу), но при этом живые деньги отсутствуют и не могут быть направлены в оборот, эта сумма фиксируется в бухгалтерском балансе.

Как можно понять, отраженная в отчетности дебиторская задолженность не всегда гарантирует получение денег. Она может в итоге оказаться безнадежной к взысканию. Такое случается, если должник обанкротился или ликвидировал юридическое лицо. В связи с этим, любое кредитование подразумевает возникновение определенного кредитного риска (вероятности неполучения денег). Этот риск можно снизить, если сперва оценить показатели ликвидности и финансовой устойчивости заемщика.

Период погашения дебиторской задолженности является индикатором эффективности коммерческих отношений с заемщиками предприятия (потребителями, партнерами). Данный показатель демонстрирует, насколько долго хозяйствующему субъекту приходится ожидать от контрагентов исполнения их обязанностей в отношении него. Можно выразиться и так, что период погашения дебиторки показывает степень платежной дисциплинированности потребителя.

Допустим, менеджеры фирмы утвердили предельный срок товарного кредитования (отпуска товара “в долг”), равный 14 календарным дням. Значит, период погашения дебиторской задолженности должен быть либо меньше, либо равным 14 дням. Если показатель меньше – это не повлияет на деятельность производителя товара. Если значение индикатора выше – значит, дебиторы допускают просрочку платежей и могут оказаться неплатежеспособными.

Нормативное значение показателя периода погашения дебиторской задолженности

Сперва посмотрим, какие нормативные значения предлагают для предприятий различных отраслей аналитики крупных финансовых компаний, занимающиеся оценкой кредитоспособности:

| Показатель | Сельское хозяйство | Пищевая промышленность (+переработка) | Оптовые / розничные продавцы (посредники) | Другие сферы деятельности |

| Период погашения дебиторской задолженности | Не более 75 дней | Не более 45 дней | Не более 30 дней | Не более 30 дней |

Теперь приведем общие рекомендации по утверждению в компаниях нормативных значений показателя периода погашения дебиторки:

- Чтобы сделать однозначные выводы об установлении нормы погашения дебиторских долгов, следует проанализировать их качество. Далее понадобится узнать, какова была бы прибыль в случае размещения на банковском депозите средств, которые покупатель товаров “задолжает” за поставку. Также в обязательном порядке нужно оценить величину процентных платежей за использование кредитных средств, взятых с целью финансирования дебиторки. Наконец, оба полученных результата требуется сопоставить с размером прироста прибыли, полученной благодаря реализации продукции в кредит.

- Положительно скажется на решениях руководства и рассмотрение динамики показателя. Если значение уменьшается, значит, покупатели отвлекают денежные средства фирмы на меньший период времени. Казалось бы, чем на меньший срок отвлечены финансы, тем лучше. Однако, для компаний, для которых товарное кредитование является частью маркетинговой стратегии, выгоден рост дебиторской задолженности, поскольку это приводит к увеличению уровня сбыта.

- Кроме того, при внешнем и внутреннем анализе весьма полезно проводить сравнение показателей периода погашения дебиторской задолженности с аналогичными по размеру предприятиями (можно выбирать фирмы для сопоставления с похожей стоимостью активов).

Можно также рассчитать средний период погашения дебиторки – средний промежуток времени, в течение которого продавец ожидает получить платеж после поставки его продукции покупателю. Формула следующая:

Если полученное значение сроков возврата средств будет превышено должником, может пострадать ликвидность фирмы. При этом, чем более продолжительный срок выплаты устанавливает продавец, тем больше вероятность того, что он в итоге не получит свои деньги от покупателя.

Важно! По значению показателя среднего периода погашения дебиторской задолженности внешний аналитик может определить степень финансовой устойчивости компании (но только в краткосрочной перспективе).

Какие действия предпринять в случае нахождения показателя срока погашения дебиторской задолженности вне нормативных пределов

Чтобы не столкнуться с несостоятельными контрагентами и фирмами-однодневками, которые в итоге не рассчитаются по дебиторской задолженности, следует обратить внимание на текст Приказа ФНС России от 20 мая 2007 № ММ-3-06/333@ – в нем предложен перечень основных критериев, по которым можно определить, стоит ли отпускать товары покупателю в долг. К таковым относятся, например, наличие сведений о потенциальном контрагенте в ЕГРЮЛ, факт регистрации по “массовому” юридическому адресу и т.д.

Кроме того, благодаря решению налоговой службы, общедоступными сведениями стали среднесписочная численность работников, размеры доходов/расходов по балансу, суммы уплаченных в бюджет налогов, размеры задолженностей (при наличии) по штрафам и пеням, факт наличия налоговых нарушений. Выяснение этих данных позволит оценить степень надежности потенциального дебитора.

Если ресурсы компании позволяют проводить комплексную работу с действующими и потенциальными покупателями, целесообразно предпринять следующие действия:

- собрать специализированную группу “оценщиков”, задачей которых будет сбор сведений о потенциальном контрагенте до заключения договора с ним;

- регулярно мониторить данные о дебиторах, с которыми уже заключен контракт (анализировать бухгалтерскую отчетность, проверять наличие судебных дел с их участием);

- разработать регламенты сотрудничества с дебиторами.

Даже если договор с покупателем был заключен, и работа с контрагентом ведется достаточно давно, следует регулярно пересматривать условия сотрудничества и возможность продолжения поставок в долг в принципе. Для этого по 100-балльной шкале оцениваются следующие показатели:

- длительность сотрудничества с компанией;

- средние объемы поставок данному контрагенту;

- показатели деятельности по фин. отчетности;

- размеры просроченных задолженностей и сроки просрочки;

- величины коэффициентов оборачиваемости дебиторок;

- прогнозные показатели (конъюнктура товарного рынка).

Если контрагент набирает менее 50 баллов, с ним следует сотрудничать только при условии 100% предоплаты поставки. Если баллов более 50, но меньше 70 – необходимо требовать частичной предоплаты, ограничивать период задолженности и сумму долга, строго отслеживать сроки оплаты дебиторки. Если баллов больше 70, контрагент надежен, и договор может быть составлен на стандартных условиях и даже с привилегиями.

Если в ходе проведения анализа выясняется, что на предприятии показатели периода погашения дебиторки оказались значительно меньше/больше выявленных нормативных значений, требуется взять данный индикатор под контроль. Для этого потребуется разработать целую стратегию, включающую в себя следующие моменты:

- утверждение наценки на продукцию, отпускаемую в долг (товарный кредит), т.е. по сути продажа товара по более высокой цене за возможность отсрочки платежа;

- взимание штрафа за просрочку обязательств по оплате поставки;

- разработка плана работы в случае появления просрочек;

- оценка платежеспособности и финансовой стабильности покупателей с целью выявления тех клиентов, кому допустимо продавать продукцию в кредит.

Как рассчитывается период погашения дебиторской задолженности (формула по балансу)

На практике широко используются 2 формулы расчета длительности периода погашения числящейся на балансе дебиторской задолженности:

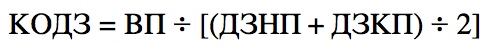

В первой формуле необходимо знать значение средней суммы дебиторской задолженности за год. Существует несколько вариантов его вычисления (в зависимости от того, за какие периоды аналитику предоставлены сведения):

| Наиболее грамотный способ расчета (получаются более достоверные результаты) | (8) |

| На случай, когда аналитику известны только данные на конец каждого месяца анализируемого периода | (9) |

| При наличии исключительно ежегодных данных | (10) |

Ниже приведен перечень рекомендаций и замечаний для тех, кого интересуют наиболее точные результаты вычислений периода погашения дебиторки:

- Нельзя при проведении вычислений принимать во внимание суммы дебиторской задолженности, которые образовались не в результате поставок в долг продукции (услуг, работ) исследуемой фирмы. В расчетах должна присутствовать исключительно дебиторка, возникшая ввиду поставки товаров и услуг клиентам компании в кредит.

- Если предприятие в своей деятельности ориентируется на обыкновенный бизнес-год (январь-декабрь), или имеет место быть значительное влияние сезонного фактора, значение показателя периода погашения дебиторской задолженности может быть обманчивым (обычно ниже действительного) из-за того, что в конце года могла быть списана низкокачественная просроченная дебиторка, а еще в конце года фактическое количество продаж окажется меньше, чем средний объем продаж на протяжении периода. Чтобы это не помешало расчетам, лучше применять формулы, для использования которых внешнему аналитику понадобились бы ежедневные либо ежемесячные данные (не ежегодные).

- Разумеется, рекомендуется предоставлять внешнему аналитику как можно больше внутренней документации – так ему будет проще выяснить причину увеличения/уменьшения значения периода погашения дебиторской задолженности.

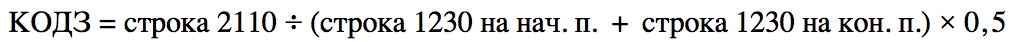

Тесно связан с показателем периода погашения дебиторской задолженности коэффициент ее оборачиваемости. Формула, по которой рассчитывается коэффициент оборачиваемости дебиторки, выглядит следующим образом:

Здесь

Если при составлении формулы опираться на сведения бухгалтерского баланса, она будет выглядеть так:

Пример расчета периода погашения дебиторской задолженности (по балансу)

Согласно бухгалтерскому балансу компании “Супер печенье”:

строка 2110 содержит запись 215 000 тысяч рублей,

строка 1230 (н.п.) – 42 500 тысячи рублей,

строка 1230 (к.п.) – 47 900 тысяч рублей.

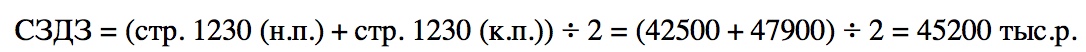

Проведем вычисление среднего значения дебиторской задолженности:

Рассчитаем значение коэффициента оборачиваемости дебиторской задолженности:

Определим период погашения дебиторской задолженности по формуле:

Итак, для ООО “Супер печенье” характерны размеры дебиторской задолженности в пределах 45 200 тысяч рублей. При этом дебиторы возвращают долги в среднем за 75,7 дней.

Пример вычисления периода погашения дебиторской задолженности

Рассмотрим пример того, как рассчитывается срок погашения дебиторской задолженности, не списанной с баланса компании. Представим, что гипотетическое ООО “Без Разницы” предоставило внешнему финансовому аналитику следующие сведения из бухгалтерского баланса и отчета о финансовых результатах:

Опираясь на данные финансовой отчетности, определим длительность периода погашения дебиторки в 2016 и 2015 годах:

Выводы можно сделать следующие:

- Сроки погашения дебиторки должниками держится на стабильном уровне, что говорит о достаточно грамотных решениях управленцев относительно утверждения нормативных значений данного показателя хозяйственной деятельности.

- Деятельность ООО “Без Разницы” в части отпуска продукции в кредит является эффективной, т.к. величина дебиторской задолженности увеличивается пропорционально объему сбыта в рассматриваемые 2 года.

Ответы на распространенные вопросы по теме “Период погашения дебиторской задолженности”

Вопрос: Как будет выглядеть формула коэффициента оборачиваемости дебиторской задолженности, если пользоваться старой формой бухгалтерского баланса?

Ответ: Согласно неактуальной форме бухгалтерского баланса, которая применялась до 2011 года, формула коэффициента оборачиваемости дебиторской задолженности будет выглядеть следующим образом:

Вопрос: Каковы последствия в учете продавца в случае нарушения срока погашения дебиторской задолженности?

Ответ: В бухгалтерском учете необходимо создать резерв по сомнительным долгам. А что касается налогового учета, формирование резерва не является обязательным, и сомнительной признается лишь та часть дебиторской задолженности, которая превысила кредиторскую задолженность (п. 1 ст. 266 НК РФ).

Средний срок погашения дебиторской задолженности

Средний срок погашения дебиторской задолженности — это промежуток времени, в течении которого компания, продав продукцию, ожидает поступления денег. Определяет в днях среднее время оборота дебиторской задолженности с учетом изменения размера выручки от продаж.

Анализ среднего срока погашения дебиторской задолженности производится в программе ФинЭкАнализ в блоке Показатели финансового состояния рассчитанные по методике ОАО «Связьинвест».

Средний срок погашения дебиторской задолженности формула

Средний срок погашения дебиторской задолженности = Длительность одного периода * Дебиторская задолженность / Выручка (нетто) от продаж

Если показатель продолжительности периода погашения дебиторской задолженности существенно завышается, значит, у компании проблемы с ее сбором.

Синонимы

Срок оборота дебиторской задолженности, оборачиваемость дебиторской задолженности в днях, средний срок получения платежа, период оборачиваемости дебиторской задолженности.

Страница была полезной?

Еще найдено про средний срок погашения дебиторской задолженности

- Методика анализа дебиторской и кредиторской задолженностей по данным бухгалтерской (финансовой) отчетности СПР Д 2 где Т дз — средний срок погашения дебиторской задолженности в днях Т кз — средний срок погашения кредиторской задолженности

- Управление оборачиваемостью капитала Срок оборачиваемости дебиторской задолженности платежи по которой ожидаются более чем через 12 месяцев после отчетной даты характеризует средний срок погашения этой дебиторской задолженности в днях D6.1 анализируемый период дней d5.1 Д6.1пред-ий 0

- Коэффициент оборачиваемости дебиторской задолженности Срок оборачиваемости дебиторской задолженности платежи по которой ожидаются более чем через 12 месяцев после отчетной даты характеризует средний срок погашения этой дебиторской задолженности в днях D6.1 Анализируемый период дней D5.1 Д6.1пред-ий 0

- Проверенные практикой способы управления деньгами компании X 365 В планируемом периоде компания планирует сократить средний срок погашения дебиторской задолженности на четыре дня и средний срок предоплаты — на два

- Показатели финансового состояния рассчитанные по методике ОАО «Связьинвест» Средний срок погашения дебиторской задолженности в днях 87 297 210 14 Средний срок погашения дебиторской задолженности за услуги связи в днях 72 211 139 15. Средний

- Специфика оценки дебиторской и кредиторской задолженностей предприятия ДЗ — средняя величина дебиторской задолженности 2. Расчет срока погашения дебиторской задолженности Срдз 360 Кобдз где Срдз

- Оценка стоимости предприятия с использованием метода дисконтированных денежных потоков в рамках доходного подхода Средний срок погашения дебиторской задолженности 12,1 16,6 19,0 15,9 Средний срок погашения кредиторской задолженности 16,4 19,2 33,3 23

- Оценка деловой активности предприятия на основе показателей оборачиваемости активов Период оборота дебиторской задолженности оборачиваемость дебиторской задолженности в днях характеризует средний срок погашения дебиторской задолженности и рассчитывается так Пдз 365 Кодз Пдз 365 7,013 52,05

- Анализ деловой активности Д19 характеризует расширение или снижение коммерческого кредита предоставляемого организацией а срок оборачиваемости средств в расчетах показывает средний срок погашения дебиторской задолженности Сокращение срока расчетов с покупателями на -9 дн позволило организации

- Оценка и анализ дебиторской и кредиторской задолженности с учетом фактора времени Для расчета дисконтированной суммы дебиторской задолженности возникшей в феврале формула имеет вид NPV PVД З фев 13 1 r 12 … Таким образом несмотря на значительно более протяженный лаг образования дебиторской задолженности кредитную политику предприятия можно признать экономически эффективной Следующей характеристикой которую надлежит рассчитать будет … Следующей характеристикой которую надлежит рассчитать будет средний срок до погашения с учетом временной стоимости платежей Этот показатель в инвестиционном анализе называется

- Оценка дебиторской задолженности МУП ЖКХ в процессе конкурсного производства Так если фактически средний срок покрытия дебиторской задолженности составляет 60 дней а срок ее погашения согласно договору составляет

- Прогнозный баланс с учетом сложившихся тенденций, прогнозных объемов и рентабельности продаж, изменения внеоборотных активов Средний период погашения дебиторской задолженности в отчетном периоде 18.1 дней 2.25 Средние остатки дебиторской задолженности в прогнозном

- Оценка продолжительности дебиторской задолженности (на примере ОАО «Север Электро») Соответственно при увеличении данных показателя продолжительности дебиторской задолженности период между продажей и получением денежных средств становится меньше Срок погашения или период оборачиваемости дебиторской задолженности представляет собой средний промежуток времени в течение которого

- Исследование влияния продолжительности операционного и финансового циклов на финансовую устойчивость предприятий Тульской области Продолжительность операционного цикла дн 47,79 50,22 66,98 73,58 6 Средний срок погашения кредиторской задолженности дн 52,25 33,44 29,98 29,31 7 Продолжительность финансового цикла дн … Основной вклад в продолжительность операционного цикла вносят период хранения запасов 22,5 дн и период погашения дебиторской задолженности 23,6 дн Срок погашения кредиторской задолженности в 2014 г существенно увеличился до 52,25

- Факторы, влияющие на оборачиваемость дебиторской задолженности Он измеряет скорость погашения дебиторской задолженности предприятия то есть насколько быстро фирма получает оплату за реализованную продукцию или услуги от своих покупателей период погашения дебиторской задолженности Эта переменная показывает средний срок возврата денежных средств коэффициент погашаемости дебиторской задолженности

- Проблемы анализа дебиторской и кредиторской задолженности при принятии решений о капиталовложениях ДЗ — средняя величина дебиторской задолженности 2. Расчет срока погашения дебиторской задолженности 2 СрДЗ 360 КобДЗ 2 … КобДЗ 2 где СрДЗ — срок погашения дебиторской задолженности 3. Расчет коэффициента погашения дебиторской задолженности по формуле 3 Кn ДЗ

- Как оценить стоимость компании с поправкой на кризис Или заложить в прогноз больший срок погашения дебиторской задолженности Например сделать допущение что средне-устойчивые к кризису контрагенты могут опоздать с оплатой … Конечно даже те покупатели которые никогда не нарушали сроков оплаты могут оказаться в крайне непростом финансовом положении и в какой-то момент перестать платить

- Анализ отчета о прибылях и убытках — часть 2 Выручка от продажи товаров продукции работ услуг используется для формирования информационной базы для анализа и оценки таких важнейших показателей результативности работы организации как оборачиваемость активов средняя продолжительность сроков погашения дебиторской и кредиторской задолженности материалоотдача затратоемкость в том числе по отдельным

- Финансовый анализ деятельности малых предприятий Этот показатель дает представление о величине среднего периода времени затрачиваемого на получение причитающихся с покупателей денег Например отношение 1 4 означает … Например отношение 1 4 означает трехмесячный срок погашения дебиторской задолженности Много это или мало зависит от сферы деятельности состояния расчетов с

- Коэффициентный анализ состояния ликвидности предприятия СМ НП 2. Определение поступлений от покупателей имеющихся к сроку погашения обязательств перед кредиторами Ппок где ДЗ — средняя величина дебиторской задолженности П об

Что такое период погашения долга дебитора?

Срок погашения дебиторской задолженности показывает (в некоторых источниках и учебниках по финансовому анализу и учету определяется как средний срок получения платежа) скорость выплаты ДЗ организации ее клиентами. То есть, другими словами можно сказать, что это тот срок, по окончании которого компания получит денежные средства за реализацию производимых товаров или услуг от своих покупателей.

Для чего нужен его расчет?

В чем заключается необходимость подсчета данного показателя? В первую очередь, для того чтобы контролировать суммы ДЗ, необходимо разрабатывать систему анализа и управления этого экономического показателя.

Также он непосредственно является индикатором эффективности отношений с контрагентами (предприятиями-покупателями). На основании полученных результатов (после подсчета всех коэффициентов) можно дать полную оценку платежеспособности клиента.

Полученные значения можно сравнивать с конкурентами, чтобы проанализировать деятельность предприятия и выявить его слабые стороны, на которые необходимо обратить особое внимание.

Продолжительность погашения дебиторской задолженности за год имеет свои нормативные значения в зависимости от той отрасли, в которой работает предприятие-продавец:

| Отрасль | Нормативное значение (определяется в днях) |

| Сельское хозяйство | До 75 |

| Пищевая промышленность | До 45 |

| Перерабатывающая промышленность | До 45 |

| Посредники, розничные и оптовые сети | До 30 |

| Другие отрасли | До 30 |

Сравнивать нормативные значения в первую очередь необходимо с предыдущими значениями данного коэффициента предприятия. И, уже исходя из полученного анализа, разрабатывать и внедрять финансовую политику, либо вносить поправки в действующую финансовую стратегию.

Регулярный расчет среднего срока получения платежа является одним из способов повышения рентабельности. Связано это с тем, что данный показатель отражает динамику ДЗ. А самая главная задача в политике управления ДЗ заключается в увеличении оборачиваемости и сокращении продолжительности времени получения денежных средств от дебиторов за продукцию.

Справка. Если фактический срок получения платежа превышает нормативное значение, то это может отрицательно сказываться на ликвидности и рентабельности предприятия.

УК РФ Злостное уклонение от погашения кредиторской задолженности

Злостное уклонение руководителя организации или гражданина от погашения кредиторской задолженности в крупном размере или от оплаты ценных бумаг после вступления в законную силу соответствующего судебного акта —

наказывается штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев, либо обязательными работами на срок от ста восьмидесяти до двухсот сорока часов, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до двух лет.

Однако ж, мне бы Ваши проблемы! Я тут самого педофильного педофила поймал, а Вы тут прикалывайтесь! http://otvet.mail.ru/question/25750718/

Давайте его отучать педофильничать, говоря попросту, депедофилизируем!! ! 🙂

Может наконец-то меня наградят ценным подарком за укрепление законности и развитие системы прокуратуры?

Ой да что вы все говорите…. я больше чем уверенна, что никакими гражданско-правовыми договорами эти «займы» оформленны не были, какие-нибудь расписки и все. Вполне распространенная ситуация, человеГ берет в долг заведомо не собираясь его отдавать, обычно в таких случаях возбуждают 159 УК РФ- мошенничество, и вот еще что…. по ст. 177 УК РФ можно привлечь только в том случае если имеется решение суда обязывающее погасить должника кредиторскую задолженность и крупный размер нужен, без одного из этих составляющих 177 вы не возбудите, поэтому ст. 159 УК РФ. Пишите зявление в милицию на своего должника, проведут проверку, найдут основания — возбудят

Налогооблагаемая база

Первенство

Рассчитаем эту долю, используя данные текущего периода, как планируемую величину на следующий плановый период.В сформированном отчете мы видим суммы погашения кредиторской задолженности по всем кредиторам, а также порядок погашения — через…

Формула периода погашения дебиторской задолженности

Понятие периода погашения дебиторской задолженности

ОПРЕДЕЛЕНИЕ С помощью суммы дебиторской задолженности происходит отражение денежных обязательств сторонних контрагентов. Дебиторская задолженность включает денежные средства за отгруженную продукцию (оказанные услуги), не оплаченные покупателями.

Формула периода погашения дебиторской задолженности отражает, насколько быстро вернуться денежные средства за продукцию (услуги), характеризуя при этом эффективность взаимодействия компании и контрагентов. При этом, чем выше будет показатель оборачиваемости дебиторской задолженности, тем быстрее компания производит расчеты со своими клиентами.

Формула периода погашения дебиторской задолженности является способом увеличения рентабельности предприятия, поскольку расчет показателя по ней показывает динамику дебиторской задолженности. Управление дебиторской задолженностью состоит в том, что необходимо увеличивать оборачиваемость. Это возможно за счет увеличения выручки или уменьшения дебиторской задолженности.

Существует два варианта расчета формулы периода погашения дебиторской задолженности, при этом первый вариант рассчитывается следующим образом:

DSO = (360*ДЗср) /В

Здесь DSO – показатель периода погашения дебиторской задолженности,

ДЗ ср – средняя сумма дебиторской задолженности (например, среднегодовая),

В – сумма выручки.

Второй вариант расчета формулы:

DSO = 360/RTR

Здесь RTR – показатель оборачиваемости дебиторской задолженности.

Среднегодовую сумму дебиторской задолженности (ДЗср) можно рассчитать путем суммирования значений дебиторской задолженности на каждый день и поделив на количество рабочих дней.

Второй вариант расчета формулы проводится путем суммирования значений дебиторской задолженности на конец всех месяцев и последующего деления на 12.

Если в наличии только годовые данные (на начало и конец года), то происходит их сложение и последующее деление на 2 (или умножение на 0,5).

ДЗср = (ДЗнг + ДЗ кг) / 2

Формула оборачиваемости дебиторской задолженности

Расчет коэффициентаоборачиваемости дебиторской задолженности(RTR) необходим для второго варианта формулы периода погашения дебиторской задолженности и определяется данными бухгалтерского баланса (формы 1) и отчета о финансовых результатах (формы 2).

Общая формула оборачиваемости дебиторской задолженности выглядит следующим образом:

RTR = В/ДЗ

Здесь RTR – коэффициент оборачиваемости дебиторской задолженности,

В – выручка предприятия за соответствующий период,

ДЗ – сумма дебиторской задолженности (например, средняя за год при расчете годовых значений).

Значение периода погашения дебиторской задолженности

Период погашения дебиторской задолженности представляет собой инструмент определения эффективности отношений с клиентами, отражающий время погашения ими счетов на оплату. С помощью показателя можно давать оценку платежной дисциплине покупателей.

Применяя формулу периода погашения дебиторской задолженности, аналитиками рассчитывается уровень эффективного управления дебиторской задолженностью. К примеру, если предприятие установило максимальный срок товарного кредитования потребителя в количестве 15 дней, то период погашения дебиторской задолженности не должен превышать данной значение.

Примеры решения задач

ПРИМЕР 1 ПРИМЕР 2

Как рассчитать период погашения дебиторской задолженности?

Дебиторская задолженность (ДЗ) – это одно из фундаментальных понятий в финансовом анализе и бухгалтерском учете. Определяется этот показатель как совокупная сумма долга (всегда в денежном выражении), которая причитается организации-продавцу от других предприятий или же граждан. Для успешного функционирования и ведения хозяйственной деятельности, предприятие обязано постоянно анализировать ДЗ и рассчитывать один из таких важных показателей, как период погашения дебиторской задолженности.

Расчет этого коэффициента очень важен, поскольку, как правило, ДЗ – это чаще всего достаточно крупная денежная сумма, которая отвлекает большую часть средств из оборота организации. В деятельности любой фирмы существует риск, что часть ДЗ будет просрочена. К такому событию предприятие должно быть готово заранее. Для этого и были специально разработаны различные показатели получения ДЗ от покупателей.

Срок погашения дебиторской задолженности показывает (в некоторых источниках и учебниках по финансовому анализу и учету определяется как средний срок получения платежа) скорость выплаты ДЗ организации ее клиентами. То есть, другими словами можно сказать, что это тот срок, по окончании которого компания получит денежные средства за реализацию производимых товаров или услуг от своих покупателей.

В чем заключается необходимость подсчета данного показателя? В первую очередь, для того чтобы контролировать суммы ДЗ, необходимо разрабатывать систему анализа и управления этого экономического показателя.

Период погашения дебиторской задолженности показывает, сколько раз за период оборачивается дебиторская задолженность

Также он непосредственно является индикатором эффективности отношений с контрагентами (предприятиями-покупателями). На основании полученных результатов (после подсчета всех коэффициентов) можно дать полную оценку платежеспособности клиента.

Полученные значения можно сравнивать с конкурентами, чтобы проанализировать деятельность предприятия и выявить его слабые стороны, на которые необходимо обратить особое внимание.

Продолжительность погашения дебиторской задолженности за год имеет свои нормативные значения в зависимости от той отрасли, в которой работает предприятие-продавец:

| Отрасль | Нормативное значение (определяется в днях) |

| Сельское хозяйство | До 75 |

| Пищевая промышленность | До 45 |

| Перерабатывающая промышленность | До 45 |

| Посредники, розничные и оптовые сети | До 30 |

| Другие отрасли | До 30 |

Сравнивать нормативные значения в первую очередь необходимо с предыдущими значениями данного коэффициента предприятия. И, уже исходя из полученного анализа, разрабатывать и внедрять финансовую политику, либо вносить поправки в действующую финансовую стратегию.

Чем ниже период погашения дебиторской задолженности, тем лучше для предприятия, и его снижение в динамике оценивается положительно

Регулярный расчет среднего срока получения платежа является одним из способов повышения рентабельности. Связано это с тем, что данный показатель отражает динамику ДЗ. А самая главная задача в политике управления ДЗ заключается в увеличении оборачиваемости и сокращении продолжительности времени получения денежных средств от дебиторов за продукцию.

Справка. Если фактический срок получения платежа превышает нормативное значение, то это может отрицательно сказываться на ликвидности и рентабельности предприятия.

Как определяется продолжительность погашения дебиторской задолженности за год?

Охарактеризовать это понятие можно следующим образом: срок получения денежных средств компании от своих клиентов за один календарный год.

Чтобы точно подсчитать данный показатель, было выведено несколько формул.

Основная формула периода погашения дебиторской задолженности выглядит следующим образом:

Срок получения ДЗ = (360*среднегодовая сумма ДЗ) / выручка.

Если показатель продолжительности периода погашения дебиторской задолженности существенно завышается, значит, у компании проблемы с ее сбором

Продолжительность погашения дебиторской задолженности за год рассчитывается также по формуле, но в этом случае придется также вычислять и коэффициент оборачиваемости:

Срок получения ДЗ = 360 / коэффициент оборачиваемости ДЗ.

Коэффициент оборачиваемости ДЗ для предыдущей формулы можно рассчитать таким образом:

Одз = В / ((ДЗнп + ДЗкп) / 2), где

- Одз – обозначение коэффициента;

- В – выручка за определенный период;

- ДЗнп – величина долга дебиторов на начало отчетного периода;

- ДЗкп – ДЗ на конец отчетного периода.

При расчете показателя возможны некоторые погрешности, о которых следует помнить. Необходимо учитывать, что в структуру данного экономического показателя входят не только долги покупателей, но и задолженности некоторых учредителей предприятия по денежным взносам в уставный капитал или же обязательства третьих лиц.

При анализе коэффициентов важно учитывать (если данный факт связан с деятельностью) сильное влияние сезонности на хозяйственную деятельность компании.

Если организация использует обычный бизнес-календарь (с января по декабрь), то сроки получения платежей будут, как правило, ниже, чем есть на самом деле. Связано это с тем, что продажи на протяжении всего года будут выше, чем в конце этого же года.

Формула периода погашения дебиторской задолженности является способом увеличения рентабельности предприятия, поскольку расчет показателя по ней показывает динамику ДЗ

Что показывает средний срок погашения ДЗ?

Средний период погашения дебиторской задолженности показывает определенный временной промежуток, за который организация ожидает оплату за предоставленные другой компании товары или услуги.

Как же подсчитать данный коэффициент? Средний период погашения дебиторской задолженности рассчитывается как:

Средний срок ДЗ = (длительность одного периода*ДЗ) / нетто (совокупная выручка от продаж).

По данной формуле средний срок погашения дебиторской задолженности исчисляется в днях.

Интерпретировать полученные результаты после подсчета среднего срока выплаты ДЗ можно таким образом:

- в первую очередь, он является индикатором времени для оплаты долгов дебиторами;

- если полученные значения слишком высокие, это может говорить о том, что клиенты компании не могут вести рациональную кредитную политику.

Внимание! Анализ на основе этого коэффициента возможен только в том случае, если в бухгалтерской отчетности реализация произведенных товаров или услуг в кредит и за наличные денежные средства разграничена по временным периодам.

Помимо этого, просроченная ДЗ списывается в конце календарного года. Эту проблему как раз и можно решить с помощью данного показателя.

Дебиторская задолженность относится к основополагающим финансовым показателям, на которые финансисты и экономисты любой компании обращают особое внимание. Какой бы успешной ни была компания, какими бы высокими ни были продажи производимой продукции, если оплата от клиентов поступает не вовремя или вообще уходит в просрочку – это негативно отражается на рентабельности.

Исходя из этого, регулярный анализ, внедрение системы контроля, штрафных санкций становится неотъемлемой частью финансовой политики. Одними из основных показателей, без которых не обходится ни один финансовый анализ, являются продолжительность и средний срок дебиторской задолженности. На основании этих коэффициентов можно дать полную оценку хозяйственной деятельность фирмы за определенный промежуток времени.

Погашение дебиторской задолженности

С понятием дебиторской задолженности (ДЗ) сталкиваются все субъекты хозяйствования. Она представляет собой суммы денежных средств, которые ИП или предприятие вправе получить от частных и/или юридических лиц по обязательствам, возникающим в ходе предпринимательской деятельности. Юридически задолженность выражается в имущественных требованиях к дебиторам, в бухгалтерском учете она фиксируется проводками и отражается на счетах, а «на бумаге» представлена договорами и другими документами.

Дебиторские обязательства — неотъемлемая часть работы современного предприятия. Чтобы оно было финансово устойчивым, задолженность перед компанией должна превышать кредиторские долги. Однако накопление обязательств по ДЗ и превышение периода их выполнения негативно отражается на благополучии организации. По этой причине необходимо следить за платежеспособностью дебиторов, проводить анализ и мониторинг положения дел и вовремя предпринимать меры по истребованию причитающихся сумм.

Суть, структура, причины возникновения ДЗ

Задолженность дебиторов входит в сумму оборотного капитала организации и определяется на конкретную дату (например, по числу составления бухгалтерского баланса). ДЗ рассматривается как средство для погашения кредиторских обязательств, часть товаров, проданных, но не оплаченных, или как доля в оборотных активах компании (финансировать их можно из собственных или занятых средств). Расчеты по дебиторским обязательствам проводят общепринятыми способами: оплачивают деньгами или векселями, взаимно засчитывают задолженность, уступают права требования на нее, прощают или переводят.

Возникает ДЗ при разных обстоятельствах:

- продукция отгружена и право собственности перешло контрагенту, услуги/работы выполнены компанией, но предусмотренный договором момент оплаты не наступил;

- поставщикам, исполнителям или подрядчикам перечислен авансовый платеж, но они еще не выполнили свою часть обязательств;

- сотрудник получил подотчетные деньги (например, на командировку), но время отчета по задолженности еще не наступило;

- у предприятия появились излишне уплаченные налоги, пени и так далее.

Вышеназванные случаи — пример нормальных дебиторских долгов. Если же оговоренные документально сроки расчета по задолженности превышены, то она называется просроченной и, в свою очередь, может быть сомнительной или безнадежной. Чтобы выявить причины, которые привели к появлению «сложных» дебиторских обязательств, а также для предотвращения нежелательных ситуаций, проводят регулярный анализ ДЗ и сопоставляют ее с кредиторскими долгами.

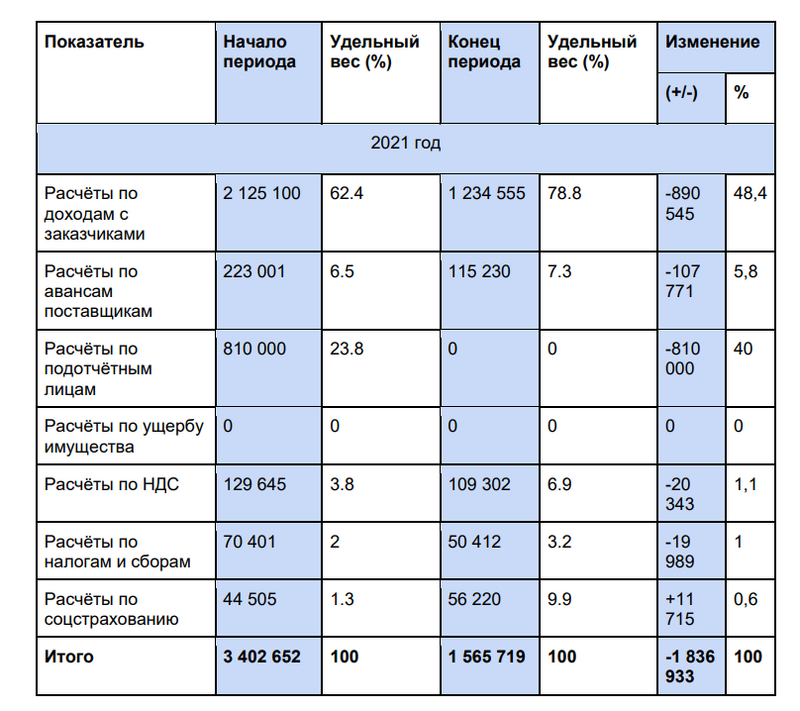

Расчет и анализ показателей, связанных со сроками выплаты долгов

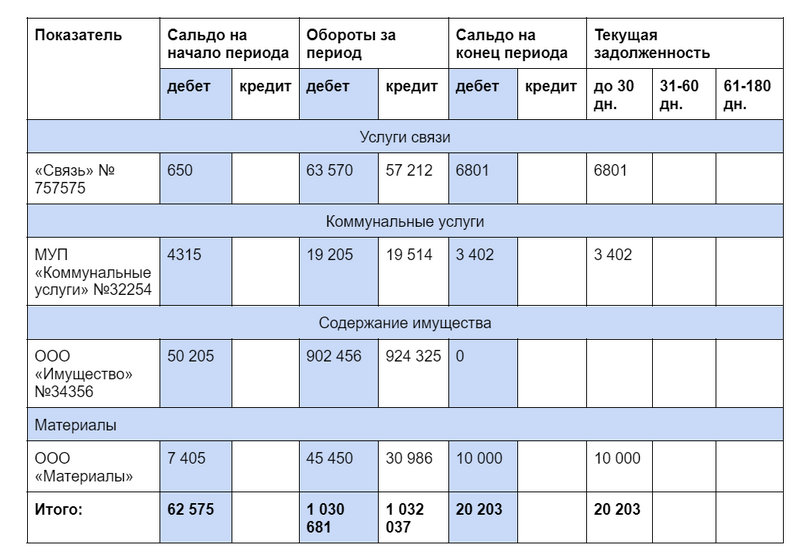

Анализ проводят по каждому из дебиторов отдельно, учитывая сроки и данные бухучета (БУ). Задолженность распределяется в соответствии с балансовыми статьями — по покупателям, получаемым векселям, выданным авансовым средствам, дочерним и прочим организациям. Анализ необходим, чтобы определить общий размер дебиторских обязательств, сопоставить их с кредиторскими, узнать, почему возникают просрочки и какая у них динамика.

Чтобы эффективно управлять долгами, компании нужна полная информация о погашении обязательств по каждому дебитору, данные о неоплаченных счетах, превышение оговоренных сроков по ним. Также требуется информация о кредиторских долгах (средние суммы и периоды просрочек по всем контрагентам). Данные о безнадежных и сомнительных обязательствах кредиторов рассчитывают на базе установленных фирмой нормативов. Для анализа понадобятся и коэффициенты, которые рассчитывают с определенной регулярностью, чтобы мониторить дебиторские суммы и контролировать ситуацию.

Период погашения долга дебитора

Один из основных расчетных показателей, также известный как DSO. Он идентифицирует эффективность взаимоотношений с дебиторами, время погашения их обязательств перед компанией-кредитором, дает представление о финансовой дисциплине имеющихся контрагентов. В зависимости от рыночной ситуации DSO варьируется в пределах от 30 дней и до 75 и больше. При определении эффективности управления ДЗ аналитики сопоставляют реальные значения с установленными в компании нормативами и сравнивают с данными конкурентов.

Формула расчета DSO следующая: среднегодовая ДЗ умножается на 360 дней и полученное число делится на выручку предприятия. Можно исчислить период и другим способом — 360 дней разделить на показатель оборачиваемости ДЗ (см. ниже). Если коэффициент DSO в динамике уменьшается, это значит, что дебиторские средства предприятия отвлекаются на меньшее время, и наоборот — зависимость прямая. Хорошо это, или плохо, аналитики решают в каждом конкретном случае, учитывая качество ДЗ, использование кредитов и другие факторы.

Средний срок погашения дебиторской задолженности и другие показатели

При анализе ДЗ необходимо знать и средний срок ее выплаты. Он характеризует, сколько компания ждет между поставкой/продажей товаров и получением средств. По параметру определяют средний срок оборачиваемости задолженностей. Его формула — продолжительность периода умножить на ДЗ, полученную сумму разделить на выручку от продажи в нетто-исчислении.

Среди других коэффициентов при анализе задолженности используют:

- показатель оборачиваемости ДЗ — отношение выручки к среднему размеру задолженности;

- долю ДЗ в оборотных средствах — ее процент в общей сумме;

- процент сомнительных долгов в общей сумме дебиторских обязательств — он характеризует, насколько компания ликвидна (может покрыть свои обязательства за счет собственных ресурсов);

- коэффициенты по кредиторским долгам — периоды оборачиваемости и выплаты, темпы роста и так далее.

Сроки по задолженности нарушены: действия и порядок взыскания

Долг, возникающий в процессе стандартного операционного цикла организации (один год или срок, оговоренный отдельно) и погашенный не позднее, чем через 12 месяцев по дате баланса, считают текущим, краткосрочным, при большем периоде — долгосрочным. Если задолженность перед предприятием не погашена в нужное время, она из нормальной превращается в сомнительную. Ее выявляют при обязательной для всех компаний инвентаризации — ее проводят раз в 3 месяца или чаще.

Для ДЗ действует стандартный трехгодичный срок исковой давности. Если он превышен, а средства не поступили, долги из сомнительных становятся безнадежными. К таким задолженностям НК РФ относит и обязательства, которые невозможно исполнить из-за ликвидации фирм или по другим причинам, указанным в соответствующем госакте. Нереально взыскать дебиторские суммы при банкротстве контрагентов, вынесении арбитражем решения о прекращении деятельности или реструктуризации банка должника и в ряде других ситуаций.

Что происходит с ДЗ после истечения срока давности

Если срок по задолженностям истек, они в обязательном порядке списываются на основании приказа руководства компании. Для списания на финрезультаты проводят инвентаризацию ДЗ и погашают безнадежные суммы из резерва сомнительных долгов. Чтобы этого не допустить, компания должна вовремя принимать меры по предупреждению появления опасных задолженностей и вовремя начинать работу с кредиторами.

Необходимо проводить переговоры, разворачивать претензионную деятельность, а если она безуспешна — обращаться в судебные инстанции для истребования долга. Каждая из процедур полна правовых и других нюансов, поэтому, для успешного получения средств по задолженностям, нужна профессиональная юридическая и организационная поддержка. Ее предоставит «Центр эффективного взыскания». Эксперты, специализирующиеся в возврате долгов, предоставят консультации и помогут получить причитающиеся средства в рамках правового поля и в полном объеме.

Период погашения дебиторской задолженности (средний период оборота дебиторской задолженности, период пребывания продаж в форме дебиторской задолженности, оборачиваемость дебиторской задолженности в днях)

Единица измерения:

дни

Объяснение сущности показателя периода погашения дебиторской задолженности

Период погашения дебиторской задолженности (англоязычный аналог – Days’ Sales in Receivables, Accounts Receivable Turnover in Days) – индикатор эффективности отношений с клиентами, который показывает, как долго последние погашают свои счета. Коэффициент дает представление о платежной дисциплине покупателей. Он рассчитывается как соотношение произведения количества дней в году на среднегодовую дебиторскую задолженность к сумме продаж.

Используя этот показатель, аналитик может определить эффективной управления дебиторской задолженностью. Например, если в компании установлен максимальный срок товарного кредитования покупателей в размере 15 дней, то период погашения дебиторской задолженности не должен быть выше этого значения.

Нормативное значение показателя:

Значение желательно сравнивать со значениями конкурента. Для сравнения стоит выбирать компании одинакового размера, например, по критерию стоимости активов. Этот тип сравнения может производиться и при внутреннем, и при внешнем анализе.

Связанные материалы

Также стоит рассмотреть значение показателя в динамике. Уменьшение показателя говорит о том, что клиенты отвлекают финансовые ресурсы компании на меньший срок. Однозначно утверждать о том, хорошая это тенденция или плохая невозможно – если компания использует товарное кредитование как часть маркетинговой стратегии, то дебиторская задолженность компании будет увеличиваться, однако это приведет к увеличению уровня сбыта. Для формирования однозначных выводов необходимо также провести анализ качества дебиторской задолженности, рассчитать экономическую эффективность товарного кредитования (сравнить прирост прибыли из-за предоставления товарных кредитов и размер процентных платежей за использование кредитных ресурсов для финансирования дебиторской задолженности (или упущенную выгоду от возможности разместить эти средства, например, на депозитном счете в банке).

Финансовая организация рекомендует следующее значение:

Таблица 1. Нормативное значение показателя периода погашения дебиторской задолженности в разрезе сферы деятельности, дней

| Показатель | Сельское хозяйство | Пищевая и перерабатывающие отрасли | Посредники, оптовые и розничные торговцы | Прочие |

| Период погашения дебиторской задолженности, дней | До 75 | До 45 | До 30 | До 30 |

Источник: Васина Н.В. Моделирование финансового состояния сельскохозяйственных организаций при оценке их кредитоспособности: Монография. Омск: Изд-во НОУ ВПО ОмГА, 2012. с. 49.

Направления решения проблемы нахождения показателя вне нормативных пределов

Для того, чтобы период погашения дебиторской задолженности был контролируемым, необходимо подготовить комплексную стратегию управления дебиторской задолженностью покупателей. Элементами стратегии являются: наценка на товар за использование товарного кредита, штраф в случае несвоевременного погашения обязательств, разделение покупателей на группы и выбор тех, с которыми компания согласна сотрудничать без оплаты в момент поставки, алгоритм работы в случае возникновения прострочки.

Формула расчета периода погашения дебиторской задолженности:

Период погашения дебиторской задолженности = (360*Среднегодовая сумма дебиторской задолженности) / Выручка (1)

Период погашения дебиторской задолженности = 360/ Показатель оборачиваемости дебиторской задолженности (2)

Среднегодовая сумма дебиторской задолженности рассчитывается так:

Среднегодовой объем дебиторской задолженности (наиболее правильный способ) = Сумма значений дебиторской задолженности на конец каждого рабочего дня / Количество рабочих дней (3)

Среднегодовой объем дебиторской задолженности (при наличии только ежемесячных данных) = Сумма значений дебиторской задолженности на конец каждого месяца / 12 (4)

Среднегодовой объем дебиторской задолженности (при наличии только годовых данных) = (Дебиторская задолженность на начало года + Дебиторская задолженность на конец года) / 2 (5)

Примечания и корректировки:

1. При расчете показателя необходимо учитывать только дебиторскую задолженность, которую формируют клиенты компании, то есть дебиторскую задолженность за поставленные услуги и товары. Прочая дебиторская задолженность, которая не относится к этой категории, не должна включаться в расчет.

2. Значение показателя может быть обманчивым, если существует сильное влияние сезонного фактора или компания использует обыкновенный бизнес-год (с января по декабрь). Период погашения дебиторской задолженности будет, как правило, заниженным, так как фактический объем продаж в конце года будет ниже, чем в средний объем продаж в течение года. Также простроченная дебиторская задолженность низкого качества может быть списана в конце года. Эта проблема решается расчетом среднего объема дебиторской задолженности с помощью формул 3 или 4.

3. Часто при внешнем анализе бывает проблематично узнать причину повышения или снижения значения показателя без доступа до внутренней информации.

Пример расчета периода погашения дебиторской задолженности:

Компания ОАО «Веб-Инновация-плюс»

Единица измерения: тыс. руб.

| Баланс | На 31 12 2016 | На 31 12 2015 | На 31 12 2014 |

| Активы | |||

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Дебиторская задолженность за поставленные товары и услуги | 98 | 69 | 37 |

| ИТОГО ПО РАЗДЕЛУ II | 351 | 344 | 268 |

| Баланс | 503 | 555 | 413 |

| Отчет о финансовых результатах | На 31 12 2016 | На 31 12 2015 |

| Выручка | 1293 | 863 |

Период погашения дебиторской задолженности (2016 г.) = (360*(98/2+69/2))/1293 = 23,25 дней

Период погашения дебиторской задолженности (2015 г.) = (360*(37/2+69/2))/ 863 = 22,11 дней

Данные показывают, что, в общем, политика управления дебиторской задолженность является качественной и средний период погашения дебиторской задолженности остается на стабильном уровне в ОАО «Веб-Инновация-плюс». Следует заметить, что размер дебиторской задолженности растет пропорционально объему сбыта в 2015-2016 г. Таким образом, работа компании за этим направлением является эффективной.

Погашение задолженности по дебиту и определение его периода

В процессе деятельности предприятия у него неминуемо накапливается дебиторская задолженность (средства, которые контрагенты, компаньоны и т. д. должны компании-поставщику). Для более качественного управления дебиторкой используют понятие период погашения дебиторской задолженности. В данном случае имеется в виду время, в течение которого должники возвращают средства на баланс предприятия. Период погашения рассчитывается не на какого-то должника, а на всю сумму дебиторки за отчетный период. Таким образом, компания получает возможность оценить отношение клиентов к своим обязательствам и, исходя из этого (если будет необходимо), провести работу над улучшением данного показателя. Улучшение может производиться как в сторону уменьшения срока, так и его увеличения.

Для чего нужен расчет

Как упоминалось выше, данное значение используют как способ оценки отношения дебиторов к своим обязательствам. Также, с его помощью можно определить, насколько выполняется план самого предприятия по взысканию средств за поставленный товар или предоставленную услугу. Так, если организацией установлен нормативный срок кредитования клиентов в 20 дней, то период не должен превышать этот показатель. Продолжительность кредитования в первую очередь зависит от вида деятельности компании. Так, на сегодняшний день в России можно наблюдать следующие среднестатистические показатели:

- Сельское хозяйство – период погашения ДЗ около 75 дней.

- Пищевая и перерабатывающая промышленность – 45 д.

- Посредники, торговцы и прочие – 30 д.

Кроме того, для получения реальной картины стоит проанализировать (если есть такая возможность) период гашения задолженности компаний конкурентов, имеющихся схожие исходные данные: нахождение в том же регионе, примерно тот же размер активов, работа в одной и той же сфере с одинаковыми партнерами.

Нельзя утверждать, что компания в любом случае должна стремиться к наименьшему показателю периода выплат. С одной стороны, увеличение этого срока можно характеризовать, как вывод дополнительных средств из оборота компании, в то время как их можно было бы инвестировать и получить дополнительную прибыль. Но с другой, если товарное кредитование партнеров используется предприятием в качестве основы своей деятельности, то завышенный период почти наверняка будет свидетельствовать об увеличении количества клиентов. Как следствие, растет и прибыль компании.

Период погашения дебиторки определяет срок, к которому должны быть исполнены обязательства дебиторов

В связи с этим, расчет периода следует производить одновременно с анализом качества дебиторки и определением экономической эффективности товарного кредитования партнеров. Причем при проведении исследования за краткосрочный период, объективную оценку полученным параметрам дать сложно. Поэтому информация всегда рассматривается в динамике за квартал или за год.

Как подсчитать продолжительность периода

Все расчеты предприятия производятся на основе имеющихся данных. Есть несколько формул, по которым можно произвести расчет. Здесь есть 2 варианта. Для одного необходимо знать величину годовой выручки и сумму дебиторки, для другого нужен только показатель оборачиваемости дебиторки. В первую очередь нужно определить, как рассчитывается средний период погашения дебиторской задолженности:

- ПП = 360 * ДЗ / В, где ПП – это период, ДЗ – среднегодовая задолженность, В – выручка предприятия за год.

- ПП = 360 / ПО, где ПО – это показатель оборачиваемости дебиторки.

В свою очередь, для расчета среднегодовой ДЗ применяется несколько отдельных формул, которые могут быть использованы в зависимости от имеющихся данных.

- Если известна сумма дебиторки на конец дня, необходимо разделить ее на количество рабочих дней в году.

- Сумму дебиторки, известную на конец месяца, необходимо разделить на 12.

- При наличии данных о задолженности на конец и начало года, нужно сложить оба показателя и разделить на 2.

Имеется в виду не просто существующая сумма дебиторки, а вся задолженность (погашенная и нет), которая появилась в исследуемый отрезок времени. Понятно, что для небольших компаний данные, взятые за один день, не могут быть объективны. Поэтому, для обеспечения ровного подсчета нужно взять среднестатистический показатель за несколько дней.

Расчеты могут проводиться различными способами

При произведении расчета и анализе полученной информации важно учитывать следующие особенности:

- В качестве исходных данных берется только ДЗ, образовавшаяся в процессе взаимодействия с партнерами. То есть та дебиторка, которая появилась в результате поставок товара и (или) предоставления услуг и за которую обязаны расплачиваться клиенты. Включение в расчет любого другого вида дебиторской задолженности приводит к искажению данных, так как оплата осуществляется не за счет средств клиентов.

- При сезонной деятельности предприятия и расчете периода выплат на основе данных на конец и начало года, результат не будет объективен, так как фактически, компания поставляла услуги (продавала товар) только ограниченный промежуток времени, а формула будет показывать общую информацию за весь год.

- Анализируя результаты, полученные при расчете, очень сложно дать оценку происходящему, без знания дополнительной информации. Чтобы иметь возможность определиться с итоговым выводом, нужно понимать, что могло повлиять на увеличение (уменьшение) периода погашения платежей.

Что показывает средний срок

Детальный анализ задолженности необходим для того, чтобы правильно управлять дебиторкой. После подведения итогов руководство компании может выработать ряд мер, которые будут способствовать улучшению результата в их понимании. На основе полученных данных предпринимают шаги по изменению периода погашения долга. Так, чтобы уменьшить срок оплаты за товар (услугу) дебитором, компания может:

- Назначить штрафы за просрочку.

- Добавить наценку на товар в случае, если должник просит рассрочку.

- Использовать программу лояльности, при которой надежным партнерам будет предоставляться рассрочка на более выгодных условиях.

При использовании данных мер, партнеры станут стараться погасить имеющийся у них долг как можно скорее, чтобы обеспечить себе выгодные условия сотрудничества.

Если же средний срок слишком маленький, то вполне возможно это будет говорить об отсутствии большого количества клиентов, готовых работать с предприятием. В таком случае руководство может принять решение о послаблении мер взыскания дебиторской задолженности и предоставлении клиентам большего количества времени на то, чтоб те смогли рассчитаться по обязательствам.

Начисление штрафов позволит сократить сроки погашения задолженности

Исходя из вышесказанного, знание среднего срока погашения дает возможность разработать стратегию по управлению задолженностью.

Примеры расчета

Пример 1: необходимо высчитать показатель оборачиваемости ДЗ и на основе его определить средний срок погашения дебиторки. В качестве исходных данных есть следующая информация:

- Сумма дебиторки на начало года – 30 000 рублей.

- На конец года – 45 000 р.

- Выручка за отчетный период – 115 000 р.

Чтобы высчитать показатель оборачиваемости необходимо:

- Найти среднее значение: (30 000 + 45 000) / 2 = 37 500.

- Высчитать сам показатель: 115 000 / 37 500 = 3.1 (с учетом округления).

Вставляем полученный результат в приведенную выше формулу: ПП = 360 / 3.1 и получаем средний период в 116 дней.

Пример 2: Необходимо высчитать средний срок выплат на основе новых данных:

- Сумма образовавшейся за месяц задолженности составляет 30 000 рублей.

- Выручка составила 100 000 р.

Чтобы высчитать среднюю сумму задолженности нужно 30 000 разделить на 12 (количество месяцев в году). Получится 2 500 р. Подставляем данные в приведенную выше формулу: ПП = 360 * 2 500 / 100 000. Получаем срок погашения – 9 дней.

В видео речь пойдет о дебиторке:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом Заказать обратный звонок Все ещё остались вопросы? Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Многие лица, осуществляющие финансово-экономическую деятельность, сталкиваются с необходимостью вести определенную правовую работу с контрагентами, направленную на погашение последними задолженности.

Возникновение обязательств обычно происходит при отсрочке платежа – покупатели могут как внести оплату в срок, так и просрочить обязательства.

Особенности

Погашение дебиторской задолженности – это процедура выплаты долгов контрагентами, которые возникли в результате правоотношений (поставка товаров, исполнение услуг или работ).

Сторонами отношений выступают:

- должник (он же дебитор, неплательщик);

- кредитор (он же взыскатель).

Несмотря на то, что прямым ответчиком в споре является та организация, которая просрочила оплату по договору, законодательство регламентирует возможность привлечения к ответственности и других лиц, которые не принимали непосредственного участия в сделке, но так или иначе имеют отношение к дебитору.

К примеру, при банкротстве предприятия к субсидиарной ответственности могут быть привлечены учредители (в том случае, если действия последних привели к ликвидации), головная организация (при банкротстве филиального подразделения) и др.

Процедура погашения делится на несколько этапов:

- выявление задолженности контрагента – для этого проводят инвентаризацию (как плановую, так и внеплановую), в результате которой будет определена точная сумма долга;

- направление контрагенту претензионного письма, в котором содержатся требования о досудебном урегулировании вопроса;

- если должник не принял соответствующих мер к погашению на досудебном этапе, начинается подготовка к судебному разбирательству – подготовка искового заявления и документов, удостоверяющих проведение сделки;

- определяется рыночная стоимость дебиторской задолженности;

- суд выносит положительное или отрицательное решение о взыскании;

- дело передается к судебным приставам, которые запускают исполнительное производство.

Дебиторка классифицируется на следующие разновидности:

- нормальная;

- просроченная;

- безнадежная.

Если задолженность уже относится к просроченной, следует принимать меры к контрагенту, пока она не перешла в безнадежную.

Иногда контрагенты имеют взаимные обязательства. То есть одна сторона должна другой, и другая, в свою очередь, имеет обязательство.

В таком случае, погашение можно произвести взаимозачетом требований – то есть кредиторка одного контрагента погашается за счет дебиторки другого. Остаток суммы дебиторки, которая превышает сумму кредиторки, необходимо будет взыскивать или в досудебном, или в судебном порядке.

Как погасить

Взыскание долгов может производиться двумя путями:

- в досудебном порядке;

- в ходе судебного производства.

Перед обращением в суд каждое юридическое лицо, имеющее дебиторскую задолженность, должно провести надлежащую претензионную работу с неплательщиками.

Досудебные мероприятия проводятся в следующих формах:

- взаимодействие с дебитором посредством телефонных переговоров или переписки по электронно-коммуникационным каналам связи;

- личные встречи с руководителем предприятия-должника;

- письменные претензии.

Наиболее эффективно действуют последние два способа – личные встречи и почтовая корреспонденция.

Совет! При рассмотрении дела суд будет учитывать, велась ли с дебитором соответствующая досудебная работа. Претензии, направленные в письменном виде – это лучшие доказательства для суда.

Однако и телефонные разговоры, и личные встречи могут быть засвидетельствованы – для этого подойдет любое средство аудио-/видеофиксации.

Если все досудебные мероприятия так и не побудили должника к исполнению обязательств, следует не тянуть время и как можно скорее запускать судебный процесс.

Ведь при взыскании долга существует срок исковой давности, при пропуске которого единственным выходом будет списать уже безнадежную к взысканию дебиторскую задолженность.

Компания имеет право пойти на уступки для контрагента – например, предоставить отсрочку по уплате платежа еще на больший срок, или же рассрочить уплату (оплата будет не единовременным платежом, а, к примеру, ежемесячно малыми суммами), или же вообще “простить” часть долга.

Главное – задокументировать соответствующие “льготы”, чтобы в дальнейшем доказать, что для контрагента предоставлялись льготные условия, однако долг так и не был погашен.

Период погашения дебиторской задолженности

При проведении анализа финансовых результатов, для оценки устойчивости предприятия в краткосрочной и долгосрочной перспективах, применяется такой коэффициент, как средний период погашения дебиторки.