Что такое первоначальная стоимость основных средств

Под первоначальной стоимостью оборудования / здания / сооружения понимается сумма фактически понесенных затрат на приобретение или строительство объекта, по которой актив принимается к учету на баланс предприятия и с которой впоследствии начисляется амортизация.

Формирование первоначальной стоимости основных средств в бухгалтерском учете

Итак, вспомним немного теории: актив принимается к учету в качестве объекта основного средства, если он удовлетворяет всем признакам, прописанным в п. 4 ФСБУ 6/2020:

- Имеет материально-вещественную форму;

- Приобретен с целью применения в производственном или управленческом процессах;

- Возможно предоставление актива в аренду;

- Срок полезного использования превышает 12 месяцев;

- Приносит или будет приносить в будущем экономические выгоды.

Согласно п. 5 ФСБУ 6/2020 за налогоплательщиком закреплено право не относить в разряд основных средств активы, полностью отвечающие вышеперечисленным признакам в случае, если сумма фактически понесенных затрат на его приобретение не достигает лимита стоимости, прописанного в учетной политике предприятия. При этом вся сумма затрат на приобретение отражается в качестве расхода текущего периода.

Единицей учета актива основного фонда является инвентарный объект.

В случаях, когда один и тот же актив имеет несколько частей с существенно различающимися стоимостями и сроками полезного использования, то для каждой такой части должна быть сформирована своя первоначальная стоимость и каждая из частей принимается к учету как самостоятельный инвентарный объект (п. 10 ФСБУ 6/2020).

При формировании первоначальной стоимости следует учитывать способ приобретения актива. Рассмотрим некоторые из них.

Создание основного средства своими силами

Не всегда для создания нового объекта основных средств привлекаются подрядные организации. Иногда, новый объект создается силами сотрудников предприятия. Такой способ создания основного средства называется хозяйственным и как правило применяется при строительстве объектов недвижимости.

После завершения строительных работ объект квалифицируют как актив основного фонда и вводят в эксплуатацию.

Рассмотрим, как сформировать первоначальную стоимость объекта, созданного своими силами и принять его к учету:

К учету построенный хозяйственным способом актив принимается по тем же правилам, что и объект, приобретенный за плату.

Покупка основного средства

Принимая к учету объект основного средства, приобретенный за плату, необходимо сформировать его первоначальную стоимость, которая включается в себя сумму всех расходов, понесенных на его приобретение и доведение до работоспособного состояния (п. 12 ФСБУ 6/2020):

- Стоимость самого оборудования, выставленная поставщиком;

- Транспортные расходы;

- Расходы на сборку и установку;

- Расходы на проведение пуско-наладочных работ;

- Суммы ликвидационных оценочных обязательств, заложенные на случай будущего демонтажа и утилизации, а также на сбережение окружающей среды.

Важно учитывать, что при формировании первоначальной стоимости не должны учитываться суммы НДС и иных возмещаемых налогов и сборов.

Ниже приводим свод бухгалтерских проводок, которые необходимо отразить в учете, при приобретении объекта основного средства за плату:

Дарение

Безвозмездно полученные основные средства: проводки

Безвозмездная передача основных средств подразумевает документальное оформление процедуры дарения активов одним хозсубъектом другому. Сделка характеризуется тем, что имущество, являющееся предметом соглашения между сторонами, не подлежит возврату дарителю и не предполагается денежная компенсация за ресурсы.

Подробнее

К безвозмездно полученным следует отнести основные средства, отражение которых на балансе предприятия не влечет за собой возникновение кредиторской задолженности, равно как и не возникает обязанности возврата полученного имущества обратно.

При получении объекта основных средств по договору дарения, необходимо учитывать, что на бухгалтерских счетах предприятия эти активы следует принимать по первоначальной стоимости, которая соответствует рыночной цене на дату фактической отгрузки.

Рыночная стоимость в обязательном порядке должна быть документально подтверждена:

- заключением независимого эксперта;

- коммерческими предложениями организаций-производителей идентичного оборудования.

При формировании первоначальной стоимости, взятая за основу рыночная стоимость, должна быть увеличена на сумму затрат на:

- Демонтаж оборудования с прежнего места пребывания (если он производился за счет получателя актива);

- Транспортные расходы;

- Сборку и монтаж оборудования по новому месту нахождения;

- Пуско-наладочные работы;

- Обучение персонала работе на оборудовании и прочее.

Таким образом, бухгалтерские проводки при безвозмездном получении объекта основного средства будут выглядеть следующим образом:

Взнос в уставный капитал

Еще одна возможность для предприятия приобрести объект основного фонда – это получить его в качестве вклада в уставный капитал. Участники Общества, таким образом, увеличивают свою долю в выгодном для них производстве.

Итак, рассмотрим, как в таком случае необходимо отразить поступление актива на бухгалтерских счетах предприятия:

Первоначальная стоимость основных средств при упрощенном бухучете

Применяя упрощенную систему налогообложения («Доходы минус расходы»), налогоплательщик имеет право уменьшить размер налогооблагаемой базы на затраты по приобретению или строительству объектов основных средств.

Упрощенцы в список основных средств могут включить только амортизируемые активы.

Упрощенные способы ведения бухгалтерского учета

Подробнее

Принцип определения первоначальной стоимости идентичен правилам, по которым это делают организации, применяющие общий режим налогообложения, поэтому повторяться нет смысла. Однако, способы принятия расходов имеют различия.

- УСН «Доходы» – затраты на приобретение основного средства, не могут быть приняты в качестве расходов.

- УСН «Доходы минус расходы» – размер понесенных затрат уменьшает налогооблагаемую базу при соблюдении следующих условий:

- ОС принято к учету и введено в эксплуатацию;

- Отсутствие кредиторской задолженности в разрезе договоров на приобретение и сопровождение ОС;

- При необходимости государственной регистрации – поданы необходимые документы;

- Актив используется в хозяйственной деятельности, и его эксплуатация подразумевает получение прибыли;

- Расходы на приобретение и сопровождение актива подтверждены документально.

Важно отметить, что порядок признания подобных затрат в расходах различается в зависимости от того, когда был приобретен объект основного средства:

- Основное средство приобреталось во время применения УСН:

- Определяем количество отчетных дат до наступления конца года (последнее число каждого квартала);

- Находим частное между первоначальной стоимостью объекта и количеством отчетных дат;

- Полученную сумму включаем в расходы на последнее число каждого из оставшихся периодов.

Обратите внимание: в данном случае, срок полезного использования объекта не влияет на порядок учета. Это касается и тех активов, которые ранее эксплуатировались на других производствах.

- Основное средство приобретено до перехода на УСН – такие активы принимаются к учету по остаточной стоимости на начало первого года применения упрощенной системы.

Если к моменту применения УСН по договору приобретения имущества сохранилась кредиторская задолженность, то к учету можно принять только ту часть остаточной стоимости, в отношении которой задолженность перед поставщиком погашена. Для этого необходимо найти пропорцию между суммой оплаты и амортизационными отчислениями. Формула для расчета выглядит следующим образом:

- Срок полезного использования менее трех лет – остаточная стоимость включается в расходы в течении первого календарного года применения упрощенного режима, равными долями на последнюю дату каждого отчетного периода;

- Срок полезного использования свыше трех лет, но менее 15 лет – остаточная стоимость включается в расходы по следующей схеме:

- 1 – й год – 50%;

- 2 – й год – 30%;

- 3-й год – 20%.

Признание расходов происходит равными долями на последнее число каждого отчетного периода.

- Срок полезного использования превышает 15 лет – остаточная стоимость включается в расходы равными долями в течении 10 лет применения упрощенной системы налогообложения.

Как определить первоначальную стоимость основных средств в налоговом учете

Для налогового учета первоначальная стоимость основных фондов – это сумма расходов, связанных с их приобретением (созданием) и, в случае необходимости, монтажом. В итоге объект должен быть полностью готов к использованию (п. 1ст. 257 НК РФ). Если объект получен по договору дарения или выявлен при инвентаризации, то он принимается к учету, исходя из рыночных цен.

По сути, для налогового учета в большинстве случаев можно включить в ПС те же расходы, что перечислены в предыдущем разделе применительно к бухучету. Ведь все эти затраты непосредственно связаны с приобретением ОС.

Но есть существенное отличие, касающееся процентов по кредитам. Правила бухучета позволяют включить их в ПС (п. 7 ПБУ 15/2008), а для налогового учета проценты всегда относятся к внереализационным расходам.

Изменение ПС в налоговом учете может быть произведено по тем же основаниям, что и в бухучете, за исключением переоценки.

Еще больше полезной информации по теме – в “КонсультантПлюс”. Если у вас еще нет доступа к системе, вы можете получить его на 2 дня бесплатно. Или закажите актуальный прайс-лист, чтобы приобрести постоянный доступ.

Бухгалтерский учет ПС

При приобретении объектов ОС используется счет 08 «Капитальные вложения». При покупке оборудования, требующего монтажа, дополнительно задействуется счет 07 «Оборудование к установке».

ДТ 08 – КТ 60 (10, 69,70 и т.п.) – затраты на приобретение ОС

ДТ 19 – КТ 60 – входной НДС

ДТ 01 – КТ 08 – учтена ПС

При использовании счета 07 первая проводка «разбивается» на две:

ДТ 07 – КТ 60 (10, 69,70) –монтаж оборудования

ДТ 08 – КТ 07 – затраты списаны после завершения монтажа.

Если производится увеличение ПС вследствие модернизации, реконструкции и т.п., то проводки будут такими же, как в случае приобретения.

Переоценка основных средств: проводки

Подробнее

При проведении переоценки ОС их стоимость может, как увеличиваться, так и уменьшаться. При увеличении ПС разница относится на добавочный капитал:

ДТ 01- КТ 83 – учтена дооценка объекта ОС.

Если ПС снизилась, то разницу относят на прочие расходы:

ДТ 91.2 – КТ 01 – отражена уценка объекта ОС.

Для учета выбытия на счете 01 открывается субсчет «Выбытие ОС». Независимо от основания, проводки по ПС при выбытии будут следующие:

ДТ 01 «Выбытие» – КТ 01- списана первоначальная стоимость объекта основных средств;

ДТ 02 – КТ 01 «Выбытие»- списана амортизация.

Вывод

Полная первоначальная стоимость основных средств – это все затраты, связанные с их приобретением (созданием) и монтажом. В процессе использования ПС может изменяться из-за переоценки, а также модернизации, реконструкции и иных аналогичных мероприятий. При выбытии объекта ПС списывается за вычетом амортизации.

Основными средствами являются материальные ресурсы, необходимые компании для ведения своей деятельности. Это может быть оборудование, транспорт, недвижимость, техника и другие объекты. Расходы, понесенные при их приобретении, а также средства труда, подлежат бухгалтерскому и налоговому учету. В целях учета используется специальный показатель — первоначальная стоимость основных средств (ПСОС). О том, что это такое, как ее определить и как учитывать ОС в налоговом и бухучете, поговорим далее.

Составляющие первоначальной стоимости основных средств

Основные средства в налоговом учете

Согласно статье 257 НК РФ, ПСОС – это совокупность трат предприятия на покупку, постройку, изготовление, транспортировку и приведение в годное для эксплуатации состояние ОС, за вычетом НДС и акцизов.

Если компания произвела объект самостоятельно, то его первичной стоимостью будет стоимость готовой продукции, рассчитанная по правилам п. 2 ст. 319 НК РФ. Для подакцизной продукции ПС увеличивается на соответствующую сумму акциза.

В отношении объектов концессионных соглашений ПС будет рыночная цена на дату получения имущества, увеличенная на траты по модернизации, дооборудованию и доведению объекта до рабочего состояния, за исключением налогов, подлежащих вычету или учитываемых в затратах.

Если ОС получено бесплатно или появилось в результате инвентаризации, то ПС будет сумма, в которую такое имущество оценено.

Таким образом, составляющими первоначальной стоимости ОС являются следующие виды затрат:

- на приобретение, включая таможенные платежи (письмо Минфина РФ от 08.07.2011 № 03-03-06/1/413);

- на постройку;

- на доставку — оплату услуг транспортной компании;

- на доведение до пригодного для эксплуатации состояния. Как пояснял Минфин РФ в письме от 23.07.2019 № 03-03-06/1/54727, это могут быть траты на содержание объекта до его ввода в эксплуатацию.

Основные средства в бухучете

Для определения составляющих ПСОС в бухучете обратимся к ПБУ 6/01, утвержденному Приказом Минфина РФ от 30.03.2001 № 26н, и методическим указаниям по бухучету ОС, утвержденным Приказом Минфина РФ от 13.10.2003 № 91н.

Отметим, что с 2022 года данные документы утратят силу в связи с началом применения ФСБУ 6/2020 и ФСБУ 26/2020, утвержденного Приказом от 17.09.2020 № 204н.

Согласно пункту 8 пока еще действующего ПБУ 6/01, первоначальной стоимостью купленных ОС являются фактические траты предприятия на покупку, изготовление, сооружение объекта, за вычетом НДС и других возмещаемых налогов.

При этом в ПБУ (пункт 8) регламентирован конкретный перечень сумм, составляющих ПСОС, это:

- оплата продавцу или поставщику по заключенному договору;

- оплата доставки;

- затраты на доведение до пригодного для эксплуатации состояния;

- оплата по договору стройподряда и другим договорам;

- оплата за получение консультаций, информационных услуг в связи с покупкой ОС;

- таможенные платежи;

- налоги, не подлежащие вычету, госпошлины;

- вознаграждения посредникам, участвовавшим в покупке ОС;

- другие расходы, понесенные в связи с приобретением ОС.

Включать в ПСОС общехозяйственные и другие аналогичные траты недопустимо, за исключением ситуации, когда такие траты непосредственно связаны с покупкой ОС. Например, сотрудника отправили в командировку для подписания договора о покупке дорогостоящего оборудования и его доставке. Средняя зарплата за время служебной поездки будет общехозяйственным расходом, но ее можно учесть в ПСОС, так как целью поездки была покупка оборудования.

Если ОС внесено в уставной капитал общества, то его ПС будет результат денежной оценки имущества, проведенной участниками.

Для бесплатно полученного объекта ПС признается рыночная цена на момент принятия к бухучету вложения во внеоборотные активы.

Первоначальной стоимостью ОС, полученных по договорам, где была неденежная оплата, является стоимость полученных ценностей.

Учет первоначальной стоимости основных средств

Налоговый учет

Согласно статье 257 НК РФ основные средства являются амортизируемыми объектами. При этом в статье 253 НК РФ указано, что амортизационные начисления учитываются в реализационных затратах предприятия. Пунктом 2 статьи 269 НК РФ установлено, что в налоговых целях амортизационная сумма определяется каждый месяц.

Таким образом, ПС основного средства учитывается в расходах организации поэтапно, посредством начисляемой каждый месяц амортизации.

Также следует учесть положения статьи 318 НК РФ. В ней сказано, что при определении доходов и затрат методом начисления реализационные затраты делятся на прямые и косвенные. Амортизацию можно отнести к прямым тратам, которые учитываются по мере реализации продукции.

Кроме того, в соответствии с пунктом 2 статьи 256 НК РФ отдельные ОС амортизации не подлежат. В их числе земля, незавершенный капстрой, материально-производственные запасы и другие.

ПС таких ОС учитывается по правилам подпункта 2 пункта 1 статьи 268 НК РФ, то есть при продаже.

Бухучет

К бухучету ОС принимаются по первоначальной цене по счету 01 «Основные средства» (план счетов бухучета, утвержденный Приказом Минфина РФ от 31.10.2000 № 94н).

При этом расходы на покупку или создание объекта сначала нужно провести по счету 08. С учетом пункта 38 методических указаний по бухучету ОС соответствующие затраты отражаются на основании накладной. Сформированную стоимость списывают с кредита на счет 01.

Проводки:

- Дт 08 — Кт 60 – учет расходов на покупку ОС;

- Дт 19 — Кт 60 — входной НДС по купленному ОС;

- Дт 68 — Кт 19 — НДС принят к вычету;

- Дт 01 — Кт 08 — ОС принято к учету

Этапы расчета амортизации

Способы амортизации

Оптимизация затрат на амортизацию оборудования

С вопросами начисления амортизации сталкивается каждое предприятие, которое приобретает и учитывает в бухгалтерском учете основные средства. Многие компании заинтересованы в том, чтобы как можно скорее отнести стоимость приобретенных основных средств в состав расходов. Очевидно, что чем быстрее стоимость основных средств переносится на себестоимость, тем быстрее сокращается налогооблагаемая база.

В соответствии со ст. 256 Налогового кодекса РФ (далее — НК РФ) амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.).

Под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

ЭТАПЫ РАСЧЕТА АМОРТИЗАЦИИ

Определяем первоначальную стоимость основных средств

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[1] стоимость объектов основных средств погашается посредством начисления амортизации.

Восстановление основных средств может осуществляться с помощью ремонта, модернизации и реконструкции. В этих случаях у предприятия, как правило, появляются затраты — на оплату труда основным производственным работникам, участвующим в выполнении работ, уплату страховых взносов, оплату материальных расходов, оплату работ сторонним организациям и т. п.

Затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету соответствующих счетов учета затрат на производство в корреспонденции с кредитом счетов учета произведенных затрат, и не увеличивают первоначальную стоимость объекта основных средств[2].

Затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств (п. 26 ПБУ 6/01).

В таком случае соответствующие корректировки вносятся в инвентарную карточку или заводится новая карточка (ранее присвоенный номер сохраняется), в которой отражаются новые показатели.

В случае проведения восстановительных работ может быть изменен и срок полезного использования — это тоже должно быть отражено в инвентарной карточке.

Пересматривать стоимость основных средств можно не чаще одного раза в год. Для этого определяется восстановительная стоимость.

Восстановительная стоимость — это стоимость воспроизводства основного средства при современных условиях (ценах, технологии, автоматизации и т. п.).

Решение о переоценке основных средств утверждается приказом руководства предприятия с указанием перечня основных средств, которые необходимо переоценить.

Определяем срок полезного использования

Амортизация основных средств – это способ распределения их стоимости в течение срока полезного использования.

Срок полезного использования объекта основных средств определяется организацией при принятии его к бухгалтерскому учету исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа (зависит от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта);

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате реконструкции или модернизации первоначально принятые нормативные показатели функционирования объекта основных средств улучшатся (повысятся), организация пересматривает срок полезного использования этого объекта.

Выбираем методику расчета амортизации

Выбранный способ начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Линейный способ расчета амортизации

Для погашения стоимости объектов основных средств определяется сумма амортизационных отчислений. При линейном способе сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

В соответствии со ст. 259 НК РФ вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую–десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Самый распространенный способ начисления амортизации — линейный благодаря простоте расчетов: расчет производится единожды в самом начале, полученная сумма будет одинаковой для всего срока эксплуатации.

Кроме того, такой перенос стоимости оборудования в состав себестоимости является максимально равномерным, в отличие от других методов, когда чаще всего в начале суммы амортизации выше, чем в последующие периоды.

Пример 1

ООО «Альфа» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Определим ежемесячные нормы амортизационных отчислений:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования и за 5 лет стоимость полностью будет списана.

2. Определим годовую сумма амортизационных отчислений:

150 000 руб. × 20 % = 30 000 руб.,

т. е. ежегодно в счет амортизации будут списываться 30 000 руб., что за 5 лет покроет всю сумму приобретения данного оборудования.

3. Рассчитаем ежемесячную сумму амортизационных отчислений:

30 000 рублей / 12 мес. = 2500 руб.

Способ уменьшаемого остатка

При способе уменьшаемого остатка сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости (первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

К сведению

Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2, а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

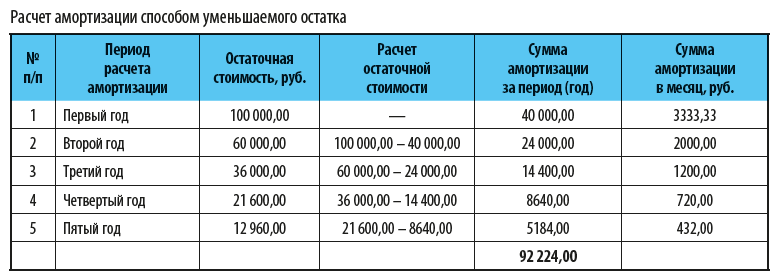

Пример 2

ООО «Альфа» приобрело оборудование стоимостью 100 000 руб., срок полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Рассчитаем суммы амортизации по способу уменьшаемого остатка:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования, и за 5 лет стоимость полностью будет списана.

2. Применим коэффициент ускорения, равный 2. Тогда годовая норма амортизации составит уже 40 %.

3. В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, — это 40 тыс. руб.:

100 000 × 40 %.

Во второй год эксплуатации амортизация начисляется в размере 40 % от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб.:

(100 тыс. руб. – 40 тыс. руб.) × 40 %.

В третий год эксплуатации амортизация начисляется в размере 40 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб.:

(60 – 24) × 40 %

и т. д. (см. таблицу).

4. По окончании периода осталась несписанной часть первоначальной стоимости оборудования — 7776 руб. (100 000 – 92 224), поэтому необходимо «досписать» эту сумму, например, единовременно включить ее в сумму амортизации (порядок учета таких разниц должен быть отражен в учетной политике компании).

Способ списания стоимости по сумме чисел лет срока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

К сведению

Как и нелинейный метод начисления амортизации, способ списания стоимости по сумме чисел срока полезного использования оборудования предполагает ускоренное списание в первые годы эксплуатации. Правда, в отличие от способа уменьшаемого остатка, данный способ позволяет списать стоимость полностью.

Пример 3

ООО «Восход» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет, относящийся к третьей амортизационной группе.

Определим суммы амортизации:

1. Сумма чисел лет срока службы оборудования составит

1 + 2 + 3 + 4 + 5 = 15 лет.

2. Амортизация за первый год эксплуатации:

5 / 15 × 150 000 = 50 000 руб.

3. Амортизация за второй год эксплуатации:

4 / 15 × 150 000 = 40 000 руб.

4. Амортизация за третий год эксплуатации:

3 / 15 × 150 000 = 30 000 руб.

5. Амортизация за четвертый год эксплуатации:

2 / 15 × 150 000 = 20 000 руб.

6. Амортизация за пятый год эксплуатации:

1 / 15 × 150 000 = 10 000 руб.

Таким образом, вся сумма, за которую было приобретено оборудование, списана без остатка (50 тыс. руб. + 40 тыс. руб. + 30 тыс. руб. + 20 тыс. руб. + 10 тыс. руб.), но в первые периоды эксплуатации списывались более значительные суммы, чем в последующие годы.

Способ списания стоимости пропорционально объему продукции (работ)

При начислении амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Данный метод начисления амортизации особенно актуален, когда есть прямая зависимость износа оборудования от степени активности его использования.

Особенно активно данный метод используется в автохозяйстве, когда списание может осуществляться на каждую тысячу километров; а также при возможности определения количества продукции, планируемой к выпуску на конкретном оборудовании за период его полезного использования.

Пример 4

ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий — 11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб. + 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

ОПТИМИЗИРУЕМ ЗАТРАТЫ НА АМОРТИЗАЦИЮ ОБОРУДОВАНИЯ

Есть следующие способы оптимизировать затраты на амортизацию:

• Постановка оборудования на учет в качестве составных частей.

• Применение амортизационной премии.

• Применение специального повышающего коэффициента.

Рассмотрим эти способы.

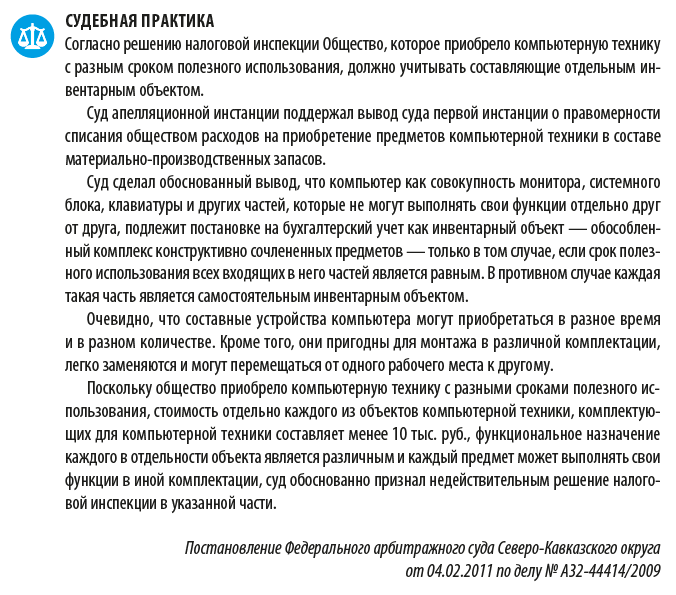

Постановка на учет оборудования в качестве составных частей

Учитывая, что в соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество с первоначальной стоимостью более 100 000 руб., самый простой способ — приобрести основное средство «частями». Например, не весь компьютер целиком, если его стоимость будет превышать 100 000 руб., а отдельно монитор, системный блок, мышь, клавиатуру и т. д.

В бухгалтерском учете основные средства учитываются по счету 01 «Основные средства», где отображается информация о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Амортизация в бухгалтерском учете отражается по счету 02 «Амортизация основных средств», на котором собирается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Если компания приобретет оборудование дешевле, чем за 100 000 руб., его не нужно учитывать на счете 01, как и применять счет 02, ведь все расходы можно будет единовременно принять к учету.

Пример 5

ООО «Транслогистик» приобрело оборудование (ПК) за 115 000 руб. ПК состоит из системного блока стоимостью 80 000 руб. и монитора с диагональю 27’ стоимостью 35 000 руб.

Если учитывать ПК как «монитор + системный блок», то придется учитывать его в качестве основного средства с отражением на счете 01 и переносом стоимости приобретения через счет 02 «Амортизация». Если же мы учитываем их как самостоятельные объекты, то так как их стоимость по отдельности не превышает 100 000 руб., они не будут являться основными средствами и их стоимость можно сразу списать в расходы.

Мнения о применении такого способа оптимизации амортизации (постановка на учет оборудования не как единого целого, а в качестве составных частей) разнятся. Так, например, Минфин России в письме № 03-03-06/2/110 от 02.06.2010 указывает следующее:

С другой стороны, есть судебная практика с противоположным мнением.

Применение амортизационной премии

В соответствии со ст. 258 НК РФ налогоплательщик имеет право воспользоваться амортизационной премией, т. е. включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения и т. д.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) таких сумм.

Если основное средство, в отношении которого была применена амортизационная премия, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию взаимозависимому с налогоплательщиком лицу, суммы расходов, которые ранее были включены в состав расходов очередного отчетного (налогового) периода, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

Пример 6

АО «Рассвет» приобрело оборудование стоимостью 200 000 руб., срок полезного использования — 4 года (третья амортизационная группа).

Рассчитаем суммы амортизации с учетом применения амортизационной премии в соответствии со ст. 258 НК РФ:

1. Так как оборудование относится к третьей амортизационной группе, то максимальный процент премии, который допустимо применить, — 30 %:

200 000 руб. × 30 % = 60 000 руб.

2. Рассчитаем ежемесячные амортизационные отчисления:

(200 000 руб. – 60 000 руб.) / (12 мес. × 4 года) = 2916,67 руб.

3. Рассчитаем ежегодные амортизационные отчисления:

12 мес. × 2916,67 руб. = 35 000,04 руб.

4. Для сравнения рассчитаем амортизационные отчисления, если бы компания не применяла амортизационную премию:

• 200 000,00 / (12 мес. × 4 года) = 4166,67 руб. — ежемесячные суммы;

• 4166,67 × 12 мес. = 50 000 руб. — ежегодные суммы.

5. При применении амортизационной премии годовая сумма амортизационных отчислений составит 35 000,04 руб. против 50 000 руб. при условии неприменения амортизационной премии, что позволит компании снизить себестоимость продукции, выпускаемой с использованием данного оборудования, почти на 15 000 руб.:

50 000 руб. – 35 000,04 руб. = 14 999,96 руб.

Применение специального повышающего коэффициента (не более 2)

Еще один метод оптимизации амортизации находим в ст. 259.3 НК РФ, в соответствии с которой налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

1) в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

К сведению

Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

При применении нелинейного метода начисления амортизации указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

4) в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством РФ, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности;

5) в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством РФ перечню основного технологического оборудования;

6) в отношении амортизируемых основных средств, включенных в первую–седьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта.

Применение специального повышающего коэффициента (не более 3)

В соответствии со ст. 259.3 НК РФ налогоплательщики также вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

1) в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), — налогоплательщики, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

3) в отношении амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

4) в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ.

Пример 7

ООО «Гамма» приобрело оборудование стоимостью 150 000 руб., срок полезного использования — 3 года (третья амортизационная группа).

Рассчитаем амортизационные отчисления с учетом возможности применения повышающего коэффициента 2 в соответствии с утвержденной учетной политикой компании:

1. Сумма ежемесячной амортизации при условии применения повышающего коэффициента составит:

150 000 / (12 мес. × 3 года) × 2 = 8333,33 руб.

Таким образом, вся сумма приобретения будет списана не за 3 года, а за полтора (8333,33 руб. × 1,5 года × 12 мес.), в ускоренном режиме с учетом повышающего коэффициента.

При этом, ежегодные суммы амортизации составят:

• 8333,33 руб. × 12 мес. = 100 000 руб. — первый год;

• 8333,33 руб. × 6 мес. = 50 000 руб. — второй год.

2. Если бы компания не применяла повышающий коэффициент, то амортизационные начисления составили бы:

• 150 000 / (12 мес. × 3 года) = 4166,67 — ежемесячные начисления;

• 4166,67 × 12 мес. = 50 000,00 руб.

3. Рассчитаем экономию на налоге на прибыль за счет сокращения налоговой базы на примере первого года эксплуатации:

(100 000 – 50 000 руб.) × 20 % = 10 000 руб.

Заключение

Какой метод амортизации выбрать — каждая компания решает самостоятельно исходя из номенклатуры основных средств, их технического состояния, а также с учетом своего финансового состояния.

Выбор в пользу ускоренной амортизацией обычно делают компании, заинтересованные в скорейшем обновлении основных средств путем замены полностью самортизированных на новые, усовершенствованные объекты.

Амортизационную премию, как правило, используют компании, которые хотят снизить свои затраты при производстве продукции, чтобы повысить ее конкурентоспособность.

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016).

[2][2] Пункт 67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010, с изм. от 23.01.2020; далее — Методические указания).

Статья опубликована в журнале «Справочник экономиста» № 7, 2020.

Добавить в «Нужное»

Первоначальная стоимость основных средств

Первоначальная стоимость основных фондов – это оценка, в которой объекты ОС принимаются к бухгалтерскому учету (п. 7 ПБУ 6/01). Именно на сумму первоначальной стоимости основных средств при их принятии к бухгалтерскому учету делается проводка: Дебет счета 01 «Основные средства» — Кредит счета 08 «Вложения во внеоборотные активы» (Приказ Минфина от 31.10.2000 № 94н). А как определяется эта первоначальная стоимость? Об этом расскажем в нашей консультации.

Как формируется первоначальная стоимость ОС

Порядок формирования первоначальной стоимости объектов основных средств зависит от того, каким образом ОС поступают в организацию.

Так, если объект основных средств поступает в организацию за плату (например, по договору купли-продажи), его первоначальная стоимость складывается из всех фактических затрат на приобретение, сооружение и изготовление ОС, за исключением НДС и иных возмещаемых налогов. Такими фактическими затратами являются, в частности (п. 8 ПБУ 6/01):

- суммы, которые уплачиваются продавцу;

- стоимость доставки объекта ОС и приведения его в состояние, пригодное для использования;

- суммы, которые уплачиваются организациям по договорам строительного подряда;

- стоимость информационных и консультационных услуг, связанных с приобретением объекта ОС;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, госпошлина, которые уплачиваются при приобретении объекта ОС;

- вознаграждения посредническим организациям.

Когда объект ОС поступает в качестве вклада в уставный капитал, первоначальная стоимость основного средства определяется в размере денежной оценки, согласованной учредителями (п. 9 ПБУ 6/01). При этом важно учитывать требования законодательства, применяющиеся в отношении организаций конкретных организационно-правовых форм. Так, к примеру, в ООО стоимость ОС, которую согласовали учредители, не может превышать стоимость, определенную независимым оценщиком (п. 2 ст. 66.2 ГК РФ).

Если объект ОС получен безвозмездно, то его первоначальная стоимость определяется как текущая рыночная стоимость имущества на дату принятия к бухгалтерскому учету на счет 08 (п. 10 ПБУ 6/01).

Возможен такой вариант, когда объект ОС поступает в организацию по договору, предусматривающему его исполнение неденежными средствами (например, по договору мены). В этом случае первоначальная стоимость ОС будет определяться в размере стоимости ценностей, переданных или подлежащих передаче организацией. Такая стоимость рассчитывается как цена, по которой организация обычно продает эти ценности. Если стоимость передаваемых ценностей установить нельзя, объекты ОС принимаются к бухучету по рыночной стоимости аналогичных объектов ОС (п. 11 ПБУ 6/01).

О том, какие бухгалтерские проводки делаются при принятии объектов основных средств к учету при каждом из описанных выше способов, мы рассказывали в отдельном материале.

Если объект в дальнейшем будет переоцениваться, у основного средства возникнет такой вид оценки, как восстановительная стоимость.

Стоимость, по которой объект ОС первоначально принят к учету (первоначальная стоимость) может изменяться не только при переоценке, но и при достройке, дооборудовании, реконструкции, модернизации и частичной ликвидации объектов ОС (п. 14 ПБУ 6/01).

Полная первоначальная стоимость основных фондов – это…

Подробно о полной первоначальной стоимости основных фондов вы можете прочитать в отдельной консультации.

На чтение 6 мин Просмотров 1.2к.

В статье разобраны данные моменты, приведены необходимые понятия, расчеты, проводки и примеры.

Содержание

- Что это – понятие

- Для чего необходима?

- Из чего складывается и как формируется?

- Как рассчитать при поступлении ОФ?

- Пример

- Проводки по учету при приобретении объектов ОС

- Проводки при списании ОПФ

- Когда может измениться?

- Балансовая и начальная – одно и то же?

- Выводы

Что это – понятие

Под первоначальной стоимостью амортизируемых активов понимается стоимостная величина объекта основных средств на дату его приобретения.

Признается она таковой на дату приобретения ОС.

В целом, данный показатель составляет сумма всех затрат, в зависимости от того, каким способом поступило основное средство, будет определена эта величина:

Для чего необходима?

Амортизация основных средств имеет важный экономический смысл:

- При помощи амортизации создаются потоки денежных средств для последующего восстановления производственных основных фондов.

- Распределяет суммы масштабных расходов по периодам.

Кроме этого первоначальный размер стоимости представляет собой базовое значение для определения других видов стоимости основных фондов: остаточной, балансовой.

Из чего складывается и как формируется?

В зависимости от источника приобретения фондов первоначальная стоимость включается в себя ряд расходов и складывается из следующих составляющих:

| Способ приобретения | Что входит? |

| Получено на возмездной основе | Сумма всех затрат, связанных с получением:

|

| Безвозмездно | За первоначальную принимается рыночная цена на момент приобретения.

Определяется на основе:

|

| Изготовлено самим экономическим субъектом | Полная начальная стоимость включает в себя суммы все фактических затрат. Порядок формирования и учета затрат определяется учетной политикой предприятия производства этого вида средств. |

| Получено в качестве вклада в уставной капитал | В зависимости от организационно правовой формы формирование первоначального показателя проводится в следующем порядке:

|

Как рассчитать при поступлении ОФ?

Первоначальная стоимость приобретенных за денежную плату основных средств определяется путем сложения всех видов затрат.

Что найти данную величину в отношении основных фондов, нужно использовать формулу, приведенную ниже.

Формула:

Сперв = СтОб + СтМон + Зтр + Зпр

где

- Сперв – первоначальная стоимость;

- СтОб – цена объекта;

- СтМон – траты на монтаж;

- Зтр – транспортные затраты;

- Зпр – прочие затраты.

Пример

Исходные данные:

Организация купила станок.

Расходы по его приобретению:

- цена станка составила 70 000;

- затраты на монтаж – 10 000;

- расходы на доставку – 2 000;

- оплата консультационных услуг технического специалиста – 3 тыс рублей.

Расчет:

Чтобы определить первоначальную стоимость, нужно воспользоваться формулой, приведенной выше:

Сперв. = 70 000 + 10 000 + 2 000 + 3 000 = 85 000 рублей.

Проводки по учету при приобретении объектов ОС

До момента ввода основного средства в эксплуатацию затраты на его приобретение аккумулируются на счете 08 субсчете 04.

Проводка по учету всех расходов: Д08-04 К60, 70,71 и прочих счетов, на которых отражаются расходы на приобретение основного средства. Тем самым на субсчете 08-4 формируется первоначальная стоимость.

В момент начала эксплуатации основное средство начинает приносить экономическую выгоду и потому подлежит амортизации.

Поэтому актив отражают на счете 01 по первоначальной величине стоимости, собранной по дебету 08-4, с помощью проводки: Д01-3 К08-04.

Таким образом, поступивший актив оказывается отраженным по дебету счета 01 по стоимости, именуемой первоначальной.

При безвозмездном поступлении подразумевается, что в дальнейшем актив будет приносить доход. Поэтому суммы проводятся с помощью таких проводок:

- Д08-4 К98-2

- Д01 К08-4

Проводки при списании ОПФ

Первоначальная стоимость ОС для списания проводится с помощью проводки Д01 субсчет «Выбытие» К01.

Кроме того, списывается начисленная амортизация проводкой: Д02 К01 субсчет «Выбытие».

На счете 01 субсчет «Выбытие» определяется остаточная величина стоимости, по которой выбывает объект ОС.

Списывается остаточная стоимость такой проводкой: Д91-2 К01 субсчет выбытие,

Если нужно, то отражается сумма дооценки по проданному объекту: Д83 К84

Расходы, связанные с выбытием, относятся в дебет счета 91-2 с кредита разных счетов

Оставшиеся от демонтажа пригодные для дальнейшего использование материалы приходуются проводкой: Д10-1 К91-1

Когда может измениться?

Изменение стоимости объектов основных средств могут происходить в строго оговоренных законом случаях:

- достройки;

- дооборудования;

- реконструкции;

- модернизации;

- частичной ликвидации;

- переоценки.

Затраты, связанные с достройкой, дооборудованием, реконструкцией, модернизацией собираются на счете 08-4, а затем сумма этих расходов увеличивает первоначальную цену объекта.

Переоценку основных средств организация вправе производить не чаще одного раза в год.Полученная при этом стоимость называется восстановительной или текущей.

Она может определяться путем индексации или прямого перерасчета с учетом рыночных цен, физического и морального износа и других факторов.

При расчете восстановительной стоимостной величины учитывается амортизация объекта за весь период с момента принятия или последней переоценки объекта.

Балансовая и начальная – одно и то же?

Балансовая или текущая – это стоимость, по которой объект учитывается на балансе предприятия. Обычно это первоначальная за вычетом начисленной амортизации за период эксплуатации.

То есть по сути балансовой является остаточная для основного средства. Именно по данному показателю объект ОС отражается в балансе предприятия на начало года или в любой конкретный момент времени.

Если объекты подвергались переоценке, то эти факторы также учитываются при определении балансового показателя в конкретный текущий момент.

Первоначальная стоимость – величина, по которой актив учитывается в момент его поступления на предприятие.

То есть балансовый и первоначальный показатели – это разные значения стоимости, это не одно и то же, между ними существенная разница.

Пример:

В компанию принят автомобиль в январе 2019 года в качестве основного средства, сумма всех затрат на момент приобретения составила 600000 руб. СПИ – 5 лет. Амортизация списывается линейно по 10000 в месяц.

В декабре начисленная амортизация составила 100000 руб.

Балансовая = остаточной = 600000 – 100000 = 500000.

Первоначальная = 600000.

Выводы

Первоначальный стоимостный показатель для ОПФ формируется из сумм всех затрат на приобретение объекта. Определяется величина на момент поступления ОС в эксплуатацию.

Этот показатель имеет ключевой значение при расчете амортизационных начислений и уменьшении налогооблагаемой базы.

Данная величина отличается от балансовой и остаточной стоимости, так как не учитывает накопленную амортизацию. В балансе, составляемом на начало года, ОС всегда отражается в значении, равном разности начальной стоимости и начисленных отчислений.

Лазарева Ольга Владимировна

Дипломированный юрист и экономист.

Задать вопрос