Показатель чистой прибыли: кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Влияние основных показателей деятельности компании на чистую прибыль

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

О том, как связаны выручка и валовый доход фирмы, см. статью «Как правильно рассчитать валовый доход?».

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчета которой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

ВАЖНО! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Подробнее о критериях для малых предприятий см. в этой статье.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Итоги

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

Любая финансовая организация является торговцем деньгами. Она покупает их у одних лиц и продает другим с более высокой комиссией.

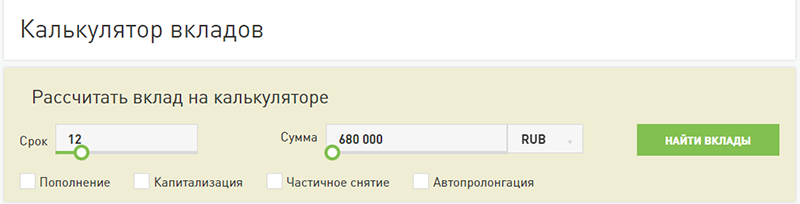

Основная цель, которую преследует вкладчик, размещая свои средства в кредитной организации – получение прибыли. Однако процентные ставки указанные в анонсах депозитов и вкладов дают лишь смутное представление о том, на какой доход можно рассчитывать ежемесячно. Сегодня все банки предлагают своим клиентам рассчитать вклад калькулятором.

Такой способ очень удобен, ведь для получения ответа на волнующий вопрос достаточно ввести во встроенный на сайте алгоритм следующие данные:

- дату размещения депозита;

- срок на который помещены средства (с точностью до одного дня).

Калькулятор безошибочно определит сколько денег вы заработали за указанное время, а также предоставит данные о том, когда можно забрать средства вместе с процентами.

Расчет процентов по депозиту калькулятором позволяет сравнить сумму предполагаемого дохода в зависимости от того, будут ли средства накапливаться на счету или перечисляться на отдельный счет.

К сожалению, полученные данные не всегда актуальны и носят лишь справочный характер. Подобная проблема может быть решена посредством широко распространенных в Интернете универсальных калькуляторов, которые производят вычисление без каких-либо сторонних поправок и корректировок. В отличие от официальных сервисов, такие программы отличаются прозрачностью и понятностью расчетов. Однако для использования подобного сервиса клиент должен ввести исчерпывающую информацию об условиях депозита, что не всегда представляется возможным. Кроме того, авторы универсальных сервисов не несут никакой ответственности за корректность вычислений, что вызывает некоторые сомнения в достоверности результатов.

Как рассчитать проценты по вкладу самостоятельно?

Самым надежным способом определить потенциальную прибыльность вклада является ручной расчет. Как и в случае универсальных калькуляторов, прежде, чем рассчитать величину дохода, вкладчик должен подробно изучить условия интересующего банковского предложения.

Важно помнить, что начисляемый на вклад процент бывает:

- простой;

- сложный (с капитализацией).

Для чего вычислять проценты по вкладу?

- чтобы наверняка знать, какой доход вы можете получить;

- для наглядного сравнения предложений разных кредитных организаций;

- чтобы обезопасить себя от банковских ошибок, в результате которых доход будет начислен неправильно.

Вычисление доходности производится по специальным формулам, вид которых зависит от порядка начисления процентов. Не следует забывать, что небольшое изменение какого-либо из параметров вклада может повлечь за собой серьезное изменение прибыльности. Именно поэтому важно каждый раз пересчитывать условия депозита.

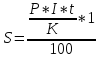

Простой процент начисляется на первоначальную сумму вклада. Это значительно облегчает расчеты, однако крайне негативно сказывается на прибыльности депозита. Расчетная формула имеет вид:

В этом выражении фигурируют следующие параметры:

- P (price) – первоначальная сумма вклада (результат будет номинирован в той же валюте);

- I (income) – величина процентной ставки по депозиту (в процентах);

- t (time) – период, по истечении которого начисляются проценты (в днях);

- K – количество дней в текущем году (365 или 366 дней).

Величина S и есть искомая доходность по депозиту.

Рассмотрим на примере. Сумма вклада составляет 500 000 р. со ставкой 5,7% сроком на 1 месяц.

Чтобы вычислить доход необходимо умножить сумму на счету на процент годовых и количество дней, после чего делится на 365 (количество дней в году). Получаем:

(500 000*0,057*30)/365.Таким образом спустя месяц положенная сумма увеличится на 2342 р. Если банк выплачивает проценты наличными, сумма может оказаться меньше за счет дополнительных комиссий. Чтобы узнать доход от более продолжительного вклада достаточно умножить полученную сумму на количество месяцев.

Как рассчитать годовые проценты по вкладу с капитализацией?

Капитализация начислений является наиболее выгодным вариантом, т.к. начисленные на первоначальную сумму вклада проценты прибавляются к телу депозита и участвуют в последующем накоплении доходности. Обычно банки учитывают данный фактор и предусмотрительно снижают процентные ставки по таким депозитам. Именно поэтому есть смысл рассчитать ежемесячный процент по вкладу даже в том случае, если размер ставки ниже, чем у аналогичных предложений (из-за капитализации такой депозит может оказаться выгоднее). Отметим, что некоторые банки предлагают изменить порядок начисления процентов при пролонгировании вклада.

Зная представленную выше формулу, понять, какой доход принесет капитализированный вклад будет несложно. Разница заключается в том, что проценты накапливаются в течение всего срока вклада и выплачиваются по его окончании все разом.

Вычислить доходность вклада с капитализацией можно, последовательно применяя формулу для простого процента каждый раз, когда происходит очередное начисление дополнительного дохода (обычно банки начисляют проценты ежеквартально, т.е. через каждые девяносто дней). Однако при большом сроке вклада подобный подход может быть весьма затруднительным. В таком случае стоит воспользоваться формулой:

где используются дополнительные параметры n (количество операций капитализации) и j (период в днях, по истечении которого производится капитализации).

Расчет дохода за первый месяц будет осуществляться по той же формуле, что и стандартного вклада. Для примера воспользуемся исходными данными из первого случая. В реальности ставка вкладов с капитализацией на порядок выше.

Итак, доход по вкладу за первый месяц составит те же 2342 р.

Однако во втором месяце тело вклада увеличивается и составляет уже 502 342 руб. и проценты будут начисляться с этой суммы:

(502342*0,057*31)/365 = 2431

К началу третьего месяца тело кредита будет составлять уже 504773 р. Наибольшую выгоду капитализированный вклад приносит при значительной сумме вклада. Банки внимательно к этому относятся и предлагают проценты ставки с учетом выгоды для клиента.

Формула расчетов процентов по вкладу с пополнением

Больше усилий потребуется для расчета прибыли в случае с пополняемыми вкладами.

Например, клиент положил на депозит 100 000 р. под 9% годовых, а спустя месяц пополнил счет еще на 20 000. Общий срок вклада 3 месяца.

За первый месяц его доход составит:

100 000*0,09*30/365 = 740 р.

Во втором месяце сумма вклада будет составлять 100 000 + 20 000 = 120 000, а доход с нее составит 120 000*0,09*60/365 = 1775 р. Таким образом, за 3 месяца клиент заработает 740+1775= 2515 р.

В случае, если депозитные средства могут быть расходованы, формула не меняется, однако делится на периоды до и после внесения или расхода средств.

Острой необходимости в знании и использовании формул для расчета простых и сложных процентов нет, поскольку банки предлагают автоматизированный алгоритм, однако умение в любой момент проверить систему при возникновении сомнений или просто недоверии к финансовой организации, помогут отстоять свои права и не потерять средства.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Содержание

- Источники стартового капитала

- Собственные деньги

- Финансовая модель

- Средства друзей

- Субсидии

- Кредит

- Краудинвестинговые площадки

- Инвестор

- Smart-инвестор

- Разбираемся с собственными средствами

- Где искать?

- А как на это посмотрит будущий инвестор?

- Еще один источник — friends, family and fools

- Преимущества FFF

- Недостатки FFF

- Как начать поиск средств

В этом материале речь пойдет про то, где найти капитал для старта бизнеса. Алексей рассказывает о 8 способах поиска средств для начального капитала, а также более подробно о лучших способах, которые стоит рассмотреть, прежде чем идти к инвестору

Каждый раз, когда ко мне приходят люди и просят денег и инвестиций, я понимаю, что им нужно не это! Им нужно масштабировать, развить свой бизнес и получить прибыль.

Алексей Маликов

Источники стартового капитала

Собственные деньги

Процент в год: 0%.

Как получить: поискать у себя.

Надо ли отдавать: ваши деньги — ваши проблемы.

Сколько можно взять: 1 млн руб.

Сколько займет получение: неделя.

Как найти собственные средства?

Можно получить деньги от продажи имущества, которым вы не пользуетесь, или машины. Если вы пока только думаете о бизнесе, то вы можете попробовать накопить стартовый капитал. Например, откладывайте ежемесячно 10–20% от зарплаты на будущее дело. Если вы уже точно знаете деятельность будущего бизнеса, то просчитайте размер стартового капитала и прикиньте, сколько ежемесячно денег нужно откладывать, чтобы запустить дело, допустим, через год.

Финансовая модель

Процент в год: 0%.

Как получить: поработать с финансовой моделью, держать меньше запасов, попросить клиентов работать по предоплате.

Надо ли отдавать: деньги клиентов — ваша репутация.

Сколько можно взять: 2 млн рублей.

Сколько займет получение: 2 недели.

В открытом доступе до 21 мая

Полезные материалы для руководителей от Егора Соколова

Каждый владелец бизнеса вынужден предпринимать радикальные действия, чтобы выжить при нестабильной мировой экономике. Мы знаем, как руководителям сейчас непросто, поэтому подготовили материалы, внедрив которые, вы можете увеличить количество продаж ваших менеджеров на 60%. Обратите особое внимание на 3 документ, его важно знать каждому!

Чек-лист. 21 пункт проверки финансового состояния бизнеса.

Чек-лист: как делегировать задачи, чтобы их выполняли с первого раза.

Как увидеть полную картину бизнеса в цифрах.

Как найти точки роста бизнеса.

Как убедить клиента дать аванс?

Если вы только начинаете бизнес, но при этом желаете работать по предоплате, то предложите клиенту дополнительные скидки на все будущие его заказы. Допустим, вы занимаетесь пошивом шуб. Чтобы выполнить заказ, вам нужно приобрести расходные материалы. В этом случае предоплата будет совершенно уместна, а чтобы клиент согласился, предложите хорошую скидку на 2-3 последующих заказа.

Средства друзей

Процент в год: 5%.

Как получить: пройтись по своей записной книжке.

Надо ли отдавать: деньги друзей — ваши отношения.

Сколько можно взять: 2 млн рублей.

Сколько займет получение: 2 недели.

Когда подойдет такой вариант?

Данный вариант можно использовать, если вы планируете открыть небольшой бизнес в качестве ИП. В этом случае близкие люди охотнее дадут вам денег. Предложите близким и родственникам выплачивать небольшой процент за пользование деньгами. При этом вы можете попробовать договориться о прогрессивной шкале – если ваше дело за год достигнет желаемых оборотов, то вы повысите ставку на некий процент.

Субсидии

Процент в год: 10%

Как получить: изучить все возможности вашего региона.

Надо ли отдавать: бывают бесплатные и не обязательные к возвращению.

Сколько можно взять: 3 млн рублей.

Сколько займет получение: 6 недель.

Пример, что можно получить от государства

Если безработный желает открыть бизнес, то можно обратиться за помощью к государству для реализации своей идеи.

- В 2021 год размер субсидии составляет 58 000 руб.

- Стартовый капитал будущему предпринимателю выдается безвозмездно, но соотношение государственных и собственных средств должно быть 1 к 2 или 1 к 3.

- Если ИП привлечет наемных работников, то за каждого из них он дополнительно получит такие же суммы.

Кредит

Процент в год: 12–19%.

Как получить: обратиться сразу в несколько банков.

Надо ли отдавать: субсидиарная ответственность собственника.

Сколько можно взять: 5 млн рублей.

Сколько займет получение: 6 недель.

Варианты, как получить кредит

Сегодня у многих банков есть спецпрограммы по кредитованию будущего бизнеса. Изучите требования банков и подайте заявки сразу в несколько.

Еще один вариант – можно взять потребительский кредит или кредит под залог имущества. Например, в кризис предприниматель, который занимался производством тельняшек, вышел из трудного положения, взяв в банке кредит под залог личного автомобиля. В итоге бизнес смог преодолеть кризис.

Другой пример – два предпринимателя решили открыть новый бизнес в одном из городов России. Кредит они получить не смогли, тогда они продали другу другу свои квартиры в ипотеку и таким образом получили необходимые средства.

Краудинвестинговые площадки

Процент в год: 24-35%.

Как получить: пойти на площадки.

Надо ли отдавать: субсидиарная ответственность собственника.

Сколько можно взять: 5 млн рублей.

Сколько займет получение: 4 недель.

Пример из практики

Краудфандинг или народное финансирование – площадки, где можно привлечь деньги обычных граждан в свой бизнес. Именно к такому способу прибегла Анастасия, владелица кафе в Санкт-Петербурге. Она планировала арендовать зал от 100 кв. м, сделать в нем ремонт, установить новую технику и организовать 20 посадочных мест. На все это требовалось минимум 2 000 000 руб. Анастасия продала комнату в квартире в центре Санкт-Петербурга, но денег все равно не хватало.

Возможность привлечения серьезного инвестора она не рассматривала — была уверена, что есть иной выход. Так, в 2016 году ей посоветовали запустить сбор денег через краудфандинг. Заявленная сумма для реализации проекта — 500 000 руб., сумма собранных средств по факту — 651 000 руб. Найденный таким образом капитал позволит успешно запустить бизнес.

Инвестор

Процент в год: 35%.

Как получить: определить, какой нужен и начать действовать.

Надо ли отдавать: общая ответственность с партнерами и инвесторами.

Сколько можно взять: 7 млн рублей.

Сколько займет получение: 20 недель.

Полезные советы, как общаться с инвесторами

- Создайте правильное первое впечатление. Не забывайте о простых формальностях: аккуратности, пунктуальности и хорошем настроении.

- Объясняйте цифры. Помните, в бизнесе должна сходиться unit-экономика.

- Изобразите ваш бизнес-проект на листе А4. Умение показать ваш проект схематично может сослужить хорошую службу.

- Красиво оформите проект. Грамотный и красивый дизайн привлекает внимание инвесторов, к тому же, отрисованный проект упрощает его восприятие и поиск информации.

- Оперативно реагируйте на запросы инвестора. Если вас просят скинуть информацию на почту, то сделайте это сразу же после встречи.

Smart-инвестор

Процент в год: 35%.

Как получить: определить, какой нужен и начать действовать.

Надо ли отдавать: общая ответственность с партнерами и инвесторами.

Сколько можно взять: 10 млн рублей.

Сколько займет получение: 20 недель.

Разбираемся с собственными средствами

Теперь давайте детально разберемся в источниках стартового капитала, и начнем с самого простого — собственные средства. Казалось бы, где их взять? Но не бывает безвыходных ситуаций — все зависит от вашей фантазии. Зато вы не будете зависеть от других и у вас не будет лишних обязательств.

Где искать?

- Ваши накопления — если их еще нет, пора их создать.

- Продать машину — пересесть на каршеринг.

- Отложить отпуск и другие траты — расставить приоритеты правильно.

- Поработать в найме — вернуться в свой бизнес позже.

Потом можно взять у клиентов и поставщиков — это как, спросите вы? Просите первых платить раньше, а у вторых — отсрочку или скидку. Не забывайте о такой возможности, как говорится, за спрос денег не берут.

А как на это посмотрит будущий инвестор?

Ему важно увидеть, что вы ответственно относитесь к собственным деньгам и готовы нести финансовые риски — значит, вам можно доверить управление финансовым потоком покрупнее.

Еще один источник — friends, family and fools

Friends, family and fools или FFF — ваш первый круг инвесторов. Это общепринятое мировое обозначение первого круга инвесторов. Перевод — «друзья, семья и недалекие». Последнее слово не о родственниках.

Преимущества FFF

- Проще найти — они уже у вас в записной книжке.

- Они легче доверятся вам и поверят в ваш успех.

- Подписать договор можно за час.

Недостатки FFF

- Финансовые отношения могут повлиять на личные.

- Друзья и семья могут попросить отдать деньги в самый неподходящий момент.

Как начать поиск средств

Расскажите о своем бизнесе в социальных сетях, а потом сделайте пост о поиске инвестиций — по обратной связи вы поймете, кто из ваших друзей готов поработать с вами.

- Где и как заработать свой первый миллион с нуля в России

- Как быстро накопить первый миллион

- Как заработать 1 миллион в месяц

- Активные способы

- Пассивные способы

Большинство из нас хотя бы раз в жизни мечтали стать миллионером. Часть людей достигла этой цели и заработала семизначную сумму, другие — лишь делают первые шаги в этом направлении. Как сформировать свой первый крупный капитал и как им управлять, чтобы приумножить? Разбираемся в нашем материале.

Где и как заработать свой первый миллион с нуля в России

Заработать миллион можно в следующих сферах:

- Наем. Наиболее распространенный, но долгий вариант заработка миллиона. Для начала требуется выбрать специальность, получить достаточный уровень образования, а потом устроиться на работу. Вариантов на старте будет немного, поскольку потребуется наработать опыт. Однако впоследствии можно добиться привлекательных условий труда, что поможет быстро отложить один миллион рублей.

- Предпринимательская деятельность. Можно работать по принципу «купил подешевле, продал подороже». Это и бизнес на китайских товарах на Avito, и создание собственной продукции — к примеру, пошив стильной одежды. Объем затрат на старте может быть минимальным. Главное — получая первую прибыль, продолжайте вкладывать ее в масштабирование вашего предприятия. Со временем за счет увеличения оборотов вы выйдете на комфортный уровень доходов и станете миллионером.

- Инвестиции. Можно вкладываться в акции, облигации, фонды и иные инструменты фондового рынка. Часть из них, к примеру, ОФЗ — наименее рисковые, но доходность сопоставима с банковским депозитом. Другая часть — корпоративные облигации, акции — более рисковые.

Учитывая, что на текущем этапе вы хотите получить прирост капитала, а не жить на дивиденды (регулярные выплаты компанией части своей прибыли), вам больше подойдут акции роста. Это ценные бумаги перспективных компаний, которые пока не имеют прибыли, но обладают мощным потенциалом для роста за счет уникальности продукта. В России к таким предприятиям, к примеру, относят интернет-компанию «Яндекс», маркетплейс Ozon и ряд других, менее известных компаний.

Покупая активы на фондовом рынке, помните, что это — рисковая деятельность. Всегда может прилететь «черный лебедь» и случиться обвал фондового рынка, как это было в феврале 2022 года. Поэтому, если хотите заработать быстрее, будьте готовы к этому риску, если нет — пользуйтесь консервативными инструментами вроде банковского депозита.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями — вы сможете подобрать подходящий вариант. Высокая ставка убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

- Криптовалюты. Можно долго воспринимать крипту как крайне ненадежный и волатильный инструмент, но следует признать — это очень прибыльный актив.

Показателен пример с главной криптовалютой — биткоином. 1 апреля 2013 года за него давали 100 долларов. 8 ноября 2021 года он достигал по стоимости 67 789 долларов.

Криптовалюту или майнят, то есть «добывают» самостоятельно, или покупают с прицелом на дальнейший рост стоимости.

Инвестиции в криптовалюту: риски, с чего начать, особенности и выгода

- «Случайные» способы. Иногда для заработка 1 млн можно не прилагать никаких усилий. Его можно получить в виде наследства или в лотереях, на ставках в букмекерских конторах.

Как вы понимаете, шансы сорвать куш невысоки — мы подробно писали о том, какова вероятность выиграть в лотерею. Но если вам повезло, важно правильно распорядиться свалившимся на вас состоянием. Нужно быстро поменять мышление и избежать необдуманных покупок.

Как быстро накопить первый миллион

Заработать 1 миллион рублей — реально, даже в отсутствие стартовых вложений. Для начала обозначим несколько общих рекомендаций.

- Начинайте откладывать как можно раньше. Чем больше вы отложите, тем больше получите в будущем за счет механизма сложного процента. Даже используя консервативные инструменты вроде банковского вклада, можно увеличить сумму своих накоплений.

- Растите профессионально. Нужно постоянно совершенствовать уровень образования: проходить курсы повышения квалификации, изучать иностранные языки, быть проактивными при общении с коллегами или контрагентами. Если появляется вариант получить лучшие условия оплаты труда или масштабировать свое дело, им нужно пользоваться. Так вы получите больше возможностей, чтобы откладывать часть средств и накапливать их.

- Ищите варианты дополнительного дохода. Работа по основному месту работы может вас радовать и драйвить, однако с точки зрения финансов ее может быть недостаточно. В таком случае уместно поискать варианты дополнительного заработка. Это могут быть разовые подработки, вроде написания дипломной работы, или постоянные варианты, к примеру, работа курьером. Также можно заняться мелким предпринимательством или оказывать услуги как самозанятый. Получение дополнительного заработка приблизит вас к миллиону и, возможно, к обретению финансовой независимости.

Колл-центр на диване: удаленная работа и стабильный заработок

- Разумно тратьте. Некоторые покупки могут быть нерациональными, если вы ставите цель накопить 1 млн как можно быстрее. Поэтому от них можно отказаться. Также покупайте на выгодных условиях: пользуйтесь беспроцентной рассрочкой, получайте кешбэк за покупки. Разово эта экономия может показаться небольшой, но если вы измените свои финансовые привычки, то на дистанции почувствуете от этого серьезный эффект.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку 10 месяцев, если оформите подписку «Халва.Десятка». Закажите Халву в форме ниже, и курьер привезет ее вам!

Как заработать 1 миллион в месяц

Заработать первый миллион — не такая сложная задача, особенно в сравнении со стабильным заработком от одного миллиона в месяц. Получение такого дохода возможно активным способом, методом пассивного заработка или их сочетанием.

Активные способы

- Трудовая деятельность. Зарабатывать 1 млн в месяц можно в найме. Так, согласно данным FinExpertiza, которые приводит «Коммерсант», по состоянию на сентябрь 2021 года в России 17,1 тысячи человек зарабатывала от млн в месяц. Это 0,06% от общего числа россиян, ведущих трудовую деятельность. В число прибыльных сфер вошли финансы и страхование, торговля, научная и техническая деятельность, обрабатывающая промышленность, сфера культуры, спорта и развлечений.

- Предпринимательская деятельность. Здесь уже сложно говорить об элементарном бизнесе «купи — продай». Доход от 1 млн руб. в месяц достигается за счет серьезных вливаний, в том числе первоначального капитала. Если вы им располагаете, а также если у вас есть перспективная идея, то дерзайте. Только помните, что предпринимательская деятельность сопряжена с рисками. Особенно будьте осторожны с кредитами на развитие своего дела — выбирайте только надежные банки.

Если вы горите идеей об открытии своего бизнеса, мы можем помочь вам! В Совкомбанке доступны кредиты для предпринимателей до 30 млн рублей. Вы составили бизнес-план и знаете, сколько средств вам понадобится для открытия собственного бизнеса? Смело рассчитывайте кредит и ежемесячный платеж по нему на нашем специальном калькуляторе!

Рассчитать кредит

Пассивные способы

Для того чтобы стабильно зарабатывать 1 млн в месяц, нужно использовать консервативные варианты вложений. Использование акций или биржевых фондов, вложения в криптовалюту могли бы принести больше денег, но они сопряжены с рисками. Можно не только не заработать миллион в конкретном месяце, но и потерять часть капитала.

Также важно понимать, что учитывая невысокие доходности пассивных инструментов, нужен будет серьезный капитал. Еще один негативный момент — это инфляция, которая будет отнимать у вас бóльшую часть заработанного, ведь реальная стоимость денег снижается. Среди способов выделяют:

- Банковский депозит. Средняя доходность вкладов от года, по состоянию на июль 2022 года, составляет 6,9% годовых. Таким образом, чтобы вклад приносил 1 млн в месяц, понадобится разместить около 180 000 000 руб. во вкладах. Можно даже предусмотреть, что по вкладам будет предусмотрена ежемесячная выплата процентов, чтобы вы могли каждый месяц тратить свой миллион.

Важно: учитывайте, что Агентство по страхованию вкладов страхует только сумму до 1,4 млн рублей в одном банке. Чтобы разместить 180 000 000 безрисково, понадобится открыть вклады примерно в 130 банках.

- Государственные облигации. Это надежный инструмент, поскольку выплаты обеспечиваются именем Российской Федерации. По уровню доходности он традиционно немного превосходит банковские вклады. Только учитывайте, что по банковским депозитам есть налоговая льгота, тогда как облигации облагаются налогами в общем порядке — НДФЛ по ставке 13%.

Привлекательный выпуск, по состоянию на конец августа 2022 года, — ОФЗ 26228 с доходностью к погашению 8,82%. Сделаем допущение, что тело облигации никак не изменится к моменту погашения. Значит, с учетом налогов доходность составит 7,67%. Чтобы облигации приносили по миллиону в месяц, понадобится сумма 157 000 000. И важно понимать, что вы не будете получать эти деньги каждый месяц — выплаты производятся в соответствии с графиком купонов.

- Коммерческая недвижимость. К пассивным способам получения дохода ее можно отнести только в том случае, если управление активом будет передано управляющей компании, иначе – это обычная предпринимательская деятельность. Доходность зависит от многих факторов: типа недвижимости, качества ремонта в ней, площади, расположения и прочих.

В лучшем случае доходность может быть немногим больше 10% годовых. При менее удачном раскладе заработать больше 7-8% вряд ли удастся. А ведь еще частью доходов нужно будет поделиться с управляющей компанией.

Также далеко не факт, что получение дохода от аренды будет сочетаться с ростом стоимости объекта. Цена может стагнировать или даже снижаться.

- Акции «голубых фишек». В качестве альтернативы облигациям, вкладам и коммерческой недвижимости можно рассмотреть наиболее надежные акции. Здесь практически отсутствует риск банкротства, поскольку у многих компаний в капитале есть государственное участие. Да и потенциал роста, учитывая обвал 2022 года, у этих компаний сохраняется. В числе «голубых фишек» выделяют акции «Газпрома», «Лукойла», «Норникеля», Сбербанка, «Новатэка», МТС.

Подводя итог, отметим, что для заработка первого млн можно пойти работать по найму, открыть свое дело, инвестировать, покупать криптовалюту. Также можно унаследовать или выиграть внушительное состояние. Чтобы его сохранить и приумножить, нужно разумно тратить и постоянно стремиться к увеличению доходов.

Что касается того, как заработать миллион за срок в один месяц, то это уже более сложная задача. Полагаем, что здесь нужно сочетать несколько активных и пассивных способов заработка. Так вы диверсифицируете свои риски, а главное — за счет наличия рисковых активов сможете не только жить на проценты, но и приумножать свой капитал.

Содержание

Спрятать

- Что включать в валовой доход?

- Важность знания вашего валового ежемесячного дохода

- Как рассчитать ежемесячный доход

- Рассчитать месячный доход после налогообложения

- Рассчитать ежемесячный доход от почасовой

- Рассчитать ежемесячный доход из еженедельной зарплаты

- Рассчитать еженедельный доход от месячной зарплаты

- Рассчитать ежемесячный доход от двухнедельной зарплаты

- Рассчитать ежемесячный доход от годовой зарплаты

- Каков общий ежемесячный доход?

- Как рассчитать доход?

- Как рассчитать ежемесячный доход из двухнедельной зарплаты?

- Как рассчитать месячный доход до годового?

- Заключение

- Статьи по теме

- Рекомендации

Есть несколько причин, по которым вам может понадобиться рассчитать ежемесячный доход. Например, это позволяет вам лучше понимать свои финансы, планировать заранее и принимать обоснованные решения. Это просто, если вы получаете месячную зарплату, потому что вы можете видеть свой валовой ежемесячный доход в своих платежных квитанциях. Даже в этом случае вам может потребоваться рассчитать свой доход, чтобы убедиться в отсутствии ошибок. Если вы получаете еженедельную заработную плату, вам также может потребоваться рассчитать месячную заработную плату, брутто и другие данные. В этой статье объясняется, как рассчитать свой ежемесячный доход из почасовой, еженедельной или двухнедельной зарплаты. Вы также узнаете, как рассчитать свой недельный доход на основе месячной, годовой зарплаты и дохода после уплаты налогов.

Что включить в валовой доход?

Валовой доход – это общая сумма денег, заработанных за определенный период. Это включает в себя заработную плату, бонусы, комиссионные, подработку, заработок фрилансера или любой другой вид дохода, включая социальное обеспечение. В зависимости от обстоятельств это может также включать доход от выплаты дивидендов, процентных платежей и прироста капитала.

Вам не нужно будет учитывать налоги при определении вашего валового дохода. Налоги не имеют отношения к расчету, потому что валовой доход представляет собой сумму до вычета налогов.

Важность знания вашего валового ежемесячного дохода

Если вы подаете заявку на кредит на дом или автомобиль или пытаетесь составить бюджет, вам необходимо знать, сколько денег поступает каждый месяц. Большинство кредиторов захотят узнать, сколько вы зарабатываете, чтобы определить, будете ли вы надежным заемщиком.

Знание вашего валового ежемесячного дохода также может помочь вам определить, сколько нужно откладывать на пенсию. Знание того, где вы находитесь с точки зрения валового дохода, поможет вам принять обоснованное решение о том, сколько ежемесячно откладывать на свой пенсионный счет.

Важность вашего чистого дохода невозможно переоценить. Чистый доход можно рассматривать как «расходуемые» наличные деньги, которые ежемесячно поступают на ваш текущий или сберегательный счет. Чистый доход также полезен при составлении ежемесячного бюджета, поскольку он покроет все ваши регулярные расходы после уплаты налогов, как фиксированные, так и дискреционные.

К сожалению, если вам назначена зарплата в размере 75,000 XNUMX долларов, вы не получите эту сумму наличными. Знание своего чистого дохода поможет вам составить более стабильный бюджет и оставаться на вершине своих финансов, поскольку значительная часть вашего дохода уходит на налоги и фиксированные отчисления.

Как рассчитать ежемесячный доход

Есть несколько причин, по которым необходимо рассчитать и понять свой валовой ежемесячный доход. Ваш валовой ежемесячный доход как наемного работника представляет собой общую сумму денег, которую ваш работодатель выплачивает вам за месяц до того, как будут сделаны какие-либо вычеты, такие как налоги. Это первая сумма в вашей платежной квитанции, которая появляется перед определением вашего чистого дохода.

Просто разделите свою годовую брутто-зарплату на 12, чтобы рассчитать свою месячную брутто-зарплату. Рассчитайте свой валовой годовой доход, если вы зарабатываете деньги каждую неделю, умножив свой валовой недельный доход на 52 и разделив результат на 12. Вы должны сначала рассчитать свою недельную заработную плату, если вы получаете почасовую заработную плату, прежде чем рассчитывать свой валовой ежемесячный доход.

Например;

Если Джон зарабатывает 20 долларов в час и работает по 10 часов в день, его недельная зарплата составит 20 долларов x 10 x 7 = 1400 долларов. Умножьте его недельную зарплату на 52 и разделите на 12, чтобы рассчитать его валовой ежемесячный доход. Следовательно, валовой ежемесячный доход Джона составляет 1400 долларов x 52/12 = 6,060.67 долларов. Если вы получаете несколько доходов каждый месяц, ваш валовой ежемесячный доход равен сумме этих доходов. Вместо этого используйте калькулятор стоимости рабочей силы.

Рассчитать месячный доход после налогообложения

Просто вычтите все налоги из валового дохода, чтобы рассчитать ежемесячный доход после уплаты налогов. Предположим, что годовая зарплата составляет 50,000 12 долларов США, а налог составляет 6,000%. В результате налог составит 44,000 долларов в год. В результате доход после уплаты налогов для этого человека составит XNUMX XNUMX долларов.

Та же формула используется для расчета дохода после налогообложения для корпораций, за исключением того, что валовой доход заменяется чистым доходом. Чистая прибыль корпораций будет раскрыта в отчете о прибылях и убытках при расчете финансовых результатов на конец года. Общая выручка за вычетом расходов и убытков равна чистой прибыли.

Корпорация определит прибыль после налогообложения после расчета чистой прибыли и вычета всех применимых налогов. Как правило, корпорации хотят показывать более высокий доход после уплаты налогов, потому что это показывает прибыльность.

Пример из реального мира

Предположим, что у жителя Сан-Франциско годовая зарплата составляет 70,000 14.13 долларов. Физические лица в Калифорнии должны платить федеральный подоходный налог в размере 5.43% и подоходный налог штата в размере 8.65%. Сотрудники обязаны платить XNUMX% в виде федеральных страховых взносов (FICA), которые идут на такие услуги, как социальное обеспечение, Medicare и страхование по безработице.

Чтобы рассчитать ежемесячный доход физического лица после уплаты налогов, мы должны сначала определить их общие налоги, добавив их налоговые ставки:

Общие налоги = 14.13% + 5.43% + 8.65% = 28.21%

$ 75,000 x 0.2821 = $ 21,157.50

Таким образом, общие годовые налоги физического лица составляют 21,157.50 XNUMX долларов США.

Теперь мы можем вычислить их доход после уплаты налогов:

Валовой доход – Налоги = Доход после уплаты налогов

$75,000 21,157.50 – $53,842.50 XNUMX = $XNUMX XNUMX – это ваш доход после уплаты налогов.

Таким образом, годовой доход человека после уплаты налогов составляет 53,842.50 XNUMX доллара.

Рассчитать ежемесячный доход от почасовой

Расчет немного сложнее для почасовых сотрудников. Чтобы рассчитать свою годовую зарплату, сначала умножьте свою почасовую заработную плату на количество часов, которые вы работаете каждую неделю, а затем умножьте полученную сумму на 52. Теперь, когда вы знаете свой годовой валовой доход, разделите его на 12, чтобы рассчитать ежемесячный платеж.

(Примечание: если ваши часы меняются от недели к неделе, используйте наилучшую оценку среднего количества часов, которые вы работаете.)

Например, если ваша почасовая ставка составляет 15 долларов США и вы работаете 40 часов в неделю, ваша валовая заработная плата за неделю составит 600 долларов США. Результатом является годовой валовой доход в размере 31,200 52 долларов США при умножении на 12. И последнее, но не менее важное: деление на 2,600 дает ежемесячный валовой доход в размере XNUMX долларов США.

Как правило, вы можете добавить любые особые обстоятельства, такие как определенное количество сверхурочных часов в месяц или регулярный бонус или комиссию, к вашему валовому ежемесячному доходу.

Самый распространенный метод — разделить сумму оплаты за сверхурочную работу (или премии, или комиссионных), которую вы получили за последний год, на 12. Тогда валовой ежемесячный доход, рассчитанный на основе вашей базовой оплаты, будет увеличен на эту сумму.

Рассчитать ежемесячный доход из еженедельной зарплаты

Вы можете определить свой ежемесячный доход с помощью простых уравнений, в зависимости от того, сколько платежных периодов в году. Еженедельную зарплату также можно использовать для расчета ежемесячного дохода.

Вопреки распространенному мнению, вы не можете просто разделить свою месячную зарплату на четыре, чтобы получить точное число. Вместо этого умножьте свою еженедельную зарплату на 52 и разделите результат на 12, чтобы рассчитать свой ежемесячный доход.

Пример расчета

Если Саймон зарабатывает 250 долларов в неделю в качестве кладовщика, он может рассчитать свой ежемесячный доход следующим образом:

250 долларов х 52/12 = 1,083.33 доллара.

Если Саймон получает еженедельную зарплату в размере 250 долларов, его ежемесячный доход составит 1,083.33 доллара.

Рассчитать еженедельный доход от месячной зарплаты

Если вам когда-нибудь понадобится рассчитать недельную заработную плату из месячного дохода, просто умножьте свою месячную валовую заработную плату на 12 и разделите результат на 52. Ваш валовой годовой доход определяется путем умножения его сначала на 12, а ваша недельная заработная плата определяется путем деления это к 52.

Пример расчета

Как техник, Джеймс зарабатывает 1000 долларов в месяц. Еженедельный доход Джеймса можно рассчитать следующим образом: 1000 долларов x 12/52 = 230.769 долларов. Если у Джеймса ежемесячный доход 1000 долларов, его еженедельный доход составит 230.769 XNUMX долларов.

Рассчитать ежемесячный доход от двухнедельной зарплаты

Брутто и нетто — это два типа ежемесячных платежей, о которых следует знать. Каждый полезен в разных обстоятельствах. Большинство кредиторов рассчитывают соотношение вашего долга к доходу, когда вы подаете заявку на кредит, используя ваш валовой ежемесячный доход (DTI). Тем не менее, многим людям легче составлять бюджет на основе чистой или наличной оплаты. Приложение для планирования бюджета может помочь вам определить наилучший подход для вашей конкретной ситуации.

Как указывалось ранее, формула валового ежемесячного дохода такова: если вам платят раз в две недели (каждые две недели)

(Сумма брутто-зарплаты × 26) ÷ 12

Почасовые работники также могут использовать эту формулу, если они работают постоянное количество часов в неделю:

(Часовая заработная плата × количество отработанных часов в неделю × 52) ÷ 12

Подставьте свою фактическую зарплату вместо валовой суммы в первой формуле, чтобы рассчитать чистую ежемесячную заработную плату.

Чтобы рассчитать валовой ежемесячный доход из двухнедельной зарплаты, умножьте валовую сумму на 26, а затем разделите на 12. (Не используйте эту формулу, если вам платят дважды в месяц в одни и те же числа, а не в одни и те же дни недели.) того же расчета, замените валовую сумму вашей чистой или чистой заработной платой, чтобы определить вашу ежемесячную чистую заработную плату.

Рассчитать ежемесячный доход от годовой зарплаты

Расчет довольно прост, если вы получаете годовой оклад. Валовой доход, как обычно выражается годовая заработная плата, относится к общей сумме, которую вы зарабатываете до вычета налогов и других вычетов. Просто разделите общую сумму денег (зарплату), которую вы получаете за год, на 12.

Например, если вы получаете годовой оклад в размере 75,000 6,250 долларов США, формула вычисляет ваш ежемесячный валовой доход в размере XNUMX XNUMX долларов США.

Также полезно знать свой валовой доход за две недели, потому что многим людям платят дважды в месяц. Разделите свой ежемесячный валовой доход на два, чтобы получить эту цифру.

Продолжая предыдущий пример, вы должны разделить 6,250 2 долларов на 3,125, чтобы получить валовой доход за две недели в размере XNUMX XNUMX долларов.

Каков общий ежемесячный доход?

Проще говоря, ваш валовой ежемесячный доход — это общая сумма денег, которую вы зарабатываете каждый месяц из всех источников. Он объединяет вашу валовую месячную заработную плату или валовую заработную плату от вашего работодателя до вычета налогов или любых других вычетов, сделанных работодателем, а также любые другие виды дохода, которые у вас могут быть.

Как рассчитать доход?

Для начала подсчитайте свой недельный заработок, умножив почасовую ставку на количество часов, которые вы работаете в неделю. Затем разделите результат на 52, количество недель в году. Чтобы определить свой ежемесячный валовой доход, разделите результат на 12.

Как рассчитать ежемесячный доход из двухнедельной зарплаты?

Если клиенту платят раз в две недели (каждые две недели), сложите суммы за две недели (после вычета центов из каждой зарплаты), разделите на 2 и умножьте на 2.15. Если месяц включает периодическую дополнительную проверку (т. е. три полученных чека), разделите на три, вычтите центы и умножьте на 2.15.

Как рассчитать месячный доход до годового?

Просто умножьте свой ежемесячный платеж на 12, чтобы определить годовую зарплату из ежемесячного платежа. Разделите свою годовую зарплату на 12, чтобы определить ежемесячные платежи.

Заключение

При составлении бюджета и расчете налоговых обязательств, пенсионных отчислений и других отчислений важно знать свой валовой ежемесячный доход. Если вы когда-нибудь подали заявку на получение кредита или заполнили документы, чтобы снять квартиру, ваш валовой ежемесячный доход будет учитываться.

И последнее, но не менее важное: важно понимать разницу между валовым и чистым ежемесячным доходом. Ваш чистый ежемесячный доход — это сумма, которую вы можете ожидать получать на свой банковский счет каждый месяц, тогда как ваш валовой ежемесячный доход — это общая сумма денег, которую вы зарабатываете. Эти суммы сильно различаются, но их легко перепутать.

Статьи по теме

- Что такое двухнедельная оплата? Сравнения, расчеты, плюсы и минусы

- Двухнедельный заработок: как рассчитать двухнедельный заработок

- КАК РАБОТАЕТ ЗАРПЛАТА: Как получают компенсацию наемные работники

- КАК РАСЧЕТ ВАЛОВЫЙ ДОХОД, объяснение (подробное руководство)

- ROTH 401(K): правила снятия и сравнения

- САМЫЕ ВЫСОКИЕ ПРОЦЕНТНЫЕ СТАВКИ ПО СБЕРЕГАТЕЛЬНОМУ СЧЕТУ 2023 г. (обновлено)

Рекомендации

- Дурачить

- Realcheckstubs