Содержание статьи

Показать

Скрыть

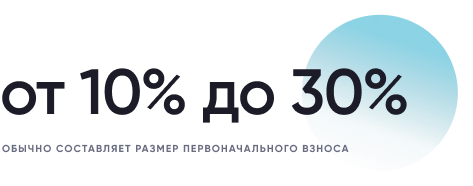

Если вам нужно купить квартиру, а денег на это пока нет, поможет ипотека. Но в банке попросят сделать первоначальный взнос — обычно это 10–20% от стоимости недвижимости. А что, если нет денег и на него? Разбираемся, можно ли взять ипотеку без первоначального взноса и зачем он вообще нужен.

Что такое первоначальный взнос по ипотеке

Если вы решили приобрести жилье, то на него нужно хоть немного, да откладывать. Вот это «немного» и может стать первоначальным взносом — та часть стоимости недвижимости, которую вы готовы выплатить из собственного кармана владельцу жилья (компании-застройщику или хозяину). Обычно эта сумма составляет 10–20% от общей стоимости квартиры, но потолка нет — чем больше будет первоначальный взнос, тем охотнее банк одобрит ипотеку (возможно, еще и проценты по кредиту уменьшит) и тем меньше придется заплатить покупателю в дальнейшем.

Представим, что на покупку жилья вам нужно 5 млн рублей. Вы нашли ипотеку со ставкой 10,5% годовых и первоначальным взносом 10%. Если вы внесете эти 10% — 500 тыс. рублей, то в кредит возьмете 4,5 млн. Если сможете заплатить 20% — 1 млн рублей, то у банка нужно будет запросить 4 млн рублей.

Для банков первоначальный взнос — это гарантия того, что у вас нет проблем с финансовой грамотностью и дисциплиной, а значит, в перспективе вы, скорее всего, сможете выплатить ипотеку без просрочек.

В общем, в первоначальном взносе заинтересованы все. Для банка это дополнительная уверенность, что деньги вернутся. Для вас — возможность оформить ипотеку на более выгодных условиях. Весь если первоначального взноса не окажется, банк заложит все риски в высокую процентную ставку.

Можно ли взять ипотеку без первоначального взноса

Вероятность того, что банк одобрит ипотеку без первоначального взноса, стремится к нулю, но шансы все-таки есть.

«Больше шансов получить ипотеку без первоначального взноса, конечно, у участников зарплатных проектов банка, — говорит ипотечный брокер Илья Григорьев. — Да и вообще, банки куда более лояльны к своим постоянным клиентам, чем к тем, кто пришел к ним “с улицы” и сразу начинает просить деньги. Поэтому, возможно, имеет смысл заранее подготовиться — “подружиться” с интересующими вас банками».

Но какой бы крепкой ни оказалась ваша дружба с банком, стандартные требования никто не отменял. Условия в каждой конкретной организации могут разниться, но общие пункты есть:

- возраст заемщика — не менее 21 года, но не более 65 (в некоторых случаях до 75) в зависимости от запланированной даты погашения кредита;

- гражданство — РФ;

- стаж работы на текущем месте — не менее полугода;

- ежемесячный платеж по ипотеке — не выше 50–60% от общего семейного бюджета заемщика;

- наличие поручителей — обычно это родственники заемщика.

Банки отдадут предпочтение молодым семьям (где каждый из супругов не старше 35 лет) с высоким и стабильным уровнем дохода и с безупречной кредитной историей.

Учтите, что некоторые банки не работают с определенными категориями заемщиков, например, с индивидуальными предпринимателями и самозанятыми.

Ипотека для самозанятых: где ее взять и как увеличить шансы на одобрение

Сколько денег дадут в ипотеку без первоначального взноса

Одобренная сумма по ипотеке зависит от нескольких факторов. Прежде всего от зарплаты и региона проживания. И оба эти фактора взаимосвязаны. Наиболее высокие суммы одобряют в Москве и Московской области, в Санкт-Петербурге и Ленобласти, потому что зарплаты в этих регионах, как правило, выше.

В среднем при зарплате 40 тысяч рублей в месяц можно рассчитывать на ипотеку в размере 2 миллионов рублей, при зарплате 100 тысяч — на все 4 миллиона. Проанализировав актуальные предложения банков, мы выяснили, что минимальная сумма ипотечного займа без первоначального взноса, которую может одобрить банк, составляет 300 тысяч рублей, но такие варианты встречаются редко — чаще сумма кредита начинается с 600 тысяч рублей.

На какой срок дают ипотеку без первоначального взноса

Срок, на который банк дает ипотеку, не зависит от того, есть у вас первоначальный взнос или нет. Чаще всего продолжительность кредитования варьируется в промежутке от 15 до 25 лет. Максимальный срок — 30 лет. Впрочем, каждый банк сам определяет срок исходя из анализа данных о заемщике.

Для расчета комфортной суммы ежемесячного платежа, которую вы сможете себе позволить, и срока ипотеки можно воспользоваться кредитным калькулятором.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Какой будет процентная ставка при ипотеке без первоначального взноса

Процентная ставка по ипотеке без первоначального взноса выше, чем в случае, когда взнос есть. Для сравнения: средняя ставка по ипотеке по итогам I квартала 2023 года составила 11,52% годовых, а в случае с ипотекой без первоначального взноса, судя по предложениям российских банков, средняя ставка может достигать 14,39%. Есть и более лояльные предложения, но там и условий предоставления ипотеки больше. Например, необходимо быть клиентом банка или предоставить в качестве залога имеющуюся недвижимость.

По госпрограммам ставки ощутимо ниже (5% — по IT-ипотеке, 6% — по семейной, 8% — на новостройки). Правда там обязателен первоначальный взнос. Так что если вы на него не накопили, выбирать не приходится — остается только подстраиваться под банковские условия.

Какие еще есть особенности у ипотеки без первоначального взноса

Как мы уже говорили, в случае с ипотекой без первоначального взноса выбор будет небольшой и придется подстраиваться под условия банка. Не исключено, что оформить страховку придется не только на недвижимость, но также на жизнь, титул и на случай потери работы.

«Кроме того, банк вправе требовать дополнительное обеспечение ипотеки. В этом качестве может быть недвижимость, которая имеется в собственности заемщика, автомобили, другое движимое имущество и прочие ликвидные активы, которые позволят банку максимально себя обезопасить, — говорит Илья Григорьев. — У каждого кредитора есть свой перечень залогов, которые он рассматривает при оформлении ипотеки без первого взноса».

При этом сам по себе продукт под названием «Ипотека без первого взноса» сегодня предлагает далеко не каждый банк — чаще есть аналогичные программы со схожим смыслом, когда первый взнос можно заменить материнским капиталом, использовать военную ипотеку или взять кредит под залог недвижимости или автомобиля.

Чем можно заменить первоначальный взнос

Материнский капитал

Использовать материнский капитал для улучшения жилищных условий можно сразу после рождения ребенка (и получения сертификата). Но для начала нужно собрать документы:

- паспорт и СНИЛС заемщика;

- документы созаемщика или поручителя (если они есть);

- сертификат на маткапитал;

- выписка из Пенсионного фонда об остатке средств;

- документ о регистрации брака или его расторжении;

- документы о рождении/усыновлении ребенка;

- договор о покупке недвижимости;

- документы на приобретаемую недвижимость (справка БТИ, техпаспорт, выписка из домой книги);

- заявление, в котором заемщик обязуется зарегистрировать новую жилплощадь на всех членов семьи в долях.

После подписания договора с продавцом и банком можно обращаться в Пенсионный фонд, который переведет деньги на первоначальный взнос. Но материнского капитала не всегда может хватить. Тогда придется доплатить из своих денег. Например, семья получила маткапитал на первого ребенка (586 946 рублей в 2023 году) и хочет купить квартиру за 4 миллиона рублей. Но банк просит первоначальный взнос 20%. Соответственно, семье придется где-то найти еще 213 054 рубля.

Подобрать ипотеку на Банки.ру

Кредит под залог уже имеющейся недвижимости

Часто банки, рассматривая заявку на ипотеку без первоначального взноса, просят предоставить имеющуюся недвижимость в виде залога. Это может быть другая квартира, дом, гараж, склад, офис, земельный участок. Рассмотрят недвижимость и заемщика, и третьих лиц (родственников или супругов), но не какую попало. Она должна соответствовать четким требованиям:

- квартира не должна находиться в залоге на момент подачи заявления или быть под арестом;

- в залоговой недвижимости не должно быть прописано детей или людей с инвалидностью;

- у недвижимости должен быть отдельный вход, туалет, подключены коммуникации;

- дом не должен быть в списках на снос или ремонт с обязательным переселением жильцов;

- стоимость залогового жилья не должна быть низкой;

- в качестве залога не подойдут комнаты в коммуналке или общежитии и постройки периода 60-х и 70-х годов.

Также в качестве залога можно использовать драгоценности, машину, ценные бумаги и другие активы.

Военная ипотека

Этот вариант подойдет для военнослужащих старше 21 года, которые заключили контракт с Минобороны и не меньше трех лет являются участниками накопительно-ипотечной системы.

На счете военнослужащего будут накапливаться деньги за счет ежегодных взносов из государственного бюджета (взнос каждый год индексируется, а в 2023 году составляет 349 614 рублей). Три года эти деньги копятся, после чего их можно тратить на покупку жилья. Понятно, что выбор квартир за миллион рублей небольшой, поэтому можно оформить военную ипотеку, используя накопления в качестве первоначального взноса (для него-то миллион рублей выглядит вполне солидной суммой). Пока человек находится на службе, кредит за него будет гасить государство.

Военная ипотека: как купить жилье за счет государства и какие есть нюансы

Потребительский кредит

Почему бы не взять потребительский кредит, чтобы использовать его в качестве первоначального взноса по ипотеке? Но здесь есть сразу несколько подводных камней.

«Во-первых, ставки по потребительским кредитам обычно выше ставок по ипотеке, соответственно, возрастает кредитная нагрузка, переплата будет существенно выше, — говорит Илья Григорьев. — Во-вторых, банк благодаря бюро кредитных историй знает все о ваших долгах. И если он посчитает, что уровня дохода недостаточно для выплаты одновременно потребительского кредита и ипотеки, он откажет. Можно, конечно, пойти на хитрость и сделать так, что потребительский кредит берет на себя жена, а ипотеку оформляет на себя муж, но не забывайте, что супруги часто выступают созаемщиками. То есть и долговая нагрузка никуда не денется, и банки, видя финансовое положение семьи, могут сократить сумму займа».

Кстати, мы рассказывали историю девушки, которая взяла потребительский кредит на первоначальный взнос по ипотеке. Почитайте, как она выплачивала все долги.

Совместные акции застройщиков и банков

Время от времени застройщики вместе с банками устраивают специальные программы, в которых предлагают приобрести жилье без первоначального взноса. Но работают такие предложения не на постоянной основе, так что за ними нужно следить. К тому же выбирать придется из тех вариантов, которые предлагает девелопер.

Кстати, ЦБ считает такие программы рискованными, и вот почему.

На что проще взять ипотеку без первоначального взноса: на новостройку или вторичку?

Банки часто заодно с застройщиками, поэтому проще всего оформить ипотеку без первоначального взноса на покупку жилья в новостройке.

Получить ипотеку без ПВ на покупку вторички сложнее. Придется доказать банку, что вы идеальный заемщик, который без проблем выплатит долг.

Что лучше купить: новостройку или вторичку

Какие документы нужны для оформления ипотеки без первоначального взноса

Список документов, которые просит предоставить банк для оформления ипотеки, не зависит от того, есть у вас стартовый взнос или нет. Перечень вам предоставит банк для каждого конкретного объекта, обязательно понадобится:

- заявление-анкета на оформление кредита;

- паспорт;

- заверенная копия трудовой книжки;

- трудовой договор;

- документ, подтверждающий доход (справка по форме 2-НДФЛ, налоговая декларация, выписка с зарплатного счета и т. д.);

- свидетельство государственного пенсионного страхования.

Почему банк может отказать в ипотеке без первоначального взноса?

Как мы писали в начале статьи, ипотека без первоначального взноса для банка — это риск, соответственно, процент отказа по заявкам здесь выше, чем в тех случаях, когда стартовый капитал имеется.

«Также банки могут отказать из-за нестабильного финансового положения, низкого уровня дохода, плохой кредитной истории (или ее отсутствия), закредитованности, банального несоответствия заемщика требованиям банка — список причин здесь мало отличается от того, когда банки отказывают в ипотеке, даже когда первоначальный взнос есть», — говорит Илья Григорьев.

В конце концов, отсутствие первоначального взноса само по себе может стать причиной отказа. Да и банки, стремящиеся максимально снизить свои риски, могут выдвинуть такие условия, что вы решите не торопиться с ипотекой и все-таки накопите на первый взнос.

Выбор пользователей Банки.ру

| Название | Мин. ставка | |

|---|---|---|

|

Семейная ипотека Газпромбанк |

от 5.45% |

Подробнее Подать заявку |

|

Семейная ипотека ВТБ |

от 5.5% |

Подробнее Подать заявку |

|

Ипотека «под ключ» Банки.ру |

от 5.5% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Совкомбанк |

от 4.09% |

Подробнее Подать заявку |

|

Рефинансирование Уралсиб |

от 11.49% |

Подробнее Подать заявку |

Когда пришло время приобретать жилье в ипотеку, я изучила массу источников и советовалась с опытными людьми. Я знала, что банк потребует первоначальный взнос и воспользовалась материнским капиталом. Поделюсь своим опытом и еще несколькими вариантами, которые можно использовать для первоначального взноса.

Какой нужен первоначальный взнос

До июля 2020 года минимальный размер первоначального взноса для покупки жилья в ипотеку составлял 20%. Теперь требования банков снизились до 15%.

Считается, если клиент смог накопить средства для первоначального взноса, он меньше склонен к просрочкам и невыплате долга. Чтобы мотивировать таких клиентов, банки предлагают наиболее выгодные условия кредитования, например, пониженную ставку.

Пониженная ставка работает сразу для нескольких программ ипотечного кредитования с господдержкой:

- Дальневосточная ипотека под 2% годовых. Для молодых семей или владельцев земли с последующим строительством жилья в регионах Дальнего Востока. Ключевое условие — обязательная прописка.

- Семейная ипотека под 6% годовых. Для семей, имеющих двух и более детей либо ребенка-инвалида.

- Льготная ипотека под 7% годовых. Для любого гражданина РФ, независимо от семейного положения и наличия детей.

Также можно оформить ипотеку по другим программам с первоначальным взносом от 10%, но уже без господдержки. К ним относится «Сельская ипотека» и «Строительство дома под 6,1%». Здесь ставка варьируется от 3 до 8% в год. Условия этих программ отличаются в зависимости от банка: подробности надо узнавать на официальном сайте или у консультанта.

Накопить или одолжить

Накопить на первоначальный взнос по ипотеке сложно при невысокой зарплате. А при среднем заработке можно грамотно относиться к расходам и ежемесячно откладывать хотя бы небольшую сумму.

Пример: Если выделять по 10 000 рублей каждый месяц, через 4 года семья сможет сделать первоначальный взнос на покупку недвижимости стоимостью 3 000 000 рублей.

Чтобы меньше терять из-за инфляции, лучше хранить сбережения на накопительном счете с начислением процентов. Так откладываемая сумма будет расти на 3-8% в год, в зависимости от банка и счета, который вы откроете. Здесь деньги можно хранить на выбор: в рублях или в долларах и евро.

Контролировать расходы проще всего в мобильном приложении банка, услугами которого вы пользуетесь. Еще есть отдельные

приложения для ведения расходов, они удобны, когда вы — клиент нескольких банков. Здесь важно увидеть, какие категории самые расходные, и отказаться от неважных покупок.

Когда накопить нереально, кто-то решается одолжить необходимую сумму у друзей или родных. В таком случае советую не идти против закона и оформить сделку: на сумму больше 10 000 рублей

составляют долговую расписку.

В документе указывают предмет сделки, личные данные сторон, сумму цифрами и прописью, срок возврата и проценты за пользование деньгами. С долговой распиской можно обезопасить себя от лишних процентов и не испортить отношения с близкими людьми.

Использовать материнский капитал

Популярный и безопасный способ закрыть первый платеж по ипотеке — использование материнского капитала. Это государственная программа для поддержки семей с детьми. В 2021 году по госпрограмме выдают 483 882 рубля за рождение или усыновление первенца, за второго и каждого из последующих детей — 639 432 рубля.

Используя материнский капитал в качестве взноса, нужно выделить доли на всех детей в приобретаемой квартире. В будущем это усложнит ее дальнейший раздел или реализацию. Решать вопрос нужно через Пенсионный фонд России: до покупки, при оформлении и продаже.

В ПФР нужно обратиться в самом начале ипотечного процесса: здесь я получила справку о сумме остатка маткапитала — это обязательное требование банков. При этом не имеет значения, расходовались ли деньги со счета или нет.

Дальше выбрала банк с подходящими условиями по ипотеке, оставила на сайте заявку, а когда мне перезвонили из банка — проконсультировалась, как в моем случае оформить ипотеку.

Чтобы оформить ипотеку, я выбрала квартиру для покупки и собрала нужные документы:

- паспорт гражданина РФ;

- СНИЛС;

- справку о доходах;

- государственный сертификат на маткапитал;

- справку из пенсионного фонда об остатке средств материнского капитала.

Когда мне одобрили ипотечный кредит, отнесла в пенсионный фонд справку о получении кредита на покупку жилья и написала заявление с просьбой перечислить средства маткапитала в счет погашения долга. В итоге на приобретение жилья я потратила чуть меньше месяца.

Важно: Не все ипотечные программы предусматривают использование маткапитала. Об этом нужно заранее узнавать у специалистов выбранного банка.

Воспользоваться государственными субсидиями: «Молодая семья» и «Военная ипотека»

«Молодая семья»— еще один способ господдержки семей, не имеющих накоплений для первоначального взноса. По этой программе можно получить субсидию в размере 35-50% от общей стоимости недвижимости. Чтобы участвовать в ней, нужно соответствовать нескольким требованиям:

- возраст супругов не превышает 35 лет;

- отсутствие собственного или необходимость в улучшении имеющегося жилья;

- наличие официально зарегистрированного брака;

- достаточный уровень дохода для ежемесячного внесения платежей.

Ипотеку по программе «Молодая семья» могут получить не только пары, зарегистрированные в браке, но и неполные семьи, состоящие из одного родителя и ребенка.

После трех лет военный может воспользоваться накоплениями для внесения основного платежа. На этот момент на счете накопятся 800 000-900 000 рублей, это примерно 15-20% стоимости жилья в крупных городах. Государство продолжит ежемесячно выплачивать субсидии на погашение задолженности по ипотеке, пока заемщик несет службу.

Чтобы воспользоваться военной ипотекой, нужно проходить по следующим критериям:

- возраст — не менее 21 года;

- работа в военных структурах;

- участие в накопительной ипотечной системе (НИС) по 117-ФЗ не менее 3 лет (заявку на участие в НИС подают по месту службы).

При этом регион, в котором покупают жилье, не имеет значения. Также не важно, на первичном рынке или вторичном его продают.

Чтобы участвовать в «Военной ипотеке», банку понадобятся такие документы:

- паспорт гражданина РФ;

- свидетельство, подтверждающее право участника НИС на целевой жилищный займ;

- военное удостоверение.

По программе можно получить заем со стандартными условиями кредитования. Процентная ставка начинается от 6,75% годовых. Если у военнослужащего двое и более детей, он может оформить льготную ипотеку со ставкой до 5%. Также есть возможность участвовать в госпрограмме на приобретение квартиры в новостройке под 7% в год.

Важно: Программу «Военная ипотека» предлагают банки, входящие в список утвержденных Министерством обороны РФ.

Взять потребительский кредит или заложить недвижимость

Чтобы быстро получить деньги для первоначального взноса, можно оформить заем в банке, микрофинансовых организациях или у частных кредиторов.

Частные кредиторы и микрофинансовые организации требуют высокую ставку по займам: 0,1-1% в сутки. Сюда идут в крайних случаях. Хотя на первый взгляд условия заманчивы: для оформления кредита нужен минимальный пакет документов, а решение по займу озвучивают в день обращения.

В банке ставка по займу зависит от его требований, уровня дохода и кредитной истории клиента. В среднем это 12-28% годовых. Чтобы оформить потребительский кредит, нужно подать предварительную заявку: в банк можно не идти, на официальном сайте есть

специальная форма.

- паспорт;

- справка о доходах по форме банка;

- СНИЛС;

- заверенная копия трудовой книжки.

Перед оформлением кредита на первоначальный ипотечный взнос советую адекватно оценить возможности. При таком сценарии над личным бюджетом нависнут сразу два обязательных ежемесячных платежа.

Еще один способ быстро получить деньги — оформить ипотеку под залог недвижимости: квартиры, частного дома, апартаментов, земельного участка или гаража. При этом есть обязательные условия:

- недвижимость должна находиться в собственности потенциального заемщика;

- в залоговом помещении не должны быть прописаны несовершеннолетние лица;

- объект не должен быть в ветхом, аварийном состоянии, подлежащим к сносу;

- сумма кредитования не превышает 60-70% оценочной стоимости залоговой недвижимости, то есть кредитных денег должно хватить на первоначальный взнос приобретаемого жилья.

Чтобы оформить кредит под залог имущества, нужно выбрать банк и подать заявку на сайте. Понадобится собрать пакет документов, в который обычно входят:

- паспорт гражданина РФ;

- справка о доходе;

- свидетельство о собственности на предмет залога;

- основание возникновения права собственности;

- нотариальное согласие супруга на заключение кредитного договора с залогом недвижимости.

При таком кредитовании недвижимость останется в собственности заемщика, но распоряжаться ей можно с ограничениями. Например, продать залоговое помещение или сделать в нем перепланировку удастся только с письменного согласия банка. Ограничения снимут после полного погашения задолженности по ипотеке.

Коротко: где найти деньги для первоначального взноса

Если накопить деньги на первоначальный взнос по ипотеке затруднительно, лучший способ — воспользоваться льготными программами господдержки. Однако не все семьи соответствуют требуемым условиям. Придется попросить в долг необходимую сумму у родственников.

Если ни один вариант не подходит, следите за акциями банков. Я выбираю выгодные предложения на сайтах

banki.ru, vbr.ru, sravni.ru.

Оксана Булыгина, использовала маткапитал для первоначального взноса по ипотеке

https://realty.ria.ru/20210930/vznos-1752515248.html

Жестокий квест: где взять денег на первый взнос по ипотеке

Жестокий квест: где взять денег на первый взнос по ипотеке – Недвижимость РИА Новости, 30.09.2021

Жестокий квест: где взять денег на первый взнос по ипотеке

Стоимость большинства квартир в России и абсолютно всех в Москве равняется нескольким миллионам рублей, так что накопить на саму квартиру кажется нереальным… Недвижимость РИА Новости, 30.09.2021

2021-09-30T16:40

2021-09-30T16:40

2021-09-30T16:40

ипотека

втб

федеральная служба государственной статистики (росстат)

практические советы – риа недвижимость

жилье

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/09/1e/1752517061_0:149:3111:1899_1920x0_80_0_0_d9d5f4f0e06778b7fba5f6af656270ad.jpg

Стоимость большинства квартир в России и абсолютно всех в Москве равняется нескольким миллионам рублей, так что накопить на саму квартиру кажется нереальным. Другое дело первый взнос по ипотеке, который выражается уже в более человечных суммах, но и их многие не знают, как добыть. Сайт “РИА Недвижимость” рассказывает, где “прячутся” деньги, которые можно было бы отложить на покупку жилья.Сколько копим?Хотя первый взнос по ипотеке в разы меньше полной стоимости квартиры, нужно все-таки понимать, что это немалые деньги.В настоящее время минимальный первоначальный взнос у большинства кредиторов составляет 20% от стоимости жилья, предложений с более низким взносом крайне мало, предупреждает генеральный директор платформы залогового кредитования Online-Ipoteka Иван Веденисов."С учетом средней стоимости однокомнатной квартиры в Москве и России, для жителей столицы минимальная сумма составляет около 1,5-2 миллиона рублей, в других регионах – порядка 700 тысяч рублей", – подсчитал он.Есть достаточно популярный совет – откладывать 10% от ежемесячного дохода. Если следовать именно ему, то нужно быть готовым к очень долгому циклу накопления.По данным Росстата средняя заработная плата в России составляет порядка 35 тысяч рублей. Если откладывать от нее 10%, то упомянутые выше 700 тысяч рублей придется копить в течение 200 месяцев, то есть больше 16 лет, или около 8 лет, если в накоплениях участвует семья с двумя работающими людьми. Следовательно, к этой стратегии нужно добавлять дополнительные средства, иначе вы обретете новый дом очень нескоро.Невидимый шопингВ далекие доковидные времена люди ходили по магазинам с полными кошельками бумажных и железных денег, и, совершая покупку, своими глазами видели, сколько они отдают. Сейчас и деньги, и покупки стали словно невидимыми: терминал оплаты одинаково пищит, когда мы тратим 10, 1000 или 10 тысяч рублей, а при покупке онлайн разве что уведомление из банка намекает нам, что денег стало меньше.Так что все чаще можно услышать “бабушкин совет”: если хотите отложить денег – переводите их в наличность и держите где-то не под рукой. Альтернативный вариант того же совета: определить необходимую сумму, снять ее в наличной форме и тратить только “бумажные” деньги, а про карту и любые электронные платежи просто забыть."Определите сумму по каждой статье расходов и старайтесь не выходить за нее. Идеально делать ежемесячную сверку запланированных расходов с фактически произведенными. Так вы в любой момент будете понимать, сколько еще можно потратить", – советует руководитель фонда коллективных инвестиций "Рентавед" Руслан Сухий.Такой совет поможет тем людям, которые не могут найти в себе силы отказаться от необязательных покупок. Вариаций таких советов достаточно много, но все они сводятся к тому, чтобы затруднить самому себе доступ к деньгам.Однако это не обязательно связано с переходом на наличность, можно воспользоваться и технологичным вариантом: в большинстве банков есть специальные программы для сохранения денег – накопительные счета.При открытии накопительного счета в интернет-банке или мобильном приложении можно выбрать цель для накопления с указанием необходимой суммы и срока, и банк автоматически рассчитает оптимальный объем ежемесячного пополнения, прокомментировали в пресс-службе ВТБ.”Еще проще достичь поставленной цели клиент может с помощью функции автопополнения счета: выбранная клиентом сумма будет перечисляться с текущего счета на накопительный в определенные дни, при поступлении зарплаты или в виде округления от суммы транзакций по карте”, – пояснили в банке.При этом нужно быть готовым к тому, что такой режим продлится достаточно долго, так как сумму предстоит накопить немалую.Грустный путьУжиматься в расходах можно и путем поиска более дешевых аналогов привычных вам покупок и сервисов. Для многих это дискомфортно, так как такое снижение часто (хотя и не всегда) связано с потерей качества, так что стоит как следует подумать, готовы ли вы к скромной жизни на достаточно долгий срок? Впрочем, пандемийные ограничения помогают легче решиться на это."Если человек отказывается от части удовольствий и дорогих вещей: ресторанов, развлечений, частого шопинга, такси, отпуска, брендовой одежды и обуви, условно говоря, меняет комфорт-класс жизни на "эконом", то это действительно позволяет ежемесячно сохранить не менее 10-15% средств", – подсчитал Веденисов.Чтобы вынужденная экономия не вызывала негативных эмоций, рекомендую относиться к ней как к приключению, подсказывает Сухий. “Продолжайте жить, заниматься своей работой, искать новые источники дохода, формировать дополнительный пассивный доход, общаться с друзьями, мечтайте, но пропускайте мимо себя все дорогое и ненужное”, – рекомендует он.По сусекамЧасть денег, которые так необходимы для оплаты первого взноса, у нас на самом деле есть, просто мы об этом не догадываемся. Речь идет о разного рода субсидиях, вычетах и других выплатах, на которые многие имеют право, но не используют.Из очевидных вариантов – материнский капитал, налоговые вычеты (их гораздо больше, чем можно предположить – от налоговых вычетов на детей до медицинских расходов и ценных бумаг), продажа имеющихся ценных вещей (автомобиль, антиквариат, ювелирные украшения, земельный участок и другое), обращает внимание Веденисов.А вот на кешбеки, которые часто рекомендуют в качестве одного из способов экономии, не стоит очень уж полагаться, так как они подразумевают, что вы тратите деньги. Разумеется, если речь идет о неких необходимых расходах вроде оплаты коммунальных услуг, покупки продуктов или заправки автомобиля на АЗС, то есть смысл выбрать тот сервис, где предоставляется кешбек, но не более того.Кроме того, если начинаете копить деньги, стоит в первую очередь минимизировать свои долги: минимально “залезать” в овердрафт, закрыть кредитку, не затягивать обязательные платежи (ЖКХ или налоги), чтобы не попасть на штрафы и пени. Помните, что все эти деньги вы отдаете, вместо того чтобы отложить их в копилочку.Пирожное вместо хлебушкаПрактически все финансовые консультанты дают совет, который многим кажется циничным и неуместным: начните больше зарабатывать.Тем не менее, он не лишен практического смысла и некоторым может помочь.Повышение дохода вообще актуально в случае с ипотекой, которая предполагает регулярные платежи в течение долгого времени, подчеркивает Веденисов.”Проведите карьерный аудит – самостоятельно или с помощью HR-консультанта. Проанализируйте, насколько ваша зарплата соответствует рынку, какие дополнительные навыки нужны для перехода на новый карьерный уровень, на каких условиях работодатель может рассмотреть возможность увеличения вашего дохода. Возможно, имеет смысл получить дополнительное образование, повысить квалификацию”, – рекомендует он.Когда копите деньги, не забывайте, что они могут “размножаться” самостоятельно, если их правильно хранить, добавляют в пресс-службе ВТБ. “Эффективным инструментом сбережения остаются классические депозиты: с начала года ключевая ставка выросла на 2,5 процентного пункта (с 4,25% до 6,75%), ставки по вкладам пропорционально увеличились, и сейчас доходность для клиентов достигает 7-8% годовых”, – подчеркивают в банке.Помимо вкладов, на рынке существует масса других инвестиционных инструментов – вложения в ценные бумаги, ИИС, металлические счета, ПИФы. Здесь трудно дать общую рекомендацию – каждый человек выбирает свою инвестиционную стратегию в зависимости от личного риск-профиля, напоминает Сухий.В накоплении денег для большой покупки – в нашем случае квартиры – вряд ли появятся новые неожиданные методики, все советы в этой области так или иначе похожи друг на друга, но менее актуальными они от этого не становятся.

https://realty.ria.ru/20200522/1571817836.html

https://realty.ria.ru/20210319/vychet-1601988213.html

https://realty.ria.ru/20210324/investor-1602648355.html

россия

Недвижимость РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

Недвижимость РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/09/1e/1752517061_191:0:2920:2047_1920x0_80_0_0_4e718946d0b9b58cf9f1fccea9daf779.jpg

Недвижимость РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

internet-group@rian.ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

ипотека, втб, федеральная служба государственной статистики (росстат), практические советы – риа недвижимость, жилье, россия

Ипотека, ВТБ, Федеральная служба государственной статистики (Росстат), Практические советы – РИА Недвижимость, Жилье, Россия

Стоимость большинства квартир в России и абсолютно всех в Москве равняется нескольким миллионам рублей, так что накопить на саму квартиру кажется нереальным. Другое дело первый взнос по ипотеке, который выражается уже в более человечных суммах, но и их многие не знают, как добыть. Сайт “РИА Недвижимость” рассказывает, где “прячутся” деньги, которые можно было бы отложить на покупку жилья.

Сколько копим?

Хотя первый взнос по ипотеке в разы меньше полной стоимости квартиры, нужно все-таки понимать, что это немалые деньги.

В настоящее время минимальный первоначальный взнос у большинства кредиторов составляет 20% от стоимости жилья, предложений с более низким взносом крайне мало, предупреждает генеральный директор платформы залогового кредитования Online-Ipoteka Иван Веденисов.

«

“С учетом средней стоимости однокомнатной квартиры в Москве и России, для жителей столицы минимальная сумма составляет около 1,5-2 миллиона рублей, в других регионах – порядка 700 тысяч рублей”, – подсчитал он.

Есть достаточно популярный совет – откладывать 10% от ежемесячного дохода. Если следовать именно ему, то нужно быть готовым к очень долгому циклу накопления.

По данным Росстата средняя заработная плата в России составляет порядка 35 тысяч рублей. Если откладывать от нее 10%, то упомянутые выше 700 тысяч рублей придется копить в течение 200 месяцев, то есть больше 16 лет, или около 8 лет, если в накоплениях участвует семья с двумя работающими людьми. Следовательно, к этой стратегии нужно добавлять дополнительные средства, иначе вы обретете новый дом очень нескоро.

Невидимый шопинг

В далекие доковидные времена люди ходили по магазинам с полными кошельками бумажных и железных денег, и, совершая покупку, своими глазами видели, сколько они отдают. Сейчас и деньги, и покупки стали словно невидимыми: терминал оплаты одинаково пищит, когда мы тратим 10, 1000 или 10 тысяч рублей, а при покупке онлайн разве что уведомление из банка намекает нам, что денег стало меньше.

Так что все чаще можно услышать “бабушкин совет”: если хотите отложить денег – переводите их в наличность и держите где-то не под рукой. Альтернативный вариант того же совета: определить необходимую сумму, снять ее в наличной форме и тратить только “бумажные” деньги, а про карту и любые электронные платежи просто забыть.

«

“Определите сумму по каждой статье расходов и старайтесь не выходить за нее. Идеально делать ежемесячную сверку запланированных расходов с фактически произведенными. Так вы в любой момент будете понимать, сколько еще можно потратить”, – советует руководитель фонда коллективных инвестиций “Рентавед” Руслан Сухий.

Руслан Сухий

Руководитель фонда коллективных инвестиций “Рентавед”

Такой совет поможет тем людям, которые не могут найти в себе силы отказаться от необязательных покупок. Вариаций таких советов достаточно много, но все они сводятся к тому, чтобы затруднить самому себе доступ к деньгам.

Мои финансы поют авансы, или ЖКУ как лекарство от онлайн-шопинга

Однако это не обязательно связано с переходом на наличность, можно воспользоваться и технологичным вариантом: в большинстве банков есть специальные программы для сохранения денег – накопительные счета.

При открытии накопительного счета в интернет-банке или мобильном приложении можно выбрать цель для накопления с указанием необходимой суммы и срока, и банк автоматически рассчитает оптимальный объем ежемесячного пополнения, прокомментировали в пресс-службе ВТБ.

“Еще проще достичь поставленной цели клиент может с помощью функции автопополнения счета: выбранная клиентом сумма будет перечисляться с текущего счета на накопительный в определенные дни, при поступлении зарплаты или в виде округления от суммы транзакций по карте”, – пояснили в банке.

При этом нужно быть готовым к тому, что такой режим продлится достаточно долго, так как сумму предстоит накопить немалую.

Грустный путь

Ужиматься в расходах можно и путем поиска более дешевых аналогов привычных вам покупок и сервисов. Для многих это дискомфортно, так как такое снижение часто (хотя и не всегда) связано с потерей качества, так что стоит как следует подумать, готовы ли вы к скромной жизни на достаточно долгий срок? Впрочем, пандемийные ограничения помогают легче решиться на это.

«

“Если человек отказывается от части удовольствий и дорогих вещей: ресторанов, развлечений, частого шопинга, такси, отпуска, брендовой одежды и обуви, условно говоря, меняет комфорт-класс жизни на “эконом”, то это действительно позволяет ежемесячно сохранить не менее 10-15% средств”, – подсчитал Веденисов.

Иван Веденисов

Генеральный директор платформы залогового кредитования Online-Ipoteka

Чтобы вынужденная экономия не вызывала негативных эмоций, рекомендую относиться к ней как к приключению, подсказывает Сухий. “Продолжайте жить, заниматься своей работой, искать новые источники дохода, формировать дополнительный пассивный доход, общаться с друзьями, мечтайте, но пропускайте мимо себя все дорогое и ненужное”, – рекомендует он.

По сусекам

Часть денег, которые так необходимы для оплаты первого взноса, у нас на самом деле есть, просто мы об этом не догадываемся. Речь идет о разного рода субсидиях, вычетах и других выплатах, на которые многие имеют право, но не используют.

Из очевидных вариантов – материнский капитал, налоговые вычеты (их гораздо больше, чем можно предположить – от налоговых вычетов на детей до медицинских расходов и ценных бумаг), продажа имеющихся ценных вещей (автомобиль, антиквариат, ювелирные украшения, земельный участок и другое), обращает внимание Веденисов.

Десять главных вопросов про налоговый вычет в недвижимости

А вот на кешбеки, которые часто рекомендуют в качестве одного из способов экономии, не стоит очень уж полагаться, так как они подразумевают, что вы тратите деньги. Разумеется, если речь идет о неких необходимых расходах вроде оплаты коммунальных услуг, покупки продуктов или заправки автомобиля на АЗС, то есть смысл выбрать тот сервис, где предоставляется кешбек, но не более того.

Кроме того, если начинаете копить деньги, стоит в первую очередь минимизировать свои долги: минимально “залезать” в овердрафт, закрыть кредитку, не затягивать обязательные платежи (ЖКХ или налоги), чтобы не попасть на штрафы и пени. Помните, что все эти деньги вы отдаете, вместо того чтобы отложить их в копилочку.

Пирожное вместо хлебушка

Практически все финансовые консультанты дают совет, который многим кажется циничным и неуместным: начните больше зарабатывать.

Тем не менее, он не лишен практического смысла и некоторым может помочь.

Повышение дохода вообще актуально в случае с ипотекой, которая предполагает регулярные платежи в течение долгого времени, подчеркивает Веденисов.

“Проведите карьерный аудит – самостоятельно или с помощью HR-консультанта. Проанализируйте, насколько ваша зарплата соответствует рынку, какие дополнительные навыки нужны для перехода на новый карьерный уровень, на каких условиях работодатель может рассмотреть возможность увеличения вашего дохода. Возможно, имеет смысл получить дополнительное образование, повысить квалификацию”, – рекомендует он.

Я у мамы инвестор: 4 способа заработать на недвижимости, не покупая ее

Когда копите деньги, не забывайте, что они могут “размножаться” самостоятельно, если их правильно хранить, добавляют в пресс-службе ВТБ. “Эффективным инструментом сбережения остаются классические депозиты: с начала года ключевая ставка выросла на 2,5 процентного пункта (с 4,25% до 6,75%), ставки по вкладам пропорционально увеличились, и сейчас доходность для клиентов достигает 7-8% годовых”, – подчеркивают в банке.

Помимо вкладов, на рынке существует масса других инвестиционных инструментов – вложения в ценные бумаги, ИИС, металлические счета, ПИФы. Здесь трудно дать общую рекомендацию – каждый человек выбирает свою инвестиционную стратегию в зависимости от личного риск-профиля, напоминает Сухий.

В накоплении денег для большой покупки – в нашем случае квартиры – вряд ли появятся новые неожиданные методики, все советы в этой области так или иначе похожи друг на друга, но менее актуальными они от этого не становятся.

Для покупки квартиры в ипотеку недостаточно взять деньги у банка под процент. Как правило, помимо представления необходимых документов и подтверждения уровня дохода, нужно внести первоначальный взнос. Его размер влияет на итоговую сумму выплат по кредиту

Разбираемся вместе с экспертами, какого размера первоначальный взнос по ипотеке нужно вносить при оформлении кредита, чем он отличается от задатка и можно ли купить квартиру без него.

- Что это

- Размер взноса

- Можно ли без него

- На что влияет

- Субсидии

Эксперты в этом материале:

- Михаил Паюшин, управляющий партнер юридической компании в сфере недвижимости Freeviser;

- Мария Румянцева, CEO агентства недвижимости SAMPLE и интернет-форума «ПРОНедвижимость».

Что такое первоначальный взнос по ипотеке

Первоначальный взнос — сумма, которую покупатель квартиры или дома в ипотеку оплачивает продавцу самостоятельно из накоплений. Недостающую сумму в рамках ипотечного договора вносит уже кредитор. Размер первоначального взноса варьируется в зависимости от банка и выбранной программы: обычно он составляет 10–30% от стоимости недвижимости.

Отличия первоначального взноса от задатка

Задаток — часть стоимости приобретаемого имущества, которая вносится до оформления договора купли-продажи. Размер задатка значительно меньше первоначального взноса, он оговаривается в документах на предварительном этапе согласования сделки и фиксируется по договоренности между продавцом и покупателем. Эта сумма является своего рода гарантией интереса к недвижимости. После получения задатка продавец (или его риелтор) может снять объявления о продаже и подготовить документы для выхода на сделку. Как и первоначальный взнос, задаток учитывают в итоговой сумме, он является частью общей стоимости недвижимости. В расписке, которую покупатель получит на руки при заключении сделки, она будет указана полностью.

Михаил Паюшин:

— Первоначальный взнос и задаток — абсолютно разные правовые категории. Банк, одобряя ипотечный кредит, указывает, какая часть стоимости объекта недвижимости выплачивается за счет собственных средств покупателя, а какая — за счет кредитных денег. Часть, которая выплачивается за счет собственных средств, как раз и есть первоначальный взнос.

Задаток — это способ обеспечения обязательств. В случае если продавец или застройщик откажется от заключения основного договора, он обязан выплатить покупателю задаток в двойном размере. В случае если откажется покупатель, задаток остается у продавца. После заключения основного договора эта сумма засчитывается в качестве частичной оплаты объекта недвижимости».

Какой первоначальный взнос по ипотеке требуется

Фото: shutterstock

Минимальный размер первоначального взноса банки устанавливают самостоятельно, в законодательстве он не определен. Сумма взноса может зависеть от вида приобретаемого объекта: взнос для ипотеки на дом или землю, как правило, выше. К тому же стоит учитывать другие критерии в договоре на кредит. Например, взнос в 10% может быть доступен для зарплатных клиентов, а остальным заемщикам придется заплатить 15% стоимости объекта.

Актуальные данные нужно уточнять в выбранном банке, сверив все условия по кредитным программам, которые часто меняются. Сейчас банк «Дом.РФ» предусматривает выдачу ипотеки при первоначальном взносе 10%, Промсвязьбанк, ВТБ и Альфа-Банк — 15%, а ФК «Открытие» и Газпромбанк — при 30% [1]. Максимальная сумма взноса — на ваше усмотрение, одни финансовые организации ее не ограничивают, другие указывают планку в 80% от стоимости жилья.

При оформлении ипотеки клиент заполняет анкету, в которой указывает, какую первоначальную сумму готов предоставить для покупки. Некоторые банки могут запросить подтверждение наличия денег — выписку со счета.

Первоначальный взнос защищает банки от убытков. Во-первых, он подтверждает платежеспособность клиента. Если человек готов заплатить немалую сумму уже сейчас, это хотя бы частично доказывает его стабильное финансовое положение. Во-вторых, взнос снижает риски банка в случае, если заемщик перестанет платить по кредиту и недвижимость придется реализовывать с торгов. При наличии первоначального взноса банк защищен от серьезных потерь в случае продажи.

Например, заемщик купил квартиру за 11 800 000 руб., а первоначальный взнос составил 20% — 2 360 000 руб. Если он перестает платить и доводит до изъятия недвижимости с последующей перепродажей, банк выставит объект с дисконтом за сумму 9 440 000 руб. Так получится быстрее его продать и не понести убытки, потому что разницу в цене перекрыл первоначальный взнос.

Можно ли взять ипотеку без первоначального взноса

Михаил Паюшин:

— В разное время банки предоставляли ипотечное кредитование без первоначального взноса, однако в настоящий момент такое редко встречается, за исключением случаев, когда стоимость объекта недвижимости значительно ниже его рыночной стоимости или покупателем предоставлено банку дополнительное обеспечение по кредиту. Данное понятие также используется при предоставлении продавцами и застройщиками рассрочки по оплате объекта недвижимости.

Если у вас нет накоплений, достаточных для первоначального взноса, рассмотрите варианты приобретения недвижимости без него. Некоторые банки готовы предоставить одновременно ипотеку и необходимую для первоначального взноса сумму в кредит. Прежде чем соглашаться на такие условия, проведите расчеты и обдумайте, готовы ли вы к ежемесячным выплатам по двум обязательствам сразу.

Можно взять кредит на первоначальный взнос в другом банке, если там более выгодные условия. Но в таком случае лучше не затягивать с покупкой недвижимости, иначе долг будет внесен в кредитную историю и банк, выдающий ипотеку, может учесть этот факт как неблагоприятный. Другой вариант — подождать полгода после взятия кредита на первоначальный взнос. Тогда в кредитной истории будут отражены своевременные ежемесячные платежи, что укажет на добросовестность заемщика.

На что влияет первоначальный взнос

Фото: shutterstock

Чем выше первоначальный взнос, тем меньше вы переплатите, потому что сокращается сумма, которую вы берете у банка. Кроме того, больший размер первоначального взноса может повлиять на итоговую процентную ставку.

Важно понимать, что каждая ситуация индивидуальна и зависит от стоимости жилья, размера взноса, процентов по ипотеке и прочих исходных данных. Специалисты рекомендуют просчитать все доступные варианты покупки с учетом разнообразия банковских программ, соотнести итоговые переплаты по кредитам и только после этого заключать сделку.

Мария Румянцева:

— Чем больше первоначальный взнос, тем лучше условия кредита, меньше платежи по нему и переплата. Размер взноса влияет на условия ипотеки. Его сумма и соответствующие нюансы кредита обсуждаются в банке, который и определяет диапазон первоначальных платежей для каждого вида недвижимости.

Субсидии для получения ипотеки

Итоговое решение о выдаче ипотеки принимают сотрудники банка, и вы не знаете заранее, какие критерии на него повлияют. Организация может отказать при наличии у вас непогашенных кредитов из-за сомнений в платежеспособности. Поэтому на данный момент оптимальный вариант — накопить на первоначальный взнос, сохраняя деньги на вкладе под проценты.

Но что делать, если откладывать долго, а жить негде уже сейчас?

Рассмотрите доступные государственные программы, это единственный вариант взять ипотеку без использования личных накоплений.

Программа «Молодая семья»

Для участия в этой госпрограмме необходимо соответствовать нескольким требованиям. Так, обоим супругам должно быть меньше 35 лет. Помимо этого, молодая семья должна:

- нуждаться в улучшении жилищных условий, что подтверждается документами от администрации региона;

- иметь достаточный доход для платежей по ипотеке.

Сейчас программа одобрена до 2035 года. Учитывайте, что субъекты могут расширять список условий для участия по своему усмотрению.

Материнский капитал

С 1 февраля 2022 года размер материнского капитала на первого ребенка составляет 524,5 тыс. руб., на второго (если за первого выплату не была получена) — 693,1 тыс. руб. Для регионов этой суммы может оказаться достаточно для первоначального взноса. Но все же стоит дополнить ее собственными накоплениями, чтобы повысить шансы на одобрение кредита и снизить переплаты по процентам.

Военная ипотека

Военная ипотека — целевой кредит на покупку жилья военнослужащим, погашение которого осуществляется государством в размере 1/12 от утвержденного годового взноса (2022 году — 311 тыс. руб. на человека). Сумма и сроки военной ипотеки рассчитываются, исходя из оставшихся лет службы. Купить недвижимость можно в любом регионе, независимо от места ее прохождения. Учитывайте, что приобретение земли и строительство дома недоступно военнослужащим с выслугой менее 20 лет.

Ипотека от застройщика

Встречаются субсидированные программы покупки недвижимости в кредит с нулевым взносом, например — от застройщика ГК «А101». При этом в первый год ставка будет около 7%, в последующие 14 — почти 10%. Второй вариант — фиксированная ставка 8,1%, но при этом стоимость объекта увеличивается на 9%. При любом раскладе необходимо провести подробные расчеты, исходя из ваших индивидуальных финансовых факторов.

Ипотека под залог недвижимости

Допустим, денег на счетах и наличными средствами у вас нет, зато есть другая недвижимость в собственности. Она может стать гарантом нецелевой ипотеки. Кредит выдают под залог имущества, на которое будет наложено обременение до момента погашения всего долга. Вариант доступен тем, кто берет ипотеку на покупку объекта, стоимость которого не превышает 70% от цены залогового имущества.

Что такое первоначальный взнос?

Первоначальный взнос — это сумма денег, которую накопил покупатель и которую он готов направить на покупку недвижимости.

Как правило, при оформлении ипотеки банк выдает кредит не на все 100% стоимости недвижимости и просит клиента заплатить продавцу разницу (обычно от 10% до 30%) из собственных средств. Эти средства и являются первоначальным взносом.

Банк же со своей стороны выдает заемщику недостающую для покупки сумму в виде ипотечного кредита. В дальнейшем эту часть стоимости недвижимости называют ипотечным кредитом или основным долгом, а ипотечные заемщики возвращают ее банку в соответствии с условиями кредитного договора.

Чем первоначальный взнос отличается от задатка?

Задаток наиболее распространен при покупке недвижимости напрямую и без участия банка.

Задаток — это сумма, которую передает покупатель продавцу в качестве подтверждения серьезности намерений по приобретению недвижимости. Его размер определяется в предварительном договоре купли-продажи или в отдельном соглашении о задатке.

При оформлении ипотеки продавец может попросить внести задаток, чтобы снять объявление о продаже с рекламных площадок и прекратить показывать помещение другим претендентам. В таком случае задаток будет являться частью первоначального взноса и будет учтен при финальном расчете по сделке купли-продажи недвижимости и включен в сумму, которая будет указана в документе, подтверждающем произведение полного расчета по сделке — расписке. Как правило, из суммы задатка продавец оплачивает получение необходимых для оформления сделки документов, справок, а также иные сопутствующие расходы по сделке.

На что влияет первоначальный взнос?

Чаще всего, чем больше первоначальный взнос, тем ниже ставка по кредиту.

А также меньше ваш долг перед банком, меньше ежемесячные платежи и продолжительность ипотеки, а значит меньше и переплата банку в качестве процентов.

Какая сумма первоначального взноса является оптимальной?

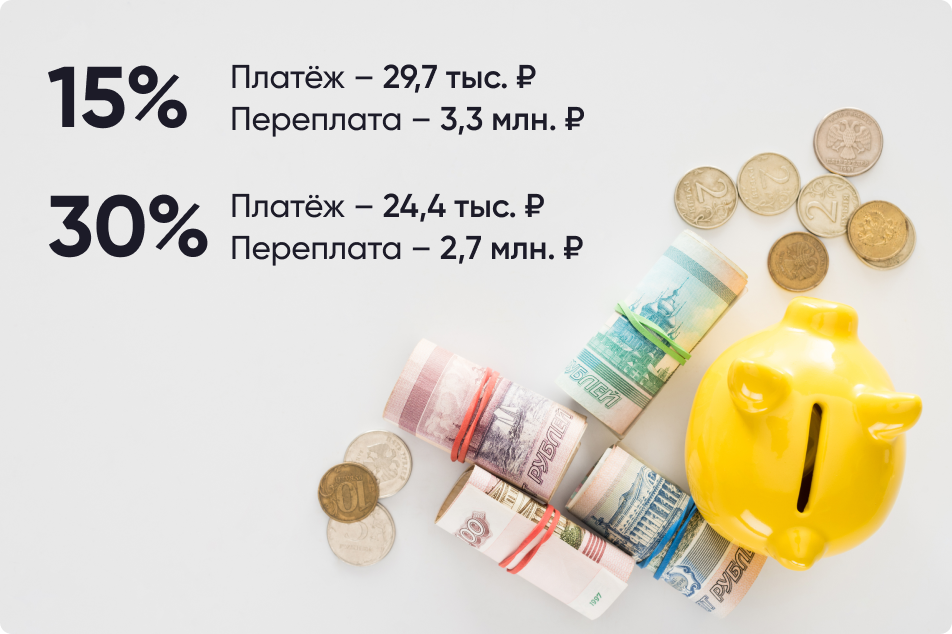

Чем больше вы можете внести в качестве первоначального взноса, тем лучше. Рассмотрим на конкретных примерах, каким образом он влияет условия кредита. Допустим, вы планируете оформить льготную ипотеку по ставке 7% на покупку квартиры за 4,5 млн рублей. Комфортным для вас сроком кредита является 20 лет.

Если вы выплачиваете минимально возможный по данной программе первоначальный взнос (15%), ежемесячный платеж составит 29,7 тыс. рублей, а банку вы переплатите больше половины стоимости квартиры, то есть 3,3 млн рублей.

Если же увеличить первоначальный взнос до 30%, например, за счет средств материнского капитала, ежемесячный платеж уже составит 24,4 тыс. рублей, а переплата уменьшится до 2,7 млн рублей (то есть вы заплатите банку меньше на 600 тыс. рублей).

От чего зависит минимальная сумма первоначального взноса?

В большинстве случаев минимальную сумму первоначального взноса определяет сам банк. Но когда речь идет о льготных ипотечных программах с господдержкой, их условия устанавливаются федеральным правительством или региональными органами власти. Как правило, минимальная сумма первоначального взноса варьируется от 10% до 20%.

Есть ли предельная сумма первоначального взноса?

Максимальную сумму первоначального взноса каждый банк устанавливает самостоятельно. Банку невыгодно, если взнос будет слишком высоким, потому что тогда он не сможет заработать на процентах.

«Слишком большие» первоначальные взносы — это редкая ситуация. Банки при определении максимального размера первоначального взноса исходят из принципа соразмерности требования к стоимости залога — обеспечению. Что это значит? Если, например, вы должны 20 тыс. рублей за квартиру стоимостью 5 млн. рублей и по какой-то причине перестали платить за нее, банк не сможет забрать квартиру в счет погашения вашего долга, так как стоимость квартиры существенно больше суммы долга. Соответственно, банк будет регулировать этот момент и ограничивать либо сумму кредита, либо первоначального взноса.

Бывают ли ипотечные кредиты без первоначального взноса?

Да, такие предложения существуют на рынке, но это довольно рискованно и для заемщика, и для банка. Как показывает практика, клиенты, которые оформляют ипотеку без первоначального взноса гораздо хуже справляются с обслуживанием кредита.

Как увеличить первоначальный взнос?

Для того, чтобы увеличить сумму первоначального взноса, можно воспользоваться мерами государственной поддержки, например, средствами материнского капитала (подробней можно узнать в инструкции: Использование материнского капитала на покупку жилья). В 2022 году семьи при рождении первого ребенка могут получить 524,5 тыс. рублей, а при рождении второго выплата составит 693,1 тыс. рублей.

Стоит ли брать потребительский кредит на первоначальный взнос?

Использовать потребительский кредит для первоначального взноса не рекомендуется по нескольким причинам. Прежде всего, вся информация о выданных кредитах фиксируется в вашей кредитной истории, поэтому банк будет учитывать наличие у вас дополнительной финансовой нагрузки и вполне может отказать в выдаче ипотеки. Кроме того, потребительские кредиты, как правило, выдаются под достаточно высокий процент. Это означает, что вы переплатите не только за ипотечный, но и за потребительский кредит.

Как работает первоначальный взнос по военной ипотеке?

При военной ипотеке первоначальный взнос выплачивается из денежных средств, которые государство перечисляет на специальный счет военнослужащего в течение всего срока службы. Если на момент оформления ипотечного кредита накопленных средств недостаточно, военнослужащий может добавить недостающую сумму из своих средств.

Однако воспользоваться военной ипотекой можно только спустя три года после включения в реестр участников НИС.

Подробнее о том, как воспользоваться военной ипотекой, можно узнать в материале на спроси.дом.рф.