Платежеспособность — это возможность компании выполнить в срок свои обязательства: погасить взятый кредит, перечислить работникам зарплату, оплатить поставленный товар (Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организации, утв. Госкомстатом России 28.11.2002). Платежеспособность считается одним из показателей финансовой устойчивости предприятия.

Выделяют два основных фактора, из которых складывается платежеспособность организации:

- Наличие активов: деньги, имущество, дебиторская задолженность, акции и доли в других компаниях, оборудование.

- Степень ликвидности активов. Ликвидность — это возможность продажи или использования активов для погашения задолженностей. Важен не только размер активов, но и то, насколько быстро компания сможет их реализовать по рыночной цене. Например, продать оборудование или другое имущество, чтобы выполнить обязательства перед кредиторами.

Платежеспособность может быть краткосрочной и долгосрочной. Под краткосрочной понимают способность компании погашать свои срочные обязательства деньгами или краткосрочными финансовыми вложениями — наиболее ликвидными активами. Долгосрочная платежеспособность показывает возможность выполнить обязательства в будущем.

Есть два основных подхода определениям этих понятий. Представители первого считают, что и платежеспособность, и ликвидность — это способность компании вовремя расплачиваться по своим обязательствам.

Сторонники второго подхода разграничивают термины. Если платежеспособность показывает возможность компании рассчитаться по краткосрочным и долгосрочным обязательствам, то ликвидность — скорость продажи активов, за счет которых можно платить по долгам.

Разберем пример

В бухгалтерском балансе компании сумма активов больше суммы обязательств. Значит, в целом организация платежеспособна. При этом большинство активов сосредоточены в основных средствах, а денег у компании практически нет. Основные средства сложно быстро продать по рыночной цене, то есть активы труднореализуемые. Поэтому когда оборудование компании выйдет из строя, получится, что денег на незапланированный ремонт техники нет. Это говорит о низкой ликвидности компании.

Оценка состояния бизнеса — важный инструмент для планирования деятельности компании. Результаты финансового анализа помогают эффективнее использовать ресурсы предприятия и формировать стратегию долгосрочного развития. Наряду с руководителями состояние бизнеса оценивают банки, инвесторы, страховые компании, представители государственных ведомств.

Руководители, собственники, учредители, акционеры

Цель — вовремя выявить, что финансовое положение компании ухудшается, предпринять меры, чтобы исправить ситуацию и не допустить возникновения признаков банкротства.

Партнеры

Если компания планирует новое сотрудничество или рассматривает перспективу долгосрочной работы с контрагентом, то оценивает показатели его платежеспособности. Это помогает определить, сможет ли выбранный партнер погасить свои обязательства в сроки, предусмотренные договором, например оплатить товар или выполненные работы.

Инвесторы

Оценивают целесообразность инвестиций, определяют объем следующих вложений или принимают решение об отказе от проекта.

Банки

Если организация обращается за кредитом на развитие бизнеса, сотрудники банка оценивают платежеспособность фирмы, чтобы выяснить, в состоянии ли она погасить кредит. Также определяют размер ссуды или займа, который можно одобрить.

Проверить компанию в Фокусе

Попробовать бесплатно

Для анализа платежеспособности используется довольно много показателей финансового состояния. Их называют коэффициентами. Перечень некоторых показателей и порядок их расчета можно найти в Методологических рекомендациях по проведению анализа финансово-хозяйственной деятельности организации или Методических рекомендациях по оценке эффективности инвестиционных проектов.

Рассмотрим основные коэффициенты.

Коэффициент финансовой устойчивости показывает, насколько организация независима от займов и кредитов, а также объем средств, которые компания может использовать для работы. Показатель рассчитывается как соотношение суммы собственного капитала (стр. 1300 бухгалтерского баланса) и долгосрочных обязательств (стр. 1400 бухгалтерского баланса) к валюте баланса (стр. 1700 бухгалтерского баланса).

К (фин. ус.) = (стр. 1300 + стр. 1400) / стр. 1700.

| Значение | Что это значит |

|---|---|

| < 0,6 | Компания рискует попасть в финансовую зависимость от кредиторов |

| ≥ 0,6 | Оптимальное значение коэффициента |

| 0,6–0,95 | Растет независимость организации от займов и кредитов |

| 0,95 | Организация не использует все возможности для развития |

Коэффициент независимости, или автономии, показывает, насколько активы организации сформированы из собственных средств — без привлечения стороннего капитала или вложений. Коэффициент рассчитывается как соотношение между показателями собственного капитала (ст. 1300 бухгалтерского баланса) и валютой баланса (стр. 1700 бухгалтерского баланса).

К автономии = стр. 1300 / стр. 1700.

Оптимальное значение показателя — ≥ 0,5 — говорит о возможности организации за счет собственных средств погасить обязательства, а следовательно, указывает на надежность компании.

Коэффициент общей платежеспособности показывает, насколько фирма может покрыть все свои обязательства активами, которыми она располагает.

К (общ. плат.) = стр. 1300 / (стр. 1520 + стр. 1510 + стр. 1550 + стр. 1400).

Наиболее оптимальное значение — 2 — говорит о возможности организации погасить обязательства за счет собственных активов.

Для анализа платежеспособности также используют три показателя в сфере ликвидности активов.

Коэффициент срочной ликвидности показывает возможность компании погасить свои краткосрочные обязательства за счет наиболее ликвидных активов.

К (ср. л.) = (стр. 1230 + стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее эффективный показатель — от 0,8 до 1 — отражает возможность быстро покрыть краткосрочные обязательства. Еще рекомендуют обращать внимание на показатель состава активов. Он не должен состоять в основном из дебиторской задолженности, так как на ее взыскание нужно время.

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы покрывают краткосрочные обязательства. К оборотным относятся активы, используемые в производстве или купленные для перепродажи. Например, сырье или полуфабрикаты для переработки. К ним также можно отнести деньги, ликвидные ценные бумаги и дебиторскую задолженность. В балансе это отражается в строке 1200.

К (тек. л.) = (1200 + стр. 1170) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее оптимальный показатель 1–2. Если он меньше единицы, значит, компания не может погашать свои текущие обязательства.

Коэффициент абсолютной ликвидности показывает способность фирмы расплачиваться по краткосрочным обязательствам с помощью высоколиквидных активов.

К (абс. л.) = (стр. 1240 + 1250) / (стр. 1510 + стр. 1520 + стр. 1550).

Если показатель 0,2, это говорит о возможности компании погасить около 20 % от своих краткосрочных обязательств в сжатые сроки.

Проверить компанию в Фокусе

Попробовать бесплатно

Для оценки платежеспособности также используются вертикальный и горизонтальный методы анализа бухгалтерской отчетности. Рассмотрим каждый из них.

Горизонтальный анализ позволяет проанализировать, как со временем меняются показатели. Чтобы применить метод, сравнивают показатели балансов на разные отчетные даты за аналогичный период. Например, сопоставляют показатели дебиторской задолженности (стр. 1230 бухгалтерского баланса). Если значение выросло, это может говорить как о недостаточной работе компании по взысканию долгов, так и о расширении производства и привлечении новых партнеров.

По общему правилу, показатель положительной динамики работы компании — это увеличение денежных средств в бухгалтерском балансе. Но такое изменение нужно рассматривать в совокупности с другими значениями. Если у компании становится больше долгов, есть риск, что фирма не сможем погасить свои обязательства перед партнерами.

При вертикальным анализе рассмотривают показатели бухгалтерского баланса на определенную дату. Это позволяет определить структуру активов и обязательств. Другими словами, посмотреть вес каждой позиции в общих показателях баланса. Итог баланса организации принимают за 100 % и рассчитывают процентное соотношение каждой статьи баланса.

Посчитаем вес денежных средств в общем отношении к балансу.

Сначала рассчитаем итого по балансу (=валюта баланса) = стр. 1100 (итого по разделу I) + стр. 1200 (итого по разделу II).

Затем возьмем нужный показатель, например денежные средства и их эквиваленты (стр. 1250 бухгалтерского баланса).

Рассчитываем его вес в процентном соотношении:

Стр. 1250 / валюта баланс × 100 % = вес (%).

С помощью расчета этих показателей можно понять структуру баланса фирмы потенциального контрагента.

Проверить компанию в Фокусе

Попробовать бесплатно

На какие основные элементы бухгалтерского баланса необходимо обращать внимание

Схема расположения данных в бухгалтерском балансе составлена так, что активы группируются по степени их ликвидности. Наиболее ликвидные расположены в конце бухгалтерского баланса, а наименее — в начале. Например, денежные средства как наиболее ликвидные располагаются в конце баланса, а недвижимость, которую не так легко продать по рыночной цене, в начале.

Все активы компании можно разделить на четыре основные группы.

Первая группа — высоколиквидные активы

К ним относятся денежные средства и краткосрочные финансовые обязательства. С их помощью организация сможет в любое время погасить свои долги. При продаже такие активы почти не теряют в рыночной стоимости. В бухгалтерском балансе показатели стр. 1250 + стр. 1240.

Вторая группа — быстрореализуемые активы

К ним можно отнести дебиторскую задолженность компании сроком до 12 месяцев и другие оборотные активы, например банковские вклады. Такие активы фирма может достаточно быстро перевести в деньги и выполнить обязательства перед контрагентами. В бухгалтерском балансе показатели стр. 1230 + стр. 1260.

Третья группа — медленно реализуемые активы

Включает в себя дебиторскую задолженность со сроком погашения более 12 месяцев, запасы организации (товар на складе, сырье), финансовые вложения. Для перевода таких активов в деньги понадобится время, то есть их ликвидность ниже активов второй группы. В бухгалтерском балансе показатели стр. 1210 + стр. 1220 + стр. 1170.

Четвертая группа — труднореализуемые активы

Компания постоянно использует их в своей деятельности. К ним относятся собственная недвижимость, транспорт, зарегистрированные программы, базы данных, изобретения, секреты производства. Чтобы реализовать активы четвертой группы, понадобится больше всего времени, поэтому их ликвидность самая низкая. В бухгалтерском балансе показатели стр. 1100 — стр. 1170.

Если в балансе преобладают активы первой и второй групп, можно сделать вывод о высокой платежеспособности фирмы. Но для комплексного анализа этого недостаточно. Еще нужно оценить показатель чистых оборотных активов. Если они есть, это значит, что компания в состоянии не только погасить обязательства, но и продолжить развитие. Показатель чистых оборотных активов рассчитывается как разница между совокупностью оборотных активов и краткосрочными обязательствами перед третьими лицами.

Чистые оборотные активы = стр. 1200 – (стр. 1500 — стр. 1530 — стр. 1540).

Полученное значение должно быть больше нуля. Это будет говорить о том, что после погашения компанией своих обязательств у нее останутся ресурсы для развития.

При принятии решения важно учитывать не только оценку показателя чистых оборотных активов, но и изменение его значения во времени. Если показатель растет достаточно долго, значит, собственные оборотные активы избыточны, что приводит к снижению деловой активности. При уменьшении показателя можно говорить о недостаточности собственных оборотных средств, что угрожает финансовой стабильности. Другими словами, у организации может быть недостаточно средств, чтобы погасить краткосрочные обязательства.

Контур.Фокус в разы ускоряет анализ платежеспособности компании. С помощью аналитики и графиков можно быстро сделать выводы о финансовом положении контрагента.

Данные бухгалтерской отчетности загружаются в сервис из Государственного информационного ресурса бухгалтерской отчетности (ГИР БО). Сведения отображаются в блоке «Финансы» в карточке компании. Вы можете быстро посмотреть основные показатели организации по итогам года: баланс, выручку и чистую прибыль. Также Фокус показывает, на сколько изменились значения показателей по сравнению с предыдущим периодом.

А еще в блоке «Финансы» отображаются результаты автоматического финансового анализа компании: статистическая оценка отчетности и экспертный рейтинг. Эти показатели помогают быстро определить, не начнет ли организация процедуру банкротства в следующем году, и оценить ее положение относительно других компаний той же отрасли.

Кликнув на кнопку «Подробности», вы можете детально изучить информацию. Так, данные бухгалтерских форм собраны в таблицах. Нужные поля вы можете добавить в общий интерактивный график, чтобы проследить, как менялось значение каждого показателя, будь то размер уставного капитала или количество заемных средств. Наведя на линию, вы увидите значение показателя в определенный отчетный период.

Подробный анализ финансового состояния контрагента тоже не придется искать — готовый документ уже есть в Фокусе. Скачайте отчет в формате PDF, чтобы понять, из чего сложилась такая оценка финансового состояния предприятия. Документ готовится на основе бухгалтерской отчетности, которую ежегодно сдает компания.

Проверить компанию в Фокусе

Попробовать бесплатно

Показатели платежеспособности, характеризующие финансовые проблемы предприятия

Методика ежедневного (еженедельного, ежемесячного и т. д.) мониторинга за состоянием платежеспособности компании

Особенности контроля за состоянием дебиторской и кредиторской задолженностей и показателей оборачиваемости долгов

Алгоритм анализа выручки и прибыли от реализации с целью выявления финансовых проблем

Мы не станет представлять комплексные методики анализа финансового состояния на основе бухгалтерской отчетности — их много на страницах журналов и учебных пособий. Чтобы выявить проблемные зоны предприятия, будем анализировать показатели, рассчитанные на основании сведений из управленческой отчетности. Такой анализ позволяет точно и оперативно оценить состояние предприятия в целом, определить наиболее узкие места на конкретный момент времени и в динамике, а значит, принять своевременные решения по исправлению ситуации.

Платежеспособность и показатели, характеризующие финансовые проблемы компании

Платежеспособность является едва ли не основным показателем финансовой стабильности предприятия, который характеризует возможность предприятия оперативно отвечать по своим обязательствам, т. е. рассчитываться по своим долгам. В более узком смысле платежеспособность характеризуется наличием у предприятия финансовых возможностей погасить кредиторскую задолженность в краткосрочном периоде. Понятие платежеспособности зачастую заменяют понятием ликвидности, так как от уровня ликвидности предприятия зависит его платежеспособность.

Независимо от стадии жизненного цикла, на котором находится предприятие, финансовый менеджмент должен определять оптимальный уровень ликвидности, поскольку недостаточная ликвидность активов может привести к неплатежеспособности или банкротству, а избыточная — к снижению рентабельности.

Для соответствующего анализа в широком смысле принято проводить оценку баланса, группируя активы по степени ликвидности, а пассивы — по срочности погашения, анализировать источники формирования запасов и затрат и излишек (недостаток) собственных оборотных средств, а также рассчитывать относительные показатели ликвидности. При этом используются данные бухгалтерского баланса и отчета о финансовых результатах. Таким образом анализируют платежеспособность, как правило, по итогам работы предприятия за год или полугодие, а также в интересах кредиторов и инвесторов, чтобы определить кредитоспособность предприятия.

Мы рассмотрим не столь глобальные методики, а краткосрочные, позволяющие определить уровень платежеспособности на день, неделю, месяц и ответить на вопрос «а достаточно ли денежных средств на расчетном счете и/или в кассе предприятия для осуществления текущей деятельности и расчета с кредиторами по своим обязательствам?»

Для ежедневного (еженедельного) контроля платежеспособности предприятия формируют планы платежей и платежные календари, мониторят остатки на счетах 51 «Расчетные счета» и/или 52 «Валютные счета».

В платежный календарь вносят плановые значения притока и оттока денежных средств с учетом фактического остатка денежных средств на начало анализируемого периода. Однако этого недостаточно — надо же определить и фактические показатели.

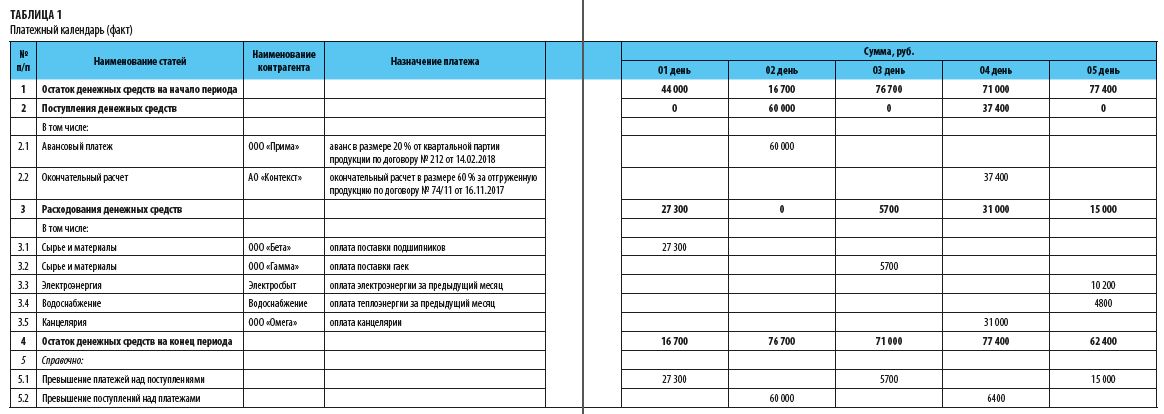

В таблице 1 представлен пример ежедневного платежного календаря.

К сведению

В зависимости от целей предприятия можно формировать сводные еженедельные или ежемесячные платежные календари. Форма представленного документа условна, можно разработать вариант, который будет подходить предприятию. Периодичность формирования — на усмотрение руководителя компании (или ответственного за финансы компании).

Итак, в данном случае (см. табл. 1) представлены фактические потоки денежных средств в динамике за 5 дней. Первое на что стоит обратить внимание — раздел со справочной информацией, а именно стр. 5.1 «Превышение платежей над поступлениями». Это и есть та ситуация, при которой положение компании спасает только наличие денежных средств на начало периода (входящие денежные средства). Если бы их не было, предприятие не смогло бы внести тот или иной платеж.

Рассмотренный показатель (превышение поступлений над платежами или наоборот) зачастую называют cash flow («поток денежных средств»). При прямом методе учета cash flow рассчитывается как разница между поступлениями и расходованиями денежных средств. Если значение этого показателя отрицательное, значит, расходов больше, чем поступлений. Такая ситуация не редкость и ее нельзя назвать критической с точки зрения платежеспособности предприятия — при условии наличия на расчетных счетах и в кассе денежных средств.

Для мониторинга за показателями cash flow и предотвращения кризисных ситуаций на предприятиях устанавливают нормы (лимиты) денежных средств, которые должны в обязательном порядке оставаться на конец анализируемого периода.

При анализе платежного календаря, который очень схож по структуре с бюджетом движения денежных средств и отчетом о его исполнении, необходимо также уделять внимание показателям остатков денежных средств на конец периода и как следствие — начало следующих периодов. Здесь необходимо помимо «сухих расчетов» фактических показателей иметь представление о будущих поступлениях и расходованиях.

Например, если у предприятия на конец анализируемого периода недостаточная сумма денег, которая (с учетом планируемых поступлений) не способна обеспечить платежи будущего периода, значит, можно говорить о неустойчивости платежеспособности компании. Чтобы решить проблему, можно рассмотреть различные варианта выхода из сложившейся ситуации: взять кредит для обеспечения текущей деятельности, провести переговоры с поставщиками о возможности отсрочки платежей или переговоры с покупателями на предмет досрочной оплаты и т. д.

Может быть и обратная ситуация, когда значения показатели cash flow положительные, а значения остатков на конец анализируемого периода значительно превышают потребность предприятия по оплате даже с учетом страхового запаса. Оставлять деньги «без дела» не стоит — их можно разместить во вклады либо инвестировать.

Немаловажным является и расчетный показатель cash gap («кассовый разрыв») — временный недостаток средств, о чем мы говорили ранее, т. е. такая ситуация, когда компании необходимы деньги, но при этом нет поступлений, а денег на расчетных счетах и в кассе недостаточно.

Рассмотренные показатели рассчитывают на основании платежных календарей. Они характеризуют финансовые проблемы компании, касающиеся недостаточности денежных средств, как следствие — влияющие на платежеспособность компании в целом.

Дебиторская и кредиторская задолженность

Чтобы держать финансовое состояние предприятия в целом под контролем, необходимо еще постоянно следить за размерами своих долгов перед другими предприятиями и размерами долгов других предприятий перед самим предприятием. Для этого каждое предприятие, как мы уже отмечали ранее, ведет платежный календарь, формирует бюджет движения денежных средств и отчет о его исполнении, следит за отклонениями, а также отслеживает остатки на счетах 50 «Касса», 51 «Расчетные счета» (и/или 52 «Валютные счета»).

При оценке платежеспособности предприятия незаменим анализ дебиторской и кредиторской задолженности. Появление дебиторской или кредиторской задолженности неизбежно в любой финансово-хозяйственной деятельности за счет временного разрыва между платежами и передачей готовой продукции (выполненной работы, оказанной услуги), .

Напомним, что дебиторская задолженность — это деньги, которые должны предприятию дебиторы, а кредиторская — деньги, которые должно само предприятие.

Отчеты о задолженности всегда составляются на определенную дату.

Основные задачи учета кредиторской и дебиторской задолженности две:

- учет информации о состоянии расчетов;

- контроль за исполнением обязанностей.

Дебиторская задолженность в бухгалтерском учете отображается в качестве собственных средств предприятия, а кредиторская — в качестве заемных средств. Поэтому анализ задолженностей предприятия необходим в первую очередь для определения платежеспособности предприятия.

Дебиторская задолженность представляет собой, как правило, долги покупателей (заказчиков) перед предприятием. К данной категории обязательств также могут отнесены (в случае наличия) задолженность подотчетных лиц по ранее выданным денежным средствам или по выданным кредитам и займам и некоторые другие.

Основная причина, по которой возникает дебиторская задолженность, — это особые условия оплаты, реже — неплатежеспособность покупателей. В первом случае задолженность появляется, когда предприятие отгружает продукцию в адрес покупателя, а он, в свою очередь, еще не оплатил фактически полученную продукцию, при этом вероятность осуществления окончательного расчета в ближайшее время высокая. Во втором случае — предприятие отгрузило продукцию и появилась дебиторская задолженность до момента оплаты долга в полном размере, однако вероятность оплаты низкая, что обусловлена низкой платежеспособностью дебитора. Такая задолженность может долго «висеть» на бухгалтерском балансе и даже перейти в категорию безнадежной, т. е. невозможной к взысканию.

Безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации (ст. 266 Налогового кодекса РФ). Нереальную к взысканию задолженность, как правило, списывают на основании данных инвентаризации обязательств.

Основания для списания дебиторской задолженности, помимо истечения срока исковой давности:

- прекращение обязательства должника по причине невозможности его исполнения (ст. 416 Гражданского кодекса РФ; далее — ГК РФ);

- издание акта органа государственной власти или органа местного самоуправления, в связи с чем исполнение обязательства становится невозможным полностью или частично (ст. 417 ГК РФ);

- внесение в единый государственный реестр юридических лиц (ЕГРЮЛ) записи об исключении предприятия-должника из ЕГРЮЛ. Обязательство прекращается ликвидацией юридического лица должника, кроме случаев, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо (ст. 419 ГК РФ);

- смерть должника, если исполнение не может быть произведено без личного участия должника либо обязательство иным образом неразрывно связано с личностью должника (ст. 419 ГК РФ).

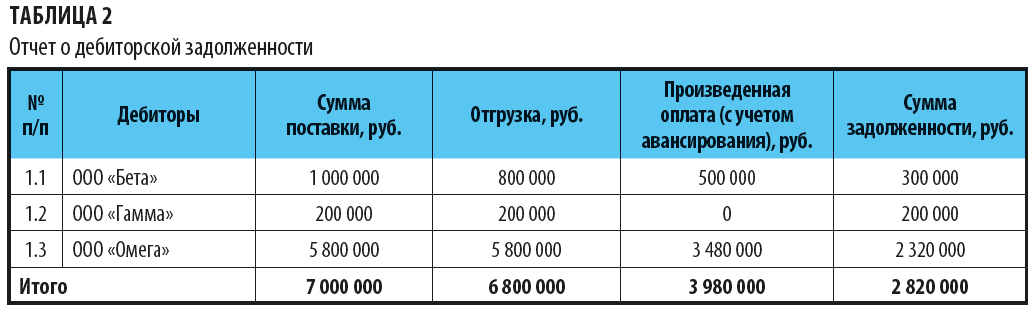

Пример отчета о дебиторской задолженности — в табл. 2.

В представленном отчете отражена общая сумма поставки, факт отгрузки в стоимостном выражении и полученные денежные средства в качестве оплаты (с учетом авансирования). Так, например, мы видим, что дебитор ООО «Бета» авансировал поставку на сумму 500 000 руб., предприятие отгрузило продукции на сумму 800 000 руб., следовательно, дебитор должен 300 000 руб. за фактически отгруженный товар. Полученные 500 000 руб. до момента отгрузки являлись кредиторской задолженностью, так как предприятие получило денежные средства, а свои обязательства по поставке еще не исполнило.

Обратите внимание!

Для наглядности в отчет о дебиторской задолженности принято вносить даты, чтобы понимать, когда возникло то или иное обязательство. Занимаясь управлением дебиторской задолженностью, необходимо особое внимание уделять наиболее давним долгам и самым большим суммам задолженности.

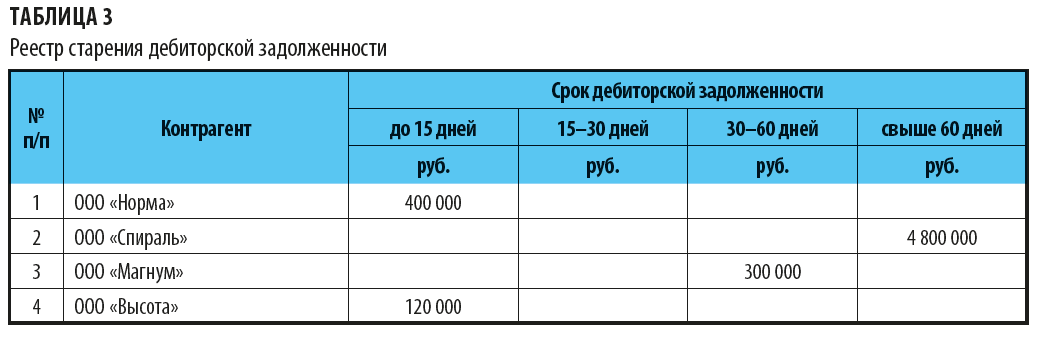

Отдельно остановимся на отчете, именуемый реестром старения дебиторской задолженности (табл. 3).

Оформление реестра старения дебиторской задолженности и его анализ позволят контролировать изменение дебиторской задолженности на конкретную дату или период, а главное — увидеть, какие контрагенты систематически нарушают сроки оплат. На основе реестра можно установить рейтинговую систему контрагентов для установления самых платежеспособных и неплатежеспособных представителей.

Разовое попадание в реестр сигнализирует о том, что на контрагента стоит обратить внимание, но еще не говорит о его финансовой несостоятельности.

Впоследствии информацию из реестров старения дебиторской задолженности можно использовать при заключении новых договоров, например, предложить контрагентам, за которыми закрепился статус ответственных плательщиков, более выгодные договорные условия. А в отношении неплатежеспособных контрагентов стоит поставить вопрос о целесообразности взаимодействия с ними. В некоторых компаниях устанавливают системы скидок и наценок, что связано с особенностями оплаты, например, при частичной предоплате предоставляется скидка, при предоставлении отсрочки платежа — наценка.

Кроме того, чтобы обезопасить свое предприятие от просроченных дебиторских долгов, можно применять следующие методы:

- мотивация дебиторов. Если у контрагента финансовые проблемы, можно предложить ему погасить долг в рассрочку или предоставить отсрочку платежа (как правило, на один календарный месяц). Кроме того, дебиторам необходимо направлять официальные письма о наличии дебиторской задолженности (обязательно оформлять акты сверок) или о приближении даты платежа по договору, а также, в случае начисления неустойки согласно условиям договора, о размере штрафных санкций;

- страхование дебиторской задолженности. В отношении неплатежеспособных контрагентов и контрагентов с высокой степенью вероятности просрочки платежей можно прибегнуть к страхованию суммы денежных средств, подлежащих получению от контрагента.

По договору страхования предпринимательского риска может быть застрахован предпринимательский риск только самого страхователя и только в его пользу (ст. 933 ГК РФ);

Обратите внимание!

Страхование дебиторской задолженности как способ минимизации потенциальных потерь потребует привлечения дополнительных денежных средств для оплаты услуг страховой компании, поэтому необходимо предварительно проанализировать целесообразность страхования и сравнить его стоимость с вероятностью неполучения денежных средств от контрагента.

- факторинг. Факторинговая компания или банк выступают посредником между заказчиком и исполнителем. Исполнитель, выполнив весь объем работ, отгружает готовую продукцию заказчику и передает отчетные документы в факторинговую компанию, которая оплачивает продукции (работы, услуги) исполнителю. При этом факторинговая компания требует перечисления денежных средств от заказчика. Как правило, за свои услуги факторинговая компания берет определенную комиссию от общей суммы договора, выполняемых работ, оказываемых услуг;

- банковская гарантия. Гарант (банк или иные кредитные организации) принимает на себя по просьбе другого лица (принципала) обязательство уплатить указанному им третьему лицу (бенефициару) определенную денежную сумму в соответствии с условиями данного гарантом обязательства независимо от действительности обеспечиваемого такой гарантией обязательства. Требование об определенной денежной сумме считается соблюденным, если условия независимой гарантии позволяют установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом (ст. 368 ГК РФ);

- услуги коллекторских агентств по возврату задолженностей. С такой организацией оформляется договор на представление интересов (например, договор цессии). За свою работу они, естественно, возьмут отдельную оплату, поэтому прежде чем прибегать к услугам коллекторских компаний, также стоит оценить целесообразность оплаты их услуг. Однако за взыскание безнадежной дебиторской задолженности, как правило, не берутся даже коллекторские агентства.

Кредиторская задолженность как условно заемные средства предприятия, как правило, представляет собой задолженность предприятия:

- перед поставщиками и подрядчиками;

- перед персоналом предприятия (например, по оплате труда). Если, как предусмотрено трудовым законодательством РФ, заработная плата выплачивается два раза в месяц, появление кредиторской задолженности неизбежно. Например, предприятие рассчитало и начислило в месяце «х + 1» за фактически отработанный месяц «х» заработную плату в размере 500 000 руб., однако в месяце «х» был выплачен аванс в размере 250 000 руб., следовательно, кредиторская задолженность составляет оставшиеся 250 000 руб.;

- перед государственными фондами;

- по оплате налогов и сборов;

- по кредитам и займам и т. д.

Наибольший удельный вес в составе кредиторской задолженности обычно приходится на долги перед поставщиками и подрядчиками. Этой категории задолженностей необходимо уделять особое внимание, учитывая, что дебиторская задолженность может являться источником погашения кредиторской задолженности.

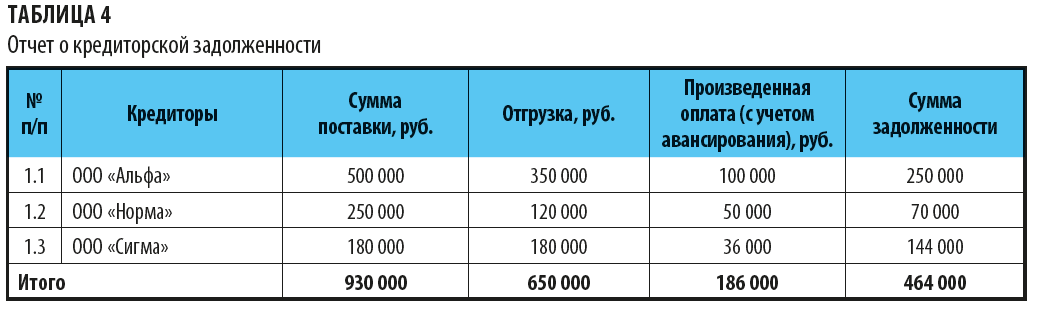

Пример отчета о кредиторской задолженности — в табл. 4.

Как видим, предприятие оплатило аванс в размере 100 000 руб. ООО «Альфа» за поставку материалов, поставщик отгрузил продукцию на сумму 350 000 руб., следовательно, предприятие должно поставщику еще 250 000 руб. за отгруженную продукцию.

Обратите внимание!

На этапе анализа кредиторской задолженности необходимо четко знать условия оплаты согласно договорам, ведь зачастую несвоевременная оплата отгруженной продукции сулит начислением пени и штрафов за просрочку платежей.

Включать в отчет о кредиторской задолженности рекомендуется не только поставщиков сырья и материалов, необходимых для непосредственного выполнения работ основной деятельности предприятия, но и поставщиков электроэнергии, воды, связи, транспортные организации, представляющие коммунальные услуги и др.

Таким образом, и дебиторская, и кредиторская задолженность являются неизбежными при функционировании любого коммерческого предприятия, что обусловлено временными разрывами между осуществлением оплаты и переходом права собственности на продукцию (факт отгрузки продукции).

Безусловно, от роста дебиторской задолженности страдает платежеспособность и ликвидность предприятия, ведь на его счетах и в кассе недостаточно денег для оплаты уже выполненных работ (на которые, возможно, были планы — например, за счет своевременно полученных средств за отгрузку продукции планировалось в срок окончательно рассчитаться за полученный материал). Кредиторская задолженность также с негативной стороны характеризует предприятие как неплатежеспособное в глазах кредиторов, кроме того, как было отмечено ранее, наличие просрочек по платежам может повлечь за собой начисление штрафов, неустоек и пени.

Управляя задолженностью, необходимо особое внимание уделять наиболее давним долгам и самым большим суммам задолженности.

Уровень платежеспособности и финансовой устойчивости предприятия напрямую зависит и от скорости оборачиваемости дебиторской и кредиторской задолженности, для определения которых используются следующие коэффициенты:

- коэффициент оборачиваемости кредиторской задолженности (Кокз) равен отношению выручки от реализации к среднему значению кредиторской задолженности, показывает, сколько раз предприятие погасило свою кредиторскую задолженность за анализируемый период;

- коэффициент оборачиваемости дебиторской задолженности (Кодз) равен отношению выручки от реализации к среднему значению дебиторской задолженности, показывает скорость трансформации товаров (услуг, работ) предприятия в денежные средства.

Пример

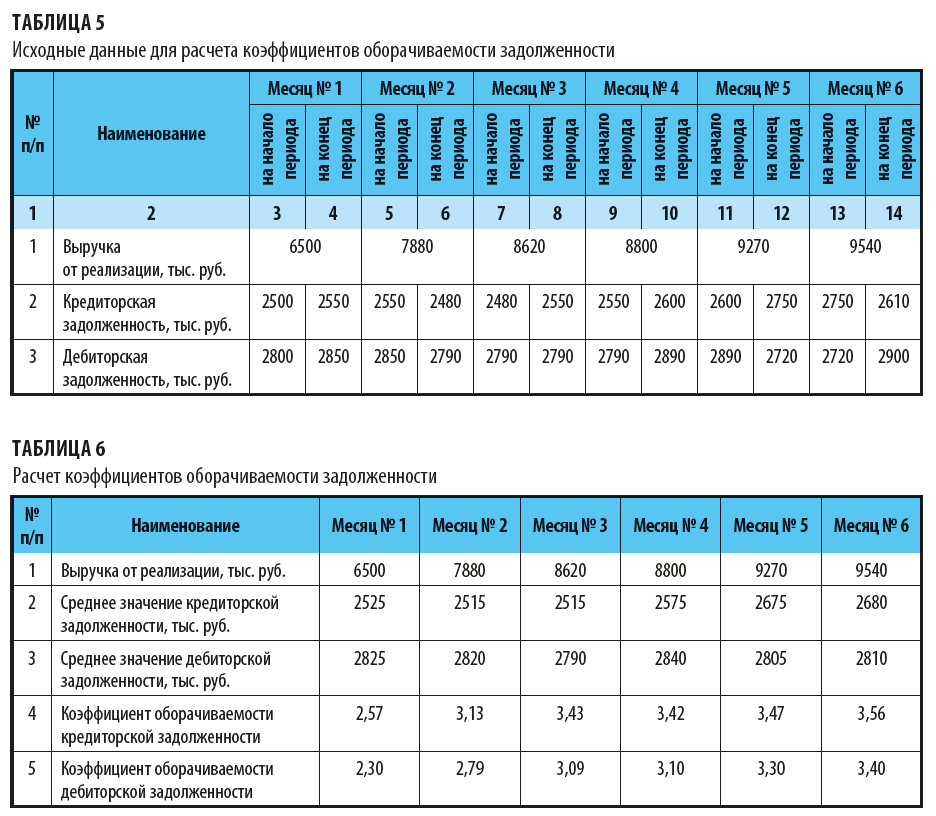

Рассчитаем коэффициенты оборачиваемости задолженности по данным работы предприятия за полугодие. В таблице 5 представлены исходные данные для расчетов — показатели задолженностей на начало и на конец периода, на основе которых и будет рассчитываться средний показатель за период. Результаты расчета — в табл. 6.

Нормативов значений для коэффициентов оборачиваемости нет, принято считать положительной тенденцией рост значений показателей, что наблюдается для анализируемого предприятия по итогам расчетов.

Чем выше значение коэффициента оборачиваемости кредиторской задолженности, тем выше платежеспособность предприятия, чем выше значение коэффициента оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между анализируемым предприятием и его контрагентами.

Также положительным является факт превышения значения коэффициента оборачиваемости кредиторской задолженности над значением коэффициента дебиторской задолженности — это увеличивает рентабельность предприятия, что мы также наблюдаем в рассматриваемом примере.

Анализ выручки и прибыли от реализации

Цель деятельности любого предприятия — реализации продукции (товаров), выполнение работ и/или сдача оказанных услуг, т. е. реализация является финальным этапом обращения денежных средств (начиная с приобретения материалов и заканчивая передачей конечному получателю готового изделия).

По результатам анализа объема реализации в натуральном выражении и выручки от реализации в стоимостном выражении можно рационально планировать деятельность предприятия, конечно, при условии комплексного подхода к проведению оценочных расчетов и самого анализа.

Как правило, анализ проводят по результатам работы предприятия за год, но этого бывает недостаточно для отражения полной картины, поэтому проводят и ежемесячный анализ (иногда с детализацией по декадам месяца), поквартальный и полугодовой.

Начинать стоит с анализа динамики выручки от реализации и тенденций ее развития. Для этого анализируют рост (или снижение) объемов реализации в стоимостном выражении в динамике за определенный период (мы будем проводить такой анализ за полугодие).

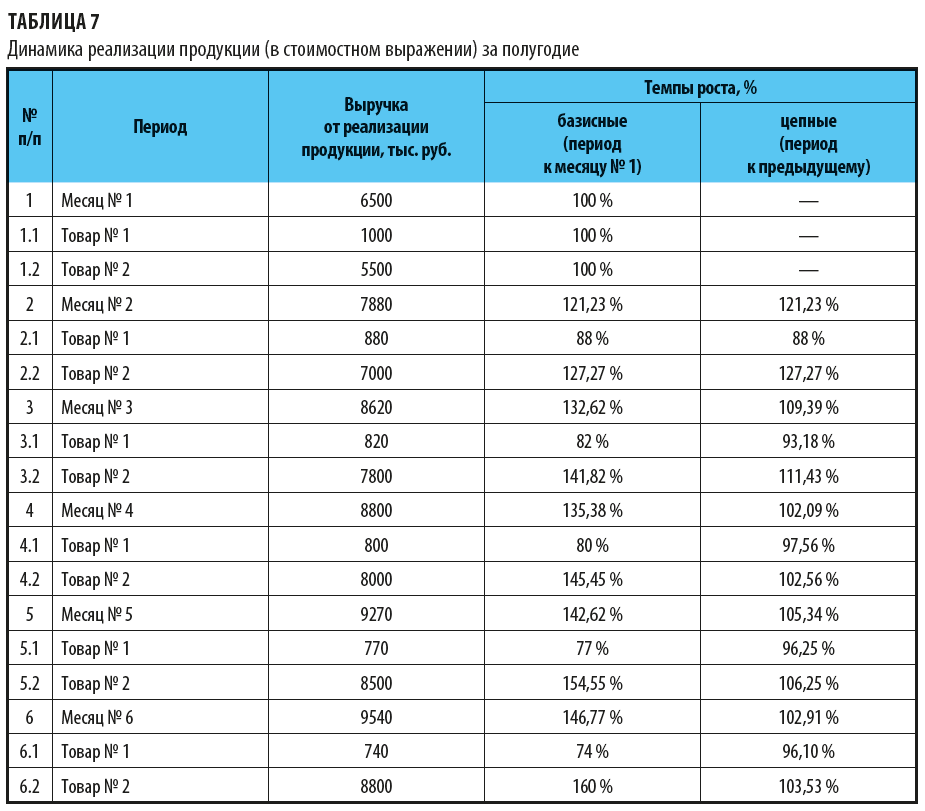

Итак, рассмотрим типовой анализ динамики выпуска и реализации продукции (исходные данные — в табл. 7).

Анализ динамики выручки от реализации продукции принято проводить не просто в стоимостном выражении, но и в разрезе номенклатурных групп. Это позволяет оценить динамику выручки по каждому производимому товару и степень его доходности, а также определить, какие товары являются наиболее удачными на рынке.

К сведению

Согласно классификации товаров по матрице Бостонской консалтинговой группы все товары принято делить на: товары-«звезды», товары-«дойные коровы», товары-«дикие кошки» и товары-«мертвый груз». Товары-«звезды» занимают лидирующее положение в развивающейся отрасли и находятся на стадии роста, ближе к этапу зрелости; дают предприятию значительную прибыль. «Дойная корова» занимает лидирующее положение в относительно зрелой или сокращающейся отрасли; товар обычно имеет преданных приверженцев из числа потребителей, поэтому конкурирующим организациям их уже трудно переманить. «Дикие кошки» находятся на этапе внедрения товара и характеризуются незначительной поддержкой со стороны потребителей. «Мертвый груз», как правило, нерентабелен.

После того как товары распределены по категориям, перед компанией встает задача: в случае спада спроса — есть ли смысл вкладываться в дальнейшее развитие товара и его продвижение, в случае роста спроса — как удержать позицию на рынке и на какие цели направить полученные от реализации удачных товаров деньги.

В экономике принято рассчитывать темпы роста двух видов: базисные и цепные.

Базисный темп роста — это отношение каждого последующего показателя к базисному, принятому за основу (базу); в нашем примере это месяц № 1. Цепной темп роста — это отношение последующего уровня к предыдущему. Между цепными и базисными темпами роста есть взаимосвязь. Зная базисные темпы, можно исчислить цепные делением каждого последующего базисного темпа на предыдущий.

В нашем примере (см. табл. 7) выручка от реализации продукции в динамике постоянно увеличивается, но исключительно за счет товара № 2. При этом выручка от реализации товара № 1 постоянно снижается. Так, выручка от реализации товара № 1 за полугодие сократилась на 26 %, что характеризует данный товар как «дикую кошку» или «мертвый груз». В данном случае необходимо принять решение о целесообразности дальнейшего производства данной продукции или решить проблему спада спроса и, как следствие, выручки от реализации иными, менее категоричными способами, например, путем модернизации, поиска новых путей сбыта, увеличения расходов на рекламу и т. д.

Однако анализа темпа роста выручки от реализации недостаточно — необходимо проанализировать и размер полученной прибыли от реализации в разрезе номенклатурных групп. Источник информации для такого анализа — управленческая отчетность, а именно: бюджет доходов и расходов и отчет о его исполнении (нас сейчас интересует в первую очередь отчет как документ, показывающий фактические значения доходов и расходов в привязке к фактическому объему реализованной продукции).

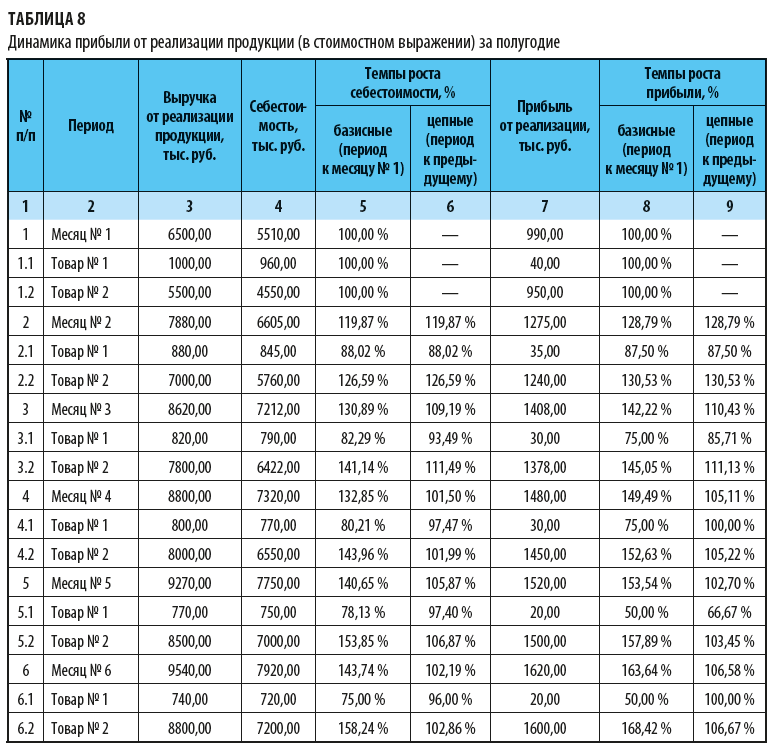

На основе данных отчета об исполнении бюджета о доходах и расходах сгруппируем данные для анализа динамики выручки от реализации, себестоимости производства и реализации и прибыли от реализации продукции за полугодие (табл. 8).

Итак, согласно данным гр. 7–9 прибыль от реализации в общем увеличивается, однако более детальный анализ показывает, что увеличиваются показатели по товару № 2, а по товару № 1, наоборот, снижаются. Это может быть обусловлено соответствующим изменением в показателях выручки (прибыль сократилась за счет снижения объема реализации и, как следствие, выручки, и наоборот).

Чтобы оценить способность предприятия (а также конкретной номенклатуры продукции) приносить доход на вложенные в текущую деятельность средства и капитал, рассчитывают относительные показатели — показатели рентабельности.

Предприятие или товар принято считать рентабельными, если в результате производства и реализации продукции предприятие возмещает свои издержки в полном объеме и получает прибыль.

Рентабельность продукции рассчитывается как отношение прибыли от реализации продукции к полной себестоимости и показывает, сколько получено прибыли на 1 руб. текущих затрат:

Rпродукции = (Прибыль / Себестоимость) × 100 %.

Рентабельность продаж рассчитывается как отношение прибыли от реализации продукции к выручке от ее реализации. Этот показатель характеризует степень прибыльности работы предприятия на рынке, правильность установления цены и отражает долю прибыли в выручке от продаж — сколько прибыли получает хозяйствующий субъект с рубля продаж, выполненных работ, оказанных услуг, т. е. товарооборота (реализованной продукции):

Rпродаж = (Прибыль / Выручка) × 100 %.

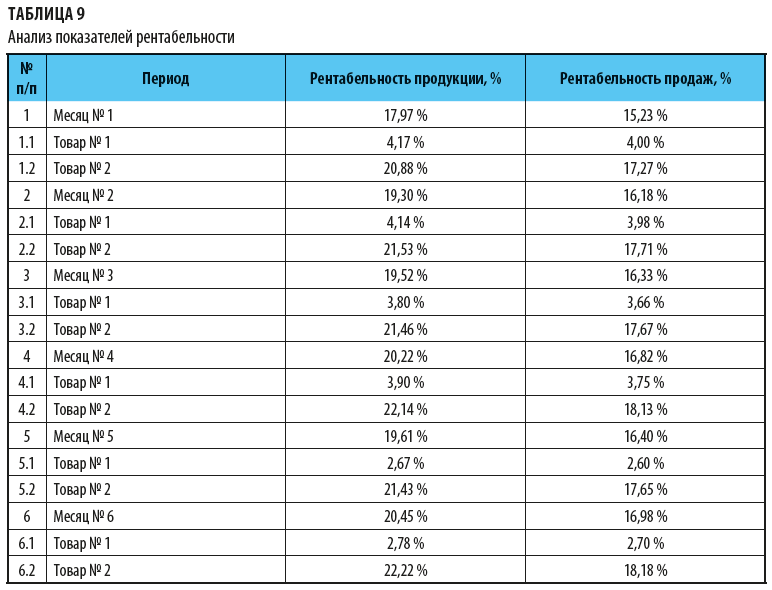

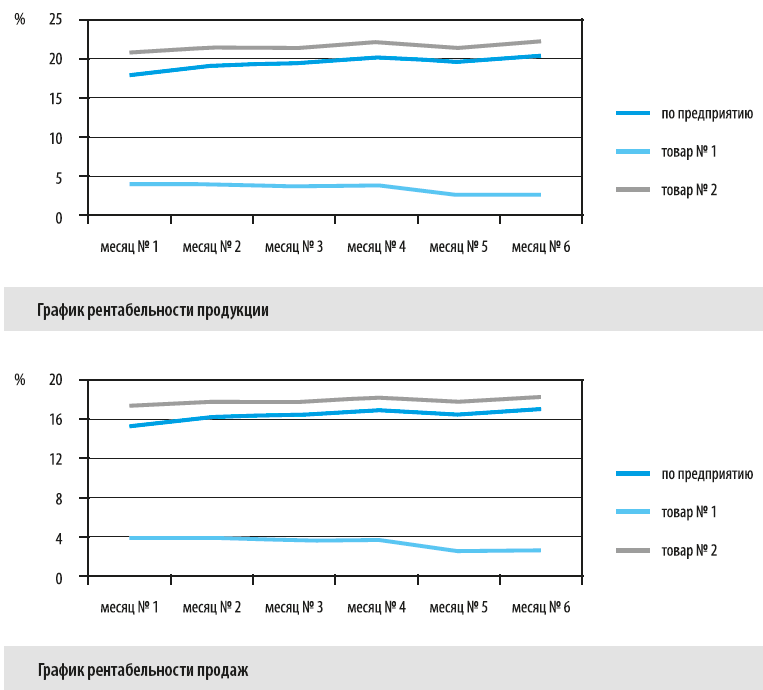

Рассчитаем рассмотренные показатели (табл. 9, см. также графики).

Итак, мы видим из представленных графиков, что показатели рентабельности по товару № 2 в динамике имеют тенденцию увеличения, показатели по товару № 1 — сокращения. Одни показатели компенсируют другие, и в результате общая рентабельность по предприятию тоже имеет тенденцию увеличения, однако теряя за счет товара № 1.

Низкие показатели рентабельности товара № 1 обусловлены высоким уровнем себестоимости продукции — предприятие при его реализации едва ли покрывает все расходы на производство за счет полученной выручки.

Показатели рентабельности ниже 5 % условно считаются в экономике критическими. Предприятию надо решить, продолжать производство товара № 1 или отказаться от него вовсе. Если продолжать производство — необходимо, помимо решения вопросов продвижения с целью наращивания объемов продаж в натуральном выражении и, как следствие, выручки от реализации, решать вопрос сокращения издержек предприятия, чтобы разница между полученным доходом и понесенными затратами становилась более ощутимой для предприятия.

Сокращение издержек предприятия на производство продукции — процесс трудоемкий, требующий комплексного подхода: начиная с анализа материальных расходов (например, можно сменить поставщиков, предлагающих аналогичный материал по более низким ценам) и заканчивая анализом накладных расходов (по принципу значимости).

Как правило, сокращение накладных расходов по одному виду товара положительно отражается и на финансовом результате и показателях рентабельности для других товарных групп и в целом по предприятию.

Статья опубликована в журнале «Справочник экономиста» № 9, 2018.

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла.

Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации .

К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании – это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты.

Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение |

Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; |

≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; |

≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; |

≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств;

А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов;

А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде – до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

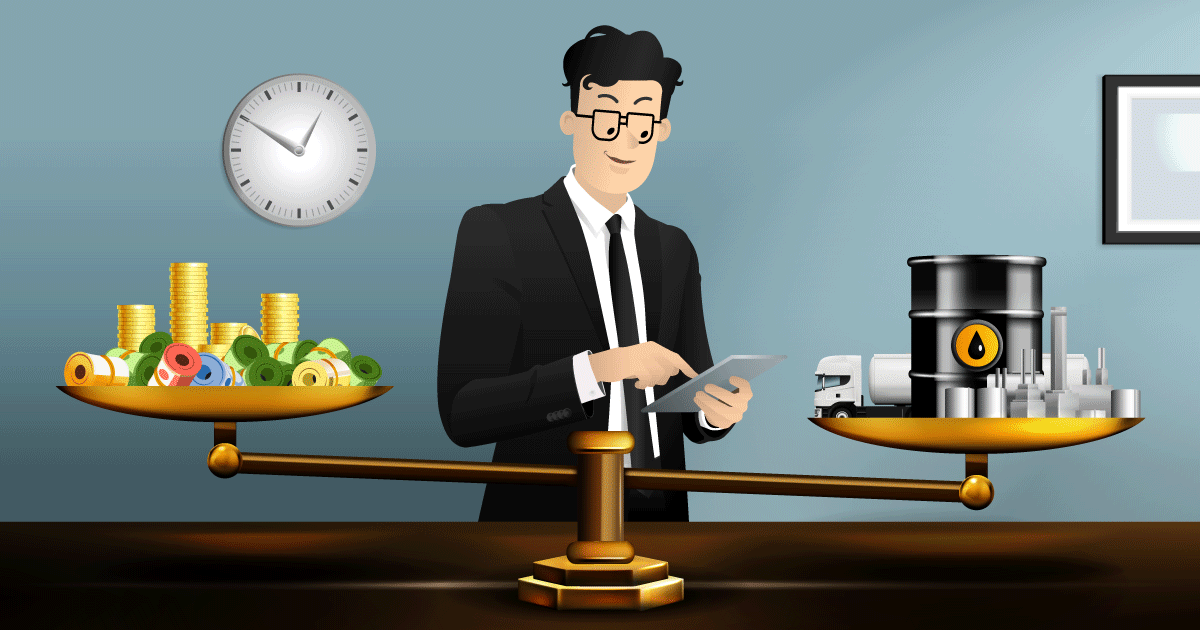

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.)

П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.)

П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.)

П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.)

П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.

В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов.

Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет |

Коэффициент быстрой ликвидности включает в расчет |

Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | – | – |

| Дебиторская задолженность сроком до года | ✓ | ✓ | – |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий.

Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов. Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной.

Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе. Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам. Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников. Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги.

2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами.

3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты.

4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Понятия платежеспособности и ликвидности предприятия очень близки, но второе понятие более емкое. От степени ликвидности баланса, ликвидности предприятия в целом зависит его платежеспособность. Ликвидность характеризует как текущее состояние расчетов, так и перспективное состояние. Вам нужно разобраться в основных нюансах? Тогда читайте эту статью.

Ликвидность и платежеспособность — одно и то же?

В ряде работ отечественных и зарубежных специалистов понятия ликвидность и платежеспособность нередко отождествляются.

Например, О.В. Ефимова считает:

«Способность организации производить расчеты по своим краткосрочным обязательствам и называется ликвидностью или, другими словами, текущей платежеспособностью».

В.А. Кейлер пишет:

«Под ликвидностью предприятия принято понимать способность предприятия выполнять свои обязательства по задолженности точно в момент наступления срока платежей».

У некоторых российских ученых наблюдается другой подход. Ликвидность означает безусловную платежеспособность организации и предполагает определенную зависимость активов и обязательств, по общей сумме, и по срокам наступления обязательств. Это достаточно полное и подробное определение ликвидности. Здесь обозначена четкая связь ликвидности и платежеспособности, а так же степень ликвидности.

Анализ и оценка платежеспособности проводится путем соизмерения наличия и поступления денежных средств с платежами первой очередности. Наиболее четко платежеспособность выявляется при анализе ее за короткий срок (неделя, декада).

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

В соответствии с Федеральным законом от 26.10.2012 № 127-ФЗ «О несостоятельности (банкротстве)», неплатежеспособным считается такое предприятие, которое неспособно в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение трех месяцев с момента наступления даты платежа.

Таким образом, предприятие является платежеспособным при условии наличия свободных денежных ресурсов, достаточных для погашения имеющихся обязательств.

Ликвидность предприятия — это способность предприятия быстро погашать свою кредиторскую задолженность по мере наступления их срока, за счет превращения собственных активов в деньги. Она определяется отношением суммы задолженности и ликвидных средств, т.е. ликвидность предприятия означает ликвидность его баланса. Ликвидность баланса — это возможность предприятия обратить активы в наличность и погасить свои платежные обязательства. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов).

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности погашения.

Методика анализа и оценка ликвидности и платежеспособности предприятия

Оценка производится по данным бухгалтерской (финансовой) отчетности предприятия, оценка и анализ показателей производится в динамике, как правило, за три периода.

Для оценки платежеспособности и ликвидности применяются следующие основные приемы:

-

Анализ ликвидности баланса — структурный анализ изменений активных и пассивных платежей баланса.

-

Расчет коэффициентов ликвидности. Расчет показателей ликвидности позволяет выявить степень обеспеченности текущих обязательств ликвидными средствами.

-

Анализ движения денежных средств предприятия прямым или косвенным методом. Главная цель этого анализа — оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и платежей.

Если компания неликвидна, значит, неспособна погасить обязательства за счет имеющегося имущества. Такой компании сложнее получить кредит, а значит, развиваться. Эксперты онлайн-сервиса финансового учета «ПланФакт» рассказывают, как повысить ликвидность

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разная. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продать по рыночной цене квартиру в хорошем районе легче, чем дом в деревне без электричества и коммуникаций.

Компания обладает активами с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные средства — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла. Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторскую задолженность — то, что компании должны клиенты;

- сырье, материалы;

- займы, выданные на срок до года.

Внеоборотные средства — используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации. К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы, то есть активы, не имеющие физической формы, например сайт, патенты, программное обеспечение.

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: испорченные запасы или запасы с истекшим сроком хранения, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Все это замороженные деньги, которые превращаются в убытки. Поэтому компании важно постоянно контролировать, ликвидны ли ее активы.

Почему компании важно быть ликвидной

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании — это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с постоплатой, она более привлекательна для агентов. Если же у компании низколиквидное имущество и нет денег, кредиторы понимают, что есть риск потерять свои средства.