- На сайт ФНС России

Решения по жалобам

Уважаемые пользователи!

Интернет-сервис «Решения по жалобам» создан в целях предоставления информации

о результатах рассмотрения Федеральной налоговой службой жалоб (обращений) налогоплательщиков.

В сервисе указанная информация отражается в виде решений ФНС России без указания информации,

доступ к которой ограничен законодательством Российской Федерации.

Налоговый орган, вынесший решение:

Нормативно – правовой акт:

Статья нормативно – правового акта:

Период вынесения решения:

Дата публикации:

20 февраля 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1960@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Дата публикации:

15 марта 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1860@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

15 февраля 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1872@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

22 февраля 2023

Дата и номер решения:

от 26 декабря 2022 КЧ-3-9/14823@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

23 декабря 2022

Дата и номер решения:

от 14 декабря 2022 КЧ-3-9/14043@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Статьи НК РФ:

15.25 КОАП РФ

Дата публикации:

09 марта 2023

Дата и номер решения:

от 27 октября 2022 КЧ-2-9/1346@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Дата публикации:

12 октября 2022

Дата и номер решения:

от 06 июня 2022 КЧ-4-9/6874@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на прибыль организаций

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

21 июля 2021

Дата и номер решения:

от 15 июня 2021 КЧ-4-9/8335@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

19 мая 2021

Дата и номер решения:

от 13 апреля 2021 КЧ-4-9/4958@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

15 июня 2021

Дата и номер решения:

от 07 апреля 2021 КЧ-4-9/4643@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ

Дата публикации:

13 мая 2021

Дата и номер решения:

от 14 февраля 2021 519

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

10 февраля 2021

Дата и номер решения:

от 15 января 2021 КЧ-4-9/253@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

06 ноября 2020

Дата и номер решения:

от 03 сентября 2020 КЧ-3-9/6194@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

29 октября 2020

Дата и номер решения:

от 02 сентября 2020 КЧ-4-9/14169@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

21 сентября 2020

Дата и номер решения:

от 01 сентября 2020 КЧ-3-09/6173@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

О сервисе

Неоплаченные штрафы и доначисления от ФНС, ПФР и других ведомств могут сильно навредить компании в будущем. Рассказываем, как проверить, есть ли у компании штрафы.

Если вовремя не оплатить штраф, счета компании могут заблокировать. Однако арест счетов — не единственный риск. Налоговая также доначислит пени и заплатить придется больше.

Кроме того, компании могут отказать в лицензии. Например, вы собираетесь получить лицензию на продажу алкоголя, подготовили необходимые документы, оплатили пошлину 195 000 рублей. Но при проверке компании оказывается, что у вас есть неоплаченный штраф. В лицензии откажут, а пошлину не вернут.

Проблемы могут возникнуть и с продажей бизнеса или расширением компании. Из-за долгов перед бюджетом у контрагентов могут возникнуть сомнения по сделке.

Если вы не знаете о штрафах, это не означает, что их нет. Мы подготовили для вас инструкцию, как узнать о штрафах и долгах организации.

Где посмотреть штрафы от налоговой

Существует несколько способ узнать о штрафах и налоговой задолженности.

Уведомление в личном кабинете на сайте ФНС

Откройте раздел «Юридические лица», затем перейдите в личный кабинет компании. Там вы увидите список всех штрафов.

Оплатить штрафы также можно онлайн.

Эксперты Главбух Ассистент обращают внимание: часто компании, у которых нет оборотов и нулевые отчеты, ошибочно считают, что отчетность сдавать не нужно. Это не так. Если не сдать нулевую отчетность, налоговая быстро блокирует деятельность компании.

Лично в отделении ИФНС

Подайте заявление о выдаче справки о состоянии расчетов с бюджетом по месту учета компании.

Налоговая проверит вашу компанию и в течение 10 рабочих дней предоставит информацию о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам.

Через онлайн-сервисы

Чтобы не ждать 10 дней, вы можете получить ту же информацию через онлайн-сервисы:

- «Прозрачный бизнес»;

- «Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчётность более года».

Для проверки компании достаточно ввести ее ИНН.

Через программу бухучета, например 1С

Если сдаете отчетность через программу учета, ФНС пришлет уведомление о штрафе через нее.

Через Госуслуги

Зайдите в личный кабинет и укажите ИНН компании. Если задолженность есть, она отобразится в разделе платежей.

Важно! На Госуслугах отражается только задолженность компании по налогам. Она появляется после 1 декабря — последнего дня уплаты налогов. До наступления этого срока налог не считается задолженностью и не отображается при проверке.

По базе данных исполнительных производств ФССП

Для проверки по базе исполнительных производств укажите на сайте ФССП регион, наименование и адрес организации. Если вы ИП, достаточно указать Ф. И. О., регион и дату рождения.

В базу включают те дела, по которым уже начали работу приставы. Поэтому этот способ не подходит тем, кто хочет узнать о свежих штрафах.

Если вы обнаружили себя в базе, срочно погасите задолженность. Иначе компания рискует попасть под санкции ФССП — вплоть до ареста имущества.

По электронной почте или смс

Чтобы оперативно получать сведения об имеющихся задолженностях перед налоговой, вы можете подписаться на рассылку.

Для этого направьте согласие получать смс и письма на электронную почту о долгах по налогам и взносам.

Подать согласие можно в электронном виде через личный кабинет налогоплательщика или на бумаге в ИФНС — лично или заказным письмом.

Рассылка поможет своевременно отслеживать текущие расчеты и избежать пеней. Письма и смс от налоговой будут приходить не чаще раза в квартал. Вы можете в любой момент отказаться от рассылки, подав соответствующее заявление.

«Уведомление от ФНС пришло, но я не знаю, что делать дальше»

Бывают и такие ситуации, что компания знает о задолженности, но как реагировать на уведомление — не понятно.

Чтобы разобраться с уведомлением о задолженности перед ФНС, вы можете обратиться к специалистам Главбух Ассистент. В таком случае все взаимодействие с налоговой эксперты аутсорсинга возьмут на себя. Они сформируют запрос в ФНС через Госуслуги, чтобы получить выписку и узнать, какие штрафы есть, за какие периоды. Дальше эксперты проведут сверку по сданной отчетности и помогут исправить нарушение.

Например, компания два года не сдавала РСВ и есть риск скорой блокировки счетов, а также выездной проверки. В таком случае квалифицированные бухгалтеры запустят процесс восстановления данных, приведут отчетность в порядок и сами направят необходимые документы в налоговую.

Благодаря страховке от штрафов и регулярной аттестации для бухгалтеров за два года ни один клиент не получил штрафов.

Как проверить штрафы фондов и Росстата

ПФР, ФСС и другие фонды, а также Росстат направляют уведомление о штрафах бумажным письмом на юридический адрес компании. Однако письмо может затеряться, а штраф останется неоплаченным. Чтобы узнать точно, руководитель компании или предприниматель может позвонить в нужный фонд или подойти лично и спросить: отправляли ли они уведомление или нет. Как правило, сотрудники фондов очень отзывчивые и могут подсказать, где именно компания ошиблась в отчетности.

Если у вашей компании есть сотрудники, рекомендуем проверять штрафы не реже раза в год.

Штрафы в ПФР

Проверить штрафы в ПФР может только сам работодатель, поскольку справки из фонда содержат личные данные.

Чтобы проверить штрафы онлайн, зайдите в «Кабинет страхователя» на сайте Пенсионного фонда. Там вы можете заказать справку о состоянии индивидуального лицевого счета. Нажмите «Запросить услугу». После обработки документ будет сформирован, его можно сохранить на компьютер или распечатать.

Также вы можете узнать о задолженности лично — посетив ПФР или позвонив в фонд. Сверка занимает до 10 рабочих дней, после чего вы можете получить документ. Для этого нужно будет еще раз подойти в фонд.

Нужно ли проверять штрафы из ГИБДД

ГИБДД может выписать штраф компании, если у нее в собственности есть автомобиль. Не имеет значения, занимается ли компания грузовыми перевозками или просто владеет служебным автомобилем для перевозки сотрудников. Если водитель нарушит ПДД, например превысит скорость или неправильно припаркуется, штраф заплатит не он, а юридическое лицо — компания.

ГИБДД должна прислать официальное письмо о штрафе. Но проверить штрафы можно и самостоятельно — на сайте ГИБДД. Для этого достаточно ввести номер автомобиля и номер свидетельства о регистрации ТС.

Вы также можете узнать о штрафах ГИБДД через портал Госуслуг. Укажите данные автомобиля в личном кабинете. В дальнейшем оповещения о новых штрафах будут приходить автоматически.

Почему штрафы от надзоров вы точно не пропустите

Росприроднадзор, Роспотребнадзор, Россельхознадзор, ветеринарный и другие надзоры штрафуют только после проверки. Так что сперва компанию посетят сотрудники надзора, и только после выявления нарушений выпишут штраф и выдадут соответствующее постановление. О таких штрафах вы точно узнаете без задержек.

Чтобы заниматься бизнесом, а не искать штрафы и судиться с инспекциями, передайте бухгалтерию на аутсорсинг Главбух Ассистент. Квалифицированные бухгалтеры и юристы не только подхватят ваш учет и отчетность, но и возьмут на себя финансовую ответственность — в случае ошибки штраф заплатит аутсорсер, а не вы. Средний чек — от 9000 рублей в месяц.

Для борьбы с налоговыми недоимками и непредставлением отчетности у ФНС есть действенный инструмент — блокировка расчетного счета. Причем Налоговая служба может блокировать суммы на счетах компаний и предпринимателей напрямую, а не через суд. Поэтому при проверке в базе судебных приставов никаких долгов может не быть, а в действительности операции по счетам в банках приостановлены по решению ФНС.

Когда ФНС может блокировать счет

Правила наложения ограничений на расходные операции, а также на перевод электронных денежных средств, Налоговой службе дает статья 76 НК РФ. Решение о блокировке счета принимается руководителем налогового органа или его заместителем.

Банковский счет может быть заморожен в следующих случаях:

- Организация или ИП не заплатили налоги, штрафы, пени, проценты согласно требованию об уплате (пп. 1, 8 ст. 69, п. 2 ст. 76 НК РФ).

- В течение 10 рабочих дней со дня окончания срока организация не представила налоговую декларацию (пп. 1, 3 ст. 76 НК РФ).

- Налогоплательщик не передал налоговому органу квитанцию о приеме документов в электронном виде. Срок блокировки по истечении 10 дней со дня истечения срока передачи таких документов — 6 дней (п. 5.1 ст. 23 НК РФ).

- В качестве обеспечения исполнения решения налогового органа по итогам камеральной или выездной проверок (п. 1 ст. 76, п. 10.2 ст. 101 НК РФ). Арест вводится только после вынесения решения о привлечении организации к ответственности (п. 10 ст. 101 НК РФ).

- Если налоговый агент опоздал больше чем на 10 дней со сдачей нового расчета 6 НДФЛ или расчет по страховым взносам (п. 3.2 ст. 76 НК РФ).

- Налогоплательщик не обеспечил электронный документооборот по ТКС с инспекцией – в течении 10 рабочих дней после того, как инспекция обнаружила, что налогоплательщик не исполнил обязанность и не подключился к оператору ЭДО (п. 5.1 ст.23, пп 1.1. п.3 ст. 76 НК РФ).

Приняв решение, налоговый орган выпускает постановление и направляет его напрямую в банк. Информация о блокировке счета на сайте ФНС появится уже на следующий день.

Если денежных средств на счете не хватает, то выплата по постановлению ФНС будет поставлена в очередь. При этом все входящие на счет платежи будут приниматься без ограничений, а списания будут происходить в соответствии с очередностью, установленной статьей 855 Гражданского кодекса. Налоговые недоимки по постановлениям налоговой гасятся в третью очередь.

Как на сайте ФНС узнать о блокировке счета

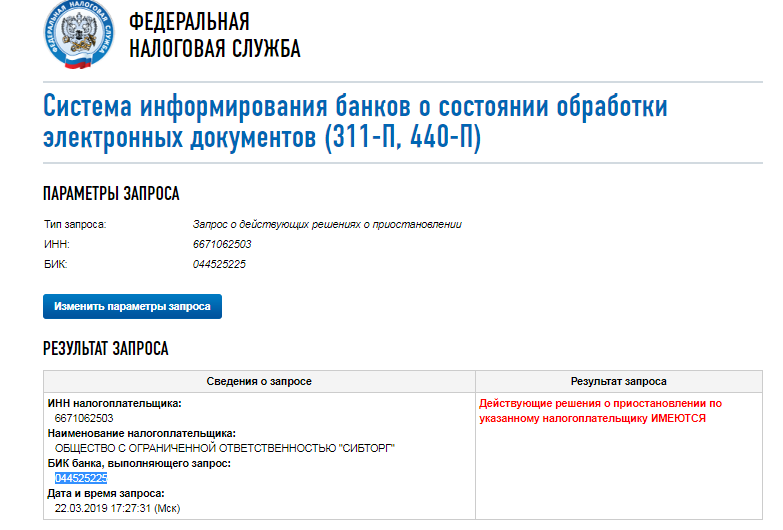

Рассмотрим этот вопрос на примере организации, у которой точно имеется налоговая задолженность. Эту информацию можно взять из сервиса ФНС «Сведения о юридических лицах, имеющих задолженности по уплате налогов». Алгоритм действий довольно простотой:

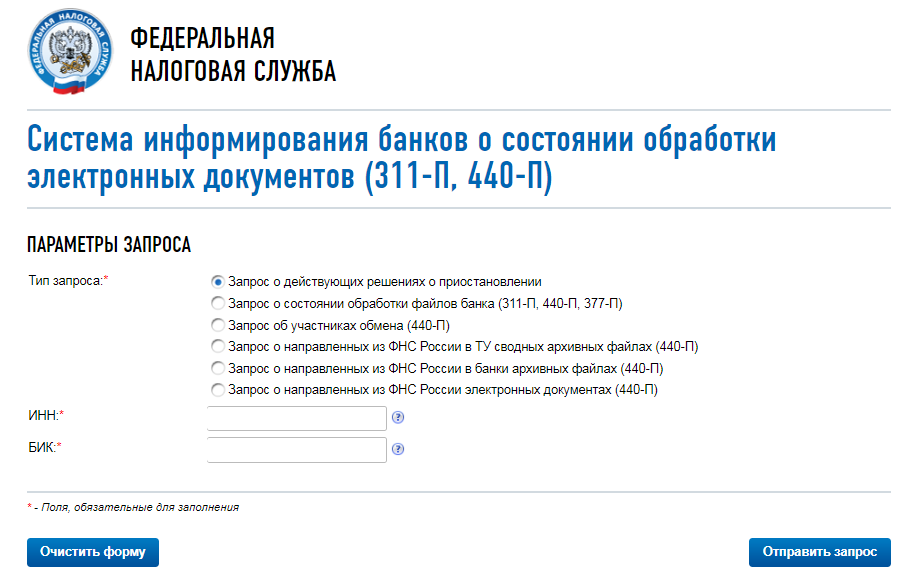

На сайте налоговой службы нужно найти систему информирования банков о состоянии обработки электронных документов.

В меню следует выбрать первый пункт — «Запрос о действующих решениях о приостановлении». Появятся поля для ввода данных:

- ИНН. Нужно внести ИНН того налогоплательщика, о счете которого требуется получить информацию.

- БИК. Сервис предназначен для банков, поэтому в это предполагается вносить БИК того банка, который формирует запрос. Рядовой же пользователь может вписать любой реальный БИК.

Далее нужно нажать кнопку «Отправить запрос», и система выдаст результат:

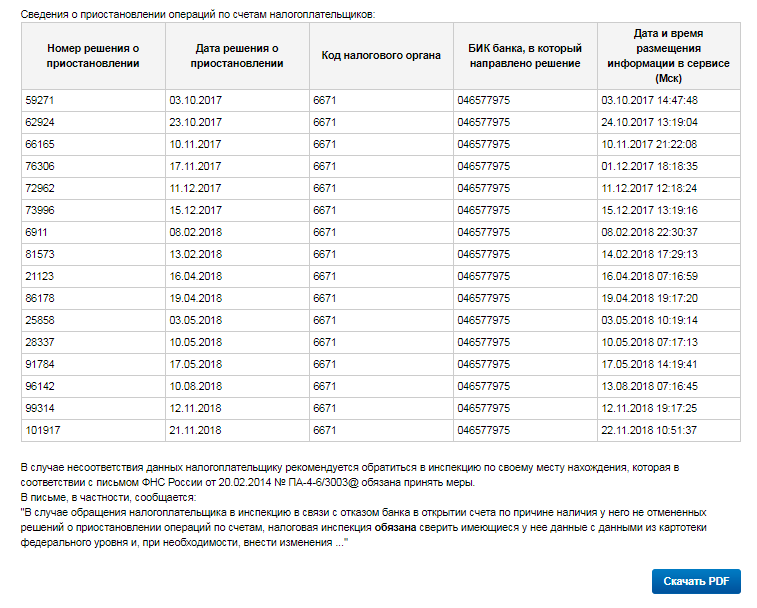

Как видим, в отношении счетов проверяемого налогоплательщика имеются решения о приостановке операции по расчетным счетам. В идущей далее таблице система показывает их реквизиты. Сведения о причинах блокировки и суммы недоимки не показываются.

Обнаружена блокировка. Что делать?

Чаще всего блокировка происходит из-за неуплаты обязательных платежей. При этом у налогоплательщика на руках теоретически должно быть требование от инспекции о необходимости погасить задолженность. То есть он должен знать о том, что выявлена недоимка. Но на практике так бывает не всегда. Поэтому нередко информация о блокировке счета оказывается для налогоплательщика сюрпризом. Например, типичная ситуация: на счет накладываются ограничения из-за недоплаты в несколько рублей.

Что же делать налогоплательщику? Как видно, сервис ФНС дает информацию о номере решения о приостановлении операций по счету. Следует связаться со своей налоговой инспекцией и выяснить, почему такое решение было принято. Ошибки бывают, и нередко. Например, платеж был выполнен в срок, но ИФНС не получила информацию о нем. К слову, чтобы избежать подобных недоразумений, рекомендуется периодически проводить сверку с налоговым органом.

Если в итоге выясняется, что блокировка наложена не без оснований, то недоимку нужно уплатить. Лучше сделать это добровольно, но можно дождаться, пока на счете появятся деньги, и сумма спишется автоматически.

Долги по налогам — вещь, чреватая негативными последствиями для лиц, имеющих их. Наступают такие последствия вне зависимости от того, каков тип плательщика налога: физлицо, ИП или юрлицо. Именно поэтому каждому плательщику нужно держать под контролем вопрос наличия задолженности по налоговым платежам.

Причины наличия налоговых долгов

Одной из важнейших для каждого налогоплательщика является обязанность уплаты налогов, страховых взносов и сборов (подп. 1 п. 1, подп. 1 п. 3.4, п. 4 ст. 23 НК РФ). Конечно, только в том случае, если они начислены на законных основаниях.

Начисление налоговых платежей осуществляет:

- Юрлицо, и в силу этого оно, как правило, имеет представление о существующих у него долгах.

- ИП — только в части тех платежей, которые обусловлены его предпринимательской деятельностью. По условиям исчисления имущественных налогов он приравнивается к физлицу, и это освобождает его от необходимости самостоятельно рассчитывать налоги на имущество, землю, транспорт. Таким образом, самостоятельно контролировать наличие долгов по налогам ИП может только по их видам, возникающим в связи с основной деятельностью.

- Налоговый орган — в отношении имущественных налогов, уплачиваемых физлицами и ИП. О величине рассчитанных сумм он обязан известить плательщиков в определенные сроки и письменно. Неполучение такого документа приводит к возникновению у налогоплательщика обязанности уведомить ИФНС о наличии подпадающего под соответствующий налог имущества (п. 2.1 ст. 23 НК РФ).

О том, как оформляется документ о суммах налога, направляемый налоговым органом плательщику-физлицу, читайте в материале «Налоговое уведомление по транспортному налогу (образец)».

Однако всегда вероятны обстоятельства, в силу которых представление о реальной величине налога окажется искаженным. В основном они будут иметь характер технических сбоев — ошибки в учетных данных, непоступление или утрата информации о сделанных ИФНС начислениях или доначислениях.

Последствия неуплаты налогов

Неуплата налогов в срок приводит не только к начислению пеней на сумму долга (п. 1 ст. 75 НК РФ), но и может послужить основанием для инициирования процедуры взыскания или принуждения к оплате задолженности путем:

- списания денежных средств с расчетного счета юрлица или ИП по решению налогового органа (ст. 46 НК РФ);

- блокирования расчетных счетов юрлиц и ИП (ст. 76 НК РФ);

- ареста имущества юрлиц (ст. 77 НК РФ);

- взыскания за счет имущества, в т. ч. принадлежащего физлицам (ст. 47 и 48 НК РФ);

- обращения в суд (п. 2 ст. 45 НК РФ) с последующим привлечением к процедуре взыскания службы судебных приставов.

В последнем случае на сайте ФНС при сумме долга, превышающей 1 тыс. руб., неплательщик-юрлицо попадает в список должников, доступный для просмотра любому желающему получить такую информацию.

Перед заключением любого договора, рекомендуем проверить контрагента. Ведь если он не уплачивает налоги, значит, с бизнесов не все в порядке и контрагент не надежен. Проверить юрлицо или узнать ИП по ИНН можно на сайте ФНС в сервисе «Прозрачный бизнес».

Кроме этого, за неуплату налогов могут оштрафовать.

То есть неплатежи по налогам приводят к достаточно серьезным последствиям. Именно поэтому вопрос о периодической проверке наличия долгов по ним всегда является актуальным.

Как узнать долги по налогам ИП, юрлиц и физлиц?

Как узнать долги ООО по налогам, проверить на долги по налогам ИП или выяснить налоговую задолженность физлица? Способов существует несколько.

Но чтобы или воспользоваться, необходимо наличие информации об ИНН (идентификационном номере налогоплательщика). Этот номер является уникальным и присваивается при постановке плательщика на учет. Поэтому проверять ООО на долги по налогам или узнавать долги по налогам ИП нужно по ИНН. Знание этого номера необходимо и для физлица, интересующегося своими долгами.

Информирование плательщиков налогов об их долгах является обязанностью налоговых органов (подп. 10 п.1 ст. 32 НК РФ) для ситуации, когда от плательщика поступает запрос (бумажный или электронный) на предоставление соответствующей информации. ИФНС в этом случае может выдать справку одного из двух видов:

- о состоянии расчетов — два ее варианта (для юрлиц и ИП и для физлиц) утверждены приказом ФНС России от 28.12.2016 № ММВ-7-17/[email protected];

С 10.10.2022 справка оформляется по форме из приказа ФНС от 06.08.2021 № ЕД-7-19/[email protected]

- об исполнении обязанности по платежам (утверждена приказом ФНС России от 20.01.2017 № ММВ-7-8/[email protected]).

Конкретные суммы долгов, имеющиеся на дату формирования справки, можно увидеть только в справке первого вида. Второй документ (об исполнении обязанности) будет содержать лишь сведения о том, исполнена эта обязанность или нет.

О том, как оформить запрос в ИФНС, читайте в статье «Справки о налогах: виды, когда могут потребоваться».

Однако вариант запроса справки о состоянии расчетов хорош, когда налогоплательщику нужен официальный документ для представления в какую-либо инстанцию. Если же речь идет только о выяснении того, есть ли долги по каким-либо налогам и каковы их суммы, то можно воспользоваться иными способами проверки, рекомендованными ФНС:

- На сайте ФНС (https://www.nalog.ru), где, зарегистрировавшись в личном кабинете, можно узнать задолженность по налогам как юрлицу, так и ИП и физлицу. Здесь же можно проверить налогоплательщика по ИНН на долги по налогам юридических лиц по ИНН, ОГРН или названию, переданные на взыскание в службу судебных приставов. Регистрация в личном кабинете возможна с применением:

- логина и пароля, выданных в ИФНС;

- квалифицированной электронной подписи;

- учетной записи доступа к сайту «Госуслуги».

- На сайте «Госуслуг» (www.gosuslugi.ru) можно проверить долги по налогам ИП по ИНН в том же порядке, что и для обычного физлица. Юрлица данные по своей задолженности здесь получить не могут. Физлицу для регистрации на этом сайте придется пройти процедуру подтверждения личности. Она возможна:

- через центры предоставления услуг;

- некоторые интернет-банки (Сбербанк Онлайн, Тинькофф, Почта Банк Онлайн).

Если вы обнаружили недоимку по налогу, то нужно выяснить причины, по которым она возникла. В зависимости от этого различается порядок дальнейших действий. Что нужно делать в каждом случае – подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный демо-доступ к справочно-правовой системе К+ и бесплатно изучите материал.

Проверку долгов, переданных на взыскание в службу судебных приставов, можно осуществить на сайте ФССП (http://fssprus.ru/) по фамилии и имени физлица или ИНН ИП.

Итоги

Неуплата налога может быть чревата для налогоплательщика не только дополнительными расходами в виде пеней, но и принудительным взысканием неоплаченной суммы, в т. ч. за счет имущества. Поэтому особое значение приобретает возможность оперативно получать актуальную информацию о наличии долгов по налогам. Налогоплательщики всех видов (юрлица, ИП, физлица) могут узнать о своей задолженности на сайте ФНС. Для ИП и физлиц аналогичный сервис доступен также на сайте «Госуслуги».

Уважаемые пользователи!

Предлагаем Вам воспользоваться одним из следующих сервисов:

-

Получить информацию о задолженности с помощью сервиса официального сайта ФНС России «Личный кабинет налогоплательщика для физических лиц»

Данный сервис наряду с информацией о задолженности предоставляет возможность получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат; осуществлять оплату начислений по налогам, заполнять декларацию по форме 3-НДФЛ и отслеживать статус ее камеральной проверки; обращаться в налоговые органы без личного визита в налоговую инспекцию. - Воспользоваться сервисом «Узнай свою задолженность», авторизовавшись на Едином портале государственных услуг

- Проверить наличие информации о себе в Банке данных исполнительных производств Федеральной службы судебных приставов