Точка безубыточности предприятия

22.07.20

Владельцу бизнеса важно знать, при какой выручке он начнет получать прибыль. Расскажу, как рассчитать точку безубыточности и что может случиться, когда вы достигли этого уровня.

Как учесть затраты для расчетов

Прибыль компании зависит от соотношения между выручкой и затратами. Для расчета точки безубыточности затраты на ведение бизнеса делят на постоянные и переменные.

Постоянные затраты не зависят от выручки, на них в любом случае приходится тратиться, даже если бизнес приносит мало денег. К постоянным затратам, например, относят аренду офиса, зарплату сотрудников, налог на имущество.

Переменные затраты зависят от выручки. Они увеличиваются, когда выручка растет, и снижаются — когда падает. Например, к переменным относят затраты на закупку товаров для перепродажи, материалов для производства, сдельную зарплату рабочих и процент от выручки, который вы платите менеджерам по продажам.

Как рассчитать точку безубыточности

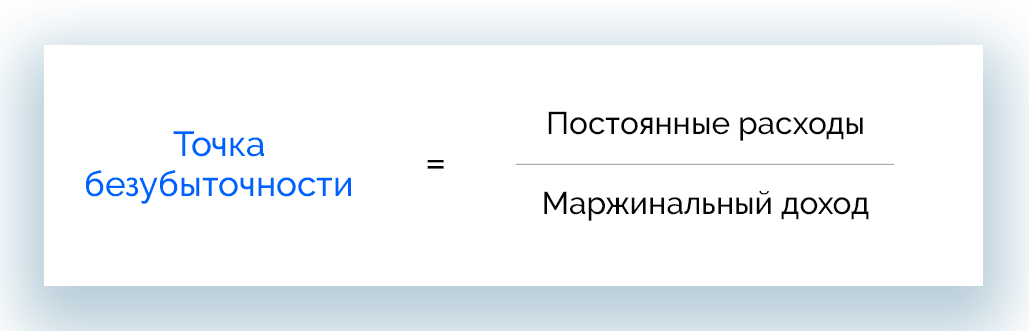

Разберемся, как рассчитать точку безубыточности. Сначала я расскажу обо всех формулах, которые потребуются, а затем покажу пример расчета. Итак, начинаем.

Бизнес достигает уровня безубыточности, когда выручка равна общим затратам, которые состоят из постоянных и переменных.

Выручка = Постоянные затраты + Переменные затраты

Далее нам нужна маржинальная прибыль — разница между выручкой и переменными затратами. Этот вид прибыли называют маржинальным (англ. marginal — предельный), поскольку на практике ее получить невозможно. У вас обязательно будут постоянные затраты, как минимум — зарплата руководителя. Чистая прибыль — всегда меньше маржинальной.

Маржинальная прибыль = Выручка – Переменные затраты

Чтобы рассчитать постоянные затраты в точке безубыточности, нужно из выручки вычесть переменные затраты. Таким образом, бизнес становится безубыточным в тот момент, когда маржинальная прибыль равна постоянным затратам.

Постоянные затраты = Выручка – Переменные затраты = Маржинальная прибыль

Для дальнейших расчетов нам понадобится новый показатель — рентабельность по маржинальной прибыли. Чтобы ее посчитать, нужно разделить маржинальную прибыль на выручку.

Рентабельность по маржинальной прибыли = Маржинальная прибыль : Выручка

Для уровня безубыточности маржинальная прибыль равна постоянным затратам. Поэтому можно заменить в формуле маржинальную прибыль на постоянные затраты.

Рентабельность по маржинальной прибыли = Постоянные затраты : Выручка

Из этой формулы точка безубыточности определяется, как отношение постоянных затрат к рентабельности по маржинальной прибыли.

Выручка при безубыточности = Постоянные затраты : Рентабельность по маржинальной прибыли

Пример расчета точки безубыточности

Постоянные затраты ООО «Альфа» — 500 000 ₽ в месяц, переменные — 600 000 ₽. Выручка за прошедший месяц — 1 000 000 ₽. Определим точку безубыточности.

Чтобы посчитать маржинальную прибыль, вычитаем из выручки переменные затраты.

Маржинальная прибыль = 1 000 000 ₽ – 600 000 ₽ = 400 000 ₽

Для расчета рентабельности по маржинальной прибыли делим маржинальную прибыль на фактическую выручку.

Рентабельность по маржинальной прибыли = 400 000 ₽ : 1 000 000 ₽ = 40% = 0,4

Чтобы определить точку безубыточности, нужно постоянные затраты разделить на рентабельность по маржинальной прибыли.

Выручка в точке безубыточности = 500 000 ₽ : 0,4 = 1 250 000 ₽

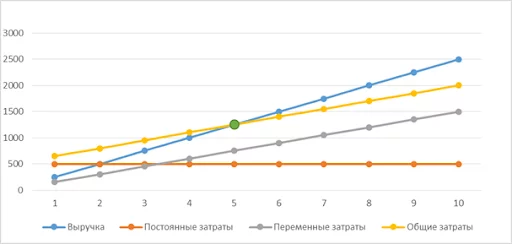

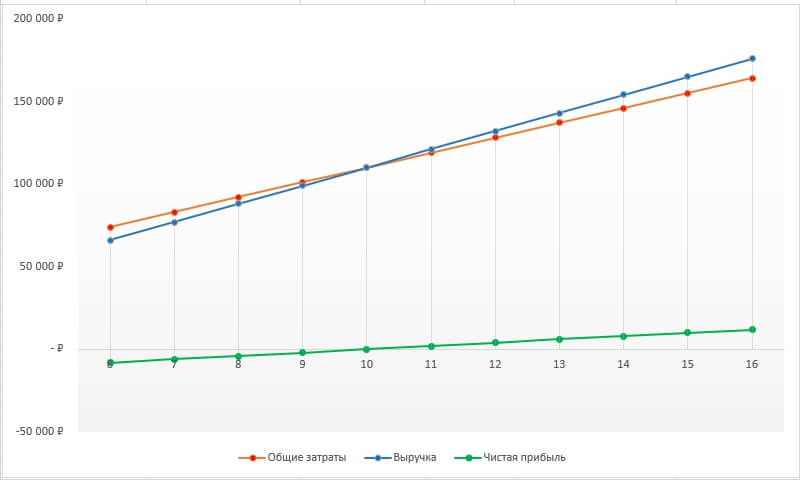

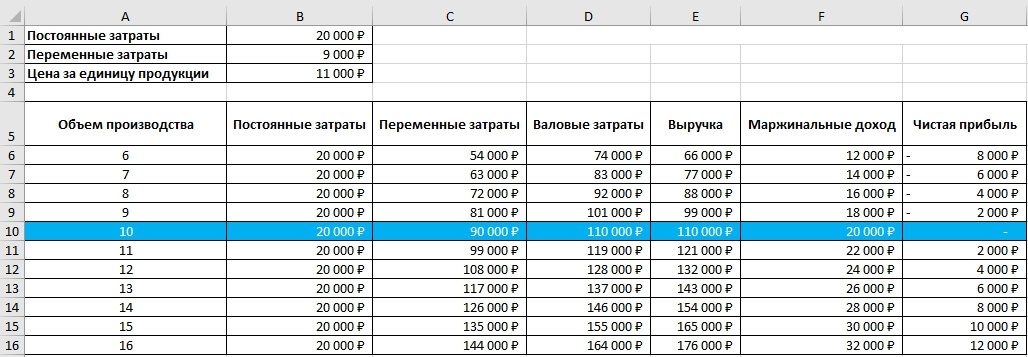

На графике точка безубыточности отмечена на пересечении

выручки и общих затрат

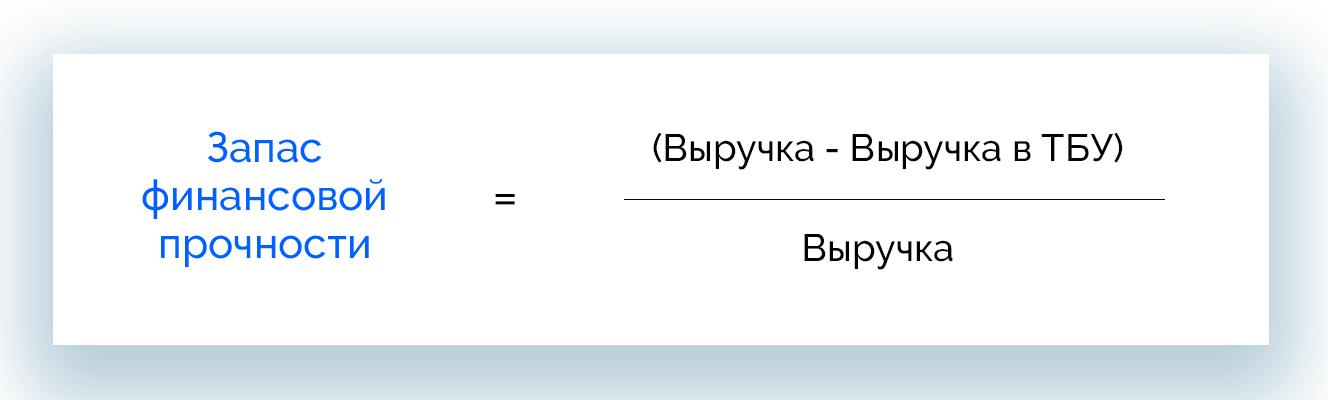

Что такое запас финансовой прочности и зачем его знать

Бизнес не должен долго работать на уровне безубыточности. Во-первых, это неинтересно владельцам — они рассчитывают на дивиденды. Во-вторых, любое ухудшение ситуации, например, рост тарифов у поставщиков или увеличение налогов, сразу приведет к убытку.

Значит, выручка всегда должна быть выше, чем точка безубыточности. Чтобы оценить, насколько бизнес превзошел уровень безубыточности, используют специальный показатель — запас финансовой прочности.

Запас финансовой прочности = (Фактическая выручка – Выручка в точке безубыточности) : Фактическая выручка

Чтобы компания не испытывала проблем с деньгами, значение ЗФП должно быть не ниже 0,5. Это значит, что фактическая выручка должна превышать уровень безубыточности минимум в два раза.

Пример расчета запаса финансовой прочности:

Выручка ООО «Дельта» — 1 500 000 ₽ в месяц. Уровень безубыточности — 1 250 000 ₽ в месяц.

Запас финансовой прочности = (1 500 000 ₽ – 1 250 000 ₽) : 1 500 000 ₽ = 0,17

Такой невысокий показатель говорит о том, что финансовая устойчивость компании под угрозой. Минимальная месячная выручка, к которой нужно стремиться, равна удвоенному уровню безубыточности.

Минимальная выручка = 2 × 1 250 000 ₽ = 2 500 000 ₽

Что такое точка бесприбыльности и до каких пределов можно развить бизнес

Выше при расчете точки безубыточности мы исходили из следующего:

- Постоянные затраты не меняются при росте выручки.

- Стоимость товаров и переменные затраты остаются прежними.

Но если бизнес развивается интенсивно, и уровень безубыточности превышен в несколько раз, то ситуация может измениться.

Во-первых, начнут увеличиваться постоянные затраты. Например, если вы выпускаете и продаете больше товаров, то нанимаете новых сотрудников. Значит, растут затраты на зарплату и страховые взносы с нее.

Во-вторых, в каждом регионе у рынка своя емкость. Чтобы продать больше в своем городе, придется со временем снижать цены или увеличивать затраты на рекламу. Если же вы решите продавать в других регионах — вырастут затраты на доставку и маркетинг.

Производственным компаниям для увеличения выпуска придется перейти на многосменный режим работы. Сотрудникам придется платить больше за вечернее и ночное время. Оборудование при интенсивной эксплуатации быстрее изнашивается — вырастут затраты на ремонт.

В итоге доля переменных затрат будет расти. И при определенном объеме выручки вы можете вновь начать работать в ноль, хотя прежний уровень безубыточности давно пройден.

На диаграмме видно, что графики выручки и общих затрат сначала расходятся, а потом постепенно начинают сходиться и пересекаются во второй раз. Это точка бесприбыльности — объем выручки, после которого бесконтрольно расширяющийся бизнес начинает вновь приносить убытки.

Точка безубыточности и точка бесприбыльности

Конечно, доводить бизнес до бесприбыльности не нужно. Но как определить, в какой момент пора остановиться? Простой формулы для расчета нет. Результат зависит от множества факторов, например, специфики вашего бизнеса, особенностей рынка, действий конкурентов.

Чтобы не пропустить опасную тенденцию, каждый месяц отслеживайте основные показатели.

- Переменные затраты. Они должны расти медленнее, чем выручка.

- Маржинальная и чистая прибыль. При росте объемов должна увеличиваться не только прибыль обоих видов, но и рентабельность — отношение прибыли к выручке. То есть прибыль должна расти быстрее, чем выручка.

- Постоянные затраты. В идеале они не должны расти при увеличении выручки. В крайнем случае — допускается незначительный рост, темпы которого намного меньше, чем темпы роста выручки.

Если несколько месяцев подряд выручка и постоянные затраты растут, а прибыль не увеличивается или даже падает — вы достигли своего предела и расширяться дальше невыгодно.

Но это не значит, что развитие бизнеса нужно остановить. Предельный уровень достигнут для конкретного объекта, например, для магазина, кафе или производственного цеха.

Дальнейший рост бизнеса — в том, чтобы открывать новые точки или выходить в новые регионы.

Инструкция

Как определить точку безубыточности и что делать дальше

1. Разделите затраты на переменные и постоянные

Переменные зависят от выручки, а постоянные — нет.

2. Рассчитайте маржинальную прибыль и рентабельность по маржинальной прибыли

Маржинальная прибыль равна разнице между выручкой и переменными затратами, рентабельность — отношение прибыли к выручке.

3. Определите точку безубыточности

Чтобы ее посчитать, нужно постоянные затраты разделить на рентабельность по маржинальной прибыли.

4. Рассчитайте минимальную выручку, которая обеспечивает финансовую устойчивость бизнеса

Она минимум в два раза превышает уровень безубыточности.

5. Контролируйте затраты, прибыль и рентабельность ежемесячно

Если при росте выручки прибыль и рентабельность снижаются, а постоянные затраты — растут, то дальше развивать конкретный объект невыгодно.

6. Открывайте новые магазины, кафе, цеха в других городах и регионах

Так вы сможете расширять бизнес и достичь максимальной эффективности.

Как правильно сгруппировать затраты для анализа и принятия управленческого решения?

Как спрогнозировать цену реализации на плановый период на основании данных об объеме производства и производственных затрат без уменьшения уровня маржинального дохода?

Как обосновать решение о расширении рынка сбыта, что приведет к росту объема производства и росту коммерческих затрат?

Как сравнить предельный доход и предельные затраты при увеличении объема продаж и релевантных затрат?

Основная цель организации — получить запланированную прибыль. Для этого необходимо расширять рынок сбыта, модернизировать производственные процессы, а все это требует дополнительных затрат.

Чтобы принять правильное решение, важно правильно классифицировать и сгруппировать затраты и ответить на вопросы:

- Какой объем производства и продаж обеспечит безубыточность?

- Какой объем производства и продаж позволит получить запланированный объем прибыли?

- Какую прибыль можно ожидать при данном уровне производства?

- Какое влияние на прибыль окажет изменение продажной цены, переменных затрат, постоянных затрат и объема производства?

Группируем затраты для анализа и принятия управленческого решения

Для принятия управленческого решения затраты подразделяют на:

- постоянные и переменные — эта классификация позволяет спрогнозировать изменение общих затрат в зависимости от изменения объема производства, изменения переменных затрат, а также уровня постоянных затрат;

- принимаемые и не принимаемые в расчет при оценках — будущие затраты, которые подвержены влиянию принятого решения;

- безвозвратные и возвратные — расходы, которые предприятие не сможет или сможет вернуть;

- вмененные (упущенная выгода) — расходы, которые фактически существуют, но не учитываются в бухгалтерском учете; могут возникать в условиях ограниченности ресурсов;

- приростные затраты — являются дополнительными и возникают в результате изготовления или продажи дополнительной партии продукции;

- предельные затраты — дополнительные затраты в расчете на единицу продукции;

- планируемые и непланируемые — используются при анализе плановой и фактической себестоимости.

Рассмотрим особенности классификации затрат на постоянные и переменные, принимаемые и не принимаемые, приростные и предельные.

Прогнозируем цену реализации на плановый период

Для этого нам нужны данные об объеме производства и производственных затрат без уменьшения уровня маржинального дохода.

В нашем примере в учетной политике предприятия закреплена следующая классификация затрат:

1. Затраты, включенные в себестоимость произведенной продукции:

- материальные затраты (переменные);

- затраты на оплату труда основных производственных рабочих (переменные);

- отчисления на социальные нужды (переменные);

- амортизация основных средств (постоянные).

2. Общепроизводственные расходы:

- на содержание и эксплуатацию оборудования;

- общецеховые расходы;

- непроизводственные расходы;

- прочие производственные расходы.

3. Общехозяйственные расходы (затраты предприятия на обслуживание подразделений, относящихся как к основному, так и вспомогательному производству, и управление ими).

4. Коммерческие расходы (затраты, связанные с продажей продукции).

Пример 1

Фактические показатели объема производства и производственных затрат за 2016 г. представлены в табл. 1.

Производственные затраты состоят из:

1) переменных затрат:

- материальных (доля в переменных затратах — 85 %);

- затрат на оплату труда производственных сотрудников и отчислений на соцнужды (доля в переменных затратах — 15 %);

2) постоянных (амортизация основных средств).

Необходимо определить:

1) объем затрат, включенных в себестоимость на планируемый период (2017 г.);

2) цену реализации 1 ед. продукции на планируемый период,

если:

1) объем производства увеличить на 25 %;

2) увеличатся затраты, включенные в себестоимость:

- постоянные расходы — на 18 %;

- переменные — на 2,45 %;

3) уровень маржинального дохода останется на уровне 2016 г.

Общие затраты на производство (Зобщ) состоят из двух частей:

1) постоянной (Зпост);

2) переменной (Зпер),

или в расчете затрат на одно изделие (уравнение общих затрат):

Зобщ = (Зпост + Зпер) × V,

где V — объем производства, шт.

Таблица 1

Исходные данные об объеме производства и затрат в 2016 г.

|

Период отчетности |

Объем производства, шт. |

Затраты на производство, руб. |

Объем выпуска (min; max) |

|

1 |

72 128 |

84 506 593 |

|

|

2 |

66 391 |

77 840 537 |

|

|

3 |

59 834 |

70 222 187 |

|

|

4 |

81 964 |

95 934 117 |

max |

|

5 |

78 686 |

92 124 942 |

|

|

6 |

56 277 |

66 089 706 |

min |

|

7 |

68 695 |

80 517 455 |

|

|

8 |

64 932 |

76 145 497 |

|

|

9 |

68 424 |

80 202 473 |

|

|

10 |

66 459 |

77 919 577 |

|

|

11 |

63 426 |

74 395 712 |

|

|

12 |

72 426 |

84 852 286 |

|

|

Всего |

960 751 083 |

На основании представленных данных составим уравнение общих затрат и разделим их на постоянную и переменную части по методу высшей и низшей точки.

Алгоритм расчетов для составления уравнения общих затрат (результаты расчетов — в табл. 2):

1. Находим значения min и max в данных объеме производства и затратах за период.

2. Находим разности в уровнях объема производства и затрат.

3. Определяем ставку переменных затрат на одно изделие (делим сумму отклонения по затратам на отклонение по объему):

Зпер = 29 844 423 / 25 687 = 1161,84 руб.

4. Рассчитываем сумму переменных затрат на весь объем min и max:

Зпер. min = 1161,85 × 56 277 = 65 384 987 руб.

Зпер. max = 1161,85 × 81 964 = 95 229 410 руб.

5. Находим общую величину постоянных расходов как разность между всеми затратами (по min и max) и величиной переменных расходов:

Зпост. min = 66 089 706 – 65 384 987 = 704 749 руб.;

Зпост. max = 95 934 117 – 95 229 410 = 704 749 руб.

6. Определяем переменные затраты за 2016 г. (умножаем переменные затраты на единицу продукции на годовой объем производства):

Зпер = 1161,84 × 819 642 = 952 294 519 руб.

7. Определяем постоянные затраты за 2016 г. как разность между общими затратами и переменными:

Зпост = 960 751 083 – 952 294 519 = 8 456 982 руб.

Таблица 2

Результаты расчетов

|

Показатели |

Значение min |

Значение max |

Отклонение |

|

Объем производства, шт. |

56 277 |

81 964 |

25 687 |

|

Затраты на производство, руб. |

66 089 706 |

95 934 117 |

29 844 410 |

|

Переменные расходы на 1 шт. по отклонению, руб. |

1161,84 |

||

|

Переменные затраты на объем, руб. |

65 384 958 |

95 229 368 |

|

|

Постояные расходы на производство, руб. |

704 749 |

704 749 |

|

|

Общие переменные расходы, руб. |

952 294 101 |

||

|

Общие постоянные расходы, руб. |

8 456 982 |

Отсюда уравнение затрат:

Зобщ = Зпост + (V × 1161,84).

С помощью уравнения затрат определим объем затрат, включенных в себестоимость на планируемый период, с учетом планируемого увеличения и рассчитаем цену реализации за 1 шт. на 2017 г. при уровне маржинального дохода 2016 г. Результаты расчетов — в табл. 3.

Сначала просчитаем общие затраты на планируемый период:

Зобщ = Зпост + (V × 1190,31) = 9 979 239 + (1 024 552 × 1190,31) = 1 229 510 872 руб.,

т. е. мы рассчитали себестоимость объема производства.

Зная необходимый уровень маржинального дохода (26,70 %) и себестоимость объема производства (1 229 510 872 руб.), найдем общую выручку от реализации произведенной продукции, применяя формулу маржинального дохода:

МД = ВД / В,

где МД — маржинальный доход;

ВД — валовый доход;

В — выручка.

Заменим в этой формуле (ВД – ВД) на (В – С/с) (С/с — себестоимость продукции):

МД = (В – С/с) / В.

Зная необходимый уровень маржинального дохода (26,70 %), выводим формулу для расчета выручки:

В = С/с / (1 – 0,2670),

или:

В = 1 229 510 872 / (1 – 0,2762) = 1 677 368 174 руб.

Теперь найдем цену реализации 1 ед. продукции (Цед):

Цед = В / V,

или:

1 677 368 174 / 1 024 552 = 1637,17 руб.

Таблица 3

Показатели планируемого периода

|

Показатели |

Изменения, % |

Базовый период |

Планируемый период |

Абсолютное отклонение |

Относительное отклонение |

|

Объем производства, шт. |

25 % |

819 642 |

1 024 552 |

204 910 |

25,00 % |

|

Переменные расходы на 1 шт., руб. |

2,45 % |

1161,84 |

1190,31 |

28 |

2,45 % |

|

Постоянные расходы на производство, руб. |

18 % |

8 456 982 |

9 979 239 |

1 522 257 |

18,00 % |

|

Себестоимость, руб. |

960 751 083 |

1 229 510 872 |

268 759 789 |

27,97 % |

|

|

Себестоимость 1 шт, руб. |

1172,16 |

1200,05 |

27,89 |

2,38 % |

|

|

Выручка, руб. |

1 310 710 891 |

1 677 368 174 |

366 657 283 |

27,97 % |

|

|

Цена за 1 ед., руб. |

1599,13 |

1637,17 |

38 |

2,38 % |

|

|

Валовый доход, руб. |

349 959 808 |

447 857 302 |

97 897 494 |

27,97 % |

|

|

Маржинальность продаж, % |

26,70 % |

26,70 % |

Итак, на основании двух показателей — объема производства и производственных затрат — мы получили прогнозные данные, необходимые для начала планирования, т. е. рассчитали сметный объем производства, планируемый объем затрат, разделили их на постоянные и переменные и обосновали цену реализации продукции.

Обосновываем решение о расширении рынка сбыта

Расширение рынка сбыта приведет к росту объема производства и росту коммерческих затрат. Определим целесообразность такого решения.

Расчеты будем проводить с учетом только тех затрат, которые подвержены влиянию принятого решения. Они называются релевантными. Это затраты, включенные в себестоимость произведенной продукции, общепроизводственные и коммерческие затраты.

Общехозяйственные затраты остаются неизменными, поэтому мы их в расчет не включаем.

Пример 2

На основании данных о доходах и расходах в базовом периоде сопоставим увеличение объема продаж на 25 % (за счет увеличения рынка сбыта) и увеличение коммерческих затрат (расходов на рекламу — на 15 %, затрат на аренду торговых площадей — на 16 %, затрат на содержание персонала — на 15 %).

Также определим предельные затраты и предельный доход.

Предельные затраты — это дополнительные затраты в расчете на единицу продукции:

∆З1 = ∆З / ∆V,

где ∆З1 — предельные затраты;

∆З — прирост затрат;

∆V — прирост объема.

Предельный доход — это дополнительный доход в расчете на единицу продукции:

∆В1 = ∆В / ∆V,

где ∆В1 — предельный доход;

∆В — прирост выручки.

В таблице 4 представлены развернутые бюджетные показатели доходов и расходов.

Таблица 4

Бюджетные показатели

|

Статья бюджета |

Классификация затрат |

Факт/Прогноз 2016, руб. |

План 2017, руб. |

Планируемое увеличение, % |

|

Объем продаж, шт. |

819 642 |

1 024 552 |

||

|

Выручка |

1 310 710 891 |

1 677 368 174 |

||

|

Себестоимость |

960 751 083 |

1 229 510 872 |

||

|

материальные затраты |

809 449 986 |

1 032 048 732 |

||

|

труд |

142 844 115 |

187 482 901 |

||

|

амортизация |

8 456 982 |

9 979 239 |

||

|

Валовый доход |

349 959 808 |

447 857 302 |

||

|

Производственные расходы |

69 422 591 |

75 235 804 |

||

|

ФОТ производственного персонала |

переменные |

25 340 597 |

27 114 439 |

|

|

Содержание производственных помещений |

переменные |

20 543 817 |

22 187 322 |

|

|

Содержание и ремонт оборудования |

переменные |

20 715 641 |

22 787 205 |

|

|

Расходы на монтаж |

переменные |

171 864 |

189 051 |

|

|

Транспортные расходы |

переменные |

1 745 817 |

2 007 689 |

|

|

Хозяйственные расходы |

переменные |

904 855 |

950 098 |

|

|

Коммерческие расходы |

60 437 465 |

68 850 415 |

||

|

ФОТ торгового персонала |

постоянные |

37 414 648 |

43 026 845 |

15 % |

|

Аренда торговых площадей |

постоянные |

4 956 382 |

5 749 403 |

16 % |

|

Маркетинг и продвижение |

постоянные |

1 544 170 |

1 775 795 |

15 % |

|

Транспортные расходы |

переменные |

13 982 848 |

15 381 133 |

|

|

Представительские расходы |

переменные |

108 806 |

150 000 |

|

|

Командировочные расходы |

переменные |

1 594 273 |

1 721 815 |

|

|

Гарантийное обслуживание |

переменные |

836 339 |

1 045 424 |

Для удобства расчета сгруппируем переменные затраты (себестоимость произведенной продукции; общехозяйственные переменные затраты; коммерческие переменные затраты).

Сгруппированные бюджетные показатели доходов и расходов и результаты расчета приростных затрат (доходов) — в табл. 5.

Таблица 5

Сгруппированные бюджетные показатели доходов и расходов и приростные затраты (доходы)

|

Статья бюджета |

Доходы и затраты, руб. |

Приростные затраты (доходы), руб. |

|

|

базовый период |

планируемый период |

||

|

Объем продаж, ед. |

819 642 |

1 024 552 |

204 910 |

|

Цена, тыс. руб. |

1599,13 |

1637,17 |

38,05 |

|

Выручка, тыс. руб. |

1 310 710 891 |

1 677 368 174 |

366 657 283 |

|

Переменные затраты на 1 ед., руб. |

1277,02 |

1291,34 |

|

|

Переменные затраты на объем, руб. |

1 046 695 939 |

1 323 045 047 |

276 349 108 |

|

Постоянные затраты, руб. |

43 915 200 |

50 552 043 |

6 636 844 |

|

Затраты на маркетинг, руб. |

1 544 170 |

1 775 795 |

231 625 |

|

Затраты на аренду, руб. |

4 956 382 |

5 749 403 |

793 021 |

|

Затраты на содержание персонала, руб. |

37 414 648 |

43 026 845 |

5 612 197 |

|

Итого затраты, руб. |

1 090 611 139 |

1 373 597 090 |

282 985 951 |

Сравниваем предельный доход и предельные затраты при увеличении объема продаж и релевантных затрат

Пример 3

Используя полученные значения приростных затрат (доходов; см. табл. 5), определим предельный доход и предельные затраты (табл. 6).

Таблица 6

Предельный доход и предельные затраты

|

Предельные затраты (∆З1 = ∆З / ∆V) |

Предельный доход (∆В1 = ∆В / ∆V) |

||

|

∆З |

282 985 951 |

∆В |

366 657 283 |

|

∆V |

204 910 |

∆V |

204 910 |

|

∆З1 |

1381,02 |

∆В1 |

1789,35 |

Как видим, предельные затраты на 1 ед. (1381,02 руб.) меньше предельного дохода (1 789,35 руб.). Следовательно, рассмотренное решение позволит компании расширить сферу влияния на данном рынке.

Мы рассмотрели подход планирования от достигнутого — профиль предприятия не изменяется, только внесены изменения в объемы производства и объем затрат.

Выводы

Зная объем производства и производственную себестоимость, мы можем: спрогнозировать цену реализации, проверить ее обоснованность, сравнить ее с ценами конкурентов, определить, как увеличение затрат по каким-либо статьям (в нашем примере — на маркетинг и продвижение) отразится на результатах компании, т. е. сравнить рост расходов и доходов.

Статья опубликована в журнале «Справочник экономиста» № 6, 2017.

Организация, расширение и даже текущая работа бизнеса неизменно связана с вложениями в проект. Чем раньше они окупаются, тем лучше для предприятия, тем скорее оно начинает получать прибыль. Точка безубыточности (ТБУ) – тот маркер, в достижении которого заинтересован любой бизнесмен. Она не только показывает, насколько прибыльна компания, но и дает возможность определить, как повлиять на рентабельность.

Из этой статьи вы узнаете, что такое точка безубыточности, когда, кому и зачем она нужна, получите формулы и научитесь расшифровывать показатели. Тому, как рассчитать точку безубыточности, будет посвящен отдельный раздел в статье.

Что такое точка безубыточности

Точка безубыточности (break-event point) переводится с английского как точка критического объема производства. Иногда этот термин называют иначе: точка нулевой прибыли или порог рентабельности – суть у этих понятий она и та же.

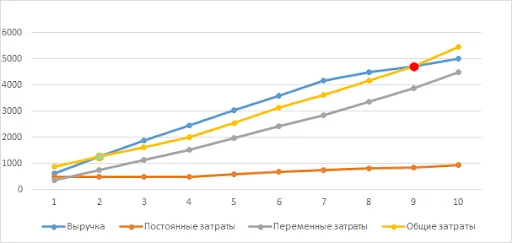

В экономике и маркетинге точка безубыточности – это объем производства, при достижении которого полученные доходы перекрывают расходы на ведение бизнеса. Доходы, которые превышают точку безубыточности, являются чистой прибылью компании.

Простыми словами, если вы достигли точки безубыточности, значит, все вложенные в проект деньги вернулись, но прибыль еще не получена, то есть фирма сработала «в ноль».

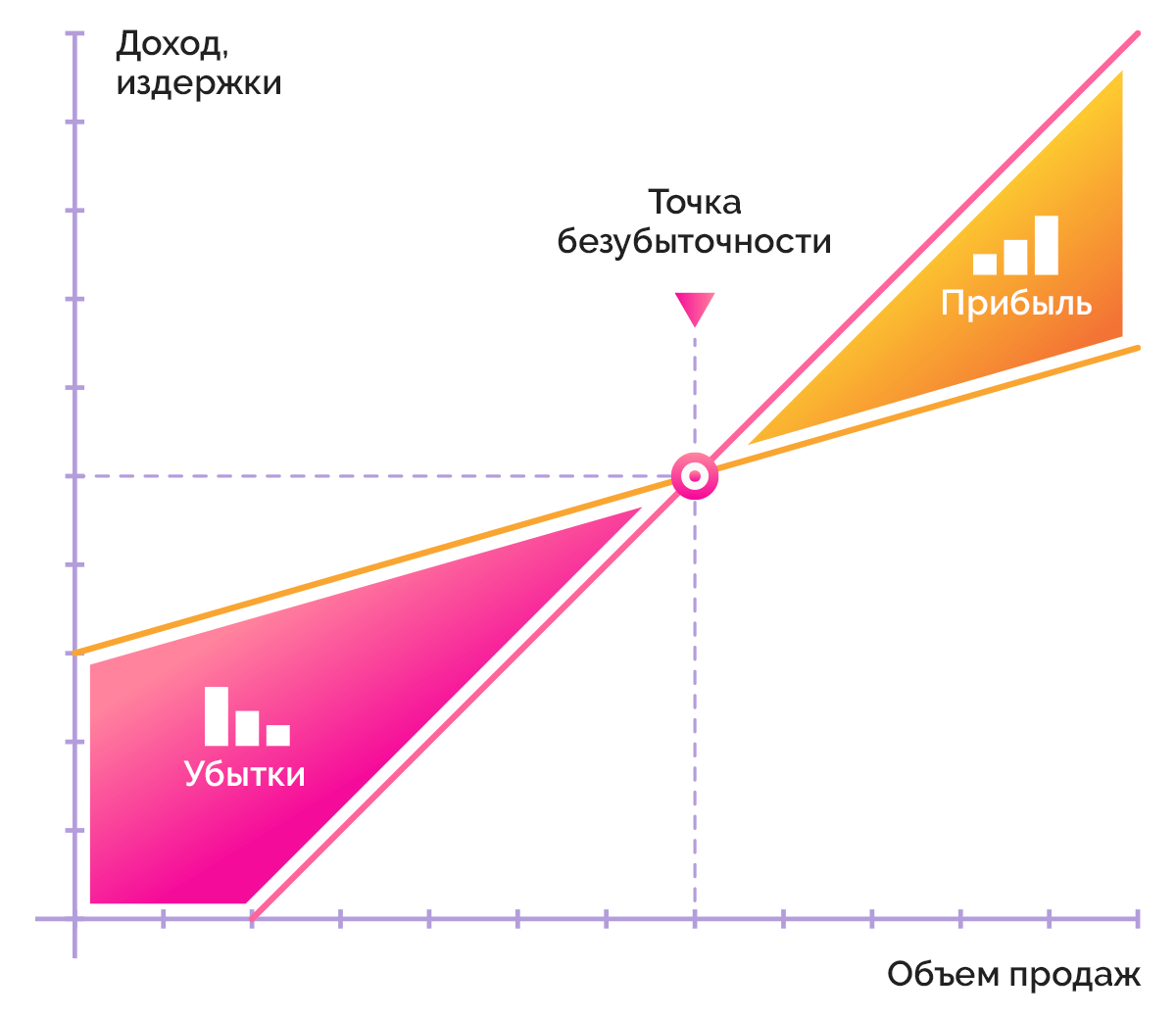

Задачи расчета точки безубыточности

Главная цель расчета точки безубыточности – оценка финансового состояния компании и получение данных для экономического планирования.

Также это позволяет решать ряд сопутствующих управленческих задач в рамках бизнеса.

- Определять минимальный уровень продаж, который обеспечит прибыль предприятию.

- Определять наиболее выгодную цену для продажи продуктов.

- Рассчитывать себестоимость при нынешних ценах.

- Планировать новое производство и продажи.

- Рассчитывать сроки окупаемости вложений.

- Контролировать производство и реализацию продукции, предотвращая риски работы в убыток.

- Понимать целесообразность выпуска новых линеек продукции, выхода на новые рынки, освоения новых технологий, расширения производства или дилерской сети;

- Регулярно оценивать финансовый сектор предприятия, в т. ч. финансовую стабильность, надежность и платежеспособность.

- Корректировать убыточные направления и перераспределять ресурсы на более перспективные.

- Прогнозировать возможную динамику прибыльности бизнеса в зависимости от колебания цен и прочих расходов, выявлять узкие места в процессе производства.

- Понимать допустимые проседания в продажах, выручке или объеме выпуска новой продукции.

- Находить резервы для оптимальных затрат.

Различные предприятия преследуют свои цели при расчете точки безубыточности, поэтому данный список задач с трудом получится назвать окончательным.

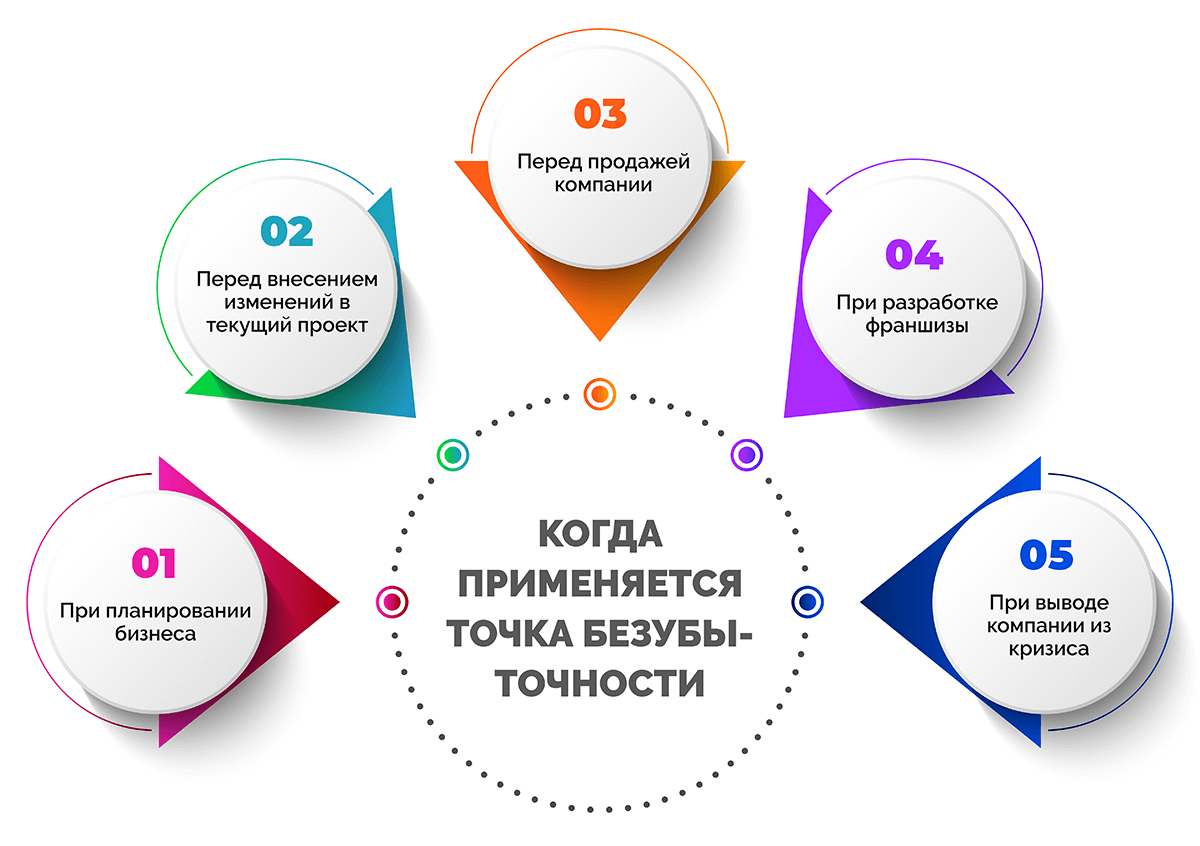

Когда применяется точка безубыточности

Точку безубыточности рассчитывают в следующих ситуациях:

- При планировании бизнеса.

- Перед внесением изменений в текущий проект.

- Перед продажей компании.

- При разработке франшизы.

- При выводе бизнеса из кризиса.

Планирование бизнеса и разработка франшизы. В этих случаях необходимо построить финансовую модель на основе общей информации о доходах и расходах конкурентов, а также ситуации на рынке. Точка безубыточности помогает понять предполагаемый объем продаж, который должен покрыть расходы. Благодаря этому можно оценить перспективу получения прибыли в текущих условиях.

Внесение изменений и вывод компании из кризиса. Рассчитывая точку безубыточности, можно провести анализ состава и структуры затрат предприятия. При этом становится видно, как показатели изменяются с течением времени. Это позволяет оптимизировать текущие издержки, своевременно переводить постоянные расходы в переменные, отслеживать закупочную стоимость товара или сырья.

Продажа компании. Для определения цены продажи бизнеса нужно оценить его эффективность и перспективы получения прибыли. Сделать это можно путем расчета точки безубыточности.

Кому необходим показатель

О том, кому необходимо знать точку безубыточности, удобнее говорить, используя таблицу.

|

Кому |

Зачем |

|

Внутри компании |

|

|

Коммерческий директор |

Планирование и прогнозирование продаж. Оценка минимальной отпускной цены, на которой будет основываться бюджет. Анализ нынешних продаж и допустимой наценки. |

|

Директор отдела продаж и развития |

Определение объемов расходов. Расчет средних цен на товары и услуги с учетом удержания конкурентоспособности бизнеса. Составление плана продаж. |

|

Сотрудники финансового отдела |

Анализ финансовой устойчивости путем сопоставления точки безубыточности и реального объема продаж. Отслеживание своевременных зачислений платежей от клиентов. |

|

Производственный директор |

Поддержка количества сырья и материалов, которые нужны для выпуска готовой продукции в заданном объеме. Поиск новых поставщиков, чтобы снизить стоимость закупки. |

|

Собственники бизнеса, акционеры |

Оценка финансовых возможностей и общего финансового положения дел в фирме. |

|

Вне компании |

|

|

Банки |

Оценка финансовой прочности предприятия и анализ его платежеспособности. |

|

Инвесторы |

Оценка привлекательности компании с точки зрения инвестиций. Понимание ее финансовой стабильности и устойчивости. |

|

Кредиторы |

Анализ надежности и платежеспособности организации. |

|

Государственные структуры |

Понимание устойчивости компании на рынке. |

Каким бывает расчет безубыточности

Рассчитывают точку безубыточности в двух вариациях:

- в денежном выражении;

- в единицах продукции.

Точка безубыточности в денежном выражении. Показывает минимальный размер выручки, благодаря которому компании удастся окупить затраты и выйти к нулю. Такой вариант подходит для предприятий, основная деятельность которых связана с продажей большого количества товаров. Пример: интернет-магазин электроники продает на своем сайте множество видов электронных устройств и посчитать ТБУ удобнее в денежном выражении.

Точка безубыточности в единицах продукции. Показывает минимальное количество товаров/услуг, которые обязательно нужно продать, чтобы избежать убытков. Именно этот вариант используется, когда фирма реализует один продукт. Пример: онлайн-школа каллиграфии продает через сайт единственный обучающий курс.

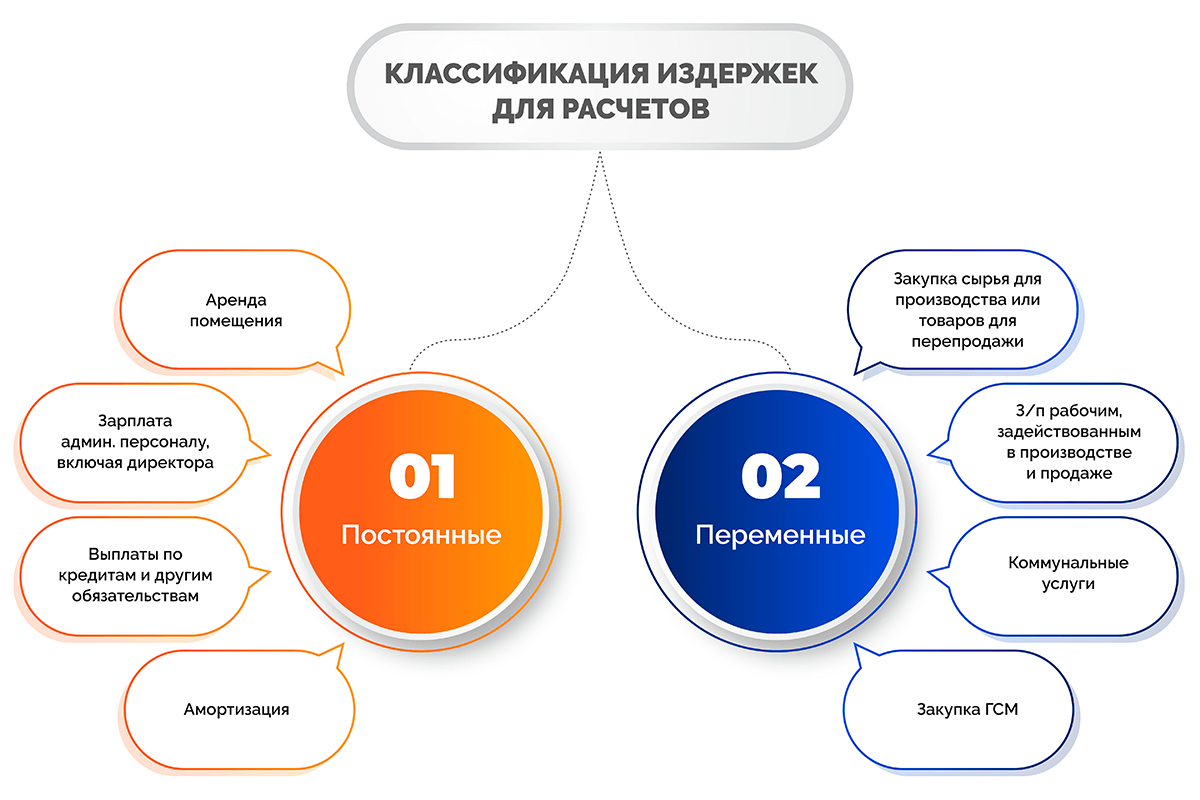

Классификация издержек для расчетов

В основе расчета точки безубыточности лежат затраты, которые можно разделить на две категории:

- Постоянные.

- Переменные.

Постоянные затраты не зависят от объема производства и выручки. Компания все равно вкладывает эти финансы в бизнес, даже если он приносит мало прибыли.

К постоянным издержкам относятся:

- аренда помещения;

- зарплата административному персоналу, включая директора;

- выплаты по кредитам и другим обязательствам;

- амортизация;

- реклама.

Переменные затраты напрямую зависят от объема произведенной и реализованной продукции, полученной выручки. Чем они больше, тем выше переменные затраты.

К ним относятся:

- закупка сырья для производства или товаров для перепродажи;

- зарплата рабочим, задействованным в производстве и продаже;

- коммунальные услуги;

- закупка ГСМ;

- доставка товаров покупателям.

Какие данные нужны для расчета точки безубыточности

В основе расчета точки безубыточности лежат расходы проекта. Для правильных вычислений важно понимать, в чем разница между переменными и постоянными затратами, какие издержки относятся к каждому из них. Об этом мы говорили выше в статье. Теперь разберемся, какие исходные данные требуются для расчета точки безубыточности.

|

Показатель |

Обозначение |

Расшифровка |

|

CVP/BEP |

Точка безубыточности |

|

|

TFC |

Постоянные расходы |

Затраты, независящие от объема производства и выручки, не меняются в течение длительного периода. |

|

TVC |

Переменные расходы |

Затраты, которые могут колебаться в зависимости от уровня производства и продаж. Показатель быстро реагирует на малейшие изменения в работе предприятия. |

|

AVC |

Переменные расходы на единицу товара |

Переменные затраты на производство и реализацию одного товара или услуги. |

|

TR |

Выручка |

Деньги, полученные компанией от реализации продукции. |

|

P |

Цена реализации |

Отпускная стоимость, за которую человек сможет купить товар компании или воспользоваться его услугой. |

|

Q |

Объем производства в натуральной величине |

Количество единиц выпущенной и проданной продукции или оказанных услуг за конкретный период (месяц, квартал, год, день). |

|

MR |

Маржинальный доход (маржа) |

Выручка без переменных расходов. |

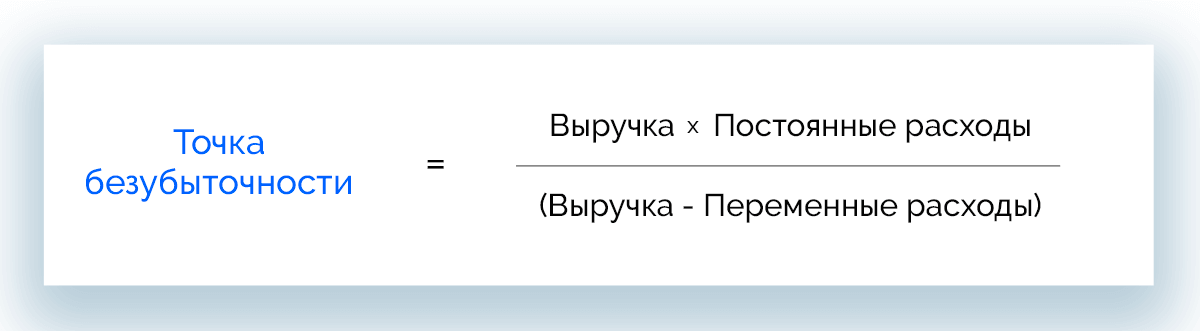

Формулы и способы расчета точки безубыточности

Точку безубыточности можно рассчитать по-разному. В этом разделе статьи читайте в подробностях, как это сделать.

Выбор формулы для вычисления зависит от исходных данных и особенностей предприятия.

Формула ТБУ в денежном выражении

В данном случае результат вычисления отражает минимальный размер выручки, которую нужно получить предприятию, чтобы окупить все затраты на проект и выйти в ноль.

BEPД = TR * TFC / (TR – TVC)

В этой формуле знаменатель – маржинальный доход, который определяется как разница между выручкой и переменными расходами. Рассчитать его можно в т. ч. на единицу товара, учитывая, что выручка рассчитывается как произведение стоимости реализации и объема производства:

TR = P * Q

Маржинальный доход на единицу продукции составит:

MR на 1 единицу = P – TVC на 1 единицу

Расчет ТБУ по коэффициенту маржинального дохода

Когда товаров или услуг несколько, удобно рассчитывать точку безубыточности в денежном выражении с помощью коэффициента маржинального дохода:

BEPД = TFC / KMR

При этом коэффициент маржинального дохода рассчитывается по следующей формуле:

KMR = MR / TR = MR на 1 единицу / P

Формула ТБУ в натуральном выражении

Для расчета точки безубыточности в натуральном эквиваленте используют следующую формулу:

BEPН = TFC / MR

Если маржинальной доход неизвестен, его можно рассчитать по формуле:

MR = P – AVC

Средние переменные расходы на единицу продукции вычисляют таким образом:

AVC = TVC / Q

Способы расчета

Применяют разные способы определения точки безубыточности:

- вручную по формуле (математический метод);

- с построением графика;

- в электронных таблицах;

- с помощью платформ управления предприятием;

- по Шеремету.

Рассмотрим более подробно каждый из способов.

Математический метод или вручную

Этот метод предполагает определение точки безубыточности в денежном или натуральном выражении по формулам. Вычисления следует производить вручную.

Математический метод предполагает:

- сбор всех необходимых данных для расчета;

- применение подходящих формул;

- корректировка исходных метрик по результатам вычислений, если это необходимо, например, изменение стоимости;

- повторный расчет.

По итогам вычислений, используя новые данные по проекту, разрабатывают план по достижению нужных результатов.

Ручной расчет ТБУ по классической модели, при которой вычисление проводится для одного продукта, предполагает допущения по следующим факторам:

- объем выпуска продукции и ее себестоимость изменяются прямо пропорционально;

- номенклатура товаров/услуг остается неизменной;

- в пределах конкретного объема производства постоянные и переменные затраты, а также стоимость не меняются;

- в пределах расчетных интервалов производственная мощность не меняется;

- объем незавершенного производства колеблется несущественно, а вся новая продукция реализуется.

Важно не путать точку безубыточности с точкой окупаемости. Последняя показывает, через какое время вложенные средства окупятся, и проект начнет получать прибыль.

Расчет с построением графика

Это наиболее наглядный способ представления данных. На графике по вертикальной оси откладывается выручка, по горизонтальной – объем производства. Результаты:

- выручка – красная линия;

- общие затраты – синяя линия;

- чистая прибыль – зеленая линия;

- точка безубыточности – пересечение синей и красной линий.

Чтобы отразить точку безубыточности более полно, эксперту рекомендуется работать по следующей инструкции:

- На вертикальной оси откладываем объем продаж.

- На горизонтальной оси – затраты.

- Откладываем точку объема продаж и строим линию, проходящую через нее и начало координат.

- Вычисляем переменные затраты, используя заданный объем продаж.

- Через полученную точку и начало координат строим линию переменных затрат.

- Отображаем постоянные затраты на нужном уровне в виде горизонтальной линии.

- Из точки валовых затрат строим линию, параллельную переменным затратам.

- По имеющемуся объему продаж вычисляем выручку.

- Через полученную точку и начало координат отчерчиваем линию выручки.

В данном случае точкой безубыточности станет пересечение линий валовых затрат и выручки.

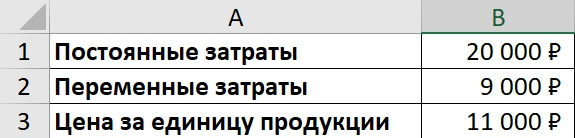

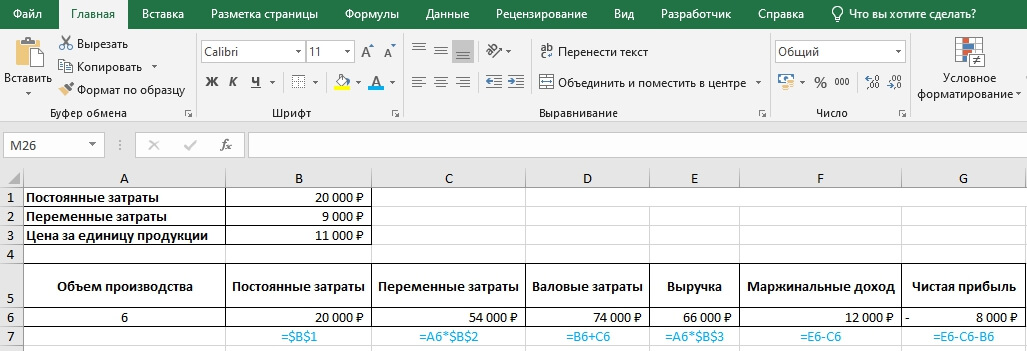

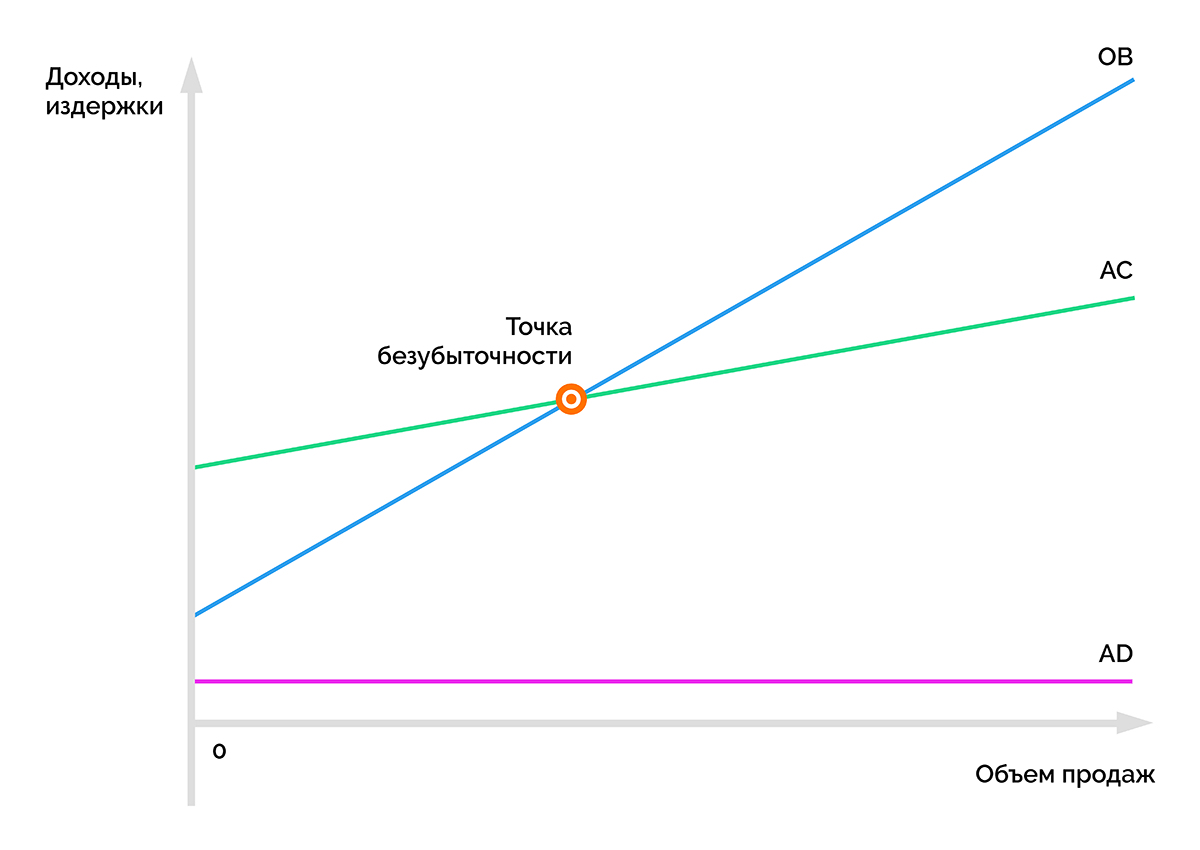

Расчет в электронных таблицах

Для полуавтоматического расчета точки безубыточности подходят электронные таблицы MS Excel и Google Таблицы. Для расчета показателя нужно:

- Вручную прописать исходные данные для единицы продукции:

- Постоянные затраты на единицу продукта;

- Переменные затраты на единицу продукта;

- Цена на товар или услугу;

- Сформировать таблицу и отразить в ней следующие колонки:

- Объем производства;

- Постоянные затраты;

- Переменные затраты;

- Валовые затраты;

- Выручка;

- Маржинальные доход;

- Чистая прибыль.

- Задать формулы, по которым будут рассчитываться промежуточные результаты:

- Переменные затраты;

- Валовые затраты (сумма постоянных и переменных затрат);

- Выручка (произведение цены и объема производства);

- Маржа (выручка минус переменные затраты);

- Объем чистой прибыли (маржа минус постоянные затраты).

Глядя на колонку чистой прибыли, можно наблюдать, как по мере увеличения объема производства растет показатель.

Первое положительное значение чистой прибыли и является точкой безубыточности.

Расчет с помощью платформ управления предприятием

Вычислить точку безубыточности на современном предприятии можно с помощью специализированного ПО, например:

- 1С:ERP Управление предприятием;

- WA:Финансист.

Эти платформы позволяют собирать финансовые данные в процессе работы компании и, используя их, определять точку безубыточности в автоматическом режиме. В частности, системы помогают:

- отражать все виды издержек (финансовые, материальные, трудовые);

- анализировать ценовые решения;

- рассчитывать себестоимость продукта и объем продаж

Преимущество таких платформ – автоматический режим вычислений, что значительно экономит время и трудовые ресурсы.

Расчет по Шеремету

Российский, а в прошлом советский экономист А.Д. Шеремет разработал собственный способ определения точки безубыточности. Он предполагает 3 основных этапа:

- Собираем необходимые данные для анализа проекта: объем производства, продаж, показатели прибыли или убытка.

- Определяем постоянные и переменные затраты, зону безопасности и точку безубыточности.

- Оцениваем уровень производства или продаж, который обеспечит компании финансовую устойчивость.

Расчет точки безубыточности по Шеремету предполагает поиск нижней границы финансовой устойчивости предприятия, а также обеспечение возможностей, которые позволят увеличить зону безопасности.

Примеры расчета точки безубыточности

Пример 1. Расчет точки безубыточности для магазина электроники.

В ассортименте магазина электроники есть разные виды товаров. По каждому товару разные поставщики и разные выручки, существуют переменные индивидуальные издержки, а также постоянные общие для всех затраты. Для наглядности составим таблицу.

|

Товар |

Выручка, тыс. руб. |

Переменные затраты, тыс. руб. |

Постоянные затраты, тыс. руб. |

|

Смартфоны |

250 |

120 |

400 |

|

Планшеты |

420 |

180 |

|

|

Смарт-часы |

150 |

110 |

|

|

Наушники |

40 |

15 |

|

|

Всего: |

860 |

425 |

Поскольку товары и цены на них очень разные, оптимально считать точку безубыточности в денежном эквиваленте. Воспользуемся формулой, которая позволяет определить ТБУ в диапазоне:

BEPД = TFC / (1 – КTVC), где

КTVC = TVC / TR

В рамках примера составим еще одну таблицу с результатами расчетов коэффициента переменных расходов, а также маржи и ее процента в выручке для каждого товара.

|

Товар |

Маржа, тыс. руб. |

Коэффициент маржинального дохода |

Коэффициент переменных расходов |

|

Смартфоны |

130 |

0,52 |

0,48 |

|

Планшеты |

240 |

0,57 |

0,43 |

|

Смарт-часы |

40 |

0,27 |

0,73 |

|

Наушники |

25 |

0,63 |

0,37 |

|

Всего: |

435 |

0,51 |

0,49 |

Зная коэффициент переменных расходов по всему магазину, можно определить среднюю точку безубыточности как:

BEPД = 400 / (1 – 0,49) = 784,31 тыс. рублей

Поскольку это средний показатель, нужно рассчитать наиболее оптимистичную величину. Она носит название маржинальная упорядоченность по убыванию. В качестве ориентира будут выступать самые рентабельные товарные позиции: смартфоны и планшеты.

От их продажи магазин получает маржинальный доход в размере 370 тыс. руб. Эта сумма покрывает большую часть постоянных издержек. Недостающие 30 тыс. руб. покроет продажа смарт-часов. Если сложить выручку от продажи всех перечисленных товаров, получим точку безубыточности:

BEPД оптим. = 250 + 420 + (30/40 * 150) = 782,5 тыс. рублей

Наиболее пессимистичный прогноз носит название маржинальная упорядоченность по возрастанию. В этом случае в первую очередь будут проданы наушники и смарт-часы. В сумме будет получена выручка 190 тыс. руб. Недостающие 210 тыс. покроют продажи смартфонов.

Пример 2. Расчет точки безубыточности для предприятия.

Предположим, что производственная компания выпускает отбеливающие растворы для бытового использования. Поскольку в этом сегменте цены почти не меняются, порог рентабельности будет удобно рассчитывать в натуральной величине: по количеству выпущенных и реализованных бутылок.

Исходные данные отобразим, используя таблицу.

|

Показатель |

Значение |

|

Розничная цена 1 бутылки |

80 руб. |

|

Переменные издержки на выпуск 1 бутылки |

42 руб. |

|

Постоянные расходы предприятия в месяц |

76 000 руб. |

|

Выручка в месяц |

280 000 руб. |

|

Фактический объем выпуска в месяц |

3 500 шт. |

Данный пример расчета предполагает определение точки безубыточности в натуральной величине (в штуках):

BEPН. = 76 000 / (80 – 42) = 2 000 шт.

Из расчета видно, что в данный момент предприятие успешно работает и получает прибыль, выпуская и реализуя в месяц на 1 500 бутылок больше, чем необходимо продать для выхода «в ноль».

Пример 3. Расчет точки безубыточности для стартапа.

Начинающий предприниматель собирается открыть фирму и оказывать услугу по ремонту бытовых газовых котлов. По предварительным данным, предстоят следующие постоянные расходы каждый месяц:

- аренда офиса – 20 000 руб.;

- коммунальные платежи – 5 000 руб.;

- амортизация транспорта – 10 000 руб.;

- амортизация инструмента – 5 000 руб.

Чтобы понять, насколько перспективно данное направление в условиях стартапера, необходимо рассчитать точку безубыточности, исходя из того, что цена услуги составит 10 000 рублей, а продать в месяц планируется 10 услуг. Переменные расходы составят 15 000 рублей в месяц.

Определим основные показатели.

Постоянные затраты:

TFC = 20 000 + 5 000 + 10 000 + 5 000 = 40 000 рублей

Средние переменные расходы:

AVC = 15 000 / 10 = 1 500 рублей

Маржинальная прибыль:

MR = 10 000 – 1 500 = 8 500 рублей

Теперь можно рассчитать точку безубыточности для стартапа:

BEPН = TFC / MR = 40 000 / 8 500 = 4,7 ≈ 5 шт.

В данном примере при указанных условиях стартаперу предстоит оказывать минимум 5 услуг в месяц, чтобы исключить работу в убыток.

Построение графика

Путем графического отображения показателей, связанных с точкой безубыточности, можно проследить их логику и взаимную зависимость.

Если рассматривать эту модель, можно заметить следующие закономерности:

- линия AD всегда горизонтальна, это постоянные расходы;

- линия ОВ демонстрирует прямую зависимость выручки от продаж;

- линия АС покажет, как меняются средние совокупные затраты;

- пересечение АС и ОВ – точка безубыточности, которая показывает объем продаж, при котором выручка достигает значения совокупных затрат.

Внимание! Результаты анализа графика не всегда универсальны. Он может иметь разную форму, а зависимость между доходами, издержками и объемом производства может быть нелинейной.

Расшифровка показателей

После того, как собраны все исходные данные и проведены вычисления, важно правильно интерпретировать результаты. В статье рассмотрим, на что стоит обратить внимание.

- Объем продаж меньше ТБУ – явный признак того, что бизнес работает в убыток и, оставаясь в такой ситуации, планомерно движется к банкротству.

- Достижение ТБУ в середине месяца – благоприятный показатель.

- Точка безубыточности находится на уровне соотношения постоянных и переменных расходов – в такие периоды стоит минимизировать постоянные издержки или переводить их в переменные. В противном случае предприятие становится финансово неустойчивым.

- Бизнес не может работать без существенных постоянных затрат. Чтобы их компенсировать, необходимо автоматизировать внутренние процессы и стремиться продать как можно больше.

- Премиальный сегмент предполагает работу над повышением узнаваемости бренда и уникальности продукта, чтобы перекрыть значительные постоянные издержки.

- Молодым компаниям не рекомендуется повышать долю постоянных расходов в условиях непредсказуемого спроса на новый продукт.

- Слишком низкие или, наоборот, завышенные цены могут препятствовать окупаемости. Это повод пересмотреть ценообразование.

Анализ и планирование на основе точки безубыточности

Расчет точки безубыточности – основа для дальнейшего анализа текущих показателей компании, прогнозирования, а также составления новых производственного и финансового планов.

Планирование безубыточности компании осуществляется в несколько этапов:

- Анализ текущих продаж и финансовых показателей. На этом этапе нужно выделить сильные и слабые стороны, найти способы уменьшить себестоимость, учитывая, как влияют внешние и внутренние факторы. Под прицелом оказывается работа отделов сбыта, снабжения, рациональность процесса производства, общий уровень менеджмента в организации.

- Прогноз цен на товары и услуги. Необходимо оценить все факторы влияния и предположить возможный диапазон наценки. Эта стадия планирования также предполагает изучение альтернативных каналов сбыта или переориентирование компании на производство схожей продукции при неблагоприятных рыночных условиях.

- Расчет себестоимости, переменных и постоянных издержек. Требуется составить план по объему незавершенного производства для каждого этапа, сформировать потребность предприятия в основных и оборотных средствах, определить источники их получения. В производственных расходах также стоит учесть дополнительные расходы по обязательствам, включая выплаты по лизингу, кредитам и другим статьям.

- Расчет точки безубыточности. На данном этапе следует определить величину кромки безопасности. Запас прочности должен определяться уровнем стабильности внешних факторов. После этого вычисляется объем производства и реализации на уровне кромки безопасности.

- Ценовое планирование. Здесь стоит задача определить такие цены, которые помогут достичь нужного объема продаж. Далее проводится повторный расчет точки безубыточности и кромки безопасности.

- Принятие нового плана безубыточности. Необходимо утвердить данные окончательного плана по точке критического объема.

- Контроль выполнения плана. Весь процесс делится на составляющие: контроль расходов по всем статьям, общей себестоимости, выполнения плана продаж, внесения оплаты от покупателей и т. д. Важно понимать, соответствует ли нынешнее финансовое положение компании имеющемуся плану безубыточности.

Что необходимо еще рассчитать

При планировании безубыточности предприятия могут потребоваться дополнительные параметры. Рассмотрим, какие еще полезные данные необходимо получить после расчета точки безубыточности.

Запас прочности и минимальная выручка

Чтобы компания не рисковала уйти в минус при малейшем повышении цен или налогов, выручка всегда должна превышать точку безубыточности. Запас финансовой прочности (ЗФП) показывает, насколько фирма превзошла эту отметку.

ЗФП = (Выручка – Выручка в ТБУ) / Выручка

Если запас прочности превышает 0,5, это говорит о том, что минимальная выручка минимум вдвое превышает точку безубыточности, и компания не имеет финансовых проблем.

Неучтенные расходы

Когда компания выпускает гораздо больше продукции, чем предусмотрено в точке безубыточности, весь объем выпуска реализуется, но ожидаемых финансовых результатов нет, это говорит либо об ошибке в расчетах, либо о неучтенных расходах. Примеры неучтенных расходов:

- издержки на реализацию;

- налоги;

- другие расходы и доходы;

- издержки, которые уходят в прибыль (поддержка соц. сферы, программа развития, содержание сайта и пр.);

- необходимый к уплате налог на прибыль.

В качестве дополнения к ТБУ было введено понятие реальной точки безубыточности, которая учитывает издержки текущего периода. Ее рассчитывают по формуле:

BEPреальная = (TFC + Затраты из прибыли) / (1 – Доля переменных затрат)

В ситуациях, когда компания имеет обязательства, которые необходимо погашать, вводят понятие долговой точки безубыточности:

BEPдолговая = Постоянные платежи / (1 – Доля переменных затрат)

В данном случае:

Постоянные платежи = TFC + Расходы на прибыль + Часть долга

Часть долга – та сумма задолженности, которую фирма планирует выплатить в течение заданного периода.

Использование полученных результатов на практике

Определение точки безубыточности наглядно показывает, как связаны друг с другом прибыль, выручка и издержки. Отслеживая эту взаимосвязь, управляющее звено компании получает рычаги для централизованного влияния на финансовую ситуацию.

В частности, на основе анализа точки безубыточности осуществляется ценообразование. Влияние цены и издержек предприятия на финансовые показатели позволяет прогнозировать динамику цены, а также переменных и постоянных расходов.

Зная точку безубыточности, руководитель фирмы может легко сориентироваться в цифрах и назначить оптимальную цену на продукт. Если же такой возможности нет, могут быть сокращены издержки, что позволит снизить себестоимость, оставив цену на прежнем уровне.

Плюсы и минусы метода

|

Преимущества построения модели точки безубыточности |

Недостатки |

|

|

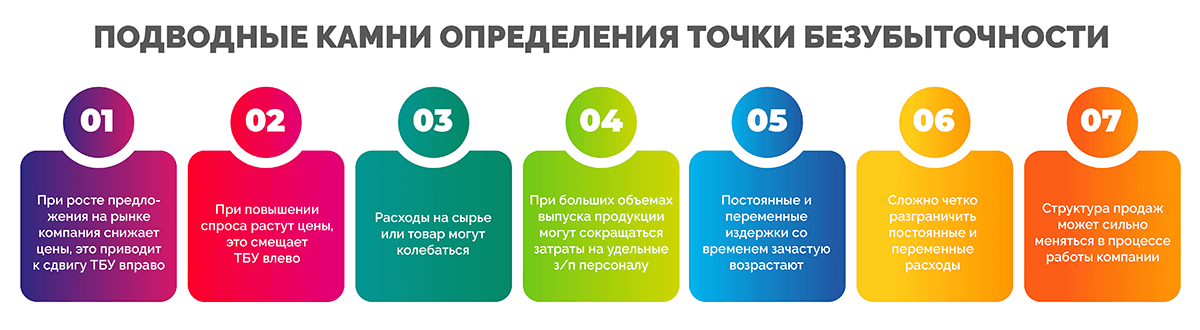

Подводные камни определения точки безубыточности

В процессе вычисления точки безубыточности могут возникать проблемы.

Разберем ситуации, в которых бывает трудно рассчитать порог рентабельности.

- При росте предложения на рынке компания снижает цены, это приводит к сдвигу ТБУ вправо. Такой же эффект дает предоставление скидок оптовым клиентам, например, при покупке через сайт.

- При повышении спроса растут цены, это смещает точку безубыточности влево.

- Расходы на сырье, материалы или товар могут колебаться: при крупных закупках они снижаются, при простое поставок выходит рост.

- При больших объемах выпуска продукции могут сокращаться затраты на удельные з/п персоналу.

- Постоянные и переменные издержки со временем зачастую возрастают.

- Сложно четко разграничить постоянные и переменные расходы.

- Структура продаж может сильно меняться в процессе работы компании.

Перечисленные ситуации стоит учитывать в анализе порога рентабельности, однако примитивные бизнес-планы, как правило, игнорируют их.

Часто задаваемые вопросы

Если речь идет о небольшом предприятии, например, о магазине, который работает через сайт или оффлайн, один из эффективных вариантов – включить режим экономии. Но сокращение расходов может дать побочные эффекты. Приведем примеры:

- из-за уменьшения количества продавцов ради экономии на сдельной зарплате снижается качество обслуживания клиентов;

- закупленный дешевле товар оказывается худшего качества при том, что плата за него была прежней.

Это неизменно приводит к потере клиентов и сокращению прибыли.

Распространенный эффективный способ избежать этого и получить хорошую прибыль – известная акция «черная пятница». Работая весь год практически с нулевым доходом, ритейлеры получают колоссальную прибыль за счет активной торговли в конце периода.

Для этого бизнесмены применяют два метода: снижение расходов и увеличение цены. В первом случае распределяют расходы в порядке значимости и прорабатывают те статьи, на которых можно сэкономить, например, более дешевая аренда склада, отказ от такси для сотрудников, перевод сайта на более дешевый хостинг.

Во втором случае повышают цены на товары или услуги компании. Этот метод подходит компаниям, которые объективно работают на 5+: выпускают хороший товар или предоставляют качественные услуги, всегда в срок выполняют обязательства по договору, превосходят конкурентов.

Точка бесприбыльности – это тот объем выручки, по достижении которого активно расширяющаяся компания начинает опять работать в убыток. Например, при увеличении выпуска товара и переходе на многосменную работу предприятию придется увеличить расходы на оплату вечерних и ночных смен, амортизацию, ремонт оборудования и т. д.

Чтобы понимать, до каких пределов можно развивать бизнес и не пропустить негативную тенденцию, стоит отслеживать следующие показатели:

- постоянные издержки – не должны увеличиваться при росте выручки;

- переменные расходы – должны увеличиваться медленнее, чем выручка;

- чистая прибыль и маржа – должна увеличиваться быстрее, чем выручка.

Заключение

Рассчитать точку безубыточности очень легко, имея минимум бухгалтерских данных. В свою очередь, этот показатель помогает определить минимальную выручку, которую должна получать компания, чтобы окупить расходы, или минимальное количество товара/услуг, которые нужно продавать, чтобы выйти в ноль. Доход, вдвое превышающий точку безубыточности, позволяет поддерживать устойчивое финансовое положение предприятия.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Переменные затраты имеют главную отличительную особенность — они изменяются в зависимости от фактических производственных объемов. От чего зависит их размер и по какой формуле они рассчитываются, вы узнаете из данной статьи.

Какие затраты являются переменными

Переменными затратами считаются такие издержки, которые в процессе изготовления продукции (или иного производственного процесса) меняются параллельно с динамикой объемов ее выпуска. Однако переменными могут называться не только производственные, но и не связанные с производственным процессом затраты. Примером последних служат складские, упаковочные, транспортные издержки.

Условно можно сказать, что переменные издержки характеризуют стоимостное значение производимого товара, в то время как постоянные — цену компании.

Что относится к переменным затратам

Переменные затраты включают в себя расходы на:

- закупку сырья и материалов;

- на комплектующие и запчасти для производственного оборудования;

- связанные со сбытом готовой продукции (на транспортировку, хранение и т. д.);

Как учитывать транспортные расходы в налоговом учете у поставщика и покупателя, объяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

- на основную сдельную зарплату рабочим;

- на электроэнергию и топливо, которые расходуются при производстве.

Примеры прямых переменных затрат

К прямым переменным издержкам относят:

- расходы на реализацию, включая размер комиссионных торговым агентам;

- комплектующие, материалы;

- энергетические затраты на производственный цикл;

- транспортные затраты;

- затраты на технологические нужды.

Совокупные переменные затраты

К совокупным переменным издержкам относят расходы, которые изменяются параллельно изменению производственных объемов в пределах потенциальной способности производственных мощностей.

Совокупные переменные затраты непосредственно зависят от показателя бизнес-активности компании и представляют собой суммарные переменные издержки, направленные на выпуск определенного количества продукции одного вида или заданный объем готовой продукции разного ассортимента.

Условно-переменные затраты

К условно-переменным затратам следует относить издержки, прямо связанные с объемом выпуска и сбыта товарной продукции. В течение всей производственно-хозяйственной деятельности компании они меняются по количеству, структуре и качеству.

Условно-переменные издержки также могут изменяться в связи со сменой бизнес-активности, хотя в отличие от переменных затрат это происходит не так явно.

Примером таких затрат является выплата сдельной зарплаты рабочим или процентов менеджерам по продажам.

Удельные переменные затраты

К удельным переменным расходам относят переменные затраты, связанные с единицей реализованной продукции. Удельные переменные издержки указывают на то, какая часть переменных затрат приходится на каждую единицу ТМЦ.

Как рассчитать переменные затраты фирмы

Формула переменных затрат имеет следующий вид:

ПрЗ = ОЗ – ПЗ,

где: ПрЗ — переменные затраты;

ОЗ — общие расходы;

ПЗ — постоянные расходы.

Как найти переменные затраты на единицу продукции

Для того чтобы рассчитать переменные затраты на штуку (или прочую единицу измерения) выпущенной компанией продукции, следует разделить общую сумму понесенных переменных издержек на общее количество готовой продукции, выраженное в натуральных величинах.

Как рассчитываются средние переменные затраты

Для расчета средних переменных затрат (СрПЗ) применяется формула:

СрПЗ = ПрЗ / Q,

где: ПрЗ — переменные издержки;

Q — количество готовой продукции в натуральных единицах.

О том, как готовая продукция отражается в балансе, читайте в нашей статье «Как отражается готовая продукция в бухгалтерском балансе?».

Примеры переменных затрат

По принятым в международной среде стандартам финотчетности переменные затраты в производстве разделяют на косвенные и прямые. К косвенным производственным издержкам относят расходы, которые демонстрируют прямую зависимость от изменения объемов хоздеятельности, но в силу ряда технологических производственных нюансов их невозможно прямо отнести на производимую предприятием продукцию. В то же время прямые переменные расходы в полном объеме, исходя из данных первичного бухучета, можно непосредственно относить на себестоимость выпускаемой продукции.

Подробнее о разделении затрат на группы читайте в нашей статье «Как разделить расходы по налогу на прибыль на прямые и косвенные?».

Примерами прямых переменных затрат являются расходы:

- на оплату труда рабочих, задействованных в производственном процессе, включая начисления на их зарплату;

- основные материалы, сырье и комплектующие;

- электроэнергию и топливо, используемые в работе производственных механизмов.

Примеры косвенных переменных издержек:

- сырье, используемое в комплексных производствах;

- затраты на научные разработки, транспортировку, командировочные и пр.

Также советуем ознакомиться с порядком разделения расходов на косвенные и прямые в целях налогообложения. Подробнее об этом — в статье «Как разделить расходы по налогу на прибыль на прямые и косвенные?».

Итоги

В связи с тем, что переменные затраты меняются прямо пропорционально производственному объему, а те же затраты на единицу готовой продукции остаются обычно неизменными, при анализе данного вида затрат первоначально учитывается значение, приходящееся на единицу продукции. В связи с данным свойством переменные издержки являются основой для решения многих производственных задач, связанных с планированием.