Ёмкость рынка — это величина, которая показывает, какое количество продукта может быть продано на определенном рынке за определенный период. Предприниматели рассчитывают ёмкость рынка, чтобы оценить перспективы бизнеса: сколько в теории получится заработать и стоит ли вкладываться в дело. Считается емкость рынка в деньгах, покупателях или количестве товара, который можно продать.

Предположим, житель Екатеринбурга купил себе машину «Тесла». Автомобиль ему очень нравится, но есть проблемы с обслуживанием: мастера незнакомы с машиной, многие боятся с ней работать.

Екатеринбуржец решает, что здорово было бы открыть специализированный сервис для «Теслы». Наверняка другие владельцы тоже будут рады. Для открытия требуется несколько миллионов рублей.

Но машин «Тесла» в Екатеринбурге максимум две. То есть ёмкость рынка очень маленькая и вложения в бизнес вряд ли окупятся.

В чём измеряют ёмкость рынка

Есть два основных варианта измерения ёмкости рынка:

- В единицах продукта: булках хлеба, стрижках, поездках на такси. Такая оценка помогает увидеть, сколько товара нужно произвести.

- В деньгах. Такая оценка помогает увидеть, сколько получится заработать. Чем больше ёмкость рынка в деньгах, тем выше прибыль.

Потенциальная, фактическая и доступная емкость рынка

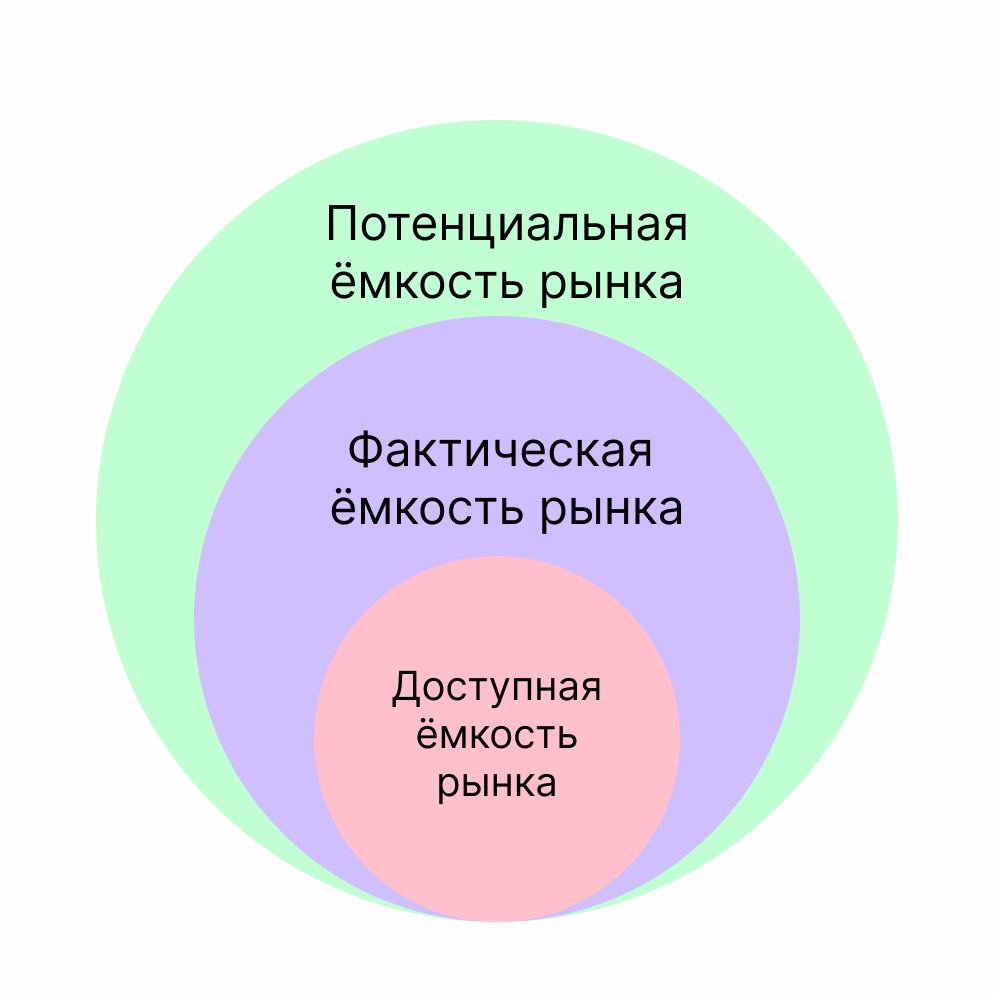

Есть разные подходы к определению ёмкости рынка. В статье будем придерживаться точки зрения, что ёмкость рынка бывает потенциальной, фактической и доступной.

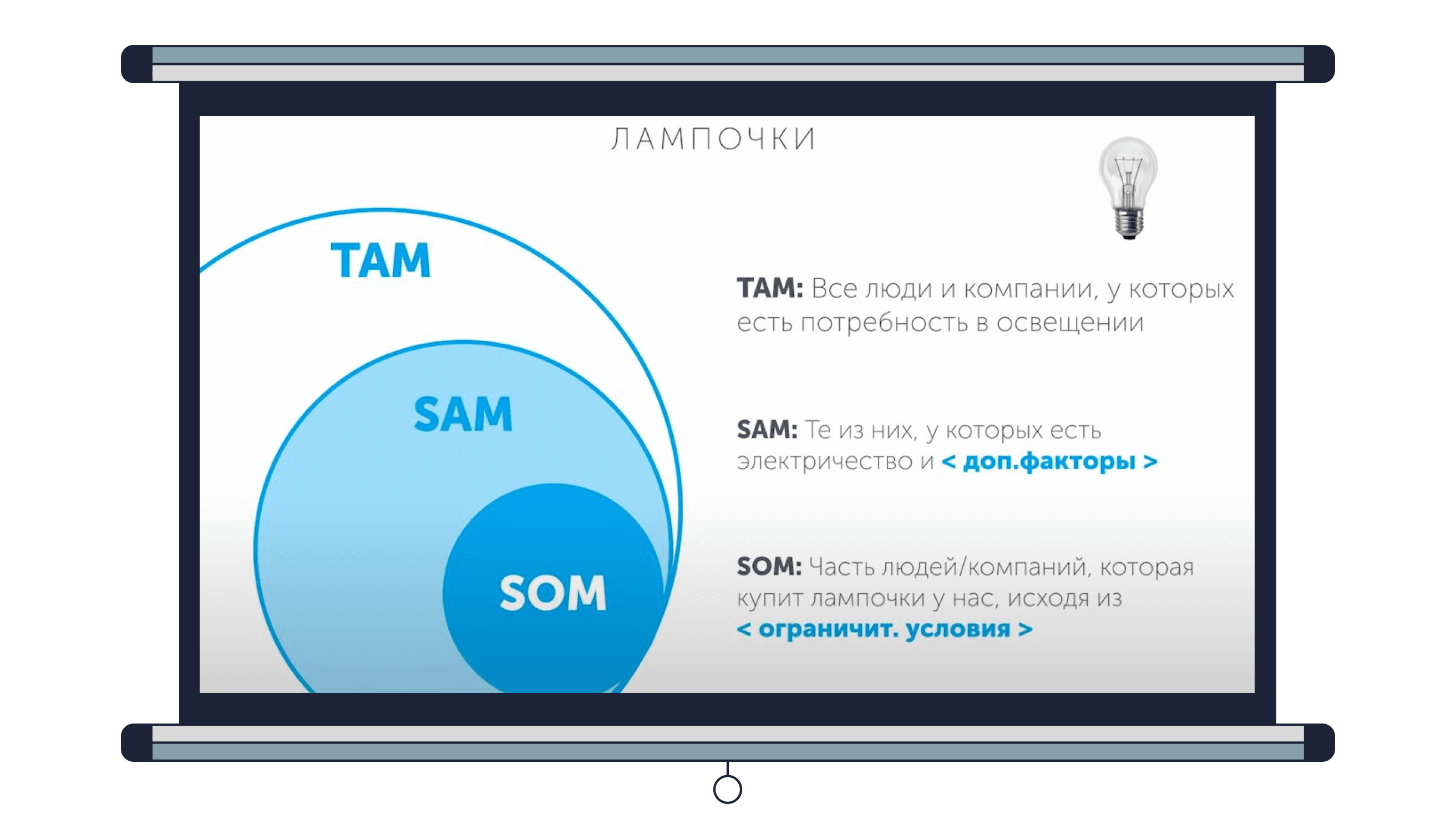

Потенциальная ёмкость рынка (TAM, или Total Addressable Market) — максимальное количество товара, которое в теории может быть продано на рынке. То есть если каждый потенциальный потребитель купит товар. На рисунке это самый большой круг, потому что предполагается, что у рынка есть потенциал роста. Также потенциальную ёмкость рассчитывают для новых рынков: например, когда компания создает продукт, которого раньше не существовало.

При этом важно учитывать, что потенциальная ёмкость — теоретическая величина. Она рассчитывается на основе предположений, которые могут не оправдаться.

Например, в 2020 году в России купили на 25% больше мотоциклов, чем в 2019. А в 2021 году — ещё на 12,6% больше. Рынок рос четыре года подряд, и можно было предположить, что потенциальная ёмкость рынка мотоциклов больше фактической и составляет примерно 21 тысяча единиц в год.

Но по факту за первое полугодие 2022 года россияне купили на 18% меньше мотоциклов, чем за первое полугодие 2021 года — всего 9561. То есть расчёт потенциальной ёмкости, скорее всего, не оправдается.

Фактическая ёмкость рынка (SAM, или Serviceable Available Market) — количество товара, которое фактически продается на рынке. На рисунке это средний круг.

Это самая очевидная величина из трёх: чтобы оценить фактическую ёмкость рынка, нужно посмотреть, сколько товара было продано на рынке за определенный период — обычно берут год или полугодие.

Например, за 2021 год в России купили 18,4 тысяч новых мотоциклов. Фактическая ёмкость российского рынка новых мотоциклов — 18,4 тысяч единиц.

Доступная ёмкость рынка (SOM, Serviceable & Obtainable Market) — это количество товара, которое может продать на рынке конкретная компания. Даже если бизнес мечтает захватить весь рынок, на каждом этапе развития ему доступна только часть рынка: остальные еще не знают о бренде или предпочитают другие марки.

Доступную ёмкость рынка рассчитывают отдельно для каждого бизнеса, исходя из многих факторов: позиционирование, ценовой сегмент, амбиции и возможности продвижения.

Например, Bajaj — самая популярная марка мотоциклов в России по итогам первого полугодия 2022 года — предлагает относительно недорогие мотоциклы от 100 до 250 тысяч рублей. Сейчас она занимает 16% рынка. Занять весь рынок при текущем ассортименте марка не сможет, потому что есть фанаты, которые покупают Harley Davidson за несколько миллионов рублей. Доступная ёмкость рынка для Bajaj будет складываться из людей, которые ищут недорогой мотоцикл.

Почему для бизнеса важно оценивать ёмкость рынка

Предприниматель может загореться идеей: ему нравится Тесла, его друзьям тоже. Все ему говорят: «Васек, да, супер, сервис — отличная идея. Все лучше, чем в Москву гонять, чтобы ТО сделать». При этом расчёт ёмкости рынка поможет оценить, оправдаются ли подобные ожидания.

Вот еще несколько задач, которые позволяет решить анализ ёмкости рынка:

Оптимизировать вложения. Сколько людей нанимать на старте? Купить своё оборудование или взять в аренду? Сколько допустимо работать без прибыли? Ответы на эти вопросы частично зависят от ёмкости рынка: вложения должны быть соразмерны прибыли, а она зависит от ёмкости.

В начале статьи мы выяснили, что открывать в Екатеринбурге специализированный сервис для автомобилей «Тесла» неоправданно — вложения вряд ли окупятся из-за маленькой ёмкости рынка.

А вот «Озон» может себе позволить бесконечно вкладываться в бизнес и до сих пор работать в убыток. Ведь потенциальная ёмкость его рынка — всё население России и до 105 миллиардов долларов.

Тут важно пояснить, что у «Озона» есть возможность выйти в прибыль за счет оптимизации расходов. То есть рынок екома в приницпе сейчас очень сильно растет, и, на самом деле, победит тот, кто соберет самую большую базу, а дальше они начнут оптимизировать операционные издержки (за счет автоматизации, например) и тогда уже смогут получить прибыль.

Рассчитать объём производства. Чтобы не возникла ситуация, когда товара произвели много, а продать его не получается. Или наоборот: заказы идут, а товар закончился, хотя вы могли бы произвести больше и продать его с выгодой. .

Привлекать инвестиции. Сооснователь PayPal и венчурный инвестор Питер Тиль включил оценку ёмкости рынка в шаблон презентации для инвесторов. Алехандро Кремадес, автор книги «Искусство фандрайзинга», подчеркивает, что ёмкость рынка — одна из важнейших оценок, на которые обращают внимание бизнес-ангелы и венчурные фонды.

Инвесторы хотят получить максимальную выгоду от своих вложений. Если рынок слишком маленький, прибыль может оказаться недостаточно привлекательной.

Привлекательная ёмкость рынка для венчурных фондов — обычно от 1 триллиона долларов. Менее крупные инвестфонды готовы вкладываться в меньшие рынки, например от 100 миллионов долларов. Инвестиции для рынков с ёмкостью от 10 миллионов долларов лучше искать у бизнес-ангелов — частных венчурных инвесторов.

Выбирать стратегию развития. Ёмкость рынка важна и для уже существующего бизнеса. Этот показатель помогает принимать решения, в какую сторону развиваться, на какие рынки выходить, а какие закрывать.

Как оценка ёмкости рынка помогает выбирать стратегию

Летом 2022 года сеть «Донер 42», входящая в состав Dodo Brands, начала продавать франшизу донерных. При этом в компании решили сосредоточиться в первую очередь на открытии точек в Санкт-Петербурге. Вот как объяснил такой выбор рынка CEO компании Октавиан Низамов:

«У города подходящие для текущего этапа развития размер и ёмкость рынка: он одновременно маленький — его вполне реально охватить за год, — но при этом достаточно большой и конкурентный, чтобы концентрация наших усилий на нем имела смысл.

С 50 точками в Санкт-Петербурге ты заметный бренд. С теми же 50 точками в Москве ты — ноунейм, никому не известный игрок. Один город дает возможность через региональную рекламу создать региональный бренд».

Чем ёмкость рынка отличается от объёма рынка

Единого определения ёмкости рынка в научной литературе нет. В статье используется подход, согласно которому ёмкость рынка бывает потенциальная, фактическая и доступная. Объём при таком подходе — то же самое, что фактическая ёмкость.

Есть и другие подходы: например, что ёмкость рынка — максимально возможный объем продаж за определенный период, а объём рынка — реальные продажи на определенной территории за определенный период. Такие определения предлагает Елена Венгер, генеральный директор Marketing Consulting Group. Также иногда ёмкость определяют как величину спроса, а объём — как величину предложения на рынке.

Различия между ёмкостью и объёмом рынка будут зависеть от того, какого подхода вы придерживаетесь.

Как рассчитать ёмкость рынка

Емкость рынка можно измерять в деньгах, количестве товара или количестве потребителей. Для расчета можно использовать подход «снизу вверх» или «сверху вниз», а лучше — оба сразу, чтобы перепроверить данные.

Снизу вверх: по объему потребления на человека. Расчёт идёт по данным о потребителях.

Нужно умножить количество потребителей из целевой аудитории на объем: сколько человек покупает аналогичного товара в год. Эти данные можно взять из статистики или прикинуть на основе более мелких периодов: от потребления за неделю или месяц.

Например, предпринимательница хочет открыть сервис доставки яблок. Она узнала, что в среднем человек покупает три яблока в неделю, это 156 яблок в год. Целевая аудитория сервиса — взрослые потребители, таких в городе 100 000 человек. За год они купят 15,6 миллионов яблок. Если яблоко стоит 10 рублей, ёмкость рынка составит 156 миллионов рублей.

Это потенциальная ёмкость рынка. Чтобы получить доступную ёмкость, нужно отсечь потребителей, которые не станут пользоваться сервисом: кто-то сам выращивает яблоки или просто их не любит.

Сверху вниз: на основе аналитики рынка. Этот метод еще называют «сверху вниз», потому что расчёт идёт по данным от компаний.

Этот метод подходит, если для рынка существуют открытые данные и аналитика. Например, крупные компании — лидеры сегметов могут раскрывать данные о выручке в публичных отчётах. Также консалтинговые компании могут публиковать отчёты о состоянии рынка.

В примере с сервисом доставки яблок предпринимательница может проанализировать данные: сколько овощей и фруктов продаётся в России в год, какую долю из них составляют яблоки, сколько людей пользуются доставкой.

Где брать данные для оценки ёмкости рынка

- Данные Росстата;

- СберИндекс (оперативная экономическая статистика и открытые данные Сбера).

- Готовые исследования рынка (Магазин по продаже маркетинговых исследований РБК, Tinkoff Data, BusinesStat, тренды индустрии от NIQ, GFK, DataInsight).

- Опросы потребителей.

- Статистика запросов в поисковых системах.

- Опросы знакомых, которые похожи на целевую аудиторию.

Главные мысли

Как посчитать объем рынка: способы, примеры, формулы

И новичкам, и профессионалам бизнеса полезно знать объем рынка. Рассказываем, как посчитать его в нише разными методами и зачем это нужно.

07.02.2022 · 15 минут

Что такое объем рынка

Объем или емкость рынка — это маркетинговый и экономический показатель. Он демонстрирует, сколько товара покупают люди в определенной нише за заданный период. Его рассчитывают в деньгах, единицах или объеме продукции.

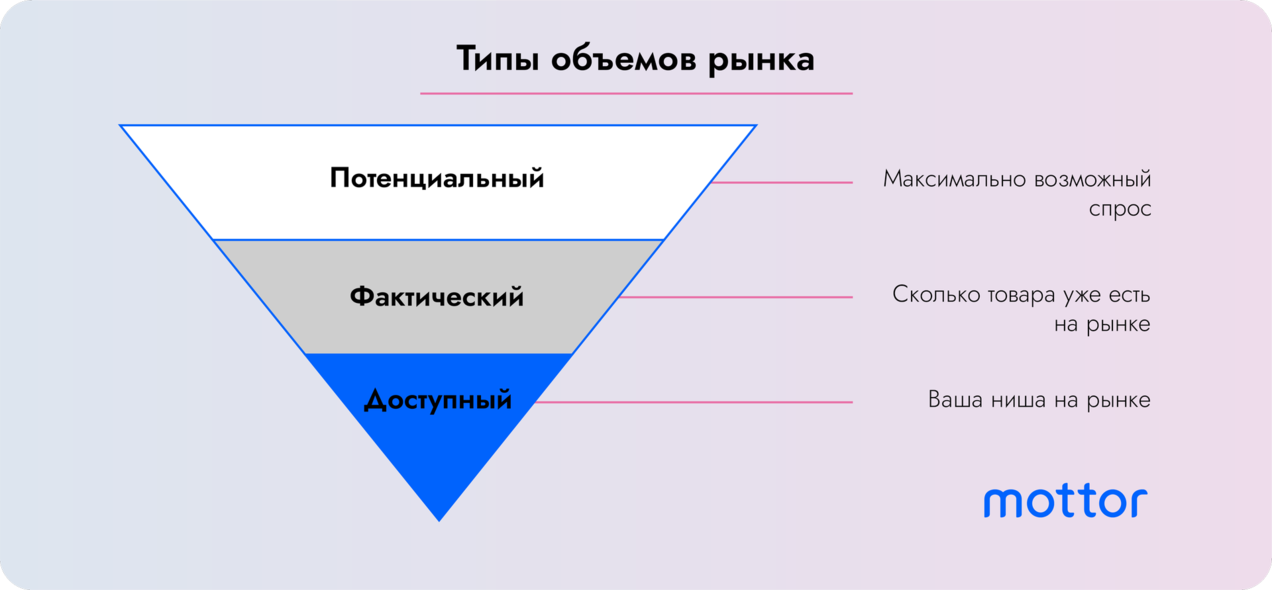

Виды объемов рынка

- Потенциальный

Эта величина показывает наибольший возможный спрос и помогает узнать, сколько потребителей может быть на рынке. Потенциальная емкость далека от реальных чисел, но помогает увидеть возможности для расширения.

- Фактический

Эта величина показывает, сколько товара уже есть на рынке. Если вы только открываете бизнес, с помощью этой информации можно узнать положение конкурентов.

- Доступный

Показатель отражает количество реальных потребителей, которые готовы пользоваться услугами или товарами вашей компании. Другими словами, это ваша ниша на рынке.

Пример. Вы решили открыть салон красоты в Санкт-Петербурге. Потенциальный объем — это петербуржцы, которые в принципе следят за внешним видом. Подстригаются в парикмахерских, покупают уходовую косметику, делают домашние процедуры. Этих потребителей еще нужно убедить в том, что им нужны услуги профессионалов.

Фактический объем — это люди, которые уже ходят в салоны красоты Санкт-Петербурга. Это готовая аудитория — их не нужно убеждать в пользе услуг салона.

Доступный объем — это ваши клиенты. Если вы открываете элитный салон — это будут люди с высоким доходом, возможно, знаменитости. В этом случае те, кто пользуется услугами салонов эконом-класса, не входят в доступную емкость.

Потенциальная емкость рынка — самая большая из этих величин. Доступная — самая маленькая.

Когда рассчитывать емкость рынка

Перед стартом бизнеса

Расчет емкости рынка — это один из этапов подготовки к открытию бизнеса. Этот показатель помогает понять реальные перспективы проекта, спланировать выход на рынок, изучить конкурентов и разработать стратегию продаж.

Полезно владеть информацией об объеме рынка, если вы предлагаете проект инвесторам. Это один из способов убедить их, что направление прибыльное и вкладываться стоит.

Ежегодно или ежеквартально

Полезно периодически оценивать емкость рынка, на котором работает компания. Для разных ниш период расчета разный. В среднем проводить эту процедуру стоит раз в квартал или раз в год — в зависимости от изменений на самом рынке.

Расчеты помогают понять, какое место бизнес занимает среди конкурентов. Например, в этом году компания продала меньше товаров и услуг, чем в предыдущем. Стоит посчитать объем рынка, чтобы понять, где проблема. Возможно, емкость уменьшилась, тогда спад продаж закономерен. Если рынок не изменился или его емкость выросла — фирма уступает конкурентам.

Какие понадобятся данные

Перед тем, как посчитать потенциальный, фактический или доступный объем рынка — нужно получить определенную информацию. Ниже универсальный список, который точно пригодится в начале исследования.

Время

Сначала определим временные границы расчета. Бессмысленно брать большие периоды, например, 10 лет. Оптимальный срок — один год. Если хочется проследить динамику изменений, можно рассчитать емкость по годам, а затем сравнить эти показатели.

Самый короткий период расчета нужно брать для сезонного бизнеса. Например, цветочные магазины получают больше выручки в праздники — 14 февраля, 8 марта, 1 сентября. В этом случае годовой объем будет неточным показателем.

География

Также нужно определиться с географическими границами рынка. Это территория, на которой компания готова продавать товар — страна, город, район города и так далее.

Если мы рассчитываем емкость для территории страны, нужно пользоваться официальными данными и государственной статистикой. Если территория меньше, помогают опросы и локальные исследования.

Аудитория

Целевая аудитория, то есть те, кто будет покупать ваши товары и услуги. Полезно получить как можно больше информации о потенциальных покупателях. Эти данные особенно нужны, когда мы считаем доступную емкость.

При определении аудитории нельзя полагаться только на интуицию, нужно ознакомиться с опросами и исследованиями. На старте бизнеса может казаться, что товар полезен всем. Скорее всего, это не так. Чем точнее мы опишем целевую аудиторию продукта, тем ближе к реальным будут наши расчеты.

Стоимость

Емкость рынка считают в деньгах или в натуральных величинах. Например, в количестве упаковок. Перед расчетами нужно узнать среднюю стоимость товара при оптовых и розничных продажах. Эта цифра пригодится при любом методе расчета.

Где брать информацию

- Официальная статистика

Государственная статистика, финансовые и аналитические отчеты крупных компаний или нормы потребления товаров, которые публикует Минздрав. Эти данные можно найти в открытом доступе.

- Исследования

Некоторые маркетинговые или социологические исследования можно прочитать бесплатно. Если такой возможности нет — полезно провести опрос потребителей самостоятельно. Это будет стоит денег, человекочасов и займет немало времени, но поможет лучше узнать аудиторию конкретного бизнеса и ее поведение.

- Оценки экспертов

Специалисты делятся мнением о емкости и перспективах того или иного рынка. Можно взять несколько готовых мнений и на их основе вычислить среднюю экспертную оценку.

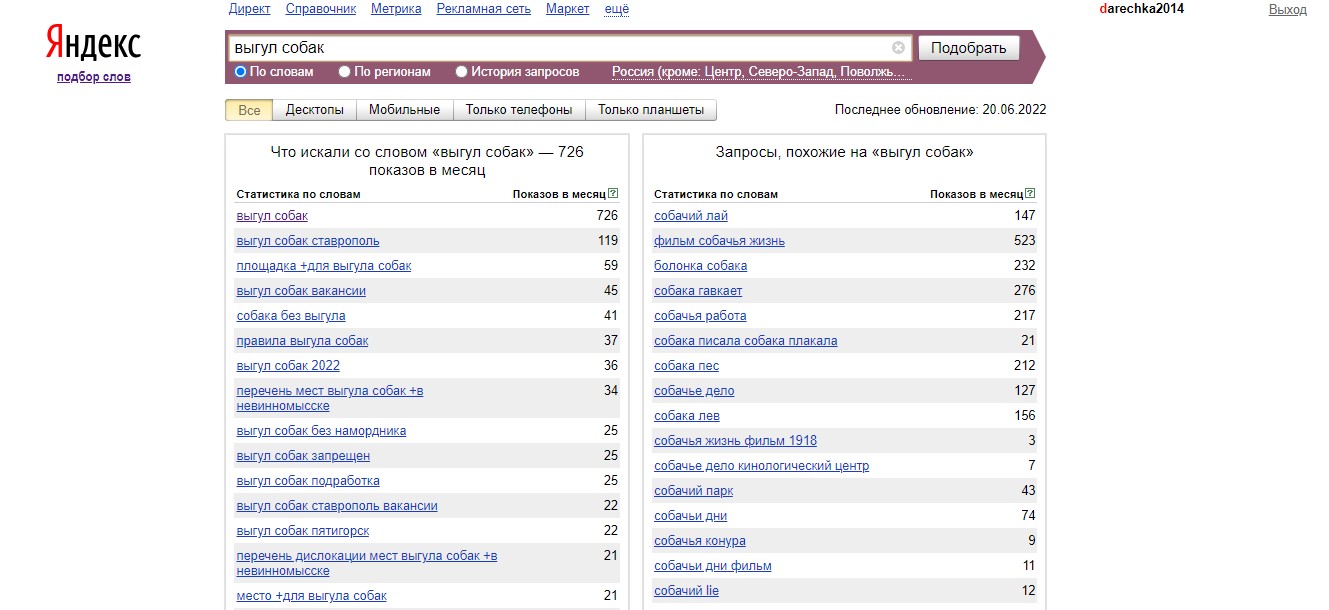

- Статистика запросов в поисковиках

Статистику можно смотреть и в Яндексе, и в Google. При этом Google показывает только динамику изменений, а Яндекс — реальные цифры, статистику по словам и похожие запросы. Количество запросов, которые выдает статистика Яндекса, можно умножить на два — еще половина потребителей использует Google.

Запросы в поисковиках не равны объему рынка, но показывают интерес аудитории к продукту. Если рассчитать потенциальную емкость через статистику поисковиков — она будет примерно равна 10-20% от количества целевых запросов со словом «купить».

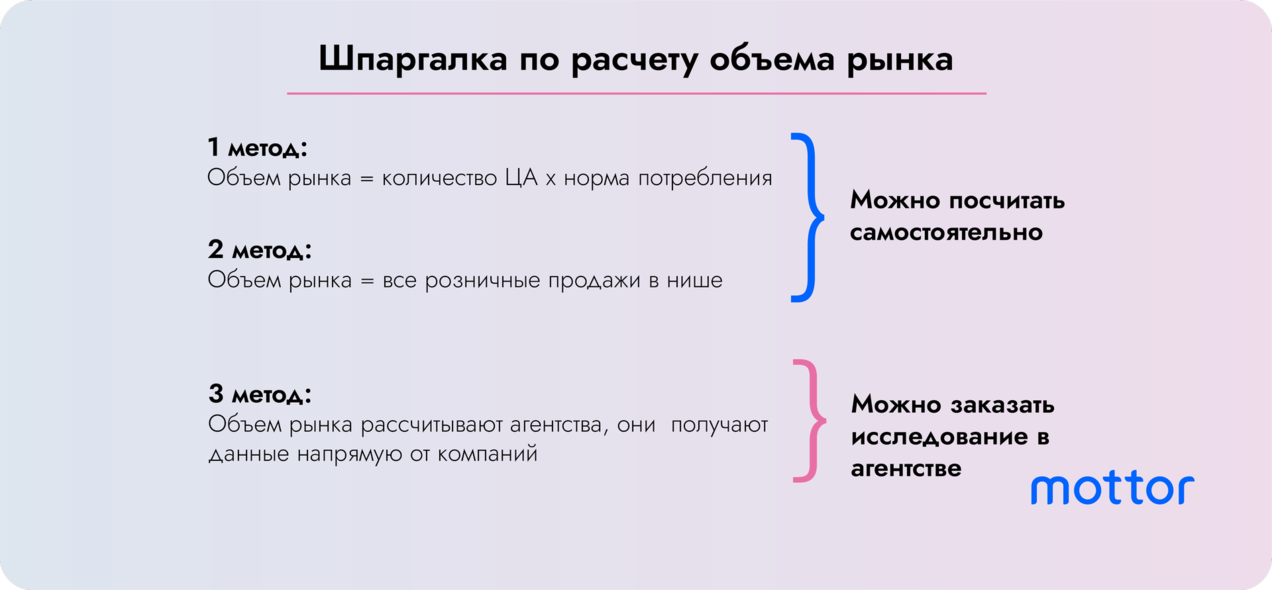

Как посчитать объем рынка товара: три метода

Метод «снизу — вверх»

Этот метода расчета еще называют «по норме потребления». Способ помогает узнать, сколько товара купили потребители на конкретном рынке за определенный период — обычно год.

Нормы потребления утверждают государственные органы:

- нормы потребления продовольственных товаров можно найти на сайте Минздрава,

- нормы расхода дезинфицирующих средств при обработке от коронавируса — в документах Роспотребнадзора,

- нормы расхода топлива для машин — в распоряжении Минтранса.

Численность целевой аудитории умножить на норму потребления продукта.

С помощью этих вычислений мы узнаем объем в количественном выражении. Если нужно посчитать емкость в деньгах, полученное число умножаем на среднюю стоимость единицы товара. Если в объемном выражении — на средний объем одной упаковки.

Например, мы планируем производить молоко с жирностью 1,5-3,2%. В нормах указано, что объем потребления такого товара — 50 кг в год на человека. Один пакет молока в среднем весит 1 кг и стоит 66 рублей. Вы собираетесь открыть бизнес в городе, где 500 тысяч взрослого населения — они и будут целевой аудиторией продукта.

Объем в количественном выражении: 500 000 человек х 50 пакетов молока = 25 миллионов пакетов молока

Объем в денежном выражении: 500 000 человек х 50 пакетов молока х 66 рублей = 1 миллиард 650 миллионов рублей.

В объеме продукции: 500 000 человек х 50 кг молока = 25 000 тонн молока.

Эти вычисления покажут потенциальную емкость рынка. Чтобы получить доступную емкость, нужно знать больше о потребителях: где они покупают продукты и по какой стоимости, какую марку молока предпочитают, сколько молока покупают реально и так далее.

Метод «сверху — вниз»

Если для предыдущего метода расчета нужна информация о потребителях, то для этого понадобятся данные от производителей товара. Этот метод подходит, когда конкуренты вашего бизнеса публично размещают отчеты. Формула:

Объем рынка = все розничные продажи в исследуемой нише

На практике получить информацию от всех конкурентов нереально, поэтому можно изучить отчеты только крупных игроков. Для этого находим компании, которые занимают 80-90% рынка, и складываем их данные о продажах. Этот метод расчета точнее, чем метод «снизу — вверх».

Представим, что компании «Цветочек», «Вишенка» и «Звездочка» — лидеры в вашей отрасли. Эти три фирмы занимают 95% всего рынка. Вам удалось найти их отчетность. Получились такая информация о розничных продажах за год — в рублях:

- «Цветочек»: 5 млрд

- «Вишенка»: 3 млрд

- «Звездочка»: 1,5 млрд

Емкость этого рынка: 5 + 3 + 1,5 = 9,5 миллиардов рублей

Эта цифра отражает реальный спрос покупателей на товар.

Метод реальных продаж

Этот метод наименее популярный, обычно его используют исследовательские агентства. Они заключают договор с лидерами отрасли и получают информацию о реальных продажах товаров и услуг. Дальше специалисты анализируют эту информацию и делают вывод о емкости рынка.

Такие расчеты дадут самый точный результат, но провести вычисления самостоятельно не получится. Можно заказать исследование в агентстве — за такую услугу придется заплатить. Готовые отчеты могут стоить от 35 до 100 тысяч рублей — стоимость зависит от особенностей ниши и расчетного периода. Исследование на заказ обойдется дороже готового.

Что еще учесть

- Риски

Ни один из методов расчета не включает в себя возможные риски, их нужно рассматривать отдельно. Для этого оцените, какие сферы влияют на ваш бизнес.

Например, вы продаете цветы, поэтому зависимы от поставщиков. А поставщики зависят от погодных условий, стоимости удобрений и других факторов. Колебания в этих сферах могут отразиться на бизнесе.

Другой вид риска — сезонность спроса. В России больше цветов продают перед праздниками. Емкость рынка в эти периоды будет увеличиваться, а в остальные — уменьшаться.

- Компании, которые уже работают в вашей сфере

При первичном расчете емкость рынка может быть привлекательной. Дальше нужно обратить внимание на количество компаний, которые уже есть в выбранной сфере. Если их слишком много — эффективно работать при такой конкуренции будет трудно. Возможно, вложения не окупятся и бизнес будет убыточным.

Если компаний на рынке много, нужно оценить удовлетворенность потребителей. Конкурирующие фирмы могут производить некачественный товар, который не нравится людям. Если дать более привлекательное предложение — большое количество конкурентов не будет помехой.

Объем рынка нужно знать, чтобы оценить перспективы направления, определить свое место среди конкурентов и найти подходящую стратегию развития. Полезно делать такие расчеты регулярно, чтобы видеть динамику изменений в бизнесе.

Узнать объем рынка можно самостоятельно или заказать расчет в агентстве. Примерную информацию получится посчитать без постороннего участия. Но когда нужна высокая точность — стоит обратиться к профессионалам.

Надеемся, что когда вашему бизнесу потребуется сайт, вы выберете mottor.

Если что-то будет непонятно — в конструкторе сайтов mottor есть бесплатная техподдержка для всех пользователей. Вам поможет живой специалист:

Конкурентный анализ

LTV клиента — что это и зачем его считать

Как с помощью юнит-экономики оценить, насколько выгоден бизнес

Полезные ссылки:

Полезные ссылки:

Функциональность:

Функциональность:

при поддержке Фонда Развития Интернет Инициатив

бесплатный конструктор сайтов, лендингов и квизов

Бесплатный звонок по России

При запуске нового продукта важно проанализировать рынок. Без этого можно выпустить продукт, который никто не будет покупать — а значит, потратить деньги зря.

Хорошо, если есть открытые данные о предполагаемом рынке сбыта. Но в большинстве случаев таких исследований нет, а заказывать их слишком дорого. Рассказываем, что делать в этом случае: предлагаем пошаговую инструкцию на примере, как анализировать новый для компании или стартапа рынок.

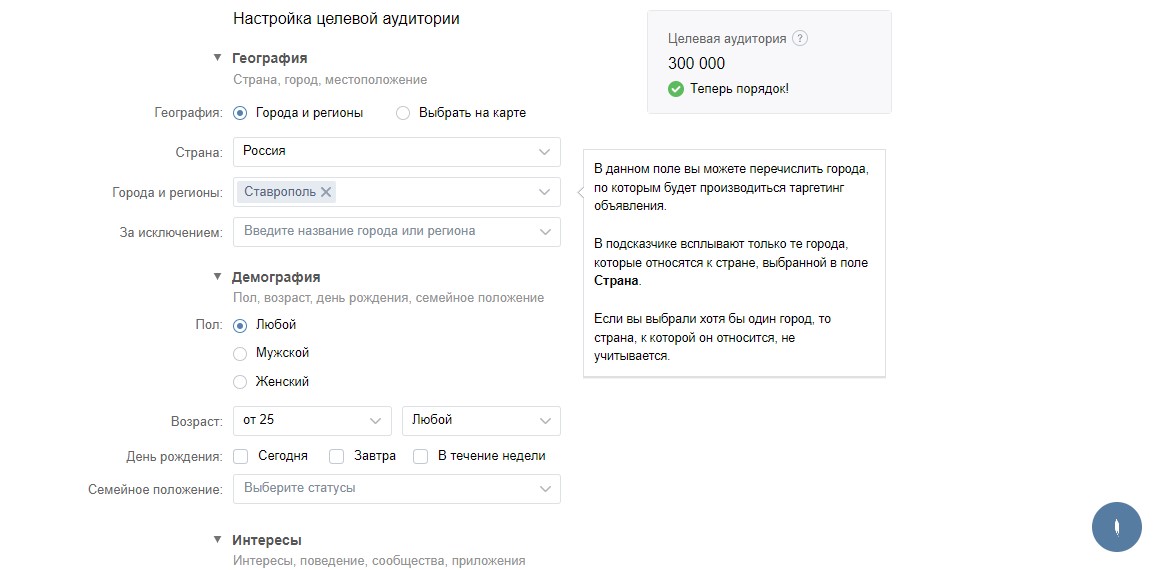

Шаг 1. Оцениваем целевую аудиторию

Без этого нельзя стартовать. Исследование целевой аудитории понадобится и для анализа рынка, и для маркетинговых активностей после. Например, без знания целевой аудитории невозможно понять ее боли и потребности. Значит, невозможно создать объявление с высоким CTR (кликабельностью).

Оценивать целевую аудиторию придется, руководствуясь логикой. Подумайте, кому нужен продукт, и попробуйте составить подробный портрет потенциального покупателя. Самые важные вопросы, на которые нужно ответить:

- Кто ваши покупатели — мужчины или женщины?

- Сколько им лет?

- Где они живут?

Допустим, вы хотите оценить рынок для нового продукта в вашем городе: для услуг по выгулу собак. Используем логику: у подростков, скорее всего, достаточно свободного времени и недостаточно денег, поэтому они не будут пользоваться услугой. Заказывать ее могут люди с плотным рабочим графиком: например, мужчины и женщины старше 25 лет. Значит, это и есть ваша целевая аудитория.

На основе этих данных выясняем размер целевой аудитории в регионе, в котором планируем продавать. Допустим, это Ставрополь. Чтобы оценить число мужчин и женщин в нужном возрасте, можно использовать рекламные кабинеты. Проще всего посмотреть данные во «ВКонтакте»: указываем пол и возраст и видим, что размер нашей выборки 300 тысяч человек.

Теперь нужно учесть, что не у каждого человека есть домашние животные. Можно обратиться к статистике — например, по данным ВЦИОМА, собаки есть у 38% россиян. Значит, наша целевая аудитория — 38% от выборки, или 114 тысяч человек.

Данные будут неточными. Это нормально, вам нужны приблизительные расчеты, а точные можно получить только после запуска продукта.

Шаг 2. Оцениваем емкость рынка

Емкость рынка — количество товаров и услуг, которые покупатели могут купить по сложившимся ценам. Обычно ее рассчитывают для какой-то территории в натуральном или денежном выражении. Натуральное выражение — количество продуктов, денежное — их стоимость.

Емкость рынка может быть потенциальной и реальной. Потенциальная — приблизительная: та, которую мы будем рассчитывать. Реальную знать невозможно, для этого нужно получить финансовые отчеты всех игроков рынка.

Потенциальную емкость рынка можно вычислить, если знать:

- Численность целевой аудитории. В большинстве случаев для оценки достаточно знать, кто ваш покупатель, и использовать общедоступные данные. Например, описание городов в «Википедии», данные «Росстата» и ВЦИОМ.

- Максимальный уровень потребления. Это количество товаров, которые потребляет один человек в год. Данные об этом можно брать из опросов, исследований и анкет. Например, можно запустить анкету во «ВКонтакте» и попросить представителей ЦА ответить на ваши вопросы.

- Среднюю стоимость одной единицы продукции. Ее можно посчитать самому на основании рыночных цен. Или увидеть в исследованиях и результатах анализа данных.

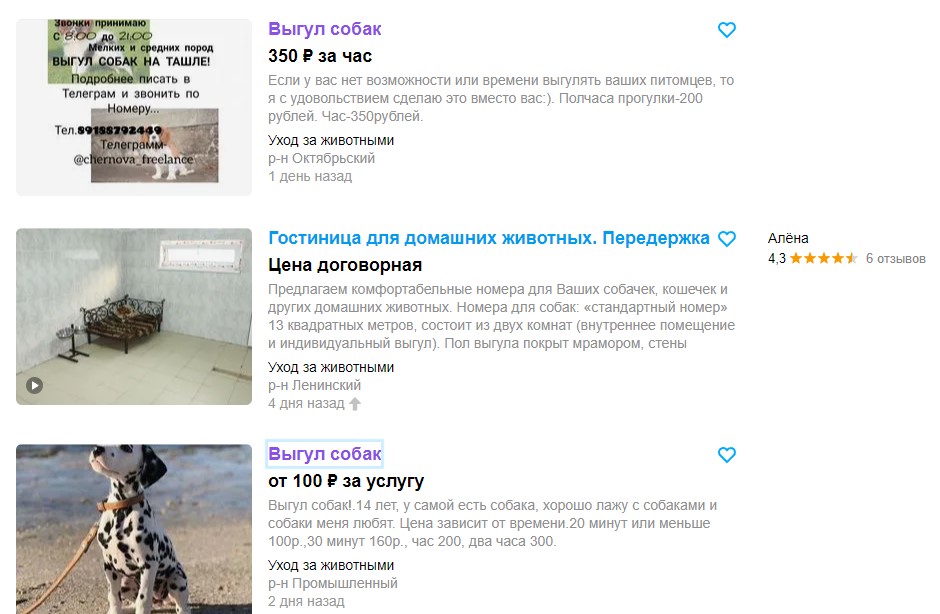

Численность целевой аудитории в нашем примере мы нашли на предыдущем этапе. Теперь нужно определить среднюю стоимость продукта и максимальный уровень потребления. Со средней стоимостью все легко — данные есть в открытом доступе: согласно анализу от «СберУслуг», это 263 рубля в час.

С максимальным уровнем потребления все сложнее. В нашем случае придется считать его, исходя из предположений. Из обсуждений на форумах можно узнать, что большинство выгуливают собак сами. Другие прибегают к услуге выгула пару раз в год. А есть те, кто пользуется ей постоянно. Можно предположить, что в среднем потребление — 0,5 продукта на человека.

Можно было бы получить точные данные — взять интервью у потенциальных покупателей. Заодно мы могли бы узнать, что их беспокоит и какую проблему они хотят решить. О таком подходе блогу ПланФакта рассказал Сергей Маленко, руководитель DevOps направления в компании-интеграторе IT-сервисов KTS:

«В 2021 году наша команда запустила новую услугу DevOps, с помощью которой клиенты могут улучшить уже существующие внутренние процессы. Мы убеждены, что любой IT-продукт в организации можно развивать, и готовы помочь в его администрировании.

Перед запуском DevOps мы изучали рынок вакансий в сфере IT и убедились, что уровень зарплат таких специалистов очень высокий. Также наши эксперты провели детальное исследование рынка: взяли 15 интервью, выявили основные потребности и проверили свои гипотезы.

Сейчас основная проблема работодателей в DevOps-сегменте — рентабельность персонала. Обычно после первоначальной настройки процессов объём задач специалистов постепенно снижается. Несмотря на это, уровень заработной платы остается на прежнем высоком уровне. В такой ситуации держать DevOps-инженеров на фуллтайм-окладе невыгодно.

Самое верное решение — нанять подрядчика, который будет корректировать DevOps-процессы при необходимости и без трудоустройства в штат.

С момента запуска рекламной кампании у нас появилось пять постоянных клиентов. Думаю, это во многом благодаря нашей команде, которая ответственно погрузилась в проект на этапе анализа рынка»

С имеющимися данными мы можем найти потенциальную емкость рынка по формуле:

Численность ЦА × Уровень потребления × Средняя стоимость продукта

В нашем случае умножаем 114 000 на 0,5, а потом — ещё на 263 рубля. Получаем цифру 14 991 000. Емкость рынка — почти 15 млн рублей. Чем она больше при меньшем количестве конкурентов, тем лучше.

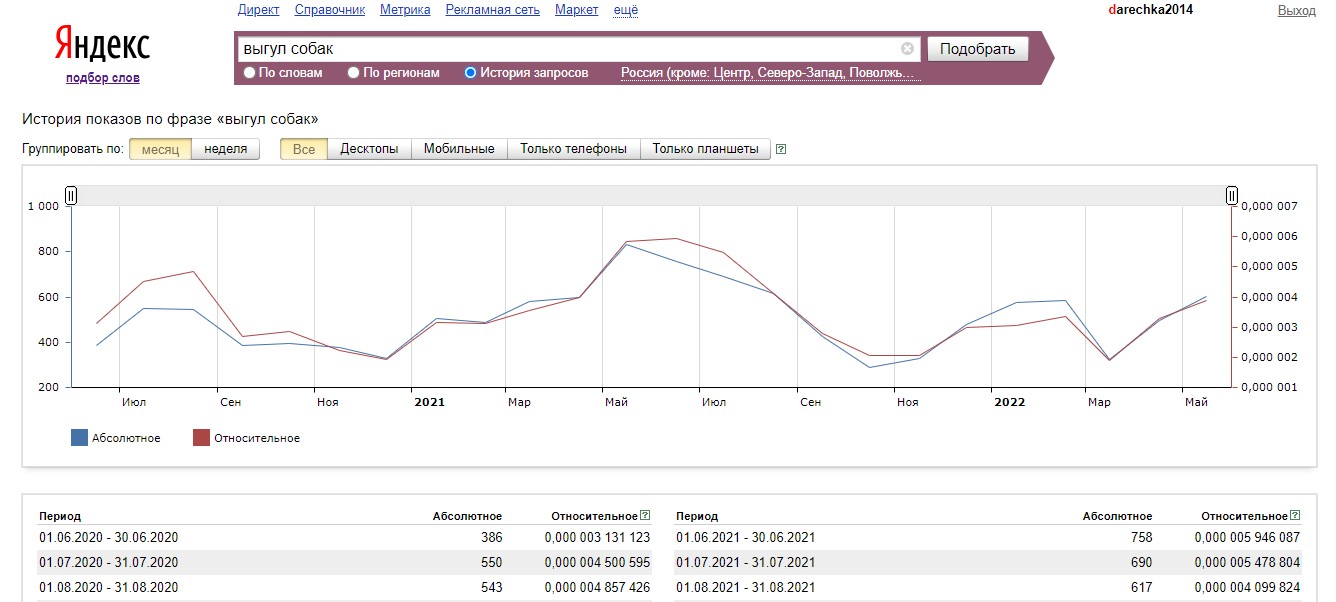

Сразу можно оценить динамику емкости рынка по косвенным данным. Например, если есть исследования о том, что люди стали чаще прибегать к услуге выгула собак, емкость растет. Или если каждый год появляются новые конкуренты, это тоже говорит о росте.

Идеальная ситуация, когда у рынка большая растущая емкость, а конкурентов почти нет. На практике она встречается редко.

Шаг 3. Оцениваем динамику спроса и предложения

Спрос — то, сколько люди готовы покупать. Предложение — то, сколько компании или люди готовы продать. Оценивать их нужно, чтобы понять, есть ли место на рынке для вашего продукта.

Самый простой способ оценить спрос — использовать «Яндекс.Вордстат». Выбираете ваш регион и указываете основные запросы, по которым люди могут искать ваш продукт. Если будете доставлять товары по всей стране или оказывать услуги так же, регион можно не выбирать. В нашем примере спрос есть — небольшое число людей искали услугу в «Яндексе».

Бывает, что продукт новый и запросов под него еще нет. Тогда нужно исходить от проблемы, которую он решает. Посмотрите, как часто люди обращаются с ней к поисковой системе, и сделайте выводы.

Оценить динамику спроса можно тоже в «Вордстате». Нажимаете на вкладку «История запросов» и видите, как меняется спрос в течение года.

Бывает, что потенциальные клиенты сами заявляют о своих потребностях, и спрос очевиден. Но даже в такой ситуации нужно анализировать рынок. О своем опыте нам рассказал Роман Горбачев, директор и основатель брендингового агентства «Логомашина»:

«Четыре года назад наше агентство задумалось о том, чтобы открыть собственное обучающее направление. Мы видели, как много начинающих дизайнеров хотели попасть к нам на стажировку, чтобы прокачать свои навыки. К сожалению, взять каждого мы не могли, поэтому наша команда решила запустить собственные курсы, на которых мы могли бы делиться знаниями с другими специалистами из сферы дизайна.

Перед тем как начинать работу над самим продуктом, мы решили проанализировать рынок, чтобы понять, нужен ли дизайнерам наш образовательный проект. В первую очередь мы изучили нашу аудиторию в соцсетях, и оказалось, что достаточно большой ее процент — это дизайнеры, которым нравятся работы «Логомашины». Они видят в нас экспертов.

Также мы проанализировали рынок онлайн-образования и исследования, которые показали, что он постоянно растет — значит, у людей есть спрос на такие продукты.

Мы не обошли стороной и наших потенциальных конкурентов: наша команда изучила их способы продвижения и ценовую политику, чтобы стоимость курсов «Логомашины» оставалась в пределах рынка.

Весь этот комплекс действий помог нам выпустить образовательный продукт, который существует уже больше четырёх лет и постоянно развивается: мы регулярно запускаем бесплатные интенсивы и платные курсы — спрос на них остается неизменным»

Для оценки предложения нужно найти конкурентов. И ответить на вопросы:

- Сколько всего конкурентов на рынке и кто это — люди или компании?

- Какие продукты они предлагают?

- По каким ценам?

- На что делают упор в описании продуктов?

- Какие у них сильные и слабые стороны?

Для оценки рынка важно знать число конкурентов и то, какую долю они занимают. Все остальное нужно для маркетинга — эти знания помогут составить сильное УТП.

Найти конкурентов можно в поисковых системах и справочниках — например, на «Яндекс.Картах». Дальше можно попробовать найти их финансовые отчеты. Еще можно оценить долю по косвенным признакам: например, сравнить число подписчиков в соцсетях и проверить сайты в сервисах, которые оценивают посещаемость.

В нашем случае нашлись только частные объявления. Только на «Авито» есть 45 объявлений. Отследить долю можно по числу их просмотров и добавлений в «Избранное», а цены указаны в тексте.

Оценить динамику предложения можно, если посмотреть, как оно менялось за несколько лет. Сколько новых объявлений или компаний появилось, выросли ли цены, какие новые услуги стали предлагать клиентам.

Идеальная ситуация — когда спрос растет, а предложение снижается. Но на практике такое почти не встречается. Главное, чтобы на одного покупателя не приходилось пять продавцов — в условиях такой конкуренции стартовать будет очень сложно.

Шаг 4. Оцениваем общие тенденции

На рынок влияют многочисленные внешние факторы, которые не зависят от продавцов товаров и услуг. Например, это изменения в законодательстве, международная политика, инфляция, пандемии, военные операции.

Чтобы понять, как дальше будет развиваться рынок, важно отслеживать все эти тенденции и делать предположения, к чему они приведут. Например, во время пандемии были закрыто международное авиасообщение — это привело к развитию внутреннего туризма. Сейчас перелеты стали слишком дорогими и долгими, поэтому можно допустить, что спрос на внутренний туризм снова вырастет.

В нашем случае на рынок повлияла международная ситуация и инфляция. Из-за снижения доходов люди стремятся экономить, поэтому будут обращаться за услугами выгула собак не так часто, как хотелось бы. А еще будут искать оптимальный баланс между ценой и качеством услуги — поэтому, скорее всего, сначала придется демпинговать, чтобы привлечь к себе внимание.

Шаг 5. Ищем любые упоминания оценки рынка

Чем больше данных для анализа будет, тем лучше. Поэтому можно найти дополнительную информацию: любые данные о рынке, который планируем завоевать. Это могут быть:

- исследования об изменении закупок сырья, из которого производят товары;

- статистика изменений в поведении потребителей;

- информация об общемировых трендах вроде заботы об экологии;

- интервью стартаперов, которые выпускают похожие продукты или являются прямыми конкурентами;

- выступления лидеров рынка, касающиеся нашего будущего продукта.

На изучение всей этой информации понадобится как минимум несколько дней. Это нормально — лучше потратить на анализ две-три недели и понять, что не стоит выпускать продукт, чем выпустить и получить убытки.

Как принимать решение, стоит ли выпускать продукт

Решение нужно принимать, исходя из всех имеющихся данных. Нужно оценить совокупно объем целевой аудитории, потенциальную емкость рынка, спрос и предложение, тенденции и дополнительные данные. Потом составить бизнес-план, рассчитать маржинальность продукта — и решить, стоит ли работать над ним.

Отказаться от идеи стоит, если есть серьезные проблемы. Например:

- крупная компания, которая занимает 90% рынка и более;

- недостаток спроса — люди обращаются за продуктом пару раз в месяц, а предложений много;

- небольшая емкость в пару миллионов, которая уже поделена между конкурентами.

Во всех этих случаях продвижение продукта потребует значительных инвестиций в маркетинг, а срок окупаемости вырастет.

Чтобы не рисковать деньгами, можно использовать MVP — минимально жизнеспособный продукт. Это значит, что сначала вы не вкладываете все деньги в разработку и продвижение продукта, а создаете его с минимальными затратами. Например, делаете бесплатный сайт, на котором рассказываете об услуге выгула собак, не нанимая никого в штат.

Потом вы тестируете спрос: запускаете рекламу и выводите сайт в топ по низкочастотным запросам. И если заказы появляются, выгуливаете собак сами. А потом, если все идет хорошо, дорабатываете продукт — регистрируете компанию, нанимаете людей в штат, добавляете дополнительные услуги.

Концепция MVP минимизирует риски и дополняет предварительный анализ рынка. С ней вы, даже если ошибетесь в расчетах, не потратите много денег на запуск продукта — а значит, даже в случае неудачи, не понесете больших потерь.

Как оценить объем и емкость рынка

Содержание

Точный расчет емкости рынка – необходимое условие процветания бизнеса. Рассказываем, в чем измеряется и от чего зависит этот показатель, его виды, для чего и как их вычислять. Представляем примеры расчетов.

Что такое емкость и объем рынка

В маркетинге выделяют два нетождественных понятия, характеризующих величину рынка:

- емкость – категория максимальной загрузки: все товары или услуги, которые теоретически можно реализовать за определенный временной промежуток в конкретном регионе;

- объем – то, что было реализовано там же, в те же сроки.

Таким образом, емкость свидетельствует о возможностях, а объем – о реалиях. Если сравнивать рынок с сосудом, емкость – это его вместительность, а объем – его содержимое.

На самом деле разделение этих понятий вносит путаницу в терминологию и осложняет понимание. Их корректнее считать синонимами. Чтобы отделить возможность от действительности, выделяют разные виды объема (размера, емкости), о которых речь пойдет ниже.

Емкость рынка – это показатель, необходимый для принятия управленческих решений и прогнозирования деятельности компании. Он определяет уровень спроса на продукты. В количественном выражении емкость рынка представляет собой общий объем реализованной продукции. Он складывается из объемов товаров, произведенных компанией, и импорта за вычетом экспортной доли.

Знания про маркетинг, аналитику, диджитал, быстро и бесплатно

- Новый скилл всего за 1,5 часа

- Практические знания

- Интерактивные юниты

- Без оплат и встроенных покупок

Что влияет на емкость и объем рынка

Показатели зависят от специфики бизнеса, характера продукции, широты товарного ассортимента.

На их размер дополнительно влияют следующие факторы:

- сезонные колебания интересов потребителей;

- внешнеполитические решения, перемены в международных отношениях, от которых зависит объем импорта;

- изменение налоговой политики внутри страны;

- уровень благосостояния и покупательная способность населения;

- специфические особенности – климат, местные традиции.

Часто эти факторы имеют неочевидную связь, которая имеет большое значение. Иногда незначительное изменение одних существенно отражается на других. Их действие следует оценивать только в комплексе и учитывать все возможные параметры.

Зачем считать емкость и объем рынка

Емкость и объем рынка вычисляют для оценки позиций предприятия в рыночном сегменте, формирования бизнес-плана.

Показатели спроса помогают владельцу бизнеса своевременно принять решение:

- расширить или сократить производство;

- направить ресурсы на захват рыночных позиций у конкурентов;

- приступить к разработке и выпуску нового продукта;

- модифицировать отдельные продукты согласно пожеланиям клиентов.

Распространенная ошибка предпринимателей – необоснованное наращивание производства. Отсутствие грамотной аналитики приводит к негативным последствиям. Некорректная оценка спроса влечет утрату конкурентоспособности, снижение прибыли предприятия. Объективный расчет объема рынка косвенно обеспечивает бизнесу стабильно высокий доход.

С помощью сквозной аналитики Calltouch можно контролировать расходы и отслеживать заявки. Делайте правильные выводы о результативности работы компании на основе объективных отчетов. Изучайте записи разговоров с клиентами и совершенствуйте скрипты продаж.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Виды объемов рынка

В маркетинге и экономике анализу подлежат три вида емкости рынка:

- Потенциальная – определяет теоретический абсолютный максимум спроса для конкретной ниши. Ее значение включает спрос всех потребителей, которые в состоянии приобрести продукт, включая тех, кто по какой-то причине не может или не хочет его купить в настоящий момент.

- Фактическая – отражает текущую динамику спроса и представляет собой сумму действительно реализуемых товаров и услуг в заданной нише.

- Доступная – доля рынка, которую может занять предприятие, основываясь на особенностях товара и спроса.

Эти показатели рассчитывают для рынка в целом и отдельных его участников. Их анализ нужен для определения стратегия развития компании.

Так, существенная разница между потенциальным и фактическим объемами рынка – веская причина для расширения производства. Если разрыв невелик, как и доля компании в рыночном сегменте по сравнению с другими игроками, есть повод начать более агрессивную маркетинговую политику в целях вытеснения конкурентов. Когда потенциал мал, а предприятие занимает большую часть ниши, вырученный доход стоит вложить в разработку нового продукта или бизнеса.

Подключите к новому бизнесу коллтрекинг Calltouch, чтобы отслеживать источники звонков и узнать, откуда к вам на самом деле приходят клиенты. С ним вы сможете оптимизировать расходы на маркетинг и своевременно корректировать выбранную стратегию.

Коллтрекинг Calltouch

Тратьте бюджет только на ту рекламу,

которая работает

- Коллтрекинг точно определяет

источник звонка с сайта - Прослушивайте звонки в удобном журнале

Подробнее про коллтрекинг

Не менее перспективно завоевание значительного доступного объема рынка. По результатам опроса можно создать уникальное предложение, которое заинтересует потребителя. Иногда для достижения успеха достаточно повысить качество продукта.

Как рассчитать объем рынка

Для оценки емкости рынка используют три базовых способа. Наиболее корректные результаты дает сочетание разных методов и их вариантов. Учет максимального числа параметров повышает точность анализа.

Какие данные необходимы

Для расчета емкости рынка нужно определить:

- расчетный период;

- единицы измерения, наглядно отражающие ситуацию;

- территориальные границы реализации продукта;

- размер целевой аудитории (ЦА) – число реальных или вероятных потребителей товара;

- среднестатистическую норму потребления – в каком количестве конкретного продукта представитель ЦА нуждается в расчетный период;

- среднюю цену – стоимость единицы (упаковки, килограмма, литра, штуки) товара;

- объем упаковки (только в некоторых случаях).

Для вычисления используют государственную статистику, финансовые отчеты компаний, результаты маркетинговых исследований, нормы потребления, результаты опроса потребителей. Ряд полезных исходных данных (статистических, нормативных) можно найти в открытом доступе. Другие (маркетинговые, аналитические) приобретают платно.

Метод «снизу вверх», или «по норме потребления»

Подход строится на показателях текущего спроса и помогает определить фактическую емкость. Это количество покупок, совершенных в заданный (обычно годовой) период.

Формулы расчета емкости рынка в разных выражениях:

- ( в штуках (тыс. шт)=ЦА (тыс. чел) times норма потребления (шт); );

- ( в рублях (тыс.руб)=ЦА (тыс.чел)times норма потребления (шт)times цена 1 шт (руб); )

- ( в объемном измерении (тыс. л)=ЦА (тыс.чел)times норма потребления (шт)times объем 1 упаковки (л). )

Метод «сверху вниз»

Для выполнения расчета «сверху вниз» нужно знать широкие отраслевые показатели в интересующем рыночном сегменте. Емкость измеряется в рублях и составляет сумму продаж всех предприятий в розничных ценах. При использовании этого метода важно использовать надежные источники информации и корректно выделять свою долю в совокупных доходах.

Метод от реальных продаж

Такой способ оценки часто используют крупные компании, специализирующиеся на рыночной аналитике. Исходные данные – чеки реальных покупок по определенным категориям товаров. Их источник – крупные сетевые магазины. Этот метод позволяет точно рассчитать емкость в штучном, денежном, объемном измерениях. Результаты подойдут для оценки ситуации в больших масштабах (вплоть до территории всей страны). Его недостаток – невозможность выделить целевую аудиторию.

Примеры расчета емкости и объема рынка

Покажем, как рассчитать емкость рынка на примере производства хлеба. Пекарня планирует реализовать свою продукцию в небольшом городе.

Исходные данные:

- численность населения города – 100 тысяч человек, из которых 5% вообще не покупают выпечку, остальные берут регулярно;

- дневная норма потребления – 1 кг на домохозяйство (примерно по три человека);

- средняя розничная цена хлеба (за 1 кг) – 50 руб.

Этапы расчета фактической емкости методом «снизу вверх»:

- ( Размер целевой аудитории= 100 000 чел. – 5%=95 000 чел. )

- ( Подушевая норма потребления в год=frac{1кг times 365 дней }{3 чел.}=121,67 кг. )

- ( Годовая емкость рынка хлеба в кг=121,67 кг times 95 000 чел.=11 558 650 кг. )

- ( Емкость за аналогичный период в руб.=11 558 650 кг times 50 руб.= 557 932 500 руб. )

Оказалось, что половина из тех, кто не покупает хлеб (2 500 человек), пекут его дома. Но они согласны брать готовый при условии повышения качества производства.

( Доступный годовой объем рынка=2 500 чел. times frac{365 дней}{3 чел.}times 50 руб. =15 208 333 руб. )

В городе сложились идеальные условия проживания, в него стремятся люди из сельской местности. Численность городского населения ежегодно увеличивается на 10 тысяч человек.

( Потенциальный объем=(100 000 чел.+ 10 000 чел.-5%)timesfrac{365 дней}{3 чел.}times 50 руб.=635 708 333 руб. )

Это приблизительный расчет по основным критериям. Добавление других параметров, отражающих факторы влияния на объем рынка (учет сезонных и праздничных колебаний спроса, тенденции к ведению здорового образа жизни), поможет получить более точные результаты.

Коротко о главном

- Объем рынка (V)=V произведенной в регионе продукции+V импорта-V экспорта.Величина измеряется в количестве проданного товара или его денежном эквиваленте.

- Некоторые маркетологи воспринимают емкость и объем рынка как разные показатели: первый характеризует возможности, второй – степень их реализации. Корректнее считать эти понятия синонимами, выделяя их разные виды: потенциальную, фактическую, доступную величины.

- Расчет емкости рынка нужен для построения прогнозов, выработки стратегии предприятия, повышения конкурентоспособности.

- Есть три основных способа вычисления объема рынка и множество их вариаций. Лучше всего рассчитывать этот показатель, сочетая разные методы.

Расскажи быстро и понятно, что такое рынок и для чего нам нужен его расчёт

Рынок — это суммарный объём денег, которые может заработать проект. Когда вы считаете рынки, всегда думайте о деньгах. Размер рынка — годовой доход фирмы при условии, что все потенциальные покупатели приобретут её продукт. И прежде чем выходить на рынок, нужно обязательно его посчитать. То есть мало видеть быстрорастущий рынок и смело идти в него, как, например, в рынок виртуальной реальности.

Есть нюансы: когда мы считаем рынки, нужно убедиться, что на рынке есть соответствующая проблема. Если проблема большая, то и рынок большой. Если проблема маленькая, то пользователи не готовы отдать за её решение большие деньги, значит, рынок маленький. Надо убедиться, что на рынке достаточно клиентов, которые могут воспользоваться вашим продуктом и заплатить за него.

Ты сказал о больших и маленьких рынках. На каком из них лучше стартовать со своим продуктом?

Большие рынки — это всегда хорошо. Представьте, что вы нырнули в маленький рынок, как в небольшой пруд: чуть проплыли — и вот уже виден другой берег. А большой рынок — как океан, где вы плывёте, а берега не видно. То есть большие рынки — это всегда неограниченные возможности для роста продукта.

Вместе с ростом рынка может расти и компания. Хороший пример роста с подхватыванием трендов — хайповые рынки биткоинов, вейпов, спиннеров. В глобальном масштабе эти рынки не такие большие, но они очень быстро разрастались в какой-то конкретной локации, как рынок спиннеров где-нибудь на вокзале, к примеру.

Ещё на большом рынке есть возможность менять правила игры. До агрегаторов такси было много таксопарков, бомбил, всегда завышенные цены и некачественные услуги. Пришли крупные компании и поменяли: установили свои цены, упростили порядок пользования, уделили внимание сервису. Появилась клиентоориентированность.

На маленьких рынках, чтобы чего-то достичь, нужно приложить много усилий. Ваш продукт должен быть суперпрорывным. Маленькие рынки — минимум возвратных инвестиций и высокая смертность компаний.

Как определить размер нужного нам рынка?

Прибегнем к связке TAM — SAM — SOM:

- TAM (Total Available Market) — суммарный рынок спроса для продукта или сервиса. Это то, сколько денег мы можем получить, если все люди, чью проблему потенциально решает наш продукт, придут к нам и заплатят.

- SAM (Segmented Addressable Market) — это сегмент ТАМ, на который нацелены ваши продукты, географически достижимый рынок, где ваш продукт может заработать определённое количество денег.

- SOM (Share of Market) — часть SAM, достижимая в ближайшей перспективе (2–4 года) в рамках текущей бизнес-модели. Это то, сколько денег продукт может заработать в ближайшее время.

Коротко: TAM — как развивается сфера, SAM — как развивается сегмент, SOM — сколько денег вы сможете заработать на этом продукте. Ваши продукты должны быть ориентированы на SAM и SOM.

Если мы продаём лампочки, то наш ТАМ — все люди и организации, которым нужен свет. Сюда можно включить весь мир. Однако существуют регионы, где есть люди, но нет доступа к электричеству. Или где электричество есть, но людям недостаёт средств, чтобы купить приборы освещения. SAM нашего продукта ограничен этими факторами. SOM — это те потребители, что купят именно наши лампочки.

С чего начинать расчёт рынка

Продукт решает конкретную проблему конкретного клиентского сегмента. Граница рынка определяется проблемами клиентов. Значит, чтобы посчитать их число, нужно ответить на вопрос, сколько людей имеют проблему, которую решает ваш продукт.

Начните с гипотезы о клиентском сегменте. Ответьте на вопросы:

- Кто ваш клиент?

- Сколько таких потенциальных клиентов на доступном вам рынке?

- Сколько в среднем можно заработать на каждом?

- Есть ли ограничения у клиентов по пользованию вашим продуктом?

- Какой потолок по выручке в обозримом будущем?

- Какие специфические характеристики есть у клиента именно вашего продукта?

Например, клиентский сегмент студентов как социальной группы весьма разнороден: кто-то учится на отлично и много занимается, кто-то довольствуется средней успеваемостью, а кто-то постоянно на грани отчисления. Эти группы могут иметь собственные, только им свойственные проблемы.

Поэтому надо отрезать ненужные группы от большого сегмента вопросами:

- Кому больше всего нужно, чтобы идея была реализована?

- Почему они могут хотеть, чтобы продукт появился?

- Мотив есть у всей группы или у её небольшой части?

- Есть ли у группы дополнительные мотивы?

- Есть ли другие группы со схожими интересами?

Кейс правильного клиентского сегментирования — один сервис поиска гостиниц для групп из 10–1000 человек. Фирма предлагала размещение на заданный бюджет через сервис бронирования. Сперва они считали себя конкурентами Booking.com, но, последовательно сегментируя рынок, ограничились работой в поле b2b: стали размещать участников конференций, спортивные команды, компании, инспектирующие какие-то объекты. И заработали лучше своего крупного конкурента.

Выходит, сегментирование рынка — лишь начало. Что дальше? Какие варианты расчёта рынка использовать?

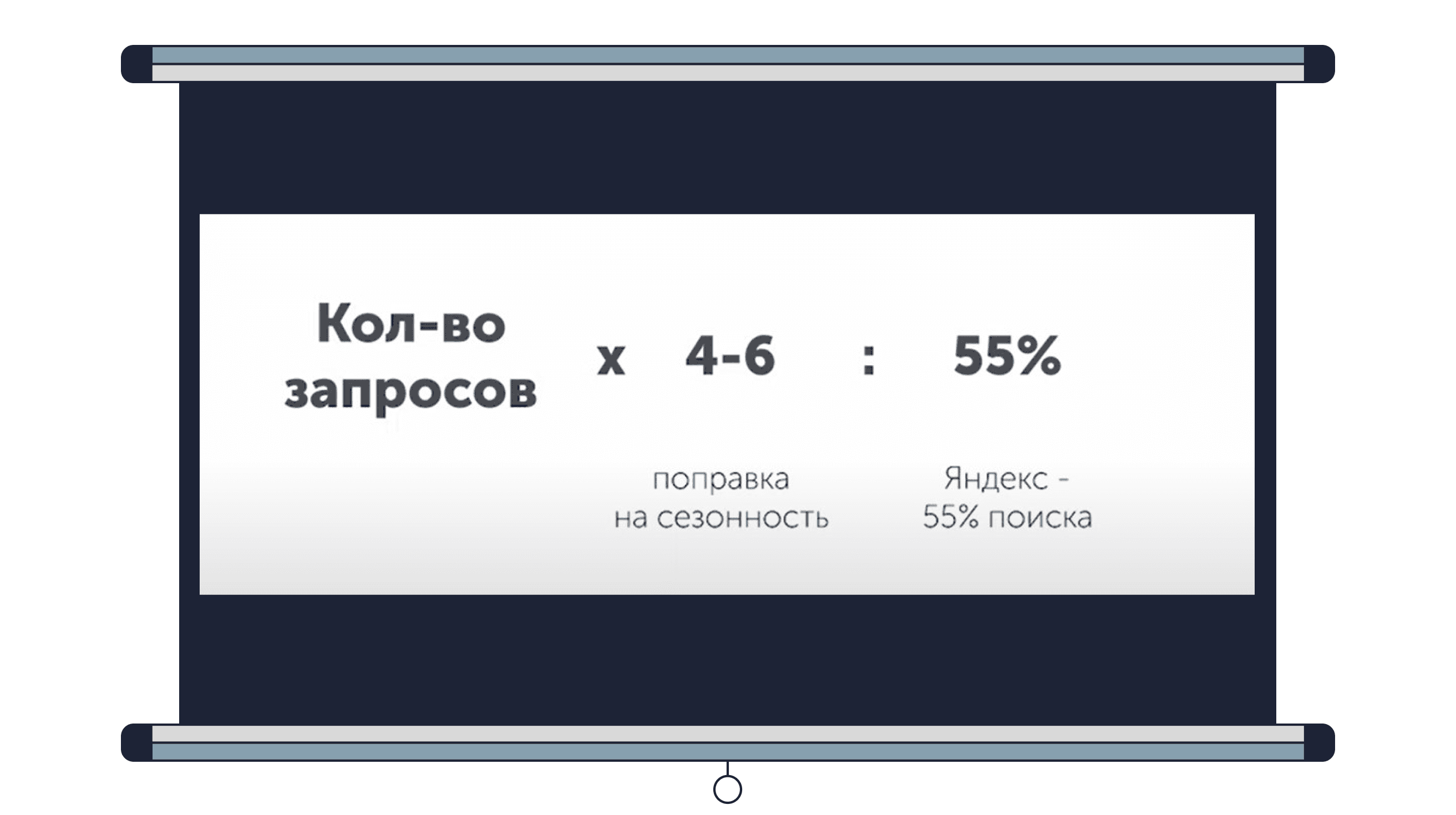

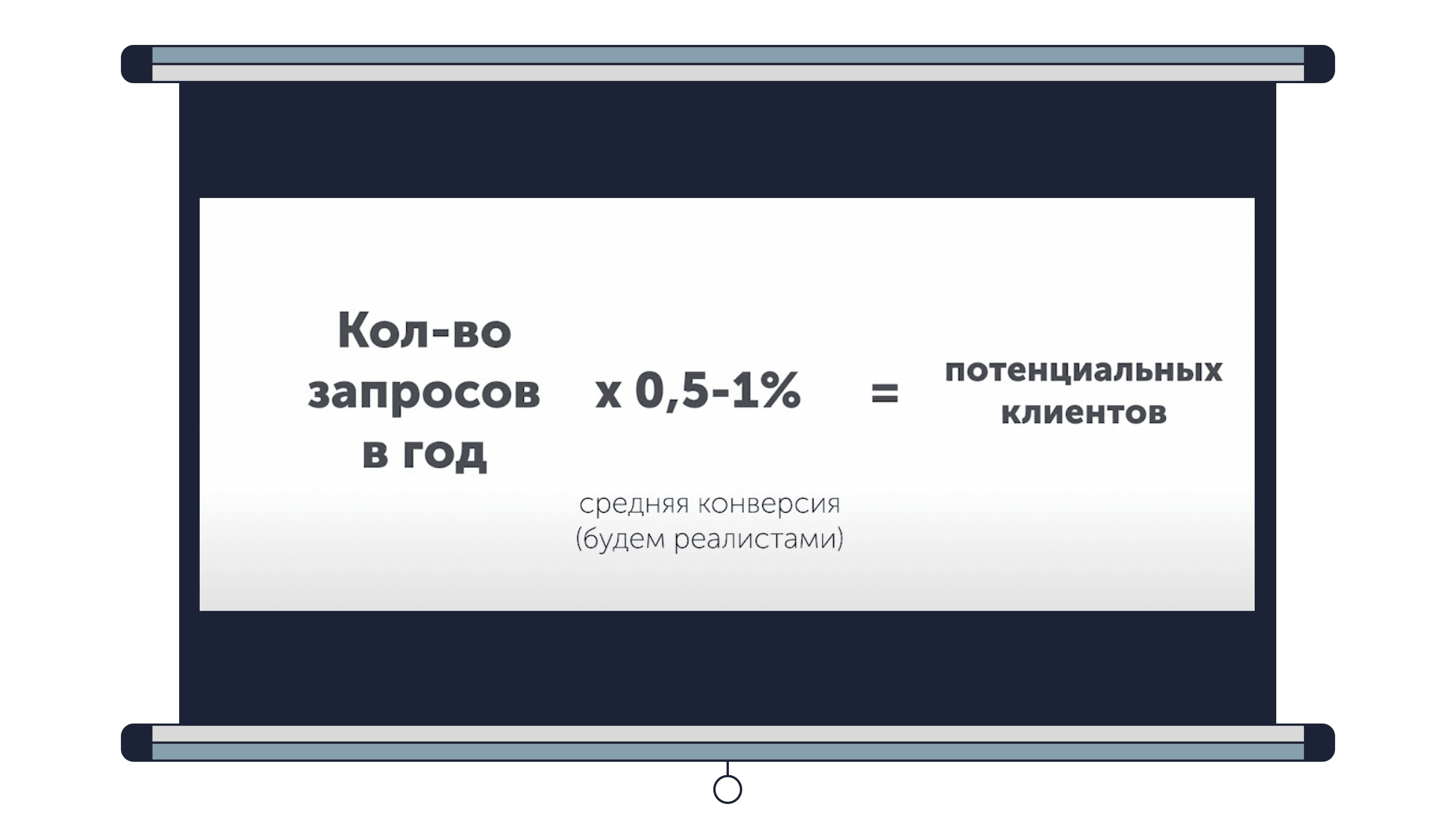

- Через запросы поисковых сервисов. Чтобы найти решение проблемы, люди подают запрос в поисковик браузера. Поэтому рынок можно посчитать через Яндекс Wordstat. Считаем так:

- Через «портрет». Можно обратиться к данным Росстата, который даёт числа в среднем по России. Ещё ценную информацию может дать настройка таргета ВКонтакте (какие люди и какого возраста интересуются продвигаемым продуктом) или Яндекс Карты и 2ГИС (сколько организаций рядом с вами уже продают схожий продукт).

- Сколько тратят клиенты. Считаем, когда выяснили количество потенциальных клиентов. Для этого проводим проблемные интервью, изучаем годовые отчёты компаний, показатели конкурентов. Вся эта информация необходима, чтобы повысить ценность продукта и чек по нему. Не стоит делать продукты с низкой ценностью, на них не получится заработать.

- Расчёт рынка «сверху». Допустим, мы задались целью занять на рынке долю 10%. Ориентируемся на ограничения отрасли и рынка, средний чек в отрасли, объём рынка в количественном и денежном выражении. И на то, какую долю в них занимают другие игроки, сколько вообще клиентов на рынке. Об этой модели мы говорили, когда сегментировали рынок (расчёт по TAM, SAM и SOM).

- Расчёт рынка «снизу» характерен для ситуаций, когда вы, например, зарабатываете с комиссии от подписок, то есть от числа людей в продажах. Тут ориентирами будут внутренние ограничения компании, её бизнес-модель, производственная мощность, количество потенциальных клиентов: есть ли вообще на рынке необходимое для нашего продукта количество клиентов.

На чём при оценке рынка необходимо заострить внимание?

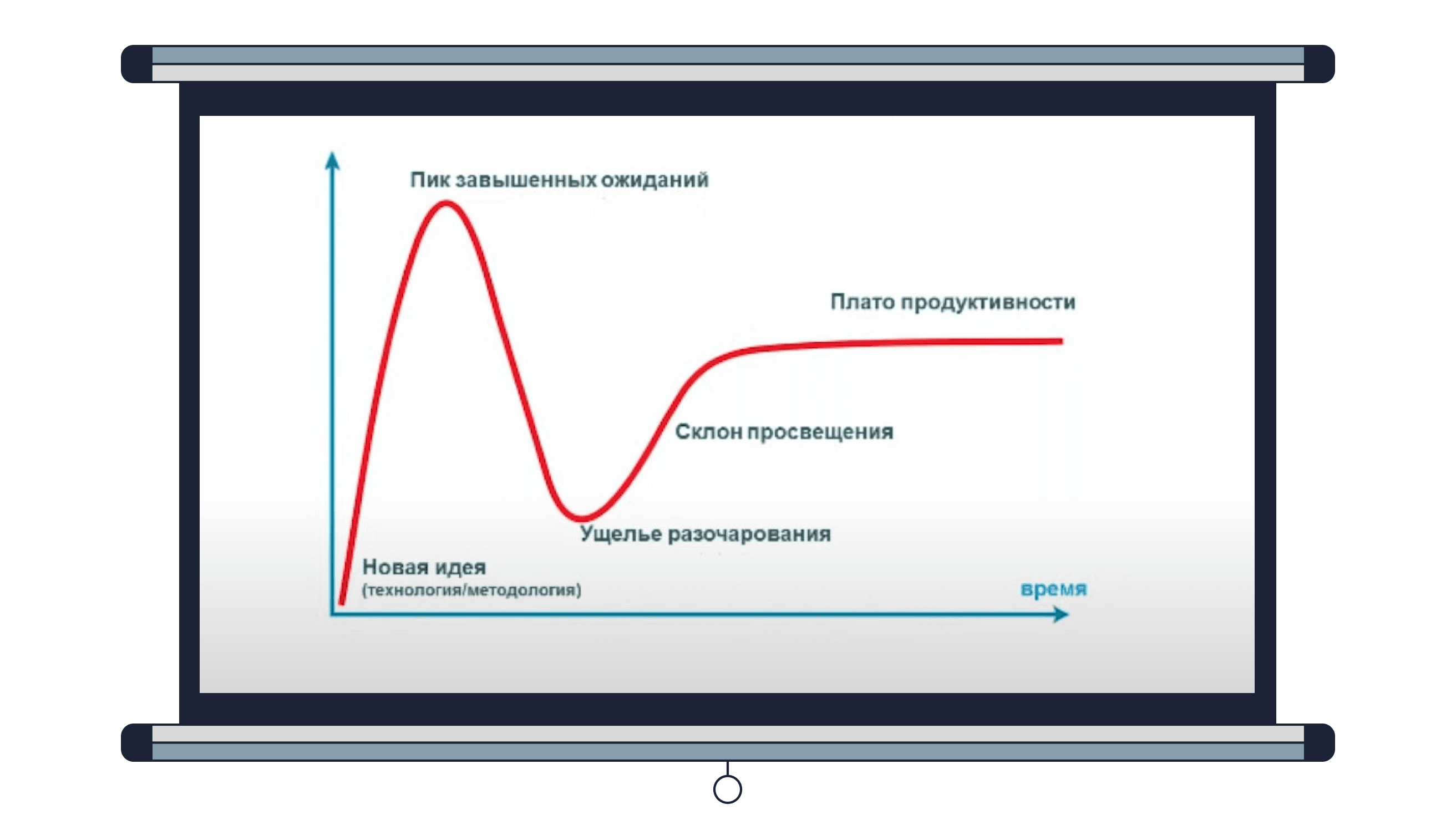

Учитывайте цикл рынка. Зарождение, молодость, зрелость, спад — в каждой стадии ожидания по темпу роста различны. Есть «кривая хайпа Гартнера» — графическое отображение фаз, которые проходит новая технология на рынке:

- Этап завышенных ожиданий, когда ажиотаж вокруг продукта может значительно превысить его реальный потенциал.

- Низшая точка разочарования в продукте, когда первоначальный хайп проходит испытание реалиями рынка.

- Этап осознания, когда и производитель, и рынок начинают адекватно оценивать потенциал продукта.

- Плато производительности, когда продукт занимает своё место на рынке.

Хорошо сегментируйте. Один крупный игрок — плохо, много маленьких — тоже плохо. Пример первого — это рынок электроэнергии, который не сегментирован: один поставщик занимает 90% рынка, для манёвров остаётся 10%. Иная ситуация — на рынке такси: чтобы заработать, нужна прорывная идея, выделяющая вас из множества конкурентов.

Не опирайтесь на мнения, берите в расчёт только подтверждённую информацию. Не экстраполируйте опыт уже имеющегося рынка на свой без учёта специфики. Если в США онлайн-продажи составляют 30%, совсем не обязательно, что в России они будут составлять столько же.