Оценивать эффективность работы предприятия не всегда легко. Для этого используют множество маркетинговых и финансовых метрик, каждая из которых имеет значение при определенных условиях. Один из таких параметров – выручка.

В этой статье рассмотрим, что такое выручка, какие функции она выполняет, из каких элементов состоит, как рассчитывается и в чем разница между выручкой и прибылью, доходами, ведь эти понятия часто путают начинающие бизнесмены.

Что такое выручка

В классическом понимании выручка – это средства, полученные компанией от продажи товаров или услуг. Она может выражаться в виде наличных денег или находиться на счету компании. В обоих случаях ее размер складывается из сумм всех чеков за период.

В некоторых случаях к выручке относятся и другие средства, которые получила организация в ходе коммерческой деятельности. Так, различают три вида выручки в зависимости от источников ее получения.

- Выручка от основной деятельности – включает полученные деньги за продажу продуктов по основному направлению деятельности.

- Инвестиционная выручка – заработок, полученный в результате вложения средств в другие проекты, продажи заранее приобретенных материальных и нематериальных активов, долгосрочных ценных бумаг.

- Финансовая выручка – результат участия организации в краткосрочных финансовых вложениях, выпуска таких же ценных бумаг, предоставления краткосрочных кредитов под процент.

Выручка не может быть отрицательной. Она всегда больше 0 (получены какие-то деньги) или равна ему (выручка отсутствует).

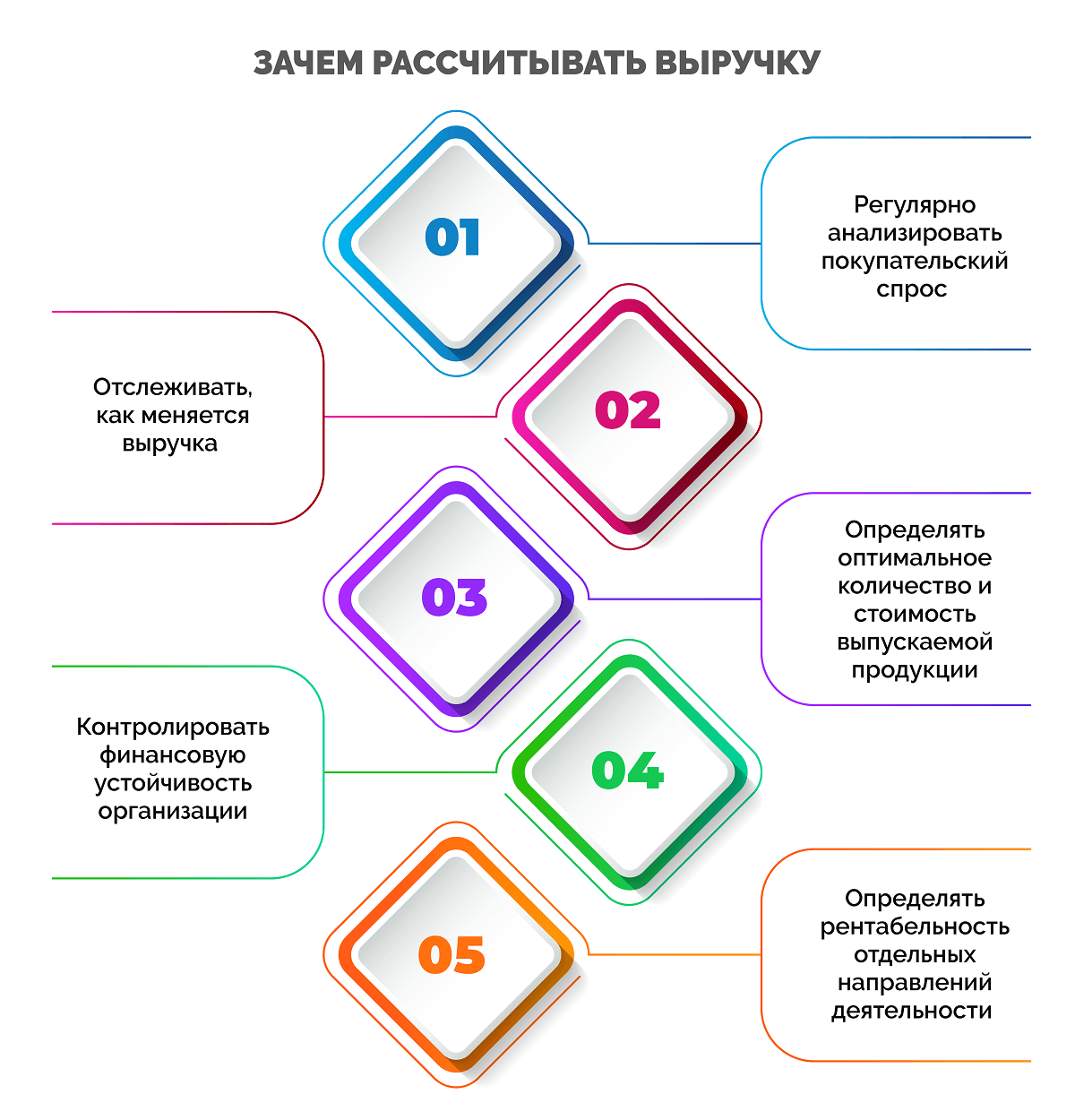

Зачем рассчитывать выручку

Размер выручки интересует не только владельца бизнеса или акционеров компании, но и ее партнеров, инвесторов, кредиторов. Ориентируется на сумму вырученных средств и управляющий аппарат.

Рассчитывать выручку нужно, чтобы:

- регулярно анализировать покупательский спрос на те или иные продукты компании для определения ценовой политики и корректировки ассортимента;

- отслеживать, как меняется выручка с течением времени, для планирования производства, закупок и продаж;

- определять оптимальное количество и стоимость выпускаемой продукции, которую гарантированно раскупят;

- контролировать финансовую устойчивость организации, вовремя рассчитываться с поставщиками и кредиторами, выплачивать заработную плату и премии;

- определять рентабельность отдельных направлений деятельности компании, производства или всего предприятия.

Выручка отражает эффективность продаж, поэтому важно ее контролировать. Отсутствие дохода – сигнал к тому, что нужно пересмотреть политику компании, найти уязвимые места и что-то изменить в работе.

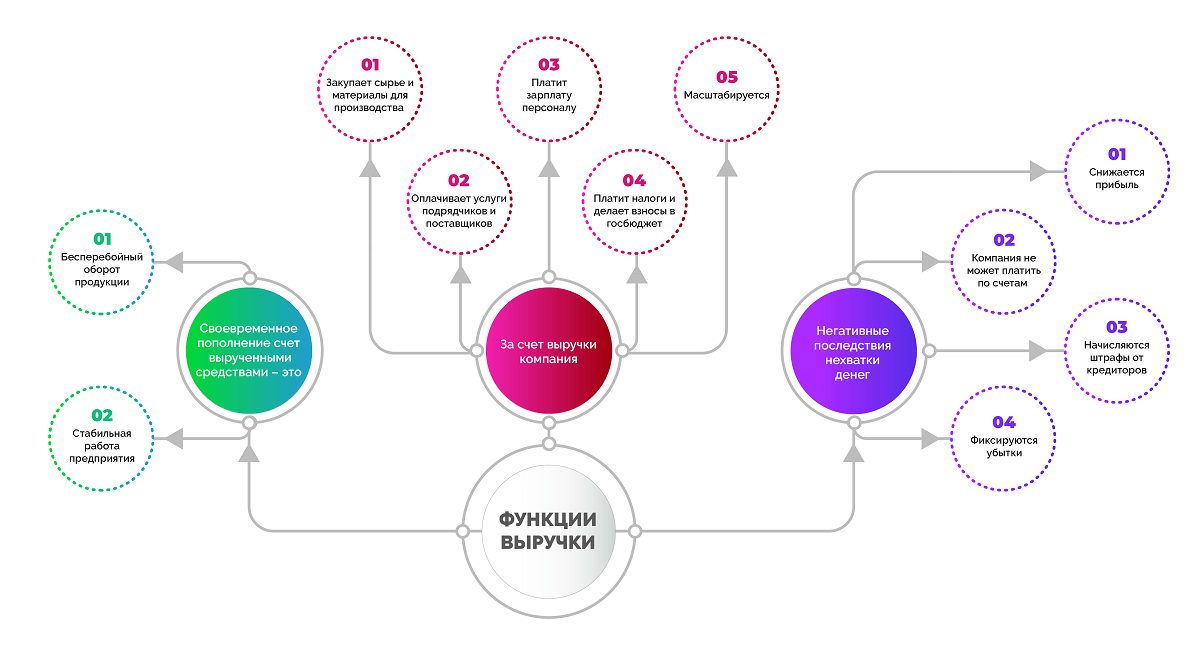

Функции выручки

Данный финансовый показатель – основа для компенсации всех затрат бизнеса. Если фирма работает, расходует средства, но не имеет финансовой выручки, это приводит к долгам и в конечном итоге к банкротству.

Своевременное пополнение счета вырученными средствами – это:

- бесперебойный оборот продукции;

- стабильная работа предприятия.

За счет выручки и дохода компания:

- закупает сырье и материалы для производства или готовые товары для перепродажи;

- оплачивает услуги подрядчиков, поставщиков и других контрагентов;

- платит зарплату персоналу;

- платит налоги и делает обязательные взносы в государственный бюджет;

- масштабируется.

При регулярном получении выручки в достаточном объеме бизнес имеет возможность нормально работать и развиваться. Если же вырученных средств не хватает или доход поступает с опозданием, это приводит к ряду негативных последствий:

- снижается прибыль;

- компания не может платить по счетам и выполнять обязательства перед контрагентами;

- начисляются штрафы от кредиторов;

- фиксируются убытки.

Жизнеспособность бизнеса, который не получает выручку своевременно и в достаточной сумме, ставится под угрозу, поскольку работа и развитие предприятия неразрывно связана с расходами.

Методы расчета выручки

Бухгалтерский учет предполагает два метода определения суммы выручки:

- По оплате (кассовый) – учет вырученных средств осуществляется в день их поступления в кассу или зачисления на расчетный счет.

- По отгрузке (метод начисления) – выручка учитывается в момент перехода права собственности (при поставке/отгрузке) без детализации даты оплаты.

Не все организации могут учитывать вырученные средства по первому методу. Ограничения связаны со сферой работы и суммой выручки. Кассовый метод недоступен для:

- кредитных и финансовых организаций, банков;

- компаний, которые контролируют зарубежные организации;

- фирм, занимающихся добычей углеводородного сырья;

- компаний, деятельность которых основана на договоре доверительного управления имуществом или простого товарищества;

- предприятий, среднеквартальная выручка которых за последний год не превышает 1 млн руб. без учета НДС.

Предприниматель имеет право сам выбирать способ фиксации дохода, если организация не входит в перечень тех, которые обязаны учитывать вырученные средства исключительно по отгрузке.

В случае, если в учетной политике закреплен кассовый метод учета, но в очередном квартале сумма выручки превысила 1 млн р., компания обязана перейти на метод начисления, а также пересчитать по нему всю выручку с начала года и налоговые отчисления.

Плюсы и минусы методов учета выручки

Рассмотрим положительные и отрицательные стороны каждого метода учета вырученных средств в виде таблицы.

|

Плюсы |

Минусы |

|

|

Кассовый метод (по оплате) |

Налогом облагается меньшая сумма дохода за счет учета лишь фактически вырученных средств |

Прибыль для уплаты налога снижается только в момент оплаты. Не учитываются важные активы (имущество, ТМЦ и пр.). Отсутствие учета отгрузки товаров не позволяет контролировать кредиторскую и дебиторскую задолженности в расчетах с контрагентами. Доходы и расходы могут относиться к разным отчетным периодам. |

|

Метод начисления (по отгрузке) |

Уменьшает доход для целей налогообложения. |

Доходом считается вся выручка, в т. ч. за отгруженные, но неоплаченные товары. |

Методы расчета выручки в бухгалтерском учете

В бухгалтерском учете применяются все те же методы расчета: кассовый и метод начисления. Принцип их уже описан выше в статье.

Особенность в том, что в бухучете выручкой считают не поступления денежных средств от любой продажи, а только поступления от основной деятельности компании.

Выручка по правилам бухучета исчисляется в денежном эквиваленте и признается в размере, равном сумме полученных денежных средств, стоимости имущества или величине дебиторской задолженности. При этом в отчетности не отражается НДС и другие косвенные налоги.

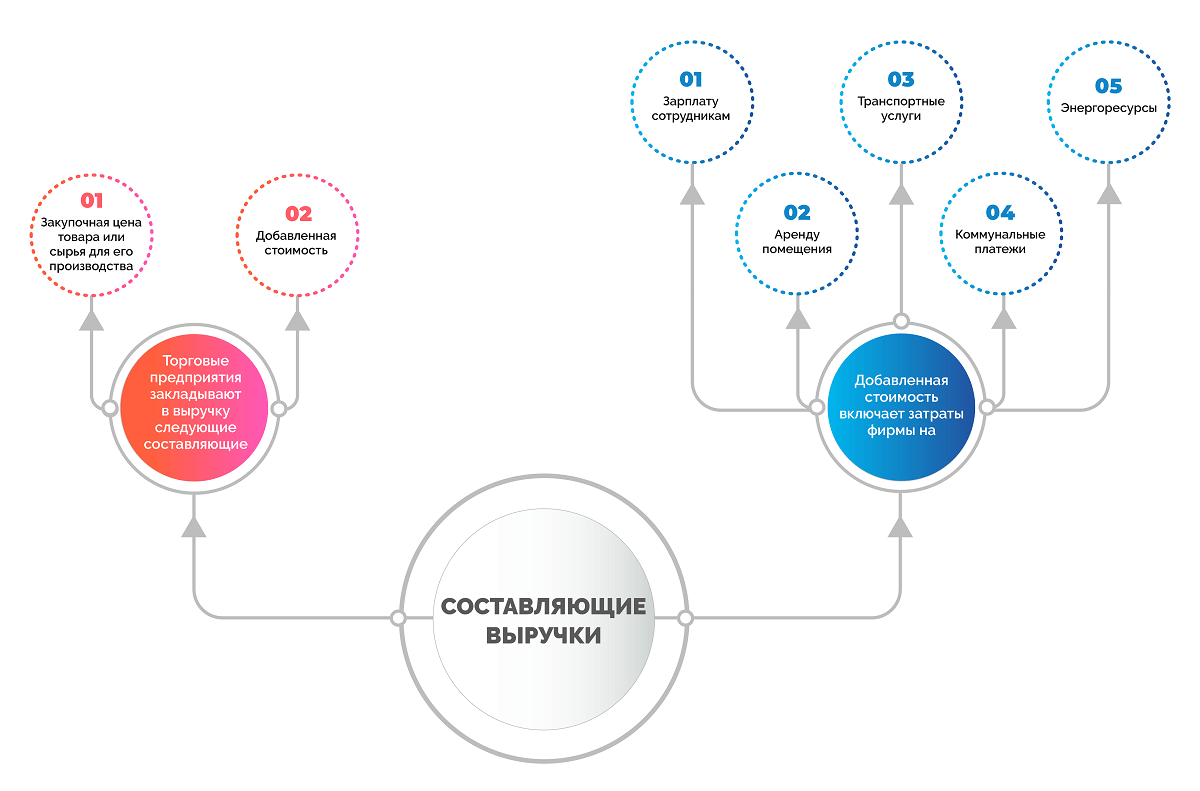

Составляющие выручки

Торговые предприятия закладывают в выручку следующие составляющие:

- закупочная цена товара или сырья для его производства;

- добавленная стоимость.

Добавленная стоимость включает затраты фирмы на:

- зарплату сотрудникам;

- аренду помещения;

- транспортные услуги;

- коммунальные платежи;

- энергоресурсы и т. д.

В бухгалтерском учете составляющими выручки также являются дебиторская задолженность и прочие активы, которые были переданы в компанию в качестве оплаты. При этом авансовые платежи выручкой не считаются.

Основные источники выручки

Некоторые ошибочно считают, что выручка – это только деньги в кассе. На самом деле, в зависимости от деятельности предприятия, доход может поступать на счет из разных источников.

- Основная деятельность – продажа товаров и услуг.

- Финансовая деятельность – доход от операций с финансами, например, проценты по депозиту.

- Инвестиционная деятельность – доход от операций с ценными бумагами, акциями, незадействованными активами компании, например, продажа части акций.

Общая выручка считается как сумма доходов, полученных из каждого источника.

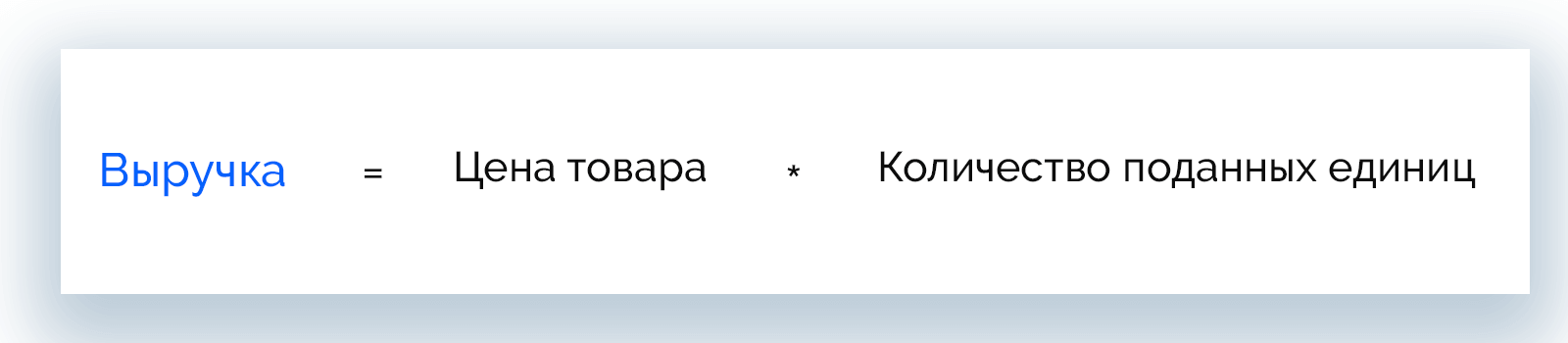

Как рассчитать выручку: формула и примеры

Для расчета выручки торговые предприятия применяют общую формулу, которая дает понимание суммы, полученной от продажи определенного количества товара.

Выручка = Цена товара * Количество поданных единиц

Вот, как это выглядит на примере розничного магазина.

Магазин «Олимп» за день продал:

- 8 кг сахара по 50 р.;

- 2 кг колбасы по 350 р.;

- 16 батонов по 20 р.;

- 7 пакетов молока по 70 р.

Рассчитаем выручку магазина за рабочий день:

Выручка = 8 * 50 + 2 * 350 + 16 * 20 + 7 * 70 = 1 910 р.

Если в течение дня цена товара изменилась, то рассчитывается выручка для товара, проданного по старой цене, затем по новой, полученные результаты суммируются.

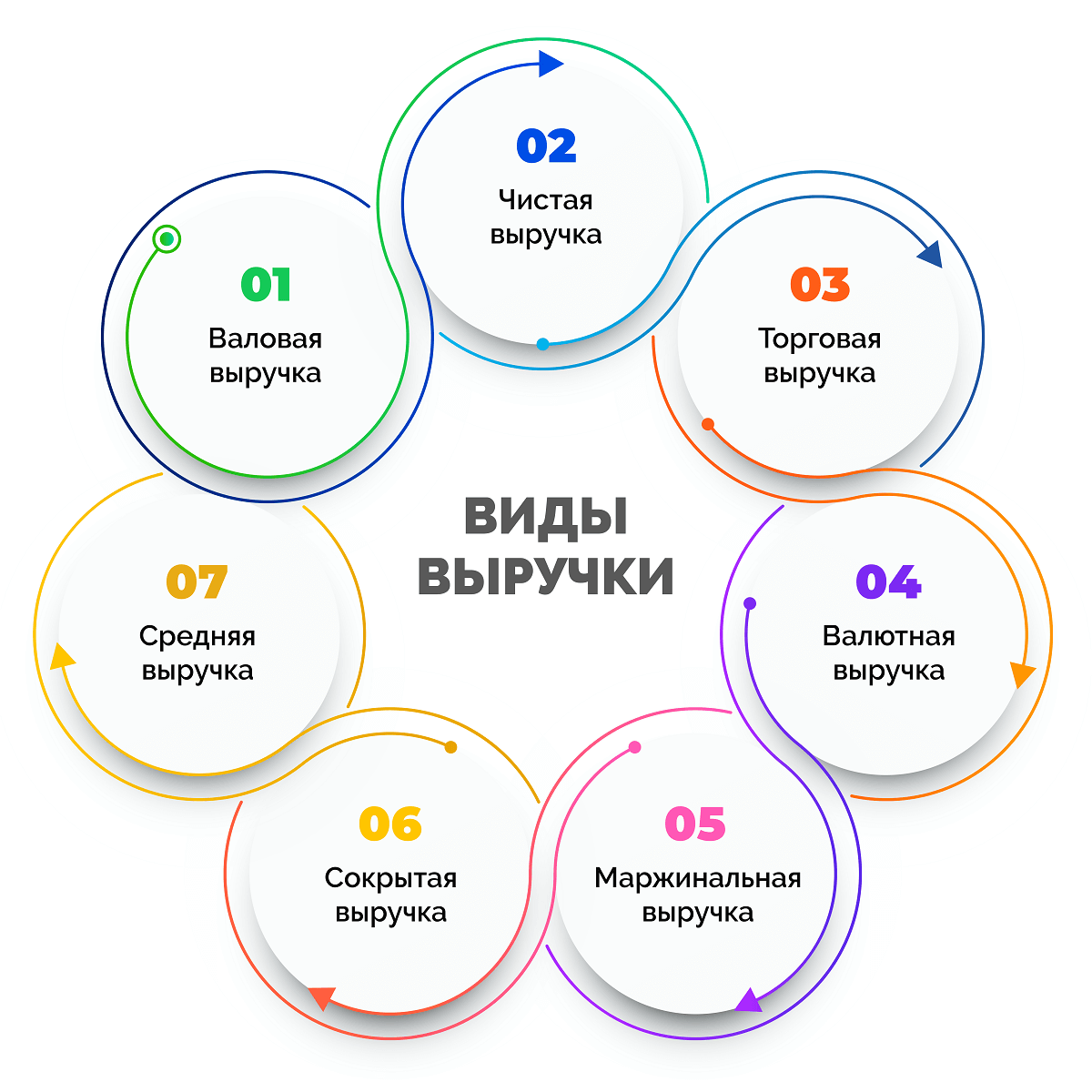

Виды выручки

В зависимости от составляющих выручки, различают несколько ее видов:

- валовая;

- чистая;

- торговая: от реализации услуг ломбардов;

- валютная:

- маржинальная;

- сокрытая;

- средняя.

Читайте далее отдельно по теме о каждом виде выручки.

Валовая выручка

Валовая выручка имеет множество названий: общая, совокупная, выручка-брутто. Она включает абсолютно все поступления денег на счет и/или в кассу, в т. ч. от продажи товаров, незадействованных активов, инвестиций, вложений в ценные бумаги и т. д.

Валовая выручка = Ʃ выручка по всем операциям

Пример. Предприятие за месяц реализовало товары на сумму 150 000 р., получило дивиденды в размере 30 000 р., а также доход 40 000 р. за сдачу в аренду неиспользуемой площади. Месячная валовая выручка составит:

150 000 + 30 000 + 40 000 = 220 000 р.

Полную совокупную выручку предприятие может использовать для расчета по обязательным платежам с партнерами, контрагентами, кредиторами, сотрудниками, государством.

Чистая выручка

Чистая выручка или выручка-нетто – разница между валовой выручкой и обязательными издержками. Служит основой для формирования внутреннего бюджета и показателем прибыльности бизнеса.

Анализируя чистую выручку, можно получить представление о размере будущей прибыли, рентабельности проекта и всей компании.

Чистая выручка = Валовая выручка – НДС – Акцизы – Скидки клиентам – Стоимость возвращенных товаров

Пример. Продовольственный магазин за день работы получил в кассу 350 000 р. Из этих денег предстоит заплатить НДС в размере 70 000 р., акциз на алкоголь и табачную продукцию на сумму 67 000 р. Один покупатель сделал возврат товара на сумму 430 р. Также были проданы акционные товары, скидка на которые суммарно составила 2 100 р. Рассчитаем размер чистой выручи.

350 000 – 70 000 – 67 000 – 2 100 – 430 = 210 470 р.

Торговая выручка

Торговая / розничная выручка или выручка от реализации продукции – ее получают прежде всего розничные торговые предприятия и общепиты. При этом возможен как наличный расчет с клиентами, так и безнал.

Торговая выручка рассчитывается по данным кассового аппарата, с которого в конце рабочего дня снимаются показания.

Торговая выручка = Сумма продаж на конец дня – Сумма продаж на начало дня

Пример. Кафе «Олимп» перед открытием зафиксировало суммарную выручку 1 245 300 р. После закрытия в конце дня сумма полученного дохода составила 1 462 200 р. Рассчитаем торговую выручку кафе за рабочий день.

1 462 200 – 1 245 300 = 216 900 р.

Выручка от реализации услуг ломбардов

Это сумма, полученная от клиентов за оказанные услуги хранения и оценки имущества, которое принято ломбардом в обеспечение долга, а также проценты от предоставленных краткосрочных займов.

Выручку от реализации услуг ломбардов можно считать разновидностью торговой выручки.

Валютная выручка

Когда компания ведет экспортную деятельность и получает оплату в иностранной валюте, у нее появляется валютная выручка. В таких условиях должен быть открыт валютный счет в банке, при котором банковская организация открывает дополнительный транзитный счет для зачисления платежей в иностранной валюте.

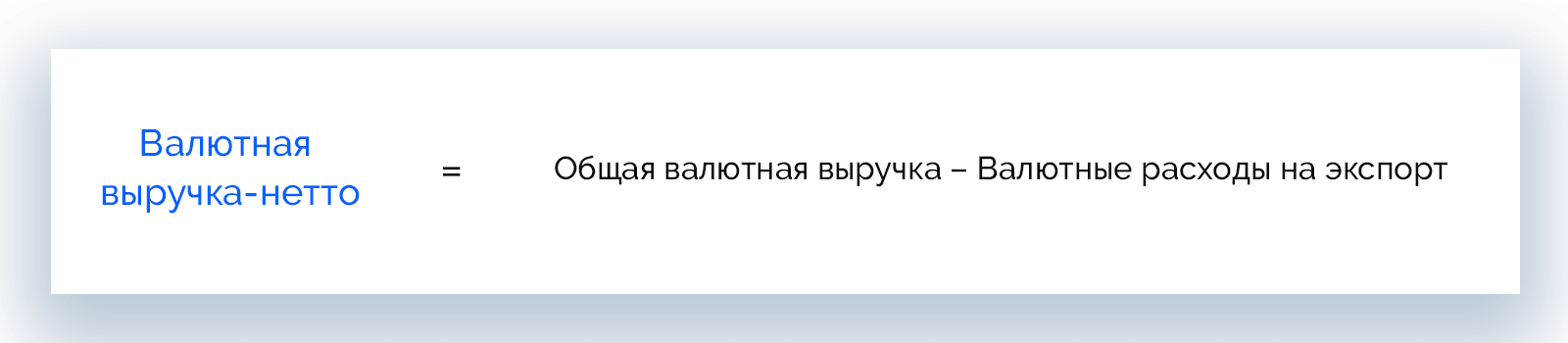

Валютная выручка-брутто = Ʃ Полученные валютные средства

Валютная выручка-нетто = Общая валютная выручка – Валютные расходы на экспорт

Пример. Компания поставляет за границу оборудование. За второй квартал 2021 года было продано 6 станков по $15 000. Экспортные издержки составили $2 500 на каждый станок.

Общая валютная выручка = 6 * 15 000 = 90 000 $

Чистая валютная выручка = 90 000 – 2 500 * 6 = 75 000 $

Маржинальная выручка

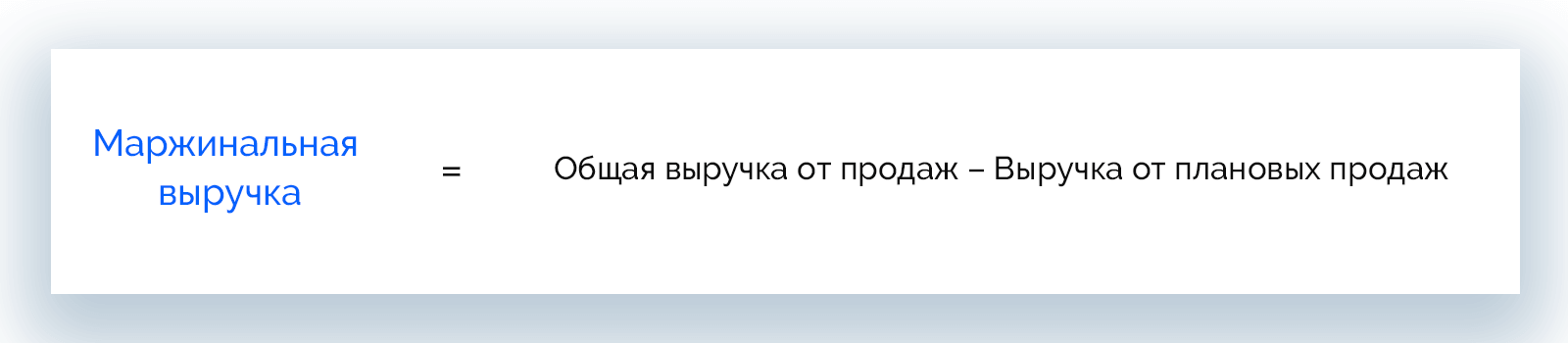

Маржинальная выручка образуется как результат реализации одного дополнительного товара или услуги.

Маржинальная выручка = Общая выручка от продаж – Выручка от плановых продаж

Пример. Менеджер по продажам перевыполнил план, реализовав в течение месяца 40 единиц техники стоимостью 50 000 р. каждая. Норма составляла 30 единиц.

Маржинальная выручка = 40 * 50 000 – 30 * 50 000 = 500 000 р.

Сокрытая выручка

Сокрытой называют выручку, которая не была отражена в бухгалтерской отчетности или скрывалась под видом неосуществленных операций.

Выручку скрывают, как правило, с целью ее использования в незаконном денежном обороте или прямого воровства.

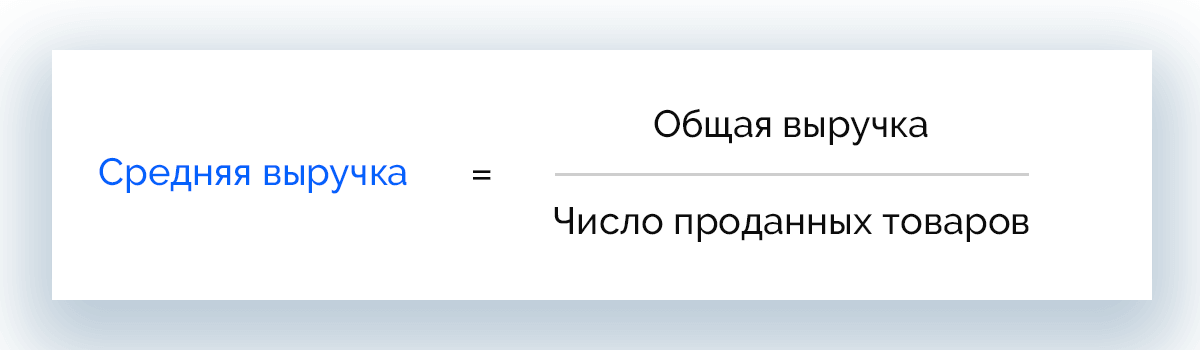

Средняя выручка

Средняя выручка рассчитывается в основном для мониторинга динамики продаж в разных периодах и понимания, насколько эффективно осуществляется реализация товаров и/или услуг.

Средняя выручка = Общая выручка / Число проданных товаров

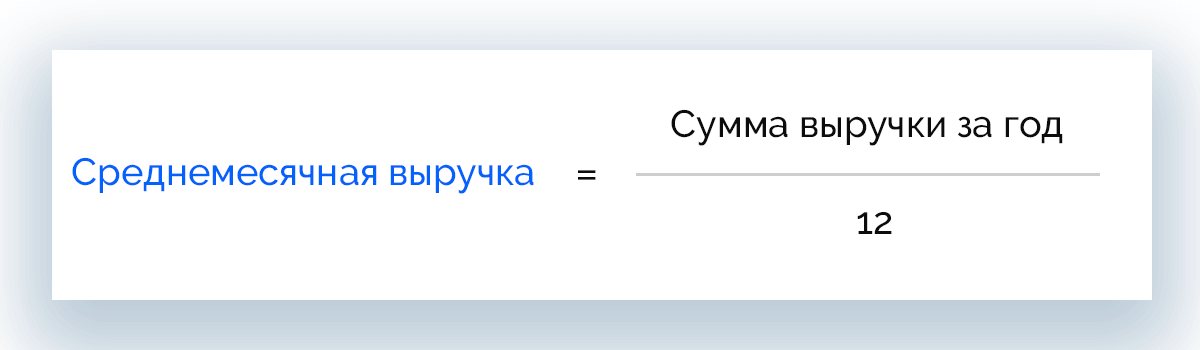

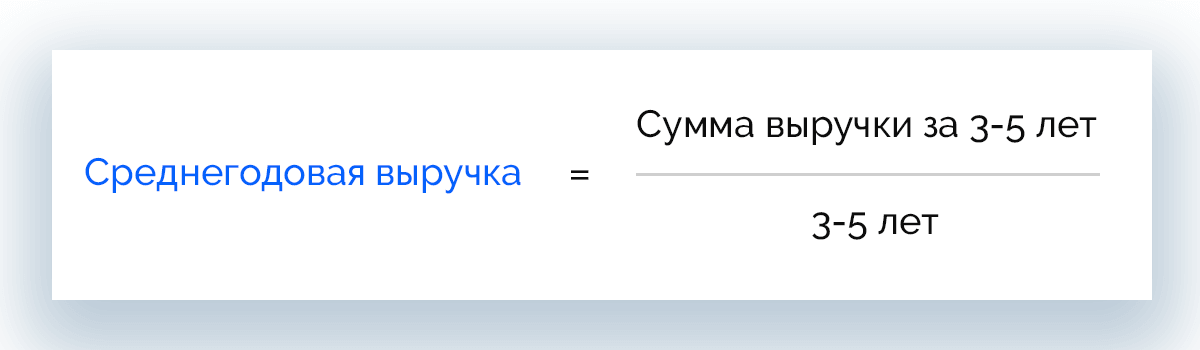

Также рассчитывают среднемесячную и среднегодовую выручку по следующим формулам:

Среднемесячная выручка = Сумма выручки за год / 12

Среднегодовая выручка = Сумма выручки за 3-5 лет / 3-5 лет

Последние два расчета дают понимание о том, будут ли продажи эффективными в долгосрочной перспективе.

Различия между выручкой, доходом и прибылью

Многие считают синонимами понятия «выручка», «доход» и «прибыль». Эти термины хоть и неразрывно связаны, не являются одним и тем же, а имеют массу принципиальных различий.

Основные отличия выручки от прибыли и дохода удобно представить в виде таблицы.

|

Выручка |

Доход |

Прибыль |

|

Деньги от продаж по основному направлению деятельности предприятия |

Доход = Выручка + Все поступления, которые влияют на размер капитала |

Прибыль = Доход – Издержки |

|

Всегда больше или равна 0 |

Всегда больше или равна 0 |

Может быть отрицательной |

|

Может быть реальной и потенциальной |

Может быть реальным и потенциальным |

Только реальная |

|

Показывает, насколько эффективна основная деятельность |

Показывает, насколько эффективно работает организация в целом |

Служит конечным результатом работы компании |

|

Деньги |

Деньги или имущество |

Абсолютное значение |

|

Основной источник формирования внутренних финансовых ресурсов предприятия |

Имеет отношение к физическим и юридическим лицам |

Учитывает все расходы организации |

Взаимосвязь выручки и видов прибылей

Выручка лежит в основе различных видов прибыли и служит одним из основных показателей результативности работы компании. Рассмотрим возможные взаимосвязи.

- Маржинальная прибыль – составляет разницу между выручкой и переменными расходами и показывает, насколько эффективно реализуются товары и услуги.

- Операционная прибыль – рассчитывается как маржинальная прибыль минус постоянные расходы, отражает эффективность основного вида деятельности предприятия.

- Прибыль до налогообложения – это операционная прибыль за вычетом внереализационных расходов. Именно к последним относятся неустойки, штрафы, издержки на проведение финансовых операций и пр.

- Чистая прибыль – конечный финансовый результат, образуется путем вычета всех затрат из выручки компании.

Выручка в бухгалтерской отчетности

Выше в статье уже было сказано, что бухгалтерский учет понимает под выручкой только доход, полученный в результате основной деятельности компании. Все остальные финансовые поступления фиксируются в рамках других статей доходов.

Выручка по стандартам МСФО и РСБУ

Отражение выручки в бухучете согласно стандартам МСФО и РСБУ происходит по-разному в зависимости от критерий ее признания. Так, в России этот вопрос в национальном масштабе регулирует норматив ПБУ 9/99, в международном – IFRS 15.

Существует ряд условий, при выполнении которых в бухучете признается выручка:

- компания, согласно договору, имеет законное право на получение выручки;

- размер выручки фиксирован;

- своевременно отгружен товар или оказана услуга;

- реализация товара или услуги служит основанием для роста экономических выгод предприятия;

- можно просчитать расходы на реализацию услуги или товара.

Если любое из этих условий не выполняется, по бухгалтерским документам вместо выручки будет признана кредиторская задолженность.

Процесс признания выручки в МСФО включает 5 шагов:

- Признание коммерческого соглашения с прописанными условиями предоставления услуг или поставки товаров, а также их оплаты.

- Фиксация обязательств, которые предстоит выполнить в рамках контракта.

- Фиксация договорной стоимости.

- Перераспределение на обязанности к выполнению стоимости каждой договорной операции.

- Признание выручки по факту выполнения каждой операции.

Договоры с отсрочкой оплаты в МСФО и РСБУ учитываются по-разному.

- МСФО – применяется метод дисконтирования, согласно которому договоры приравниваются к финансовым соглашениям.

- РСБУ – применение метода дисконтирования не практикуется.

Отражение общей выручки в бухгалтерских документах:

- МФСО – отчет о прибылях и убытках, в млн рублей;

- РСБУ – отчет о финансовых результатах, в тыс. рублей.

Выручка в консолидированном балансе

Консолидированный баланс сводят преимущественно крупные предприятия, которым присуща сложная структура капитала. В этом документе выручка отражается не только общей суммой, но также расписываются доходы с каждого источника получения прибыли, например:

- розничная продажа энергоресурсов;

- оптовая продажа энергоресурсов;

- розничная продажа мощностей;

- оптовая продажа мощностей;

- продажа горячей воды;

- прочая выручка.

Благодаря подробным данным можно определить направления, которые приносят компании большую часть дохода.

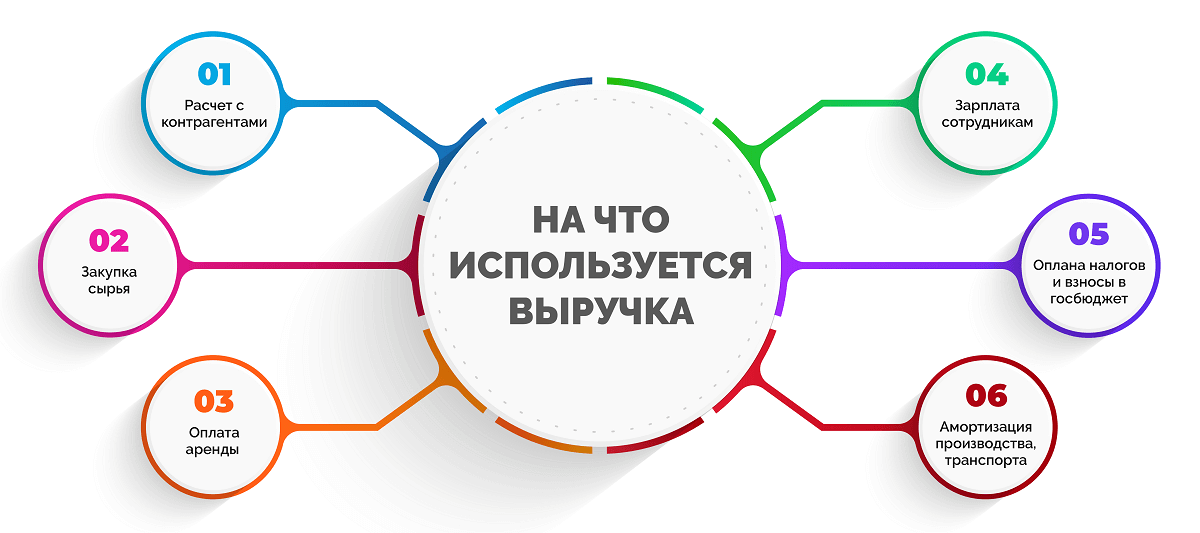

На что используется выручка

Получение выручки – одновременно завершение одной операции и начало целого ряда распределительных процессов. Компании используют доходы на формирование собственного капитала, а также:

- расчет с контрагентами;

- закупку сырья, материалов, комплектующих, запчастей, энергоресурсов для ведения основной деятельности;

- оплату аренды и коммунальных платежей;

- выплату зарплаты сотрудникам;

- оплату налогов и взносов в государственный бюджет;

- амортизацию производства, транспорта.

Все это достигается путем своевременного получения выручки. Если по какой-то причине получение вырученных средств задерживается, компания может потерпеть убытки.

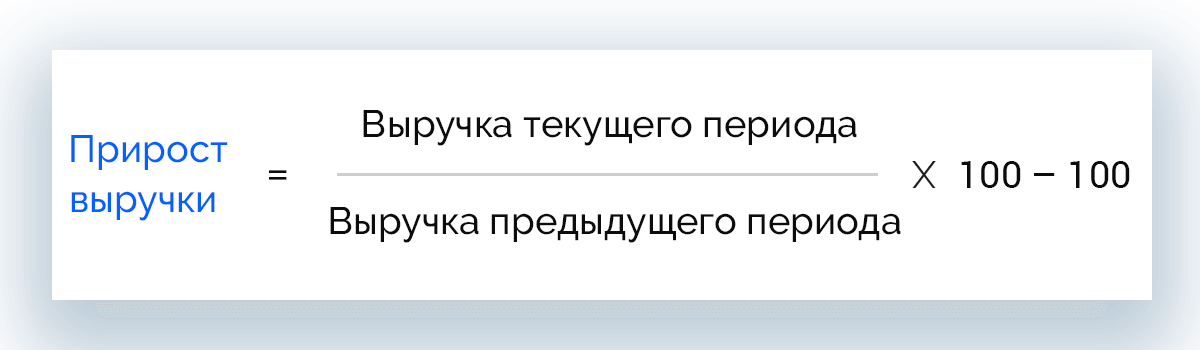

Анализ выручки

Отслеживая показатель выручки, можно оценить эффективность работы компании, ее полезность для региональной и даже национальной экономики. При росте общей выручки можно сделать вывод о востребованности товаров или услуг, реализуемых предприятием.

Для мониторинга динамики выручки применяют горизонтальный анализ, в рамках которого показатели сравниваются по периодам.

Также анализируют прирост выручки, который рассчитывают по формуле:

Прирост выручки = Выручка текущего периода / Выручка предыдущего периода * 100 – 100

В данном случае динамика может быть положительной или отрицательной.

Структурный анализ

Структурный анализ обычно проводится после горизонтального и предполагает определение удельного веса прибыли и издержек в общей массе доходов. При этом базой для расчета может служить выручка или совокупные доходы. Определяют:

- валовую прибыль;

- прибыль от продаж;

- чистую прибыль.

В качестве дополнительных параметров рассчитывают:

- коэффициент достаточности выручки для компенсации издержек на поддержание деятельности компании:

Кдв = Выручка / (Себестоимость продаж + Коммерческие расходы + Управленческие расходы)

- коэффициент операционного риска – позволяет оценить влияние накладных расходов:

Кор = Валовая прибыль / Чистая прибыль

Оптимально, чтобы этот коэффициент был меньше 2,5. Если значение превышает 5, это говорит о критически высоких затратах.

Внутренний анализ

Внутри организации выручка рассчитывается более детально. Чаще определяют:

- общую выручку;

- среднюю выручку;

- предельную выручку.

На основании полученных данных проводится подробный внутренний анализ доходов, устанавливается точка безубыточности, составляется план производства, определяется, насколько целесообразно увеличивать выпуск товаров.

Анализ взаимосвязи выручки и прибыли

Выручка и прибыль неразрывно связаны, но о прямой зависимости этих величин говорить не приходится, поскольку имеет место т. н. эффект операционного рычага. Речь о следующем: когда растет выручка, прибыль растет еще интенсивнее. Это связано с присутствием постоянных расходов компании в структуре затрат.

Рассчитывается как соотношение валовой маржи и прибыли предприятия.

Эффект рычага показывает, на сколько вырастет прибыль при росте выручки на 1%.

Обязательный аудит

Компании подлежат обязательному аудиту при следующих условиях:

- организация является акционерным обществом;

- организация является государственной и занимается решением масштабных задач либо осуществляет специфическую деятельность;

- проводятся торги с участием ценных бумаг;

- годовая выручка превышает 400 млн рублей;

- балансовые активы предприятия составляют 60 млн рублей на конец года.

Причины снижения выручки

Нередко компании сталкиваются с проблемой снижения выручки. Рассмотрим главные причины, по которым предприятии теряют доход.

- Договоры с клиентами заключены или продлены неверно.

- Не соблюдаются пункты контракта, связанные с качеством и ассортиментом товара, объемом поставок, сроками отгрузки.

- Клиенты отказываются от новых поставок из-за избытка товара на складах.

- Нарушения и ошибки при проведении расчетов с контрагентами.

- Плохо изучен покупательский спрос.

- Плохое исследование рынков сбыта.

- Отсутствие запасов продукции.

- Реализация товаров с истекшими сроками годности.

- Невыполнение заказов повышенной срочности.

- Неквалифицированные или пассивные маркетологи.

- Непродуманная реклама.

Способы увеличения выручки

Повысить выручку компания может, если будет:

- улучшать качество продукции и наращивать объемы, готовые к отгрузке;

- рационально задействовать площади, мощности, материалы;

- сдавать в аренду или продавать неиспользуемые материальные активы, оборудование;

- контролировать диверсификацию производства;

- стимулировать рост рыночных показателей;

- снижать себестоимость единицы продукции;

- снижать внепроизводственные расходы и потери;

- увеличивать производительность труда персонала;

- внедрять инновации и повышать технологический уровень производства.

Часто задаваемые вопросы

Составляется прогноз по итогам выручки за прошлые периоды и фактических продаж. Учитываются также различные факторы влияния: инфляция, спад/расширение производства, колебания спроса и т. д.

Объем выручки – это понятие, которое включает все финансовые требования компании к клиентам (как оплаченные, так и неоплаченные) за определенный период.

Самый простой способ – специальные сайты, которые платно предоставляют информацию о финансовых показателях компаний. Для этого на сайте нужно указать название или ИНН предприятия. В отношении розничных магазинов хорошо работает вариант подсчета среднего чека. В этом случае нужно совершить покупку в конце рабочего дня и узнать, сколько чеков было пробито за день (порядковый номер покупателя указывается в чеке). Умножив это число на сумму среднего чека, можно узнать примерную выручку магазина, а затем при необходимости подсчитать его прибыль.

Простыми словами прибыль – это чистые деньги, которые получает предприятие в результате своей работы. Обычно падение этого показателя связано с высокой себестоимостью товаров или услуг. Снизить ее можно путем закупки более дешевых (но не уступающих по качеству) материалов, комплектующих, сырья.

Необходимая валовая выручка – это средства, которые понадобятся предприятию для осуществления основной деятельности. Этот термин касается предприятий, работающих в сферах электроснабжения, водоотведения, водоснабжения и используется в нормативных актах правительственного назначения.

- Строка 2110 формы №2 «Отчет о финансовых результатах».

- Годовая оборотно-сальдовая ведомость, счет 90: из общей суммы вычесть значение счета 90.30 (НДС).

- Программа «1С бухгалтерия»: Финансы – Отчеты по финансам – Анализ доходов и расходов.

В точке безубыточности (порог рентабельности) компания уже окупила вложенные средства, но еще не получила прибыль. Определить выручку, которую нужно получить до момента нарастания прибыли, можно так:

- в натуральном измерении: Постоянные затраты / (Цена единицы товара – Переменные затраты);

- в деньгах: Выручка * Постоянные затраты / (Выручка – Переменные затраты).

Заключение

Выручка – один из важнейших показателей работы коммерческой организации. Ее планирование и анализ позволяют контролировать объемы прибыли, учитывать нюансы, которые имеют значение при формировании ее размеров, а также постоянно держать руку на пульсе.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

What Is Marginal Revenue?

Marginal revenue is the increase in revenue that results from the sale of one additional unit of output. While marginal revenue can remain constant over a certain level of output, it follows from the law of diminishing returns and will eventually slow down as the output level increases. In economic theory, perfectly competitive firms continue producing output until marginal revenue equals marginal cost.

Key Takeaways

- Marginal revenue refers to the incremental change in earnings resulting from the sale of one additional unit.

- Analyzing marginal revenue helps a company identify the revenue generated from each additional unit sold.

- Marginal revenue is often shown graphically as a downward sloping line that represents how a company usually has to decrease its prices to drive additional sales.

- A company that is looking to maximize its profits will produce up to the point where marginal cost equals marginal revenue.

- When marginal revenue falls below marginal cost, firms typically do a cost-benefit analysis and halt production as it may cost more to sell a unit than what the company will receive as revenue.

Marginal Revenue

Understanding Marginal Revenue

Marginal revenue is a financial and economic calculation that determines how much revenue a company earns in revenue for each additional unit sold. As the price of a good is often tied to market supply and demand, a company’s marginal revenue often varies based on how many units it has already sold.

Marginal revenue is useful in several contexts. Companies use historical marginal revenue data to analyze customer demand for products in the market. They also use the information to set the most effective and efficient prices. Last, companies rely on marginal revenue to better understand forecasts; this information is then used to determine future production schedules such as material requirements planning.

How to Calculate Marginal Revenue

A company calculates marginal revenue by dividing the change in total revenue by the change in total output quantity. Ideally, the change in measurements captures the change from a single quantity to the next available quantity (i.e. the difference between the 100th and 101st unit sold). However, the formula above can still be used to capture the average marginal revenue across a series of units (i.e. the difference between the 100th and 115th unit sold).

The formula for marginal revenue can be expressed as:

Marginal Revenue

=

Change in Revenue

Change in Quantity

M

R

=

Δ

T

R

Δ

Q

begin{aligned}text{Marginal Revenue}&=frac{text{Change in Revenue}}{text{Change in Quantity}}\\[-9pt]MR&=frac{Delta TR}{Delta Q}end{aligned}

Marginal RevenueMR=Change in QuantityChange in Revenue=ΔQΔTR

For example, a company sells its first 100 items for a total of $1,000. If it sells the next item for $8, the marginal revenue of the 101st item is $8. Marginal revenue disregards the previous average price of $10, as it only analyzes the incremental change. If it sells a total of 115 units for $1,100, the marginal revenue for units 101 through 115 is $100, or $6.67 per unit.

Positive marginal revenue is informative, but it does not convey enough information to a company for smarter decision-making. Marginal transaction information should include expenses to garner the most insight.

Marginal Revenue Curve

Like other related concepts, marginal revenue can be graphically depicted. It is most often represented as a downward slowing straight line on a chart capturing price on the y-axis and quantity on the x-axis.

The marginal revenue curve is often downward sloping because there is most often an economically inverse relationship between price and quantity. As a company decreases the price of its product, more units will likely be demanded; as the price is increased, demand often decreases.

For this reason, a company must often decrease its price to increase its market share. By decreasing its price, the company will receive less marginal revenue for each additional unit sold. At some point, the market demand for additional units will drive the product price so low that it becomes unprofitable to manufacture additional units.

In the graph below, marginal revenue is depicted by one of the blue lines. The quantity in which marginal revenue and marginal cost intersect is the optimal quantity to sell; the associated price point is noted as bullet E (where quantity per period and demand intersect).

Marginal Revenue Curve.

University of Minnesota

Average Revenue Curve

Marginal revenue can be analyzed by comparing marginal revenue at varying units against average revenue. Average revenue is simply the total amount of revenue received divided by the total quantity of goods sold.

In a perfect competition, marginal revenue is most often equal to average revenue. This is because collective market forces make each participant a price-taker. For example, the market may dictate that it is not profitable to sell a good below $10. However, charging more than $10 per unit puts a company at a disadvantage to other companies selling at that price.

In an imperfect competition, marginal revenue and average revenue will vary. This is because a firm must eventually lower its price to sell additional units. Both marginal revenue and average revenue tend to be downward sloping with marginal revenue often being the more steeper of the two lines. Consider an example where a company sells one good for $100. If it prices its second good at $90, its marginal revenue will be $90. However, its average revenue will be $95 (($100 + $90) / 2 units sold).

In the real world example shown graphically below, this is the theoretical average revenue and marginal revenue curve for an agricultural chemical producer in a monopolistic industry. Both marginal revenue and average revenue decrease as the firm lowers prices to sell more quantities, though marginal revenue decreases faster than average revenue.

Average Revenue Curve.

The Economics of Food and Agriculture Markets

Example of Marginal Revenue

To assist with the calculation of marginal revenue, a revenue schedule outlines the total revenue earned, as well as the incremental revenue for each unit. The first column of a revenue schedule lists the projected quantities demanded in increasing order, and the second column lists the corresponding market price. The product of these two columns results in projected total revenues, in column three.

The difference between the total projected revenue of one quantity demanded and the total projected revenue from the line below it is the marginal revenue of producing at the quantity demanded on the second line. For example, 10 units sell at $9 each, resulting in total revenues of $90; 11 units sell at $8.50, resulting in total revenues of $93.50. This indicates the marginal revenue of the 11th unit is $3.50 ($93.50 – $90).

Marginal Revenue vs. Marginal Cost

Any benefits gained from adding the additional unit of activity are marginal benefits. One such benefit occurs when marginal revenue exceeds marginal cost, resulting in a profit from new items sold. If the sale of one additional unit yields marginal revenue of $100 and marginal expenses of $80, the company will receive marginal profit of $20 for the additional item sold.

A company experiences the best results when production and sales continue until marginal revenue equals marginal cost. Beyond that point, the cost of producing an additional unit will exceed the revenue generated. If the company sells one additional unit for $100 but incurs marginal revenue of $105, the company will lose $5 in the process of selling that extra unit.

When marginal revenue falls below marginal cost, firms typically adopt the cost-benefit principle and halt production, as no further benefits are gathered from additional production.

A perfectly competitive firm can sell as many units as it wants at the market price, whereas the monopolist can do so only if it cuts prices for its current and subsequent units.

Competitive Firms vs. Monopolies

Marginal revenue for competitive firms is typically constant. This is because the market dictates the optimal price level and companies do not have much—if any—discretion over the price. As a result, perfectly competitive firms maximize profits when marginal costs equal market price and marginal revenue. Marginal revenue works differently for monopolies. For a monopolist, the marginal benefit of selling an additional unit is less than the market price.

A firm’s average revenue is its total revenue earned divided by the total units. A competitive firm’s marginal revenue always equals its average revenue and price. This is because the price remains constant over varying levels of output. In a monopoly, because the price changes as the quantity sold changes, marginal revenue diminishes with each additional unit and will always be equal to or less than average revenue.

What Is the Marginal Revenue Formula?

Marginal revenue is calculated as the change in revenue divided by the change in quantity for any two given levels of sales. The closer the two levels of sales, the more meaningful and precise the marginal revenue calculation will be.

For example, imagine a company will make an additional $1,000 if it increases sales from 200 to 220 goods. The average marginal revenue received for each of these additional 20 units is $50/each. Should the company receive an additional $800 for increasing sales from 220 to 240, the average marginal revenue for these 20 units is $40/each.

Is Marginal Revenue the Same As Profit?

Marginal revenue only considers income received and does not reflect any marginal expenses required to manufacture or sell the goods. Therefore, marginal revenue is different from profit.

What Is Marginal Revenue and Marginal Cost?

Marginal revenue is the income gained by selling one additional unit, while marginal cost is the expense incurred for selling that one unit. Each measure the incremental change in dollars between varying levels of sales to determine at what level a company is most efficiently producing and selling goods.

Why Is Marginal Revenue Important?

Marginal revenue is important because it is a crucial indicator regarding the most idea level of activity a company should undertake. It is mathematically most ideal for a company to produce goods until marginal revenue is equal to marginal expenses; selling goods beyond this level usually means more expenses are incurred than revenue received for each good.

What Does It Mean If Marginal Revenue Is Negative?

If marginal revenue is negative, this means total revenue falls as additional units are sold. This may be the result of a company needing to cut prices to sell those additional units. In this case, strictly looking at just marginal revenue, it is more ideal for a company to have sold less goods but for a higher average price as more revenue would have been received.

The Bottom Line

Regardless of its sector, industry, or product line, companies must be aware of how increasing sales quantities impacts marginal revenue. If the company must decrease prices to generate additional sales, marginal revenue will slowly decrease to the point where it is no longer profitable to sell additional goods.

Загрузить PDF

Загрузить PDF

Согласно основным экономическим принципам, если компания снижает цену своей продукции, то эта компания может продать больше продукции. Тем не менее, это принесет меньше прибыли за каждую дополнительную проданную единицу товара. Предельный доход – это прирост выручки, получаемый в результате продажи добавочной единицы продукции. Предельный доход может быть вычислен по простой формуле: Предельный доход = (изменение общей выручки)/(изменение количества проданных единиц товара).

-

1

Найдите количество реализованной продукции. Для вычисления предельного дохода необходимо найти значения (точные и оценочные) нескольких величин. Для начала необходимо найти количество проданных товаров, а именно одного вида продукции в ассортименте товаров компании.

- Рассмотрим пример. Некая компания продает три вида напитков: виноградный, апельсиновый и яблочный. В 1 квартале этого года компания продала 100 банок виноградного сока, 200 апельсинового и 50 яблочного. Найдите предельный доход для апельсинового напитка.

- Обратите внимание, что для получения точных значений нужных вам величин (в данном случае количество проданного товара), вам необходим доступ к финансовым документам или иной отчетности компании.

-

2

Найдите общую выручку, полученную от продажи конкретного вида товара. Если вы знаете цену за единицу проданного товара, то вы легко найдете общую выручку, умножив количество проданного товара на цену за его единицу.

- В нашем примере компания продает апельсиновый напиток по $2 за банку. Поэтому общая выручка от продажи апельсинового напитка: 200 х 2 = $400.

- Точное значение общей выручки можно найти в отчете о прибылях и убытках.[1]

В зависимости от размера компании и количества реализуемой продукции в отчетности вы, скорее всего, найдете значения выручки не для определенного вида товара, а для категории товаров.

-

3

Определите цену за единицу продукции, которую следует назначить, чтобы продать дополнительную единицу продукции. В задачах такая информация, как правило, дана. В реальной жизни такую цену долго и с трудом пытаются определить аналитики.

- В нашем примере компания снижает цену за одну банку апельсинового напитка с $2 до $1,95. За такую цену компания может продать дополнительную единицу апельсинового напитка, в результате чего общее число проданного товара равно 201.

-

4

Найдите общую выручку от продажи товаров по новой (предположительно более низкой) цене. Для этого умножьте количество проданного товара на цену за его единицу.

- В нашем примере, общая выручка от продажи 201 банок апельсинового напитка по $1,95 за банку равна: 201 х 1,95 = $391,95.

-

5

Разделите изменение общей выручки на изменение количества реализованной продукции, чтобы найти предельный доход. В нашем примере изменение количества реализованной продукции: 201 – 200 = 1, поэтому здесь для вычисления предельного дохода просто вычтите старое значение общей выручки из нового значения.[2]

- В нашем примере вычтите общую выручку от продажи товара по $2 (за единицу) от выручки от продажи товара по $1,95 (за единицу): 391,95 – 400 = – $8,05.

- Так как в нашем примере изменение количества реализованной продукции равно 1, то здесь вы не делите изменение общей выручки на изменение количества реализованной продукции. Тем не менее, в ситуации, когда снижение цены приводит к продаже нескольких (а не одной) единиц продукции, вы должны будете разделить изменение общей выручки на изменение количества реализованной продукции.

Реклама

-

1

Цены на продукцию должны быть такими, чтобы обеспечивать наибольшую выручку при идеальном соотношении цены и количества проданной продукции. Если изменение цены за единицу продукции приводит к отрицательному значению предельного дохода, то компания терпит убытки, даже если снижение цены позволяет продать дополнительное число товаров. Компания получит дополнительную прибыль, если поднимет цену и продаст меньше продукции.

- В нашем примере предельный доход равен -$8,05. Это означает, что при снижении цены и продажи дополнительной единицы продукции компания несет убытки. Скорее всего, в реальной жизни компания откажется от планов по снижению цены.

-

2

Сравните предельные издержки и предельный доход для определения рентабельности компании. У компаний с идеальным соотношением цены и количества проданной продукции предельный доход равен предельным издержкам. Следуя этой логике, чем больше разница между общими издержками и общей выручкой, тем рентабельнее компания.

- Предельные издержки – это отношение изменения затрат на производство дополнительной единицы продукции к изменению количества произведенной продукции.[3]

- В нашем примере предположим, что производство одной банки напитка обходится в $0,25. Следовательно, на производство 200 банок напитка расходуются 0,25 х 200 = $50, а на производство 201 банки напитка: 0,25 х 201 = $50,25. Таким образом, издержки на производство дополнительной единицы продукции равны $0,25. Как отмечалось выше, общий доход от продажи 200 банок составил $400, а от продажи 201 банки составил $391,95. Так как 400 – 50 = $350 больше, чем 391,95 – 50,25 = $341,70, то выгоднее продать 200 банок по $2 за штуку.

- Предельные издержки – это отношение изменения затрат на производство дополнительной единицы продукции к изменению количества произведенной продукции.[3]

-

3

Компании используют значение предельного дохода для определения количества производимой продукции и ее цены, при которых компания получит максимальную выручку. Любая компания стремится столько продукции, сколько можно продать по наиболее выгодной цене; перепроизводство может привести к расходам, которые не окупятся.

Реклама

-

1

Предельный доход при совершенной конкуренции. В приведенных выше примерах рассматривалась упрощенная модель рынка, когда на нем присутствует только одна компания. В реальной жизни все по-другому. Компания, контролирующая весь рынок товара определенного вида называется монополией.[4]

Но в большинстве случаев у любой компании есть конкуренты, что влияет на ее ценообразование; в условиях совершенной конкуренции компании стараются назначать минимальные цены. В этом случае предельный доход, как правило, не меняется с изменением числа реализованной продукции, так как цену, которая минимальна, снизить нельзя.- В нашем примере предположим, что рассматриваемая компания конкурирует с сотнями других компаний. В результате цена за банку напитка снизилась до $0,50 (снижение цены приведет к убыткам, а повышение – к снижению продаж и закрытию компании). В этом случае количество проданных банок не зависит от цены (так как она постоянна), поэтому предельный доход будет всегда равен $0,50.

-

2

Предельный доход при монополистической конкуренции. В реальной жизни небольшие конкурирующие фирмы не сразу реагируют на изменения цен, они не владеют полной информацией о своих конкурентах, и они не всегда устанавливают цены для получения максимальной прибыли. Это модель рынка называется монополистической конкуренцией; многие мелкие компании конкурируют друг с другом, а так как они не являются «абсолютными» конкурентами, их предельный доход может снижаться при продаже дополнительной единицы продукции.

- В нашем примере предположим, что рассматриваемая компания работает в условия монополистической конкуренции. Если большинство напитков продается по $1 (за банку), то рассматриваемая компания может продавать банку напитка за $0,85. Допустим, что конкуренты компании не знают о снижении цены или не могут отреагировать на него. Точно так же потребители могут не знать о напитке по более низкой цене и продолжать покупать напитки за $1. В этом случае предельный доход имеет тенденцию к снижению, потому что продажи лишь частично обусловлены ценой (они также обусловлены поведением потребителей и конкурирующих фирм).

-

3

Предельный доход при олигополии. Рынок не всегда контролируется множеством небольших компаний или одной большой компанией; рынок может контролироваться несколькими крупными фирмами, которые конкурируют друг с другом. Эти фирмы могут действовать сообща (аналогично монополии), чтобы стабилизировать рынок в долгосрочной перспективе.[5]

При олигополии предельный доход, как правило, имеет тенденцию к снижению с увеличением продаж. Однако в реальной жизни при олигополии компании неохотно снижают цены, потому что это может привести к ценовым войнам, которые приведут к уменьшению прибыли всех компаний.[6]

Зачастую единственной причиной снижения цен при олигополии является желание выдавить с рынка новую или небольшую компанию-конкурента (после этого цены повышаются). Таким образом, в тех случаях, когда компании при олигополии согласовывают и назначают одинаковые цены, уровни продаж не зависят от цены, но зависят от рекламы и других маркетинговых ходов.- В нашем примере предположим, что рассматриваемая компания делит рынок с двумя другими компаниями. Если три компании согласовывают и назначают одинаковую цену за банку напитка, то предельный доход останется неизменным независимо от уровня цен, так как реклама влияет на продажи, а не на цены. Если четвертая компания входит на рынок и начинает продавать банку напитка по более низкой цене, чем установили три вышеупомянутые компании, то они снизят цену за банку напитка настолько, что новая компания будет вынуждена уйти с рынка (так как не сможет продавать продукцию по таким низким ценам). В этом случае снижающийся предельный доход не играет большой роли, так как в долгосрочной перспективе это сделает рассматриваемую компанию более рентабельной.

Реклама

Об этой статье

Эту страницу просматривали 40 194 раза.

Была ли эта статья полезной?

Мы

уже достаточно подробно ознакомились

с одной из определяющих прибыль

величин — издержками. Теперь необходимо

остановиться на проблеме выручки

фирмы.

Общая

выручка

— это полная сумма выручки от реализации

всех произведенных единиц товара.

TR

= PQ

где

TR

— общая выручка, Р — цена, Q

— объем продажи.

Средняя

выручка равна цене единицы товара.

AR

= TR

: Q

где

AR

— средняя выручка, TR

— общая выручка.

Предельная

выручка

— это приращение общей выручки при

увеличении количества выпускаемой

продукции на одну единицу.

MR

=

ΔTR

:

ΔQ

где

MR—

предельная выручка, ΔTR

—

приращение общей выручки.

Рассмотрим,

как соотносятся между собой величины

средней и предельной выручки.

Соотношение

зависит от того, меняется цена или нет.

Если фирма работает в условиях совершенной

конкуренции, то цена не меняется.

Производитель в данных условиях — это

ценополучатель. Предельная выручка

каждой последующей единицы — одна и та

же величина и равна цене.

Но

если фирма работает в условиях

несовершенной конкуренции, то она

выбирает оптимальное сочетание количества

продукции и цены. Фирма имеет возможность

влиять и на выпуск объема продукции Q,

и на цену Р. Предельная выручка не будет

являться одной и той же величиной.

Чем больше продукции выпускает фирма,

тем меньше цена единицы. При увеличении

объема выпуска на одну единицу не только

эта последняя, но и все остальные единицы

товара могут быть реализованы лишь по

меньшей цене. Предельная выручка в этом

случае будет меньше выручки от

реализации дополнительной единицы

товара на величину суммарного снижения

цены реализации всех предыдущих единиц

товара.

Чтобы

лучше понять это, совместим в одном

графике кривые предельной выручки и

предельных издержек.

Рис.

3

Рис.

4.

На

рис. 3 в точке Е предельная выручка равна

предельным издержкам. Этой точке

соответствует выпуск Q,

единиц продукции при цене Р1.

Цена при этом не является неизменной,

она падает с увеличением выпуска

продукции. Эта ситуация соответствует

несовершенной конкуренции.

На

рис. 4 в точке Е предельная выручка равна

предельным издержкам. При этом предельная

выручка равна цене, цена постоянна, не

изменяется с увеличением выпуска

продукции. Эта ситуация соответствует

условиям совершенной конкуренции.

При

решении вопроса о дополнительном выпуске

продукции мы, прежде всего, будем

сопоставлять предельную выручку.

5. Экономическая и бухгалтерская прибыль

Прибыль

— это разница между выручкой и издержками.

Аналогично тому, как различают

бухгалтерские и экономические издержки,

следует различать два подхода к

понятию прибыли.

1.Бухгалтерский.

Прибыль есть разница между выручкой от

реализации и денежными (явными) издержками.

2.Экономический.

Прибыль есть разница между выручкой от

реализации и явными издержками плюс

неявными издержками.

Для

бухгалтеров прибыль — это то, что

остается от общей выручки фирмы после

уплаты отдельным лицам и другим фирмам

стоимости материалов, капитала и труда,

которые были использованы данной фирмой.

Такая трактовка прибыли включает только

явные издержки, то есть платежи фирмы

внешним поставщикам.

Общая

выручка – бухгалтерские издержки =

бухгалтерская прибыль.

Но

такая прибыль неполно характеризует

эффект от предпринимательской

деятельности. Когда все средства

производства и деньги принадлежали

государству, ничто не подталкивало

ставить вопрос по-иному. Но когда капитал

принадлежит какому-то лицу или группе

лиц, встает вопрос: а не понесла ли фирма

убытки в результате неэффективного

использования собственного капитала

по сравнению с альтернативными

вариантами? Может быть, будучи вложенными

в другие отрасли, он принес бы больше

дохода. Поэтому из бухгалтерской прибыли

надо вычесть процентный доход на капитал,

установленный в данный момент рынком

капиталов, ренту за землю и помещение,

плату за управление. Если в результате

такого вычитания останется прибыль, то

эта прибыль и будет экономической.

Экономическая прибыль может быть равна

нулю. Это означает, что предприниматель

использует свои ресурсы с минимально

допустимой для общества эффективностью.

Этого достаточно, чтобы удержать

предпринимателя в отрасли.

Если

фирма получает – экономическую прибыль,

значит, в данной отрасли,_ в данном деле

предпринимательская способность,

капитал, земля дают в данный момент

больший эффект, чем минимально допустимый.

Итак:

общая выручка минус (бухгалтерские

явные издержки плюс неявные издержки

упущенных возможностей) равно экономической

прибыли.

В

решении вопроса максимизации прибыли

имеется в виду экономический подход.

Соседние файлы в папке Экономика

- #

- #

- #

- #

- #

- #