Прибыль до налогообложения — важный показатель, который свидетельствует об эффективности деятельности предприятия в целом. Ведь главной целью любой коммерческой компании является именно максимальное получение прибыли. В статье мы рассмотрим порядок расчета прибыли до налогообложения и ее отражение в бухгалтерском балансе.

Как определить прибыль или убыток до налогообложения?

Прибыль до налогообложения — это финансовый итог, который отражает положительный результат деятельности предприятия. Она означает, что коммерческая деятельность предприятия была эффективной и компания выполнила свою главную задачу.

В экономике есть одно простое правило, которое помогает определить, — прибыль или убыток получило предприятие. Для этого необходимо на определенную дату (за отчетный период) сопоставить доходы, полученные от продажи продукции, услуг или работ (выручку), и расходы, которые компания понесла. В расходы включаются:

- затраты на заработную плату наемной рабочей силы;

- страховые взносы, начисленные на фонд оплаты труда в соответствии с гл. 34 НК РФ;

- стоимость материалов, комплектующих изделий, полуфабрикатов;

- износ (амортизация) активов;

- коммерческие расходы на рекламу и продажу продукции, коммунальные, арендные платежи;

- другие расходы.

Если доходы превысили расходы, то организация получила прибыль, если наоборот — убыток.

Конечно, это правило носит весьма общий характер. Существует множество нюансов отражения доходов, расходов в бухгалтерском и налоговом учетах. Они установлены на законодательном уровне в нормативно-правовой документации и являются обязательными к применению. Например, в ПБУ 9/99 «Доходы организации», ПБУ 10/99 «Расходы организации», гл. 25 НК РФ и других.

Прибыль до налогообложения — это один из показателей финансовой отчетности предприятия. Он отражается по строке 2300 «Прибыль (убыток) до налогообложения» Отчета о финансовых результатах. Значение этого показателя определяется как разница между доходами и расходами, определенными по правилам бухгалтерского учета. Оно должно быть равно разнице суммарного дебетового и кредитового оборота по счету 99 «Прибыль и убытки» в корреспонденции с субсчетом «Прибыль/убыток от продаж» счета 90 «Продажи» и субсчетом «Сальдо прочих доходов и расходов» счета 91 «Прочие доходы и расходы». В случае если указанная разница положительна, это означает, что предприятие получило прибыль от своей деятельности, если отрицательна — получен убыток.

Подробную инструкцию заполнения строки 2300 формы 2, в том числе практический пример, можно найти в КонсультантПлюс:

Получите пробный доступ к КонсультантПлюс бесплатно и переходите в Путеводитель по бухотчетности.

Несмотря на название показателя «прибыль до налогообложения», его произведение на ставку налога на прибыль, как правило, не совпадет с суммой налога на прибыль, указанной в налоговой декларации. Это связано с тем, что порядок признания доходов и расходов, формирующих прибыль до налогообложения в бухгалтерском учете, отличается от порядка признания доходов и расходов в целях исчисления налога на прибыль. Организации, обязанные применять ПБУ 18/02, отражают эти отличия в бухгалтерском учете путем признания временных и постоянных разниц по счетам 77 «Отложенные налоговые обязательства», 09 «Отложенные налоговые активы» и отдельному субсчету к счету 99 «Постоянные налоговые обязательства (активы»).

Подробнее о том, кто должен применять ПБУ 18/02, читайте в материале «ПБУ 18/02 – кто должен применять и кто нет?». Узнайте также, что меняется в ПБУ 18/02 с 2020 года.

В налоговом учете вместо понятий прибыли и убытка до налогообложения используется понятие «налоговая база». Налоговая база для целей исчисления налога на прибыль определяется как разница между доходами и расходами, определенными по правилам гл. 25 НК РФ. Произведение положительной величины налоговой базы на ставку налога на прибыль будет равно исчисленному налогу за отчетный (налоговый) период. Если получен убыток, то налоговая база признается равной нулю и налог на прибыль за этот период не исчисляется.

Об учете убытка в целях налогообложения читайте в материале «Налоговый убыток — это…».

Формула расчета и анализ состава прибыли до налогообложения

Прибыль до налогообложения можно определить по формуле:

ПДН = ПП + ПкП – ПкУ + ПД – ПР,

где:

ПДН — прибыль до налогообложения;

ПП — прибыль от продаж;

ДУ — доходы от участия в других организациях;

ПкП — проценты к получению;

ПкУ — проценты к уплате;

ПД и ПР — прочие доходы и расходы.

В свою очередь, показатель прибыли от продаж (ПП) определяется как:

ПП = В – СП – КР – УП,

где:

В — выручка от продаж;

СП — себестоимость продаж;

КР — коммерческие расходы;

УР — управленческие расходы.

Доходы и расходы, указанные в данных формулах, определяются в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

О применении ПБУ 9/99 и 10/99 читайте здесь.

Узнайте, как правильно группировать доходы и расходы для целей налогообложения, из наших рубрик:

- Доходы (налог на прибыль);

- Расходы (налог на прибыль).

Итоги

Значение прибыли (убытка) до налогообложения формируется исходя из итоговых значений счетов 90 «Продажи» и 91 «Прочие доходы и расходы» и отражается в Отчете о финансовых результатах по строке 2300.

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о показателях с неблагозвучными аббревиатурами, которые помогают не надорваться, взяв непосильный кредит или заём.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

В российской бухгалтерской отчётности выделяется пять видов прибыли: валовая прибыль, прибыль от продаж, прибыль до налогообложения, чистая прибыль, нераспределённая прибыль. Анализируя их можно понять насколько эффективны процессы производства, управления, продаж, неосновной деятельности и налогообложения. Среди банкиров, финансистов и инвесторов популярны еще два вида, которые напрямую в бухотчётности не выделяются:

-

EBIT (Earnings Before Interest and Taxes) — прибыль до вычета процентов и налогов;

-

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета процентов, налогов и амортизации.

Читаются как «ибит» и «ибитдиэй», но в России все говорят «ебит» «ебитда». В Интернете полно статей о том, как при помощи этих неблагозвучных показателей сравнивать между собой компании с разной кредитной и амортизационной политиками. Но они полезны не только внешним аналитикам.

Как считать EBIT и EBITDA

EBIT = Прибыль до налогообложения + Проценты к уплате

EBITDA = EBIT + Амортизация

Прибыль до налогообложения и проценты к уплате берутся из отчёта о финансовых результатах. Первый показатель — это сумма по строке 2300. Второй разные аналитики считают по-разному. Некоторые берут сумму по строке 2330 — это только расход по начисленным процентам. Я считаю, что логичнее считать чистый процентный расход — разницу между расходами по процентам к уплате и доходами по процентам к получению. Это разность между суммами по строкам 2330 и 2320. Если вы не даёте денег взаймы и не имеете банковских вкладов, то результат будет одинаковым. Если даёте и имеете – второй вариант расчёта EBIT позволит учесть доход от размещения свободных денег. Как следствие — предел возможностей по обслуживанию заёмных средств будет выше.

Амортизация берется из пояснений к бухгалтерскому балансу и отчёту о финансовых результатах. Нужно сложить суммы амортизации нематериальных активов (строка 5100, графа «Начислено амортизации») и основных средств (строка 5200, графа «Начислено амортизации»).

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Зачем считать EBIT и EBITDA

EBIT помогает собственнику компании определить максимально допустимую сумму, которую можно потратить на уплату налога на прибыль (или налога по упрощённой системе) и обслуживание заёмных средств. Понимание этого предела позволяет не надорваться, взяв непосильный кредит.

Пример 1.

EBIT вашей компании за прошедший год — 1 млн руб. В текущем году вы планируете взять кредит на 10 млн руб. под 20% годовых. Обслуживание долга будет обходиться в 2 млн руб. в год. Чтобы кредит не похоронил компанию, в этом году вам нужно заработать вдвое больше, чем в прошедшем. Если финансовая модель этого не предполагает, от кредита нужно отказаться.

EBITDA нужна, чтобы понять какую сумму можно потратить на те же цели в краткосрочном периоде, если очень прижмет. Амортизация — это расход, который иногда можно отложить.

Пример 2.

EBITDA компании из предыдущего примера за прошедший год — 3 млн руб. То есть 2 млн руб. из поступившей выручки нужно потратить на покупку основных средств и нематериальных активов. Если в текущем году не планируется такая покупка, то эти деньги могут быть потрачены на обслуживание кредита. Но через год нужно будет заработать достаточно EBIT, чтобы покрыть этот расход.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Содержание страницы

- Прибыль до налогообложения – все термины

- Себестоимость и непроизводственные расходы

- Функции учета операционной прибыли

- Убыток до налогообложения

- Формулы для вычисления прибыли до налогообложения

- Бухгалтерский отчет по прибыли до налогообложения

Любое предприятие рентабельно, только если его деятельность приносит прибыль.

Учет прибыли – одна из важнейших бухгалтерских операций, поскольку свидетельствует об экономической эффективности и положительном итоге работы организации.

Даже если организация не является коммерческой, где прибыль – это приоритетная задача, учет доходов все равно ведется.

Стабильно высокая цифра данного показателя в бухгалтерских документах говорит о стабильности предприятия на волнах рыночных колебаний, его финансовой успешности, экономической эффективности методов предпринимательской деятельности.

Рассмотрим, какие функции выполняет учет прибыли до налогообложения, как ее правильно рассчитать с использованием формул, от каких финансовых показателей зависит этот расчет.

Прибыль до налогообложения – все термины

Прибыль – финансовый итог, полученный предприятием за определенный временной интервал, учитывающий доходы за вычетом понесенных расходов.

Прибыль, рассчитываемая до налогообложения – это показатель, показывающий разность между валовой прибылью, называемой еще маржинальной, и суммой непроизводственных расходов. Другое название для этого финансового итога предпринимательской активности – операционная прибыль, в англоязычной документации аббревиатура EBITDA или EBT (Earnings Before Tax).

Она считается до того момента, как с нее будут уплачены:

- налоговые сборы;

- начисленные штрафы;

- пени;

- платежи по кредитам.

ОБРАТИТЕ ВНИМАНИЕ! Если у фирмы имеются долгосрочные финансовые обязательства в процентном соотношении, они вычисляются именно в зависимости от показателя прибыли до налогообложения.

Логичен вопрос: что такое тогда валовая прибыль, от которой зависит и операционная?

Маржинальная (валовая прибыль), в англоязычной литературе определяемая как «cost of goods sold», то есть «стоимость проданных товаров» (обозначается аббревиатурой COGS) – это выручка предприятия минус себестоимость.

Себестоимость и непроизводственные расходы

Чтобы определить операционную прибыль, нужно от общей суммы выручки сначала отминусовать себестоимость товаров или услуг. Для этого нужно четко разделять, какие траты относятся к себестоимости. Это отражается в нормативно-правовых документах:

- ПБУ 9/99 «Доходы организации»;

- ПБУ 10/99 «Расходы организации»;

- ст. 248, 252 НК РФ и др.

К себестоимости, по общим правилам, относят:

- заработную плату для персонала;

- взносы в страховые фонды;

- затраты на сырье, комплектующие, материалы и т.п.;

- амортизацию оборудования;

- коммунальные платежи;

- плату по аренде и др.

Непроизводственные расходы являются частью себестоимости. Это те траты, которые приходится совершать для реализации уже произведенной продукции:

- стоимость тары, упаковки, фасовки;

- затраты на хранение на складе;

- расходы по транспортировке товаров;

- уплата за погрузку-разгрузку;

- комиссионные, выплачиваемые организациям, занимающимся сбытом;

- рекламные инвестиции;

- административные траты и др.

Функции учета операционной прибыли

Цифра, которая попадает в финансовый отчет – это не просто отвлеченный показатель абстрактного понятия «успешность». От нее зависит множество факторов, которые отражаются и в денежных вопросах фирмы. Операционную прибыль учитывают с такими целями:

- определить, сколько составляет чистая прибыль;

- иметь возможность распределить прибыль между учредителями организации;

- правильно определить налог на прибыль и другие платежи, которых нельзя избежать (штрафы, займы, обязательства и пр.);

- по возможности компенсировать расходы или убытки;

- добавить сумму в накопительную часть доходов (при положительном балансе);

- отследить дополнительные доходы, не касающиеся производства;

- оптимизировать расходы на будущее.

Убыток до налогообложения

Если полученный показатель операционной прибыли получился отрицательным, это значит, что расходы превысили финансовые поступления, то есть налицо убыток.

С точки зрения экономической теории, это один и тот же показатель, только с разным знаком, а вот для предприятия разница колоссальная.

Если констатируется не прибыль, а убыток до налогообложения, отсюда несомненно следует, что предприятие оказалось в плохом финансовом положении, что средства распределяются неправильно или деятельность малоэффективна. В любом случае, это повод для немедленного принятия соответствующих мер.

Убытки нужно списать до того, как начислять налог на прибыль по конкретному временному промежутку. Основанием для отнесения расхода в графу «Убытки» являются положения письма Министерства финансов РФ от 16 января 2013г. № 03-03-06-/2/3.

Формулы для вычисления прибыли до налогообложения

Для расчета прибыли до налогообложения (операционной) целесообразно применить следующую формулу:

ОП = В + ОД – ОР + ИД – ИР

где:

ОП – операционная прибыль (искомая прибыль до налогообложения);

В – выручка, то есть доходы, полученные вследствие реализации продукции фирмы (товаров, услуг);

ОД – обычные доходы, то есть поступления от производственных видов деятельности организации;

ОР – обычные расходы, то есть траты на себестоимость;

ИД – иные доходы организации, помимо производства;

ИР – иные расходы.

Соответствующие показатели берутся с учетом требований, сформулированных в ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Иногда этот же расчет формулируется немного по-другому:

ПДНо = ПР + РД + РР + ДВР – ДРР

где:

ПДНо – прибыль до налогообложения (операционная);

ПР – прибыль от реализации товаров, услуг;

РД – реализационный доход;

РР – расходы на реализацию;

ДВР – доходы вне реализации;

ДРР – расходы вне реализации.

Здесь показатели взяты с учетом определений Налогового Кодекса Российской Федерации (гл. 25, ст. 248-273).

Показатель ПР в этой формуле – прибыль от продаж – отличается от РД – реализационного дохода. Чтобы определить ПР, нужно применить формулу:

ПР = ВП – КР – УР

где:

ПР – прибыль от реализации (продаж);

ВП – валовая прибыль (нетто-выручка, из которой вычли себестоимость);

КР – коммерческие расходы;

УР – управленческие расходы.

Все показатели, необходимые для расчета ПР, отражаются в соответствующих строках бухгалтерского отчета о финансовых итогах.

Бухгалтерский отчет по прибыли до налогообложения

«Отчет о финансовых результатах» составляется за определенный временной промежуток. В него заносятся все показатели относительно финансовых поступлений и трат, а на их основании делается вывод о различных видах прибыли или убытка.

Важно правильно разнести показатели по соответствующим графам отчетности. При суммировании значений, стоящих в этих графах:

- строка 2200 «Прибыль (убыток) от продаж»;

- строка 2310 «Доходы от участия в других организациях»;

- строка 2320 «Проценты к получению»;

- строка 2340 «Прочие доходы»;

и вычете из полученных данных значений в графах:

- строки 2330 «Проценты к уплате»;

- 2350 «Прочие расходы».

получится итоговый показатель операционной прибыли – строка 2300.

#статьи

- 3 ноя 2022

-

0

Какие виды прибыли есть в бизнесе и что о них нужно знать каждому менеджеру или финансисту

Разбираем маржинальную, валовую, операционную и чистую прибыль: чем они различаются и как их считать, как с их помощью оценить рентабельность бизнеса.

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Прибыль — разница между тем, что заработал бизнес, и всеми его расходами. Для компаний это главный показатель, по которому оценивают успешность бизнеса.

Прибыль используют для расчёта налогов, а также для того, чтобы отслеживать эффективность бизнес-процессов. Проанализировав показатели прибыли, можно определить, верные ли решения принимают управленцы и насколько грамотно компания управляет расходами.

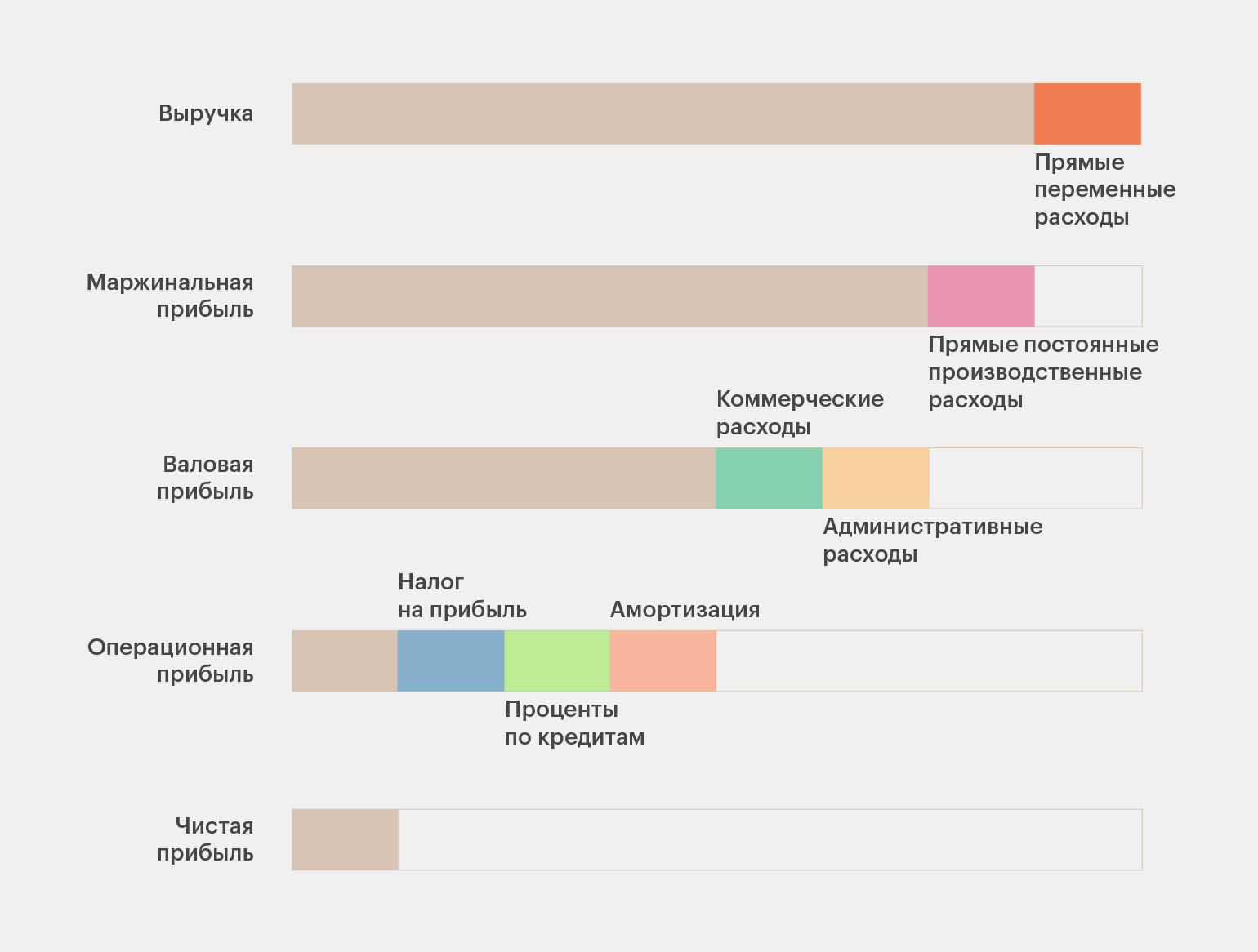

В бизнесе используют четыре вида прибыли: маржинальную, валовую, операционную и чистую. В статье разберёмся, чем они отличаются друг от друга, как их рассчитать и как с помощью них определить рентабельность бизнеса.

- Маржинальная прибыль

- Валовая прибыль

- Прибыль от реализации, или операционная прибыль

- Чистая прибыль

Прежде чем разбираться в видах прибыли, важно понять, чем прибыль отличается от выручки. Иногда начинающие предприниматели путают эти понятия.

Выручка — это все деньги, которые бизнес заработал в результате своей деятельности. Например, от продажи товаров, выполнения работ или оказания услуг.

Прибыль — это часть выручки, оставшаяся после расходов, которые бизнес понёс, чтобы эту выручку получить. Расходы могут быть, например, на зарплаты сотрудников, уплату налогов, закупку материалов, рекламу.

Допустим, индивидуальный предприниматель продаёт рюкзаки и сумки ручной работы. За месяц он продал товара на 80 тысяч рублей. Это его выручка. Из этой суммы он потратил 40 тысяч на материалы, 3 тысячи — на оплату коммунальных услуг, ещё 3 тысячи — на рекламу в соцсетях, 4 тысячи — на уплату налога на прибыль. В этом случае его прибыль составит: 80 − 40 − 3 − 3 − 4 = 30 тысяч рублей.

В зависимости от того, какие расходы учитывают в таком расчёте, выделяют четыре основных вида прибыли. Подробнее о них говорим в следующих разделах.

Обучение в Skillbox

- Курс «Финансы для предпринимателя» — для начинающих предпринимателей и наёмных руководителей. На нём учат строить финансовые модели и грамотно планировать расходы.

- Курс «Финансовый аналитик» — для всех, кто хочет научиться оценивать финансовое состояние компании, находить неэффективные статьи расходов и увеличивать прибыль бизнеса.

Маржинальная прибыль — это выручка бизнеса за вычетом прямых переменных расходов. Она показывает, сколько денег компания получила от продажи товаров или услуг.

Маржинальная прибыль = Выручка − Прямые переменные расходы

Прямые переменные расходы напрямую зависят от объёмов продаж. К ним относят, например, деньги на закупку сырья, расходных материалов, затраты на доставку товара покупателям, зарплаты сотрудников, которые работают на проценте с продаж.

В нашем примере переменными расходами будут затраты на материалы для рюкзаков. Соответственно, маржинальная прибыль будет равна: 80 − 40 = 40 тысяч рублей.

Объём продаж может меняться каждый месяц, поэтому маржинальная прибыль бизнеса тоже всегда разная.

Чтобы определить маржинальную рентабельность, нужно маржинальную прибыль разделить на выручку.

Маржинальная рентабельность = Маржинальная прибыль / Выручка × 100%

В нашем примере маржинальная рентабельность будет равна: 40 / 80 × 100% = 50%.

Показатели рентабельности нужно отслеживать в динамике, анализируя данные нескольких месяцев:

- Если рентабельность растёт, значит, бизнес верно работает с расходами: уменьшает их и при этом либо сохраняет выручку на прежнем уровне, либо увеличивает её.

- Если рентабельность падает, значит, бизнесу нужно либо снижать расходы, либо увеличивать стоимость своих товаров или услуг.

Валовая прибыль — это выручка за вычетом прямых переменных и постоянных производственных расходов. Она показывает, сколько остаётся денег, если выручку очистить от себестоимости.

Валовая прибыль = Выручка − Прямые переменные расходы − Прямые постоянные производственные расходы

Валовая прибыль = Маржинальная прибыль − Прямые постоянные производственные расходы

О прямых переменных расходах мы говорили выше.

К прямым постоянным производственным расходам относят, например, оплату коммунальных услуг, стоимость аренды, амортизацию оборудования. Эти расходы есть, даже если бизнес не получает выручки. Они не зависят от объёма продаж и не меняются каждый месяц.

В нашем примере прямыми постоянными производственными расходами будут коммунальные платежи. Валовая прибыль предпринимателя будет равна: 80 − 40 − 3 = 37 тысяч рублей.

Валовую прибыль можно определять как для бизнеса в целом, так и для отдельных товаров и услуг. С помощью неё контролируют целесообразность их производства и продажи. А также определяют, какие направления нужно развивать дальше, а какие лучше закрыть.

В случае с валовой прибылью нет необходимости определять рентабельность — удобнее оценивать показатели по абсолютным значениям.

Операционная прибыль (прибыль от продаж или прибыль от реализации) — деньги, которые получает бизнес после вычета всех расходов на реализацию товаров или услуг. Другими словами, это валовая прибыль, очищенная от коммерческих и административных расходов.

Аналог операционной прибыли в финансовом анализе — показатель EBITDA. Он не включает в себя проценты по кредитам, налог на прибыль и амортизацию. EBITDA позволяет сравнивать между собой компании одной отрасли с разной структурой капитала, производства и разными налоговыми режимами.

Операционная прибыль = Выручка − Прямые переменные расходы − Прямые постоянные производственные расходы − Коммерческие расходы − Административные расходы

Операционная прибыль = Валовая прибыль — Коммерческие расходы — Административные расходы

Коммерческие расходы — это затраты на продвижение товаров и услуг. К ним относят, например, затраты на рекламу, разработку логотипов, зарплату SMM-специалистов и копирайтеров.

Административные расходы — это затраты, которые не связаны с производством товара или оказанием услуги напрямую. Например, это зарплата администраторов, менеджеров, оплата банковских услуг, плата за работу консультантов.

В нашем примере с рюкзаками коммерческими расходами будут затраты на рекламу. Административных расходов в этом периоде у предпринимателя не было. Таким образом, операционная прибыль будет равна: 80 − 40 − 3 − 3 = 34 тысячи рублей.

Операционную рентабельность считают по тому же принципу, что и маржинальную.

Операционная рентабельность = Операционная прибыль / Выручка × 100%

В нашем примере операционная рентабельность будет равна: 34 / 80 × 100% = 43%.

Как мы говорили выше, показатели рентабельности нужно отслеживать в динамике — для этого анализируют данные нескольких месяцев. Если рентабельность становится отрицательной, нужно искать причины в размере расходов бизнеса или ценообразовании товаров и услуг.

Чистая прибыль — прибыль после вычета всех расходов, процентов по кредитам, налога на прибыль и амортизации. Она показывает, сколько денег принёс бизнес за период. Если чистая прибыль отрицательная, значит, бизнес работал в убыток.

Чистая прибыль = Выручка − Прямые переменные расходы − Прямые постоянные производственные расходы − Коммерческие расходы − Административные расходы − Налог на прибыль − Проценты по кредитам − Амортизация

Чистая прибыль = Операционная прибыль − Налог на прибыль − Проценты по кредитам − Амортизация

Для нашего примера чистую прибыль бизнеса мы уже рассчитали в самом начале. Она составила: 80 − 40 − 3 − 3 − 4 = 30 тысяч рублей. Кредитов у предпринимателя нет, амортизацию он не учитывает.

Таким образом, 30 тысяч рублей — это сумма, которую предприниматель получил «на руки» в чистом виде. Эти деньги он может потратить на свои нужды или инвестировать в развитие своего дела.

По чистой прибыли оценивают рентабельность бизнеса, которая показывает его общую эффективность.

Рентабельность бизнеса = Чистая прибыль / Выручка × 100%.

В нашем случае рентабельность бизнеса равна: 30 / 80 × 100% = 38%.

В случае снижения рентабельности в следующих периодах предпринимателю нужно будет скорректировать расходы или увеличить цены продукции.

- Прибыль — разница между тем, что заработал бизнес, — его выручкой, — и всеми расходами.

- Главные виды прибыли в бизнесе — маржинальная, операционная, валовая и чистая прибыль.

- Маржинальная прибыль — разница между выручкой и прямыми переменными расходами.

- Валовая прибыль — разница между маржинальной прибылью и постоянными производственными расходами.

- Операционная прибыль — доход бизнеса до уплаты процентов по кредитам, налога на прибыль и амортизации.

- Чистая прибыль — прибыль бизнеса после вычета всех расходов, процентов по кредитам, налога на прибыль и амортизации.

- Для оценки эффективности бизнеса нужны показатели рентабельности за несколько месяцев. Если рентабельность снижается, бизнесу нужно пересмотреть статьи расходов или увеличить цены на товары или услуги.

Другие материалы Skillbox Media для предпринимателей

Научитесь: Финансы для предпринимателя

Узнать больше

Добавить в «Нужное»

Под аббревиатурой EBIT подразумевается показатель, формируемый на основании строк отчета о прибылях и убытках (финансовом результате), который расшифровывается как Earnings before interest and taxes — прибыль до вычета процентов к уплате и налогов. Далее рассмотрим применение показателя EBIT и формулу расчета.

Определение показателя EBIT

EBIT отражает переход от валовой прибыли предприятия до чистой прибыли. В то время как валовая прибыль отражает всю выручку предприятия и не даёт представления о расходной части деятельности компании, чистая прибыль отражает прибыль за вычетом всех расходов.

Применение показателя

Рассматриваемый показатель позволяет увидеть прибыль до влияния на неё таких факторов, как налоговый режим и процентные ставки по кредитам и займам, т. е. привести базу для сравнения разных компаний (находящихся в разных юрисдикциях и имеющих различную структуру капитала) к общему знаменателю.

Например, если компании находятся в разных странах с сильно разнящимися ставками налогов (или компания вообще зарегистрирована в офшоре), то при сравнении чистой прибыли фактор налогового бремени не учитывается и анализ искажается.

Если же компании находятся в одной юрисдикции, но имеют разную структуру капитала, т. е. одна предпочитает иметь большую долю заемного капитала (долга), а другая использует акционерный капитал, то платежи по кредитам (проценты) и платежи собственникам (дивиденды) попадают в разные строки отчетности и чистая прибыль снова это не учитывает. Именно поэтому EBIT является популярным бенчмарком для предприятий одной отрасли и часто используется в этой роли.

Данный показатель также часто используется банками в качестве ковенант – лимитированных значений, ниже которых предприятие не может опускать свои финансовые показатели, чтобы сохранить условия предоставляемого финансирования.

Формула расчета

По строкам формы 2 «Отчет о прибылях и убытках» показатель можно рассчитать двумя вариантами:

1) EBIT = 2300 Прибыль до налогообложения + строка 2330 Проценты к уплате. Прибыль до налогообложения не учитывает налоги, поэтому прибавлять их обратно не нужно. У сумм процентов к уплате необходимо поменять знак, т. е. сложить данные суммы по модулю.

Построчно формула расчета EBIT выглядит как:

EBIT = Строка 2110 Выручка + строка 2120 Себестоимость продаж (с минусом) + строка 2210 Коммерческие расходы (с минусом) + строка 2220 Управленческие расходы (с минусом) + строка 2310 Доходы от участия в других организациях + строка 2320 Проценты к получению + строка 2340 Прочие доходы + строка 2300 Прочие расходы (с минусом).

Альтернативный вариант расчета:

2) EBIT = Строка 2200 Прибыль (убыток) от продаж + строка 2310 Доходы от участия в других организациях + строка 2320 Проценты к получению + строка 2340 Прочие доходы + строка 2350 Прочие расходы (с минусом).

Если есть необходимость показать расчет EBIT от чистой прибыли, то это можно сделать следующим образом:

EBIT = Строка 2400 Чистая прибыль (убыток) + строка 2460 Прочее + строка 2450 Изменение отложенных налоговых активов + строка 2430 Изменение отложенных налоговых обязательств + строка 2410 Текущий налог на прибыль + строка 2330 Проценты к уплате (все суммы по модулю).

Показатель EBIT часто путают с другим популярным показателем EBITDA – earnings before interest, tax, depreciation and amortization, прибыль до вычета процентов к уплате, налогов и амортизации. Данный показатель отличается от EBIT на сумму амортизации материальных и нематериальных активов и используется как показатель, наиболее полно отражающий реальные денежные потоки компании (так как амортизация является самой значительной неденежной суммой расходов).