Любая коммерческая организация работает ради получения прибыли. Она помогает не только зарабатывать предпринимателю, но также является неотъемлемой частью развития и расширения компании. Для оценки эффективности ее работы используют различные финансовые показатели, одним из ключевых является чистая прибыль.

Руководитель бизнеса должен знать, что такое чистая прибыль компании, как правильно ее определить и как влиять на показатель. Подробнее обо всем этом мы расскажем далее в статье.

Что такое чистая прибыль

Чистая прибыль – это вырученные в результате коммерческо-хозяйственной деятельности деньги, которые остаются на счету компании по итогам всех затрат, уплаты долговых обязательств и налогов.

Это важнейший показатель работы предприятия. В зависимости от размера чистой прибыли, фирма может рассчитывать на привлечение инвесторов, получение кредитов. Вырученные деньги можно направить на расширение бизнеса, освоение новых рынков, внедрение инновационных технологий, обслуживание и модернизацию производства, привлечение в проекты ценных специалистов.

Чистая прибыль – это те деньги, которые принадлежат компании и которыми предприниматель может распоряжаться по своему усмотрению.

Цель расчета и определения чистой прибыли

На предприятии чистую прибыль рассчитывают прежде всего для оценки перспектив компании в отношении ее развития и роста. Если фирма работает со стабильно высоким показателем, о ней можно говорить как о платежеспособной организации. Такому бизнесу банки охотнее предоставляют кредиты, ему легче налаживать связи с партнерами. У акционерных обществ повышается стоимость акций и дивиденды по ним.

Сама по себе чистая прибыль выполняет в компании одновременно целый ряд функций:

- оценочную или контрольную – по ней можно определять рентабельность организации;

- капиталообразующую – вырученные деньги пополняют капитал, фирма может снизить потребность в займах и сторонних инвестициях;

- компенсационно-гарантийную – предприятие создает свои резервы и фонды, благодаря которым может надежно работать;

- стимулирующую – увеличение показателя мотивирует повышать рациональность распределения и использования ресурсов, минимизировать затраты;

- имиджевую – чистую прибыль компании оценивают сторонние эксперты с точки зрения привлекательности в качестве объекта инвестиций;

- инновационную – имея в распоряжении свободные денежные ресурсы на счету, компания может совершенствовать производственный фонд, улучшать кадровый состав, повышать зарплату сотрудникам, внедрять новые сервисы и технологии.

Но расчетный размер чистой прибыли важен не только для самого предприятия. Далее в статье рассмотрим, кто еще и для чего учитывает этот показатель.

|

Кто |

Для чего |

|

Владелец бизнеса или акционер |

Оценивает, насколько эффективно работает компания. |

|

Инвестор |

Оценивает перспективы возврата вложенных средств и возможность получить выгоду. |

|

Кредитор |

Определяет способность бизнеса к своевременному возврату кредита. |

|

Контрагент |

Оценивает надежность компании. |

|

Управляющий персонал |

Анализирует эффективность стратегии. |

Соотношение чистой прибыли с другими показателями

Чистая прибыль – ключевой, но не единственный индикатор эффективности бизнеса. На ее основе можно вычислить и другие показатели:

- чистые активы – демонстрируют стабильность и платежеспособность организации за месяц, год или другой отрезок времени;

- выручка без НДС – показывает, насколько результативна производственно-реализационная деятельность.

Данные показатели тесно связаны, это значит, что при анализе финансовой составляющей компании их необходимо использовать вместе.

Составляющие чистой прибыли

Заработок предприятия – это еще не чистая прибыль. Компания получает операционную, валовую, финансовую прибыль, платит налоги. С учетом этого изменяется величина чистой прибыли, но каждый показатель является отдельной составляющей.

Валовая прибыль – получаемый бизнесом доход после вычета всех расходов на производство и продажу товаров или услуг.

ВП = Выручка – Себестоимость

Операционная прибыль – прибыль, которая включает все доходы и расходы на операционную деятельность. Доходами здесь могут быть полученные с контрагентов штрафы, возмещенные страховки и т. д., расход – деньги, потраченные на сбыт продукции, маркетинг, рекламу.

ОП = Операционные доходы – Операционные расходы

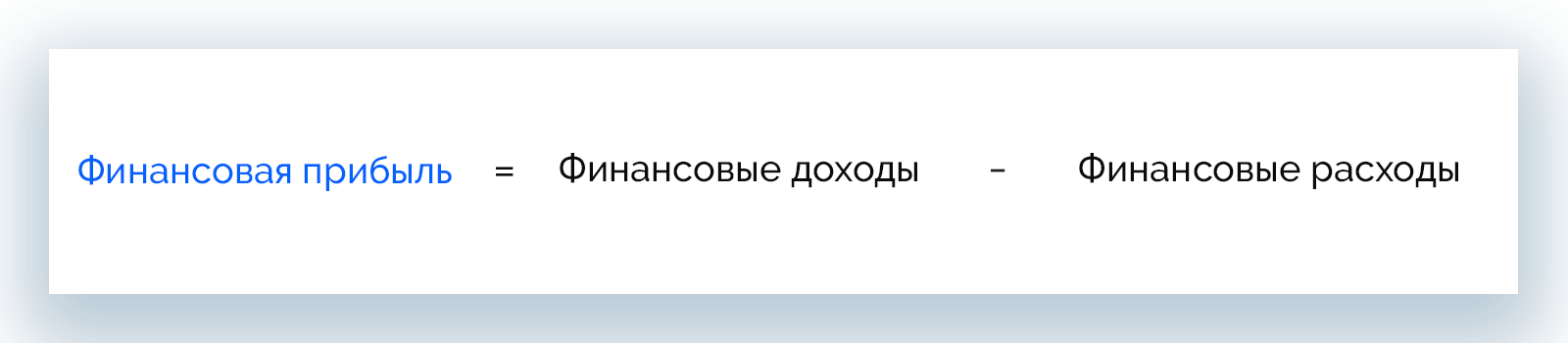

Финансовая прибыль – разница между доходами и расходом средств на обработку и осуществление финансовых операций. В данном случае доходами могут считаться проценты, полученные от любой инвестиционной деятельности, расход – уплаченные проценты по займам.

ФП = Финансовые доходы – Финансовые расходы

Налоги – обязательные платежи, которые предприятия отчисляют в государственный бюджет со своих доходов.

Фирма может повысить доходы путем продажи неиспользуемых чистых активов, сдачи в аренду оборудования или помещений. Однако сопутствующий рост расходов может нивелировать рост доходов и привести к тому, что компания отработает период себе в убыток.

Увеличение доходов еще не свидетельствует о повышении чистой прибыли. Уровень последней может снижаться на фоне визуального улучшения финансовой ситуации в бизнесе.

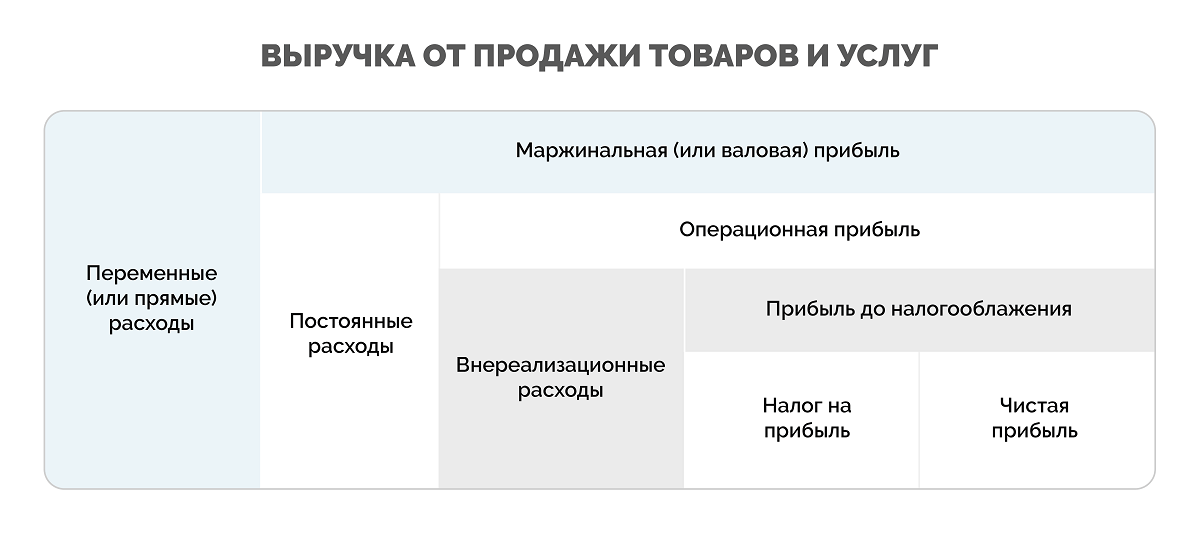

Как рассчитать чистую прибыль

Чтобы понять, как считать чистую прибыль, нужно разобраться, как она образуется. Ведь это лишь часть выручки, наряду с которой есть также балансовая, операционная и маржинальная прибыль. Некоторые компании также рассчитывают показатель EBITDA. Разницу между ними удобно рассматривать с помощью представленной ниже в статье схемы.

На схеме видно, что чистую прибыль можно определить как разницу между выручкой предприятия и всеми обязательными платежами, включая налоги. К обязательным расходам относятся:

- Переменные – полностью определяются объемами производственной деятельности предприятия. Например, оплата сырья, комплектующих, материалов, энергоресурсов, работы сотрудников и услуг подрядчиков и пр.

- Постоянные – обеспечивают работу компании в целом: оплата коммунальных услуг, аренды, зарплата управляющего и незадействованного в производстве персонала, амортизация.

- Внереализационные – это деньги, которые напрямую не направляются на производство и реализацию продукции, но нужны для ведения бизнеса: оплата штрафов, кредитных обязательств, судебных издержек.

- Налог на прибыль – это разница между доходами и расходами, умноженная на установленную налоговую ставку (обычно 20%).

Формула чистой прибыли

Чистую прибыль можно посчитать по-разному. Рассмотрим в статье как можно больше возможных способов расчета.

С учетом приведенной выше схемы можно написать следующую формулу расчета чистой прибыли:

Чистая прибыль = Выручка – Переменные расходы – Постоянные расходы – Внереализационные расходы – Налог на прибыль

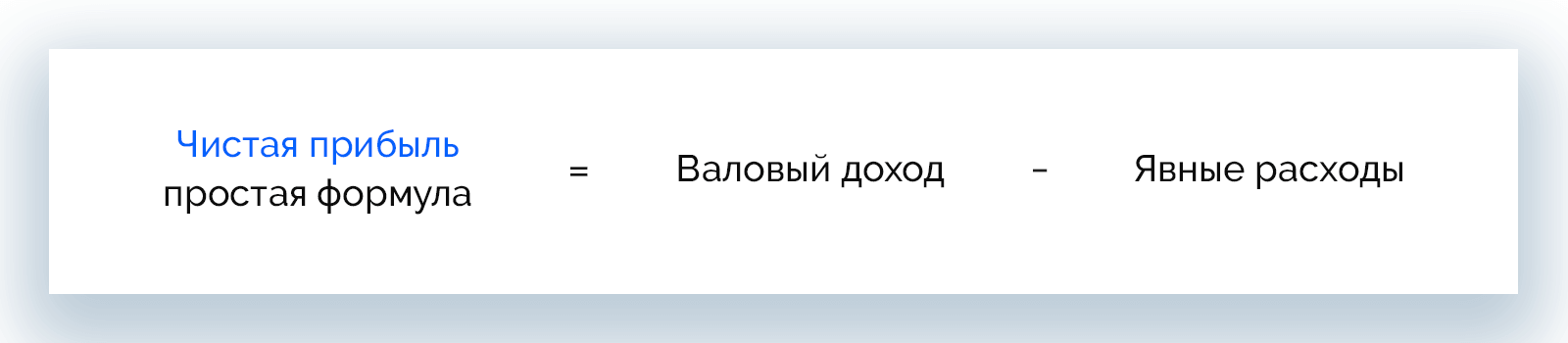

Еще одна простая формула:

Чистая прибыль = Валовый доход – Явные расходы, в т. ч. долговые и налоговые обязательства

Пример. Домашний кондитер продает пирожные по 50 р., себестоимость одного пирожного – 25 р., при этом тратится на его производство и продажу 8 р. Всего за год кондитер продает 10 000 пирожных.

Расходы при продаже 1 пирожного = 25 + 8 = 33 р.

ЧП от продажи 1 пирожного = 50 – 33 = 17 р.

ЧП за год = 17 * 10 000 = 170 000 р.

Существуют и другие способы вычисления чистой прибыли:

- ЧП = Общая прибыль – Налоги

- ЧП = Выручка – Налоги – Расходы – Себестоимость

- ЧП = Прибыль до вычета налогов – Налоги

- ЧП от продаж = Валовая прибыль – Сумма расходов на коммерческую деятельность – Управленческие затраты на реализацию

- ЧП = (Выручка + Прочие доходы) – (Основные расходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль)

- ЧП = Финансовая прибыль + Операционная прибыль + Валовая прибыль – Налоги

- ЧП = Совокупные доходы – Совокупные расходы – Налоги из прибыли

- ЧП = Операционная прибыль от продаж + Прибыль от прочих операций – Налоги

- ЧП = Нераспределенная прибыль на день расчета – Нераспределенная прибыль на предыдущую дату + Дивиденды

Формула расчета чистой прибыли по бухгалтерскому балансу

Формула по данным бухгалтерской отчетности имеет следующий вид:

ЧП (строка 2400) = 2110 – 2120 – 2210 – 2220 + 2340 – 2350 – 2410

Данные берутся из бухгалтерского баланса, а значения в формуле соответствуют номерам строк в нем:

- 2110 – выручка;

- 2120 – себестоимость продаж;

- 2210 – коммерческие расходы;

- 2220 – управленческие расходы;

- 2340 – прочие доходы;

- 2350 – прочие расходы;

- 2410 – текущий налог на прибыль.

Способ расчета по бухгалтерскому балансу дает объективный результат в периодах, когда прибыль не распределялась между учредителями и не использовалась для других нужд.

Примеры расчета чистой прибыли

Рассмотрим, как рассчитывать чистую прибыль на примере разных ситуаций.

Пример 1. ООО «Альфа»

Компания производит мебельные щиты и заработала за отчетный год 800 тыс. рублей. Себестоимость продукции составила 500 тыс. рублей. Расход за весь период – 100 тыс. рублей. Фирма также продала незадействованное в производстве оборудование на сумму 50 тыс. рублей.

Для расчета чистой прибыли нужно узнать ее совокупный доход за период:

800 000 + 50 000 = 850 000 р.

Теперь вычислим издержки:

500 000 + 100 000 = 600 000 р.

Осталось получить общую прибыль, для этого из совокупного дохода нужно вычесть издержки:

850 000 – 600 000 = 250 000 р.

Компания также платит налог на прибыль с коэффициентом 20%, он составит:

250 000 * 20% = 50 000 р.

Теперь можно делать расчет чистой прибыли ООО «Альфа» за отчетный год.

ЧП = 250 000 – 50 000 = 200 000 р.

Пример 2. Магазин «Фаворит» – расчет по балансу

Бухгалтерский баланс магазина за первые 3 месяца (с января по март) содержит следующие данные:

|

Строка |

Показатель |

Сумма, тыс. р. |

|

2110 |

Выручка |

450 |

|

2120 |

Себестоимость продаж |

200 |

|

2210 |

Коммерческие расходы |

60 |

|

2220 |

Управленческие расходы |

70 |

|

2340 |

Прочие доходы |

10 |

|

2350 |

Прочие расходы |

5 |

|

2410 |

Налог на прибыль |

41,3 |

По данным документа, чистая прибыль составит:

ЧП = 450 000 + 10 000 – 200 000 – 60 000 – 70 000 – 5 000 – 41 300 = 83 700 р.

Пример 3. Индивидуальный предприниматель

ИП Родионов И. А. изготавливает на заказ деревянные изделия ручной работы и работает по упрощенной системе налогообложения (15%). Сотрудников в штате нет. По итогам 2021 года ИП отработал со следующими результатами:

- выручка – 1,2 млн р.;

- расходы на закупку сырья и комплектующих – 500 тыс. р.;

- расходы на реализацию и доставку – 70 тыс. р.

Упрощенная система налогообложения предполагает такие взносы:

- ПФР – 20,7 тыс. р.;

- ФСС – 20 тыс. р.

Рассчитаем, какую сумму ИП платит в фонды РФ:

20 700 + 20 000 = 40 700 р.

Так, предприниматель получит чистую прибыль за год в размере:

ЧП = 1 200 000 – 500 000 – 70 000 – 40 700 = 589 300 р.

Пример 4. ООО «Гамма»

Компания работает по основной системе налогообложения (20%) и имеет в штате 1 сотрудника с зарплатой 50 000 р. до вычета налогов. За 4-й квартал 2021 года объем валовой прибыли составил 2,8 млн р., включая НДС 18% (504 000 р.). Сумма производственных расходов за период составляет 1,6 млн р., в т. ч. НДС 18% (288 000 р.). Издержки на реализацию и логистику – 200 000 р, в т. ч. НДС 18% (36 000 р.).

Рассчитаем итоговое значение НДС:

НДС = 504 000 – 288 000 – 36 000 = 180 000 р.

Взносы в фонды за штатного сотрудника и НДФЛ составят:

Взносы и НДФЛ = 50 000 * 0,13 + 8 800 + 50 000 * 0,052 + 50 000 * 0,029 = 19 350 р.

Теперь можно найти прибыль до налогообложения. Для этого все значения берем за вычетом НДС.

ПдН = 2 296 000 – 1 312 000 – 164 000 = 820 000 р.

Чистая прибыль за 4-й квартал составит:

ЧП = 820 000 – 820 000 * 20% – 19 350 = 636 650 р.

Пример 5. ООО «Шурвуд»

За 2021 год фирма продала продукции на сумму 1,6 млн р. себестоимостью 700 тыс. р. Потрачено в этот период 400 тыс. р., сторонние доходы от инвестиций – не меньше 250 тыс. р. Также за сдачу в аренду помещения в Москве компания получила за год 500 тыс. р.

Прежде всего рассчитаем валовую прибыль:

ВП = 1 600 000 – 700 000 = 900 000 р.

Размер операционной прибыли составит:

ОП = 500 000 – 400 000 = 100 000 р.

Вычислим сумму персональных налоговых отчислений:

Налоги = (900 000 + 250 000) * 20% = 230 000 р.

Теперь можно рассчитать размер чистой прибыли.

ЧП = 900 000 + 250 000 – 230 000 = 920 000 р.

Пример 6. Школа изобразительного искусства

В последнем отчетном периоде валовая выручка предприятия составила 300 000 р. За это время школа успешно провела 3 выездных мастер-класса на природе, за которые получила дополнительно 60 000 р. Все расходы (зарплаты сотрудникам, коммунальные платежи, аренда помещения, закупка красок и полотен, транспорт) составили 180 000 р.

Рассчитаем суммарную выручку за отчетный период:

300 000 + 60 000 = 360 000 р.

Чистая прибыль составит:

ЧП = 360 000 – 180 000 = 180 000 р.

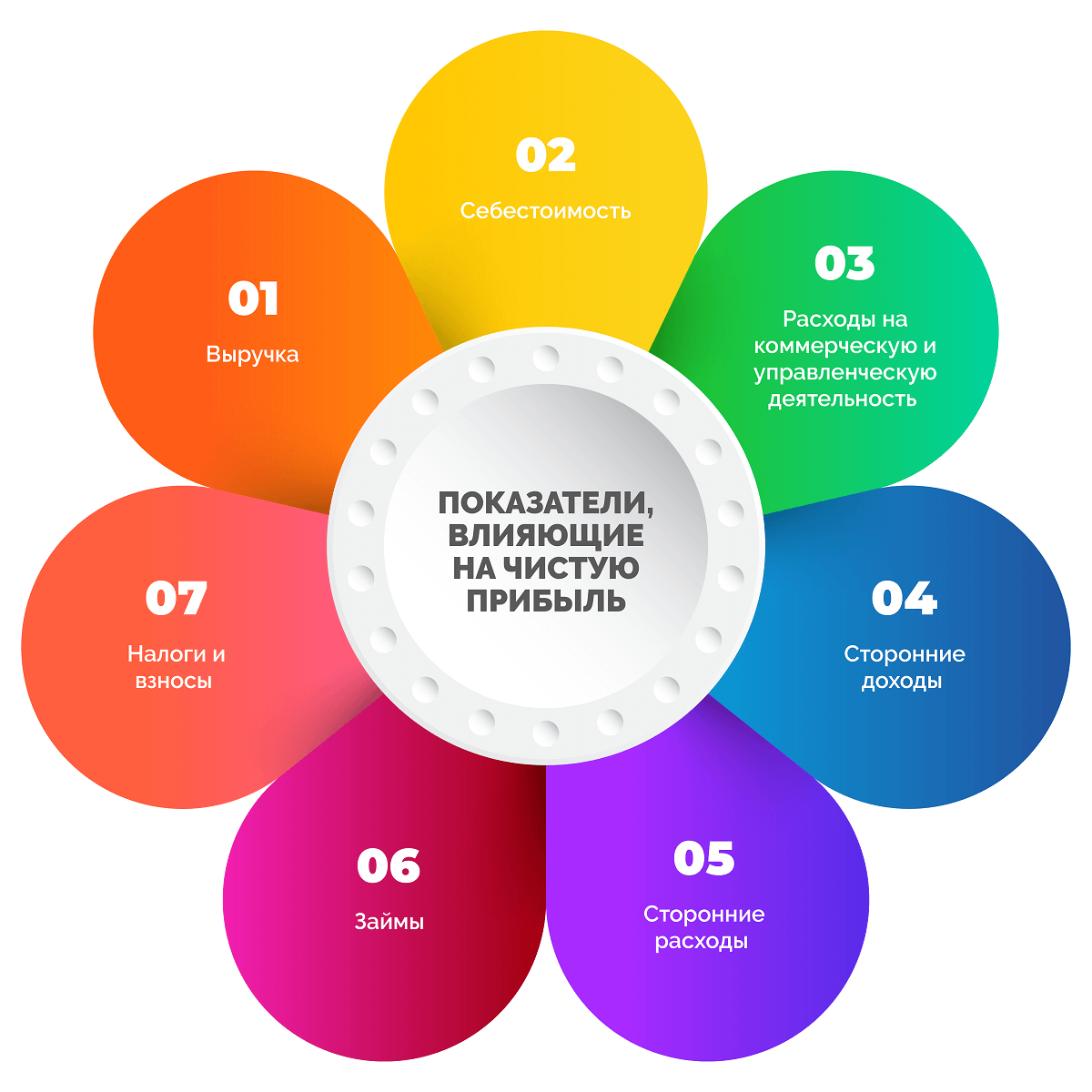

Показатели, влияющие на чистую прибыль

Чистая прибыль складывается из множества финансовых показателей, что видно из различных формул расчета. При этом каждый из составляющих параметров также является многокомпонентным. Выделим основные показатели, от которых зависит чистая прибыль компаний.

- Выручка – может быть единой или составной (выручка нескольких подразделений одного предприятия).

- Себестоимость – будучи слишком высокой (превышает выручку или равна ей), в некоторых случаях приводит к снижению чистой прибыли.

- Расходы на коммерческую деятельность и управление – предсказуемы, с учетом их роста чистая прибыль сокращается.

- Сторонние доходы (например, сдача в аренду помещений, оборудования, продажа неиспользуемых активов) – при их наличии на деле чистая прибыль может быть высокой даже с нулевым или убыточными продажами.

- Сторонние расходы (например, благотворительность) – требуют постоянного контроля, т. к. их рост отрицательно сказывается на чистой прибыли.

- Займы – проценты по кредитам могут сильно урезать чистую прибыль, более того, может оказаться так, что из-за процентов фирма отработает период бесплатно (точка безубыточности), в минус или вовсе окажется на грани банкротства.

- Налоги и взносы – совмещая несколько платежей в государственную казну и фонды с учетом своего вида деятельности, можно сэкономить средства, это увеличивает чистую прибыль компании.

Методы анализа чистой прибыли

Существует два способа, которые позволяют эффективно и быстро анализировать связи между показателями, влияющими на чистую прибыль: факторный и статистический. Рассмотрим в статье, что подразумевает каждый из них.

Факторный метод

Проводится поиск внутренних и внешних причин изменения чистой прибыли, а также оценка степени их влияния.

К внутренним факторам относится изменение:

- стоимости аренды;

- числа сотрудников;

- объемов производства;

- ассортимента товаров;

- цен на продукты;

- размера налоговых обязательств.

Внешние факторы – это:

- политические и экономические факторы;

- изменения в законодательстве;

- инфляция;

- структура спроса на товары;

- конкуренция;

- стоимость сырья, энергоресурсов;

- стоимость транспортных услуг;

- изменение условий сотрудничества с поставщиками;

- природные условия, сезонность.

На размер чистой прибыли в большей степени влияют:

- цена продукта;

- себестоимость товара;

- выручка;

- расходы на коммерческую и управленческую деятельность.

При анализе отслеживают изменение разных факторов за несколько периодов (оптимально брать данные за 3 года и более). Для этого:

- Выделяют главные для бизнеса факторы.

- Группируют и систематизируют их.

- Строят новые модели взаимосвязей.

- Разбираются с влиянием каждого фактора.

Подобная оценка позволяет понять влияние определенных показателей на размер чистой прибыли компании.

Статистический метод

Этот способ предполагает применение различных методов прогнозирования на основе данных статистики: линейной регрессии, логарифмической, экспоненциальной, нейронные сети. Оптимально анализировать показатели за длительный промежуток времени (5-10 лет), это поможет получить более точные результаты.

Статистический анализ дает возможность:

- оценить исходный объем и структуру прибыли;

- разобраться, куда расходуются деньги компании;

- понять, как меняется прибыль;

- изучить финансовые отношения;

- понять, насколько компания стабильна в финансовом плане;

- проанализировать структуру и отследить изменение суммарного БП;

- провести индексный анализ влияния отдельных факторов на чистую прибыль.

Как распределяется чистая прибыль

Чистая прибыль стоит в основе роста и развития компании. Чем больше этот показатель, тем выше рентабельность и платежеспособность, больше возможностей для сотрудничества с контрагентами, кредитования, тем привлекательнее фирма для инвесторов и иных партнеров. Полученные средства распределяются по нескольким основным направлениям.

- Дивиденды держателям ценных бумаг и акций компании. Выплаты проводятся в денежном эквиваленте, в виде акций или активов.

- Расширение собственного производства. Это может быть покупка оборудования, инструментов или ПО, создание сайта, запуск новой линейки товаров и т. д.

- Инвестирование в развитие других компаний с целью получения дополнительного дохода в будущем. При этом вложения могут как приносить хорошую прибыль долгое время, так и не окупиться вовсе.

- Погашение прошлых убытков. Это может быть компенсация неустоек и остатков долгов за прошедшие периоды.

- Премирование сотрудников. Осуществляется по желанию руководства предприятия, хотя права работников на премии закреплены трудовым законодательством.

- Благотворительная деятельность. Невозвратные взносы в различные фонды помощи.

- Пополнение резервного фонда или его создание. Денежную подушку желательно иметь каждому предприятию, но не у всех на это есть лишние средства.

Резервный фонд в размере 5% и более от уставного капитала – обязательное требование для акционерных обществ.

Способы увеличения чистой прибыли

- Повышение качества продукта. Продукты, которые максимально удовлетворяют запросам покупателей всегда пользуются повышенным спросом. Если рентабельность продаж недостаточно высокая, самое первое, над чем нужно поработать, – качество товаров или услуг.

- Расширение и модернизация производственных мощностей. Внедрять инновационные решения, новые технологии всегда дорого, но это может помочь сэкономить ресурсы, повысить продуктивность и в несколько раз сократить суммы по расходам на производство товаров.

- Оптимизация маркетинговой стратегии. Политика компании в плане продвижения продукта должна основываться на исследованиях потребностей целевой аудитории и самого рынка. Для этого привлекают штатных и внештатных маркетологов, и даже создают целые отделы маркетинга.

- Сокращение расходов на выпуск продукции. Снижение себестоимости товаров априори влечет рост чистой прибыли бизнеса. Для этого можно подыскать контрагентов с более выгодными условиями сотрудничества, но нужно следить за сохранением качества продукта.

- Мотивация сотрудников. Именно поощрение персонала стимулирует выполнение и перевыполнение плана продаж. У производственных работников повышается ответственность по отношению к своим обязанностям, они соблюдают сроки, минимизируют брак.

Часто задаваемые вопросы

Устойчивость бизнеса зависит от наличия свободных денег, которые позволяют компании заниматься основной деятельностью. Чем больше чистой прибыли получает бизнес, тем более финансово устойчивым он является.

Рентабельность по чистой прибыли показывает, какую долю в общей выручке компании занимает чистый финансовый результат.

Для детализации показателя вычисляют 3 вида рентабельности:

- рентабельность активов (ЧП / Среднегодовая сумма активов * 100%);

- рентабельность ОПФ (ЧП / Средняя годовая сумма ОС * 100%);

- рентабельность продаж (ЧП / Выручка * 100%).

В чистую прибыль входит доход, полученный в отчетном периоде. Когда говорят о нераспределенной прибыли, принимают во внимание доход как за отчетный, так и за прошлые периоды.

Заключение

Чистая прибыль – это те деньги, которые остаются в компании после оплаты всех расходов, поэтому оценивать ее можно как один из важнейших показателей эффективности коммерческой деятельности. Рассчитывать это значение нужно каждому бизнесу для оценки финансового положения, построения стратегии развития, поиска и устранения слабых мест в компаниях.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Показатель чистой прибыли: кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Влияние основных показателей деятельности компании на чистую прибыль

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

О том, как связаны выручка и валовый доход фирмы, см. статью «Как правильно рассчитать валовый доход?».

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчета которой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

ВАЖНО! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Подробнее о критериях для малых предприятий см. в этой статье.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Итоги

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

В статье рассказывается:

- Что такое чистая прибыль

- Разница между чистой и нераспределенной прибылью

- Зачем рассчитывают чистую прибыль

- Как рассчитать чистую прибыль предприятия: формулы

- Влияние основных показателей деятельности компании на чистую прибыль

- Как рассчитать чистую прибыль по балансу

- Методы анализа чистой прибыли

- Как рассчитать рентабельность по чистой прибыли

- Как рассчитать чистую прибыль: 5 примеров

- Законные способы увеличения чистой прибыли

Как известно, главными целями любого коммерческого предприятия является извлечение прибыли и дальнейший рост бизнеса. Оценивать его эффективность можно с помощью различных показателей. Особое место среди них занимает чистая прибыль – доля балансовой прибыли, которая остается в распоряжении компании после того, как уплачены все налоги, отчисления и т. п.

Знание того, как рассчитать чистую прибыль, какие формулы использовать для этого и как провести её в бухгалтерской отчетности, является обязательным для любого руководителя бизнеса.

Что такое чистая прибыль?

Коммерция неразрывно связана с понятием чистой прибыли. Чтобы получить её, люди основывают новые предприятия, открывают производства, постоянно ищут действенные способы увеличения доходов фирмы, причем в максимизации чистой прибыли заинтересованы не только владельцы и управляющие компаний.

Чистая прибыль является одним из главных итоговых показателей деятельности любого хозяйствующего субъекта. Этот показатель включает в себя всю балансовую прибыль компании, из которой вычтены суммы расходов (на зарплату персоналу, управленческих, производственных и других), налогов, сборов и прочих отчислений в бюджет.

Чистая прибыль в полном объеме принадлежит предприятию, ею можно распоряжаться, обновляя из неё фонды компании, выплачивая акционерам проценты, расширяя оборотный капитал. То есть эти деньги можно тратить на расширение бизнеса, покрытие текущих потребностей, внедрение инноваций, обновление оборудования и т. п.

Любое предприятие регулярно сталкивается с необходимостью рассчитать сумму чистой прибыли, однако критерии для оценки эффективности управления бизнесом отличаются в различных компаниях.

Среди них основными являются:

-

оборот капитала;

-

экономическая эффективность;

-

увеличение активов.

Рассчитав чистую прибыль компании, мы можем с точностью установить, сколько денег осталось в собственности у хозяйствующего субъекта.

Чистая прибыль – это сумма средств, которая остается в распоряжении у предпрития после уплаты налогов, сборов и других обязательных платежей.

Расчет величины чистой прибыли необходим и некоммерческим организациям (казенным, бюджетным и т. п.), поскольку понятие эффективности работы применимо и к ним.

Прямое указание законодательства, регулирующего работу Обществ с ограниченной ответственностью (ООО) и Акционерных обществ (АО), предписывает направлять чистую прибыль на:

-

уплату дивидендов держателям акций (либо распределение её между членами общества);

-

развитие бизнеса, увеличение объема оборотных средств;

-

другие потребности компании.

Таким образом, для бухгалтерии любого акционерного общества важно знать, как рассчитать чистую прибыль еще и для выплаты дивидендов в полном и правильном объеме.

Разница между чистой и нераспределенной прибылью

Чистая прибыль – не синоним нераспределенной прибыли (хотя некоторые уверены в том, что это одно и то же). Зачастую они различаются количественно, по-разному рассчитываются и проводятся в бухгалтерских документах.

Для отражения чистой прибыли существует отдельная строка в отчете о финансовых результатах организации. Чистую прибыль обязано рассчитывать и фиксировать каждое предприятие по окончании отчетного периода. Иногда прибыли как таковой нет, дела идут плохо, и тогда вместо неё в итоговых документах отражают убыток.

Нераспределенная же прибыль фиксируется в другом месте – в пассиве бухгалтерского баланса.

Как правило, термином «чистая прибыль» обозначают доход, полученный субъектом экономических отношений за отчетный период (обычно это календарный год). В нераспределенную прибыль входит доход не только за текущий год, но и за предыдущие периоды.

Рассмотрим элементарный практический пример того, как можно рассчитать чистую прибыль магазина. Бухгалтерский баланс ООО «Василёк» на самое начало года, 1 января, содержит в графе «нераспределенная прибыль» сумму 3,2 млн рублей, а чистая прибыль за этот год равна 750 тыс. рублей. Таким образом:

-

Нераспределенная прибыль к началу отчетного периода − 3,200 млн рублей.

-

Чистая прибыль за отчетный год − 750 тыс. рублей.

-

Нераспределенная прибыль на конец отчетного года − 3,950 млн рублей.

То есть чистую прибыль компании всегда рассчитывают за конкретный отчетный период, а нераспределенная прибыль (вместо которой иногда бывает убыток) представляет собой итог работы фирмы с момента её открытия, за всё время.

Зачем рассчитывают чистую прибыль?

Величиной чистой прибыли измеряется эффективность работы всего предприятия. Этот параметр необходим для различных целей как внешним, так и внутренним стейкхолдерам.

| Пользователь/ стейкхолдер и цель рассчета | Цель рассчета | Способы использования |

| Инвестор | Оценка инвестиционной привлекательности бизнеса | Для этого анализируют размер чистой прибыли и динамику её изменений. Способность фирмы давать большую чистую прибыль в конце отчетного периода свидетельствует о её высокой рентабельности. |

| Кредитор | Оценка кредитоспособности компании | Она определяется величиной и динамикой чистой прибыли, от которых зависит платежеспособность и кредитоспособность организации. Деньги – наиболее ликвидный актив. Чем большим свободным капиталом компания располагает после уплаты налогов и всех неизбежных издержек, тем проще ей будет рассчитаться по долгосрочным и краткосрочным обязательствам. |

| Владелец бизнеса или акционер | Оценка эффективности работы организации в целом | Интегральной характеристикой деятельности организации является чистая прибыль, отражающая результативность всех принятых в отчетном периоде управленческих решений. Чем она больше, тем эффективнее велось управление, тем больше дивидендные выплаты и тем легче привлечь новых акционеров, продать акции компании. |

| Поставщик | Оценка стабильности функционирования организации | Поставщиков чистая прибыль интересует в качестве маркера устойчивого развития компании-клиента: чем более значительный чистый доход она получила в течение отчетного периода, тем больше можно рассчитывать на то, что она вовремя расплатится за приобретенные материалы и сырье с поставщиками, а также выполнит обязательства перед подрядчиками. |

| Топ-менеджер | Оценка стабильности финансового развития фирмы | Управляющего предприятием сумма чистой прибыли и её динамика интересуют как ориентиры для выработки стратегий и планирования дальнейшей деятельности – от глобальных до вполне конкретных планов и графиков. Рассчитывать чистую прибыль необходимо и для распределения отчислений в различные фонды: производственный, зарплатный, резервный. |

Как рассчитать чистую прибыль предприятия: формулы

Формула, по которой рассчитывается показатель чистой прибыли предприятия (от продаж или изготовления продукции), не меняет своего экономического смысла, хотя в ней могут быть использованы различные исходные данные.

Существует несколько способов расчета чистой прибыли (ЧП):

-

ЧП = выручка – налоги – расходы (управленческие, производственные, транспортные и т. д.) – себестоимость товаров.

-

ЧП = прибыль (до вычета налогов) – налоги.

-

ЧП = общая прибыль (валовая, финансовая, операционная) – налоговые отчисления.

-

ЧП от продаж = валовая прибыль – коммерческие расходы – управленческие затраты на продажу товара.

Величина этого показателя определяется целым рядом факторов:

-

общей выручкой компании;

-

себестоимостью продукции;

-

суммой налогов;

-

размером остальных издержек и доходов.

Кроме чистой прибыли, в бухгалтерском учете применяется и противоположный показатель – чистый убыток, или отрицательная прибыль. Немало предприятий являются убыточными на момент окончания отчетного года, хотя в течение этого времени функционируют вполне успешно. Бывает и так, что даже при отсутствии большого оборота бизнес приносит огромную чистую прибыль.

По каким бы формулам вы ни рассчитывали чистую прибыль, в итоге получается одна и та же цифра. Обычно на практике ЧП вычисляют по упрощенной формуле, построчно заполняя отчет о финансовой деятельности и получая искомую чистую прибыль в итоговой строке.

Рассчет чистой прибыли по упрощенной формуле

ЧП = В – СС – УР – КР + ПД – ПР – НП

В данной формуле:

В — выручка;

СС — себестоимость продаж;

УР, КР — управленческие , коммерческие расходы;

ПД, ПР — прочие доходы и расходы;

НП — налог на прибыль.

Все требуемые исходные данные содержатся в отчете о финансовых результатах организации за интересующий период.

Таким образом, имея доступ к данным из бухгалтерской отчетности, рассчитать чистую прибыль совсем несложно. По этому показателю можно судить о том, насколько продуктивна работа компании.

Разумеется, владельцев бизнеса и топ-менеджеров интересуют любые способы увеличения чистой прибыли: расширение объемов производства, сокращение издержек и т. д. Резкая динамика этого показателя (большими скачками), может вызвать подозрения у возможных инвесторов и партнеров.

Влияние основных показателей деятельности компании на чистую прибыль

Показатель чистой прибыли складывается из нескольких компонентов, что и отражено в различных формулах для её расчета. Каждый из этих компонентов сам по себе тоже является сложносоставным. Так, выручка может состоять из нескольких географических сегментов или направлений работы, но как бы то ни было, она вся должна отражаться в формуле, по которой рассчитывают чистую прибыль.

Структура себестоимости в разных отраслях экономики и на конкретных предприятиях сильно варьируется. Высокая себестоимость, сравнимая или превышающая выручку (из-за дорогого сырья, трудоемкого производства или устарелости оборудования), исключает возможность получать значительную ЧП.

Коммерческие и управленческие расходы влияют на чистую прибыль вполне предсказуемо: чем они выше, тем меньше ЧП (насколько меньше, зависит от управленческих талантов руководителя фирмы, особенно тех, что касаются оптимизации различных издержек).

Если предприятие имеет дополнительные доходы помимо основной деятельности, то её чистая прибыль может оказаться значительной и в том случае, когда продажи приносят нулевой доход или даже убыток. Эта ситуация будет рассмотрена далее.

Неудовлетворительно низкая прибыль от основной деятельности – нередкое явление, особенно на начальных этапах развития бизнеса. Поэтому дополнительный доход служит серьезным подспорьем.

Это может быть, к примеру, инвестирование в другие предприятия либо грамотные вложения свободных денег в ценные бумаги. Полученный такими способами доход увеличивает сумму чистой прибыли предприятия. Улучшить показатель ЧП можно даже с помощью стандартного договора с банком, позволяющего последнему использовать остатки денег на расчетных счетах компании под проценты.

Для предприятий, пользующихся заемными деньгами, проценты по кредитам могут сильно ударить по показателю чистой прибыли, и это следует иметь в виду, рассчитывая взять кредит. Проценты по заемным обязательствам, даже по рыночной ставке, способны не только урезать чистую прибыль предприятия, но и сделать его убыточным, вплоть до банкротства.

Нельзя недооценивать влияние на ЧП сторонних издержек и доходов, не имеющих отношения к основной деятельности предприятия. Например, сдача в аренду помещений, которые не используются в данный момент, или ненужного оборудования – отличный источник дополнительного дохода и вклад в чистую прибыль. Продажа активов, не используемых фирмой, тоже обеспечивает прирост ЧП.

Однако следует постоянно контролировать прочие расходы (их объем и структуру): когда они возрастают, это часто сказывается негативно на чистой прибыли. Такой статьей расходов может стать (например) благотворительность.

Как рассчитать чистую прибыль по балансу?

Согласно Приказу № 66н Минфина РФ от 02.07.2010 финансовые результаты деятельности предприятия фиксируются на данном бланке отчета.

В этом формуляре имеется специальная графа под номером 2400 для отражения чистой прибыли (убытка) за отчетный период.

Отдельно отметим, что одним из надежных способов рассчитать сумму чистой прибыли является расчет на основе сведений из отчетности фирмы.

Чтобы вычислить этот показатель, применяют следующую формулу, где цифры обозначают номера строк в бланке:

2110 – 2120 – 2210 – 2220 + 2340 − 2350 – 2410,

где:

2110 соответствует валовой выручке;

2120 – себестоимости;

2210 и 2220 — производственным и управленческим расходам;

2340 – прочему доходу (2350 – аналогичному расходу);

2410 – налогу на прибыль.

Таким образом, нужно иметь целиком заполненный формуляр балансового отчета. Из него берутся необходимые данные, по которым рассчитывают чистую прибыль.

Но можно рассчитать ЧП и по более простому алгоритму, просто вычтя из строки 2300 (прибыли до уплаты налогов) строку 2410, соответствующую налогу на прибыль.

Либо использовать оборот по счету 99 в корреспонденции со счетом 84.

Кейс: VT-metall

Узнай как мы снизили стоимость привлечения заявки в 13 раз для металлообрабатывающей компании в Москве

Узнать как

Методы анализа чистой прибыли

На существующий момент выработано два действенных способа анализа чистой прибыли.

Факторный анализ

Сущностью метода является поиск причин, внешних и внутренних, и оценка их влияния на динамику прибыли, выраженную в рублях.

Внешние факторы, влияющие на чистую прибыль, включают в себя:

-

инфляцию;

-

изменения в законодательстве;

-

природные условия региона;

-

структуру спроса;

-

изменение поставщиками условий предоставления материалов, сырья;

-

тарифы на перевозки;

-

подорожание электроэнергии и сырья;

-

конкурентную ситуацию на рынке;

-

политические факторы.

Внутренние факторы – это:

-

изменение численности персонала фирмы;

-

повышение арендной платы;

-

изменение ассортимента продукции;

-

увеличение или уменьшение объемов производства;

-

пересмотр цен на товары (услуги);

-

размер налогового бремени.

К основным факторам, определяющим прибыль, относятся:

-

стоимость товаров (услуг);

-

их себестоимость;

-

выручка от продаж;

-

управленческие, коммерческие расходы.

Факторный анализ чистой прибыли проводится в четыре этапа:

-

Отбирают основные факторы, влияющие на ЧП.

-

Систематизируют и классифицируют их.

-

Создают модели взаимосвязей между ними.

-

Рассчитывают и оценивают влияние каждого из них.

Формула факторного анализа:

∆ЧП = ∆В + ∆СС + ∆КР + ∆УР + ∆ПД + ∆ПР – ∆СНП,

где:

∆ – символ изменения;

ЧП – чистая прибыль;

В – выручка;

СС – себестоимость;

СНП – текущий налог на прибыль;

КР – коммерческие расходы;

УР – управленческие расходы;

ПД – прочие доходы;

ПР – прочие расходы.

Проведение статистического анализа прибыли

При помощи данного метода решают следующие задачи:

-

Проанализировать структуру и исходный объем образования прибыли.

-

Изучить финансовые отношения.

-

Описать все направления расходования денег.

-

Исследовать динамику прибыли.

-

Оценить финансовую стабильность компании.

-

Изучить динамику суммарного БП.

-

Осуществить индексный анализ влияния каждого фактора на ЧП.

-

Проанализировать структуру БП.

Оценка общего финансового состояния бизнеса, его окупаемости и доходности невозможна без анализа рентабельности. Он демонстрирует эффективность пользования всеми ресурсами компании – финансовыми, трудовыми, материальными и т. д.

Как рассчитать рентабельность по чистой прибыли?

Показатели экономической эффективности бизнеса бывают прямыми и обратными. Первые – это коэффициенты отдачи: условная единица результата на условную единицу затрат для его достижения. Вторые, наоборот, отталкиваются от единицы результата и демонстрируют, какой объем условных издержек необходим для её получения (коэффициенты емкости).

Рентабельность считается одной из главных характеристик эффективности экономической деятельности компании. Влияние инфляции на неё минимально, выражать её можно в виде различных соотношений доходов и расходов (но, как правило, измеряется она в коэффициентах).

Таким образом, рентабельностью называют показатель эффективности хозяйственной деятельности, характеризующий то, насколько грамотно используются различные ресурсы (финансовые, материальные, человеческие и т. п.).

Показатели рентабельности бывают двух типов. В обоих случаях их рассчитывают как отношение одних измерителей к другим.

Главный интерес для собственника бизнеса, инвесторов, акционеров и других стейкхолдеров представляют следующие разновидности рентабельности:

Рентабельность активов

Этот финансовый коэффициент отражает прибыльность и результативность работы компании – тот доход, который был получен с каждого рубля издержек.

Рассчитывают рентабельность активов путем деления чистой прибыли на средний показатель величины активов и умножения получившегося результата на 100 %:

Рентабельность активов = (Чистая прибыль : Среднегодовая величина активов) х 100 %

Исходные данные берутся из бухгалтерских документов: ЧП – из формы № 2 под названием «Отчет о финансовых результатах» (раньше называлась «Отчет о прибылях и убытках»), среднеарифметическая величина активов за год – из формы № 1 под названием «Бухгалтерский баланс». Если необходимо рассчитать рентабельность активов максимально точно, суммируют размер активов на начало и конец года и делят эту величину пополам.

Рентабельность активов показывает, насколько реальная рентабельность не совпала с ожидаемой, и определяет причины этого.

По рентабельности активов можно сравнивать эффективность предприятий, работающих в одной рыночной нише.

Допустим, в 2020 году предприятие владело активами на сумму 2,698 млн рублей, в 2021 году – уже на 3,986 млн рублей. Чистая прибыль в 2021 году составила 1,983 млн рублей.

Рассчитаем среднегодовую величину активов, найдя среднее арифметическое между суммами за оба года. Она равна 3,342 млн рублей.

В 2021 году рентабельность активов была равна 49,7 %.

Посмотрев на эти цифры, видим, что каждый потраченный рубль дал предприятию прибыль в 49,7 %. Это и есть показатель доходности.

Рентабельность основных производственных фондов (ОПФ)

Этот показатель, также называемый рентабельностью основных средств, рассчитывается путем деления чистой прибыли на стоимость основных средств и умножения результата на 100 %:

Рентабельность ОПФ = (ЧП : Среднегодовая стоимость основных средств) х 100 %

Он показывает, какова реальная доходность при использовании основных средств, с помощью которых производится продукция. Все исходные данные для вычисления рентабельности основных производственных фондов можно почерпнуть из бухгалтерской отчетности, а именно: из форм № 2 (объем чистой прибыли) и № 1 (средний размер основных производственных фондов).

Рассмотрим практический пример. В 2020 году производственные фонды компании оценивались в 1,056 млн рублей, а через год – уже в 1,632 млн рублей. В том же 2021 году предприятие показало чистую прибыль, равную 1,983 млн рублей.

Рассчитаем среднее арифметическое стоимостей фондов, получается 1,344 млн рублей. Их рентабельность на 2021 год составит 147,5 % – это и есть реальная доходность от пользования ими.

Рентабельность продаж

С рентабельностью продаж всё просто: она отражает долю прибыли в выручке предприятия. Фактически это коэффициент прибыли на каждый заработанный рубль. Данный показатель выражают в процентах и рассчитывают за определенный период.

Рентабельность продаж – это тот маркер, на который в первую очередь обращает внимание руководитель бизнеса. Опираясь на данные о рентабельности продаж, компании меняют свою ценовую политику и оптимизируют расходы на реализацию товара.

Рентабельность продаж = (Прибыль : Выручка) х 100 %

У каждого предприятия есть свое уникальное значение показателя рентабельности. Общепринятых мерок здесь не может быть, поскольку и ассортимент, и конкурентные стратегии компаний сильно различаются.

Рассчитывать коэффициент рентабельности продаж можно на базе разных типов прибыли. Это порождает несколько вариаций данного показателя. Чаще всего его вычисляют по валовой или чистой прибыли, но также распространена и операционная рентабельность продаж.

Рентабельность продаж по валовой прибыли = (Валовая прибыль : Выручка) х 100 %

Рентабельность продаж по валовой прибыли рассчитывают, разделив валовую прибыль на выручку, и выражают в процентах.

В свою очередь, валовую прибыль можно рассчитать, вычтя себестоимость реализации товара из выручки за него. Эти данные содержатся в форме № 2.

Разберем конкретный пример. В 2021 году компания получила валовую прибыль, равную 2,112 млн рублей, а её годовая выручка при этом равнялась 4,019 млн рублей. Рентабельность продаж, рассчитанная по валовой прибыли, составит 52,6 % – то есть каждый заработанный фирмой рубль в 2021 году на 52,6 % состоял из валовой прибыли.

Операционная рентабельность продаж = (Прибыль до налогообложения : Выручка) х 100 %

Операционная рентабельность продаж является отношением прибыли (без вычета налогов) к выручке. Тоже имеет процентное выражение. Все исходные сведения для расчета есть в форме № 2.

Этот показатель демонстрирует долю прибыли в каждом рубле, который заработала компания, после налогообложения выручки.

Предположим, что прибыль компании в 2021 году без учета налогов составила 2,001 млн рублей. Фирма выручила за тот же год всего 4,019 млн рулей. В этом случае операционная рентабельность продаж составит 49,8 %. Это означает, что каждый рубль вырученных денег, после того как предприятие уплатило все обязательные налоги, содержит 49,8 % прибыли.

Рентабельность продаж по чистой прибыли = (Чистая прибыль : Выручка) х 100 %

Рентабельность продаж по чистой прибыли – это отношение чистой прибыли к сумме вырученных средств в процентном выражении.

Все исходные показатели, как и в остальных случаях, есть в форме № 2.

Предположим, предприятие в 2021 году получило чистую прибыль в размере 1,983 млн рублей, выручив за этот период всего 4,019 млн рублей.

Если рассчитывать рентабельность продаж по чистой прибыли, то она будет равной 49,3 %: каждый рубль, заработанный компанией, на 49,3 % является чистой прибылью.

В некоторых случаях коэффициент рентабельности продаж обозначается как норма прибыльности, поскольку он отражает удельный вес прибыли того или иного вида в выручке от продажи продуктов, оказания услуг или проведения работ.

Анализируя рентабельность продаж, имейте в виду, что её падение свидетельствует об уменьшении спроса на продукцию компании и её конкурентоспособности. В подобных случаях надо позаботиться о стимулировании спроса, освоении новых рыночных ниш либо улучшении качества предлагаемого товара (услуги).

В факторном анализе рентабельность продаж рассматривается с точки зрения её влияния на ценовую динамику себестоимости и конечной стоимости товаров (услуг, работ).

Чтобы обнаружить тенденции изменения рентабельности, выделяют отчетный и базисный периоды. За базисный обычно принимают прошлый год либо тот период, когда предприятие было на пике успеха и получало самые высокие прибыли. Коэффициенты рентабельности за оба периода сравнивают.

Повышения рентабельности продаж можно добиться путем увеличения потребительских цен на товарный ассортимент либо оптимизации себестоимости. Выбирая стратегию действий и соответствующие ей коммуникационные, ценовые, товарные рычаги влияния на ситуацию, следует принимать во внимание следующие факторы: колебания спроса, динамику рыночной конъюнктуры, действия конкурентов, возможность сокращения производственных издержек.

Как рассчитать чистую прибыль: 5 примеров

-

ООО «Фирма»

Предположим, в 2021 году ООО «Фирма» продало продукцию себестоимостью 400 тыс. рублей на общую сумму 600 тыс. рублей. При этом оно сдавало в аренду помещение, за что получило еще 100 тыс. рублей. Кроме этого, компанией были получены сторонние доходы в размере 70 тыс. рублей с инвестиций в другие бизнесы. Затраты в этот период составили 100 тыс. рублей.

-

Рассчитываем валовую прибыль: 600 тыс. руб. — 400 тыс. руб. = 200 тыс. руб.

-

Финансовая прибыль равна 70 тыс. рублей.

-

Рассчитаем операционную прибыль: 100 тыс. руб. — 100 тыс. руб. = 0 руб.

-

Сумма налога: (200 тыс. руб. + 70 тыс. руб.) × 20 % = 54 тыс. руб.

-

На основе этих показателей можно рассчитать чистую прибыль: 70 тыс. руб. + 200 тыс. руб. — 54 тыс. руб. = 216 тыс. руб.

-

Магазин «Кораблики»

Рассчитаем чистую прибыль магазина по данным его бухгалтерской отчетности.

Предположим, отчетные документы магазина содержат следующие цифры:

| Показатель | Строка | 2021 год (тыс. руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1,5 |

| Налог на прибыль | 2410 | 11,1 |

Рассчитаем чистую прибыль:

150 тыс. руб. + 2 тыс. руб. — 60 тыс. руб. — 15 тыс. руб. — 20 тыс. руб. — 1,5 тыс. руб. — 11,1 тыс. руб. = 44,4 тыс. руб.

-

ООО «Организация»

ООО «Организация» за отчетный год получило доход в размере 500 тыс. рублей при себестоимости продукции 300 тыс. рублей. За этот период компания также продала станок, получив за него 20 тыс. рублей, и понесла расходы в 100 тыс. рублей.

В первую очередь рассчитаем сумму всех её доходов за год:

500 тыс. руб. + 20 тыс. руб. = 520 тыс. руб.

После этого сложим все расходы за этот период:

300 тыс. руб. + 100 тыс. руб. = 400 тыс. руб.

Подсчитаем итоговую прибыль компании:

520 тыс. руб. — 400 тыс. руб. = 120 тыс. руб.

Не забудем о налоге на прибыль:

120 тыс. руб. × 20 % = 24 тыс. руб. (в госбюджет)

Теперь можно рассчитывать чистую прибыль по формуле:

ЧП = П — Н, или

120 тыс. руб. — 24 тыс. руб. = 96 тыс. руб.

-

ООО «Ромашка»

Показатели деятельности компании в первом квартале отчетного 2021 года составили:

-

налоги: ОСН – 20%;

-

один штатный сотрудник с зарплатой 40 тыс. рублей (без вычета налогов и взносов);

-

получена выручка 2 млн рублей (включая НДС в размере 360 тыс. рублей);

-

затраты на закупку продукции – 1,2 млн рублей(включая НДС величиной 216 тыс. рублей.);

-

на транспортировку, подготовку товара к продаже было израсходовано 177 тыс. руб. (включая НДС 27 тыс. руб.).

Таким образом, ООО «Ромашка» обязано уплатить НДС, равный 117 тыс. рублей (216 тыс. рублей и 27 тыс. рублей – к возмещению из бюджета).

Рассчитаем НДФЛ и обязательные взносы в фонды:

5,2 тыс. руб. (13%) + 8,8 тыс. руб. (ПФР) + 2,04 тыс. руб. (ФФОМС) + 1,16 тыс. руб. (ФСС) = 17,2 тыс. руб.

Без учета налогов прибыль составляла 553 тыс. рублей и рассчитывалась так:

выручка без НДС – (расходы на покупку без НДС + подготовку без НДС)

В конкретных цифрах:

1 640 тыс. руб. – 1 107 тыс. руб. = 533 тыс. руб.

Теперь можно рассчитать чистую прибыль компании:

ЧП = 553 тыс. руб. – 17,2 тыс. руб. – 20 % = 428,64 тыс. руб.

-

ИП Иванов С. П.

Исходные данные за отчетный период деятельности ИП (2021 год):

-

налоги: УСН в размере 15 %;

-

ни одного наемного работника, то есть никаких зарплат и отчислений в фонды;

-

выручка составила 2,3 млн рублей;

-

издержки на закупку товара – 1,5 млн рулей;

-

доставка, подготовка к продаже повлекли за собой расходы в 300 тыс. рублей.

Так как ИП работает по упрощенной системе налогообложения, не включающей в себя НДС, то его рассчитывать не придется.

Вычислим сумму взносов:

20 727,53 руб. (на сумму до 300 тыс. руб.) + 20 000 руб. = 40 727,53 руб.

После чего рассчитаем чистую прибыль:

ЧП = 2 300 тыс. руб. – 1 500 тыс. руб. – 300 тыс. руб. – 40 727,53 руб. – 15 % (УСН) = 390,37 тыс. руб.

Скачайте полезный документ по теме:

Деловая переписка: Чек-лист для составления идеального письма

Законные способы увеличения чистой прибыли

-

Расширять производственные мощности

Приобретение и внедрение инноваций – дорогое удовольствие для компании. Однако новые технологии и достижения научно-технического прогресса позволяют существенно экономить на производственных издержках. Можно не менять сразу весь парк оборудования, а модернизировать имеющееся. В результате продуктивность работы возрастет, а ресурсы будут сэкономлены.

-

Управлять качеством выпускаемых продуктов

Спрос на качественно сделанные вещи будет существовать всегда. Если же ваш бизнес страдает от недостаточной рентабельности продаж, поработайте над качеством самого продукта, чтобы людям захотелось покупать его у вас.

-

Выработать правильную маркетинговую стратегию

Маркетинговая политика, направленная на рыночное продвижение продукта или услуги, базируется на результатах исследования конъюнктуры рынка и потребностей клиентов. Крупные корпорации имеют в своей организационной структуре специальные отделы маркетинга. Некоторые фирмы ограничиваются одним штатным специалистом, отвечающим за разработку и реализацию маркетинговых стратегий. В более мелких фирмах подобные задачи выполняют руководители и сотрудники различных отделов.

Чтобы разработать и реализовать маркетинговую политику, потребуются вложения. Но результат стоит того: чистая прибыль компаний заметно возрастает, когда они всерьез начинают заниматься вопросами маркетинга.

-

Удешевлять производство продукции

Чтобы увеличить чистую прибыль, можно попробовать снизить себестоимость производимых товаров. Например, сменить поставщиков на тех, которые работают на более выгодных условиях. Если же вы рассчитываете сэкономить на материалах, следите за тем, чтобы качество вашего продукта не пострадало.

-

Замотивировать персонал

Управление персоналом требует от руководителя особых компетенций. Эту деятельность необходимо осуществлять, чтобы наемные работники ответственно исполняли свои трудовые обязанности, продукция выпускалась с минимумом брака и в установленные сроки, а чистая прибыль компании росла.

В наше время выработано множество методов и инструментов стимулирования работников: это тимбилдинги и другие корпоративные мероприятия, выпуск фирменной газеты и прочие меры внутрикорпоративной политики, в том числе экономические рычаги – штрафы и премии.

Подытожить всё вышесказанное можно следующим образом: рассчитывать суммы чистой прибыли и показатель рентабельности необходимо для анализа эффективности управления компанией, состояния её финансов и хозяйственной части.

Ведь для улучшения любых показателей их нужно сначала измерить, а затем, проанализировав все данные и выявив уязвимые места бизнеса, выработать стратегию его дальнейшего развития.

Облако тегов

Понравилась статья? Поделитесь:

В финансах есть одна истина, которую понять непросто: количество денег ничего не говорит о прибыли компании. Денег может быть много без прибыли, а может быть мало с прибылью. Разберемся, почему так бывает.

Денег может быть много без прибыли, а может быть мало с прибылью по следующим причинам:

• отгрузили клиенту товар с отсрочкой платежа — вроде работу сделали, а денег нет;

• запустили предпродажу еще готового продукта — вроде денег много, но мы ж ничего не сделали;

• заполнили склад сырьем для производства — вроде полезное дело сделали, но теперь приходится сидеть без денег;

• закупили дорогое оборудование — без него у компании нет будущего, но из-за крупной траты месяц насмарку, денег нет.

В этой статье будем считать прибыль правильно — по выполненным обязательствам, а не деньгам. Звучит сложно? Не пугайтесь, сейчас разберемся — а еще дадим формулу подсчета прибыли.

Два главных принципа в расчете чистой прибыли

Все загвоздки по поводу подсчета прибыли растворяются, если понять всего два принципа:

1) выручку признаем, когда выполнено обязательство;

2) расходы признаем по факту реального использования.

Обсудим каждый подробнее.

Принцип 1. Выручка = выполненное обязательство

Деньги становятся вашими ровно в тот момент, когда вы выполнили свое обязательство перед покупателем: отгрузили кирпичи на его склад, полностью сделали сайт, отдали человеку колбасу. В этот момент можно записывать деньги в табличку — в тот месяц, когда обязательства были выполнены:

Неважно, что деньги вы получили в июне. Выручкой они станут только тогда, когда работа будет выполнена:

Выполнили работу — признали выручку. И неважно, что деньги придут позже. Вы их уже заработали

Принцип 2. Расходы признаются по факту реального использования

Представьте, что вы едете на машине из Москвы в Питер. Залили 100 л бензина, а потратили только 70. Значит, когда будете подбивать расходы на поездку, запишете в них стоимость только 70 л бензина. Остальные 30 вы потратите уже потом, хотя заплатили за них во время поездки. В бизнесе точно так же, например:

• 5 июня платим зарплату за май. Деньги тратим в июне, но расход майский — мы же платим за ту работу, которую сотрудники делали месяц назад.

• 10 декабря платим аренду за январь. Деньги тратим в декабре, а расход январский, потому что платим за использование офиса в январе.

Расходы, которые напрямую связаны с выручкой, признаем только тогда, когда получили выручку. Просто так расходов не бывает.

Закупили складских товаров на 1 млн руб., а реализовали из них только 80 %. Значит, в расход идет только 800 тыс. руб. Оставшиеся 200 тыс. руб. лежат на складе и никуда от нас не делись. Это ваши деньги, просто в агрегатном состоянии запасов. В расход они пойдут потом, когда продадим остальной товар.

Приобрели 70 кубов древесины за 100 тыс. руб. Произвели из этой древесины 50 стульев. Продали за месяц только 25 стульев — значит, расходов на закупку древесины понесли на 50 тыс. руб.

Кипит голова? Это нормально. Тут как с плаванием: на словах черте что, а падаешь в воду и как-то постепенно учишься.

Как правильно посчитать чистую прибыль

Когда вы разобрались с принципами выше, подсчет прибыли — дело техники. Просто воспользуйтесь формулой расчета чистой прибыли:

Чистая прибыль = Выручка – Переменные расходы – Общепроизводственные расходы – Косвенные расходы – Налоги – Проценты по кредитам – Амортизация.

По сути, мы просто вычитаем из выручки расходы. Но расходов у нас аж шесть типов — это нужно для большей детализации, чтобы быстро можно было понять, на каком этапе образовалась проблема или прорыв. Давайте разберемся с этими расходами.

Переменные расходы — это те, которые напрямую зависят от выручки. Выручка растет — и они растут, падает — и они падают. Вообще не будет выручки — и этих расходов не будет.

Если вы делаете стулья, то для вас переменным расходом будет стоимость древесины для их производства.

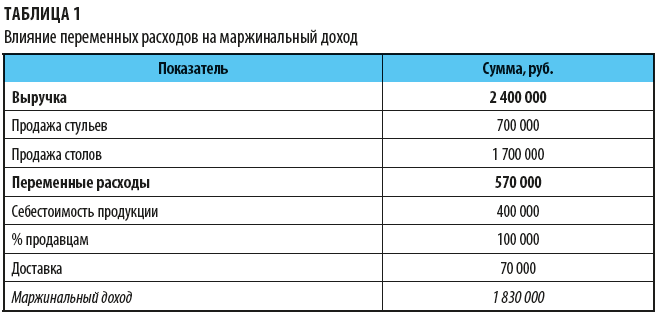

Как переменные расходы влияют на показатель маржинального дохода, мы показали в табл. 1.

Косвенные расходы — это те расходы, которые относятся к работе компании в целом, их нельзя отнести к определенному направлению. Это, например, аренда офиса, зарплата административного персонала.

Как косвенные расходы влияют на показатель операционной прибыли рассмотрим в таблице 2.

Амортизация в двух словах — это когда мы «размазываем» стоимость основных средств на период их использования. Купили машину и не записываем сразу ее стоимость в расход, а на протяжении пяти лет списываем понемножку. И получается, что машина стоит не миллион, а 16 670 руб. в месяц.

Проценты по кредитам. У каждого кредита есть тело и процент. Тело — это та сумма денег, которую вы взяли и постепенно возвращаете банку. Взяли кредит на миллион — этот миллион и есть тело. А еще вы платите проценты банку — при подсчете прибыли учитываются только они.

Налоги при подсчете прибыли — это только налог на прибыль. Остальные налоги (земельный, транспортный и т. д.) входят в соответствующие расходы. То есть, когда начисляете зарплату, учитывайте ее со всеми отчислениями государству.

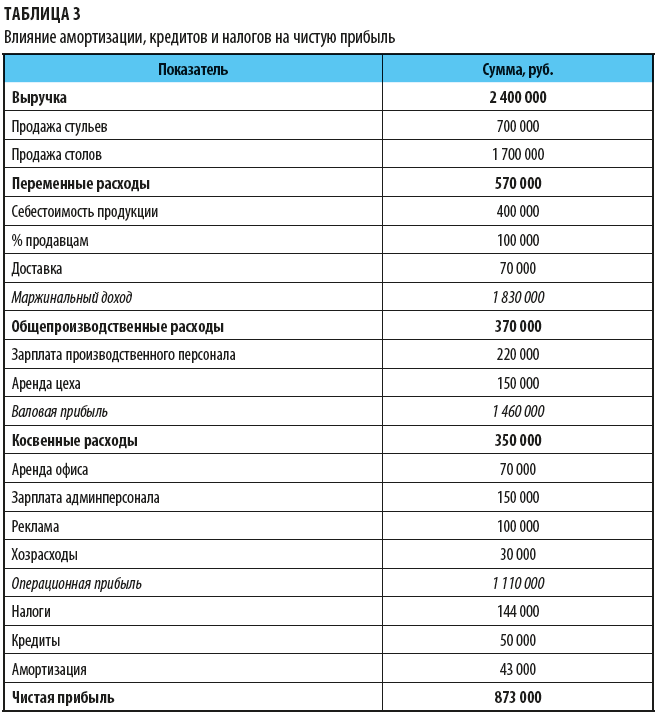

Влияние сумм амортизации, кредитов и налогов на результат расчета чистой прибыли отражено в табл. 3.

Подсчет прибыли ведите в отчете о прибылях и убытках (ОПиУ). Считайте месяц за месяцем, отслеживайте динамику выручки, следите за расходами, не упускайте рентабельности.

Статья опубликована в журнале «Справочник экономиста» № 2, 2023.

Как рассчитать прибыль бизнеса

Разбираемся в формулах и их значении

Прибыль компании показывает, насколько эффективно работает бизнес. Если за цифрами не следить, компания рискует потерять доход. При этом будет сложно найти проблемные места, которые тянут бизнес вниз. Чтобы этого не допустить и принимать практичные управленческие решения, владельцу бизнеса нужно разбираться в видах прибыли и их значении — об этом наша статья.

1. Валовая прибыль

Валовая прибыль показывает разницу между выручкой компании и себестоимостью продукции. По этому показателю определяют эффективность направлений бизнеса. Например, выявляют, какой товар приносит больше денег, а от производства какого лучше отказаться.

Валовую прибыль малый бизнес и ИП могут считать самостоятельно — например, в Excel. Для крупного бизнеса она отражается в бухгалтерском отчете о финансовых результатах. Считать показатель можно раз в месяц, квартал или год — чем крупнее бизнес, тем чаще считают.

Выручка — все деньги, которые заработала компания без учета НДС и акциз.

В себестоимость включают прямые затраты компании на производство — зарплаты сотрудникам, закупку сырья и материалов и другие расходы. В статье Академии бизнеса уже рассказывали, как правильно рассчитывать себестоимость продукта.

Рассчитаем валовую прибыль за год на примере ООО «Ореховый мир», которая производит и продает ореховые пасты. Организация производит три линейки паст — арахисовая, из кешью, из фундука и кокоса.

По расчету на первый взгляд кажется, что паста из кешью — наиболее эффективное направление. Валовая прибыль по ней 1 300 000 рублей, что выше остальных показателей. Чтобы узнать это наверняка, нужно посчитать рентабельность валовой прибыли.

Рентабельность прибыли помогает оценить насколько эффективно бизнес использует ресурсы. Значение рентабельности показывает, сколько прибыли получит предприниматель с каждого вложенного рубля.

Посчитаем рентабельность ореховых паст. Вот что получим:

Расчет рентабельности валовой прибыли показал, что наиболее эффективное направление — производство арахисовой пасты. С каждого вложенного рубля компания получит 78 копеек валовой прибыли.

Отчёт о прибылях и убытках: основы

Инструмент для отслеживания финансовых результатов компании.

Инструмент для отслеживания финансовых результатов компании.

2. Операционная прибыль или прибыль от реализации

Операционная прибыль отражает конечный результат продаж компании. Помимо прямых затрат, в ней учитываются:

- коммерческие расходы — все, что связано с реализацией продукции. Например, затраты на упаковку, оплата за отгрузку и хранение товаров, запуск рекламной кампании;

- управленческие расходы — то, что не связано с производством товаров. Например, плата за банковское обслуживание, командировки, интернет, зарплата директора.

Операционную прибыль, как и валовую, можно рассчитать самостоятельно в Excel. Это подойдет для ИП и малого бизнеса. Для среднего бизнеса операционную прибыль считает бухгалтер и отражает в бухгалтерском отчете о финансовых результатах. В отчете она называется «прибыль (убыток) от продаж».

Основная задача расчета операционной прибыли — оптимизировать расходы. Если прибыль от реализации падает с каждым расчетным периодом, можно применить одну из трех стратегий:

- Увеличить выручку — например, поднять цены, увеличить объемы производства, расширить ассортимент.

- Снизить себестоимость — об этом мы рассказывали в статье «Затраты на сотрудников и производство: как сделать бизнес более стабильным»

- Сократить коммерческие и управленческие расходы. Например, в Академии бизнеса писали, как сэкономить на обслуживании РКО.

Рассчитаем коммерческие и управленческие расходы за год на примере ООО «Ореховый мир».

Общая сумма операционных расходов — 1 610 000 рублей. Валовая прибыль компании, как мы уже выяснили, — 3 750 000 рублей. А общая выручка — 5 200 000 рублей. Узнаем операционную прибыль и рассчитаем ее рентабельность.

С каждого вложенного рубля компания получает 41 копейку операционной прибыли. Если цифра упадет в следующем периоде, это будет значить, что бизнес неэффективно тратит ресурсы.

3. Чистая прибыль

Чистая прибыль —- итоговый результат работы компании. Она показывает заработанные деньги компании за расчетный период, которые остались после оплаты всех расходов и налогов. О налогах мы рассказывали в статье «Какие налоги платит предприниматель в зависимости от системы налогообложения».

Для расчета чистой прибыли учитываются прочие доходы. Например, если у вас открыт депозит, проценты по нему — прибыль. Или если вы продали что-то из оборудования или сдали цех в аренду — тоже нужно учитывать.

Также нужно учитывать прочие расходы. Сюда относятся проценты по кредитам, полученные пени и штрафы, расходы на содержание помещений, которые переданы в аренду.

До расчётов чистой прибыли нужно узнать налогооблагаемую базу и рассчитать налог. Налог рассчитывается с балансовой прибыли. Чтобы её получить, нужно к операционной прибыли прибавить прочие доходы и вычесть из суммы прочие расходы.

Чистая прибыль — деньги, которые остаются в распоряжении владельца бизнеса. Именно из этой части прибыли компания финансирует свое развитие, создает резервный фонд, выплачивает премии коллективу.

Рассчитаем чистую прибыль и ее рентабельность на примере ООО «Ореховый мир». Из прочих доходов у компании — деньги за сдачу в аренду цеха, который принес за год 600 000 рублей. Из прочих расходов — расходы на содержание цеха, переданного в аренду. За год компания потратила 155 000 рублей.

ООО «Ореховый мир» работает по общей система налогообложения (ОСНО) и платит налог на прибыль в размере 20%. Операционная прибыль компании — 2 140 000 рублей. Напомним, что выручка за год — 5 200 000 рублей.

С каждого вложенного рубля ООО «Ореховый мир» получает 39 копеек чистой прибыли. Анализ этого показателя каждый квартал и год поможет оценить, насколько эффективно работает бизнес и найти слабые точки, которые можно улучшить.

Чистая прибыль указывается в последней строке бухгалтерского отчёта о финансовых результатах. Бухгалтер составляет отчёт раз в год. Подавать в налоговую его нужно в электронном виде до 31 марта года, следующего за отчётным.

Упростить бухгалтерский учёт и сэкономить поможет онлайн-бухгалтерия «Моё дело». Сервис поддерживает создание деклараций из шаблона и их автозаполнение, автоматизирует расчёты — например, рассчитает налог и подаст в ФНС. Онлайн-бухгалтерия интегрирована с расчётным счётом в банке. Подайте заявку на открытие счёта и подключите «Моё дело» с месяцем бесплатного использования.