ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ: ОБЩАЯ ХАРАКТЕРИСТИКА

Предприятия, осуществляющие хозяйственно-финансовую деятельность, проводят расчеты с контрагентами. Если предприятие отгрузило продукцию или выполнило работы и услуги до момента поступления на расчетный счет денежных средств (платежей), то возникает дебиторская задолженность.

Дебиторская задолженность — это задолженность поставщиков и подрядчиков, работников предприятия, контрагентов-заказчиков, которые должны данному предприятию за реализованные товары, работы, услуги. Дебиторами могут быть как юридические, так и физические лица.

Суть дебиторской задолженности заключается в том, что в бухгалтерском учете эти долги считаются в составе актива, то есть фактически они еще не оплачены, а в прибыль входят. Следовательно, состояние дебиторской задолженности влияет на финансовое положение предприятия.

Задача любого предприятия — постоянный контроль и анализ дебиторской задолженности. Для решения этой задачи нужно формировать отчеты о состоянии долгов, их величине и составе.

Состав дебиторской задолженности:

- задолженность по выданным поставщикам авансам в счет предстоящих поставок;

- задолженность по расчетам с подотчетными лицами;

- задолженность контрагентов-покупателей по расчетам за товары, выполненные работы, оказанные услуги;

- переплата налогов в бюджет;

- расчеты по «входному» НДС;

- задолженность страховых взносов от фонда социального страхования (ФСС), если суммы пособий по больничному листу и в связи с материнством превышают начисленные страховые взносы;

- задолженность по выданным займам;

- задолженность по расчетам с лицами, которые должны компенсировать ущерб;

- прочая задолженность предприятию.

ПРИМЕР АНАЛИЗА ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Анализ дебиторской задолженности можно провести в такой последовательности:

- Анализ структуры, движения и состояния дебиторской задолженности.

- Анализ дебиторской задолженности по срокам возникновения.

- Определение доли дебиторской задолженности в общем объеме текущих активов, расчет показателей оборачиваемости, оценка соотношения темпов роста дебиторской задолженности с темпами роста выручки от реализации.

- Анализ соотношения дебиторской и кредиторской задолженности.

Анализ структуры, движения и состояния дебиторской задолженности

Рассмотрим структуру краткосрочной дебиторской задолженности учреждения здравоохранения в динамике за один финансовый отчетный год (табл. 1).

Из таблицы 1 следует, что краткосрочная дебиторская задолженность на конец 2018 г. снизилась на 412 852 руб. по сравнению с его началом.

Дебиторская задолженность по реализованным работам и услугам заказчикам-покупателям составляет наибольший удельный вес в общем объеме задолженности организации: 60,74 % на начало года и 58,81 % на конец.

Задолженность по авансам, выданным поставщикам, имела положительную динамику и снизилась на конец года на 73 194 руб.

Расчеты по налогу на добавленную стоимость в конце 2018 г. составили 206 038 руб. против 294 582 руб. на начало года, сократив дебиторскую задолженность на 88 544 руб.

Сумма дебиторской задолженности по социальному страхованию на конец года — 126 782 руб. Задолженность образовалась из-за превышения суммы начисленных пособий по временной нетрудоспособности над суммой страховых взносов в ФСС.

Все показатели по дебиторской задолженности на конец года имели положительную динамику.

Дебиторская задолженность поставщиков

Рассмотрим дебиторскую задолженность поставщиков в разрезе каждого договора по сумме и срокам возникновения, выясним причины ее образования.

В период между оплатой поставщику и отгрузкой ему товара, выполнением работы или оказанием услуги образуется дебиторская задолженность и возникает финансовая обязанность контрагента по погашению этого долга. Данный период может длиться несколько дней или месяцев в зависимости от условий, оговоренных сторонами в договоре.

Расчеты по выданным авансам с дебиторами и расчеты с поставщиками связаны. Если поставщику перечислен аванс за предстоящую поставку товаров (выполнение работ, оказание услуг), то в балансе образуется дебиторская задолженность поставщика перед организацией до даты поставки товаров.

Если поставщик сначала поставил материальные ценности (выполнил работы, оказал услуги), то у организации возникает кредиторская задолженность до момента проведения оплаты.

Определим суммы и сроки задолженности с помощью табл. 2.

Согласно данным табл. 2 дебиторская задолженность на конец 2018 г. составила 174 530 руб. Задолженность по срокам:

- до 30 дней — 58 179 руб. Объясняется тем, что по договору услуги связи и коммунальные услуги оказывают в следующем месяце после предоплаты. Дебиторская задолженность по материалам — 24 755,66 руб., поставки осуществляются в течение 30 дней после предоплаты;

- от 31 до 60 дней — 27 751 руб.;

- от 61 до 180 дней — 88 600 руб. (за лабораторный прибор, который согласно договору поставки ООО «Медтехника» должен отгрузить и доставить в конце первого квартала 2019 г.).

Просроченная задолженность отсутствует.

Дебиторская задолженность по реализованным работам и услугам заказчикам-покупателям

По данным табл. 1 видно, что в структуре дебиторской задолженности наибольший удельный вес имеет задолженность, связанная с продажей материальных ценностей, выполнением работ, оказанием услуг.

Задолженность возникает в момент отгрузки товаров, выполнения работ, оказания услуг и погашается в момент оплаты заказчиком-покупателем. Подтверждающим документом является акт выполненных работ (услуг), при отпуске товаров — накладная. Сроки оплаты регулируются двухсторонним договором и календарным планом.

Для анализа дебиторской задолженности по выполненным работам сформируем табл. 3 и оценим состояние «дебиторки» по размеру и срокам возникновения.

Как видно из табл. 3, дебиторская задолженность на конец первого полугодия 2019 г. составила 809 773 руб.

Долг образовался за заводом «УМЗ» в сумме 40 600 руб., задолженность по сроку — четыре месяца. Работа выполнена 03.03.2019 полностью в сумме 81 200 руб., а оплата произведена лишь частично (40 600 руб.).

Долг за компанией «Триод» — 60 200 руб. Работа выполнена 28 марта, оплата не произведена. Дебиторская задолженность по сроку — три месяца.

Дебиторская задолженность со сроком два месяца числится за двумя контрагентами:

- ТЦ «КОР» — 128 435 руб.;

- приборостроительным предприятием — 27 174 руб.

Долги за другими контрагентами составляют по срокам от одной недели до месяца.

Счета формируют на основании договора, заключенного между заказчиком и исполнителем. Чтобы проконтролировать выполнение обязательств, рассматривают каждый договор (в программе «1С» находят нужный). В найденном договоре открывается несколько счетов, предъявленных заказчику за определенный период. По каждому из них можно определить период, сумму счета, а также состояние текущего договора — реализация и оплата. В каждом договоре оговариваются сроки исполнения и оплаты (табл. 4).

На основании оценки сроков задолженности по каждому заказчику организация должна взыскать дебиторскую задолженность.

Просроченная задолженность возникает, когда контрагент не выполняет договорные условия, то есть не производит оплату в установленный срок.

ОБРАТИТЕ ВНИМАНИЕ

Вероятность возврата долга зависит от срока просрочки платежа. Чтобы получить деньги от контрагента, нужно работать с дебиторской задолженностью с первого дня просрочки.

Структурирование дебиторской задолженности путем ее сквозного анализа по срокам возникновения позволяет оценить возможные неплатежи. В соответствии с данным методом все счета заказчиков-покупателей нужно классифицировать по срокам возникновения дебиторской задолженности:

- срок погашения еще не наступил;

- просроченная задолженность до 30 дней;

- просроченная задолженность от 31 до 60 дней;

- просроченная задолженность от 61 до 90 дней;

- просроченная задолженность более 90 дней.

Срок нормальной просрочки зависит от вида деятельности организации.

Первые 30 дней считаются рабочей просрочкой. В этот период нужно вести переговоры с контрагентами, выяснить причины неуплаты долга, сослаться на договор и календарный план, оговорить сроки погашения дебиторской задолженности.

Если срок по договору истек, следует напомнить о необходимости оплаты долга: направить заказчику письмо, сделать рассылку напоминаний о погашении долга по электронной почте. Если у контрагента финансовые затруднения, нужно заручиться от него гарантийным письмом об обязательстве оплаты.

Если контрагент не торопится с оплатой, нарушает график платежей, то запланированные услуги на последующий период можно приостановить.

В случае неуплаты необходимо подготовить документы по доказательству долга — акт сверки взаиморасчетов, подписать его в двухстороннем порядке, заручиться от покупателя-должника письменным признанием дебиторской задолженности. В случае невозможности разрешить спорные вопросы документы о признании долга подтвердят факт задолженности в суде.

Если контрагент-должник не принимает никаких действий по оплате долга и задолженность не удается вернуть, юристу учреждения следует подготовить исковое заявление и подать его в арбитражный суд.

Дебиторская задолженность подотчетных лиц

Денежные средства выдаются авансом подотчетным лицам (материально ответственным сотрудникам) для совершения хозяйственных операций. В данном случае возникает дебиторская задолженность перед организацией.

К СВЕДЕНИЮ

Перечень сотрудников, имеющих право на получение средств под отчет для служебных расходов, закрепляют в приказе по организации.

За выданные суммы подотчетные лица должны отчитаться, а оставшиеся деньги вернуть в кассу. Это позволяет контролировать целевое расходование денежных средств.

В соответствии с правилами ведения кассовых операций подотчетное лицо не позднее трех рабочих дней после окончания срока, на который был выдан аванс, должно представить в бухгалтерию авансовый отчет или вернуть денежные средства в кассу учреждения. Дебетовый остаток в конце каждого месяца закрывается. Исключением могут быть суммы, выданные сотрудникам на командировочные расходы.

Согласно данным табл. 1 остаток на начало 2018 г. составил 8160 руб. по командировочным расходам, так как сотрудник в этот период находился в командировке и не отчитался за полученные деньги.

Дебиторская задолженность по социальному страхованию

Первые три дня больничного работодатель оплачивает за счет собственных средств, начиная с четвертого дня — за счет средств ФСС. Также за счет ФСС выплачиваются детские пособия.

Сумму страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащую уплате в ФСС, плательщик страховых взносов уменьшает на сумму произведенных им расходов на выплату обязательного страхового обеспечения.

Если суммы выплаченных пособий больше сумм страховых взносов, начисленных за тот же период, за ФСС образуется задолженность. В этом случае учреждение обращается в фонд, представляет отчет о дебиторской задолженности. На основании представленного отчета ФСС перечисляет средства учреждению, тем самым погашая дебиторскую задолженность.

В таблице 1 дебиторская задолженность по социальному страхованию на конец года составила 126 782 руб. Она образовалась следующим образом (табл. 5):

- начислено пособие по временной нетрудоспособности и в связи с материнством за декабрь 2018 г. в размере 201 166 руб.;

- начислены взносы (2,9 %) на социальное страхование с фонда заработной платы:

2 564 960 руб. (зарплата) × 2,9 % = 74 384 руб.;

- дебиторская задолженность по взносам на социальное страхование:

201 166 руб. – 74 384 руб. = 126 782 руб.

Дебиторская задолженность по НДС

В бухгалтерском учете при авансовых платежах начисляются суммы НДС по предварительно полученным оплатам в счет предстоящей реализации товаров (работ, услуг).

Операции по НДС с полученных авансов образуют дебиторскую задолженность до закрытия этих авансов.

ОБРАТИТЕ ВНИМАНИЕ

Исчисленный с суммы предоплаты в счет предстоящих поставок НДС подлежит вычету в том налоговом периоде, в котором произведена отгрузка товаров (работ, услуг) (п. 6 ст. 172 НК РФ).

После отгрузки материальных ценностей (работ, услуг) дебиторская задолженность по НДС с полученных авансов уменьшается.

Из таблицы 1 видно, что дебиторская задолженность по расчетам НДС по авансам, полученным от заказчиков, на начало года составила 216 358 руб., а на конец года она уменьшилась до 160 940 руб.

Начисление налога, предъявленного учреждению поставщиками (подрядчиками) по приобретенным нефинансовым активам (выполненным работам, оказанным услугам), образует дебиторскую задолженность по НДС.

После получения счета-фактуры от поставщика суммы НДС списываются в качестве налогового вычета, тем самым погашается дебиторская задолженность по НДС.

По данным табл. 1, дебиторская задолженность расчетов по НДС по приобретенным материальным ценностям (работам, услугам) уменьшилась за период на 33 126 руб. (на начало года — 78 224 руб., на конец года — 45 098 руб.).

Расчет показателей оборачиваемости дебиторской задолженности

Для анализа дебиторской задолженности рассчитаем показатели оборачиваемости задолженности, которые характеризуют число оборотов долга в течение периода и среднюю продолжительность одного оборота (табл. 6).

Из таблицы 6 следует, что длительность оборота дебиторской задолженности в анализируемых периодах сократилась. Это говорит о снижении срока погашения дебиторской задолженности и является положительным фактором, поскольку ведет к высвобождению денежных средств из оборота.

Длительность оборота дебиторской задолженности составила:

- 2016 г. — 23,432 дня (задолженность погашалась в среднем 15,364 раза за период в 360 дней);

- 2017 г. — 22,467 дня (длительность оборота уменьшилась на 0,965; задолженность погашалась в среднем 16,024 раза);

- 2018 г. — 17,143 дня (длительность оборота сократилась на 5,324 (17,143 – 22,467); в среднем погашалась 21 раз).

Оценка соотношения темпов роста дебиторской задолженности с темпами роста выручки

Сравним темпы роста выручки с темпами роста дебиторской задолженности. Рост дебиторской задолженности оправдан, если сопровождается ростом выручки.

Темп роста дебиторской задолженности в 2017 г. по сравнению с 2016 г. составил 99,5 %, а темп роста выручки за тот же период — 103,7 %.

Темп роста дебиторской задолженности в 2018 г. по сравнению с 2017 г. составил 76,8 %, темп роста выручки — 100,6 %. Темпы роста выручки выше темпов роста «дебиторки».

Относительная экономия денежных средств за счет оборачиваемости дебиторской задолженности составила:

- 2017 г.: 79 234,17 руб. × –0,965 = 76 476,63 руб.;

- 2018 г.: 79 725,02 руб. × –5,324 = 424 467,96 руб.

Анализ соотношения дебиторской и кредиторской задолженности

Рассмотрим еще один важный показатель для оценки финансового состояния предприятия — соотношение дебиторской и кредиторской задолженности в динамике за последние три года. Для этого воспользуемся табл. 7.

Из таблицы 7 следует, что в 2017 и 2018 гг. коэффициент соотношения дебиторской и кредиторской задолженности в организации превышает 1, то есть дебиторская задолженность полностью покрывает кредиторскую. Это положительный фактор, так как организация имеет возможность расплатиться по своим обязательствам с кредиторами без привлечения дополнительных источников финансирования.

Если коэффициент меньше нормативного значения 2, то замедляется обращение ликвидной части оборотных активов в денежные средства.

Невысокие темпы роста дебиторской задолженности в сравнении с ростом кредиторской нарушают ликвидность баланса за счет возможной неспособности покрыть краткосрочные пассивы быстрореализуемыми активами. Возникает ситуация нехватки платежеспособных средств.

ЗАКЛЮЧЕНИЕ

Отсутствие денежных средств для своевременных расчетов может повлиять на платежеспособность предприятия и стабильность поставок, нарушить ритм материально-технического снабжения.

В результате возникновения дебиторской задолженности отвлекаются средства из хозяйственного оборота. Предприятие испытывает риск непогашения долгов просроченной задолженности, что приводит к уменьшению прибыли.

Дебиторская задолженность является резервом дальнейшего получения денежных средств от заказчиков-покупателей за отгруженную продукцию. С другой стороны, не взысканная своевременно дебиторская задолженность говорит о недостаточном контроле работы с контрагентами.

Оперативность контроля и постоянный анализ дебиторской задолженности обязательно отразятся на финансовом результате предприятия.

Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости, ведет к тому, что предприятию приходится привлекать дополнительные источники финансирования.

Статья опубликована в журнале «Планово-экономический отдел» № 5, 2019.

Можно ли узнать про особенности расчетов с контрагентами в организации, ни один договор которой вы не видели? Вполне. Делается это на основе открытых данных – финансовой отчетности. А нужно, чтобы еще до начала партнерских отношений представлять, кто перед вами: вовремя платящий клиент или любитель пожить за чужой счет. В статье приводим этапы анализа, делимся формулами и примером.

Методика анализа дебиторской и кредиторской задолженности (ДЗ и КЗ)

Сразу оговоримся: финансовый анализ – это всегда некое усреднение и обобщение:

- во-первых, расчет индикаторов проводится либо за целый период (допустим, год), либо на две его крайние даты. Характеристика состояния конкретного дня прячется где-то внутри;

- во-вторых, цифры коэффициентов и реальная жизнь – не всегда одно и то же. Предприятие с абсолютно ликвидным балансом может не заплатить поставщику вовремя. Тогда как контрагент с неидеальными показателями закроет долг в оговоренный день.

Это мы к тому, что методика из статьи даст общее представление о потенциальном партнере, но не гарантии его финансовой устойчивости и «порядочности» с точки зрения оплаты.

И еще момент: ДЗ и КЗ включают не только остатки по расчетам с покупателями и поставщиками. Там еще находятся работники, учредители, бюджет, внебюджетные фонды и т.д. В статье же сделаем бóльший упор на первых. Под ДЗ и КЗ в рамках данного материала будем понимать, прежде всего, не вообще всю их величину, а ту часть, которая приходится на покупателей/заказчиков, поставщиков/подрядчиков.

Для изучения системы расчетов понадобятся:

- остатки ДЗ и КЗ;

- информация о просроченных, списанных и обеспеченных долгах;

- показатели, которые инициируют появление задолженности. Это доходы и расходы.

На схеме показали, где взять нужные цифры. А еще предлагаем скачать Excel-файл. Введите в отмеченные ячейки исходные данные, и он сам рассчитает показатели из статьи.

.png)

Рисунок 1. Финансовый анализ дебиторской и кредиторской задолженности: информационная основа

Этапы анализа предлагаем такие:

- изучение структуры ДЗ и КЗ;

- сравнение остатков ДЗ и КЗ промеж собой;

- оценка динамики;

- расчет оборачиваемости.

Сначала разберем каждый шаг в теории. Потом реализуем на практике.

Этап 1. Анализ структуры дебиторской и кредиторской задолженности

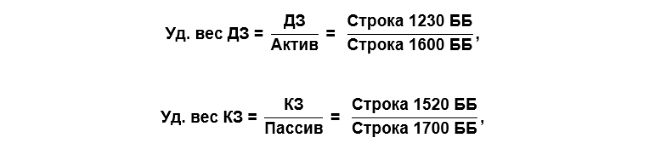

Самый простой способ узнать об особенностях системы расчетов у контрагента – определить удельные веса ДЗ и КЗ в валюте баланса по простым формулам:

де ББ – бухгалтерский баланс.

Норматива для значений нет. Зато есть обычная логика, которая подсказывает: слишком большие величины – это плохо:

- когда существенная часть актива складывается из долгов дебиторов, то велик риск не получить имущество вовремя (деньги от покупателя по отсроченным долгам или ресурсы от поставщика по выданным авансам);

- если велика доля кредиторки в пассиве, то повышается вероятность попасть в долговой коллапс. За ним может последовать банкротство.

От общей структуры в балансе переходим к оценке состава самих долгов. Вспомним, какими они бывают.

Таблица 1. Виды задолженности

|

Название |

Характеристика |

|

Долго- и краткосрочные |

· В финансовой отчетности водораздел по сроку проходит на 12 месяцах. Все, что свыше, относится к долгосрочным долгам. · Заметьте, речь не идет о просрочке. Это значит, что задолженность с договоренностью о погашении через 2 месяца, которую просрочили на 1,5 года, все равно останется краткосрочной. · В балансе нет специальных строк для долгосрочных ДЗ и КЗ. Те, что показываются во II и V разделах, считаются краткосрочными по умолчанию. Организация должна сама вводить подобные статьи, если у нее есть «долгие» средства в расчетах и обязательства |

|

Текущие и просроченные |

· Если ДЗ и КЗ не закрыты в договорной срок, то они становятся просроченными. · В балансе эти суммы не увидеть. Ищите их в пояснениях. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» рекомендует для них таблицы 5.2 и 5.4. Однако предприятия вправе иначе раскрыть данные значения |

|

Обеспеченные и без обеспечения |

· Залог, поручительство и банковская гарантия – то, что формирует обеспечение долга по ГК РФ. А еще по бухгалтерским правилам к ним относятся выданные и полученные векселя. Вероятность погашения обеспеченной задолженности увеличивается, значит, ее качество растет. · Суммы приводятся в таблице 8 пояснений к балансу и отчету о финансовых результатах |

|

Сомнительные и безнадежные |

· Термины применяются к ДЗ. Логично, ведь в своих долгах сомневаться не будешь, и теряет надежду на их получение кто-то другой. · Сомнительная – это просроченная и ничем необеспеченная ДЗ. Сюда же причисляется текущая, по которой высока вероятность неполучения средств вовремя. К безнадежной относится с истекшим сроком исковой давности. · По первой создается резерв по сомнительным долгам. Он минусует ее суммы из балансовой строки. Вторая списывается на прочие расходы. Выходит, в балансе нет ни той, ни другой. · Приводятся в столбцах таблицы 5.1 пояснений. Сомнительная – там, где величина резерва. Безнадежная – в колонке «Списание на финансовый результат» |

Идеальная ситуация – это лишь краткосрочные и текущие долги, да еще с обеспечением. Очевидно, такое бывает крайне редко. Поэтому, чтобы оценить отклонение от идеала и всю сложность ситуации с расчетами на предприятии, считайте долю задолженности:

- долгосрочной. По ДЗ – крайне негативное явление, ведь организация, по сути, добровольно выводит из своего оборота средства на срок свыше 12 месяцев. По КЗ – напротив, мечта. Отыскать поставщика/подрядчика, который позволит пользоваться ресурсами и расплачиваться за них через год, – весьма сложная задача;

- просроченной. Она еще хуже долгосрочной, ведь означает срыв договоренности о времени платежа или поставки. Когда ее много, то это значит: дела с расчетной дисциплиной на предприятии хромают;

- необеспеченной. Текущая необеспеченная – нормально. Просроченная необеспеченная – плохо, ведь тогда нет гарантий возврата средств в оборот. Жаль только, что зачастую из финансовой отчетности не узнать, под какие именно долги получены залоги, поручительства и банковские гарантии. Это так еще и потому, что стандартный вариант раскрытия информации в пояснениях из приказа Минфина РФ не предполагает отслеживание подобного момента;

- безнадежной. Такая ДЗ – прямые финансовые потери предприятия в виде уменьшения прибыли до налогообложения и чистой. А еще показатель отсутствия претензионно-исковой работы в отношении нерасплатившихся вовремя контрагентов. Конечно, если списывается долг организации-банкрота, то тут мало что сделаешь. А когда в прочие расходы уходит задолженность с истекшим сроком исковой давности от контрагента, который продолжает существовать, то это свидетельство несогласованной работы бухгалтерии и юристов.

По итогам первого этапа анализа рассчитываются девять удельных весов. Смотрите перечень на схеме. С их помощью можно значительно продвинуться в понимании характера расчетов внутри исследуемой компании.

.png)

Рисунок 2. Показатели первого этапа анализа

Этап 2. Сравнительный анализ дебиторской и кредиторской задолженности

Выражается в одной формуле. Вот такой:

Соотношение КЗ и ДЗ = КЗ / ДЗ ≈ 1,1.

Ее логика проста: хорошо, когда обязательства самой организации больше, чем долги перед ней. В идеале примерно на 10%. Корректный расчет предполагает исключение из числителя и знаменателя просроченных сумм.

Предприятия, работающие по такой схеме, умело пользуются ресурсами контрагентов. Получают от них материальные ценности, работы и услуги и при этом выторговывают отсрочку платежа бóльшую, нежели предоставляют своим покупателям. Обычно это характеристика эффективной системы расчетов потенциального партнера. Правда, эффективной, прежде всего, для него самого.

Этап 3. Анализ динамики дебиторской и кредиторской задолженности

На данном этапе предлагаем рассчитать темпы роста для ДЗ и КЗ, а затем сравнить их:

- друг с другом;

- с относительным изменением валюты баланса;

- с темпом роста выручки для ДЗ;

- с темпом роста денежных расходов для КЗ.

Напомним, как рассчитывается темп роста:

.png)

Рассмотрим, о чем расскажут полученные цифры.

Тр ДЗ и КЗ. Здесь работает та же логика, что на предыдущем этапе. Если в числе долгов нет просроченных, то превалирующий рост кредиторки по сравнению с дебиторкой – положительная характеристика.

Тр ДЗ, активов и выручки. Выше уже отмечали: дебиторская задолженность в активах – неотъемлемый, но не самый желательный элемент. Поэтому если ее прирост обгоняет увеличение имущества, то доля отсроченных (иначе – выведенных из оборота) средств растет.

Чтобы понять возможные причины ситуации, сравните также Тр для ДЗ и выручки. Когда они примерно равны, то увеличение/уменьшение долгов дебиторов связано с ростом/снижением продаж компании. Если же дебиторка существенно обгоняет выручку, значит, дело в изменении схемы расчетов с контрагентами. Организация стала предоставлять отсрочку покупателям/заказчикам на более долгий период. Ну или еще вариант: увеличились объемы выданных авансов поставщикам и подрядчикам. Они ведь тоже находятся в ДЗ.

Тр КЗ, пассивов и неденежных расходов. Про оптимальное соотношение кредиторки и пассива определенно не скажешь. С одной стороны, ее превышающий рост по сравнению с источниками говорит, что оборот предприятия увеличивается за счет средств чужого бизнеса. Это хорошо. С другой, возникает вопрос: а точно ли это не начало будущего краха – невозможности разобраться с целой горой долгов и последующее банкротство?

Поэтому дополнительно обращайте внимание на долю просроченной задолженности. Если ее изменение согласуется с динамикой общей суммы КЗ, то, по сути, ситуация остается подконтрольной. Это так даже при значимом росте кредиторки.

А еще сравнивайте темпы роста КЗ и неденежных расходов, чтобы понять, менялось ли что-то в расчетах с поставщиками и подрядчиками. Здесь появляется вопрос: почему неденежных? Потому что в расходах значимую часть может занимать амортизация. За нее не надо никому платить. Исключите ее из вычислений, и сравнение станет корректнее.

Логика сопоставления цифр остается такой же, как для Тр ДЗ и выручки. Если темпы роста КЗ и неденежных расходов примерно равны, значит, существенных изменений не было. Отсрочка от поставщиков предоставляется в том же объеме. Если расходы обгоняют, то контрагенты стали менее лояльными и сократили период для постоплаты.

Как использовать информацию данного этапа при выборе потенциального партнера? Возможные выводы смотрите в таблице.

Таблица 2. Выводы о контрагенте по динамике ДЗ и КЗ

|

Характерный признак |

Потенциальный покупатель |

Потенциальный поставщик |

|

Значительный рост ДЗ |

У возможного партнера могут начаться проблемы с деньгами. Это так называемая техническая неплатежеспособность, когда организации много кто должен, но на данный момент денег для оплаты своих счетов нет |

Организация, вероятнее всего, предоставляет отсрочку платежа покупателям. Можно попробовать выторговать выгодные условия оплаты по факту поставки |

|

Значительный рост КЗ |

Полная аналогия написанного выше. Только причина ситуации иная. Обязательства предприятия уже велики. Ваша компания в очереди кредиторов, ожидающих оплату, будет явно не первой. Сумеют ли с вами рассчитаться вовремя? |

Большая кредиторка поставщика, как кажется, не играет роли для покупателя. Однако косвенная связь есть. Вполне возможна такая последовательность событий: · непокрытый долг потенциального контрагента сформировался перед его основным поставщиком материалов; · эта организация приостанавливает дальнейшую отгрузку; · ваш поставщик прекращает производственный процесс из-за отсутствия материалов; · вы не получаете товары, работы или услуги вовремя |

Этап 4. Анализ оборачиваемости дебиторской и кредиторской задолженности

Оборачиваемость оценивается двумя видами показателей:

- количеством оборотов за анализируемый период. В статье будем ориентироваться на год;

- продолжительностью оборота в днях.

Их формулы связаны между собой. Расчет одного значения поможет легко получить на его основе другое. Рассмотрим по отдельности для ДЗ и КЗ.

Оборачиваемость ДЗ. Дебиторка обычно формируется в результате реализации*. Это, по сути, неоплаченный покупательскими деньгами доход продавца. Чтобы понять, сколько раз за год обернется каждый рубль средств в расчетах, разделите выручку на ДЗ. Формула такая:

.png)

где ОФР – отчет о финансовых результатах;

н.п. – начало периода;

к.п. – конец периода.

________________________

Примечание: *говоря о том, что ДЗ формируется при реализации, переходим в упрощенно-условную плоскость финансового анализа, о которой писали в начале статьи. Причина: если поставщику перечислить аванс, то тоже сформируется дебиторка. Но не в результате продажи, а из-за покупки.

________________________

Заметьте: в знаменателе формулы используется средняя величина долгов дебиторов за период. Это так, потому что ДЗ приводится в ББ, который составляется на дату. А выручка находится в ОФР, формируемом за период. Для корректной состыковки моментальной и периодической величин ДЗ усредняют, превращая в некий аналог значения за год.

Чтобы посчитать продолжительность одного оборота, разделите количество дней в периоде на количество оборотов. Будет так:

.png)

О чем расскажут полученные цифры в отношении контрагента? О примерной продолжительности срока, по истечении которого закрываются долги перед ним. Какое отношение это имеет к вашему предприятию? Большое. Если средний период поступления денег на счета свыше, например, полугода, то резонны вопросы:

- сумеет ли возможный покупатель своевременно рассчитаться по сделке с вами при столь нерегулярных поступлениях?

- не сорвет ли потенциальный поставщик оплату по своим долгам перед ключевыми партнерами, из-за чего сам останется без материалов или услуг от них, а вы – без его продукции?

- предоставят ли вашей организации отсрочку платежа на несколько месяцев, если возможный поставщик уже работает по такой схеме со своими нынешними покупателями?

Оборачиваемость КЗ. Здесь все по аналогии с дебиторкой. Только вместо выручки используются расходы. Причина состоит в допущении: кредиторская задолженность появляется в связи с формированием затрат или расходов. По большей части это справедливо. Исключение: КЗ в результате полученных от покупателей авансов. Но здесь опять исходим из присущих анализу условностей.

И еще момент: какие расходы включать в расчет? Есть несколько вариантов:

- от обычных видов деятельности, но только в основной части. Это себестоимость продаж;

- от обычных видов деятельности целиком, то есть вместе с накладной составляющей. Это себестоимость продаж плюс коммерческие и управленческие расходы;

- подходы № 1 или № 2 за вычетом неденежных трат (амортизации).

Любой из способов имеет право на существование. Мы остановимся на синтезе второго и третьего вариантов. В итоге расчетный алгоритм для оборачиваемости кредиторки окажется таким:

Для самогó потенциального партнера малое количество оборотов кредиторки за год и длительный период в днях выгодны. С точки зрения вашего предприятия – не очень. Почему? Потому что такая организация:

- либо сидит в долговой яме. Если речь про потенциального покупателя, то это катастрофа;

- либо требует аванс/предоплату, при том, что цикл производства у нее долгий. Для возможного поставщика не лучший вариант.

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Анализ дебиторской и кредиторской задолженности на примере

Давайте применим теорию на практике. Воспользуемся финансовой отчетностью ПАО «Синарский трубный завод» (ПАО «СинТЗ») за 2019 год. Пройдемся по всем четырем этапам. В таблице 3 смотрите расчеты для первого.

Таблица 3. Анализ структуры ДЗ и КЗ

|

Показатель, % |

31.12.2017 |

31.12.2018 |

31.12.2019 |

Темп роста, % |

|

|

2017-2018 |

2018-2019 |

||||

|

Для дебиторской задолженности доля: |

|||||

|

– в активе |

43,25 |

38,90 |

10,71 |

89,96 |

27,54 |

|

– долгосрочной |

0,00 |

0,04 |

2,61 |

× |

6 162,51 |

|

– просроченной |

0,01 |

0,01 |

0,24 |

147,79 |

2 222,18 |

|

– обеспеченной |

× |

× |

× |

× |

× |

|

– безнадежной |

0,17 |

0,00 |

0,05 |

0,00 |

× |

|

Для кредиторской задолженности доля: |

|||||

|

– в пассиве |

35,45 |

46,72 |

43,66 |

131,77 |

93,45 |

|

– долгосрочной |

0,48 |

0,19 |

0,00 |

38,85 |

0,00 |

|

– просроченной |

1,64 |

2,07 |

4,82 |

126,71 |

232,51 |

|

– обеспеченной |

× |

× |

× |

× |

× |

Вот краткие выводы:

- с точки зрения ДЗ дела в компании явно стали лучше. Об этом говорит сокращение ее удельного веса. На конец 2017-го почти каждый второй рубль актива составляли средства в расчетах. По завершении 2019-го – только каждый десятый. Выходит, оборот пополнился деньгами. А еще сократилась доля долгов дебиторов, которые пришлось списать на расходы с 0,17 до 0,05%;

- из негативного для самого предприятия: значительно выросли долгосрочная и просроченная составляющие дебиторки. Первая почти в 62 раза, вторая – в 22. Особую тревогу вызывает просрочка. Выходит, у ПАО «СинТЗ» есть явные трудности с платежно-расчетной дисциплиной покупателей. Зато ясно: организация иногда готова предоставлять возможность оплачивать продукцию более, чем через год с момента отгрузки. Для нее хорошего в этом мало. А для потенциальных покупателей – подсказка о возможности выторговать для себя похожие условия в договоре;

- по КЗ ситуация стала хуже. Доля кредиторки в пассиве хоть и не стабильна, но с общей динамикой к росту. Однако проблема, прежде всего, в другом. На конец 2019 года поставщики не предоставляли возможность платить спустя год с лишним с даты отгрузки ценностей, как это было на предыдущие две отчетные даты. Выходит, ПАО лишилось долгих кредиторов, зато обрело долгих дебиторов. Для денежного оборота это плохо. Возможно, с этим связан рост просроченной КЗ. За 2019-й он составил 2,3 раза;

- по полученным и выданным обеспечениям нет подробной информации в финансовой отчетности общества. Поэтому оценить качество обязательств и средств в расчетах не получится.

Теперь сравним ДЗ и КЗ друг с другом, в том числе в разрезе кратко- и долгосрочной составляющих.

Таблица 4. Сравнительный анализ ДЗ и КЗ

|

Показатель, ед. |

31.12.2017 |

31.12.2018 |

31.12.2019 |

|

Соотношение КЗ и ДЗ, в том числе по: |

0,820 |

1,201 |

4,075 |

|

– краткосрочной |

0,816 |

1,199 |

4,185 |

|

– долгосрочной |

× |

5,329 |

0,000 |

Ситуация резко меняется от года к году, но в сторону улучшения для ПАО «СинТЗ». На 31.12.2019 г. на один рубль долгов дебиторов приходилось 4 рубля обязательств перед кредиторами. Выходит, предприятие активно пользуется чужими средствами в своем обороте, не в пример к концу 2017-го.

Для потенциальных покупателей это означает: общество с меньшей готовностью предоставляет отсрочку по своим отгрузкам. Зато ищет поставщиков, согласных подождать с оплатой после поставки.

Анализ по темпам роста (этап 3) проведем графическим способом. Результаты вышли такими.

.png)

Рисунок 3. Анализ по темпам роста

Рассмотрим, что они значат для ДЗ и КЗ:

- активы снижаются на фоне еще большего снижения дебиторки. Как отмечали выше, ситуация хороша для предприятия и его поставщиков, но плоха для потенциальных покупателей продукции. Причина: денег в обороте стало больше, но отсрочку платежа для клиентов явно урезали по времени;

- это же подтверждается соотношением Тр для ДЗ и выручки. Продажи растут, а остатки средств в расчетах уменьшаются. Значит, ПАО «СинТЗ» в 2019 г. пересмотрело условия договоров поставки в части оплаты;

- КЗ снизилась чуть больше пассивов. Выходит, участие этого источника в формировании имущества сокращается. Для пополнения ресурсной базы это плохо. С другой стороны, снижается долговая нагрузка на бизнес. И это хорошо;

- неденежные расходы за 2019 год почти не изменились. Снижение составило лишь 0,4%. Большее уменьшение кредиторки (на 23%) говорит о том, что поставщики стали менее лояльны в плане предоставления отсрочки.

Завершим анализ расчетом значений оборачиваемости.

Таблица 5. Анализ оборачиваемости ДЗ и КЗ

|

Показатель |

2018 |

2019 |

Темп роста, % |

|

Для дебиторской задолженности: |

|||

|

– количество оборотов за год, ед. |

3,31 |

6,15 |

1,86 |

|

– продолжительность оборота, дни |

110,18 |

59,34 |

0,54 |

|

Для кредиторской задолженности: |

|||

|

– количество оборотов за год, ед. |

3,17 |

3,15 |

1,00 |

|

– продолжительность оборота, дни |

115,29 |

115,83 |

1,00 |

Получили еще одно подтверждение сделанных ранее выводов:

- в 2018 году дебиторы рассчитывались с обществом в среднем через 110 дней после отгрузки. В 2019 год– через 60;

- по кредиторке изменений будто бы не было. Это не стыкуется с анализом темпов роста выше. Однако есть простое объяснение. Тр мы считали не по средним цифрам задолженности, а соотнося остатки на конец года с начальными. Для оборачиваемости же использовались среднегодовые величины КЗ, которые и стерли разницу по годам.

Итак, мы не видели ни одного договора ПАО «СинТЗ» с его покупателями и поставщиками. Но это не помешало понять, какие изменения происходят в системе расчетов предприятия. А еще осознать потенциальные риски и возможности при сотрудничестве с данной компанией. Применяйте методику из статьи в отношении будущих контрагентов и тоже сумеете заранее оценить ситуацию.

Добавить в «Нужное»

Анализ дебиторской задолженности предприятия на примере

О том, как организуется работа с дебиторской задолженностью в организации, мы рассказывали в нашей консультации.

Частью системы управления дебиторской задолженностью является ее анализ. Пример такого анализа приведем в нашей консультации.

Вертикальный и горизонтальный анализ дебиторской задолженности

Как производится горизонтальный и вертикальный анализ бухгалтерского баланса, мы рассказывали в нашей консультации.

Информационная база анализа дебиторской задолженности в этом случае – данные о величине дебиторской задолженности, отраженной по строке 1230 «Дебиторская задолженность» бухгалтерского баланса, условный фрагмент которого приведем ниже (в тыс. руб.):

| Наименование показателя | Код | На 31.12.2017 | На 31.12.2016 | На 31.12.2015 |

|---|---|---|---|---|

| Дебиторская задолженность | 1230 | 26 000 | 31 700 | 47 500 |

| Итого по разделу II | 1200 | 92 000 | 87 000 | 119 000 |

| БАЛАНС | 1600 | 170 000 | 142 000 | 189 000 |

Так, по данным бухгалтерского баланса организации величина дебиторской задолженности на 31.12.2017 снизилась в 1,2 раза по сравнению с показателем на 31.12.2016 (31 700 / 26 000) и в 1,8 раза по сравнению с величиной дебиторской задолженности по состоянию на 31.12.2015 (47 500 / 26 000).

Причиной снижения дебиторской задолженности могут быть как сокращение продаж, так и повышение оборачиваемости дебиторской задолженности.

Доля дебиторской задолженности в общей величине оборотных активов организации, а также в общей стоимости имущества организации составила:

| Наименование показателя | Алгоритм расчета | На 31.12.2017 | На 31.12.2016 | На 31.12.2015 |

|---|---|---|---|---|

| Доля дебиторской задолженности в стоимости оборотных активов (%) | Строка 1230 / Строка 1200 | 28,3 | 36,4 | 39,9 |

| Доля дебиторской задолженности в общей величине активов организации (%) | Строка 1230 / Строка 1600 | 15,3 | 22,3 | 25,1 |

На отчетную дату снизилась доля дебиторской задолженности как в стоимости оборотных активов, так и в общей величине имущества организации. Оговоримся, что если при этом увеличилась, к примеру, доля денежных средств в стоимости оборотных активов, то снижение доли дебиторской задолженности рассматривается как позитивная тенденция, свидетельствующая о повышении ликвидности организации.

Конкретные показатели вертикального и горизонтального анализа сравниваются с плановыми значениями, если такие показатели устанавливались. Могут они сопоставляться и с данными конкурентов.

Анализ оборачиваемости дебиторской задолженности

Для определения коэффициента оборачиваемости дебиторской задолженности необходима дополнительно информация о выручке от продаж за отчетные периоды по данным отчета о финансовых результатах (в тыс.руб.):

| Наименование показателя | Код | За 2017 год | За 2016 год |

|---|---|---|---|

| Выручка | 2110 | 1 970 000 | 2 100 000 |

Также необходимо рассчитать среднюю величину дебиторской задолженности, зная информацию о дебиторской задолженности на начало отчетного года (ДЗН) и на конец этого же года (ДЗК) (в тыс.руб.):

| Наименование показателя | Алгоритм расчета | За 2017 год | За 2016 год |

|---|---|---|---|

| Средняя величина дебиторской задолженности (ДЗСР) | (ДЗН+ДЗК)/2 | 28 850 | 39 600 |

Коэффициенты оборачиваемости дебиторской задолженности за 2016-2017 годы составили:

| Наименование показателя | Алгоритм расчета | За 2017 год | За 2016 год |

|---|---|---|---|

| Коэффициент оборачиваемости дебиторской задолженности | Строка 2110 / ДЗСР | 68,3 | 53,0 |

При том, что выручка в 2017 году упала по сравнению с 2016 годом всего на 6,2% ((1 970 000 – 2 100 000) / 2 100 000 * 100%), средняя величина дебиторской задолженности за этот же период сократилась на 27,1% ((28 850 – 39 600) / 39 600 * 100%). Опережающее падение средней величины дебиторской задолженности над снижением величины выручки привело к росту коэффициента оборачиваемости дебиторской задолженности на 28,9% в 2017 году по сравнению с 2016 годом ((68,3 – 53,0) / 53,0 *100%).

Ускорение оборачиваемости дебиторской задолженности привело к сокращению срока оборота с 6,9 (366 / 53) до 5,3 (365 / 68,3) дней, т. е. на 23,2% ((5,3 – 6,9) / 6,9 * 100%).

-

Что такое дебиторская задолженность

-

Порядок и методика анализа дебиторской задолженности организации

-

Анализ дебиторской задолженности предприятия на примере

-

Работа с дебиторской задолженностью

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Что такое дебиторская задолженность

Она представляет собой разрыв между предоставлением услуг / продажи товара и моментом поступления средств на расчётный счёт предприятия. Иными словами, это задолженность юридических или физических лиц предприятию за реализованные услуги, товары или работы.

Бухгалтеры учитывают дебиторский долг в отчёте в качестве прибыли, несмотря на то, что данный актив ещё не поступил на расчётный счёт компании. Поэтому контроль такого фактора необходим, поскольку он напрямую сказывается на состоянии активов предприятия.

Структура дебиторской задолженности

hidden>

Структура дебиторской задолженности (ДЗ) разнообразна. Она подразделяется по видам и реализации.

Если говорить о видах финансовой дебиторской задолженности, то её разделяют на:

- текущую и долгосрочную;

- связанную и несвязанную с реализацией производимого продукта или услуги;

- и по другим признакам.

Что касается определения ДЗ исходя из реализации, то есть:

- связанная с реализацией (денежный долг, задолженность в виде векселей или возникшая на условиях коммерческого кредита);

- не связанная с реализацией.

Исходя из этого можно определить основные пункты, которые влияют на образование ДЗ:

- долг по авансам поставщикам, входящий в счёт предстоящих поставок;

- долг компаний-покупателей по расчётам за товары или услуги;

- переплата налогов;

- расчёты по входному НДС;

- долг по расчётам с юридическими или физическими лицами, которые должны компенсировать ущерб.

Это основные варианты дебиторской задолженности, однако список довольно обширный, и каждая компания должна самостоятельно определять для себя возможные пункты ДЗ, которые в дальнейшем помогут с анализом.

Порядок и методика анализа дебиторской задолженности организации

Анализ дебиторской и кредиторской задолженности организации требует проработанного плана. Финансисты часто создают отдельный стратегический план для оценки финансовой стабильности предприятия. Такой подход универсальный, а итоговый результат покажет текущее состояние долгов компании и контрагентов, а также их влияние на финансовое положение в целом.

Для достижения наиболее качественных результатов в вопросе анализа состояния дебиторской задолженности следует придерживаться определённого порядка действий. Первоначально следует обозначить элементы анализа:

1. Изучить размер долгов дебиторов, основные пункты и динамику. Полученные расчёты удобнее оформить в виде таблицы, чтобы наглядно определить изменения.

Таблица 1

2. Изучить кредиторскую задолженность. Сюда должны входить данные о размере долга, изменениях динамики, структуре. Эти сведения помогут отследить изменения в сумме и доле краткосрочного долга перед кредиторами, которые покажут картину возможных финансовых рисков — если доля и сумма увеличиваются, растут и риски.

3. Провести анализ дебиторской и кредиторской задолженности. Этот пункт позволит оценить сбалансированность показателей, поскольку часто они зависят друг от друга.

Для анализа ДЗ и КЗ лучше всего составить таблицу с данными о балансе, пассивным и активным сальдо на конец и начало года:

| Дебиторская задолженность (итого) | |

|---|---|

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (итого) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (пассивное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (активное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (баланс) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (баланс = активное/пассивное сальдо + итого) | |

| Начало периода | |

| Конец периода | |

| Изменение |

После того, как значения будут занесены в таблицу, станут очевидны размеры долгов кредиторов и дебиторов. Идеальным будет вариант, при котором оба показателя окажутся равны. Если показатель активного сальдо будет выше, такая ситуация считается опасной, так как она свидетельствует, что для обслуживания дебиторов предприятие привлекает допфинансирование, потому что источника в виде собственного долга недостаточно.

4. После определения показателей ДЗ и КЗ можно приступить к анализу средних сроков погашения долгов. Для этого следует привести установленные сроки погашения и сравнить их с данными, рассчитанными в компании, с общеотраслевыми показателями.

Опять же идеальной картиной на этом этапе анализа будет ситуация, когда сроки погашения ДЗ и КЗ будут равны.

Если же проявился рост срока оплаты долгов дебиторами, это значит, что компания использует достаточно либерную кредитную политику, которая по факту должна сказаться на росте объёма реализации. Однако такая политика может привести к ухудшению ситуации в вопросе безнадежных долгов.

Рост показателей долгов по кредитов будет звоночком к ухудшению платежеспособности компании. Но в некоторых случаях такие данные будут говорить об обратном — финансово-хозяйственная деятельность компании достаточно эффективна, поскольку у нее продолжительное время сохраняются в обороте средства на погашение долгов.

5. Последним пунктом будет оценка влияния вышеприведенных показателей на финансовое положение предприятия. Здесь важно определить следующие показатели:

- устойчивость;

- деловую активность компании;

- ликвидность;

- платежеспособность.

Нет времени заниматься бухгалтерской отчётностью?

Команда специалистов «Моё дело» возьмёт эту обязанность на себя, чтобы вы могли заняться более важными делами.

Оставить заявку

Анализ дебиторской задолженности предприятия на примере

Основные показатели, которые определяет анализ:

- динамика;

- состав задолженности;

- сроки.

В случае с дебиторской задолженностью следует обратить особое внимание на факторы, выявляющие:

- недостатчи;

- неоправданные затраты;

- несвоевременного погашения счётов заказчиками.

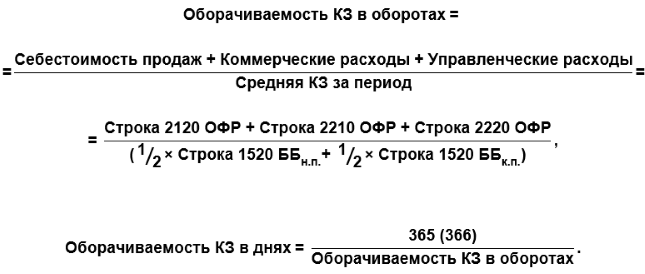

Теперь рассмотрим на примере проведение анализа дебиторской задолженности предприятия ООО «Компания» за 2021 год.

Анализ структуры и динамики дебиторской задолженности

hidden>

Для начала покажем структурный анализ динамики дебиторской задолженности за отчётный период:

Таблица 2

Результаты: Исходя из данных, задолженность ООО «Компания» на конец отчётного периода снизилась на 1 836 933 рублей по сравнению с началом года.

Наибольший удельный вес дебиторской задолженности составляет пункт о расчётах с заказчиками — более 60% на начало периода и более 78% — на конец. Увеличилась и доля по авансовым расчётам — почти на 1%.

А вот расчёт по НДС сократил дебиторскую задолженность на конец года на 19 989 рублей, несмотря на то, что доля по данному показателю увеличилась на конец периода на 1,2%. Расчёты по соцстрахованию увеличились под конец года на 11 715 рублей. По данным на конец года, показатели имели положительную динамику.

Анализ дебиторской задолженности – причины образования

hidden>

Когда мы определили общую картину дебиторской задолженности, следует выяснить откуда она образовалась, какие суммы и в какие сроки возникли. Для этого следует провести анализ состава дебиторской задолженности.

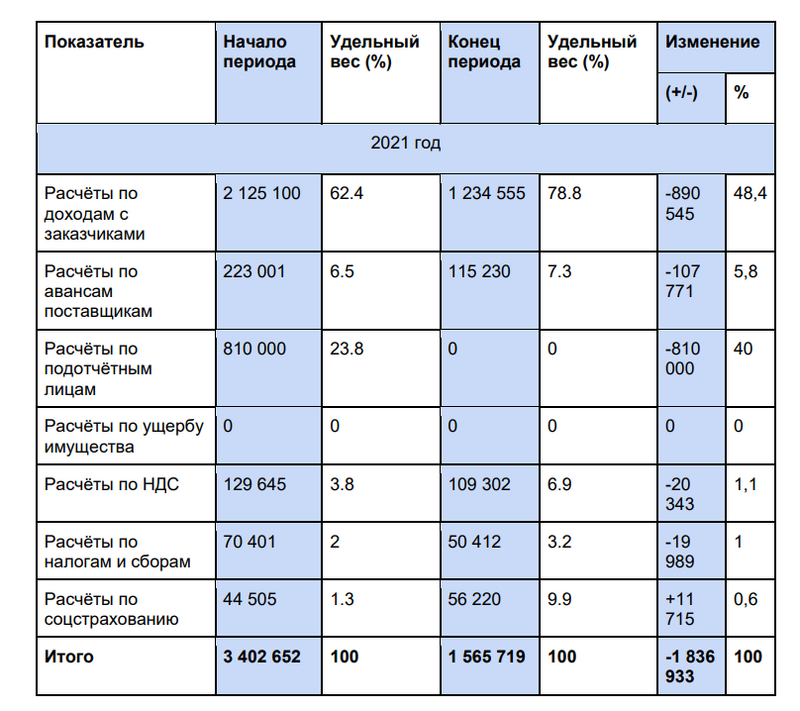

1. Анализ ДЗ с поставщиками за 2021 год.

Дебиторская задолженность образуется в момент между оплатой поставщику и отгрузкой товара или оказанием услуги. Срок этого периода может варьироваться от нескольких дней до нескольких месяцев — все зависит от того, какие условия прописаны в договоре.

Связь между выданными авансами с дебиторами и расчёты с поставщиками следующая:

- если поставщик получил аванс за предстоящую работу, то в балансе компании образуется дебиторская задолженность поставщика перед предприятием, она погасится после того, как товар будет доставлен.

- если поставщик сначала поставил товар, то возникает кредиторская задолженность, которая сохраняется до оплаты.

Суммы и сроки задолженности приведём в виде таблицы:

Таблица 3

Данные таблицы показывают, что на конец 2021 года дебиторская задолженность составила 20 203 рублей. По срокам вся сумма должна быть погашена до 30 дней. Это объясняется тем, что услуги связи и коммунальные услуги оказываются после внесения предоплаты. А поставка сырья осуществляется в течение 30 дней после внесения предоплаты.

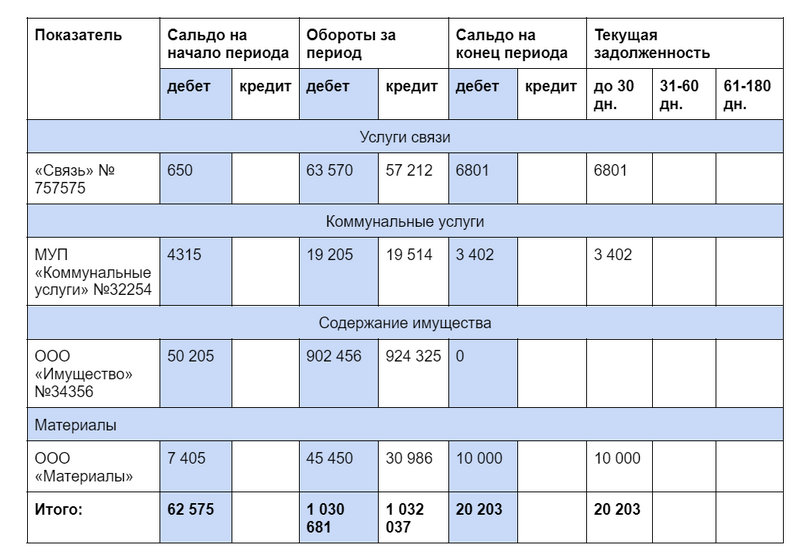

2. Анализ ДЗ с заказчиками

Данные первой таблицы показывают, что наибольший удельный вес составляет долг, связанный с продажей товаров и услуг компании.

Такая задолженность обычно возникает в период между оказанием услуг и оплаты заказчиком проделанной работы. Подтверждающим документом в этом случае будет накладная или акт выполненных работ. Сроки оплаты также прописываются в договоре.

Для проведения анализа движения дебиторской задолженности, сформируем таблицу, которая покажет состояние ДЗ:

| Заказчик | Номер счёта | Состав счёта | Реализация | Дата | Сумма оплаты | Дата | ДЗ | Долг по сроку |

|---|---|---|---|---|---|---|---|---|

| ООО «Мебель» | №301 от 16.01.2021 | 180 302 | 180 302 | 03.03.2021 | 90 151 | 10.03.2021 | 90 151 | 2 месяца |

| ООО «Дом» | №302 от 12.02.2021 | 60 206 | 60 206 | 20.03.2021 | 30 103 | 20.03.2021 | 30 103 | два месяца |

| ООО «Магазин мебели» | №506 от 4.07.2021 | 45 450 | 45 450 | 12.08.2021 | 45 450 | 12.08.2021 | нет | |

| ИП Иванов | №537 от 13.08.2021 | 56 233 | 56 233 | 10.09.2021 | 56 233 | 1 месяц | ||

| ИП Петров | №601 от 23.09.2021 | 47 502 | 47 502 | 30.10.2021 | 23 751 | 30.10.2021 | 23 751 | 10 дней |

| Итого: | 389 693 | 389 693 | 189 455 | 200 238 |

Исходя из данных, представленных в таблице, видно, что дебиторская задолженность на конец периода составила 200 238 рублей. Долг образовался у ООО «Мебель» на сумму 90 151 рубль. Поставка продукции была выполнена 3 марта на полную сумму, а на счёт поступили лишь половина средств. Сумма дебиторской задолженности составила 90 151 рублей.

Аналогичная ситуация, наблюдалась во время сделки с ИП Петров и ООО «Дом», правда срок задолженности первой составил до одного месяца, а у второго — до двух месяцев. ИП Иванов оплатил работы на 56 233 только через месяц после их выполнения.

Данная таблица составляется на основании договора между заказчиком и исполнителем. Оценка сроков задолженности даёт основания компании взыскать «дебиторку».

Отметим, что просроченная задолженность возникает при невыполнении контрагентами обязательств, прописанных в договоре.

Работа с дебиторской задолженностью

С контрагентами нужно начинать работать с первого дня просрочки. Проведение анализа дебиторской задолженности позволит не только оценить финансовое положение предприятия, но и структурировать долги и дать им оценку.

Чтобы увеличить вероятность возврата долга, следует классифицировать задолженность по срокам:

- срок погашения не наступил;

- просрочка до 30 дней;

- от 31 до 60 дней;

- от 61 до 90 дней;

- более 90 дней.

Затем следует оценить срок нормальной просрочки — он зависит от деятельности предприятия.

Стандартная оценка нормальной просрочки — до 30 дней. Если срок по договору истёк, контрагентам следует направить письмо с напоминанием о погашении задолженности. При необходимости следует взять с заказчика гарантию об оплате.

В случае неуплаты долга нужно приостановить запланированные поставки или работы с заказчиком и собрать доказательства неуплаты долга:

- акт сверки;

- письменное признание дебиторской задолженности от покупателя.

Эти документы будут подтверждением задолженности в суде.

Расчет дебиторской задолженности – формула такого расчета может различаться в разных компаниях. Из каких компонентов она состоит и для чего применяется, узнайте из нашего материала.

Для чего нужен расчет дебиторской задолженности?

Расчет дебиторской задолженности (ДЗ) — процедура, знакомая составляющим бухгалтерский баланс специалистам. Проводится она при составлении бухгалтерской отчетности, а также при необходимости получения информации о ДЗ для управленческих и (или) иных целей.

Для того чтобы в балансе по строке 1230 «Дебиторская задолженность» появились данные, требуется:

- Собрать информацию по счетам бухучета, на которых числится ДЗ, и провести ее анализ (по суммам, видам дебиторов, срокам погашения и др.).

О классификации и видах ДЗ расскажет материал «Структура дебиторской задолженности в учетной политике».

- Сверить с контрагентами суммы, отраженные на счетах бухучета (например, посредством двустороннего согласования взаиморасчетов в акте сверки).

- Проинвентаризировать расчеты с контрагентами (если составляется годовой баланс или ДЗ подлежит списанию).

Алгоритм проведения инвентаризации ДЗ см. в материале «Инвентаризация дебиторской и кредиторской задолженности».

- Выявить сомнительные долги и ДЗ с истекшим сроком исковой давности.

- Создать резерв по сомнительной дебиторке (если выявлены не погашенные в срок и ничем не обеспеченные долги).

КонсультантПлюс предупреждает:

Резервы сомнительных долгов создаются по любой дебиторской задолженности, признаваемой организацией сомнительной (не только по задолженности покупателей и заказчиков за продукцию, товары, работы и услуги). При этом сомнительной может быть признана не только задолженность с наступившим сроком погашения, но и задолженность, срок погашения которой еще не наступил, если… Подробности смотрите в КонсультантПлюс, получив пробный демо-доступ к системе бесплатно.

- Оформить списание ДЗ со счетов бухучета (при наличии оснований для такого списания).

- Провести иные подготовительные процедуры (разграничить ДЗ со сроком погашения до года и выше, которая может потребоваться при оформлении расшифровок по строке 1230 и др.).

Для чего нужна расшифровка ДЗ и как ее оформить, см. в материале «Расшифровка дебиторской и кредиторской задолженности — образец».

- Рассчитать сумму ДЗ, подлежащую отражению в балансе по стр. 1230.

По какой формуле провести расчеты ДЗ, расскажем в следующем разделе.

Как рассчитать дебиторскую задолженность?

Универсальной формулы для расчета ДЗ не существует. В каждой фирме структура дебиторки может быть различной, а потому состав формулы корректируется.

В общем случае используется следующая формула:

ДЗ = дебетовое сальдо (сч. 60 + сч. 62 + сч. 68 + сч. 70 + сч. 71 + сч. 73 + сч. 76) – сч. 63,

где:

сч. 60 — «Расчеты с поставщиками и подрядчиками» по предоплате, связанной с поставкой МПЗ, выполнением работ и др.;

сч. 62 — «Расчеты с покупателями и заказчиками» по отгруженной продукции, выполненным работам, оказанным услугам;

сч. 68 — «Расчеты по налогам и сборам» в части имеющихся налоговых переплат;

сч. 70 — «Расчеты с персоналом по оплате труда» при наличии зарплатной переплаты;

сч. 71 — «Расчеты с подотчетными лицами» по денежным средствам, выплаченным сотрудникам под отчет;

сч. 73 — «Расчеты с персоналом по прочим операциям» по суммам предоставленных сотрудникам займов или по иным операциям;

сч. 75 — «Расчеты с учредителями» по долгам учредителей по вкладам в уставный капитал фирмы;

сч. 76 — «Расчеты с разными дебиторами и кредиторами» в связи с начисленными доходами от совместной деятельности, санкциями, признанными должниками за невыполнение договорных условий и др.;

сч. 63 — «Резервы по сомнительным долгам» по сумме сформированного резерва.

Разъяснения от КонсультантПлюс:

При отражении в отчетности не допускается зачет между статьями активов и пассивов (дебетовым и кредитовым остатками по счетам 62, 60, 68, 69, 70, 71, 73, 75, 76). Подробнее читайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Общий вид формулы по расчету ДЗ корректируется в зависимости от наличия или отсутствия:

- дебетового сальдо по отдельным счетам бухучета;

- резерва по сомнительным долгам.

Например, у фирмы нет сомнительных дебиторов, переплат по налогам и взносам во внебюджетные фонды, под отчет деньги не выдаются и прочие денежные операции по расчетам с сотрудниками в отчетном периоде отсутствуют, а уставный капитал полностью оплачен учредителями. В таком случае скорректированная формула для расчета ДЗ будет иметь вид:

ДЗ = дебетовое сальдо (сч. 60 + сч. 62 + сч. 76).

Посмотреть пример заполнения строки 1230 “Дебиторская задолженность” и фрагмент заполнения бухгалтерского баланса вы можете в КонсультантПлюс. Пробный демо-доступ к системе можно получить бесплатно.

Когда показатель ДЗ используется в других формулах, читайте далее.

В каких формулах участвует показатель дебиторской задолженности?

Показатель ДЗ используется при расчете разнообразных финансовых коэффициентов, например:

- финансовой устойчивости;

Алгоритм расчета финансовой устойчивости см. в материале «Проведение анализа коэффициентов финансовой устойчивости».

- ликвидности и платежеспособности;

Формулы для их расчета вы найдете в материале «Основные финансовые коэффициенты и формулы их расчета».

- оборачиваемости активов и др.

Как рассчитать коэффициент оборачиваемости дебиторки, расскажет материал «Оборачиваемость дебиторской задолженности (формула)».

Итоги

Расчет дебиторской задолженности необходим для отчетных и управленческих целей. На основе рассчитанной суммы дебиторки проводится расчет финансовых коэффициентов и оценивается деятельность фирмы.