Содержание

- Ресурсы коммерческого банка

- Собственные средства (капитал) банка

- Привлеченные средства кредитных организаций

- Выводы

- Основные средства

- Рекомендуемые задачи по дисциплине

- Задача №461 (задача о нормативе достаточности капитала)

- Задача №462 (оценка структуры собственных средств банка)

- Задача №847 (оценка кредитных возможностей банка)

- Задача №463 (оценка эффективности использования привлеченных средств банка)

- Задача №465 (расчет эмиссионного дохода банка)

- Рекомендуемые задачи по дисциплине

- Новые записи:

Ресурсы коммерческого банка

В пассиве банковского баланса отражаются все источники формирования банковских ресурсов, которые аккумулируются банком для прибыльного использования в процессе осуществления операций.

Пассивы банка («банковские ресурсы») можно разделить на две крупные группы:

- Банковский капитал и приравненные к нему статьи (Собственные средства (капитал) банка).

- Привлеченные средства (депозитные и недепозитные).

Основным источником ресурсов коммерческого банка являются привлеченные средства, которые составляют 86-88% и более всех банковских ресурсов. На долю собственных средств российских коммерческих банков приходится 12-14%, что в целом отвечает сложившейся структуре в мировой банковской практике.

Собственные средства (капитал) банка

Законом о банках и банковской деятельности минимальный размер собственных средств (капитала) для действующих российских банков в 2009 г. был установлен в размере 180 млн руб. Но эта норма вводится в российской банковской системе постепенно. Так, на 1 января 2010 г. размер собственных средств (капитала), отвечающего требованиям законодательства, должен быть не менее 90 млн руб. Банки, не отвечающие установленным нормативам, должны либо увеличить свой капитал, либо преобразоваться в небанковскую кредитную организацию, для которой требования к минимальному размеру капитала ниже. В случае же если капитал банка останется ниже допустимого на 1 января 2010 г. уровня, Банк России обязан отозвать у этого банка лицензию. А на 1 января 2012 г. согласно закону о банках и банковской деятельности минимальный размер собственных средств (капитала) всех российских банковских организаций должен быть не ниже 180 млн руб. Банк же, который ходатайствует о расширении своих операций и получении генеральной лицензии, должен иметь капитал в размере не менее 900 млн руб.

Собственные средства (капитал) банка — это расчетный показатель, который определяется как сумма, состоящая из:

- уставного капитала банка;

- фондов банка;

- нераспределенной прибыли.

В составе собственных средств примерно половина приходится на фонды, а вторую половину составляет прибыль текущего года.

Структура собственных средств банка неоднородна по качеству и изменяется в течение года в зависимости от ряда факторов.

Уставный фонд (капитал) создает экономическую основу существования банка и является обязательным условием образования банка как юридического лица, и поэтому к нему предъявляются особые требования. Уставный капитал кредитной организации составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. Его величина регламентируется законодательными актами центральных банков. В настоящее время в РФ минимальный размер уставного капитала вновь регистрируемого банка на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 180 млн руб. Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации установлен в размере 90 млн руб. Для формирования уставного капитала не могут быть использованы нематериальные ценности (например, ноу-хау). Банк России устанавливает предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в уплату уставного капитала. Не могут быть использованы для формирования уставного капитала кредитной организации привлеченные средства, т.е. учредители не должны вносить в уставный капитал средства, взятые в кредит.

В целях оценки средств, вносимых в оплату уставного капитала банка. Банк России может устанавливать критерии оценки финансового положения его учредителей. Также определены критерии участия отдельных участников в образовании банка. Так, приобретение в результате одной или нескольких сделок одним юридическим или физическим лицом либо группой лиц, связанных между собой соглашениями, свыше 1% акций (долей) кредитной организации требует уведомления Банка России, более 20% — предварительного согласия. Эти положения действуют с 11 января 2007 г. в отношении как резидентов, так и нерезидентов.

Резервный фонд создастся в целях поглощения возможных убытков, возникающих в деятельности банка, и обеспечивает стабильность его функционирования. Образование резервного фонда является обязательным для коммерческого банка, а величина его устанавливается в законодательном порядке в процентах к фактически созданному уставному капиталу. Сейчас минимальный размер резервного фонда не может составлять менее 15% от величины уставного капитала. Резервный фонд формируется за счет отчислений от прибыли текущего года, после утверждения годового бухгалтерского отчета общим собранием акционеров банка. Установлены строго определенные цели, на которые могут быть использованы средства из резервного фонда. Это, во-первых, покрытие убытков кредитной организации по итогам отчетного года и, во- вторых, увеличение уставного капитала путем капитализации. При этом капитализации подлежат только средства резервного фонда, которые превышают минимально установленный размер.

В банке могут быть созданы и другие фонды, такие, например, как фонды экономического стимулирования, фонды развития и др. Имеется также группа фондов, связанная с действием определенных экономических факторов, таких как инфляция и курсовые разницы между национальной и иностранной валютами. Это фонды по переоценке основных средств и фонды по переоценке валютных средств. Размер этих фондов весьма подвижен, а их объем при определенных обстоятельствах может достигать весьма существенных цифр.

В процессе деятельности банка сумма собственных средств изменяется. Она корректируется (т.е. может в зависимости от сложившихся условий увеличивать или уменьшать размер капитала банка) на величину переоценки средств в иностранной валюте, переоценки ценных бумаг, обращающихся на бирже, переоценки драгоценных металлов. А есть показатели деятельности банка, которые только уменьшают величину собственных средств кредитной организации, это размер: допущенных убытков, выкупленных собственных акций, недосознанного резерва на возможные потери по ссудам, недосозданного резерва на возможные потери по балансовым активам и внебалансовым счетам, недосозданного обязательного резерва под обесценения вложений в ценные бумаги, превышение затрат на приобретение материальных активов (в том числе на приобретение основных средств) над собственными источниками, средств на корреспондентских счетах в кредитных организациях с отозванной лицензией и др.

Привлеченные средства кредитных организаций

В обoей сумме банковских ресурсов привлеченные средства занимают преобладающее место. Их доля в различных банках колеблется от 75% и выше.

В мировой банковской практике все привлеченные ресурсы по способу их аккумуляции группируются, как:

- депозитные;

- недепозитные.

Основную часть привлеченных ресурсов коммерческих банков — около 90% — составляют депозиты, т.е. денежные средства, внесенные в банк его клиентами — физическими и юридическими лицами.

Недепозитные средства — это привлеченные средства, которые приобретаются на рынке на конкурсной основе, и инициатива их привлечения принадлежит самому банку. К недепозитным источникам ресурсов банков относятся:

- получение займов на межбанковском рынке от других кредитных организаций (межбанковский кредит — МБК);

- получение кредитов у Центрального банка (различные виды кредитов ЦБ: расчетный, овернайт, ломбардный, операции рспо);

- выпуск собственных облигаций и векселей коммерческим банком.

Депозитными средствами называются денежные средства, внесенные в банк его клиентами на определенные счета и используемые в соответствии с режимом счета и действующим законодательством.

Основанием для открытия банковского счета, счета по вкладу (депозиту) является заключение договора банковского счета и предоставление всех документов, определенных законодательством РФ. Гак, для открытия расчетного счета юридическому лицу- резиденту в банк предоставляются:

- свидетельство о государственной регистрации юридического лица;

- учредительные документы юридического лица;

- лицензии (разрешения), выданные юридическому лицу в установленном законодательством РФ порядке на право осуществления деятельности, подлежащей лицензированию;

- карточка с образцами подписей и оттиска печати;

- документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на банковском счете, а в случае когда договором предусмотрено удостоверение прав распоряжения денежными средствами, находящимися на счете, с использованием аналога собственноручной подписи, — документы, подтверждающие полномочия лиц, наделенных правом использовать аналог собственноручной подписи;

- документы, подтверждающие полномочия единоличного исполнительного органа юридического лица;

- свидетельство о постановке на учет в налоговом органе.

Открытие банковского счета завершается с внесением соответствующей записи в Книгу регистрации открытых счетов, которая ведется в банке. Клиенту может быть отказано в открытии банковского счета, если не предоставлены документы, подтверждающие сведения, необходимые для идентификации клиента, либо предоставлены недостоверные сведения. При открытии счета банк должен установить, действует ли клиент в своих интересах или в интересах выгодоприобретателя (в этом случае должностные лица банка должны идентифицировать выгодоприобретателя).

Банки заключают с клиентами следующие договоры:

- договор банковского счета (договор на расчетно-кассовое обслуживание);

- договор банковского вклада (депозитный договор для юридических лиц и сберегательный для физических лиц);

- корреспондентские договоры (остатки на корреспондентских счетах других банков в данном банке — счета «Лоро»).

В соответствии с законодательством Российской Федерации в настоящее время в нашей стране банки могут открывать в российской валюте и иностранной валюте следующие виды счетов: текущие счета, расчетные счета, корреспондентские счета, корреспондентские субсчета, счета доверительного управления, счета по вкладам (депозитам).

По срокам эти счета делятся на две группы:

- депозиты до востребования;

- срочные депозиты (с их разновидностью — депозитными и сбере гате л ьн ы м и серти фи ката ми).

Депозиты до востребования — это средства на текущих, расчетных, бюджетных и прочих счетах, связанных с совершением расчетов, средства на корреспондентских счетах других банков («Лоро»), а также вклады физических и юридических лиц до востребования, т.е. эти средства могут быть использованы вкладчиками в любой момент как целиком, так и любыми частями. Со своих расчетных и текущих счетов предприятия и организации оплачивают свои расходы, связанные с осуществлением расчетов с поставщиками, подрядчиками, с бюджетом и внебюджетными фондами, снимают деньги для выплаты заработной платы и командировочных сотрудникам, выполняют другие необходимые платежи. На эти счета поступает выручка от реализации продукции и услуг предприятий, осуществляются другие платежи в адрес юридических лиц — владельцев этих счетов и зачисляются наличные деньги, сдаваемые предприятиями на свой банковский счет. Помимо этого на расчетные и текущие счета юридических лиц могут зачисляться суммы предоставленных им кредитов, взносы акционеров (участников) предприятий в их уставные капиталы, суммы депозитов и проценты, выплачиваемые банками предприятиям за пользование заемными средствами, а также штрафы, неустойки и прочие денежные поступления в безналичной и наличной формах.

Разновидностью счетов до востребования, получающих все большее распространение, являются специальные карточные счета, открываемые держателями банковских карт. Расходование средств со специального карточного счета осуществляется в пределах расходного лимита (для расчетных карт) или в пределах предоставленной владельцу счета кредитной линии и расходного лимита (для кредитных карт).

Как правило, счета до востребования являются самыми низкодоходными, так как по ним проценты либо не выплачиваются вообще, либо их размер очень небольшой. Но это наименее стабильная часть ресурсов, так как их в любой момент могут использовать для проведения расчетов. За совершение операций по счету банком взимается комиссия в виде фиксированной ежемесячной платы за ведение счета или определенной суммы (или процента от суммы платежа), взимаемой за каждую операцию по счету.

Срочные депозиты — это денежные средства, внесенные в банк на фиксированный в договоре срок. Эти счета открываются физическим и юридическим лицам для учета денежных средств, размещаемых в кредитных организациях в целях получения доходов в виде процентов, начисляемых на сумму размешенных денежных средств. Выплачиваемый процент по ним, как правило, выше. Но это наиболее интересные для банков денежные средства, так как они более стабильны и могут быть использованы в долгосрочных вложениях банка.

Срочные депозиты могут быть двух видов. Депозиты с установленным сроком предупреждения банка об изъятии средств являются в определенной степени переходной ступенью между счетами до востребования и срочными депозитами (вкладами). Это обусловливает и размер процентов, выплачиваемых по таким счетам. При размещении средств в банковские продукты этого типа клиент заключает с банком договор, в котором фиксируется срок (в днях, месяцах) заблаговременного уведомления клиентом о намерении снять средства с банковского счета. Такой счет может допускать и возможность его пополнения, что, как правило, не требует заблаговременного уведомления.

При привлечении средств в депозиты (вклады) с фиксированным сроком (срочные вклады, депозиты) банк обязуется возвратить клиенту сумму его депозита в установленный договором депозитного вклада срок. При этом возможна выплата процентов по депозиту либо одновременно с истечением срока, на который он принят, либо через определенные промежутки времени (ежемесячно, ежеквартально и т.п.). Досрочное изъятие средств с депозитного счета в этом случае обычно предполагает удержание с клиента определенного штрафа или снижение размера процентов, выплачиваемых по депозиту. Договор депозитного вклада, заключаемый между вкладчиком и банком, детально регламентирует права и обязанности сторон договора, порядок и условия возврата вкладчику суммы вклада и выплаты процентов по депозиту, порядок разрешения споров и содержит иные существенные для банка и вкладчика содержательные моменты.

Привлечение кредитными организациями средств на фиксированный срок может оформляться не договором депозитного вклада, а выпиской депозитного или сберегательного сертификата — ценной бумаги, удостоверяющей сумму внесенного вклада и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в кредитной организации, выдавшей сертификат. В России депозитные сертификаты выдаются вкладчикам — юридическим лицам, сберегательные сертификаты — вкладчикам — физическим лицам.

Структура банковских счетов и депозитов зависит от количества и качества его клиентуры, места банка в банковской системе и экономике, способности банка предложить инвесторам удовлетворяющие их по надежности, доходности и срокам банковские продукты. Способность банка в установленные сроки в полном объеме выполнять свои обязательства перед кредиторами и вкладчиками является важнейшим требованием к организации системы управления банком, его ликвидностью.

Выводы

Главным источником средств, с которыми оперирует банк, являются деньги, привлеченные им от предприятий, организаций и населения, — обязательства банка. В зависимости от условий, на которых банк привлекает средства от организаций и граждан, обязательства банка можно разделить на депозитные и недеиозитные, до востребования и срочные и т.п. Основу депозитных ресурсов составляют счета до востребования. Недепозитными формами привлечения банками средств является выпуск и размещение ими облигаций, векселей, иных долговых ценных бумаг, получение кредитов от центрального банка и других кредитных организаций, переучет векселей и банковских акцептов.

В статье уточнены и обоснованы значения категорий «привлеченные средства банка», «депозит банка», рассмотрены механизм формирования привлеченных средств, а также их эффективность использования. Выделены основные направления по оптимизации ресурсной базы банка.

Ключевые слова: ресурсы, привлеченные средства, депозит, коммерческий банк, денежные средства, вклад, эффективность

Традиционно основной объем ресурсов формируется банками за счет привлеченных средств. Преобладание привлеченных средств в ресурсной базе банков является вполне обоснованным, так как банки заинтересованы в повышении прибыльности собственного капитала. Это связано с тем, что прибыль, полученная банком от использования как собственных, так и привлеченных средств, при исчислении этого показателя сопоставляется только с суммой собственных средств.

Привлеченные ресурсы — одна из составляющих той основы, на которой банки развиваются и достигают успеха. Для наиболее полного раскрытия понятия привлеченных ресурсов банка целесообразно охарактеризовать такое понятие, как «ресурсы банка». «Ресурсы коммерческого банка — это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в результате проведения пассивных операций, которые в совокупности используются им для осуществления активных операций» .

Отталкиваясь от данного определения, понятие привлеченных ресурсов различные авторы трактуют по-разному, но сущность их в целом одна. В таблице 1 рассмотрим определение привлеченных ресурсов банка с точки зрения различных авторов.

Таблица 1

Мнения различных авторов по трактовке определения «Привлеченные средства банка»

|

Автор |

Определение |

|

Коробова Г. Г. |

Операции, связанные с мобилизацией ресурсов банка — это пассивные операции. В результате проведения пассивных операций коммерческие банки получают необходимые привлеченные средства для финансирования активных операций. Окончательные результаты этих операций отражаются в пассиве баланса банка, где выступают как источники формирования его ресурсов. |

|

Лаврушин О. И. |

Привлеченные средства — средства клиентов, полученные на определенный срок или до востребования. |

|

Хашиева Л. Х. |

Основные объемы ресурсной базы коммерческих банков составляют привлеченные и заемные средства, которые образуются в результате исполнения банком операций, формирующих его пассивы. |

|

Белоглазова Г. Н. |

Пассивные операции — это операции по формированию ресурсов коммерческих банков. Привлеченные средства формируют преобладающую часть банковских ресурсов. Их размер и структура зависят от клиентской и продуктовой специализации банка, конъюнктуры банковского рынка, макроэкономической ситуации, политики Банка России и других факторов. |

|

Смирнов Ю. Н. |

Привлеченные средства банка — это совокупность средств на текущих, депозитных и других счетах банковских клиентов (юридических и физических лиц), на счетах общественных организаций, различных общественных фондов, которые размещаются в активе с целью получения прибыли или обеспечения ликвидности банка. |

|

Продолятченко П. А. |

Привлеченные ресурсы — это те средства, которые получены от клиентов кредитной организации и/или позаимствованы в банковском секторе. То есть привлеченные средства формируются за счет возможности банка привлекать денежные средства хозяйствующих субъектов, населения, организаций и так далее, а также средства, получаемые банком от выпуска собственных ценных бумаг, осуществления других операций, которые увеличивают ресурсную базу кредитной организации, и на рынке межбанковского кредита. |

Анализируя понятие привлеченных ресурсов коммерческих банков, данные ведущими специалистами в области экономики, можно сделать вывод, что привлеченные ресурсы банка — это пассивные операции, а именно депозиты и межбанковские кредиты, в том числе у Банка России, направленные на увеличение его ресурсной базы, нацеленной на стабильное существование и бесперебойное выполнение обязательств банка.

Основными способами привлечения ресурсов банками являются :

– открытие и ведение текущих и расчетных счетов предприятий, организаций и граждан, а также корреспондентских счетов банков-корреспондентов;

– привлечение во вклады и депозиты денежных средств физических и юридических лиц;

– выпуск собственных долговых обязательств;

– привлечение кредитов и займов от других банков, в том числе от банка России.

В мировой банковской практике все привлеченные ресурсы банка по способу их аккумулирования группируются следующим образом :

– депозиты;

– недепозитные привлеченные средства.

Основную часть привлеченных ресурсов коммерческих банков составляют депозиты — денежные средства, внесенные в банк клиентами — физическими и юридическими лицами и используемые ими в соответствии с режимом счета и банковским законодательством.

Критический анализ подходов ученых к определению понятия «депозитные ресурсы банка» показал, что определение данного понятия трактуется по-разному и единое мнение по этому вопросу на сегодня отсутствует. В таблице 2 рассмотрим определение депозита банка с точки зрения различных авторов.

Таблица 2

Мнения различных авторов по трактовке определения «Депозит банка»

|

Автор |

Определение |

|

Чепик О. В. |

Под депозитом определяет деньги, переданные в банк их собственником для сбережения и которые, в зависимости от условий сбережения, учитываются на определенном банковском счете. |

|

Кузякова В. В. |

Депозит — средства в национальной и иностранной валюте, переданные их собственником или другим лицом по его поручению в наличной или безналичной форме на счет собственника для сбережения на определенных условиях. |

|

Миллер Р. Л., Ван-Хуз Д. Д. |

Депозит — это сумма денежных средств клиента, переданная им в распоряжение банку, независимо от срока и особенностей юридического оформления такой передачи. |

|

Субботина К. Е. |

Депозит — деньги или ценные бумаги, поступающие в банки и подлежащие возврату вкладчику или какому-либо лицу по указанию вкладчика при наступлении определенных условий. |

|

Роуз П. С. |

Рассматривает депозит как обязательство банка по временно привлеченным средствам физических и юридических лиц или ценными бумагами за определенную плату. |

|

Тяжелков М. В. |

Депозит — это передача средств клиента банку во временное пользование. Депозит рассматривает не как средства, привлеченные банком на сбережение, а как ссуда, предоставляемая субъектами хозяйствования и населением в пользование банку на выгодных условиях. |

|

Жилан О. Д. |

Понимает денежные средства или ценные бумаги (акция, облигация), что вносятся для сбережения в кредитные учреждения. |

|

Березина М. П. |

Депозит (вклад) — это денежные средства в национальной и иностранной валюте, переданные их собственником или другим лицом по его поручению в наличной или безналичной форме на счет вкладчика для сбережения на определенных условиях. |

|

Кузякова В. В. |

Депозит — это деньги или ценные бумаги, внесенные в кредитные учреждения (банки, сберегательные институты) на сбережение предприятиями, организациями и гражданами. |

Приведенные данные свидетельствуют, что при определении понятия «депозит банка» как зарубежные, так и отечественные ученые используют множество признаков, неодинаковых по экономическому содержанию, важности, возможности регулирования, направлениям размещения, собственности и т. д., что в результате усложняет процесс управления ими. Исходя из выше изложенного, под депозитом банка следует понимать денежные средства в наличной или безналичной форме, размещенные их собственниками или третьими лицами по поручению собственников на именных счетах банка, на принципах возвратности, срочности, платности, дифференцированности, обеспеченности и целевого характера.

Привлеченные средства вовлекаются в экономический процесс с целью получения дохода, формируют капитал, используемый банком в проведении активных операций. В настоящих условиях хранение денег в коммерческих банках — один из немногих способов сохранить свои сбережения. Использование привлеченных ресурсов позволяет:

– существенно расширить объем банковского бизнеса;

– обеспечить более эффективное использование капитала;

– ускорить формирование ресурсной базы;

– повысить рыночную стоимость коммерческого банка .

Для эффективности использования привлеченных средств определяются показатели, представленные в таблице 3. Условием достижения эффективности использования депозитных ресурсов является поддержание ликвидности на приемлемом для банка уровне, использование всей совокупности депозитных ресурсов и достижение высокого уровня рентабельности (прибыль на вложенные депозитные ресурсы) .

Таблица 3

Показатели оценки доходности банка

|

Показатель |

Формула |

Характеристика |

|

1. Процентная маржа |

% маржа = (Пд-Пр) / СА×100 %, где Пд — процент по ссудам, полученный банком при размещении средств; Пр — процент, выплаченный владельцам средств на депозитных счетах; СА — средняя величин доходных активов. |

Показатель процентной маржи показывает разницу между полученными и уплаченными процентами оказывает непосредственное влияние на рентабельность КБ. Величина, анализ изменения данного показателя важны для принятия адекватных управленческих решений. |

|

2. Чистый СПРЭД |

СПРЭД= (Пд / К)×100 % — (Пр / Д) ×100 %, где К — сумма размещенных кредитов за период; Д — сумма привлеченных депозитов за период. |

Как видно из формул, в расчет показателей входит депозитный процент, играющий немаловажное значение при формировании депозитной политики. |

|

3.Уровень оседания вкладного рубля; |

Уо = (Ок-Он) / П×100 %, где Уо — уровень оседания средств во вкладах в процентах; Ок — остаток вклада на конец года; Он — остаток вклада на начало года; П — поступления во вклады. |

Чем больше уровень оседания вклада, тем лучше для банка. Рост числового значения данного показателя свидетельствует о превышении притока вкладов над их оттоком, а нулевое значение — о неизменности вкладов. |

|

4. Средний срок хранения средств |

Сд = Оср / В×Д, где Сд — средний срок хранения в днях; Оср — средний остаток вкладов; В — оборот по выдаче вкладов; Д — количество дней в периоде. |

Данный показатель позволяет оценить возможность использования имеющихся средств в качестве ресурса кредитования соответствующего срока. |

|

5. Средняя стоимость привлекаемых ресурсов |

Спр = Зсов / Рпр, где Спр — коэффициент средней стоимости привлеченных ресурсов; Зсов — совокупные затраты на привлечение ресурсов; Рпр — средний размер привлеченных ресурсов за период. |

Коэффициент позволяет оценить средние затраты на привлечение ресурсов. |

|

6. Эффективность использования привлеченных ресурсов |

Эпр = Зпр / % маржа, где Эпр — коэффициент эффективности использования привлеченных ресурсов; Зпр — затраты на привлечение ресурсов. |

Коэффициент показывает сколько доходов приносит единица произведенных затрат. |

Анализируя объем обязательств банка, важно дать их как количественную, так и качественную оценку. Увеличение сумм обязательств банка свидетельствует о росте депозитной базы банка. При этом также необходимо проанализировать их качественную структуру .

Чем выше доля обязательств перед клиентами банка (предприятий и организаций) на долгосрочной основе, тем выше стабильная часть ресурсов коммерческого банка, что положительно влияет на его ликвидность и снижает его зависимость от межбанковских займов. Однако срочные депозиты являются более дорогими, что негативно влияет на рентабельность и прибыльность работы банка, в то же время увеличение доли (более 30 %) банковских займов повышает риск несбалансированной ликвидности, поскольку усиливается зависимость банка от внешних источников финансирования. Стоит отметить, что через дефицит свободных средств у субъектов хозяйствования доля МБК в структуре обязательств достигает 40–50 %.

Высокая доля остатков на счетах клиентов снижает стабильность ресурсной базы банка, увеличивает потребность в высоколиквидных активах, побуждает банк к усилению трансформации части краткосрочных ресурсов в более долгосрочные вложения и этим обостряет проблему ликвидности.

Анализ отдельных видов привлеченных ресурсов дает возможность конкретизировать способы повышения ликвидности и прибыльности работы банка .

Увеличение обязательств банка оценивается положительно, ведь это свидетельствует о росте суммы кредитных ресурсов. Чем больше удельный вес срочных депозитов, тем выше стабильная часть ресурсов коммерческого банка. Это положительно сказывается на его ликвидности и уменьшает зависимость от межбанковских кредитов.

Таким образом, можно выделить следующие основные направления по оптимизации ресурсной базы банка :

– совершенствование механизма привлечения депозитов;

– планирование активных и пассивных операций банка;

– сбалансированное проведение активно-пассивных операций коммерческого банка;

– выбора потенциальных кредитных соглашений и предоставления займов;

– рационализация подходов к формированию депозитных и кредитных процентов;

– эффективное использование информационного обеспечения при осуществлении активно-пассивных операций банка и прочее.

Таким образом, управление сберегательными и депозитными операциями следует организовывать так, чтобы обеспечить постоянный рост прибыли в ближайшее время или в перспективе, создав для этого необходимые условия. Реализуя депозитную политику, целесообразно расширять круг клиентов и применять к ним различные условия вложений, которые бы наиболее полно отвечали их интересам.

Литература:

О.Ю. Хохлова, эксперт «УНП»

В налоговом учете начисленные по заемным средствам проценты бухгалтер учитывает как внереализационные расходы (подп. 2 п. 1 ст. 265 НК РФ). Размер процентов для большинства предприятий (не получающих кредиты и займы на сопоставимых условиях) ограничен учетной ставкой ЦБ РФ, увеличенной в 1,1 раза (ст. 269 НК РФ).

В бухгалтерском учете проценты учитываются в полном объеме. Если кредит или заем взяты на финансовые вложения, пополнение оборотных средств, выплату заработной платы, в бухгалтерском учете начисленные проценты признаются операционными расходами (п. 11 ПБУ 10/99 «Расходы организации», п. 12 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию»). А вот если кредит взят на покупку материально-производственных запасов или покупку или создание основных средств, то здесь возможны варианты.

📌 Реклама Проценты по заемным средствам, полученным на покупку материально-производственных запасов, организация может учитывать по одному из двух вариантов.

По правилам ПБУ 15/01 проценты по займам и кредитам на покупку МПЗ признают операционными расходами (п. 12 ПБУ 15/01, п. 11 ПБУ 10/99). А ПБУ 5/01 «Учет материально-производственных запасов» предписывает включать проценты, начисленные до принятия запасов к бухгалтерскому учету, в их стоимость (п. 6 ПБУ). На наш взгляд, организация вправе выбрать один из вариантов и закрепить его в учетной политике. Пример 1.

1 августа 2003 года организация взяла кредит на покупку сырья в сумме 120 000 руб. сроком на 60 дней по ставке 20 процентов годовых.

Сырье приобретено и оприходовано 7 августа за 120 000 руб., в том числе НДС — 20 000 руб.

В бухгалтерской учетной политике закреплено, что проценты, начисленные до оприходования материалов, включаются в их первоначальную стоимость. Налогооблагаемую прибыль уменьшают проценты в пределах ставки рефинансирования ЦБ РФ, увеличенной в 1,1 раза.

В августе бухгалтер отразил проводки:

Дебет 51 Кредит 66

— 120 000 руб. — получен кредит;

Дебет 10 Кредит 60

— 100 000 руб. — оприходовано сырье;

Дебет 10 Кредит 66

— 460 руб. (120 000 руб. 5 20%/ 365 дн. 5 7 дн.) — включены в стоимость сырья проценты за кредит;

Дебет 19 Кредит 60

— 20 000 руб. — учтен НДС;

Дебет 60 Кредит 51

— 120 000 руб. — оплачен счет поставщика;

Дебет 68 Кредит 19

— 20 000 руб. — зачтен НДС.

Сумма процентов за август, начисленных после даты оприходования сырья, будет списана на операционные расходы:

Дебет 91-2 Кредит 66

— 1578 руб. (120 000 руб. 5 20%/ 365 дн. 5 24 дн.) — начислены проценты;

Дебет 66 Кредит 51

— 2038 руб. (460 + 1578) — перечислены проценты за август.

В том же порядке бухгалтер начислит проценты за сентябрь в сумме 1907 руб. (120 000 руб. 5 5 20% : 365 дн. 5 29 дн.).

Для целей налогообложения прибыли бухгалтер учтет проценты по кредиту в сумме 3472 руб. (120 000 руб. 5 (16% 5 1,1) : 365 дн. 5 5 60 дн.).

Основные средства

Двойственная ситуация и с бухгалтерским учетом процентов по заемным средствам, полученным на приобретение или строительство основных средств (требующих большого количества времени и затрат на приобретение и (или) строительство). Если следовать ПБУ 15/01, то в первоначальную стоимость такого основного средства нужно включать проценты, начисленные до 1-го числа месяца, следующего за месяцем принятия основного средства к бухгалтерскому учету (п. 30 ПБУ). А если руководствоваться ПБУ 6/01 «Учет основных средств», то в первоначальную стоимость основного средства нужно включать проценты, начисленные до принятия объекта к бухгалтерскому учету (п. 8 ПБУ). Один из вариантов организации нужно закрепить в бухгалтерской учетной политике.

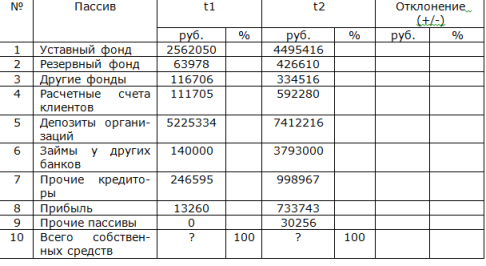

По приведенным в таблице данным, определите размер собственных средств банка «Альфа» на t1 и на t2, их изменение за год по составу и структуре. Обоснуйте вывод. Охарактеризуйте нормативно-правовые акты Банка России, устанавливающие требования к достаточности капитала коммерческих банков.

Рекомендуемые задачи по дисциплине

-

Задача №461 (задача о нормативе достаточности капитала)

При фактических показателях активов банка (с учетом резервов) – 100 млрд. рублей и нормативе достаточности капитала – 10,1%, какие мероприятия по…

-

Задача №462 (оценка структуры собственных средств банка)

По приведенным в таблице данным, определите размер собственных средств банка «Альфа» на t1 и на t2, их изменение за год по составу и структуре….

-

Задача №847 (оценка кредитных возможностей банка)

Депозиты банка составляют 400 тыс. долл. Обязательные резервы равны 40 тыс. долл. Как изменятся кредитные возможности банка и предложение денег со…

-

Задача №463 (оценка эффективности использования привлеченных средств банка)

Определите эффективность использования привлеченных средств банка «Альфа» и ее изменение. Обоснуйте вывод. …

-

Задача №465 (расчет эмиссионного дохода банка)

Банк (акционерное общество) размещает на открытом рынке обыкновенные акции номиналом 10 руб. в количестве 100 тыс. штук. Курс, по которому акции…

Решение:

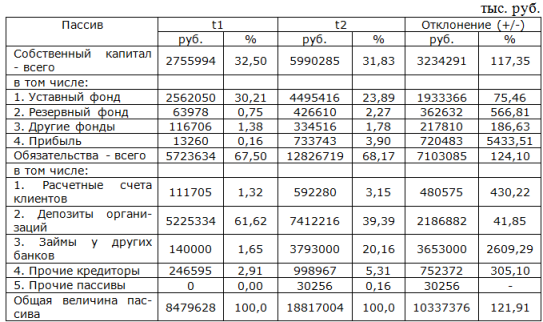

Пассив баланса банка состоит из собственного капитала и обязательств. Делим приведенные пассивы по данному признаку и осуществляем анализ:

Общая величина собственного капитала банка увеличилась с 2755994 тыс. руб. до 5990285 тыс. руб., т.е. прирост собственного капитала составил 3234291 тыс. руб. или 117,35%. При этом рост обязательств (+124,10%) опережает рост собственного капитала.

Структура собственного капитала представлена уставным фондов, резервным фондом, другими фондами и прибылью банка. В наибольшей степени прирост собственного капитала банка обеспечен за счет прироста прибыли, что говорит о прибыльной работе банка, поскольку нераспределенная прибыль прошлого и отчетного периодов аккумулируется именно по этой статье.

Наибольший удельный вес в собственном капитале занимает уставный фонд (на него приходится около трети общей суммы капитала и обязательств банка). Однако удельный вес данного источника в незначительной степени снизился (с 30,21% до 23,89% при фактическом его увеличении в абсолютном выражении).

В целом динамика и структура собственного капитала банка свидетельствуют о весьма успешной работе данного финансового учреждения по формированию ресурсной базы.

В соответствии с инструкцией Банка России от 03.12.2012 №139-И «Об обязательных нормативах банков» в основу методики определения достаточной величины собственного капитала банка положен принцип взвешивания активов на риск. Это означает, что при расчете норматива достаточности капитала банка его активы группируются в зависимости от степени риска вложений и возможной потери части их стоимости. Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете или их части на коэффициент риска. Активы российских банков подразделяются на пять групп с весовыми коэффициентами 0-2, 10, 20, 50 и 100%. Нулевой риск присваивается средствам на корреспондентском и депозитном счетах в Банке России, обязательным резервам, перечисленным в Банк России, средствам банков, депонированным для расчетов чеками, средствам на накопительных счетах при выпуске акций, вложениям в облигации Банка России, не обремененным обязательствами, и другим средствам. Напротив, наиболее высокую степень риска (50-100%) Банк России установил для средств на счетах в банках – резидентах РФ и в банках – не-резидентах стран, не входящих в число группы развитых стран, для ценных бумаг для перепродажи и прочих активов.

Норматив достаточности капитала коммерческого банка (Н1) определяется как от-ношение собственного капитала банка к суммарному объему активов, взвешенных с учетом риска, а его минимально допустимое значение устанавливается в зависимости от размера собственного капитала банка. Норматив Н1 регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного, операционного и рыночного рисков. Минимально допустимое числовое значение норматива Н1 устанавливается в размере 10%.

Страницы ← предыдущая следующая → 3 4 5 6 7 8 9 10 — возмещение затрат ПФ РФ в связи с назначением дос- рочных пенсий безработным; — финансирование мероприятий по сохранению, созда- нию дополнительных или новых рабочих мест, по развитию предпринимательской деятельности безработных граждан; — расходы по анализу рынка труда, расходы в связи с раз- работкой баланса трудовых ресурсов и программ трудовой за- нятости, включая мероприятия по социальной защищенности различных групп населения; — создание и содержание информационной системы рын- ка рабочей силы, разработка программного обеспечения, вклю- чая покупку технических средств; — осуществление информационно-справочной и рекламно- издательской деятельности по вопросам занятости населения; — научно-исследовательские работы по проблемам заня- тости населения; — финансирование международного сотрудничества в ре- шении проблем занятости населения, включая вопросы трудо- вой деятельности граждан РФ за рубежом; — содержание служб занятости и ревизионных комиссий; — финансирование подготовки и повышение квалифика- ции кадров органов службы занятости; — издание нормативных и методических материалов и обес- печение ими органов службы занятости. À также проведение семинаров, совещаний и др. органи- зационно-методических мероприятий. Реализуемая государственная политика занятости стано- вится эффективной, когда в структуре расходов государствен- ного ФЗН преобладает финансирование затрат на сохранение рабочих мест и создание новых, а также финансирование орга- низации собственного дела, профессиональное обучение, пе- реподготовка и профориентация. Но хотя такие программы декларируются каждый год, фак- тически эти расходы в ФЗН составляют 1/3, а должны быть не менее 50 %. Бюджет ФЗН и отчет о его выполнении утверждает Феде- ральное собрание РФ по представлению Федерального Прави- тельства. Контроль за исполнением бюджета фонда занятости осуществляет Счетная палата РФ и контрольно-ревизионное – 71 – управление Минфина. Контроль за финансово-хозяйственной деятельностью органов служб занятости субъектов РФ осуще- ствляют ревизионные комиссии. Руководитель ревизионной комиссии назначается на должность и освобождается от нее исполнительным органом власти по согласованию с коорди- национным комитетом содействия занятости населения. Экономические внебюджетные фонды тоже могут быть фе- деральными и территориальными: — дорожные фонды; — фонды финансирования; — фонд воспроизводства минерально-сырьевой базы. Наибольшее значение имеет дорожный фонд. Он форми- руется за счет специальных налогов и сборов, а именно: — налога на реализацию ГСМ, который уплачивается все- ми предприятиями и гражданами, занимающимися реализа- цией ГСМ; — налога на использование автодорог, который уплачивают субъекты хозяйствования, занимающиеся в сфере перевозок; — налога на владельцев транспортных средств, который уплачивают как предприятия, так и граждане, владеющие транс- портным средством; — налога на приобретение автотранспортных средств. Используются средства дорожного фонда на ремонт, ре- конструкцию дорог и создание инфраструктуры. – 72 – ТЕМÀ 12. РЕГИОНÀЛЬНЫЕ ФИНÀНСЫ План: 1. Сущность и состав региональных финансов. Региональные бюджеты. 2. Финансовые ресурсы субъектов хозяйствования, направля- емые на развитие территорий. 3. Региональные внебюджетные фонды. 1. Сущность и состав региональных финансов. Региональные бюджеты Местные организации самоуправления — выборные и наде- ляются имущественными и финансово-бюджетными правами. Региональные местные финансовые ресурсы — совокупность денежных средств, создаваемых и используемых на экономическое и социальное развитие территории. Через эти финансовые ресурсы государство проводит со- циальную политику выравнивания уровня экономического и социального развития территорий. Финансовые ресурсы региона включают в себя региональ- ный бюджет, средства субъектов хозяйствования территорий и внебюджетные региональные фонды. Региональные местные бюджеты — главные финансовые базы территории. Экономическая сущность региональных местных бюдже- тов проявляется в их назначении. Они выполняют следующие функции: — формирование денежных средств для региональной мес- тной власти; — распределение и использование фондов между отрасля- ми народного хозяйства; — контроль за финансово-хозяйственной деятельностью субъектов хозяйствования, подведомственных местным орга- нам власти. Доходы региональных бюджетов подразделяются на регулируемые и закрепленные. Регулируемые — это средства, передаваемые из вышестоя- щих бюджетов. Они делятся на процентные отчисления от на- – 73 – логов (НДС, налог на прибыль, подоходный налог), дотации, субвенции. Закрепленные — твердофиксированная доля средств, кото- рые поступают в соответствующий бюджет (налог на прибыль предприятия, подведомственных региональным органам власти), а также местные налоги и сборы (наиболее значительные — на- лог на имущество, земельный налог). Расходы региональных бюджетов направлены на разработку и осуществление планов экономического и социального раз- вития подведомственных территорий. Структура и соотноше- ние расходов разных регионов неодинаковы. В региональный бюджет включаются статьи: — финансирование развития местной производственной базы, т. е. это основа для получения собственных доходов; — затраты на здравоохранение, образование, культуру, науку; — расходы по охране окружающей среды; — социальные проблемы населения; — благоустройство территорий. 2. Финансовые ресурсы субъектов хозяйствования, направляемые на развитие территорий Средства субъектов хозяйствования направляются на раз- витие производственных и социальных инфраструктур. Главный источник средств для этих целей — прибыль хозяйствующих субъектов. Из прибыли, которая остается в распоряжении субъектов хозяйствования формируются целевые фонды, в т. ч. и фонд социального развития. За счет средств этого фонда кол- лективы работников субъектов хозяйствования имеют возмож- ность удовлетворять потребности в жилье, социально-культур- ных и бытовых услугах. Значительный объем финансовых ресурсов субъектов хо- зяйствования направляется на содержание подведомственных им объектов жилищно-коммунального и культурно-бытового назна- чения. В последнее время на местах используется метод долевого участия предприятий в создании объектов инфраструктуры, т. е. происходит кооперация финансовых средств ведомств и ре- гиональных органов власти. Это позволяет более эффективно – 74 – использовать финансовые средства, быстрее осуществить их оку- паемость. Финансовые ресурсы регионов отражаются в свод- ном финансовом плане. В этом документе определяется объем финансовых средств, которые создаются и поступают в реги- он, а также направления использования финансовых средств на территории региона. 3. Региональные внебюджетные фонды Внебюджетные фонды региона могут формироваться за счет следующих источников: — добровольные взносы и пожертвования граждан, субъек- тов хозяйствования, общественных организаций; — доходы от местных займов, местных денежно-вещевых лотерей и аукционов. Решение о создании местных внебюджетных фондов при- нимает местный представительный орган власти. В банках от- крываются счета на внебюджетный фонд. Направления исполь- зования финансовых ресурсов этих фондов следующие: — строительство объектов социально-бытового назначения; — расходы, незапланированные в бюджетах на текущий год (капитальные затраты); — затраты, связанные с повышением текущих расходов бюджета; — расходы, связанные с покрытием перерасхода средств, установленных в сметах и нормативах. Создание региональных внебюджетных фондов решает задачи: — способствует усилению экономических связей региональ- ных органов власти и субъектов хозяйствования; — способствует укреплению финансовой базы регионов; — усиливает материальную заинтересованность региональ- ных органов власти в результатах хозяйственной деятельности субъектов; — способствует концентрации средств в социальную, бы- товую инфраструктуры. – 75 – ТЕМÀ 13. ГОСУДÀРСТВЕННЫЙ КРЕДИТ План: 1. Сущность и функции государственного кредита. 2. Формы государственного кредита. Классификации госу- дарственных займов. 3. Государственный долг РФ. Управление государственным долгом. 1. Сущность и функции государственного кредита Государственный кредит — совокупность экономических отношений между государством, физическими и юридическими ли- цами, для которых государство выступает в качестве заемщика, кредитора или гаранта. Кредитные отношения возникают в следующих случаях: — когда государство бывает заемщиком, т. е. занимает де- нежные средства у физических и юридических лиц; — когда государство является кредитором, т. е. выдает ссу- ды физическим и юридическим лицам; — когда государство является гарантом, т. е. отвечает за по- гашение займов, выполняет обязательства физических или юри- дических лиц. Как экономическая категория государственный кредит от- личается от других кредитов тем, что он обеспечивается соб- ственностью, находящейся в распоряжении государства. Госу- дарственный кредит в качестве звена финансовой системы об- служивает формирование и использование централизованных денежных средств государства, т. е. бюджетов всех уровней и внебюджетных фондов. Основой государственного кредита является доброволь- ность, возвратность, платность и использование на общегосу- дарственном уровне по конкретным направлениям. Функции государственного кредита: — фискальная; — регулирующая. – 76 – Фискальная — с помощью государственного кредита фор- мируется централизованный денежный фонд государства. Го- сударство-заемщик обеспечивает дополнительные средства для финансирования своих расходов. Это объясняется тем, что на- логовые поступления не успевают за быстрыми темпами роста расходов, а фискальная функция делает налоговое бремя более равномерным по времени. Если мобилизуемый капитал вложен производительно, то займы погашаются прибылью, а если не- производительно, то опять повышаются налоги или выпускают- ся новые займы. Размещение новых займов для погашения за- долженности уже выпущенных займов называется рефинанси- рованием государственного долга. Чем выше доходность госу- дарственных займов для инвесторов, тем большую часть налогов вынуждено государство направлять на их погашение. Чем выше величина государственного долга, тем выше доля средств на его обслуживание. Регулирующая — выражается в многовариантном воздей- ствии на экономику страны: — воздействие на состояние денежного обращения через размещение займов среди различных групп инвесторов (если государство мобилизует средства населения, то оно понижает платежеспособный спрос; если государство привлекает накоп- ления юридических лиц для выплат населению, то количество денег в обращении увеличивается); — воздействие на уровень процентных ставок на рынке де- нег и капиталов. Если государство — заемщик, то оно увеличи- вает спрос на заемные средства, и этим способствует росту цены кредита. Чем выше спрос государства, тем более дорогим стано- вится кредит для всех субъектов хозяйствования. В этом случае субъекты хозяйствования уменьшают инвестиции в производ- ство и более склонны вкладывать деньги в ценные бумаги; — воздействие на занятость и производство. Это воздей- ствие всегда положительно, если государство выступает как кредитор или как гарант. Государство может брать на себя пога- шение задолженности банкам по кредитам предпринимателей, которые осваивают новые рынки сбыта отечественной продук- ции или вкладывают кредиты в производство. – 77 – 2. Формы государственного кредита. Классификации государственных займов Государственный кредит может быть внутренним и внешним. Внутренний выступает в следующих формах: — обращение части вкладов населения в государственные займы, т. е. сберегательные учреждения предоставляют кредит государству за счет заемных средств, а именно депозита. Осо- бенность этого кредита в том, что сберегательные учреждения выступают как посредники, которые действуют без ведома ре- альных владельцев вкладов. Сберегательные учреждения поку- пают у государства ценные бумаги и продают их населению; — заимствование средств общегосударственного ссудного фонда. В этом случае правительство занимает у ЦБ средства для погашения дефицита бюджета и возмещает долг, образовав- шийся в прошлые годы; — казначейские ссуды, т. е. оказание финансовой помощи за счет бюджетных средств на условиях срочности, платности и возвратности; — государственные займы характеризуется тем, что сво- бодные денежные средства предприятий, населения привлека- ются на финансирование общегосударственных потребностей путем выпуска и реализации ценных бумаг; — гарантированные займы, т. е. государство гарантирует по- гашение займа, выпущенного региональными органами влас- ти или отдельными субъектами хозяйствования, и выплаты про- цента по ним. Государственные займы классифицируют: I. По субъектам заемных отношений: — размещение центральными органами власти; — размещение местными органами власти. II. В зависимости от обращения на рынке: — рыночные; — нерыночные. Рыночные — свободно покупаются, продаются и являются основными при финансировании бюджетного дефицита. Нерыночные — не могут свободно покупаться и продавать- ся, на рынке ценных бумаг не обращаются, выпускаются государ- ством для привлечения определенных инвесторов. – 78 – III. От срока привлечения средств: — краткосрочные (до 1 года); — среднесрочные (от 1 до 5 лет); — долгосрочные (от 5 лет). IV. В зависимости от обеспеченности долговых обязательств: — закладные; — беззакладные. Закладные выпускают местные органы власти и обеспечи- ваются конкретным имуществом или доходом. Беззакладные, которые выпускаются центральным органом власти и обеспечиваются гарантией государства. V. По характеру выплачиваемого дохода: — выигрышные (мало пользующиеся спросом); — процентные (доход по купонам, 1, 2, 3, 4 раза в год); — с нулевым купоном (весь доход выплачивается вместе с суммой основного долга). VI. В зависимости от метода определения дохода: — с твердым доходом (фиксированный процент дохода); — с плавающим доходом (процент дохода пересматривается). VII. В зависимости от обязанности заемщика соблюдать сро- ки погашения займа: — с правом досрочного погашения, когда заемщик имеет право выпустить и разместить новый заем и погасить старый; — без права досрочного погашения. Внешний государственный кредит выступает в форме международного кредита. Государство выступает на мировом рынке или в роли заемщика или в роли кредитора. Государ- ственные внешние займы могут носить денежную и товарную форму. 3. Государственный долг РФ. Управление государственным долгом Различают государственный и общегосударственный долг. Общегосударственный — задолженность не только прави- тельства РФ, но и органов управления республиками, входящими в состав РФ, и задолженность местных органов власти. Государственный долг — делится на внешний и внутренний, краткосрочный, среднесрочный и долгосрочный. – 79 – Краткосрочный — наиболее тяжкий для государства, т. к. по нему приходится выплачивать большие суммы в короткие сро- ки. Их можно пролонгировать, но это связано с выплатой про- центов на процент. Пролонгация — продление срока действия договора или со- глашения. Государственные органы консолидируют краткосрочные и среднесрочные долги. Сам термин консолидация — кредитная операция, которая превращает краткосрочные и среднесроч- ные долги в долгосрочные. Такой операцией откладывается выплата основной суммы по долгам, а ежегодно выплачивает- ся только процент по долгам. Обеспечением государственного долга служат все активы, находящиеся в распоряжении РФ. Àктивы — национальная валюта, иностранная валюта, цен- ные бумаги и депозиты. Внешний долг РФ включает в себя все долги СССР и при- обретенные Россией. – 80 – Страницы ← предыдущая следующая → 3 4 5 6 7 8 9 10

Сведения о размещенных и привлеченных средствах

Размещение информации осуществляется ежемесячно в соответствии с

Календарем публикации официальной

статистической информации.

Размещенные средства

Кредиты, предоставленные юридическим лицам – резидентам и индивидуальным предпринимателям (региональный разрез)

Информация о кредитах, предоставленных юридическим лицам — резидентам и индивидуальным предпринимателям

Объем кредитов, предоставленных юридическим лицам — резидентам и индивидуальным предпринимателям, по видам экономической деятельности и отдельным направлениям использования средств (на дату)

Задолженность, в том числе просроченная, по кредитам, предоставленным юридическим лицам — резидентам и индивидуальным предпринимателям, по видам экономической деятельности и отдельным направлениям использования средств (на дату)

Информация о кредитах, предоставленных юридическим лицам – резидентам и индивидуальным предпринимателям, по федеральным округам и разделам ОКВЭД2

Привлеченные средства

Кредитование субъектов малого и среднего предпринимательства

Статистический бюллетень

Последнее обновление страницы: 23.05.2023

Юлия Валерьевна Шульгина

Эксперт по предмету «Менеджмент»

преподавательский стаж — 10 лет

Задать вопрос автору статьи

Понятие привлеченных средств коммерческих банков

Анализ и оценка привлеченных средств банка – это важный этап исследования финансового состояния банка.

Банковские операции делятся на два типа:

- активные,

- пассивные.

Определение 1

Под пассивными понимаются такие операции банков, результатом которых является формирование ресурсов банка.

Роль пассивных операций заключается в том, что благодаря им банки получают в распоряжение кредитные ресурсы, необходимые для осуществления активных операций. Пассивные операции нужны, чтобы привлечь в банк уже находящиеся в обороте денежные средства. Для создания новых ресурсов служат активные кредитные операции.

Пассивные операции могут производиться в следующих вариантах:

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

- осуществление первичной эмиссии ценных бумаг коммерческим банком,

- формирование или увеличение банковских фондов за счет отчислений из банковской прибыли,

- получение банком кредитов (в том числе – от Центрального банка),

- депозитные операции с клиентами (в том числе – с другими банками).

Замечание 1

Первые две разновидности пассивных операций позволяют коммерческим банкам сформировать собственные ресурсы, а следующие две – привлеченные (или заемные) кредитные ресурсы.

К собственным ресурсам банка относят банковский капитал и другие статьи, приравненные к нему. Специфика банковской деятельности, отличающая банки от других предприятий и организаций, приводит к тому, что покрытие общей потребности в ресурсах за счет собственного капитала крайне низко. Как правило, государством устанавливается минимальное соотношение между собственными и привлеченными банком ресурсами. Это нужно для того, чтобы обеспечить надежность банковской системы и защитить вкладчиков.

«Анализ и оценка привлеченных средств банка» 👇

Большую часть потребности банка в денежных ресурсах покрывают привлеченные средства. Их доля может составлять около 90%. К привлеченным ресурсам, используемым коммерческими банками для активных операций, относят:

- вклады (депозиты) физических и юридических лиц,

- контокоррентные и корреспондентские счета.

Привлеченные ресурсы обеспечивают банкам возможность реализовать ключевые функции. Коммерческий банк мобилизует временно не занятые в обороте средства физических и юридических лиц на рынке кредитных ресурсов, а затем, используя их, удовлетворяют сложившиеся в народном хозяйстве потребности в оборотных средствах, способствуя трансформации денег в капитал, а также обеспечению населения потребительскими кредитами.

Основная часть привлеченных средств коммерческого банка – это депозиты, подразделяющиеся на категории:

- вклады до востребования,

- срочные вклады,

- сберегательные вклады.

В рамках выбора депозитной политики коммерческие банки определяют процентную политику, действующую для принимаемых вкладов. Депозит в первую очередь выступает средством сбережения, и он привлекателен для владельцев средств в том случае, если ставки по крайней мере превышают инфляцию.

Основные направления анализа привлеченных средств коммерческих банков

Анализ ресурсной базы входит в комплексную систему анализа финансово-хозяйственной деятельности коммерческого банка. Это связано с «первичностью» пассивных операций по отношению к активным – банк сначала должен привлечь ресурсы, а потом уже размещать их. Без пассивных операций осуществление активных не представляется возможным.

Среди важнейших направлений анализа привлеченных средств можно выделить:

- общий анализ всех имеющихся у банка ресурсов,

- анализ соотношения между собственными и привлеченными средствами, оценка достаточности собственных средств (в соответствии с установленными регулятором банковского рынка требованиями),

- анализ структуры и состояния привлеченных средств,

- оценка качества банковских пассивов.

При проведении анализа депозитного портфеля целесообразно разделить депозиты на депозиты юридических и физических лиц:

- портфель депозитов физических лиц представлен множеством относительно мелких вкладов с приблизительно одинаковой вероятностью отзыва каждого из них. При большом числе примерно одинаковых независимых клиентов для оценки вероятности оттока депозитов может использоваться интегральная формула Муавра-Лапласа,

- портфель депозитов юридических лиц может анализироваться с помощью логико-вероятностной модели риска в проблеме классификации, основанной на анализе зависимости риска от внешних факторов депозитного риска коммерческого банка. Неблагоприятное событие, состоящее в неудачном завершении операции, представляется как логическая сумма совместных независимых событий, каждое из которых представляет собой результат воздействия того или иного фактора риска.

Таким образом, определение депозитного риска позволяет спрогнозировать ту сумму пассивов, которую банк сможет в будущем трансформировать при проведении активных операций. Ожидаемая сумма пассивов зависит от суммы депозита, соответствующего ему депозитного риска и количества вкладов.

Банки должны уделять внимание составу своих депозитных клиентов и их соотношению. Маленькое число крупных клиентов повышает риск, поскольку отказ даже одного из них от пользования услугами банка существенно повлияет на его состояние. Также рискованной является ситуация, когда клиентов несколько, но они не являются независимыми (находятся в связи друг с другом). Как правило, эти параметры привлеченных ресурсов также контролируются регулятором банковского рынка.

Важным этапом анализа привлеченных банком ресурсов является проведение сопоставления между активами и пассивами по степени срочности. Так, если большая часть депозитов имеет краткосрочный характер, а кредитов – долгосрочный (например, ипотечное кредитование), то банк может столкнуться с проблемой ликвидности в том случае, если по окончании срока клиенты захотят забрать свои вклады (а не продлять их), а заемщики не будут погашать займы досрочно (весьма вероятная ситуация).

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Все

средства, отражаемые в пассиве баланса

банка, за

исключением собственных,

являются привлеченными, или обязательствами

банка.

В

самом общем виде анализ привлеченных

средств (обязательств) банка заключается

в рассмотрении темпов роста привлеченных

средств, их состава и структуры, тенденций

в изменении сроков привлечения.

Привлеченные

средства банка являются основным

источником активных операций, оказывают

определяющее воздействие на состав и

структуру активов.

Структура

активов, в свою очередь, влияет на состав

и структуру привлеченных средств. Активы

и пассивы должны соответствовать друг

другу прежде всего по срокам привлечения

и размещения средств. Привлеченные

средства недопустимо вовлекать в

собственные долгосрочные вложения

банка.

Наиболее

дешевыми ресурсами банка являются

средства до востребования: остатки

средств на расчетных и текущих счетах

клиентов, депозиты физических и

юридических лиц для расчетов по

пластиковым картам. Как правило, проценты

по остаткам средств на расчетных и

текущих счетах не начисляются, а

процентная ставка по депозитам для

расчетов по корпоративным и частным

депозитам для расчетов по пластиковым

картам низкая. В то же время банки взимают

комиссии по расчетным операциям, за

обслуживание счетов, за прием и выдачу

наличных денежных средств, а часть

ресурсов до востребования может быть

использована как источник выдачи

краткосрочных кредитов. Однако эти

ресурсы являются и наиболее динамичными,

наиболее подверженными внешнему

воздействию. При неблагоприятных

изменениях экономической или политической

ситуации возможен резкий и массовый

отток подобных средств, что может

привести к резкому падению ликвидности

банка. Поэтому средства до востребования

недопустимо размещать в долгосрочные

активы.

Средства,

привлеченные на определенный срок

(срочные ресурсы), более дорогие, но банк

более свободен в их использовании.

Увеличение доли долгосрочных ресурсов

позволяет оптимизировать портфель

активов банка, увеличить сроки размещения.

Необходимо отметить, что срочность

ресурсов в Российской Федерации носит

достаточно условный характер. В

соответствии с Гражданским Кодексом

РФ банки обязаны возвратить средства

вкладчику по первому требованию

независимо от срока, на который эти

средства размещены по договору. Эта

особенность законодательства создает

дополнительный риск потери ликвидности,

который банк вынужден и обязан учитывать

при управлении пассивами и активами.

Данные

для заполнения таблиц 4.5 и 4.6 можно

получить из аналитического баланса или

из ф.0409101. Таблицы дают возможность

проанализировать структуру и динамику

привлеченных средств, определить

основные источники ресурсов и их

значимость для банка, выявить возможные

резервы расширения ресурсной базы.

Одновременно можно выявить потенциальные

риски формирования ресурсной базы. С

точки зрения анализа ресурсов важным

показателем является динамика как

привлеченных средств в целом, так и

отдельных источников.

Таблица

4.5. Динамика обязательств банка по

источникам привлечения

|

Показатели |

На |

На |

На |

Изменение |

|

|

2009/2008 |

2010/2009 |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1.Привлеченные |

353 434.2 |

453 315.7 |

416 266.3 |

128.3 |

91.8 |

|

В |

|||||

|

1.1. |

12 230.9 |

9 416.5 |

3 958.2 |

77.0 |

42.0 |

|

1.2. |

12.2 |

18.3 |

25.4 |

150.0 |

138.8 |

|

1.3. |

55 588.5 |

70 403.0 |

62 611.4 |

126.7 |

88.9 |

|

1.4. |

22 471.6 |

124 247.5 |

60 201.3 |

552.9 |

48.5 |

|

1.5. |

152 449.5 |

121 858.7 |

143 823.9 |

79.9 |

118.0 |

|

1.6. |

70 076.4 |

110 419.3 |

115 285.8 |

157.6 |

104.4 |

|

1.7. |

33 192.3 |

6 492.5 |

18 026.3 |

19.6 |

277.6 |

|

1.8. |

4 473.1 |

3 077.1 |

4 881.5 |

68.8 |

158.6 |

|

1.9. |

2 914.3 |

7 250.9 |

7 330.8 |

248.8 |

101.1 |

|

1.10. |

37.6 |

131.9 |

121.7 |

350.8 |

92.3 |

Таблица

4.6. Структура обязательств банка по

источникам привлечения

|

Показатели |

На |

На |

На |

|

1 |

2 |

3 |

4 |

|

Привлеченные |

100.0 |

100.0 |

100.0 |

|

В |

|||

|

1. |

3.5 |

2.1 |

1.0 |

|

2. |

0 |

0 |

0 |

|

3. |

15.7 |

15.5 |

15.0 |

|

4. |

6.4 |

27.4 |

14.5 |

|

5. |

43.1 |

26.9 |

34.5 |

|

6. |

19.8 |

24.4 |

27.7 |

|

7. |

9.4 |

1.4 |

4.3 |

|

8. |

1.3 |

0.7 |

1.2 |

|

9. |

0.8 |

1.6 |

1.8 |

|

10. |

0 |

0 |

0 |

Из

данных таблиц 4.5 и 4.6 можно сделать

следующие выводы.

В

течение 2009 г. происходило значительное

сокращение ресурсной базы банка.

Привлеченные средства сократились на

37 млрд. руб. или 8.2%. Это на первый взгляд

очень тревожные данные. Однако снижение

произошло за счет возврата межбанковских

кредитов (64 млрд. руб.), полученных в

конце 2008 г. для преодоления кризиса

ликвидности. По основным источникам

привлечения средств (депозиты юридических

и физических лиц, выпущенные ценные

бумаги) возобновился рост, хотя уровня

2008 г. банк достичь не смог, за исключением

депозитов физических лиц.

Структура

источников привлечения средств

диверсифицирована, хотя уровень

межбанковских кредитов (стр.2.4 табл.3.5)

выше критической отметки 5-7%. Более того,

на 01.01.2009 г. объем полученных межбанковских

кредитов превышает объем денежных

средств (табл.2.3, стр.1.1 + стр.1.2 + стр.1.3 +

стр.1.5) на 16.4 млрд. руб. Это означает, что

межбанковские кредиты привлекались

для сохранения платежеспособности

банка.

Доля

средств клиентов на расчетных (текущих)

счетах сохраняется на уровне 15%, хотя в

течение 2009 г. произошло сокращение этих

наиболее дешевых для банка средств в

абсолютной сумме.

Доля

депозитов юридических лиц возросла до

34.5%. Устойчивый рост отмечается только

по депозитам физических лиц, доля которых

за два года возросла с 19.8 до 27.7%.

Остальные

источники привлечения средств не имеют

существенного значения для формирования

ресурсной базы. Средства на счетах

банков-корреспондентов обычно представляют

собой остатки средств для проведения

межбанковских расчетов с более мелкими

банками, в том числе и в иностранной

валюте.

Источники

привлечения средств коммерческими

банками по отдельным направлениям

характеризуются следующим.

Кредиты

Банка России (централизованные

ресурсы). Хотя в экономической литературе

можно найти самые маловероятные и

невероятные причины привлечения

централизованных ресурсов, на практике

коммерческие банки привлекают такие

ресурсы в подавляющем большинстве

случаев при возникновении проблем с

ликвидностью.

Наиболее часто

используются внутридневные кредиты

и кредиты овернайт – не погашенные

банками на конец операционного дня

внутридневные кредиты. Внутридневные

кредиты погашаются из поступлений

текущего дня, кредиты овернайт – из

поступлений следующего рабочего дня.

Иные кредиты направлены не столько

на покрытие сиюминутных потребностей

в ресурсах, сколько на более эффективное

управление ликвидностью. Такие кредиты

выдаются Банком России под обеспечение

активами. К числу таких активов относятся

векселя и права требования по кредитным

договорам, соответствующие определенным

критериям, установленным Банком России,

а также выпуски облигаций, перечень

которых установлен Советом директоров

Банка России. Кредиты Банка России,

кроме внутридневных кредитов и кредитов

овернайт, могут быть обеспечены также

поручительствами банков.

Несмотря

на значительное смягчение требований

в последние годы, к услугам кредитного

окна Банка России имеют доступ далеко

не все коммерческие банки. Это связано

с тем, что получение таких кредитов

связано с представлением Банку России

дополнительной информации. Кроме того,

рост доли кредитов Банка России в

обязательствах банка всегда привлекает

к нему более пристальное внимание

банковского надзора, так как свидетельствует

об определенных проблемах с ликвидностью.

Возможными

причинами привлечения кредитов

на межбанковском рынке

могут быть следующие:

–

краткосрочные проблемы ликвидности

(в головном банке или в одном из филиалов);

–

привлечение межбанковского кредита

при общей недостаточности ресурсов

банка, когда банк является постоянным

и активным участником рынка межбанковских

кредитов;

–

межбанковский кредит носить технический

характер, когда кредит выдается

банком-корреспондентом для завершения

расчетов;

–

привлечение межбанковского кредита

для кредитования определенных программ

(например, кредитование малого бизнеса),

где банк является региональным агентом

банка, на который возложена реализация

такой программы;

–

привлечение межбанковского кредита

для кредитования клиента банка-кредитора

по соглашению

с банком-кредитором, когда в силу каких-то

причин банк-кредитор не может выдать

этот кредит (например, превышение

нормативов риска на одного заемщика,

кредитов инсайдерам или крупных

кредитов).

Из

числа указанных причин серьезные

опасения могут вызвать только первые

две. Остальные носят рабочий характер.

Краткосрочные проблемы ликвидности

нередко перерастают в крупные проблемы

и могут довести банк до банкротства.

Регулярное появление на рынке межбанковских

кредитов одного и того же банка в качестве

заемщика привлекает к нему особое

внимание. Может наступить момент, когда

банк не сможет перекредитоваться, и

неизбежно обанкротится. Если сумма

межбанковских кредитов в составе

источников привлеченных средств близка

или превышает остатки денежных средств

на корреспондентских счетах в активе

баланса, можно утверждать, что фактически

банк утратил ликвидность. Это утверждение

будет справедливо независимо от того,

какую долю в структуре пассивов занимают

привлеченные межбанковские кредиты.

Для подтверждения или опровержения

такого вывода следует сопоставить сумму

межбанковских кредитов и сумму средств

на корреспондентских счетах банка в

активе на ряд внутригодовых дат по

месячным отчетам ф.0409101.

Средства

на расчетных и текущих счетах юридических

лиц, то есть средства до востребования,

являются чрезвычайно мобильной частью

денежных ресурсов банков. Эти

средства могут быть востребованы в

любое время полностью или частично, и

банк обязан обеспечить их возврат. На

такие счета обычно не начисляются

проценты. Высокий уровень таких ресурсов

означает повышенный риск для банка, так

как их одновременный отзыв может привести

банк к неплатежеспособности. Использовать

такие ресурсы в активных операциях

сложно. Однако если количество клиентов

банка достаточно велико, банки обычно

рассчитывают неснижаемый минимальный

остаток средств по этой группе клиентов,

который может быть использован для

краткосрочных кредитных операций.

Средства

юридических лиц на депозитных счетах,

привлеченные на определенный срок,

относятся устойчивой части ресурсов.

Чем выше доля таких ресурсов в пассивах

банка, тем более устойчиво он работает.

Однако далеко не все российские

предприятия добывают и перерабатывают

нефть и газ, а потому далеко не все они

имеют временно свободные ресурсы для

размещения их в банке. А потому основой

ресурсной базы большинства банков

являются средства физических лиц.

Средства физических лиц

можно разделить на две группы: депозиты

до востребования и срочные депозиты.

Депозиты до востребования – это, как

правило, счета для операций населения

по пластиковым картам. Кроме того, такие

счета нередко используются как заменители

домашних сейфов. По таким счетам

начисляются минимальные проценты, но

уровень оседания средств на таких счетах

достаточно высокий. Срочные депозиты

– один из важнейших источников

формирования ресурсной базы банка,

однако ГК РФ требует безусловного

возврата этих средств по первому

требованию вкладчика. Следовательно,

в период кризиса банк может очень быстро

потерять эти ресурсы и оказаться

неплатежеспособным. Банковскую панику

без тяжелых последствий не может пережить

ни один, даже крупный банк. Вклады

населения в целом можно было бы отнести

к неустойчивым, нестабильным ресурсам,

однако с принятием Закона о страховании

депозитов физических лиц стабильность

срочных депозитов физических лиц

возросла. При анализе срочные депозиты

населения относят к стабильным ресурсам.

Надо отметить, что рост средств населения

в ресурсах демонстрирует рост доверия

к банку и характеризует его положительно.

Следующая

категория ресурсов – средства,

привлеченные от размещения собственных

ценных бумаг. Это стабильные ресурсы –

если банк сумел разместить выпуски на

денежном рынке. Банки

могут эмитировать следующие долговые

инструменты: облигации, депозитные и

сберегательные сертификаты, векселя.

Эмиссию облигационных займов

могут позволить себе, как правило,

крупные банки, так как и подготовка

эмиссии займа и его обслуживание

достаточно дорогостоящи. Эмиссию

облигаций целесообразно проводить для

финансирования крупных проектов, и

сроки облигационного займа должны

корреспондировать со сроками окупаемости

проекта. Для решения текущих проблем

дополнительного расширения ресурсной

базы возможна эмиссия депозитных и

сберегательных сертификатов. Проблема

при выпуске таких инструментов будет

заключаться в определении группы

потенциальных покупателей сертификатов.

Эмиссия сертификатов также недешева.

Кроме того, эти инструменты вполне

успешно могут быть заменены продуманной

политикой привлечения вкладов населения

и депозитов юридических лиц. Выпуск

векселей производится, как правило, не

для привлечения ресурсов. По этим счетам

отражаются также вексельные кредиты

банка. Внешний аналитик не сможет

определить цель эмиссии банком векселей

без дополнительной информации.

Таким

образом, привлеченные средства можно

разделить на две группы в отношении

стабильности: стабильные, к которым

относятся средства юридических и

физических лиц, привлеченные на срок

(включая межбанковские кредиты), и все

остальные привлеченные средства.

Соотношение

стабильных и нестабильных привлеченных

средств, или коэффициент стабильности

Кст, характеризует уровень устойчивости

ресурсной базы.

СР

Кст

= ———- , где

(33)

НСР

СР

– стабильные привлеченные средства

(ресурсы),

НСР

– нестабильные привлеченные средства.

Этот

показатель будет разным у разных банков,

и зависит от множества факторов.

Предложить какое-то минимальное значение

этого коэффициента затруднительно, его

надо рассматривать в динамике за ряд

лет. В любом случае, что чем выше значение

Кст, тем стабильней ресурсная база.

С

помощью коэффициента оседания Кос

можно определить тот минимальный остаток