Что такое ставка дисконтирования, для чего она нужна и как ее рассчитывать. Рассказываем об этом в нашем обзоре

В этой статье вы узнаете

- Что это

- Как появилась

- Как рассчитать

- Интуитивные методы определения ставки

- Модели расчета на основе премий за риск

- Аналитические методы расчета

- Как применяется

Что такое ставка дисконтирования

Ставка дисконтирования — это эталонная величина, выраженная в процентах, применяемая для сравнительной оценки эффективности инвестиций.

Например, вам нужно выбрать: положить деньги в банк со ставкой депозита 12% сроком на пять лет с ежегодной выплатой процента или купить

облигации

с погашением через девять лет с купоном 8,5%, выплачиваемым дважды в год и с текущей ценой 91% от номинала. Как вы будете выбирать, да еще учитывая, что уровень инфляции составляет около 8%?

Аналитик занимается оценкой стоимости

(Фото: Shutterstock)

Для решения этих задач используется прием, который называют дисконтированием. С помощью дисконтирования можно сопоставить будущие денежные потоки и выбрать из нескольких вариантов инвестиций самый выгодный. А ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Правильный расчет ставки дисконтирования позволит вам:

- оценить эффективность инвестиций относительно надежных вкладов;

- сравнить варианты инвестиций с разной длительностью вложения;

- сравнивать доходность вложений инструментов с разной степенью риска.

Ставка дисконтирования зависит от множества факторов: уровень инфляции, доступные для инвестора варианты вложений, риск вложений, стоимость вашего капитала и др. Но далеко не все внешние факторы можно достоверно учесть в ставке.

Как появилась ставка дисконтирования

Первоначально ставка дисконтирования применялась при учете векселей. Принимая к оплате вексель, банкиры знали сумму, которую они получат, когда предъявят вексель к погашению. Но чтобы им самим заработать, банкиры выплачивали предъявителю деньги со скидкой — дисконтом. А процентная ставка, в которой измерялся их доход, называлась учетной ставкой, или ставкой дисконтирования (discount rate). Сумма, которая выплачивалась предъявителю векселя, рассчитывалась как раз с помощью дисконтирования — зная, сколько он получит в будущем и учитывая текущий уровень процентных ставок, банкир определял текущую стоимость денег.

Этот прием оказался настолько универсальным и полезным, что стал широко применяться при оценке и сравнении эффективности вложений в разные инструменты или проекты. При дисконтировании инвестор, как и банкир при учете векселей, пересчитывает стоимость денег, которые он получит в будущем, причем в совершенно разные сроки, на текущую стоимость. Он как бы проецирует стоимость денег из будущего на плоскость настоящего времени. А центральным звеном расчетов выступает ставка дисконтирования.

Как рассчитать ставку дисконтирования

При расчете ставки дисконтирования очень важно определить ставку, которая позволит максимально корректно привести будущую стоимость доходов и расходов к текущей. Для этого нужно учитывать и общий уровень процентных ставок, и факторы риска вложений в отдельные инструменты.

При расчете ставки дисконтирования нужно учесть два основных вида факторов:

- Уровень безрисковых ставок.

- Премии за риск.

Безрисковые ставки — это процентные ставки инструментов с минимальным для инвестора уровнем риска. Обычно такими инструментами являются облигации центрального правительства — ОФЗ в России, US Treasuries в США и т. п. Также в качестве безрисковых ставок могут учитываться ставки по депозитам системообразующих банков. Иногда как безрисковая ставка может рассматриваться ключевая ставка центральных банков.

Уровень безрисковых ставок является фундаментальным — он определяет минимальный уровень всех ставок дисконтирования.

Премии за риск — это надбавки к уровню безрисковых ставок, которые стоит учитывать при вложении в отдельные инструменты или проекты. Это могут быть общие факторы — уровень инфляции, надбавка за страновой риск; факторы, учитывающие риск вложения в отдельные инструменты, — надбавка за отраслевой риск, надбавка за индивидуальный риск (зависит от надежности эмитента, инструмента или проекта).

Учет премий за риск позволит более точно настроить инструмент дисконтирования, чтобы избежать ошибок в сравнении разных инвестиций.

При расчете ставки дисконтирования используются различные способы и методы, которые можно объединить в такие основные группы:

- интуитивные методы;

- модели на основе премий за риск;

- аналитические модели.

Интуитивные методы

В эту группу включается:

- собственно интуитивный метод.

- экспертный метод.

Интуитивный метод — это способ определения ставки дисконтирования на основе субъективного видения инвестора. Проще говоря, когда инвестор прикидывает ставку дисконтирования практически на глазок. Например, он рассуждает так: «Я могу положить деньги на депозит в надежном банке под 12–15%. Тогда эффективность других вложений я буду сравнивать с таким уровнем ставок».

Экспертный метод — это, по сути, тот же интуитивный метод, только итоговая величина ставки дисконтирования выводится как совокупный консенсус нескольких экспертов с тем или иным уровнем обоснованности их мнений.

Аналитики совещаются

(Фото: Shutterstock)

Модели на основе премий за риск

К моделям на основе премий за риск относятся, например, такие модели, как:

- модель кумулятивного построения;

- модель капитальных активов CAPM.

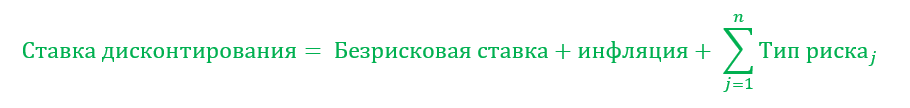

Общим для этих моделей является то, что ставка дисконтирования выводится как сумма безрисковой ставки и премий за риск.

Модели кумулятивного построения — это метод определения ставки дисконтирования, при котором к безрисковой процентной ставке прибавляются все премии за риск, которые можно определить для конкретного инструмента.

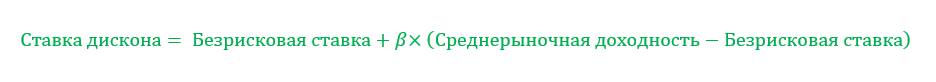

Формула расчета ставки дисконтирования кумулятивным способом выглядит так:

где r0 — безрисковая ставка,

r1, r2, rn — все премии за риск для оцениваемого инструмента.

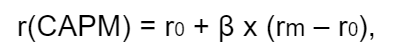

Модель капитальных активов CAPM (Capital Asset Pricing Model, модель оценки капитальных активов) — это метод определения ставки дисконтирования для сравнительной оценки эффективности вложений в акции, при котором к безрисковой процентной ставке прибавляется премия за риск по отдельному инструменту с учетом его β-коэффициента.

β-коэффициент (бета-коэффициент) — это мера рыночного риска акции, которая показывает изменчивость доходности акции к доходности на рынке в среднем. β-коэффициент численно показывает, на сколько процентов изменяется цена акции бумаги при росте или снижении индекса на 1%. Положительный коэффициент говорит о том, что акция двигается в одном направлении с рынком, а отрицательный коэффициент означает, что акция двигается в противоположную от общего направления рынка сторону.

β-коэффициенты рассчитываются и публикуются и аналитиками, и торговыми площадками, например Московской биржей.

Формула расчета ставки дисконтирования по CAPM выглядит так:

где r0 — безрисковая ставка,

β — β-коэффициент,

rf — средняя доходность фондового рынка (биржевого индекса).

Аналитические диаграммы

(Фото: Shutterstock)

Аналитические методы

Аналитические методы — способы расчета ставки дисконтирования с применением элементов финансового анализа. Среди аналитических методов можно выделить:

- WACC;

- мультипликативные методы.

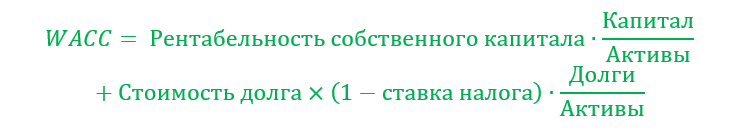

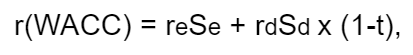

WACC — это средневзвешенная стоимость капитала (Weighted Average Cost of Capital). WACC используется компаниями для сравнительной оценки эффективности инвестиционных проектов.

Как правило, у компании есть два вида используемого капитала — собственный и заемный. Собственный капитал равен сумме средств, принадлежащих самой компании или причитающихся ее акционерам. Заемный капитал — это средства, привлеченные компанией извне (кредиты и займы). Заемный капитал достается компании не бесплатно — по кредитам и займам она должна платить проценты.

В случае когда у компании или у инвестора только заемные деньги, то для них самым главным становится то, чтобы инвестиционные проекты приносили больше, чем приходится платить по кредиту. В этом случае при оценке инвестиционных проектов в качестве ставки дисконтирования можно использовать ставку по кредиту, скорректированную на ставку налога на прибыль.

Но когда у компании есть и собственный, и заемный капитал, то ставка дисконтирования по модели WACC считается следующим образом:

где re — стоимость собственного капитала,

Se — доля собственного капитала,

rd — стоимость заемного капитала,

Sd — доля заемного капитала,

t — ставка налога на прибыль.

Стоимость заемного капитала rd — это средневзвешенный процент по имеющимся займам и кредитам.

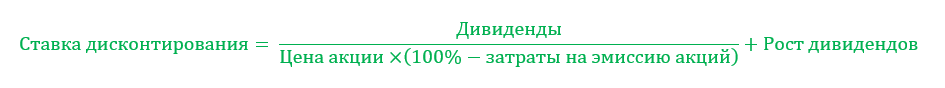

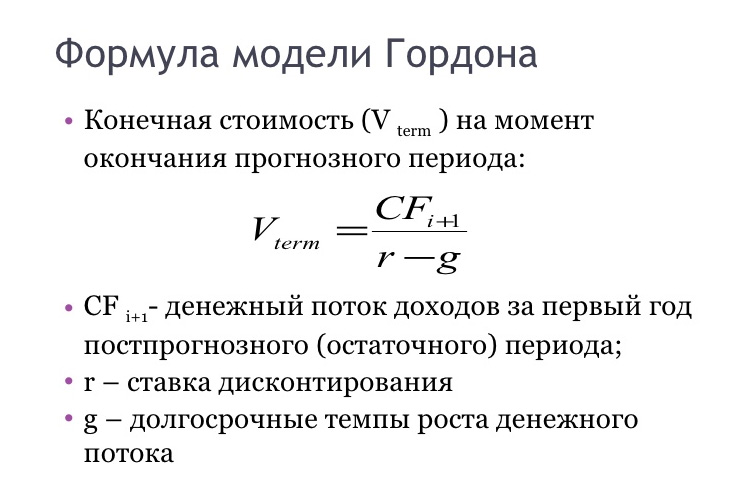

Стоимость собственного капитала re может определяться либо методом CAPM, описанным выше, либо другим способом — например, с помощью модели Гордона.

Модель Гордона для оценки стоимости собственного капитала компании предполагает, что за возможность использования собственного капитала компания платит дивидендами. Значит, стоимость собственного капитала определяется отношением суммы выплаченных дивидендов к сумме денег, привлеченных в ходе размещения акций.

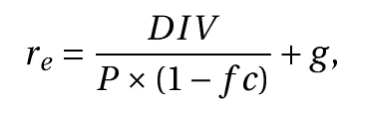

В итоге формула, по которой рассчитывается стоимость собственного капитала по Гордону, выглядит так:

где DIV — это сумма годовых ожидаемых дивидендов на одну акцию;

P — цена размещения акций,

fc — затраты на эмиссию (в %),

g — темпы прироста дивидендов.

Мультипликативные методы — это способы расчета ставки дисконтирования на основе различных коэффициентов прироста и других коэффициентов предприятий.

Это может быть, например:

- расчет ставки на основе рентабельности капитала (ROE), когда за ставку дисконтирования принимают показатель ROE;

- расчет ставки на основе рентабельности активов (ROA), когда за ставку дисконтирования принимают показатель ROA;

- расчет ставки на основе рыночных мультипликаторов, когда за ставку дисконтирования принимают значение доходности как отношения прогнозного дохода к текущей рыночной стоимости компании. Например, прогнозное значение чистой прибыли на акцию (EPS) к рыночной стоимости акций или прогнозное значение денежного потока к капитализации

Как применяется ставка дисконтирования

Как мы писали вначале, ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Дисконтирование — это приведение будущей стоимости денежных потоков к стоимости в настоящее время по ставке дисконтирования.

Один из частых результатов дисконтирования — получение чистой текущей (приведенной) стоимости денег.

Чистая текущая стоимость (NPV, Net Present Value) — разница между всеми денежными притоками и оттоками, приведенными к текущему моменту времени по ставке дисконтирования. Эта величина показывает сумму денежных средств, которую инвестор ожидает получить от проекта, пересчитанную к настоящему времени.

Сравнив NPV разных по длительности инвестиционных вариантов, инвестор может выбрать наиболее доходный.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Ставка дисконтирования: суть и методы расчета

Оценка инвестиционных проектов производится с помощью дисконтирования. О том, что это такое и каким образом рассчитывается эта ставка, — в статье.

В основе дисконтирования лежит фундаментальный экономический закон. Он заключается в постоянном снижении покупательной способности денег с течением времени. Скорость падения стоимости денег зависит от ставки дисконтирования, которая для каждого конкретного проекта индивидуальна.

- Как выглядит формула дисконтирования

- В поиске консенсуса

- Метод расчета WACC

- Модель оценки капитальных активов CAPM

- Метод кумулятивного построения рисков

- Другие модели расчета

- Кратко

Как выглядит формула дисконтирования

Формула дисконтирования представляет собой деление будущей денежной суммы на фактор снижения стоимости денег:

Таким образом, чем выше ставка дисконтирования, тем ниже оказывается стоимость будущих денег, приведенная к настоящему моменту времени. Как следствие, ниже рентабельность инвестиционного проекта и длиннее срок окупаемости вложений. При этом чем больше рисков у проекта, тем меньше желающих в него инвестировать и тем дороже цена привлеченного капитала, а значит, и выше ставка дисконтирования.

Если будущий доход — определенная инвестором целевая величина, то чему должна быть равна ставка дисконтирования — большой вопрос. В любом случае ее значение должно быть достаточным, чтобы учитывать размер инфляции и совокупность рисков.

Существует несколько способов расчета ставки дисконтирования, остановимся на основных методах и моделях.

В поиске консенсуса

Методы экспертных оценок основаны на опыте и интуиции специалистов, привлеченных для расчета ставки дисконтирования. В простейшем случае таким специалистом будет один человек, и это сам инвестор. Он определяет величину ставки дисконтирования для конкретного объекта вложений на основе собственного опыта и представлений о рисках и трендах рынка.

Однако, если дело касается крупных проектов, к оценке привлекают нескольких профессиональных экспертов, чаще всего специализирующихся на отдельных областях знаний: рисках, фондовом рынке, строительстве, технологиях и прочем. В этом случае организуют либо очное обсуждение величины ставки дисконтирования, либо проводят заочный опрос экспертов. В итоге ставка дисконтирования определяется либо в результате консенсуса экспертов, либо как средняя величина полученных экспертных оценок.

Эксперты учитывают множество факторов, влияющих на величину ставки дисконтирования, в числе которых:

- размер компании и стадия ее жизненного цикла;

- ликвидность акций компании, их волатильность;

- финансовое состояние и кредитный рейтинг;

- деловая репутация компании;

- отрасль, в которой работает компания, и присущие этой отрасли риски;

- инфляционные ожидания;

- страновые риски и другие факторы.

Нередко эксперты обсуждают даже не величину ставки дисконтирования, а поправочный коэффициент, на который умножается безрисковая ставка, в роли которой выступает доходность по ценным бумагам, эмитированным государством. Такими активами в России являются облигации федерального займа (ОФЗ).

Заметим, что безрисковая ставка сама по себе подвержена изменениям. В самом обычном случае она зависит от политики центрального банка, который регулирует рынок с помощью величины учетной ставки, изменяющейся достаточно плавно. Однако при наступлении чрезвычайных событий в экономике безрисковая ставка может изменяться кардинально.

Следует учесть, что качество результатов, полученных методами экспертных оценок, всегда будет страдать от субъективности оценок специалистов. Поэтому проверку валидности оценки ставки дисконтирования обычно проводят с помощью количественных методов.

Метод расчета WACC

Классический метод расчета ставки дисконтирования носит название средневзвешенной стоимости совокупного капитала фирмы (Weighted Average Cost of Capital, WACC). Он учитывает, что капитал фирмы состоит из капитала акционеров и заемных средств. Экономический смысл метода WACC заключается в том, что доходы компании должны превышать затраты на капитал.

Формула расчета по методу WACC выглядит следующим образом:

Стоимость заемного капитала снижается на величину налога на прибыль, поскольку проценты по внешнему долгу относятся на себестоимость согласно ст. 265 НК РФ, в то время как налогового вычета в отношении собственного капитала нет.

Величины доли собственного и заемного капитала вычисляются на основе баланса компании или годовых отчетов акционерных обществ, при условии если они публикуются. Ставку по заемным средствам можно определить на основе информации Банка России по долгосрочным кредитам свыше трех лет. А вот величину процентов за пользование собственным капиталом можно рассчитать либо с помощью метода CAPM, или метода Гордона (об этом читайте ниже), либо методом экспертных оценок.

Расчет по модели WACC может быть осложнен из-за отсутствия доступных данных о финансовом состоянии компании. Кроме того, данная модель не учитывает риски, которые могут проявиться в будущем.

Модель оценки капитальных активов CAPM

Модель CAPM (Capital Asset Pricing Model) была предложена независимо друг от друга несколькими группами ученых в 1960-х годах для оценки доходности инвестирования в акции или собственный капитал компаний. Таким образом, CAPM можно применять как для расчета доходности собственного капитала в модели WACC, так и в качестве определения ставки дисконтирования при вложениях в акции.

В упрощенном виде формула представляет собой сумму:

Второе слагаемое характеризует премию за риск, при этом rf представляет собой ожидаемую ставку доходности акций, а коэффициент β характеризует чувствительность оцениваемой акции к изменениям средней рыночной доходности. Его величина показывает, на сколько процентов изменится цена акции при росте или снижении стоимости портфеля акций на 1%. Если β — положительная величина, то движения цены акций будут синхронизированы с рынком. При отрицательных β изменения цены акций происходят против движения цен рынка.

Расчеты коэффициентов β для крупных эмитентов публикуют аналитические компании и биржи. Для компаний, чьи акции котируются на бирже, но для которых коэффициент β не опубликован, его можно рассчитать на основе статистических данных о торгах. Для непубличных компаний премию за риск определяют на основе экспертных оценок.

Существует несколько популярных модификаций модели CAPM, которые учитывают различные виды рисков.

Ученые Ю. Фама и К. Френч обнаружили, что доходность акций компаний с малой капитализацией выше среднерыночных показателей, а кроме того, рост стоимости акций зависит от отношения балансовой стоимости акционерного капитала компании к его рыночной стоимости. Они предложили трехфакторную модель CAPM, добавив в классическую формулу поправки на размер компании и ее финансовое состояние.

М. Кархарт пошел еще дальше и предложил четырехфакторную модель CAPM. Дополнительный параметр характеризует скорость изменения цены акций.

Метод кумулятивного построения рисков

В этих моделях безрисковая ставка и величина инфляции суммируются с отдельными рисковыми премиями для рассматриваемой компании или инвестиционного инструмента.

Например, согласно методике компании Альт-Инвест, премия за риск при расширении производства должна составлять 3%, а если компания выходит на новые рынки — 6%, создает новый продукт — 9%, если приступает к проекту в новой для себя отрасли — 12%.

Исследователи П. Л. Виленский, В. Н. Лившиц и С. А. Смоляк предложили к безрисковой ставке добавлять премию за риск, зависящую от проведения исследовательских работ, применяемых технологий, внешней среды, цикличности производства. Премии за риск могут достигать 47%.

Также в свое время правительство России разработало «Положение об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации» (утверждено Постановлением Правительства РФ №1470 от 22.11.1997), в котором рисковая премия зависела от типа проекта. В частности, инвестиции при интенсификации производства на базе освоенной техники добавляют к безрисковой ставке 3–5%, а вложения в исследования и инновации — 18–20%.

Другие модели расчета

Модель постоянного роста М. Дж. Гордона применима для предприятий, регулярно выплачивающих дивиденды. Она предполагает, что дивиденды будут расти в будущем с одинаковым темпом роста, что, безусловно, ограничивает область применения модели.

Метод расчета ставки дисконтирования на основе рентабельности капитала может применяться для компаний, акции которых не котируются на фондовом рынке. Для оценки ставки дисконтирования могут применяться различные показатели: рентабельности собственного капитала, рентабельности активов и другие. Однако следует принять во внимание, что оценка инвестиционных проектов в данном случае будет происходить по историческим данным, что не совсем надежно.

Кратко

-

1

Оценка инвестиционных проектов производится с помощью дисконтирования — приведения будущей стоимости к настоящему моменту времени. Скорость падения стоимости денег зависит от ставки дисконтирования, которая для каждого конкретного проекта индивидуальна. -

2

Методы экспертных оценок основаны на опыте и интуиции специалистов, привлеченных для расчета ставки дисконтирования. Качество результатов всегда будет страдать от субъективности оценок специалистов. -

3

Метод средневзвешенной стоимости совокупного капитала фирмы (Weighted Average Cost of Capital, WACC) учитывает стоимость владения собственным и заемным капиталом, но не учитывает риски. -

4

Метод CAPM можно применять как для расчета доходности собственного капитала в модели WACC, так и в качестве определения ставки дисконтирования при вложениях в акции. -

5

В моделях кумулятивного построения рисков безрисковая ставка и величина инфляции суммируются с отдельными рисковыми премиями. -

6

Другие модели, в частности модель постоянного роста М. Дж. Гордона и расчет ставки дисконтирования на основе рентабельности капитала, имеют ограничения.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Узкоспециализированный материал для профессиональных инвесторов

и слушателей курса Fin-plan «Секреты фундаментального анализа».

Финансово-экономические расчеты чаще всего сопряжены с оценкой распределенных во времени денежных потоков. Собственно для этих целей и нужна ставка дисконтирования. С точки зрения финансовой математики и теории инвестиций этот показатель является одним из ключевых. На нем построены методы инвестиционной оценки бизнеса на основе концепции денежных потоков, с его помощью осуществляется динамическая оценка эффективности инвестиций как реальных, так и фондовых. На сегодняшний день существует уже более десятка способов выбора или вычисления этой величины. Овладение этими методами позволяет профессиональному инвестору принимать более взвешенные и своевременные решения.

Но, прежде чем переходить к методам обоснования этой ставки разберемся в ее экономической и математической сущности. Собственно к определению термина «ставка дисконтирования» применяются два подхода: условно математический (или процессный), а также экономический.

Классическое определение ставки дисконтирования проистекает из известной денежной аксиомы: «деньги сегодня дороже, чем деньги завтра». Отсюда ставка дисконтирования – это некоторая процентная величина, позволяющая привести стоимость будущих денежных потоков к их текущему стоимостному эквиваленту. Дело в том, что на обесценивание будущих доходов влияет много факторов: инфляция; риски неполучения, или недополучения дохода; упущенная выгода, возникающая при появлении более доходной альтернативной возможности вложения денежных средств в процессе реализации уже принятого инвестором решения; факторы системного характера и другие.

Применяя ставку дисконтирования в своих расчетах, инвестор приводит, или дисконтирует ожидаемые будущие денежные доходы к текущему моменту времени, тем самым учитывая выше перечисленные факторы. Дисконтирование позволяет инвестору также анализировать денежные потоки, распределенные во времени.

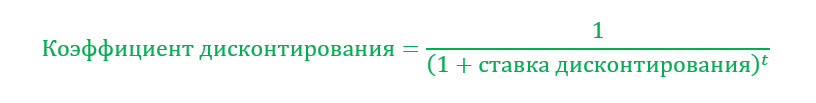

При этом нельзя путать ставку дисконтирования и коэффициент дисконтирования. Коэффициентом дисконтирования обычно оперируют в процессе расчетов, как некой промежуточной величиной, посчитанной на основе ставки дисконтирования по формуле:

где t – номер прогнозного периода, в котором ожидаются денежные потоки.

Произведение будущей величины денежного потока и коэффициента дисконтирования и показывает текущий эквивалент ожидаемого дохода. Однако математический подход не объясняет то, каким образом рассчитывается сама ставка дисконта.

Для этих целей применяется экономический принцип, согласно которому ставка дисконтирования – это некоторая альтернативная доходность сопоставимых инвестиций с одинаковым уровнем риска. Рациональный инвестор, принимая решение о вложении денежных средств, согласится на осуществление своего «проекта» только в том случае, если его доходность окажется выше альтернативной и доступной на рынке. Это непростая задача, поскольку сопоставить варианты инвестирования по уровню риска очень сложно, особенно в условиях недостатка информации. В теории принятия инвестиционных решений эта проблема решается путем разложения ставки дисконтирования на две составляющие – безрисковая ставка и риски:

Безрисковая ставка доходности одинакова для всех инвесторов и подвержена только рискам самой экономической системы. Остальные риски инвестор оценивает самостоятельно, как правило, на основе экспертной оценки.

Существует множество моделей обоснования ставки дисконтирования, но все они в том или ином виде соответствуют этому базовому фундаментальному принципу.

Таким образом, ставка дисконтирования всегда складывается из безрисковой ставки и суммарного инвестиционного риска конкретного инвестиционного актива. Отправной точкой в этом расчете является именно безрисковая ставка.

Безрисковая ставка

Безрисковая ставка (или ставка доходности свободная от риска) – это ожидаемая норма доходности активов, по которым собственный финансовый риск равен нулю. Другими словами, это доходность по абсолютно надежным вариантам вложения денежных средств, например, по финансовым инструментам, доходность которых гарантирована государством. Акцентируем внимание на том, что даже для абсолютно надежных финансовых вложений абсолютный риск не может отсутствовать (в этом случае и ставка доходности стремилась бы к нулю). В безрисковую ставку как раз и заложены факторы рисков самой экономической системы, рисков, на которые не может повлиять ни один инвестор: макроэкономические факторы, политические события, изменения законодательства, чрезвычайные антропогенные и природные события и т.п.

Следовательно, безрисковая ставка отражает минимально возможную доходность, приемлемую для инвестора. Безрисковую ставку инвестор должен выбрать для себя самостоятельно. Можно рассчитывать среднюю величину ставки из нескольких вариантов потенциально безрисковых инвестиций.

При выборе безрисковой ставки инвестор должен учитывать сопоставимость своих вложений с безрисковым вариантом по таким критериям как:

-

Масштаб или суммарная стоимость инвестиций.

-

Инвестиционный период или горизонт инвестирования.

-

Физическая возможность осуществления вложений в безрисковый актив.

-

Эквивалентность номинирования ставок в валюте, и другие.

В качестве безрисковой рекомендуется выбирать процентную ставку на уровне следующих вариантов:

-

Ставки доходности по срочным рублевым депозитам в банках высшей категории надежности. В России к таким банкам относят Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и ряд других, перечень которых можно посмотреть на сайте Центрального банка РФ. При выборе безрисковой ставки данным способом необходимо учитывать сопоставимость срока инвестирования и периода фиксации ставки по вкладам.

Приведем пример. Воспользуемся данными сайта ЦБ РФ. По состоянию на август 2017 г. средневзвешенные процентные ставки по депозитам в рублях на срок до 1 года составили 6,77%. Эта ставка и является безрисковой для большинства инвесторов, осуществляющих инвестирование на срок до 1 года;

-

Уровень доходности по российским государственным долговым финансовым инструментам. В этом случае безрисковая ставка фиксируется в виде доходности по облигациям федерального займа (ОФЗ). Эти долговые ценные бумаги эмитируются и гарантируются Министерством финансов РФ, поэтому считаются самым надежным финансовым активом в РФ. При сроке до погашения 1 год ставки по ОФЗ составляют на текущий момент от 7,5% до 8,5%.

-

Уровень доходности по иностранным государственным ценным бумагам. В данном случае безрисковая ставка приравнивается к доходности государственных облигаций США со сроками обращения от 1 года до 30 лет. Традиционно экономика США международными рейтинговыми агентствами оценивается на наивысшем уровне надежности, а, следовательно, доходность их государственных облигаций и признается безрисковой. Однако следует учитывать, что безрисковая ставка в этом случае номинирована в долларовом, а не рублевом эквиваленте. Поэтому, для анализа инвестиций в рублях необходима дополнительная корректировка на так называемый страновой риск;

-

Уровень доходности по российским государственным еврооблигациям. Такая безрисковая ставка также номинирована в долларовом эквиваленте.

-

Ключевой ставки ЦБ РФ. На момент написания этой статьи ключевая ставка составляет 9,0%. Считается, что эта ставка отражает цену денег в экономике. Рост этой ставки влечет удорожание кредита и является следствием нарастания рисков. Применять этот инструмент следует с большой осторожностью, так как это все-таки директивный, а не рыночный показатель.

-

Ставки рынка межбанковского кредитования. Эти ставки носят индикативный характер и более приемлемы по сравнению с ключевой ставкой. Мониторинг и перечень этих ставок опять же представлен на сайте ЦБ РФ. Например, по состоянию на август 2017 г.: MIACR 8,34%; RUONIA 8,22%, MosPrime Rate 8,99% (1 день); ROISfix 8,98% (1 неделя). Все эти ставки носят краткосрочный характер и представляют доходность по операциям кредитования наиболее надежных банков.

Расчет ставки дисконтирования

Для расчета ставки дисконтирования безрисковую ставку следует увеличить на рисковую премию, которую принимает на себя инвестор, осуществляя те или иные инвестиции. Оценить все риски невозможно, поэтому инвестор самостоятельно должен принять решение о том, какие риски и как должны быть учтены.

На величину рисковой премии и в конечном итоге ставку дисконтирования наибольшее влияние оказывают следующие параметры:

-

Размер компании-эмитента и стадия ее жизненного цикла.

-

Характер ликвидности акций компании на рынке и их волатильность. Наиболее ликвидные акции генерируют меньший риск;

-

Финансовое состояние эмитента акций. Стабильное финансовое положение повышает адекватность и точность прогнозирования денежного потока компании;

-

Кредитный рейтинг и кредитная история компании;

-

Деловая репутация и восприятие компании рынком, ожидания инвесторов в отношении компании;

-

Отраслевая принадлежность и риски, присущие этой отрасли;

-

Степень подверженности деятельности компании-эмитента макроэкономической конъюнктуре: инфляции, колебанию процентных ставок и валютных курсов и т.п.

-

В отдельную группу рисков выносят так называемые страновые риски, то есть риски вложения в экономику конкретного государства, России например. Страновые риски как правило уже включены в безрисковую ставку, если сама ставка и безрисковая доходность номинированы в одинаковых валютах. Если же безрисковая доходность в долларовом эквиваленте, а ставка дисконтирования нужна в рублях тогда необходимо будет добавить еще и страновой риск.

Это лишь краткий перечень рисковых факторов, которые могут быть учтены в ставке дисконтирования. Собственно, в зависимости от способа оценки инвестиционных рисков и различаются методы расчета ставки дисконтирования.

Кратко рассмотрим основные методы обоснования ставки дисконта. На сегодняшний день классифицированы более десятка методов определения этого показателя, однако все они группируются следующим образом (от простых к сложным):

-

Условно «интуитивные» – основаны скорее на психологических мотивах инвестора, его личном убеждении и ожиданиях.

-

Экспертные, или качественные – основаны на мнении одного или группы специалистов.

-

Аналитические – базируются на статистике и рыночных данных.

-

Математические, или количественные – требуют математического моделирования и обладания соответствующими знаниями.

«Интуитивный» способ определения ставки дисконтирования

По сравнению с остальными методами данный способ является самым простым. Выбор ставки дисконтирования в данном случае никак не обоснован математически и представляет собой лишь желание инвестора, либо его предпочтение об уровне доходности своих вложений. Инвестор может опираться на свой предыдущий опыт, либо на доходность аналогичных вложений (не обязательно собственных) в том случае, если информация о доходности альтернативных инвестиций ему известна.

Чаще всего ставка дисконтирования «интуитивно» рассчитывается приближенно путем умножения безрисковой ставки (как правило, это просто ставка по депозитам или ОФЗ) на некий поправочный коэффициент 1,5, или 2 и т.д. Таким образом, инвестор как-бы «прикидывает» для себя уровень рисков.

Например, мы при расчете дисконтированных денежных потоков и справедливой стоимости компаний, в которые планируем инвестировать, как правило используем следующую ставку: средняя ставка по депозитам, умноженная на 2, если речь идет о голубых фишках и применяем более высокие коэффициенты, если речь идет о компаниях 2-го и 3-го эшелона.

Данный способ наиболее прост для частного инвестора практика и применяется даже в крупных инвестиционных фондах опытными аналитиками, однако он не в почете среди ученых экономистов, поскольку допускает «субъективность». В связи с этим мы в этой статье дадим обзор и других методов определения ставки дисконтирования.

Расчет ставки дисконтирования на основе экспертной оценки

Экспертный метод применяется тогда, когда инвестиции сопряжены с вложением средств в акции компаний новых отраслей или видов деятельности, стартапов или венчурных фондов, а также когда отсутствует адекватная рыночная статистика или финансовая информация о компании эмитенте.

Экспертный метод определения ставки дисконтирования заключается в опросе и усреднении субъективного мнения различных специалистов об уровне, например, ожидаемой доходности конкретных инвестиций. Недостатком такого подхода является относительно высокая доля субъективизма.

Повысить точность расчетов и несколько нивелировать субъективные оценки можно разложив ставку на безрисковый уровень и риски. Безрисковую ставку инвестор выбирает самостоятельно, а оценку уровня инвестиционных рисков, примерное содержание которых мы описали ранее, осуществляют уже эксперты.

Метод хорошо применим для инвестиционных команд, в которых работают инвестиционные эксперты различного профиля (валютные, отраслевые, сырьевые и т.д.).

Расчет ставки дисконтирования аналитическими способами

Аналитических способов обоснования ставки дисконтирования существует достаточно много. Все они опираются на теории экономики фирмы и финансового анализа, финансовую математику и принципы оценки бизнеса. Приведем несколько примеров.

Расчет ставки дисконтирования на базе показателей рентабельности

В данном случае обоснование ставки дисконтирования осуществляется на основе различных показателей рентабельности, которые в свою очередь рассчитываются по данным бухгалтерского баланса и отчета о прибылях и убытках. В качестве базового используется показатель рентабельности собственного капитала (ROE, Return On Equity), но могут быть и другие, например, рентабельность активов (ROA, Return On Assets).

Чаще всего применяется для оценки новых инвест-проектов в рамках уже существующего бизнеса, где ближайшая альтернативная ставка доходности, как раз и есть рентабельность текущего бизнеса.

Расчет ставки дисконтирования на основе модели Гордона (модели постоянного роста дивидендов)

Данный способ расчета ставки дисконтирования приемлем для компаний, выплачивающих дивиденды на свои акции. Этот метод предполагает выполнение нескольких условий: выплата и положительная динамика дивидендов, отсутствие ограничения по срокам существования бизнеса, стабильный рост доходов компании.

Ставка дисконтирования в данном случае равна ожидаемой доходности собственного капитала компании и рассчитывается по формуле:

Данный методы применим для оценки инвестиций в новые проекты компании, акционерами данного бизнеса, которые не контролируют прибыль, а получают лишь дивиденды.

Расчет ставки дисконтирования методами количественного анализа

С позиции теории инвестиций эти методы и их вариации являются основными и самыми точными. Несмотря на множество разновидностей, все эти методы можно свести к трем группам:

-

Модели кумулятивного построения.

-

Модели оценки капитальных активов CAPM (Capital Asset Pricing Model).

-

Модели средневзвешенной стоимости капитала WACC (Weighted Average Cost of Capital).

Большинство из этих моделей достаточно сложны, требуют определенной математической или экономической квалификации. Мы рассмотрим общие принципы и базовые расчетные модели.

Модель кумулятивного построения

В рамках этого способа ставка дисконтирования представляет собой сумму безрисковой ставки ожидаемой доходности и суммарного инвестиционного риска по всем типам риска. Метод обоснования ставки дисконта на основе рисковых премий к безрисковому уровню доходности используется тогда, когда сложно или невозможно оценить методами математической статистики взаимосвязь риска и доходности инвестиций в анализируемый бизнес. В общем виде формула расчета выглядит так:

Модель оценки капитальных активов CAPM

Автором этой модели является нобелевский лауреат по экономике У. Шарп. Логика этой модели не отличается от предыдущей (ставка доходности складывается из безрисковой ставки и рисков), различен способ оценки инвестиционного риска.

Эта модель считается фундаментальной, поскольку устанавливает зависимость доходности от степени ее подверженности внешним факторам рыночного риска. Эта взаимосвязь оценивается через так называемый «бета»-коэффициент, по сути являющийся мерой эластичности доходности актива к изменению средней рыночной доходности аналогичных активов на рынке. В общем виде модель САРМ описывается формулой:

Где β – «бета»-коэффициент, мера систематического риска, степень зависимости оцениваемого актива от рисков самой экономической системы, а среднерыночная доходность – это средняя доходность на рынке аналогичных инвестиционных активов.

Если «бета»-коэффициент выше 1, то актив «агрессивный» (более доходный, меняется быстрее рынка, но и более рискованный по отношению к аналогам на рынке). Если «бета»-коэффициент ниже 1, то актив «пассивный» или «защитный» (менее доходный, но и менее рискованный). Если «бета»-коэффициент равен 1, то актив «безразличный» (доходность его меняется параллельно рынку).

Рассчитать «бета»-коэффициент инвестор может самостоятельно, на основе методов математической статистики. Как это делать и специальную программу для этого мы даем в курсе «Секретное оружие портфельных инвесторов».

Расчет ставки дисконтирования на основе модели WACC

Оценка ставки дисконтирования на основе средней взвешенной стоимости капитала компании позволяет оценить стоимость всех источников финансирования ее деятельности. Этот показатель отражает фактические затраты компании на оплату заемного капитала, акционерного капитала, иных источников взвешенных по их доле в общей структуре пассива. Если фактическая доходность компании выше WACC, тогда она генерирует некую добавленную стоимость для своих акционеров, и наоборот. Именно поэтому показатель WACC также рассматривают как барьерное значение требуемой доходности для инвесторов компании, то есть ставку дисконтирования.

Расчет показателя WACC осуществляется по формуле:

Конечно же, спектр методов обоснования ставки дисконтирования достаточно широк. Мы описали лишь основные способы, чаще всего применяемые инвесторами в той или иной ситуации. Как мы сказали ранее в нашей практике мы используем самый простой, но достаточно эффективный «интуитивный» способ определения ставки. Выбор конкретного способа всегда остается за инвестором. Обучиться всему процессу принятия инвестиционных решений на практике можно на наших курсах в Школе разумного инвестирования. Глубоким методикам аналитики мы учим уже на втором уровне обучения, на курсах повышения квалификации практикующих инвесторов. Оценить качество нашего обучения и сделать первые шаги в инвестировании можно уже записавшись на наши бесплатные вводные онлайн-семинары.

Если статья была для Вас полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Одним из важнейших критериев оценки инвестиционного проекта является коэффициент дисконтирования. Качественное бизнес-планирование предполагает обязательный учет изменения стоимости денег со временем, поэтому все будущие денежные потоки следует приводить к текущему состоянию. Остановимся подробнее на том, что такое коэффициент дисконта и как определить его величину.

Содержание статьи

- Понятие коэффициента дисконтирования и его значение

- Способ определения величины показателя

- Примеры вычисления потоков денег с использованием фактора дисконта

- Некоторые особенности практических расчетов фактора приведения

Понятие коэффициента дисконтирования и его значение

В бизнес-проектировании “деньги сейчас” всегда предпочтительнее, чем “деньги потом”, поскольку их можно вложить в другое дело и получить доход или разместить на банковском депозите и получать фиксированный процент. Следовательно, перед вложением инвестор должен быть уверен, что в течение жизненного цикла проекта он не только не потеряет от удешевления денег, но и сможет получить прибыль.

Интервал времени, на протяжении которого реализуется начинание и приносит прибыль участникам, устанавливается заранее. Он, как правило, определяется по нормативным срокам применения установленного оборудования, после чего технические возможности производства продукции исчерпываются. От правильного определения временных рамок начинания во многом зависит объективность вычислений.

Значение коэффициента дисконтирования используется в разных ситуациях:

- оценка эффективности экономической деятельности какой-либо фирмы;

- расчет эффективности инвестиционного проекта;

- рассмотрение альтернативных вариантов вложения средств как между разными инициативами, так и внутри одного предприятия (выбор наиболее перспективного пути развития);

- многосторонние расчеты и кредитование.

Этот показатель фактически устанавливает некий норматив издержек или поступления капитала при вложении его в другое начинание. Иными словами, коэффициент (или фактор) дает возможность определить размер процента, на который следует множить ожидаемые доходы для того, чтобы выйти на конкретную сумму применительно к сегодняшнему состоянию.

Способ определения величины показателя

Рассмотрим подробнее, как рассчитать коэффициент дисконтирования. Обычно речь идет о многошаговом расчете перспективности и экономической эффективности инвестиционного начинания, поэтому фактор дисконтирования приводит объем потока на n-м шаге к моменту приведения.

Общая формула дисконтирования потока денег имеет такой вид:

PV = FV * 1/(1+R)n

где:

- PV – приведенная стоимость;

- FV – будущая стоимость.

В этой формуле выделяется компонент, определяющий величину фактора приведения. Собственно, формула расчета коэффициента дисконтирования выглядит так:

КД = 1/(1+R)n

в которой:

- R – установленное значение нормы дисконта;

- n – количество периодов (шагов), представляющее собой число лет (месяцев) от будущего до текущего момента.

Получившийся показатель всегда имеет значение меньше единицы. Он показывает стоимость одной инвестированной денежной единицы (рубля, евро, доллара) через определенное время при соответствии условий тем, которые приняты для вычисления.

Важнейшей составной частью для расчета коэффициента является ставка дисконтирования, которую еще называют нормой дисконта. Для ее определений существует целый ряд методик, основанных на различных принципах:

- дивидендный метод (модель Гордона);

- стоимость капитальных активов предприятия (модель CAPM и ее многочисленные модификации);

- наличие заемных и собственных средств (модель WACC);

- метод значений рентабельности капитала (ROE, ROA, ROACE, ROCE);

- метод вычисления рисковых премий (кумулятивный);

- экспертный метод, основанный на субъективных прогнозах специалистов.

Другая составляющая формулы – это жизненный цикл начинания, то есть количество рассматриваемых периодов, в течение которых проект будет генерировать денежные потоки. Чем точнее, установлены эти две вводные, тем более точным будет конечный результат.

Примеры вычисления потоков денег с использованием фактора дисконта

Рассмотрим пример расчета. Бизнесмен вкладывает в новый шестилетний проект 800 тысяч рублей. Согласно с представленным инициатором бизнес-планом, через 6 лет он сможет единоразовым платежом получить 1,5 миллиона рублей. Кумулятивным способом определена ставка дисконтирования 12%, при этом процент нормы дисконта записывается при подсчете в виде части от единицы (0,12). Теперь, используя стандартную формулу, можно посчитать величину фактора:

Kd = 1 / (1 + 0,12) 6

Kd = 1 / 1,9738

Kd = 0,5066

Мы получили коэффициент приведения в размере 0,5066. После этого по формуле дисконтирования рассчитываются показатели стоимости приведенного денежного потока:

PV = FV * 1/(1+R)n.

PV = 1500000 * 0,5066

PV = 759900

Из полученного результата можно сделать неутешительный для инвестора вывод, что при таких стартовых условиях ему не следует ожидать не только прибыли, но и даже простого возврата вложенных денег. Следовательно, от такого предложения нужно отказаться или же предложить изменить основные условия проекта, если это приемлемо (сократить срок реализации или уменьшить норму дисконта).

Предположим, что норма дисконта в нашем примере снижена до 10%. В таком случае значение коэффициента составит 0,5645, а приведенный поток денег возрастет до 846750 рублей, что сделает проект прибыльным. Аналогичная ситуация возникает и в случае сокращения срока внедрения до 5 лет при ставке 12%: фактор будет 0,5674, а поток – 851100 рублей.

Следует отметить, что для того, чтобы определить коэффициент дисконтирования, нет необходимости каждый раз погружаться в математические формулы. Для упрощения этого задания разработана и широко применяется на практике таблица коэффициентов дисконтирования. Она построена по стандартной схеме, как таблицы Пифагора или Брадиса, то есть на одной оси указаны размеры процентных ставок, на другой – временные отрезки. Для нахождения нужного показателя достаточно найти ячейку, где они пересекаются, в ней содержится величина коэффициента с точностью до десятитысячных (до четвертого знака после запятой).

Все приведенные выше значения коэффициентов, взяты из этой таблицы. Это значительно ускоряет расчеты и дает возможность без лишних усилий просчитывать альтернативные варианты развития событий.

Мы рассматривали задачу, в которой предусматривалась выплата денег одним платежом после окончания проекта. На практике, гораздо чаще встречаются ситуации, когда выплаты производятся ежегодно. Тогда для корректности расчетов необходимо находить коэффициент приведения для каждого года отдельно. К примеру, свои полтора миллиона наш инвестор получит за 6 лет жизненного цикла инициативы при норме дисконта 10% равными частями по 250 тысяч рублей в год (т.е. как аннуитет):

Применяя формулу годовых расчетов, можно находить коэффициенты отдельно по каждому периоду, а затем просуммировать их:

| CF1 | CF2 | CFN | |||

| NPV = | —– | + | —— | +…+ | —— |

| (1+R) | (1+R)2 | (1+R)6 |

PV = 227272 + 206611 + 187828 + 170765 + 155279 + 141083 = 1088838 рублей.

Если же использовать таблицу коэффициентов аннуитетных платежей, то достаточно будет размер среднегодового платежа умножить на фактор, указанный в нужной ячейке таблицы (в данном случае это 4,3553).

PV = 250000 * 4,3553 = 1088825 рублей

Таким образом, мы видим, что показатель, найденный по формуле, практически аналогичен величине, определенной при помощи таблиц (1088838 против 1088825).

Некоторые особенности практических расчетов фактора приведения

В заключение хотелось бы остановиться еще на нескольких моментах, связанных с приведением денежных потоков, о которых спрашивают пользователи Интернета. В частности, возникает вопрос, как вычислять фактор, когда шаг задается в разных единицах, например годах и месяцах, и различаются ли формулы при таких расчетах.

При периоде дисконтирования, равном одному месяцу, коэффициент высчитывается по такой формуле:

1 / (1 + R) в степени (Месяц – 1) / 12,

где:

- R – норма дисконта;

- Месяц – номер порядковый месяца проекта.

При годовом периоде приведения применяется такой механизм расчета:

1 / (1 + R) в степени Год – 1,

где:

- Год – номер порядковый года жизненного цикла начинания.

Если же период считается поквартально, то для каждого месяца квартала принимается во внимание показатель, равный последнему месяцу в квартале, то есть для 1, 2 и 3 месяца берется показатель 3 месяца и т.д.

Также на форумах обсуждают ситуацию, когда контролирующие органы иногда требуют считать коэффициент приведения по формуле КД = 1/(1+R)^(n-0,5) вместо стандартной КД = 1/(1+R)^n.

Такой подход называется моделью среднегодового дисконтирования.Здесь дисконтирование проводится по состоянию на середину календарного года (или периода приведения), а не на его начало или конец.

Среднепериодическое дисконтирование применяется в случаях, когда идет постоянный равномерный приток денег (например, от работы промышленного предприятия). Хотя среди специалистов мнения о целесообразности такого метода расчета расходятся.

Коэффициент дисконта, благодаря своей гибкости широко используется экономистами и финансистами. Он показывает перспективу и потенциальную доходность отдельного проекта во временном отрезке. При этом, у этого финансового инструмента есть серьезный недостаток: он хорошо работает в государствах со стабильными рынками и налаженными рыночными механизмами. Применение его в странах, для которых характерна переходная экономическая модель, грозит существенными неточностями, поскольку адекватно просчитать многие риски для нахождения нормы дисконта в таких условиях очень трудно.