Разбираемся, что такое срок окупаемости, почему инвестору без него не обойтись, смотрим, как можно его рассчитать самому

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

- Простой

- Динамичный (дисконтированный)

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

- Если анализируется несколько проектов, то берутся проекты только с одинаковым сроком жизни.

- Если средства будут вкладываться только один раз в самом начале.

- Если прибыль от вложенного будет поступать примерно одинаковыми частями.

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

- Ценность денежных средств, которая постоянно меняется.

- Прибыль от проекта, которая будет идти компании после прохождения отметки окупаемости.

- Поэтому зачастую используется более сложный метод расчёта.

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Либо

РР = К0 / ПЧсг

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

nd — время

Тогда kd = 1/(1+d)^nd

А

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Итог

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Дополнительные материалы на нашем сайте: “Закон о защите прав потребителей возврат товара”.

Содержание

- Что такое срок окупаемости бизнеса

- Сроки окупаемости бизнеса для разных видов деятельности

- Формулы расчётов срока окупаемости

- Формула простого расчета окупаемости

- Дисконтированный срок окупаемости инвестиций: формула расчета

- Как интерпретировать полученные результаты

- Что делать, чтобы сократить срок окупаемости бизнеса

В чем проблема? Как рассчитать окупаемость конкретного бизнеса или временного проекта, хочет знать каждый стартапер и опытный бизнесмен. Только вот вторая категория людей умеет это делать априори (потому и становятся они успешными), а те, кто действуют на энтузиазме, часто делают неверные расчеты.

Какое решение? Чтобы понять, что из себя представляет срок окупаемости, нужно представлять, для каких сфер предпринимательской деятельности подходит это определение. Используйте гайды, читайте умные книги, изучайте формулы.

Что такое срок окупаемости бизнеса

Срок окупаемости — это отрезок времени, по истечении которого уровень чистого дохода организации становится равен сумме вложенных денег. Рассчитав этот показатель, вы узнаете, сколько месяцев или лет уйдёт на покрытие инвестиций. Чем меньше потребуется времени, тем лучше для того, кто вкладывает свои средства в развитие бизнеса. Расчет данного показателя особенно важен в периоды нестабильных экономических условий.

Рассчитывать окупаемость нужно, если:

- планируется привлечение кредита в целях финансирования проекта;

- требуется определить потенциал проекта;

- есть необходимость в оценке проекта в качестве одного из элементов собственности.

Формулу для определения периода окупаемости следует подбирать исходя из того, требуется ли учитывать ценность израсходованных финансовых средств. Выбор формулы также зависит от метода вычислений (простого или дисконтированного). Подставив нужные значения, вы с легкостью рассчитаете срок окупаемости затрат.

Сроки окупаемости бизнеса для разных видов деятельности

Срок окупаемости проекта может быть разным. Всё зависит от вида деятельности:

- Инвестирование. Оценивается, когда доход станет равен сумме вложений. Благодаря анализу коэффициента окупаемости вы сможете определить, какое количество времени уйдёт на возврат вложений. Это очень важный параметр для выбора направления инвестиций.

- Капитальные вложения. Определяется, через сколько времени будут возмещены расходы на модернизацию и улучшение технологического процесса в компании. Предпринимателю необходимо понять, за какой период сумма денег, полученная в результате улучшения качества и результативности производства, сравняется с объемом вложений. Коэффициент срока окупаемости учитывается в том случае, если необходимо принять решение о вложениях в техническую базу.

- Оборудование. Компании приходится покупать различные устройства для развития бизнеса и улучшения рабочих процессов. При расчёте срока окупаемости оборудования учитывается доход, который организация может получить за счёт использования новых технических средств.

В открытом доступе до 28 мая

Полезные материалы для руководителей от Егора Соколова

Каждый владелец бизнеса вынужден предпринимать радикальные действия, чтобы выжить при нестабильной мировой экономике. Мы знаем, как руководителям сейчас непросто, поэтому подготовили материалы, внедрив которые, вы можете увеличить количество продаж ваших менеджеров на 60%. Обратите особое внимание на 3 документ, его важно знать каждому!

Чек-лист. 21 пункт проверки финансового состояния бизнеса.

Чек-лист: как делегировать задачи, чтобы их выполняли с первого раза.

Как увидеть полную картину бизнеса в цифрах.

Как найти точки роста бизнеса.

Формулы расчётов срока окупаемости

Чтобы рассчитать срок окупаемости проекта, нужно воспользоваться одной из следующих формул:

Формула простого расчета окупаемости

Это наиболее простой способ расчёта срока окупаемости. Результат вычислений указывает на отрезок времени, по истечении которого чистая прибыль сравняется с суммой вложений.

Простой срок окупаемости (РР) вычисляется с помощью следующей формулы:

РР = IC / CF,

- РР – простой срок окупаемости;

- IC – сумма инвестиций в бизнес-проект;

- CF – прогнозируемая ежегодная прибыль.

Есть три важных условия, которые должны быть соблюдены перед началом расчётов:

- Все инвестиции вкладываются на старте реализации бизнес-проекта.

- Компания получает прибыль равномерно (денежные средства поступают в течение года приблизительно одинаковыми долями).

- Сравнивая несколько бизнес-проектов, следует учитывать только те варианты, которые имеют одинаковый период существования.

Расчёт РР имеет смысл для краткосрочных проектов (до 2-3 лет). Если бизнес-проект задуман на более длительный срок, то вы столкнетесь с большими погрешностями. Чтобы снизить издержки, можно передать часть работ на аутсорсинг. Это особенно полезно на начальных этапах построения бизнеса. Специалисты помогут составить бухгалтерские и налоговые отчеты, сняв с вас лишнюю нагрузку. Кроме того, это дешевле, чем содержание целого штата специалистов в соответствующих областях.

Рассмотрим конкретный пример. Допустим, что человек хочет инвестировать 7 200 000 руб. в открытие автомастерской. Уже с пятого месяца работы предприятия планируется выйти на объём прибыли в 230 000 руб. За год прибыль составит 2 760 000 руб. Чтобы вычислить срок окупаемости, применим вышеописанную формулу: 7 200 000 / 2 760 000 = 2,6 года. По истечении этого промежутка времени предприятие полностью окупит вложения.

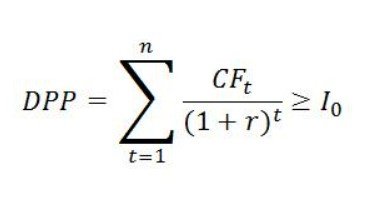

Дисконтированный срок окупаемости инвестиций: формула расчета

Нужно понимать, что определение периода окупаемости с помощью упрощённой формулы не позволяет учесть несколько важных факторов. Например, инфляционные процессы. Чтобы рассчитать срок окупаемости бизнес-плана с учётом обесценивания денег, используется усложненная формула.

Дисконтированный период окупаемости проекта представляет собой отрезок времени, по истечении которого полученная прибыль сравняется с суммой вложений. Объём вложений и сумма прибыли определяются с учётом барьерной ставки или ставки дисконтирования. Чтобы рассчитать окупаемость бизнеса, можно воспользоваться следующей формулой:

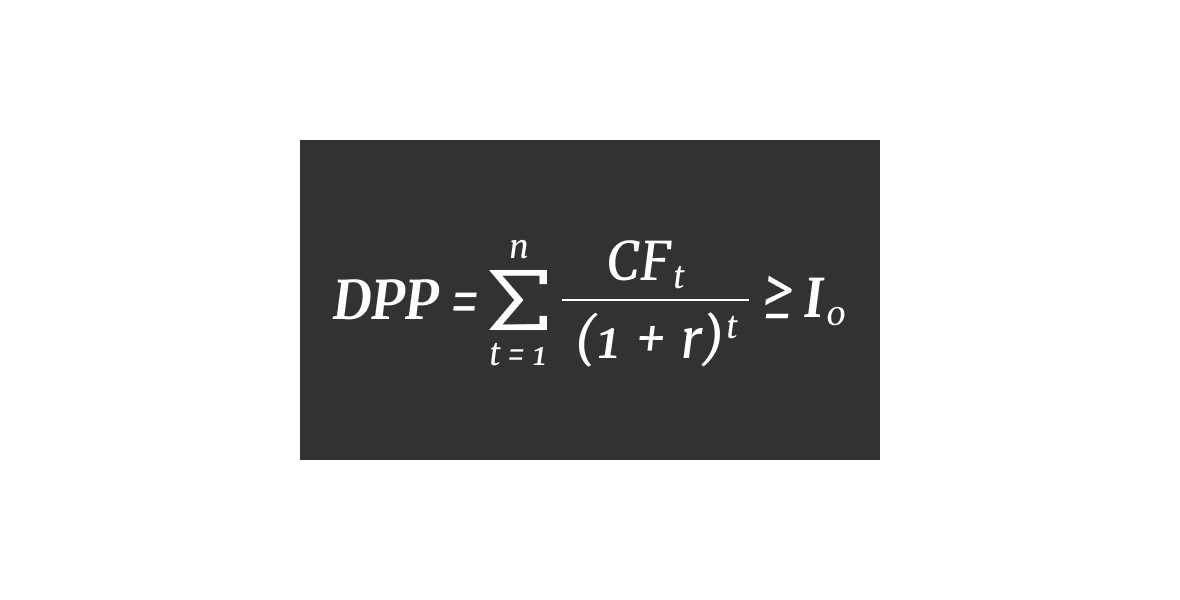

- DPP – дисконтированный период окупаемости проекта;

- CF – денежный поток за определенный промежуток времени;

- IC – изначальные вложения

- ; n – количество временных периодов (в годах);

- t – порядковый номер временного периода;

- r – барьерная ставка (ставка дисконтирования).

Чтобы правильно рассчитать окупаемость затрат с использованием этой формулы, необходимо определить объём дисконтированных денежных потоков с применением понижающего коэффициента. Именно этим объясняется тот факт, что полученный результат будет выше, чем при использовании упрощённой формулы.

Для удобства расчёт дисконтированного периода окупаемости можно выполнить в таблице. Тем самым вы сможете понять, в какой момент показатель дисконтированного денежного потока из отрицательного становится положительным. Именно на этом этапе вложения полностью окупаются.

Рассмотрим тот же самый пример. Предприниматель собирается инвестировать 7 200 000 руб. в открытие автомастерской. За год работы компании прибыль составит 2 760 000 руб. Барьерная ставка с учетом возможных рисков – 21 %. В течение всего периода окупаемости она никак не меняется.

Исходя из таблицы, становится очевидным, что при неизменном объёме ежегодной прибыли её настоящая ценность падает. Период окупаемости составит: DPP = 4 + (179 588 / 1 065 637) = 4,16 г. или 4 года и 2 месяца.

Рентабельность инвестиционной деятельности (Return on Investment, ROI, или Rate of Return, ROR) — это показатель, который отражает доходность вложенных средств. Данный параметр является обратным по отношению к периоду окупаемости проекта. Иными словами, чем меньше срок окупаемости, тем больше рентабельность проекта.

Как интерпретировать полученные результаты

Рассчитав окупаемость проекта, вы сможете перейти к следующему этапу — анализу результатов. Вам необходимо сделать правильные выводы из полученной информации. Казалось бы, чем ниже показатель, тем лучше. Однако на самом деле здесь есть свои нюансы. Во-первых, описанные формулы позволяют получить лишь приблизительный результат. Во-вторых, никто не может с уверенностью сказать, как пойдут дела у предприятия по завершении расчётного периода.

Чтобы подойти к анализу более объективно, необходимо учесть целый ряд показателей:

- рентабельность бизнес-проекта;

- внутренняя норма доходности;

- индекс прибыльности;

- чистая стоимость капитала и т.д.

Нормативные показатели имеют большие погрешности. Всё зависит от сферы бизнеса, масштабов организации, объёмов инвестиций. К примеру, для малого и среднего бизнеса нормальный период окупаемости — 1,5-4 года, тогда как для крупных фирм этот показатель может быть значительно выше — до 15 лет.

Что делать, чтобы сократить срок окупаемости бизнеса

Необходимо составить бизнес-план проекта и указать в нем срок окупаемости. Рассмотрим несколько рекомендации, которые помогут вам уменьшить этот показатель:

- Используйте прибыль для развития компании. Первый доход рекомендуется инвестировать в организацию рекламной кампании, оборудование и сотрудников, а не в развлечение и отдых.

- Попытайтесь снизить затраты в начале развития организации. Однако ни в коем случае не экономьте на материалах и продукции. Вместо этого сократите расходы на мебель в кабинетах, автомобили и прочие необязательные вещи.

- Обратитесь в аутсорсинговые организации. Как показывает практика, это гораздо дешевле, чем содержание штата бухгалтеров, менеджеров, экономистов и других сотрудников. Специалисты из аутсорсинговой компании возьмут на себя некоторые не критичные для предприятия задачи и бизнес-процессы.

- Попытайтесь расширить ассортимент товаров, которые чаще всего приобретаются вашими клиентами. Срок окупаемости проекта можно снизить, если наладить продажи наиболее востребованных изделий.

- Сосредоточьтесь на повышении количества клиентов. Организуйте хорошую рекламную кампанию, проработайте систему скидок и бонусов. Таким образом, вы заинтересуете потребителей в сотрудничестве с вашим брендом. Кроме того, возрастёт уровень доверия покупателей к компании. Всё это приведёт к увеличению количества клиентов и повышению доходности предприятия.

Попробуйте реализовать одну или несколько вышеописанных рекомендаций, чтобы сократить период окупаемости проекта. Если вы всё сделаете правильно, то сможете быстрее перейти к расширению бизнеса.

Теперь вы знаете, как рассчитать окупаемость инвестиций с помощью нескольких формул. Этот важнейший показатель поможет определить, стоит ли вкладываться в тот или иной бизнес-проект.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

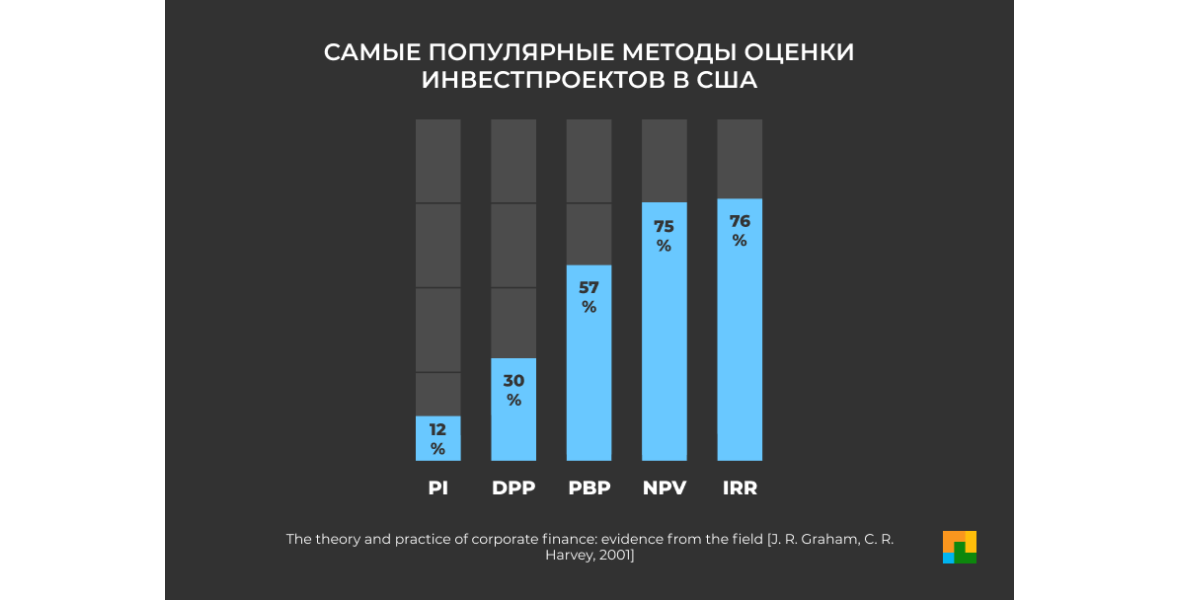

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

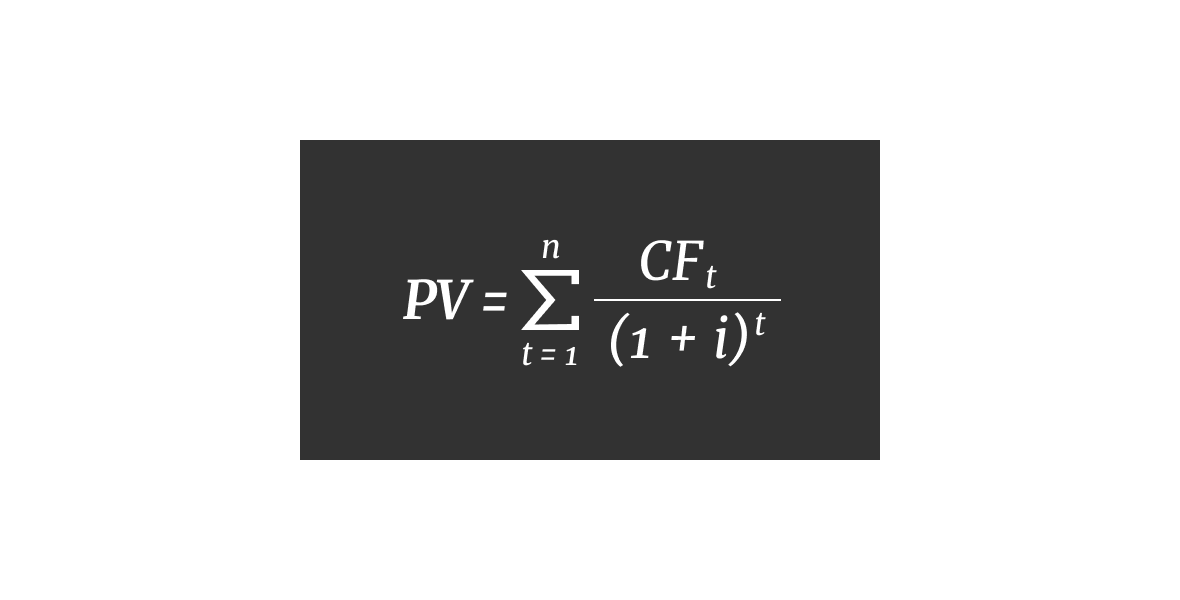

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

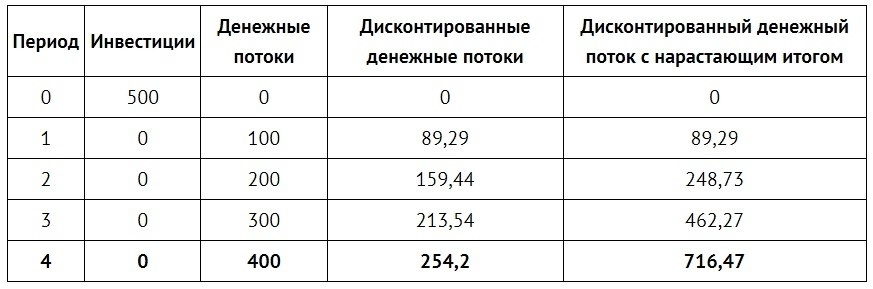

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

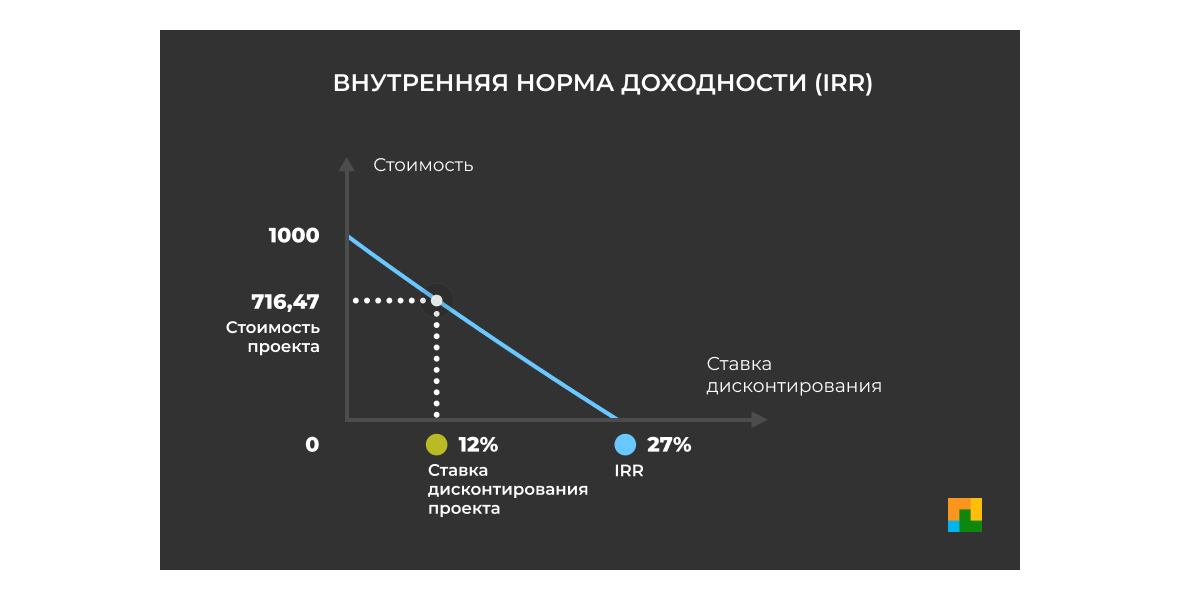

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

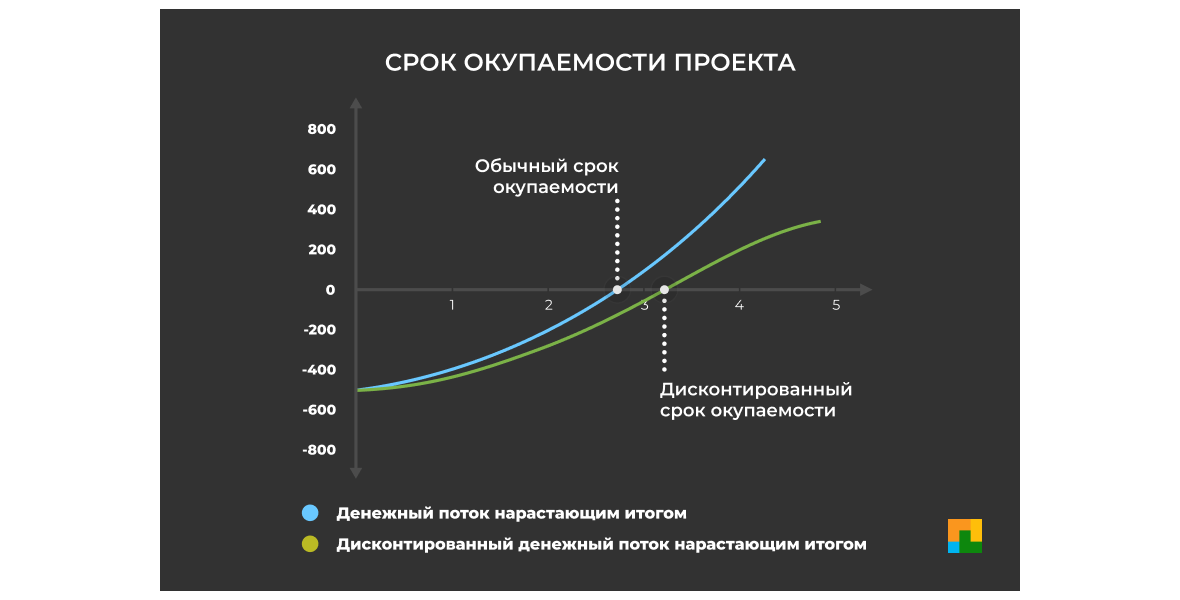

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

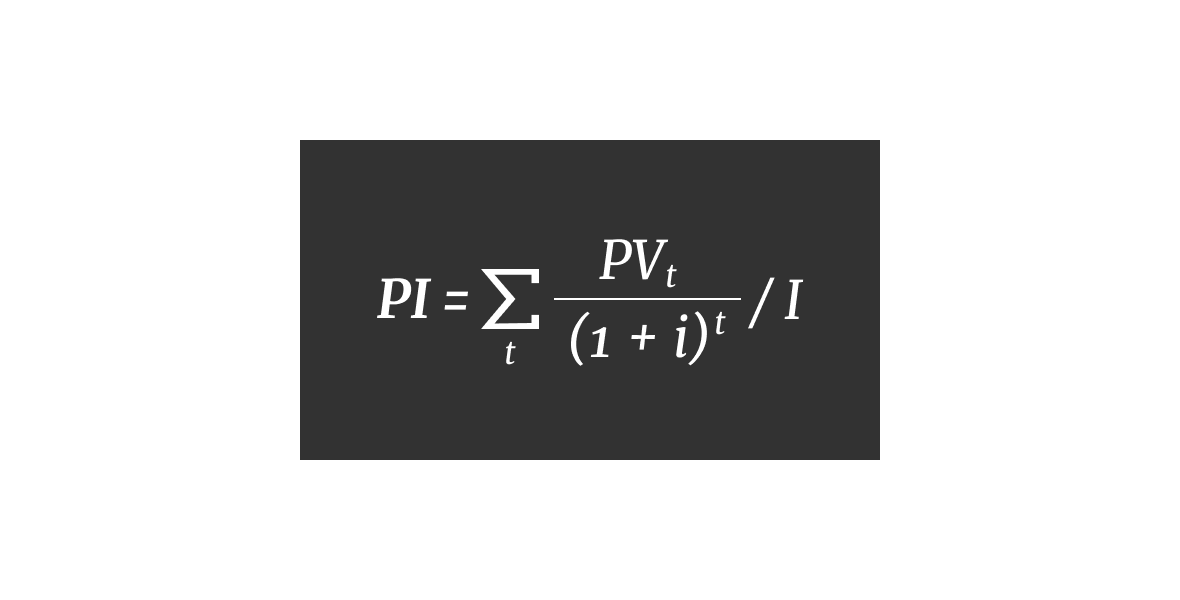

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

Перед стартом бизнеса или запуском нового проекта важно знать, когда вложения в него окупятся и начнут приносить прибыль. Время, которое нужно для возврата стартового капитала называется сроком окупаемости проекта. Разберем, как его считать.

Как посчитать окупаемость простым методом

Для расчета срока окупаемости простым методом используют формулу:

Срок окупаемости проекта = Стартовый капитал / Ожидаемая средняя чистая прибыль за период, где

Ожидаемая средняя чистая прибыль за период = Ожидаемые доходы за период – Ожидаемые расходы за период.

Например, предприниматель собирается купить нежилое помещение и сдавать его в аренду. Цена недвижимости составляет 18 миллионов рублей, арендная ставка — 175 тысяч рублей в месяц. Среднемесячные расходы на коммунальные платежи и текущий ремонт составляют 50 тысяч рублей.

Среднегодовая чистая прибыль = (175 000 рублей – 50 000 рублей) × 12 месяцев = 1 500 000 рублей.

Срок окупаемости проекта = 18 000 000 рублей / 1 500 000 рублей = 12 лет.

Если суммы вложений небольшие, а скорость возврата стартового капитала высокая, рационально считать срок окупаемости в месяцах.

Например, предприниматель вкладывает в открытие точки по оказанию бытовых услуг 500 тысяч рублей. В среднем он планирует получать с проекта 50 тысяч рублей чистой прибыли каждый месяц.

Срок окупаемости проекта = 500 000 рублей / 50 000 рублей = 10 месяцев.

Простой метод можно использовать, если предприниматель планирует внести стартовый капитал единовременно, а прибыль будет поступать равномерно.

С помощью такого нехитрого расчета можно быстро сравнить, какой из двух или более проектов самый выгодный. Чем меньше срок окупаемости, тем быстрее собственник вернет свои вложения и начнет получать прибыль.

Что входит в стартовый капитал

В стартовый капитал включают все издержки, которые имели место до фактического запуска деятельности.

Например, предприниматель решил открыть кафе. Он снял помещение, сделал ремонт, закупил мебель и оборудование, получил разрешения и лицензии, запустил рекламу. Все затраты до запуска работы кафе — это стартовый капитал. То есть это те вложения, которые нужны, чтобы проект заработал.

После запуска бизнеса все траты, нужные для поддержания деятельности становятся текущими расходами. Например, в кафе это расчеты с поставщиками за продукты, напитки, зарплата служащих и страховые взносы с нее — это расходы. Их вычитают из суммы доходов при расчете чистой прибыли.

Некоторые издержки возникают до запуска проекта, перетекают в рабочий процесс и сопровождают бизнес на протяжении всей деятельности. Например, аренда помещения, реклама. Такие издержки нужно разграничить. Суммы, которые были уплачены в период подготовительных работ, включают в стартовый капитал. Когда бизнес заработает и начнет приносить доход, эти издержки относят к расходам.

Как учесть переменные факторы

Простой метод расчета окупаемости основан на равномерном поступлении прибыли. В реальной жизни такое встречается редко. Любой бизнес — это взлеты и падения. Наращивание объемов по мере развития, сезонные спады продаж, периоды снижения покупательской активности, — все эти факторы серьезно влияют на срок окупаемости. Как учесть это в расчетах?

Для решения проблемы используют метод нарастающего чистого денежного потока.

Например, предприниматель планирует открыть продуктовый магазин в жилом квартале рядом со студенческим городком. Стартовый капитал составляет 10 миллионов рублей. Предприниматель предполагает, что доходы будут постепенно возрастать, но в период летних каникул объем продаж снова понизится.

Отразим ожидания предпринимателя в таблице.

|

Наименование показателя |

По направлениям бизнеса |

||||||||

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

Вложения в бизнес |

10 000 |

||||||||

|

Доходы |

1 800 |

2 000 |

3 000 |

4 000 |

5 000 |

5 200 |

3 500 |

3 500 |

|

|

Расходы |

1 300 |

1 500 |

1 700 |

1 900 |

2 800 |

2 900 |

2 000 |

2 000 |

|

|

Чистый денежный поток |

500 |

500 |

1 300 |

2 100 |

2 200 |

2 300 |

1 500 |

1 500 |

|

|

Нарастающий чистый денежный поток |

-10 000 |

-9 500 |

-9 000 |

-7 700 |

-5 600 |

-3 400 |

-1 100 |

400 |

1 900 |

Из данных таблицы видно, что на седьмом месяце работы нарастающая сумма денежных поступлений покроет первоначальные вложения. То есть срок окупаемости данного проекта — семь месяцев.

После запуска проекта собственнику нужно периодически сверять плановые расчеты с реальной ситуацией. Особенно важно держать цифры под контролем, если бизнес был открыт на заемные средства. Ведь если по факту доходов будет меньше, чем по плану, то срок окупаемости проекта увеличится, а предприниматель не сможет вовремя вернуть долг кредитору.

Как посчитать окупаемость бизнеса динамическим методом

Деньги имеют одно неприятное качество: со временем они обесцениваются. Чтобы учесть этот фактор при расчете срока окупаемости, используют динамический метод. Он заключается в следующем: запланированные суммы чистого денежного потока переоценивают с помощью ставки дисконтирования.

Расчет ставки дисконтирования — непосильная задача для начинающего предпринимателя. Какую же ставку использовать? Самый простой способ — сложить ключевую ставку ЦБ или среднюю ставку по депозитам и инфляцию.

Для переоценки денежных поступлений используют формулу:

Чистый денежный поток с учетом дисконта за период = (Чистый денежный поток за период / (1 + Ставка дисконтирования)) Порядковый номер периода.

Ставку дисконтирования подставляем в формулу в виде коэффициента.

Например, используем данные предыдущего примера и проведем переоценку чистых денежных потоков. Для наглядности расчетов возьмем ставку дисконтирования равную 12% годовых, то есть 1% в месяц.

Первый месяц работы

Чистый денежный поток с учетом дисконта = 500 000 рублей / (1 + 0,01) = 495 050 рублей.

Второй месяц работы

Чистый денежный поток с учетом дисконта = 500 000 рублей / (1 + 0,01)2 = 490 148 рублей.

Третий месяц работы

Чистый денежный поток с учетом дисконта = 1 300 000 рублей / (1 + 0,01)3 = 1 261 767 рублей и так далее.

Дополним таблицу:

|

Наименование показателя |

По месяцам, тысячи рублей / коэффициенты |

||||||||

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

Вложения в бизнес |

10 000 |

||||||||

|

Доходы |

1 800 |

2 000 |

3 000 |

4 000 |

5 000 |

5 200 |

3 500 |

3 500 |

|

|

Расходы |

1 300 |

1 500 |

1 700 |

1 900 |

2 800 |

2 900 |

2 000 |

2 000 |

|

|

Чистый денежный поток |

500 |

500 |

1 300 |

2 100 |

2 200 |

2 300 |

1 500 |

1 500 |

|

|

Коэффициент дисконтирования (результат, полученный в знаменателе формулы) |

1,01 |

1,02 |

1,03 |

1,041 |

1,051 |

1,062 |

1,072 |

1,083 |

|

|

Чистый денежный поток с учетом дисконта |

495 |

490 |

1 262 |

2 018 |

2 093 |

2 167 |

1 399 |

1 385 |

|

|

Нарастающий чистый денежный поток с учетом дисконта |

-10 000 |

-9 505 |

-9 015 |

-7 753 |

-5 735 |

-3 642 |

-1 475 |

-76 |

1 309 |

Срок окупаемости проекта при расчете динамическим способом увеличится и составит восемь месяцев.

Как посчитать окупаемость нового оборудования, если проект уже запущен

Проект успешно работает. Владелец решает расширить бизнес и предложить своим клиентам новую продукцию или услугу. Для этой цели он вкладывает деньги в новое оборудование. Как посчитать срок его окупаемости?

В этом случае в расчете участвует общая сумма капвложений и валовая прибыль, которую бизнесмен планирует получить от использования нового оборудования:

Срок окупаемости оборудования = Капвложения / Ожидаемая средняя валовая прибыль за период.

Капвложения — это все издержки, которые понесет предприниматель, чтобы запустить оборудование в эксплуатацию. Например: стоимость самого оборудования, затраты на его доставку, сборку, установку, отладку, обучение персонала — это капвложения.

Ожидаемая средняя валовая прибыль за период = (Цена продукции – Себестоимость продукции) × Среднее количество продукции за период.

Например, бизнесмен закупал для своего кафе готовый хлеб. Он решил повысить привлекательность своего заведения и привлечь новых клиентов. Для этой цели предприниматель запланировал купить хлебопекарную печь и предложить клиентам продукцию собственного изготовления. Капвложения составят 250 тысяч рублей. В печи планируется выпекать в среднем одну тысячу булок хлеба в месяц. Цена булки хлеба — 30 рублей. Затраты на сырье в расчете на одну булку — 5 рублей.

Срок окупаемости оборудования = 250 000 рублей / (30 рублей – 5 рублей) × 1 000 штук = 10 месяцев.

Итоги

Перед стартом нового проекта важно просчитать, когда он окупится и начнет приносить доход. Если прибыль от проекта будет поступать равномерно, окупаемость рассчитывают простым методом. В иных случаях стоит использовать метод нарастающего чистого денежного потока. Чтобы результат расчетов был достоверным, а ожидания собственника не оказались завышенными, нужно учесть изменение стоимости денег во времени. Для этого величину чистого денежного потока корректируют на ставку дисконтирования.

- Что такое окупаемость и зачем считать ее срок

- Как рассчитать срок окупаемости

- Метод первый: простой

- Метод второй: динамический или дисконтированный

- Пример расчета простым методом

- Пример расчета динамическим методом

- Срок окупаемости инвестиций в оборудование для существующего бизнеса

У Михаила есть свободный 1 миллион рублей, который достался ему в наследство от бабушки. Он хочет вложить эти деньги в бизнес — открыть свой магазин или инвестировать в новое оборудование для пиццерии друга.

Его не отпускает мысль: «Когда миллион окупится?» Михаил не может позволить себе потратить деньги и забыть о них навсегда.

Чтобы узнать, когда бизнес начнет приносить доход, нужно рассчитать срок окупаемости. Вместе с Михаилом разберемся, как это сделать. А чтобы было понятнее, рассмотрим применение формул на простых примерах.

Что такое окупаемость и зачем считать ее срок

Для начала уточним значение основных терминов, которые будут использоваться в расчетах.

Под окупаемостью подразумевают скорость, с которой инвестированные в проект средства возвращаются. Если окупаемость высокая, значит, деньги вернутся быстро. А если низкая, ждать придется долго.

Срок окупаемости — это время, за которое вложенные деньги вернутся. Чем ниже этот период, тем лучше.

Например, прокат сноубордов в зимнее время окупится быстро. Период возврата инвестиций для него будет минимальным.

Точка безубыточности в расчетах — это момент, когда сумма вложений становится равной сумме чистого дохода.

В целом срок окупаемости — важный показатель для любого инвестора. По нему человек сможет определить, стоит ли вкладывать средства или лучше выбрать другой проект.

Если вы впервые запускаете бизнес, откройте расчетный счет в Совкомбанке. Вы получите выгодные условия, а все необходимые финансовые инструменты всегда будут у вас под рукой.

Откройте расчетный счет без посещения банка. В Совкомбанке вы получите помощь в подготовке документов для регистрации расчетного счета, налоговой отчетности и в ведении бухгалтерии; проверку контрагентов и выгодные условия кредитования. Просто оставьте заявку онлайн, и в течение часа менеджер приедет, куда вам будет удобно, заполнит документы на месте и предоставит расчетный счет.

Как рассчитать срок окупаемости

Показатель можно рассчитать по разным формулам. Их основное различие — в количестве учитываемых факторов, которые влияют на бизнес. В одном способе они учитываются, а в другом — нет.

Метод первый: простой

В простом методе не учитываются такие параметры:

- рост инфляции;

- дополнительные траты.

Зато рассчитать срок окупаемости по нему проще. Формула подходит, если:

- сравнивается два проекта с одинаковым сроком жизни;

- доход от инвестиций поступает плюс-минус равными частями;

- вложение происходит только на старте.

Простой метод можно использовать, когда нужно примерное сравнение периодов возврата инвестиций для разных проектов.

Формула простого метода:

простой срок окупаемости = суммарный объем начальных вложений / ожидаемая средняя чистая прибыль за период

Топ бизнес-идей до 300 тысяч

Метод второй: динамический или дисконтированный

Динамический метод отличается от простого тем, что в нем учитывается инфляция и другие риски. Собственно, поэтому он и называется дисконтированным.

Дисконт — это своеобразная поправка на обесценивание денег. Допустим, в 2020 году вы положили в копилку 100 рублей. В 2022 году с учетом дисконта 100 рублей превратятся в 80. Спустя два года из-за инфляции их ценность упала, купить на них можно меньше.

Чтобы учесть подобное обесценивание в формуле, используют коэффициент дисконтирования. Благодаря ему можно получить более реальную картину дохода.

Из-за учета бóльшего количества факторов, результаты, полученные при расчетах динамическим методом, будут выше. Не очень приятно, зато правдоподобно.

Дисконтированный срок окупаемости — это минимальный период, за который сумма денежных поступлений с учетом ставки дисконтирования превышает размер начальных инвестиций, то есть выполняется неравенство:

сумма (ожидаемая средняя чистая прибыль за период / ((1 + ставка дисконтирования) ^ порядковый номер периода)) ⩾ вложенные инвестиции

Мы записали формулу текстом, чтобы ее можно было понять и использовать не вникая в математические символы.

Пример расчета простым методом

Михаил хочет открыть свой магазин брендовой обуви и потратить на запуск 1 000 000 рублей.

- Ожидается, что ежемесячная прибыль составит 400 000 рублей.

Тогда расчет будет выглядеть следующим образом: 1 000 000 / 400 000 = 2,5 месяца. Это значит, что через два с половиной месяца инвестиции окупятся и магазин начнет работать в плюс.

Так же можно делать расчеты, учитывая не ежемесячную прибыль, а среднюю за год. Этот вариант подойдет, если вложения большие, а скорость окупаемости невысокая. Например, если вложили 5 000 000, а средняя прибыль в год составляет 1 000 000, проект окупится через 5 000 000 / 1 000 000 = 5 лет.

- На практике прибыль бывает разной от месяца к месяцу. Найти точку безубыточности в этом случае удобно по таблице.

|

Период, месяц |

0 |

1 |

2 |

3 |

|

Инвестиции, рублей |

–1 000 000 |

|||

|

Ежемесячная прибыль, рублей |

300 000 |

250 000 |

450 000 |

|

|

Денежный поток, рублей |

–1 000 000 |

–700 000 |

–450 000 |

0 |

Из таблицы видно, что при таком раскладе магазин окупит себя и выйдет в плюс на третий месяц.

- Если вы хотите добавить в расчеты издержки, формула примет следующий вид:

простой срок окупаемости = суммарный объем начальных вложений / (ожидаемая средняя чистая прибыль за период – издержки)

Допустим, что исходные данные такие же, как в первом примере. Издержки равны 100 000 рублей в месяц. Тогда расчет будет таким: 1 000 000 / (400 000 – 100 000) = 3,3 месяца.

Даже с учетом инвестиций бизнес требует больших, зачастую непредвиденных, расходов. Если деньги нужны срочно, оформите кредит в Совкомбанке. Вас ждут выгодные условия, минимум бюрократии и приятное обслуживание. Рассчитайте ежемесячные платежи на онлайн-калькуляторе и оставьте заявку, чтобы узнать все условия.

Пример расчета динамическим методом

Михаил по-прежнему хочет инвестировать в свой магазин 1 млн рублей. Но его интересует более точный период, за который инвестиции вернутся. Для этого нужно применить расчет дисконтированным методом.

Ставку дисконтирования примем равной 12% годовых или 1% в месяц. Чистая прибыль каждый месяц будет разной — от 250 до 450 тысяч рублей. Найдем прибыль с учетом дисконта.

- В первый месяц: 300 000 / ((1 + 0,01) ^ 1) = 297 030 рублей.

- Во второй месяц: 250 000 / ((1 + 0,01) ^ 2) = 245 074 рублей.

Проверим неравенство. Сумма 297 030 + 245 074 = 542 104. Это меньше 1 000 000. Значит, считаем дальше.

- В третий месяц: 450 000 / ((1 + 0,01) ^ 3) = 436 766 рублей.

Проверим неравенство. Сумма 297 030 + 245 074 + 436 766 = 978 870, то есть все еще меньше 1 000 000. Считаем дальше.

- В четвертый месяц: 350 000 / ((1 + 0,01) ^ 4) = 336 343 рублей.

Проверяем неравенство. Сумма 297 030 + 245 074 + 388 236 + 336 343 = 1 315 213 больше 1 000 000. Значит, проект окупится за 4 месяца.

В табличной форме расчеты можно записать так.

|

Период, месяц |

0 |

1 |

2 |

3 |

4 |

|

Инвестиции, рублей |

–1 000 000 |

||||

|

Ежемесячная прибыль, рублей |

300 000 |

250 000 |

450 000 |

350 000 |

|

|

Ежемесячная прибыль с учетом дисконта в 1%, рублей |

297 030 |

245 074 |

436 766 |

336 343 |

|

|

Сумма прибыли, рублей |

0 |

297 030 |

542 104 |

978 870 |

1 315 213 |

Мы расписали расчеты подробно, чтобы читателю было легче уловить их суть. На деле проще проводить расчеты в Excel. Достаточно ввести в таблицу формулы и переменные, чтобы получить результат.

Если сравнить расчеты простым и динамическим методом, можно заметить разницу. При одинаковой прибыли (см. пример 2 для простого метода), показатель получился разным. Для динамического метода он выше, потому что мы учли, что со временем деньги обесцениваются.

Срок окупаемости инвестиций в оборудование для существующего бизнеса

Кроме запуска своего бизнеса, Михаил рассматривает инвестиции в пиццерию друга. Тот как раз хотел закупить новые итальянские печи и искал спонсора. Как рассчитать показатель в этом случае?

Капитальные вложения — издержки на покупку, доставку, установку, обучение — следует разделить на валовую прибыль, которая будет получена после запуска новых печей.

Жизненный цикл компании: что нужно знать, чтобы быть в плюсе

Формула выглядит так:

срок окупаемости оборудования = капитальные вложения / ожидаемая средняя валовая прибыль за период,

где:

валовая прибыль = (цена продукции – себестоимость продукции) × количество продукции за период

Рассчитаем срок окупаемости оборудования для пиццерии, в которой планируют печь по 900 пицц в месяц стоимостью 500 рублей с себестоимостью 250 рублей.

- Валовая прибыль = (500 – 250) х 900 = 225 000 рублей

- Срок окупаемости = 1 000 000 / 225 000 = 4,4 месяца.

Выходит, что инвестиции в оборудование для бизнеса друга окупятся чуть позже, чем в собственный магазин.

Эти несложные расчеты позволят вам сравнить окупаемость для разных бизнес-проектов. Так вы сможете понять, как долго ваши вложения будут возвращаться и когда вы начнете получать прибыль.