Себестоимость продажи продукции: как посчитать и анализировать

10.02.2022

Автор: Academy-of-capital.ru

Из этого материала вы узнаете:

- Понятие и важность себестоимости продаж

- Необходимые данные для оценки себестоимости продаж

- Издержки производства для расчета себестоимости продажи продукции

- Методы расчета себестоимости продажи продукции

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Себестоимость продажи продукции нередко путают себестоимостью в целом или производственной себестоимостью. Это довольно опасное заблуждение, так как при неверном расчете предприниматель может получить данные, искажающие реальную картину в большую сторону и представлять убыточные процессы прибыльными.

Для получения точного значения используется несколько подходов в зависимости от типа деятельности компании. В нашей статье мы расскажем о том, что такое себестоимость продаж, какими данными надо обладать для ее подсчета, и приведем наиболее эффективные методы вычисления этого показателя.

Понятие и важность себестоимости продаж

Себестоимость бывает разная и рассчитывается несколькими способами в зависимости от цели анализа. Например, если себестоимость продукта составила 200 рублей, а выручка от продажи – 300 рублей, необязательно прибыль будет равна 100 рублям. Используют несколько схем расчета такого важного показателя, как себестоимость.

Производственная себестоимость показывает, сколько денег потратили на создание товара.

При анализе данного показателя весь процесс производства разбивают на этапы, оценивают каждый из них. Такая аналитика дает возможность понять, на чем можно сэкономить в процессе выпуска продукции: применение более дешевых материалов, снижение непроизводственных расходов, уменьшение заработной платы сотрудников, сокращение штата и другое.

Чтобы выяснить, сколько средств потребовало производство, оценивают себестоимость за месяц. При этом сравнение с выручкой не используют.

Себестоимость продажи продукции является полной себестоимостью товара, так как учитывает средства, потраченные и на изготовление, и на реализацию продукта.

Этот параметр очень полезен предпринимателям. Себестоимость продаж сравнивают с выручкой, и определяют рентабельность бизнеса. Анализ показателей используется для составления отчета о финансовых результатах, что входит в обязанности главного бухгалтера предприятия. Рассмотрим следующий пример.

ООО «Комфорт-мебель» производит офисную мебель.

За день компания в собственном цеху изготовила, а затем продала 5 столов. Для их производства потребовалось закупить материалов на 20 500 рублей. На зарплату рабочим понадобилось 5 000 рублей. Расходы на рекламу, аренду офиса и оплату услуг консультанта составили 10 000 рублей. Продали 5 столов на сумму 35 000 руб.

- Производственная себестоимость = 25 500 руб. (20 500 руб.+ 5 000 руб.).

- Себестоимость продаж = 35 500 руб. (25 500 руб. + 10 000 руб.).

- Убыток от продаж = 500 руб. (35 000 руб. – 35 500 руб.).

Если смотреть только на производственную себестоимость, то предприниматель имеет хорошую прибыль с продаж мебели. На самом деле это не так.

Еще один пример с такими же данными, но за день удалось реализовать только 4 стола.

- Производственная себестоимость = 25 500 руб.

- Себестоимость продаж = 35 500 руб. (25 500 руб. + 10 000 руб.)

- Убыток от продаж = 7 500руб. (35 500 руб. — 28 000 руб.)

Расходы увеличились на 7 000 руб. – стоимость непроданного стола. Если его приобретут без рекламы, то он принесет некоторую прибыль. При расчете реальных доходов предприятия учитываются все расходы – на амортизацию инструментов и оборудования, энергоносители и прочее.

Производственной себестоимостью называют затраты на изготовление. Данный показатель перейдет в категорию расходов только тогда, когда удастся реализовать товар. Это и будет полная себестоимость продажи продукции.

Необходимые данные для оценки себестоимости продаж

Каким способом проводятся расчеты себестоимости реализованных товаров? Для этого есть специальные методики, которые используются при доступных иных важных показателях деятельности компании.

- Цена товарно-материальных запасов, которые есть на предприятии в начале нового отчетного периода. Если наблюдается нестыковка показателей конца и начала года, необходимо найти причины недостачи.

- Ориентировочная сумма покупок, исключающая изделия, используемые в личных целях.

- Затраты на выплату денег сотрудникам за работу без учета средств, выделенных на себя.

- Цена материалов и других необходимых ресурсов для деятельности организации.

Когда по каждому пункту определена денежная сумма, можно приступать к непосредственному расчету стоимости продаж. Необходимо максимально полно учитывать издержки на производство и продажу изделий компании и отражать это в отчетах.

Издержки производства для расчета себестоимости продажи продукции

- Прямые материальные затраты

К этому виду издержек относятся затраты на сырьевой материал, который используется для создания продукта с помощью трудовых затрат и накладных расходов. Параметр легко посчитать или измерить.

- Прямые трудовые затраты

Это трудовые ресурсы, благодаря которым происходит производство изделий из материалов с помощью инструментов или оборудования.

Прямые трудовые затраты включают в себя зарплату сотрудников, пособия, премии и другие платежи.

- Заводские накладные расходы

Сопутствующие производству изделий затраты, которые нельзя легко отследить и измерить, являются заводскими накладными расходами.

В эту категорию не входят ни прямые материальные расходы, ни прямые трудовые затраты, поэтому накладные затраты называют еще косвенными. Продажа продукции по себестоимости не приносит прибыли, поэтому для назначения цены товарам стоит учитывать все косвенные расходы.

К косвенным материальным затратам можно отнести все, что не видно в готовом изделии, но применяется при его производстве. Например, это клей, лента, чистящие средства, подручные материалы и многое другое. Вычислить точные расходы из расчета на одну единицу товара в данном случае практически невозможно.

К косвенным трудовым затратам можно отнести выплаты подсобным рабочим и другому персоналу, который не создает сам продукт, но является необходимым для обеспечения бесперебойной работы производства. Сюда можно отнести охранников, уборщиц, грузчиков, водителей и других.

К прочим накладным расходам относятся любые заводские накладные расходы, которые не входят ни в одну из названных категорий. В эту группу могут быть включены издержки на электроэнергию, отопление, аренду помещений, использование оборудования и инструментов, налоговые сборы, аренду транспорта, деньги на страховку и другое.

Методы расчета себестоимости продажи продукции

Анализ себестоимости продукции при продажах можно произвести после проведения подсчетов. Есть несколько распространенных схем вычислений.

- Позаказный метод

Этот вид аналитики помогает установить затраты при каждом производственном заказе или каждой выполненной услуге. При использовании позаказного метода невозможно заранее спланировать себестоимость продаж, ее размер устанавливается после совершения сделки.

Если необходимо для документов иметь размер себестоимости продаж изделия до его готовности, производят предполагаемый расчет либо используют цену аналогичных продуктов, выпущенных ранее.

Позаказный способ подходит для предприятий и организаций, которые реализуют небольшие партии изделий, выпускают оригинальную продукцию либо сложные товары с длительным сроком производства, например автомобили, самолеты.

Для расчета с использованием позаказного метода себестоимости одной единицы товара издержки, потраченные на данный заказ, делят на количество выпущенных изделий по этому заказу. Этот способ вычислений учитывает расходы по каждому заказу, а не за определенное время.

Себестоимость продажи одного изделия = затраты на определенный заказ / количество выпущенных изделий

Чтобы установить себестоимость продаж продукции позаказным методом, необходимо вести учет всех компонентов, используемых при производстве. На это уходит много времени, сил, поэтому не все берутся применять данный сложный способ в своем бизнесе. Рассмотрим следующий пример.

Швейная фабрика ООО «Лен» за один месяц произвела 15 платьев и 12 костюмов.

Прямые затраты на шитье платьев получились в размере 55 000 руб., а на шитье костюмов – 65 000 руб.

Общехозяйственные расходы за месяц работы фабрики получились 22 000 руб.

Вычислим себестоимость продаж изделий, произведенных швейной компанией ООО «Лен».

Для этого общехозяйственные издержки распределяем пропорционально размеру прямых затрат.

Таким образом, размер общехозяйственных расходов в расчете на себестоимость продаж платьев составит:

22 000 * (55 000 : (55 000 + 65 000)) = 10670 руб.

А на продажную себестоимость костюмов:

22 000 * (65 000 / (55 000 + 65 000)) =11 924 руб.

Для расчета цены материалов, используемых на выпуск одного платья и одного костюма, определим отношение продажной себестоимости конкретной партии к числу выпущенных изделий.

Себестоимость одного платья:

(55 000 руб. + 10 670 руб.) : 15 шт.= 4 378 руб.

Себестоимость одного костюма:

(65 000 руб. + 11 924 руб.) : 12 шт.= 6 410 руб.

Все общехозяйственные расходы нужно распределить в соответствии с числом сшитых и реализованных платьев и костюмов на фабрике.

Весь объем косвенных затрат, которые были осуществлены при выпуске и продаже платьев, можно вычислить по следующей формуле:

22 000 руб. * 15 шт. / (15 шт. + 12 шт.) = 12 222 руб.

Размер косвенных затрат, который приходится на себестоимость костюмов, получится:

22 000 руб. * 12 шт. / (15 шт. + 12 шт.) = 9 778 руб.

Вычислим себестоимость продажи продукции каждого вида:

Платья:

(55 000 руб. + 12 222 руб.) / 15 шт. = 4 482 руб.

Костюмы:

(65 000 руб.+ 9 778 руб.) / 12 шт. = 6 231 руб.

Различные суммы себестоимости изделий пошива получаются из-за неравномерного распределения накладных издержек в процессе производства.

От того, каким образом распределяются косвенные расходы внутри производства, зависит себестоимость продукции. Регулированием издержек на предприятии должен заниматься непосредственный руководитель организации.

- Метод директ-костинга

Директ-костинг считается простым и понятным способом вычисления себестоимости продаж. При этом он дает наиболее достоверную информацию. При использовании данного способа берут в расчет только себестоимость производства изделия и не учитывают общехозяйственные издержки.

Среди финансистов распространено название «усеченная себестоимость», которую определяет данный способ. В вычислениях не участвуют никакие косвенные затраты.

Метод хорош для небольших компаний, которые занимаются производством однородных товаров с небольшим уровнем затрат, постоянных во времени. Вычислять себестоимость продукции легко, на это не потребуется много труда.

Директ-костинг применяет следующую схему вычислений: вся сумма переменных издержек делится на количество выпущенных изделий. Получается себестоимость одной единицы.

Определим расходы на продажу в себестоимости продукции платьев и костюмов методом директ-костинга.

В этом случае не будем учитывать общехозяйственные затраты и выведем следующие значения:

Себестоимость единицы платья получится:

55 000 руб. : 15 шт. = 3 667 руб.

Себестоимость единицы костюма:

65 000 руб. : 12 шт.= 5 417 руб.

В результате вычислений методом директ-костинга оказалось, что продажная себестоимость продукции швейной фабрики ООО «Лен», а конкретно платьев и костюмов, меньше, чем при расчете позаказным методом.

- Попередельный (попроцессный) метод

Данный способ вычислений себестоимости продаж продукции использует разделение общего процесса производства на определенные этапы. Каждая стадия выработки учитывается при составлении финансового отчета. На предприятии каждую операцию выполняет определенный отдел. Продукт передается из цеха в цех, продвигаясь последовательно по этапам создания. Готовое изделие получается только после прохождения всех технологических операций.

Попроцессный метод используется на сложных производствах – нефтяных, химических, металлургических – и предоставляет много информации.

Секреты продаж от Сергея Азимова и Бориса Жалило. Школа продаж.

- АВС-метод

ABC-метод подробно предоставляет данные об издержках на каждую единицу выпущенной продукции, а также позволяет провести анализ структуры расходов, которые компании понесла, и установить излишки использования ресурсов. В дальнейшем можно применять меры для устранения нежелательных издержек.

Для проведения расчетов по данному методу вся деятельность компании делится по функциональному принципу. Появляется отдел по работе с клиентами, отдел закупок, отдел ремонта и обслуживания оборудования, отдел приема заказов и другие. Каждый вид оценивается и измеряется в соответствии с рабочими операциями. К примеру, отдел по работе с клиентами определяется с помощью затраченного времени на переговоры с потенциальными заказчиками.

Затем вычисляют стоимость каждой функциональной части предприятия. Величину расходов на каждый отдел делят на количественные показатели соответствующего компонента затрат.

После этого цену каждой отдельной операции умножают на число таких действий, необходимых для создания и реализации типовых продуктов.

Среди всего множества вычислений себестоимости продаж выбирают тот, который подходит для определенного вида бизнеса и особенностей производимых товаров.

Показатель себестоимости продаж продукции необходим для успешной деятельности организации. Выбранный способ определения цены должен быть точным и информативным, чтобы руководитель или предприниматель смог проанализировать текущее положение организации, реализацию товаров, прибыльность бизнеса. Также верные сведения помогают внести изменения, отрегулировать цены или снизить ненужные запасы.

В условиях нестабильности и постоянно меняющихся тенденций в развитии экономики особую актуальность приобретает поиск новых конкурентных преимуществ, например, путей сокращения издержек производства, повышения рентабельности продаж и спроса, снижения цен продажи, усиления внимания со стороны покупателей и т.п.

В решении этих задач не последнюю роль играет качественный расчет себестоимости продукции. Об оптимальных вариантах ее расчета, а также об автоматизированных программных инструментах для такого расчета, и будет рассказано в этой статье.

Себестоимость – это сумма затрат, то есть ресурсов (материалы, сырье, полуфабрикаты, энергия, работа наемных сотрудников), которые тратит производитель в ходе производства продукции и доведения ее до потребителя, но выраженных непосредственно в денежной форме.

Расчет себестоимости поможет в таких процессах, как:

- оценка рентабельности;

- обоснование ценообразования (опт, розница);

- оценка эффективности использования производственных ресурсов;

- расчет потенциальной прибыли предприятия.

Расчет себестоимости можно реализовать:

- одним этапом, когда изначально рассчитывают затраты на единицу продукции;

Выбор способа расчета себестоимости зависит, прежде всего, от интересующего нас вида себестоимости:

- Плановая, она же нормативная. Вычисляется на базе норм потребления ресурсов (сырье, материалы, работы и т.д.), заранее заданных для производства каждой единицы продукции;

- Фактическая себестоимость. Вычисляется по аналогии с плановой, но уже представляет собой сумму фактически понесенных затрат предприятия на производство на конец отчетного периода. Если фактический показатель не совпадает с плановым, проводится их сравнительный анализ, чтобы выявить причины расхождения;

- Сметная себестоимость – вычисляется по разовым заказам и изделиям, будучи вариацией нормативной себестоимости.

Чтобы корректно рассчитать каждый вид, следует правильно классифицировать затраты.

Классификация статей производственных затрат

Поэлементная классификация. Сгруппированные по этому принципу, затраты подразделяются на:

- Материальные затраты (без учета возвратных отходов) – здесь речь идет о закупаемых вспомогательных компонентах, электроэнергии, топливе и др.

- Заработная плата персонала.

- Соцвыплаты. Рассчитываются в процентах от ФОТ, исходя из заданных нормативов (размер варьируется в соответствии с актуальным законодательством). К ним относятся отчисления в ПФ, ФСС, ФЗ и ФОМС.

- Амортизация основных фондов – общий объем всех соответствующих отчислений за необходимый период.

- Прочие затраты – к этой категории относятся рекламные расходы, выплаты дивидендов, процентов по кредитам, представительские и командировочные расходы и т.д.

Поэлементная классификация позволяет:

- составить смету затрат;

- рассчитать требуемый объем оборотных средств;

- обосновать капиталовложения;

- разработать меры, позволяющие снизить себестоимость.

Методика имеет недостаток: предоставляемая информация не позволяет полноценно планировать производство и находить возможности снижать его себестоимость. Для этих целей понадобятся сведения уже и о размере затрат, и о взаимосвязи размера затрат с местами, где они возникают.

Бесплатная консультация эксперта по расчету себестоимости в 1С

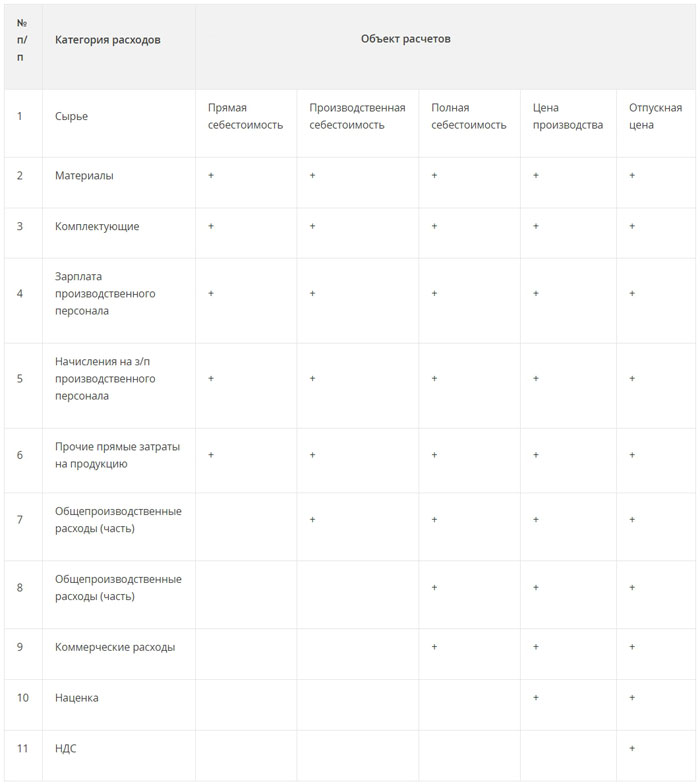

Целям и потребностям производства в большей мере отвечает калькуляционная классификация, так как затраты группируются по тому же принципу, что и список статей калькуляции. Ниже представлен стандартный пример подобной классификации, которая широко используется в производстве из-за относительной простоты и наглядности:

- Сырье (без учета возвратных отходов)

- Товары/услуги и полуфабрикаты от поставщиков

- Энергия и топливо

- Заработная плата сотрудников производства

- Налоги и взносы от заработной платы

- Расходы на модернизацию и развитие имеющихся мощностей

- ОХР

- ОПР

- Порчи, недостачи, брак

- Другие расходы на производство

- Расходы внепроизводственного вида

Себестоимость выпуска – совокупность всех прямых затрат (материальных и нематериальных), списанных непосредственно на выпуск. В примере это затраты из пунктов 1-10. В зависимости от перечня затрат, подлежащих учету, это понятие можно расширить и разделить на:

- Цеховую себестоимость совокупность всех расходов подразделения/цеха, израсходованных непосредственно на выпуск;

- Производственную – сумму цеховых и общих затрат предприятия;

- Полную – получается суммированием производственных и коммерческих, не связных с производственной деятельностью компании (логистика, сбыт), затрат. В примере это п.1-11. Этот вид формируют с разбивкой по статьям калькуляции. В основе этого перечня лежит законодательно утвержденный стандартный реестр статей затрат.

Расчет себестоимости и цены

Цена производства – это цена, на основе которой вычисляются показатели прибыльности. Она вычисляется двумя основными способами:

- Исходя из полной себестоимости

Цена производства=Полная себестоимость+Наценка, где Наценка рассчитывается как определенный процент от полной себестоимости.

-

Исходя из анализа цен, установленных рынком

Цена производства=Цена реализации-НДС

Наценка=Цена производства-Полная себестоимость

%Наценки=Наценка/Полная себестоимость

Сумма без НДС=Сумма с НДС/(1+%НДС)

Приведем пример:

Полная себестоимость: 2000 р.

Цена реализации: 4000 р.

НДС: 20%

Формула расчета:

Цена производства = 4000/(1+0,2) = 3,333.33

Наценка = 4000 – 3333,33 = 666,67

% Наценки = 666,67/3333,33 = 20%

Методы расчета затрат

На практике чаще всего применяют четыре методики, в каждой из которых используется свой способ отнесения затрат, который определяется спецификой производства.

Нормативный метод применяется, когда производство носит мелкосерийный, серийный или массовый характер. Основной принцип – предварительный расчет нормативов для каждой статьи затрат. Если обнаруживаются расхождения между плановыми затратами и фактическими, то причины их появления отслеживаются и подвергаются анализу. Метод применяется к строго соблюдаемым технологиям производства, исполнения работ или услуг.

Позаказный метод полезен для производств «под заказ» и при выпуске небольших партий продукции, состоящих из определенного количества итоговых изделий.

Каждый заказ получает уникальный номер (код), являясь объектом учета и расчета себестоимости, благодаря чему становится возможным вычисление производственных трат на каждый отдельно взятый объект расчета.

Область применения попередельного метода – производство, происходящее по этапам, когда исходное сырье либо проходит через несколько переделов, либо из одного вида сырья на выходе получается несколько разных типов товаров. В рамках данной методики существует два варианта расчета себестоимости:

- Полуфабрикатный. Отдельно рассчитывается себестоимость каждой переделки, а себестоимость промежуточных результатов переделов подсчитывается нарастающим итогом. Результат – мы получаем суммарную себестоимость и предшествовавшего передела, и соответствующих затрат.

Итогом вычислений является себестоимость завершительного передела, которая и трактуется как себестоимость готовой продукции. Простейшим примером здесь служит производство деталей из стальных листов с дальнейшей сборкой их в готовое изделие. Каждая деталь уже выступает как готовое изделие, но может выступать в качестве полуфабриката, из которого потом возможно будет выпустить более сложный продукт. - Бесполуфабрикатный вариант подразумевает учет производственных издержек для каждой отдельно взятой переделки, тогда как предшествующие не принимаются во внимание. Себестоимость выпущенного товара вычисляется нахождением итоговой суммы всех затрат по всем этапам производства.

Попроцессный метод используется в потоковом производстве с непрерывным циклом и разделением на множество этапов, выполняемых в определенном порядке, чтобы изделие приобрело окончательный вид. Примером здесь может стать химическая отрасль, нефтепереработка и т.д.

Если использовать калькулирование себестоимости затрат с использованием Директ-костинг, все траты, кроме ОХР, относят на выпуск продукции, и закрывают непосредственно на 90 счет (финансовый результат). То есть в расчете себестоимости выпуска учитываются только прямые затраты.

Классификация затрат

Поскольку мы упомянули прямые затраты, стоит рассмотреть, как в расчете себестоимости классифицируются затраты:

- Прямые затраты – это ресурсы, напрямую расходуемые на производство определенного товара. К примеру, материалы и комплектующие, которые, будучи прямо включенными в выпуск, в полном объеме распределяются на конкретную продукцию при выполнении расчета себестоимости.

- Косвенные затраты не имеют непосредственного отношения к выпуску конкретного продукта, но необходимы, чтобы поддерживать выполнение конкретного процесса или работу предприятия. Пример – стоимость электроэнергии. При расчете себестоимости она учитывается либо по системе директ-костинг, либо полной себестоимости.

Стоит отметить, что нередко определяющим фактором отнесения расходов к прямым или косвенным выступает конкретный производственный процесс. Причина этого – необходимость соблюдения нормативов, чтобы вести учет и контроль прямых расходов. Кроме того, на разработку, измерение и контроль расходуется такой ресурс, как время сотрудников.

Иногда некоторые производственные издержки целесообразнее квалифицировать как косвенные затраты, если в структуре себестоимости они занимают небольшую долю, но вместе с этим создают сложности для учета и нормирования, например, электричество.

Прямые траты можно назвать переменными, если они изменяются вместе с объемом выпуска (а размер косвенных особо не варьируется).

Точка безубыточности – это соотношение затрат (переменных и постоянных) с ценой продукции, которое дает представление о том, какой уровень продаж обеспечит выручку, минимально достаточную для компенсации затрат с нулевой прибылью.

Стоит отметить, что смешивать понятия прямых, постоянных и косвенных затрат неверно. Наглядным примером может служить переналадка оборудования с целью его адаптации под выпуск нового продукта, когда затраты могут одновременно квалифицироваться и как прямые, и как постоянные.

Автоматизированные инструменты расчета

В 1С:ERP предусмотрен расчет в разрезе направлений деятельности и подразделений, которые выступают центрами затрат, которые, в свою очередь, делятся на:

- Номенклатурные – обычно материальные затраты в суммовом и количественном выражении (вид номенклатуры товара или работы). В большинстве случаев прямые.

- Постатейные – прочие виды расходов, которые, по сути, являются нематериальными и имеют суммовое выражение. Могут быть и прямыми, и косвенными (вид номенклатуры – услуги).

На нашем сайте можно получить также и более подробную инструкцию о расчете себестоимости в 1С.

Путь настройки учета себестоимости для этих видов в 1С:ERP различается.

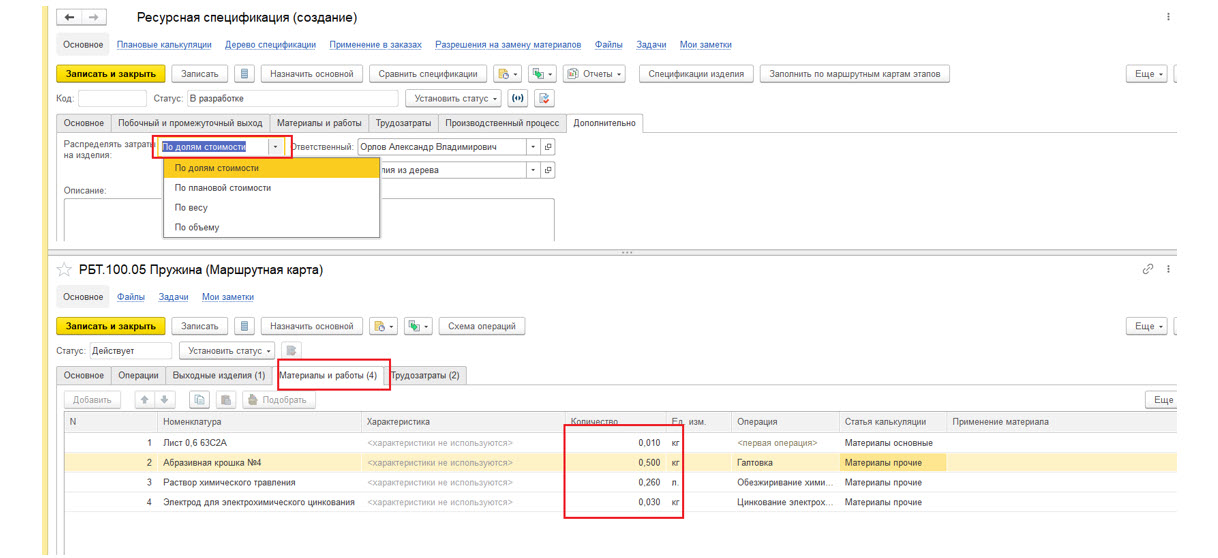

Распределение первого вида затрат в разрезе подразделений происходит посредством их отнесения на производство. Нормативы распределения задаются в ресурсных спецификациях или маршрутных картах. Также указываются варианты распределения затрат на изделия.

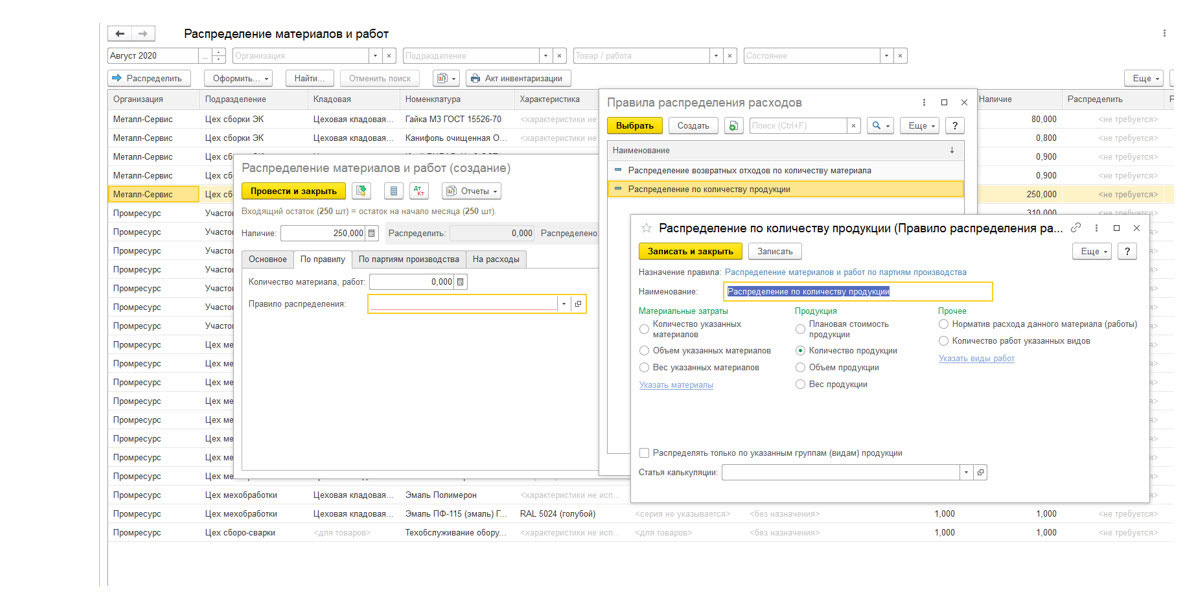

Когда по итогу месяца были выявлены отклонения планового выпуска от фактического, разнесение отклонений производится документом «Распределение материалов и работ на себестоимость продукции», где можно указать назначение и правила отнесения затрат относительно партий выпуска. Здесь же поддерживается возможность списание материалов на расходы (перевод номенклатурных затрат в постатейные).

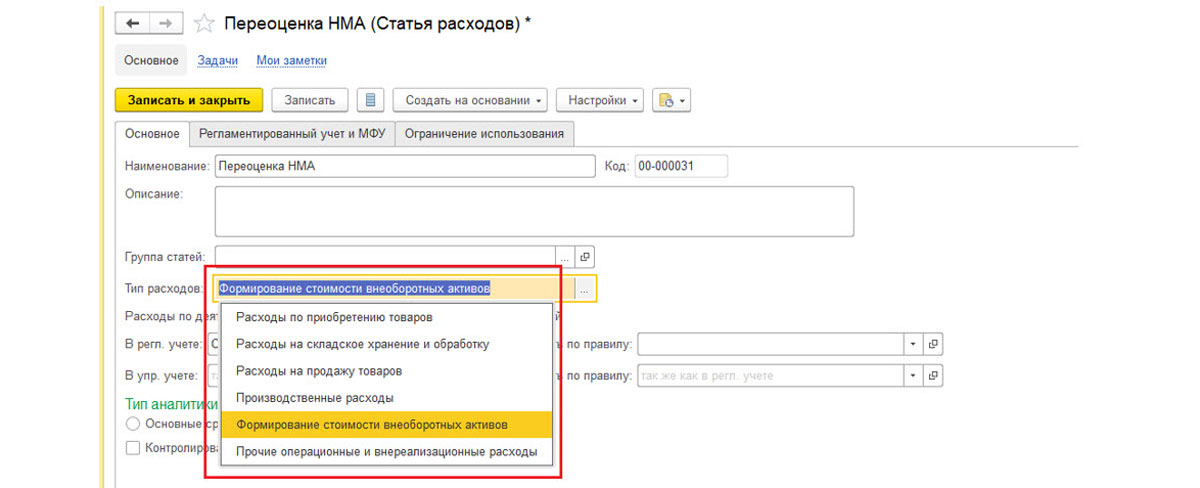

Работа с постатейными затратами в системе требует настройки статей расходов. Возможности настроек распределения зависят от выбранного типа расходов.

Для каждого типа расходов предопределен свой набор направлений разнесения.

Автоматизация расчета себестоимости на базе 1С:ERP

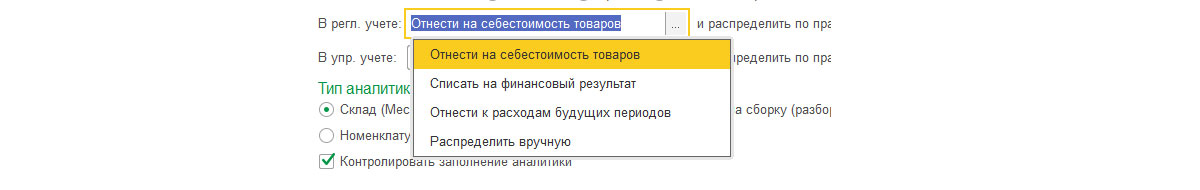

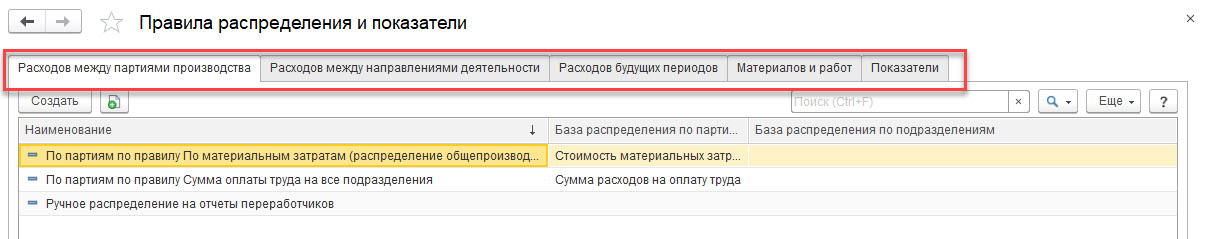

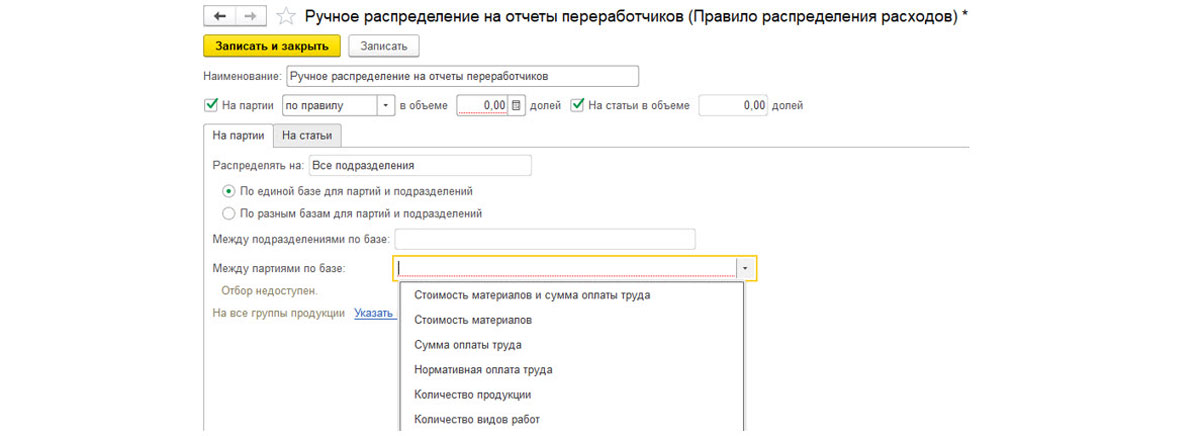

Для каждого варианта предопределен набор правил для распределения расходов.

Например, для типа «Производственные расходы» с распределением на себестоимость есть возможность произвести распределение как по заданным коэффициентам в разрезе партий относительно базы для разнесения, так и указать список статей, на которые необходимо перераспределить текущую статью.

Правила для распределения в разрезе направлений деятельности можно задать только при выборе варианта на «Списать финансовый результат», либо при варианте «Распределить на статьи в объеме».

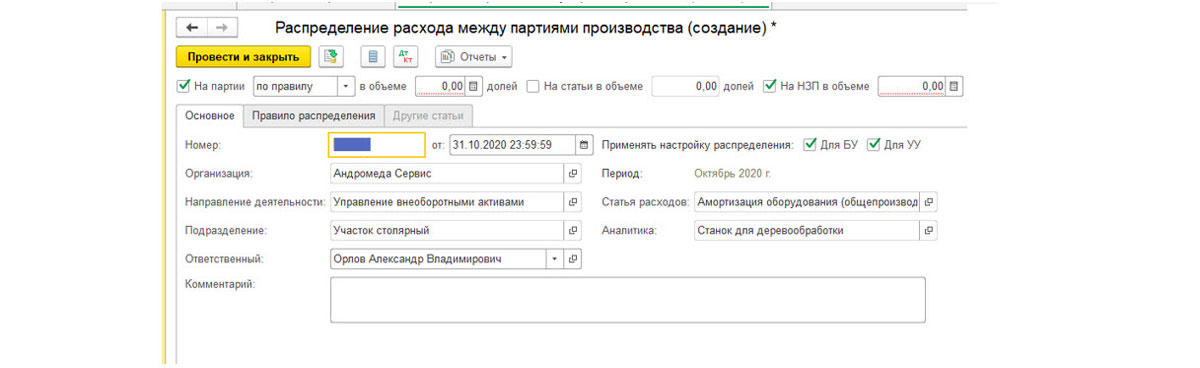

Если по итогу фактического исполнения операций в системе появились статьи, по которым выполнить распределение невозможно (не заданы правила, нет базы к распределению и пр.), то распределение производится документом «Распределение расходов». В документе можно уточнить правила распределения, например, указать процент НЗП, правило распределения и пр.

Система расчета себестоимости и распределения расходов программного продукта 1С:ERP имеет ряд ограничений. Например:

- Практически не автоматизирован процесс учета себестоимости по договорам длительного цикла. Конечно, возможность отражения данных операций в системе существует, но в основном она реализована с помощью документов учета прочих операций и в ручном режиме.

- Также, при всей гибкости настройки распределения статей расходов, нет возможности распределения затрат «Статью в статью», что требует создание дублированных статей и, соответственно, приводит к «раздуванию» справочника статей расходов.

- В системе ограничены возможности по распределению в разрезе направлений деятельности на затратные счета.

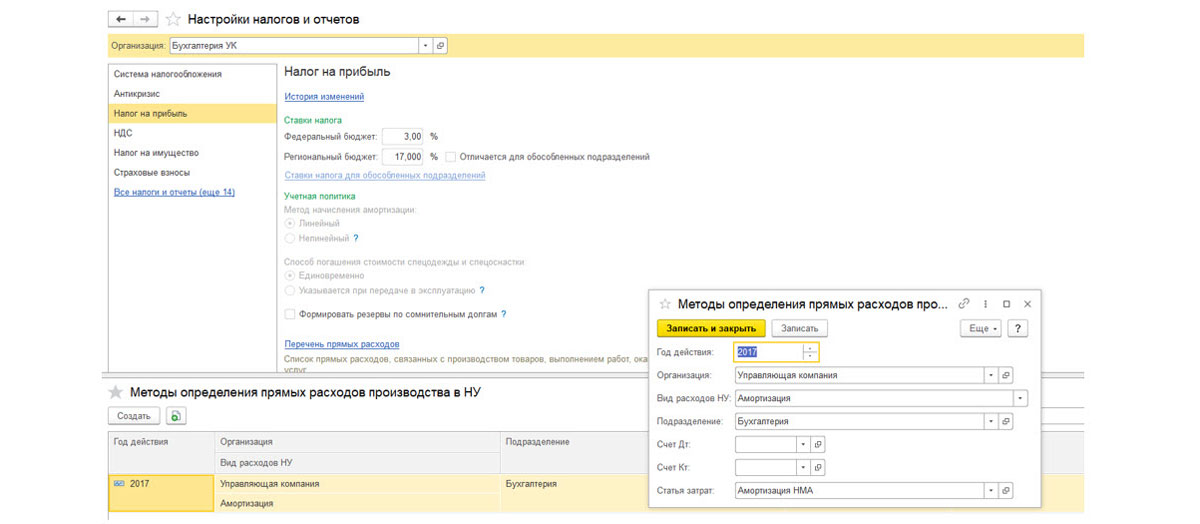

В 1С:Управление холдингом механизм учета себестоимости основан на принципах работы 1С:Бухгалтерия. Он подразумевают, что в рамках финансового учета сначала задается перечень прямых расходов в разрезе подразделений, организаций и статей затрат. Подробно расчет себестоимости в 1С:Бухгалтерии представлен также на нашем сайте. Для них также есть возможность указать счета учета. Согласно этим настройкам и происходит учет себестоимости.

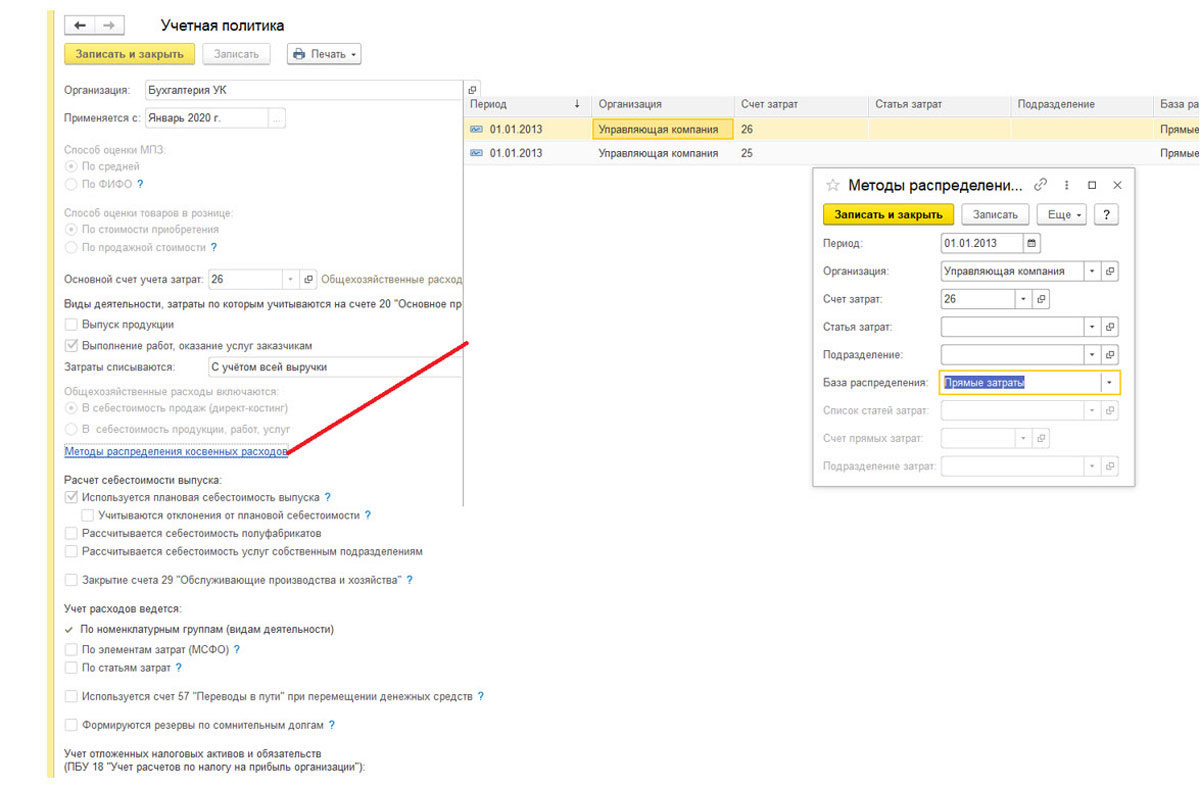

Остальные примеры расчета себестоимости – учет общехозяйственных расходов, параметры расчета себестоимости выпуска и методы распределения косвенных расходов – задаются в учетной политике организации.

Удобный расчет себестоимости в 1С:Управление холдингом

Несмотря на то, что в 1С:УХ более простой и гибкий, при выборе системы учета нужно ориентироваться не только на это. Решение 1С:ERP подходит для предприятий производственной сферы, в отличие от 1С:Управление холдингом, которое разрабатывалось под автоматизацию корпоративных финансов.

Комплексные программные решения семейства 1С 8.3 предоставляют пользователю обширный и гибкий инструментарий для расчета затрат, себестоимости, снабженный богатым арсеналом настроек, позволяющих адаптировать его в процессе проекта внедрения к специфике работы любой крупной компании или предприятия.

Руководитель сервиса управления финансами компании Genplace о классических ошибках предпринимателей при определении прибылей и убытков. С примерами.

Продолжаю транслировать на vc.ru серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерскую отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Сегодня речь пойдет о распространенных ошибках предпринимателей при определении финансового результата. Я буду говорить о классическом бухучете, но в управленческом учете это работает ровно так же.

Что такое финансовые результаты

Финансовые результаты — это прибыли и убытки (Profit and Loss) от деятельности компании. Чтобы их определить нужно из доходов вычесть расходы. Если разница положительная — компания получила прибыль. Если отрицательная — убыток. Финансовый результат можно определить когда известны доходы и расходы за период. В бухучете прибыли и убытки определяют за месяц. Но никто не мешает определять финансовый результат по каждой операции. Важно только правильно определить доходы и расходы по ней.

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании.

Валовая прибыль (Gross Profit) — разница между доходами от продажи продукции (выручкой) и расходами на ее производство (себестоимостью). Она показывает эффект от производственной деятельность компании. Кстати, в слове «валовАя» ударение на последний слог — как «дорогАя». И она реально дорога для компании. Если валовая прибыль равна нулю или отрицательна — пора закрываться или всерьез пересматривать производственный процесс. Неэффективное производство не спасет ни грамотное управление, ни отличные маркетинг с продажами.

Прибыль от продаж (Operating Income) — это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании — продажи того, что она произвела. Убыток от продаж — неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Пример 1.

ООО «Рога и копыта» покупает рога по 8 руб., а продает по 10. В прошлом месяце было продано 50 рогов. Валовая прибыль составила 50 * (10 руб. — 8 руб.) = 100 руб. При этом зарплата продавца — 150 руб. в месяц. То есть прибыль от продаж составила 100 руб. — 150 руб. = – 50 руб. Если в текущем месяце компании удастся продать 100 рогов, то валовая прибыль составит 100 * (10 руб. — 8 руб.) = 200 руб., а прибыль от продаж уже 200 руб. — 150 руб. = 50 руб.

Прибыль до налогообложения (Income Before Tax) — это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите — это прочий доход, а стоимость новогоднего корпоратива — прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

Чистая прибыль (Net Income) — прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

Нераспределенная прибыль (Retained Earnings) — чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании. Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании — в бухгалтерском балансе.

Вне бухучета можно считать и другие варианты финансовых результатов. Например, EBIT и EBITDA, о которых я подробно рассказывал на vc.ru. Но любой финрез считать бесполезно, если неправильно определять его составляющие — доходы и расходы.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Как считать доходы

Доходы (Revenue) — это увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала компании. Исключение — вклады учредителей. Так гласит ПБУ 9/99 «Доходы организации». Не самое простое определение, но зато оно четко отделяет поступления денег от доходов. В нем важно понять два момента.

1. Доходы появляются, когда компания получает любые активы, а не только деньги. Или, когда уменьшаются ее обязательства перед контрагентами.

2. Поступление активов или погашение обязательств будет доходом компании только если ее капитал станет больше. Это и есть увеличение экономических выгод. Чтобы увеличение активов стало доходом, нужно в результате сделки не получить такое же или большее увеличение обязательств. Чтобы уменьшение обязательств стало доходом, нужно в результате сделки не получить такое же или большее уменьшение активов.

Пример 2.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Сегодня покупатель забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда компания получила доход и сколько он составил?

Вчера на расчетном счете появилось 50 руб. Это предоплата за товар. Если компания не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с активом у компании появились обязательство. Для его погашения нужно отгрузить товара на 50 руб. или вернуть деньги покупателю. Экономические выгоды не увеличились. Поэтому вчера дохода у компании еще не было. Сегодня компания отгрузила товары покупателю. 50 руб. она получила вчера — сегодня эти деньги стали доходом, потому что обязательство погашено поставкой товаров. Сегодня компания получила еще один актив — дебиторскую задолженность покупателя. Еще 50 руб. Если покупатель ее не погасит, компания сможет взыскать долг в суде. Таким образом, сегодня компания получила доход 100 руб.

Вот еще пара ситуаций, когда поступление денег не является доходом. В отличие от предоплаты, эти деньги доходом не станут никогда.

Взят кредит. Деньги появились, но одновременно с обязательством по их возврату.

Получена оплата от покупателя с НДС. НДС — доход государства, а не компании. Подробнее — тут. Поэтому на сумму налога увеличились обязательства перед бюджетом.

Важно запомнить: Доход никак не связан по времени с поступлением денег. Деньги могут поступать раньше, позже или одновременно с получением дохода. Поступления могут вообще не быть связаны с доходами. В бухучете это называется допущением временной определенности фактов хозяйственной жизни. Поэтому планировать и учитывать доходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы не заработали.

Как считать расходы

Расходы (Expenses) — это уменьшение экономических выгод в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капитала компании. Исключение — уменьшение капитала по решению собственников компании. Так гласит ПБУ 10/99 «Расходы организации». Знакомо? Расходы определены зеркально доходам. И так же четко здесь отделены выплаты денег от расходов. В нем важно понять два момента.

1. Расходы возникают, когда компания отдает любые активы, а не только деньги. Или, когда увеличиваются ее обязательства перед контрагентами.

2. Выбытие активов или возникновение обязательств будет расходом компании только если ее капитал станет меньше. Это и есть уменьшение экономических выгод. Чтобы уменьшение активов стало расходом, нужно в результате сделки не получить такое же или большее уменьшение обязательств. Чтобы увеличение обязательств стало расходом, нужно в результате сделки не получить такое же или большее увеличение активов.

Пример 3.

Вчера продавец и покупатель договорились о купле-продаже партии товаров за 100 руб. Вчера же покупатель перечислил предоплату 50 руб. Сегодня он забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель заплатит завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда покупатель понес расход и сколько он составил?

Вчера с расчетного счета ушло 50 руб. Это предоплата за товар. Если продавец не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с выбытием одного актива (денежных средств) у компании появился другой актив (дебиторская задолженность). То есть меньше активов не стало и экономические выгоды не уменьшились. Поэтому вчера расхода у покупателя еще не было. Сегодня у покупателя появился новый актив — товары, которые он забрал со склада продавца. Их стоимость — не расход, потому что активов стало больше, а не меньше. То есть сегодня расхода тоже нет.

Так может расход появится завтра, когда покупатель выплатит вторые 50 руб.? Ведь активы-то уменьшатся. Нет. Сегодня мы получили товаров на 100 руб. Это не доход, потому что на эти же 100 руб. возникло обязательство перед продавцом. Частично оно погашено вчера, когда покупатель перечислил предоплату. Завтра оно будет погашено полностью. Покупатель останется при своих активах, просто они изменят форму: 100 руб. денежных средств поменяется на 100 руб. товаров.

Еще пример для закрепления понимания. Являются ли расходом выплаты по кредиту? При получении кредита возникает обязательство. При его погашении — обязательство списывается. Нет ни дохода, ни расхода. Но это относится только к телу кредита — сумме, которая была взята в долг. Проценты по кредиту — это увеличение обязательств перед банком, в обмен на которые вы не получаете никаких активов. Другие обязательства при этом не уменьшаются. Следовательно, начисленные проценты уменьшают экономические выгоды компании. Проценты — это расход. Причем расход этот возникает не когда проценты выплачиваются, а когда банк получает право их истребования по договору.

Важно запомнить: Расход никак не связан по времени с поступлением денег. Деньги могут выплачиваться раньше, позже или одновременно с признанием расхода. Выплаты могут вообще не быть связаны с расходами. Поэтому планировать и учитывать расходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы еще не заработали.

Когда получена прибыль

Финансовый результат можно определить когда известны доходы и расходы по операции. Дополню пример 2 себестоимостью проданных товаров.

Пример 4.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Руководитель тут же купил на оптовке всю партию товара, обещанную покупателю, за 40 руб. Сегодня покупатель забрал ее со склада. Когда компания получила прибыль и сколько она составила?

Вчера не было ни дохода, ни расхода. Поступившая предоплата уравновешена обязательством выплатить 50 руб., которое будет гаситься поставкой товара. А истраченные на закуп товара 40 руб. — не расход, потому что в обмен на денежные средства компания получила запасы на ту же сумму. Поэтому вчера прибыли еще не было.

Сегодня право собственности на товар перешло покупателю. Это значит, что актив выбыл безвозвратно. Экономические выгоды компании уменьшились на 40 руб., в которые обошлось его приобретение. Это — расход. В то же время обязательство перед покупателем исполнено полностью, а значит он должен продавцу 100 руб. в соответствии с договором. Эта сумма увеличивает активы продавца. 50 руб. уже перечислено вчера, еще 50 руб. пока существует в виде дебиторской задолженности. Поэтому сегодня продавец фиксирует доход 100 руб. Поступившие завтра деньги уменьшат дебиторку, но не приведут к увеличению экономических выгод. Это как переложить монетку из одного кармана в другой. Таким образом, уже сегодня известны доходы (100 руб.) и расходы (40 руб.). Разница между ними (60 руб.) — это прибыль. И она получена сегодня.

Отделение в бухучете денежных потоков от доходов и расходов важно для понимания реальной экономической ситуации в компании. Если считать все поступившие деньги своим доходом, а все выплаченные деньги — своим расходом, можно твердой рукой вести компанию к закрытию.

Пример 5.

Предположим, что в примере 4 предоплата составила 100 руб., а на оптовке удалось купить товар за 120 руб., но с отсрочкой платежа до завтра. Если ориентироваться только на денежный поток, то вчера продавец получил доход 100 руб. Сегодня с деньгами ничего не происходило. Зато завтра расход составит 120 руб. И результатом операции станет убыток 20 руб. Но вчера доход был 100 руб., а расхода не было вовсе. Поэтому продавец предполагал, что все 100 руб. — это его прибыль. И потратил ее. А завтра он будет думать чем заплатить поставщику.

Одновременная фиксация дохода и расхода не дает принять желаемое за действительное. Из бухучета сразу по завершению операции виден ее финансовый результат. При этом понятно кто из сторон сделки сколько должен контрагенту. Предприниматель, который учитывает и планирует доходы и расходы отдельно от денежных потоков, понимает экономику своей компании и не тратит незаработанные деньги. Тот же, кто валит все в одну кучу, приближает себя к банкротству и достает главбуха главным бухгалтерским мемом: «Почему прибыль есть, а денег нет?»

Прибыль есть, а денег нет

Главный бухгалтерский меме возникает, когда предприниматель не понимает разницы между:

-

поступлениями денег и доходами;

-

выплатами денег и расходами.

В его мире прибыль — это разница между поступлениями и выплатами, а в мире бухгалтера — между доходами и расходами. Предприниматель живет по кассовому методу. Он знает, что должен в этом месяце заплатить зарплату, налоги, аренду, проценты по кредиту. Чтобы это сделать, нужно получить деньги от покупателей. В мире бухгалтера живет розовый единорог, который не какает. Его зовут Метод Начисления. Эти два мира плохо понимают друг друга без переводчика, а главбух со спины единорога не всегда может объяснить предпринимателю почему нельзя ориентироваться только на денежный поток. В результате в совершенно реальной бухгалтерии поселяется ведьма, которая наводит морок. А в кабинете директора — Винни-Пух, в голове которого опилки. Да-да-да!

Чтобы не стать персонажем этой сказки достаточно понимать, что финансовый результат и денежный поток нужно рассматривать в комплексе. Если смотреть на них по отдельности, легко принять желаемое за действительное.

Пример 6.

Компания оказывает услуги. За месяц от покупателей поступило 100 руб. Из них 70 руб. ушло на зарплату и аренду. На расчетном счете осталось 30 руб. Это прибыль? Вовсе не обязательно!

Вариант 1. В этом месяце было оказано услуг на 300 руб. Из них 100 руб. поступили на расчетный счет, еще 200 руб. остались в виде дебиторской задолженности. Она станет деньгами только в следующем месяце, а доходом является уже сейчас. Значит, прибыль составила 230 руб. А вот денег в конце месяца осталось только 30 руб. Прибыль есть, а денег нет!

Вариант 2. Все поступившие 100 руб. — это предоплата. Услуги в счет нее еще предстоит оказать. Пока это не доход: если услуга не будет оказана, деньги придется вернуть. 70 руб. зарплаты выплачивалось за работу, выполненную в прошлом месяце. Это уже не расход. Но за этот месяц предстоит выплатить сотрудникам и арендодателю еще 70 руб., а это уже расход — они свои обязательства за месяц выполнили. Значит, убыток составил 70 руб. Деньги есть, а прибыли нет!

Для того, чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток в бухучете придуманы два отчета.

-

Отчет о финансовых результатах (он же отчет о прибылях и убытках).

-

Отчет о движении денежных средств.

Только глядя в оба этих отчета можно понять сколько из заработанного вы уже получили и сколько из полученного уже заработали.

Не путайте расходы с затратами

На бытовом уровне эти понятия употребляются как синонимы. Да и предприниматели часто путают их. Чего уж там — большинство бухгалтеров не понимают разницы. Из-за этого принимаются неправильные управленческие решения. Определять прибыль как разницу между доходами и затратами — все равно, что вычитать из теплого мягкое в надежде получить зеленое. Давайте разбираться.

Затраты — это категория, которая в правовом поле не определена. Но через нее определяются другие категории. Например, ПБУ 5/01 «Учет материально-производственных запасов» предписывает принимать запасы к учету по фактической себестоимости, а это «сумма фактических затрат организации на приобретение». Похожие отсылки встречаются и в других нормативных документах. В международных стандартах затраты (Cost) также не расшифровываются. Но на Западе все понимают cost примерно одинаково — уровень экономической подготовки среднего бухгалтера там значительно выше, да и терминология выстраивалась веками. А у нас подмена понятий идет даже на уровне минфиновской нормативки.

Затраты — это стоимость потребленных ресурсов. Купили материалы — затратами будет цена приобретения. Начислили зарплату — образовались затраты в сумме обязательства перед работником. Но при этом далеко не очевидно, что экономические выгоды компании уменьшились, и надо признавать расход.

Пример 7.

Компания производит тортики. Позавчера были куплены продукты на 300 руб. Вчера из этих продуктов начали делать 3 тортика. Сегодня испекли 2, еще 1 только предстоит отправить в духовку. Зарплата кондитера за 2 готовых тортика составила 200 руб., за 1 незаконченный — 70 руб. Для простоты будем считать, что больше никаких затрат не было. 1 из 2 испеченных тортиков сегодня продали, второй пока стоит в холодильнике.

Тортик № 1: изготовлен и продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 200 руб., т.к. актив (тортик) выбыл. Теперь это актив покупателя.

Тортик № 2: изготовлен и не продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (готовая продукция). Экономические выгоды не изменились.

Тортик № 3: изготовлен не полностью. Затраты составили 170 руб. (100 руб. — продукты и 70 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (незавершенное производство). Экономические выгоды не изменились.

Всего затраты за месяц составили 570 руб., а расходы только 200 руб. Оставшиеся 370 руб. капитализировались в активах. Они станут расходами, когда мы продадим оставшиеся тортики.

Если цена тортика 250 руб., то доходы за период составили 250 руб. Вычитая из них расходы, получим прибыль 50 руб. И это настоящая прибыль: мы поменяли актив, стоимостью 200 руб., на 250 руб. денег.

Вычитая затраты, получим убыток 320 руб.? Нет! Это не убыток. Завтра мы продадим оставшиеся 2 тортика за 300 руб. и заработаем на каждом по 50 руб. Если мы будем считать 320 руб. капитализированных в стоимости тортиков затрат расходами, то можем решить, что делать тортики — плохой бизнес. И отказаться от выгодного направления.

Не вычитайте затраты из доходов — это бессмысленное и вредное занятие.

Итого:

Чтобы правильно считать финансовые результаты, необходимо отделить денежные потоки от доходов и расходов и фиксировать прибыль в момент изменения экономических выгод. Неважно где это происходит: в классическом бухучете или в управленке. Без такого разделения вы не владеете информацией о реальном финансовом состоянии бизнеса.

Впервые материал опубликован на vc.ru.

Рассчитать процент маржи

Рассчитать цену продажи

Рассчитать стоимость товара

Вычисление маржи прибыли может быть непростой задачей, но понимание разницы между маржой и наценкой является ключевым моментом. Калькулятор маржи поможет вам понять, какова ваша прибыль на данный товар или услугу, рассчитав продажную цену в процентах. Знание того, как рассчитать маржу или наценку, поможет вам убедиться, что вы получаете достаточную прибыль для бесперебойной работы вашего бизнеса. Калькулятор маржи и наценки помогут вам сэкономить время и энергию, когда речь идет об отслеживании прибыльности вашего бизнеса.

Маржа

Калькулятор свободной маржи и наценки. Найдите разницу между маржой и наценкой. Рассчитайте цену продажи с себестоимостью и процентом».

Этот калькулятор маржи будет вашим лучшим другом, если вы хотите узнать доход от товара, предполагая, что вы знаете его стоимость и желаемый процент прибыли. Это еще не все, вы можете рассчитать любую из основных переменных в процессе продаж — стоимость проданных товаров (сколько вы заплатили за вещи, которые вы продаете), размер прибыли, доход (за сколько вы их продаете) и прибыль — от любых других значений. В целом, ваша маржа прибыли определяет, насколько здорова ваша компания – с низкой маржой вы танцуете на тонком льду, и любое изменение к худшему может обернуться большими неприятностями. Высокая норма прибыли означает, что есть много места для ошибок и неудач. Продолжайте читать, чтобы узнать, как найти свою норму прибыли и какова формула валовой прибыли.

У нас есть несколько похожих калькуляторов — вы можете проверить нашу маржу с НДС (или налогом с продаж), маржу со скидкой или очень похожий калькулятор наценки. Если вы занимаетесь бизнесом, вам также могут пригодиться наш калькулятор НДС, калькулятор налога с продаж и калькулятор комиссий с продаж. Если вы начинаете свой собственный бизнес, не стесняйтесь посетить нашу коллекцию начальных калькуляторов , которые помогут вам встать на ноги.

Формула валовой прибыли

Формула для расчета процента валовой прибыли выглядит следующим образом: валовая_маржа = 100 * прибыль/доход (при выражении в процентах). Уравнение прибыли: прибыль = доход — затраты, поэтому альтернативная формула маржи: маржа = 100 * (доход – затраты) / доход.

Теперь, когда вы знаете, как рассчитать маржу прибыли, вот формула для дохода: доход = 100 * прибыль / маржа.

И, наконец, чтобы рассчитать, сколько вы можете заплатить за товар с учетом вашей маржи и выручки (или прибыли), выполните следующие действия: затраты = выручка — маржа * выручка / 100.

Примечание по терминологии

Все термины (маржа, маржа прибыли, валовая маржа, маржа валовой прибыли) немного расплывчаты, и каждый использует их в немного разных контекстах. Например, расходы могут включать или не включать расходы, кроме себестоимости – обычно это не так. В этом калькуляторе мы используем эти термины взаимозаменяемо, и простите нас, если они не соответствуют некоторым определениям. Для нас более важно то, что эти термины означают для большинства людей, и для этого простого расчета различия не имеют большого значения. К счастью, вполне вероятно, что вы уже знаете, что вам нужно и как обращаться с этими данными. Этот инструмент будет работать как калькулятор валовой прибыли или калькулятор прибыли.

Таким образом, эта разница совершенно не имеет значения для целей наших расчетов — в данном случае не имеет значения, включают ли затраты маркетинг или транспорт. В большинстве случаев люди приходят сюда из Google после поиска по разным ключевым словам. В дополнение к упомянутым ранее, они искали калькулятор прибыли, формулу маржи прибыли, как рассчитать прибыль, калькулятор валовой прибыли (или просто калькулятор gp) и даже формулу маржи продаж.

Маржа против наценки

Разница между валовой прибылью и наценкой небольшая, но важная. Первое – это отношение прибыли к цене продажи, а второе – отношение прибыли к цене покупки (Себестоимость проданных товаров). С точки зрения непрофессионала, прибыль также известна как наценка или маржа, когда мы имеем дело с необработанными числами, а не с процентами. Интересно, как одни люди предпочитают рассчитывать наценку, а другие думают с точки зрения валовой прибыли. Нам кажется, что разметка более интуитивно понятна, но судя по количеству людей, которые ищут калькулятор наценки и калькулятор маржи, последняя в несколько раз популярнее.

FAQ

В чем разница между валовой и чистой прибылью?

Маржа валовой прибыли – это ваша прибыль, деленная на доход (сумма заработанных денег). Маржа чистой прибыли — это прибыль за вычетом цены всех других расходов (арендная плата, заработная плата, налоги и т. д.), деленная на выручку. Думайте об этом как о деньгах, которые оседают в вашем кармане. Хотя маржа валовой прибыли является полезным показателем, инвесторы с большей вероятностью будут обращать внимание на маржу чистой прибыли, поскольку она показывает, покрываются ли операционные расходы.

Может ли размер прибыли быть слишком высоким?

Хотя подход к экономике, основанный на здравом смысле, заключается в том, чтобы максимизировать доход, его не следует тратить впустую — реинвестируйте большую часть этих денег, чтобы способствовать росту. Как можно меньше карманных денег, иначе ваш бизнес пострадает в долгосрочной перспективе! Существуют также определенные методы, которые, несмотря на краткосрочную прибыль, в долгосрочной перспективе будут стоить вам больше денег, например, импорт ресурсов из страны, которая может подвергнуться экономическим санкциям в будущем, или покупка недвижимости, которая через 5 лет окажется под водой.

Что такое маржа в продажах?

Маржа продаж – это произведение цены продажи товара или услуги за вычетом расходов, необходимых для продажи продукта, выраженное в процентах. Эти расходы включают в себя: скидки, материальные и производственные затраты, заработную плату сотрудников, арендную плату и т. д. Хотя это очень похоже на чистую прибыль, маржа продаж выражается в расчете на единицу продукции.

Как рассчитать маржу прибыли 20%?

- Выразите 20% в десятичной форме, 0,2.

- Вычтите 0,2 из 1, чтобы получить 0,8.

- Разделите первоначальную цену вашего товара на 0,8.

- Ну вот, это новое число — это то, сколько вы должны брать за 20% прибыли.

Что такое хорошая маржа?

Однозначного ответа на вопрос «что такое хорошая маржа» не существует. Ответ, который вы получите, будет зависеть от того, кого вы спросите, и от вашего типа бизнеса. Во-первых, у вас никогда не должно быть отрицательной валовой или чистой прибыли, иначе вы теряете деньги. Как правило, чистая маржа в 5 % — это плохо, 10 % — нормально, а 20 % считается хорошей маржой. Для нового бизнеса не существует установленной хорошей маржи, поэтому проверьте свою соответствующую отрасль, чтобы получить представление о репрезентативной маржи, но будьте готовы к тому, что ваша маржа будет ниже. Для малого бизнеса сотрудники часто являются вашими основными расходами.

Как рассчитать маржу в Excel?

Хотя проще использовать наш калькулятор маржи, полезно знать, как рассчитать маржу в Excel:

- Введите стоимость проданных товаров (например, в ячейку А1).

- Введите свой доход от продукта (например, в ячейку B1).

- Рассчитайте прибыль, вычитая затраты из выручки (в C1 введите = B1-A1) и обозначьте ее как «прибыль».

- Разделите прибыль на выручку и умножьте ее на 100 (в D1 введите = (C1/B1)*100) и назовите ее «маржа».

- Щелкните правой кнопкой мыши последнюю ячейку и выберите «Форматировать ячейки».

- В поле «Формат ячеек» в разделе «Число» выберите «Процент» и укажите желаемое количество десятичных разрядов.

Как рассчитать маржу 10%?

- Сделайте 10% десятичной дробью, разделив 10 на 100, чтобы получить 0,1.

- От 1 отнять 0,1, получится 0,9.

- Разделите стоимость вашего товара на 0,9.

- Используйте это новое число в качестве цены продажи, если вы хотите получить 10% прибыли.

Маржа и прибыль — это одно и то же?

Хотя оба они измеряют эффективность бизнеса, маржа и прибыль — это не одно и то же. Все показатели маржи указаны в процентах и, следовательно, имеют дело с относительными изменениями, что удобно для сравнения вещей, которые работают в совершенно другом масштабе. Прибыль явно выражена в валюте, что обеспечивает более абсолютный контекст, что удобно для сравнения повседневных операций.

Как рассчитать маржу 30%?

- Превратите 30% в десятичную дробь, разделив 30 на 100, что равно 0,3.

- Минус 0,3 от 1, чтобы получить 0,7.

- Разделите цену товара на 0,7.

- Полученное число – это сумма, за которую вам нужно продать товар, чтобы получить 30 % прибыли.

Как рассчитать наценку от маржи?

- Превратите свою маржу в десятичную дробь, разделив процент на 100.

- Вычтите эту десятичную дробь из 1.

- Разделите 1 на произведение вычитания.

- Вычтите 1 из произведения предыдущего шага.

- Теперь у вас есть разметка, выраженная в десятичной форме!

- Если вы хотите получить наценку в процентах, умножьте десятичную дробь на 100.

#статьи

- 10 мар 2023

-

0

Рентабельность продукции: по какой формуле её рассчитывать и как анализировать

Как понять, какой товар выпускать выгодно, а какой лучше снять с производства? Рассчитать рентабельность продукции. Рассказываем, как это сделать.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность продукции — важный показатель для компаний, которые продают собственные товары или услуги. С помощью него можно понять, на какую продукцию нужно сократить издержки, а какую лучше полностью снять с производства.

В статье рассказываем:

- что такое рентабельность продукции;

- как её рассчитать — на примере;

- как анализировать показатели рентабельности продукции;

- как узнать больше об управлении финансами в бизнесе.

Рентабельность продукции (return on margin, ROM) — это отношение прибыли к себестоимости товаров или услуг. По-другому её называют рентабельностью затрат, рентабельностью товаров или рентабельностью услуг.

Рентабельность продукции показывает, сколько прибыли получил бизнес с каждого рубля, потраченного на производство. Например, если рентабельность товара 25%, значит, с каждого рубля себестоимости этого товара компания получила 25 копеек прибыли.

Вот общая формула для расчёта:

ROM = Прибыль / Себестоимость товаров (услуг) × 100%

Прибыль — разница между выручкой от продажи товаров или услуг и всеми расходами.

Себестоимость — все затраты, которые бизнес понёс при производстве товаров или услуг. Это, например, стоимость сырья и материалов, амортизация оборудования, стоимость аренды, зарплата сотрудников производства, затраты на доставку.

Показатель рентабельности продукции можно определять для всего бизнеса, для его отдельных направлений или видов продукции. Чаще всего его рассчитывают отдельно для каждого товара или услуги компании, чтобы оценить эффективность затрат на их выпуск. В этом случае формула выглядит так:

ROM = Прибыль от продажи товара или услуги / Себестоимость товара или услуги × 100%

Как и в случае с другими видами рентабельности, нет «нормального» показателя рентабельности продукции для любого бизнеса. Один и тот же процент может быть высоким для одного бизнеса или для одного товара, но низким для другого.

Рентабельность продукции лучше оценивать в рамках своего бизнеса, своих товаров и услуг — анализировать, как она меняется в динамике и что на это влияет.

Предположим, предприниматель шьёт рюкзаки и бумажники. Прибыль от продажи рюкзаков — 45 тысяч рублей, себестоимость их производства — 105 тысяч рублей. Прибыль от продажи бумажников — 40 тысяч рублей, себестоимость — 60 тысяч рублей.

На первый взгляд, раз прибыль от продажи рюкзаков больше, значит, их производить выгоднее. Это ошибочное мнение. Чтобы определить, какой товар приносит больше отдачи на каждый потраченный на его производство рубль, нужно рассчитать его рентабельность.

Рентабельность рюкзаков: 45 тысяч / 105 тысяч × 100% = 43%. Рентабельность бумажников: 40 тысяч / 60 тысяч × 100% = 67%.

Несмотря на то что больше прибыли приносят рюкзаки, рентабельность выше у бумажников. С каждого рубля себестоимости рюкзаков бизнес получает 43 копейки, с каждого рубля себестоимости бумажников — 67 копеек.

Чтобы увеличить рентабельность рюкзаков, предприниматель может повысить их стоимость или снизить затраты на их производство — например, найдя поставщиков с более дешёвыми материалами.

При расчёте рентабельности продукции можно использовать разные статьи бухгалтерского баланса — в зависимости от того, какой вид прибыли или себестоимости бизнес хочет проанализировать:

- Как показатель прибыли можно использовать чистую прибыль или доход от продажи товаров и услуг.

- Как себестоимость — себестоимость производства или полную себестоимость.

Чистая прибыль — это разница между доходом бизнеса и всеми расходами.

Доход от продажи товаров и услуг — все деньги, полученные от реализации товаров и услуг и не очищенные от расходов.

Производственная себестоимость — расходы бизнеса на изготовление товаров и услуг. К ним относятся только траты, связанные с производственным процессом напрямую, — например, стоимость материалов и сырья, комплектующие, расходы на оборудование.

Полная себестоимость — все затраты бизнеса, связанные с производством продукции. В неё включается производственная себестоимость, а также затраты на реализацию продукции и непроизводственные расходы — например, на упаковку, доставку, аренду.

Как и другие виды рентабельности, анализировать рентабельность продукции нужно в динамике — каждый месяц, квартал, полугодие или год.

Вот по каким причинам рентабельность продукции может падать:

- Уменьшилась прибыль — например, упало качество продукции, клиенты ушли к конкурентам, изменилась политическая или экономическая ситуация в стране.

- Увеличилась себестоимость — например, поставщики подняли цены, выросла стоимость доставки, больше денег стало уходить на ремонт оборудования.

Чтобы повысить рентабельность товаров или услуг, нужно либо увеличивать прибыль, либо снижать себестоимость. Например, можно увеличить наценку, пересмотреть маркетинговую стратегию или сменить поставщиков на тех, с кем сотрудничать дешевле.

- Рентабельность продукции (ROM) — это отношение прибыли к себестоимости товаров или услуг бизнеса. Она показывает, сколько прибыли получает бизнес с каждого рубля, потраченного на производство товаров/услуг.

- По-другому рентабельность продукции называют рентабельностью затрат, рентабельностью товаров или рентабельностью услуг.

- При расчёте рентабельности продукции используют разные статьи бухгалтерского баланса: чистую прибыль, доход от продажи товаров и услуг, себестоимость производства, полную себестоимость.

- Чтобы повысить рентабельность продукции, нужно увеличивать прибыль от продажи товаров и услуг или снижать их себестоимость. Например, поменять поставщиков или запустить акции, чтобы привлечь больше клиентов.

- Если вы только начали знакомиться с понятием рентабельности — прочитайте эту статью. В ней мы рассказали, какие виды рентабельности бывают, как их рассчитывать и как использовать результаты. Также разобрались, что такое порог рентабельности и какая рентабельность считается нормальной.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как он устроен в компаниях.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе рассчитывают четыре вида прибыли: маржинальную, валовую, операционную и чистую. В этой статье подробно разобрали каждый вид.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Здесь подробнее рассказали, что такое OPEX и CAPEX, чем они различаются и как их применять.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и делать многое другое.

Научитесь: Профессия Финансовый менеджер

Узнать больше