Любой кредит – это не только сумма, взятая взаймы у банка. Сюда же входят дополнительные средства в форме:

1) процентов за пользование заемными деньгами;2) комиссий банка за разные услуги;3) оплаты услуг третьих лиц (оценщиков, нотариусов и проч.);4) платы за обслуживание и выпуск карточки;5) страхового полиса на страхование жизни, здоровья и имущества заемщика;6) иных выплат, которые предусмотрены кредитным договором.

Важно: немногие потенциальные заемщики знают, но от услуги страхования жизни можно отказаться. Можно предварительно оформить полис у другой компании (не партнера банка) и предъявить его при подаче документов на кредит. Единственный нюанс – страхование имущества является обязательным условием при получении ипотеки.

Много споров в суде связано с плохим информированием граждан об условиях кредитования. Практика замалчивания высоких комиссий и крупных штрафов сильно сказывается на репутации банка. Заемщику важно знать – его должны предупредить обо всех параметрах подписываемого договора. Если в течение срока выплаты кредита ежемесячные платежи неожиданно возросли или появились новые комиссионные сборы, нельзя молчать. Свои права заемщики могут отстаивать в суде.

Полная сумма кредита – это совокупная величина, включающая в себя все перечисленные выше выплаты (основной долг и доплаты по списку). Раньше банки не афишировали получаемую в конечном итоге цифру, теперь она должна быть напечатана прямо на первой странице договора крупным шрифтом.Для расчета полной стоимости кредита необходимо сложить сумму получаемых в долг денег, банковские проценты и суммарную величину комиссий.

Пример. Кредит на 10 тыс.руб. Проценты за весь период договора – 1 тыс.руб., все комиссии (за обслуживание, переводы, обналичку и т.д.) – 500 руб. Получается, что полная сумма этого кредита составит 10 000 + 1 000 + 500 = 11 500 руб.

Возврат денег, взятых взаймы у банка, будет носить регулярный характер. Заемщик один раз в месяц конкретного числа должен будет вносить фиксированный платеж. Эта сумма складывается из 2 цифр – основной долг и начисленные за пользование чужими деньгами проценты. Соотношение этих сумм может быть разным и определяется способом начисления.

Заемщик может внести минимальный платеж или заплатить больше. Если же вносимая плата окажется меньше минимального значения, банк начисляет неустойку и пени.

При внесении суммы, превышающей минимальный платеж, в следующий по порядку день погашения долга можно будет заплатить меньше.

Расчет ежемесячного платежа может выполняться 2 разными способами. При этом полученный результат определит характер и размер всех выплат по кредитному договору.

Вариант первый – погашение долга частями, размер которых возрастает к концу срока. При этом % банк начисляет на оставшуюся задолженность. В итоге начало графика платежей отличает погашение мизерной части основного долга и уплата высоких процентов. Постепенно это соотношение изменяется в обратном порядке. Такой способ начисления платежей носит название аннуитетный. Вариант хорошо знаком российским заемщикам, равные суммы ежемесячно могут списываться с привязанной карты в автоматическом режиме. Главное – вовремя пополнить баланс дебетового пластика.

Важно: кредиты с аннуитетными платежами больше всего невыгодно рефинансировать в середине срока, т.к. большая часть процентов уже уплачена заемщиком. И оставшаяся задолженность – почти чистая сумма заемных средств.

Второй вариант расчета носит название дифференцированный и предполагает деление долга на равные части, расчет процентов каждый раз производится на оставшуюся задолженность. Начало выплат связано с фиксированной величиной основного долга и высокими процентами, ближе к концу останется та же фиксированная сумма долга и более низкие проценты.

На что вы обращаете внимание в первую очередь при выборе кредитной программы? Для большинства заемщиков решающее значение имеет величина процентной ставки. Принимать решение только на основе этого критерия не совсем верно. Стоит учитывать еще и то, по какой схеме банк начисляет проценты по кредиту. Это имеет значение, если вы планируете погашать заем досрочно.

В этой статье рассмотрим две схемы платежей — аннуитетную и дифференцированную, расскажем об отличиях между ними, а также приведем формулы расчетов с примерами. Зная это, вы сможете более обстоятельно подходить к выбору кредитной программы.

Из чего состоит платеж по кредиту

В структуре ежемесячного платежа принято выделять два элемента: основной долг (тело кредита) + проценты (плата банку за пользование заемными средствами). Их пропорция может меняться в зависимости от схемы платежей. В случае несвоевременного погашения к этим двум элементам добавляются штрафы и пени.

Способы выплаты процентов по кредиту

Аннуитетная схема

Это наиболее распространенный вариант. На протяжении всего срока кредитования заемщик погашает кредит равными платежами. В графике платежей каждый месяц сумма одинаковая. Однако соотношение основного долга и начисленных процентов постоянно меняется: доля процентов (вознаграждение банку) снижается, а доля кредита (суммы займа) увеличивается.

Если есть возможность возвращать такой кредит досрочно, то это имеет смысл в первую половину периода кредитования, когда вы гасите в основном проценты, а не сам долг.

Дифференцированная схема

Если посмотреть на график ежемесячных взносов по займу, то в первый месяц заемщику приходится вносить самый крупный платеж, а в последний месяц — взнос наименьший.

Принцип такой схемы следующий: в счет основного долга ежемесячно идет фиксированная сумма, а в счет погашения процентов сумма постоянно сокращается. Частичные досрочные погашения по такому кредиту выгодны в любой момент. Благодаря этому тело займа сокращается, а вместе с этим уменьшаются и начисляемые проценты.

Подробнее об аннуитетной и дифференцированной схеме вы можете прочитать в этой статье.

Что нужно для расчета суммы процентов по кредиту

Итак, кредит может предполагать аннуитетную или дифференцированную схему расчетов. А сколько именно идет в счет уплаты процентов каждый месяц? Чтобы рассчитать это, достаточно знать всего три параметра:

-

размер займа,

-

месячная процентная ставка (годовая ставка, поделенная на 12),

-

период кредитования (в месяцах).

Как самостоятельно рассчитать проценты по кредиту

Принцип расчетов меняется в зависимости от схемы платежей. Посмотрим, как работают формулы в каждом из случаев.

Аннуитетная схема

Сначала посчитаем размер ежемесячного взноса (х):

Затем вычислим, какую долю (I) занимают проценты в ежемесячном платеже:

Давайте посмотрим, как это работает в конкретной ситуации. Предположим, вам одобрили ссуду на 400 тысяч рублей по ставке 12% годовых на 24 месяца.

Смотрите, как это будет отражаться графике платежей:

Дифференцированная схема

При такой схеме, как мы уже выяснили ранее, в счет основного долга ежемесячно идет одинаковая сумма. Чтобы узнать эту часть ежемесячного платежа, достаточно сумму займа (тело кредита) поделить на количество месяцев кредитования.

Остается только вычислить, какая сумма из ежемесячного взноса будет уходить в счет уплаты процентов (I). Делается это по уже знакомой нам формуле:

Теперь давайте посмотрим, как всё это выглядит в графике дифференцированных платежей. Обратите внимание, как размер ежемесячного платежа постоянно убывает за счет сокращения процентной доли.

Как рассчитать проценты по кредиту на калькуляторе

Если у вас нет времени или желания самостоятельно делать расчеты, эту задачу можно доверить кредитному калькулятору. Для того чтобы узнать размер ежемесячного платежа по займу, вам потребуются все те же данные: сумма + срок кредитования + процентная ставка.

Важно иметь в виду, что в базовом кредитном калькуляторе не учитываются персональные условия. Они могут меняться в зависимости от кредитной истории заемщика, финансового положения и прочих критериев, которые рассматриваются в индивидуальном порядке.

Чтобы получить персональные условия кредитования, оставьте заявку на Кредит наличными от Почта банка. С услугой «Гарантированная ставка» ваша процентная ставка составит от 4,5%. При этом можно взять займ до 5 млн рублей на срок до семи лет. Далее на этой странице вы сможете рассчитать условия и заполнить онлайн-заявку.

Процентные ставки действительны на момент публикации статьи.

#статьи

- 2 сен 2022

-

0

Отчёт о финансовых результатах: что это такое и как его составить

Что отражать в отчёте о финансовых результатах? Как посчитать доходы, расходы и прибыль? Какую форму отчёта использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о финансовых результатах (ОФР) — новое название отчёта о прибылях и убытках, формы №2 бухгалтерской отчётности. Вместе с бухгалтерским балансом ОФР готовят по результатам каждого года и сдают в налоговую не позднее 31 марта.

ОФР должны представлять все юридические лица, зарегистрированные на территории РФ, включая компании, которые ведут бухучёт по упрощённой форме.

Кроме налоговой службы, отчёт о финансовых результатах могут запросить банки, инвесторы или контрагенты. По нему они определяют, стоит ли сотрудничать с компанией.

В статье разберёмся:

- что отражают в отчёте о финансовых результатах;

- какие виды доходов и расходов нужно учитывать;

- какие виды прибыли отражают в отчёте о финансовых результатах;

- по какой форме его нужно составлять;

- как правильно заполнять строки отчёта;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о финансовых результатах отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках. Все данные для отчёта берут из документов бухгалтерского учёта, который каждая компания должна вести непрерывно.

Подробнее о бухгалтерском учёте говорили в статье.

Все доходы и расходы ОФР разделены на три группы по виду операций:

- Операционные — доходы и расходы от основной деятельности компании.

- Неоперационные — доходы и расходы от прочей деятельности компании. Например, от инвестиционной.

- Финансовые или процентные — доходы и расходы от финансовой деятельности компании. Это, например, платежи по банковским кредитам или процентный доход по депозитам.

Отчёт о финансовых результатах составляют по принципу начисления — все доходы и расходы компании учитывают в момент совершения операции. Поэтому часто доходы и расходы, которые отражены в ОФР, не соответствуют фактическому движению денежных средств компании.

Такая ситуация может возникнуть, когда компания, например, продала товар, но дала отсрочку покупателям и ждёт поступления денег на счёт. То есть в отчёте ОФР прибыль уже отражена, а в реальности этих денег нет.

Может быть и обратная ситуация. Например, компания купила материалы, но ещё не расплатилась за них. Или сделала предоплату товара и ждёт, когда получит его на склад.

Поэтому важно сравнивать отчёт о финансовых результатах с отчётом о движении денежных средств. Подробнее о нём будем говорить в следующей статье. Если по этим отчётам видны существенные расхождения в доходах и расходах компании, нужно разбираться, почему так произошло.

В следующих трёх разделах рассмотрим подробнее, какие виды доходов, расходов и прибыли нужно отражать в отчёте о финансовых результатах. Затем разберёмся, как заполнять строки отчёта.

Как мы говорили выше, все доходы и расходы в отчёте о финансовых результатах разделены на операционные, неоперационные и финансовые. В зависимости от этого выделяют следующие виды доходов.

Выручка. Это доход от основной деятельности компании. На выручку смотрят все пользователи отчётности — собственники, инвесторы, банки, кредиторы и другие заинтересованные лица. Она показывает общее состояние финансовых дел компании.

Доходы от участия в других организациях. В этой строке отражают дивиденды, которые компания получила от вложений в другие предприятия — в уставные капиталы, в приобретение акций.

Процентные доходы. Здесь отражают результаты от финансовой деятельности компании. Например, проценты, которые компания получила за предоставленные кредиты другим компаниям или физлицам. В этой же статье отражают полученные проценты от банка по вкладам.

Прочие доходы. В этой статье отражают все остальные виды доходов, которые компания получила за отчётный период. Это доходы от неоперационной деятельности — например, выручка от продажи основных средств компании или инвестиций, положительная разница в курсе валют, безвозмездно полученное имущество, товары, обнаруженные при инвентаризации.

По аналогии с доходами расходы классифицируют в зависимости от того, к какой деятельности компании они относятся. Выделяют пять видов расходов:

- Себестоимость. Это расходы, которые напрямую связаны с основной деятельностью компании — например, с процессами производства товаров или предоставления услуг.

- Коммерческие расходы. Это расходы, которые компания понесла, чтобы продать свой продукт или услуги. Например, расходы на рекламу и маркетинг.

- Управленческие расходы. Эта статья учитывает расходы, которые связаны с управлением компанией. Например, зарплата топ-менеджмента, аренда офиса.

- Процентные расходы. В этой статье отражают проценты, которые начислены компании за кредиты и другие заёмные деньги.

- Прочие расходы. Это расходная часть неоперационной деятельности компании. Например, себестоимость основных средств, инвестиций, отрицательная курсовая разница, безвозмездно переданное имущество, недостачи после инвентаризации.

В отчёте о финансовых результатах отражают четыре вида прибыли.

- Валовая прибыль. Это промежуточный показатель прибыли. Характеризует доход от продаж. Для его расчёта нужно от суммы выручки отнять себестоимость продукции или услуг.

- Прибыль от продаж. Также промежуточный финансовый результат. Он показывает эффективность работы компании по основной деятельности, без учёта прочих доходов и расходов.

- Прибыль до налогообложения. По-другому этот показатель называют бухгалтерской прибылью. Он включает прибыль от продаж, доходы от участия в других компаниях, проценты, а также прочие доходы и расходы.

По этому показателю оценивают эффективность хозяйственной деятельности компании. Если доля прочих доходов составляет большую часть, есть смысл пересмотреть основную деятельность компании. - Чистая, или нераспределённая, прибыль. Это конечный финансовый результат компании — прибыль после уплаты налогов и других обязательных платежей: например, пеней, штрафов.

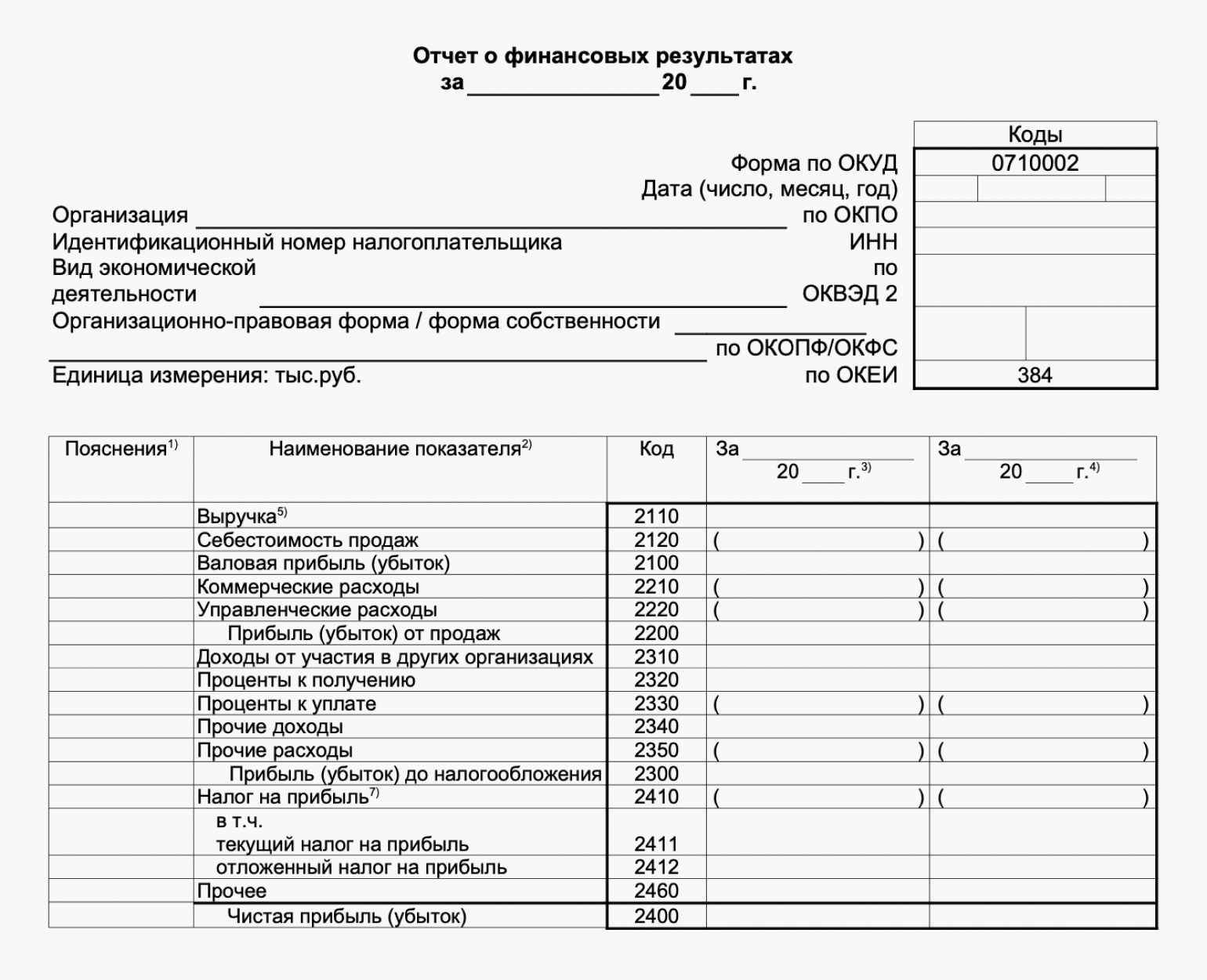

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем ниже.

- Код строки — его указывают в соответствии с приложением 4 к Приказу Минфина России №66н.

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

Скриншот: «Главбух»

Скриншот: «Главбух»

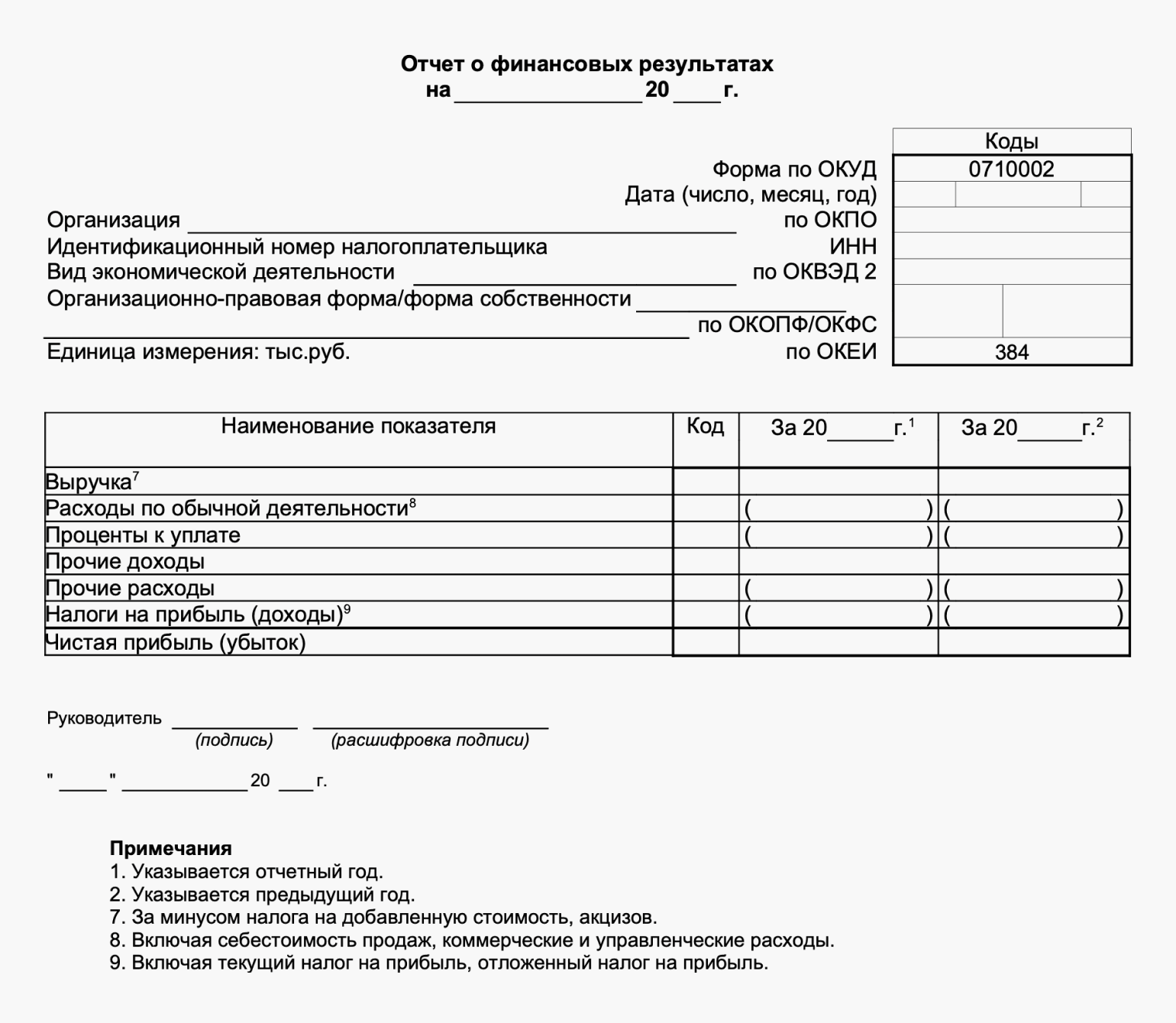

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Скриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

В следующем разделе разберём подробнее, как заполнять строки отчёта о финансовых результатах.

Выше мы рассмотрели, как выглядит форма отчёта о финансовых результатах. Сейчас расскажем, как заполнять строки с показателями этой формы.

- Выручка (код строки — 2110). В этой строке отражают доходы по основной деятельности компании. Например, доход от продажи товаров, выполнения работ, оказания услуг.

Это оборот по кредиту субсчёта 90-1 «Выручка», уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 «Акцизы».

- Себестоимость продаж (код строки — 2120). Сумма расходов по основной деятельности компании. Это, например, расходы на изготовление продукции, закупку материалов и товаров, выполнение работ и оказание услуг.

Это суммарный дебетовый оборот по субсчёту 90-2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46, кроме счетов 26 и 44.

Показатель приводится в круглых скобках — при расчёте финансового результата его будут вычитать.

- Валовая прибыль или убыток (код строки — 2100). Это прибыль от обычных видов деятельности без учёта коммерческих и управленческих расходов.

Её рассчитывают как разницу между показателями строк 2110 «Выручка» и 2120 «Себестоимость продаж». Если в расчёте получается отрицательная величина — убыток, её отражают в круглых скобках.

- Коммерческие расходы (код строки — 2210). Расходы, которые компания понесла, чтобы продать свои продукты или услуги.

Это дебетовый оборот по субсчёту 90-2 в корреспонденции со счётом 44. Значение записывают в круглых скобках.

- Управленческие расходы (код строки — 2220). Расходы на управление компанией — в случае, если по учётной политике компании они не включены в себестоимость.

Это дебетовый оборот по субсчёту 90-2 в корреспонденции со счётом 26. Значение записывают в круглых скобках.

- Прибыль или убыток от продаж (код строки — 2200). Прибыль или убыток от основной деятельности компании.

Показатель рассчитывают путём вычета строк 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» из строки 2100 «Валовая прибыль (убыток)». Значение соответствует сальдо счёта 99 по аналитическому счёту учёта прибыли или убытка от продаж.

- Доходы от участия в других организациях (код строки — 2310). Это дивиденды, которые компания получила от вложений в другие компании. Например, вложения в уставные капиталы или покупка акций.

Данные берут из кредита субсчёта 91-1.

- Проценты к получению (код строки — 2320). Это проценты по займам другим компаниям, вкладам банка, ценным бумагам.

Данные берут из кредита субсчёта 91-1.

- Проценты к уплате (код строки — 2330). Это проценты, которые компания выплачивает по всем своим займам.

Данные берут из дебета субсчёта 91-2, записывают в круглых скобках

- Прочие доходы (код строки — 2340) и расходы (код — 2350). Это все остальные доходы и расходы, которые прошли через счёт 91, кроме указанных выше. Расходы записывают в круглых скобках.

- Прибыль или убыток до налогообложения (строка 2300). Строка показывает бухгалтерскую прибыль или убыток организации.

Чтобы рассчитать это значение, к показателю строки 2200 «Прибыль (убыток) от продаж» нужно прибавить значения строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2340 «Прочие доходы». Затем вычесть показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы».

Значение строки соответствует сальдо счёта 99 по аналитическому счёту учёта бухгалтерской прибыли (убытка).

- Текущий налог на прибыль (код строки — 2410). Это сумма налога, которую начислили к уплате по декларации налога на прибыль.

Компании на специальных режимах налогообложения отражают в этой строке налог, который соответствует применяемому режиму — например, ЕНВД или ЕСХН. Если налоги по спецрежимам уплачивают вместе с налогом на прибыль, показатели по каждому налогу отражают в отдельных строках, после показателя текущего налога на прибыль.

- Прочее (код строки — 2460). Информация о других показателях, влияющих на чистую прибыль, которые ещё не были учтены.

- Чистая прибыль или убыток (код строки — 2400). Прибыль после уплаты налогов.

Рассчитывают, вычитая из показателя строки 2300 «Прибыль (убыток) до налогообложения» показатели строк 2410 «Текущий налог на прибыль» и 2460 «Прочее». Убыток записывают в круглых скобках.

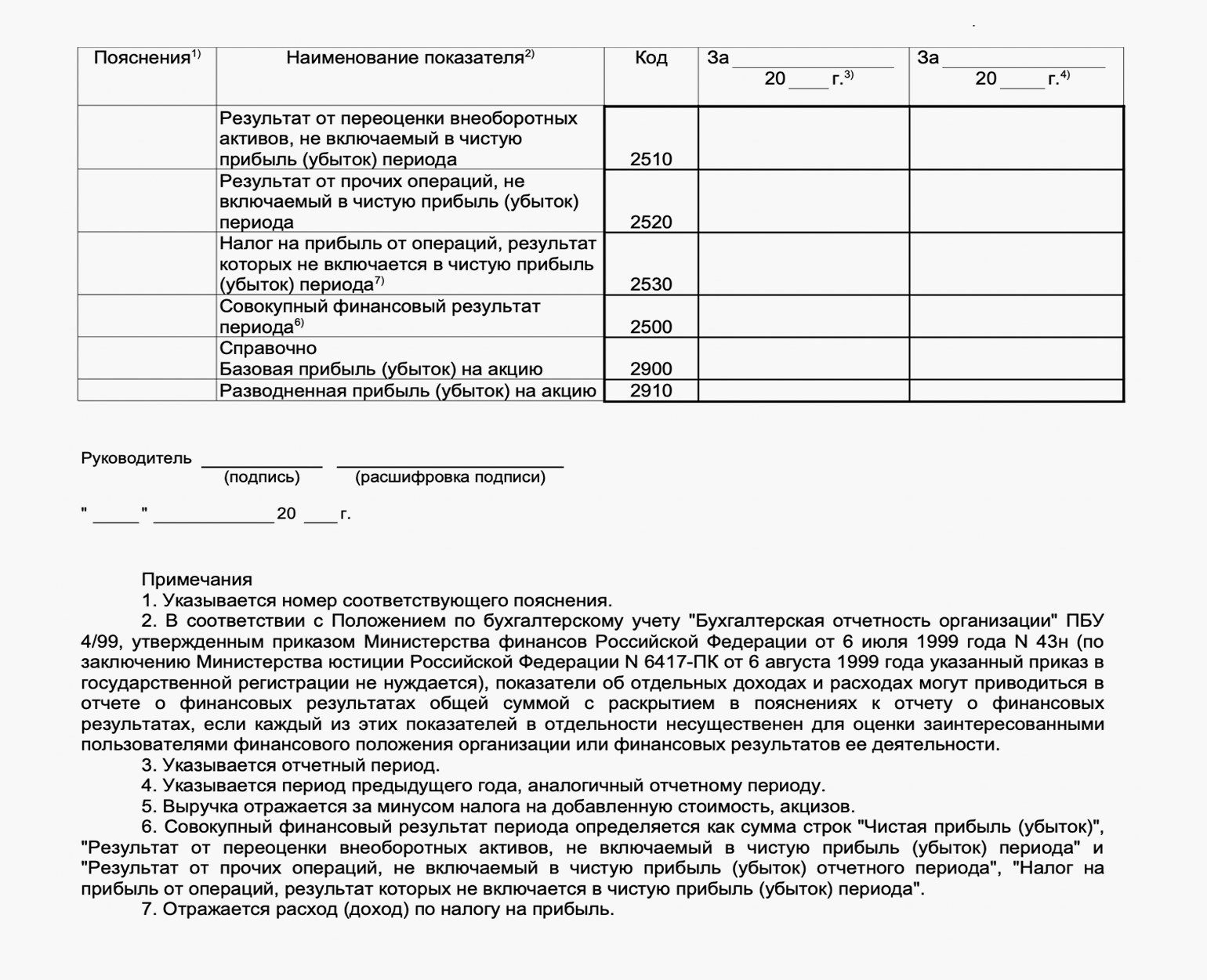

После основной части общей формы отчёта ОФН есть ещё одна таблица со справочной информацией. В неё включают такие показатели:

- результат переоценки внеоборотных активов (строка 2510);

- результат прочих операций, не включённых в чистую прибыль или убыток (строка 2520);

- совокупный финансовый результат периода (строка 2500) — если показатели строк 2510 и 2520 равны нулю, размеры чистой прибыли и совокупного финансового результата будут одинаковыми;

- базовая и разводнённая прибыль (убыток) на акцию (строки 2900 и 2910).

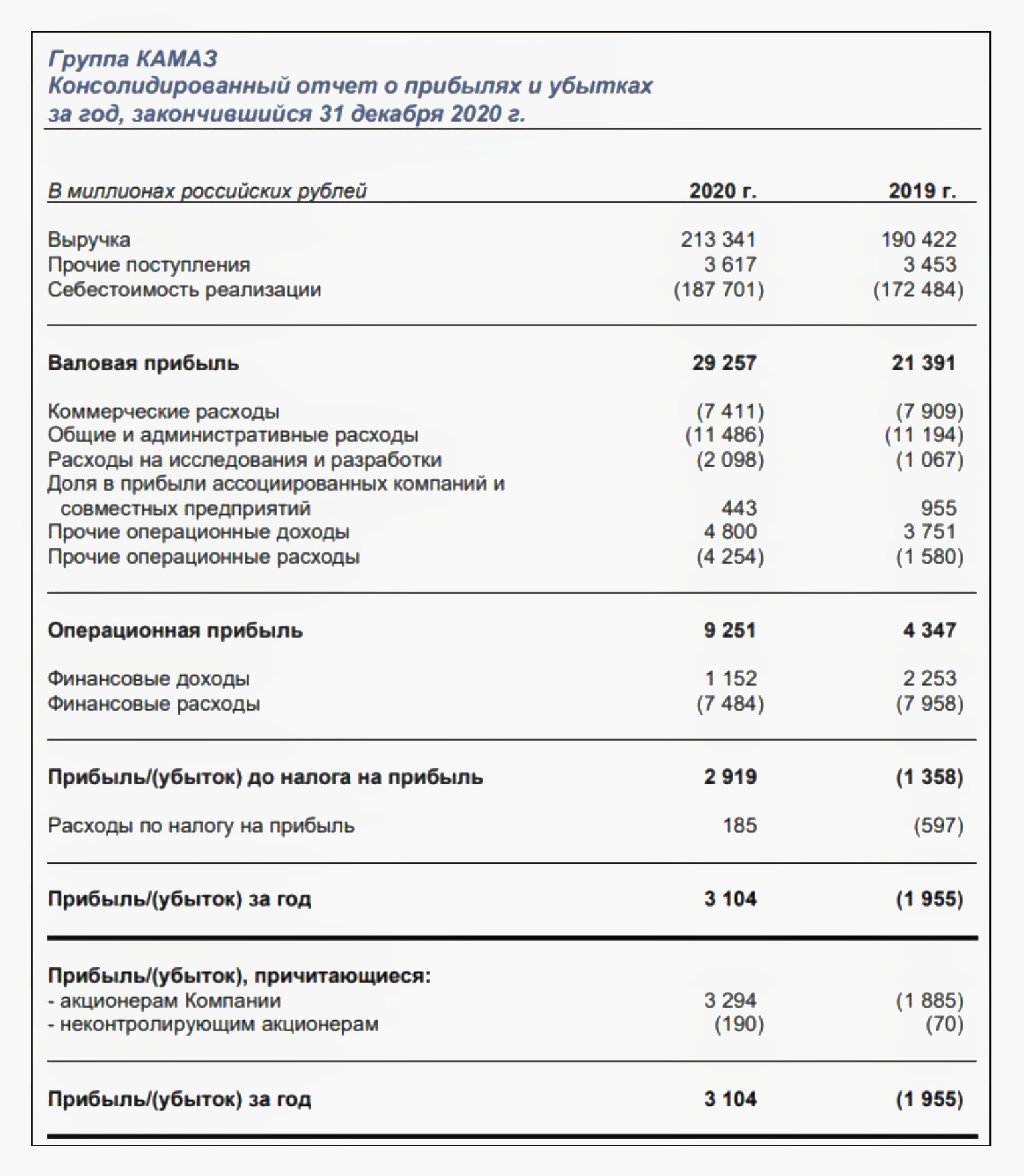

Ниже приведён пример заполненной формы отчёта о финансовых результатах группы компаний «КамАЗ» за 2020 год.

Скриншот: Skillbox

- Отчёт о финансовых результатах (ОФР) — форма №2 обязательной бухгалтерской отчётности. В нём отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках.

- ОФР должны представлять все юридические лица, которые зарегистрированы на территории РФ, включая компании, которые ведут бухучёт в упрощённой форме. Срок сдачи в налоговую — не позднее 31 марта года, следующего за отчётным.

- Доходы и расходы в ОФР разделяют по виду операций: операционные, неоперационные и финансовые.

- В отчёте о финансовых результатах отражают четыре вида прибыли: валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

- Отчёт о финансовых результатах — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах: отчёт о движении денежных средств, бухгалтерский баланс.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью — «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в 1C, составлять бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Бухгалтер

Узнать больше

Как начисляются проценты по кредиту?

Обратите внимание! С 01.07.2023 вступает в силу Закон от 29.12.2022 N 613-ФЗ, которым внесены изменения в Закон от 21.12.2013 N 353-ФЗ. Соответствующие изменения будут отражены в консультации при актуализации.

Проценты по кредиту начисляются по формуле с применением ежемесячной или ежедневной процентной ставки. Процентная ставка по потребительскому кредиту (займу) может определяться с применением фиксированной или переменной ставки.

Процентная ставка

Процентная ставка по кредиту относится к существенным условиям кредитного договора. Ее размер и порядок определения, в том числе в зависимости от изменения предусмотренных в кредитном договоре условий, как правило, устанавливается кредитором по соглашению с заемщиком (п. 1 ст. 819 ГК РФ; ч. 1 ст. 29, ч. 2 ст. 30 Закона от 02.12.1990 N 395-1).

Начисление процентов при ежемесячной и ежедневной процентной ставке по кредиту

Сумма процентов (СП) в составе платежа по кредиту в отдельных банках рассчитывается по-разному. Одни банки для ее расчета определяют ежемесячную процентную ставку, другие – ежедневную процентную ставку (более распространенный случай).

В первом случае сумма процентов рассчитывается по формуле:

СП = СКост. x ПС,

где СКост. – остаток задолженности по кредиту, на который начисляются проценты;

ПС – месячная процентная ставка (1/12 годовой процентной ставки, деленная на 100).

Во втором случае сумма процентов рассчитывается по формуле:

СП = СКост. x (П / (год. дн.) x дн.),

где П – годовая процентная ставка, деленная на 100;

год. дн. – количество дней в году (365 или 366 дней);

дн. – количество дней, за которые в текущем периоде начисляются проценты. Если платежи ежемесячные, то значение “дн.” может быть, в зависимости от месяца, от 28 до 31.

Иногда в расчетах величина “год. дн.” независимо от високосного года составляет 365. В отдельных банках данная величина всегда равна 360.

Пример. Расчет процентов по кредиту

1. Остаток задолженности по кредиту – 100 000 руб.

Процентная ставка – 11,5% годовых.

Расчетный период – с 11.01.2021 по 10.02.2021 (обе даты включительно), то есть количество дней в расчетном периоде – 31.

Расчетная сумма процентов = (11,5% / 100 / 365 x 31) x 100 000 = 976,71 руб.

2. Немного иначе проценты рассчитываются в случае, если расчетный период частично приходится на обычный год, а частично – на високосный.

Остаток задолженности по кредиту – 100 000 руб.

Процентная ставка – 11,5% годовых.

Расчетный период – с 23.12.2020 по 22.01.2021 (обе даты включительно). В этом случае общее количество дней в расчетном периоде – 31, но 9 из них относятся к високосному году, а 22 – к обычному.

Расчетная сумма процентов = (11,5% / 100 / 366 x 9) x 100 000 + (11,5% / 100 / 365 x 22) x 100 000 = 975,94 руб.

Если иное не предусмотрено кредитным договором, начисление процентов по кредиту прекращается со дня, следующего за днем погашения кредита.

В случае возникновения просроченной задолженности по кредитному договору Банк России рекомендует кредитным организациям, в частности, включать в соглашение о расторжении кредитного договора условие о прекращении начисления процентов с момента расторжения договора, а в кредитный договор – условие, предусматривающее возможность прекращения начисления процентов при наступлении определенных обстоятельств (п. п. 3, 6 ст. 809, п. 2 ст. 819 ГК РФ; Информационное письмо Банка России от 29.12.2018 N ИН-06-59/83).

Начисление процентов при аннуитетном и дифференцированном способах погашения кредита

Согласно условиям договора кредит может погашаться аннуитетными и дифференцированными платежами.

Так, в соответствии с аннуитетным порядком погашения кредита он подлежит возврату путем ежемесячной уплаты заемщиком фиксированной денежной суммы, которая в первую очередь включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи были равными.

Дифференцированный способ погашения кредита предполагает уплату платежей, не одинаковых на протяжении срока кредитования, включающих твердую сумму, составляющую часть основного долга, и процентов сверх нее.

В любом случае платеж состоит из двух частей – суммы процентов (СП) и части основного долга (ОД):

АП = СП + ОД.

Вне зависимости от способа погашения кредита проценты начисляются по общей формуле, указанной выше.

Особенности начисления процентов по договору потребительского кредита (займа)

Процентная ставка по договору потребительского кредита (займа) определяется с применением одной из ставок (ч. 1 ст. 9 Закона от 21.12.2013 N 353-ФЗ):

- фиксированной ставки;

- переменной ставки – в зависимости от изменения предусмотренной договором переменной величины.

В случае применения переменной процентной ставки кредитор обязан уведомить заемщика о ее изменении не позднее семи дней с начала того периода кредитования, в течение которого будет применяться измененная ставка (ч. 4 ст. 9 Закона N 353-ФЗ).

При этом законодательством в отношении потребительского кредита (займа) установлено ограничение его полной стоимости (далее – ПСК), что влияет на размер процентной ставки по нему. Так, на момент заключения договора ПСК в процентах годовых не может превышать наименьшую из следующих величин: 365% годовых или среднерыночное значение ПСК, рассчитанное Банком России и применяемое в соответствующем календарном квартале, более чем на 1/3.

Процентная ставка по договорам потребительского кредита (займа), заключенным с 01.07.2019, не должна превышать 1% в день (ч. 23 ст. 5, ч. 11 ст. 6 Закона N 353-ФЗ).

Данные ограничения не применяются к договорам без обеспечения, заключенным на срок не более 15 дней, на сумму не более 10 000 руб., при соблюдении определенных условий (ст. 6.2 Закона N 353-ФЗ).

По краткосрочным (до года) договорам потребительского кредита (займа) не допускается начисление процентов, неустойки (штрафа, пеней), иных мер ответственности, а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату по договору, после того, как их сумма достигнет 1,5-кратного размера предоставленного кредита (займа) (ч. 24 ст. 5 Закона N 353-ФЗ).

Обратите внимание! В зависимости от того, начисляются ли согласно договору на сумму потребительского кредита (займа) проценты за период просрочки заемщиком его возврата или уплаты процентов по нему, размер неустойки за такую просрочку не может превышать 20% годовых, если проценты за период просрочки начисляются, или 0,1% от суммы просроченной задолженности за каждый день просрочки, если проценты за период просрочки не начисляются (ч. 21 ст. 5 Закона N 353-ФЗ).

“Электронный журнал “Азбука права”, актуально на 23.01.2023

Другие материалы журнала “Азбука права” ищите в системе КонсультантПлюс.

Наиболее популярные материалы “Азбуки права” доступны в мобильном приложении КонсультантПлюс: Студент.

Как рассчитать проценты по кредиту

Часто люди при выборе кредита руководствуются только размером процентной ставки: чем она меньше, тем выгоднее, — но не учитывают другие важные факторы. В частности, сам порядок начисления процентов в составе платежа. Зная, по какому принципу ежемесячно рассчитываются ссудные проценты по кредиту, вам будет проще подобрать кредит. Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

Способы начисления процентов

Банки применяют 2 основных способа начисления процентов по кредиту: аннуитетный и дифференцированный. Конечная разница между ними для заемщика — в сумме, которую нужно будет выплачивать каждый месяц.

Дифференцированный график

Тело выданного кредита, то есть размер займа, равномерно делится на весь срок, а проценты ежемесячно начисляются на остаточный объем денег. Логично, что самые большие выплаты будут сразу после получения кредита, но каждый месяц они будут уменьшаться. Из-за

этой особенности ежемесячного платежа по кредиту суммы в графике отражаются неравными значениями.

Аннуитетный график

При аннуитетном способе расчета основной долг по платежу разбивается на неравные части: самая малая сумма приходится на начало срока, наибольшая — на конец. Процентная ставка также начисляется на остаток тела кредита. Значит, доля ссуды (суммы займа) в ежемесячном платеже будет увеличиваться, а доля процентов, соответственно, снижаться. При этом сам размер аннуитетного взноса остается неизменным.

Аннуитетный способ более понятен заемщику и чаще используется банками. Во-первых, по его формулам проще рассчитать вознаграждение банку, во-вторых , заемщик каждый раз платит одну и ту же сумму.

Ежемесячный платеж и долю процентов можно вычислить самостоятельно или с помощью кредитного калькулятор

Как рассчитать проценты по займам с аннуитетным графиком

Подсчет процентов по такому кредиту ведется в 2 этапа.

1. Определяется размер ежемесячного платежа (x) по следующей формуле:

Здесь S — сумма займа, P — 1/100 доля процентной ставки (в месяц), N — срок кредитования (в месяцах).

2. Вычисляется доля процентов (I) в ежемесячном взносе по формуле:

Здесь S — остаточный объем средств, P — упомянутая ранее процентная ставка.

Разберем на примере. Вы планируете взять 200 000 руб. под 12% годовых сроком на 24 месяца. Чтобы вычислить значение P, разделите размер ставки на 100 и затем на 12:

Далее нужно рассчитать размер аннуитетного ежемесячного платежа (по формуле 1). Он получился равным примерно 9 415 руб.

Затем нужно рассчитать ежемесячные процентные и долговые части в составе платежей по аналогии с таблицей:

| Месяцы | Остаток долга | Платеж | Процентная часть | Долговая часть | Остаток долга на конец периода |

|---|---|---|---|---|---|

|

Первый |

200000 |

9415 |

200000*0,01=2000 |

9415-2000=7415 |

200000-7415=192585 |

|

Второй |

192585 |

9415 |

192585*0,01=1926 |

9415-1926=7489 |

192585-7489=185096 |

|

Третий |

185096 |

9415 |

185096*0,01=1851 |

9415-1851=7564 |

185096-7564=177532 |

Как рассчитать проценты по кредиту дифференцированным графиком

При дифференцированном методе тело кредита делится на равные части — так вычисляется долговая часть ежемесячного платежа (b). Используется следующая формула:

Здесь S — размер займа, N — количество месяцев.

Затем нужно самим определить проценты (p), для чего используется следующая формула расчета:

Здесь Sn — остаток тела кредита, P — процентная ставка, известная по предыдущим формулам.

Если подставить в уравнения условия займа, получим долговую часть, равную 8 333 руб., и вознаграждение банку (проценты) в размере 2 000 руб. — все это включено в сумму первого ежемесячного платежа 10 333 руб. (8 333 + 2 000).

| Месяцы | Остаток долга | Платеж | Процентная часть | Долговая часть | Остаток долга на конец периода |

|---|---|---|---|---|---|

|

Первый |

200000 |

10333 |

200000*0,01=2000 |

8333 |

200000-8333=191667 |

|

Второй |

191667 |

10250 |

191667*0,01=1917 |

8333 |

191667-8333=183334 |

|

Третий |

183334 |

10166 |

183334*0,01=1833 |

8333 |

183334-8333=175001 |

Использование кредитного калькулятора

Заемщики, которые не хотят разбираться в формулах и тратить время на вычисление платежа, могут воспользоваться кредитным калькулятором на банковских сайтах и финансовых порталах. Чтобы вычислить сумму платежа, достаточно указать необходимую сумму и срок: система подберет предложение из базы данных банка.

Обратите внимание, кредитный калькулятор транслирует базовые условия. Ставки, срок, сумма, которую в итоге одобрит банк зависят от анализа благонадежности клиента. Это стандартная процедура, которая используется при выдаче кредитов всеми финансовыми учреждениями и включает проверку платежеспособности, финансовой стабильности и добросовестности потенциального заемщика.

Что влияет на проценты

На переплату влияет много факторов: дата выдачи займа, досрочное погашение, фактическое время пользования. Так как заранее предсказать день выдачи банком денег невозможно, то и окончательная переплата по кредиту будет разниться с рассчитанной самостоятельно. Общие моменты:

- краткосрочный заем обойдется дешевле, чем долгосрочный;

- чем больше средств для погашения долга вы внесете досрочно, тем меньше процентов придется выплатить.

Учесть все тонкости и выбрать условия кредита без посещения банка поможет кредитный калькулятор Райффайзен Банка. С этим инструментом легче оценить свои финансовые возможности в случаях, когда срочно понадобились деньги на ремонт, образование, крупные покупки. А онлайн-кредит без залогов и поручителей позволит вам реализовать любые планы.

Эта страница полезна?

98

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге