Понять, что происходит в экономике можно через экономические показатели. Один из основных – ВВП (валовый внутренний продукт). Он отражает рост и состояние всей экономики страны, поскольку является суммой дохода от произведённой в стране продукции и выполненных услуг. Его ежемесячно подсчитывают, чтобы следить за изменениями в производстве и экономике. Резкое падение говорит о снижении покупательской способности и падении темпов производства.

Валовый внутренний продукт (ВВП) — сумма рыночной стоимости всей конечной продукции, произведённой на территории страны в течение календарного года. В расчёт берутся все сферы экономики, а также товары, произведённые как для внутреннего потребления, так и для экспорта.

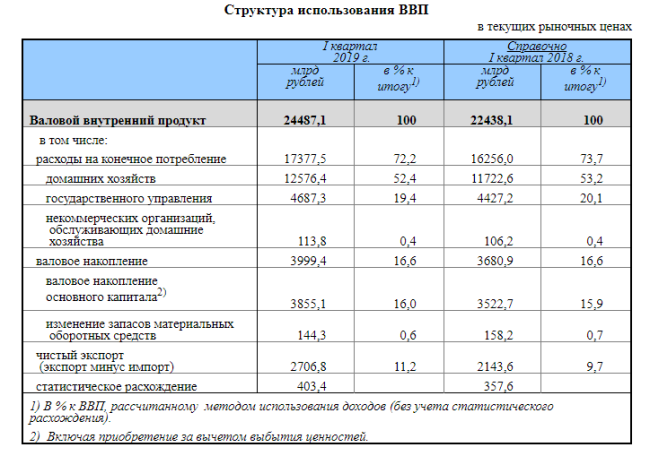

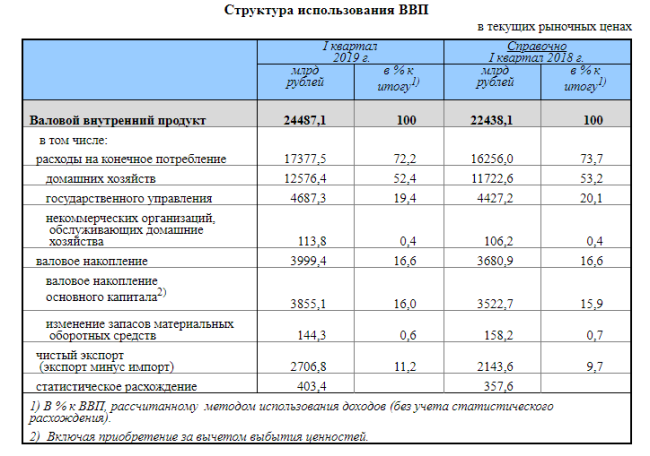

Размер ВВП по разным периодам можно найти на сайте Росстата. Подсчётами занимается Госкомстат, ежемесячно уточняя данные. На их основе делаются выводы не только об объёмах производства и покупательской активности населения, но и о распределении ВВП.

Расчёты делаются тремя основными методами, о которых пойдёт речь ниже. Зная методы подсчётов, можно понять, как формируется ВВП, что в него входит и какая зависимость между развитием производства, развитием экономики и уровнем жизни населения.

Каждый из трёх видов расчётов должен привести к одному результату, но попутно каждый из них решает дополнительные задачи, поэтому выбор зависит от поставленных задач.

Валюта расчёта может быть разной:

- национальная;

- иностранная по текущему биржевому курсу;

- доллары США (применяется, когда надо сравнить ВВП разных стран)

Метод добавленной стоимости (производственный)

Для подсчёта ВВП берутся только конечные товары и услуги, чтобы исключить задвоение в расчётах и завышения ВВП. Промежуточные товары, которые являются сырьём для производства конечной продукции, во внимание не берутся.

Например, столярная мастерская производит стулья.

Фото: 2gis

Рыночная стоимость стула будет включена в расчёт ВВП, а доски, из которых делались стулья нет, поскольку это промежуточная продукция и её цена уже заложена в окончательную стоимость стула.

Конечные товары и услуги:

- бытовая техника;

- услуги населению;

- продукты и товары народного потребления.

Промежуточные:

- мука для выпечки хлеба на хлебозаводе;

- цемент для строительства домов;

- молоко для изготовления кефира.

Чтобы исключить задвоение, в подсчётах применяют метод добавленной стоимости. То есть, вычисляют разницу между ценой продукции и затратами на её производство (материалы, инструменты, топливо, электричество, услуги других фирм). ВВП страны — сумма добавленных стоимостей всех фирм из всех отраслей производства. На значение будет влиять размер наценки и затраты. Поднять добавленную стоимость можно за счёт увеличения наценки, что отразится на конечной стоимости, либо сократить затратную часть.

Формула расчёта ВВП производственным способом:

ВВП = сумма ВДС + ЧНП, где

- ВДС – валовая добавленная стоимость;

- ЧНП – чистые налоги на продукты (налоги на продукты за вычетом субсидий.)

Приведём простой пример.

Исходные данные:

- Доходы от продажи выпущенной продукции — 200 млн руб.

- Расходы на закупку материалов и услуг, которые использовались в производстве — 60 млн руб.

- Налоги — 10 млн руб.

- Субсидии — 4 млн рублей.

Подставляем данные в формулу:

ВВП = (1 — 2) + (3 — 4)

ВВП = (200 — 60) + (10 — 4) = 146 млн рублей.

Метод расчёта по расходам

В таком методе расходов суммируются расходы всех экономических субъектов на приобретение конечной продукции. Логически этот метод вытекает из предыдущего. Там мы считали по произведённой конечной продукции, а здесь по потреблённой. Здесь учитывается обеспечение бюджетной и военной сферы, нововведения в производстве и прочее.

В расчётах участвуют:

- потребительские расходы населения — все расходы граждан страны на покупку одежды, продуктов, услуг, товаров длительного пользования;

- валовые частные инвестиции — чистые инвестиции или прирост капитальных благ длительного пользования (здания, машины, оборудование). Сюда не относятся инвестиции с точки зрения экономики — акции, облигации и прочие ценные бумаги. При расчёте ВВП к частным инвестициям относятся только те, которые образуют капитал;

- государственные закупки — деньги, которые потратили государственные учреждения и органы власти на покупку товаров и приобретение услуг. Сюда не учитываются пособия (трансферные платежи), поскольку они выплачиваются безвозмездно, а не в обмен на услуги или товары;

- чистый экспорт — разница между экспортом и импортом.

Метод расчёта по доходам

Метод основан на суммировании доходов всех субъектов (зарплата, иные доходы, рента и прочее), которые осуществляют свою деятельность на территории страны. Получается, что при этом методе надо учитывать в том числе и доходы нерезидентов, если они получены в географических границах государства. Кроме основной задачи, этот метод показывает дефицит производства или излишки обеспечения.

После продажи продукции добавленная стоимость переходит компании и формирует факторный доход.

Чтобы организовать производство, компании должны приобретать различные факторы производства. Благодаря этому наёмные рабочие получают зарплату, собственники помещений — арендную плату, собственники денег — процент, что становится доходами уже для них.

Доходы, которые используются в подсчёте ВВП:

- заработная плата — цена труда. В расчёт берётся начисленная, а не выплаченная зарплата. Получается, что сюда же входит подоходный налог, страховые выплаты, премии и доплаты. Сюда не входит зарплата госслужащих, поскольку она выплачивается из государственного бюджета из распределения ВВП;

- проценты от займов домашних хозяйств и бизнеса. Государственный долг сюда не входит;

- рента — доходы от любого вида недвижимости, в том числе и условная рента (предполагаемый доход);

- чистый косвенный налог (налоги на производство минус импорт и минус субсидии — плата государству за его услуги). Прямые налоги (получил зарплату — заплатил 13%) в расчёте не участвуют, поскольку они просто переходят из рук частных лиц в руки государства. Косвенные налоги формируются по-другому, они включаются в цену продукции. Например, НДС и акцизы. Эти налоги увеличивают конечную цену продуктов и включаются в ВВП;

- прибыль — доход юридических лиц, в числе которого выделяются дивиденды, нераспределённую прибыль, налоги;

- доход малого бизнеса, который не использует наёмный труд, считается как единый факторный доход.

Кроме всего перечисленного в расчёте ВВП по доходам включаются амортизационные отчисления, которые относятся к добавленной стоимости, а не к факторному доходу.

Итак, формула расчёта выглядит так: ВВП = зарплата + процент + рента + доходы собственников + косвенные налоги + прибыль + амортизация

В каждом из методов есть ряд показателей, которые не используются в подсчётах:

- Сделки с ценными бумагами, поскольку они не связаны с производством.

- Сделки по покупке подержанных вещей, поскольку они были уже учтены в ВВП прошлых лет.

- Частные подарки, поскольку это перераспределение средств.

- Государственные трансферты — социальная помощь и пособия.

Все три метода должны в итоге давать одинаковые результаты. Оценки ВВП пересматриваются, что выражает цикличный метод подсчётов. На первом этапе анализируются первичные отчёты и прогнозы для быстрой оценки ситуации в стране, динамики развития и объёмов производства. Затем данные уточняются. Наиболее важным показателем является годовая оценка. Для этого создан “Регламент разработки и представления данных по валовому внутреннему продукту”, в котором определены методы подсчёта и сроки сдачи данных.

3.3

Рейтинг статьи 3.3 из 5

Глоссарий

Прямые налоги: что такое и какие бывают

Текст изменился / 4 октября 2022

Среди обязательных государственных сборов существует группа так называемых прямых налогов. Рассказываем, какие виды прямых взносов бывают, что их объединяет и какую роль они играют в государстве.

- Что такое прямые налоги

- Какую функцию выполняют прямые налоги

- Виды прямых налогов

- Как рассчитать прямые налоги

Что такое прямые налоги

Прямые налоги (далее – ПН) – неизменные спутники приобретателей и владельцев ценных материальных благ. Отличие прямого налога от косвенного в том, что его платят исключительно из своих средств, тогда как косвенный сбор (НДС, акцизы) фактически возмещается из средств потребителя и не увеличивает расходы самого налогоплательщика.

К ПН относятся взносы за собственность, прибыль компаний и физлиц, а также плата за право заниматься некоторыми видами бизнеса (например, игорным). Чем серьезнее материальные поступления, дороже собственность, масштабнее деятельность, тем больше средств необходимо отдавать государству.

Какую функцию выполняют прямые налоги

Налогообложение обеспечивает постоянный приток средств в федеральную казну. Часть денег, полученных от налогоплательщиков, поступает в региональные и местные бюджеты.

Кроме того, ПН выполняют контролирующую функцию. Адресный характер взимания платежей позволяет государству сопоставлять суммы и информацию из различных источников, вести учет и проверять добросовестность налоговых резидентов.

Еще одно важное назначение сборов – перераспределение материальных благ между населением. Люди и компании с высокими заработками платят больше, чем малообеспеченные граждане. С помощью поступивших средств государство реализует различные социальные программы, предназначенные для помощи нуждающимся.

Виды прямых налогов

По уровню регулирования ПН делятся на три группы:

- Федеральные – имеют фиксированные ставки, порядок и сроки уплаты, закрепленные НК РФ. Их обязаны платить все налоговые резиденты страны.

- Региональные – уплачиваются на территории определенных субъектов в соответствии с правилами, установленными НК РФ и региональными органами государственной власти.

- Местные – устанавливаются администрацией конкретного муниципального образования с учетом норм НК РФ и обязательны к внесению исключительно на его территории.

К ПН федерального уровня причисляют:

- НДФЛ;

- налог на прибыль компаний;

- на добычу ресурсов из недр земли и дополнительный доход от добычи углеводородов;

- водный налог;

- платежи от индивидуальных предпринимателей и компаний, применяющих упрощенную систему налогообложения (начисление происходит до вычета расходов) или единый сельскохозяйственный налог вместо ряда других взносов.

Региональные ПН включают известный всем автовладельцам транспортный налог, налог на имущество организаций, игорный бизнес. Базовые ставки по каждому взносу прописаны в НК РФ, но власти регионов вправе уменьшать их или, наоборот, добавлять проценты.

Местные прямые налоги – земельный и на имущество физических лиц (НИФЛ).

Такие платежи, как таможенная пошлина, торговый и другие сборы, которые предполагают, что плательщик получает в ответ определенные государственные услуги, не входят в перечень ПН.

Расставаться с деньгами всегда грустно. А вот приумножать – очень приятно. В этом вам поможет карта «Халва».

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Как рассчитать прямые налоги

Размер взноса всегда определяется исходя из установленной ставки и объема объекта налогообложения, выраженного в натуральном или денежном эквиваленте, однако нет универсальной формулы, по которой можно вычислить все прямые налоги.

Примеры расчета некоторых из них представлены ниже:

|

Налог |

Расчет |

Примеры |

|

НДФЛ |

Сумму всех доходов умножить на соответствующую ставку в процентах. В большинстве случаев применяется ставка 13% |

Оклад сотрудника 30 тысяч рублей. За прошлый месяц ему была начислена премия 10 тысяч. 13% из общей суммы работодатель перечислил государству: (30 000 ₽ + 10 000 ₽) х 13% = 5 200 ₽. В итоге сотрудник получил только 34 800 рублей |

|

Транспортный |

Перемножить мощность двигателя (в лошадиных силах) и региональную ставку в рублях |

Омич Сергей является собственником Chevrolet Niva мощностью 80 л. с. Ставка, которая применяется к легковым автомобилям до 100 л. с. в Омской области в 2022 году, – 7 рублей. Расчет: 80 л. с. х 7 ₽ = 560 ₽ |

|

НИФЛ |

Ставку, действующую в муниципальном образовании для конкретного объекта, умножить на его кадастровую стоимость на 1 января года, за который рассчитывается платеж |

В собственности у Светланы двухкомнатная квартира в спальном районе Хабаровска. Кадастровая стоимость в первый день прошлого года составляла 2,7 млн рублей. Ставка для квартир стоимостью до 300 млн рублей – 0,11%. Сумма к внесению: 2 700 000 ₽ х 0,11% = 2 970 ₽ |

Перечень действующих налогов, информацию о порядке их начисления и сроках уплаты, актуальные ставки, установленные для страны, конкретного региона или населенного пункта, всегда можно найти на сайте ФНС.

Для тех, кто ценит свое время

Подпишитесь на еженедельную email-рассылку и узнавайте о самых интересных публикациях.

Хотите лучше управлять деньгами и постичь финансовый дзен?

Подписывайтесь на наш канал в Telegram

Татьяна Мищенко

Считаю, что сила — в знаниях! С радостью делюсь «фишками» банковских продуктов, которые сделают вашу жизнь лучше.

Содержание

- Методы и формулы подсчёта ВВП

- Метод добавленной стоимости (производственный)

- Метод расчёта по расходам

- Метод расчёта по доходам

- Валовой национальный продукт

- Валовой национальный продукт (ВНП): определение

- Производство и воспроизводство ВНП

- Расчет ВНП: по производству, доходам и расходам

Методы и формулы подсчёта ВВП

Понять, что происходит в экономике можно через экономические показатели. Один из основных — ВВП (валовый внутренний продукт). Он отражает рост и состояние всей экономики страны, поскольку является суммой дохода от произведённой в стране продукции и выполненных услуг. Его ежемесячно подсчитывают, чтобы следить за изменениями в производстве и экономике. Резкое падение говорит о снижении покупательской способности и падении темпов производства.

Валовый внутренний продукт (ВВП) — сумма рыночной стоимости всей конечной продукции, произведённой на территории страны в течение календарного года. В расчёт берутся все сферы экономики, а также товары, произведённые как для внутреннего потребления, так и для экспорта.

Размер ВВП по разным периодам можно найти на сайте Росстата. Подсчётами занимается Госкомстат, ежемесячно уточняя данные. На их основе делаются выводы не только об объёмах производства и покупательской активности населения, но и о распределении ВВП.

Расчёты делаются тремя основными методами, о которых пойдёт речь ниже. Зная методы подсчётов, можно понять, как формируется ВВП, что в него входит и какая зависимость между развитием производства, развитием экономики и уровнем жизни населения.

Каждый из трёх видов расчётов должен привести к одному результату, но попутно каждый из них решает дополнительные задачи, поэтому выбор зависит от поставленных задач.

Валюта расчёта может быть разной:

- национальная;

- иностранная по текущему биржевому курсу;

- доллары США (применяется, когда надо стравнить ВВП разных стран)

Метод добавленной стоимости (производственный)

Для подсчёта ВВП берутся только конечные товары и услуги, чтобы исключить задвоение в расчётах и завышения ВВП. Промежуточные товары, которые являются сырьём для производства конечной продукции, во внимание не берутся.

Например, столярная мастерская производит стулья.

Рыночная стоимость стула будет включена в расчёт ВВП, а доски, из которых делались стулья нет, поскольку это промежуточная продукция и её цена уже заложена в окончательную стоимость стула.

Конечные товары и услуги:

- бытовая техника;

- услуги населению;

- продукты и товары народного потребления.

Промежуточные:

- мука для выпечки хлеба на хлебозаводе;

- цемент для строительства домов;

- молоко для изготовления кефира.

Чтобы исключить задвоение, в подсчётах применяют метод добавленной стоимости. То есть, вычисляют разницу между ценой продукции и затратами на её производство (материалы, инструменты, топливо, электричество, услуги других фирм). ВВП страны — сумма добавленных стоимостей всех фирм из всех отраслей производства. На значение будет влиять размер наценки и затраты. Поднять добавленную стоимость можно за счёт увеличения наценки, что отразится на конечной стоимости, либо сократить затратную часть.

Формула расчёта ВВП производственным способом:

ВВП = сумма ВДС + ЧНП, где

- ВДС — валовая добавленная стоимость;

- ЧНП — чистые налоги на продукты (налоги на продукты за вычетом субсидий.)

Приведём простой пример.

Исходные данные:

- Доходы от продажи выпущенной продукции — 200 млн руб.

- Расходы на закупку материалов и услуг, которые использовались в производстве — 60 млн руб.

- Налоги — 10 млн руб.

- Субсидии — 4 млн рублей.

Подставляем данные в формулу:

ВВП = (1 — 2) + (3 — 4)

ВВП = (200 — 60) + (10 — 4) = 146 млн рублей.

Метод расчёта по расходам

В таком методе расходов суммируются расходы всех экономических субъектов на приобретение конечной продукции. Логически этот метод вытекает из предыдущего. Там мы считали по произведённой конечной продукции, а здесь по потреблённой. Здесь учитывается обеспечение бюджетной и военной сферы, нововведения в производстве и прочее.

В расчётах участвуют:

- потребительские расходы населения — все расходы граждан страны на покупку одежды, продуктов, услуг, товаров длительного пользования;

- валовые частные инвестиции — чистые инвестиции или прирост капитальных благ длительного пользования (здания, машины, оборудование). Сюда не относятся инвестиции с точки зрения экономики — акции, облигации и прочие ценные бумаги. При расчёте ВВП к частным инвестициям относятся только те, которые образуют капитал;

- государственные закупки — деньги, которые потратили государственные учреждения и органы власти на покупку товаров и приобретение услуг. Сюда не учитываются пособия (трансферные платежи), поскольку они выплачиваются безвозмездно, а не в обмен на услуги или товары;

- чистый экспорт — разница между экспортом и импортом.

Метод расчёта по доходам

Метод основан на суммировании доходов всех субъектов (зарплата, иные доходы, рента и прочее), которые осуществляют свою деятельность на территории страны. Получается, что при этом методе надо учитывать в том числе и доходы нерезидентов, если они получены в географических границах государства. Кроме основной задачи, этот метод показывает дефицит производства или излишки обеспечения.

После продажи продукции добавленная стоимость переходит компании и формирует факторный доход.

Чтобы организовать производство, компании должны приобретать различные факторы производства. Благодаря этому наёмные рабочие получают зарплату, собственники помещений — арендную плату, собственники денег — процент, что становится доходами уже для них.

Доходы, которые используются в подсчёте ВВП:

- заработная плата — цена труда. В расчёт берётся начисленная, а не выплаченная зарплата. Получается, что сюда же входит подоходный налог, страховые выплаты, премии и доплаты. Сюда не входит зарплата госслужащих, поскольку она выплачивается из государственного бюджета из распределения ВВП;

- проценты от займов домашних хозяйств и бизнеса. Государственный долг сюда не входит;

- рента — доходы от любого вида недвижимости, в том числе и условная рента (предполагаемый доход);

- чистый косвенный налог (налоги на производство минус импорт и минус субсидии — плата государству за его услуги). Прямые налоги (получил зарплату — заплатил 13%) в расчёте не участвуют, поскольку они просто переходят из рук частных лиц в руки государства. Косвенные налоги формируются по-другому, они включаются в цену продукции. Например, НДС и акцизы. Эти налоги увеличивают конечную цену продуктов и включаются в ВВП;

- прибыль — доход юридических лиц, в числе которого выделяются дивиденды, нераспределённую прибыль, налоги;

- доход малого бизнеса, который не использует наёмный труд, считается как единый факторный доход.

Кроме всего перечисленного в расчёте ВВП по доходам включаются амортизационные отчисления, которые относятся к добавленной стоимости, а не к факторному доходу.

Итак, формула расчёта выглядит так: ВВП = зарплата + процент + рента + доходы собственников + косвенные налоги + прибыль + амортизация

В каждом из методов есть ряд показателей, которые не используются в подсчётах:

- Сделки с ценными бумагами, поскольку они не связаны с производством.

- Сделки по покупке подержанных вещей, поскольку они были уже учтены в ВВП прошлых лет.

- Частные подарки, поскольку это перераспределение средств.

- Государственные трансферты — социальная помощь и пособия.

Все три метода должны в итоге давать одинаковые результаты. Оценки ВВП пересматриваются, что выражает цикличный метод подсчётов. На первом этапе анализируются первичные отчёты и прогнозы для быстрой оценки ситуации в стране, динамики развития и объёмов производства. Затем данные уточняются. Наиболее важным показателем является годовая оценка. Для этого создан “Регламент разработки и представления данных по валовому внутреннему продукту”, в котором определены методы подсчёта и сроки сдачи данных.

Источник

Валовой национальный продукт

Валовой национальный продукт (ВНП): определение

Чтобы охарактеризовать деятельность фирмы, необходимо определить ее доходы и расходы . Это делается путем анализа отчетов фирмы. Подобная информация нужна для принятия правильных управленческих решений на уровне компании. Система национальных счетов делает то же самое, но для экономики в целом.

Главным показателем при составлении национальных счетов служит валовой национальный продукт (ВНП, в английской аббревиатуре GNP — Gross National Product) — совокупная рыночная стоимость всех конечных товаров и услуг, произведенных в течение года.

При подсчете ВНП исключаются: 1) стоимость промежуточных продуктов; 2) непроизводительные сделки.

Промежуточные товары — товары, участвующие в создании конечных продуктов. При расчете ВНП учитывается рыночная стоимость конечных товаров и услуг, т.е. тех, которые покупаются для окончательного пользования. Отдельный учет промежуточных продуктов означал бы двойной счет и завышенную оценку ВНП. Чтобы при расчете стоимости национального продукта избежать двойного счета, необходимо в него включать только добавленную стоимость , созданную каждой фирмой. Добавленная стоимость есть рыночная цена продукции каждой фирмы за вычетом стоимости потребленных сырья и материалов, приобретенных у поставщиков. Так, стоимость стола можно узнать, сложив вместе добавленные стоимости (added value) всех фирм, участвовавших в его изготовлении и доставке потребителю: лесной и деревообрабатывающей промышленности, оптовой и розничной торговли.

Непроизводительные сделки — это финансовые сделки и продажа подержанных товаров. К финансовым сделкам относятся: 1) государственные трансфертные платежи; 2) частные трансфертные платежи (например, подарки, ежемесячные субсидии студентам университетов из дома являются не результатом производства, а актом передачи средств от одного частного лица к другому); 3) сделки с ценными бумагами, т.е. купля- продажа акций и облигаций.

Продажа подержанных вещей исключается из ВНП, так как подобные продажи не отражают текущего производства.

Производство и воспроизводство ВНП

Первоначально мы дали определение ВНП. А теперь остановимся на самом главном: процессе производства ВНП. В связи с этим рассмотрим ряд новых экономических понятий.

В основе макроэкономики лежит общественное производство как совокупность разнообразных видов деятельности. Его следует рассматривать не как единовременный акт, а как непрерывно повторяющийся процесс. Именно в связи с этим общественное производство, или воспроизводство, — это непрерывное повторение производства товаров и услуг.

Воспроизводство можно рассматривать с двух позиций: как простое и как расширенное. Простое воспроизводство — производство в неизменных масштабах. Например, в прошлом году произвели продуктов на 100 денежных единиц и в текущем — тоже на 100. Простое воспроизводство для экономики нетипично. Оно может себя проявить лишь в период депрессивной экономики.

Типичным же является расширенное воспроизводство — производство в увеличенных масштабах. Например, в текущем году произвели на 10 денежных единиц больше, чем в прошлом году. Некоторые экономисты говорят о суженном воспроизводстве — повторение производства в уменьшенных размерах, т.е. .

Общественное производство в агрегированном виде представляет собой совокупность материального и нематериального производства. В материальное производство входят все отрасли экономики, которые производят материальные блага и услуги: промышленность (обрабатывающая и добывающая), сельское хозяйство, строительство, транспорт и связь , жилищно-коммунальное и личное подсобное хозяйство, а также торговля в части продолжения процесса производства в сфере обмена (упаковка, фасовка, транспортировка и т.д.), общественное питание, материально-техническое снабжение, сбыт и заготовки. К нематериальному производству относятся те сферы деятельности, которые производят нематериальные блага и услуги — это фундаментальная наука и образование, здравоохранение, культура, искусство, спорт, управление, финансирование, кредитование и т.д.

Согласно марксистской методологии ВНП создается только в сфере материального производства, а немарксистской — во всех отраслях экономики (и материального, и нематериального производства).

Начиная с 1993 г. СНС (система национальных счетов) ООН рекомендует учитывать активность в экономики каждой страны, под которой понимается деловая активность , не находящая отражения в тех или иных формах официальной государственной отчетности. При этом различаются легальные и нелегальные операции , агенты и виды деятельности.

К легальной, но не учитываемой деятельности, в частности, относится производственная активность населения на приусадебных участках, , чаевые, оплата разнообразных посреднических и иных услуг , т.е. денежной наличностью, не проводимой через обычный бухгалтерский учет . Экспертные данные разных стран свидетельствуют о том, что именно на долю легальных агентов приходится основная часть .

Нелегальные виды деятельности — виды деятельности, запрещенные законом. Помимо преступлений против собственности других лиц (воровство, грабеж, рэкет, мошенничество и т.п.) к ним относят производство и продажу оружия, наркотиков и других товаров и услуг.

Неучитываемые агенты — агенты, существующие без регистрации в органах власти и занимающиеся экономической деятельностью. Это разнообразные , производящие защиту собственности или жизни отдельных государственных деятелей, а также лиц (или групп), существующие за счет преступных способов получения доходов.

Расчет ВНП: по производству, доходам и расходам

Расчет ВНП по производству — суммирование добавленных стоимостей всех конечных товаров и услуг, произведенных в течение определенного периода времени.

Расчет ВНП по доходам — сумма всех доходов, созданных в процессе производства товаров и услуг. К таким доходам относятся (см. схему 27.1):

- Амортизация — ежегодные отчисления, которые показывают объем капитала, потребленного в процессе производства. Это как раз те отчисления, которые формируют разницу между валовыми и чистыми инвестициями.

- Косвенные налоги на бизнес — общий налог с продаж, акцизы, налоги на имущество, лицензионные платежи и таможенные пошлины. После вычета амортизации и косвенных налогов оставшаяся часть ВНП выступает в виде заработной платы, ренты, процента и прибыли.

- Заработная плата — денежное вознаграждение за наемный труд. Она выплачивается бизнесом и государством.

- Рента, или рентные платежи: а) доход, получаемый собственниками земли и природных богатств и б) доходы от недвижимости.

- Процент — выплаты денежного дохода частного бизнеса собственникам денежного капитала. Процентные платежи, производимые государством, исключаются из процентных доходов.

- Прибыль — доход, который остается у фирмы после вычета общих расходов из общей выручки.

ВНП (по доходам) = Амортизация + Косвенные налоги + Заработная плата + Рента + Процент + Прибыль

Расчет ВНП по расходам — сумма всех расходов, необходимых для производства конечного продукта или услуги. К таким расходам относятся (см. рис. 27.1):

1. Личные потребительские расходы (С) — расходы на предметы потребления длительного (автомобили, холодильники и т.п.) и кратковременного пользования (хлеб, молоко, рубашки и т.п.), а также услуги (юристов, врачей, парикмахеров и т.д.).

2. Валовые частные внутренние инвестиции (I). Они включают три компонента — расходы фирм на: 1) покупки станков, машин, оборудования; 2) строительство; 3) изменение запасов. Валовые частные внутренние инвестиции (I) включают производство всех инвестиционных товаров, предназначенных как для замещения машин, оборудования и сооружений, потребленных в ходе производства, так и расширения производства. Иначе говоря, валовые инвестиции включают как сумму амортизации, так и прироста инвестиций, или так называемые .

Соотношение между валовыми инвестициями и амортизацией служит хорошим индикатором того, находится ли экономика в состоянии подъема, застоя или спада.

Растущая экономика — если валовые инвестиции превышают амортизацию.

Статичная экономика — если валовые инвестиции и амортизация равны. Экономика находится в состоянии покоя, в ней производится как раз столько товаров, сколько необходимо. Чистые инвестиции при этом приблизительно равны нулю.

Экономика со снижающейся деловой активностью — когда валовые инвестиции меньше, чем амортизация , т.е. когда в экономике год за годом потребляется больше капитала, чем производится. В этих условиях чистые инвестиции будут иметь знак , а в экономике произойдет деинвестирование, т.е. сокращение инвестиций.

3. Государственные закупки товаров и услуг (G) — это все затраты на конечную продукцию предприятий и прямые покупки ресурсов, рабочей силы со стороны государства. Однако они исключают все государственные трансфертные платежи, поскольку они не отражают увеличение текущего производства товаров и услуг.

4. Чистый экспорт (Хп) — это разность между экспортом и импортом товаров и услуг или величина, на которую сумма экспортируемых товаров превышает сумму импортируемых. Данная величина может быть как положительной, так и отрицательной.

ВНП (по расходам) = Потребление (С) + Инвестиции (I) + Государственные закупки товаров и услуг (G) ± Чистый экспорт (Хп).

ВНП (по расходам) = С + I + G ± Хп.

Следует учесть и запомнить, что:

ВНП по производству = ВНП по доходам = ВНП по расходам (см. рис. 27.1).

Источник

План.

1. Понятие налога.

Налоговая система. Принципы налогообложения.

2.

Виды налогов. Прямые и косвенные налоги.

Системы налогообложения:

пропорциональный,

прогрессивный и регрессивный налоги.

3. Воздействие

налогов на совокупный спрос и совокупное

предложение.

Кривая Лаффера.

Налоговая

система и ее принципы. Как

писал Бенджамин Франклин: «В жизни нет

ничего неизбежного, кроме смерти и

налогов».

Налог – это

принудительное изъятие государством

у домохозяйств и фирм определенной

суммы денег не в обмен на товары и услуги.

Налоги появляются

с возникновением государства,

поскольку представляют собой основной

источник доходов государства.

Государство должно иметь средства для

выполнения своих функций, основными из

которых являются:

-

определение правил

ведения экономической деятельности –

«правил игры» (антимо-

нопольное

законодательство, поддержание развития

частного сектора экономики, защита прав

собственности, защита свободы конкуренции,

защита прав потребителей и др.);

-

поддержание

экономической стабильности (борьба с

инфляцией и безработицей,

обеспечение

экономического роста);

-

производство

общественных благ (обеспечение

безопасности, правопорядка,

образования,

здравоохранения, развития фундаментальной

науки);

-

социальная политика

(социальное обеспечение малоимущих за

счет перераспределе-

ния доходов, выплата

пенсий, стипендий, пособий по безработице

и т.д.)

-

борьба с

отрицательными внешними эффектами

(экологическая политика и др.).

Функции налогов:

1.Фискальная

функция. С

помощью нее выполняется главное

предназначение налогов – формирование

и мобилизация финансовых ресурсов

государства для обеспечения деятельности

органов государственной власти и

управления. Функция касается интересов

казны. Налоги покрывают расходы на

содержание государственного аппарата,

обороны и других структур, которые не

имеют собственных источников доходов

(архивы, музеи, библиотеки).

2.Регулирующая

функция (экономическая).

Государство влияет на воспроизводство,

стимулируя или сдерживая его развитие

(налоговые льготы, штрафные санкции,

изменение налоговых ставок). Так

государство может усиливать или ослаблять

процесс накопления или перелива капитала,

расширять или снижать (регулировать)

платежеспособный спрос населения путем

изменения ставок подоходного налога и

др.

-

стимулирующая

подфункция

(поддержка развития тех или иных

процессов, которые выгодны обществу,

через систему льгот и освобождений от

налогов); -

дестимулирующая

подфункция

(установление повышенного уровня

налогообложения для ограничения

каких-либо видов деятельности; например,

налог на игорный бизнес)

3.Распределительная

функция (социальная).

Состоит в перераспределении средств

от налогов между разными категориями

населения. Через государственный бюджет

за счет возложения налогового бремени

на более «сильных» происходит передача

средств в пользу более «слабых» и

незащищенных граждан (пенсионеры,

малообеспеченные семьи).

В результате

практического использования налоги

исполняют важную роль в перераспределении

ВВП между участниками производства и

государством.

Средствами для

оплаты расходов государства, в первую

очередь, выступают налоги. Поскольку

услугами государства (которые, разумеется,

не могут предоставляться бесплатно)

пользуются все члены общества, то

государство собирает плату за эти услуги

со всех граждан страны. Таким образом,

налоги представляют собой основной

инструмент перераспределения доходов

между членами

общества и имеют целью уменьшение

неравенства в доходах.

Налоговая система

включает в себя:

-

субъект

налогообложения (кто должен платить

налог);

-

объект

налогообложения (что облагается

налогом);

-

налоговые ставки

(процент, по которому рассчитывается

сумма налога).

Величина, с

которой выплачивается налог, называется

налогооблагаемой базой.

Чтобы рассчитать

сумму налога (T),

следует величину налогооблагаемой базы

(BT)

умножить на налоговую ставку (t):

Т = BT

× t

Принципы

налогообложения были сформулированы

еще А.Смитом в его произведении

«Исследование о природе и причинах

богатства народов», опубликованном в

1776 году. По мнению Смита, налоговая

система должна быть:

-

справедливой

(она не должна обогащать богатых и

делать нищими бедных);

-

понятной

(налогоплательщик должен знать, за что

он платит тот или иной налог и почему

именно он);

-

удобной

(налоги должны взиматься тогда и таким

образом, когда и каким образом это

удобно налогоплательщику, а не

налогосборщику)

-

недорогой

(сумма налоговых поступлений должна

существенно превышать расходы по сбору

налогов).

В

основу современной налоговой системы

положены принципы справедливости и

эффективности. Налоговая система должна

обеспечивать эффективное

распределение и использование ресурсов

на микроуровне

(уровне отдельного производителя).

Справедливость

должна быть вертикальной

(это означает, что люди, получающие

разные

доходы,

должны платить неодинаковые

налоги)

и горизонтальной

(подразумевающей, что люди с равными

доходами

должны платить равные

налоги).

Виды налогов.

Различают

два основных вида налогов: прямые и

косвенные.

-

Прямой налог

– это налог на определенную денежную

сумму (доход, наследство, денежную

оценку имущества и т.п.) Поэтому к прямым

налогам относятся:

– подоходный

налог;

– налог на прибыль;

– налог на

наследство;

– налог на

имущество;

– налог с владельцев

транспортных средств и

др.

Особенностью

прямого налога является то, что

налогоплательщик и налогоноситель –

это одно лицо.

-

Косвенный

налог – это

часть цены товара или услуги. Поскольку

этот налог входит в

стоимость покупок,

то он носит неявный характер. Косвенный

налог может быть включен в цену товара

либо как фиксированная сумма, либо как

процент от цены. К косвенным налогам,

например, относятся:

– налог

на добавленную стоимость

– НДС (этот налог имеет наибольший вес

в

налоговой

системе России)

– акцизный

налог

(подакцизными товарами являются сигареты,

алкогольные

напитки,

автомобили, ювелирные изделия, меха)

– таможенная

пошлина

(включаемая в цену импортных товаров)

Особенностью

косвенного налога является то, что

налогоплательщик и налогоноситель –

это разные агенты. Налогоплательщиком

является покупатель товара или услуги

(именно он оплачивает налог при покупке),

а налогоносителем – фирма, которая

произвела этот товар или услугу (она

выплачивает налог государству).

В

развитых странах 2/3 налоговых поступлений

составляют прямые налоги, а в развивающихся

странах и странах с переходной экономикой

2/3 налоговых поступлений составляют

косвенные налоги. Это связано с тем, что

косвенные налоги собирать легче и объем

налоговых поступлений в этом случае

зависит от цен товаров и услуг, а не от

доходов экономических агентов (которые

они по возможности, если позволяет

налоговая система, пытаются укрыть от

налогообложения). По этой же причине

государству выгоднее использовать

косвенные, а не прямые налоги в период

инфляции. Это позволяет минимизировать

потерю реальной стоимости налоговых

поступлений в условиях обесценения

денег.

В

зависимости от того, как устанавливается

налоговая ставка, различают три типа

налогообложения: 1) пропорциональный

налог; 2) прогрессивный налог; 3)

регрессивный налог.

-

При

пропорциональном налоге налоговая

ставка не зависит от величины дохода.

Поэтому

сумма налога пропорциональна величине

дохода.

Пропорциональный

налог

-

Доход,

ден.ед.Налоговая

ставкаСумма налога,

ден.ед.100

10%

10

200

10%

20

300

10%

30

Прямые

налоги (за исключением подоходного

налога и в некоторых странах налога на

прибыль) являются пропорциональными.

С точки зрения способа установления

налоговой ставки пропорциональными

налогами являются также косвенные

налоги.

-

При

прогрессивном налоге налоговая

ставка увеличивается по мере роста

величины

дохода и

уменьшается по мере сокращения величины

дохода.

Прогрессивный

налог

-

Доход,

ден.ед.Налоговая

ставкаСумма налога,

ден.ед.100

10%

10

200

12%

24

300

15%

45

Примером

прогрессивного налога служит подоходный

налог. Такая система налогообложения

в максимальной степени способствует

перераспределению доходов, однако вряд

ли способствует повышению эффективности

производства.

-

При

регрессивном налоге налоговая

ставка увеличивается по мере сокращения

дохода

и уменьшается

по мере роста дохода.

Регрессивный

налог

-

Доход,

ден.ед.Налоговая

ставкаСумма налога,

ден.ед.100

15%

15

200

12%

24

300

10%

30

В

явном виде регрессивная система

налогообложения в современных условиях

не наблюдается – прямых регрессивных

налогов нет. Однако все косвенные налоги

с точки зрения доли, которую они занимают

в доходе покупателя (а не с точки зрения

установления ставки налога), являются

регрессивными, причем чем выше ставка

налога, тем в большей степени регрессивным

он является. Наиболее регрессивный

характер имеют акцизные налоги. Поскольку

косвенный налог – это часть цены товара,

то в зависимости от величины дохода

покупателя доля этой суммы в его доходе

будет тем больше, чем меньше доход, и

тем меньше, чем больше доход. Например,

если акцизный налог на пачку сигарет

составляет 10 рублей, то доля этой суммы

в бюджете покупателя, имеющего доход

1000 руб., равна 0.1%, а в бюджете покупателя,

имеющего доход 5000 руб. – лишь 0.05%.

В

макроэкономике налоги также делятся

на: автономные и подоходные.

-

Автономные

(или аккордные) налоги – это

налоги, которые не зависят от уровня

дохода и обозначаются

-

Подоходные

налоги – это налоги, которые зависят

от уровня дохода и величина которых

определяются по формуле: tY,

где t – налоговая

ставка, Y – совокупный

доход (национальный доход или валовый

внутренний продукт)

Сумма

налоговых поступлений (налоговая

функция) равна:

Т =

+

tY

Различают

среднюю и предельную ставку налога.

-

Средняя

ставка налога (averige tax

rate) – это отношение

налоговой суммы к величине дохода:

t

ср = (Т/Y)

× 100%

-

Предельная

ставка налога (marginal

tax rate) –

это величина прироста налоговой суммы

на каждую дополнительную единицу

увеличения дохода (она показывает, на

сколько увеличивается сумма налога

при росте дохода на единицу)

t

пред = (Т/Y)

× 100%

Предположим,

что в экономике действует прогрессивная

система налогообложения, и доход до 50

тыс. ден. ед. облагается налогом по ставке

20%, а свыше 50 тыс. ден.ед. – по ставке 50%.

Если человек получает 60 тыс. ден. ед.

дохода, то он выплачивает сумму налога,

равную 15 тыс. ден.ед. (50 х 0.2 + 10 х 0.5 = 10 + 5

= 15), т.е. 10 тыс. ден. ед с суммы в 50 тыс.

ден. ед. И 5 тыс. ден. ед. с суммы, превышающей

50 тыс. ден. ед., т.е. с 10 тыс. ден. ед. Средняя

ставка налога будет равна 15 : 60 = 0.25 или

25%, а предельная ставка налога равна

5:10 = 0.5 или 50%.

Соотношение

средней и предельной налоговой ставки

позволяют определить систему

налогообложения:

-

при прогрессивной

системе налогообложения предельная

ставка налога больше средней;

-

при

пропорциональной системе налогообложения

средняя и предельная ставки налога

равны;

-

при регрессивной

системе налогообложения предельная

ставка налога меньше средней.

Ставка

процента (t), которая

используется в формуле макроэкономической

налоговой функции, представляет собой

предельную налоговую ставку, и величина

налоговой суммы рассчитывается по

отношению к приросту величины валового

внутреннего продукта или национального

дохода.

Воздействие

налогов на экономику. Налоги

оказывают влияние как на совокупный

спрос, так и на совокупное предложение.

Воздействие

налогов на совокупный спрос. Налоги

воздействуют на два основных компонента

совокупного спроса:

–

потребительские расходы

–

инвестиционные расходы

и поэтому

оказывают косвенное влияние на

совокупный спрос.

Рост

налогов ведет к снижению и потребительских

(поскольку сокращается располагаемый

доход), и инвестиционных расходов

(поскольку сокращается величина прибыли

фирм после выплаты налогов, часть которой

служит источником чистых инвестиций)

и, следовательно, к сокращению

совокупного спроса (рис. 10.1 (б)).

Рис. 10.1.

Воздействие изменения налогов на

совокупный спрос

а) Снижение

налогов б)

Рост налогов

Р

LRAS Р

LRAS

S

RAS

SRAS

Р2

Р1

Р1

AD2

Р2

AD1

AD1

AD2

Y1

Y*

Y Y* Y1

Y

И наоборот,

снижение налогов увеличивает

совокупный спрос (рис. 10.1.(а)). Снижение

налогов ведет к сдвигу кривой AD вправо

(от AD1 до AD2), что обусловливает

рост реального ВВП (от Y1 до Y*).

Следовательно, эта мера может использоваться

для стабилизации экономики и борьбы с

циклической безработицей в период

спада, стимулируя деловую активность

и уровень занятости. Однако одновременно

с ростом ВВП снижение налогов обусловливает

рост уровня цен (от Р1 до Р2)

и поэтому является проинфляционной

мерой (провоцирует инфляцию). Поэтому

в период бума (инфляционного разрыва),

когда экономика «перегрета», в качестве

антиинфляционной меры, инструмента

снижения деловой активности и стабилизации

экономики может использоваться увеличение

налогов (рис.10.1 (б)).

Воздействие

налогов на совокупное предложение.

Поскольку фирмы рассматривают налоги

как издержки, то рост налогов ведет к

сокращению совокупного предложения, а

сокращение налогов – к росту деловой

активности и объема производства.

Подробное изучение воздействия налогов

на совокупное предложение принадлежит

американскому экономисту Артуру Лафферу.

Лаффер построил гипотетическую кривую,

с помощью которой показал воздействие

изменения ставки налога на общую величину

налоговых поступлений в государственный

бюджет. (Гипотетической эта кривая

называется потому, что свои выводы

Лаффер делал не на основе анализа

статистических данных, а на основе

гипотезы, т.е. логических рассуждений

и теоретического умозаключения). В своем

анализе Лаффер исходил из налоговой

функции:

Т = tY

где

Т – сумма налоговых поступлений в

бюджет, t

– ставка налога, Y – уровень деловой

активности (величина совокупного

дохода), т.е. рассматривал воздействие

изменения ставки подоходного налога

на уровень деловой активности и величину

налоговых поступлений.

Рис.10.2. Кривая

Лаффера

Т

Тmax

T1

tопт

t1

t

Лаффер показал,

что существует оптимальная ставка

налога (t

опт.),

при которой налоговые поступления

максимальны (Т max.).

Если увеличить ставку налога (например,

до t1),

то уровень деловой активности снизится,

и налоговые поступления сократятся (до

Т1),

поскольку уменьшится налогооблагаемая

база (Y

– величина совокупного выпуска). Поэтому

в целях борьбы со стагфляцией (одновременным

спадом производства и инфляцией) Лаффер

предложил такую меру, как снижение

ставки налога (и на доходы экономических

агентов, и на прибыль корпораций).

Снижение ставок подоходного налога (от

t1

до tопт.),

по его мнению, должно было послужить

стимулом повышения деловой активности

(т.е. роста совокупного предложения),

что одновременно позволило бы решить

две проблемы: 1) преодолеть стагфляцию

и 2) увеличить (в результате роста

налогооблагаемой базы) налоговые

поступлений в бюджет, который находился

в состоянии хронического дефицита. При

этом Лаффер исходил из предположения,

что в отличие от воздействия снижения

налогов на совокупный спрос, увеличивающего

объем производства, но провоцирующего

инфляцию (рис.10.1 (а)), влияние

снижения налогов на совокупное предложение

имеет антиинфляционный характер.

Рост производства (от Y1

до Y*) сочетается в этом случае со снижением

уровня цен (от Р1

до Р2)

(рис.10.3) и поэтому может служить средством

борьбы со стагфляцией.

Рис.10.3.

Воздействие снижения налогов на

совокупное предложение

Р

LRAS SRAS1

Р1

SRAS2

Р2

AD

Y1

Y*

Y

Таким образом,

налоги

являются не только основным источником

доходов государства, но и важным

инструментом стабилизации экономики.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Валовой внутренний продукт (ВВП) – сумма стоимостей всех произведенных в государстве товаров и услуг. Указывается в долларах США. Определяется на конец финансового года. Высчитывая ВВП ежегодно, можно проследить развитие экономики. Изменение показателя может указывать насколько успешной проводилась в государстве экономическая политика. Знания, как рассчитать ВВП помогут понять протекание многих макроэкономических процессов. Методы расчета ВВП подразумевают использование одного из трех способов

Метод конечного использования или расчёт внутреннего валового продукта по расходам

Вычисляя показатель ВВП этим способом, нужно сложить затраты всех участников экономического процесса, а именно:

- Потребительские расходы граждан (Все траты, которые осуществляют домохозяйства, а также государство на содержание бюджетных организаций, расходы некоммерческих фирм на приобретение продукции личного и совместного пользования, в случае, если организации обслуживают домохозяйства; при этом расходы бывают долговременными, например, покупка автомобиля, и короткосрочными – покупка продуктов, отдельно выделяются траты на приобретение услуг в том числе в кредит);

- Совокупность инвестиций в экономику (Инвестициями считаются средства, вложенные организацией или частным лицом, например, в приобретение оборудования, также покупка недвижимости или программного обеспечения для функционирования компании. Обмен активами не считается инвестицией, а приобретение денежных средств – это сбережение. Также сама по себе покупка ценных бумаг инвестицией не считается, если в последствии компания не использует данную выручку, чтобы модернизировать производство и т.д)

- Государственные затраты (Средства, расходуемые государством на приобретение конечных товаров. Сюда относятся выплаты зарплат бюджетникам и закупка вооружения, а также гос. инвестиции.)

- Чистый экспорт (является разницей между общей стоимостью ввозимых и вывозимых продуктов)

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Получаем формулу ВВП на душу населения, которая определяет ВВП методом конечного использования:

ВВП = C + I + G + Xn

В формуле по расходам: С –траты потребителей, I – инвестиции, G – гос. затраты и X – показатель чистого экспорта (от общей стоимости вывозимых отнимаем сумму ввозимых).

Производственный метод или нахождение суммы всех добавленных стоимостей

Для вычисления показателя ВВП этим способом, требуется сложить все добавленные стоимости товаров, изготовленных на территории страны. Добавленная стоимость – та, что не содержит в себя рыночных цен на продукты, купленные, чтобы изготовить конечное изделие или услугу, следовательно, это стоимость, возникшая при производстве. Иначе, при подсчете ВВП некоторые товары/услуги будет учтены дважды, а результат будет значительно искажен в сторону увеличения.

Преимущество данного способа в том, что он позволяет оценить роль определенного производства, организации в структуре государственного ВВП. Чтобы найти ДС (добавленную стоимость), нужно от прибыли, полученной в ходе реализации отнять сумму, затраченную на продукты, нужные в производстве.

Получаем следующую формулу расчёта ВВП:

ВВП = ДС +НПИ – С

где: ДС –добавленная стоимость, НПИ – налог на производство и импорт, а С – субсидии на импорт и изготовление.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Метод учёта ВВП по доходам или распределительный метод

Для нахождения уровня Валового внутреннего продукта (ВВП) этим методом, следует сложить всевозможные факторные доходы и прибавить амортизационные отчисления и косвенные налоги. Два последних компонента называются недоходными.

Формула ВВП по доходам будет включать:

- зарплаты сотрудников организации

- валовый смешанный доход и валовая прибыль (средства, оставшиеся у производителя, оплатившего труд сотрудников и внесшего в казну налогов)

- налоги на импорт и производство (обязательные платежи государству, обусловленные законодательством. Сюда включаются пошлины, земельный налог, НДС, налог на лицензию и т.д)

- рента

- амортизация

- проценты банковских вкладов

К ВВП не относятся трансфертные выплаты (взамен которых ничего не произведено). В их число включаются пособия по безработице и иные соц. выплаты государства, например, пенсии, а также приобретение подержанных товаров, финансовые операции между частными лицами.

Получаем следующую формулу для расчета ВВП:

ВВП = ЗП +Р + Пр +ВД +КС+А – ЧФД (из-за рубежа)

в которой: ЗП – это средства, затраченные на выплаты сотрудникам, Р – это стоимость аренды, Пр – выручка от процентов по банковским вкладам, КС – косвенные налоги, А – амортизация и ЧФД – зарубежный чистый факторный доход.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Номинальный и реальный ВВП

Подсчет ВВП ведется в деньгах, поэтому необходимо учитывать динамику цен на протяжении отчетного периода. Поэтому выделяют два вида ВВП.

Номинальный определяется в ценах, существующих в текущий момент. Он может увеличиваться в двух случаях: при увеличении объемов производства и при увеличении цен. Реальный ВВП вычисляют, учитывая цены базового периода – того, который берется за основу. Например, в Соединенных Штатах – 1996 год.

Реальный ВВП – индикатор объема производства, поскольку повышение или понижение цен не меняет его показатель. Чтобы найти реальный ВВП необходимо скорректировать номинальный на индекс цен. Для этого показатель номинального ВВП нужно поделить на индекс цен, равный отношению цен в рассматриваемом году к ценам в базисном.

Чтобы привести номинальный ВВП к реальному показателю нужно знать индекс потребительских цен или дефлятор ВВП. На ИПЦ влияет стоимость 300 чаще всего приобретаемых товаров, а дефлятор ВВП обобщенно иллюстрирует изменение цен на все товары.

Корректировка ВВП по ППС

Дабы обеспечить максимальную объективность сравнения ВВП разных государств рассчитывают ВВП по паритету покупательской способности (ППС). Это объясняется тем, что, хотя расчет ВВП во всех мировых государствах ведется в долларах США это не учитывает покупательской способности денег в разных странах и разности курсов валют. Количество одинаковых товаров, купленных за 10$, например, в Канаде и Непале, будут существенно отличаться.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Для ликвидации погрешностей, связанных с разницей в стоимости жизни различных государств, был разработан способ расчета ВВП по ППС. Этот показатель будет наиболее объективен в определении рейтинга государственной экономики.

| Номинальный ВВП, $ млрд. | ВВП по ППС, $ млрд. | |

| 2016 | 1283 | 3530,8 |

| 2017 | 1579 | 3783,6 |

| 2018 | 1658 | 4050,8 |

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!