Психологи утверждают, что финансовый вопрос – важный аспект семейной жизни. Многие супружеские пары даже разводятся, не достигнув единой концепции формирования бюджета. Сегодня расскажем, как бюджет формирует возможности каждой семьи и с чего начать, если в вашей семьи не привыкли вести учет деньгам.

Типы семейного бюджета

В семье могут зарабатывать все члены семьи но вот распоряжаться заработанными деньгами можно по-разному. Где-то предпочитают равноправно формировать бюджет и таким же образом его использовать. В некоторых семьях все члены семьи тратят свои доходы на свое усмотрение, не обговаривая личные расходы. Есть семьи, где один зарабатывает, а другой тратит. Важно понимать, что идеального варианта бюджетирования нет, в каждой семье может быть своя модель поведения. И у каждой из них есть свои недостатки и преимущества.

Всего выделяют три типа семейного бюджета:

- Общий или совместный бюджет.

- Раздельный бюджет.

- Смешанный (долевой) бюджет.

Совместный бюджет формируется всеми трудоспособными членами семьи. Все доходы супругов складываются в общий совместный котел, из которого потом выделяются средства на все потребности семьи. Еще лет 10-15 назад такая форма финансовых взаимоотношений в семье имела особую популярность. Муж и жена приносили деньги в бюджет, складывали в единый «конверт» и потом уже брали на еду, отдых и т.д. Актуален такой формат был для стран СНГ.

Такой бюджет может иметь несколько форм в зависимости от количества добытчиков и субъектов, которые распоряжаются деньгами. Например:

- Оба супруга работают и формируют бюджет, оба и распоряжаются бюджетом.

- Работает только один, а распоряжаются оба. Например, муж работает, а жена с ребенком находится в декрете, но при этом она распоряжается деньгами.

- Один член семьи формирует бюджет, а другой распоряжается. Например, муж зарабатывает деньги, а распоряжается ими жена.

Психологи отмечают, что наиболее приемлемая форма совместного бюджета – это первая, когда оба члена семьи работают и имеют равноправные права на использование сформированного бюджета. Наиболее сложный вариант – когда один член семьи формирует бюджет, а второй его тратит.

Пример №1. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Общий семейный бюджет составляет 75 000 рублей. Из них семья оплачивает коммунальные расходы, покупает еду, откладывает на путешествия – 10% в месяц от бюджета. При этом каждый член семьи может брать из бюджета на личные расходы в рамках 2 500 рублей без согласования.

Пример №2. Единственным кормильцем семьи является муж, его заработок составляет в месяц 60 000 рублей. Жена находится в декрете, поэтому ее доход – 0 рублей. Распоряжаются семейным бюджетом оба, поскольку деньги хранятся на общем расчетном счете.

Сейчас совместная форма ведения бюджета теряет свою актуальность. Молодые люди предпочитают самостоятельно зарабатывать средства, не отчитываясь перед второй половинкой. Эксперты отмечают, что в течение следующих 10-15 лет актуальность общего совместного бюджета утратит актуальность в обществе.

Преимущества и недостатки совместного бюджета

Преимущества:

- Равноправие. У обоих в паре равные права и возможности.

- Возможность сформировать подушку безопасности. Семья имеет возможность откладывать на черный день, дорогие покупки, отдых и т.д. Так формируются общие интересы.

- Прозрачность бюджета. Супруги знают, кто и сколько зарабатывает, куда были потрачены деньги.

Недостатки:

- Невозможность накопить деньги на собственные потребности или подарки второй половинке. Супруги не могут откладывать «для себя», поскольку все траты максимально прозрачны.

- При неравноценных заработках супруги могут упрекать друг в друга, ограничивать в правах использования семейных денег.

- Возникновение разногласий в случаях, когда один зарабатывает, а оба тратят.

Статистика говорит о том, что до 50% пар, ведущих семейный бюджет, испытывают периодические разногласия. Часто люди просто не могут прийти к единому мнению. Например, кто-то желает съездить в отпуск, кто-то – сделать ремонт, а кто-то – получить второе высшее образование. Реализовать одновременно все задачи невозможно.

Схожая проблема возникает в случае, если оба имеют разный уровень дохода. Часто супруг или супруга с более высоким заработком может ограничивать вторую половинку в использовании денег.

Совместный бюджет порождает ряд проблем. И связано это и с большим количеством благ, которые есть сейчас. Если раньше семья даже при наличии средств могла только купить телевизор один раз в месяц или поехать на Черное море, то сейчас выбор огромный, как и интересы супругов.

Раздельный бюджет

Раздельный бюджет сегодня становится все популярнее. Особенно он распространен в Европе и США.

Суть такого формата в том, что в семье нет «общего котла». Каждый зарабатывает столько, сколько может, и тратит соответственно. Каждый человек в паре покупает то, что считает нужным. Совместные решения могут приниматься только при крупных совместных приобретениях, например, покупки автомобиля, квартиры, мебели и т.д.

Модель удобна и показывает хорошие результаты, но только в семьях со средним и выше среднего доходом. Супруги зарабатывают достаточно для того, чтобы тратить деньги на свои нужды и удовлетворять потребности семьи. Если же семья имеет низкий уровень дохода, то ей сложно достичь единства. Каждый зарабатывает недостаточно средств, чтобы покрыть первостепенные расходы семьи и еще отложить деньги на свои нужды.

Пример. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Деньги каждый тратит на свое усмотрение и личные нужды, муж копит на личный автомобиль, жена – на дорогую шубу. Еду покупают по очереди, аналогично оплачивают коммунальные платежи. Никаких обязательств перед семьей нет ни одного из членов семьи.

Это единственно возможный вариант ведения раздельного бюджета. Никто не формирует совместный капитал, не планирует общие расходы и т.п.

Преимущества и недостатки раздельного бюджета

Преимущества:

- У каждого появляется возможность самореализации. Например, можно направить часть денег на образование, отдых, спорт и т.д.

- Финансовая независимость и удовлетворенность. Каждый из супругов финансово независим, самостоятельно принимает решение о тратах. Нет дополнительных обид.

Недостатки:

- Трудно накопить деньги на черный день. Каждый из членов семьи тратит деньги на собственные нужды, не откладывая на чрезвычайные события. Если оба любят транжирить деньги, то накопить определенный капитал вообще сложно.

- Разногласия по поводу того, кто будет покрывать первоочередные потребности семьи. Например, кто должен покупать еду, оплачивать коммунальные платежи, приобретать мебель и т.д.

Не все семьи «потянут» такой формат формирования бюджета. Он идеален для людей со стабильным заработком, которые имеют высокий доход, работу, достигли определенного уровня. У пар с нестабильным доходом или низкой зарплатой такой бюджет может вызвать ряд проблем.

Узнать больше: Все о подушке безопасности

Смешанный долевой бюджет

Смешанный бюджет – это симбиоз общего и раздельного бюджета. Формат заключается в следующем: у каждого из супругов есть свой бюджет для собственных потребностей, но при этом есть и общий котел.

Общий бюджет формируется для оплаты коммунальных платежей, отпуска, ремонта и других глобальных затрат. В некоторых семьях еда и одежда покупается каждым супругом отдельно. Кто-то предпочитает расходы на еду и другие базовые потребности покрывать из общего котла, а собственные потребности компенсируются из своих заработков.

Пример №1. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Каждый ежемесячно вкладывает в формирование общего котла по 30% от своего дохода. Жена – 7 500 рублей, муж – 15 000 рублей. Итого – 22 500 рублей. Из этих средств оплачивается коммуналка, приобретаются продукты, а также одежда для ребенка. Если деньги остаются, их направляют на формирование финансовой подушки. Остаток средств каждый тратит на свое усмотрение.

Пример №2. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Общий котел составляет те же 22 500 рублей, но каждый вносит по 50% от данного бюджета, то есть и жена, и муж ежемесячно вкладывают по 11 250 рублей. Остаток средств каждый член семьи тратит на свое усмотрение.

Разница заключается в том, сколько каждый из супругов вносит в бюджет: в пропорциональном соотношении от уровня своего дохода или поровну с другим членом семьи.

Преимущества и недостатки смешанного бюджета

Преимущества:

- Есть возможность формирования и общего, и личного бюджета, когда никто не обделен, при этом вносит равноценный вклад в семейную жизнь.

- Психологически комфортное взаимодействие между супругами, когда нет взаимных упреков и недосказанности.

- Каждый супруг имеет возможность лично использовать свои средства без дополнительного урезания семьи.

Ключевой недостаток долевого бюджета – возникновение разногласий при разном уровне дохода, когда каждый из супругов может направить в общий котел разную сумму средств. Других явных недостатков нет.

Как посчитать свой семейный бюджет

Любой бюджет состоит из доходов и расходов .

Доходная часть

Теория семейного бюджетирования выделяет два типа доходов:

- Доходы мужа.

- Доходы жены.

Каждый из членов семьи может официально работать и получать заработную плату. Также может быть ситуация, когда в семье работает только один человек, и тогда доходная часть бюджета состоит из единственного источника дохода. При планировании бюджета рекомендуется так и указывать:

- Доход жены – 50 000 рублей;

- Доход мужа – 75 000 рублей;

- Итого = 125 000 рублей.

Но стоит помнить, что есть и общий доход семьи, который можно получать от владения бизнесом, сдачи в аренду общей квартиры, размещения средств на депозитах и т.д. Поэтому в некоторых семьях добавляется третий источник дохода – общий. И плюс в том, что такой доход позволяет каждому из супругов использовать личные финансы на свое усмотрение.

Помимо доходов, есть еще активы семьи. Активы – это те ресурсы, которыми обладает семья. Они могут быть:

- Материальными: денежные средства на расчетных счетах, депозиты, наличные средства, валюта.

- Нематериальными: недвижимость, ценные бумаги и т. п.

Такие активы могут быть общими или принадлежать одному из супругов, который будет использовать такой доход в личных нуждах. Может быть иная ситуация, когда квартира была приобретена совместно, тогда и деньги от сдачи ее в аренду будут считаться как общий доход.

Если брать во внимание законодательство, то существует несколько простых правил:

- Все личные активы, принадлежащие супругам до брака, считаются их личным имуществом, в том числе и деньги;

- Все активы, которые были получены в процессе брака, считаются совместно нажитым имуществом.

Хотя есть исключения из правил, например, квартира, перешедшая по наследству.

В целом, это достаточно индивидуальный вопрос, который в каждой семье решается лично.

Узнать больше: Как делить имущество при разводе

Расходная часть

Расходную часть можно условно поделить на категории:

- Общие расходы (коммунальные платежи, интернет, питание).

- Расходы на ребенка: оплата школы, кружков, одежда.

- Личные расходы мужа.

- Личные расходы жены.

Планирование расходной части бюджета – одна из самых сложных процедур. Важно соблюсти следующие правила:

- При любом бюджете нужно какой-то процент расходов направить на формирование «подушки безопасности». Пусть это будет 5-10%, но такая статья должна быть обязательно в бюджете. Иногда бывает сложно понять, какую сумму откладывать: начать можно с малого, последовательно увеличивая такую статью затрат.

- Муж и жена должны иметь личные деньги на удовлетворение собственных потребностей. В зависимости от типа семейного бюджета каждый из членов семьи изначально будет деньги для себя или брать их из общего бюджета. Но такая статья должна быть. О ней нужно договориться на старте.

- В перечень расходов стоит включать непредвиденные затраты. Может сломаться сантехника, кто-то заболеет и т.д. Если деньги не будут потрачены на непредвиденные направления, то их, например, можно отложить на отпуск.

Это три базовых статьи, которые должны быть обязательно в расходной части вашего бюджета. Вне зависимости от личных доходов, уровня жизни и базовых потребностей.

Далее возможны варианты. Например, кто-то предпочитает оставшуюся часть денег делить по конвертам: на лечение, отдых, проезд, питание и т.д. Таких конвертов может быть неограниченное количество.. Главное – учитывать интересы всех членов семьи, а также ее базовые потребности. Не стоит ограничиваться первостепенными потребностями, например, питанием и одеждой. Должны быть деньги и на развлечение, и на отдых, и на подарки близким и друзьям. Если направлять все деньги только на питание и одежду, то жить будет скучно.

Узнать больше : 50 способов сэкономить в повседневной жизни

Планирование семейного бюджета

Планирование семейного бюджета осуществляется на один календарный месяц (кратковременное планирование). Если в течение года запланированы крупные траты, например, ремонт или отдых, то может осуществляться и долгосрочное бюджетирование.

Составить бюджет можно только по факту конкретных цифр. Невозможно построить таблицу доходов и расходов, не зная примерно их размер. У каждой семьи бюджет индивидуален, поэтому нет золотого стандарта, как это должно выглядеть.

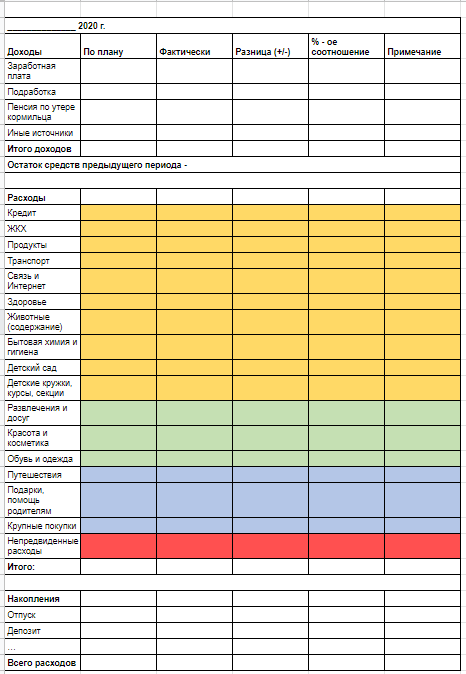

Конечно, сейчас есть множество программных продуктов, которые возможно использовать для планирования семейного бюджета (о них ниже), но можно использовать простые таблицы Excel. Например:

Это произвольный формат составления таблицы. Включите в свою тот перечень расходов и доходов, который свойственен вашей семье. В конце месяца в составленный шаблон можно добавлять строчки, расширяя список доходов и расходов.

При расчете расходной части дополнительно можно не просто указывать величину, но еще рассчитывать процентное соотношение каждой статьи расходов. Особенно это рекомендуется семьям с низким и средним доходом, когда необходимо выявить источники «утечки» денег. Это может выглядеть так:

В данном случае семья тратит больше всего на еду – почти 30,5%, а также откладывает на черный день – 25%. Наименьшие расходы составляют коммунальные платежи –3,7%.

Некоторые рекомендации по очередности формирования бюджета:

- определить совокупный размер доходов. Лучше занизить их размер, чем завысить. В ином случае может возникнуть дефицит денег.

- определить обязательные расходы, которые семья должна выполнить . К ним относят расходы на еду, коммунальные платежи, оплату школы, садика, мобильную связь, обслуживание семейного автомобиля или общественный транспорт;

- выделить небольшой размер затрат для себя. Не нужно пренебрегать личными тратами. Пусть это будут 500-1000 рублей, но такая статья затрат обязательно должна быть;

- определить отчисления на подушку безопасности. Семья должна установить минимальный порог, который она ежемесячно будет направлять на пополнение семейного капитала. Например, 5%.

Особенности планирования смешанного и раздельного бюджета

Рекомендуется очертить хотя бы примерный перечень затрат, которые семья должна выполнить на 100%, закрепив каждую задачу за кем-то из супругов.

При таком планировании никто не вторгается в личное пространство друг друга. У каждого есть свои деньги, он тратит их так, как считает нужными. Но при этом у каждого есть какие-то материальные обязательства перед семьей. При таком планировании минимизируется риск ссоры.

Можно использовать единое приложение. В него вносится информация о расчетных счетах каждого супруга и по окончанию месяца видно, на что потрачены деньги.

Бюджет смешанного типа подлежит планированию. Это тоже может быть табличный формат построения доходов и расходов. Разница только в очередности формирования конкретных расходов и доходов.

Например, доходная часть остается в том же формате, как и в общем бюджете.

А вот расходная часть принципиально отличается:

- сначала каждый из супругов включает в список обязательные личные расходы;

- потом включаются расходы на формирование общей части семейного бюджета.

Так рекомендуют делать эксперты. Но возникает вопрос: как определить, какую часть вы должны оставить себе, а какую отдать на благо семьи? Лучший выход – сформировать перечень общеобязательных расходов, определить процент, который каждый готов отдать на формирование подушки безопасности, а остаток уже оставить себе.

Но и здесь возникает вопрос: как должна формироваться подушка безопасности и наполняться доходная часть на семью: муж и жена разделяют их 50 на 50%, то есть равнозначно. Или каждый вносит на покрытие расходов некий процент, в зависимости от уровня своего дохода?

Например, расходная часть бюджета семьи составляет по примеру 101 500 (плановый показатель), из них 51 500 – это обязательные расходы, 15300 – подушка безопасности.

Получается, что за месяц семья расходует 61500 рублей. Плюс 15400 – это формирование семейного капитала. Итого – 76900. Из них общий доход семьи по аренде квартиры и процентам – 28000+1000 = 29000. Нехватка – 76900-29000 = 47900 рублей. Здесь может быть два варианта.

Первый вариант:

- муж и жена внесут равноценные доли на покрытие данных расходов – по 23950 рублей;

- тогда у мужа на личные расходы останется 73000 – 23950 = 49050 рублей;

- у жены останется на личные расходы 52000-23950 = 280850 рублей.

Второй вариант:

- определяется доля, которую каждый из супругов вкладывает в семейный бюджет. Например, у мужа 73 000, у жены – 52 000. Следовательно, доля мужа – 58,4%, доля жены – 41,6%;

- пропорционально каждый покрывает расходную часть бюджета: муж – 27974 рублей, а жена – 19927 рублей;

- остаток личных средств остается в распоряжении супругов: у мужа – 45026 рубля, а у жены – 32073 рубля.

Семьям, где у мужа и жены разный уровень дохода, стоит использовать долевой формат наполнения бюджета. При равноценных уровнях дохода пара может наполнять бюджет и покрывать расходы 50/50.

Дефицит и профицит семейного бюджета

Если в вашей семье хватает денег на все статьи расхода, и после распределения доходов и расходов у вас остаются деньги, это называется профицит бюджета. Профицит бюджета позволяет парам направлять деньги на депозит, на формирование капитала или просто осуществлять незапланированные траты.

Дефицит бюджета возникает при нехватке денежных средств. Как правило, ситуация свойственна парам с нестабильным уровнем дохода или с низким уровнем заработной платы. При высоких доходах и стабильном заработке дефицит может возникнуть только при неправильном планировании или полном его отсутствии.

Главные ошибки при ведении семейного бюджета

№1. Семья не определилась с типом семейного бюджета

Идеального семейного бюджета не существует: кому-то подходит общий, кому-то – исключительно раздельный. Но семья должна понимать, как она будет формировать свои расходы и доходы. И определить это нужно на старте своих взаимоотношений.

Когда супруги не понимают, какой тип бюджета они используют, они и не могут определиться с ключевыми вопросами: кто покупает продукты, откуда взять деньги на ремонт и отдых, как решать непредвиденные финансовые трудности и т.п.

Лучшее решение проблемы – обсудить вопрос и прийти к единому знаменателю. Всегда можно пересмотреть свой подход и изменить модель. Например, семейная жизнь может начаться с совместного бюджета, а потом перейти на смешанный тип.

№2. Деньгами в семье распоряжается только один член семьи

Частая ошибка многих пар, особенно после рождения ребенка. Когда женщина находится в декрете и не имеет собственного дохода, муж считает должным распоряжаться бюджетом самостоятельно. И если он выделяет деньги на собственные расходы жены, то отлично. Но часто жена остается без личных средств.

Аналогичная проблема может возникать, если один из членов семьи теряет работу и остается без денег. Особенно остро вопрос встает в семьях с раздельным бюджетом, где каждый привык иметь личный доход. В таком случае проблему нужно обсудить и найти компромисс. Это важно.

№3. Пара не обсуждает финансовые вопросы

Проблемы с деньгами есть у каждой семьи. Разница между семьями в том, как такие вопросы решаются. Их можно спокойно обсудить и найти точки соприкосновения. Если же проблему постоянно игнорировать и не решать, то со временем она только усугубится. Постоянные скандалы из-за денег могут привлечь к финансовым трудностям и даже разводу.

№4. Отсутствуют лимиты на личные нужды или спонтанные покупки

Часто она возникает при общем или смешанном формате ведения бюджета. Например, каждый из супругов вносит вклад в общий котел, но иногда кто-то один делает неоправданные дорогие покупки или направляет все деньги на личные нужды.

Жена и муж могут ежемесячно направлять в общий бюджет по 20 000 рублей, но кто-то может один раз в квартал взять из общего котла 18 000 рублей и купить что-то для себя. Поэтому рекомендуется для каждой статьи расходов определить лимит в рамках общего бюджета: на одежду – до 10 000 рублей, на личные нужды – до 5 000 рублей и т.д.

Главное – регулировать такие лимиты, особенно, когда деньги хранятся на общем расчетном счете или карте.

№5. Расходы больше доходов

Сегодня даже человек с плохой кредитной историей может получить заём или кредит в банке. Увлекаться этим и брать несколько необязательных кредитов все же не стоит.

Сначала нужно расширять источники дохода, а потом уже и свои расходы, а не наоборот. Планируйте жизнь и траты, исходя из своих доходов. Если их не хватает даже на базовые потребности, то тогда нужно искать новую работу или дополнительные источники дохода.

Мобильные приложения для семейного бюджета

Можно скачать мобильное приложение, подключить к нему свои банковские карты и легко планировать бюджет в рамках установленных лимитов. Плюс такого метода в том, что можно не только планировать, но и легко анализировать и находить «критические точки» своего семейного бюджета. Например, какие расходы в этом месяце были самыми крупными, где получилось сэкономить и т.д. Вот наш выбор приложений для ведения семейного бюджета:

Дребеденьги

Позволяет подключать к профилю нескольких пользователей. Каждый из них может комментировать свои затраты, отмечать важные покупки и расходы. Плюс в том, что все банковские карты и онлайн-банкинг можно интегрировать в систему: каждая транзакция будет автоматически подтянута в расходы бюджета. при оплате картой такой платеж автоматически будет

Это удобное и простое приложение с понятным интерфейсом. Минус – в ограниченности некоторых функций в бесплатном режиме. Но годовой тариф составляет всего 600 рублей или 50 рублей в месяц.

KeepFinance

Многопрофильная программа профессионального уровня. Можно подключать банковские карты, расчетные и кредитные счета, депозиты и т.п. Все смс-сообщения от банков автоматически подтягиваются в систему.

Система позволяет разделять бюджет на множество категорий, по каждой устанавливать свой лимит, о превышении которого система будет предупреждать пользователя. Есть функция построения сводных отчетов, промежуточных и т.д. Можно пользоваться как платной, так и бесплатной версией.

Дзен-мани

Отличие этой программы от конкурентов в том, что к ней можно подключить электронные кошельки. Аналитическая панель позволяет строить отчеты по категориям.

Есть функция построения личного и семейного бюджета.

Стандартный формат использования программы бесплатный. Платная версия стоит 1300 рублей в год.

1Money

Удобная программа с понятным интерфейсом. Минус – достаточно ограниченная бесплатная версия. Чтобы подключить больше, чем две карты, нужно купить доступ.

Каждый пользователь, имеющий доступ, может самостоятельно добавить платеж в систему. Сумма будет подтянута в соответствующую категорию.

Узнать больше: 9 бесплатных приложений для ведения бюджета

Семейное планирование бюджета – сложный и важный вопрос, который обязательно нужно решить еще на старте. Никто не обязует выбирает определенный тип бюджетирования. Каждый имеет свои недостатки и преимущества, поэтому стоит учитывать уровень доходов, количество работающих членов семьи, базовые потребности семьи и т.д.

Бюджетное планирование позволяет защитить семью и повысить уровень жизни. При любом уровне дохода важно откладывать какую-то часть денег на непредвиденные расходы и семейный капитал, а уже оставшуюся часть планировать на другие направления расходов.

Узнать больше: Что полезного сделать для своих финансов в этом году?

Подписывайтесь на наш канал в Телеграме! Публикуем там информацию о выгодных акциях и рассказываем про новые предложения от банков и МФО.

Содействие в подборе финансовых услуг/организаций.

Один из моих подписчиков попросил помочь ему с семейным бюджетом, спросил как я его веду и что нужно сделать ему. Я решил поделиться своей таблицей, которой пользуюсь сам.

Никаких заумных приложений, кроме ГуглТаблиц не нужно. Чем система сложнее, тем и разбираться и работать в ней сложнее. Для понимания своих расходов никакие сложности не нужны: всё лежит на поверхности. Таблица максимум автоматизирована, вам не надо будет разбираться в тонкостях ведения учёта.

В планах у меня создать маленькое простенькое приложение, которое будет напрямую взаимодействовать с таблицей, как базой данных и будет капельку удобнее, чем целое приложение Гугла. У кого есть какие-то мысли по тому, как это можно сделат, прошу поделиться в комментариях)

Почему важно вести семейный бюджет? Потому что так вы будете планировать и контролировать свои доходы и расходы. Организации ведут бюджет не потому что им так сказали или налоговая требует, а потому что без учёта ни одна компания долго не проживёт. Деньги будут уходить на всё, что угодно, по копеечке в день, но не на то, что надо, и, в конце концов, денег не останется.

Семья — это та же самая организация, в которой так же присутствуют доходы, расходы, внеплановые траты, инвестиции в свою «организацию» и так далее, поэтому, если вы хотите разобраться куда деваются деньги и суметь перераспределить денежные потоки так, чтобы свободных средств оставалась больше, вам нужно обязательно вести бюджет. Это не сложно.

Ссылка на таблицу будет в конце статьи, а пока — краткая инструкция и обзор, чтобы вы могли сначала её поближе узнать:

1. Сводная таблица

Первым делом вас встречает сводная таблица за год, которая по-совместительству является главной. Все расходы и доходы подгружаются сюда автоматически из других листов (о них ниже), вам ничего не нужно тут менять. Здесь можно вносить только «Отложил…» и «Инвестировал» в группе «Распределение остатка».

Когда 2021 год закончится, просто продублируйте этот лист, впишите в левом верхнем углу вместо «2021» — «2022» и таблица автоматически покажет новую сводку.

Категории в группе «Расходы» ранжированы в порядке убывания важности и полезности, а последним стоит строка «Нежелательные расходы». Если вы хотите, чтобы деньги копились, она всегда должна быть равна нулю. Сюда относятся спонтанные покупки, покупки, от которых можно было бы отказаться, но вы решили побаловать себя, слишком дорогие покупки, которые можно было бы заменить на более дешёвые, а также платежи по кредитам.

Графа «План в месяц» создаётся Вами интуитивно, а спустя где-то полгода вы уже сможете вписать более точные значения.

Следите, чтобы среднемесячное значение не превышало плановое. При превышении нужно отследить в какой месяц и на что были потрачены лишние деньги.

2. Расходы

Следующая по важности вкладка — вкладка «Расходы». В неё необходимо вносить все расходы, указывая дату, а таблица сама перенесёт всё, что нужно и куда нужно на первый лист.

Тут необходимо указать дату платежа, выбрать из списка тип траты (супермаркет, красота и здоровье и т.д.) и вписать сумму траты. По желанию можете написать комментарий, чтобы потом понимать что это за расход.

Советую группировать список по месяцам, чтобы траты, например, за январь не мешали вам листать до сентября. Для этого выделите строчки за месяц, нажмите правой кнопкой мыши и затем — «Сгруппировать строки». Нажимая на значок «-» и «+» слева вы сможете скрывать и разворачивать каждый месяц:

3. Доходы

Она похожа на расходы, только записей в ней будет поменьше. Вам нужно выбрать дату поступления дохода, его тип (зарплата или доп.доход) и сумму.

4. Отложил и инвестировал

Ненадолго возвратимся на 1 вкладку. Здесь можно изменять только графу «Распределение остатка», а именно «Отложил…» и «Инвестировал». Всё остальное считается само.

Сюда впишите сумму, которую вы оставляете на накопительных счетах/вкладах и сумму, которую инвестируете. Доход от инвестиций можете заносить во вкладке «Доход» в «Дополнительный доход».

5. График

Во вкладке «Графики» представлен график распределения денежных средств по типу расходов.

График сделан чисто для тех, у кого визуальное восприятие преобладает над анализом чисел. Особого смысла он не несёт.

Как установить таблицу себе

Если вы захотите пользоваться этой таблицей, необходимо нажать «Файл» — «Создать копию» и она сохранится на ваш Гугл-аккаунт. Чтобы пользоваться таблицей с телефона, скачайте приложение «Таблицы» от Google и войдите под своим аккаунтом.

Внимание! При копировании Вами данной таблицы к себе я не имею к ней никакого доступа, можете не переживать за сохранность своих данных.

Данная таблица распространяется бесплатно при условии сохранения ссылок на мои контакты. Запрещается перепродажа или публикация таблицы от своего имени.

Я постарался сделать обзор на свою таблицу кратким и в то же время подробным, поэтому мог упустить какие-то нюансы. Если у вас возникли какие-то дополнительные вопросы, прошу задавать в комментариях, обязательно отвечу.

Надеюсь, этот пост будет вам полезен, впереди много интересного и полезного, поэтому, подписывайтесь на канал в VC и на телеграм-канал, там тоже много полезного контента.

Семья – государство в миниатюре: в ней есть глава, советник, «дотируемое население», доходы и статьи расходов. Планирование, распределение и секвестирование (знакомые слова?) семейного бюджета – немаловажная задача. Как сэкономить и сохранить, не садясь на голодный паёк? – Завести таблицу учета средств, поступающих в семью, и пересмотреть структуру платежей.

- Деньги – один из величайших инструментов, созданных человеком. На них можно купить свободу, опыт, развлечения и всё, что делает жизнь более комфортной. Но они могут быть растрачены впустую, израсходованы неизвестно куда и бессмысленно растранжирены.

Легендарный американский актер начала двадцатого века Уилл Роджерс сказал:

«Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Ваши доходы были меньше, чем расход, за последние несколько месяцев? Да? Тогда вы не одиноки, а в большой компании. Проблема в том, что это не очень хорошая компания. Долги, кредиты, пени и просрочки платежей растут как снежный ком… пора выпрыгивать из тонущей лодки!

Зачем нужно вести семейный бюджет

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – писательница российского происхождения, эмигрировавшая в Штаты, Айн Рэнд на собственном опыте познала необходимость планирования и бюджетирования собственных финансов.

Неубедительно? Вот три веских причины начать планировать семейный бюджет:

- Расчет семейного бюджета поможет вам выяснить долгосрочные цели и работать в заданном направлении. Если бесцельно дрейфовать, разбрасывая деньги на каждый привлекательный предмет, как вы сможете сэкономить и съездить в долгожданный отпуск, купить автомобиль или внести первый взнос на ипотеку?

- Таблица расходов семейного бюджета проливает свет на спонтанные расходы и заставляет пересмотреть покупательские привычки. Вам действительно необходимы 50 пар черных туфель на высоких каблуках? Планирование семейного бюджета заставляет выстроить приоритеты и переориентироваться на достижение поставленных целей.

- Болезнь, развод или потеря работы могут привести к серьезному финансовому кризису. Чрезвычайные ситуации случаются в самый неподходящий момент. Именно поэтому каждый нуждается в резервном фонде. Структура семейного бюджета обязательно включает в себя графу «сбережения» – финансовая подушка, которая поможет продержаться на плаву от трех до шести месяцев.

Как правильно распределить семейный бюджет

Несколько практических правил планирования семейного бюджета, которые мы здесь приведем, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой.

Правило 50/20/30

Элизабет и Амелия Уоррен, авторы книги «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») описывают простой, но эффективный способ составления бюджета.

Вместо того, чтобы разбивать расходы семьи на 20 различных категорий, они рекомендуют разделить структуру бюджета на три главные составляющие:

- 50% дохода должны покрывать главные расходы, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения, поход в кафе, кино и т.д.;

- 20% уходят на оплату кредитов и долгов, а также отложены в качестве резерва.

Правило 80/20

80 на 20 или Правило Парето – Вариация предыдущего правила. 20% всех поступлений в семейный бюджет пустить на оплату задолженностей и создание финансовой «подушки», 80% – всё остальное.

Эти эмпирические правила можно и желательно скорректировать, привести в соответствие с вашей реальной ситуацией. Чуть ниже вы найдете пример семейного бюджета в таблице, который послужит основой для составления собственного плана.

Правило 3 – 6 месяцев

Вы должны иметь на руках или депозитном вкладе сумму, достаточную для проживания семьи в течение трёх – шести месяцев. В случае увольнения, аварии или болезни, «страховочная сетка» удержит вас от принятия отчаянных решений, даст возможность оглянуться и найти пути выхода из сложившихся обстоятельств.

Как составить семейный бюджет

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Мы предлагаем руководство по шагам – как составить семейный бюджет на месяц на основе шаблона в таблице Excel, который вы в несколько кликов приспособите для себя, скачав документ ниже.

Шаг 1: ставьте цели

Экономия ради экономии? Не нужно путать скаредность и планирование расходов. Ставьте цели и учитесь экономить на неважном.

- Краткосрочной целью могут быть новый электронный девайс или погашение незначительных долгов.

- В среднесрочной перспективе – покупка автомобиля, давно ожидаемая поездка по интересным местам.

- Долгосрочные цели, как правило, включают в себя планы выхода на пенсию, оплату ипотеки и помощь подросшим детям.

Будьте реалистичны в планах, возьмите ручку и рассчитайте ваши финансовые возможности. Или скачайте таблицу Excel и используйте её в качестве руководства.

Скачать таблицу целей семейного бюджета в Excel

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сейчас вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя».

Готовая таблица семейного бюджета. Скачать бесплатно

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

- Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает» на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет: отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

Как правильно планировать семейный бюджет в таблице

Теперь вы знаете что происходит на самом деле с вашими деньгами.

Многие люди не любят слово «бюджет», потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь, индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

Прежде чем двигаться дальше, убедитесь, что итоговая цифра баланса положительна или равна нулю.

«Годовой доход в 20 фунтов и годовой расход 19,06 – приводят к счастью. Доход 20 фунтов и расход 20,6 – ведут к страданиям», – гениальная заметка Чарльза Диккенса раскрывает основной закон планирования.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации ивыяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Таблица семейного бюджета

Ниже вы найдете решения как распределить семейный бюджет по таблице.

Таблица расходов и доходов семейного бюджета. Скачать бесплатно

После того как мы определились с основными целями, давайте попробуем распределить семейный бюджет на месяц, указать текущие доходы и расходы в таблице, для того чтобы грамотно распорядиться средствами, для возможности откладывать на главные цели, не упуская текущих и повседневных необходимостей.

Откройте второй лист “Бюджет” и заполните поля ежемесячного прихода, годовой доход, а программа подсчитает итоги сама, пример:

В колонки «переменные расходы» и «постоянные расходы» внесите предполагаемые цифры. Добавьте новые пункты там, где стоит «другое», на место ненужных наименований впишите собственные:

Теперь перейдите на вкладку того месяца, с которого вы решили начать экономить и планировать семейные траты. Слева вы найдете столбцы, в которых нужно зафиксировать дату покупки, выбрать категорию из выпадающего списка и сделать пометку.

- Дополнительные заметки очень удобны, чтобы при необходимости освежить память и уточнить на что именно потрачены деньги.

Данные, которые введены в таблице для примера, просто удалите и пропишите свои:

Для учета расходов и доходов по месяцам предлагаем смотреть таблицу на третьем листе в нашем Excel “Этот год“, эта таблица заполняется автоматически на основе ваших расходов и доходах, подводит итоги и даёт представление о ваших успехах:

А справа будет отдельная таблица, которая автоматически будет суммировать все расходы за год:

Ничего сложного. Даже если вы никогда не пробовали освоить работу с таблицами Excel, выделить нужную ячейку и ввести цифры – всё, что требуется.

Почему вы решили записывать расходы и доходы?

- Грамотно распоряжаться деньгами

- Хочу откладывать деньги

- Чтобы контролировать куда уходят средства

- Из-за кризисного материального положения с целью правильного раставления приоритетов

- Большая половина перечисленного..

- Хочется научиться тратить деньги

- Веду свой бюджет, ищу варианты оптимизации

- Хочу купить квартиру

- Хочу стать финансово независимой

- Планирую семейную жизнь с молодым человеком

- Все хочу!

- Хочу уверено чувствовать себя в будущем

- Для контроля доходов, планирования расходов и постановки финансовых целей.

- Заставили в школе

- Хочу поскорее достичь своих целей

- Домашка

- Хочу знать сколько я трачу

- Начала изучать финансовую грамотность

- Практическая работа по экономике

- Чтобы знать, на что и куда уходят средства

- Что бы расплатиться с долгами

- Что-бы ни в чём не нуждаться и всегда быть при деньгах

- Развить бизнес

- Хочу купить машину

- Хочу вылезти из долгов ЖКХ! А вы откладывайте! Пени растут как грибы!

- Задали по обществознанию

- Задали по обществознанию сделать план расходов.

- Трое детей один муж работает грамотно научиться трать чтоб всё хватало на необходимое

- Ради интереса

- Планируем семью дети у каждого есть из нас хочется с пользой тратить и на будущее откладывать

- Эта статья помогла для поиска данных, которые мне нужны были для задания.

- Развод

- Хотим откладывать деньги на свадьбу с молодым человеком

- Хочу правильно научиться распряжаться деьгаии

- Хочу уехать с России!

- Хочу ремонт в квартире

- Для общества)

- почему бы и нетъ

- Доказать мужчине что его развлечения вредят семейному бюджету.

- йа креведко

- Выяснить, какая зп удовлетворит мои потребности с излишком

- Просто так

- Я ребенок в семье, в которой родители ругаются из-за денег. Хочу наладить их отношения.

- Для того, что бы передать свои знания детям

- Сама веду курсы по финансовой грамотности для населения

- Потеряла работу

- Через год поступать в институт. Решили с мамой отложить на будущие расходы.

- Веду бухгалтерию для волонтерской зоозащитной организации.

- Домашка по финансовой грматности

- Финансовый контроль и многое другое

- просто хочется

- обществознание фигня(((

- Иду по району, джинсы висят низко. Сегодня со мной твоя сука, она будет верхом

- пишу проект

- без понятия

- умер муж. осталась с детьми. понять как жить дальше

- Бюджетный контроль

- Не может откадывать большие суммы на большие покупки,много тратим

- Отчим вышел на пенсию. Надо научиться, грамотно тратить деньги и жить на не большую зарплату

- Добавить свой ответ

Придерживайтесь плана

Кто-то из великих сказал: «Цель без плана – просто желание». Если вы только начали экономить с помощью бюджетной таблицы, внимательно отслеживайте что происходит. Необходимо убедиться, что ваш план – реалистичный, а при необходимости внести изменения.

На вашем пути неизбежно возникнут искушения, старые привычки дадут о себе знать, это нормально. Не сдавайтесь! Знайте, что правильно выстроенный и претворенный в жизнь план бюджета сулит финансовую стабильность в будущем. Учиться жить по средствам – необходимая ступеньна лесенке, ведущей к мечте. Есть десятки способов сэкономить, не жертвуя необходимым. Прежде всего, перестаньте пытаться идти в ногу с соседом, коллегой по работе или приятелем. Ваши соседи могут тонуть в долгах, разъезжая на автомобиле не по карману.

Возьмите на вооружение принцип Дэна Техена, члена парламента Австралии: «Контроль над финансами не только экономит деньги, но и делает вас и вашу семью финансово обеспеченными».

Не отказывайте себе в удовольствиях

Обратите внимание, что в предлагаемом для скачивания шаблоне таблицы excel стоит графа «развлечения». Не вычеркивайте этот пункт! Спартанский бюджет приведет к фрустрации, стрессовому состоянию и срыву. Похоже на диету, верно? Жесткая диета работает недолго, провал неизбежен.

Построение правильного семейного бюджета имеет те же принципы, что и следование здоровой диете – умеренность и сбалансированность.

Не тратьте то, чего не имеете

Морально комфортнее поступить наоборот: избавиться от мелких долгов, а затем расплатиться с основным. Но, если уж мы говорим о планировании и экономии семейного бюджета, то правильно будет оплатить наименее выгодный кредит.

Реструктуризация долга имеет смысл, если заём оказался непосильным. Не забывайте об этом праве.

Двигайтесь дальше

Ну вот, вы расплатились с долгами, знаете как планировать семейный бюджет на месяц и годы вперед, отложили денег на внезапные нужды и маленькие мечты. Пора сосредоточиться на создании богатства!

Впервые эта статья вышла в июне 2020 г., поэтому в ней указаны траты 2020 года. Но принципы планирования, которые я использую, актуальны и в 2022 году.

Ведение семейного бюджета — хороший тренажер для воспитания финансовой дисциплины. Я расскажу, как вести семейный бюджет, чтобы понимать, на что уходят деньги, и как оптимизировать свои расходы.

Было время, когда мне пришлось ломать привычный ритм жизни, чтобы зарабатывать больше и при этом иметь свободный график. Не для того, чтобы спать до обеда. Просто вдруг в нашей семье из четырех человек — стало минус один. Пришлось адаптироваться к новой жизни одной с двумя маленькими детьми, разбираться с долгами и учиться планировать бюджет семьи заново.

Как проанализировать расходы

Как вести учет расходов и доходов

Оптимизация расходов

⠀Как накапливать

⠀Что показала самоизоляция

⠀Главное

Как человек, далекий от экономического анализа, сначала я пошла неверным путем. Я просто свела в таблицу доходы и сопоставила их с ежемесячными расходами. Этот способ не сработал, потому что расходная часть семейного бюджета не была учтена полностью.

Большинство платежей я совершала безналом, поэтому было понятно, какие суммы на какую статью расходов потрачены. Но суммы были обобщенными. Некоторые расходы имели разовый характер, как визит к врачу или ремонт техники, а резервная статья на непредвиденные расходы их едва покрывала. Я не видела полной картины и не понимала, эффективно ли расходуются деньги.

Поэтому я решила собирать все чеки, квитанции, счета, в том числе электронные — теперь они складывались в коробку для детального учета расходов. Через месяц этого эксперимента я увидела, куда ушли деньги. Не стану описывать свою доску позора — у всех она разная. Но это было полезно понять: в тот месяц у меня были дополнительные доходы, которые были потрачены не туда, куда следовало.

В итоге баланс стал нулевым, это было достижение для того момента. Следующей задачей было выйти в плюс.

На первый взгляд не сразу ясно, зачем нужна таблица расходов и доходов семейного бюджета, если платежи каждый месяц одни и те же, а денег от записывания цифр больше не станет. Ведение бюджета мне помогло понять, от каких трат я могу отказаться, а какие — сократить. Это тренирует финансовую дисциплину и учит достигать целей, пусть сначала и небольших, как «выйти в ноль».

Чтобы вести бюджет грамотно, нужно определить статьи доходов и расходов. С доходами всё понятно — это зарплата, соцвыплаты, подработка и т. п. Основные статьи расходов семейного бюджета я разделила на четыре группы:

- Счета, по которым не стоит иметь долги — это кредиты, ипотека, займы, аренда жилья, коммуналка.

- Обязательные расходы, от которых нельзя отказаться: покупка продуктов, средств гигиены, расходы на здоровье, обучение, транспорт, бытовой ремонт, покупка сезонной одежды и обуви, обязательное страхование. К этой же группе относятся «Накопления». Эксперты рекомендуют откладывать не менее 10% от каждого дохода, но на начальном этапе можно и меньше. Это нужно, чтобы приобрести привычку накапливать вне зависимости от обстоятельств.

- Расходы второй ступени — развлечения, хобби, спорт, уход за собой, дополнительное образование, добровольное страхование, инвестирование. Этот список для всех индивидуален.

- Непредвиденные расходы — все, что не вошло в запланированный бюджет: от прорыва трубы до болезни домашнего питомца.

Чтобы свести общий бюджет, я пробовала готовые приложения, но они мне не подошли. Не потому, что плохи, а субъективно. В итоге таблица расходов и доходов семейного бюджета у меня заполняется в обычном Excel.

Так выглядит моя таблица для ведения семейного бюджета

Каждый месяц я подробно расписываю доходы и расходы в таблице, чтобы учесть все. В таблице есть графа «Примечание» — в нее я вношу уточняющую информацию и короткие задачи на следующий период по конкретной статье расходов, например, пояснение о перерасходе или о снижении лимита на конкретную категорию.

Обязательные расходы. Для удобства деньги, которые выделены на бытовые расходы, я делю на недели. Деньги для запланированных трат на текущую неделю я перевожу на отдельную карту, чтобы не потратить сверх лимита. Он складывается из стоимости расходов, которые запланированы на каждую неделю. Суммы по неделям получаются разные.

Например, семья из 3 человек тратит в месяц:

на продукты, еду животным, бытовую химию — 22 000 ₽

кредит — 10 000 ₽

коммуналка — 5 500 ₽

транспорт и связь — 6 000 ₽

детский сад и доп. занятия детям — 10 000 ₽

сезонная обувь, одежда — 5 000 ₽

Итого — 58 500 ₽

В первую неделю оплачивается кредит, коммуналка, продукты (заморозка, корм животным и длительное хранение) — 7 000 ₽, интернет и TV — 1 100 ₽, часть транспортных расходов — 1 000 ₽. Лимит на первую неделю — 24 600 ₽.

В последующие недели — расходов меньше, поэтому лимит на неделю ниже.

Списки расходов на неделю удобнее составлять заранее — я делаю это в пятницу вечером. Если за выходные «всплывает» что-то еще, есть время учесть это.

Непредвиденные расходы. Каждый месяц появляются забытые платежи: например, пришло время обязательного страхования или уплаты налогов. Чтобы их учесть, нужно планировать расходы наперед, чтобы перераспределять их по месяцам и не попасть в финансовую яму.

Бывают и неочевидные расходы: например, вы запланировали покупку посудомоечной машины, но это значит, что к стоимости добавятся услуги по установке и стоимость комплектующих для подключения. Или заключили договор с художественной школой и теперь каждый месяц докупаете расходники для занятий. Чтобы учесть эти траты, каждую новую статью бюджета нужно проверять на ее реальную стоимость.

Незапланированные доходы тоже случаются: вернули старый долг, начислили премию или появилась разовая подработка. Эти «лишние» деньги не нужно учитывать в текущем периоде — лучше перенести их на следующий период, чтобы не выйти за рамки запланированного бюджета и исключить риск необдуманных покупок. Исключение составляют долги и просрочки по платежам — их нужно закрывать как можно быстрее, чтобы не пришлось платить пени и штрафы.

В идеале доходная часть должна превышать расходы даже с учетом плановых накоплений. При дефиците бюджета стоит рассмотреть варианты экономии, но она не должна превращаться в тотальное самоограничение. Нельзя чрезмерно экономить на питании, здоровье и на том, что дарит радость семье.

Если денег не хватает, нужно искать способы увеличения доходов, но это обычно случается не сразу. Поэтому при анализе расходов рассмотрите варианты оптимизации, например, если есть основания, оформите субсидию на коммуналку, пособия на детей и по безработице, рефинансируйте кредит.

После эксперимента с обувной коробкой я изменила тариф у интернет-провайдера, нашла ошибки в платежке за коммуналку и сделала перерасчет, провела ревизию «домохозяйства», включая разбор одежды и обуви, отказалась от спонтанных мелких трат.

Чтобы успешно накапливать, нужна цель, например, построить дом, купить машину или организовать себе необычное путешествие.

У меня было время, когда в условиях дефицита бюджета мне не хотелось откладывать деньги. Разумнее казалось улучшить качество жизни прямо сейчас. Потом я поняла, что моя цель — это спокойствие, то есть финансовая подушка. Это дает уверенность в том, что если что-то случится, то будет время принять взвешенное решение, а не действовать спонтанно.

Самоизоляция в 2020 году многих научила жить иначе. Доходы упали, расходы вынужденно снизились. Это подходящее время, чтобы понять, за счет чего — какие статьи расходов позволили сэкономить, и сделать выводы, как правильно вести учет. Из очевидных:

- мы стали меньше тратить на транспорт;

- продукты покупали бегом и по списку, чтобы сократить время пребывания в магазине;

- не тратили деньги на развлечения: не ходили в театр, гости, не «веселили» детей;

- экономили на сфере услуг: не ходили в парикмахерскую, фитнес.

Вряд ли кто-то почувствует себя счастливее от экономии на парикмахере. Но суть в том, что пандемия дала возможность понять, как мы тратили деньги до этого и как стали тратить в условиях ограничений.

- Прежде чем начать планирование и вести семейный бюджет, проанализируйте доходы и расходы на предмет их целесообразности и стоимости, попробуйте рассчитать бюджет своей семьи на месяц.

- При ведении бюджета подробно расписывайте статьи расходов, чтобы иметь возможность учесть все возможные траты. Это позволит понять, где был перерасход или экономия.

- Даже при скромном бюджете заведите статью расходов «Накопления». Важно иметь цель, сформировать привычку и не расходовать эту статью на текущие нужды.

- При внесении в бюджет новой статьи расходов правильно оценивайте ее стоимость: будут ли сопутствующие расходы, возможно ли распределение оплаты на несколько периодов.

- Незапланированные доходы не нужно учитывать в текущем периоде, бюджет на который уже сформирован. «Лишние» деньги лучше переносить на следующий период.

Без финансового планирования невозможна жизнь, особенно семейная. Деньги и их распределение играют важную роль, потому что кроме текущих трат случаются непредвиденные расходы, а ещё есть «хотелки» и цели в долгосрочной перспективе, которые тоже сами на себя не заработают.

Однако иногда кажется, что деньги словно утекают сквозь пальцы, а от зарплаты остаётся всего ничего уже через несколько дней после получения. Избежать таких неприятных ситуаций помогут оптимизация расходов и финансовое планирование.

Рассказываем, как составить семейный бюджет, чтобы на всё хватало, деньги копились и никто из членов семьи не чувствовал себя обделённым.

Содержание:

- Что такое семейный бюджет?

- Почему стоит заняться финансовым планированием в семье?

- Типы и способы ведения семейного бюджета, их плюсы и минусы

- Совместный

- Смешанный

- Раздельный

- Единоличный

- Варианты распределения средств семейного бюджета

- Должен ли быть личный бюджет у каждого члена семьи?

- Учимся правильно планировать и вести бюджет семьи

- Пример ведения семейного бюджета

- Экономия: как снизить семейные траты?

- Семейный бюджет. FAQ

- Как правильно вести семейный бюджет: итоговый чек-лист

Что такое семейный бюджет?

Prostock-studio/Shutterstock.com

Семейный бюджет — это совокупность фактических доходов и расходов семьи за определённый период времени.

К доходам относятся все источники поступления денег: зарплата, пособия, пенсии, подработки, проценты по вкладам, доход от сдачи в аренду жилья, кэшбэк по банковским картам, поддержка от родственников и т. д.

Расходы — это всё, на что семья тратит деньги: от обязательных платежей по ипотеке и коммунальным услугам до проезда в общественном транспорте. Расходы делятся на:

- постоянные (ЖКХ, кредиты, продукты);

- непредвиденные (ремонт техники, медицинская помощь).

Также расходы можно систематизировать по периодичности: ежегодные, ежемесячные, еженедельные, ежедневные, сезонные и т. д.

Учитываются в бюджете семьи и личные траты каждого её члена.

Почему стоит заняться финансовым планированием в семье?

Prostock-studio/Shutterstock.com

По данным социологов, учёт доходов и расходов ведут только 30% россиян, а 10% не знают, сколько точно тратят в месяц. Казалось бы, если денег хватает на всё, какая проблема?

Отсутствие чёткого финансового плана приводит к тому, что при возникновении экстренных расходов, необходимости совершить крупную покупку или резком сокращении доходов, нарушается «естественный» баланс.

Почти 60% россиян не имеют накоплений. Семья может оказаться в трудной ситуации. А если она уже живёт от зарплаты от зарплаты или не может оплатить текущие нужды, приходится занимать деньги — у людей или банков.

Ведение семейного бюджета поможет:

- Знать, на что идут деньги.

- Обозначить приоритеты в тратах и избавиться от ненужных.

- Рассчитывать, на что хватит денег и планировать расходы.

- Избавиться от долгов.

- Научиться копить и решать финансовые задачи.

- Получить финансовую стабильность.

- Снизить напряжение в семье, если возникают конфликты из-за денег.

- Определить подход к финансам с перспективой их преумножения.

Кроме того, если в семье есть дети, планирование бюджета даст им основы финансовой грамотности и поможет в будущем качественно распоряжаться самостоятельными доходами.

Типы и способы ведения семейного бюджета, их плюсы и минусы

Prostock-studio/Shutterstock.com

Главное в ведении семейного бюджета — умение договариваться. Важно, чтобы все члены семьи понимали значимость финансового планирования и были готовы в этом участвовать. Также нужно определить, кто будет «главным бухгалтером». Это первый шаг.

Когда получилось достигнуть принципиальной договорённости, решайте, как распределить семейный бюджет. Это можно сделать любым приведённым ниже способом, учитывая структуру доходов и возможные поводы для конфликтов.

Совместный

Все деньги общие.

Плюсы:

- Всем очевидно, на что и сколько денег тратит семья.

- Удобнее копить на крупные покупки.

- В случае неравнозначности доходов снимает напряжение в вопросе целей и трат, если достигнуто согласие по этому поводу.

Минусы:

- Распределение средств на личные расходы может показаться кому-то из членов семьи несправедливым, особенно тем, кто не работает, или зарабатывает существенно меньше, чем партнёр.

Смешанный

Условно-совместный бюджет: все имеющие доходы членов семьи складываются на общие расходы, часть заработанных денег каждый оставляет себе.

Плюсы:

- Все понимают, сколько составляет общий семейный бюджет и как он тратится.

- У каждого остаются деньги на личные расходы.

Минусы:

- Могут возникнуть споры по поводу размера взносов в «общий котёл». Они должны быть соразмерны доходам члена семьи, но при этом достаточны для покрытия необходимых расходов.

- Необходимо регулярно проводить учёт поступаемых средств и корректировать бюджет с учётом следования выбранному финансовому плану.

Раздельный

Prostock-studio/Shutterstock.com

Каждый член семьи распоряжается своими доходами самостоятельно. Общие расходы оплачиваются по очереди или распределяются.

Плюсы:

- Все остаются финансово независимыми и отвечают только за свои доходы и расходы.

Минусы:

- Могут возникать разногласия в вопросах совместных расходов — какова очерёдность оплаты или кто за какие счета/услуги платит.

- Из-за недопонимания или низкой ответственности кто-то может оказаться не готов исполнить свои очередные финансовые обязательства.

- В случае неравноценного дохода такая модель может привести к конфликтам.

Единоличный

Зарабатывает только один член семьи.

Плюсы:

- Как правило, это вынужденный вариант/вариант в абьюзивных отношениях.

Минусы:

- Ставит в полную зависимость второго партнера и других членов семьи без дохода, приводит к конфликтам и недопониманию.

Если какой-то формат ведения бюджета вам не подошёл, можно попробовать другой.

Варианты распределения средств семейного бюджета

Prostock-studio/Shutterstock.com

Экономисты и социологи, выбравшие семейное финансовое планирование сферой своих интересов, разработали различные стратегии распределения средств внутри ячеек общества. Вот основные из них:

Правило 50/30/20

Предложен сенатором США Элизабет Уоррен и её дочерью Амелией, изложен в книге «Все ваше благосостояние: главный денежный план на всю жизнь».

Суть такая:

- 50% дохода направлены на основные расходы (оплата жилья, счетов ЖКХ, покупка продуктов и т. п.).

- 30% идут на развлечения и другие необязательные траты.

- 20% уходят на выплату кредитов и долгов, а также в резерв.

Правило 80/20

Этот вариант назван в честь итальянского экономиста и социолога Вильфредо Парето, который сформулировал эмпирическое правило «20% усилий дают 80% результата, а остальные 80% усилий — лишь 20% результата».

Соответственно, применяя это понятие к семейному бюджету, предлагается на оплату задолженностей и создание денежного резерва тратить 20% средств, а 80% на всё остальное.

Процентное соотношение можно корректировать с учётом ситуации в конкретной семье, но важно сначала откладывать/инвестировать, а потом уже тратить.Также для повышения эффективности модели необходимо в первую очередь стремиться к закрытию кредитов и долгов.

Правило 60/10/10/10/10

Автор схемы финансовый консультант и экономический журналист Ричард Дженкинс. Схему также называют «методом конвертов».

Весь доход делится на 5 частей:

- 60% — текущие расходы.

- 10% — развлечения.

- 10% — накопления.

- 10% — долгосрочные покупки и выплаты.

- 10% — нерегулярные расходы.

В целом все схемы финансового планирования рекомендуют направлять на текущие затраты примерно половину бюджета и выделять 10–20% процентов на сбережения и инвестиции, а все оставшиеся деньги распределять на другие цели и нужды. В случае их нехватки на одну сферу расходов, нужно изыскивать резервы из любой другой, кроме сбережений.

Также при превышении лимита по какой-то статье расходов необходимо проанализировать траты, оптимизировать их или пересмотреть размер запланированной на следующий период суммы.

Должен ли быть личный бюджет у каждого члена семьи?

Prostock-studio/Shutterstock.com

Желательно да. Составление семейного бюджета с учётом личных потребностей её членов поможет поддерживать комфортный психологический климат, потому что каждый будет иметь возможность тратить определённую сумму денег по-своему: на хобби, подарки близким, разные «хотелки». Детям обязательно нужны карманные деньги, пусть даже в небольшом количестве, чтобы они учились с ними обращаться.

Если бюджет семьи полностью общий или единоличный, из него нужно выделять фиксированные суммы на месяц для личных нужд каждого члена семьи. Их размер необходимо обсудить заранее.

Когда на общие нужды идёт только часть дохода, вопрос стоит менее остро — у каждого есть своя «заначка». Деньги на карманные расходы детям можно отнести к статье общих семейных трат.

Учимся правильно планировать и вести бюджет семьи

Prostock-studio/Shutterstock.com

Итак, вы решили заняться финансовым планированием. Алгоритм такой:

- Задайте цель и сроки её достижения: накопить на отпуск, на взнос по ипотеке, закрыть кредитку и т. д. к такому-то времени.

- Составьте финансовый план: сколько денег и времени нужно для реализации задуманного.

- Проанализируйте текущую структуру доходов и трат, ежедневно их фиксируя на протяжении одного-двух месяцев.

- Оцените возможности для оптимизации расходов и создания резервов.

- Выберите схему ведения бюджета и распределения денег.

- Спланируйте доходы и расходы на месяц/два/полгода, распишите лимиты.

Первоначально, после анализа средств и их расходования, вы создаёте будущий план бюджета с примерными суммами. Ежемесячно анализируйте финансовые результаты и, если нужно, корректируйте план. Через 5-6 месяцев значения станут более точными. При планировании на перспективу не забывайте учитывать ежегодные траты: страховка авто, подарки, налоги и т. п.

Важнейшим моментом при ведении бюджета является фиксация доходов и расходов. Делать это можно разными способами:

- Записывать в тетради все поступления и траты по категориям, а в конце месяца подсчитывать. Простой и доступный, но не очень удобный вариант.

- Составлять сводную таблицу в Excel или Google. В Google Таблицах есть готовые шаблоны «Годовой семейный бюджет», «Месячный бюджет». Принцип тот же, что и у ручного учёта, но гораздо комфортнее: суммы можно фильтровать по возрастанию/убыванию, назначать лимиты на категории, итоговые цифры благодаря формулам считаются автоматически.

- Фиксировать суммы с помощью специальных сервисов или мобильных приложений: «Дребеденьги», «Дзен-мани», «Домашняя бухгалтерия», «Домашние финансы», EasyFinance, CoinKeeper и т. д. В зависимости от функционала они могут прогнозировать траты на сутки/неделю/месяц по категориям, распознавать SMS от банка и автоматически вносить информацию о приходах и тратах в свою базу, выводить расходы и доходы в виде диаграмм и многое другое.

Пример ведения семейного бюджета

Prostock-studio/Shutterstock.com

Давайте сделаем примерный план бюджета на месяц для условной семьи из города-миллионника, которая состоит из двух взрослых и одного ребёнка-дошкольника, а также держит кошку. Работают два человека, зарплаты у них одинаковые — 50 тыс. руб., в сумме месячный доход составляет 100 тыс. рублей.

Цель — накопить 120 тысяч на отпуск за 6 месяцев, то есть ежемесячно необходимо откладывать 20 тысяч руб. Семья выбирает условно-совместный бюджет, каждый из супругов оставляет 20% своего дохода, или 10 тысяч, на личные нужды, за ребёнка платят вместе. Общие средства делятся «методом конвертов»: большая часть в почти 60% идёт на обязательные траты, 10 тыс. руб. (12,5%) идут в резерв, остальное решено примерно поровну распределить на развлечения, непредвиденные расходы и разовые покупки.

Насколько подойдёт данная модель ведения бюджета для достижения цели, покажет ежемесячная разница в доходах и расходах.

| Январь 2021 | |||

| Доходы, тыс.руб. | |||

| Зарплата мужа | 40 | ⠀ | ⠀ |

| Зарплата жены | 40 | ⠀ | ⠀ |

| Итого | 80 | ⠀ | ⠀ |

| Расходы, тыс. руб. | |||

| Обязательные | План | Факт | Отклонение |

| Ипотека | 15 | 15 | |

| ЖКХ | 4,5 | 5 | -0,5 |

| Интернет, связь | 1 | 1 | |

| Продукты+промтовары | 20 | 1 | -1 |

| Детский сад | 2,1 | 1,8 | +0,3 |

| Детские кружки | 2,5 | 2,5 | ⠀ |

| Авто + транспорт | 5 | 5 | ⠀ |

| Содержание кошки | 1,5 | 1,9 | -0,4 |

| Аптека | 1 | 1,3 | -0,3 |

| Итого | 52,6 | 54,5 | -1,9 |

| Остальные расходы, тыс. руб. | План | Факт | Отклонение |

| Развлечения (поход в кино, кафе, доставка еды) | 5 | 4,9 | +0,1 |

| Непредвиденные расходы (ремонт обуви, замена счётчика на воду) | 5 | 1 | +4 |

| Разовые покупки (новая игрушка ребёнку) | 5 | 2 | +3 |

| Итого | 15 | 7,9 | 7,1 |

| Отправлено в резерв | 10 | ⠀ | ⠀ |

⠀

Как показал анализ бюджета, семья выбивается из лимита по обязательным тратам, а на необязательных остаётся в плюсе. При этом с учётом отложенных денег сэкономленной суммы всё равно не хватает на достижение цели — есть 17,1 из 20 тысяч.

Также семейный бюджет на месяц не учитывает регулярные периодические траты: покупку средств гигиены, приобретение одежды по сезону и т. п. Очевидно, что супругам нужно корректировать лимиты и оптимизировать расходы!

Экономия: как снизить семейные траты?

Prostock-studio/Shutterstock.com

Несмотря на схожесть общей структуры доходов и трат, в каждой отдельно взятой семье ситуация может отличаться по тем или иным параметрам. Однако есть несколько универсальных советов, которые помогут экономить:

- Откажитесь от обедов в общепите в пользу ланч-боксов с домашней едой.

За 20 рабочих дней набежит приличная сумма. - Обращайте внимание на акции и пользуйтесь картами лояльности супермаркетов, аптек и заправок. Скидки помогут сэкономить при повседневных тратах, а накопленные баллы — в перспективе.

- Ходите за покупками с шопером и списком необходимого. Собственная «авоська» вместо пакета в магазине — это не только экономично, но и экологично, а составленный перечень продуктов и товаров будет помогать не брать лишнее.

- Расплачивайтесь банковской картой с кэшбэком. Тогда процент потраченных денег вернётся на ваш счёт.

- Заведите карту с начислением процентов на остаток по счёту и бонусов за траты в определённых категориях.

- Покупайте проездной для общественного транспорта, если это возможно.

- Установите дома счётчики на воду и электроэнергию, лучше многотарифные. Также замените обычные лампы на энергосберегающие.

- Не пренебрегайте возможностями бесплатной медицины и лекарствами-аналогами (дженериками).

- Оформляйте налоговые вычеты. За медицинские, образовательные и другие услуги, а также за покупку недвижимости можно вернуть часть уплаченного налога на доходы физических лиц.

Помните, что погоня за экономией может слишком завлечь, а это, в свою очередь, приведёт к напряжённости в семье и напрасным ссорам из-за «упущенной выгоды». Работа с семейным бюджетом — это средство достижения целей, а не самоцель.

Семейный бюджет. FAQ

Prostock-studio/Shutterstock.com

Как убедить семью в необходимости ведения бюджета?

Объясните преимущества и подготовьте ответы на возможные возражения. Главный плюс ведения бюджета — возможность понять, куда уходят заработанные деньги. Прозрачность трат сделает отношения в семье более открытыми, поможет сформировать здоровые финансовые привычки.

Что делать, когда в семье возникают споры и ссоры из-за денег?

Для начала определите суть претензий. Как правило, варианта всего три:

- Недовольство тратами других членов семьи.

- Отсутствие дохода или низкий доход у работоспособного члена семьи.

- Кажущийся несправедливым размер взноса в семейный бюджет на общие нужды.

Возникновение денежных конфликтов говорит о том, что траты не прозрачны и не систематизированы. Чтобы решить проблему, нужно, во-первых, признать её наличие, а во-вторых, спокойно обсудить её причины и совместно выработать решение.

Как не ругаться из-за денег?

Разговаривайте о том, что вас не устраивает, при этом стараясь не перекладывать всю ответственность за причину разногласий на партнёра. Согласованное управление семейными деньгами снизит градус напряжения. В случае неравнозначности и/или нестабильности дохода фиксированные траты и обязательные платежи пусть возьмёт на себя тот, кто зарабатывает больше/стабильно, а ключевые покупки и финансовые цели определяйте совместно.

Обязательно сохраняйте личные деньги для каждого члена семьи: даже если он не работает, он всё равно имеет право на некоторую финансовую самостоятельность. Ищите дополнительные источники дохода.

Какой тип семейного бюджета лучше?

Однозначно сказать нельзя, т. к. многое зависит от сопоставимости доходов, взаимоотношений между партнёрами и поставленных задач. На большие цели легче копить, ведя совместный бюджет. Если глобальных планов не стоит, но есть задача оптимизировать траты и всегда иметь запас средств, а уровень доходов примерно равный, можно остановиться на условно-совместном бюджете. Этот вопрос нужно решить индивидуально в семье.

Как выгоднее распоряжаться сэкономленными средствами?

Их можно направить на формирование финансовой «подушки безопасности», а можно попробовать приумножить с помощью вкладов, накопительных карт, паевых или специальных инвестиционных счетов.

Что делать, если один из членов семьи не согласен делить бюджет?

Совместный бюджет действительно устраивает не всех, так бывает. Вариант раздельного бюджета может быть удобен, если партнёры зарабатывают примерно одинаково и достаточно, чтобы не просить друг у друга денег на основные траты. Однако если разница в зарплате существенная, стоит обсудить вариант условно-совместного бюджета с разделением ключевых финансовых обязательств пропорционально уровню дохода.

Как правильно вести семейный бюджет: итоговый чек-лист

Prostock-studio/Shutterstock.com

- Достигните договорённости о типе бюджета и схеме распределения средств со всеми членами семьи, объясните важность процесса.

- Поставьте финансовые цели, адекватные сумме доходов и сроки их достижения.

- Назначьте человека, на которого ляжет функция «главбуха», и определите способ учёта: ручные записи, ведение таблицы, использование специальной программы или приложения.

- Регулярно и подробно фиксируйте доходы и расходы, особенно в первые месяцы ведения бюджета — это поможет грамотно вести финансовое планирование, корректировать лимиты и цели.

- С учётом полученной информации решите, как распределить семейный бюджет. Делайте план доходов и трат на следующий месяц, а также квартал и полугодие.

- Обязательно сравнивайте планы и реальность, оценивайте, сходятся ли доходы и расходы. Если уходите «в минус», нужно выяснить причину.

- Определите, за счёт чего можно экономить и больше зарабатывать.

- Обсуждайте с семьёй принятую финансовую тактику и при необходимости варианты смены типа бюджета и схемы распределения денег.

Значительная часть российских семей не ведёт бюджет, и очень зря. Это позволяет наладить финансовую стабильность и решать поставленные задачи. Систематизировать расходы и доходы не так сложно, как может показаться на первый взгляд. Главное — договориться о том, будет бюджет общим полностью или частично, выбрать общие финансовые цели и регулярно контролировать денежные потоки.

Получите чек-лист подготовки к школе на свою почту

Письмо отправлено!

Проверьте электронный ящик