Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

На всякий случай предупреждаю, что данный текст ориентирован на новичков в инвестиционной деятельности и будет содержать самые основы инвестиционного анализа акций.

Итак, вы выбрали брокерскую площадку, завели на нее деньги и уже готовы купить каких-нибудь акций в свой инвестиционный портфель 😀

Мы с Вами помним, что способов получения дохода от акций два — дивидендный и спекулятивный.

Как правило, больший доход приносит именно спекулятивный способ.

В нем мы реализуем закон барона Ротшильда — “Покупай — дешево, продавай дорого”

Для того, чтобы нам найти акцию, которую мы можем сейчас дешево купить и через некоторое время дороже продать, нам необходимо провести инвестиционный анализ.

Различают два основных вида инвестиционного анализа: фундаментальный и технический.

Какой же из этих типов инвестиционного анализа выбрать и какой лучше работает? На самом деле, для среднесрочного (держим актив более 3 мес.) и долгосрочного (держим актив более 6 мес.) инвестирования мы будем использовать оба типа анализа, пользуясь простым правилом:

Фундаментальный анализ нам необходим для того, чтобы выбрать, что покупать (например акцию Facebook или акцию Apple), а технический анализ нам необходим для того, чтобы определить когда покупать — сегодня, через неделю или через месяц.

Если проще, то фундаментальный анализ — что покупать, технический — когда покупать.

Что же такое фундаментальный анализ?

Давайте разберем, что такое фундаментальный анализ на простом примере: в вашем дворе стоит магазинчик с овощами и фруктами, и Вы неожиданно узнаете, что половина этого магазинчика (бизнеса) продается за 500 000 рублей.

И, о чудо, у Вас как раз есть 500 000 рублей, и Вы давно искали куда можно выгодно вложить эти деньги, а тут подвернулось такое предложение :)) Скорее всего, Вы первым делом найдете владельца этого бизнеса и попытаетесь узнать:

- Какую выручку ежемесячно делает этот магазин?

- Продается ли он вместе с помещением или нужно платить аренду?

- Какие складские остатки? Почему он продает половину? Сколько бывает покупателей в день, какой средний чек, какая чистая прибыль и так далее.

Можно придумать сотню вопросов, но какой из этих вопросов для Вас будет наиболее важным?

Наверное, это будет вопрос «Какую чистую прибыль приносит этот магазин ежемесячно?»

Ведь зная это, Вы сможете подсчитать, через какое время отобьются Ваши вложения и какую прибыль будет в дальнейшем приносить Ваше вложение. И также чистая прибыль — это показатель эффективности бизнеса. Согласитесь, оборот не так важен, как важно то, какую прибыль приносит бизнес его собственнику.

Этот пример с небольшим магазинчиком очень показателен, так как и в этом примере, и при покупке акции какой либо компании Вы приобретаете часть бизнеса, и Вам, как совладельцу, важно, какую чистую прибыль приносит этот бизнес.

Поэтому один из самых важных показателей (но не единственный) в фундаментальном анализе — это чистая прибыль компании.

Причем не сам размер чистой прибыли, а динамику её изменения — чистая прибыль растет, падает или она постоянна. Согласитесь, если Вы будете приобретать часть бизнеса, то это будет тот бизнес, у которого чистая прибыль в последнее время растет, а не падает.

Как выяснить чистую прибыль компании? Все просто: заходите на сайт investing.com, справа-сверху переключаетесь на русский язык.

И видите следующую картину…

Столбцы, раскрашенные в серый цвет, показывают нам чистую прибыль компании Facebook за 2014, 2015, 2016 и 2017 год. Как Вы видите, чистая прибыль компании растет каждый год, бизнес развивается и приносит все больше прибыли своим владельцам.

Давайте посмотрим, растет ли стоимость акций компании Facebook, также хорошо, как растет ее прибыль? Открываем график стоимости акций:

И видим такую же картину. В 2013 году за одну акцию давали 30$, сейчас 195$. Рост в 6,5 раз.

И также рассмотрим финансовую отчетность компании Twitter, которая все последние годы несла убытки, но по итогам 2017 года, компания значительно их сократила, появилась позитивная динамика изменения чистой прибыли компании.

Что же происходило со стоимостью акций компании Twitter в эти годы?

Как Вы видите, стоимость акций в 2014, 2015 и 2016 году постоянно падала, так как инвесторы видели убыточные отчеты и постепенно разочаровывались в компании. Но в 2017 компания сократила свои убытки и начался закономерный рост стоимости акций.

По этим примерам Вы видите, насколько важен показатель чистой прибыли для стоимости акций компании, и я думаю, теперь абсолютно понятно, на что в первую очередь стоит обращать внимание при фундаментальном анализе.

Следующий тип инвестиционного анализа — это технический анализ.

В этом типе анализа мы рассматриваем не сам актив (прибыль, оборот, активы, обязательства сектор экономики и т.д.), а анализируем отношение других инвесторов к этому активу.

Например, представьте, что если на продажу части магазина за 500 000 рублей выстроится очередь покупателей и поднимется большой ажиотаж, то собственник может существенно поднять цену. То есть, сам актив не изменился. В магазине не появились новые товары, он не стал больше по площади или ближе к центру города, но изменились отношение к нему других инвесторов, и это повлияло на его стоимость.

Как можно увидеть отношение других инвесторов к акциям какой либо компании?

Правильно, по тому же графику стоимости акций. Я думаю Вы уже замечали, что стоимость акции на графике растет не хаотично, а может двигаться достаточно долго в предсказуемом диапазоне. Он называется «ценовой канал». В этом ценовом канале есть точки, где цена касается его верхней границы и нижней. Это верхи и низы или как говорят профи «взял на хаях» или «взял на лоях».

Как Вы понимаете на верхах (хаях) брать не стоит, так как Вы приобретаете по заведомо высокой цене, и она в скором времени может пойти ниже к низу ценового коридора. А нашей задачей будет взять акцию по низу ценового канала (на лоях).

Таким образом, Вы купите ту же акцию компании, но со скидкой в 5-15% . Поэтому, в первую очередь, мы должны определить акцию какой компании мы покупаем (фундаментальный анализ), а затем предположить, когда будет следующее хорошее время для её покупки (технический анализ) — сейчас или позже, если она на хаях.

Я надеюсь, что стратегии выбора акций и их инвестиционной оценки стала для Вас более понятной. И Вас уже не испугают слова фундаментальный и технический анализ 😁

Хотите узнать об инвестициях больше прямо сейчас? Приглашаю вас на бесплатный мастер-класс:

РЕГИСТРАЦИЯ

Если эта статья оказалась для Вас полезной, то, пожалуйста, поставьте лайк и сделайте репост 🙂

С уважением, Федор.

Сразу скажу, я довольно скептически отношусь к данной стратегии. Ни разу не инвестировал в модные компании. Однако она определенно заслуживает внимание читателя. Попробую надеть шкуру “модников” и понять как они вообще мыслят.

Для начала цитата классика Б. Грэма:

«Акции роста» – это акции компаний, которые в прошлом демонстрировали высокие финансовые показатели и, как надеются инвесторы, будут демонстрировать их и в будущем.

Определение сильно устарело. Сейчас инвесторы оперируют терминами моды и будущих перспектив.

Посмотрите свежий график компании Tesla.

Безумие!

Теперь посмотрите на модную некогда компанию Cisco:

Видите отрезок в конце 90-х годов? Еще одно безумие. Посмотрите чем все в итоге закончилось.

Картинка в самом начале статьи полностью характеризует всю стратегию. Помните детскую игру в музыкальные стулья? 10 детей бегают вокруг 9 стульев. Играет музыка. Затем музыка стихает. И кто-то остается без стула.

Это точно про инвестирование? Больше похоже на развлечение лудоманов и адреналиновых наркоманов. Однако это может приносить колоссальную прибыль при правильном подходе.

Как играть в музыкальные стулья?

Не бойтесь опоздать. Обычно модные компании появляются в модных отраслях — криптовалюты, каннабис, зеленая энергетика и др. Раньше такие окна возможностей появлялись довольно редко. Сегодня — чуть ли не каждый год.

Высвободите время. Если вы по 12 часов проводите на работе, 8 часов в постели, а остальное время лежите тюленем, то у вас нет ни малейшего шанса распознать следующий поезд. Сделайте что-то с этим.

Приходите пораньше. Знакомство с инсайдером в отдельной корпорации, дружба с венчурными инвесторами. Или вы сами оказались в модной нише. Все это может дать вам возможность начать игру раньше других.

Оглянитесь вокруг. Есть ли рядом с вами компании, которые удивляют? Наверняка есть. Посмотрите как, например, расцвели Wildberries, Ozon, Тиньков и другие. Некоторых из списка до сих пор нет на бирже. Когда-нибудь выйдут. Изучите инструмент IPO и будьте во всеоружии когда это произойдет. А некоторых можно купить через холдинговые компании. Например, АФК Система владеет внушительным пакетом акций Ozon. Когда-нибудь этот пакет реализуется через выход на биржу или продажу новому стратегу.

Анализ метрик

Метрики для покупки акций роста достаточно простые. Вы легко сможете найти их в агрегаторах типа Blackterminal blackterminal.ru/

Ищем не тех, кто недооценен, а тех, у кого показатели и мультипликаторы выше:

- Котировки компании растут в прошлом лучше рынка.

- Ускорение прибыли на акцию за последнее время.

- Ускорение роста продаж за последнее время.

- Рост выручки лучше всех в отрасли.

- Самая крутая на рынке маржинальность.

Кстати, обратите внимание, тут ни слова про прибыль.

Как и когда покупать понятно. Но когда продавать? Когда любой из этих показателей начинает “чихать”.

Нематериальный анализ

Фундаментальный анализ в чистом виде не годится для поиска акций роста. Придется включать чуйку и наблюдательность. Это очень похоже на работу венчурного инвестора. Они тоже принимают решения чуть ли не по запаху. На уровне интуиции.

На что же смотреть?

Лидер

Знаете ли вы лидера какого-нибудь трубопрокатного завода? Нет. Зато вы наверняка знаете лидеров модных компаний — Илон Маск, Тиньков, Галицкий, Греф (пусть и с натяжкой). Что у них общего?

- Они ставят безумные цели. То есть немного чокнутые.

- Они фронтмены и рок-звезды.

- Они мощно вкладываются в пиар.

- Они умеют очаровывать.

Уход лидера = выход акций из моды.

Менеджмент

Команда решает. Акции могут не расти долгое время, но вы понимаете, что там работают монстры. Они все сделают за вас.

Сюрпризы

Компании роста любят и умеют удивлять. Делают они это при помощи надежды. Примеры надежды:

- Помощь регуляторов, лоббирование.

- Новый продукт — таблетка от похудения, которая позволит сбросить 30 кг за месяц.

- Новые рынки — открыли завод на Марсе.

Профилактика

Музыкальные стулья — это игра с огнем. Поэтому у вас должна постоянно работать жесткая система риск-менеджмента. Попробую обрисовать ее основны.

- Не держите в акциях роста весь портфель. Нравится лудоманить? Делайте это не на весь капитал.

- Устойчиво прибыльные акции роста лучше убыточных. Потому что дольше живут. Условный Яндекс лучше условного Uber.

- Диверсифицируйтесь.по отраслям и странам. Не надо слепо верить только в Хайтек. Не надо верить только в модные компании США.

- Никогда не берите плечи и кредиты на покупку модных компаний.

- Сочетайте стратегии. Добавляйте в портфель стоимостные акции или дивидендные. Например, стоимостные акции часто ведут себя лучше на длительной дистанции (источник smart-lab.ru/company/qbfin/blog/450652.php)

Инструменты и лайфхаки

Как быстро найти акции роста

- Воспользоваться инструментом etfdb.com/screener/

- Выбрать класс активов Equity. Затем выбрать Growth.

- Выбрать любой из ETF фондов. Например, IWF

- Далее зайти сюда www.etf.com/

- Посмотреть состав портфеля фонда

- Найти строку Top 10 Holdings

- Выбрать посмотреть все (View All)

Вуаля!

*Список не является инвестиционной рекомендацией. Ваши деньги, ваши проблемы.

Как правильнее всего покупать акции роста

Через те же ETF конечно.

Вот вам список таких фондов:

- QQQ Invesco QQQ

- IWF iShares Russell 1000 Growth ETF

- VUG Vanguard Growth ETF

- IVW iShares S&P 500 Growth ETF

- IWP iShares Russell Midcap Growth ETF

- MTUM iShares Edge MSCI USA Momentum Factor ETF

- VBK Vanguard Small Cap Growth ETF

По названию легко догадаться что внутри.

*Не является инвестиционной рекомендацией.

Минусы

- Отсутствие здорового сна. Про горячие компании трудно забыть.

- Постоянные психологические ловушки (рано продал, поздно продал)

- Вы переплачиваете в разы. Это может сыграть злую шутку.

- В случае коррекции падают быстрее всего.

- Крайне редко и неохотно платят дивиденды

- Почти нереально пересидеть в бумаге в случае истерик на рынке (пример, недавний рост Tesla)

- Очень сложно не выскочить из акции роста в случае обвала.

- Акции роста выходят из моды надолго (пример, Газпром и Магнит).

- Акции роста подвержены манипуляциям.

Плюсы

Тут я больше высасываю из пальца. Но что поделать. Раз есть минусы, значит должны быть и плюсы.

- Акции роста дают быстрое обогащение везунчикам.

- Акции роста всю прибыль реинвестируют в развитие.

- Акции роста можно добавлять в портфель после большого кризиса.

- Стратегия подходит для среднесрочных портфелей (3-5 лет).

Ставьте лайк, если статья понравилась.

Не согласны с автором? Закидайте его помидорами в комментариях.

И подписывайтесь на самый нескучный телеграм-канал по инвестициям «На пенсию в 35 лет»

Акции являются одним из самых важных инструментов на финансовом рынке, ведь пользуются востребованностью на биржах и дают возможность владельцам получать высокий доход при своевременной продаже. Чтобы понять, что такое акции роста, следует подробно разобрать их понятие.

На финансовом рынке существует два типа ценных бумаг:

- акции стоимости;

- акции роста.

Первый вид – это ценные бумаги, которые недооценены по основным финансовым критериям, котируемым на биржах. Второй тип характеризуется высокими финансовыми показателями, которые в будущем пропорционально увеличиваются, демонстрируя повышение стоимости акций.

Такие ценные бумаги опережают показатели среднегодового индекса S&P 500 в течение нескольких лет. Если они не опережают индекс в течение, как минимум двух лет, называть их акциями роста нецелесообразно.

Начинающие инвесторы задаются вопросом, касающимся того, как найти акции и роста и удачно инвестировать в их покупку. Ответ прост – можно воспользоваться сайтами-мультипликаторами, которые позволят отсеять ценные бумаги с низкой волатильностью.

Где искать акции роста

Предприниматели, которые хотят инвестировать в развитие растущих компаний на первом этапе должны найти акции роста. При этом начинающим трейдерам стоит обращать внимание на ценные бумаги, доступные новичкам.

Все потому, что не все компании предоставляют право приобретения акций начинающим инвесторам. Это обусловлено тем, что многие предприниматели решают приобретать акции для реализации спекулянтских схем. Помочь в поиске растущих акций могут специализированные онлайн-платформы, автоматически анализирующие информацию на финансовом рынке.

В качестве классического примера акций роста можно привести ценные бумаги проверенных российских компаний:

- Mail.ru Group;

- Яндекс;

- «Новатэк»;

- Qiwi;

- «АФК Система»;

- TCS Group.

Если инвестор интересуется деятельностью иностранных организаций, то в качестве примера можно привести:

- Apple;

- Amazon;

- Microsoft;

- Tesla;

- PayPal;

- Netflix;

- Visa;

- MasterCard;

- NVIDIA;

- Facebook и другие.

Все указанные компании постоянно развиваются, совершенствуются и вызывают интерес у потребителей во всем мире. По этой причине вложение финансов в покупку ценных бумаг позволит инвестору получить высокий доход при их продаже на этапе роста, а в некоторых случаях и иметь право голоса при решении важных вопросов на собрании акционеров.

Распознать акции роста можно и по общим отличительным признакам.

- Это могут быть активы всемирно известных компаний и брендов. К примеру, сложно найти человека, который ни разу бы не слышал о таких компаниях, как Microsoft или Apple.

- Еще один важный признак заключается в том, что деятельность корпорации должна быть связана с востребованной среди потребителей сферой. Это может быть пищевая промышленность, фармацевтика, программное обеспечение, экологическая энергетика.

- Также важно обращать внимание на известность бренда и рекламные кампании, которые корпорация проводит для привлечения внимания потенциальных клиентов. В качестве примера можно привести «Тинькофф Банк», который регулярно проводит мощные рекламные мероприятия.

- Еще один признак – наличие у корпорации запатентованной идеи на производство товара. К примеру, компания Microsoft имеет лицензию на производство и обслуживание операционной системы Windows, а американская корпорация SpaceX – на производство космических кораблей.

- Отличительной чертой компании с растущими акциями стоит назвать и нестабильность получаемой прибыли. К этому должны быть готовы инвесторы, имеющие единственную цель в виде получения высокой прибыли. Чтобы осуществить ее и получать стабильный пассивный доход стоит вложить средства в приобретение дивидендных акций.

Получить высокую прибыль от акций роста можно только в результате их реализации по цене, превышающей стоимость, зафиксированную во время покупки инвестором.

Преимущества покупки акций роста

Инвестировать средства в приобретение акций роста рекомендовано предпринимателям, которые хотят получить возможность дохода при их продаже на этапе роста. К примеру, ценные бумаги транснациональной компании Microsoft, специализирующейся на разработке и обслуживании программного обеспечения, всего за несколько лет выросли в цене на 241,6 %, а американской пищевой корпорации Coca-Cola на 12,72%.

- Благодаря тому, что акции роста в перспективе становятся дороже по истечению срока в несколько лет, их покупка – оптимальное решение для предпринимателя, желающего осуществить краткосрочную или среднесрочную инвестицию.

- Примечательно и то, что в случае финансового кризиса на рынке, акции роста восстанавливаются в цене гораздо быстрее остальных ценных бумаг, что делает их более ликвидными и привлекательными для инвесторов.

Рост таких ценных бумаг в большей степени обусловлен заинтересованностью инвесторов, а потому можно легко предугадать, на сколько процентов они подорожают за определенный период времени. Это делает их покупку предсказуемой и целесообразной для разумного вложения средств.

Важно! Акции роста рекомендуется покупать с целью увеличения личного капитала инвестора. После того, как ценные бумаги стали дороже, их можно выгодно реализовать другим участникам финансового рынка – причем спрос на них всегда есть. Именно такой стратегией руководствуются успешные бизнесмены в США и Европе.

Причины роста и падения растущих акций

Многие начинающие инвесторы ошибочно полагают, что основной причиной роста ценных бумаг является стабильно развивающаяся компания. На самом деле рост акций обусловлен заинтересованностью со стороны предпринимателей, готовых вложить средства в их покупку. Ведь опытные инвесторы вкладывают средства исключительно в акции корпораций, которые демонстрируют успех на рынке.

В качестве примера можно привести две компании. Одна специализируется на производстве и обслуживании солнечных батарей, а вторая производит чугунные трубы. Даже не имея опыта можно предугадать, что акции первой корпорации будут ликвидными на рынке.

Важно! Перед покупкой ценных бумаг следует внимательно изучить деятельность компании и попытаться дать прогноз ее прибыли на ближайшие несколько лет. Ведь во многих случаях активы организации могут быть переоцененными.

Основными причинами роста акций компании являются:

- новостное сопровождение – к примеру, если компания Apple объявляет о старте продаж нового устройства, ее акции автоматически начинают расти;

- резкое увеличение потребительского спроса на продукцию, выпускаемую корпорацией;

- возможность пассивного дохода – для примера, компания Apple некоторое время не платила дивиденды, а потому после возобновления платежей ее активы вызвали всплеск интереса со стороны инвесторов.

Основной причиной падения стоит назвать резкое увеличение продаж ценных бумаг. В таком случае инвесторы опасаются вкладывать средства в активы компании, которые падают в цене.

Риски покупки акций роста

Приобретение ценных бумаг растущих компаний влечет за собой не только преимущества в виде возможности получения высокой прибыли, но и потенциальные риски.

- К примеру, в некоторых случаях резкий рост акций сменяется их падением. В таком случае инвесторы, которые не успели продать активы, могут потерпеть финансовые убытки.

- Второй риск заключается в том, что спрогнозировать будущую стоимость активов в растущих компаниях гораздо сложнее. По этой причине новичкам в сфере инвестиций рекомендуется потратить время на изучение деятельности корпорации и по возможности ознакомиться с официальными отчетами.

- Третий риск – активы роста реагируют на новости на финансовом рынке, а потому могут резко вырасти или упасть в цене. Такие ситуации могут спровоцировать у начинающего инвестора возникновение психологических проблем. Он может корить себя за то, что поздно купил ценные бумаги или слишком рано выставил их на продажу. Синдром упущенной возможности получения прибыли – FOMO, постоянно держит инвестора в состоянии нервного напряжения.

Важно! Нужно быть готовым к тому, что при успешной инвестиции в несколько растущих акций можно, как зафиксировать годовой доход в 100%, так и потерпеть убытки на 50%. Поэтому стоит внимательно оценить все риски перед инвестицией.

Поиск акций роста при помощи биржевых фондов

Чтобы не прогадать, начинающему инвестору рекомендуется оценить свои финансовые возможности и воспользоваться специальными инструментами, позволяющими найти акции роста на рынке. Инвестировать можно при помощи биржевых фондов – классическим примером является ETF (Exchange Traded Funds).

- Многие ETF проводят торги на Московской бирже, что может заинтересовать российских предпринимателей. В рамках биржевых фондов можно безопасно купить активы корпораций, зарегистрированных на территории Германии, Японии, Китая, США, европейских стран, и демонстрирующих высокую доходность.

- Некоторые биржевые фонды объединяют акции роста российских компаний со стабильной доходностью. При этом во многих случаях облигации выпускаются в евро и долларах, что позволяет привлечь западных инвесторов.

- Многие крупные корпорации, осуществляющие деятельность на территории РФ, предлагают ценные бумаги на биржевых фондах, которые технически являются копиями биржи ETF. В рамках БПИФ предприниматели могут приобрести любые облигации.

Популярные среди бизнесменов международные сервисы:

- Vanguard Growth ETF – VUG;

- Vanguard Small-Cap Growth ETF – VBK;

- Vanguard Mid-Cap Growth ETF – VOT;

- iShares Russell 1000 Growth ETF – IFV;

- iShares S&P 500 Growth ETF – IVW;

- Vanguard Mega Cap Growth ETF – MGK;

- iShares Core S&P U.S. Growth ETF – IUSG;

- SPDR Portfolio S&P 500 Growth ETF – SPYG.

Vanguard Growth ETF – биржевый фонд ориентирован на американский рынок ценных бумаг роста В его рамках можно отследить индекс CRSP US Large Cap Growth, что позволит отобрать акции корпораций, ориентируясь на общепринятые признаки.

К основным критериям роста, отслеживаемым на бирже, относится рост прибыли на ценные бумаги в перспективе на несколько лет, ожидаемый рост за краткий период времени, зафиксированные показатели роста за предыдущие три года, статистика спроса на ценные бумаги за предыдущие три года, рентабельность акций.

Ключевыми компаниями, которые занимают порядка 45-46% индекса и находятся на лидирующих позициях Vanguard Growth ETF, являются:

- Apple;

- Tesla;

- Visa;

- MasterCard;

- Facebook;

- Microsoft;

- NVIDIA;

- Amazon;

- Alphabet;

- PayPal.

Единственным недостатком фонда можно назвать большую концентрацию международных и хорошо разрекламированных компаний. Данный фактор затрудняет выбор предпринимателям, которые только начинают заниматься инвестиционной деятельностью.

Преимущество заключается в высоких показателях среднегодовой доходности для инвесторов – в среднем, прибыль от продажи ценных бумаг на указанной бирже составляет 16-17%. При этом одна облигация на указанной бирже обойдется порядка 232 долларов. Плата за обслуживание составляет 0,04%.

В биржевом фонде Vanguard Mid-Cap Growth ETF можно найти растущие облигации корпораций со средним уровнем капитализации. Лидирующие позиции на бирже занимают корпорации, которые не имеют широкой известности среди инвесторов — IDEXX Lab, DocuSign, Lululemon Athletica, Digital Realty Trust, Chipotle, Centene, SBA и другие.

Указанные компании работают в сфере IT-технологий, здравоохранения, промышленности. Крупная доля акций в фонде предлагается IT-корпорациями – около 35-36%.

- В среднем годовая доходность после покупки акций на Vanguard Mid-Cap Growth ETF составляет 14%. Средняя цена акций колеблется в районе 190 долларов. Плата за обслуживание клиентов составляет 0,07%.

- iShares Russell 1000 Growth ETF специализируется на отслеживании деятельности крупных и средних организаций, зарегистрированных на территории США. Лидирующие позиции занимают следующие корпорации – Apple, Microsoft, MasterCard, Visa, Tesla, Amazon, NVIDIA. Большую часть фонда занимают акции IT-корпораций – около 45%.

Среднегодовая прибыль варьируется в пределах 17% при цене одной акции в 219 долларов. За обслуживание фонд берет комиссию в размере 0,19% от общей суммы, потраченной в процессе приобретения облигаций.

iShares S&P 500 Growth ETF вносит средства в облигации компаний Microsoft, Apple, NVIDIA, Adobe, Visa, Mastercard, PayPal, Facebook, Alphabet. В среднем, годовой доход инвесторов составляет 16-17%. Преимущество заключается в низкой цене акций – около 59 долларов. За обслуживание нужно заплатить комиссию в размере 0,18% от общей потраченной суммы.

- Vanguard Mega Cap Growth ETF – биржевой фонд, который приобретает акции роста крупных корпораций, зарегистрированных в США. Лидерами также являются компании Apple, Microsoft, MasterCard, Visa, Tesla,Amazon, NVIDIA.

В среднем, доход от растущих ценных бумаг составляет 17-18%. Цена облигаций варьируется в пределах 190 долларов. За обслуживание фонд берет комиссию в размере 0,07%.

- iShares Core S&P U.S. Growth ETF – сервис специализируется на слежении за ростом ценных бумаг из индекса S&P 500. Средний доход инвесторов достигает отметки в 15-16%. Преимущество заключается в невысокой цене акций – порядка 80 долларов. Обслуживание сервиса составляет 0,04%.

- SPDR Portfolio S&P 500 Growth ETF – вкладывает в ценные бумаги крупных корпораций из индекса S&P 500. Лидерами в списке фонда являются компании, работающие в области программирования и фармацевтики.

Средние показатели доходности варьируются в пределах 17%. Цена одной облигации составляет около 50 долларов. За обслуживание нужно заплатить 0,04% от общей суммы в год.

При настройке фильтра для поиска компаний с акциями роста следует учитывать критерии:

- показатель самого высокого ожидаемого роста цены на ценную бумагу в период от 1 до 5 лет;

- показатели роста рентабельности – компания должна быть успешной и постоянно развивающейся;

- покупки акций инсайдерами – если участники рынка, обладающие конфиденциальной информацией о деятельности той или иной компании, вкладывают средства в приобретение ее акций, можно получить уверенность в перспективе ее роста и развития в будущем;

- молодые корпорации, демонстрирующие стабильный рост прибыли;

- осмысленный коэффициент P/E, позволяющий удостовериться в том, что инвестор заплатит за облигацию не завышенную цену.

Стоит отметить и то, что роль психологического фактора в биржевой торговле преувеличена. Это значит, что любой инвестор, как профессионал, так и новичок, должен выстроить собственную прибыльную стратегию и регулярно проходить обучение торговле. Только в таком случае он сможет своевременно принимать решения о покупке акции и их последующей продаже.

По этой причине трейдерам не стоит тратить время на изучение психологии. Гораздо важнее научиться выстраивать грамотные стратегии и уметь вовремя анализировать ситуации на финансовом рынке.

Вывод

Многие люди, которые не имеют прямого отношения к фондовому рынку, ошибочно полагают, что сделки, связанные с покупкой и продажей облигаций, отличаются сложностью и запутанностью. Изучив рынок, становится понятно, что это не так.

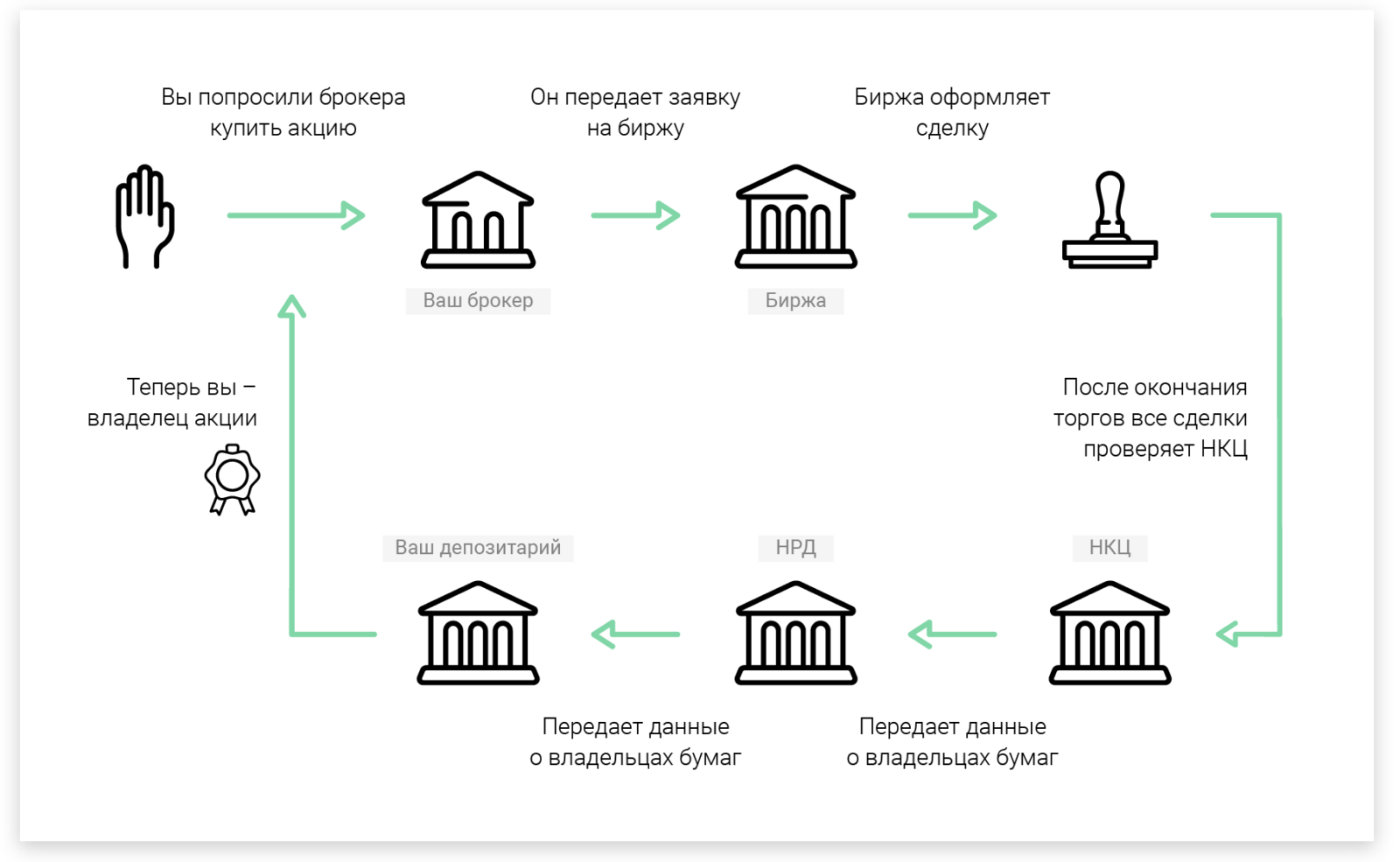

К примеру, начав сотрудничество с проверенной брокерской компанией, можно приобрести или реализовать ценные бумаги за несколько секунд. Для этого нужно открыть терминал, кликнуть на нужную клавишу или же связаться с брокером, отдав приказ на заключение конкретной сделки.

В таком случае инвестору вовсе не нужно знать о требованиях, которым нужно следовать в процессе перехода прав собственности на акции. Ведь все вопросы решит профессиональный брокер.

Продать акции можно и без открытия брокерского счета. В таком случае нужно иметь при себе документ, удостоверяющий личность и знать точное количество облигаций, принадлежащих инвестору на законных основаниях. В любом случае, при выборе брокера следует помнить о том, что от его профессионализма будет зависеть надежность, безопасность и доходность выполняемых финансовых операций.

Покупку растущих облигаций можно сравнить с движением по тонкому льду. Ведь вместо быстрого получения высокой прибыли инвестор может пропустить момент и не успеть реализовать ценные бумаги по выгодной цене.

Важно понимать, что растущие облигации отличаются от акций стоимости или дивидендов, а потому не стоит рассчитывать на то, что предприниматель сможет длительно получать стабильно высокий пассивный доход после их приобретения. Напротив, ему нужно будет постоянно следить за ситуацией на финансовом рынке, учиться предугадывать события, которые могут оказать влияние на рост или падение цены ценных бумаг.

- Следить за активностью акций рекомендуется, используя специальные онлайн-сервисы, которые фиксируют любые, даже незначительные колебания в стоимости.

- Также перед инвестированием средств следует внимательно изучить деятельность компании, ее отчетность за последние несколько лет. Ведь возможно, что рост акций вызван искусственно – к примеру, акционеры приняли решение массово продать ценные бумаги неликвидной компании.

- Также важно помнить, что акции роста всегда реагируют на любые новости, а потому если акционеры узнают о том, что компания планирует выпустить в оборот новое устройство или продукт, они могут резко подорожать. В таком случае их можно будет выгодно продать, чтобы получить прибыль или вложить в растущие ценные бумаги других компаний.

То же самое касается новостей о банкротстве корпорации. В таком случае облигации резко упадут в цене, и инвестор вряд ли сможет реализовать их на выгодных для себя условиях. Поэтому только тщательный мониторинг деятельности компании и ситуации на рынке позволит обезопаситься от убытка.

Тест: Интересные факты о Биткоине

Что такое халвинг?

Нет такого термина

Увеличение доли выпуска Биткоина

Сокращение доли выпуска Биткоина в два раза

Награждение

Кто создал Bitcoin?

Неизвестно

Гражданин США японского происхождения

Предприниматель из Австралии

Специалист по вопросам криптографии Ник Сабо

Сколько биткоинов утеряно навсегда?

4 000 000

10

500

1 500 000

Сколько можно было заработать вложив 1 доллар на момент создания Биткоина к 2021 году?

10 000

1 200 000

565 000

86 000 000

Сколько всего можно намайнить Биткоина?

15 000 000 монет

20 000 000 монет

21 000 000 монет

50 000 000 монет

Где был установлен первый в мире BTC-банкомат?

В гос. учреждении США

В криминальном квартале Мексики

В кофейне

В главном офисе биржи Бинанс

В какой стране строго запрещено иметь Биткоин?

Саудовская Аравия

США

Россия

Казахстан

Первым купленным товаром за Биткоин была пицца. Сколько она стоила?

5 BTC

20 BTC

100 BTC

10 000 BTC

В каком году был совершено первый перевод Биткоина в размере 10 BTC?

Биткоин работает по технологии Proof-of-Work, которая была создана в:

2010 году

2008 году

1993 году

2015 году

Интересные факты о Биткоине

Плохо!

Вы очень мало знаете о Биткоине! Рекомендуем изучить наши статьи на эту тему и вернуться к решению теста!

Средний результат

Вы набрали среднее количество баллов! Этого недостаточно, рекомендуем решить тест заново!

Отлично!

Прекрасно! Ваши знания на тему Биткоина похвальны! Попробуйте решить другие наши тесты.

Акции стоимости или акции роста: во что лучше вкладывать

Чем отличаются эти типы бизнесов, как их отличить и в каких случаях их лучше покупать — в статье.

В 2021 году инвесторы обращали внимание на компании роста, но в 2022 году аналитики все чаще стали ориентировать рядовых инвесторов на компании стоимости. Их отличие — в скорости роста бизнеса.

- Компании роста: в чем их особенности

- Компании стоимости: в чем их особенности

- Как определить: стоимость или рост

- Как и что выбрать: стоимость или рост

- Кратко

Компании роста: в чем их особенности

Вопреки распространенному мнению, к компаниям роста не всегда относят молодой бизнес из ИТ-сектора. Вне зависимости от того, какую отрасль он обслуживает, для него характерен рост, который опережает среднерыночный. Например, если выручка компании растет на 20% ежегодно или более, ее можно отнести к компаниям роста.

Такие бизнесы могут расти на бурно развивающихся рынках или формировать новые ниши, у них может не быть конкурентов, либо они могут иметь неоспоримое конкурентное преимущество. Например, Nvidia выпускает полупроводники — то, на чем держится сейчас развитие высоких технологий. Эта американская компания делает процессоры для гейм-индустрии, автомобилей с искусственным интеллектом и дата-центров.

В июне 2017 года акция Nvidia стоила около $35. Спустя пять лет ее можно купить в 5–6 раз дороже — в мае 2022 года котировки акций поднялись до $177

Как правило, всю прибыль эти компании распределяют не на выплату дивидендов, а направляют на развитие бизнеса. По мультипликаторам такие ценные бумаги могут показаться переоцененными, поскольку в эту цену рынок закладывает ожидания инвесторов от будущих финансовых и производственных результатов. Покупая акции компаний роста, инвесторы рассчитывают на дальнейшие высокие темпы роста. В этом и существенный риск этих компаний — чем длиннее горизонт инвестирования, тем проще ошибиться в оценке. Когда компания внезапно предоставляет отчет ниже ожидаемого пусть даже на 1–2%, котировки компании могут резко упасть.

Компании стоимости: в чем их особенности

Как правило, операционная эффективность и рентабельность таких компаний находится на плато, а сам бизнес развивается достаточно медленно — растет на менее чем 20% ежегодно. Компании стоимости создают продукты, которые пользуются стабильным спросом и работают на устоявшемся рынке, поэтому им сложно повысить свои производственные и финансовые результаты. В ряде случаев компаниям нет смысла инвестировать всю полученную прибыль в свое развитие, поскольку это не даст желаемого импульса для развития. Поэтому они предпочитают направлять значительную часть прибыли на выплаты дивидендов или байбэки.

Например, компания МТС предоставляет услуги связи. Котировки акций относительно стабильны и не показывают резких взлетов, а компания стабильно платит дивиденды инвесторам.

Источник: аналитический отдел ООО «Ньютон Инвестиции»

Важно понимать, что любая компания со временем перестает быть компанией роста и выходит на плато. Так было с компанией Магнит — она считалась компанией роста, когда активно завоевывала неразвитый рынок ритейла. По мере освоения рынка и появления новых игроков темпы выручки компании стали снижаться. На фоне этого Магнит превратился из компании роста в компанию стоимости. Вслед за этим произошла переоценка их акций. С 12 000 рублей их цена снизилась в два раза.

Как определить: стоимость или рост

Чтобы найти акции роста, можно воспользоваться индексом S&P 500 Growth. В него входят десять мировых компаний, которые развиваются быстрее всего. В мае 2022 года это Tesla, Nvidia, Home Depot и другие.

К компаниям стоимости часто относятся бизнесы, которые производят товары для здоровья и широкого потребления или заняты в энергетическом секторе. Так, индекс S&P 500 Value включает в себя десять компаний стоимости — в мае 2022 года в него вошли Berkshire Hathaway, Johnson & Johnson, Procter & Gamble, Coca-Cola Co, Walt Disney Co и другие.

К российским компаниям роста относят OZON, который только завоевывает рынок. Компания не так давно на рынке и вкладывает только в свое развитие, поэтому ждать дивидендных выплат пока не стоит. Кроме того, среди компаний роста можно выделить и ПИК — потенциал компании на рынке пока не исчерпан.

К компаниям стоимости, которые ведут бизнес в России, традиционно относят производства, занимающиеся нефтью и газом. У них прочное финансовое положение и относительно стабильные дивидендные выплаты для акционеров. Компании чувствуют себя устойчиво практически в любой кризис. Примером таких компаний могут быть Роснефть, НОВАТЭК и Газпром. Долгосрочные вложения в такой бизнес на несколько лет или месяцев могут защитить капитал от инфляции — бизнес таких компаний в большинстве случаев продолжает развиваться.

Чтобы определить, к какой категории относится компания, можно оценить ее самостоятельно по фундаментальным показателям за 3–5 лет. Это поможет оценить динамику роста выручки и увеличения рентабельность бизнеса.

Как и что выбрать: стоимость или рост

Выбор ценных бумаг зависит от чувствительности инвестора к риску: акции стоимости больше подойдут для того, чтобы сохранить капитал и защитить его от инфляции. Если инвестор готов рисковать или верит в потенциал развивающейся компании, можно выбрать акции компаний роста. Можно диверсифицировать портфель и составить его из двух типов активов. Первые могут повысить доходность портфеля, а вторые — уравновесить риски и принести дивиденды.

Находить акции роста и стоимости проще с приложением Газпромбанк Инвестиции. Эксперты анализируют финансовые показатели компаний, выпускают аналитические обзоры о фондовом рынке и эмитентах, а также курсы и статьи для новичков.

Кратко

-

1

Акции компаний роста — ценные бумаги эмитентов, выручка которых растет ежегодно выше рыночной. Они обладают существенным потенциалом для роста в будущем. -

2

Акции компаний стоимости — ценные бумаги эмитентов, выручка которых стабильна, а бизнес находится на плато. Как правило, их котировки не имеют потенциала для стремительного роста, но сами компании выплачивают дивиденды и проводят байбэки. -

3

Главное для инвестора — диверсификация. Набор из разных активов поможет снизить риски инвестирования.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции