На чтение 7 мин Просмотров 32к.

Умение рассчитать реальную и номинальную ставку процента может пригодиться как при получении кредита, так и в случае предоставления ссуды или инвестирования. Всего экономическая теория насчитывает 11 видов процентных ставок, которые отличаются друг от друга методикой расчета и случаями применения.

Содержание

- Классификация и виды процентных ставок

- Понятие реальной и номинальной ставки процента

- Отличие реальной процентной ставки от номинальной

- Взаимосвязь между реальной и номинальной ставкой процента

- Эффект Фишера

- Расчет реальной и номинальной ставки процента

- Формула для расчета реальной и номинальной ставки процента

- Пример расчета реальной и номинальной ставки процента

- Пример расчета номинальной ставки процента

- Пример расчета номинальной ставки процента

Классификация и виды процентных ставок

Процентные ставки принято классифицировать по трем признакам: изменяемость во времени, период выплаты дивидендов, уровень инфляции.

- Фиксированная процентная ставка устанавливается один раз в определенном размере и со временем не может изменяться.

- Плавающая процентная ставка отличается тем, что не остается на одном уровне и постоянно меняется. Как правило, ее размер связывают с уровнем инфляции или межбанковской ставкой.

- Декурсивной называют процентную ставку, которая устанавливается в том случае, если проценты по кредиту выплачиваются в конце срока действия договора.

- Антисипативная ставка является полным аналогом декурсивной. Все дело в том, что ее устанавливают при выплате дивидендов в начале срока кредитования. То есть заемщик, сначала выплачивает проценты по займу, а только потом основную сумму долга.

- Уровень инфляции оказывает большое влияние на фактическую стоимость финансового инструмента. Именно для определения предполагаемой доходности рассчитывают реальную ставку.

- Номинальная ставка рассчитывается с учетом капитализации процентов. Однако при ее вычислении исключается уровень инфляции.

Экономическая теория различает и иные виды процентных ставок, такие как безрисковую, форвардную, межбанковскую, эффективную и процентную ставку овернайт.

Понятие реальной и номинальной ставки процента

Реальная ставка процента представляет собой номинальную ставку с учетом предполагаемого уровня инфляции.

Номинальная ставка – это обратное значение реальному выражению. Она не включает в себя уровень инфляции и рассчитывается исключительно с учетом капитализации.

Важно обратить внимание на то, что реальная ставка значительно отличается от полной. Если первое выражение – это рыночная ставка, которая уменьшена на процент инфляции, то полной называют ставку, включающую все платежи по финансовому инструменту.

Важно! Как правило, реальную и номинальную ставку процента не рассчитывают по кредитам. Ее применяют в случае инвестирования или определения доходности по вкладам.

Отличие реальной процентной ставки от номинальной

Единственное отличие реальной процентной ставки от номинальной в том, что при расчете первого значения учитывается уровень инфляции.

Номинальная ставка применяется при определении доходности по финансовому инструменту, а реальная отражает уровень покупательской способности будущей прибыли.

Например, если сегодня инвестор положил на вклад 1 млн. рублей под 10% годовых на 5 лет, то в конце срока действия договора он получит 1,5 млн. рублей. В данном случае 10% — это и есть номинальная ставка. Но, как правило, с течением времени покупательская способность денег уменьшается. И то, что можно приобрести на 1,5 млн. сегодня, нельзя купить завтра. Для определения данного показателя и рассчитывается реальная ставка, которая вычисляется как разница между номинальной ставкой и процентом инфляции.

Допустим, что за 5 лет действия договора уровень инфляции составил 4%. 10% — 4% = 6% — это и есть реальная ставка, а фактическая доходность инвестора уже составит не 1,5 млн. рублей, а 1,2 млн. рублей. То есть, на руки он получит 1,5 млн. рублей, а сможет купить на них товаров только на 1,2 млн. руб., так как их стоимость со временем увеличилась.

Взаимосвязь между реальной и номинальной ставкой процента

Реальная и номинальная процентные ставки взаимосвязаны между собой. Соотношение четко прослеживается через уравнения, приведенные экономистом Ирвингом Фишером.

Так, для того, чтобы вычислить номинальную процентную ставку, к реальному значению прибавляют процент инфляции. А для расчета реальной ставки используют следующую формулу:

(1 + НС) / (1 + ПИ) — 1, или (НС – ПИ) / (1 – ПИ), где

НС – номинальная ставка;

ПИ – процент инфляции.

То есть первое арифметическое выражение будет равно второму.

Эффект Фишера

Взаимосвязь между реальной и номинальной процентной ставкой можно увидеть, ознакомившись с количественной теорией денег. Ирвинг Фишер предположил, что для избегания инфляции государство обязано контролировать объем денежной массы в экономике страны. Именно из-за недостатка регулирования возникает инфляция.

Важно! Номинальная ставка процента увеличивается пропорционально темпам инфляции.

Эффектом Фишера называют ситуацию, когда реальная ставка процента остается неизменной из-за соответствующего уровня инфляции. Более наглядно данное явление можно просмотреть на простом примере.

Допустим, что инвестор вложил 1 млн. рублей в перспективный проект под 10% годовых на 5 лет. Ожидаемый уровень инфляции составлял 5%. В таком случае номинальной ставкой будет 10%, а реальной – 5%. Но, фактическая инфляция составила 10%. Тогда и реальная ставка уменьшилась, а ее значение равно 0. То есть, получив прибыль от проекта в 10% годовых, покупательская способность дохода осталась неизменной. Инвестор мог бы приобрести такой же объем товаров 5 лет назад, что и сегодня.

Расчет реальной и номинальной ставки процента

Расчет реальной и номинальной ставки процента напрямую зависит от определения первого и второго показателя. Ведь, как говорит экономическая теория, реальная и номинальная ставки прямо взаимосвязаны между собой.

При вычислениях не стоит забывать и об уровне инфляции. Именно он оказывает влияние на конечное значение.

Расчет показателей рекомендуется начинать с вычисления эффективной процентной ставки. Для ее определения используется специальная формула. Она понадобиться для выявления номинальной ставки процента. С целью исключения ошибок рекомендуется использовать следующий алгоритм:

- рассчитать эффективную процентную ставку;

- найти число начислений за год;

- вычислить номинальную ставку, используя формулу.

С другой стороны, если известна реальная ставка процента, то найти номинальную можно иным путем. Для этого реальное значение уменьшают на уровень инфляции.

Расчет реальной ставки процента основан на применении теории Фишера. В таком случае она определяется по формуле, приведенной экономистом.

Формула для расчета реальной и номинальной ставки процента

Для расчета реальной и номинальной ставки процента понадобиться знать одно из значений. Каждый показатель вычисляют с применением формул.

| Показатель | Формула | Расшифровка формулы |

| Номинальная ставка | РС + ПИ | РС – реальная ставка;

ПИ – процент инфляции |

| ЧН * ((1 + ЭС)1 / ЧН — 1 | ЧН – число начислений за год;

ЭС – эффективная ставка; |

|

| Эффективная ставка | (Зкп / Знп – 1) * 100 | Зкп, Знп – значения на конец и начало периода соответственно |

| Реальная ставка | НС — ПИ | НС – номинальная ставка;

ПИ – процент инфляции |

| (НС – ПИ) / (1 + ПИ) | ПИ – процент инфляции;

НС – номинальная ставка |

Важно! Найти реальную ставку без предварительного вычисления номинальной невозможно.

Пример расчета реальной и номинальной ставки процента

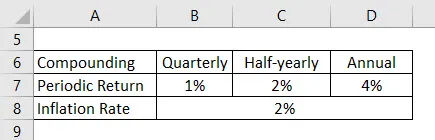

Для того чтобы понять алгоритм вычисления реальной и номинальной ставки процента, произведем расчет показателей на примере по следующим условиям.

Инвестор вложил в проект 1 млн. рублей на 3 года под 10% годовых. Выплата дивидендов осуществляется каждый квартал, то есть за год вложенная сумма увеличиться 4 раза. Процент инфляции за 3 года составит 4%. Надо отметить, что в конце инвестирования предполагается получение дохода в размере 1,3 млн. рублей.

Вычисления начнем с определения номинальной ставки. Для ее нахождения используем формулу расчета эффективной ставки.

Пример расчета номинальной ставки процента

Номинальная ставка процента находится по формуле РС + ПИ, где РС – реальная ставка, ПИ – процент инфляции.

В связи с тем, что в данный момент реальная ставка неизвестна, в ходе вычисления показателя используем другое арифметическое выражение:

ЧН * ((1 + ЭС)1 / ЧН – 1, где

ЧН – число начислений за год;

ЭС – эффективная ставка.

Эффективную ставку процента найдем по формуле (Зкп / Знп – 1) * 100, где Зкп, Знп – значения суммы инвестиций на конец и начало периода соответственно.

1,3 млн. руб. / 1 млн. руб. * 100 = 30%.

То есть, в год инвестор будет получать по 10% номинального дохода в размере 100 тыс. рублей.

Теперь можно найти номинальную ставку:

4 * ((1 + 0,3) 1 / 12 – 1 = 0,12 или 12%.

Таким образом, номинальная ставка процента с учетом капитализации составила 12%.

Пример расчета номинальной ставки процента

После того, как номинальная ставка процента найдена, можно приступать к расчету реальной. Для этого достаточно уменьшить первый показатель на процент инфляции, который по условиям задачи равен 4%.

12% — 4% = 8%.

Реальную ставку можно найти и другим путем, используя формулу (НС – ПИ) / (1 + ПИ), где ПИ – процент инфляции, а НС – номинальная ставка.

(12% — 4%) / (1 + 4%) = (0,12 – 0,04) / (1 + 0,04) = 0,077 или 7,7%.

Таким образом, реальная ставка составит 8%. Второй результат немного отличается от первого расчета. Все дело в том, что в ходе вычисления было использовано больше факторов, влияющих на реальную ставку, а ее значение получается более точное.

Проанализировав расчеты номинальной и реальной ставки можно сделать вывод о том, что фактическая доходность от инвестирования в проект средняя. Несмотря на то, что к окончанию срока договора покупательская способность прибыли снизится, инвестор получит доход, так как процент инфляции составит 4%, а реальная ставка 7,7%.

Здравствуйте, друзья!

Как вы считаете, 20 % годовых по вкладу в банке или инвестициям в ценные бумаги – это много или мало?

Чтобы ответить на вопрос, надо сравнить цифру с инфляцией в стране. Если цены растут на 25 % в год, то ваша доходность превращается в обесценивание капитала. Инфляция ее просто “съедает”. Если инфляция равна 5 %, то вы получаете неплохой рост своих денег.

В приведенном примере речь шла о разных процентных ставках, которые надо учитывать при планировании личных финансов.

Рассмотрим, что такое реальная процентная ставка, как она рассчитывается и где используется.

Виды процентных ставок

Реальная процентная ставка – это ставка с учетом текущей или прогнозной инфляции в зависимости от цели расчета. Само название намекает, что процент отражает реальную картину с нашим доходом, а не ту, что нарисована на бумаге.

Например, по вкладу банк обещает 5 % годовых. Это номинальная ставка. За год инфляция составила 4,5 %. Получается, что вы заработали 5 %, но при этом на 4,5 % у вас обесценились деньги. Реальная ставка составила всего 0,5 %.

Вы можете самостоятельно определить свой фактический доход или платеж, если хотите учесть обесценивание денег. Проблем не будет, если вы оцениваете свою доходность уже по итогам инвестирования или депонирования средств в банке. Все величины известны, и результат точно покажет, что дали вам ваши вложения.

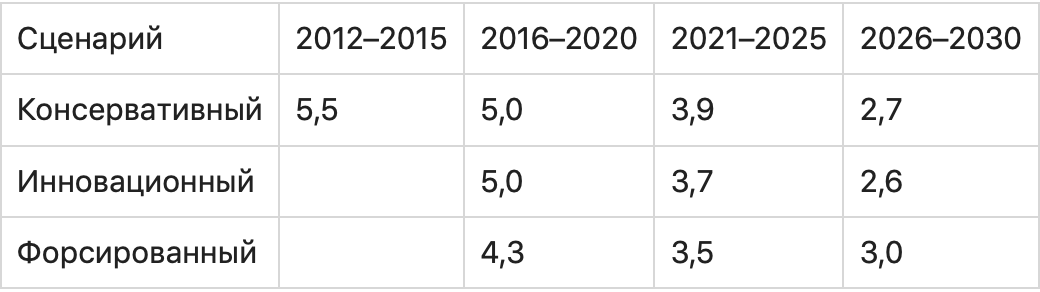

Но инвестору или вкладчику неинтересны прошлые оценки. Ему надо знать, выгодно или нет вкладывать деньги на текущих условиях, но на несколько лет вперед. И одна величина в таком случае будет всегда прогнозной – уровень инфляции. Никто не сможет вам ее назвать и дать 100 % гарантию, что прогноз сбудется. Остается только принять к сведению мнение экспертных органов. Например, Минэкономразвития России прогнозирует инфляцию до 2030 г. по трем сценариям.

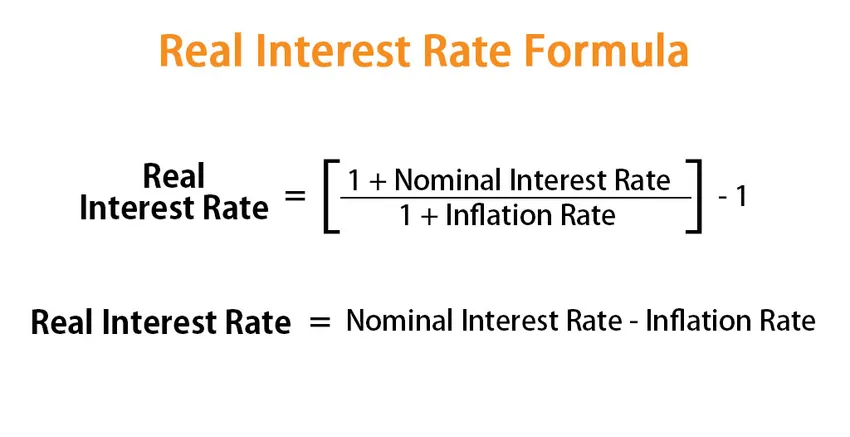

Формула Фишера

Зависимость номинальной и реальной ставок математически описал американский экономист Ирвинг Фишер.

Формула расчета:

Реальная процентная ставка = (Номинальная процентная ставка – Уровень инфляции) / (100 + Уровень инфляции) * 100 %

или

Реальная процентная ставка = (1 + Номинальная процентная ставка) / (1+ Уровень инфляции) – 1

Поясним на примере. Предположим, что у вас есть 100 000 руб. Сегодня вы можете купить на нее определенный объем товара А. Вы кладете деньги на вклад под 3,2 % годовых (условия по вкладу “Сохраняй” от Сбербанка).

Через год банк начислил вам проценты, сумма превратилась в 103 200 руб. А цены на тот же объем товара А выросли в соответствии с инфляцией в стране на 5,5 %. Следовательно, в конце года товар А стоит уже 105 500 руб.

После закрытия вклада и вывода денег со счета вы можете купить уже меньше товара А, чем в начале года: около 97,82 % (103 200 / 105 500 * 100 %). Покупательная способность денег сократилась на: 100 % – 97,82 % = 2,18 %. То есть вложение денег в Сбербанк привело к потере в 2,18 %.

Применим цифры из нашего примера к формуле Фишера и проверим расчеты:

Реальная процентная ставка = (3,2 – 5,5) / (100 + 5,5) * 100 % = –2,18 %

При небольших темпах инфляции результат будет почти точным, отличается на десятые доли процента. Но при большом уровне инфляции лучше воспользоваться формулой Фишера.

Она ярко иллюстрирует связь между инфляцией, номинальным и реальным процентом именно в странах с нестабильной экономикой.

Где применяется реальная процентная ставка

Везде, где ожидается доход или производится платеж, выраженный в процентах, можно рассчитать реальную процентную ставку. Это не сделает за вас банк или брокер. Процент, который вы увидите в кредитном договоре, договоре на открытие депозита или брокерском отчете, будет номинальным.

Кредиты

Реальную процентную ставку не рассчитывают по кредиту, хотя она точно так же работает при кредитовании, как и при получении дохода, и даже может внушить заемщику чуть больше оптимизма. Например, сегодня вы взяли кредит под 10 % годовых, а в стране прогнозируется инфляция в 4 % в ближайшие 3–5 лет. Значит, ежегодно ваша реальная ставка будет меньше номинальной на эти 4 %. Это ли не повод для радости?

Представьте, что ежемесячно вы вносите 30 000 руб. в счет погашения кредита. Со временем фактический платеж будет “дешеветь”, потому что 30 000 руб. через 5–10 лет – это не те же 30 000 руб. сегодня, а значительно меньше за счет обесценивания денег. Еще лучше, если у вас получится рефинансирование под меньший процент, тогда эффект будет еще сильнее.

Большее распространение расчет реальной ставки получил при определении доходности вложений: в инвестициях или банковских депозитах.

Инвестиции

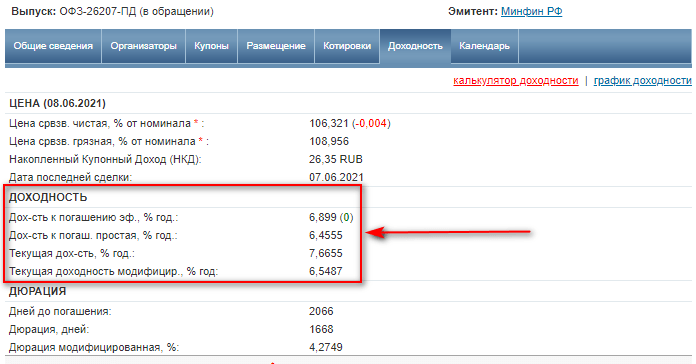

Для инвестора большую ценность имеет реальный, а не номинальный процент, который поможет определить доходность от инвестирования в различные инструменты. Например, при выборе облигаций в карточке конкретного инструмента вы увидите сразу несколько видов доходности, но все они номинальные.

По облигациям в ней будет только одна прогнозная величина, которая может исказить картину в будущем, – это инфляция.

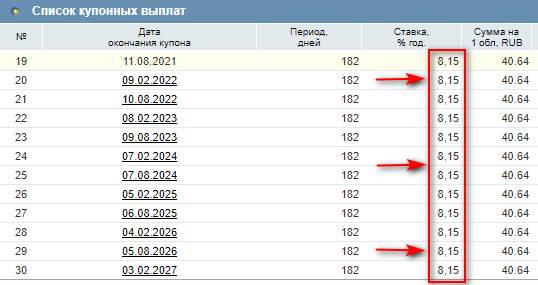

А другой важный параметр точно известен на несколько лет вперед – купонный доход.

В примере выше срок погашения облигации ОФЗ-26207-ПД наступит только в 2027 году. Ежегодный купонный доход на все эти годы составит 8,15 % годовых.

Всем инвесторам известно правило, что доходность в прошлом не является гарантией ее получения в будущем.

Поэтому прогнозировать на основе значений, полученных в предыдущие годы, – неблагодарное занятие.

Остается только фундаментальный анализ компании. Но в любой грамотно проведенный анализ может вмешаться случай и обесценить все сделанные выводы.

Это не значит, что реальную доходность вообще не надо учитывать. Для долгосрочного инвестора определить эффективность своих вложений в тот или иной инструмент можно и по итогам года на основе фактически полученных значений.

Если на протяжении 2–3 лет вы получаете отрицательную реальную доходность, то, наверное, стоит пересмотреть свой портфель и инвестиционную стратегию.

Депозиты

Не обольщайтесь, когда в очередном рекламном ролике от банка вы увидите приятные глазу проценты по депозиту. Это всего лишь ваш будущий номинальный доход, который может показаться уже не таким привлекательным, когда вы рассчитаете реальный с поправкой на инфляцию.

При расчете реальной доходности депозита вы будете, аналогично облигациям, оперировать не к прогнозной инфляции, а к известному проценту, который указан в договоре. Хорошо, когда экономика страны стабильна на протяжении нескольких лет подряд, а деньги обесцениваются в пределах 1–2 %.

Тогда легко рассчитать и свою фактическую прибыль от хранения капитала на депозите. Но эта история не про Россию. Наши граждане видели инфляцию в 4 и 2 500 %, поэтому легко получить нулевую или отрицательную доходность.

Простой пример. Вы положили в банк 1 000 000 руб. на 1 год под 4 % годовых. Инфляция в мае 2021 г. составила 6 % в годовом исчислении. К концу года Банк России ее прогнозирует в районе 5,4–5,8 %. Допустим, что величина составит 5,8 %.

- номинальный доход: 1 000 000 * 1,04 – 1 000 000 = 40 000 руб.;

- реальная процентная ставка: (4 – 5,8) / (100 + 5,8) * 100 = –1,70 %;

- реальный доход: 1 000 000 * 0,9858 – 1 000 000 = –14 200 руб.

Покупательная способность ваших денег сократилась на 1,70 % или на 14 200 руб.

Заключение

После этой статьи скажите нам, пожалуйста, почему большинство наших сограждан продолжает нести свои деньги в банк? Мы поняли бы это, когда нет других альтернатив. Но сейчас…

Если единственная причина – это надежность вкладов, то почему бы тогда не купить ОФЗ или корпоративные облигации таких компаний, как Сбербанк, ВТБ или Газпром. Дефолт им пока не грозит, а доходность выше, чем по депозиту.

Останавливает, что нужен брокерский счет? Его открыть – дело 5 минут. Пишите, какие еще у вас есть аргументы, чтобы не инвестировать.

Привет, друзья. Каждому инвестору важно правильно оценивать доходность своего портфеля, и в этом ему помогают несколько показателей. Самый точный из всех – это реальная процентная ставка.

Сегодня мы поговорим о том, как рассчитать реальную процентную ставку и что это такое.

Виды процентных ставок

Реальная процентная ставка – это величина, которая измеряет покупательскую способность инвестированных средств, т.е. ставка за вычетом инфляции. Данный показатель демонстрирует реальное положение с доходом, а не написанное на бумаге.

Именно на реальную ставку должен ориентироваться долгосрочный инвестор, чтобы узнать – растет ли его капитал или только обесценивается со временем.

Есть еще один вид процентных ставок – номинальная. Это тот же самый показатель, только без учета инфляции. Он отражает текущую оценку денежных активов.

Приведу пример.

Вы хотите открыть вклад в банке по ставке 6 % годовых. Это будет номинальной ставкой. За год уровень инфляции составил 4,5 %. Выходит, что вы заработали 6 %, но при этом 4,5 % «съела» инфляция. Реальная ставка составила 1,5 %.

Реальная ставка в годы кризисов или при вложении в низкодоходные инструменты может показывать отрицательное значение. Это будет означать, что на бумаге инвестор получил прибыль, т.е. на выходе на руках получилось больше денег, чем он вложил.

Но при этом на эту сумму он сможет купить меньше товаров и услуг, чем смог бы в момент вложения.

Читайте также:

- Подпишись на мой канал в Телеграме

- Как вести учет инвестиций – лучшие решения для инвестора.

Определить свой фактический доход можно сравнив его с инфляцией за прошлый год. Но это справедливо только если вы хотите оценить доходность своего портфеля уже по итогам инвестирования.

Но инвесторов, по понятным причинам, чаще интересует перспективность будущих вложений. В этом случае придется брать прогнозную величину инфляции, при этом никто не может гарантировать со 100 % вероятностью, что прогноз сбудется.

К примеру, вот какие прогнозы давал Минэкономразвития России до 2030 года:

- 2012—2015 годы – 5,5 %

- 2016—2020 – 5 %

- 2021—2025 – 3,9 %

- 2026—2030 – 2,7 %

Уже сейчас понятно, что как минимум на 2021 год эксперты ошиблись. Данный показатель в этом году доходил до 6,5 %. Коронавирус внес свои коррективы и предвидеть этого не мог никто.

Формула Фишера

Изобразить взаимосвязь номинальной, реальной ставки и инфляции в виде формулы предложил Ирвинг Фишер. В честь него и был назван этот метод расчета.

Реальная процентная ставка = (Номинальная ставка – Инфляция) / (100 + Инфляция) * 100 %

Еще одна формула:

Реальная процентная ставка = (1 + Номинальная процентная ставка) / (1+ Инфляция) – 1

Чуть позже мы используем эту формула на практике.

Области применения реальной процентной ставки

Данный показатель используется везде, где ожидается прибыль или вносится платеж, выраженный в процентах. Но фишка в том, что реальную ставку кроме вас никто не подсчитает.

В любом документе, будь то кредитном договоре или отчете брокера, будет стоять номинальная процентная ставка.

Кредит

Расчет реальной ставки по кредиту может очень обрадовать заемщика.

Вот смотрите.

Вы берете кредит в банке под 12 % годовых (это номинальная ставка), а прогнозируемая инфляция в стране на ближайшие 5 лет – 5,5 %. Получается, ваша реальная ставка по кредиту будет составлять только 6,5 %.

Предположим, что вы ежемесячно вносите платежи по ипотечному кредиту 25 000 рублей. С каждым годом вы будете платить все меньше даже при том, что цифра будет оставаться той же.

Те 25 тысяч сегодня и 25 тысяч через 10 лет – это совсем разные деньги. Со временем они обесцениваются, а платеж остается неизменным на протяжении всего срока.

Инвестирование

Как я уже отметил, долгосрочный инвестор ориентируется на реальный процент, а не на номинальный. Но и здесь показатель придется рассчитывать самостоятельно.

К примеру, при ознакомлении с карточками облигаций можно увидеть несколько типов доходности:

- текущую,

- модифицированную,

- доходность к погашению эффективную,

- простую.

Но все они – номинальные.

Определить реальную доходность можно с помощью формулы Фишера.

С облигациями сделать это не составит труда, ведь купонный доход точно известен на несколько лет вперед. Останется подставить прогнозную инфляцию.

С акциями сложнее.

Здесь прогнозной будет не только инфляция, но и доходность. При чем доходность придется определять путем фундаментального анализа, а не на основе прошлого опыта. Ведь каждый инвестор знает, что доходность в прошлом не определяет успех в будущем.

Но можно пойти и другим путем, определяя эффективность своего портфеля на основе уже полученных значений по итогам отчетного периода.

Так если в течение 1-2 лет инвестор стабильно выходит в минус, значит инвестиционную стратегию и состав портфеля стоит пересмотреть.

Депозит

Если в случае с кредитами мысль о реальной процентной ставке грела душу, то здесь ситуация обратная. Когда мы видим красивую рекламу от банка с привлекательным процентом по депозиту, это всего лишь номинальная ставка.

Реальный доход будет существенно ниже.

А поскольку спрогнозировать точный уровень инфляции невозможно, размещая деньги на вкладе, никогда не знаешь, сколько в результате получишь или потеряешь. Ведь какую только инфляцию не видела наша страна. За последние 30 лет она колебалась от 3 до 2500 %.

Приведу пример.

У вас есть 1 млн рублей и вы решили его положить в банк под 5 % годовых на 1 год. Инфляция составила 6 %.

Давайте рассчитаем реальный доход:

- Номинальный доход составит: 1 000 000 * 5 / 100 = 50 000 рублей

- Реальная ставка: (5 – 6) / (100 + 6) * 100 = — 0,9 %

- Реальный доход: 1 000 000 * (-0,9) / 100 = — 9 000 рублей

Получается, что вы получили на 50 тысяч больше, чем вложили. Но по факту только потеряли 9 000 рублей. Иными словами, покупательская способность ваших денег снизилась на 0,9 %, их съела инфляция.

Подводим итоги

Как видите, хранить деньги на банковских вкладах совершенно не выгодно. Лучше предпочесть инвестиции. Благо любая обучающая информация сейчас доступна каждому – бери и пользуйся.

А вы уже инвестируете?

Всем профита!

Открыть эту статью в PDF

Формула и значение

Уравнение Фишера (или Формула Фишера) устанавливает связь между реальными и номинальными процентными ставками. В точном виде оно записывается так:

Где

r — реальная процентная ставка

n — номинальная процентная ставка

i — инфляция

Распространен также приблизительный вариант записи этого уравнения:

Погрешность применения приблизительной формулы будет довольно невелика для небольших значений инфляции и процентов, но растет с ростом ставок. Например, для инфляции 5% и номинальной ставки 10% точное значение реальной ставки составит 4,76%, а вариант, рассчитанный по упрощенной формуле, дает значение 5%. В экономических расчетах такой погрешностью часто можно пренебречь.

Применение

Уравнение Фишера активно используется в инвестиционном анализе для сравнения вариантов инвестиций, включающих в будущие денежные потоки инфляцию, и вариантов, которые не индексируются на инфляцию. Например, оно может применяться для сравнения облигаций, защищенных от инфляции, с традиционными видами облигаций.

Другое применение уравнения Фишера — преобразование ожидаемых денежных потоков инвестиционных проектов из номинальных в реальные цены и наоборот. Переход к реальным ценам может упростить анализ проекта, но имеет ряд ограничений, связанных с тем, что не все компоненты бюджета проекта в равной степени подвержены влиянию инфляции.

В экономике уравнение Фишера является частью теории, устанавливающей взаимосвязь между процентными ставками, инфляцией и денежной политикой государства.

Возникновение уравнения Фишера

Уравнение для связи номинальных и реальных процентных ставок было впервые предложено Ирвингом Фишером в 1896 году в книге «Удорожание и проценты» (‘Appreciation and Interest’), в которой он изучал динамику стоимости валюты, опирающейся на золото и серебро и цен на пшеницу. Позднее эта теория была проработана еще глубже в его книге «Процентные ставки» (‘Rate of Interest’, 1907).

Интересно, что Фишер в своем исследовании не использует понятие инфляции — его анализ касается ожидаемого роста стоимости используемых валют. Также, Фишер не был первым, кто предложил эту зависимость для прогнозирования курсов валют и процентных ставок. Первое известное упоминание принципа, заложенного в уравнении Фишера, встречается в исследовании «Обсуждение касательно валют британских плантаций в Америке» (‘A Discourse Concerning the Currencies of the British Plantations in America’), написанном Вильямом Дугласом в 1740 году. Тем не менее, именно Фишер проработал идею взаимосвязи реальных и номинальных ставок достаточно глубоко, чем и заслужил использование своего имени в названии уравнения.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.

- Что такое формула реальной процентной ставки?

Формула реальной процентной ставки (Содержание)

- формула

- Примеры

- Калькулятор

Что такое формула реальной процентной ставки?

Термин «реальная процентная ставка» относится к процентной ставке, которая была скорректирована путем устранения влияния инфляции из номинальной процентной ставки. Другими словами, это фактическая стоимость долга для заемщика или фактическая доходность для кредитора. Формула для реальной процентной ставки может быть получена путем деления единицы плюс номинальная процентная ставка на единицу плюс уровень инфляции в течение периода. Математически это представляется как

Real Interest Rate = ((1 + Nominal Interest Rate) / (1 + Inflation Rate)) – 1

С другой стороны, формула для реальной процентной ставки может быть аппроксимирована в соответствии с уравнением Фишера и может быть выражена как разница между номинальной процентной ставкой и уровнем инфляции в течение периода. Математически это представляется как

Real Interest Rate = Nominal Interest Rate – Inflation Rate

Примеры формулы реальной процентной ставки (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет реальной процентной ставки.

Вы можете скачать этот шаблон Excel по формуле реальной процентной ставки здесь – Шаблон Excel по формуле реальной процентной ставки

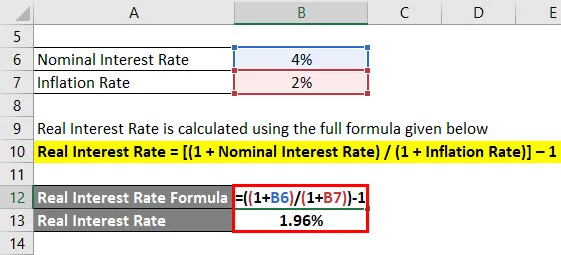

Формула реальной процентной ставки – пример № 1

Давайте возьмем пример Дэвида, который недавно вложил 20 000 долларов в фонд долгосрочных вкладов. Срок владения фондом составляет 10 лет, а годовая номинальная процентная ставка составляет 4%. Если ожидается, что уровень инфляции в течение периода составит 2%, рассчитайте реальную процентную ставку по полной формуле и примерной формуле.

Решение:

Реальная процентная ставка рассчитывается по полной формуле, приведенной ниже

Реальная процентная ставка = ((1 + номинальная процентная ставка) / (1 + инфляция)) – 1

- Реальная процентная ставка = ((1 + 4%) / (1 + 2%)) – 1

- Реальная процентная ставка = 1, 96%

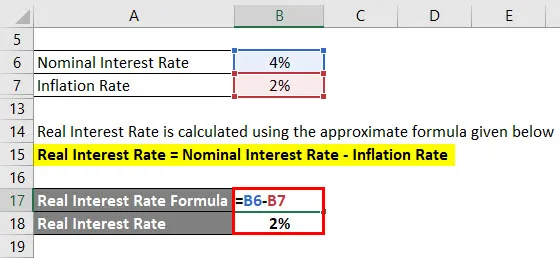

Реальная процентная ставка рассчитывается по приблизительной формуле, приведенной ниже

Реальная процентная ставка = номинальная процентная ставка – уровень инфляции

- Реальная процентная ставка = 4% – 2%

- Реальная процентная ставка = 2%

Следовательно, ожидается, что реальный процент составит 1, 96% и 2% по полной и приблизительной формуле соответственно.

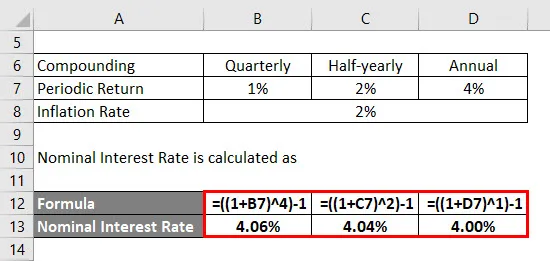

Формула реальной процентной ставки – пример № 2

Давайте возьмем пример Джона, который находится в процессе принятия инвестиционного решения. Банк предложил ему три процентных плана –

- Квартальная процентная ставка 1%,

- Полугодовая процентная ставка 2% и

- Годовая процентная ставка 4%.

Теперь помогите Джону решить, какой план предложит ему наилучшую реальную процентную ставку, если ожидается, что уровень инфляции в этот период составит 2%.

Решение:

Номинальная процентная ставка рассчитывается как

Ежеквартально

- Номинальная процентная ставка = ((1 + 1%) 4 – 1)

- Номинальная процентная ставка = 4, 06%

На полгода

- Номинальная процентная ставка = ((1 + 2%) 2 – 1)

- Номинальная процентная ставка = 4, 04%

Для ежегодного

- Номинальная процентная ставка = ((1 + 4%) 1 – 1)

- Номинальная процентная ставка = 4, 00%

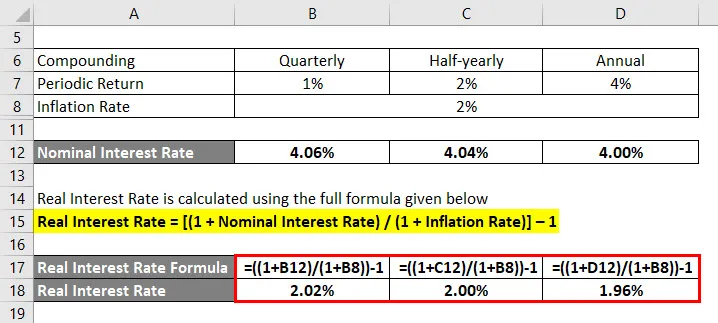

Реальная процентная ставка рассчитывается по полной формуле, приведенной ниже

Реальная процентная ставка = ((1 + номинальная процентная ставка) / (1 + инфляция)) – 1

Ежеквартально

- Реальная процентная ставка = ((1 + 4, 06%) / (1 + 2%)) – 1

- Реальная процентная ставка = 2, 02%

На полгода

- Реальная процентная ставка = ((1 + 4, 04%) / (1 + 2%)) – 1

- Реальная процентная ставка = 2, 00%

Для ежегодного

- Реальная процентная ставка = ((1 + 4, 00%) / (1 + 2%)) – 1

- Реальная процентная ставка = 1, 96%

Из приведенных выше результатов ясно видно, что 1- й вариант с квартальной доходностью 1% обеспечит наилучшую реальную процентную ставку доходности.

объяснение

Формула для реальной процентной ставки может быть получена с помощью следующих шагов:

Шаг 1: Во-первых, определите номинальную процентную ставку, которая обычно является годовой процентной ставкой, документированной для любой данной инвестиции.

Шаг 2: Затем определите уровень инфляции за период. Обычно уровень инфляции определяется в годовом исчислении и может быть легко доступен из различных государственных баз данных, таких как Бюро статистики труда США. На самом деле казначейские ценные бумаги, защищенные от инфляции (TIPS), могут быть хорошим индикатором уровня инфляции в США.

Шаг 3: Наконец, формула для реальной процентной ставки может быть получена путем деления единицы плюс номинальная процентная ставка (шаг 1) на единицу плюс уровень инфляции (шаг 2) в течение периода, как показано ниже.

Реальная процентная ставка = ((1 + номинальная процентная ставка) / (1 + инфляция)) – 1

С другой стороны, согласно уравнению Фишера, формула для реальной процентной ставки может быть получена путем вычета уровня инфляции в течение периода из номинальной процентной ставки, как показано ниже.

Реальная процентная ставка = номинальная процентная ставка – уровень инфляции

Актуальность и использование формулы реальной процентной ставки

С точки зрения инвестора, важно понимать концепцию реальной процентной ставки, потому что она отражает реальный рост благосостояния после корректировки уровня инфляции. Нужно помнить о том, что инфляция подрывает стоимость каждого потока денежных потоков, будь то основной поток, например, заработная плата, или пассивный, как возврат инвестиций. Таким образом, важно учитывать влияние инфляции при принятии решения о любых инвестициях, от которых мы ожидаем поток денежных потоков в будущем.

Калькулятор формулы реальной процентной ставки

Вы можете использовать следующий калькулятор реальной процентной ставки

| Номинальная процентная ставка | |

| Уровень инфляции | |

| Реальная процентная ставка | |

| Реальная процентная ставка | знак равно |

|

||||||||

| знак равно |

|

Рекомендуемые статьи

Это руководство по формуле реальной процентной ставки. Здесь мы обсуждаем, как рассчитать реальную процентную ставку вместе с практическими примерами. Мы также предоставляем Калькулятор реальной процентной ставки с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше –

- Как рассчитать номинальный ВВП по формуле?

- Ипотечная Формула | Определение | Примеры

- Что такое формула начисленных процентов?

- Рентабельность совокупных активов Формула | Расчет | Примеры

- Интерес против Дивидендов | 8 главных отличий, которые вы должны знать