При различном поведении показателей важное значение имеет

количественное измерение финансового состояния на основе рейтинговой

оценки.

Рейтинговая оценка финансового состояния

может применяться

в целях классификации предприятий по финансовым рискам. Однако эта

методика анализа финансового состояния не учитывает отраслевые

особенности. В литературе по финансовому анализу, применяются различные

методики рейтинговой оценки финансового состояния. К примеру:

Сравнительная рейтинговая

оценка финансового состояния А.Д. ШереметМодель оценки структуры

баланса и платежеспособности предприятия Н.П. КондаковаРейтинговая модель Р.С.

Сайфулина и Г.Г. Кадыкова оценки риска банкротстваРейтинговая оценка финансовой

устойчивости Н.П. КондаковаРейтинговая оценка финансовой устойчивости Л.В.

Донцовой и Н.А. Никифоровой

Самым распространенным является сравнение с эталонной организацией, имеющей

лучшее значение по всем показателям, т.е. эталоном сравнения являются

не субъективные предположения экспертов в виде нормы, критерия, а

сложившиеся в реальной рыночной экономике наиболее высокие результаты.

Сравнительная рейтинговая оценка финансового состояния А.Д. Шеремет

Такой подход, указывает А.Д. Шеремет,

соответствует практике, где каждый товаропроизводитель стремится выглядеть лучше конкурента.

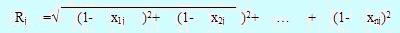

В общем виде алгоритм сравнительной рейтинговой

оценки финансового состояния может быть представлен в виде следующих операций:

1. Исходные данные представляются в виде матрицы (aij), т.

е. таблицы, где по строкам записаны номера показателей (i=1, 2, 3,

…n), а по столбцам – номера организации (j=1, 2, 3, …m).2. По каждому показателю находится максимальное значение и

заносится в столбец условной эталонной организации (m+1).3. Исходные показатели матрицы стандартизируются в отношении

соответствующего показателя эталонной организации по формуле: xij

= (aij) / (max aij), где xij – стандартизированные показатели j-й организации.4. Для каждой организации значение ее рейтинговой оценки определяется по формуле:

где Rj – рейтинговая оценка для j-ой организации; x1j, x2j,

…, xnj – стандартизированные показатели j-й организации.5. Организации упорядочиваются (ранжируются) в порядке

убывания рейтинговой оценки. Наивысший рейтинг имеет организация с

минимальным значением R. Для применения данного алгоритма на практике

никаких ограничений количества сравниваемых показателей и организаций не предусмотрено.

На основании изложенного, А.Д. Шеремет указывает требования,

которым должна удовлетворять система финансовых коэффициентов с точки

зрения эффективности рейтинговой оценки финансового состояния:

- Финансовые коэффициенты должны быть максимально

информативными и давать целостную картину устойчивости финансового состояния. - В экономическом смысле финансовые коэффициенты должны иметь

одинаковую направленность (положительную корреляцию, т. е. рост

коэффициента означает улучшение финансового состояния). - Для всех показателей должны быть указаны числовые нормативы

минимального удовлетворительного уровня или диапазона изменений. - Финансовые коэффициенты должны рассчитываться только по

данным публичной бухгалтерской отчетности. - Финансовые коэффициенты должны давать возможность проводить

рейтинговую оценку организации как в пространстве (т. е. в сравнении с

другими организациями), так и во времени (за ряд периодов).

Модель оценки структуры баланса и платежеспособности предприятия Н.П. Кондакова

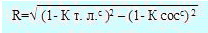

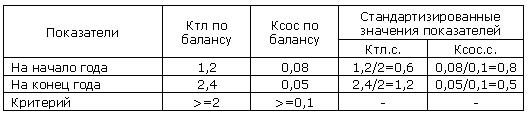

Н.П. Кондраков оценку структуры баланса и

платежеспособности проводит на основе стандартизированных значений двух показателей:

- коэффициента текущей ликвидности (Ктл);

- коэффициента обеспеченности оборотных активов собственными источниками (Ксос).

Порядок расчета данных коэффициентов подробно рассмотрен при

анализе ликвидности, платежеспособности и финансовой устойчивости.

Стандартизированные значения коэффициентов определяются путем деления

на установленную норму:

Кт.л.с = (Ктл по балансу) / 2 , Ксосс = (Ксос по балансу) / 0,1

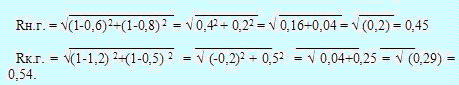

Затем определяется рейтинговое число для каждой организации по формуле:

Рассмотрим рейтинговую оценку организации на начало и на конец года (цифры условные):

Расчетным путем выявлено, что Rк.г.>Rн.г. значит

финансовое положение ухудшилось в течение года, платежеспособность снизилась.

Изложенный алгоритм получения рейтинговой оценки финансового

состояния может применяться для сравнения на дату составления баланса

(по данным на конец периода) или в динамике. В первом случае исходные

показатели рассчитываются по данным баланса и финансовой отчетности на конец периода.

Во втором случае показатели рассчитываются как темповые

коэффициенты роста: данные на конец периода делятся на значения

соответствующего показателя на начало периода либо среднее значение

показателя отчетного периода делится на среднее значение

соответствующего показателя предыдущего периода (или другой базы

сравнения). Таким образом, получаем не только оценку текущего состояния

организации на определенную дату, но и оценку её усилий и способностей

по изменению этого состояния в динамике на перспективу. Такая оценка

является надежным измерителем роста конкурентоспособности в данной

отрасли деятельности. Она также определяет более эффективный уровень

использования всех ее производственных и финансовых ресурсов.

Рейтинговая модель Р.С. Сайфулина и Г.Г. Кадыкова оценки риска банкротства

Широкую известность также имеет пятифакторная рейтинговая

модель Р.С. Сайфулина и Г.Г. Кадыкова (1996) для оценки риска

банкротства в среднесрочной перспективе. Рассмотрим методику

прогнозирования риска банкротства согласно данной модели.

Р.С.Сайфулин и Г. Г. Кадыков предложили

использовать для экспресс-оценки финансового состояния рейтинговое

число R, определяемое по формуле:

R = L / (1/LNi * Ki) , i=1

где L – число показателей; Ni – критерий (норма) для i-го

коэффициента; Ki – i-ый коэффициент; I / LN – весовой индекс i-го коэффициента.

При полном соответствии значений коэффициентов К1…

КL их нормативным минимальным уровням рейтинг организации будет равен

1, выбранной в качестве рейтинга условной удовлетворительной

организации. Финансовое состояние с рейтинговой оценкой менее 1

характеризуется как неудовлетворительное.

В случае проведения пространственной рейтинговой оценки

получим n оценок (n – количество организаций), которые

упорядочиваются в порядке возрастания. При проведении динамической

рейтинговой оценки получим m – оценок (m –

количество сравниваемых периодов), которые представляют собой временной

ряд и далее подвергаются обработке по правилам математической статистике.

Авторы предполагают использовать 5 показателей, наиболее часто

применяемых и полно характеризующих финансовое состояние:

1. Коэффициент обеспеченности оборотных активов собственными источниками (КСОС)

(критерий данного коэффициента >= 1).

2. Коэффициент текущей ликвидности (КТЛ),

характеризует степень общего покрытия (оборотными активами) суммы

срочных обязательств (критерий >= 2).

3. Интенсивность оборота авансируемого капитала (КИ)

характеризует объем выручки от реализации продукции, приходящейся на 1 рубль

капитала, определяется по формуле: КИ = выручка от реализации / общая

сумма капитала, критерий >= 2,5

4. Коэффициент менеджмента (КМ) (эффективность управления

предприятием) характеризуется соотношением прибыли от реализации

продукции и выручки от реализации, определяется по формуле: КМ =

прибыль от реализации / выручка от реализации, критерий >= ( n-1

) / r, где r – учетная ставка Центробанка России

5. Рентабельность собственного капитала (КР), характеризует

прибыль до налогообложения на 1 рубль собственного капитала определяется по

формуле: КР = прибыль до налогообложения / собственный капитал,

критерий >= 0,2

При полном соответствии значений финансовых коэффициентов

минимальным нормативным уровням (критерию) рейтинговое число будет

равно 1. Финансовое состояние предприятий с рейтинговым числом менее 1

характеризуется как неудовлетворительное.

Согласно формуле R= L / (1/LNi * Ki)

рейтинговое число, определяемое на основе 5 вышеуказанных

коэффициентов, выглядит следующим образом:

R = 2КСОС + 0,1КТЛ + 0,08КИ + 0,45КМ + КР

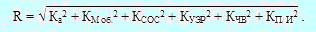

Рейтинговая оценка финансовой устойчивости Н.П. Кондакова

Н.П. Кондраков предлагает рейтинговую оценку R финансовой (рыночной) устойчивости проводить на основе шести основных показателей:

1. Коэффициент автономии: Ка = собственный капитал / общая стоимость источников.

2. Коэффициент маневренности собственного капитала (мобильности): Кмоб. = собственные оборотные средства / собственный капитал.

3. Коэффициент обеспеченности оборотных активов собственными

источниками: Ксос = собственные оборотные средства /оборотные активы.4. Коэффициент устойчивости экономического роста: Куэр =

(чистая прибыль – дивиденды выплаченные акционерам) / Собственный капитал.5. Коэффициент чистой выручки: Кчв = (чистая прибыль +

амортизация) / выручка от реализации продукции.6. Коэффициент соотношения производственных активов к

стоимости имущества: Кп/к = производственные активы / общая стоимость

имущества Для получения рейтинговой оценки R используется формула:

Учитывая многообразие финансовых процессов, множественности

показателей финансовой устойчивости, различие в уровне их критических

оценок, складывающуюся степень отклонения от них фактических значений

коэффициентов и возникающие в связи с этим сложности в общей оценке

финансовой устойчивости организаций, многие отечественные и зарубежные

аналитики рекомендуют производить интегральную балльную оценку

финансовой устойчивости.

Рейтинговая оценкафинансовой устойчивости Л.В. Донцовой и Н.А. Никифоровой

Сущность данной методики заключается в классификации организаций по степени риска исходя из

фактического уровня значений коэффицентов финансовой устойчивости и

рейтинга каждого индикатора, выраженного в баллах. (Балльная оценка финансовой устойчивости).

| Показатель | Условия изменения оценки | Границы классов согласно критериям | |||||

|---|---|---|---|---|---|---|---|

| 1-й класс | 2-й класс | 3-й класс | 4-й класс | 4-й класс | не подлежит классификации | ||

| Коэффициент абсолютной ликвидности | За каждые 0,1 пункта посравнению с 0,5 снимается 4 балла | 0,5 и выше = 20 балл. | 0,4 и выше = 16 балл. | 0,3 и выше = 12 балл. | 0,2 и выше = 8 балл. | 0,2 и выше = 4 балл. | Менее 0,1 = 0 балл. |

| Коэффициент быстрой ликвидности | За каждые 0,1 пункта посравнению с 1,5 снимается 3 балла | 1,5 и выше = 18 балл. | 1,4 и выше = 15 балл. | 1,3 и выше = 12 балл. | 1,2 – 1,1 = 9 – 6 балл. |

1,0 = 3 балл. | Менее 1,0 = 0 балл. |

| Коэффициент текущей ликвидности | За каждые 0,1 пункта посравнению с 2,0 снимается 1,5 балла |

2,0 и выше = 16,5 балл. | 1,9 – 1,7 = 15 – 12 балл. |

1,6 – 1,4 = 10,5 – 7,5 балл. |

1,3 – 1,1 = 6 – 3 балл. | 1,0 = 1,5 балл. | Менее 1,0 = 0 балл. |

| Коэффициент финансовой независимости | За каждые 0,01 пункта посравнению с 0,6 снимается 0,8 балла |

0,6 и выше = 17 балл. | 0,59 – 0,54 = 16,2 – 12,2 балл. |

0,53 – 0,48 = 11,4 – 7,4 балл. |

0,47 – 0,41 = 6,6 – 1,8 балл. |

0,4 = 1 балл. | Менее 0,4 = 0 балл. |

| Коэффициент обеспеченности собственными оборотными средствами |

За каждые 0,1 пункта посравнению с 0,5 снимается 3 балла | 0,5 и выше = 15 балл. | 0,4 и выше = 12 балл. | 0,3 и выше = 9 балл. | 0,2 и выше = 6 балл. | 0,1 и выше = 3 балл. | Менее 0,1 = 0 балл. |

| Коэффициент обеспеченности запасов собственным капиталом |

За каждые 0,1 пункта посравнению с 1,0 снимается 2,5 балла |

1,0 и выше = 13,5 балл. | 0,9 и выше = 11 балл. | 0,8 и выше = 8,5 балл. | 0,7 – 0,6 = 6,0 – 3,5 балл. |

0,5 и выше = 1 балл. | Менее 0,5 = 0 балл. |

| Минимальное значение границы, баллов | 100 – 94 | 93 – 65 | 64 – 52 | 51 – 21 | 20 – 0 | 0 |

Используя критерии из вышеприведенной таблицы можно определить

класс финансовой устойчивости анализируемого предприятия:

1 класс – организация, чьи кредиты и обязательства

подкреплены информацией, позволяющей быть уверенными в возврате

кредитов и выполнении других обязательств в соответствии с договорами с

хорошим запасом на возможную ошибку.2 класс – организации, демонстрирующие некоторый

уровень риска по задолженности и обязательствам и обнаруживающие

определенную слабость финансовых показателей и кредитоспособности. Эти

организации еще не рассматриваются как рискованные.3 класс – это проблемные организации. Вряд ли

существует угроза потери средств, но полное получение процентов,

выполнение обязательств представляется сомнительным.4 класс – это организация особого внимания, так как

имеется риск при взаимоотношении с ними. Организации, которые могут

потерять средства и проценты даже после принятия мер к оздоровлению

бизнеса.5 класс – организации высочайшего риска, практически неплатежеспособные.

Список литературы:

- Донцова Л.В. Анализ финансовой отчетности: Учебник / Л. В. Донцова, Н.А. Никифорова. – 5-е изд., перераб. и доп. – М.: Дело и Сервис, 2009.

- Кондраков Н.П. Бухгалтерский (финансовый, управленческий) учет. Учебник. 3-е издание – М.: Проспект, 2013

- Кувшинов Д.А., Половцев П.И. Рейтинговая оценка финансового состояния предприятия // Экономический анализ: теория и практика – 2007. – №6.

- Шеремет А.Д. Комплексный анализ хозяйственной деятельности: Учебник для вузов. – Изд. испр. и доп. – М.: ИНФРА-М, 2009.

Под

рейтингом

финансового состояния понимается

обобщенная количественная характеристика

коммерческой организации, определяющая

ее место на рынке путем отнесения к

какому-либо классу, группе в зависимости

от значений показателей финансового

состояния данной коммерческой

организации. Рейтинговая оценка

финансового состояния коммерческой

организации является инструментом

внутрихозяйственного, но в большей

мере межхозяйственного сравнительного

анализа, оценки ее инвестиционной

привлекательности.

Необходимость

разработки систем рейтинговой оценки

финансового состояния коммерческих

организаций обусловлена рядом

обстоятельств:

-

1. Определение

рейтинга финансового состояния

необходимо для укрепления деловой

репутации коммерческой организации,

создания благоприятного отношения к

ней и ее продукции со стороны покупателей

и для формирования определенного

положительного образа (имиджа). -

Расчет и оценка

рейтинга финансового состояния

находят

применение в процессе

стратегического финансового планированияа также в разработке и

обосновании финансовой

стратегии

коммерческой организации. -

Рейтинг

финансового состояния важен для

потенциальных

инвесторов коммерческой

организации. -

Рейтинг финансового

состояния коммерческой организации

может

быть использован в рекламных

целях.

Определение

рейтинга финансового состояния может

базироваться на системе абсолютных и

относительных показателей либо на

сочетании тех и других. Однако на

практике в большинстве случаев

применяются относительные показатели

(финансовые коэффициенты).

При определении

рейтинга финансового состояния

принципиальное значение имеет

объективность и точность выбора системы

показателей, положенной в основу расчета

рейтинга, методики их исчисления,

качество информационной базы расчета

и алгоритмы определения собственно

рейтинга как количественной оценки,

позволяющей ранжировать коммерческие

организации.

Можно

выделить три

основных этапа разработки систем

рейтинговой оценки финансового состояния

коммерческой организации на основе

данных ее финансовой отчетности:

-

Отбор и обоснование

системы показателей, используемых для

расчета

рейтинга. -

Формирование

нормативной базы по каждому показателю. -

Разработка

алгоритма итоговой рейтинговой

оценки финансового состояния.

В

качестве показателей, используемых

для расчета рейтинга финансового

состояния коммерческой организации

на основе данных ее финансовой отчетности,

отбираются наиболее значимые с точки

зрения оценки различных аспектов

финансового состояния

предприятия:

имущественного положения, финансовой устойчивости,

платежеспособности и ликвидности,

интенсивности и эффективности

использования ресурсов. При этом

отобранные для оценки рейтинга показатели

не должны быть функционально зависимыми,

не должны дублировать друга.

Нормативные

значения по каждому из показателей

могут устанавливаться с учетом анализа

результатов исследований отечественных

и зарубежных специалистов, собственных

наблюдений, отраслевой специфики.

Основное требование к нормативным

значениям показателей – непротиворечивость,

т.е. они должны согласовываться между

собой. Как правило, нормативные значения

показателей устанавливаются по классам

надежности: первый – лучший, последний

-худший.

Алгоритм итоговой

рейтинговой оценки может быть построен

двумя способами:

-

использование

экспертно-балльного метода; -

формирование

интегрального показателя.

В

первом случае каждому классу надежности

ставится в соответствие определенное

количество баллов (как правило, первому

-наибольшее, последнему – наименьшее)

и формируется нормативная база по

рейтинговому числу, т.е. рейтинговые

группы, каждой из которых соответствует

определенный диапозон по количеству

баллов. Рейтинг определяется суммированием

баллов.

Во

втором случае на основе отобранных для

оценки рейтинга показателей формируется

искусственный показатель, зависящий

от них функционально, для которого

определяется свое нормативное значение.

Яркие примеры подобного рода показателей

– экономико – статистические факторные

модели прогнозирования вероятности

банкротства (z-счет

Э.Альтмана и др.), учитывающие влияние

основных показателей финансового

состояния на вероятность банкротства

организации.

Необходимо

отметить, что в обоих случаях при

неравнозначности показателей или их

групп требуется введение весовых

значений (коэффициентов весомости),

характеризующих их значимость для

расчета рейтинга, а расчет производить

по средневзвешенной.

В

качестве конкретного примера использования

экспертно-балльного метода рейтинговой

оценки финансового состояния коммерческой

организации на основе данных ее

финансовой отчетности рассмотрим

методику

рейтинговой оценки финансового состояния

средних и крупных промышленных

предприятий,

Для оценки рейтинга

финансового состояния средних и крупных

промышленных предприятий на основе

данных их финансовой отчетности была

отобрана система примерно равных по

значимости и отражающих в наибольшей

мере каждое из основных направлений

анализа финансового состояния

показателей, состоящая из 12 финансовых

коэффициентов (табл. 7.1).

Для каждого

отобранного финансового коэффициента

была сформирована нормативная база с

учетом литературных данных, принципа

непротиворечивости при расчете и

обследования ряда средних и крупных

промышленных предприятий, предполагающая

выделение трех классов надежности:

первого – лучшего, второго – среднего,

третьего – худшего (табл. 7.2).

Рейтинг предприятия

определяется посредством экспертно-балльного

метода. При этом исходят из следующего:

-

если значение

показателя оказывается в первом классе

надежности,

то ему присваивается 3

балла; -

если значение

показателя оказывается во втором

классе надежности,

то ему присваивается

2 балла;

• если значение

показателя оказывается в третьем классе

надежности, то ему присваивается 1 балл.

Таблица 7.1

Система финансовых

коэффициентов, отобранных для оценки

рейтинга финансового состояния

|

Наименование |

Расчетная формула |

|

|

Числитель |

Знаменатель |

|

|

1. |

Оборотные активы |

Валюта баланса |

|

2. |

Денежные средства

+ |

Оборотные активы |

|

3. |

Оборотные активы |

Краткосрочные |

|

4. |

Денежные средства

+

+Краткосрочная |

Краткосрочные |

|

5. Коэффициент

абсолютной |

Денежные средства |

Краткосрочные |

|

6. Коэффициент |

Собственный |

Валюта баланса _. |

|

7. |

Долгосрочные |

Заемный капитал |

|

8. |

Чистая прибыль |

Средняя |

|

9. |

Чистая прибыль |

Средняя |

|

10. |

Выручка (нетго) |

Средняя |

|

11. |

Выручка (нетто) |

Средняя |

|

12. Норма прибыли |

Прибыль до |

Выручка (нетто) |

Таблица

7.3

Распределение

финансовых коэффициентов, отобранных

для оценки рейтинга финансового

состояния по классам надежности

|

Наименование |

Значения |

||

|

Первый |

Второй |

Третий |

|

|

1. |

>0,35 |

0,20-0,35 |

<0,20 |

|

2. |

>0.20 |

0,12-0.20 |

<0,12 |

|

3. |

>3,0 |

2,0 – 3,0 |

<2,0 |

|

4. |

>0,8 |

0,7-0,8 |

<0,8 |

|

5. |

>0,3 |

0,2 – 0,3 |

<0,2 |

|

6. |

>0,6 |

0,5 – 0,6 |

<0,5 |

|

7. |

>0,7 |

0,5-0,7 |

<0,5 |

|

8. |

> |

0,11-0,18 |

<0,11 |

|

9. |

> |

0,10-0,13 |

< |

|

10. |

>3,0 |

1,0-3,0 |

<1,0 |

|

11. |

> 6,0 |

4,0-6.0 |

<4,0 |

|

12. |

>0,25 |

0,10-0,25 |

<0,10 |

Критерием высокого

рейтинга финансового состояния является

наибольшая сумма баллов по всем

показателям. При этом выделяются четыре

рейтинговых группы, характеризующих

степень устойчивости финансового

состояния средних и крупных промышленных

предприятий (табл. 7.3):

-

абсолютно

устойчивое (отличное) финансовое

состояние; -

относительно

устойчивое (хорошее) финансовое

состояние; -

относительно

неустойчивое (удовлетворительное)

финансовое

состояние; -

абсолютно

неустойчивое (неудовлетворительное)

финансовое

состояние.

Таблица 7.3

Рейтинговые

группы, характеризующие степень

устойчивости финансового состояния

|

Рейтинговая |

Количество |

|

1. |

36 |

|

2. Относительно |

32-35 |

|

3. Относительно |

21-31 |

|

4. |

12-20 |

Данная методика

рейтинговой оценки финансового состояния

на основании данных финансовой отчетности

может служить одним из инструментов

оценки инвестиционной привлекательности

средних и крупных промышленных

предприятий.

В

качестве примера использования

интегрального показателя для

рейтинговой оценки финансового состояния

предприятия рассмотрим одну из наиболее

известных экономико-статистических

факторных моделей прогнозирования

вероятности банкротства – пятифакторную

модель (z-счет)

американского экономиста Э. Альтмана:

z

= kl*l,2

+ k2*l,4 + k3*3,3 +k4*0,6 + k5*l, (7.7)

где

z

– показатель, характеризующий вероятность

банкротства

предприятия,

kl,

k2,

k3,

k4,

к5 – показатели оценки финансового

состояния,

рассматриваемые

как факторы, определяющие вероятность

банкротства предприятия (табл. 7.4),

1,2; 1,4; 3,3; 0,6; 1 –

коэффициенты при показателях оценки

финансового состояния, выражающие

степень их влияния на

вероятность

банкротства предприятия.

Таблица 7.4

Характеристика

показателей оценки финансового

состояния, используемых в пятифакторной

модели Э. Альтмана

|

Показатель |

Расчетная |

Примечание

(характеристика |

|

|

Числитель |

Знаменатель |

||

|

kl |

Собственный |

Сумма всех |

Платежеспособность |

|

k2 |

Нераспределенная |

Сумма всех |

Финансовая |

|

k3 |

Прибыль до |

Сумма всех |

Эффективность |

|

k4 |

Рыночная |

Заемный капитал |

Финансовая |

|

k5 |

Выручка (нетто) |

Сумма всех |

Интенсивность |

В

зависимости от фактического значения

z-счета

степень вероятности банкротства

подразделяется на четыре группы:

-

z

< 1.8 — очень высокая вероятность

банкротства; -

z

=

1,8- 2,7 – высокая вероятность банкротства; -

z

=

2,71 – 2,9 – возможно банкротство; -

z

> 2,9 – вероятность банкротства мала,

предприятие характеризуется

достаточно

устойчивым финансовым состоянием.

Точность прогноза

составляет до 95 % за год до наступления

события и до 83 % за два года.

Однако

использование модели Э. Альтмана в

отечественной практике для

рейтинговой оценки финансового

состояния предприятий и

соответственно

прогнозирования вероятности их

банкротства на основе данных

финансовой отчетности встретило ряд

затруднений:

-

модель

построена для предприятий, функционирующих

в условиях

развитой

рыночной экономики, а наша страна живет

в условиях

переходной

(транзитивной) экономики; -

рыночную

стоимость привилегированных, и

обыкновенных акций

можно

объективно определить только в том

случае, если они

котируются

на фондовой бирже, к тому же эти данные

не приводятся

в финансовой отчетности

отечественных предприятий; -

показатель

прибыли до выплаты процентов и налогов

отсутствует в

финансовой

отчетности отечественных предприятий.

Поэтому

рядом российских экономистов (Л.И.

Маслова и Д.Ф. Чангли) пятифакторная

модель Э. Альтмана была адаптирована

к отечественным условиям,

вследствие чего выражение (7.7) приобрело

следующий вид:

z

= (СОК / ΣA)*

1,2 + (ПДН / ΣA)*

3,3 + (ВРн / ΣА)

+ (СК / ΣA),

(7.8)

где

СОК – собственный оборотный капитал,

ПДН – прибыль до

налогообложения,

ВРн – выручка

(нетто) от продаж, СК – собственный

капитал,

ΣA

– сумма всех активов (валюта баланса).

Нормативная

база та же, что и у модели Э. Альтмана.

Горизонт прогнозирования

– 6 месяцев – год. Применение модели (7.8)

помогает достаточно

объективно оценить финансовое состояние

предприятия и уверенно провести границу

между предприятиями, выявив среди них

финансово-ненадежные.

Соседние файлы в папке АХД

- #

23.02.201545.06 Кб21баланс.xls

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Рейтинговая оценка финансового состояния предприятия

Сущность рейтинговой оценки

Связанные материалы

Рейтинговая оценка необходима для того, чтобы одним словом подытожить финансовое состояние и перспективы развития предприятия. Этот показатель включает в себя несколько наиболее важных коэффициентов. Большая роль уделяется показателям текущего года и меньше внимания предыдущим периодам. Для отображения результата используется классическая градация финансового состояния от D до AAA.

Методика расчета

Методика расчета показателя следующая:

Таблица 1. Методика расчета рейтинговой оценки финансового состояния предприятия

| Показатель |

Вес показателя |

Количество баллов |

Рейтинговая оценка |

Средняя оценка |

Оценка с учетом веса |

|

|

Год 2 |

Год 3 |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Рентабельность реализованной продукции по чистой прибыли |

0,15 |

– если показатель выше 5 %, то 1 балл; |

а1 |

b1 |

с1=0,35* а1+0,65*b1 |

0,15*с1 |

|

Рентабельность активов |

0,15 |

– если показатель выше 20 %, то 1 балл ; |

а2 |

b2 |

с2=0,35* а2+0,65*b2 |

0,15*с2 |

|

Финансовая автономия |

0,15 |

– если показатель выше 0,5, то 1 балл ; |

а3 |

b3 |

с3=0,35* а3+0,65*b3 |

0,15*с3 |

|

Текущая ликвидность |

0,1 |

– если показатель выше 1,2, то 1 балл ; |

а4 |

b4 |

с4=0,35* а4+0,65*b4 |

0,1*с4 |

|

Прирост сбыта (без НДС) |

0,1 |

– если показатель выше 40 %, то 1 балл ; |

а5 |

b5 |

с5=0,35* а5+0,65*b5 |

0,1*с5 |

|

Рентабельность реализованной продукции по прибыли от продаж |

0,1 |

– если показатель выше 15 %, то 1 балл ; |

а6 |

b6 |

с6=0,35* а6+0,65*b6 |

0,1*с6 |

|

Прирост собственного капитала |

0,1 |

– если показатель выше 30 %, то 1 балл ; |

а7 |

b7 |

с7=0,35* а7+0,65*b7 |

0,1*с7 |

|

Быстрая ликвидность |

0,05 |

– если показатель выше 0,8, то 1 балл ; |

а8 |

b8 |

с8=0,35* а8+0,65*b8 |

0,05*с8 |

|

Коэффициент обеспечения оборотных активов собственными средствами |

0,05 |

– если показатель выше 0,4, то 1 балл ; |

а9 |

b9 |

с9=0,35* а9+0,65*b9 |

0,05*с9 |

|

Коэффициент финансовой устойчивости |

0,05 |

– если показатель выше 0,8, то 1 балл ; |

а10 |

b10 |

с10=0,35*а10+0,65*b10 |

0,05*с10 |

|

Итого |

1 |

Сумма значений столбца 7 |

Интерпретация полученного результата

Используя полученный показатель можно сопоставить его со следующей таблицей состояния предприятия:

Таблица 2. Градация полученного результата

| Балл |

Рейтинг |

Состояние |

|

|

От (включительно) |

До |

||

|

1 |

0,8 |

ААА |

Отличное |

|

0,8 |

0,6 |

АА |

Очень хорошее |

|

0,6 |

0,4 |

А |

Хорошее |

|

0,4 |

0,2 |

ВВВ |

Положительное |

|

0,2 |

0 |

ВВ |

Нормальное |

|

0 |

-0,2 |

В |

Удовлетворительное |

|

-0,2 |

-0,4 |

ССС |

Неудовлетворительное |

|

-0,4 |

-0,6 |

СС |

Плохое |

|

-0,6 |

-0,8 |

С |

Критическое |

|

-0,8 |

-1 |

D |

Потенциальный банкрот |

Как результат можно лаконично объяснить текущее финансовое состояние предприятия.

На чтение 12 мин Просмотров 52.3к.

Привет, на связи Василий Жданов в статье рассмотрим рейтинговую оценку финансового состояния предприятия. Для любой компании очень важным является измерение ее финансового состояния с помощью рейтингов. Такая методика чаще применяется для сравнительной характеристики компании в отрасли в сравнении конкурентами. Так как анализ оперирует относительными индикаторами, то эффективность такого способа максимальна.

Содержание

- Концепция оценки финансового состояния

- Введение в анализ финансового рейтинга

- Преимущества применения рейтинговой методики

- Оценка финансового рейтинга

- Критериальные уровни рейтинговой методики

- Основные применяемые показатели в рейтинговой методике

- Итоговая рейтинговая таблица

- Ответы на часто задаваемые вопросы

Концепция оценки финансового состояния

Финансовое состояние предприятия — это поток денежных потоков, которые обслуживают продажу и производство его продукции. Дело в том, что между развивающимися темпами производства и экономическим состоянием организации существует система взаимозависимостей. Рост объёмов производства улучшит состояние компании, но её падение, наоборот, ухудшится. Но финансовое благополучие, в свою очередь, повлияет на производство: оно замедлит или ускорит производство.

Финансовое состояние предприятия будет зависеть от ряда показателей оборотного капитала, имущества, расчетов и платежей. Трудности в организации возникают из-за недостатка средств, недоступности кредитов, сокращения сроков их предоставления, неправильного инвестирования, их необоснованного использования и т. д.

Существует специальная методика анализа финансового состояния предприятия. Ее содержание заключается в прогнозировании и оценке деятельности организации по данному вопросу в соответствии с данными бухгалтерского учета и отчетности.

Финансовое состояние предприятия в этом случае следует рассматривать со следующих позиций:

- необходимо оценивать организацию с точки зрения ее экономического содержания;

- рекомендуется определить, как система факторов (внешних и внутренних) влияет на основные и основные показатели, а также выявить имеющиеся отклонения от них;

- должен быть регулярный прогноз состояния компании;

- рекомендуется регулярно обосновывать, разрабатывать и готовить к принятию систему решений по улучшению ситуации в компании;

- внутренний анализ обязательно будет проведен сотрудниками этой организации в соответствии с утвержденным планом;

- аудит (внешний анализ) должен определяться интересами других пользователей и проводиться согласно официальным данным бухгалтерского учета.

Финансовое состояние предприятия будет успешным, если оно сможет существовать, развиваться, а также поддерживать баланс своих активов и пассивов в ситуации изменения внешней и внутренней реальности.

Финансовый анализ, таким образом, является попыткой разбить финансовую отчетность на компоненты на основе поставленной цели и установить отношения как между этими компонентами, с одной стороны, так и между отдельными компонентами и итогами этих статей, с другой.

Введение в анализ финансового рейтинга

Понятие «рейтинг» означает комплексную оценку объектов одного типа по единой и сопоставимой шкале значений, проводимую по единому алгоритму с использованием прозрачной и доступной методологии. Рейтинг позволяет объективно оценивать преимущества и недостатки определенного субъекта в конкурентной среде схожих субъектов либо на равных начальных условиях, либо на определенный период времени с использованием единой методики оценки.

Очень часто разные пользователи финансового анализа компании, такие как кредиторы, инвесторы, менеджеры фирмы нуждаются в получении краткой и четкой сводной информации о ее финансовом состоянии.

С помощью расчета многочисленных соотношений можно получить представление только о некоторых конкретных сферах деятельности компании. Учитывая это, была разработана специальная рейтинговая система для оценки финансового состояния компании.

Рейтинговая методика основана на теории финансового анализа с использованием различных рейтингов.

Цель применения: распределение фирм по уровню риска на рынке.

При этом надежность состояния компании характеризуется ее способностями удовлетворять требования кредиторов, гасить свои долги, возвращать взятые кредиты, платить налоги и зарплату.

Ее методология включает расчет наиболее важных показателей фирмы и, в зависимости от их значений, определение итогового финансового рейтинга компании.

Преимущества применения рейтинговой методики

Основная цель оценки — сориентировать всех потенциальных пользователей в ситуации, сложившейся в системе субъектов предпринимательства, определить местоположение или их положение в совокупности объектов.

Расположение бизнес-объекта в списке рейтинга не определяет абсолютную надежность конкретного участника, а только степень, уровень надежности по сравнению с другими. Одним из результатов оценки является формирование рейтинга хозяйствующих субъектов в соответствии с системой показателей их финансового состояния. Получение информации позволяет анализировать возможность принятия управленческих решений.

При разработке методологии оценки следует учитывать, что пользователи информации по-разному заинтересованы в оценке производительности бизнес-систем в зависимости от их отношений с ними. Для владельцев рейтинги дают возможность получить информацию о внешних условиях компании по отношению к существующим конкурентам, а оценка потенциальных инвесторов помогает в выборе объекта инвестирования.

Субъекты бизнеса должны регулярно отслеживать собственные рейтинги, чтобы определять свою позицию, сохранить свой имидж, оценивать эффективность и определять стратегию дальнейшего развития. Формирование рейтинга является необходимым инструментом для надежного определения своей позиции и степени устойчивости по сравнению с другими конкурентами.

Рейтинги могут использоваться внутренними и внешними субъектами управления. Используя внутренние рейтинги, можно определять место экономического субъекта в данной системе и оценивать его конкурентов. Внешними пользователями могут быть инвесторы, поставщики, сотрудники и другие партнеры бизнес-субъекта.

Среди достоинств данного метода можно выделить:

- в основе лежит общая оценка показателей состояния;

- проводится на базе данных отчетности фирмы;

- относится к сравнительным методикам среди конкурентов;

- применяется гибкий вычислительный механизм.

Оценка финансового рейтинга

Итоговая оценка рейтинга учитывает важные параметры деятельности компании в целом. Ее построение основано на информации о мощностях фирмы, состоянии средств и т.д.

Важно! Обоснование выбранных показателей для оценки происходит в соответствии с теоретическими основами финансового анализа.

После всех вычислений показатели сравниваются с нормативными значениями. В зависимости от результатов этого сравнения каждое из соотношений получает оценку 1, 0 или -1. Они взвешиваются по коэффициентам, тщательно отбираются для каждого соотношения в соответствии с его важностью и влиянием, далее суммируются. Конечным результатом расчета является финансовый рейтинг компании. Окончательное заключение о финансовом состоянии компании делается в зависимости от значения этого финансового рейтинга.

Критериальные уровни рейтинговой методики

При проведении рейтинговой методики в таблице ниже представлены классы критериального уровня показателей финансового состояния. Основные классы по показателям можно скачать тут.

Далее проводим расчеты по каждому из перечисленных в таблице 1 показателей. Расчет показателей будет проводиться на материалах условного предприятия ООО «Аллюр» за 2016-2018гг.

Финансовая отчетность компании за 2016-2018гг представлена ниже.

Баланс 2018 год

Основные применяемые показатели в рейтинговой методике

Методика подразумевает исчисление ряда показателей, представленных ниже.

- Эффект финансового рычага. Организации, которые используют долговые обязательства в своей структуре капитала, сталкиваются с большим деловым риском. Поскольку такие компании обязаны выплачивать кредиторам регулярные процентные платежи, они также приобретают возможности их более оперативного использования.

Важно! Финансовый леверидж означает степень, в которой компания финансирует свою деятельность с использованием финансовых обязательств с фиксированной стоимостью, таких как задолженность и привилегированный капитал. Чем больше долгового финансирования компания использует, тем выше ее финансовый рычаг и подверженность финансовому риску.

Пример № 1. В таблице ниже представлен расчет эффекта финансового рычага.

Расчет эффекта финансового рычага ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Собственный капитал | т.р. | — | 17533 | 13374 | 3954 |

| 2 | Заемный капитал | т.р. | — | 20619 | 38636 | 35182 |

| 3 | ИТОГО капитал | т.р. | стр.1+стр.2 | 38152 | 52010 | 39136 |

| 4 | Операционная прибыль | т.р. | — | 3186 | -3461 | -765 |

| 5 | Ставка процента по заемному капиталу | % | — | 12,5 | 12,5 | 12,5 |

| 6 | Сумма процентов по заемному капиталу | т.р. | стр.2*стр.5/100 | 2577,38 | 4829,5 | 4397,75 |

| 7 | Ставка налога на прибыль | % | — | 20 | 20 | 20 |

| 8 | Налогооблагаемая прибыль | т.р. | — | 1816 | -5143 | -11663 |

| 9 | Сумма налога на прибыль | т.р. | стр.7*стр.8/100 | 363,2 | -1028,6 | -2332,6 |

| 10 | Чистая прибыль | т.р. | — | 1369 | -4160 | -9420 |

| 11 | Рентабельность собственного капитала | % | стр.10*100/стр.1 | 7,80813 | -31,105 | -238,24 |

| 12 | Эффект финансового рычага | % | — | 7,22836 | -72,176 | -1696,7 |

| 13 | Класс в рейтинге | — | — | 5 | 1 | 1 |

2.Расчет финансовой устойчивости.

Пример № 2. В таблице ниже представлен расчет финансовой устойчивости компании.

Расчет финансовой устойчивости компании ООО «Аллюр» за 2016-2018гг, т.р.

| № п/п | Показатель | Расчет | 2016г. | 2017г. | 2018г. |

| Исходные данные | |||||

| 1 | Капитал и резервы | — | 17533 | 13374 | 3954 |

| 2 | Внеоборотные активы (за исключением финансовых вложений) | — | 10840 | 11259 | 13559 |

| 3 | Собственные оборотные средства | стр.1-стр.2 | 6693 | 2115 | -9605 |

| 4 | Долгосрочные кредиты | — | 12 | 34 | 63 |

| 5 | Наличие собственных и долгосрочных источников | стр.3+стр.4 | 6705 | 2149 | -9542 |

| 6 | Краткосрочные кредиты | — | 20607 | 38602 | 35119 |

| 7 | Наличие основных источников | стр.5+стр.6 | 27312 | 40751 | 25577 |

| 8 | Запасы | — | 7890 | 11170 | 3595 |

| 9 | Излишек (+) дефицит (-) собственных оборотных средств для формирования запасов СОС | стр.3-стр.8 | -1197 | -9055 | -13200 |

| 10 | Излишек (+) дефицит (-) собственных и долгосрочных источников для формирования запасов СДИ | стр.5-стр.8 | -1185 | -9021 | -13137 |

| 11 | Излишек (+) дефицит (-) основных источников для формирования запасов ОИ | стр.7-стр.8 | 19422 | 29581 | 21982 |

| 12 | Трехкомпонентный показатель типа финансовой устойчивости | 0 | ΔСОС<0; ΔСДИ<0; ΔОИ<0 | ΔСОС<0; ΔСДИ<0; ΔОИ<0 | ΔСОС<0; ΔСДИ<0; ΔОИ<0 |

| 13 | Тип финансовой устойчивости | — | кризисное | кризисное | кризисное |

| 14 | Класс в рейтинге | — | 2 | 2 | 2 |

3.Коэффициент автономии.

Пример № 3. В таблице представлен расчет коэффициента автономии.

Расчет коэффициента автономии ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Собственный капитал | т.р | — | 17533 | 13374 | 3954 |

| 2 | Активы | т.р | — | 38152 | 52011 | 39136 |

| 3 | Коэффициент автономии | — | стр.1/стр.2 | 0,460 | 0,257 | 0,101 |

| 4 | Класс в рейтинге | — | — | 3 | 1 | 1 |

4.Коэффициент обеспеченности оборотных активов собственными средствами. В некотором смысле, отношение капитала к активам — это просто упрощенный способ взглянуть на баланс и подвести его вниз, чтобы ответить на один вопрос: какой процент активов компании принадлежит инвесторам?

Пример № 4. В таблице представлен расчет индикатора.

Расчет коэффициента обеспеченности оборотных активов собственными средствами ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Собственный капитал | т.р. | — | 17533 | 13374 | 3954 |

| 2 | Внеоборотные активы | т.р. | — | 11196 | 11593 | 13559 |

| 3 | Оборотные активы | т.р. | — | 26956 | 40418 | 25577 |

| 4 | Коэффициент обеспеченности оборотных активов собственными средствами | — | (стр.1-стр.2)/стр.3 | 0,23509 | 0,04406 | -0,3755 |

| 5 | Класс в рейтинге | — | — | 3 | 1 | 1 |

5.Коэффициент абсолютной ликвидности. Это соотношение, которое говорит о способности компании погасить свой долг по мере наступления срока платежа. Другими словами, мы можем сказать, что это соотношение говорит о том, как быстро компания может конвертировать свои текущие активы в денежные средства, чтобы она могла своевременно погасить свои обязательства.

Пример № 5. В таблице ниже представлен расчет коэффициента абсолютной ликвидности.

Расчет коэффициента абсолютной ликвидности ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Денежные средства | т.р. | — | 1348 | 1226 | 372 |

| 2 | Краткосрочные финансовые вложения | т.р. | — | 0 | 0 | 0 |

| 3 | Краткосрочные обязательства | т.р. | — | 20607 | 38602 | 35119 |

| 4 | Коэффициент абсолютной ликвидности | — | (стр.1+стр.2)/стр.3 | 0,07 | 0,03 | 0,01 |

| 5 | Класс в рейтинге | — | — | 1 | 1 | 1 |

6. Промежуточный коэффициент ликвидности

Пример № 6. В таблице ниже представлен расчет промежуточного коэффициента покрытия.

Расчет промежуточного коэффициента покрытия ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Дебиторская задолженность | т.р. | — | 17545 | 27929 | 21553 |

| 2 | Краткосрочные финансовые вложения | т.р. | — | 0 | 0 | 0 |

| 3 | Денежные средства | т.р. | — | 1348 | 1226 | 372 |

| 4 | Текущие обязательства | т.р. | — | 19553 | 38211 | 34740 |

| 5 | Промежуточный коэффициент покрытия | — | (стр.1+стр.2+стр.3)/стр.4 | 0,97 | 0,76 | 0,63 |

| 6 | Класс в рейтинге | — | — | 5 | 4 | 3 |

7. Коэффициент текущей ликвидности. Это коэффициент, который измеряет способность компании оплачивать краткосрочные обязательства в течение одного года. Он сообщает инвесторам и аналитикам, как компания может максимизировать текущие активы на своем балансе, чтобы удовлетворить свою текущую задолженность и прочую кредиторскую задолженность.

Пример № 7. В таблице ниже представлен расчет индикатора.

Расчет коэффициента текущей ликвидности ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Оборотные активы | т.р. | — | 26956 | 40418 | 25577 |

| 2 | Краткосрочные обязательства | т.р. | — | 20607 | 38602 | 35119 |

| 3 | Коэффициент текущей ликвидности | т.р. | — | 1,31 | 1,05 | 0,73 |

| 4 | Класс в рейтинге | — | — | 2 | 2 | 1 |

- Рентабельность продаж. Рентабельность продаж — это коэффициент, используемый для оценки операционной эффективности компании. Эта мера дает представление о том, сколько прибыли получают на рубль продаж. Увеличение показателя указывает, что компания растет более эффективно, в то время как снижение может сигнализировать о надвигающихся финансовых проблемах.

Пример № 8. В таблице ниже представлен расчет индикатора.

Расчет рентабельности продаж ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Прибыль от реализации | т.р. | — | 3186 | -3461 | -765 |

| 2 | Выручка | т.р. | — | 260534 | 276751 | 60123 |

| 3 | Рентабельность продаж, % | % | стр.1/стр.2*100 | 1,22 | -1,25 | -1,27 |

| 4 | Класс в рейтинге | — | — | 2 | 1 | 1 |

9. Рентабельность капитала. Это показатель финансовых результатов, рассчитываемый путем деления чистого дохода на капитал.

Пример № 9. В таблице ниже представлен расчет рентабельности капитала.

Расчет рентабельности капитала ООО «Аллюр» в 2016-2018гг

| № п/п | Критерий | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Чистая прибыль | т.р. | — | 1369 | -4160 | -9420 |

| 2 | Капитал | т.р. | — | 20619 | 38636 | 35182 |

| 3 | Рентабельность капитала, % | % | стр.1/стр.2*100 | 6,64 | -10,77 | -26,78 |

| 4 | Класс в рейтинге | — | — | 3 | 1 | 1 |

Итоговая рейтинговая таблица

После расчета всех указанных выше коэффициентов составляем сводную итоговую таблицу по рейтинговой методике.

Пример № 10. В таблице ниже представлена сводная таблица по методике.

Рейтинговая оценка финансового состояния ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Значение | Класс | Вес показателя, % | Баллы | ||||||

| 2016г. | 2017г. | 2018г. | 2016г. | 2017г. | 2018г. | 2016г. | 2017г. | 2018г. | |||

| 1 | Эффект финансового рычага | 7,22836 | -72,176 | -1696,7 | 5 | 1 | 1 | 10 | 50 | 10 | 10 |

| 2 | Тип устойчивости по методике Ковалева | (0,0,0) | (0,0,0) | (0,0,0) | 2 | 2 | 2 | 10 | 20 | 20 | 20 |

| 3 | Индикатор автономии | 0,460 | 0,257 | 0,101 | 3 | 1 | 1 | 10 | 30 | 10 | 10 |

| 4 | Индикатор обеспеченности оборотных активов собственными средствами | 0,23509 | 0,04406 | -0,3755 | 3 | 1 | 1 | 10 | 30 | 10 | 10 |

| 5 | Индикатор абсолютной ликвидности | 0,06541 | 0,03176 | 0,01059 | 1 | 1 | 1 | 10 | 10 | 10 | 10 |

| 6 | Промежуточный индикатор покрытия | 0,96625 | 0,763 | 0,63112 | 5 | 4 | 3 | 10 | 50 | 40 | 30 |

| 7 | Индикатор текущей ликвидности | 1,31 | 1,05 | 0,73 | 2 | 2 | 1 | 10 | 20 | 20 | 10 |

| 8 | Рентабельность продаж, % | 1,22287 | -1,2506 | -1,2724 | 2 | 1 | 1 | 15 | 30 | 15 | 15 |

| 9 | Рентабельность капитала, % | 6,63951 | -10,767 | -26,775 | 3 | 1 | 1 | 15 | 45 | 15 | 15 |

| 10 | ИТОГО | — | — | — | — | — | — | 100 | 285 | 150 | 130 |

| 11 | ВЫВОД | — | — | — | — | — | — | — | средний | низкий | низкий |

Данные таблицы позволяют сделать вывод о том, что финансовая ситуация в компании самой благоприятной была в 2016г., так как компания была отнесена к категории недостаточного финансового потенциала. В 2018 и 2018г.ах данная ситуация ухудшилась, а компания перешла в категорию низкого финансового потенциала.

Отчет о финансовых результатах 2017 год

Отчет о финансовых результатах 2018 год

Ответы на часто задаваемые вопросы

Вопрос № 1. В каких целях применяется рейтинговая оценка?

Ответ: Она используется в целях классификации предприятий по финансовым рискам.

Вопрос № 2. Каковы недостатки методики?

Ответ: Среди недостатков следует отметить:

- не учитывает специфические особенности отрасли;

- громоздкий способ в расчетах при учете большого количества показателей.

Подведем итоги. Система финансового рейтинга полезна для всех пользователей финансового анализа, которые нуждаются в краткой и четкой оценке состояния фирмы. Основываясь на наиболее распространенных и важных деловых показателях, расчет финансового рейтинга компании представляет собой процесс, который дает возможность подтвердить хорошее или плохое состояние компании путем вычисления взвешенного показателя и его анализа. Рейтинговая методика позволяет обнажить болевые точки компании в процессе ее функционирования.

Каландарова Н.Н. Рейтинговая оценка финансового состояния предприятия / Н.Н. Каландарова, М.Т. Амирдинова // Экономика и бизнес: теория и практика – 2017. – №5. – С. 114-117

РЕЙТИНГОВАЯ ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Н.Н. Каландарова, старший преподаватель

М.Т. Амирдинова, старший преподаватель

Ташкентский финансовый институт

(Узбекистан, г. Ташкент)

Аннотация. В данной статье рассматриваются теоретические аспекты проведения рейтинговой оценки финансового состояния предприятия и возможные сферы применения полученных результатов. Авторами предлагается матрица финансово-экономических показателей, позволяющая сопоставить их фактическое значение с нормативным. В целях повышения объективности рейтинговой оценки предложено разделить все финансово-экономические показатели на 4 группы с разным удельным весом значения в общем результате.

Ключевые слова: оборотные средства, ликвидность, платежеспособность, дебиторская и кредиторская задолженность, финансовая устойчивость, рейтинговая оценка, финансовые коэффициенты.

Рейтинговая оценка финансового состояния предприятия основана на методике и теории финансового анализа организации при использовании рейтинговых значений. Назначение такой оценки, к примеру, может состоять в распределении компаний по уровню риска взаимодействия с ними банка. В этом случае надежность финансового состояния организации характеризуется ее способностью удовлетворять платежные требования по договорам, возвращать суммы по кредитам и процентам, выполнять обязанности по налогообложению, выплачивать заработную плату работникам. При этом все обязательства должны совершаться своевременно. Это и есть основа платеже и кредитоспособности компании.

Комплексная сравнительная рейтинговая оценка финансового состояния предприятия включает следующие этапы:

– сбор и аналитическую обработку исходной информации за оцениваемый период времени;

– обоснование системы показателей, используемых для рейтинговой оценки финансового состояния предприятия и их классификацию;

– расчет итогового показателя рейтинговой оценки;

– классификацию (ранжирование) предприятий по рейтингу.

Итоговая рейтинговая оценка учитывает все важнейшие параметры финансовой и операционной деятельности компании, т.е. хозяйственной деятельности в целом. При ее построении используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели. Точная и объективная оценка финансового состояния не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей деятельности должны осуществляться согласно положениям теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке.

Следует отметить, что в отличие от нормативных значений показателей первой группы, рекомендуемых официальными органами, нормативы третьей и четвертой групп не имеют официального статуса и трактуются в отдельных исследованиях по-разному. Нормативные значения показателей рентабельности могут быть сформированы в соответствии со следующими позициями:

– любое положительное значение коэффициентов рентабельности следует считать положительным моментом в экономическом развитии предприятия, а следовательно, нижняя граница диапазона нормативных значений показателей рентабельности может быть принята равной нулю;

– среднее значение показателей рентабельности за период, который можно оценить как удовлетворительный в развитии экономики страны.

Исходя из вышеизложенного, матрица нормативных значений показателей ликвидности, финансовой устойчивости, рентабельности и деловой активности может быть представлена так, как это сделано в нижеприведенной таблице 1.

Таблица 1. Нормативные значения финансово-экономических показателей

|

Коэффициенты |

Формула |

Нормативные (рекомендуемые) значения |

|||

|

Отлично (5) |

Хорошо (4) |

Удовлетворительно (3) |

Неудовлетворительно (2) |

||

|

Коэффициенты ликвидности |

|||||

|

Коэффициент общей ликвидности |

Оборотные активы / Текущие обязательства |

> 3,0 |

2,5 — 3,0 |

2,0 — 2,5 |

< 2,0 |

|

Коэффициент текущей ликвидности |

Оборотные активы / Краткосрочные обязательства |

> 2,0 |

1,5 — 2,0 |

1,0 — 1,5 |

< 1,0 |

|

Коэффициент срочной ликвидности |

(Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства |

> 1,0 |

0,7 — 1,0 |

0,5 — 0,7 |

< 0,5 |

|

Коэффициент абсолютной ликвидности |

(Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства |

> 0,3 |

0,2 — 0,3 |

0,1 — 0,2 |

< 0,1 |

|

Коэффициенты финансовой устойчивости |

|||||

|

Коэффициент соотношения заемных и собственных средств |

Заемный капитал / Собственный капитал |

< 0,7 |

0,7 — 0,9 |

0,9 — 1,0 |

> 1,0 |

|

Коэффициент маневренности собственного капитала |

Собственные оборотные средства / Собственный капитал |

> 0,5 |

0,3 — 0,5 |

0,2 — 0,3 |

< 0,2 |

|

Коэффициент автономии |

Собственный капитал / Активы |

> 0,7 |

0,6 — 0,7 |

0,5 — 0,6 |

< 0,5 |

|

Коэффициенты рентабельности |

|||||

|

Рентабельность совокупных активов по чистой прибыли |

Чистая прибыль / Сумма активов |

> 0,200 |

0,100 — 0,200 |

0 — 0,100 |

< 0 |

|

Рентабельность собственного капитала по чистой прибыли |

Чистая прибыль / Собственный капитал |

> 0,250 |

0,125 — 0,250 |

0 — 0,125 |

< 0 |

|

Рентабельность товаров, работ или услуг |

Чистая прибыль / Выручка |

> 0,300 |

0,150 — 0,300 |

0 — 150 |

< 0 |

|

Коэффициенты деловой активности |

|||||

|

Коэффициент оборачиваемости оборотных активов |

Выручка / Оборотные активы |

> 7,5 |

5,0 — 7,5 |

2,5 — 5,0 |

< 2,5 |

|

Коэффициент оборачиваемости собственного капитала |

Выручка / Собственный капитал |

> 4,5 |

3,0 — 4,5 |

1,5 — 3,0 |

< 1,5 |

|

Фондоотдача |

Выручка / Среднегодовая стоимость основных средств |

> 6,0 |

4,0 — 6,0 |

2,0 — 4,0 |

< 2,0 |

Данная матрица нормативов позволяет рекомендовать следующую схему формирования рейтинга предприятия (оценки его финансового состояния):

1. Определяется фактическая величина отдельных коэффициентов по всем четырем группам показателей в соответствии с изложенными алгоритмами расчетов.

2. Проводится сравнение фактических и нормативных значений отдельных коэффициентов, и каждый фактический коэффициент получает соответствующий балл: «отлично», «хорошо», «удовлетворительно», «неудовлетворительно».

3. Дается количественная фактическая оценка каждой группы показателей в целом как отношение суммы баллов к числу показателей данной группы.

4. Дается количественная оценка каждой группы показателей с учетом значимости отдельных групп.

5. Формируется рейтинговая оценка финансово-экономического состояния предприятия (рейтинг предприятия) как сумма баллов по всем четырем группам показателей с учетом значимости каждой группы (табл. 2).

Таблица 2. Рейтинговая оценка финансового состояния предприятия

|

Номер группы |

Коэффициент |

Значимость группы в общей рейтинговой оценке |

Фактическая величина коэффициент |

Оценка коэффициентов, балы |

Оценка группы показателей с учетом значимости группы, баллы |

|

1 |

2 |

3 |

4 |

5 |

6 = 3х5 |

|

Коэффициенты ликвидности |

|||||

|

1 |

Коэффициент общей ликвидности |

||||

|

Коэффициент текущей ликвидности |

|||||

|

Коэффициент срочной ликвидности |

|||||

|

Коэффициент абсолютной ликвидности |

|||||

|

Среднее значение по группе |

0,30 |

||||

|

Коэффициенты финансовой устойчивости |

|||||

|

2 |

Коэффициент соотношения заемных и собственных средств |

||||

|

Коэффициент маневренности собственного капитала |

|||||

|

Коэффициент автономии |

|||||

|

Среднее значение по группе |

0,15 |

||||

|

Коэффициенты рентабельности |

|||||

|

3 |

Рентабельность совокупных активов по чистой прибыли |

||||

|

Рентабельность собственного капитала по чистой прибыли |

|||||

|

Рентабельность товаров, работ или услуг |

|||||

|

Среднее значение по группе |

0,40 |

||||

|

Коэффициенты деловой активности |

|||||

|

4 |

Коэффициент оборачиваемости оборотных активов |

||||

|

Коэффициент оборачиваемости собственного капитала |

|||||

|

Фондоотдача |

|||||

|

Среднее значение по группе |

0,15 |

||||

|

Рейтинг предприятия |

1,00 |

В этой связи возникает вопрос о значимости отдельных групп показателей в формировании рейтинговой оценки.

В отличие от равноценной значимости каждой из четырех групп предпочтительным представляется вариант их дифференцированной значимости, что подтверждается отечественной и зарубежной практикой. Так, в широко известной пятифакторной модели «Z-счета» Э. Альтмана по прогнозированию вероятности банкротства предприятий два фактора из пяти представлены показателями рентабельности. В соответствии с этим, при оценке значимости отдельных групп показателей в качестве ориентировочного варианта (колонка 3 таблицы рейтинговой оценки) можно принять следующий, процент:

– группа показателей ликвидности – 30%;

– группа показателей финансовой устойчивости – 15%;

– группа показателей рентабельности – 40%;

– группа показателей деловой активности – 15%.

Рейтинговая оценка обнажает болевые точки в производственно-хозяйственной деятельности предприятия, расставляет ориентиры для реализации объективных управленческих решений. Так, для повышения уровня коэффициентов деловой активности следует в производственно-хозяйственной деятельности предприятия обращать внимание на совершенствование маркетинговой политики, в первую очередь, в области ценообразования и формирования оптимального ассортимента реализованной продукции, что позволит увеличить выручку от продаж и, соответственно, деловую активность предприятия.

Библиографический список

1. Донцова Л.В, Никифорова Н.А. Анализ финансовой отчетности. 2-е изд. – М.: 2004. – 336 с.

2. Крылов, С.И. Рейтинговая оценка финансового состояния коммерческой организации экспертно-балльным методом // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. – 2010. – №6.

3. Анализ финансовой отчетности: Учебник / Под ред. М.А. Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2007. – 367 с.

RATING EVALUATION OF THE FINANCIAL STATE OF THE ENTERPRISE

N.N. Kalandarova, senior lecturer

M.T. Amirdinova, senior lecturer

Tashkent financial institute

(Uzbekistan, Tashkent)

Abstract. This article examines the theoretical aspects of the rating of the financial condition of the enterprise and the possible areas of application of the results. The authors propose a matrix of financial and economic indicators, allowing to compare their actual value with the normative. In order to increase the objectivity of the rating assessment, it is proposed to divide all financial and economic indicators into 4 groups with different specific weight in the overall result.

Keywords: working capital, liquidity, solvency, accounts receivable and accounts payable, financial stability, rating evaluation, financial ratios.