#статьи

- 5 май 2023

-

0

Рентабельность активов: что показывает и по какой формуле её рассчитывать

Бывает, что бизнес вкладывает деньги в развитие, но прибыль при этом не растёт. Объясняем, почему так происходит и как это контролировать.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность активов (ROA) — показатель успешности бизнеса. С его помощью можно понять, насколько эффективно бизнес использует свои ресурсы. Следить за ним важно всем предпринимателям и руководителям.

Из этой статьи Skillbox Media вы узнаете, как рассчитать, оценить и изменить показатель.

- Что такое рентабельность активов

- По какой формуле её рассчитывать

- Как определить рентабельность активов по балансу

- Как анализировать показатели рентабельности активов

- Как их увеличить

- Как узнать больше об управлении финансами в бизнесе

Рентабельность активов — это финансовый показатель отношения прибыли бизнеса к стоимости его активов. Его рассчитывают, чтобы понять, эффективно ли бизнес использует ресурсы.

Рентабельность активов показывает, сколько копеек приносит каждый рубль, вложенный в активы бизнеса. Например, какую прибыль предпринимателю даёт его недвижимость, оборудование или транспорт — насколько эффективно их используют в бизнес-процессах.

Разберём на примере. Предположим, что один цветочный бизнес заработал за год 10 миллионов рублей, второй — 15 миллионов. Может показаться, что во втором случае компания работала эффективнее. Но прежде чем делать такой вывод, нужно узнать, сколько стоят активы этих компаний, и рассчитать ROA.

Допустим, стоимость активов первой компании — 30 миллионов рублей, стоимость активов второй — 53 миллиона. ROA в первом случае будет равна 33%, во втором — 28%.

Получается, первый цветочный бизнес работал с большей отдачей. Собственник первой компании вложил в бизнес 30 миллионов и получил с них 10 миллионов. Собственник второй компании вложил 53 миллиона, а получил 15 миллионов.

Формула для расчёта рентабельности активов выглядит так:

ROA = Прибыль до налогообложения / Стоимость активов × 100%

Разберём, что означают эти показатели, и рассчитаем ROA на примере.

Прибыль до налогообложения — выручка, очищенная от всех расходов бизнеса, кроме налогов.

Выручка — все деньги, которые бизнес заработал в результате своей деятельности. Расходы — все деньги, которые бизнес потратил, чтобы эту выручку получить.

Активы — вся собственность бизнеса в денежном выражении. Например, недвижимость, оборудование, транспорт, сырьё и материалы, деньги в кассе, дебиторская задолженность. Чтобы посчитать стоимость активов, используют их рыночную стоимость.

Допустим, фермерское хозяйство продало сельхозпродукции на 11 миллионов рублей. Это его выручка. Расходы за год составили 5,3 миллиона — это зарплаты работникам, сырьё и материалы, деньги на содержание животных, амортизация техники. Тогда прибыль до уплаты налогов будет равна: 11 млн рублей − 5,3 млн рублей = 5,7 млн рублей.

Активы фермерского хозяйства — сельскохозяйственная недвижимость, техника, животные, земельные участки — стоят 21 миллион рублей.

Отсюда ROA = 5,7 млн рублей / 21 млн рублей × 100% = 27%.

Это значит, что каждый рубль, вложенный в активы бизнеса, приносит фермеру 27 копеек прибыли.

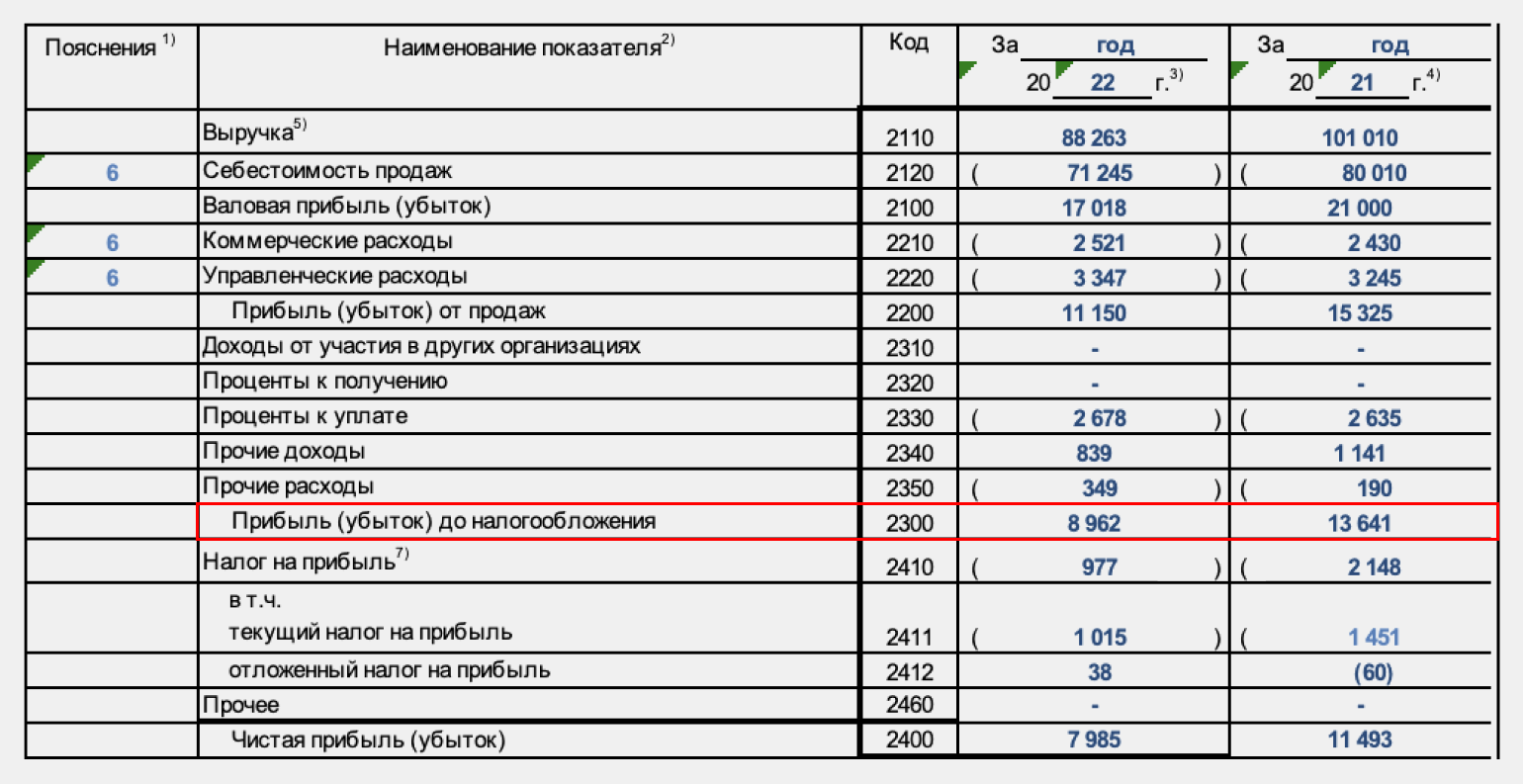

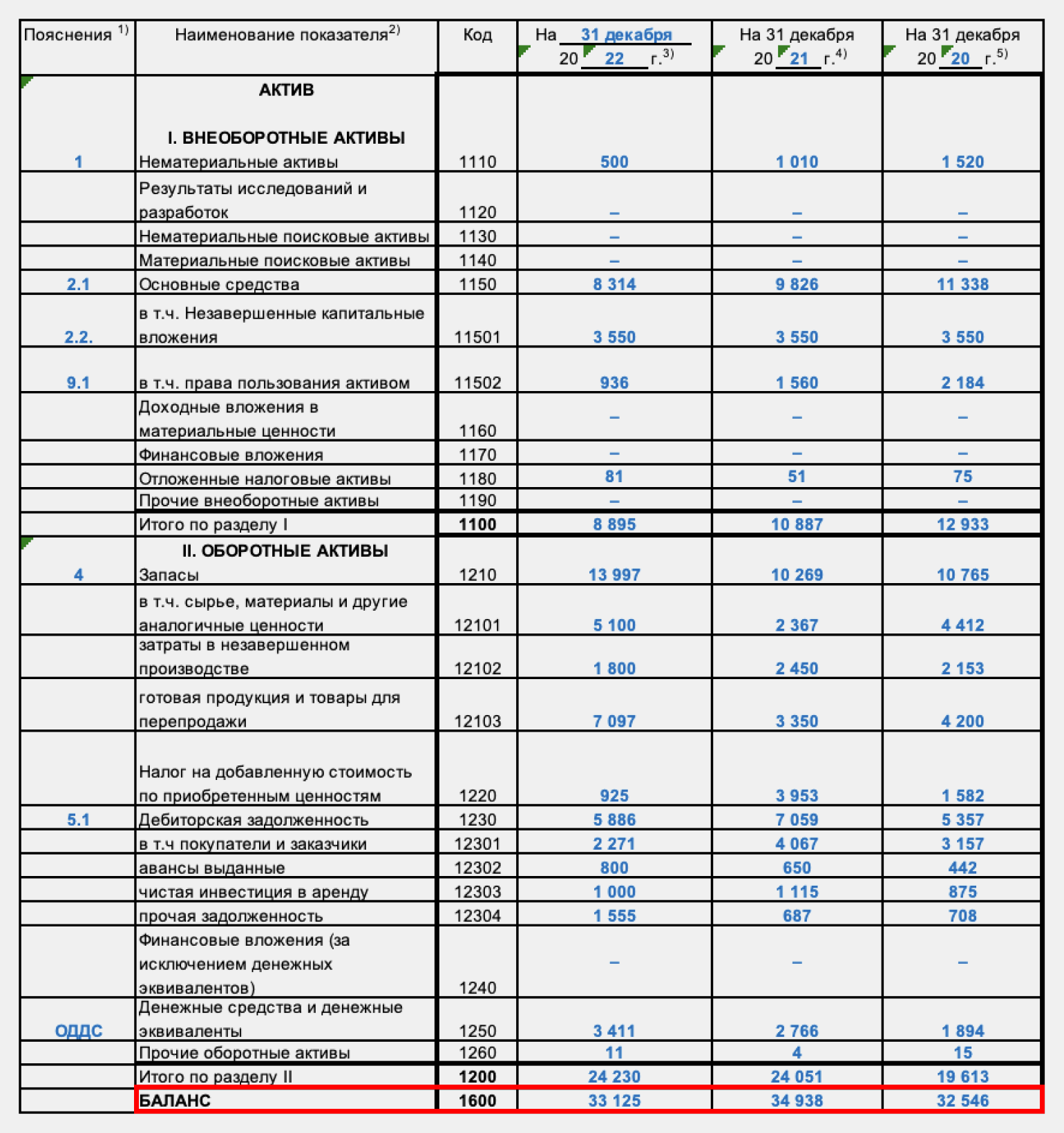

Для расчёта рентабельности активов чаще всего используют бухгалтерскую отчётность — бухгалтерский баланс (форма 1 отчётности) и отчёт о финансовых результатах (форма 2).

Формула расчёта рентабельности активов по балансу (по формам бухгалтерской отчётности) выглядит так:

ROA = Строка 2300 формы 2 / (Строка 1600 НП формы 1 + Строка 1600 КП формы 1) / 2 × 100%

- Строка 2300 формы 2 — прибыль до налогообложения, отражённая в отчёте о финансовых результатах.

- Строка 1600 НП формы 1 — стоимость активов на начало периода, отражённая в бухгалтерском балансе.

- Строка 1600 КП формы 1 — стоимость активов на конец периода, отражённая в бухгалтерском балансе.

Скриншот: «Главбух» / Skillbox Media

Скриншот: «Главбух» / Skillbox Media

Также для расчёта ROA можно использовать другие документы — например, данные управленческого учёта или собственные финансовые отчёты компании. Это зависит от того, какую отчётность ведёт бизнес.

Сам по себе показатель ROA ничего не даёт. Чтобы понять, приемлем он для бизнеса или нет, его нужно анализировать. Например, отслеживать в динамике — каждый квартал, полугодие или год — или сравнивать с конкурентами.

Если рентабельность активов растёт, значит бизнес эффективно использует ресурсы в своих процессах. И наоборот, если ROA снижается, значит, снижается и эффективность использования ресурсов.

Если компания увеличивает стоимость активов, но прибыль при этом не растёт и ROA уменьшается, — значит, нет смысла расширять бизнес дальше, ничего при этом не меняя в его процессах. Если компания увеличивает стоимость активов и вместе с этим увеличивается показатель их рентабельности — значит, наращивание активов приводит к росту прибыли, бизнес можно расширять.

Также ROA компании можно сравнивать с показателями конкурентов. Так можно понять общую эффективность ведения бизнеса. При этом в числе конкурентов должны быть только конкуренты из той же отрасли с сопоставимой стоимостью активов.

Если рентабельность активов компании ниже, чем у аналогичных конкурентов, — нужно искать причины и исправлять их. Подробнее об этом говорим ниже.

Мы выяснили, что рентабельность активов зависит от двух показателей — прибыли компании и стоимости её активов. Соответственно, чтобы увеличить ROA, нужно повышать прибыль и оптимизировать активы.

Вот некоторые способы увеличения прибыли:

- снизить себестоимость продукции — например, внедрить более экономичные решения производства, использовать материалы вторично или найти поставщиков с более выгодными условиями сотрудничества;

- пересмотреть ассортимент — производить и продавать только наиболее рентабельные товары;

- увеличить объём продаж;

- повысить цены.

Чтобы оптимизировать активы, можно:

- продать объекты, которыми компания больше не пользуется, — например, лишнюю недвижимость;

- отремонтировать технику или заменить её новой;

- сократить дебиторскую задолженность.

Также позитивно влияют на рентабельность активов изменения в управлении процессами компании — например, их автоматизация.

- Рентабельность активов (ROA) — отношение прибыли бизнеса к стоимости его активов. Она показывает, сколько копеек приносит каждый рубль, вложенный в активы.

- Показатели ROA нужно отслеживать в динамике — сравнивать с показателями бизнеса за предыдущие периоды или с показателями конкурентов.

- Если бизнес наращивает активы, но его прибыль при этом не растёт и ROA падает, значит, нет смысла расширяться дальше — лучше пересмотреть бизнес-процессы.

- Чтобы увеличить рентабельность активов, нужно увеличивать прибыль компании и оптимизировать активы. Например, можно продать ненужную технику, попросить дебиторов об оплате долгов, увеличить цены на свою продукцию.

- Если вы только начали знакомиться с финансовыми показателями бизнеса — прочитайте статью о рентабельности. В ней мы рассказали, какие бывают виды рентабельности, как их рассчитывать и анализировать.

- Также в Skillbox Media есть отдельные статьи о рентабельности продаж, рентабельности продукции и рентабельности собственного капитала.

- Эффективность бизнеса можно определить с помощью показателя маржинальности. Подробнее об этом рассказали в статье о маржинальности, марже и наценке.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. Прочитайте материал о финансовом менеджменте, чтобы понять, как он устроен в компаниях.

- За расчёт и анализ рентабельности может отвечать финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». Курс будет интересен также предпринимателям, которые хотят более эффективно управлять финансами бизнеса.

Научитесь: Профессия Финансовый менеджер

Узнать больше

На сайте налоговой службы в разделе «Концепция системы планирования выездных налоговых проверок» сообщается, что в последние годы изменился подход к организации контрольной работы налоговых органов. Как уточняет ФНС, акцент сделан на комплексный анализ финансово-хозяйственной деятельности налогоплательщика, и, как следствие, отказ от тотального контроля и переход к контролю, основанному на критериях риска.

Инспекторы оценивают эффективность бизнеса глазами собственника, их интересует реальное положение дел, а не «причесанные» сведения из отчетностей.

Рентабельность активов – именно тот показатель, который одинаково интересен как собственникам бизнеса, так и налоговикам.

Что показывает рентабельность активов?

Для собственников и налоговиков показатель рентабельности активов имеет одинаково важное и при этом принципиально разное содержание.

Для первых – это верный способ оценить эффективность вложений, т.е. понять, приносит ли актив прибыль. Для инспекторов – возможность определить степень добросовестности компании относительно исполнения налоговых обязательств.

В приказе ФНС России от 30.05.2007 № ММ-3-06/333@ отклонение уровня рентабельности организации по данным бухгалтерского учета от показателя нормы для данной сферы деятельности входит в официальный перечень рисков для налогоплательщика. А именно, риска назначения выездной налоговой проверки.

Контроль рентабельности, как и других коэффициентов, являющихся «пригласительным билетом» для ФНС, входит в наш стандарт обслуживания.

Как инспекторы оценивают налоговую нагрузку и рентабельность

Следуя из информации уже упомянутого приказа, из всех видов рентабельности налоговиков интересует два вида коэффициента, рассчитываемые по чистой прибыли – рентабельность активов (ROA) и рентабельность продаж (ROS).

Экономическая сущность первого заключается в демонстрации того, сколько денежных средств приходится на единицу активов, то есть насколько высока финансовая отдача от использования каждой из них. Следовательно, для инспекторов ROA – возможность сделать вывод, являются ли действия собственника и руководителей целесообразными, экономически обоснованными, и не пытаются ли они с помощью сомнительных активов оптимизировать налоговую нагрузку на организацию.

Например, если предприятие – вопреки здравому смыслу – продолжает использовать актив, который не делает вклад в суммарный доход организации, инспекторы наверняка захотят узнать, почему первые лица компании продолжают упорно мириться с заниженными показателями по отрасли.

Арбитражная практика

В Постановлении Двенадцатого арбитражного апелляционного суда от 30.04.2019 № 12АП-4145/2019 по делу № А06-6280/2017 ухудшение показателя рентабельности активов в течение полугода рассматривается как один из признаков преднамеренного банкротства предприятия.

Рентабельность продаж статья 105.8 Налогового кодекса РФ определяет как «отношение прибыли от продаж к выручке от продаж, исчисленной без учета акцизов и налога на добавленную стоимость». Данный коэффициент инспекторы также активно используют, чтобы найти повод для выездной проверки.

В частности, в комментарии к письму Минфина от 14.05.2019 № 03-07-11/34191 описывается метод сопоставимой рентабельности, в котором главным «действующим лицом» может выступать как ROA, так и ROS. Используют его инспекторы, чтобы убедиться, соответствует цена контролируемой сделки рыночной или нет.

«Анализ и оценка налоговой нагрузки организации»

Как рассчитать рентабельность активов: формула по балансу

В расчете рентабельности активов задействованы все совокупные активы организации, то есть коэффициент включает не только собственные, но и заемные средства. Источником информации для расчета общей рентабельности имущества, как говорится в Приказе Минфина № 66н от 02.07.2010, являются бухгалтерский баланс и отчет о финансовых результатах.

Формула расчета рентабельности активов

РА = (ПН : СА) x 100%, где

- РА – рентабельность активов;

- ПН – прибыль (убыток) до налогообложения, отражаемая по строке 2300 отчета о финансовых результатах;

- СА – стоимость активов (строка 1600 бухгалтерского баланса организации). Для более точной оценки берутся данные не за конкретный период, а среднее арифметическое (данные на начало и на конец периода делятся на 2).

Коэффициент рентабельности активов: нормативное значение

В приказе ФНС России от 30.05.2007 № ММ-3-06/333@ периодически обновляются данные нормативов рентабельности активов по видам экономической деятельности. Это доказывает, что инспекторы не просто включили этот коэффициент в перечень контролируемых показателей, но и следят за их «рыночной актуальностью».

Данные рентабельности напрямую влияют на содержание кратко- и среднесрочных прогнозов развития предприятия, а также могут свидетельствовать о наличии у него определенных рисков.

К примеру, если компания взяла кредит и неэффективно расходует заемные средства, это обязательно отразится на коэффициенте рентабельности активов. Однако, чтобы комплексно оценить перспективность компании, недостаточно посчитать уровень доходности каждого актива – эти показатели не учитывают влияния стратегических долгосрочных вложений. Инспекторов прежде всего интересует, насколько успешной была деятельность организации за отчетный период.

Пример расчета показателя ROA

Согласно годовой бухгалтерской отчетности организации «Успех» прибыль от продажи товаров (работ, услуг) составила 6798979 руб., а себестоимость проданных товаров (работ, услуг), включая коммерческие и управленческие расходы – 57549567 руб.

При этом прибыль до налогообложения отражена в размере 6818442 руб. Стоимость активов организации – 54641761 руб.

Таким образом, показатель ROA составит: 12,4% (6818442 руб. / 54641761 руб. x 100%).

***

Несмотря на то, что контролирующие органы в своих сводных данных учитывают специфику бизнеса, «попасть в яблочко» по нормативам своей отрасли все равно нелегко. Предложенные налоговиками показатели не принимают во внимание производственные объемы отдельных компаний, их технологические особенности, кадровый потенциал и пр.

У производственной организации – вследствие использования большого количества оборудования – показатель рентабельности, естественно, будет ниже, чем у торговой компании. Но независимо от сферы деятельности любое положительное значение данного коэффициента считается плюсом в экономическом развитии компании. Критическим от предложенных ФНС нормативов считается отклонение около 10%.

При передаче бухгалтерского учета на аутсорсинг специалистам 1C-WiseAdvice вы сможете заниматься развитием бизнеса, а не будете ломать голову над тем, как приукрасить налоговую отчетность, чтобы избежать выездной проверки.

Платить огромные гонорары налоговому консультанту тоже не придется. Наши специалисты соблюдают все рекомендации налоговиков перманентно, а не только накануне сдачи отчетности. И каждый раз, когда приходит время отчитаться перед налоговиками, мы согласовываем с клиентом показатели рентабельности и налоговой нагрузке и даем рекомендации по их безопасной корректировке.

Рентабельность активов – что это такое, как ее посчитать и зачем она нужна бухгалтеру? Об этом вы узнаете из нашей статьи.

Что показывает рентабельность активов

Рентабельность – это целая система показателей, которые характеризуют эффективность деятельности предприятия. Одним из таких показателей является коэффициент рентабельности активов. Его принято обозначать ROA (сокращение от английского return on assets).

Этот коэффициент демонстрирует, насколько высока отдача от средств, вложенных в имущество организации, какую прибыль приносит компании каждый рубль, инвестированный в ее активы.

В общем виде формулу расчета рентабельности активов можно представить так:

ROA = Пр / Ак × 100%,

где:

ROA — рентабельность активов;

Пр — прибыль (для расчета берут либо чистую, либо прибыль от продаж, в зависимости от того, какая доходность интересует пользователя);

Ак — активы организации (как правило, для расчета используют среднюю стоимость активов за период).

Рентабельность активов — показатель относительный, выражается, как правило, в процентах.

Виды рентабельности активов

Рассчитывают 3 показателя рентабельности активов:

- рентабельность внеоборотных активов — обозначим ее ROAвн;

- рентабельность оборотных активов — ROAоб;

- рентабельность суммарных активов — ROA.

Далее рассмотрим формулы рентабельности активов по балансу.

Как рассчитать рентабельность внеоборотных активов (формула по балансу)

Внеоборотные активы — это так называемые длинные активы, которыми компания пользуется длительное время — более 12 месяцев. Такое имущество отражается в I разделе бухгалтерского баланса. Это основные средства, НМА, долгосрочные финансовые вложения и др.

При расчете рентабельности активов данной категории в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые). В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Самый простой способ вычислить среднее значение стоимости активов – сложить показатели на начало и конец года и разделить сумму на 2.

Подробнее о балансе см. «Заполнение формы 1 бухгалтерского баланса (образец)».

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах, всем известного под формой 2:

- прибыль от продаж — из строки 2200;

- чистую прибыль — из строки 2400.

О форме 2 читайте: «Заполнение формы 2 бухгалтерского баланса (образец)».

Формула расчета рентабельности оборотных активов

Принцип расчета рентабельности активов этого вида такой же. В числитель формулы ставим нужную нам прибыль из отчета о финансовых результатах, в знаменатель — среднее значение стоимости оборотных активов. Если считаем рентабельность всех активов, берем итог раздела II актива баланса (строка 1200). Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

Зачем рентабельность активов бухгалтеру?

Принято считать, что по большей части показатель рентабельности активов интересует финансистов и аналитиков, которые проводят оценку эффективности бизнеса, ищут резервы роста. Однако немаловажен он и для бухгалтеров или налоговых специалистов компаний. Дело в том, что рентабельность, в том числе рентабельность активов, — это один из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/[email protected] Критическим отклонением считается отклонение рентабельности активов организации от средней по отрасли на 10% и более.

Рентабельность активов по основным сферам деятельности с 2006 года приведена в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/[email protected] Посчитайте свою рентабельность активов и сравните ее со среднеотраслевой. Вдруг вы уже на контроле? Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/[email protected]) можно на сайте налоговой службы.

Итоги

Расчет рентабельности необходим как для оценки эффективности вложений, так и для планирования взаимодействия с налоговыми органами. Если показатели рентабельности отклонятся от среднеотраслевых на 10% и более в меньшую сторону, то это означает, что организация попадает в зону риска и может быть включена в план выездных налоговых проверок.

О расчете других показателей рентабельности читайте в статьях:

- «Порядок расчета рентабельности предприятия (формула)»;

- «Как рассчитать рентабельность продукции?»;

- «Определяем рентабельность собственного капитала (формула)».

Просмотров 39к. Опубликовано 14.09.2022

Обновлено 14.09.2022

Косвинцев Михаил Михайлович

Практикующий маркетолог с опытом работы более 6 лет. Руководитель отдела маркетинга в международной компании ООО ВИДЖЕТ (Zvonobot) . Спикер тематических форумов для предпринимателей и онлайн-курсов по маркетингу.

Задать вопрос

Деятельность любой коммерческой компании должна приносить прибыль. Для этого необходимо совершенствовать бизнес-процессы, заниматься менеджментом, вовремя замечать проблемные места и устранять причины, затрудняющие работу.

Основным экономическим показателем того, насколько рационально и эффективно бизнес использует ресурсы, является рентабельность. В этой статье расскажем, что это такое, как её правильно рассчитывать и использовать при создании стратегии развития производства.

Содержание

- Что такое рентабельность простыми словами

- Зачем рассчитывать рентабельность и о чем она говорит

- Что влияет на рентабельность

- Внешние факторы

- Внутренние факторы

- Где взять данные для расчета рентабельности

- Общая формула расчета рентабельности

- Виды показателей рентабельности

- Рентабельность активов (ROA)

- Оборотные активы (RCA)

- Внеоборотные активы (RFA)

- Чистые активы (RONA)

- Рентабельность реализованной продукции (ROM)

- Рентабельность товарного запаса (РТЗ)

- Рентабельность производства (ROTC)

- Рентабельность продаж (ROS)

- Валовая рентабельность (GPM)

- Операционная рентабельность (OPM)

- Рентабельность по чистой прибыли (NPM)

- Рентабельность основных средств (ROFA)

- Рентабельность персонала (ROL)

- Рентабельность инвестиций (ROI)

- Рентабельность инвестиционного капитала (ROIС)

- Рентабельность маркетинговых инвестиций (ROMI)

- Рентабельность капитала

- Собственного капитала (ROE)

- Вложенного капитала (ROCE)

- Рентабельность проекта (ARR)

- По размеру стартовых вложений

- По средней стоимости инвестиций

- С учётом остаточной стоимости активов

- Рентабельность майнинга (РМ)

- Примеры расчета рентабельности

- Пример 1: расчёт рентабельности активов

- Пример 2: расчёт рентабельности продукции

- Пример 3: расчёт рентабельности персонала

- Пример 4: расчёт рентабельности проекта

- Пример 5: расчёт рентабельность собственного капитала

- Анализ рентабельности

- Сравнительный анализ

- Факторный анализ

- Индексный анализ

- Реальная и номинальная норма прибыли

- Рентабельность и CAGR

- Как рассчитать порог рентабельности (BEP)

- Определение минимального уровня продаж, сумма которых покрывает производственные затраты

- Коэффициент валовой маржи

- Причины снижения рентабельности

- Как повысить рентабельность

- Самые рентабельные виды бизнеса

- Заключение

Что такое рентабельность простыми словами

Рентабельность — это количество прибыли, полученной с любой вложенной суммы. Показатель может исчислять в цифрах или процентах

Расчет и анализ рентабельности помогает понять, как работают вложенные в производство ресурсы и приводят ли они к получению прибыли. Чем выше рентабельность компании, тем привлекательнее она для инвесторов, которые могут поддержать развитие бизнеса.

Зачем рассчитывать рентабельность и о чем она говорит

В зависимости от того, в какую сторону меняется показатель рентабельности, можно судить о росте (или упадке) эффективности бизнеса. Чем ниже становится рентабельность — тем хуже обстоят дела в компании, и тем быстрее она теряет доход.

Без расчёта рентабельности невозможно принять взвешенное решение относительно дальнейшего развития компании. Например, без знания этого показателя невозможно осуществить:

- подготовку бизнес-плана для привлечения новых инвестиций;

- анализ прогнозируемого результата от нового проекта;

- расчет вилки стоимостей для сравнения с конкурентами и создания оффера;

- изменение системы менеджмента для решения проблем и ситуаций, снижающих эффективность бизнеса;

- расчёт потенциальной выручки за будущий период;

- подготовку бизнеса к комплексной продаже третьим лицам.

Что влияет на рентабельность

Любой бизнес должен стремиться к тому, чтобы показатель рентабельности если не постоянно рос, то хотя бы оставался стабильно высоким. Поэтому важно знать, какие факторы оказывают на это влияние. Они могут быть как внешними, так и внутренними.

Внешние факторы

Внешние факторы не зависят от действий компании, владельца бизнеса или работников. То есть единственная возможность работать с ними — приспособиться.

К внешним факторам можно отнести:

- законодательство, регулирующее предпринимательскую деятельность;

- востребованность продукта;

- рыночная ситуация;

- политическая ситуация;

- санкционное давление;

- уровень конкуренции;

- месторасположение компании.

Внутренние факторы

Внутренние факторы — это те, на которые компания может влиять и скорректировать при необходимости. Отслеживанием и регулированием внутренней обстановки занимается руководство или персонал организации. Делать это необходимо, потому что даже в благоприятной внешней среде бизнес может работать в убыток, если не наладить внутренние процессы.

К внутренним факторам относят:

- качество производимых товаров и оказываемых услуг;

- ценообразование;

- уровень квалификации сотрудников;

- репутация бизнеса;

- логистические процессы;

- уровень технического оснащения;

- эффективность проводимых маркетинговых исследований и т. д.

Где взять данные для расчета рентабельности

Для расчета рентабельности необходимо знать не один показатель. Рассчитать каждый из них можно по специальной формуле. А сведения для расчёта можно найти в отчётности компании — финансовой, налоговой, а также в бухгалтерском балансе.

Если компания планирует провести подробный анализ рентабельности, важно учесть и те параметры, которые касаются сферы деятельности. Например, если проводится расчёт показателя рентабельности какого-либо товара, то необходимо также знать сведения о себестоимости и размере вырученной с продажи прибыли.

Общая формула расчета рентабельности

Существует общая формула, которая даёт возможность расчета рентабельности затрат, вложенных в какой-то показатель, например, производство товара. Конечный коэффициент поможет оценить, эффективно ли использовали ресурсы компании.

Для такого расчёта используют следующее уравнение:

Рентабельность = Прибыль / Показатель х 100 %

Например, для производства единицы продукции понадобилось 15000 рублей. Товар был продан за 25000 рублей. Рентабельность будет равняться 25000 / 15000 х 100 % = 166,67 %.

Виды показателей рентабельности

Так как расчёт рентабельности — это отношение прибыли к какой-либо величине (показателю), можно выделить несколько видов рентабельности.

Классификация показателя основывается на том, какие факторы влияют на размер прибыли. Ниже мы рассмотрим наиболее распространённые виды и покажем методы расчёта рентабельности у разных показателей.

Рентабельность активов (ROA)

Активы — это все средства, которые компания вкладывает в производство. К их числу можно отнести деньги, сырьё, технику, аренду (покупку) помещений и т. д.

Расчет рентабельности активов помогает понять, сколько прибыли приносит каждый вложенный рубль, то есть насколько эффективно работают активы. И на основе этого уже можно решить, какие части производства требуют модернизации и улучшения.

Для расчета данного показателя нужно соотнести полученный за определённое время доход и активы компании за расчетный период.

Формула:

ROA = прибыль компании за выбранный период / стоимость активов х 100 %

Оборотные активы (RCA)

К оборотным активам относят всё, без чего невозможна деятельность предприятия. Используются оборотные активы не более 12 месяцев, либо не более операционного периода предприятия, если он превышает 1 год. Этот вид активов часто используется одномоментно (например, сырье) и не накапливается. Поэтому их еще называют «текущими». Расчет рентабельности оборотных активов нужен для понимания эффективности вложений и возможности их оптимизации.

К оборотным активам можно отнести:

- денежные средства (как в кассе, так и на счетах);

- товарные запасы для дальнейшей продажи;

- финансовые вклады (облигации, банковские вклады, векселя и другие обязательства);

- дебиторская задолженность с высокой ликвидностью и др.

Формула для расчета рентабельности оборотных активов:

RCA = чистая прибыль компании за выбранный период / средняя стоимость оборотных активов на расчетный период х 100 %

Внеоборотные активы (RFA)

К внеоборотным активам относят вложения и ресурсы, которые приносят доход компании в течение более 1 года. Расчет рентабельности требуется для того, чтобы понять эффективность их хранения и обслуживания.

Например, внеоборотными активами можно считать:

- длительные вклады и инвестиции на срок более 1 года;

- торговые марки;

- лицензионные документы;

- оформленные патенты;

- основные средства, в число которых входят недвижимость, земля, используемая техника и т. д.

Формула расчета рентабельности внеоборотных активов:

RFA = чистая прибыль компании за определённый период / средняя стоимость внеоборотных (долгосрочных) активов х 100 %

Чистые активы (RONA)

Чистыми активами называют сумму, полученную при вычете из всего имущества компании сумму её долгов по обязательствам. RONA позволяет понять, какое количество средств осталось бы у компании, если бы наступил форс-мажор, требующий совершить одномоментные выплаты по всем обязательствам.

Формула расчета рентабельности чистых активов:

RONA = чистая прибыль компании до налогообложения / средняя стоимость активов за выбранных период х 100 %

Рентабельность реализованной продукции (ROM)

Если нужно оценить выгоду от реализации партии продукции или планируется запуск реализации только что созданного продукта, то рассчитывать нужно показатель ROM.

Чаще всего такой расчёт проводят при составлении бизнес-плана. Показатель поможет оценить эффективность деятельности фирмы в реализации товаров (или оказании услуг).

Формула для расчета рентабельности реализованной продукции:

ROM = полученные доходы от продаж / себестоимость продукции х 100 %

Рентабельность товарного запаса (РТЗ)

Товарный запас — количество продукции, которая находится в наличии у компании и с помощью которой обеспечивается бесперебойное снабжение точек продаж.

Расчёт показателя важен тем, что он позволяет оценить, как эффективно используются имеющиеся финансы и выгодны ли инвестиции в дальнейшее наращивание запаса.

При расчёте важно учитывать за какой период рентабельность интересует: год или месяц

Формула рентабельности РТЗ за год:

РТЗ = валовая прибыль / средняя стоимость товарного запаса за период

Формула рентабельности РТЗ за месяц:

РТЗ = валовая прибыль / средняя стоимость товарного запаса за период х 12 месяцев

Умножать на 12 месяцев нужно для того, чтобы привести параметр рентабельности к годовому выражению.

Рентабельность производства (ROTC)

Данный показатель помогает оценить насколько выгодно содержать и развивать то или иное производство. Благодаря полученной информации, можно проанализировать, эффективно ли работает уже запущенное производство и стоит ли продолжать в него инвестировать.

Формула расчета рентабельности производства:

ROTC = прибыль от продаж / полная себестоимость продукции (сумма основных и оборотных средств) х 100 %

Рентабельность продаж (ROS)

Показатель ROS отображает процент чистой прибыли в выручке с продаж. Эти сведения также позволяют оценить сколько должна стоить реализация, поставка и доставки товара до клиента, чтобы продажа была выгодной для компании.

Формула:

ROS = прибыль от продаж / выручка от продаж х 100 %

Валовая рентабельность (GPM)

К валовой прибыли относят разницу между выручкой от продаж и себестоимостью продукции. Другими словами, это остаток средств организации после вычета из дохода всех расходов на производственный процесс и продажи.

Особенно актуален расчет валовой рентабельности крупным бизнесам, где сложно вычислить параметр по размеру чистой прибыли.

Общая формула для расчета валовой рентабельности:

GPM = валовая прибыль от продаж / выручка от продаж х 100 %

Операционная рентабельность (OPM)

Это сумма средств, которая остаётся у компании после вычета прямых и косвенных расходов, но до вычета налогов и иных платежей в бюджет государства.

Обычно операционную рентабельность рассчитывают за краткосрочный период на основе сведений о прибыли и убытках.

Формула для расчета:

OPM = прибыль от продаж до налогообложения / выручка от продаж х 100

Рентабельность по чистой прибыли (NPM)

К чистой прибыли относят полученную сумму после вычета расходов, обязательных платежей, налоговых обязательств и т. д.

Рентабельность по чистой прибыли отражает комплексную эффективность предприятия, а не только производственного процесса.

Формула для расчета:

NPM = доходность от продаж / выручка от продаж х 100 %

Рентабельность основных средств (ROFA)

Основные средства — средства, которые участвуют в производстве товара, сохраняя изначальную форму. Например, они используются для доставки товара (грузовики, контейнеры). Для расчёта рентабельности используются сведения о средней стоимости основных средств.

Благодаря показателю, можно понять возможности предприятия и необходимость модернизировать производственные фонды.

Формула для расчета:

ROFA = чистая прибыль / среднегодовая стоимость основных средств х 100 %

Рентабельность персонала (ROL)

Персонал — важное звено любого предприятия, без которого невозможно производство. Сотрудники должны эффективно выполнять обязанности, чтобы компания работала в плюс. Можно рассчитать как эффективность работы всего штата, так и отдельных работников.

Формула для расчета:

ROL = балансовая чистая прибыль / среднее число сотрудников, трудоустроенных за определенный период х 100

Рентабельность инвестиций (ROI)

Этот показатель рассчитывают перед началом нового проекта. Он нужен для оценки потенциального уровня эффективности работы вложенных средств. Рентабельность инвестиций помогает оценить выгодность вложения в проект и вероятные риски.

Формула для расчета:

ROI = (суммарный доход — себестоимость) / полная сумма инвестиций х 100%

Рентабельность инвестиционного капитала (ROIС)

С помощью данного показателя можно рассчитать, какой чистый доход получает компания в соотношении со вложенным капиталом, привлечённым от третьих лиц. ROIC помогает оценить эффективность работы средств, которые были вложены инвесторами и их выгоду от данных вложений.

ROIC = ((чистая прибыль + проценты * (1 – ставка налога)) / (долгосрочные кредиты + собственный капитал)) * 100 %

Рентабельность маркетинговых инвестиций (ROMI)

Расчёт ROMI производят не все компании, а лишь те, которые активно занимаются маркетингом и ведут рекламную деятельность. Полученные результаты помогают оценить эффективность проведения рекламный кампаний.

Формула:

ROMI = (доходы от рекламной кампании — расходы на рекламу) / расходы на рекламу х 100 %

Рентабельность капитала

Благодаря расчету рентабельности, предприятие может оценить эффективность работы вложенного капитала. Можно рассчитать рентабельность как собственного капитала предприятия, так и привлечённого извне (вложенного). Для каждого из случаев есть отдельная формула.

Собственного капитала (ROE)

С помощью показателя ROE легко оценить эффективно ли работает собственный капитал, нужно ли его перераспределение и требуется ли привлекать средства от третьих лиц.

Формула для расчета будет следующей:

ROE = чистая прибыль / собственный капитал х 100 %

Вложенного капитала (ROCE)

Для презентации инвесторам необходим расчет эффективности работы компании со всем используемым капиталом. Для этого обычно используют формулу ROIC, но можно использовать и формулу ROCE — разница будет только в учете налогов.

Для расчёта потребуются сведения о собственном капитале, так и о привлечённых средствах (кредитные средства, суммы по займы, вклады учредителей и т.д.) на расчетный период.

Формула выглядит так:

ROCE = чистая прибыль / (долгосрочные обязательства + собственный капитал) х 100 %

Рентабельность проекта (ARR)

Система ARR позволяет оценить насколько привлекателен проект для инвестиций. Показатель похож на ROI, но если ROI показывает процент прибыли от вложений, ARR позволяет увидеть чистую прибыль (балансовую стоимость) всего проекта после инвестиций. Этим параметром также пользуются инвесторы, которые собираются вкладывать средства в проект.

Можно рассчитать показатель на основе 3 видов данных: по размеру стартовых вложений, по средней оценке инвестиций, с учётом остаточных инвестиций — нужные формулы можно найти ниже.

По размеру стартовых вложений

Стартовые вложения в бизнес — сумма средств, необходимая для запуска проекта. Произвести расчет размера стартовых инвестиций можно на основе бизнес-плана.

ARR = чистая потенциальная среднегодовая прибыль / общая сумма инвестиций х 100 %

По средней стоимости инвестиций

Чтобы определить эффективность работы всех инвестиций сразу, учитывают рентабельность проекта в соотношении с данным параметром. Для этого подсчитывают количество всех вложений в проект и умножают на ½.

ARR = (чистая потенциальная среднегодовая прибыль / 0,5 х общая сумма инвестиций) х 100 %

С учётом остаточной стоимости активов

Остаточная стоимость активов — это стоимость имущества (первоначальная или восстановительная), но с учетом износа. Она остается для списания на затраты и помогает оценить реальную цену на имеющиеся активы в определённом временном диапазоне.

ARR = (чистая потенциальная среднегодовая прибыль / 0,5 х (первоначальная общая сумма инвестиций — остаточная стоимость)) х 100 %

Рентабельность майнинга (РМ)

Майнинг — единственный способ заработка популярной ныне криптовалюты. Он основывается на работе вычислительных мощностей. Цена «крипты» нестабильно, но растет, поэтому в последние годы майнинг стал распространённым вариантом ведения бизнеса, который при должном подходе и вложениях быстро окупается и приносит прибыль.

Чтобы понять, насколько эффективно организовывать, вкладываться и работать с подобной фермой по майнингу, важно проанализировать все нюансы и риски. Прежде всего для расчёта окупаемости нужно учитывать мощность оборудования, которое используется для майнинга.

Формула для расчета:

PM = скорость хеширования (преобразования данных в битовую строку фиксированной длины) / потребляемая мощность

Примеры расчета рентабельности

Пример 1: расчёт рентабельности активов

Предприятие занимается выпуском детских товаров. В 2021 году чистая прибыль после вычета всех расходов и налогов составила 1.450.000 руб.

Активы организации равняются 3.725.000 руб. В состав активов входят как оборотные, так и внеоборотные средства.

Для расчета рентабельности активов, нужно воспользоваться уравнением: ROA = прибыль компании за определённый период / активы на балансе х 100 %. При расчёте получается: 1.450.000 / 3.725.000 х 100 % = 38,9 %.

Пример 2: расчёт рентабельности продукции

Предприятие занимается производством предметов личной гигиены. Для первой партии понадобилось вложить 2.750.000 руб. После реализации товаров организация получила выручку в размере 4.870.000 руб.

Для расчета показателя рентабельности продукции, необходимо определить доход от продаж: 4.870.000 — 2.750.000 = 2.120.000 руб.

Для расчёта рентабельности продукции нужно воспользоваться уравнением: ROM = полученные доходы от продаж / себестоимость продукции х 100 %. При расчёте получается: 2.120.000 / 2.750.000 х 100 % = 77,1 %.

Пример 3: расчёт рентабельности персонала

Предприятие получает ежегодную чистую прибыль в размере 13.127.000 руб. На предприятии работает 2730 сотрудников.

Для расчета рентабельности персонала, необходимо воспользоваться уравнением: ROL = балансовая чистая прибыль / средняя численность сотрудников, трудоустроенных за определённый период. В итоге получится: 13.127.000 / 2730 = 4808.

4808 руб. — такую сумму в среднем зарабатывает для предприятия один сотрудник.

Пример 4: расчёт рентабельности проекта

Для проекта планируется привлечь заем в размере 4.000.000 руб. Также у организации есть собственный капитал в размере 1.300.000 руб. Все деньги планируется использовать для создания технологического оборудования и его дальнейшей продажи.

Количество единиц продукции — 100 шт., стоимость каждой — 15.000 руб. Таким образом, средняя себестоимость продукции — 1.500.000 руб. Сумма всех вычетов в год составит 700.000 руб. Таким образом, чистая прибыль составляет 800.000 руб.

Для расчёта рентабельности проекта по средней стоимости инвестиций понадобится уравнение: ARR = (чистая потенциальная среднегодовая прибыль / 0,5 х общую сумму инвестиций) х 100 %. В итоге показатель будет равняться: (800.000 / 0,5 х 5.300.000) х 100 % = 30 %.

Пример 5: расчёт рентабельность собственного капитала

Компания начала свою деятельность полгода назад и работает, используя только собственный капитал без привлечения дополнительных средств. Собственный капитал составил 1.500.000 руб.

За полгода было выпущено 1400 единиц продукции, цена каждой из которых 500 руб. Выручка составила 700.000 руб. После вычета всех обязательств, чистая прибыль составила 370.000 руб.

Для расчета рентабельности собственного капитала, необходимо использовать уравнение: ROE = чистая прибыль / собственный капитал х 100 %, то есть она будет равняться 370.000 / 1.500.000 х 100 % = 24,67 %.

Анализ рентабельности

Когда проведён расчёт рентабельности нужных показателей, их необходимо сравнить и проанализировать. Это нужно, чтобы верно оценить экономический потенциал компании и её финансовые результаты. Существует 3 вида анализа рентабельности: сравнительный, факторный, индексный — рассмотрим каждый из них подробнее.

Сравнительный анализ

С помощью данных методов можно провести анализ на основе сравнения отдельных показателей внутри компании или сравнения их со сведениями конкурентов. Получившиеся данные будут показывать уровень конкурентоспособности бизнеса, а также его привлекательности для инвесторов.

Кроме того, благодаря сравнительному анализу, получится сопоставить несколько направлений деятельности компании и выявить наиболее прибыльные.

Факторный анализ

Факторный анализ — это оценка влияния показателей на рентабельность. Проводится данный анализ с учётом сведений расчётного и предыдущего периодов. Факторный анализ отражает влияние факторов-показателей на результат и способствует определению оптимального пути к уменьшению издержек и затрат, увеличению доходов и прибыли.

Подобное сравнение использует 3 модели: аддитивную, кратную и мультипликативную.

В аддиктивной модели результат параметра является суммой или разностью факторов-показателей.

Для дробной (кратной) модели сравнения одни факторы-показатели делят на другие.

А для мультипликативной модели ряд факторов перемножается.

Индексный анализ

Для сравнения используются внешние факторы, которые позволяют оценить динамику экономических явлений и движение объёма продукции, изменение цен, производительность, себестоимость и т. д. Благодаря этому анализу, можно оценить, как на рентабельность влияют определённые индексы (внешние или внутренние факторы, экономические показатели, конкретные затраты и т.д.)

Например, для этого анализа применяются такие индексы, как переменный или фиксированный составы затрат (отражают расходы компании постоянного и временного характеров соответственно), структурные сдвиги (изменения, влияющие на рентабельность, в результате воздействия различных экономических и внеэкономических факторов).

Реальная и номинальная норма прибыли

Номинальный показатель — это величина, выраженная в текущих (фактических) ценах отчётного года. Реальный показатель — величина, выраженная в неизменных (сопоставимых) ценах базисного периода.

Главная разница между реальным и номинальным показателями — учёт уровня инфляции. Номинальный параметр рассчитывается без принятия к сведению данных по инфляции. А сумма реальной прибыли — результат, который получит компания с учётом влияния инфляции.

Например, учредитель инвестировал в проект 100.000 руб. Номинальный процент прибыли 5 % в год. Соответственно, номинально учредитель должен в конце года получить прибыль в размере 5000 руб. Однако уровень инфляции был 3 %. То есть прибыль составит 2 % и будет равна 2000 руб.

Рентабельность и CAGR

На номинальный показатель напрямую влияет показать CAGR (Compound Annual Growth Rate, совокупный годовой темп роста). CAGR позволяет вычислить среднюю норму прибыльности за год инвестиций, которые были вложены за срок более чем 12 месяцев. Для расчёта CAGR существует следующая формула:

CAGR = (значение необходимого параметра в конце периода / значение необходимого параметра на начало периода расчётов) в степени (1/количество временных интервалов) — 1

Как рассчитать порог рентабельности (BEP)

Порог рентабельности — это показатель, который отражает минимальную прибыль, которая покроет затраты в ноль. Порог рентабельности также называют точкой безубыточности.

Формула для расчета:

ВЕР = (постоянные расходы х выручку) / (выручка — переменные расходы) х 100 %

К постоянным расходам относятся плата за аренду, затраты на заработную плату административному персоналу, амортизация и т. д.

К переменным же расходам можно отнести затраты на сырьё, оплату энергоресурсов, заработную плату производственному штату и т. д.

Для бизнеса важно не просто достигнуть точки безубыточности, но и расти выше. Тогда можно будет говорить об успешной работе компании и её финансовом росте. Если значение параметра постоянно падает — это признак убыточности.

Определение минимального уровня продаж, сумма которых покрывает производственные затраты

Другим методом расчёта порога рентабельности является вычисление значения параметра на основе уровня продаж. Чтобы бизнес считался безубыточным, выручка с продаж должна покрыть все производственные затраты — с учётом коэффициента валовой маржи.

Формула для расчета порога рентабельности с учетом уровня продаж:

ВЕР = постоянные расходы / коэффициент валовой маржи (КВМ)

Коэффициент валовой маржи

Коэффициент валовой маржи (КВМ) — это отношение валовой дохода к выручке компании. То есть коэффициент показывает, сколько прибыли можно будет получить с каждого рубля выручки. Например, если КВМ равен 30 %, то с каждого рубля компания получит 30 копеек, а оставшуюся часть денег бизнес тратит на производство продукта.

Для расчёта КВМ используется следующая формула:

КВМ = (выручка — сумма переменных затрат) х 100 %

Причины снижения рентабельности

Если рентабельность падает — значит, компания работает неэффективно или не учитывает факторы, которые влияют на показатели. К основным причинам снижения рентабельности производства можно отнести:

- снижение спроса и продаж продукта;

- рост издержек по сравнению с ранним периодом при том же объёме производства (происходит из-за повышения цен на закупочные материалы, проблем с поставками, санкциями и т. д.);

- нерациональное повышение количества оборотных средств, которое может возникнуть из-за безответственной работы сотрудников.

Как повысить рентабельность

Чтобы увеличить параметр, стоит понять, по какой причине рентабельность не растёт. Это позволит найти проблемные моменты, которые требуют модернизации и улучшения.

Наиболее распространённые способы повышения показателя рентабельности:

- улучшение качества и свойств товаров;

- увеличение масштабов производства;

- ребрендинг логотипов и внешнего вида продукции;

- снижение показателя себестоимости;

- модернизация управленческой структуры;

- повышение эффективности маркетинговой стратегии и т.д.

Самые рентабельные виды бизнеса

Ежегодно направления, отличающиеся высокой рентабельностью, меняются в зависимости от трендов и спроса на услуги и товары. Но есть несколько видов деятельности, которые считаются почти беспроигрышными вариантами для бизнеса, то есть отличаются стабильными финансовыми показателями и постоянно приносят прибыль. К ним можно отнести:

- недвижимость и риэлторские услуги;

- рыболовство;

- поиск и добыча разного рода полезных ископаемых.

Заключение

Рентабельность — это показатель, который отражает количество прибыли, полученной с вложенных в бизнес затрат. Без анализа рентабельности бизнес рискует стать убыточным и быстро уйти с конкурентного рынка.

На рентабельность влияют внешние и внутренние факторы, которые необходимо учитывать, чтобы вовремя заметить скачок показателя в положительную или отрицательную стороны.

Производить расчет рентабельности можно разными способами в зависимости от параметров, которые берутся к учёту. Например, можно вычислить рентабельность производства, оборотных активов, персонала, капитала, продаж, товарного запаса и т. д. Для каждого из данных параметров существует индивидуальная формула.

Если замечается тенденция понижения рентабельности, необходимо проанализировать причины и предпринять меры, которые помогут повысить показатель.

Регулярный расчет и анализ показателей рентабельности бизнеса помогает верно оценивать состояние производства и вовремя реализовывать мероприятия по его оптимизации, чтобы получать больше прибыли и стабильно расти.

Рентабельность (доходность) — это относительный показатель, который помогает оценить эффективность используемых ресурсов. Рассчитать его можно для каждого ресурса в отдельности или для бизнеса в целом.

Сравним два бизнеса: кафе и ресторан.

Прибыль кафе — 50 тысяч рублей в месяц, доход — 200 тысяч рублей.

Прибыль ресторана — 100 тысяч, а доход — 1 миллион.

Если судить по прибыли, ресторан выгоднее. Но мы не учитываем рентабельности — доходности каждого бизнеса. Рассчитаем ее как отношение прибыли к доходу:

Рентабельность кафе = 50 000 : 200 000 = 0,25

Рентабельность ресторана = 100 000 : 1 000 000 = 0,1

Что это означает на практике?

В каждом рубле дохода кафе содержится 25 копеек прибыли, а каждый рубль дохода ресторана включает только 10 копеек прибыли. Если масштабировать бизнес и открыть еще 4 таких же кафе в других районах города, с сохранением рентабельности, доход сети кафе составит 1 000 000 рублей:

200 000 х 5 = 1 000 000 (руб.)

При таком же доходе как у ресторана, прибыль будет в 2,5 раза выше:

50 000 х 5 = 250 000 (руб.)

Этот пример показывает, что для оценки бизнеса рентабельность также важна как абсолютные показатели: прибыль и доход.

Коэффициент рентабельности — это относительный показатель, в числителе которого стоит прибыль, а в знаменателе — объем затрат или ресурса, эффективность которого определяется. Показатель позволяет определить, сколько копеек прибыли получено на рубль использованных ресурсов. Может выражаться процентах или долях.

Прибыль рассматривается за определенный период: год, день, квартал.

Средняя стоимость ресурса рассчитывается как сумма стоимости ресурса на начало и конец периода, разделенная на два.

Расчет рентабельности бизнеса может понадобиться:

1. При планировании новых проектов и привлечении инвесторов

Зная рентабельность и сравнивая ее с другими вариантами вложения денег, инвестор может понять, что выгоднее. Если рассматривать компании из примера, вложения в кафе принесут в два с половиной раза больше прибыли. А инвестиции в ресторан с 10% доходностью выгоднее, чем хранение денег на банковском вкладе со ставкой 5% год, но несут больше рисков.

2. Для анализа эффективности работы компании

Если рассматривать показатели рентабельности в динамике, можно понять, повышается ли эффективность ее работы или снижается.

3. При оценке стоимости компании

Более рентабельная компания будет стоить дороже, так как сможет принести инвестору большую прибыль. Важно сравнивать показатели рентабельности для компаний из одной отрасли, чтобы не было искажений.

При производстве и реализации продукции используется множество различных ресурсов, и для каждого можно провести свой расчет рентабельности. Рассмотрим в статье основные показатели, которые широко используются:

- рентабельность продаж;

- рентабельность активов;

- рентабельность основных производственных фондов;

- рентабельность оборотных активов;

- рентабельность собственного капитала.

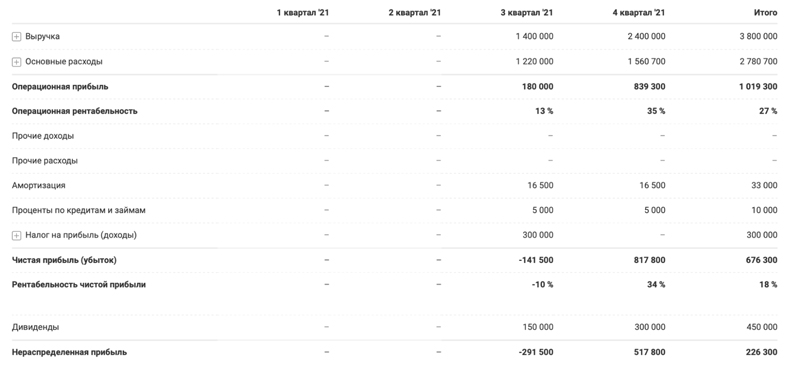

Данные для расчета можно найти в отчете о прибылях и убытках:

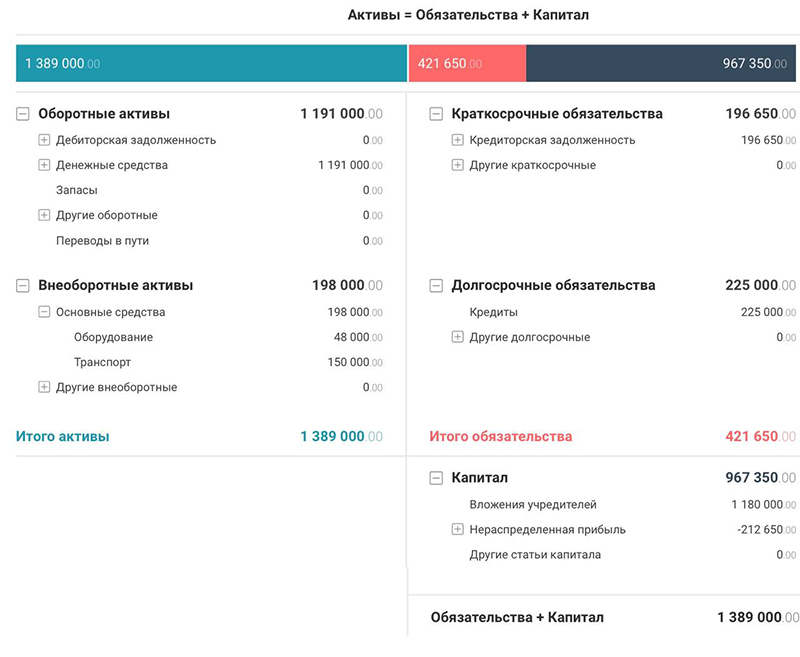

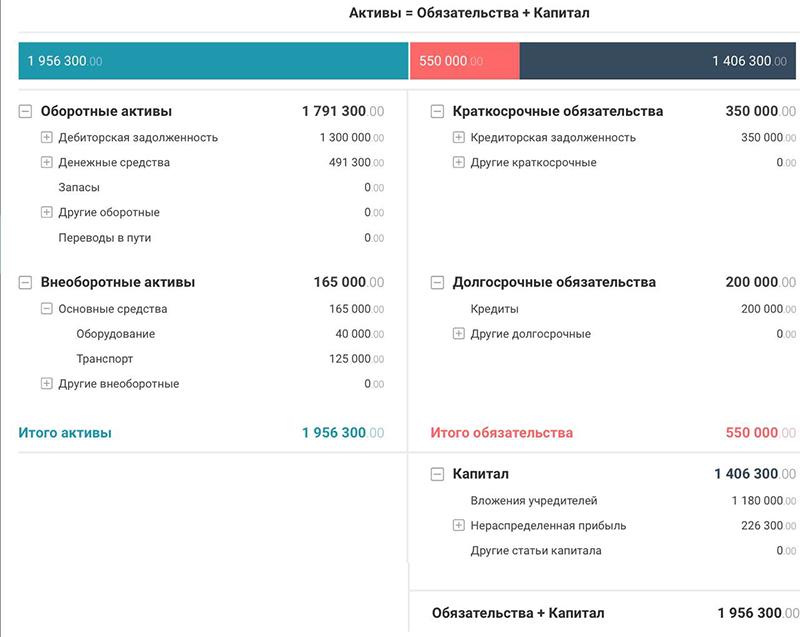

И бухгалтерском балансе. Баланс на начало периода:

Баланс на конец периода:

Сервис ПланФакт формирует эти отчеты из данных, которые вносит пользователь, а также автоматически рассчитывает некоторые показатели рентабельности.

Рентабельность продаж (ROS)

Коэффициент рентабельности продаж (Return of sales) отражает прибыльность продаж и долю общей прибыли в выручке. Используются значения выручки и чистой прибыли из отчета о прибылях и убытках. Рост показателя говорит о том, что компания эффективно растет, а снижение — о возможных проблемах в работе.

Рентабельность продаж = Прибыль от продаж / Выручка

Выручка — это деньги, вырученные компанией за реализованные товары, оказанные услуги, выполненные работы.

В зависимости от того, что стоит в числителе, рентабельность продаж может быть разных видов:

Чистая рентабельность продаж

Чистая рентабельность продаж = Чистая прибыль / Выручка

Чистая прибыль — это прибыль, оставшаяся в компании после уплаты налогов, сборов и других обязательных платежей. Может быть положительной (дела в компании идут хорошо) или отрицательной, в этом случае, правильнее говорить об убытке.

Чистая прибыль = Выручка компании – Расходы по основной деятельности – Прочие расходы + Прочие доходы – Амортизация – Проценты по кредитам – Налог на прибыль

Значения показателя чистой рентабельности:

- отрицательный — бизнес убыточный;

- 1-5% — низкорентабельный бизнес;

- 5-20% — среднерентабельный;

- 20-30% — высокорентабельный;

- больше 30% — сверхприбыльный.

При оценке бизнеса важно сравнивать его показатели с другими аналогичными компаниями. Так нормальной рентабельностью для ресторанного бизнеса считается 10-20%, а в продуктовом ритейле рентабельность продаж ниже 4%.

Валовая рентабельность продаж

Используется при анализе крупных компаний, когда трудно рассчитать чистую прибыль.

Валовая рентабельность продаж = Валовая прибыль / Выручка

Валовая прибыль — разница между выручкой и себестоимостью проданной продукции.

Валовая прибыль = Выручка от продажи — Себестоимость

Нормального значения показателя нет, важно, чтобы он был положительным и демонстрировал рост. Увеличение показателя говорит о росте эффективности производства, снижении себестоимости продукции. Падение — о том, что себестоимость растет.

Операционная рентабельность продаж

Этот показатель отражает, сколько прибыли компания получит на каждый рубль на каждый рубль выручки от продаж после оплаты расходов производства, но до уплаты налогов. Операционная рентабельность помогает определить, какой проект выгоднее для компании. Его можно использовать для сравнения компаний из одной отрасли, с похожими бизнес-моделями.

Операционная рентабельность продаж = Операционная прибыль / Выручка

Операционная прибыль — разница между выручкой и расходами по основной деятельности компании.

Операционная прибыль = Выручка компании – Расходы по основной деятельности

Пример:

Чистая рентабельность продаж = 676 300 : 3 800 000 = 0,177 или 17,7%

Операционная рентабельность продаж = 1 019 300 : 3 800 000 = 0,268 или 26,8%

Бизнес среднерентабельный.

Диана Лебедева, финансист, квалифицированный инвестор:

«Обязательно работаем с предпринимателями с показателем рентабельности:

1. Оцениваем бизнес через рентабельность по чистой прибыли. Также этот показатель помогает поставить план по выручке компании, чтобы прийти к желаемому результату по чистой прибыли.

2. Отслеживаем рентабельность каждого направления бизнеса, чтобы своевременно реагировать на убыточные и принимать меры для урегулирования.

3. Оцениваем рентабельность отдельных сделок и проектов, чтобы выявлять те, что приносят больше дохода компании»

Рентабельность активов (ROA)

Это показатель отражает, насколько эффективно используются активы компании и какой они приносят доход. Рентабельность активов один из самых важных коэффициентов рентабельности, наряду с рентабельностью продаж и рентабельностью капитала.

Рентабельность активов = Операционная прибыль / Средняя стоимость активов

Рентабельность активов также зависима от характера деятельности компании. Если отрасль капиталоемкая, требует значительных активов, этот показатель будет ниже. В сфере услуг, где не нужны большие вложения, ROA будет выше.

В норме этот показатель должен быть положительным.

Пример:

Средняя стоимость активов = (1 389 000 + 1 956 300) : 2 = 1 672 650 (руб.)

Рентабельность активов = 1 019 300 : 1 672 650 = 0,609 или 60,9%

Этот показатель говорит о том, что каждый вложенный в активы рубль приносит 60,9 копеек прибыли.

Активы компании делятся на внеоборотные (основные средства и нематериальные активы) и оборотные. Для них также можно рассчитать свои показатели рентабельности.

Рентабельность основных производственных фондов (ROFA)

Это отношение чистой прибыли к стоимости активов. Отражает, сколько прибыли приносят компании основные средства (недвижимость, транспорт, оборудование).

Рентабельность основных производственных фондов = Чистая прибыль / Средняя стоимость основных производственных фондов

Пример:

Среднегодовая стоимость основных производственных фондов = (198 000 + 165 000) : 2 = 181 500 (руб.)

Рентабельность основных производственных фондов = 676 300 : 181 500 = 3,72 или 372%

Рентабельность оборотных активов (RCA)

Показатель отражает эффективность использования оборотных активов. Рассчитывается как отношение чистой прибыли к оборотным активам:

Рентабельность оборотных активов = Чистая прибыль / Средний размер оборотных активов

Оборотные активы — это активы, которые меняют свою форму на протяжении производственного цикла (деньги, запасы, дебиторская задолженность) и полностью переносят свою стоимость на готовую продукцию.

Пример:

Средний размер оборотных активов = (1 191 000 + 1 791 300) : 2 = 1 491 150 (руб.)

Рентабельность оборотных активов = 676 300 : 1 491 150 = 0,453 или 45,3%

Рентабельность собственного капитала (ROE)

Помогает оценить эффективность бизнеса и его привлекательность для инвестора, показывает долю чистой прибыли в собственном капитале.

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Собственный капитал — это стоимостное выражение имущества компании, сумма уставного, резервного и добавочного капитала.

Уставный капитал формируется при создании компании и состоит из взносов учредителей.

Резервный капитал создается в процессе работы, состоит из части прибыли, полученный в процессе работы.

Добавочный капитал формируется за счет переоценки основных средств или дополнительных взносов учредителей.

Пример:

Средняя величина собственного капитала = (967 350 + 1 406 300) : 2 = 1 186 825 (руб.)

Рентабельность собственного капитала = 676 300 : 1 186 825 = 0,57 или 57%

Существует еще одна формула расчета, формула Дюпона. Она позволяет более точно понять, какой из показателей оказывает большее значение на рентабельность капитала.

Рентабельность собственного капитала = Рентабельность продаж х Оборачиваемость активов х Мультипликатор собственного капитала

Чистая рентабельность продаж была рассчитана выше и равна 0,177.

Оборачиваемость активов — эффективность использования активов, сколько денег получает компания с каждого вложенного в активы рубля.

Оборачиваемость активов = Выручка / Средняя стоимость активов

Оборачиваемость активов = 3 800 000 : 1 672 650 = 2,272

Мультипликатор собственного капитала в формуле Дюпона — это отношение средней стоимости активов компании к собственному капиталу.

Мультипликатор собственного капитала = Средняя стоимость активов / Средняя величина собственного капитала

Мультипликатор собственного капитала = 1 672 650 : 1 186 825 = 1,409

Рентабельность собственного капитала = 0,177 х 2,272 х 1,409 = 0,57 или 57%

Если упростить формулу Дюпона, то получится обычная формула расчета рентабельность собственного капитала. Для этого нужно преобразовать множители в дроби:

Рентабельность собственного капитала = (Чистая прибыль / Выручка) х (Выручка / Средняя стоимость активов) х (Средняя стоимость активов / Средняя величина собственного капитала)

И упростить дроби, сократив значения выручки и средней стоимости активов:

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Мария Искусных, ресторатор, операционный директор:

«Показатели рентабельности, безусловно, являются одними из ключевых показателей эффективной деятельности. Представители малого бизнеса, а в ресторанной индустрии таких очень много, зачастую пренебрегают расчетами. Этого делать не стоит. Без расчетов, прибыльным может показаться проект, который таким не является.

Я считаю, что любой предприниматель минимум раз в три месяца должен рассчитывать, как валовую рентабельность ресторана в целом, так и рентабельность продаж, в том числе, сравнивая рентабельность продаж текущую с той, что была раньше, особенно при обновлении меню»

Способы повышения рентабельности

Существует два основных пути повышения рентабельности:

- Увеличение дохода: рост объема производства и реализации продукции, повышение цен, увеличение в ассортименте доли продукции с более высокой рентабельностью.

- Снижение расходов: финансовый контроль, снижение себестоимости, оптимизация использования рабочего времени.

Оценить изменение рентабельности, а также прибыльности вашего бизнеса при изменении доходов и расходов можно с помощью калькулятора.

Резюмируем

- При оценке эффективности бизнеса прибыль играет важную роль, но без расчета рентабельности трудно понять ситуацию в целом.

- Рентабельность — это относительный показатель, рассчитанный как отношение прибыли к ресурсу, эффективность которого нужно оценить.

- Расчет рентабельности позволяет оценить эффективность бизнеса, сравнить компании из одной отрасли, выбрать наиболее выгодный способ вложения средств.

- Основные пути повышения рентабельности — увеличение доходов и снижение расходов бизнеса, а также выбор более рентабельных проектов и продуктов в ассортименте компании.