- На сайт ФНС России

Решения по жалобам

Уважаемые пользователи!

Интернет-сервис «Решения по жалобам» создан в целях предоставления информации

о результатах рассмотрения Федеральной налоговой службой жалоб (обращений) налогоплательщиков.

В сервисе указанная информация отражается в виде решений ФНС России без указания информации,

доступ к которой ограничен законодательством Российской Федерации.

Налоговый орган, вынесший решение:

Нормативно – правовой акт:

Статья нормативно – правового акта:

Период вынесения решения:

Дата публикации:

20 февраля 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1960@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Дата публикации:

15 марта 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1860@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

15 февраля 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1872@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

22 февраля 2023

Дата и номер решения:

от 26 декабря 2022 КЧ-3-9/14823@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

23 декабря 2022

Дата и номер решения:

от 14 декабря 2022 КЧ-3-9/14043@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Статьи НК РФ:

15.25 КОАП РФ

Дата публикации:

09 марта 2023

Дата и номер решения:

от 27 октября 2022 КЧ-2-9/1346@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Дата публикации:

12 октября 2022

Дата и номер решения:

от 06 июня 2022 КЧ-4-9/6874@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на прибыль организаций

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

21 июля 2021

Дата и номер решения:

от 15 июня 2021 КЧ-4-9/8335@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

19 мая 2021

Дата и номер решения:

от 13 апреля 2021 КЧ-4-9/4958@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

15 июня 2021

Дата и номер решения:

от 07 апреля 2021 КЧ-4-9/4643@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ

Дата публикации:

13 мая 2021

Дата и номер решения:

от 14 февраля 2021 519

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

10 февраля 2021

Дата и номер решения:

от 15 января 2021 КЧ-4-9/253@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

06 ноября 2020

Дата и номер решения:

от 03 сентября 2020 КЧ-3-9/6194@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

29 октября 2020

Дата и номер решения:

от 02 сентября 2020 КЧ-4-9/14169@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

21 сентября 2020

Дата и номер решения:

от 01 сентября 2020 КЧ-3-09/6173@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

О сервисе

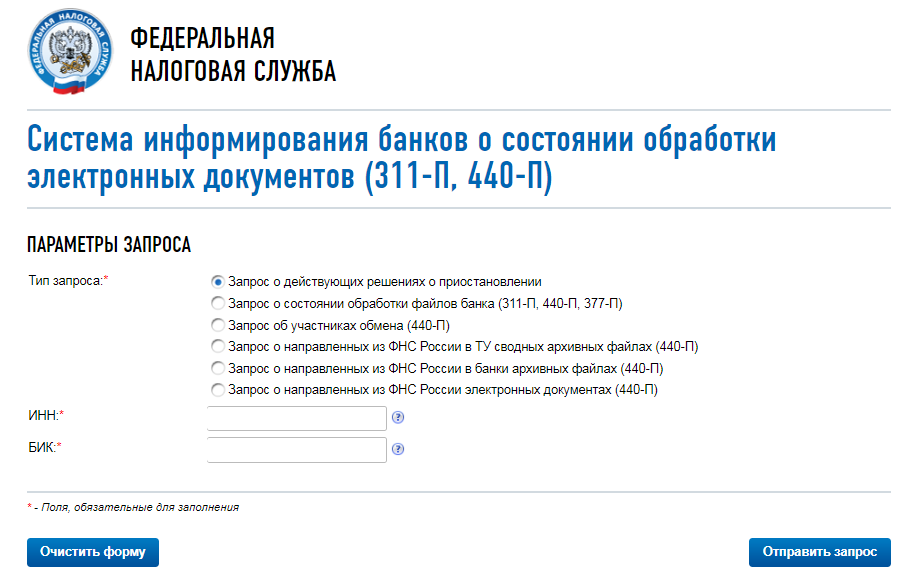

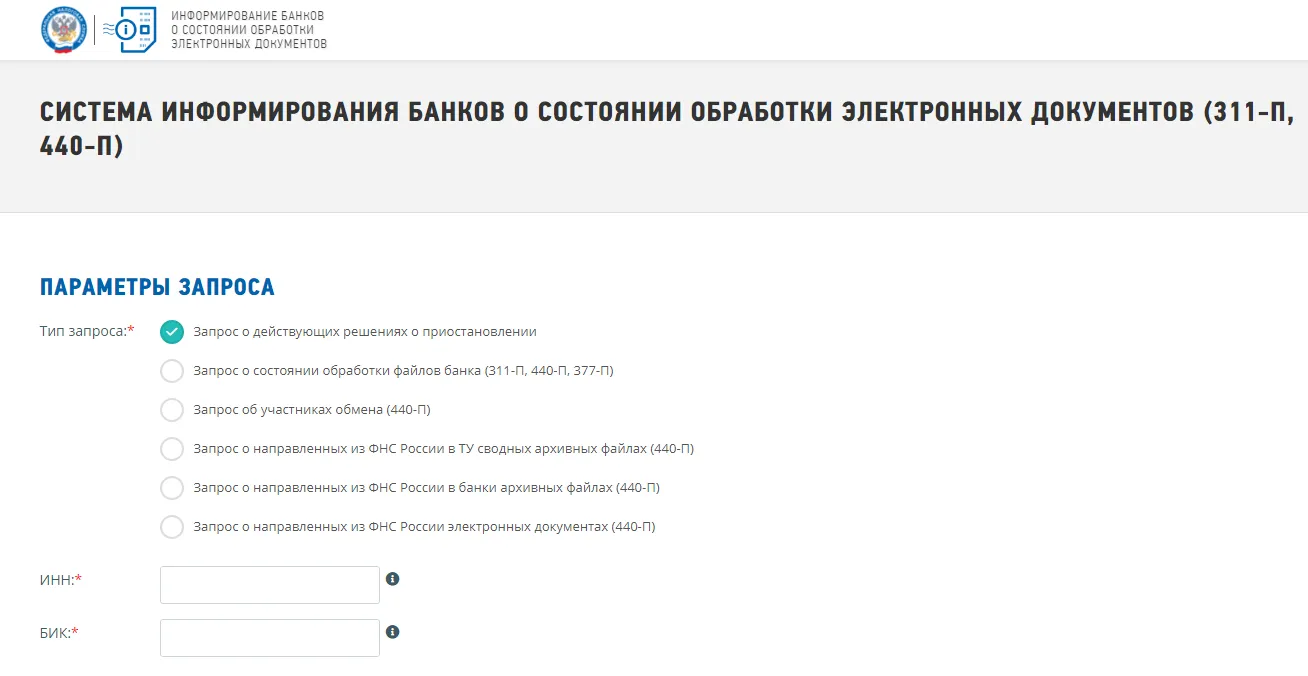

Параметры запроса

Тип запроса:*

Запрос о действующих решениях о приостановлении

Запрос о состоянии обработки файлов банка (311-П, 440-П, 377-П)

Запрос об участниках обмена (440-П)

Запрос о направленных из ФНС России в ТУ сводных архивных файлах (440-П)

Запрос о направленных из ФНС России в банки архивных файлах (440-П)

Запрос о направленных из ФНС России электронных документах (440-П)

Укажите ИНН налогоплательщика.

ИНН:*

Укажите полное значение БИК банка, выполняющего запрос.

БИК:*

Укажите полное наименование файла или архивного файла, или сводного архивного файла.

Имя файла:*

Укажите полное значение БИК кредитной организации.

БИК:*

Укажите код территориального управления по ОКАТО.

Код ТУ:*

Укажите дату отправки сводного архива в ЦИТ.

Дата:*

Укажите полное значение БИК банка.

БИК:*

Укажите дату отправки сводного архива в ЦИТ.

Дата:*

Укажите наименование файла электронного документа налогового органа.

Имя файла:*

* – Поля, обязательные для заполнения

Для борьбы с налоговыми недоимками и непредставлением отчетности у ФНС есть действенный инструмент — блокировка расчетного счета. Причем Налоговая служба может блокировать суммы на счетах компаний и предпринимателей напрямую, а не через суд. Поэтому при проверке в базе судебных приставов никаких долгов может не быть, а в действительности операции по счетам в банках приостановлены по решению ФНС.

Когда ФНС может блокировать счет

Правила наложения ограничений на расходные операции, а также на перевод электронных денежных средств, Налоговой службе дает статья 76 НК РФ. Решение о блокировке счета принимается руководителем налогового органа или его заместителем.

Банковский счет может быть заморожен в следующих случаях:

- Организация или ИП не заплатили налоги, штрафы, пени, проценты согласно требованию об уплате (пп. 1, 8 ст. 69, п. 2 ст. 76 НК РФ).

- В течение 10 рабочих дней со дня окончания срока организация не представила налоговую декларацию (пп. 1, 3 ст. 76 НК РФ).

- Налогоплательщик не передал налоговому органу квитанцию о приеме документов в электронном виде. Срок блокировки по истечении 10 дней со дня истечения срока передачи таких документов — 6 дней (п. 5.1 ст. 23 НК РФ).

- В качестве обеспечения исполнения решения налогового органа по итогам камеральной или выездной проверок (п. 1 ст. 76, п. 10.2 ст. 101 НК РФ). Арест вводится только после вынесения решения о привлечении организации к ответственности (п. 10 ст. 101 НК РФ).

- Если налоговый агент опоздал больше чем на 10 дней со сдачей нового расчета 6 НДФЛ или расчет по страховым взносам (п. 3.2 ст. 76 НК РФ).

- Налогоплательщик не обеспечил электронный документооборот по ТКС с инспекцией – в течении 10 рабочих дней после того, как инспекция обнаружила, что налогоплательщик не исполнил обязанность и не подключился к оператору ЭДО (п. 5.1 ст.23, пп 1.1. п.3 ст. 76 НК РФ).

Приняв решение, налоговый орган выпускает постановление и направляет его напрямую в банк. Информация о блокировке счета на сайте ФНС появится уже на следующий день.

Если денежных средств на счете не хватает, то выплата по постановлению ФНС будет поставлена в очередь. При этом все входящие на счет платежи будут приниматься без ограничений, а списания будут происходить в соответствии с очередностью, установленной статьей 855 Гражданского кодекса. Налоговые недоимки по постановлениям налоговой гасятся в третью очередь.

Как на сайте ФНС узнать о блокировке счета

Рассмотрим этот вопрос на примере организации, у которой точно имеется налоговая задолженность. Эту информацию можно взять из сервиса ФНС «Сведения о юридических лицах, имеющих задолженности по уплате налогов». Алгоритм действий довольно простотой:

На сайте налоговой службы нужно найти систему информирования банков о состоянии обработки электронных документов.

В меню следует выбрать первый пункт — «Запрос о действующих решениях о приостановлении». Появятся поля для ввода данных:

- ИНН. Нужно внести ИНН того налогоплательщика, о счете которого требуется получить информацию.

- БИК. Сервис предназначен для банков, поэтому в это предполагается вносить БИК того банка, который формирует запрос. Рядовой же пользователь может вписать любой реальный БИК.

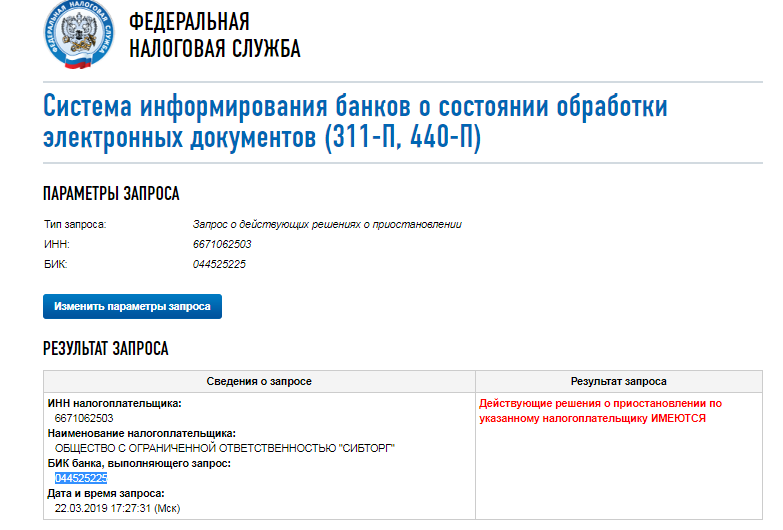

Далее нужно нажать кнопку «Отправить запрос», и система выдаст результат:

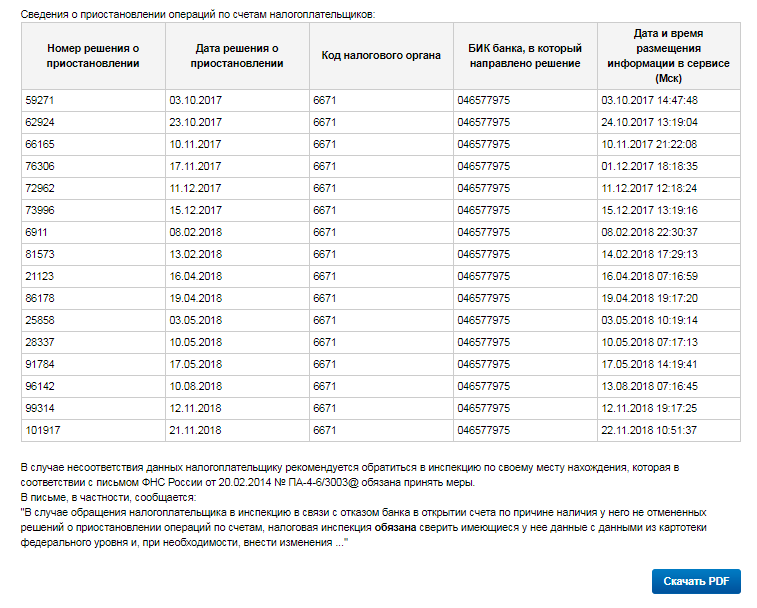

Как видим, в отношении счетов проверяемого налогоплательщика имеются решения о приостановке операции по расчетным счетам. В идущей далее таблице система показывает их реквизиты. Сведения о причинах блокировки и суммы недоимки не показываются.

Обнаружена блокировка. Что делать?

Чаще всего блокировка происходит из-за неуплаты обязательных платежей. При этом у налогоплательщика на руках теоретически должно быть требование от инспекции о необходимости погасить задолженность. То есть он должен знать о том, что выявлена недоимка. Но на практике так бывает не всегда. Поэтому нередко информация о блокировке счета оказывается для налогоплательщика сюрпризом. Например, типичная ситуация: на счет накладываются ограничения из-за недоплаты в несколько рублей.

Что же делать налогоплательщику? Как видно, сервис ФНС дает информацию о номере решения о приостановлении операций по счету. Следует связаться со своей налоговой инспекцией и выяснить, почему такое решение было принято. Ошибки бывают, и нередко. Например, платеж был выполнен в срок, но ИФНС не получила информацию о нем. К слову, чтобы избежать подобных недоразумений, рекомендуется периодически проводить сверку с налоговым органом.

Если в итоге выясняется, что блокировка наложена не без оснований, то недоимку нужно уплатить. Лучше сделать это добровольно, но можно дождаться, пока на счете появятся деньги, и сумма спишется автоматически.

Расскажем, когда налоговики заблокируют счет, как быстро проверить наличие блокировки онлайн, зачем проверять счета контрагентов, и что нужно сделать, чтобы ваш счет заработал.

Когда налоговая блокирует расчетные счета

Перечислим основания, по которым налоговики вправе приостановить операции по счету.

Задолжали бюджету

Если у предприятия возникла задолженность по налогам (сборам, взносам, и т. д.), налоговики направят ему требование. Срок его исполнения — обычно 8 дней (если в самом требовании не указан другой срок). Если по истечении срока платеж не поступил, налоговики вынесут решение о взыскании долга за счет средств на банковских счетах.

В данном случае заморозят только сумму недоимки, средствами сверх этой суммы можно распоряжаться без ограничений.

Могут налоговики заморозить средства на счете и в обеспечение взыскания сумм по результатам налоговой проверки. Это может произойти, если стоимость имущества организации, на отчуждение которого наложен запрет, меньше суммы доначислений.

Не сдали отчетность

Если предприятие просрочит больше, чем на 20 дней, подачу налоговых деклараций, расчета по взносам или формы 6-НДФЛ.

Важно: за непредставление бухгалтерской и промежуточной налоговой отчетности (например: декларации по налогу на прибыль за отчетный период) счет не блокируют (п. 20 письма ФНС от 17.04.17 № СА-4-7/7288@).

Не передали электронную квитанцию

Если налоговики прислали электронным способом требование о пояснениях, представлении документов или уведомление о вызове в инспекцию, а налогоплательщик не выслал квитанцию о приеме в течение 10 дней.

Не подключили электронный документооборот с ФНС

Если предприятие должно отчитываться в инспекцию электронным способом, но не заключило договор с оператором ЭДО, налоговики заблокируют счет через 10 дней после того, как обнаружат нарушение.

Обратите внимание: если налоговая инспекция заблокировала расчетный счет, открыть новый в другом банке не получится.

К каким проблемам приводит блокировка счета

Блокировка счета парализует нормальную работу бизнеса. Если у компании полноценно не работает счет, у нее возникнут серьезные проблемы с исполнением обязательств:

- Не получится вовремя рассчитаться с контрагентами: поставщиками, подрядчиками, арендодателями и т. д. Это может привести начислению штрафов, неустоек, разрыву договорных отношений, коллапсу производственного процесса и непоправимо испортить репутацию компании.

- Возникнут проблемы с выплатой зарплаты. Ведь у требований по выплате заработной платы и требований по уплате налогов одинаковая очередность (ст. 855 ГК). Поэтому выплатить деньги своим работникам с заблокированного счета можно только при наличии одного из следующих документов: исполнительного листа, судебного приказа, решения трудовой инспекции или комиссии по трудовым спорам.

Однако важно отслеживать не только ситуацию внутри своей компании, но и проверять счета контрагентов.

Это нужно, если:

Вы заключаете договор с новым контрагентом

В данном случае вам надо проявить должную осмотрительность. Наличие блокировки на счете потенциального партнера — серьезный повод усомниться в его благонадежности.

Вы собираетесь перевести контрагенту крупную сумму денег.

Доходные операции работают даже при заблокированном счете. Отправленные вами деньги поступят, но воспользоваться ими контрагент не сможет. Это может привести к срыву обязательств с его стороны, а в результате пострадает ваш бизнес.

Контрагент заверяет, что не может выполнить обязательства по причине неожиданной блокировки счета.

Если на самом деле счета партнера функционируют, то, возможно, вы стали жертвой недобросовестного контрагента или мошенника. И чем раньше вы будете в курсе реального положения дел, тем быстрее сможете принять меры по возврату средств.

Как быстро проверить блокировку счета по ИНН

Провести проверку поможет специальный сервис ФНС: Система информирования банков о состоянии обработки электронных документов.

Порядок действий:

1. Переходим по ссылке выше.

2. Щелкаем мышкой на первый пункт списка: Запрос о действующих решениях о приостановлении.

3. Вводим ИНН организации и БИК банка.

4. Нажимаем: «Отправить запрос».

Система выведет на экран результат запроса в табличной форме:

- Сведения о налогоплательщике (ИНН, наименование, БИК банка).

- Имеются ли действующее решение о приостановлении по указанному налогоплательщику.

Если решение есть, то в таблице будут указаны:

- его номер и дата;

- код основания (например: «01» — неисполнение требования об уплате налога или иное основание из Справочника «Основания для вынесения решения о приостановлении операций и переводов», информация Банка России от 25.09.2020);

- код налогового органа, который его вынес;

- БИК банка, в который оно было направлено;

- дата и время размещения информации в сервисе.

Что делать, если ваш счет заблокирован

Онлайн-проверка не поможет вам узнать, какую именно декларацию или расчет и за какой период вы не сдали в срок, какую сумму задолжали в бюджет и т. д. Получить эту информацию можно путем обращения в свою инспекцию или банк.

Затем необходимо исправить допущенное нарушение. Например:

- заплатить сумму налога, взносов, штрафа или пени в бюджет;

- сдать расчет или декларацию;

- отправить квитанцию о получении требования и т. д.

Решение об отмене приостановления операций по счетам налоговики примут в течение следующего дня, после получения документов, которые подтвердят, что причина блокировки устранена. Еще один день уйдет на передачу информации в банк налогоплательщика.

То есть, если налогоплательщик выполнил все необходимые действия, то ограничения должны снять через 2 рабочих дня.

Начните бизнес вместе с Ак Барс Банком

Бесплатный сервис для регистрации ООО и ИП

Налоговым Кодексом РФ установлено, что ФНС вправе приостанавливать операции по счетам налогоплательщика. Это означает, что будут запрещены любые расходные операции по счету (за некоторым исключением). Запрет устанавливается по строго определенным основаниям. При этом решение налоговой службы направляется юридическому лицу в электронной форме. Дополнительно налогоплательщик сможет самостоятельно узнать о причине блокировки на сайте ФНС.

Основные причины для блокировки расчетного счета ФНС

Как проверить блокировку расчетного счета налоговой инспекцией онлайн

Как выглядит информация о блокировке расчетного счета

Что делать, если операции по расчетному счету приостановлены ФНС

Основные причины для блокировки расчетного счета ФНС

Какие основания для блокировки счета могут быть у ФНС:

- Если налог не уплачен в срок. Решение будет принято в течение 2-х месяцев после установленного срока уплаты налога.

- Не сдана налоговая декларация в установленный срок. Документ может быть представлен в ФНС в 20-дневный срок после срока ее сдачи. Ограничение может быть установлено в течение 3-х лет с момента прохождения этого срока.

- Налогоплательщик нарушил требования по электронному документообороту. Срок предоставления документов – 10 дней с момента установления факта нарушения.

- Налогоплательщик не представил квитанцию о приеме требования о представлении документов в течение 10 рабочих дней со дня истечения установленного срока.

- Не представлен расчет по страховым взносам.

- Для исполнения решения налогового органа по результатам проверки.

Как проверить блокировку расчетного счета налоговой инспекцией онлайн

Решение о блокировке счета будет выслано на электронную почту налогоплательщика. Самостоятельно проверить наличие блокировки можно на сервисе «Личный кабинет налогоплательщика – юридического лица» или на специальном сервисе налоговой службы.

Как проверить блокировку счета юридического лица на сайте ФНС:

- Перейдите по ссылке https://service.nalog.ru/bi.do.

- В параметрах запроса поставьте галочку в графе «Запрос о действующих решениях о приостановлении».

- Введите ИНН юридического лица и БИК банка, в котором открыт его счет.

- Нажмите «Отправить запрос».

В результате вы получите необходимую информацию.

Получить данные можно не только по своему расчетному счету. Если вы знаете реквизиты счета контрагента, вы также сможете проверить по нему наличие или отсутствие ограничений.

Как выглядит информация о блокировке расчетного счета

Система сформирует отчет в виде таблицы, которая будет содержать следующие сведения:

- Номер и дата решения ФНС о блокировке расчетного счета.

- Код подразделения НС.

- В каких банках заблокированы счета.

- Дата и время размещения информации.

Причину и сумму блокировки на сайте ФНС вы не узнаете. Информацию можно получить из извещения налоговой службы или непосредственно в кредитной организации.

Что делать, если операции по расчетному счету приостановлены ФНС

Чтобы разблокировать счет, нужно узнать и устранить причину его блокировки. Например, заплатить налог, сдать налоговую декларацию, отправить электронную квитанцию, предоставить необходимые документы. Все свои действия необходимо подтвердить документально и представить отчет в налоговую службу.

После исправления нарушения и предоставления в налоговую подтверждающих документов, блокировка будет снята в течение следующего дня.

Часто задаваемые вопросы

Должна ли налоговая предупреждать налогоплательщика о блокировке счета?

Да, в течение 14 дней после приятия решения о приостановлении операций по расчетному счету по основаниям: несвоевременная сдача отчетности, неуплата задолженности по налогам и сборам.

Вправе ли налоговая блокировать расчетный счет по другим основаниям?

Нет, если основание блокировки расходятся с установленными в Налоговом Кодексе РФ, нужно связаться со специалистами налоговой и выяснить причину неправомерной блокировки. Если переговоры не дали результата, нужно оспаривать их действия в суде.

Какие санкции предусмотрены для налоговой службы, если блокировка была неправомерной?

За каждый день вынужденного простоя налогоплательщику может быть выплачен процент в размере ставки рефинансирования.

Резюме

Налоговая вправе блокировать счет только в строго установленных случаях.

Проверить ограничения по расчетному счету можно онлайн, на специальном сервисе ФНС, но причину и сумму блокировки вы на нем не узнаете.

Можно проверить ограничения не только по своему расчетному счету, но и по контрагенту, эта информация является открытой.

Узнать причину и сумму можно в банке или в налоговой службе.

Чтобы налоговая не имела к вам претензий, вовремя сдавайте отчёты, платите налоги и наладьте связь с ИФНС по ТКС, если обязаны отчитываться в электронном виде.

Любые неправомерные действия контролирующего органа можно оспорить и взыскать убытки.